Как быть, если заказчик отклонил банковскую гарантию

Исполнитель может оформить другую гарантию или внести деньги. Сделать это нужно обязательно, в противном случае, исполнителя ждут негативные последствия:

- откажут в заключении контракта;

- включат в реестр недобросовестных поставщиков;

- поставщик потеряет деньги, внесенные в качестве обеспечения заявки на участие в торгах.

Перед получением банковской гарантии поставщику нужно тщательно проверить наличие всех необходимых пунктов. Уточнить сомнительные формулировки, просмотреть мелкий шрифт. При возможности согласовать банковскую гарантию с заказчиком.

Через суд можно установить вину банка в отказе от приёма банковской гарантии и обязать его оплатить убытки и возместить сумму упущенной выгоды.

Разобрать сложные вопросы закупочной деятельности, ознакомиться с примерами заполнения документов вы сможете на курсе повышений квалификации: «44-ФЗ и 223-ФЗ».

Каков размер обеспечения исполнения государственного контракта

Согласно п.6 ст.96 44-ФЗ размер обеспечения контракта может находиться в диапазоне от 0.5% до 30% начальной (максимальной) цены контракта (НМЦК).

Если в контракт включено условие о частичной предварительной оплате, сумма обеспечения должна равняться сумме аванса.

Если аванс составляет более 30% НМЦК, значит, размер обеспечения тоже превысит 30%.

Особые условия предусмотрены для контрактов, подлежащих казначейскому сопровождению:

- если сопровождение осуществляется в части выплаты аванса, можно исчислять обеспечение в процентах от НМЦК, уменьшенной на сумму аванса;

- если сопровождению подлежат все расчеты по контракту, размер обеспечения не должен превышать 10% НМЦК, при этом заказчик имеет право вообще не требовать обеспечения.

Если в ходе торгов стоимость контракта снизилась на 25% и более, в соответствии со ст. 37 44-ФЗ заказчик должен принять антидемпинговые меры. В этом случае, если НМЦК превышает 15 млн рублей, размер обеспечения увеличивается в полтора раза по сравнению с указанным в извещении или в другой закупочной документации. Если НМЦК менее 15 млн. рублей, поставщику следует выполнить одно из условий:

- заплатить обеспечение, увеличенное в полтора раза;

- предоставить информацию, подтверждающую его добросовестность, и заплатить обеспечение в сумме, указанной в извещении о закупке.

Виды банковской гарантии

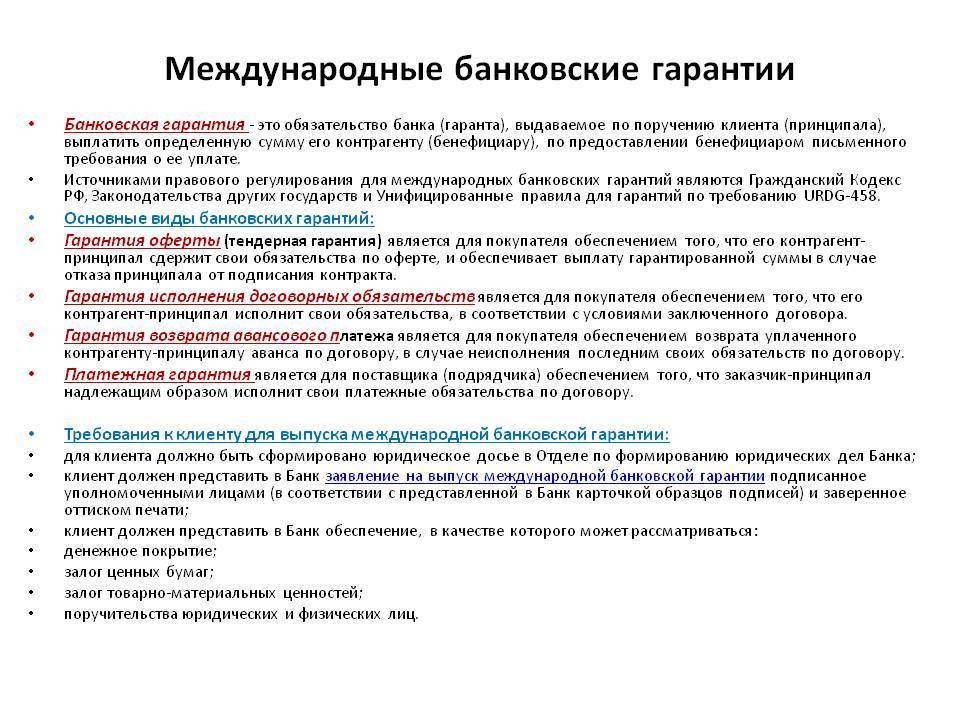

Конкретный вид гарантии, предоставляемой банком бенефициару, зависит от типа сделки. Есть пять основных видов банковской гарантии:

1 Конкурсная (или тендерная) гарантия – нужна для того, чтобы предотвратить отказ победителя тендера от исполнения заказа. В госзакупках в обязательном порядке требуется для аукционов, составляет от 10 до 30% от максимальной цены контракта. Разновидность – гарантия исполнения контракта, когда банк в случае необходимости возмещает убытки от нарушения договора.

2 Платежная гарантия – банк гарантирует заказчику работ, товаров или услуг оплату в строго оговоренный договором срок.

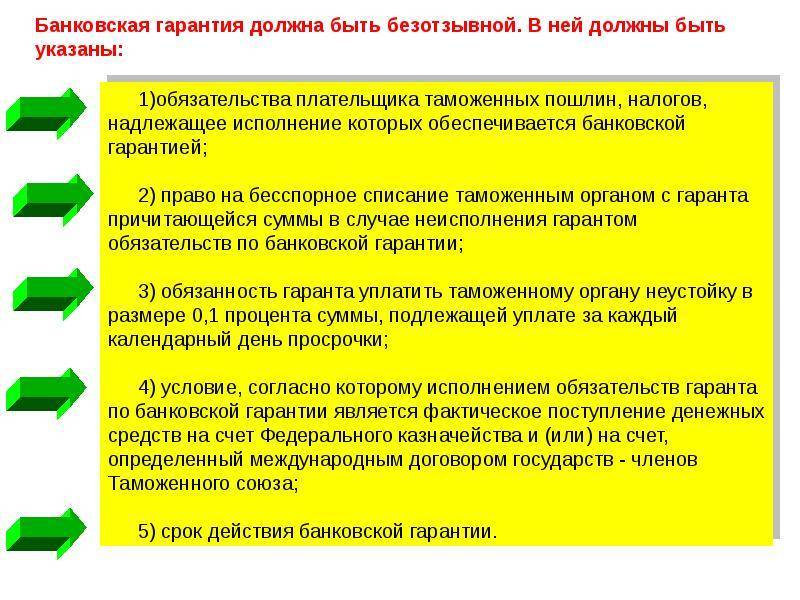

3 Таможенная гарантия – банк гарантирует Федеральной таможенной службе обратный вывоз временно ввезенного в страну оборудования, за которое по закону таможенная пошлина не уплачивается. Если договор нарушается, банк оплачивает сумму, эквивалентную таможенным пошлинам.

4 Налоговая гарантия – актуальна, прежде всего, для компаний-экспортеров и производителей алкогольной, табачной и другой подакцизной продукции. Дает возможность вернуть НДС сразу, не дожидаясь камеральной проверки. Также позволяет не платить авансовые платежи по акцизам.

5 Гарантия исполнения договора – банк выплатит возмещение бенефициару, если принципал вовремя не выполнит работы или не поставит товары.

6 Авансовая гарантия – банк гарантирует возврат аванса, выданного заказчиком исполнителю, если договор не будет выполнен.

Подразделяют банковские гарантии и по условиям их предоставления на:

- обеспеченные и необеспеченные – в зависимости от того, предоставляет принципал какое-нибудь имущество банку в виде залога или нет;

- условные и безусловные: в первом случае банк выплачивает требуемую по гарантии сумму только после того, как бенефициар докажет, что условия договора принципал не выполнил. Во втором случае выплата производится по первому требованию бенефициара без предоставления доказательств;

- прямые и обратные (контргарантии) – в зависимости от того, кто будет платить по гарантии. При прямой платит банк, с которым принципал заключил договор, а при контргарантии привлекается еще один банк. Разновидностью являются синдицированные гарантии, когда обязательство дают сразу несколько финансовых организаций (чаще всего используется в крупных международных сделках);

- отзывные и безотзывные – для участия в госзакупках требуются только вторые, которые гарант обязан выполнить при любых обстоятельствах. Отзывные гарантии – те, которые банк может отозвать до начала исполнения, если получит информацию о существенном изменении обстоятельств сделки. Например, выяснится, что принципал неплатежеспособен.

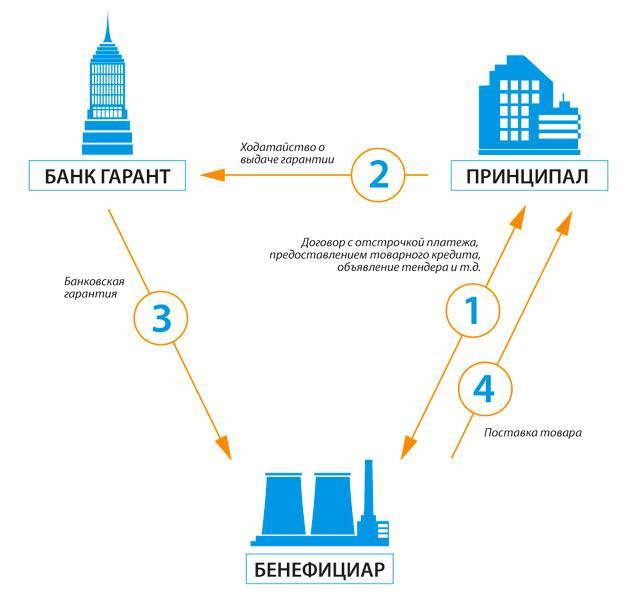

Банковская гарантия — что это простыми словами

Банковская гарантия — это поручительство банка или другой финансовой организации за одну из сторон сделки. Банк гарантирует, что участник сделки исполнит свои обязательства по отношению к другому участнику. Если обязательства не будут исполнены, гарант берёт их выполнение на себя. БГ широко используется в различных направлениях как способ финансового обеспечения. Примеры, для чего нужна банковская гарантия:

- проведение коммерческих закупок и тендеров;

- организация госзакупок на конкурентной основе;

- поручительство за заёмщика при оформлении кредита;

- гарантия возврата аванса.

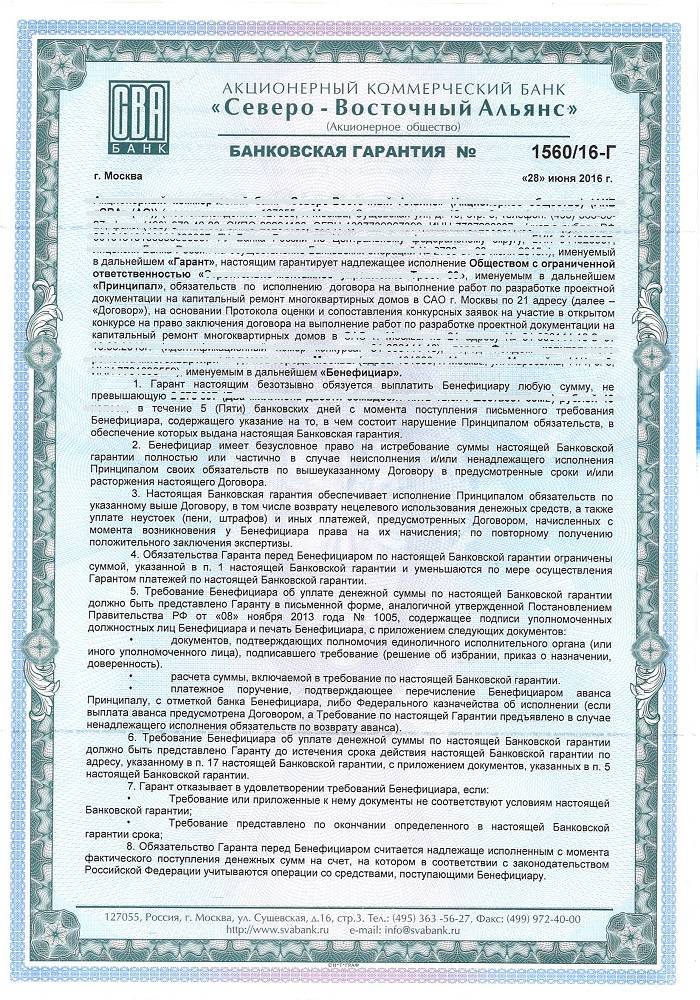

Оформление банковской гарантии регламентируется положениями статей 368–379 ГК РФ. В указанных статьях содержатся базовые нормы законодательства, касающиеся отношений между участниками сделки, их ответственности, прав и обязанностей.

Банковская гарантия часто используется при взаимодействии предприятий с другими компаниями и государственными структурами. Часто этот инструмент применяется с целью упрощённого возврата НДС, для получения отсрочки при покупке оборудования, по уплате таможенных пошлин.

Важно! По форме гарантия может быть отзывной или безотзывной. Безотзывная банковская гарантия не может быть отозвана по обоюдному согласию или в одностороннем порядке.

Преимущества банковской гарантии от Финансового супермаркета ЭТП ГПБ

В качестве поставщика услуги банковской гарантии Финансовый супермаркет взаимодействует с широким кругом долгосрочных партнеров, среди которых находятся авторитетные финансовые организации и банки из топ-10 по России. Мы располагаем возможностью предложить Вам условия получения банковской гарантии на оптимальных условиях и всегда поможем избежать сложностей при участии в тендере!

Наши преимущества:

- работаем с молодыми компаниями, срок регистрации которых не превышает 6 месяцев;

- сотрудничаем с банками-гарантами, входящими в список Минфина для предоставления услуг в рамках 44-ФЗ, 223-ФЗ, включая гарантию для участия в торгах по закрытым конкурсам/аукционам;

- обеспечиваем полноформатное сопровождение Поставщиков – подберем лучшее банковское предложение, дадим консультацию по формированию и оформлению пакета документов, поможем правильно оформить заявку без отклонений и проволочек.

Оформление банковской гарантии через Финансовый супермаркет ЭТП ГПБ – это отличный способ получить обеспечение для тендера без ошибок и отклонений!

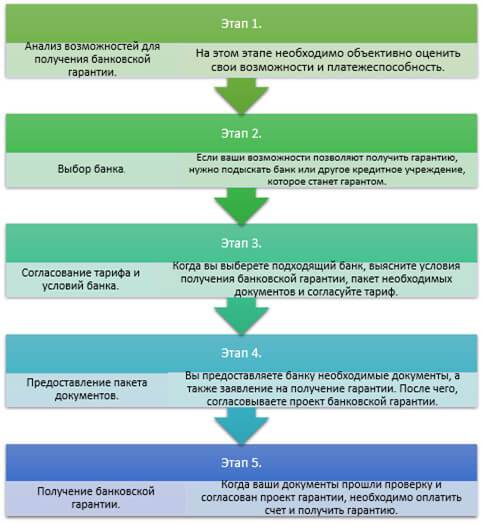

Как оформить банковскую гарантию — 6 основных этапов

Оформить её можно как обычным, так и электронным способом.

Для получения обычным способом подают печатные копии документов, а используют его для крупных сумм от 20 млн рублей. Ускоренным способом гарантию получают всего за пять рабочих дней.

Самый простой и быстрый способ — получить документ электронного формата. Для этого документы отправляют онлайн, подпись тоже ставят электронную. Личное присутствие не нужно ни на одном из этапов. Но оформить таким способом можно покрытие на сумму, не превышающую 3 млн рублей.

Этап 1. Возникновение потребности в получении гарантии

Банковская гарантия обязательна нужна компаниям, участвующим в госзакупкках.

Это своеобразная страховка заказчика, ведь банк обязан выплатить деньги, если вдруг исполнитель не справится с обязательствами.

Этап 2. Поиск банка-гаранта

Ознакомьтесь с перечнем банков, выдающих гарантии на сайте Минфина.

Проще получить гарантию в банке, в котором у компании уже открыт расчётный счёт. Если же ваш банк в списке Министерства Финансов отсутствует, то попросите рекомендовать учреждение других участников госзакупок.

Ещё есть варианты самостоятельного анализа в реестре госзакупок и обращение к брокеру.

Этап 3. Подготовка заявления на выдачу гарантий

Заявление подают в банк. Форму, по которой оно должно быть составлено, утверждает тоже банк. Поэтому пишут его уже на месте.

В заявлении указывают информацию обо всех субъектах сделки. Отмечают всю информации о гарантии — при каких условиях она действует, какого вида, можно ли её отозвать, какие обязательства сторон.

Если это необходимо, то в заявлении ставят пометку о том, что гарантия подчиняется Унифицированным правилам или Международной практике резервных обязательств.

Рекомендуем также прочитать материал об аккредитиве для покупки недвижимости.

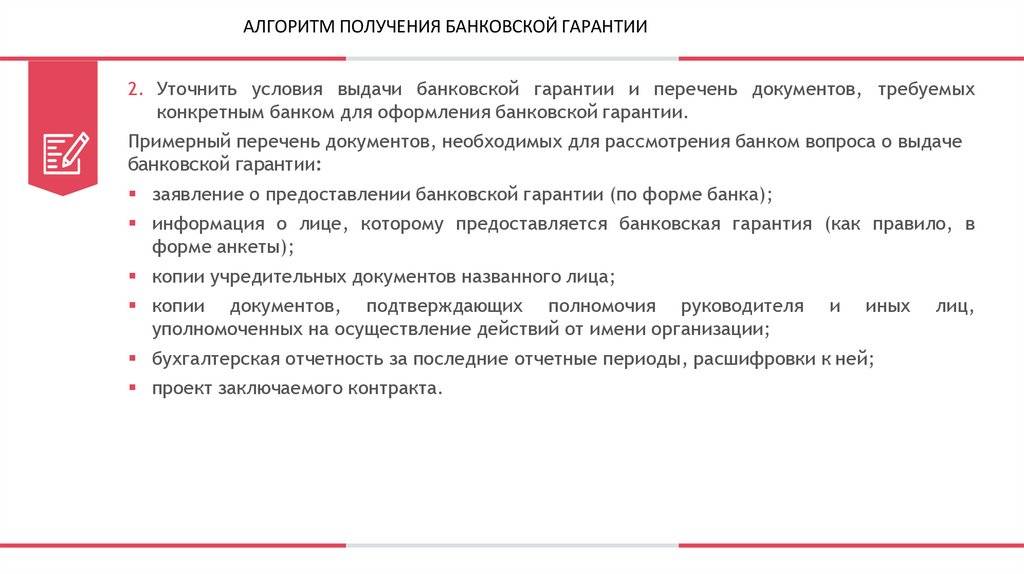

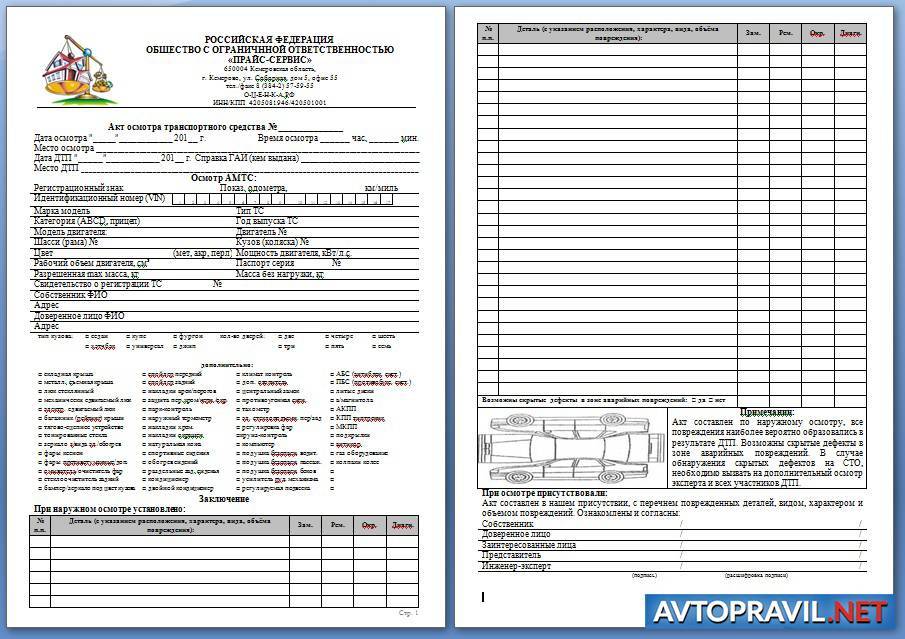

Этап 4. Предоставление документов в банк

В банк подают заявление и проект. Проект составляют на русском, но если нужно, то дублируют заявление и на другом языке. К заявлению прилагают копию основного договора или другого документа об обязательствах, обеспечивающихся гарантией. Возможно, банк затребует и другие документы. Об этом надо узнать заранее.

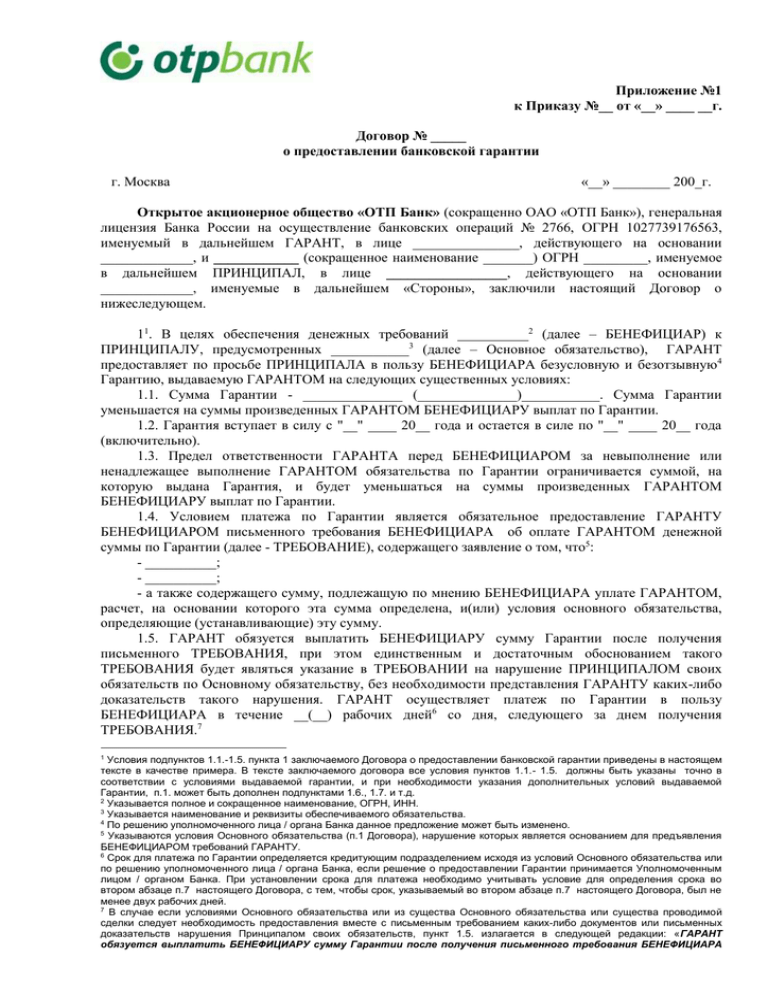

Этап 5. Оформление гарантийного договора

Обязательства принципала и банка, обеспечивающего гарантию, закрепляют договором. В договоре указывают, какой порядок выплаты принципалом суммы гарантии банку и какова сама процедура предоставления гарантии. Это, собственно, и есть основные предметы договора.

Договор предусматривает списание определённой суммы со счёта принципала или предоставление банку денежных средств. В соглашении отражают условия, сроки, порядок выплат, их размеры.

Этап 6. Выплата банковских гарантий

Важно понимать, что гарант не несёт ответственности за выполнение принципалом обязательств. Обязательство банка — выплатить деньги по требованию бенефициара, если соблюдены необходимые для выплаты условия

Это в той же степени актуально и для выплат страховых компаний.

Подробнее о том, как получить банковскую гарантию читайте в нашем материале.

Как проверить банковскую гарантию – 3 полезных совета

Проверить подлинность банковской гарантии необходимо как принципалу, так и заказчику. В первую очередь, эти документы должны соответствовать требованиям ФЗ-44. Если нет обязательных пунктов – это либо подделка, либо посредник допустил ошибки в оформлении.

Советы помогут вам разобраться с документом, не посещая юридические фирмы.

Совет 1. Используйте реестр банковских гарантий для проверки

Ещё один вариант – найти нужный тендер по ключевым словам и проверить его по всем статьям, включая наличие гарантийных документов.

Совет 2. Изучите деятельность банка, выдавшего гарантию

Банковское учреждение, выдавшее документ, должно соответствовать требованиям законодательства. Если банка нет в списке Минфина, то и его гарантия не будет подлинной.

Совет 3. Отправьте запрос на подтверждение гарантии в банк

Никто не мешает вам направить официальный запрос гаранту. Попросите подтвердить оформление такой-то гарантии (номер, дату выдачи). Лучше пишите в головное отделение, а не в филиал. Не хотите ждать ответа – позвоните в банк лично.

А вообще все доказательства подлинности банк предоставляет принципалу в момент выдачи гарантии. Если действуете, через брокера, значит подтверждения сделки надо требовать у него.

Тариф Бизнес-гарантия за 1 день!

Банковская гарантия — это один из наиболее эффективных и надежных способов обеспечения исполнения обязательств.

Тариф “Бизнес-гарантия за 1 день!” – это возможность для малого бизнеса — юридических лиц и индивидуальных предпринимателей купить банковскую гарантию всего за 1 день с минимальным пакетом документов без залога и поручительств.

Преимущества тарифа:

- Срок оформления — 1 рабочий день

- Минимальный пакет документов для оформления гарантии

- Без залогового обеспечения и поручительств.

- Не требуется открытие расчетного счета

Условия предоставления банковской гарантии по тарифу “Бизнес-гарантия за 1 день!”

Срок и сумма банковской гарантии:

- Не более 24 месяцев без имущественного обеспечения и поручительства

- Не более 36 месяцев при оформлении в залог векселей и депозитных сертификатов ПАО Сбербанк на всю сумму гарантии

- От 50 000 до 15 000 000 рублей.

Условия предоставления гарантии по тарифу

- Вознаграждение за выдачу банковской гарантии – от 0,49% от суммы гарантии, но не менее 4 000 рублей. Итоговая процентная ставка для заемщика зависит от условий предоставления гарантии и финансового состояния заемщика

- Процентная ставка за отвлечение денежных средств: От 10,6% годовых

- Виды обеспечения гарантийных обязательств: Векселя и депозитные сертификаты ПАО Сбербанк

Требования к Заемщикам:

- Годовая выручка за последний календарный год не превышает 400 млн. руб.

- Срок ведения хозяйственной деятельности: не менее 6 мес.; не менее 3 мес. при оформлении в залог векселей банка на всю сумму гарантии

Посредники

Обратившись в специализированные компании, можно получить банковские гарантии по выгодным ценам. Заказчики в этих случаях получают документы со всеми подтверждениями. Банковская гарантия, в соответствии с законом 44-ФЗ, также предполагает регистрацию в реестре.

Многие партнеры-посредники предоставляют безотзывную гарантию. Банковская гарантия, предоставляемая для исполнения коммерческих, муниципальных и государственных договоров, требует минимального пакета документов.

Поручительство может быть выдано для гарантии других обязательств. Это, например, могут быть банковские гарантии уплаты пошлины в пользу таможни, гарантии производителя алкоголя (спиртосодержащей продукции) об освобождении заявителя от авансового платежа акцизов в пользу налоговых органов.

Список банковских гарантий

Поручительства финансового учреждения могут быть различными. В соответствии с этим устанавливается и различное назначение:

- Payment Guarantee – гарантия платежа. Она обеспечивает обязательства заявителя по соглашениям на выплаты.

- Performance Bond – гарантия надлежащего исполнения взятых обязательств. При невозможности осуществить поставку продукции в срок либо в случае выявления недопоставки учреждение-поручитель осуществляет выплату.

- Advance Payment Guarantee – гарантия на возврат аванса. Данный инструмент является очень полезным при совершении сделок с предоплатой, где предусматриваются форс-мажорные обстоятельства и прочие причины, в связи с которыми могут быть нарушены условия соглашения. В таких случаях свои деньги может захотеть вернуть каждая сторона.

- Гарантия в пользу ФС по отлаживанию рынка алкогольных товаров обеспечивает выполнение обязательств по применению специальных федеральных марок.

- Поручительство для контрольных органов используется при регулировании налоговых выплат.

- Bid Bond – гарантия оферты. Это тендерная форма обеспечения. В данном случае гарант берет на себя обязательство гасить гарантийную сумму в том случае, если победивший на конкурсе не заключает соглашение. Такая форма обеспечения позволяет восполнять затраты организаторов на осуществление новых закупок.

- Security for a Credit Line – гарантия возврата кредита. Данная форма обеспечения необходима в тех случаях, когда получающий средства заемщик не в состоянии выполнить обязательства. Гарант в соответствии с документацией отчисляет кредитору средства в размере основной суммы долга либо дополнительно проценты по выплатам.

- Таможенная гарантия выдается при временном ввозе товаров либо оборудования на территорию другого государства, передаче владельцу склада для временного хранения и проч.

Обеспечение

Банк вправе требовать от принципала обеспечения выдаваемой гарантии. В качестве залога чаще всего выступает принадлежащая компании недвижимость, транспорт, товар, ценные бумаги или денежные средства. В качестве альтернативы или в дополнение к залогу имущества банк может потребовать предоставления поручительства. Поручителями могут стать как собственники компании-принципала, так и другие лица, физические или юридические.

Многие банки предлагают и оформление гарантий без обеспечения, но комиссия в этом случае, как правило, выше, а шанс одобрения и максимальная сумма — ниже.

Преимущества и недостатки банковских гарантий

Из плюсов гарантии можно выделить:

- Надежность получения денежных средств.

- Возможность проанализировать свое финансовое состояние. Если гарантия выдается быстро — банк уверен в вашей платежеспособности. Если идут заминки — в дальнейшем вести дела может быть рискованно.

- Быстрая выдача банковской гарантии. Процедура оформления услуги довольно проста. К тому же, возможность предоставлять банковскую гарантию есть у многих организаций, поэтому проблем в поиске партнера также не будет.

Но у этого банковского продукта есть и минусы:

- Выдается на определенный срок. Если условия контракта были выполнены досрочно, придется либо переоформлять банковскую гарантию, либо платить дополнительную комиссию.

- Отзыв банковской лицензии. Если у банка-гаранта отозвали лицензию, банковская гарантия перестает действовать.

Нельзя сказать, что это идеальный инструмент, который покрывает все риски. Но при этом, банковская гарантия делает большинство сделок для бенефициаров намного безопаснее.

Перечень банков, имеющих право выдавать банковские гарантии

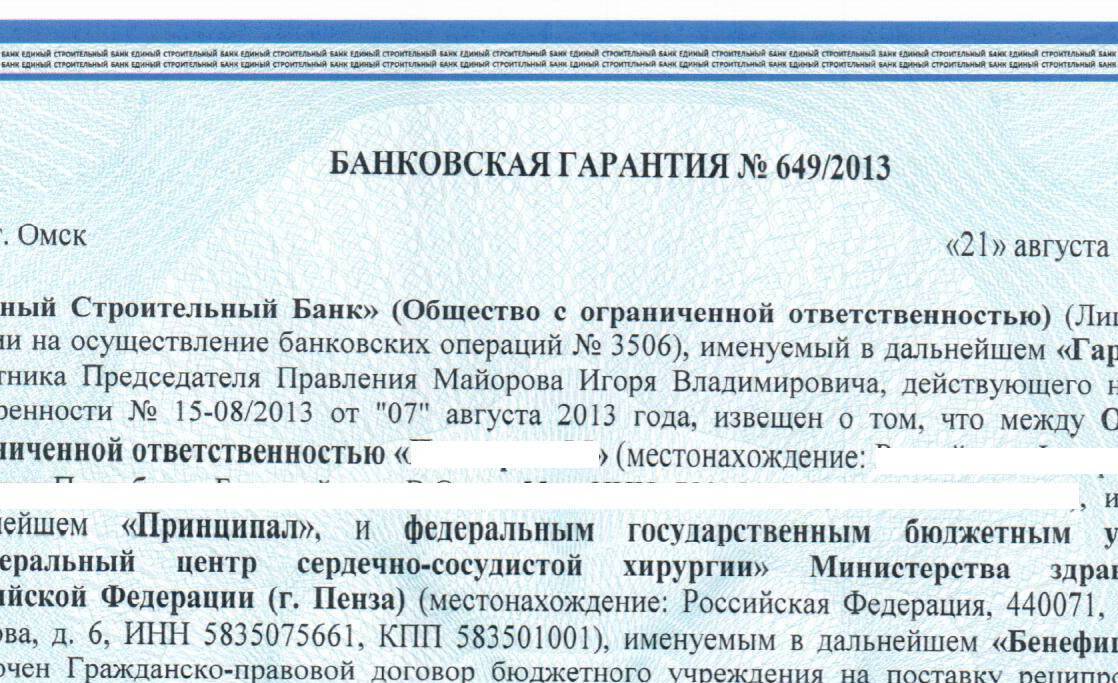

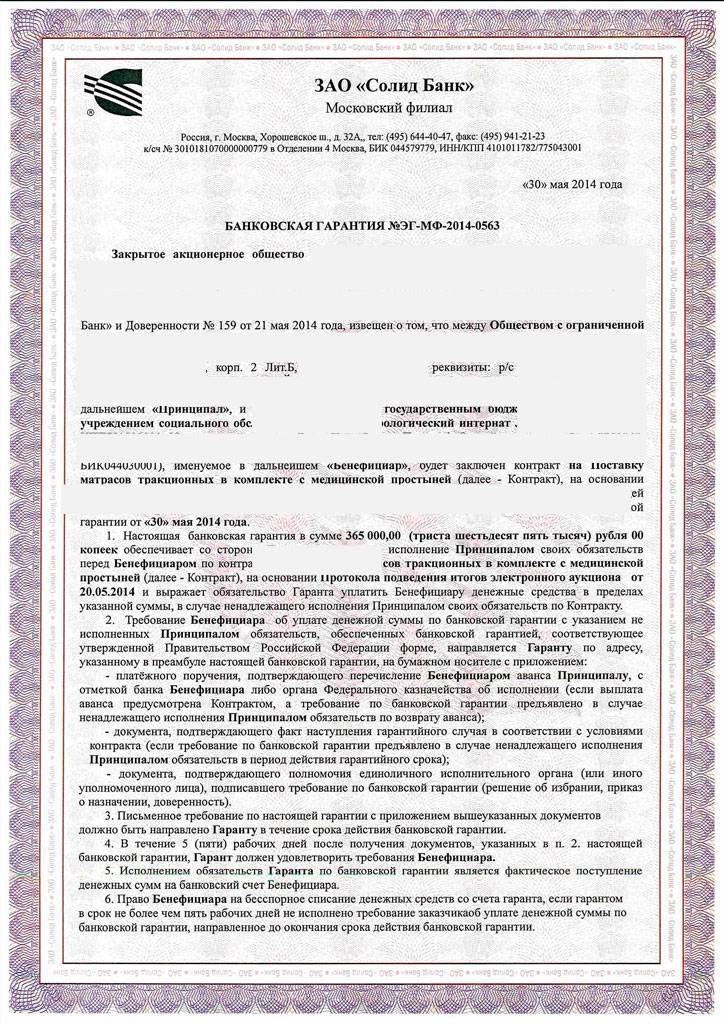

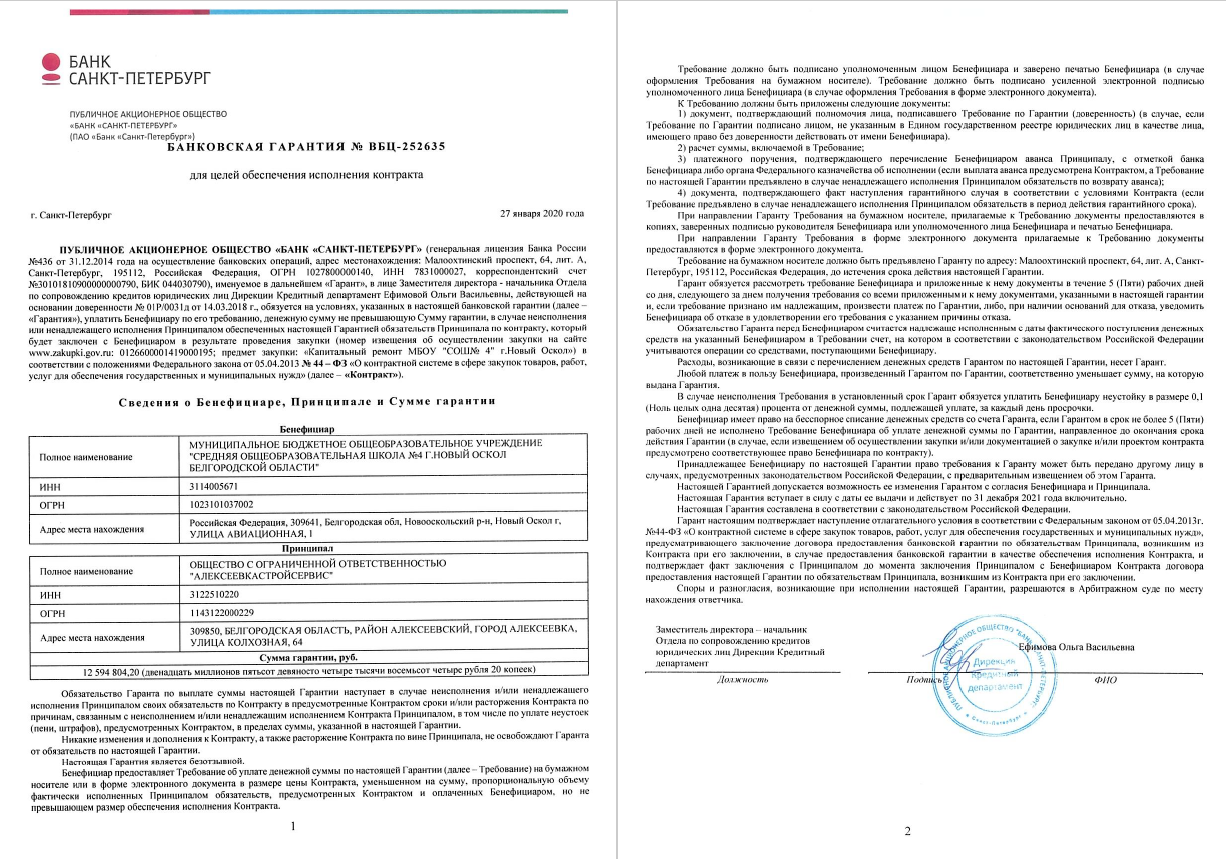

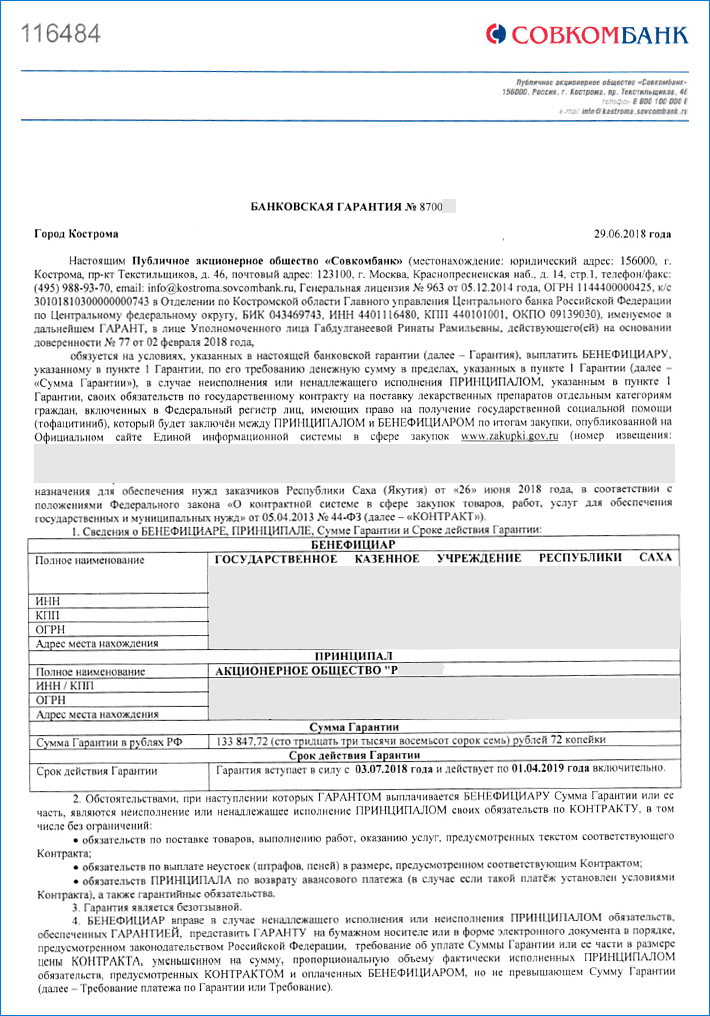

Банковская гарантия является одним из самых распространенных способов минимизации рисков: если одна из сторон договора опасается, что другая не выполнит свои обязательства, то в качестве обеспечения она вправе запросить банковскую гарантию. По сути, это письменное обещание банка или страховой компании (гаранта) уплатить оговоренную денежную сумму заказчику товара или услуги (бенефициару) по требованию, если исполнитель или поставщик (принципал) нарушит условия договора или откажется его выполнять.

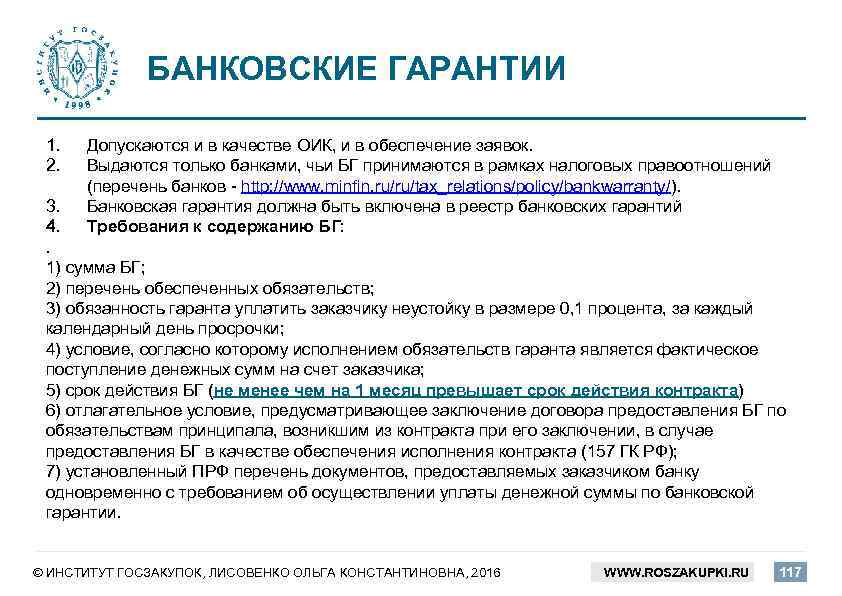

Госзакупки являются самой популярной сферой применения данного обязательства, поэтому в дальнейшем мы будем ориентироваться именно на них. Так, согласно Федеральному закону № 44-ФЗ от 5 апреля 2013 года «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее — 44-ФЗ), финансовое обеспечение необходимо как на этапе подачи заявки на конкурс, так и для заключения контракта с победителем. Таким обеспечением в большинстве случаев может выступить банковская гарантия. При этом она выгодна всем сторонам: банк получает вознаграждение за выдачу документа, бенефициар — гарантию возмещения убытков в случае невыполнения контракта принципалом, а принципал, в свою очередь, может не замораживать собственные средства на время проведения торгов и исполнения заказа.

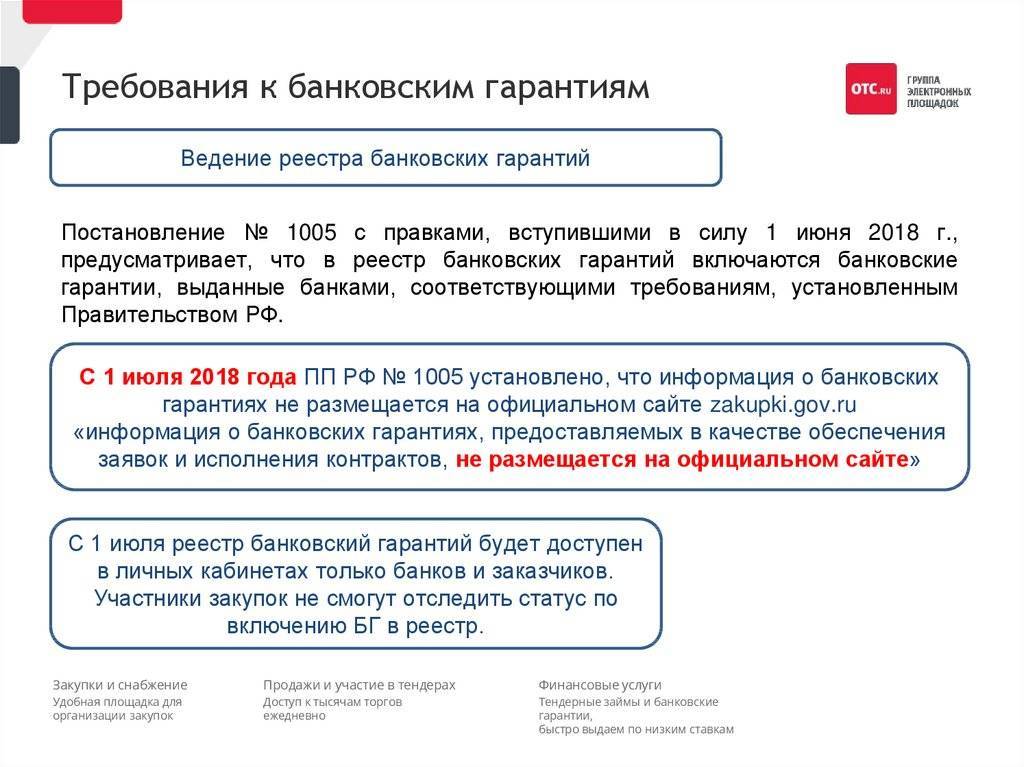

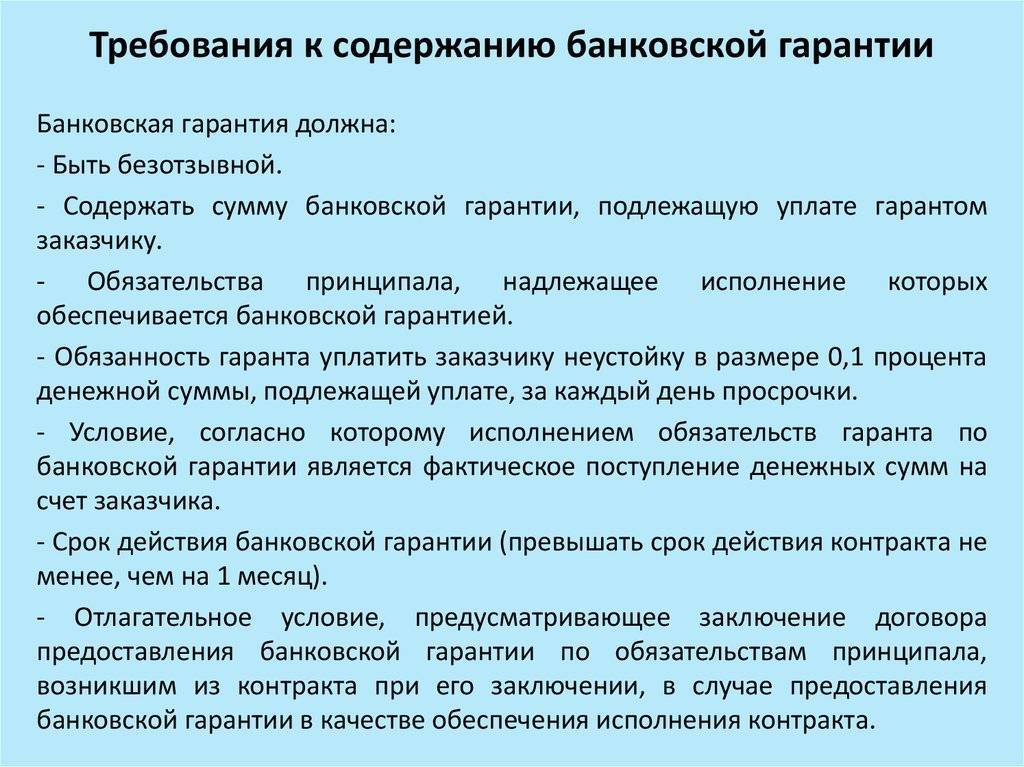

Однако нужно отметить, что для использования гарантии в обеспечение участия в конкурсах и аукционах, проводимых по 44-ФЗ, необходимо ее строгое соответствие нормам закона. Она может быть оформлена только банком, причем не любым, а соответствующим требованиям части 3 статьи 74.1 Налогового кодекса. Так, на сегодняшний день обязательным для выдачи банковской гарантии является:

- наличие у банка лицензии ЦБ РФ на осуществление операций. Кроме этого, в отношении банка не должны быть применены меры по финансовому оздоровлению;

- объем собственных средств (капитала) в размере не менее 300 млн рублей;

- кредитный рейтинг от «В-(RU)» агентства АКРА и от «ruB-» по шкале рейтингового агентства «Эксперт РА», присвоенный Банком России на дату направления информации;

- отсутствие задолженностей по банковским депозитам, размещенным за счет средств федерального бюджета;

- участие в системе обязательного страхования вкладов физических лиц.

Перечень кредитных организаций, соответствующих всем указанным параметрам, устанавливается Министерством финансов РФ. На 1 февраля 2019 года в него входило 204 банка. Хотя в начале 2018 года это количество достигало почти 350 кредитных организаций. Актуальный перечень банков, обладающих правом выдачи банковских гарантий, можно найти на официальном сайте Минфина России: данные обновляются от четырех до пяти раз в месяц, в список входят как федеральные, так и региональные банки.

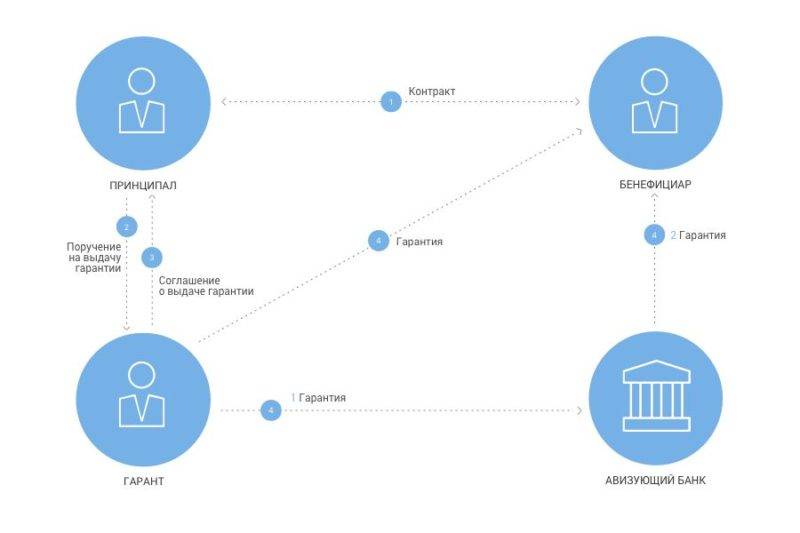

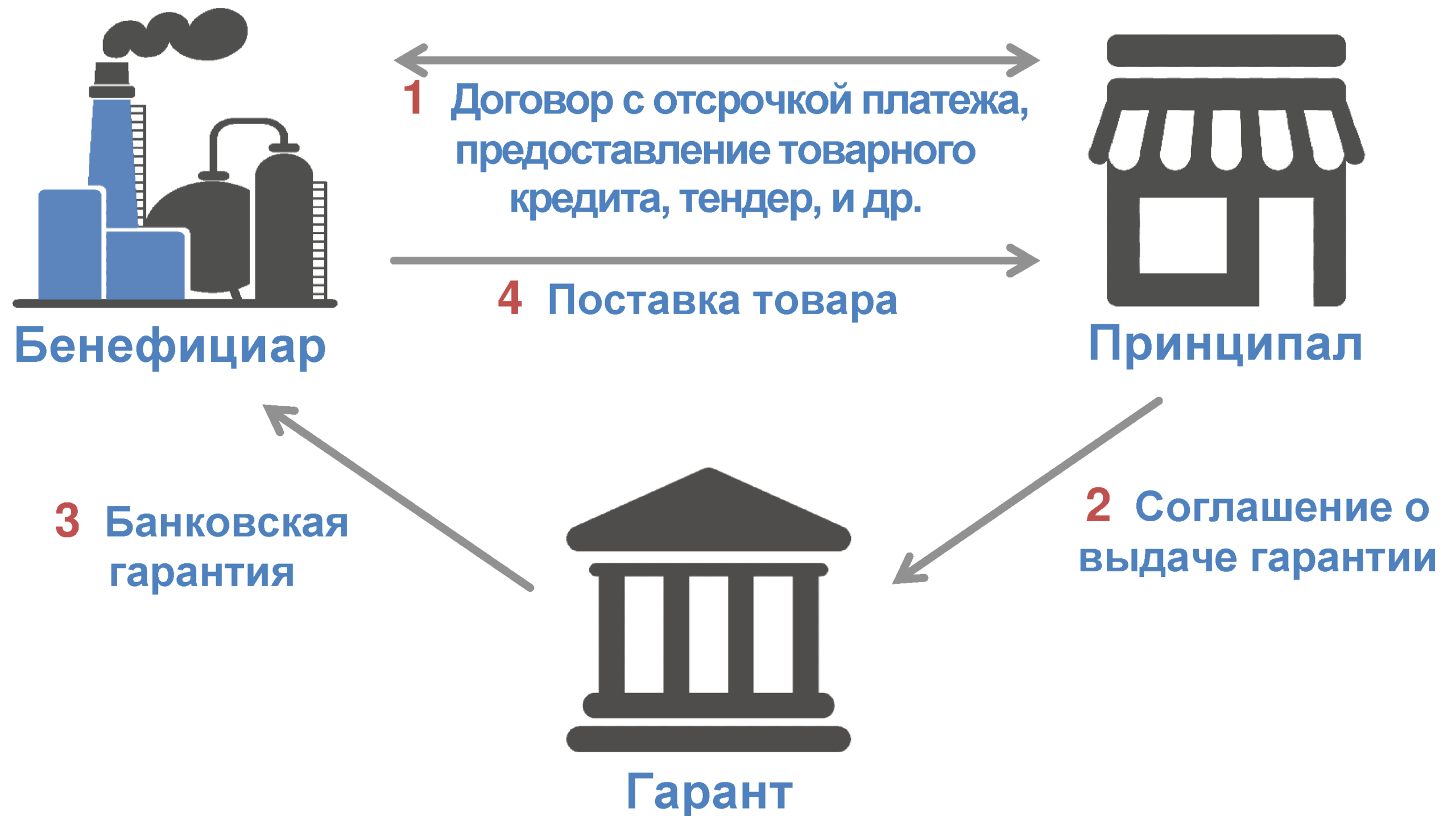

Стороны сделки и основные термины

В процедуре по предоставлению гарантии участвуют эти стороны:

- Гарант. Это учреждение, предоставляющее гарантию.

- Принципал. Представляет собой поставщика по контракту, получателя гарантии.

- Бенефициар. Это заказчик, получающий от банка выплату, если обязательства по контракту не исполнены.

Значение имеет также реестр гарантий. В него включаются сведения о БГ. Сделано это должно быть не позже следующего дня после выдачи БГ. После внесения данных в реестр

банк обязан направить поставщику выписку из реестра. Реестр понадобится для установления подлинности гарантии. Для проверки подлинности заказчику отводится 3 дня.

К СВЕДЕНИЮ! Стоимость БГ зависит от банка. Как правило, это 5% от размера обеспечения.

Виды БГ

БГ выдается, как в качестве обеспечения заявки, так и ОИК. Второй случай наиболее распространен в области государственных закупок.

Одним из ключевых условий заключения контракта является безотзывность гарантии по 44-ФЗ. Это означает, что финансовое учреждение, выпустившее документ, не вправе отозвать гарантию по своему усмотрению и обязуется выполнить все принятые на себя обязательства.

В настоящее время все БГ отвечают данному условию, поэтому банки серьезно подходят к проверке всех финансовых показателей принципала. Потому что, если он окажется неблагонадежным, то банку не уйти от выплаты «неустойки» заказчику.

Требования, которые могут быть предъявлены заказчиком к БГ

Определившись с размером обеспечения, необходимо внимательно рассмотреть документацию на предмет других условий.

— бесспорное списание: страхуясь, некоторые заказчики отражают в документации требование о включении в текст БГ условия о бесспорном списании. Это значит, если поставщик не выполнит работы по контракту, то заказчик вправе обратиться с требованием к банку и получить без лишней волокиты и разбирательств сумму ОИК.

— авансирование: несомненно, авансирование является приятным бонусом для поставщика, но с другой стороны, это означает включение в перечень гарантийных обязательств ответственность за возврат аванса, за что некоторые банки увеличивают комиссию.

При этом, другие банки нейтрально относятся к наличию авансирования в условиях гарантии и не повышают свою комиссию

Поэтому важно будет потратить свое время и найти банк с подходящими условиями

— форма БГ: некоторые заказчики предлагают в составе документации свой шаблон (типовой макет) гарантии 44-ФЗ. Чаще всего, поставщик сам решает, использовать его или нет. А заказчики соглашаются с небольшими поправками со стороны банков.

Однако встречаются заказчики, которые настаивают на своей форме. Но тут возникает другая проблема: все банки выдают гарантии по своей форме, разработанной их юристами. И есть ряд финансовых организаций, которые не примут документ по форме заказчика.

Также есть банки, которые не откажут принять форму БГ заказчика, но сделают это неохотно, за отдельную плату.

Поэтому, если заказчик предложил свой шаблон БГ, рекомендуем заранее уведомить банк об этом, что позволит узнать, согласует он или не согласует эту форму. В результате вы сэкономите свои силы и время.

— специфические требования к тексту БГ: многие заказчики не предлагают шаблон гарантии, но устанавливают ряд требований, которым она должна удовлетворять, например:

- частое требование о рассмотрении конфликтных ситуаций по БГ по месту нахождения заказчика;

- требование о раскрытии перечня обязательств, покрываемых гарантией;

- некоторые заказчики требуют БГ в бумажном виде, но сейчас это неправомерно. Электронный документ, заверенный квалифицированной ЭЦП, будет достаточным для предоставления ОИК.

Рекомендация: исчерпывающие требования к банковскому обеспечению по 44-ФЗ указаны в Постановлении Правительства № 1005, проекте контракта, информационной карте, закупочной документации и приложениях к ней.

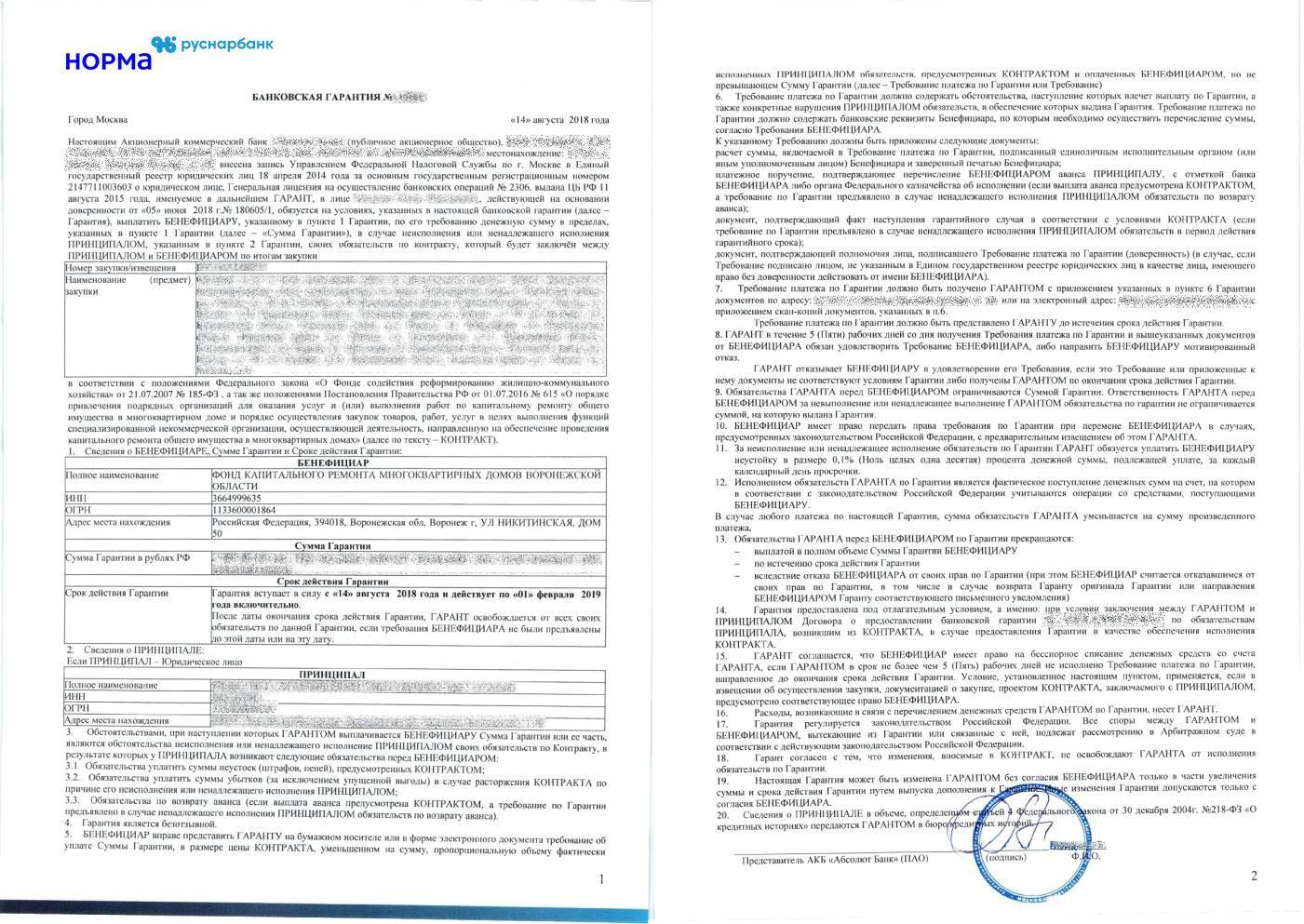

Документы для получения банковской гарантии

Ниже приведен перечень документов, которые запрашиваются банками для выдачи гарантии. Данный перечень не претендует на звание исчерпывающего, т.к. у каждого банка он может быть своим, в зависимости от установленных требований. И так, какие же документы запрашиваются чаще всего? Это:

1. заявление по форме банка о предоставлении банковской гарантии;

2. сведения о компании (лице), которой выдается БГ (анкетные данные);

3. копии уставных, учредительных, идентифицирующих документов (ИНН, ОГРН) компании (лица), которой выдается БГ;

4. выписка из ЕГРЮЛ (ЕГРИП), полученная не ранее чем за 30 дней до даты подачи заявления о предоставлении гарантии;

5. копии документов, подтверждающих полномочия руководителя компании, которой выдается БГ (протокол об избрании директора и приказ о вступлении в должность);

6. копии документов о подтверждении полномочий иных лиц, осуществляющих действия от имени компании (лица), которой выдается БГ;

7. бухгалтерская отчетность

- для организаций, применяющих общую систему налогообложения (бухгалтерский баланс — форма №1; отчет о финансовых результатах — форма №2);

- для организаций (ИП), применяющих упрощенную систему налогообложения (налоговая декларация по УСН за последний завершенный год, выписка из книги учета доходов и расходов);

- для ИП, применяющих общую систему налогообложения (налоговая декларация 3-НДФЛ).

8. реестровый номер закупки, конкурсная документация, протокол признания победителем, проект контракта;

9. иная информация и документы по требованию банка.

Часть документов из приведенного перечня, например, справки из налоговой или выписка из ЕГРЮЛ (ЕГРИП), нужны банку в актуальном состоянии. Для их получения требуется определенное время. Поэтому, если вы активно принимаете участие в тендерах, то рекомендуется регулярно обновлять эти документы, чтобы потом не тратить ваше драгоценное время на их получение.

Кто участвует в предоставлении банковской гарантии

Существуют специальные термины для обозначения участников банковской гарантии. Всего в процессе участвуют три субъекта:

1 Бенефициар – заказчик (физическое или юридическое лицо), которому банк предоставляет гарантию. Она позволяет защитить интересы бенефициара, который получает возмещение в случае невыполнения договора.

2 Принципал – физическое или юридическое лицо, исполнитель договора, за которого дает гарантию банк. Исполнитель инициирует сотрудничество с банковским учреждением и оплачивает стоимость его услуг.

3 Гарант – организация, которая гарантирует, что в случае невыполнения договора (платеж не совершен, необходимые действия не произведены исполнителем-принципалом) бенефициару будет выплачена заранее оговоренная сумма. В роли гаранта могут выступать:

- Банки (при участии в госзакупках по 44-ФЗ выбранный вами банк должен иметь уставный капитал свыше 1 млрд рублей, не иметь претензий со стороны Центробанка РФ, а самое главное – должен быть включен в реестр уполномоченных на сайте Минфина).

- Страховые компании (только платежные гарантии для коммерческих контрактов).

- Микрофинансовые организации и кредитно-потребительские кооперативы (также только для коммерческих контрактов).

Понятно, что уровень доверия к гарантиям от разных гарантов также будет разным: при участии в госзакупках у вас не примут обязательство от МФО «Деньги на недельку», действительным будет только документ от серьезного и крупного банка в соответствии с вышеуказанными требованиями.

В заключение

Следует отметить, что банковские гарантии на льготных условиях затрагивают многих клиентов. Одно из главных условий правильного оформления поручительства — платежеспособность человека. Порядок и причины выдачи банковской гарантии изложены в соответствующем договоре.

Обязательным условием является предоставление информации о финансовом состоянии клиента. При выдаче гарантии банк учитывает все, в том числе кредитную историю, наличие или отсутствие задолженности, профессиональную компетентность и т.д. Договор составляется, если заявитель соответствует всем требованиям.