Дефолт 1998 в России

Известно, что дефолт приходит к падению национальных биржевых индексов — как в национальной валюте, так и в долларах. Тем, кто интересуется инвестированием, также известно, что покупка дешевого актива является источником возможной будущей сверхприбыли — а состояние дефолта как правило соответствует минимуму фондового рынка страны или находится около него. Как проходил дефолт 1998 года в России?

Многие еще помнят то время. Нефть стоит почти копейки, производство наполовину не работает, а население начинает привыкать к национальной игре вовремя купить доллар (евро как дополнительная альтернатива появится только через два года, а система страхования банковских вкладов — и вовсе через шесть).

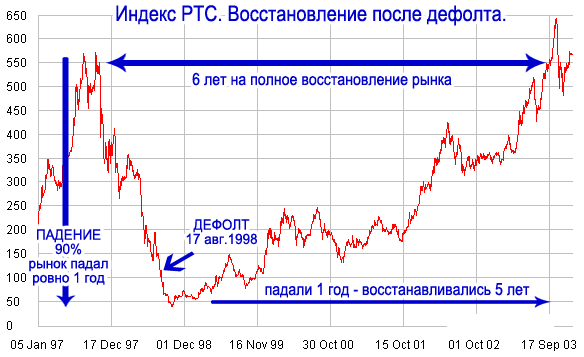

Проваливается идея чековой приватизации — по факту промышленность России становится не народным достоянием на акционерной основе, а концентрируется в узких кругах криминальных группировок. Между тем нужно выполнять социальные, пенсионные и прочие внутренние и внешние обязательства. Уже с конца 1997 года российский долларовый индекс РТС реагирует на ухудшающееся положение:

За годовой промежуток с конца 1997 по конец 1998 года индекс упал на 90%, причем точка дефолта ожидаемо оказалась недалеко от дна рынка. Полное восстановление заняло 6 лет — однако тот, кто вложился бы в российский рынок осенью 1998 года (справедливости ради стоит сказать, что практически сделать это было гораздо сложнее, чем сейчас) за пять лет сумел бы увеличить свой капитал в 11 раз! Более того — на этом рост не закончился и с колебаниями продолжился вплоть до мая 2008 года, когда был зафиксирован максимум почти в 2 500 пунктов:

У Бернштайна есть объяснение того, почему индексы стран с плохой экономикой потенциально способны к более высоким результатам, чем индексы развитых стран: так как риски кажутся здесь более высокими (т.е. просадки и колебания котировок весьма велики), то акции должны обеспечивать более высокую доходность, чем у развитых «безопасных» рынков, чтобы найти своих инвесторов. Итого, практически в любой точке выхода из рынка (вход — на дефолте) при долгосрочном инвестировании мы имеем как минимум хорошую, а как максимум — просто прекрасную прибыль.

Аргентина и Греция

Рассмотрим теперь финансовый дефолт Аргентины:

После дефолта Аргентины 2001 года к его концу было достигнуто дно на уровне примерно 250 пунктов; к 2008 году рынок вырос до 2200 пунктов, т.е. почти в 9 раз. Если пересчитать доходность на доллары, то результат можно разделить на три — после резкой девальвации на 200%, сопутствующей дефолту, курс песо был стабилизирован и в последующие годы оставался почти постоянным.

Трехкратный рост в долларах за шесть лет с момента дефолта хотя и ниже российских показателей, но тем не менее тоже отличный результат. С 2012 аргентинский рынок демонстрирует стремительный взлет, в том числе за последний год выдав около 70% дохода — однако и песо за последние 4 года девальвировалось в 4 раза. Напоследок взглянем на греческий рынок:

Здесь видим несколько другую ситуацию — вроде бы начавшийся после дефолта 2012 года рост вновь сменился падением — в результате за четыре года греческий рынок не принес ничего, тогда как, допустим, американский выдал хорошую прибыль.

Выводы. Покупка индексов акций стран, объявивших дефолт, может быть достаточно перспективной. Однако не нужно увлекаться, используя для этой инвестиции умеренную долю — кроме того, лучше рассчитывать на долгосрочный период. Спекуляция может не позволить извлечь из ситуации всей выгоды, а пример греческого рынка показывает, что рост индекса после дефолта совсем необязательно будет продолжаться несколько лет подряд, как было у России и Аргентины.

Т.е. все зависит от эффективности, с которой власти будут выходить из сложившейся ситуации — и если России всегда можно надеется на рост нефти, то многим другим странам можно рассчитывать лишь на собственные удачные действия и смягченные условия по рефинансированию долга.

Примеры неисполнения обязательств в реальном мире

Пуэрто-Рико объявил дефолт в 2015 году, как сообщает CNN Money , они заплатили всего 628 000 долларов в счет выплаты по облигациям на 58 миллионов долларов. После того, как в конце 2017 года на остров обрушился ураган Мария, долг страны в размере более 100 миллиардов долларов вызывает все большую озабоченность.

Long-Term Capital Management был крупным хедж-фондом, который объявил дефолт и в конце концов закрыл свои двери в 2000 году. Business Insider сообщает, как подверженность фонда облигациям Бразилии, Дании и России и другим рискованным инвестициям вышла из-под контроля, когда Россия объявила дефолт по своим суверенным облигациям. Long-Term Capital потерял более 4 миллиардов долларов за несколько месяцев, и даже с учетом попыток Федеральной резервной системы спасти его, хедж-фонд в конечном итоге обанкротился. Long-Term Capital был первым хедж-фондом в истории США, который обанкротился и закрыл свои двери.

Понятие и виды

Исходя из этого определения, термин подходит и к отдельному человеку, и к предприятию, и к государству. Так оно и есть.

Дефолт могут объявить все вышеперечисленные субъекты экономики:

- человек, который перестал по какой-то причине выплачивать кредит и проценты по нему;

- предприятие, задерживающее выплату заработной платы, уплату налогов, выплаты по банковскому кредиту или оплату материалов поставщикам;

- государство, которое объявляет о невозможности погасить свои внутренние или внешние долги.

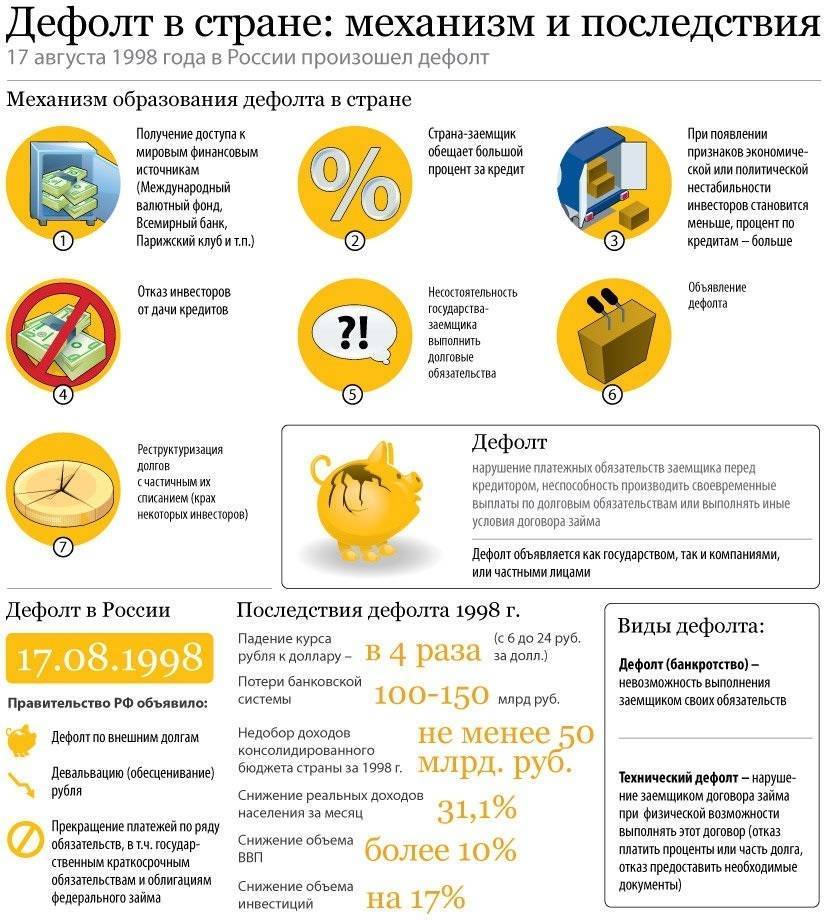

Примеров по всем субъектам можно найти предостаточно, в том числе и по государствам. Дефолт 1998 года в России получил название “черного понедельника”. В августе правительство объявило официально, что не сможет погасить на существующих условиях свои краткосрочные обязательства.

Но это не первый случай в нашей истории. В 1918 году советское правительство отказалось возвращать царские долги. Пришлось делать это нам, потомкам тех правителей, уже в конце XX века.

На протяжении всего прошлого века и начала нынешнего страны Европы и Америки объявляли о своей невозможности расплачиваться по долгам. Последний случай – это Греция в 2015 году.

Более научное определение дефолта дает Википедия.

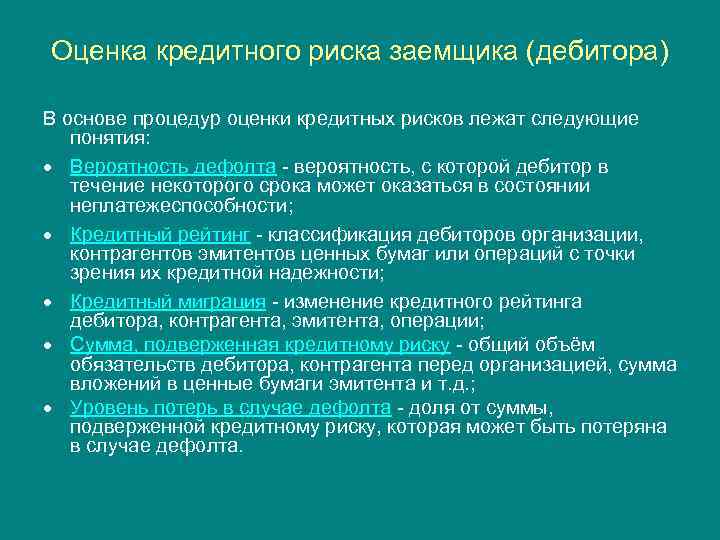

Экономисты различают 2 вида дефолта:

- Простой, когда страна, предприятие или конкретный человек объявляют о своей неспособности погасить долги из-за отсутствия денег.

- Технический может возникнуть из-за временных финансовых трудностей, технических ошибок в переводе денег и т. д. Считается, что в ближайшее время ситуация нормализуется и должник вернется к погашению. Если этого не происходит, то наступает простой дефолт.

Не надо путать с банкротством гражданина или предприятия. Это юридическая процедура, которая подробно описана в соответствующих законах. И может наступить после объявления дефолта, а может и нет.

Не будь бедным, учись управлять своими деньгами и преумножать их.

Подробнее о курсе

Инфляция и ее последствия

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Инфляция – это такое явление, при котором теряется покупательная способность денег. Например, сегодня один и тот же товар можно купить в 13 раз дороже, чем столетие назад. Инфляция очень опасна для инвестора. Разрабатывая стратегию, рекомендуется в обязательном порядке делать поправку на нее.

В свою очередь, низкая инфляция или ее отсутствие характеризуется снижением процентных ставок банков. Например, сегодня страны Евросоюза имеют развитую экономику с практически нулевой инфляцией. Именно поэтому банковские вклады в валюте обещают доходность в районе 0,3 – 0,5%, что не выгодно вкладчикам.

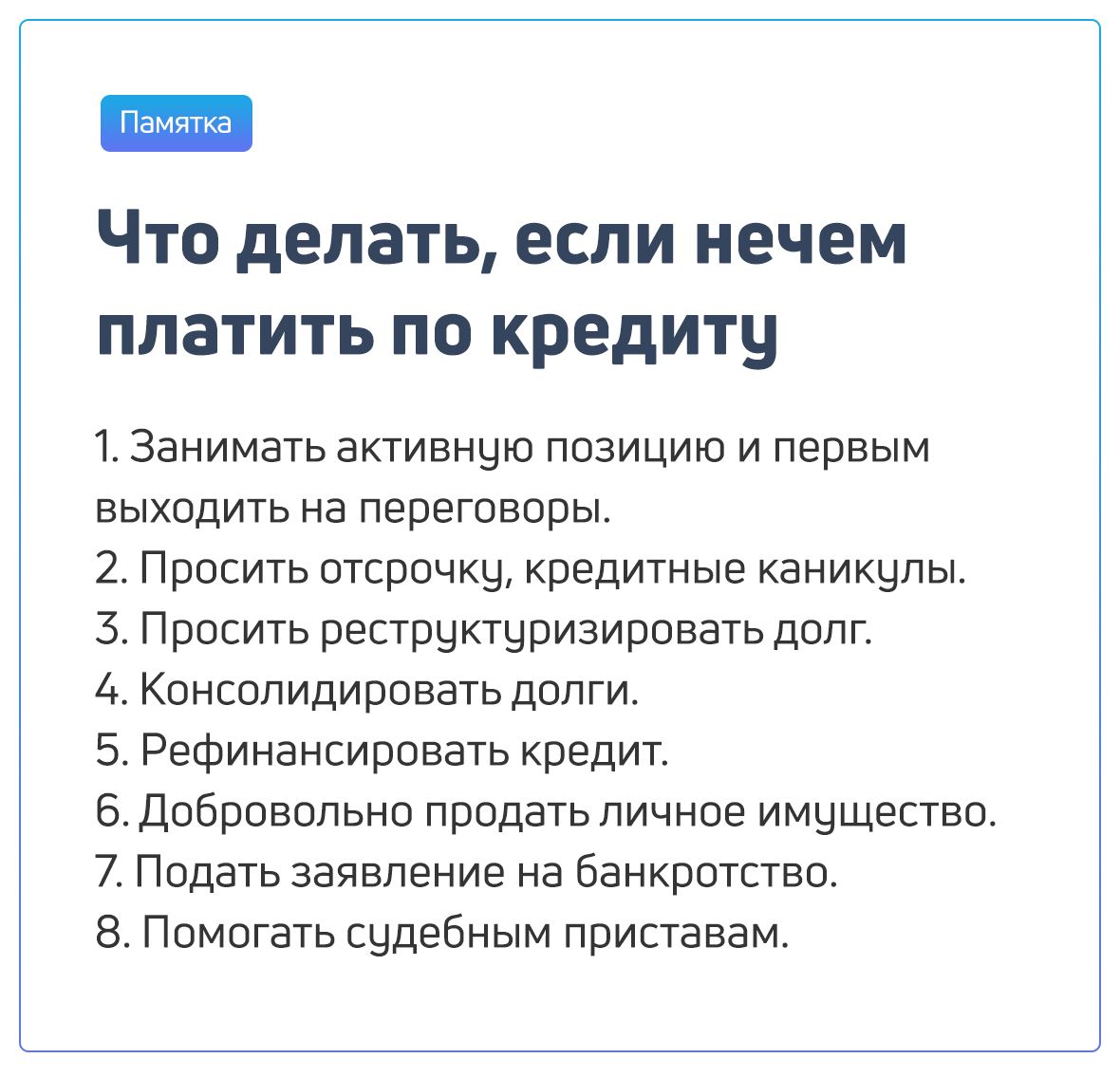

Что будет с кредитом, если будет дефолт?

От того, в какой валюте был открыт кредит, зависит и общая картина сразу после дефолта. Хуже всего будет тем, кто получал займ в долларовом или евро-выражении. Из-за образовавшейся разницы между курсом национальной и иностранной валюты, новые ежемесячные выплаты и остаток задолженности значительно вырастут. Никаких компенсаций при этом со стороны банка не предусмотрено.

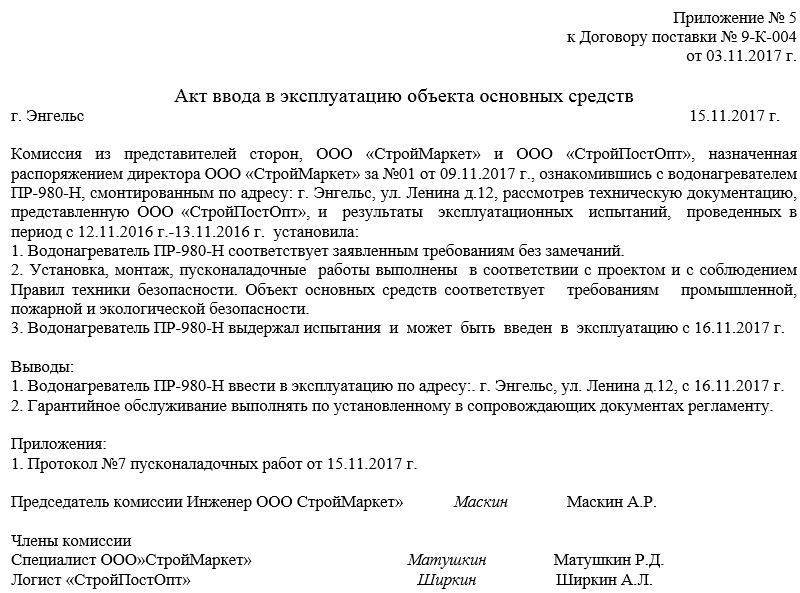

Тем, кто оформил кредит в российских рублях, будет легче. Процентную ставку и остаток задолженности руководство банка поднять не могут, а потому существенной разницы не будет. И в том, и в другом случае можно попросить банк реструктуризовать долг.

Это особенно необходимо заемщикам, оформлявшим валютный займ. В таком случае банк или увеличит срок действия договора для уменьшения ежемесячного платежа, или снизит процентную ставку. В любом случае, клиенту будет легче справиться с выплатами.

Также не стоит забывать, что из-за полного пересмотра политики после дефолта или кризиса, темпы инфляции в государстве сильно уменьшаются или увеличиваются. Так, например, в России после кризиса 2014-го года инфляция уменьшилась до минимального исторического значения — около 4% в год. Как следствие, банки были вынуждены приспособиться к таким показателям: произошла волна уменьшения процентной ставки по кредиту.

В такой ситуации нужно не только реструктуризовать долг, но и рефинансировать его, т.е. перекредитовать. Тогда можно получить новый займ на более выгодных условиях — например, со значительно меньшей процентной ставкой.

В самом крайнем случае можно объявить банкротство. С 2015-го года в России появился законопроект, который регламентирует право любого российского гражданина объявить себя банкротом. Процедура требует обращения в суд, предоставления доказательств своей неплатежеспособности, а также причин неспособности платить в счет долга.

Влияние дефолта на ипотеку

Разбирая вопрос, что будет с кредитом, если будет дефолт, нужно учесть множество факторов — условия договора, наличие страховки и так далее. По статистике даже в нормальном режиме почти 5% заемщиков сталкиваются с трудностью погашения ипотеки на пятом-шестом году.

Если заемщик сталкивается с проблемами, к примеру, из-за потери работы, развода, появления ребенка, он может обратиться в банковское учреждение с просьбой отсрочить платеж на определенный период. Кредитор проверяет заемщика. Если он убеждается, что финансовые трудности имеют временный характер, оформляется реструктуризация или кредитные каникулы. Такая «пауза» зачастую выгоднее, чем в дальнейшем судиться с человеком, забирать квартиру, а впоследствии пытаться продать ее на торгах.

Более сложный вопрос, что будет с кредитами в случае дефолта государства. Когда экономистов спрашивают о возможности банкротства на уровне государства, они уверяют, что на ближайшие годы это невозможно. Причина в том, что у России практически отсутствуют внешние долги (наоборот, многие должны ей), а во-вторых, золотовалютный резерв создает большой запас прочности.

Но что будет, если рассматриваемая проблема все-таки произошла? Возникает вопрос, как дефолт в такой ситуации отразится на кредитах граждан. Здесь многое зависит от стабильности банковской системы. Если пострадает только один банк, где человек оформил ипотеку, его переведут в другое банковское учреждение. При этом выполнять обязательства все равно придется.

Примеры

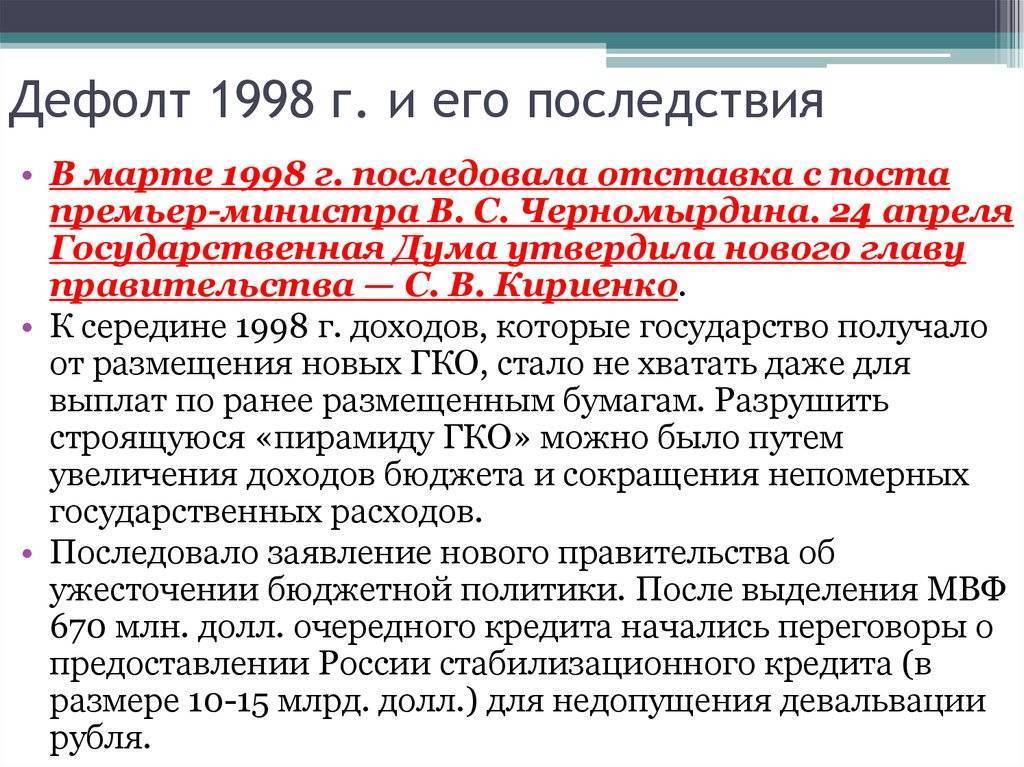

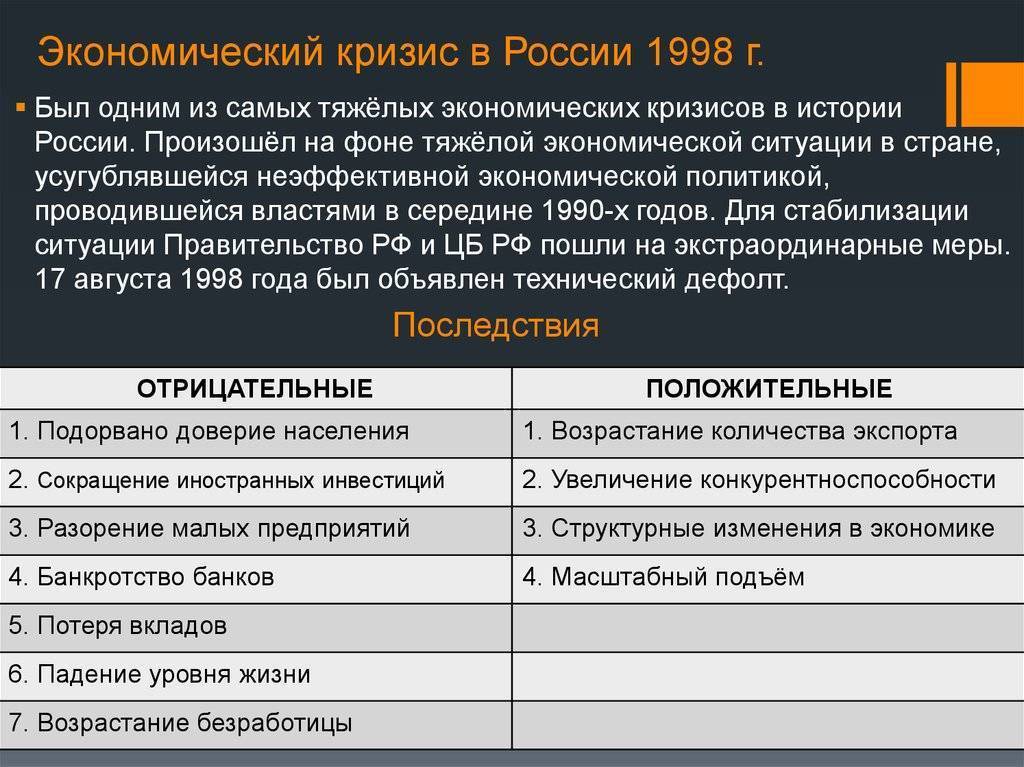

Самым ярким проявлением дефолта в нашей стране можно считать события 1998 года. Тогда в августе власти объявили технический дефолт, который был вызван следующими причинами, которые носили в основном экономический характер:

- тяжелая экономическая ситуация в стране;

- несбалансированная экономическая политика, заключавшаяся в проведении жесткой монетарной политики (она состояла в сдерживании инфляции любыми методами) при сочетании с мягкой бюджетной политикой (ее суть состояла в принятии необоснованно раздутых бюджетов).

Эти внутренние экономические факторы на фоне негативных внешнеэкономических события (среди них: падение цен на нефть и экономические кризисы в азиатских странах) привели к тяжелому экономическому кризису и дефолту.

Видео — как Россия выходила из кризиса после дефолта 1998 года:

В результате страну нахлынул один из самых мощных экономических кризисов за все ее историю. Правительство было вынуждено объявить отказ от удержания стабильного курса национальной валюты по отношению к американскому доллару.

Справочно: до этого он поддерживался искусственно при помощи валютных интервенций Банка России.

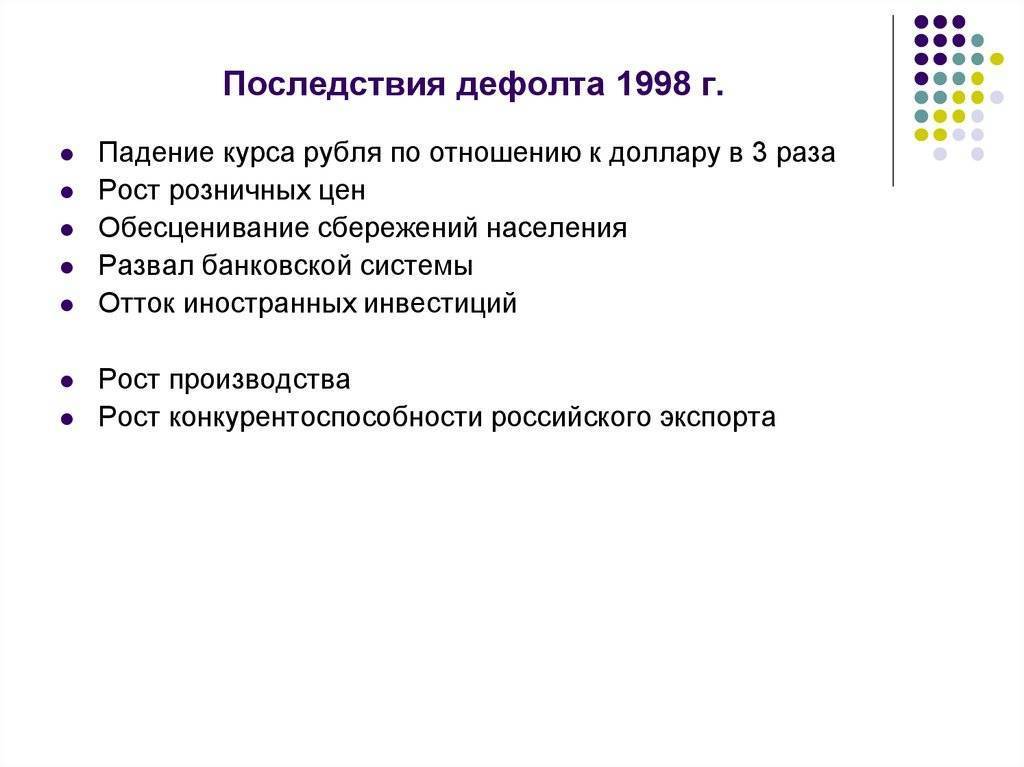

Последствия дефолта оказались значительными. Среди них выделим:

- падение курса национальной валюты более, чем в три раза;

- подрыв доверия населения и инвесторов к действиям Правительства РФ и кредитных учреждений;

- массовое банкротство мелких предприятий и банков;

- банкротство вкладчиков в результате разорения банков;

- обесценение сбережений населения.

Все это вылилось в резкое падение уровня жизни подавляющей части населения. Однако этот кризис, как и многие другие, среди своих последствий имел не только отрицательные, но и положительные моменты.

Так, государство осознало необходимость проведения реформ. За работу принялись высокопоставленные лица (глава ЦБ РФ В. Геращенко и премьер-министр Е. Примаков). Среди положительных факторов дефолта отметим рост экономической эффективности экспорта благодаря возрастанию преимуществ экспортоориентированных отраслей (в результате падения курса национальной валюты продукция этих предприятий стала более конкурентоспособной).

Кроме того, экономике свойственна цикличность: за любым кризисом следует неизбежный подъем. Так случилось и в этот раз: после кризиса, оказавшегося краткосрочным, наметился масштабный подъем экономики.

Последствия этого кризиса, несомненно, должны быть изучены будущими поколениями экономистов, чтобы не повторились его последствия.

Среди более актуальных примеров отметим дефолт штата Рио-де-Жанейро, который не смог рассчитаться по долгам с Французским агентством развития. Это произошло из-за того, что приоритетными выплатами считались пенсионные отчисления.

Одним из наиболее ярких примеров банкротства компаний является дефолт крупнейшего банка США Lehman Brothers. Среди причин отмечаются действия руководства банка и его конкурентов. Последствия крайне негативно сказались не только на американской, но и на мировой экономике. Это банкротство стало ярким проявлением мирового финансового и экономического кризиса в США в 2008-2009 гг.

Таким образом, дефолт представляет собой невыполнение обязательств должника перед кредитором. Каждый гражданин должен быть сведущ в этом вопросе, поскольку незнание причин, проявлений и его последствий может привести к существенным финансовым потерям.

Видео — дефолт 1998 года (программа Намедни):

Причины дефолта

Почему наступает дефолт? Неужели за столько лет не научились его предотвращать? Думаю, что проблема в том, что причин его возникновения много и они разные для каждого конкретного случая. Выделим основные из них.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Причины дефолта отдельного человека:

- потеря работы или снижения уровня оплаты труда,

- бездумное удовлетворение своих потребностей за счет кредитов,

- кредиты для погашения других кредитов,

- низкая финансовая грамотность,

- чрезвычайные обстоятельства (тяжелая болезнь, стихийное бедствие) и др.

Для предприятия:

- плохая работа с дебиторами, в результате – накопившаяся за несколько лет непогашенная задолженность;

- банкротство и уход с рынка основных поставщиков;

- неграмотный главный бухгалтер;

- увеличение конкуренции и потеря части рынка сбыта продукции;

- увлечение кредитами при плохом прогнозировании ситуации на рынке;

- девальвация рубля;

- экономические санкции и т. д.

Для государства причины носят глобальный характер. Для России риск возникновения дефолта может быть связан с такими:

Зависимость экономики страны от импорта

Из-за санкций, падения курса рубля стоимость импортных комплектующих для многих предприятий становится неподъемной. Начинает закручиваться спираль. Они поднимают цены, потому что затраты на сырье и расходные материалы возросли. Потребление падает. Производство сокращается. Экономический рост замедляется. Продолжать можно до бесконечности.

На протяжении всех последних лет правительство пытается ее снизить за счет развития других отраслей экономики. Судя по отчетам, это начало получаться, но пока зависимость еще очень велика.

Мировой экономический кризис

Россия – часть мировой экономики, и трудности глобального масштаба обязательно отразятся на нас. Для развивающейся экономики это значит, что замедлится экономический рост, увеличится расход накопленных резервов.

Санкции

Которые уже коснулись ведущих отраслей экономики и предприятий, существенно вкладывающих в развитие страны. Ограничения вводятся не только для реального сектора экономики, но и для банковского сектора, что тянет вниз уже всех.

Безграмотная внешняя и внутренняя политика

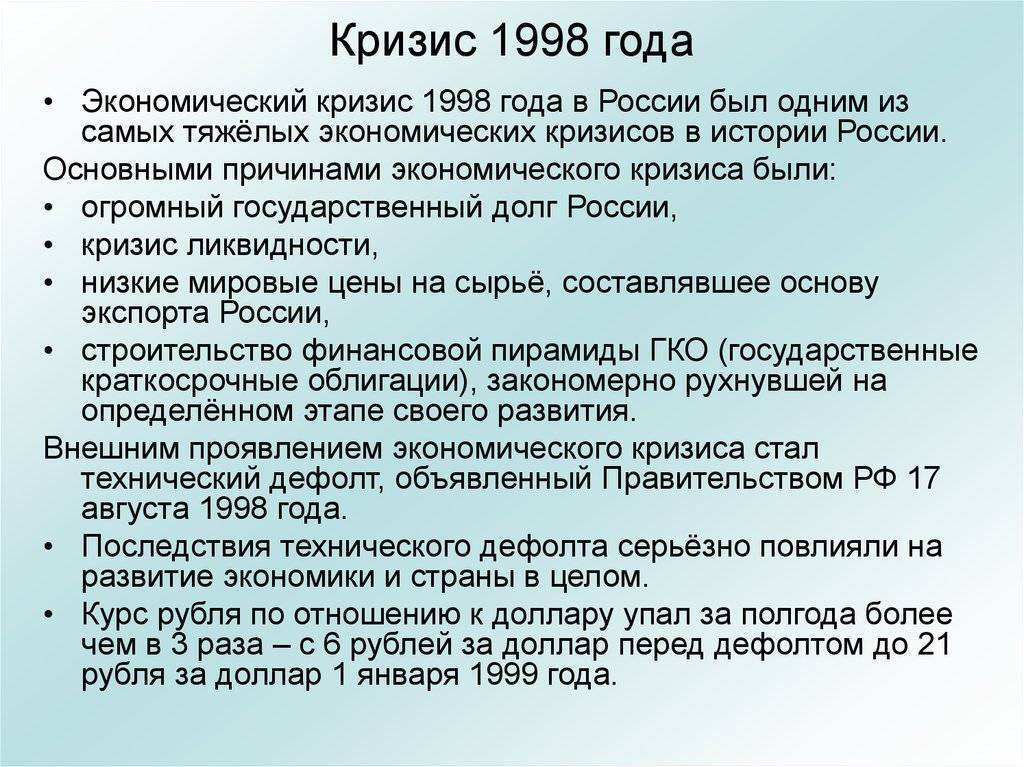

Многие аналитики связывают кризис 1998 года с построенной российским правительством финансовой пирамидой из ГКО (государственных краткосрочных обязательств) и безудержной работой печатного станка.

Когда резко возрастают расходы при неизменных доходах. В результате дефицит увеличивается и денег на погашение обязательств может не хватить.

Взаимосвязь динамики валюты и девальвации

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Девальвация – это обесценивание национальной валюты, поэтому она напрямую взаимосвязана с динамикой курсов. Все дело в том, что иногда центральные банки страны намерено вызывают девальвацию. Как правило, это необходимо для достижения следующих целей:

- для поддержания своих экспортеров;

- для уменьшения зависимости страны от экспорта;

- для повышения уровня внутреннего производства.

К примеру, Китай часто намеренно прибегает к девальвации. Она помогает стране снизить стоимость отправляемых за рубеж товаров.

Надо отметить, что за последнее двадцатилетие, рубль обесценился по отношению к доллару практически на 3,5 тыс. процентов. Так, в 1994 году доллар стоил 2,74 руб., а сегодня 78 – 79 руб. Согласно подтвержденной информации, валюты лишь трех государств укрепились по отношению к доллару. В их число вошли юань (Китай), доллар (Тайвань), шекель (Израиль).

| Валюта | Страна | Динамика по отношению к доллару, в % |

| Реал | Бразилия | — 28 |

| Лира | Турция | — 22 |

| Песо | Аргентина | — 21 |

| Рубль | Россия | — 20 |

| Рэнд | Южная Африка | — 16 |

| Песо | Колумбия, Мексика | — 14 |

| Соль | Перу | — 13 |

| Рупий | Индонезия | — 6 |

| Форинт | Венгрия | — 4 |

| Рупия | Индия | — 3 |

| Крона | Чехия | — 1 |

| Доллар | Сингапур | — 1,4 |

| Юань | Китай | + 2,5 |

| Доллар | Тайвань | + 3 |

Виды дефолта

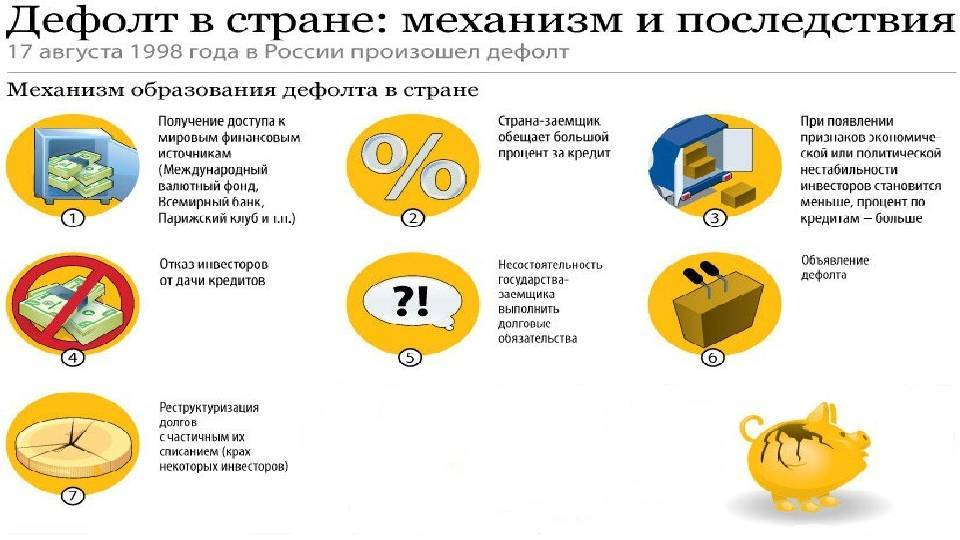

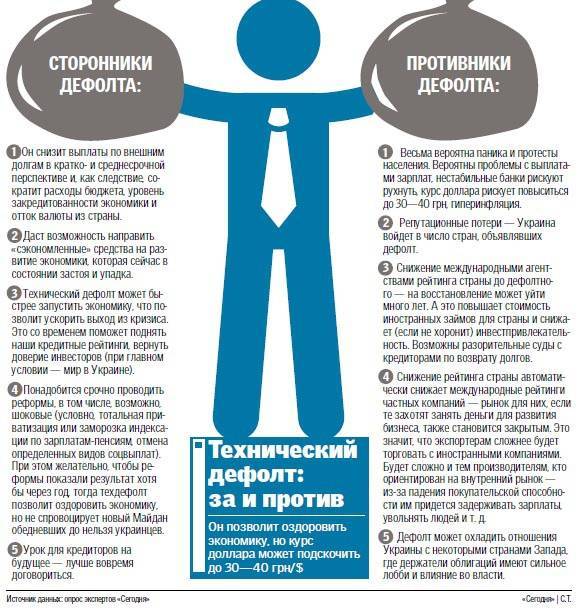

Выделяют два вида дефолта – простой и технический.

Первый вид – простой (также называют банкротством).

Простой дефолт напрямую связан с официально признанной неспособностью должника исполнять обязательства перед кредиторами по причине отсутствия денег.

В таком случае для компаний назначается команда временных «кризисных» управляющих, которые планируют дальнейшие шаги, например, порядок продажи активов.

В случае простого дефолта, объявленного отдельной страной, проблема решается на глобальном уровне с участием других государств и международных организаций, например, МВФ (Мировой Валютный Фонд).

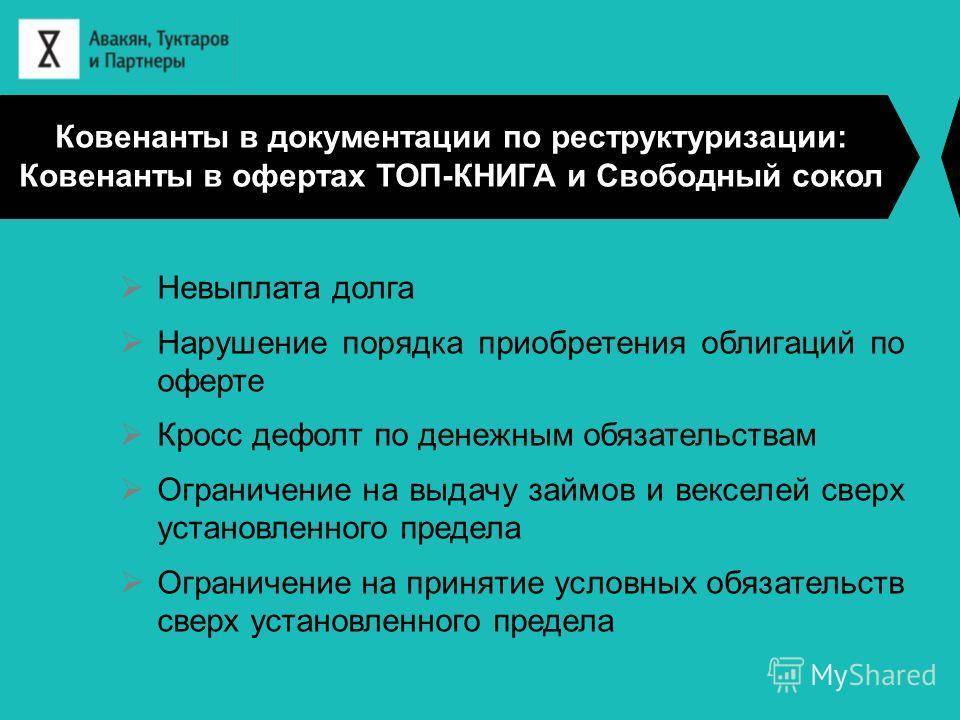

Простой дефолт может быть суверенным или перекрестным. В случае суверенного дефолта страна не может выполнить свои обязательства как по внешним, так и по внутренним задолженностям. Суть перекрестного дефолта в том, что дефолт по одной операции распространяется и на другие долговые обязательства.

Второй вид – технический дефолт ( также называют временным).

Для него характерна ситуация с возникновением технических ошибок, например, предприятие подало не весь комплект документов, произошел сбой в платежной системе, заемщик отказался платить проценты. Любое нарушение пунктов договора или техническая оплошность при физической возможности выполнять обязательства перед кредиторами является техническим дефолтом.

Обычно его последствия достаточно быстро нивелируются. В случае продолжительного периода неоплаты кредитор может обратиться к существующему законодательству, выяснить причины дефолта и вытребовать выполнение обязательств.

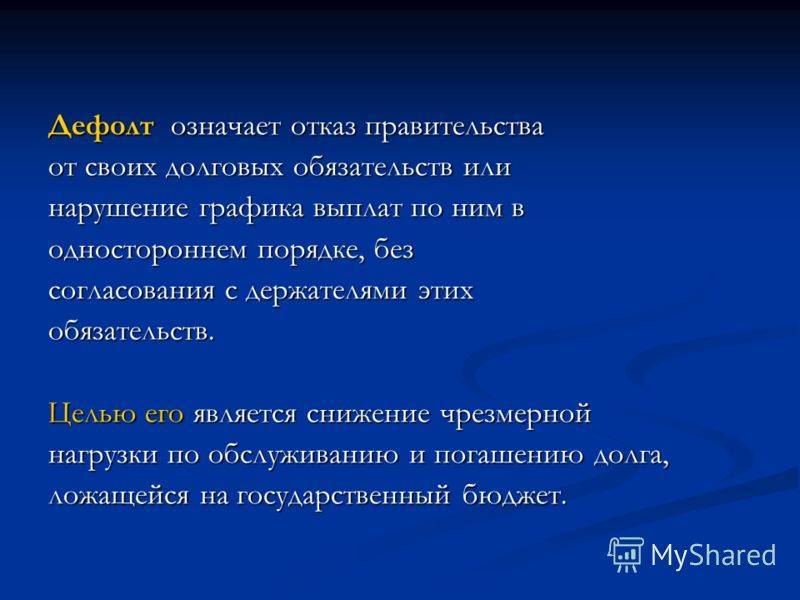

Что такое «Дефолт»

С дефолтом наша страна столкнулась в далеком 1998 году. События происходили летом, и как покажет история, «черный август» надолго останется тревожным воспоминанием в памяти многих граждан России.

В этот жуткий период все сбережения просто обесценивались. Люди стали паниковать, ведь все, что было накоплено за долгое время, превращалось в бумагу. Граждане начали скупать в магазинах абсолютно все. Уровень инфляции резко вырос. Что касается банковских учреждений, то они просто разорялись. Одним из самых ярких пятен того времени стало разорение Инкомбанка, который входил в пятерку крупных финансовых учреждений страны. Вся система кредитования и вкладов перестала функционировать. Нестабильная экономика привела к тому, что уровень жизни населения резко упал.

Сложно сказать по каким причинам произошли такие события, тем более что на сегодняшний день эксперты так и не пришли к общему единому мнению. Ясно было одно, что правительство не справилось с поставленными задачами, что повлекло за собой наступление дефолта.

Простыми словами можно сказать, что Дефолт – это отказ от уплаты долгов. В том числе и нарушение взятых на себя кредитных обязательств в виде неспособности внести плату в счет погашения процентов либо основного долга кредитору. Такому явлению подвержены не только государства, но и отдельные предприятия, и даже физические лица.

Если, например, организация не может заплатить зарплату сотрудникам, то такую ситуацию можно решить путем увеличения товарооборота, либо привлечением стороннего капитала. Сложнее вопросы решаются в масштабах страны. Дефолт государства неизбежно повлечет за собой огромный ущерб для всего народа. Впрочем, более подробно о последствиях дефолта речь пойдет чуть позже.

Что же такое «дефолт» глазами экономистов?

В прямом смысле слова дефолтом принято считать полный отказ любого объекта платить по своим обязательствам. Другими словами, и на государственном уровне страна официально заявляет, что у нее нет средств, чтобы выплатить долги. Существует техническая модификация явления. По факту объект не в состоянии платить по счетам, но официального заявления он об этом не делает. Существует корпоративный и даже личный формат ситуации. Последствия дефолта принято считать негативным явлением. Однако, как и у каждой медали, в ситуации существуют положительные стороны. С одной стороны, можно увидеть крах и полное разрушение всех внешних отношений финансового типа, а с другой стороны – уникальный шанс начать историю развития государства с чистого листа, без ошибок и промахов.

Примеры в истории

Наступление суверенных дефолтов – частое явление в мировой экономике. За последнее время уже произошел целый ряд случаев, когда страны не смогли исполнить свои финансовые обязательства перед кредиторами.

Рассмотрим наиболее известные дефолты.

Россия, 1998 год

Дефолт 98 года считается самым тяжелым экономическим кризисом как для людей, так и для государства в целом. Он был вызван снижением мировых цен на нефть, падением финансовых рынков в Азии, большой долговой нагрузкой по краткосрочным государственным облигациям и т. д.

Последствием кризиса стал дефолт рубля и крах российской банковской системы. Сбережения большинства жителей страны обесценились.

Особенность технического дефолта 1998 года в России в том, что страна объявила свою неспособность платить не по внешним займам, а по внутренним обязательствам, номинированным в российской валюте.

Аргентина, 2001 год

Основная причина экономического кризиса – проведение в стране реформ, направленных на приватизацию государственной собственности и привязку национальной валюты к доллару США.

Итогом стало резкое падение уровня ВВП и снижение покупательной способности населения. Количество людей за чертой бедности в Аргентине превысило 30% от общего числа граждан.

Исландия, 2008 год

Экономическая катастрофа в Исландии случилась из-за банкротства трех главных банков страны. Финансовый кризис имел серьезные последствия: национальная денежная единица упала по отношению к доллару вдвое, а рыночная капитализация акционерных компаний потеряла почти 90% своей стоимости.

В результате случившегося дефолта Исландия стала первой развитой страной за последние 30 лет, которая обратилась за помощью к Международному валютному фонду.

Венесуэла, 2017 год

Следствием экономического кризиса, который начался в 2013 году, был рост задолженности перед внешними кредиторами. Невозможность оплачивать суверенные долги, образовавшиеся в результате падения мировых цен на нефть, отсутствие реформ и высокий уровень коррупции привели страну к банкротству в 2017 году.

Итоги дефолта: товарный дефицит, массовая эмиграция населения, закрытие государственных предприятий.

Суверенный дефолт

Суверенный дефолт или национальный дефолт происходит, когда страна не может выплатить свои долги. Государственные облигации выпускаются правительствами для сбора средств для финансирования проектов или повседневных операций. Государственные облигации обычно считаются инвестициями с низким уровнем риска, поскольку государство поддерживает их. Тем не менее, долговые обязательства, выпущенные правительством, безопасны лишь в той степени, в которой их состояние зависит от государственных финансов и способности их обеспечивать.

Если страна не выполняет своих обязательств по суверенному долгу или облигациям, последствия могут быть серьезными и привести к краху финансовых рынков страны. Экономика может войти в рецессию или ее валюта может обесцениться . Для стран дефолт может означать невозможность собрать средства, необходимые для удовлетворения основных потребностей, таких как продукты питания, полиция или армия.

Суверенный дефолт, как и другие типы дефолта, может иметь место по разным причинам. Например, Ямайка объявила дефолт в размере 7,9 миллиарда долларов в 2010 году из-за перерасхода средств правительства, высокой долговой нагрузки и падения туризма – ключевой отрасли страны, как указано в статье Центра экономических и политических исследований (CEPR).

Как сообщала Wall Street Journal в 2015 году, Греция объявила дефолт по платежам в Международный валютный фонд, что вызвало потрясение в Европейском союзе.

Какие кредиты распространены при дефолте, а какие самые проблемные?

Разобравшись с вопросом о том, дефолт чем грозит стране и частным лицам, стоит остановиться на сфере, касающейся доступности кредитования. Отсутствие средств в стране и у большинства финансовых институтов не лишает возможности взять ссуды. Другое дело – это маловыгодные условия, на которые просто придется согласиться. В периоды банкротства практически всех уровней в стране о потребительских кредитах можно забыть. Небольшой процент за пользование деньгами на фоне кризиса никак не спасет банки, так как просто не перекроет процент невозвратов.

Рассматривая вопрос о том, как дефолт отразится на кредитах, можно говорить о популяризации такого направления, как экспресс-кредитование. Для него характерен достаточно большой резерв средств, так как средняя процентная ставка по данному банковскому продукту составляет порядка 50%. Высокие ставки компенсируются простой схемой оформления ссуды и минимальным пакетом документации. Финансовые институты, предлагающие этот тип кредита, в состоянии с легкостью пережить порядка 20% невозврата средств. В моменты кризиса лучше стараться избегать оформления кредита, так как банк вряд ли предоставит выгодные условия партнерства. После того как кризис минует, погашать долг придется на ранее принятых условиях, что рациональным будет назвать весьма проблематично.

Что могут и не могут банки в период дефолта

Меры по возврату долгов будут ужесточены. Прощать никого не собираются. Клиенты банка должны понимать, что условия договора не должен нарушать никто.

Это касается и условий по кредитованию для заёмщиков. Учреждения не могут менять ставку, сумму и прочие условия партнерских подписанных соглашений, даже если на дворе сложные времена.

Исключением могут быть ситуации, когда такие экономические коллизии предусмотрены договором или на них готов сам клиент. Любые другие требования банкиров можно и нужно обжаловать в суде или обращаться в потребительские службы с жалобой.

Такие моменты в любых ситуациях государство жестко пресекает.

Произошел ли дефолт на самом деле?

Министр финансов Антон Силуанов объяснил, что формально дефолт может наступить только после того, как суд удовлетворит иск держателей еврооблигаций — для этого минимум четверть инвесторов должны признать «событие дефолта» и обратиться в суд.

России объявить дефолт также могут международные рейтинговые компании, однако сейчас они прекратили деятельность на территории страны и отозвали российские рейтинги.

Из вышенаписанного можно сделать вывод, что на данный момент дефолт носит лишь формальный характер.

Bloomberg заявил, что внешний дефолт России произошел впервые за сто лет. О чем речь?

В своей новости Bloomberg упомянул российский суверенный дефолт 1918 года. Объясняем, что именно тогда произошло.

В октябре 1917 года к власти в России пришли большевики. В 1918 году они отказались платить по долгам царского и Временного правительств, и Ленин подписал Декрет об аннулировании всех государственных внутренних и внешних займов.

Официально считается, что это был последний суверенный дефолт России. Однако во времена «холодной войны» правительство СССР также прекратило платежи по долгу перед США за поставки американского оружия, которые осуществлялись в годы Отечественной войны. Позже этот долг был признан российским правительством.

Пример из истории

Чтобы понять, как влияет дефолт на ипотеку и государство, достаточно рассмотреть ряд реальных примеров. Один из них — кризис в Аргентине, который начался в конце 2001 года. Тогда правительство страны не смогло погасить облигации и заменило их новыми, имеющими меньшую доходность и более продолжительный срок погашения. Такая попытка не дала результата, и бюджет с долгом в 130 миллиардов долларов все равно не выдержал. Попытки решить проблему за счет разных ресурсов внутри страны привели к беспорядкам, в результате чего страна и вовсе отказалась от долгов.

Жители Аргентины столкнулись с вопросом, что будет с ипотекой в случае дефолта. Они не могли справиться с долгами, ведь курс валюты начал падать. Число людей, оказавшихся за чертой бедности, росло с катастрофической скоростью.

В 1994-м похожую ситуацию пережила и Мексика. Здесь одной из причин стало восстание сепаратистов и гибель одного из кандидатов на пост президента. В результате начался резкий отток инвестиций, и курс обвалился почти на треть за 24 часа. Результатом стал дефолт, сокращение объема производства и банкротство банков.

Здесь прочтите, что такое докапитализация банка, это тоже нужно знать.

Что будет с кредитами при дефолте в России в 2022 году

Они не исчезнут по мановению волшебной палочки, их не простят из-за того, что все в стране рухнуло. Заемщик для банка остается единственной надеждой, отсюда и последствия изменившейся ситуации:

- задолженности будут требоваться активнее и настойчивее;

- меры будут предприниматься более жесткие;

- не исключены требования погасить кредит досрочно, обращение в суды и привлечение судебных приставов;

- запуск процедуры банкротства со всеми ее прелестями: описью имущества, его продажей для погашения долга.

Тем, кто обладает финансовыми знаниями, понятно, что вопрос о том, что будет с кредитами при дефолте в России 2022, не имеет смысла. С ними ничего не будет, они никуда не денутся. Их потребуют вернуть, сразу или постепенно, таковы законы рынка. И если нет возможности рассчитаться, долг будет регулярно увеличиваться на штрафы и пени.

При оформлении кредита в рублях

Девальвация национальной валюты – непременный спутник дефолта. С каждым взносом удельная стоимость суммы будет уменьшаться, поэтому нет смысла в досрочном погашении. Если на кредит что-то куплено, отдавая обесцененные деньги, заемщик все равно располагает приобретением.

В случае оформления кредита в евро или в долларах

Это более серьезный вариант. Получая зарплату в рублях, человек может купить все меньше валюты для погашения долга. Рост девальвации означает увеличение долга в рублях при маловероятном повышении оплаты труда. Может так случиться, что значительное обесценивание приведет к необходимости отдавать гораздо больше заработанного.

Заключение

Защищать свой капитал от девальвации и дефолта не просто нужно, а необходимо. И это несмотря на то, что финансисты уверены в том, что Россия никогда не обанкротиться.

Обезопасить вложения можно даже только потому, что Центробанк часто сам прибегает к девальвации, чтобы поддержать внутренних экспортеров, стимулировать внутреннее производство или снизить зависимость государства от экспорта.

Надо отметить, что решения властей не всегда совпадают с интересами простых граждан. Правительство имеет возможность принудительно сдерживать или запускать инфляционный процесс, включать «печатный станок» или обесценить национальную валюту. Поэтому, защита собственных средств – это важная задача любого человека.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |