ИП или ООО – плюсы и минусы в 2020 году: основные преимущества и недостатки ????

Начало предпринимательства возможно с момента получения свидетельства и номера регистрации ИП. Теперь бизнес узаконен и можно его развивать.

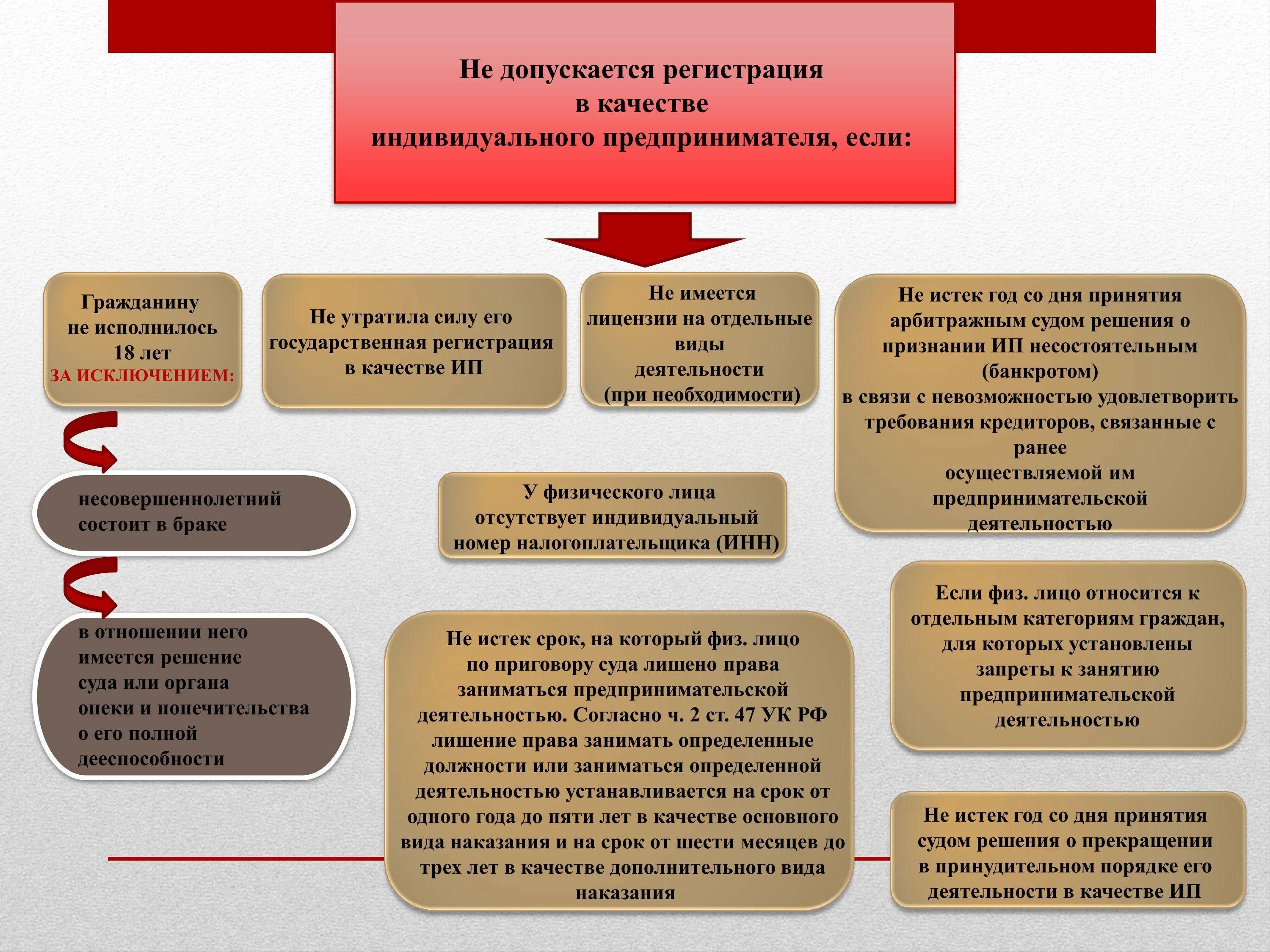

Целесообразно иметь в виду некоторые подробности законодательства, которые являются ограничениями.

Например, запрещена торговля алкоголем, для этого необходимо иметь статус юридического лица. Нужно просто познакомиться с перечнем типов деятельности, которыми не может заниматься ИП.

Плюсы (+) и преимущества ИП

Плюс ИП является отсутствие затруднений при регистрации. А саму регистрацию можно осуществить самостоятельно, без посредников.

Если ИП подвергается штрафам, то размеры их невелики, стандарты подчиняются не очень высоким требованиям. Отчетность ИП также не представляет собой особенных трудностей. Если говорить о штрафах, они десятикратно меньше по размеру, чем предъявляемые к ООО.

По части выручки индивидуальный предприниматель имеет право на полное владение ею, чего не скажешь об ООО.

Еще одно преимущество — возможность работать по патенту, облегчив себе налоговое бремя.

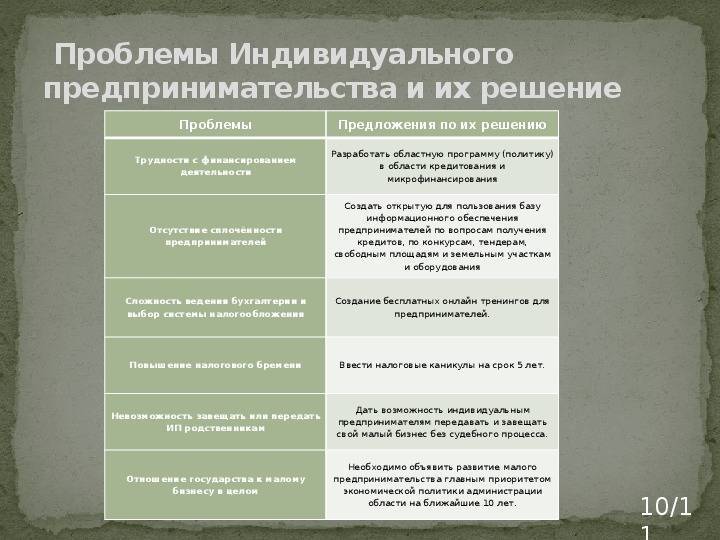

Минусы (−) и недостатки ИП

- В случае невыполнения обязательств предприниматель должен рисковать имуществом, которое могут изъять за долги. Так ИП обязано платить страховые взносы в пенсионный фонд — это одно из обязательств, вменяемых вне зависимости от наличия дохода и прибыли или их отсутствия. Данные отчисления требуют постоянства и регулярности. Открывая ИП, предприниматели должны знать о такой степени ответственности.

- ИП не может назначить себе другого наименования, кроме фамилии предпринимателя — владельца. Названия по закону не практикуются, предприятие числится по типу ИП Иванов С. С. При этом ООО может придумать себе название и фамилии владельцев будут скрыты для популяризации.

- Не каждая компания охотно идет на сотрудничество с ИП, невзирая на одинаковые предпосылки для ведения предпринимательской деятельности. Изменить свой статус на юридическое лицо можно практически всегда.

Рекомендуем также прочитать про плюсы и минусы офшора, что такое оффшорные компании, для чего они нужны и т.д.

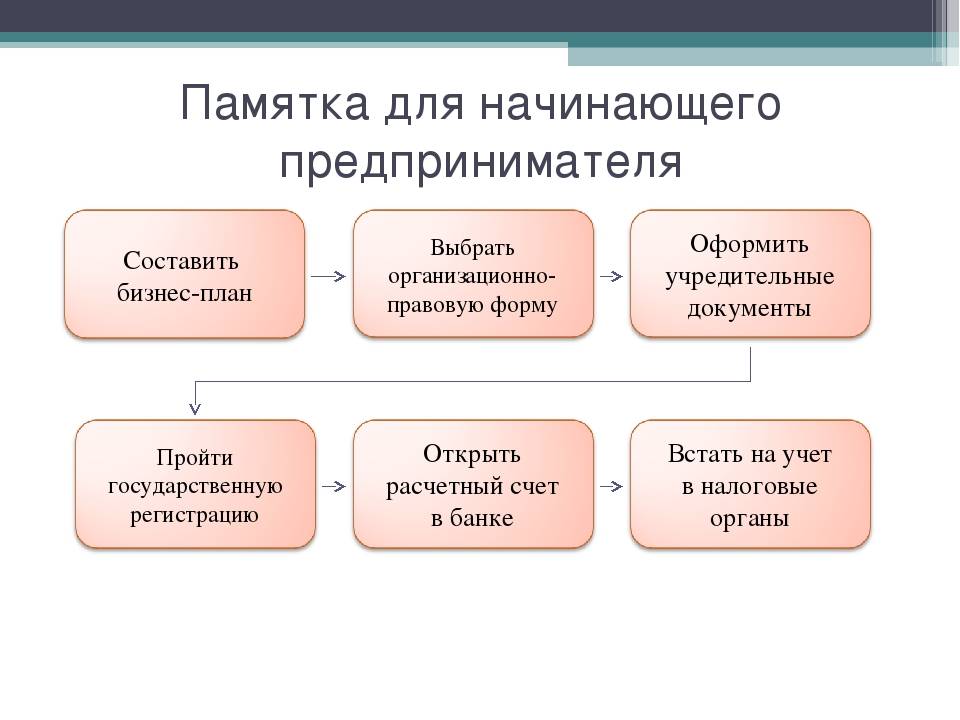

Что нужно сделать после создания ИП

Никаких обязательных действий после открытия ИП предпринимать не требуется. Любому начинающему ИП достаточно знать только следующую информацию:

- Открывать расчетный счет индивидуальному предпринимателю по закону не обязательно. Но осуществлять деятельность со счетом будет гораздо проще. Например, с помощью него удобнее оплачивать налоги, переводить/получать средства от своих контрагентов, клиентов и т.д.

- Применять печать в соответствии с законом РФ ИП также не обязан. В наше время она перестала быть действенной защитой от подделки документов, поэтому обязанность по ее использованию недавно отменили даже для организаций.

- При открытии счета в банке и заполнении платежных поручений ИП могут потребоваться коды статистики (ОКПО, ОКАТО, ОКОГУ, ОКВЭД). Их можно получить как при личном обращении в территориальный орган Росстата, так и на данного ведомства в режиме онлайн.

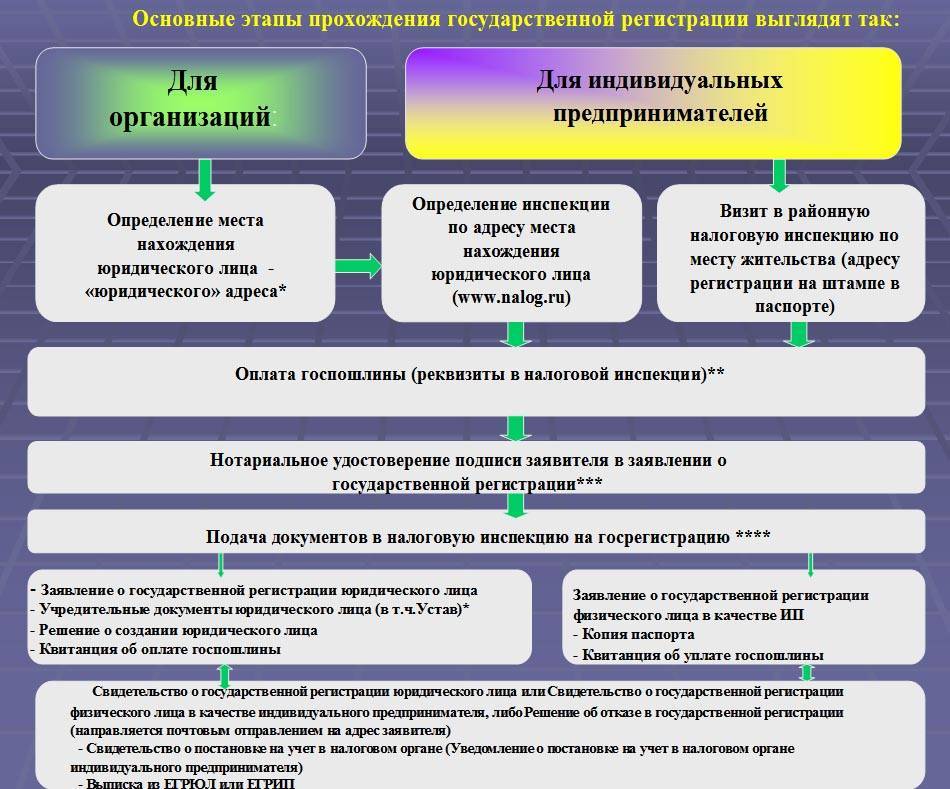

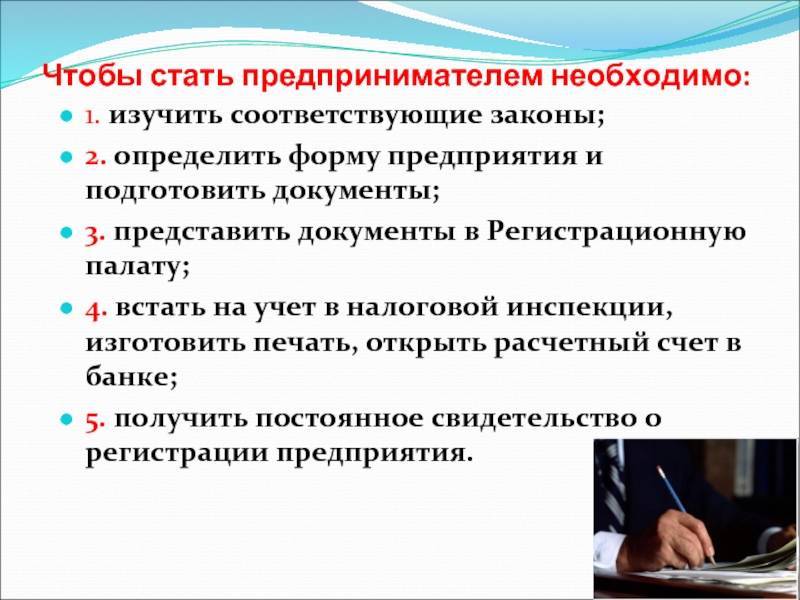

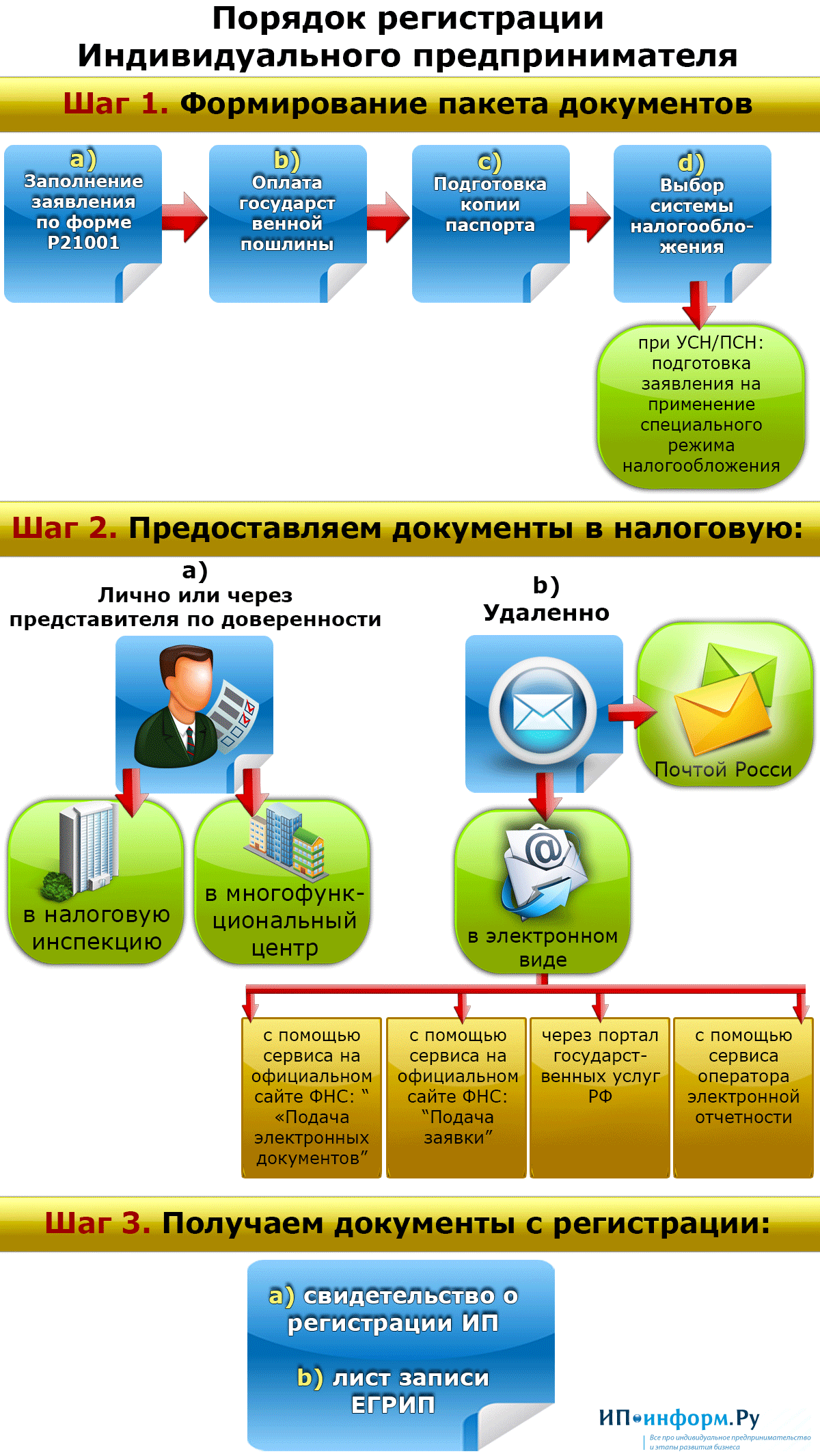

Этапы регистрации ИП

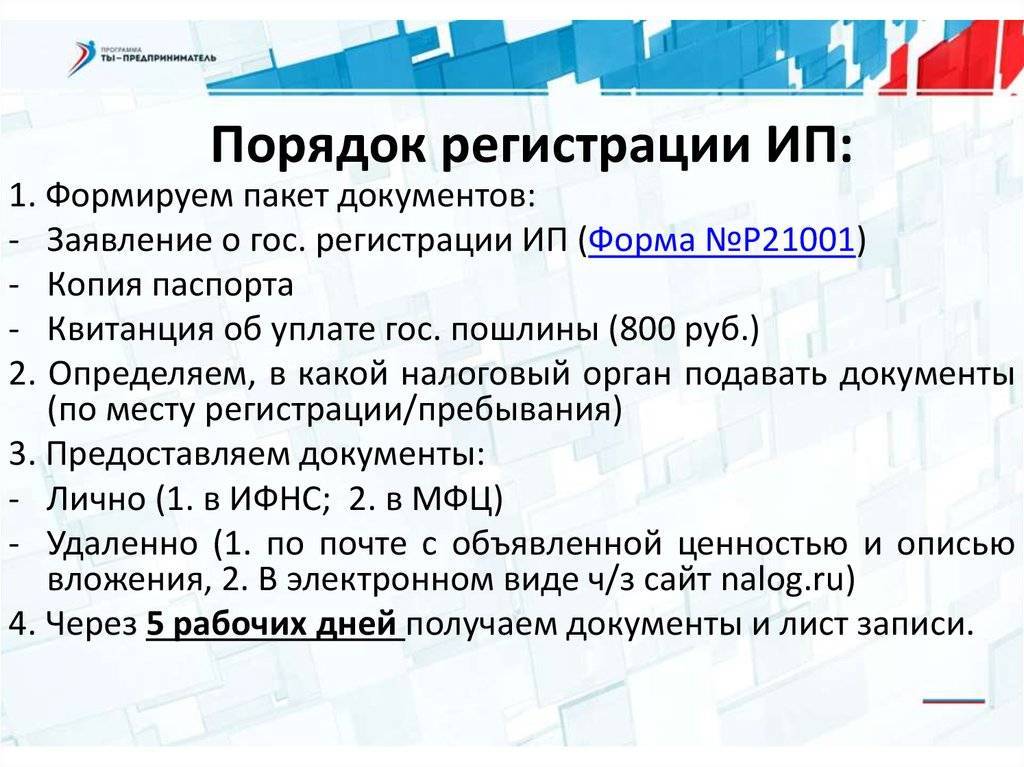

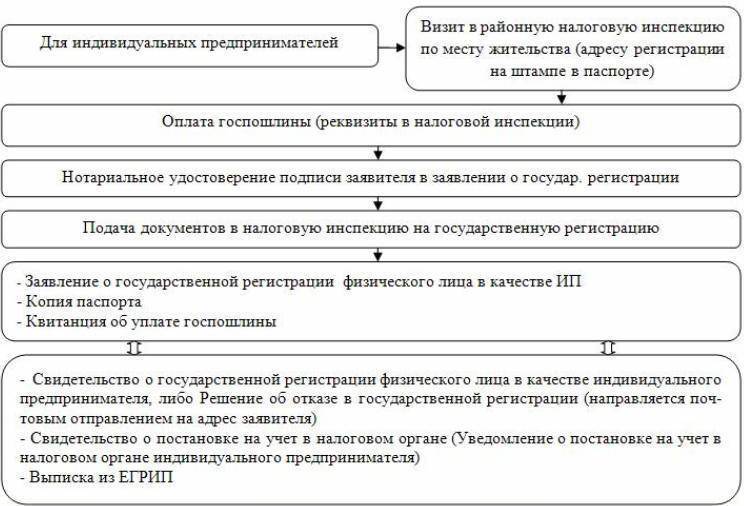

Чтобы зарегистрировать ИП, необходимо выполнить следующие действия:

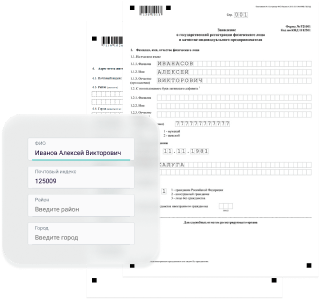

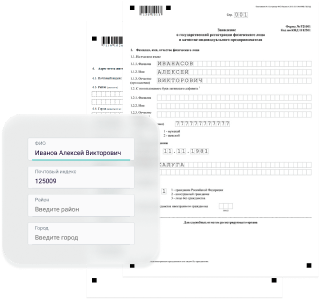

- Подготовить пакет документов. Это можно сделать как за один день, так и намного дольше. Например, может потребоваться справка о несудимости, ждать ее нужно от 5 до 10 дней. Но самое главное, не просто собрать нужные бумаги, а верно их заполнить. Самая частая причина отказа налоговой в регистрации после получения документов — неправильно заполненная форма Р21001.

- Оплатить пошлину за регистрацию. Если обращаться напрямую в инспекцию, обязательно оплачивается 800 рублей госпошлины. Квитанцию необходимо приложить к заявлению. Для оплаты надо найти актуальные и правильные реквизиты регистрирующей налоговой инспекции. Если платеж поступит не туда, в регистрации ИП откажут, придется платить повторно, а первую оплату возвращать.

- Подать заявление и остальные документы. На это может уйти как один час времени, так и несколько дней. Можно предварительно записаться на прием в ИФНС или МФЦ, но зачастую запись расписана надолго вперед, тогда придется тратить время на ожидании в очереди в ведомстве. Если нужна быстрая регистрация без очередей, рекомендуем подать документы через онлайн-сервис Ак Барс Банка.

- Получить уведомление о постановке на учет. Если оно нужно в бумажном виде, будущий индивидуальный предприниматель должен сделать соответствующую отметку в заявлении Р21001 при подаче на регистрацию. Получить его можно будет лично в регистрирующей инспекции. Уведомление от ФНС в любом случае придет на электронную почту ИП, указанную в заявлении Р21001. Электронные копии равнозначны бумажным.

Если суммировать все вышесказанное, можно подсчитать, что регистрация ИП займет от 1 часа до 10 и даже более дней. Самое длительное время занимает получение справки о несудимости, а также предварительная запись или ожидание в очереди в ФНС, МФЦ или к нотариусу. Самым быстрым способом будет удаленная отправка документов, но тогда необходимо иметь или приобрести электронную подпись.

Простая регистрация бизнеса. Бесплатно.

С нашим онлайн-сервисом вы можете подготовить необходимые документы автоматически и сразу направить их в налоговую для регистрации. Это быстро, удобно и бесплатно. Если онлайн-подача не подходит, можно сохранить подготовленные документы на компьютер и подать самостоятельно.

Открыть ИП онлайнОформить документы

Открыть ИП онлайнОформить документы

Как уменьшить срок регистрации и ускорить процесс получения ИП

Государственная регистрация ИП может затянуться на стадии подготовки и подачи документов. Налоговая сроки никогда не нарушает. Что можно сделать, чтобы не столкнуться с неожиданной ситуацией и оперативно получить статус ИП?

Во-вторых, не заполняйте заявление вручную, воспользуйтесь автоматизированным сервисом. Вам нужно указать основные сведения о себе, и сервис бесплатно подготовит полный пакет документов. На его подготовку у вас уйдет не больше 15–20 минут.

В-третьих, заранее уточните все интересующие вопросы в ФНС или МФЦ (в зависимости от того, каким способом будете подавать документы). В разных инспекциях разные взгляды на этапы регистрации ИП, поэтому в интернете найти единый ответ на возникший вопрос сложно. Лучше обратиться непосредственно в то место, куда вам предстоит подавать документы.

Следуйте этим советам, и в течение пяти дней вы получите статус индивидуального предпринимателя и сможете приступить к реализации своей бизнес-идеи.

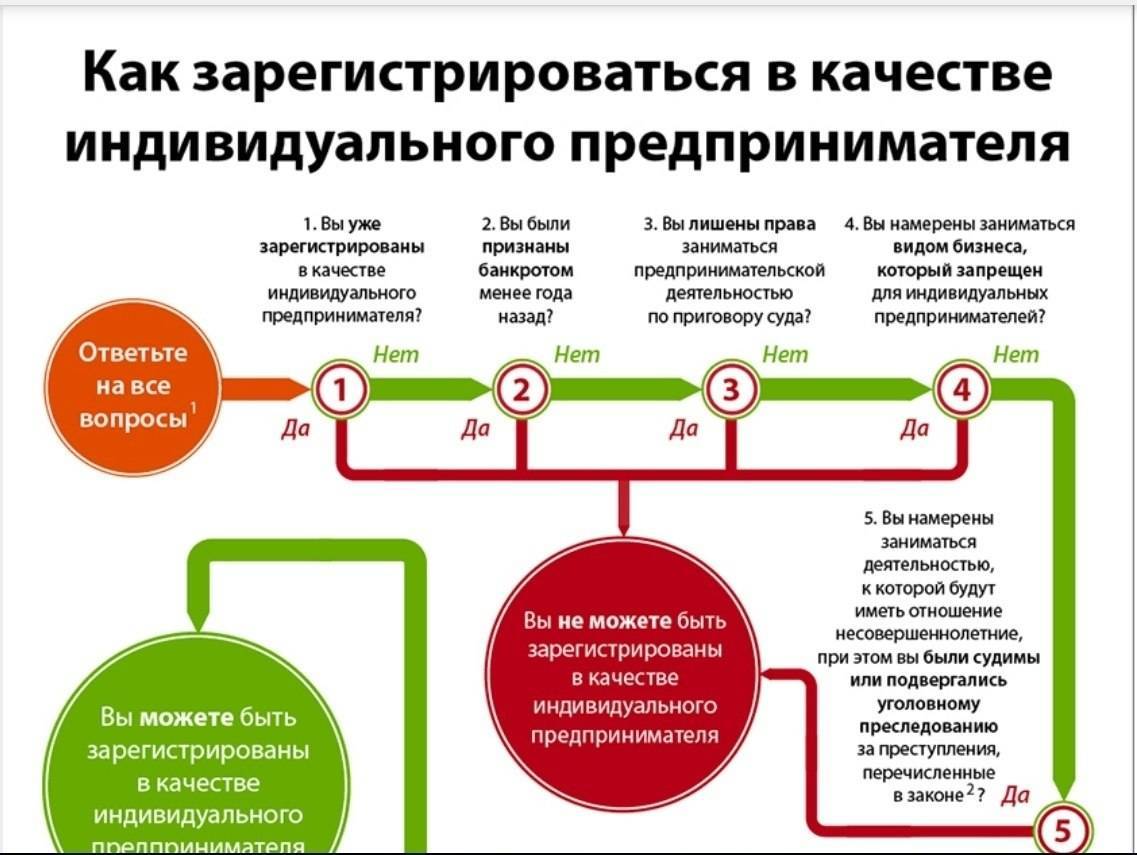

Условия открытия

По законодательству Российской Федерации индивидуальным предпринимателем может стать любой совершеннолетний и дееспособный гражданин РФ или гражданин другой страны, который постоянно живет на территории РФ.

«Что нужно, чтобы открыть ИП лицам, не достигшим 18 лет?», – вопрос, который часто задают подростки, желающие начать свое дело. Для таких случаев есть смягчающие обстоятельства. Так, разрешено оформиться ИП в возрасте 16 лет и старше, если решением суда или уполномоченных органов опеки лицо признано дееспособным.

Также ИП может стать подросток от 14 до 16 лет, если его родители дали на это письменное согласие.

Запрещено регистрироваться как ИП сотрудникам органов безопасности и прокуратуры, военнослужащим, государственным и муниципальным служащим.

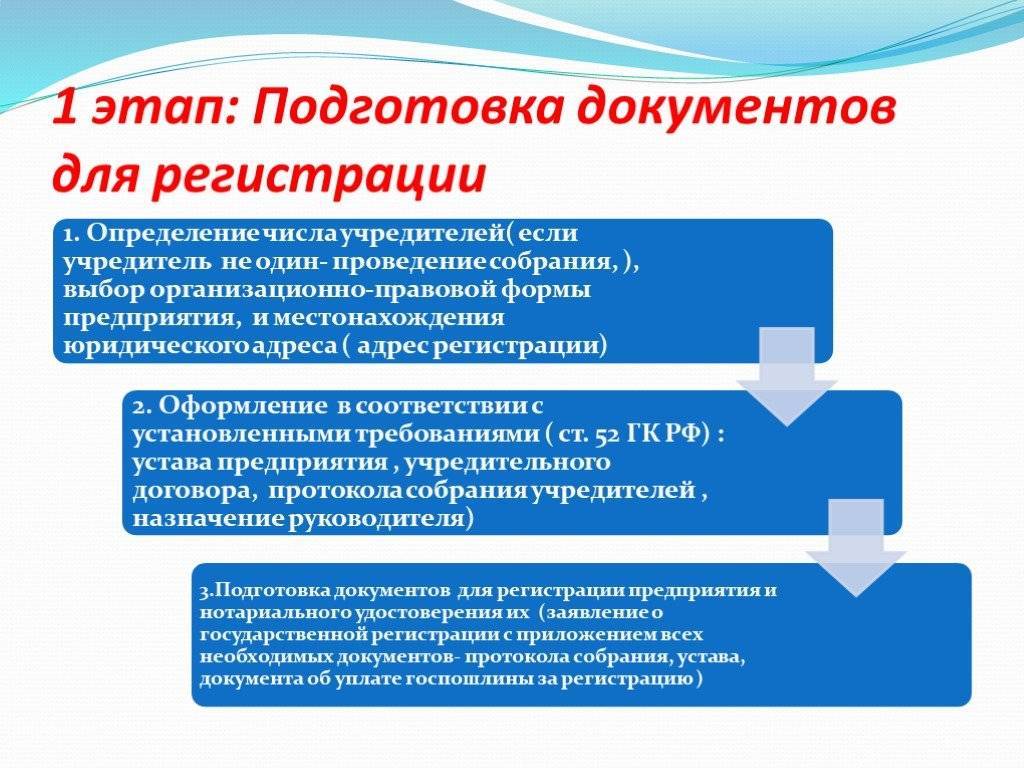

Как подготовиться к регистрации – требования

Давайте разберем, что же нужно для открытия ИП в ФНС и с чего необходимо начинать оформление документов. Есть два варианта решения данного вопроса. Первый – собрать и оформить все документы самостоятельно, второй – воспользоваться услугами фирм, которые в этом специализируются. Честно говоря, разница в деньгах не особо большая, да и процедура оформления не так уж хлопотна. Ниже предлагаем ознакомится с основными требованиями к ИП.

Какой пакет документов потребуется для проведения регистрации?

Для граждан России потребуется:

- Паспорт гражданина Российской Федерации в оригинале;

- Копии всех страниц паспорта (в некоторых налоговых инспекциях требуют именно все страницы, а в некоторых – нет);

- Копия свидетельства и номер ИИН физического лица (если таковой имеется);

- Оригинал квитанции об уплате государственной пошлины;

- Заявление о регистрации физического лица в качестве индивидуального предпринимателя. Оно должно быть определённой формы (Р21001). Если регистрация будет проводиться доверенным лицом, подпись в заявлении должна быть заверена нотариально;

- Заявление на применение выбранной системы налогообложения.

Иностранные граждане также могут стать бизнесменами как индивидуальные предприниматели в России. Но для них, как для нерезидентов, требования по сбору документов несколько иные.

- Оригинал гражданского паспорта иностранца;

- Копии всех страниц паспорта, которые заполнены;

- Копия свидетельства о рождении иностранного гражданина;

- Оригинал и копия документа, которым подтверждается адрес проживания в Российской Федерации;

- Копия вида на жительство, или копия разрешения на временное проживание;

- Квитанция об уплате государственной пошлины за проведение регистрации предпринимательства;

- Заявление о регистрации ИП, соответствующее форме Р21001. Если подаётся уполномоченным лицом – оно должно пройти нотариальное удостоверение подписи;

- Справка об отсутствии судимости с Родины. Она нужна в случаях, если иностранец решил стать успешным крупным бизнесменом с нуля как работник медицинской сферы, деятельности, связанной с детьми, и так далее.

Беженцы также предоставляют копию документа, подтверждающий этот статус.

Очень важный момент – собранные документы на иностранном языке. Их, соблюдая требования Законов, необходимо перевести на русский язык. Этим занимаются лингвистические центры. После чего, всю переведённую документацию нужно заверить у нотариуса.

Становиться на учёт нужно по зарегистрированному месту временного проживания. Независимо от фактического адреса частного предприятия: будь это бизнес в спальном районе Москвы либо в центре Вологды.

Получив статус индивидуального предпринимателя, о продлении вида на жительство необходимо уведомить налоговую инспекцию. В противном случае, ИП закрывают в одностороннем порядке.

Как стать хорошим бизнесменом иностранцу в России? В первую очередь, нужно понимать, что в отношении системы налогообложения действуют те же требования, что и для российских граждан. Соответственно, и законодательство России придётся соблюдать.

Видео по теме Видео по теме

Какие системы налогообложения существуют для ИП?

Чтобы стать успешным бизнесменом нужно что-то понимать в системах налогообложения. К каждой деятельности нужен особый подход, и уплата налогов – не является исключением.

Федеральным Законом предусмотрено пять схем, которыми может воспользоваться предприниматель:

- Упрощённая система налогообложения 6% (УСН 6%). Предприниматель платит 6% от всех средств, полученных в результате деятельности. Дополнительно оплачиваются взносы в Пенсионный фонд, фиксированные взносы;

- Упрощённая система налогообложения 15% (УСН 15%). По этой схеме оплачиваются 15% от разницы между общими доходами, и общими расходами. Пенсионные и фиксированные взносы оплачиваются дополнительно;

- Общая система налогообложения (ОСНО). Для тех, кто знает, как стать крупным бизнесменом, будет выгодна эта система. Она подразумевает ведение бухучёта в полном объёме, и уплату всех налогов (налог на прибыль, налог на имущество, НДС, пенсионные взносы, фиксированные взносы);

- Платная система налогообложения (ПСН). Это налоговый режим, который подразумевает наличие патента на определённый вид деятельности. Подойдёт тем, кто хочет стать бизнесменом, прогнозирующим потенциальный доход, полученный от патентированных видов работ. Оплачивается по факту получения патента, с возможностью отсрочки платежа;

- Единый налог на вменённый доход (ЕНВД). Применяется в случае ведения определённых видов деятельности (розничная торговля, общепит, стоянки, ветуслуги и другие). Налоговая ставка составляет 15%, а фактически полученный доход значения не имеет. Подойдёт для индивидуальных предпринимателей, которые заранее определили, как стать крупным бизнесменом с нуля.

Наиболее практикуемые и удобные – первые две схемы. Они подходят для стабильного бизнеса в небольших масштабах.

Когда и куда платить госпошлину за регистрацию?

Получить квитанцию на её оплату можно на официальном сайте Федеральной налоговой службы. С её же помощью будет регистрироваться индивидуальная деятельность.

Но, учитывая изменения в законодательстве, лучше с 2021 года переходить на сайт Многофункционального центра, где сервис также сформирует квитанцию. Оплатить её можно наличными в СберБанке. И регистрацию ИП, в этом случае, также нужно проходить в МФЦ.

Не соблюдая эту последовательность, в регистрации предприятия будет отказано.

Оригинал квитанции нужно сохранить, её сдают вместе с остальным пакетом документов для дальнейшего проведения регистрации.

Отказ в регистрации ИП

ИФНС имеет право отказать в открытии ИП и направить письменное уведомление заявителю с причиной отказа. В каких случаях возможны отказы:

- в документах выявлены неточности по сведениям и ошибки;

- заявитель представил неполный комплект документации;

- поданы бумаги, содержащие недостоверную информацию;

- у сотрудников ИФНС есть замечания, касающиеся оформления;

- документы отправлены в инспекцию, которая не занимается процедурой регистрации;

- в заявлении обнаружен вид деятельности, запрещенный для индивидуального предпринимателя.

Кроме того, бывают другие причины, когда гражданам отказывают в регистрации ИП:

- имеется непогашенная судимость у заявителя (если деятельность касается работы с детьми);

- заявитель признан банкротом;

- существует запрет, установленный судом, на занятия предпринимательской деятельностью;

- иностранный гражданин находится на территории России на незаконных основаниях;

- выявлена недееспособность заявителя (не достигнуто совершеннолетие или есть по этому поводу судебное решение);

- заявление в ИФНС поступило от государственного, муниципального или военнослужащего.

Последнее основание, когда могут отказать в регистрации — заявитель уже находится в статусе индивидуального предпринимателя.

Необходимые документы для открытия ИП

Чтобы начать заниматься предпринимательской деятельностью, надо получить статус ИП. Для этого нужно подготовить определенный пакет документов. В общем случае он выглядит следующим образом:

- копия первой страницы паспорта и прописки;

Если вы — гражданин другой страны и хотите открыть ИП, тогда нужно предоставить паспорт своего государства и разрешение на временное проживание на территории РФ. Если в данный момент вы проходите процедуру получения гражданства, тогда предоставьте выданный государственным органом документ, удостоверяющий личность.

Помимо этого, предприниматель должен получить справки о наличии судимостей, если планирует работать с несовершеннолетними детьми. Без этого налоговая не даст разрешения на регистрацию ИП.

Если все сделать правильно, то в течение 5 днейс момента подачи заявления вы сможете приступить к предпринимательской деятельности. При наличии ошибок в заявлении ФНС уведомит вас об отказе в регистрации. В такой ситуации нужно исправить ошибки и повторно подать документы для регистрации ИП.

Помните, что срок регистрации ИП начинает считаться после принятия документов налоговой службой. То есть если вы отправили их по почте, это не значит, что через 5 дней сможете забрать лист записи ЕГРИП. Почта может доставлять документы целую неделю. Тогда регистрация ИП может растянуть до 7–10 рабочих дней. Поэтому регистрируйте ИП через специальный сервис Тинькофф Банка и уже через 5 дней получите официальный статус индивидуального предпринимателя.

Как стать индивидуальным предпринимателем: правовая основа

Как и многое в нашей стране, понятие индивидуального предпринимательства пришло к нам относительно недавно и ранее носило обозначение «предприниматель без образования юридического лица». Позже стал «частным», затем привычным всем «индивидуальным».

Так или иначе, ИП остается тем, кто работает сам на себя. Он может заниматься любыми видами деятельности: торговля, научная деятельность, предоставление услуг, искусство, производство.

Кроме того, он имеет право осуществлять всю работу как самостоятельно, так и посредством принятия людей на различные должности. В некоторых случаях ИП может не работать, а, например, сдавать недвижимость.

По законам РФ, любой вид деятельности, позволяющий извлекать прибыть, в установленном порядке обязан быть зарегистрирован. Если «предприниматель» этого не выполняет, значит, он нарушает закон, следовательно, попадает под статью УК и должен понести наказание.

Как и во многих других областях, здесь имеются лазейки, однако, опыт показывает, что официальная регистрация значительно выгоднее. Во-первых, это позволит получать отчисления в пенсию как самому ИП, так и его персоналу, если он имеется.

Во-вторых, вопреки распространенному стереотипу об ограничении деятельности из-за статуса ИП, на деле это наоборот подразумевает законность, защиту и экономическую самостоятельность.

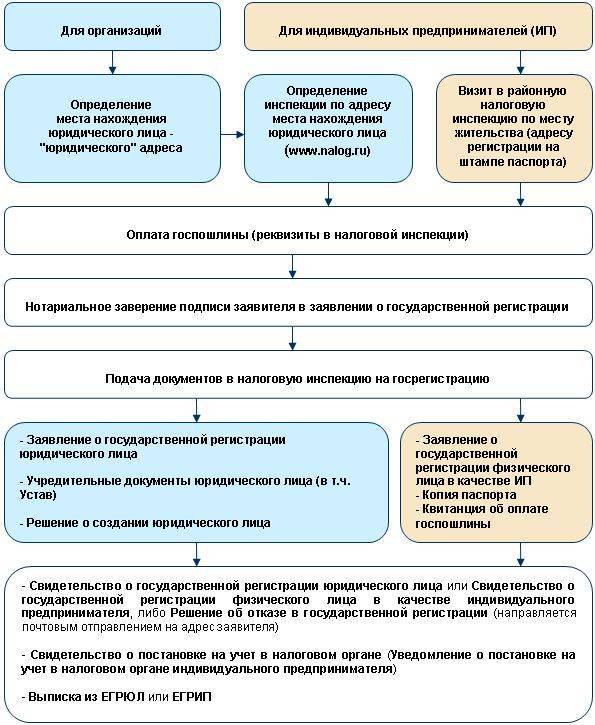

Шаг 5. Подаем бумаги в налоговую

Сдать документы можно:

- Лично или через своего представителя.

- Через МФЦ (многофункциональный центр).

- По почте заказным письмом с описью вложения.

ИП сдает документы в одну из вышеперечисленных инстанций по месту постоянной прописки.

Если вы планируете сдавать документы в налоговую, то обратите внимание на то, что в некоторых городах регистрация всех ИП происходит в одной инспекции, независимо от места прописки. Например, постановка на учет ИП в Москве происходит только в ИФНС №46 по Москве

А в городе Санкт-Петербурге – только в ИФНС №13 по Санкт-Петербургу.

Узнать, в какую инспекцию нужно нести комплект бумаг, можно на официальном сайте ФНС или в любой инспекции вашего города (муниципального образования).

Уведомление на УСН сдается в налоговый орган по месту прописки начинающего ИП. Поэтому бывают случаи, когда налоговая отказывает в приеме заявления на УСН, если регистрация происходит в одном налоговом органе (как в Москве и Санкт-Петербурге), а на учете ИП будет состоять в другой инспекции. Если это произошло – не стоит расстраиваться. На то, чтобы сдать заявление на УСН в инспекцию по месту учета ИП дается 30 дней.

После того, как налоговая примет заявление на УСН, на втором экземпляре она поставит соответствующую отметку и вернет ИП. Данный экземпляр необходимо будет сохранить, как подтверждение применения УСН.

Обратите внимание, что заявление на ПСН сдается в налоговую инспекцию по месту ведения деятельности

Какие нужны документы, чтобы открыть ИП?

Что же делать дальше? Какие для этого нужно подготовить документы?

На самом деле, никаких, кроме паспорта.

Если говорить простым языком: паспорт в руки и вперед – а на месте вам уже объяснят, что заполнять, где платить, куда относить.

Общий список документов, которые нужны для открытия ИП, выглядит так:

- заявление от гражданина, которое пишется по определенной форме, подписывается им же и обязательно после заверяется у нотариуса;

- копия паспорта гражданина;

- квитанция, подтверждающая факт оплаты установленной государственной пошлины.

Пошаговая инструкция: как открыть ИП?

Деловые люди ценят конкретику.

Если вам нужно меньше слов, больше точных указаний, однозначно понадобиться приведенная ниже инструкция.

Это пошаговый мануал: что нужно для открытия ИП:

Первый шаг, естественно – пойти в налоговую инспекцию. Там вам дадут тот самый бланк, что указан выше в списке необходимых документов.

Выберите соответствующий код деятельности ОКВЭД. Их много и разобраться, на первый взгляд, сложно. Потому ниже в этой статье мы разберем, как выбрать код, подробнее.

Заполните выданный в налоговой бланк, при этом внимательно следите за точностью данных. Кстати, даже помарки недопустимы. Так что будьте аккуратны и старательны.

Важное, но очевидное уточнение: пишите только настоящие данные. Если вы попытаетесь что-то скрыть или приукрасить, хуже будет только вам

Готовое заявление вы должны заверить своей подписью, а потом еще заверит у нотариуса. Без соответствующей печати рассматривать документы в налоговой не будут.

Следующий шаг – взять в налоговой инспекции еще одну форму, на этот раз о переходе на «упрощенку» и заполнить его

Сделать это важно в течение 30 дней

Возьмите и заполните квитанцию о том, что стандартная государственная пошлина была оплачена (800 рублей). При этом тщательно проверьте указываемые реквизиты.

Финальный «аккорд» — зарегистрироваться в той налоговой, которая относится к вашему месту фактического проживания. Причем, необязательно отправляться туда. Документы можно отправить по почте.

Осталось последний раз навестить инспекцию и получить подтверждение того, что вы смогли открыть ИП. Кроме реального свидетельства, подтверждение о постановке на учет также придет вам по почте.

Немалое число предпринимателей на этом останавливается

Но стоит сделать еще кое-что, после открытия ИП: заказать печать и открыть расчетный счет.

Принимайте поздравления! Вы стали законным индивидуальным предпринимателем.

Как выбрать код ОКВЭД, чтобы открыть ИП?

Но и выбирать только один вас не заставляют.

Просто первый указанный код будет считаться вашей основной предпринимательской деятельностью.

Но также вы можете полноценно и равноправно работать по всем остальным указанным при регистрации кодам.

Хотя чаще всего их выбирают, скажем так, «про запас».

Так что вариант «указать, но не использовать» тоже имеет право на существование.

Возможно, какие-то не актуальны для вас сейчас, но пригодятся в будущем. А если вы решите добавлять их уже впоследствии, столкнетесь с необходимой уплаты пошлины.

Однако бездумно их указывать не следует.

Каждый код ОКВЭД относится к своей системе налогообложения (это может быть общий режим, упрощенка или ЕНВД). Отличия могут появиться даже в зависимости от региона ведения предпринимательской деятельности.

Если вы решаете, как открыть ИП, чтобы узаконить фрилансерскую деятельность, не переживайте: все виды такой работы попадают под упрощенную систему налогообложения.

Точнее, для них можно подобрать соответствующие коды.

Если вы всерьез задались целью открыть ИП,

вам будет полезно также просмотреть следующее видео:

Как открыть ИП иностранному гражданину?

Причем, процедура регистрации будет не особо отличаться от стандартной, которую проходят граждане Российской Федерации.

Для того чтобы иностранному гражданину открыть ИП, нужно иметь любой документ, закрепляющий за вами адрес жительства в РФ.

Это может быть временная прописка или вид на жительство.

Именно относительно данного адреса вас определят в конкретную налоговую инспекцию.

А вот если никаких документов этого типа у вас нет, открыть ИП не получится.

Скорее всего, после прочтения статьи у вас не осталось вопросов, что нужно для открытия ИП.

Процесс этот действительно очень простой и не стоит долгих откладываний и размышлений.

Регистрируйтесь по законодательству – так будет спокойнее.

А кроме того, вы с гордостью и полноправно сможете называть себя индивидуальным предпринимателем.

Как уменьшить срок регистрации ИП

Можно по максимуму сократить время регистрации ИП практически на каждом из этапов. Следуйте нашим рекомендациям:

1. Подготовьте полный комплект документов. На сайте много статей на эту тему, все подробно описано, можно разобраться и сделать все самостоятельно. Также вы можете задать вопрос нашим экспертам, если не нашли нужную информацию или остались какие-то уточнения.

2. Заранее выясните следующие нюансы:

- Адрес и график приема в нужной ИФНС, нотариуса или МФЦ

- Наличие предварительной записи

- Реквизиты нужной регистрирующей инспекции (для оплаты пошлины, при подаче лично в ИФНС)

- Список необходимых документов в зависимости от выбранного вида деятельности

- Сколько дней будет проходить регистрация ИП.

3. Оплатите госпошлину онлайн. Сумма к оплате 800 рублей, можно оплатить в личном кабинете любого российского банка.

Вот так можно оплатить в электронном виде:

- На сайте ФНС с помощью сервиса service.nalog.ru

- На портале Госуслуги через личный кабинет

- В интернет-банке по реквизитам ИФНС

- В мобильном банке (через приложение)

Если ни один из этих способов не подходит, можно оплатить пошлину через платежные терминалы, в офисе банка, в отделениях платежей и переводов, Почту России.

4. Подайте комплект документов выбранным способом

Вот доступные варианты:

- При личном обращении в нужную регистрирующую инспекцию

- Подача онлайн через сервис Ак Барс Банка. Самый быстрый способ зарегистрировать ИП — направить документы онлайн

- Подача в нотариальном кабинете по ЭЦП нотариуса

При этих способах подачи налоговая зарегистрирует ИП через 3 рабочих дня, если с документами будет все в порядке.

При передаче документов в МФЦ постановка на учет может задержаться. Связано это с особенностями документооборота между ведомствами. Несмотря на то, что обмен данными происходит тоже электронно, большая нагрузка на систему может приводить к задержкам.

5. Получите документы по электронной почте

Необязательно заказывать документы о регистрации в бумажном виде. Достаточно электронного варианта, который является полным аналогом бумажного. ФНС подписывает документы в письме электронной цифровой подписью.

6. Предусмотрите типичные ошибки

Чтобы не столкнуться из-за собственных ошибок с отказом налоговой в регистрации ИП, увеличив тем самым ее сроки, изучите наиболее частые причины отказа ФНС:

Неправильный адрес инспекции. Будущие предприниматели чаще всего ошибаются, выбрав не тот адрес и реквизиты регистрирующей инспекции. Удостоверьтесь на сайте налоговой, к какой ИФНС вы относитесь по прописке.

Ошибки в форме Р21001

Данные с бумажного носителя в налоговой сканируются с помощью технологии автоматического считывания данных, поэтому очень важно соответствовать всем требованиям к шрифту, правилам написания букв, символов и сокращений, использовать ручку с нужным цветом чернил. При отправке в электронном виде тоже есть требования — по шрифту и его размеру, цвету и т.п

Неполный комплект документов. При выборе некоторых видов деятельности ИП будет зарегистрирован только после получения и направления в ФНС справки об отсутствии судимости (это социальные услуги и работа с детьми).

Неверно заполненные реквизиты при оплате госпошлины. Если оплатить госпошлину по неправильным реквизитам, в регистрации откажут. Придется повторно оплачивать пошлину, т.к предыдущий платеж вернут не сразу, обычно деньги возвращаются около месяца.

Ограничения у заявителя. Такая причина отказа встречается не так уж и часто, но учесть ее все-таки стоит, отказать могут, когда документы на регистрацию ИП подают несовершеннолетние, не обладающие дееспособностью, или граждане, которым запрещено судом заниматься предпринимательской деятельностью, а также физ.лица, оформлявшие банкротство менее года назад.

Простая регистрация бизнеса. Бесплатно.

С нашим онлайн-сервисом вы можете подготовить необходимые документы автоматически и сразу направить их в налоговую для регистрации. Это быстро, удобно и бесплатно. Если онлайн-подача не подходит, можно сохранить подготовленные документы на компьютер и подать самостоятельно.

Открыть ИП онлайн

Открыть ИП онлайн

Что такое ОКВЭД и как его выбрать

Код деятельности или ОКВЭД (общероссийский классификатор видов экономической деятельности) показывает, каким видом деятельности занимается предприниматель. Как правило, один код указывается как основной, остальные – как дополнительные.

Вот как выглядит ОКВЭД:

Необходимо указывать ОКВЭД, состоящий не менее чем из четырех символов. Если к вашей деятельности можно отнести все подгруппы, которые входят в выбранную группу, то дополнительно их указывать не нужно.

Пример:

У вас продуктовый магазин, в котором вы торгуете овощами, фруктами, хлебом, бакалеей. Вероятно, в будущем вы захотите расширить ассортимент, поэтому имеет смысл сразу указывать коды, которые могут быть задействованы:

47.21 — торговля розничная фруктами и овощами в специализированных магазинах

47.22 — мясом и мясными продуктами

47.23 — рыбой, ракообразными и моллюсками

47.24 — хлебом, хлебобулочными изделиями и кондитерскими изделиями

47.25 — напитками

47.29 — прочими пищевыми продуктами

Количество указываемых ОКВЭД неограниченно, но лучше брать не больше 20 кодов – если больше и они совершенно из разных сфер, то у государственных органов могут возникнуть вопросы, чем же на самом деле занимается предприниматель. При регистрации лучше указывать те ОКВЭД, по которым вы действительно планируете вести деятельность. В дальнейшем их можно убирать и добавлять, это не сложно.

Допустимо указать ОКВЭД, но временно по нему не работать. И наоборот, за ведение бизнеса без соответствующего ОКВЭД налоговая может оштрафовать. Дело в том, что выбранные ОКВЭД влияют на множество аспектов бизнеса. Например, от ОКВЭД зависят доступные режимы налогообложения, размер отчисляемых социальных взносов, размер отчетности и многое другое. По некоторым видам деятельности требуется дополнительное согласование сделок со стороны государства. Одним словом, к выбору ОКВЭД стоит подойти максимально ответственно.

Это интересно

Cервис регистрации бизнеса ВТБ

Сервис регистрации бизнеса от банка ВТБ позволяет сформировать полный пакет документов для налоговой, сформировать квалифицированную электронную подпись (КЭП), подписать и отправить документы в ФНС. Преимуществом сервиса является то, что вероятность ошибки сведена к минимуму – необходимо заполнить поля своими данными и в конце получаете готовое заявление по форме р21001.

Из дополнительных преимуществ – это абсолютно бесплатно и к тому же очень быстро. В сервисе вы сможете бесплатно выпустить квалифицированную электронную подпись. При этом для выпуска КЭП не потребуется ездить в отделение банка для проведения идентификации – курьер сам приедет в удобное для вас место.

Предприниматели, которые выберут регистрацию через сервис ВТБ, смогут открыть расчетный счет в банке на особых условиях. Но перед тем, как приступить к регистрации ИП, необходимо выбрать коды деятельности и систему налогообложения.

Выбираем систему налогообложения

От выбранной системы налогообложения зависит размер налогов, вид отчетности и перечень ОКВЭД, которыми можно заниматься. При регистрации бизнеса, если не указана иная система, к бизнесу будет применена общая система налогообложения (ОСНО). При этой системе придется платить налог на доход и НДС (налог на добавленную стоимость), а отчетность не самая простая. Поэтому на старте бизнеса, когда обороты еще небольшие, имеет смысл выбрать один из спецрежимов при условии, что ваш бизнес соответствует всем критериям.

Вот какие налоговые спецрежимы доступны для ИП:

1. УСН (упрощенная система налогообложения)

Самая распространенная на старте. Она доступна в двух вариантах:

— доходы – предприниматель платит налог 6% со всех поступающих доходов, раз в год подает декларацию и платит за себя страховые взносы. Подходит для сферы услуг.

— доходы минус расходы – налог от 5% до 15% с разницы между доходами и расходами. Подходит для торговли, сферы общественного питания и т.д.

Работать по УСН имеют право ИП с доходами не более 150 млн рублей в год, а количество сотрудников не должно превышать 100 человек. Если больше – нужно переходить на общую систему.

2. ЕНВД (единый налог на вмененный доход)

Особенностью этого налогового режима является то, что размер фактических доходов не имеет значения – расчет налогов идет из предполагаемого дохода, который «вменяет» бизнесу государство в лице муниципальных органов. Налоговая ставка составляет от 7,5% до 15%, а отчетность подается раз в квартал. ЕНВД сейчас применяется лишь в некоторых видах деятельности: ветеринарные услуги, автоперевозки, автопарковки, небольшие гостиницы и точки общепита и т.д. Этот вид налога действует до конца 2020 года, после чего предпринимателю необходимо будет перейти на другой вид налогообложения.

3. ЕСХН (единый сельскохозяйственный налог)

Представляет собой разновидность упрощенного налога, но для сельхозпроизводителей. В этом случае предприниматель платит 6% с разницы между доходами и расходами, а также НДС 20% (от него можно получить освобождение). Раз в год подается декларация и отдельно — отчетность по НДС (если нет освобождения).

4. Патент

Патентная система – самая простая, с точки зрения учета и отчетности, потому что ее не нужно вести и сдавать. Налог считается сразу при покупке патента, исходя из вида деятельности, а получить его можно на срок от 1 месяца до года. Предприниматель может приобрести несколько патентов на разную деятельность и в разных регионах. Работать по патенту могут лишь бизнесы, доходы которых не превышают 60 млн рублей в год, а численность сотрудников – до 15 человек.

5. НПД (налог на профессиональный доход)

Этот новый спецрежим был введен пару лет назад в нескольких экспериментальных регионах. В основном, НПД могут применять самозанятые граждане, но также и ИП при соблюдении ряда условий: они работают в одиночку, оказывают услуги самостоятельно (если речь идет о торговле, то продают товары собственного ручного производства) и их доходы в год не превышают 2,4 млн рублей. Но зато на этом налоговом режиме не нужно вести отчетность и подавать декларации, только платить налог 4-6% с дохода. Если ваши планы по ведению бизнеса попадают под критерий «самозанятость», то советуем почитать подробнее об этом спецрежиме.