Как узнать сумму, и где они хранятся

В отличие от пенсионного капитала (который формировался до 2014 года) и пенсионных баллов (с 2015 года), пенсионные накопления – вполне конкретная сумма, которую при некоторых обстоятельствах можно получить на руки. Другими словами, это своего рода сбережения, которые государство формировало на будущее своих граждан – правда, за их же счет. Дело в том, что тариф страховых взносов не менялся – просто его часть шла на накопления, а другая направлялась на трудовую пенсию. Соответственно, накопления – это не «бонус» от государства, а честно заработанные деньги.

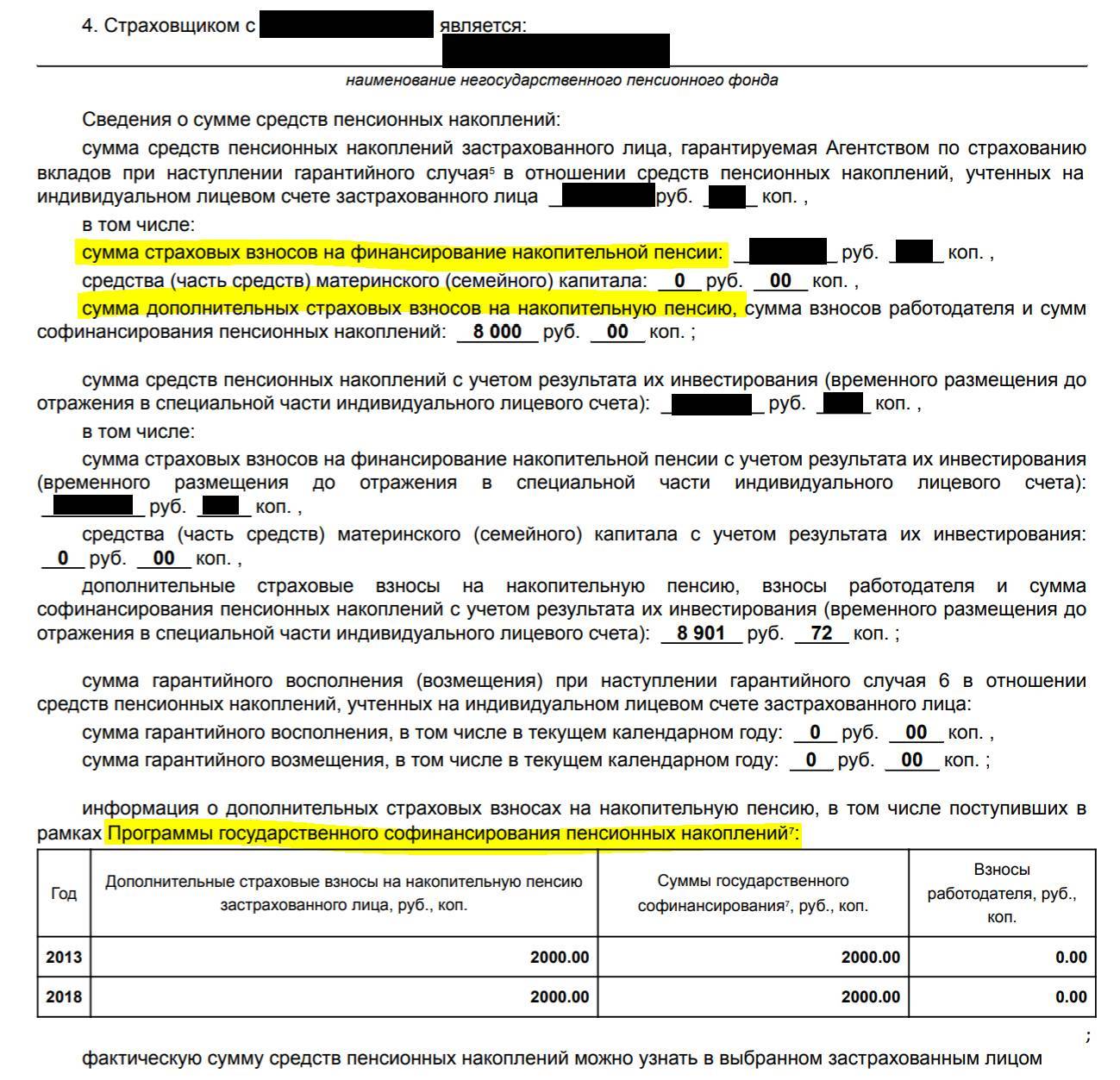

Сумма накоплений складывается из нескольких частей:

- собственно взносы на накопительную часть пенсии – это те от 2 до 6%, которые перечислял за работника работодатель. С 2014 года взносы больше не перечисляются;

- добровольные взносы и софинансирование – пока не ввели мораторий, можно было вступить в программу государственного софинансирования. Если участник вносил в счет накоплений сумму от 2 до 12 тысяч рублей в год, государство доплачивало такую же сумму. Программа была рассчитана на 10 лет, сейчас в нее вступить уже нельзя;

- инвестиционный доход. Управляющая компания, которой доверены накопления (государственная или относящаяся к НПФ) использует средства в инвестиционных целях и получает доход. Он относительно высокий – как правило, выше инфляции и того, что предлагают банки по вкладам.

Есть один важный момент, который касается инвестиционного дохода. Закон разрешает переводить накопления из Пенсионного фонда России в НПФ, обратно или между разными НПФ. Но чтобы не потерять инвестиционный доход, делать это можно раз в 5 лет. Так, в 2015 или 2020 году произошел так называемый фиксинг накоплений – тогда перейти между фондами можно было без потери дохода. А если бы клиент перешел, например, в 2019 году – он бы потерял весь доход с предыдущего фиксинга, то есть, за 4 года.

Недобросовестные НПФ долгое время пользовались тем, что перевести накопления из ПФР в частный фонд можно было по простому заявлению – их «подсовывали» на подпись клиентам банков, под видом соцопросов на улицах или просто выманивали данные паспорта и СНИЛС и подделывали подписи. Сейчас перейти из одного фонда в другой можно только по заявлению, поданному через Госуслуги – и мошенничество практически прекратилось.

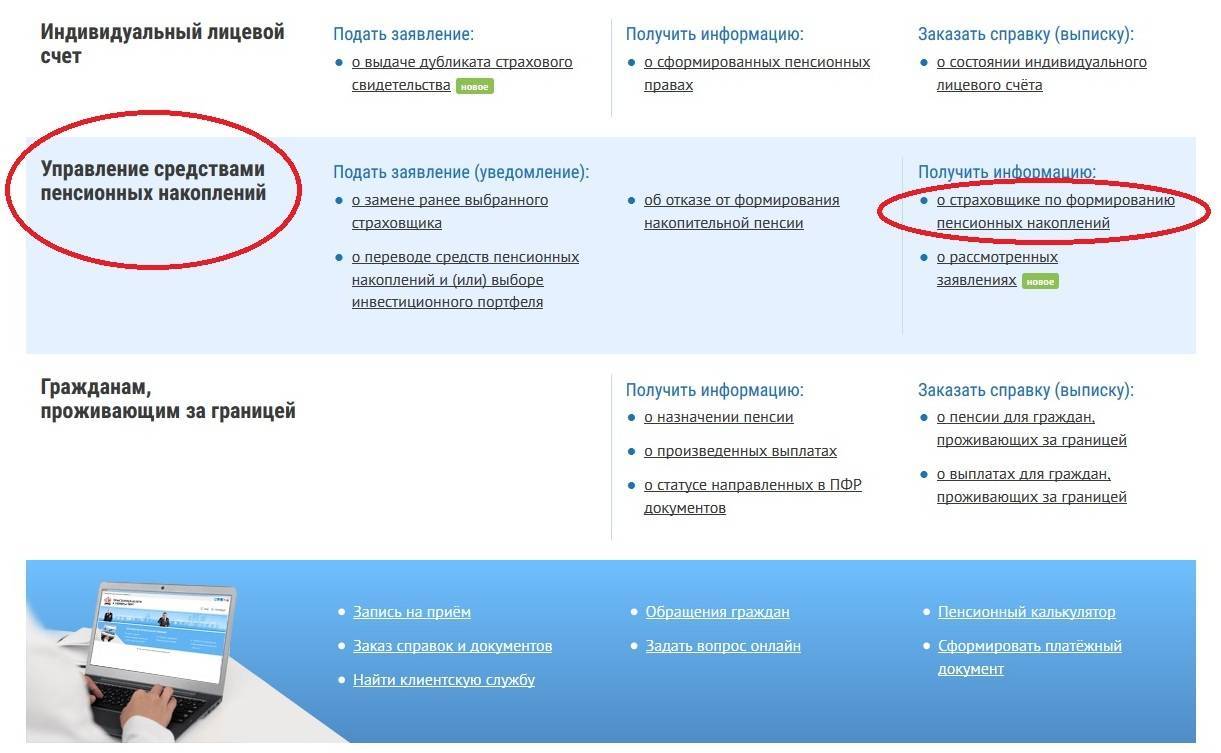

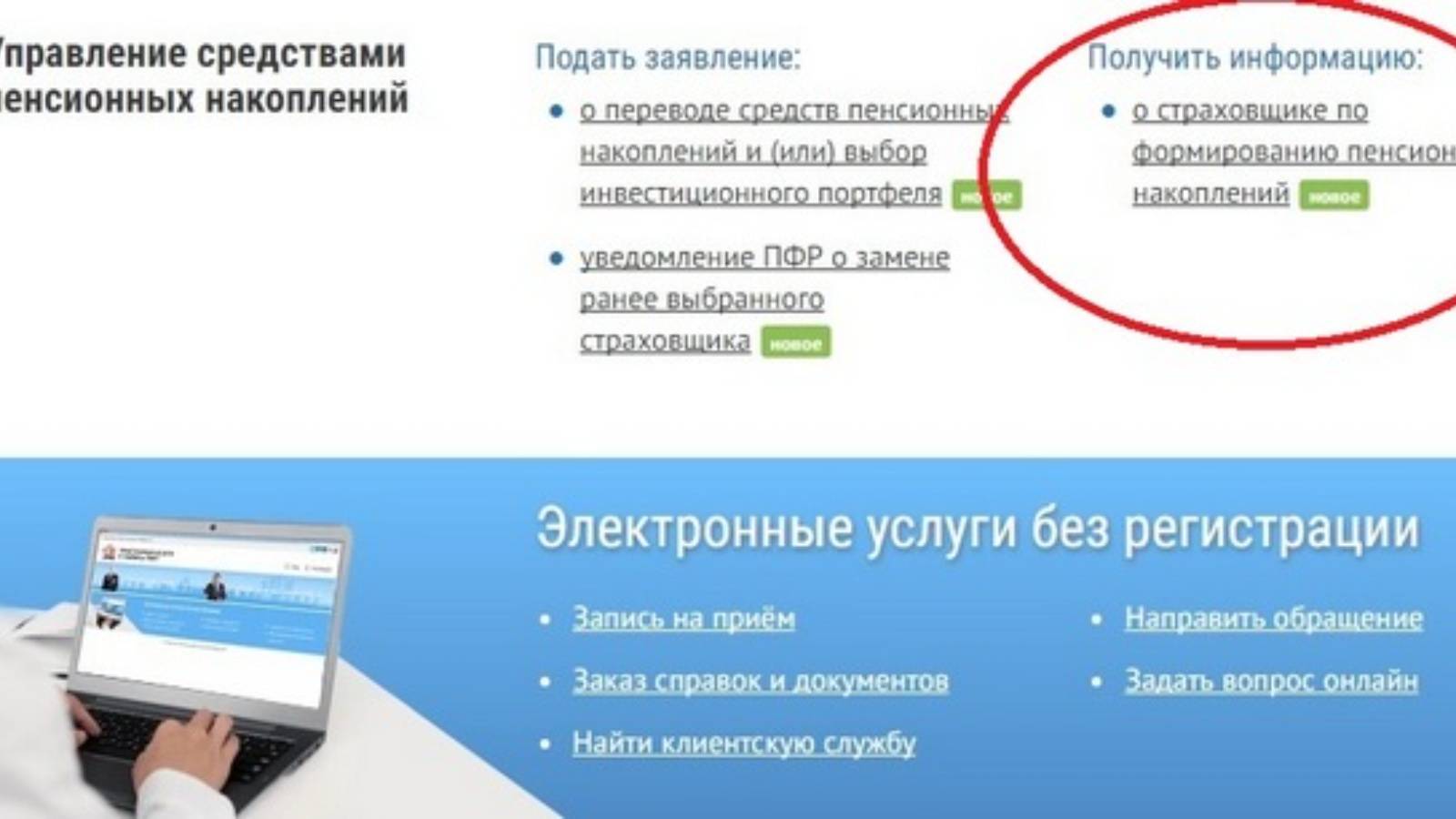

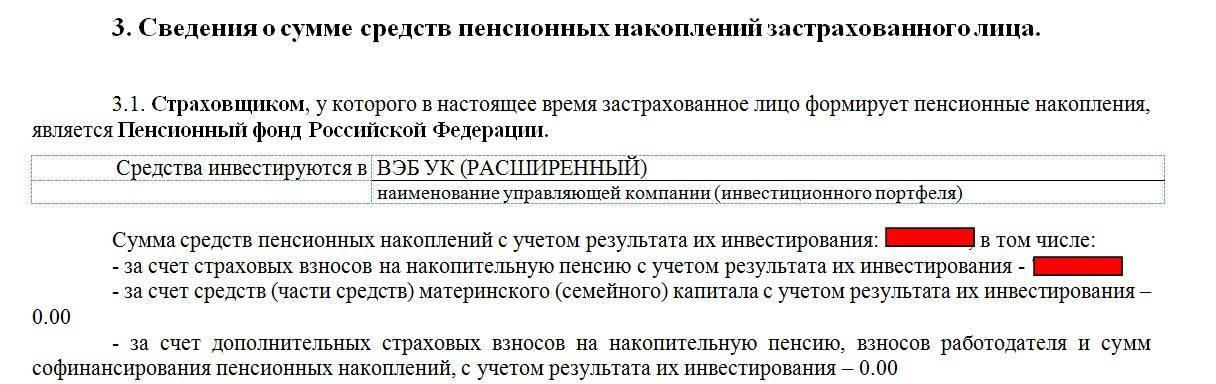

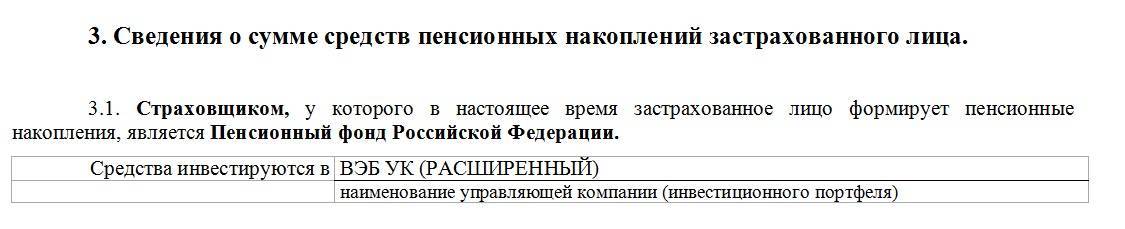

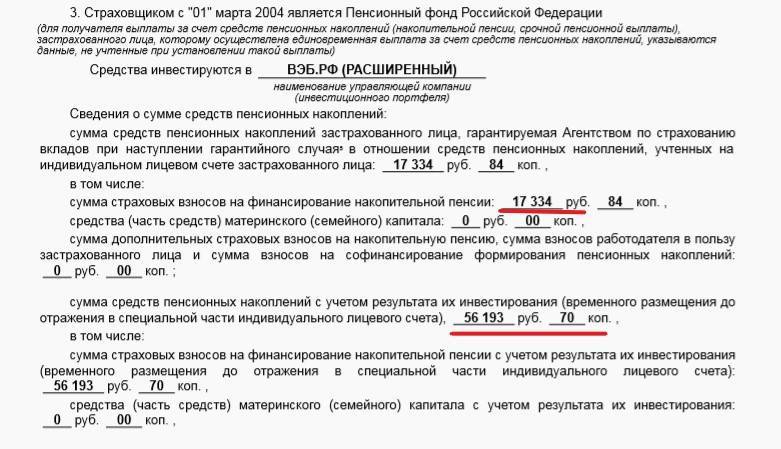

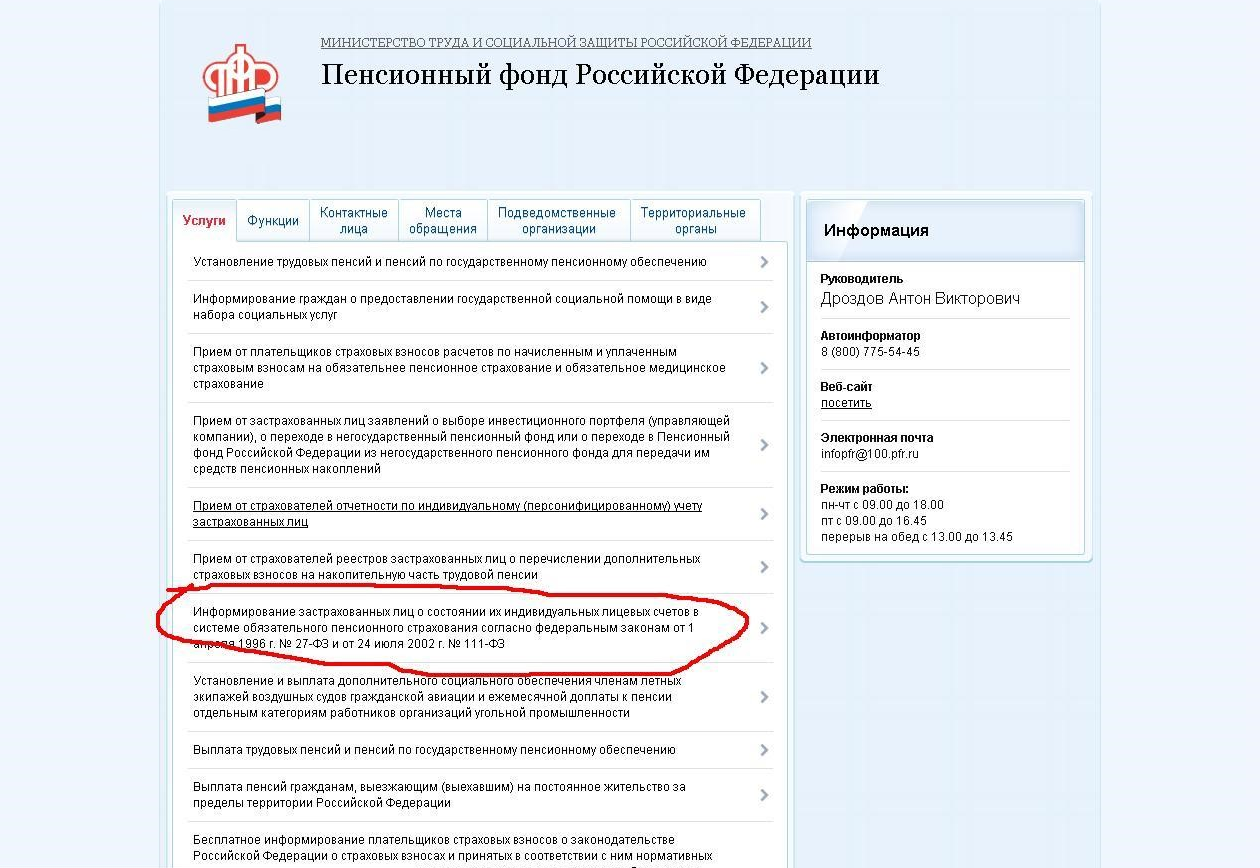

Итак, накопления могут быть в ПФР (тогда ими управляет Государственная управляющая компания ВЭБ.РФ) или в НПФ (тогда ими управляет управляющая компания фонда). Узнать, где именно находятся накопления, очень просто, есть несколько способов:

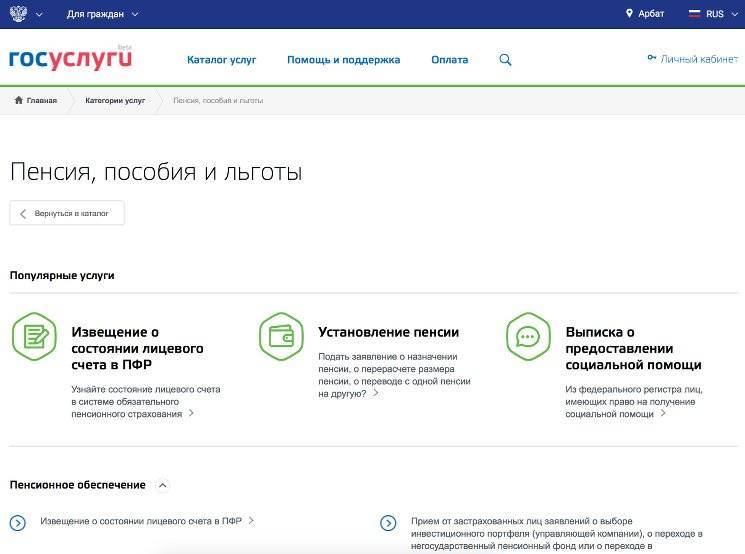

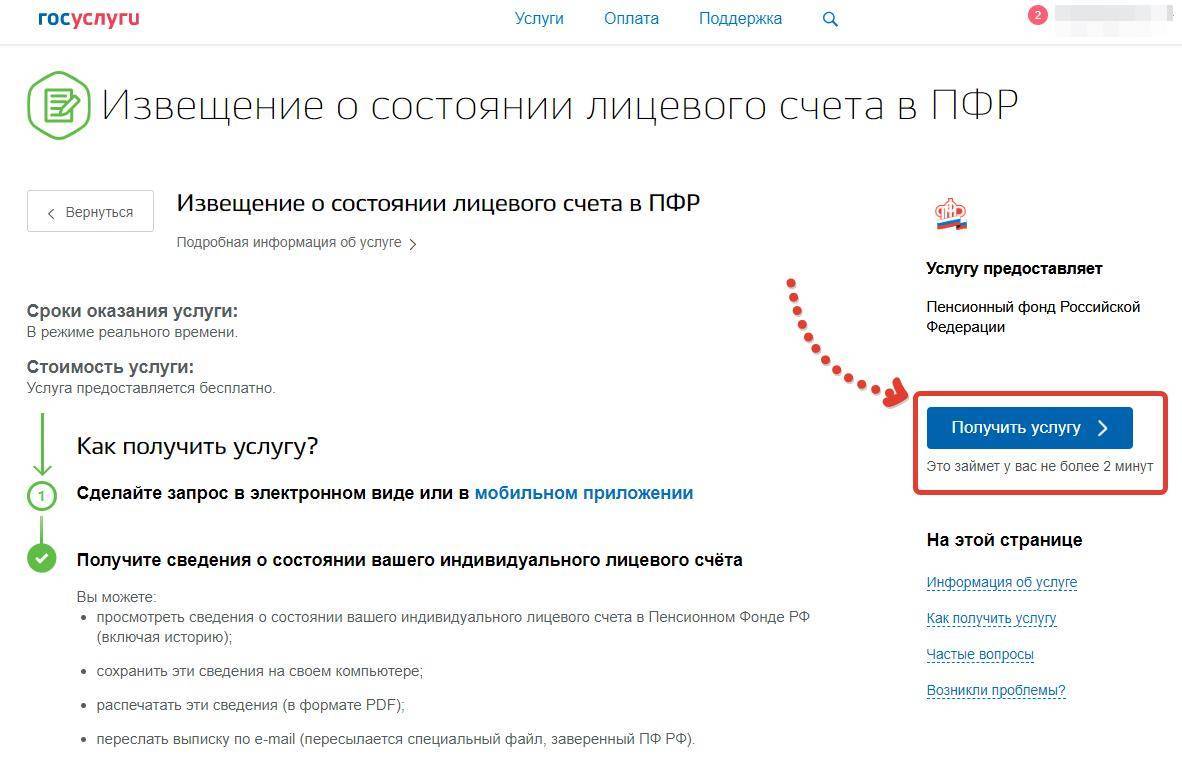

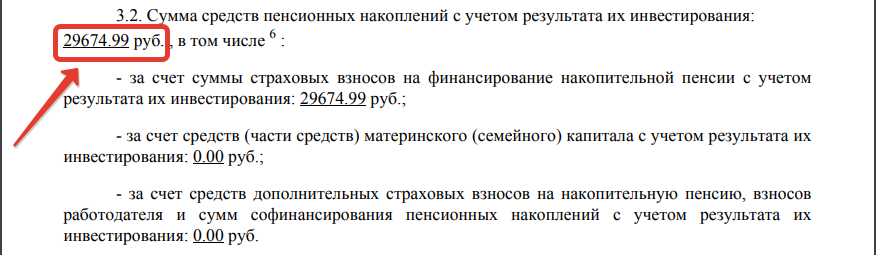

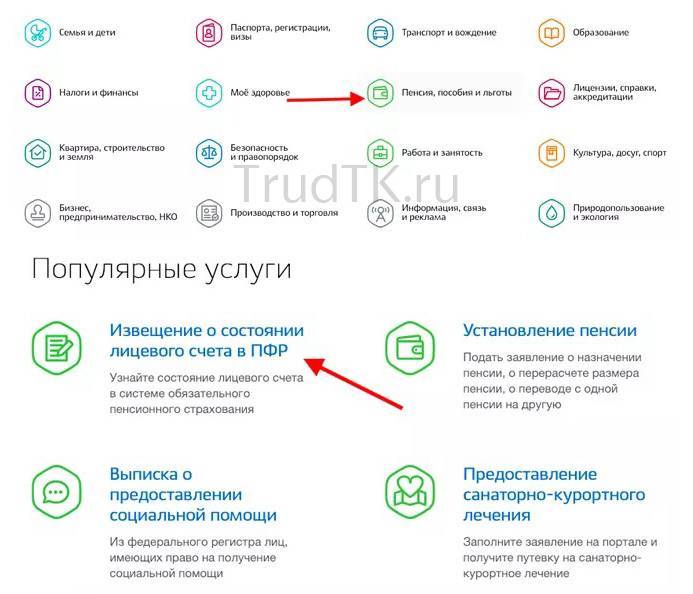

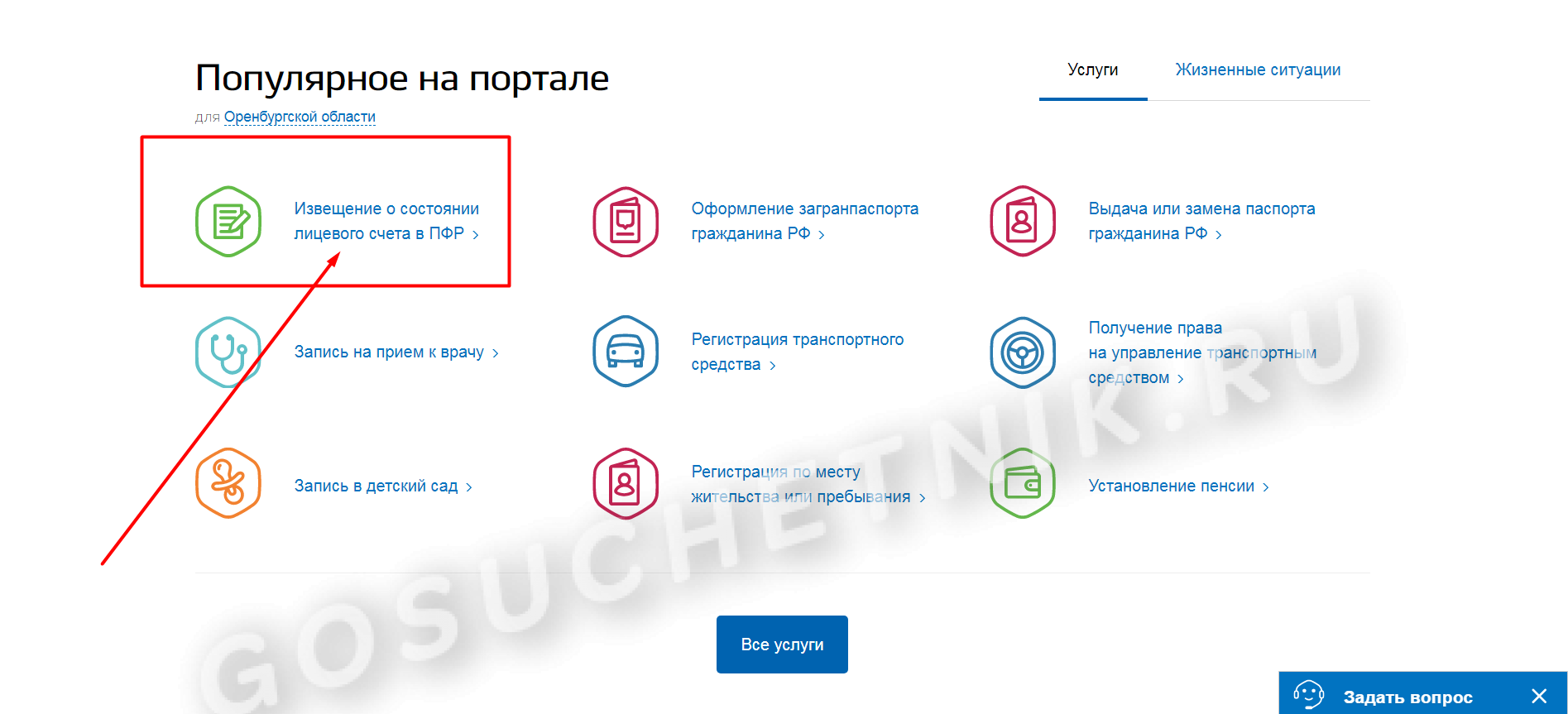

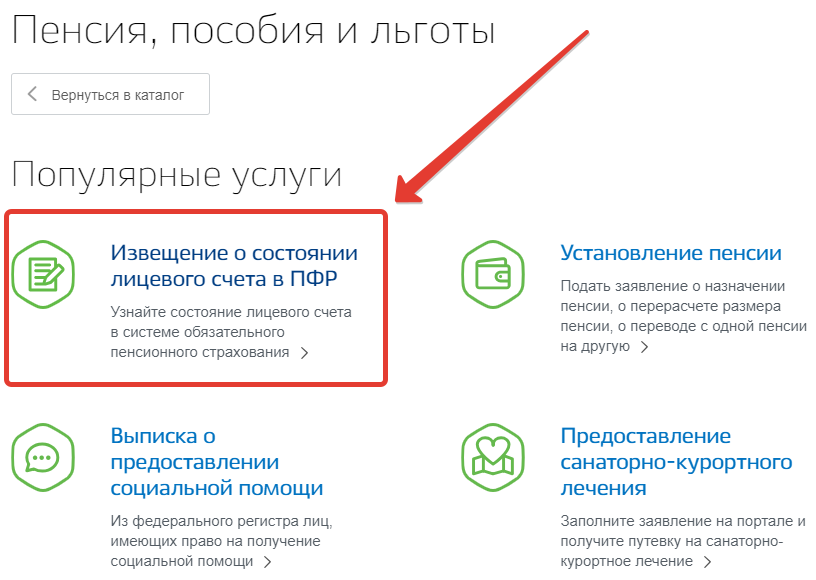

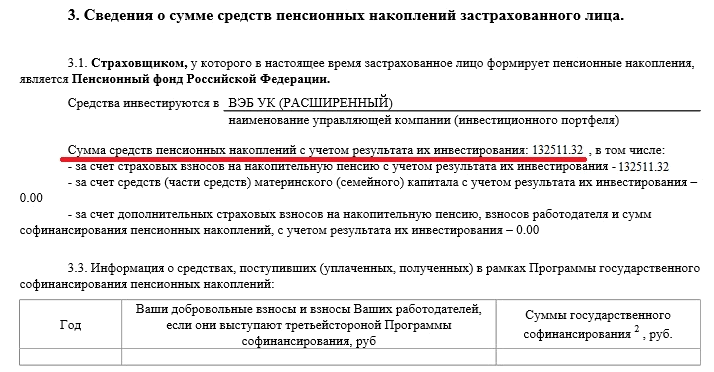

- запросить «Извещение о состоянии лицевого счета в ПФР» на портале Госуслуги или в личном кабинете Пенсионного фонда России (тоже с авторизацией через Госуслуги). Там будут указаны данные и по страховой пенсии, и по накоплениям. Причем можно будет увидеть всю информацию – сумму накоплений, инвестиционный доход и то, где эти накопления находятся;

- обратиться в Пенсионный фонд лично. Там можно получить точно такое же извещение уже лично;

- узнать у работодателя – он перечислял туда взносы до 2014 года. Правда, с тех пор накопления могли оказаться в другом фонде, так что лучше все-таки запрашивать данные в Пенсионном фонде лично или через Госуслуги.

Электронный запрос обрабатывается очень быстро – в течение нескольких минут. Дополнительный бонус – из извещения можно узнать, сколько скопилось пенсионных баллов и проверить, не «забыл» ли работодатель официально трудоустроить заявителя и выплачивать за него страховые взносы.

Узнать онлайн

Важно! В сети интернет информацию о вашем Фонде хранят только порталы Госуслуг и ПФР. Сторонние сервисы проверки, которые требуют или не требуют денежных средств, но обещают «правдивую информацию», работают для того, чтобы получить ваши паспортные данные (и иногда – средства) для своих целей

Будьте осторожны!

На портале Госуслуг

Сайт https://www.gosuslugi.ru собирает в вашем персональном личном кабинете все текущие данные о вас для более удобного информирования. В вашем профиле Госуслуг находится целый раздел, посвященный накоплениям, которые должны идти на пенсию. Именно там можно посмотреть и название Фонда, в котором хранятся деньги.

Чтобы это сделать, вы должны:

- Перейти на сайт.

- Войти в профиль с логином и паролем – если у вас их еще нет, потребуется зарегистрироваться, кнопка находится под формой входа.

- Перейти в раздел пенсий.

- Там вам будет доступна информация об отчислениях и Фонде, в который они идут.

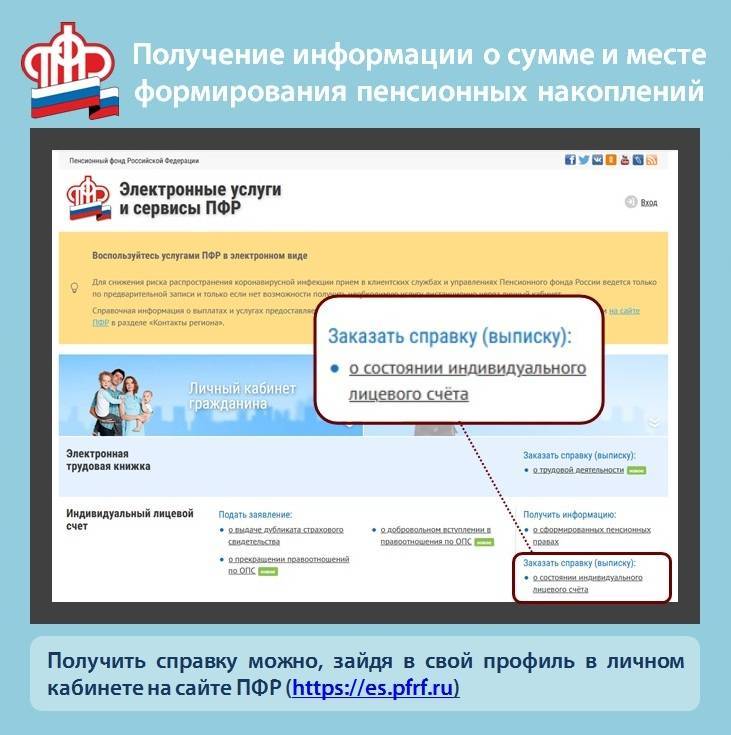

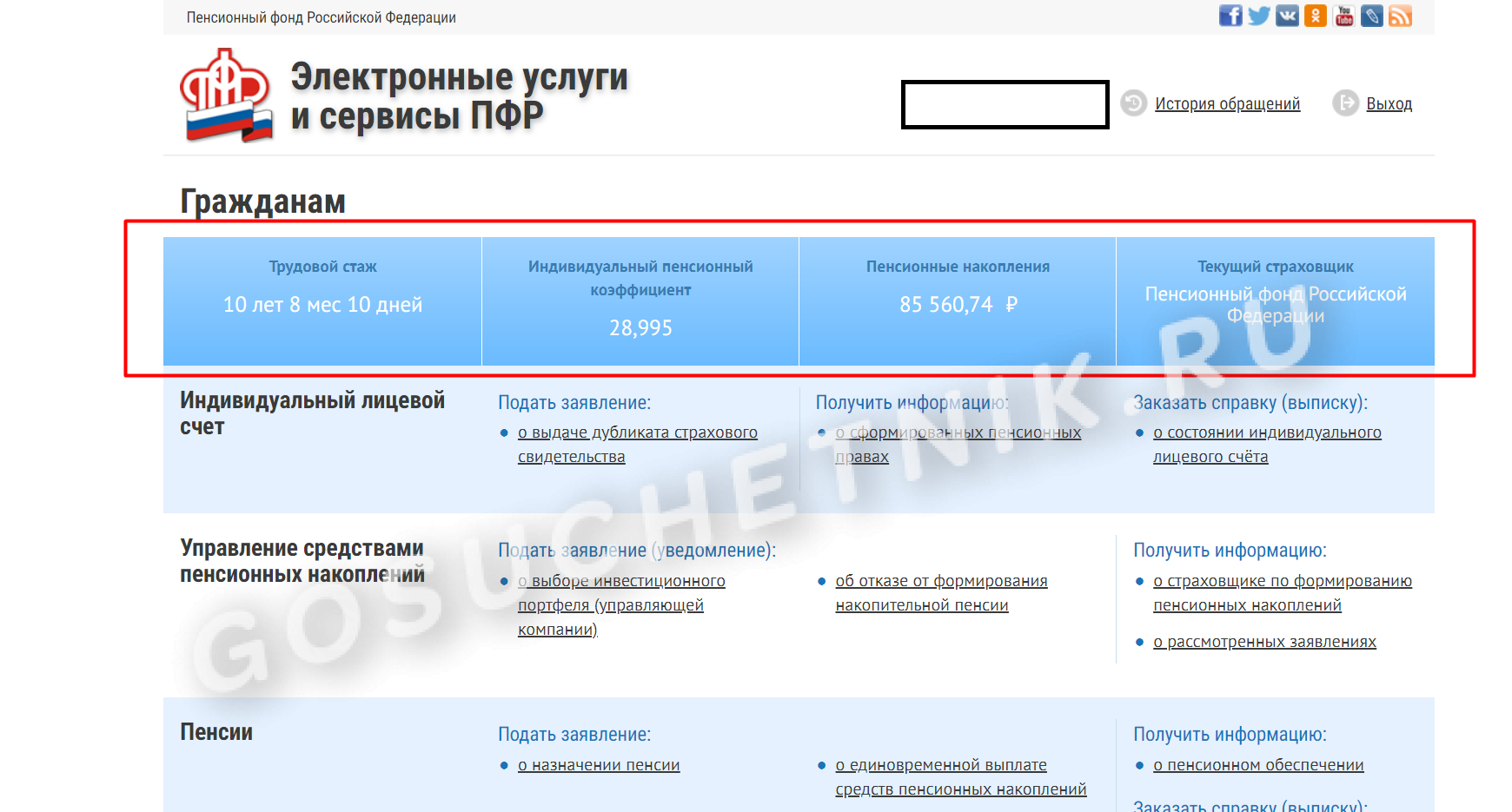

В ЛК ПФР

На официальном сайте Пенсионного Фонда РФ уже больше четырех лет работает такая же система личного кабинета, как и на Госуслугах, только информация там собирается конкретно о пенсии и релевантных отчислениях на нее.

ЛК доступен не только уже пенсионерам, но и еще не пенсионерам – всем гражданам страны, которые застрахованы в системе (имеют СНИЛС). Это отличный инструмент, чтобы следить за честностью своего работодателя и мониторить текущее положение дел насчет вашей пенсии.

Для доступа к нему нужно использовать запись ЕСИА – это связка для входа от все тех же Госуслуг, так что два раза регистрироваться не придется.

Что делать:

- Перейдите на страницу – ссылка выше.

- Нажмите «Войти».

- Система перебросит вас на сайт-вход на Госуслуги.

- Вы можете войти по СНИЛС или с помощью мобильного/электронной почты и пароля.

- Когда введете данные, нажмите «Войти».

- Вас перенаправит обратно на страницу вашего профиля в ПФР.

Информация о том, в каком пенсионном фонде находятся ваши деньги, отобразится на первой же странице. В некоторых случаях ее придется поискать в разделе отчислений в Фонд. Если для ПФР отчислений нет – то либо ваш работодатель не платит, либо деньги идут в негосударственную организацию.

Восстановление пароля личного кабинета

Статистическая оценка надежности фонда — высокая. Это подтверждает абсолютную безопасность хранения и увеличение накоплений. Сервис НПФ Сбербанка также имеет защиту от попадания информации посторонним лицам. От клиента требуется лишь никому не сообщать пароль. Если же он забыт необходимо воспользоваться системой его восстановления.

Зайти на страницу входа в персональный кабинет и перейти на позицию «Забыли пароль?».

Откроется запрос на изменение пароля, где требуется ввести адрес почты и код с картинки.

На указанную почту придет письмо с ссылкой на изменение данных, где пользователь должен придумать новую комбинацию.

Может быть интересно: Российский капитал личный кабинетPowered by

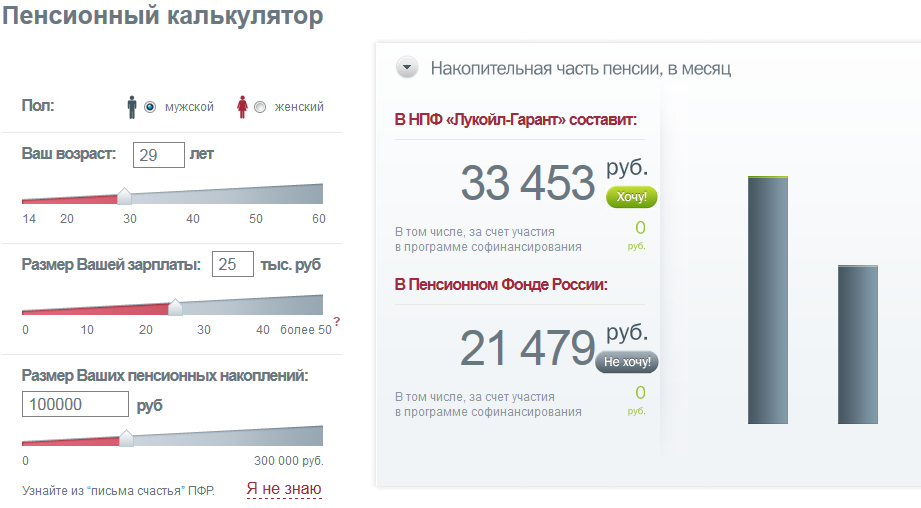

Как узнать сумму?

СНИЛС имеет небольшой размер, на нем отражены сведения о гражданине. Отражена информация относительно пенсионных прав человека. Уточнить данные получится у всех, кто имеет указанный документ. Документ используется при устройстве на работу. Связано с тем, что в будущем с его помощью производятся взносы, имеющие страховое значение. При использовании этого документа можно собирать меньше бумаг для получения той или иной услуги от гос.органов.

Чтобы при дистанционном обслуживании получить сведения о накоплениях, потребуется использовать СНИЛС. Войти необходимо на портал ПФР или Госуслуг. Сначала пользователь открывает главную страницу сайта, затем вносит в соответствующие строки информацию, в том числе номер СНИЛС. На конечном этапе нужно перейти по вкладке, содержащей данные о пенсионных накоплениях.

Как узнать пенсионные накопления по СНИЛС нужно знать тем, кто собирается на пенсию. Вариантов предусмотрено несколько, можно выбрать любой.

Как узнать размер пенсионных накоплений смотрите в следующем видео:

Мар 11, 2019

Виды пенсионных сбережений

К настоящему времени в сфере пенсионного обеспечения существуют правила, согласно которой накапливаемые сбережения на пенсию, подразделяются на 3 слагаемых:

- Фиксированная часть – представляет собой государственное денежное пособие, получаемое каждым гражданином страны, чей возраст является пенсионным. Сумма выплаты может варьироваться в зависимости от возрастной категории, числа лиц, находящихся на иждивении, субъекта пребывания и наличия серьезных патологий (№ 16-ФЗ ст. 16).

- Страховая часть – выплата, размер которой определяется взносами, отчисляемыми лицом, имеющим трудовые отношения с работником. Сумма денежного пособия зависит от стажа гражданина.

- Накопительная часть – дополнительная выплата к пенсии.

У кого формируются пенсионные накопления?

Пенсионные накопления — сумма взносов, которые перечисляются на часть накопительной пенсии, и дополнительные начисления к ним, которые отражаются на индивидуальном счете гражданина.

Согласно статье 33.3 закона №167-ФЗ от 15 декабря 2001 года «Об обязательном пенсионном страховании Российской Федерации», накопительная пенсия формируется у следующих лиц:

- Работающих граждан с 1967 года, за счет страховых взносов работодателя на накопительную часть трудовой пенсии (6% от зарплаты работника), которые сделали выбор в ее пользу до 2015 года. Данные средства выплачиваются из собственных средств работодателя. Также формировать накопительную пенсию могут лица, за которых впервые начислялись взносы по ОПС с 1 января 2014 года и которые в пятилетний период после этого подали заявление о формировании в НПФ или ПФР.

- У мужчин 1953-1966 и у женщин 1957-1966 года рождения, за счет уплаченных в период с 2002 по 2004 годы (по тарифу 2% в расчете от зарплаты работника) страховых взносов работодателя. Данные средства также выплачиваются из средств работодателя.

- У участников программы гос. софинансирования (личные взносы граждан на накопительную пенсию пополняются взносами государства по принципу «один к одному») за счет дополнительных взносов граждан, их работодателей и государства.

- У лиц, направивших на формирование пенсии средства материнского (семейного) капитала.

Виды пенсий

В соответствии с законом сегодня есть 3 вида пенсионного обеспечения:

- государственное;

- страховое;

- социальное.

Возможность откладывать средства на накопительную пенсию пока заморожена.

Кроме того, различают следующие виды пенсионного обеспечения:

- по старости или выслуге лет;

- по инвалидности;

- по потере кормильца.

Условия предоставления каждой из них представлены в таблице.

| Вид пенсионных выплат | По старости | По инвалидности | По потере кормильца |

| Социальная | Возраст для мужчин 70 лет, для женщин — 65 лет. Установленный страховой стаж 15 лет. | Приобретение инвалидности неработающими гражданами | Гибель кормильца, который никогда не был трудоустроен, или, если мама и папа ребенка неизвестны |

| Страховая | Для мужчин 65 лет, для женщин 60 лет, страховой стаж от 15 лет, накоплено минимум 30 баллов. | Военнослужащим приобретено увечье во время службы, чернобыльцам, блокадным ленинградцам, участникам ВОВ, космонавтам, которыми приобретена инвалидность и установлена степень тяжести. | Смерть трудоустроенного кормильца |

| Государственная | Чернобыльцам и переселенцам из зон отчуждения после достижения возраста 45–50 у женщин, 50–55 у мужчин. | Продление инвалидности для инвалидов с детства, приобретение инвалидности гражданами, которые никогда не были трудоустроены | Наследникам, если погибли мама и папа-чернобыльцы, военнослужащие, космонавты |

Кроме того, досрочно уйти на заслуженный отдых могут отдельные категории граждан, к которым относятся:

- деятели образования;

- работники здравоохранения;

- жители Крайнего Севера и приравненных к нему регионов;

- многодетные мамы;

- творческие люди;

- трудоустроенные на опасных и вредных производствах.

Когда речь идет о страховом обеспечении, каждый работодатель обязан перечислять за своего сотрудника страховые взносы. Ежемесячно в размере 22% от заработной платы в ПФР. Если он этого не делает, то занятость не считается официальной, у работника не накапливаются баллы, не идет стаж, а значит не увеличивается размер выплат после выхода на заслуженный отдых.

Дополнительно, в определенные периоды в России устанавливалась возможность формировать накопительную часть пенсии. Такое право было у:

- мужчин 1953–1966 года рождения в период с 2002 по 2004 год;

- женщин 1957–1966 года рождения в период с 2002 по 2004 год;

- мужчинам и женщинам, рожденным после 1967 года, в период с 2008 по 2016 год.

В это время накопительная часть формировалась по следующему алгоритму:

- Гражданин пишет заявление в ПФР о том, чтобы перевести пенсию в счет формирования накопительной части. В заявлении указывает ПФ государственный или негосударственный, куда он хочет, чтобы производились отчисления.

- Работодатель уплачивает страховые взносы в размере 22% в ПФР.

- ПФР часть средств (16%) направляет на формирование страховой части, а остаток (6%) — на формирование накопительной части по реквизитам, указанным в заявлении гражданина.

- Средства в выбранном ПФ накапливаются, инвестируются управляющей компанией в разнообразные рыночные инструменты, обеспечивается получение дополнительной прибыли.

- После достижения пенсионного возраста гражданин может получить накопленные средства единовременно или ежемесячно в определенной сумме.

В связи с тем, что в настоящее время формирование накопительной части заморожено, все отчисления работодателей, начиная с 2016 года, идут в счет страховой части. Однако те перечисления, которые были сделаны до установления моратория, не исчезают, а продолжают инвестироваться управляющими компаниями.

Важно отметить, что результат инвестирования может быть любой: как положительный (в этом случае обеспечивается дополнительный доход), так и отрицательный (тогда накопления утрачиваются). Это зависит от рыночной и экономической ситуации, а также от профессионализма управляющих.. Когда гражданин, у которого сформированы пенсионные накопления достигнет пенсионного возраста (65 у мужчин, 60 лет у женщин), он сможет их получить в виде:

Когда гражданин, у которого сформированы пенсионные накопления достигнет пенсионного возраста (65 у мужчин, 60 лет у женщин), он сможет их получить в виде:

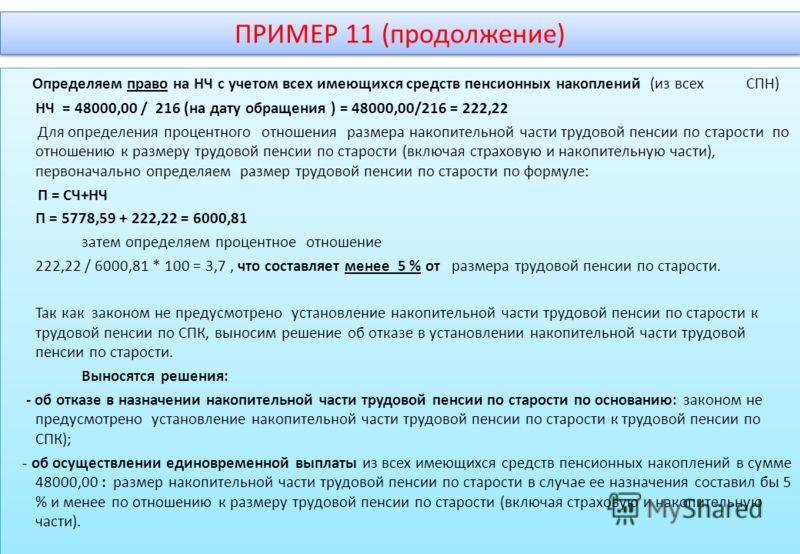

- единоразового перечисления, если накопленная сумма меньше 5% от страховых выплат;

- ежемесячного перечисления в течение не менее 10 лет и не более 20 лет.

Достоинством таких накоплений является то, что они передаются по наследству, а в случае банкротства ПФ утерянные средства возмещаются Центральным банком, но без учета дополнительного дохода.

Способы получения информации о пенсионных накоплениях

Как узнать, где находится накопительная часть пенсии по номеру СНИЛС? Сведения о финансах на личном счете в государственном и негосударственном Пенсионном Фонде считаются конфиденциальными. Но обладатель счета, который зарегистрирован через ПФ РФ или НПФ, располагает полным правом их получения. Пенсионный Фонд по СНИЛС предоставит все интересующие данные.

У граждан есть несколько методов прояснения интересующего вопроса:

- Личное посещение ПФР.

- Не выходя из дома через портал Гос. услуги.

- Через МФЦ.

Данные о накопительной и страховой части пенсионных отчислений, когда они размещаются в НПФ, не станет отражаться на сайте Государственных услуг. Запрос об интересующих данных требуется производить лишь на определенных официальных порталах учреждений.

Получение информации по СНИЛС через Гос. услуги пошаговая инструкция

Гос. услуги предоставляют мгновенный ответ гражданам, не выходя из дома. Заявитель первоначально обязан не только произвести регистрацию на сайте Государственных услуг, но и подтвердить собственную личность любым удобным методом.

Также не так давно является доступной услуга подтверждения сведений онлайн, однако при требовании, что заявитель считается клиентом банковских учреждений:

- Сбербанк.

- Тинькофф.

- Почта банк.

Подтверждение осуществляется за счет перехода к личному кабинету на портале любого банка. После того, как сведения подтверждаются, нужно осуществить такие действия:

- Перейти в список услуг, ввести «Выписка из лицевого счета».

- Осуществить нажатие на «Получить услугу».

- Сервис начнет создавать документацию, для обретения которой требуется нажать «Сохранить».

По результату заявитель обретает электронную версию бумаги «Сведения об индивидуальном лицевом счете». Стоит осознавать, что юридической силой он не обладает, так как по итогу пособия будут начислены на основе трудовой книжки и других бумаг.

Но, данная бумага предоставляет актуальные сведения о пенсионных накоплениях, общем стаже, стажировке по любому определенному директору, а также о том, к какому фонду причисляется пожилой человек на сегодняшний день.

В таком случае, физическое лицо состоит в НПФ «ВТБ». Именно от него он обязан обретать определенную информацию о личных накоплениях, баллы по СНИЛС.

Получение информации в МФЦ

Так как сведения о состоянии идентификатора счета всегда сохраняются именно в ПФР, то в первую очередь реально обращаться конкретно в данную организацию – по месту проживания или в любое иное подразделение по государству. С собой требуется иметь:

- Паспортные данные.

- СНИЛС.

Обращаться способен гражданин лично или его законный представитель:

- родитель для человека, который не достиг возраста 18 лет;

- опекун или попечитель для лица, не достигшего возраста 18 лет, или недееспособного человека.

Получение сведений у работодателя

Для того, чтобы применить данный метод, можно обращаться в подразделение бухгалтерии того учреждения, где человек трудится. В любой организации есть работник, занимающийся делами, которые связаны с пенсионными перечислениями ПФР на сотрудников этой организации. Сотрудник тем самым предоставляет интересующие сведения по ПФР, в котором он состоит.

В итоге, реально контролировать состояние собственных средств в специализированном личном кабинете. Необходимо только получить доступ к нему у компании и проверить личные отчисления или же узнать свой НПФ по СНИЛС и посетить его для получения желаемых данных.

Выплата накопительной части пенсии

В 2017 году любой гражданин Российской Федерации, который достиг пенсионного возраста, вне зависимости от его трудоустройства, имеет полное право получить полагающиеся ему выплаты, при условии своевременного формирования накопительного счета в прошлом. Этот факт регламентируется и регулируется Федеральным законом под номером 360, а именно второй его статьей. Давайте разберемся, как выплачивается накопительная пенсия и каким образом ее можно получить, ведь существует три основных варианта, о которых не помешает узнать все более подробно.

Срочная

Такое понятие, как срочная выплата, существует не первый день. Система показала себя с наилучшей стороны, так как начисления производятся исключительно в тот период, на который человек и страховался, но не менее, чем на десять лет. Это означает, что вся собранная в трудовой период сумма, будет поделена и равными частями выплачиваться ежемесячно на протяжении этого времени (120 месяцев и больше). Получить такое обеспечение имеет право тот, кто доработал до требуемого возрастного рубежа (60 лет для мужчин и 55 – для женщин), а также вышедшие на заслуженный отдых досрочно.

Может быть начислена срочная выплата тем, кто принимал участие в программе софинансирования, причем не только в государственной, но и в частной. Взносы при этом не обязательно должны были поступать от стандартных отчислений. Человек мог вносить их добровольно, за него мог это делать работодатель, накопления могли формироваться за счет материнского капитала или прибыли от разнообразных финансовых проектов и инвестиций.

Выплаты срочного типа можно получить раньше времени, но для этого требуются особые условия, к примеру, потеря единственного кормильца, инвалидность и прочее. Эти выплаты могут иметь определенный срок, а могут быть и бессрочными, до самой кончины пенсионера. Выплата накопительной части пенсии умершего по данной схеме ранее была возможной, сегодня она полностью упразднена и получить наследник может только всю сумму разом.

Единовременная

Любой гражданин нашей страны имеет право рассчитывать на получение страховых выплат после выхода на заслуженный отдых, но не всегда этих средств хватает на обеспечение достойной жизни, потому они продолжают трудиться и в дальнейшем. Потому многих интересует вопрос, как выплачивается накопительная часть работающим пенсионерам. Такие выплаты можно получить единовременно, то есть одним платежом, существенно поправив свое материальное положение.

Важно

Единовременную выплату накопительной части пенсии могут получить не все. Она полагается исключительно тем, кто не сумел накопить больше, чем пять процентов от общепринятой страховой пенсии, из расчета на один месяц содержания.

Специалисты высчитывают сумму особым образом, исходя из возраста дожития в 234 месяца (19 лет). Именно на эту цифру будут разделены все средства, что удалось скопить на специальных счетах. Узнав общее количество накоплений, разделите его на указанное выше число, потом полученный результат умножьте на сто.

Если в итоге получился показатель, который не превышает пяти процентов, то есть смысл пытаться получить деньги сразу одним платежом. Если же нет, придется искать иные возможности. Более подробно о том, что такое единовременная выплата и как ее лучше реализовать уже имеется материал на нашем сайте, не помешает ознакомиться с ним более детально.

Прибавка

Исходя из принятого государством возраста дожития, рассчитывается и еще один, популярный способ получения средств с накопительных пенсионных счетов. Такая прибавка к основной пенсии поможет сделать ее уровень выше, чем улучшит материальное положение пожилого человека. Такие выплаты будут производиться бессрочно, до самой смерти получателя, вопреки расхожему заблуждению.

Общую сумму накоплений сотрудники государственного или негосударственного ПФ, а может быть и управляющей компании, поделят на помесячные выплаты из расчета 234 месяцев или 19 лет. Полученный результат и будет размером средств, выплачиваемых в качестве прибавки. После завершения данного периода выплата прекращена не будет, однако может быть произведен перерасчет и назначен новый порядок начисления.

Документы и оформление

- Заявление о единовременной выплате средств с накопительного счета.

- Заявление о назначении срочной накопительной пенсии.

- Заявление о начислении прибавки к пенсии.

Записав все данные в соответствующие графы, можно обращаться в ту организацию или компанию, где и размещены ваши накопленные за время плодотворного труда средства. Подавать документацию можно лично, по почте или же, воспользовавшись удобными сервисами в сети интернет.

НПФ “Росгосстрах”

В том случае, если накопительная часть вашей пенсии размещена в НПФ “Росгосстрах”, вы можете подать заявку в ближайшее отделение компании. Их адреса можно узнать на сайте www.npfrgs.ru, или позвонив на бесплатный номер 8 (800) 200-09-00. Оформив личный кабинет на указанном сайте, вы узнаете всю нужную информацию через интернет. Здесь достаточно широкие возможности: просмотреть сумму начислений за определенный период, изучить историю операций, скачать различные бланки. Но, чтобы зарегистрироваться на сайте, нужно лично явиться в отделение с документами. Доступ обычно открывается в течение месяца.

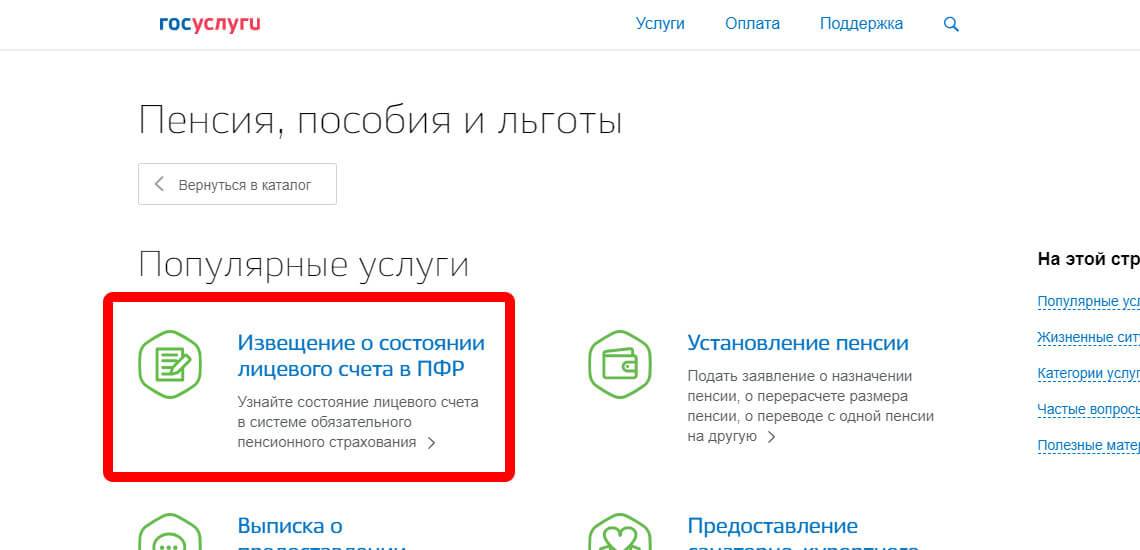

Онлайн-выписка через Госуслуги

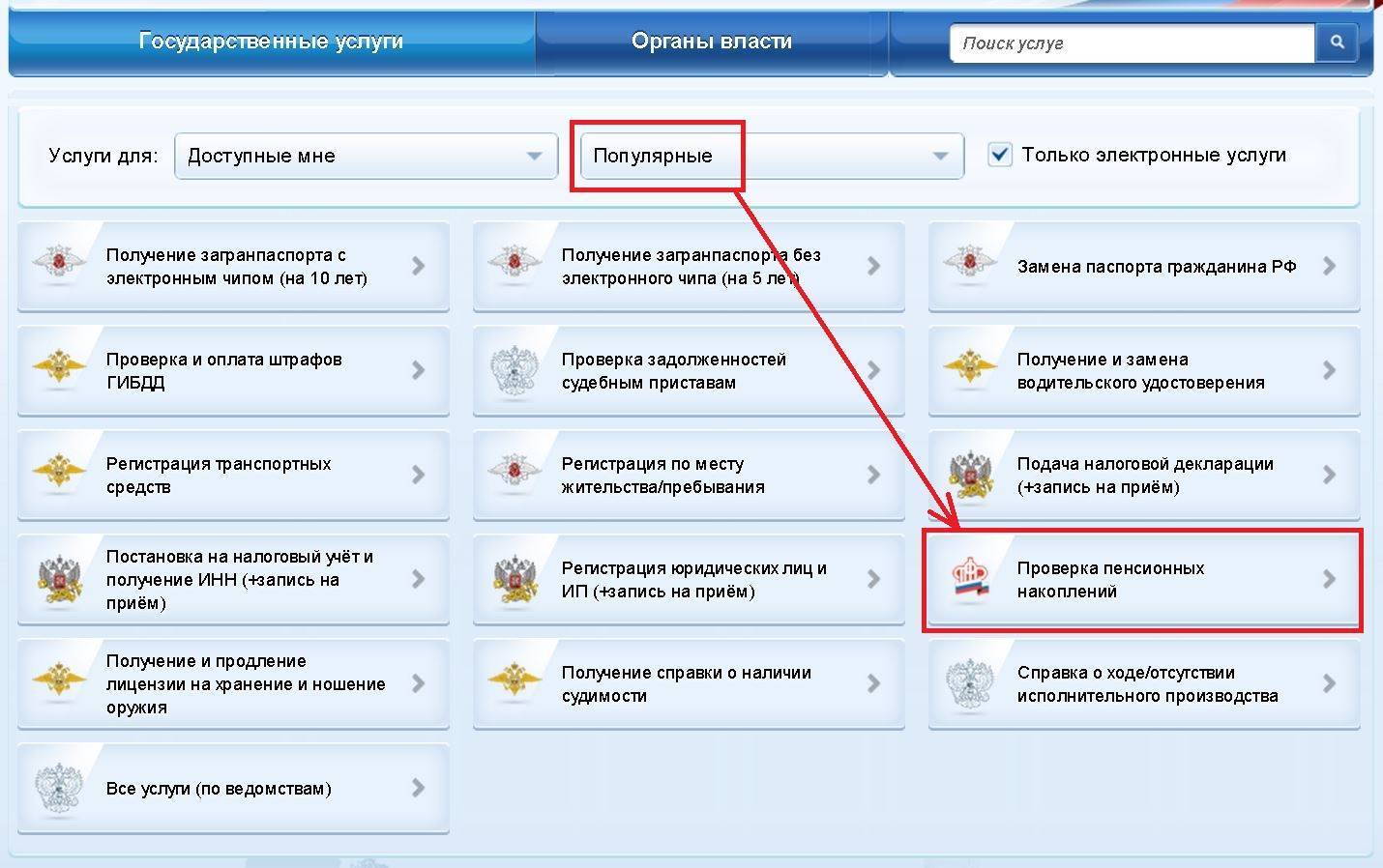

Наиболее удобным и быстрым способом получения сведений о своих накопленных в НПФ средствах является подача заявки через интернет (на сайте «Госуслуги»). Выполняется процедура довольно просто, для этого потребуется выполнить всего несколько шагов:

- зайти в каталог услуг;

- открыть раздел пенсий, пособий и льгот;

- выбрать пункт извещения о состоянии счета;

- нажать на кнопку получения услуги;

- затем пользователь получает подробную инструкцию, которой и необходимо следовать в дальнейшем;

- в окончании процедуры потребуется заполнить анкету;

- отправить запрос и ожидать окончания его обработки.

В противном случае сайт попросту «не пропустит» пользователя для подачи заявки. Также следует заметить, что все поля при регистрации обязательно нужно заполнить без ошибок.

Как узнать сумму, и где они хранятся

В отличие от пенсионного капитала (который формировался до 2014 года) и пенсионных баллов (с 2015 года), пенсионные накопления – вполне конкретная сумма, которую при некоторых обстоятельствах можно получить на руки. Другими словами, это своего рода сбережения, которые государство формировало на будущее своих граждан – правда, за их же счет. Дело в том, что тариф страховых взносов не менялся – просто его часть шла на накопления, а другая направлялась на трудовую пенсию. Соответственно, накопления – это не «бонус» от государства, а честно заработанные деньги.

Сумма накоплений складывается из нескольких частей:

- собственно взносы на накопительную часть пенсии – это те от 2 до 6%, которые перечислял за работника работодатель. С 2014 года взносы больше не перечисляются;

- добровольные взносы и софинансирование – пока не ввели мораторий, можно было вступить в программу государственного софинансирования. Если участник вносил в счет накоплений сумму от 2 до 12 тысяч рублей в год, государство доплачивало такую же сумму. Программа была рассчитана на 10 лет, сейчас в нее вступить уже нельзя;

- инвестиционный доход. Управляющая компания, которой доверены накопления (государственная или относящаяся к НПФ) использует средства в инвестиционных целях и получает доход. Он относительно высокий – как правило, выше инфляции и того, что предлагают банки по вкладам.

Есть один важный момент, который касается инвестиционного дохода. Закон разрешает переводить накопления из Пенсионного фонда России в НПФ, обратно или между разными НПФ. Но чтобы не потерять инвестиционный доход, делать это можно раз в 5 лет. Так, в 2015 или 2020 году произошел так называемый фиксинг накоплений – тогда перейти между фондами можно было без потери дохода. А если бы клиент перешел, например, в 2019 году – он бы потерял весь доход с предыдущего фиксинга, то есть, за 4 года.

Недобросовестные НПФ долгое время пользовались тем, что перевести накопления из ПФР в частный фонд можно было по простому заявлению – их «подсовывали» на подпись клиентам банков, под видом соцопросов на улицах или просто выманивали данные паспорта и СНИЛС и подделывали подписи. Сейчас перейти из одного фонда в другой можно только по заявлению, поданному через Госуслуги – и мошенничество практически прекратилось.

Итак, накопления могут быть в ПФР (тогда ими управляет Государственная управляющая компания ВЭБ.РФ) или в НПФ (тогда ими управляет управляющая компания фонда). Узнать, где именно находятся накопления, очень просто, есть несколько способов:

- запросить «Извещение о состоянии лицевого счета в ПФР» на портале Госуслуги или в личном кабинете Пенсионного фонда России (тоже с авторизацией через Госуслуги). Там будут указаны данные и по страховой пенсии, и по накоплениям. Причем можно будет увидеть всю информацию – сумму накоплений, инвестиционный доход и то, где эти накопления находятся;

- обратиться в Пенсионный фонд лично. Там можно получить точно такое же извещение уже лично;

- узнать у работодателя – он перечислял туда взносы до 2014 года. Правда, с тех пор накопления могли оказаться в другом фонде, так что лучше все-таки запрашивать данные в Пенсионном фонде лично или через Госуслуги.

Электронный запрос обрабатывается очень быстро – в течение нескольких минут. Дополнительный бонус – из извещения можно узнать, сколько скопилось пенсионных баллов и проверить, не «забыл» ли работодатель официально трудоустроить заявителя и выплачивать за него страховые взносы.