«Звериные» лица криптобиржи и их стратегии

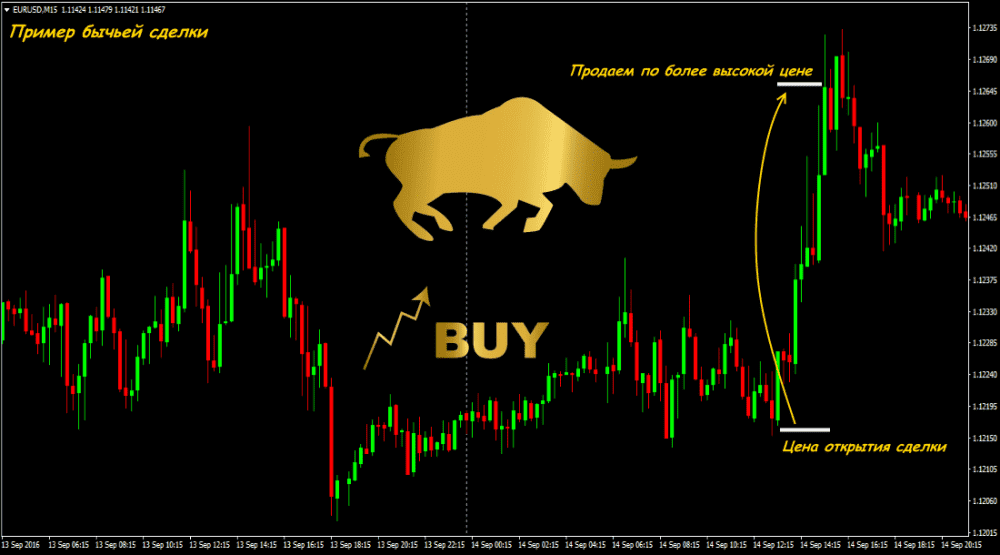

Как зарабатывают «быки»?

«Быками» называют трейдеров, которые играют на повышение. Их задача — купить дешево и продать дорого. Основная задача данных участников рынка — отыскать недооцененные активы, которые в будущем могут вырасти, и открыть длинную позицию (встать в лонг). Когда их ожидания оправдываются, и курс криптовалюты повышается, они закрывают сделку — продают актив. Разница между минимальной и максимальной точкой курса — и есть заработок этих трейдеров. В идеале быки покупают активы на самом дне и терпеливо ждут, пока не вырастут котировки.

Их стихия — растущий рынок, недаром восходящий тренд также называют бычьим. Во время падения цен «быки» предпочитают стоять в сторонке и ждать, когда стоимость валюты опустится до необходимого уровня, чтобы войти в рынок.

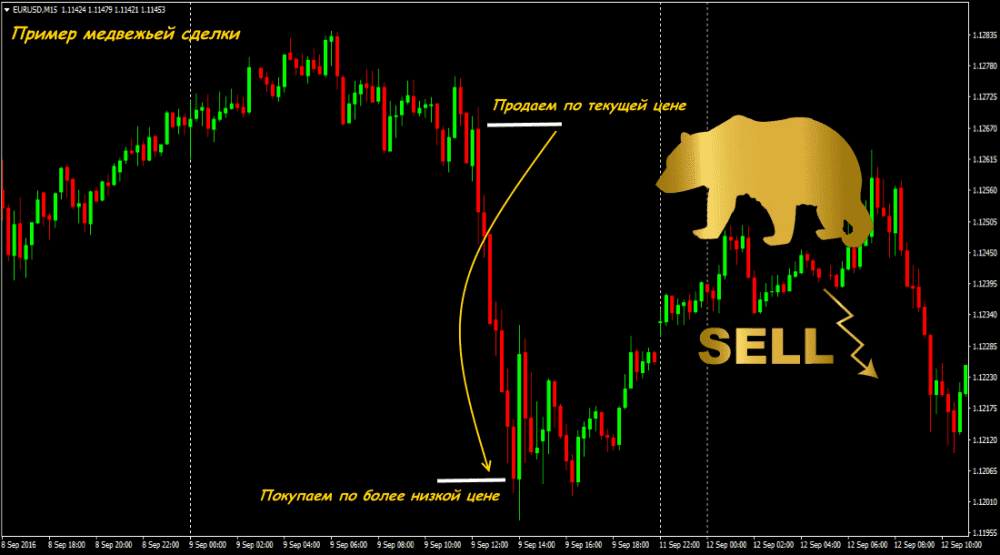

Как зарабатывают «медведи»?

В интересах трейдеров, работающих по медвежьей схеме, чтобы цена на криптовалюты не росла, а падала. Для этого они не покупают, а наоборот, быстро сбывают ценные активы. Их задача — продать дорого, а выкупить задешево. Хитрость их стратегии в следующем: трейдеры выбирают криптовалюты, которые, по их мнению, вскоре подешевеют. Это может быть связано с санкциями, хардфорками, взломом бирж и прочими новостями. В отличие от «быков», «медведи» играют на коротких позициях (встают в шорт). Они входят в сделку на пике стоимости, и чем ниже падает цена — тем больше прибыль у участников рынка. Открывая все новые и новые сделки, они обваливают рыночные цены. И уже на дне фиксируют прибыль.

Стихия «медведей» — падающий рынок, и нисходящий тренд также называется медвежьим.

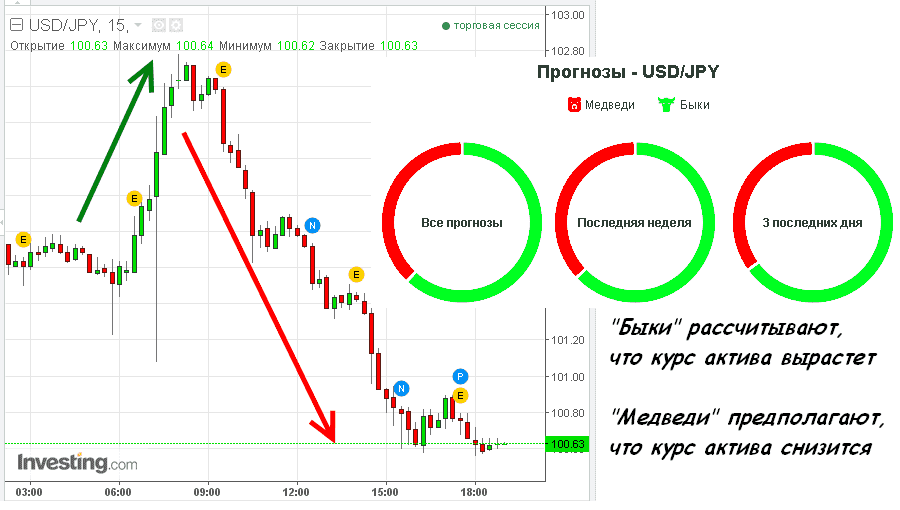

Рыночные настроения

«Быки» и «медведи» находятся в постоянном противоборстве. Цена криптовалют напрямую зависит от того, кто в данный момент сильнее. Чем активнее быки — тем быстрее будет расти курс, чем агрессивнее медведи — тем ниже опускаются цены.

Трейдер редко выбирает определенную стратегию — она может меняться в зависимости от настроений на бирже. Участники торгов постоянно мониторят изменения и принимают решения по ситуации.

Откуда взялись такие клички?

Почему трейдеров приравняли именно к таким животным? Считается, что своими кличками игроки на бирже обязаны сатирику Джону Арбетноту из Великобритании. В 1712 году он выпустил серию саркастических зарисовок, главным героем которых был Джон Булль (производное от английского bull — бык). У этого персонажа была бычья голова. Больше всего издевательствами Булля донимал Медведь. В одной из историй эти герои даже подрались в зале финансовой биржи.

Есть ли другие «звери» на бирже?

Да целый зоопарк!

Просто их прозвища менее популярны:

- Зайцы — так называют скальперов. Они совершают десятки сделок в день с минимальной прибылью. То, как они мечутся и трусливо закрывают сделки, напоминает поведение зайцев.

- Овцы — игроки нерешительные, которые подолгу сидят над биржевыми сводками и анализами. Часто упускают благоприятные возможности.

- Свиньи — так называют жадин, которые до последнего не закрывают сделку, надеясь получить максимальную прибыль, а из-за разворота рынка часто остаются ни с чем.

- Волки — профессионалы и спекулянты, которые большую часть сделок закрывают в плюс.

- Лоси — участники рынка, которые постоянно в убытке. Лось — это видоизмененное английское слово «loss», что означает убыток. От этого пошел и термин stop loss — ограничитель убытков по сделке.

- Лемминги — трейдеры, которые редко принимают свои решения, а оглядываются на действия других участников рынка. Такие подражатели часто терпят убытки.

Вот такие виды трейдеров существуют на современных финансовых биржах. А к какому типу себя относите вы?

Сленг трейдеров

Трейдерский сленг очень широк и для полного охвата рекомендую обратиться в специализированные словари и ресурсы, где жаргон трейдеров в ходу. В зависимости от направления открытых позиций трейдеров называют:

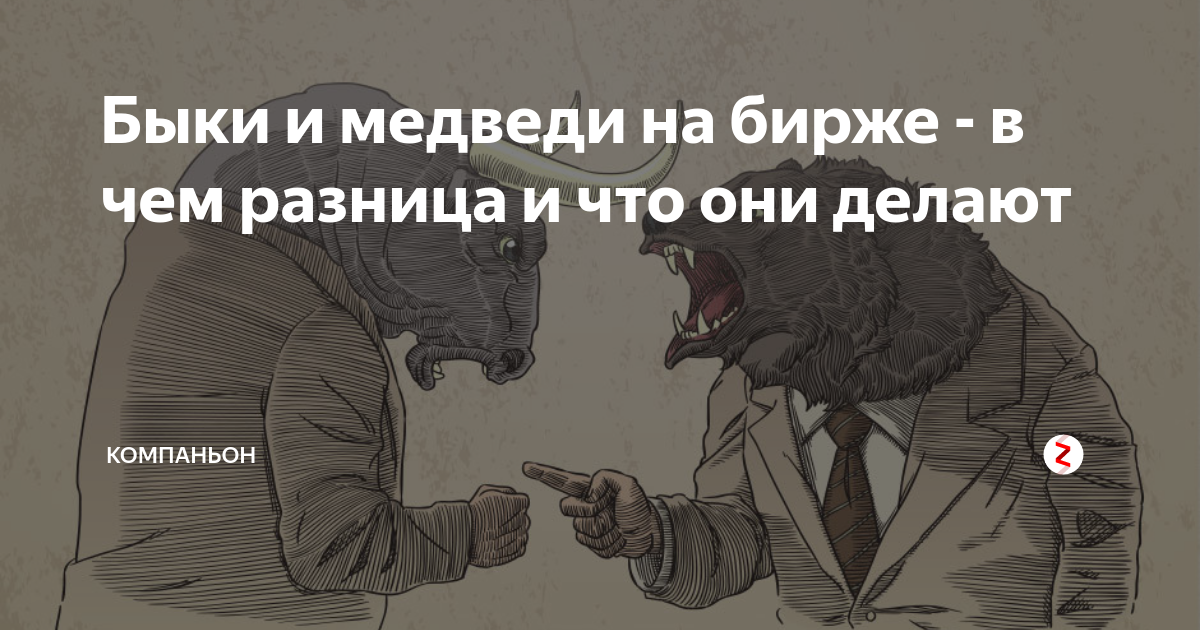

- Быки — ожидают повышения цен, они открыли позицию на покупку и теперь им выгодно повышение цены, чтобы продать подороже (своими действиями быки-повышатели подталкивают цены вверх, в чём усматривают аналогию с тем, как быки поднимают вверх своими рогами).

- Медведи — ожидают понижения цен, они зашортились, открыв позицию на продажу без покрытия и теперь им выгодно понижение цены, чтобы купить подешевле (своими действиями медведи-понижатели толкивают цены вниз, словно медведи придавливают лапами вниз свою добычу).

Обычно эти термины применимы к трейдерам, использующим маржинальную торговлю. Они связаны именно с типом уже открытых позиций, а не с психологией поведения конкретного трейдера. Один и тот же человек может периодически становиться и быком и медведем, даже сочетать это одновременно, если у него открыто несколько сделок в разных направлениях.

«Быки» и «медведи» являются настолько популярными символами, что их скульптуры установлены в крупных финансовых центрах: атакующий бык на Уолл-Стрит в Нью-Йорке, бык и медведь у здания Франкфуртской фондовой биржи в Германии.

Иногда дополнительно выделяют группы:

- Овцы — слишком долго сомневаются и в итоге вступают в сделку тогда, когда другие уже закрывают свои позиции.

- Зайцы, пипсовщики — трейдеры, совершающие большое количество сделок в течение небольшого промежутка времени.

- Свиньи — слишком жадные трейдеры, которые не закрывают вовремя позиции, а ждут продолжения движения, хотя уже нет никаких предпосылок для такого продолжения.

Типы сделок:

Результаты торговли:

- Профит (profit) — прибыль по сделке или ордер на закрытие с прибылью (take-profit).

- Лось (loss) — убытки по сделке или ордер на закрытие с убытком (stop-loss).

- Слив — торговый депозит трейдера (депо) стал равен нулю из-за убытков. Довольно часто «сливом» называют закрытие позиций в ситуации «маржин-колл».

Скандально известные трейдеры

Ник Лисон — ошибки ведущего трейдера Barings Bank, который скрывал свои потери по деривативам на специальном счете пять восьмерок 88 888, стоили в 1995 году одному из старейших британских банков $1,2 млрд и банкротства. Ник Лисон был приговорен к 6,5 годам тюремного заключения.

Ясуо Хаманака — трейдер, работавший на компанию Sumitomo, по некоторым данным контролировал 5-8 % мирового рынка меди. В 1996 году, после отстранения Хаманака от биржевой торговли, мировые цены на медь резко снизились, что привело к убыткам для Sumitomo ориентировочно в 2,6 млрд долларов. По заявлению компании, трейдер подделывал документы. Был приговорен к восьми годам тюрьмы.

Джон Руснак — несанкционированные операции в 1997—2002 годах на FOREX валютного трейдера Allied Irish Bank, обошлись банку в $691 млн.

Жером Кервьель — трейдер Société Générale открывал превышающие лимиты позиции по фьючерсам на европейские фондовые индексы в конце 2007 и начале 2008 года. Банк обвинил его в потере 4,9 млрд евро ($7,2 млрд).

Квеку Адоболи — британский трейдер швейцарского банка UBS в 2011 году потерял в результате несанкционированных операций $2,3 млрд.

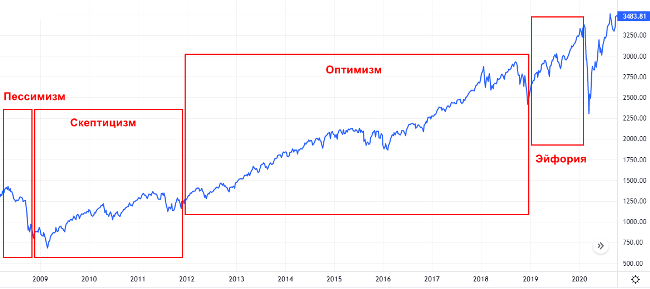

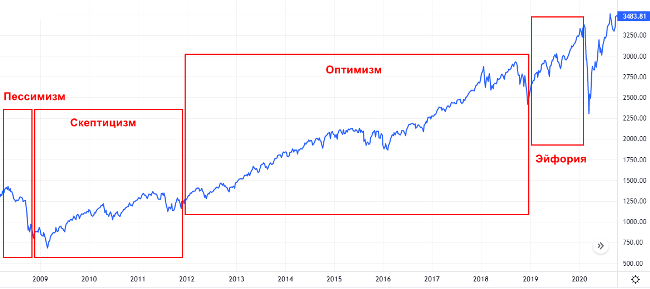

Этапы медвежьего и бычьего рынков

Бычий и медвежий рынки постоянно сменяют друг друга.

Выделяют следующие этапы медвежьего рынка:

- Оптимизм. Это переходный этап от бычьего к медвежьему рынку. Пока наблюдается высокий спрос, активы дорожают. Продолжается до момента, когда трейдеры начинают фиксировать прибыль, т. е. продавать активы на пике их стоимости.

- Падение. Идет нарастание медвежьих настроений. Увеличивается количество продавцов и шорт-сделок. Причины возникновения падения самые разные: плохой финансовый отчет эмитента, внешние события (пандемия, санкции, войны и пр.), негативные сценарии аналитиков, выступления государственных чиновников с плохими цифрами развития экономики (инфляция, безработица, ВВП).

- Спекуляции. Эта стадия характеризуется временными коррекциями (рост и падение не более чем на 20 %), но общий тренд остается медвежьим. Время, когда трейдеры зарабатывают на краткосрочных сделках. Наблюдается высокая волатильность.

- Стабилизация падения. Активы становятся слишком дешевыми. На этом фоне продавцов становится меньше, а количество покупателей начинает возрастать. Желание купить усиливается, если поступает положительная информация о состоянии эмитента, экономики, отрасли, страны, мира.

На падении 2020 года (февраль – март) хорошо видны все стадии.

Этапы бычьего рынка:

- Пессимизм. Это переходный этап от медвежьего к бычьему рынку. Резкий спад прекратился, наметилась тенденция к росту.

- Скептицизм или нерешительность. Инвесторы в ожидании. Отмечается много краткосрочных сделок купли-продажи. Цена движется туда-обратно, но в пределах 20 %. Наблюдается высокая волатильность. Такое состояние котировок называют боковиком.

- Оптимизм. Стадия роста на фоне позитивных экономических новостей. Покупатели преобладают над продавцами, возросший спрос толкает цены вверх.

- Эйфория. Резкий рост котировок, который потом меняется на медвежий тренд.

Длительный рост фондового рынка наблюдался с марта 2009 по февраль 2020 года.

Принцип работы медведей

Тактика медведей – ожидание не роста стоимости активов, а падения. Для достижения своей цели они занимаются не покупкой, а продажей активов. Их стратегия состоит в следующем: они выбирают компании, которые на их взгляд в скором времени подешевеют. Причинами этого может быть публикация плохой отчётности, увольнение гендиректора, авария на производстве и т.д. Медведи берут под залог акции такой компании.

К примеру, трейдер берёт в долг 1 000 акций и сразу от них избавляется. После того, как он продаст акции по 1$, его счёт пополнится тысячей долларов. При дальнейшем падении стоимости этих бумаг, трейдер выкупит их обратно уже по 50 центов. Затем акции возвращаются владельцу, а прибыль составляет 500$ (и вычет комиссионных за сделку).

В противоположность бычьему рынку на медвежьем наблюдается рост безработицы, снижение ВВП и стоимости акций. На таком рынке сложно найти актив, в который можно выгодно вложиться. Однако, это не значит, что медведи всегда проигрывают. Они пользуются специальными техниками, стратегиями и торговыми алгоритмами, позволяющими получать прибыль в условиях падающего рынка.

На практике в биржевых торгах отсутствует чёткое разделение быков и медведей. В трейдинге могут участвовать одновременно активы и на повышение, и на понижение. «Звериные» понятия лишь определяют общий настрой фондового рынка, когда, например, продающих большинство, а покупателей практически нет, подразумевается «медвежье» настроение, то есть на торгах наблюдается преобладание медведей.

Что значит «поймать лося»

У любого, участвующего в торгах на фондовом рынке есть риск «поймать лося». На биржевом сленге это значит «получение убытка, потеря денег». Понятие «лось» появилось от созвучия с английским словом «loss», что в переводе означает ущерб, потерю, поэтому эта ситуация не из приятных. Лось понятие условное и бывает как большим, так и маленьким в зависимости от суммы потерянных денег.

Для того, чтобы лось не был большим, используется специальная стоп-заявка, автоматически закрывающая убыточные позиции, когда цена достигает определённого уровня. Такую заявку называют «stop-loss», в переводе «остановка потерь, ограничение убытка». Кроме того лосем называют трейдера, терпящего серьёзные убытки.

Короткие и длинные позиции

На бирже также существуют понятия коротких и длинных позиций. Первые на фондовом рынке или при торговле CFD совершаются медведями, а вторые быками. Короткой позицией называется ордер на продажу инструмента, а длинной на покупку. Короткая сделка (short) называется таковой только из-за того, что раньше акции падали быстро и сильно. А потому сделка длительностью несколько дней при правильной точке входа приносила много денег. Длинная позиция (long) — это сделка на покупку инструмента, которая могла находиться на рынке очень долго, пока цена инструмента растет. На Forex эти понятия применять неправильно, хотя в практике такое часто встречается.

Короткая (медвежья, шорт) позиция

Медведи на бирже: получение прибыли от снижения цены на актив — осуществляется продажа по высокой цене с расчетом обратной покупки при закрытии по более низкой цене. Как и в случае покупок, залогом выступают собственные или заемные средства, а на фондовом рынке большинство коротких сделок или «продаж без покрытия» осуществляются по сделкам РЕПО с участием брокера . В случае, когда цена вместо падения идет в рост, трейдер должен предоставить дополнительные гарантии возврата акций: компенсировать брокеру разницу между текущей и первоначальной ценой или привлечь третьего участника с дополнительными акциями, в случае, когда позиция закрывается досрочно по требованию брокера или в заранее оговоренный срок. Расчет происходит после закрытия торгового дня, денежные средства или акции по гарантии должны быть внесены к открытию следующей торговой сессии.

Список акций, по которым доступны продажи без покрытия, формируется биржей или, в отдельных случаях, государственными органами по контролю за фондовым рынком. Это позволяет избежать бесконтрольного падения, когда цены спекулятивно снижаются крупными игроками без каких-либо объективных экономических предпосылок, вызывая цепную реакцию среди мелких трейдеров и инвесторов.

Несмотря на то, что падающий рынок анализируется и торгуется по тем же методикам, как и восходящий они психологически по-разному ощущаются трейдерами. Популярное мнение, что бычий рынок — «правильный и долгосрочный», а медвежий — «краткосрочный и плохой». Даже временное повышение цены, приводящие к текущим убыткам, воспринимается более «оптимистично», чем снижение при длинной позиции.

Основная причина находится в области психологии — человеку привычнее верить в рост, чем падение, которое воспринимается как болезненный фактор. Как крайний вариант, многими аналитиками нисходящее движение рассматривается исключительно как «медвежья коррекция», за которой неизбежно следует период роста. Хотя в истории ведущих фондовых индексов, таких как Dow Jones и S&P 500 наблюдались длительные периоды падения.

Падающий рынок, исключая явно спекулятивные действия, отражает постепенно усиливающиеся общий пессимизм крупных игроков, покидающих рынок. Важные элементы рыночного анализа, особенно технического, работают некорректно, в результате трудно рассчитать уровень «дна», на котором возможно открытие длинной позиции.

В случае сильного и длительного снижения для предотвращения негативных последствий для экономики и национальной валюты государственными регуляторами может быть введен запрет на открытие коротких позиций вплоть до полной остановки торгов. На рынке Форекс критичное падение котировок компенсируется валютными интервенциями Центробанков.

Кроме быков и медведей, на бирже есть еще несколько популярных «животных» обозначений для трейдеров:

- Овцы — долго сомневающиеся и открывающие сделку, когда остальные собираются закрываться, и нужный момент давно упущен;

- Зайцы — много сделок за короткий промежуток времени с небольшой прибылью. Также их называют скальперами или пипсовщиками;

- Свиньи — в английских традициях свинья является символов жадности и обозначает трейдеров, не закрывающих позиции, даже когда все возможности роста или падения исчерпаны.

«Быки гонят рынок», «медвежий тренд» — эти и подобные высказывания мы нередко слышим в экономическом блоке новостей. Трейдерам, людям разбирающимся в фондовом рынке, эти слова хорошо знакомы и понятны. Если же вы далеки от мира биржевых спекуляций, стоит разобраться кто такие быки и медведи на бирже и чем они занимаются, дабы подобные слова не вызывали удивления.

Почему именно быки и медведи

Остаётся только один вопрос – почему быки и медведи, а не свиньи и бараны, например? На самом деле, здесь всё элементарно, а именно, действия агрессивного покупателя очень похожи на поведение разъярённого быка, который подбрасывает грунт рогами. Как нетрудно догадаться, в случае с биржей земля – это котировки.

Прозвище для продавцов также было выбрано весьма удачно, в частности, «косолапый» может очень долго спать, но когда он просыпается, ему лучше не попадаться на пути. Кроме этого, во время сражения медведь предпочитает давить и бить жертву лапами. Отсюда и такая аналогия, ведь на падающем рынке цена находится под давлением.

На Форекс вся эта звериная терминология перекочевала сразу после его запуска в 70-е годы прошлого века, т.е. быками принято называть покупателей валюты, а медведи делают ставки на снижение её курса.

Например, когда аналитики говорят, что на российском валютном рынке преобладают медвежьи настроения, на графике мы увидим тренд к ослаблению национальной валюты. Если же речь идёт о бычьем тренде, самое время задуматься о снижении доли USD и EUR в своём портфеле.

Но это была лишь общая теория, а вот в реальности понятия быков и медведей немного сложнее, чем кажутся на первый взгляд.

Откуда на бирже взялись быки и медведи

Наверняка, многие читатели неоднократно замечали, что эксперты очень часто называют любой нисходящий тренд на рынке медвежьим просто по определению (я и сам этим грешу). В принципе, на современных площадках подобные сравнения справедливы, но так было не всегда.

Дело в том, что все позиции подразделяются на две категории – длинные (лонг) и короткие (шорт), в частности, первые предполагают покупки актива (здесь всё понятно), а второй термин традиционно используется для описания игры на понижение.

С подачи неопытных журналистов «шорт» стал восприниматься в качестве игорной ставки (как в рулетке «красное»), мол, если прогноз на понижение окажется верным, брокер выплатит клиенту вознаграждение.

Разумеется, это всё глупости, поскольку короткая позиция всегда открывается на заёмные средства по следующей схеме:

- Сначала трейдер берёт у брокера актив в долг (за дополнительное вознаграждение, эквивалентное годовой процентной ставке);

- Затем клиент продаёт полученные ценные бумаги или валюты;

- Через некоторое время спекулянт «откупает» этот проданный объём обратно и возвращает брокеру заём.

Если за время удержания короткой позиции цена на актив снизилась, клиент получит прибыль, поскольку он откупил инструмент по более выгодным котировкам.

Бычий и медвежий рынок

Когда мы говорим про быков и медведей, следует помнить о том, что любой восходящий рынок можно считать «бычьим», но далеко не каждый «ценопад» имеет право называться «медвежьим», ведь цены часто снижаются и без вмешательства агрессивных продавцов, использующих заёмные средства.

Например, когда во время последнего финансового кризиса котировки акций летели в пропасть, многие биржи вообще запретили открывать короткие позиции, вследствие чего возникла интересная ситуация – никто не играл на понижение, а цены продолжали снижаться (инвесторы бежали из бумаг, продавливая их на новые минимумы).

Можно ли называть такой тренд «медвежьим»? Если рассматривать его с позиции трейдера фондовой биржи – нет, а вот при работе с CFD на акции – да, ведь «шортить» контракты на разницу можно в любое время.

Надеюсь, теперь разница между быками и медведями стала очевидна, хотя на Форекс подобные тонкости можно не учитывать, ведь длинная позиция, открытая на паре, по своей сути есть ничто иное, как продажа валюты, находящейся в знаменателе.

Кроме этого, нельзя не отметить и тот факт, что на валютном рынке отсутствуют запреты на открытие коротких позиций. Возможно, где-нибудь в Венесуэле за игру против боливара и карают, но в развитых странах Форекс нормально функционирует даже во время серьёзных кризисов.

Быки и медведи на бирже – история

Поскольку криптовалютный рынок довольно молодой, не стоит говорить, почему эти обозначения появились ещё на фондовом. Считается, что трейдерам присвоили их после публикации нескольких сатирических рассказов в 1712 году. Их написал британец Джон Арбетнот – известный сатирик того времени.

Главным действующими лицами в рассказах был Джон Булль, который имел бычью голову. Вторым героем был медведь, часто донимающий «быка» по той или иной причине, а также подшучивания над ним. Одна из серий рассказов была посвящена драке двух персонажей в биржевом зале.

Однако некоторые объясняют появление этих терминов гораздо проще – все дело в том, каким образом эти животные атакуют противника. Так, бык как бы насаживает его на рога и тянет вверх. Медведь же, наоборот, прижимает врага к земле. Именно поэтому когда рынок растет, его называют «бычьим», а когда падает, наоборот, «медвежьим».

Образ этих животных стал полностью ассоциироваться с рынком ценных бумаг, а позднее и с криптовалютным рынком тоже. Скульптуры быков и медведей настолько хорошо подошли трейдерам, что их начали устанавливать вблизи входов на фондовые биржи. Самая известная находится на Уолл-стрит в Нью-Йорке. Другие подобные скульптуры есть в Шанхайской фондовой бирже и напротив биржи во Франкфурте-на-Майне.

Бык и медведь на Уолл-стрит

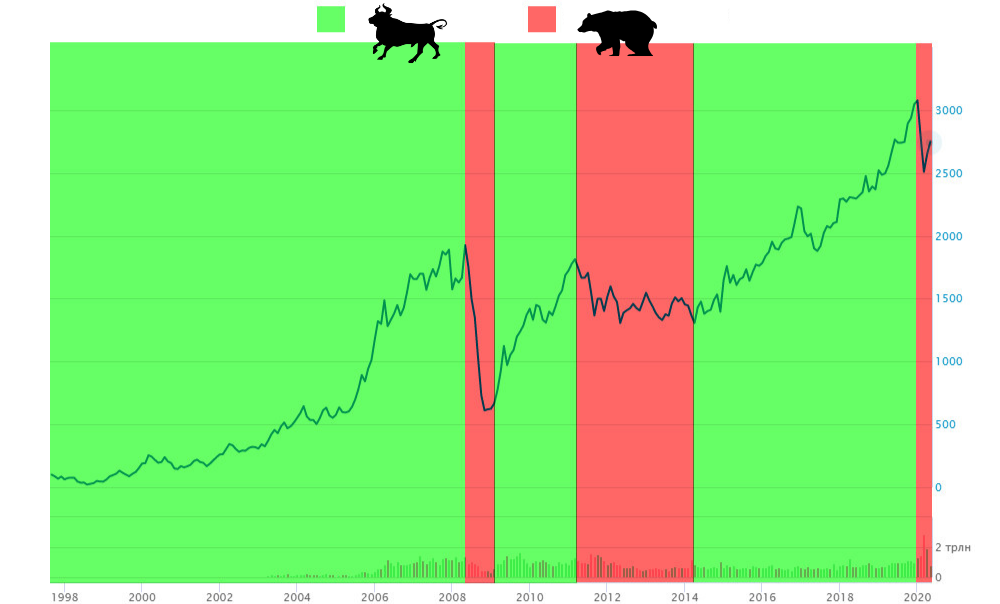

Кто сильнее

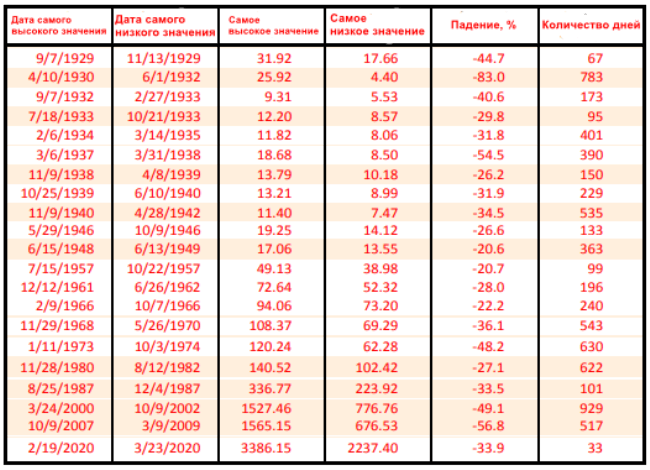

Чтобы ответить на вопрос о том, сильнее быки или медведи, посмотрим на статистику в материалах консалтинговой компании в сфере глобальных инвестиций и бизнес-стратегий Yardeni Research, Inc.

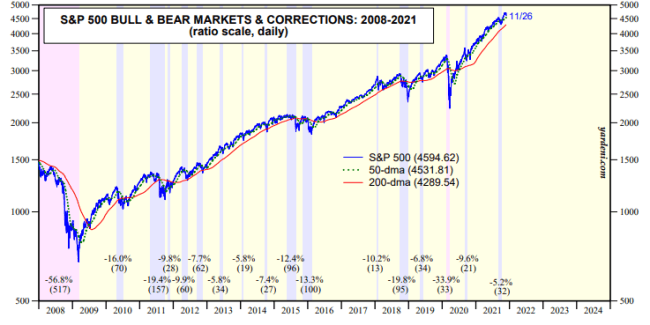

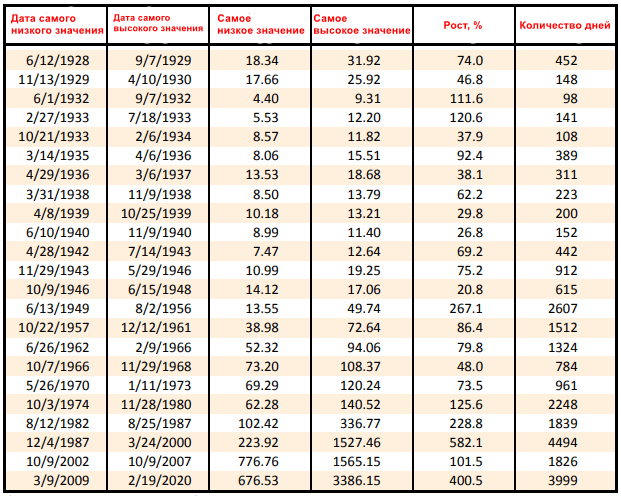

История вопроса показывает, что на длительном промежутке времени выигрывают быки. По количеству бычьи периоды опережают медвежьи всего на 2, но значительно превосходят по продолжительности. Самые длительные царства быков мы наблюдали с декабря 1987 г. по март 2000 г. – 4 494 дня, с 2009 по 2020 г. – 3 999 дней.

Эксперты различают коррекцию и медвежий рынок. В первом случае снижение не превышает 20 %, а во втором случае оно более 20 %.

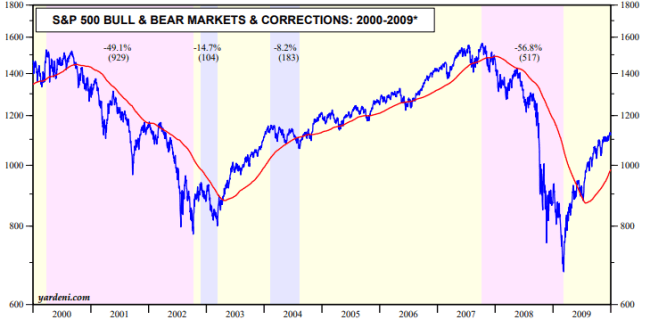

С 2000 по 2009 год медвежий рынок был 2 раза: первый – снижение на 49,1 % в течение 929 дней, второй – снижение на 56,8 % в течение 517 дней.

С 2009 по настоящее время медвежий рынок был только в 2020 г. в феврале и марте, индекс S&P 500 упал на 33,9 %.

На изображении ниже указаны периоды бычьего рынка с 1928 года.

И периоды медвежьего рынка с 1928 г.

Лось – лучший друг участника торгов

Да-да, есть еще лось в нашем зоопарке – сленг трейдеров вообще штука интересная и веселая. Лось – это стоплосс, который выставляется трейдером при входе в сделку. Это тот допустимый уровень, дальше которого цена зайти не должна. То есть если зайдет, то брокер закрывает вашу позицию. Когда цена пошла не в вашу сторону и брокер закрыл вашу сделку с убытком на уровне указанного вами стоплосса, вы можете сказать, что «поймали лося».

Интересно, что новички панически боятся получить стоплосс и очень переживают из-за каждого пойманного лося. Совсем иначе думают профессиональные трейдеры. К стопам они относятся очень спокойно, не видят в этом ничего страшного и считают их просто неизбежным злом, без которого обойтись невозможно. Тем более что несколько полученных стопов с лихвой перекроет одна успешная сделка.

Что делать простому инвестору среди зверей

Быки и медведи – это профессиональные игроки срочного, валютного или фондового рынка.

А что делать обычным инвесторам в этом зоопарке? То же, что и всегда. Дисциплинированно следовать своей инвестиционной стратегии, т. е. периодически покупать активы после проведенного анализа, вовремя делать ребалансировку, не поддаваться панике и не ждать удачного входа в сделку.

На протяжении последних двух лет все только и говорят, что скоро придут медведи. Некоторые инвесторы перевели все свои активы в кеш (наличные деньги, краткосрочные облигации, акции денежного рынка типа FXMM) и ждут падения, чтобы закупиться по низким ценам. Вот только медведи все никак не приходят. Рынки растут, и другие инвесторы за эти 2 года заработали 20 и более процентов годовых.

Быки vs медведи

Как и на любом рынке, на биржах акций и прочих финансовых инструментов есть покупатели и продавцы. Именно первые и называются быками, а вторые – медведями.Впервые подобными терминами окрестили участников фондового рынка еще в 19 веке в Англии. Те, кому в голову пришла столь светлая идея, вероятно руководствовались поведением этих животных.

Медведи и быки на фондовом рынке – это активные участники торгового процесса, которые в погоне за прибылью действуют абсолютно противоположными методами. Так, быки-покупатели в предвкушении роста цен скупают ценные бумаги, иначе говоря, открывают лонговую позицию, и когда их стоимость доходит до ожидаемого уровня, тут же продают.

Медведи, наоборот, играют на понижение. Они дожидаются пика цены и продают финансовые инструменты, причем инструменты взятые как бы в долг у брокера, и затем выкупают их, должок возвращают, а разница в стоимости — это и есть их прибыль.

На бирже кто-то больше любит играть на понижение, кто-то – на повышение, однако в то же время нельзя сказать, что вот этот трейдер — отныне и навсегда только бык или медведь. Все зависит от рыночной ситуации. И любой нормальный участник рынка сегодня может быть медведем, а завтра уже быком.

Участь получить столь одиозные названия не миновала и биржевые тенденции. Так, если цена на тот или иной инструмент довольно длительное время растет, то говорят, что на рынке царит бычий тренд, если падает – медвежий. На первом, соответственно, зарабатывают быки, если успевают вовремя учуять, куда ветер начинает дуть, на втором – медведи.

Как они образуют тренды

Если финансовый инструмент стабильно дешевеет, аналитики говорят: «На рынке стабильный медвежий тренд». Если инструмент дорожает, то они говорят: «На рынке наблюдается бычий тренд».

То есть бычий тренд – это движение цены вверх. А медвежий – вниз

Но обратите внимание, речь именно о тренде, то есть о нескольких «волнах» цены, которые движутся в определенном направлении. Подробнее об этом прочитайте в моей статье про тренд, я напишу ее в течение недели. На рынке еще бывает такая ситуация, когда быки и медведи не могут определить, кто сильнее

Сначала быки укрепляют свои позиции и цена растет, потом набирают силу медведи, и она падает. Если возникает подобная неопределенность, то появляется «боковой» тренд. У него названия никакого нет, потому что он «неопределенный» – не бычий и не медвежий

На рынке еще бывает такая ситуация, когда быки и медведи не могут определить, кто сильнее. Сначала быки укрепляют свои позиции и цена растет, потом набирают силу медведи, и она падает. Если возникает подобная неопределенность, то появляется «боковой» тренд. У него названия никакого нет, потому что он «неопределенный» – не бычий и не медвежий.

Кто такой медведь трейдер

Медведь (англ. Bear) в лесу ломает соперника сверху вниз, прижимая лапами к земле. Точно также действует медведь на торгах, опуская цену финансовых инструментов в пол.

Он продавец (совершает сделки в шорт). Медведи ломают восходящий тренд, снижают цену и устраивают распродажу.

Справедливо нисходящую тенденцию называют медвежий тренд.

Медвежий тренд

Медвежий тренд

Все мы изначально, в большей степени, быки.

Шорт – это игра на понижение. Человеческий разум противится такой операции.

Особенно сложно её понять начинающим трейдерам.

Технически короткая позиция на фьючерсах ничем не отличается от длинной позиции.

Разница только в направлении движения.

При торговле акциями различие более существенное. Здесь речь идёт уже о маржинальной торговле и акциях, взятых в долг у своего брокера.

В опционной торговле – это две совершенно непохожие стратегии.

Медвежий рынок может тянуться несколько лет.

Заключение

Вот таким получается биржевой зоопарка. Очевидно, что выбирая сторону, мы должны ориентироваться на биржевых быков и биржевых медведей, только у них получается заработать деньги. Свиньи, сколько бы не заработали, все равно из-за своей жадности все потеряют, овцы, на столько осторожны, что не могут выдержать минимальной коррекции, ну а зайцы, скорее устанут от беготни и сиюминутных действий, чем смогут адекватно работать.

Быки всегда возьмут свое, так же как и медведи. Каждый из них дождется своей позиции и сделает деньги, но только не …. ну ладно, не буду по сто раз повторять одно и тоже.

Теперь вы знаете, какой зоопарк торгует на бирже, рынке Форекс, акциях и тд, и должны сами для себя принять решение: “А на чьей стороне торгую Я?”.

На этом все. Спасибо за уделенное время моей статье. Надеюсь она вам понравилась, а чтобы не пропустить новые статьи, не забудьте подписаться на обновление блога. До новых статей. Удачной всем нам торговли!