Советы юристов

Если все вышеперечисленные действия заемщик не может осуществить, то выходам становится обращение за помощью к специалистам.

Основные советы юристов:

Можно рассмотреть вариант с рефинансированием

Но к заключению новой сделки стот подойти серьезно, чтобы он действительно оказался более выгодным для клиента.

Если МФО обратилось в суд, важно не пропускать судебные заседания. В случае несогласия с требованиями истца, ответчику нужно подготовить письменное возражение, указав ссылки на правовые акты.

В ситуации, когда судебный акт уже вынесен, можно просить отсрочки или рассрочки его исполнения.

Каждый случай уникальный, поэтому на консультации у юриста можно получить более подробную информацию и совет.

Неоплата микрозайма грозит некоторыми последствиями, которые могут иметь довольно негативные воздействия на должников.

Поэтому при возможности лучше не допускать просрочек и своевременно исполнять свои обязательства.

Когда платить микрозайм невозможно, то стоит воспользоваться вышеуказанными рекомендациями, это может минимизировать последствия.

Шаг № 6 — нужно ди бояться уголовного преследования за мошенничество

Многие должники, уже изрядно нагрузив себя кредитами, не в состоянии вносить по новым займам ни одного платежа. Коллекторы или сами МФО всячески начинают запугивать должников, и, в качестве основного аргумента я ни рах слышал угрозу — возбудить уголовное дело и привлечь должника к уголовной ответственности за мошенничество, поскольку он ни одного платежа за полученный заем так и не сделал. И должники, которые ко мне обращаются, задают один и тот же вопрос: нужно ли сейчас, при наличии просроченного долга, внести в МФО хоть какую-то даже минимальную сумму, чтобы избежать возможного уголовного преследования? Мой ответ здесь весьма неоднозначный — и да и нет.

Дело в том, что минимальные платежи был смысл делать пока не было просрочек. Сейчас же, все ваши платежи пойдут на погашение процентов и штрафных санкций.

Однако, если у вас есть возможность сделать хотя бы по одному платежу во все просроченные МФО, то я рекомендую это сделать, хотя бы для того, чтоы не бояться уголовного преследования.

Не буду скрывать, если заемщик набрал много займов и не сделал ни одного платежа, это может быть расценено как мошенничество. Но, в таких делах много нюансов, и далеко не по всем заявлениям кредиторов такие уголовные дела возбуждаются. Однако, риск, пусть и минимальный, но остается.

Так что, здесь все индивидуально и потому решайте сами. Я рекомендую хотя бы 1 000 — 2 000 рублей внести в счет погашения долга.

Не плачу микрозаем. Что мне будет?

Закон защищает не только лицензированные микрокредитные организации, но и должников-физических лиц. Долг в МФО не может расти годами в невероятных темпах, у вас не отнимут единственную квартиру и не выселят на улицу, не выдворят из страны, сколько бы вы ни были должны.

Есть серьезные ограничения по штрафам и пеням. Существует 2 основных правила по начислению процентов на просроченный долг:

- В целом долг не может вырасти в 4 раза. Вы взяли 10 000 рублей, и прошло 2 года? За все это время долг вырастет максимум до 30 000 рублей. Любые требования сверх этой суммы являются незаконными.

- Начисляемая пеня не может превышать по процентной ставке 20% в год. Каждый день просрочки считается по 0,055%. Но проценты, указанные в договоре, продолжают начисляться.

Таким образом, руководствуясь представленными данными, вы можете самостоятельно подсчитать просрочки по микрозаймам и при необходимости обратиться в суд.

Списать долги по микрозаймам и сохранить квартиру

Последний этап — суд

Если не платить Займеру, Екапусте, Кредито 24 и другим компаниям, которые выдают небольшие онлайн-займы, то не всегда дело заканчивается судом. Обычно коллекторы работают до последнего и все же взыскивают долг. Суды МФО с должниками случаются крайне редко, но все же исключать подачу иска нельзя.

Дело в маленьких суммах и в том, что затраты на организацию судебного процесса часто просто не выгодны кредиторам. Если же заем долгосрочный, который по сумме может достигать 50 000 — 100 000, тогда суд точно неизбежен.

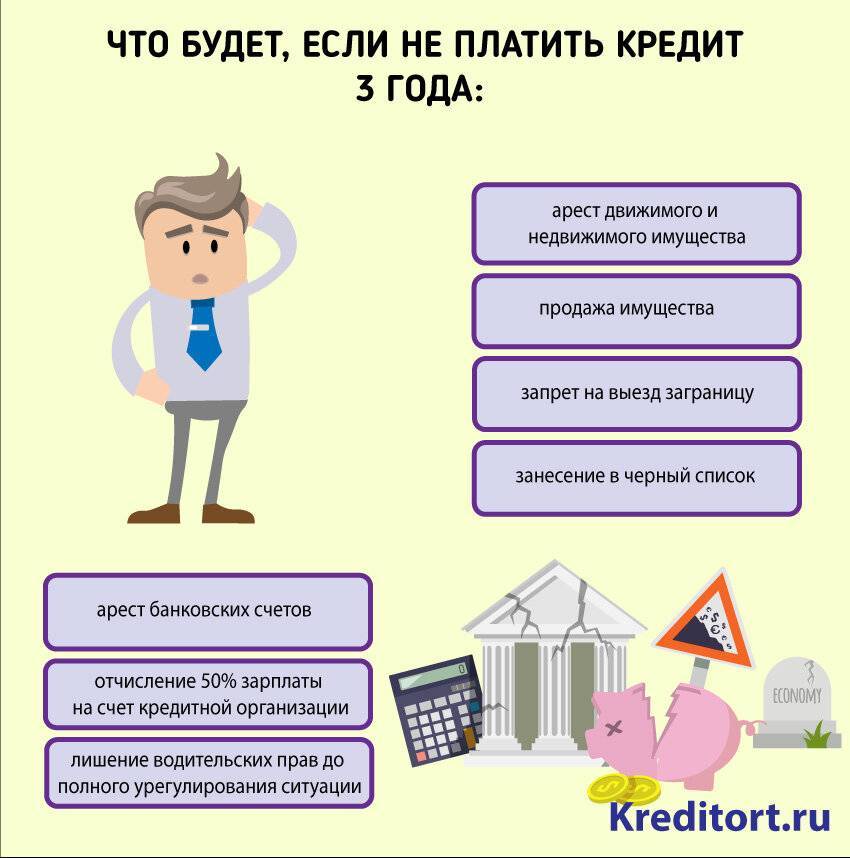

Что будет после суда:

- если не платить микрокредиты, первым делом пристав найдет зарплату и будет взимать с нее 50%, пока долг не будет погашен;

- арест карт и счетов, изымание всех расположенных на них средств;

- изъятие имущества — крайняя мера, но все же порой применяется;

- при долге более 10 000 сразу после суда накладывается запрет на выезд за границу.

Ответственности в любом случае не избежать. Если заемщик злостно уклоняется от уплаты, можно в любой момент ждать повестки в суд. И суд примет сторону кредитора, так как он в этой ситуации — пострадавшая сторона.

Если МФО обратилась в суд

Подача искового заявления в суд – один из двух наиболее вероятных вариантов действий микрофинансовой организации по отношению к проблемному должнику. Другой часто используемый способ взыскания задолженности – передача ее коллекторскому агентству. Большая часть МФО предпочитает действовать по второму варианту, который наименее предпочтителен для заемщика. Причины такой политики микрокредитных компаний достаточно очевидны и состоят в следующем:

- быстрое получение денег — в большинстве случаев коллекторы сразу расплачиваются с МФО, хотя и с дисконтом;

- отсутствие необходимости тратить время и средства на дальнейшие разбирательства в суде – услуги квалифицированных юристов стоят недешево, поэтому намного выгоднее и проще задействовать их на более результативной работе;

- сохранение возможности подачи искового заявления, которая сохраняется в течение 3-х лет с момента последнего задокументированного общения с клиентом на тему возврата долга.

Процедура рассмотрения в суде дела по невозврату микрозайма является стандартной. Судья выслушивает мнения и доводы обеих сторон и на основании действующего законодательства принимает соответствующее решение. Оно может быть оспорено в вышестоящих инстанциях как заявителем в лице МФО, так и ответчиком, в качестве которого выступает заемщик.

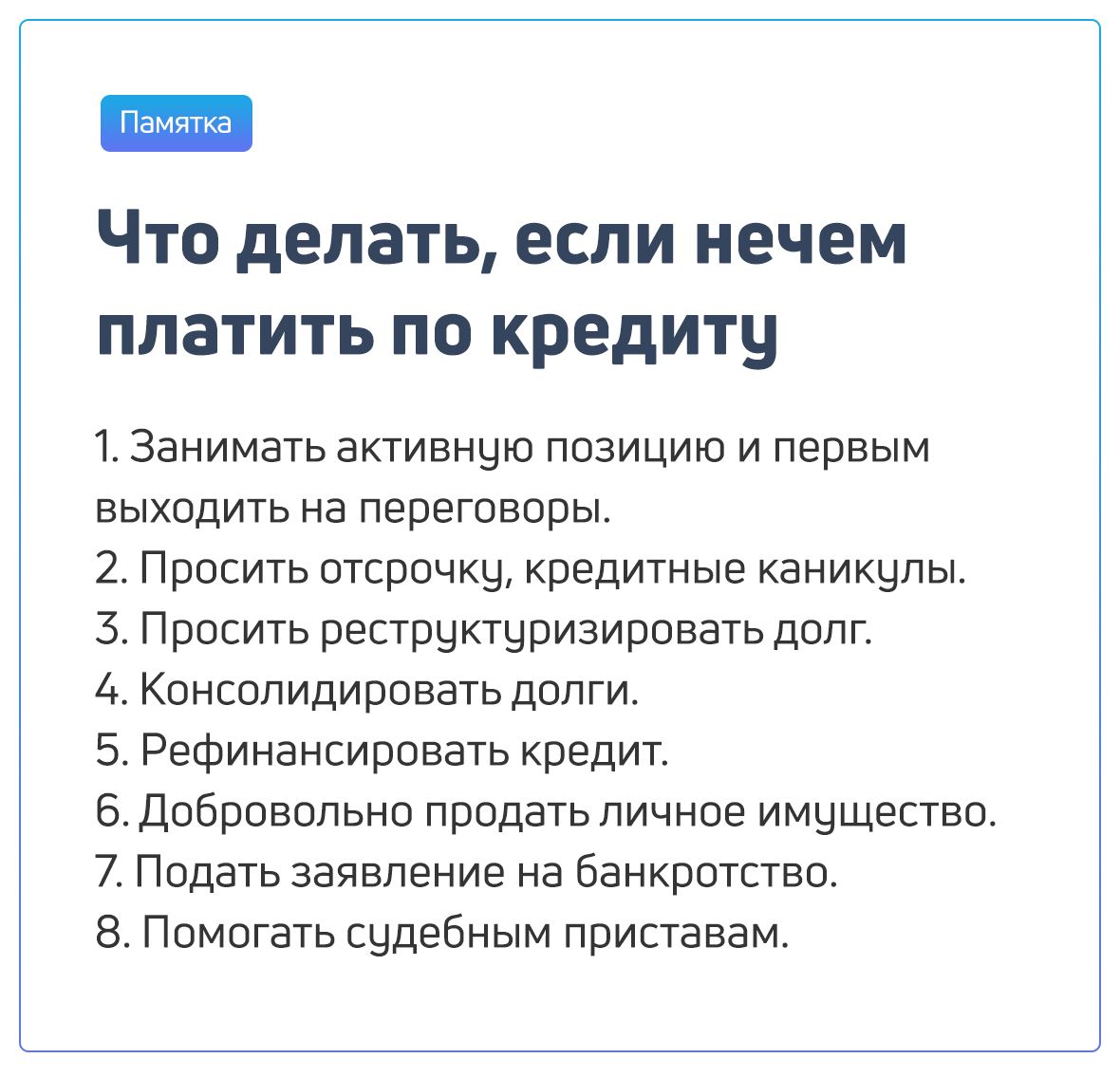

Можно ли законно не платить микрозаймы

Человек должен знать, что делать, если накопился долг. Есть законные способы решения проблемы. Согласно Гражданскому кодексу РФ, срок исковой давности по микрокредиту составляет 3 года

Важно, чтобы за это время сотрудники МФО не контактировали с клиентом, что маловероятно

Законные способы избавиться от микрозаймов:

- Расторжение договора, признание его недействительным, если в документе обнаружены нарушения, неточности.

- Выкуп долга. Это могут сделать друзья или родственники клиента.

- Реструктуризация займа. Она включает изменение условий договора, уменьшение процентов, увеличение срока, предоставление кредитных каникул. Для этого необходимо написать заявление.

- Рефинансирование. Гражданин может взять кредит в банке на более выгодных условиях, чтобы погасить микрозайм.

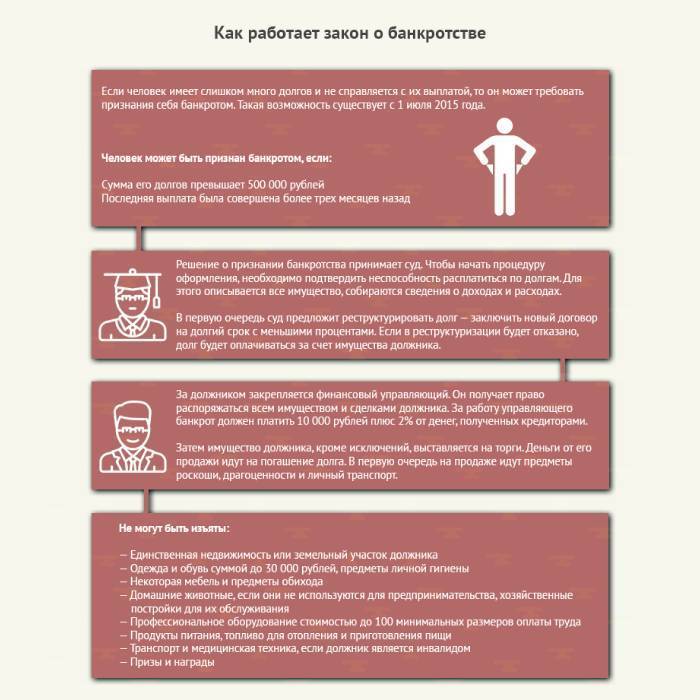

- Банкротство заемщика. Процедура возможна при большом долге, отсутствии средств для его ликвидации. Судебные приставы могут арестовать имущество гражданина, продать его для погашения кредита.

Взыскание долга через суд

Когда даже коллекторы не могут повлиять на выплату займа, микрофинансовые организации обращаются в суд за взысканием задолженности, в которую входит основной долг, пени, штрафы и неустойки.

Преимуществом такого взыскания для должника является возможность снижения процентов и неустоек по микрозайму.

По окончании судебного расследования судья выносит решение, которым постановлено взыскать с должника необходимую сумму. Взыскателю выдается исполнительный лист, который впоследствии передается судебным приставам для принудительного исполнения.

Как отсрочить выдачу исполнительного документа:

- исполнительный лист выдается не сразу, а после того, как решение суда вступит в законную силу;

- срок вступления в силу – один месяц со дня вынесения мотивировочной части решения при условии, что оно не было обжаловано в апелляционном порядке;

- на практике месячный срок на обжалование считается со дня получения копии решения на руки;

- получаете судебный акт и подаете апелляционную жалобу. Вероятность изменения решения суда мала, но время вы потянете еще на месяц – полтора.

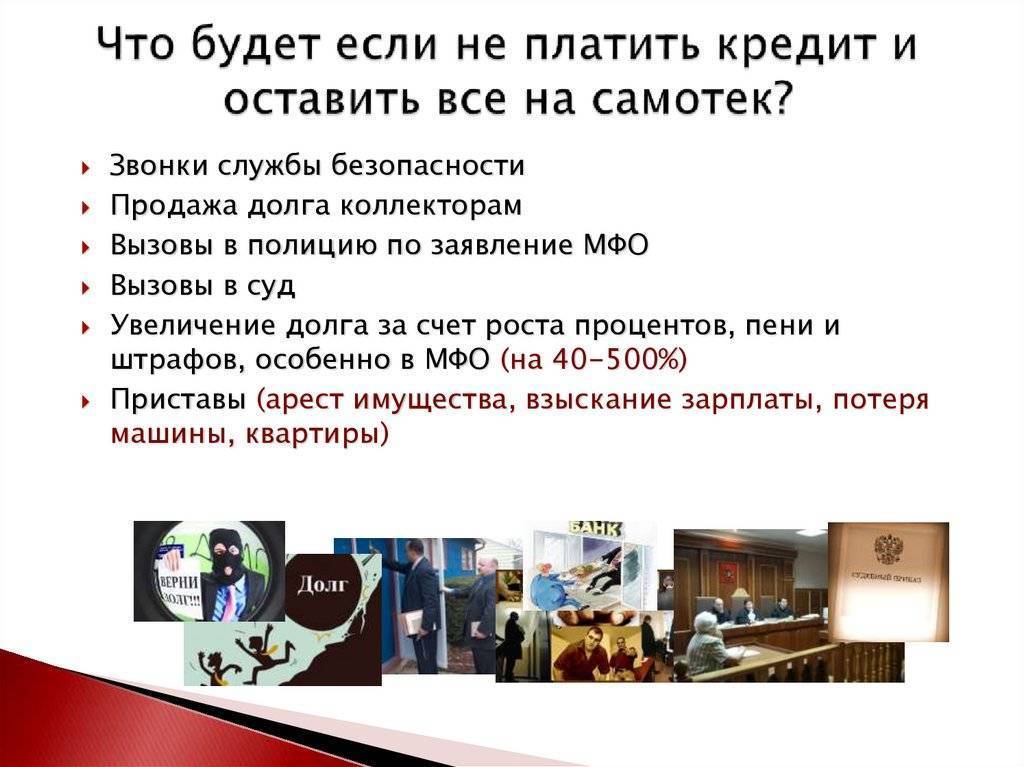

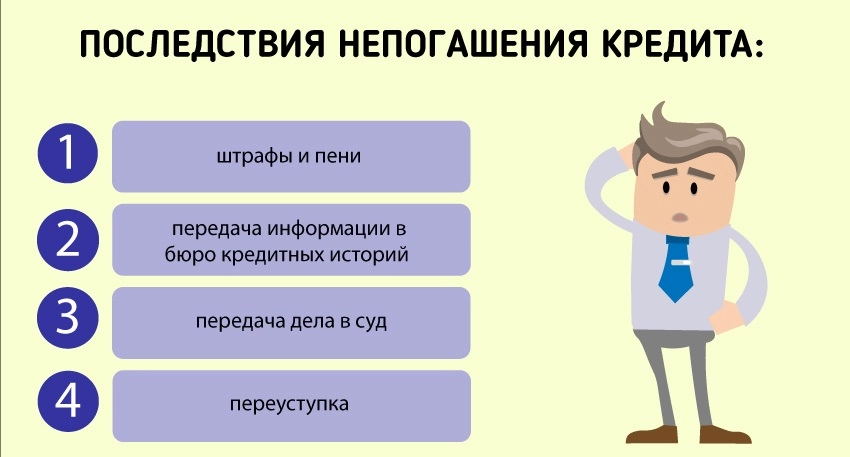

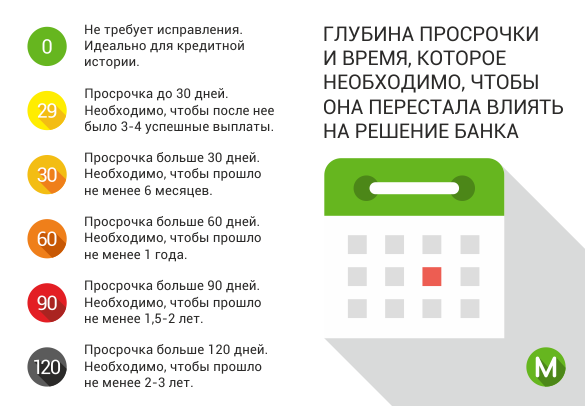

Последствия неуплаты кредита

Ответ на вопрос о том, чем грозит неуплата кредита, зависит от нескольких обстоятельств, в частности от суммы долга, условий кредитного договора, наличия/отсутствия залога и поручительства.

Важно понимать, что нельзя просто взять и перестать платить взносы по кредиту. В этом случае банк обязательно предпримет те или иные меры воздействия с целью получить как сумму основного долга, так и проценты по нему

Рассмотрим основные меры, принимаемые кредитными организациями при невозврате долга:

- Начисление пени и штрафа за просрочку уплаты ежемесячного взноса. Начисление пени начинается уже на следующий день после наступления даты очередного платежа и продолжается по день погашения долга включительно. Пеня начисляется автоматически во всех случаях просрочки, а вот штрафные санкции при негрубом нарушении могут отсутствовать — все зависит от условий договора с банком. Конкретные размеры этих санкций также определяются условиями договора.

- Направление должнику писем с требованием погасить долг и приглашением в банк для обсуждения возникшей ситуации.

- Продажа долга коллекторам. В этом случае кредитором по заемному обязательству становится коллекторское агентство. В таком случае вам стоит ожидать не только писем от коллекторов, но и попыток вступить с вами в личные переговоры. Нужно иметь в виду, что закон не наделяет коллекторов правом применять к должникам меры принуждения. В частности, они не вправе проникать в жилище против воли жильцов, изымать имущество, арестовывать счета и т. п., однако серьезно подпортить жизнь своими настойчивыми требованиями вполне способны. Кроме того, коллекторы, получившие кредитный долг с соблюдением норм закона об уступке долга, могут предъявить иск должнику.

- Обращение банка в суд. На этом вопросе остановимся подробнее.

Шаг № 7 — Правильно ли МФО рассчитал проценты

В зависимости от даты оформления займа в микрофинансовой организации, зависит и порядок расчета процентов. Если помните, микрозаймыв всегда славились своими огромными процентами, которые достигали до 700 — 800 процентов годовых. И очень многие должники столкнулись с этими жутко высокими процентами. Проблема в том, что раньше государство никак не регулировало вопрос начисления процентов по займам, МФО были предоставлены сами себе. Потому и получали должники судебные решения, в которых за невыплаченный заем в размере 10 000 рублей с должника взыскивали 150 000 рублей. И такие решения были законны, поскольку процентная ставка была заранее согласована в кредитном договоре, а каких-либо ограничений роста процентов законодательство не содержало.

Но, с тех пор все изменилось, и законодатель неоднократно уже снижал максимальный размер процентов по займам. Проверяйте свои договоры займа, читайте как и в каком размере в них рассчитаны проценты, а потом сверяйте эти суммы с требованиями ФЗ «О микрофинансовой деятельности и микрофинансовых организациях». Первая волна ограничений процентов была запущена в июле 2016 года, вторая волна стартует уже этим летом 2019 года. Так что следите за изменениями в этом Федеральном Законе.

Увидели досудебное требование от МФО или судебный иск, сразу найдите свой договор займа и найдите ответ на вопрос: Когда оформлялся этот заем? И дальше сверяйтесь с Законом.

Если же вы решите обжаловать договор микрозайма в части незаконно рассчитанных процентов, то помните, что для потребителей срок оспаривания договора составляет 3 года с даты его подписания.

Еще один популярный вопрос: часто родственники должника интересуются: отразится ли на них наличие большого количества долгов у родственника, в частности, не получат ли они временный запрет на выезд из РФ или другие неприятные меры воздействия? Здесь все просто. Если вы не заемщик и не поручитель, и в отношении вас нет судебных решений и исполнительных производств о взыскании задолженности, то ограничений в отношении вас быть не должно никаких.

Передача дела коллекторам

Можно ли не платить займы, взятые онлайн? Можете и не оплачивать, но чем дальше тем серьезнее проблемы. Многие полагают, что раз микрокредит был оформлен через интернет, бумажного договора нет, то можно и забыть про ссуду. Но это ошибка. При оформлении клиент согласился с электронной офертой, которая и есть — аналог стандартного договора.

Можно ли не платить займы, взятые онлайн? Можете и не оплачивать, но чем дальше тем серьезнее проблемы. Многие полагают, что раз микрокредит был оформлен через интернет, бумажного договора нет, то можно и забыть про ссуду. Но это ошибка. При оформлении клиент согласился с электронной офертой, которая и есть — аналог стандартного договора.

В рамках процесса взыскания, если собственная служба МФО не может справиться с должником, дело через пару месяцев передается коллекторам. Они уже могут применять более жесткие формы взыскания. Среди последствий — угрозы должнику и его близким, выезд по адресу проживания, порча имущества и репутации.

Как не платить быстрые займы вообще

Самый простой, но с другой стороны, сложновыполнимый вариант – это скрыться от кредиторов. Для этого меняют номера телефонов, адрес регистрации и проживания, место работы. Чтобы МФО не вышли на должника через родственников, им тоже рекомендуется обзавестись новыми номерами мобильных. Однако такой способ не является законным и не избавляет лицо от долговых обязательств.

Второй способ избавится от долга – использование лазеек в законодательстве, чтобы доказать:

- договор займа является кабальным и потому не имеет юридической силы;

- фирма не имела права предоставлять кредитные услуги;

- должник не может (не мог) отвечать за совершенные действия (полная недееспособность).

Одно знание норм законов не поможет выиграть дело, необходимо воспользоваться услугами профессионального юриста, который работает по части кредитных споров.

Что будет при невыплате

Что будет если не вернуть микрозайм? Лучше всего выяснить это ещё до подписания договора. Санкции могут быть разными, и иногда можно столкнуться с большим штрафом при задержке даже на сутки. А может и нет – всё зависит от условий договора, и с ними необходимо внимательно ознакомиться. Не стоит в этом вопросе доверять обещаниям на сайте и рекламе – исключительно тексту договора.

Итак, вы допустили задержку в выплатах, самое время выяснить ответ на популярный вопрос – если я не плачу микрозайм, что будет? Сначала вам начнут присылать сообщения, звонить, писать на электронную почту. Словом, всячески информировать о том, что пора бы заплатить. Скорее всего, это начнётся ещё до того, как наступит срок платежа, а после его наступления СМС и звонки станут ещё более частыми.

За каждый день просрочки будут начислять штрафы. В некоторых случаях они увеличиваются: к примеру, за первый день будет начислено 700 рублей штрафа, за второй 1000, за третий 1500 и так далее, в зависимости от того, какие суммы прописаны в договоре. Могут выражаться штрафы и в процентах от кредита. Возможна и такая ситуация, когда за каждый день начисляются фиксированные штрафы, а раз в неделю ещё и проценты поверх них.

Что будет, если и после этого не отдавать микрозаймы? Через некоторое время (2-3 недели) вам может прийти официальное письмо с претензией.

Если все предыдущие этапы не дали результата, может последовать обращение в суд. МФО обращаются в суд крайне неохотно, поскольку велик риск получить гораздо меньше, чем если должник всё же поддастся давлению и решит расплатиться без суда.

Как вести себя с коллекторами

Если долг передан коллекторам, и начались бесконечные звонки с угрозами, не следует впадать в панику.

Поняв, что дела приняли совсем не желательный оборот, нужно позаботиться о возможности записывать разговоры. О том, что ведется запись, собеседника нужно предупреждать – это заставит их поостеречься с угрозами.

Если записывающее устройство имеет возможность фиксации номера звонящего, времени и даты звонка – то можно не предупреждать, а наоборот, дать человеку высказаться – это даст возможность собрать материал для обращения как минимум к юристу (нужно постараться выяснить имя, фамилию собеседника, чтобы он их внятно произнес).

При разговоре следует настаивать, чтобы:

- человек представился полностью;

- назвал номер договора, по поводу которого он звонит;

- озвучил полностью название организации, которая продала право требования денег;

- назвал сумму долга и ежемесячного платежа;

- указал реквизиты для оплаты, адрес коллекторского агентства.

Указанные данные должны соответствовать имеющимся.

Нужно знать, что предусмотрена административная и уголовная ответственность за следующие слова и действия:

- угрозы в адрес должника и его близких;

- оскорбления, применение в разговоре нецензурной лексики;

- начисление и требование выплатить сумму большие, чем предусмотрено договором;

- угрозы об изъятии собственности, и уж тем более, попытки это сделать;

- угрозы административными мерами.

Разговаривать с коллекторами следует по возможности спокойно, не впадать в крайности. При записи разговора, особенно негласной, нужно следить за своей речью, задавать вопросы, которые могут заставить коллектора сказать побольше.

Правильные действия должника при телефонном разговоре с представителями коллекторских агентств:

- если называются штрафы, попросить разъяснить, что это за начисления, по какому пункту договора, из чего сложилась такая сумма;

- не отказываться платить, наоборот, выражать полное согласие вернуть долг, но в установленных договором размерах;

- при угрозах судом не нервничать – несмотря на то, что суд обяжет выплатить долг, он попутно снизит все неправомерные начисления.;

- если коллекторы ведут себя очень нагло, необходимо постараться собрать доказательства этого: ввести разговор в присутвии третьего лица, производить видеозапись разговора и т.д.

Обязательно стоит сходить к юристу с договором, выяснить все, что можно, выработать тактику поведения. Сейчас довольно много контор, где первая консультация проводится бесплатно, там, как минимум, сориентируют посетителя в его правах.

По запросу в интернете можно найти юридическую помощь, даже если карман совсем пуст. Главное – не сидеть сложа руки, потому что вода не течет только под лежачий камень.

Как обмануть банк?

Лица, нежелающие любыми способами возвращать банку деньги, идут на различные ухищрения. Одна из новинок — сообщение о своей недееспособности на момент подписания договора.

Так же поступают многие продавцы квартир. Получают деньги, а потом сообщают, что находились под действием медицинских препаратов и не осознавали, что делают. На текущий момент банки еще не требуют справку из психиатрического диспансера, но возможно скоро все изменится.

Попытаться выждать 3 года исковой давности. Но кредиторы научились не ждать так долго. Как только заемщик начинает уклоняться от контактов, на него подают в суд.

Получатели автокредитов часто становятся инициаторами «угонов». Машина перегоняется в другой регион, продается. А в страховую компанию поступает заявление о наступлении страхового случая. Если же речь идет о квартире, имитируется поджог неизвестными лицами, устраивается искусственный потоп и т.д

Но здесь важно понимать, что страховщики просто так большую сумму не отдадут. Их расследование будет более тщательным, чем у полиции

В дополнение можно получить уголовное дело по обвинению в умышленной порче или уничтожении залогового имущества.

Невыплата долга в течение длительного времени: последствия

Если взаимопонимание между заемщиком и организацией не достигнуто и контакт не налажен, сотрудники вновь берутся за телефон и начинают атаку вашего номера.

Через некоторое время МФО приступает к более серьезным мерам, и долг передается коллекторам.

Это может быть как самостоятельное коллекторское агентство, так и служба, входящая в состав микрофинансового предприятия.

Их меры гораздо жестче и ощутимее и выражаются следующим образом:

- звонки должнику, его родственникам и друзьям, а также на место работы (если оно есть);

- визиты по домашнему адресу должника и его близких;

- подкарауливание у работы и у дома;

- угрозы (как телефонные, так и при личной встрече);

- грубое общение с соседями и сообщение им оскорбительной информации о заемщике;

- грубые надписи на стенах подъезда и входных дверях;

- порча дверей, глазков и дверных ручек;

- ночные визиты;

- очень сильное психологическое воздействие, моральное угнетение;

- проколы колес и причинение другого ущерба автомобилю.

Список можно продолжать до бесконечности. Коллекторы ищут все новые и новые способы «выбивания» долга. Очень часто их поведение переходит все границы и наносит не только психологический, но и физический вред.

Другие методы

Заемщик, желая избавиться от долга, может воспользоваться дополнительными методами. В их число входят оценка своего бюджета и финансового положения, определение момента, с которого начала исчисляться исковая давность.

Использовать внутренние резервы личного бюджета

Продление займа при крупной сумме является затратным, а кредитные каникулы и рефинансирование не всем доступны. В таких случаях стоит оценить свой личный бюджет и воспользоваться его внутренними резервами – финансовыми подушками. Это сбережения, которые хранятся на случай внезапных трат.

Деньги можно хранить дома, на вкладах или картах, на которых предусмотрено начисление процентов на остаток.

Воспользуйтесь внутренними резервами для оплаты долга.

Воспользоваться сроком исковой давности

Срок исковой давности – это время, в течение которого микрофинансовая компания может взыскать задолженность через суд. Продолжительность этого периода установлена в Гражданском кодексе РФ и составляет 3 года.

Течение срока начинается с момента просроченного платежа

Важно, чтобы этот период не был прерван следующими действиями заемщика:

- признанием претензии от кредитора;

- просьбой об изменении договора (например о реструктуризации долга, отсрочке выплаты задолженности).

Стать банкротом

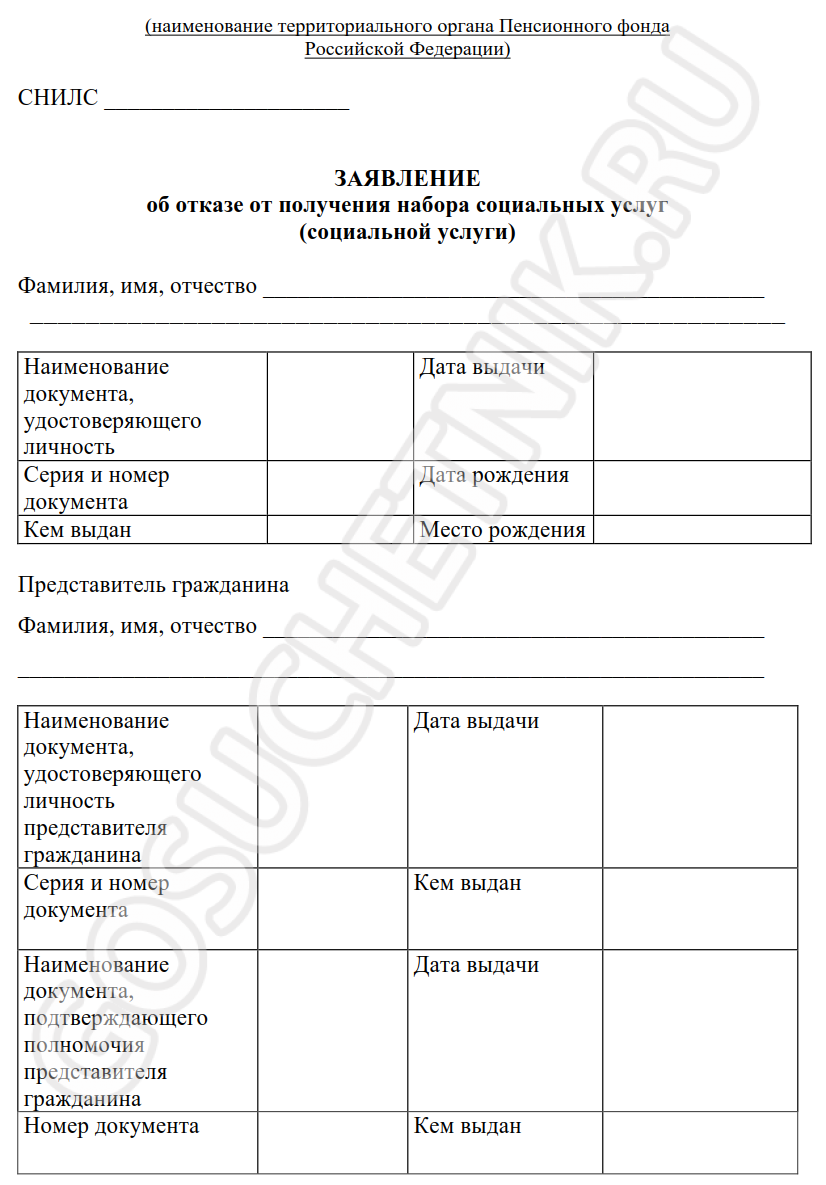

Малоимущие граждане освобождаются от долгов после процедуры банкротства. Раньше для ее прохождения требовалось обращаться в суд. С 1 сентября 2020 г. начала действовать новая упрощенная система.

Она не требует проведения судебных разбирательств, сбора различных справок и документов. Для начала этой процедуры заемщик должен подать заявление о финансовой несостоятельности в любой многофункциональный центр (МФЦ). Суммы, которые могут быть списаны, – от 50 тыс. до 500 тыс. руб.

Инициировать проведение процедуры банкротства можно при соответствии ситуации следующим требованиям:

- Исполнительное производство окончено, исполнительный документ возвращен взыскателю. У заемщика не были обнаружены деньги и имущество, которые можно было бы конфисковать в счет уплаты долга.

- Другое исполнительное производство не было начато после возвращения документа взыскателю.

- Заявитель знает, каким компаниям он должен деньги, и может предоставить список всех кредиторов в МФЦ.

Объявление себя банкротом.

Полномочия приставов:

- Проверка банковских счетов должника, наличия у него имущества: движимого или недвижимого.

- Опись имущества должника, его арест с последующей реализацией на торгах.

- Арест счетов в банке.

- Ограничение должнику выезда за пределы РФ, при сумме долга свыше 10000.

Многих заемщиков, которые по тем или иным причинам стали клиентами МФО, волнует вопрос о том, обращаются ли они в суд? Очень редко. В основном, МФО используют собственные силы на розыск, оказания воздействия на должника. Широко привлекают коллекторов. Но лучше заплатить за долг, хотя закон для заемщиков предусматривает срок исковой давности

Внимание: он начинает исчисляться с момента последнего платежа, переданного в МФО или в банк. Срок исковой давности по этой категории дел составляет 3 года

В любом случае, требование о возврате долга будет поступать от МФО. Сотрудники некоторых подобных организаций действую аналогично коллекторам: практикуют посещение домов должников даже из-за суммы в 1000 рублей долга (например, МФО «Домашние Деньгами»). Поэтому лучше заплатить и жить спокойно.

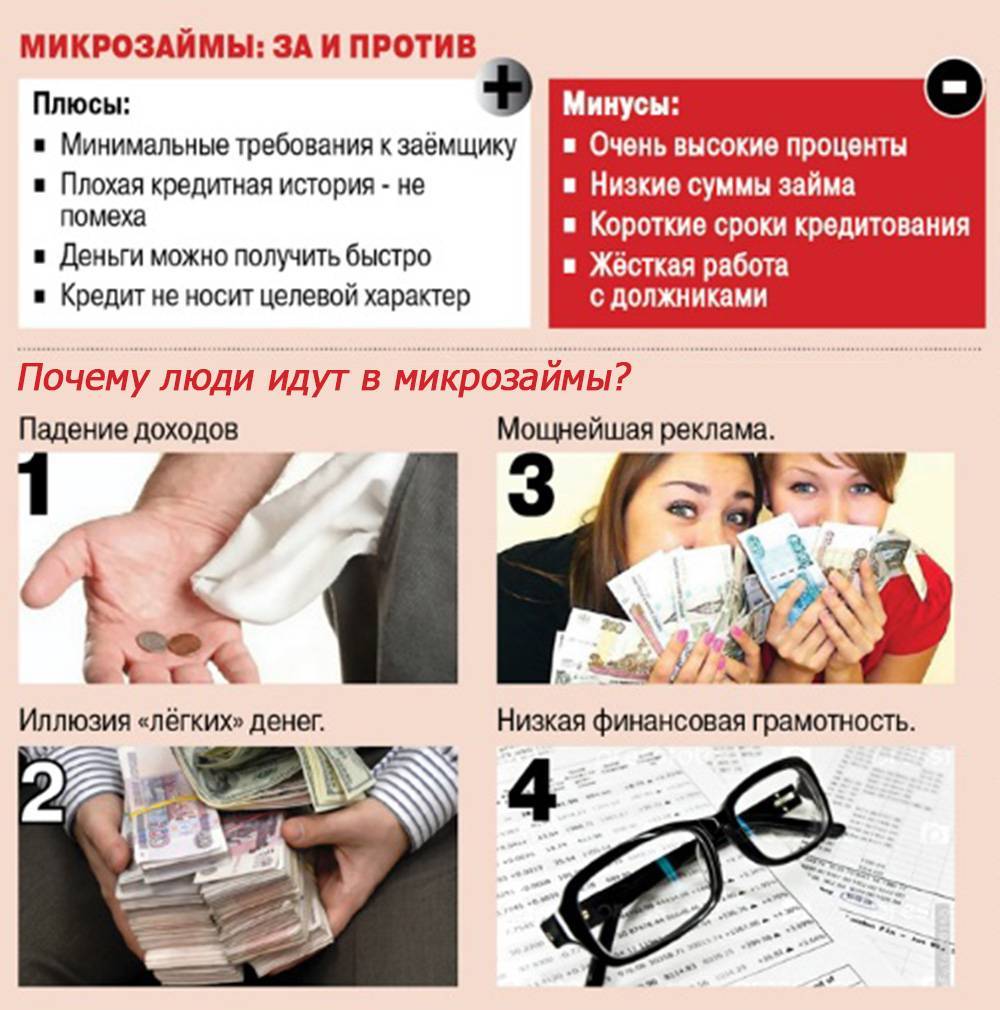

Что такое МФО и их отличие от банков

МФО – это юридическое лицо, микрофинансовая или микрокредитная компания, осуществляющая микрофинансовые услуги населению. Фактически МФО представляет собой коммерческое предприятие, выдающее небольшие суммы под проценты на короткий срок. На первый взгляд может показаться, что такие компании занимаются потребительскими кредитами наравне с банками. Но сравнивать работу МФО с работой банков в общем смысле некорректно, т. к. они существуют в собственной нише, их деятельность строится на других юридических и экономических основаниях. В представленной ниже таблице перечислены основные различия в процедуре получения заёмных денежных средств конечными клиентами.

| Особенности | МФО | Банк |

| Сумма займа | Обычно до 30 тыс. руб. Законом введено ограничение – 1 млн. | Крупный размер, часто минимум ограничен 30 тыс. руб. |

| Срок | Обычно от нескольких дней, до месяца. Максимум – 1 год. | От 6 месяцев |

| Способ погашения | Одной суммой в конце срока. | Ежемесячно по графику |

| Возможность оформления если есть отрицательная кредитная история | Можно получить | Отказ в выдаче |

| Процентная ставка | До 1% в день (с 01.07.2021) | 15-30% в год |

| Момент выдачи денег | Практически сразу после одобрения займа | До нескольких дней с момента подачи заявки |

Как не платить штрафы и проценты по микрозаймам

Казалось бы, невозможно законно не платить ни займ, ни проценты по нему. Но такой выход все же есть.

Основная проблема – в нападках взыскателя, а точнее – коллекторов, о которых уже говорилось выше. Но если психика устойчива и управу на «беспредельщиков» удалось найти, то можно и дальше продолжать не платить.

Для того чтобы долги не взыскали и судебные приставы, должно быть выполнено несколько условий:

- во-первых, не должно быть никаких открытых счетов или денежных средств на них;

- не должно быть официального дохода, иначе исполнительный лист будет направлен работодателю;

- в собственности не должно быть никаких транспортных средств и недвижимости. Исключение составляет единственное жилье, на которое невозможно обратить взыскание.

Таким образом, когда нет никакой возможности взыскать долг с заемщика, приставы со временем прекратят исполнительное производство и вернут лист обратно в микрокредитную организацию.

Выдадут ли повторно микрозайм в этой же фирме – вопрос открытый. Однако главная цель будет достигнута, а долга не будет.

Что делать, если не можешь отдать микрозайм

При отсутствии возможности вернуть кредит вовремя следует воспользоваться услугой пролонгации. При отсутствии такой услуги в конкретной МФО необходимо обратится за микрокредитом в другую МФО. Полученный экспресс микрокредит поможет закрыть первую задолженность. При наличии просроченных платежей реализация второго варианта затрудняется. Избежать штрафных санкций при просрочках поможет также оформление кредитки с льготным периодом. Беспроцентный период должен также действовать на снятие средств. Карта поможет своевременно погасить микрокредит.

Обращение к близким также поможет избавиться от долга, избежать нежелательных просрочек.

Заемщик должен поддерживать связь с кредитором, а не бегать от него. Не рекомендуется оставлять попытки договориться с МФО.

Какие могут быть неприятности

Неуплата микрозайма всегда влечет за собой другие проблемы. Это:

- Пятно на кредитной истории, которое станет черной меткой для всех банков. Это означает, что вам будут недоступны кредиты и микрозаймы, вам откажут даже в рассрочке в любом магазине.

- Каждодневно растущие штрафы, проценты и пени за неуплату микрозайма. Так как проценты в МФО достаточно высокие, то и штрафные санкции будут немаленькие. В итоге вам придется заплатить сумму, многократно превышающую первоначальный долг.

- МФО продаст ваш долг по микрозайму коллекторскому агентству, что не сулит ничего хорошего. Начнутся постоянные звонки, слежка, угрозы.

Что будет при неуплате

Когда у граждан по определенным причинам нет возможности погасить вовремя задолженность, у них возникает вопрос, какие санкции за это к ним могут быть применены. Таковыми обычно считаются:

- Начисление дополнительных штрафов, а также пени.

- Обращение к коллекторам, для взыскания с клиента задолженности.

- Подача ходатайства в суд, с целью принудительного возврата средств с учетом неустоек.

Стоит подробнее рассмотреть каждый из вариантов.

Штрафы и пени

По закону МФО вправе начислять штрафы, а также пени, если это указывается в договоре. При этом размер неустойки четко ограничен законодательными рамками и составляет 20% годовых. Если же происходит остановка начисления штрафов, такие финансовые организации могут взимать пени, составляющие 0,1% ежедневно, но не больше 300% от тела кредита.

Переуступка задолженности коллекторам

Когда долг с пенями достигает крупных сумм, МФО продает его коллекторам. Они представляют собой людей, специализирующихся на «выбивании» долгов и порой действуют крайне жестко. Несмотря на то что их деятельность регулируется законодательством, они нередко нарушают многие законы, в попытках взыскать задолженность.

МФО вправе обратиться в суд для взыскания долга

МФО вправе обратиться в суд для взыскания долга

Обращение в суд

С целью возврата долга МФО также могут обратиться с заявлением в суд, где потребовать принудительно вернуть деньги. Кроме основного «тела» задолженности, посредством этой инстанции они получают возможность дополнительно получить все штрафы, которые начислены клиенту. Однако после начала судебных разбирательств начисления новых процентов, а также пени прекращается.

Возможна ли тюрьма

Кроме вопроса, что делать, если нечем платить микрозаймы, клиенты МФО пытаются понять, могут ли их посадить за невозврат задолженности

Здесь важно понимать, что за нарушение обязательств, установленных в договоре, людей не сажают в тюрьму. Однако есть ситуации, когда подобное возможно

Это происходит, если было совершено:

- Мошенничество при оформлении микрозайма с использованием поддельных документов, за это полагается уголовная ответственность.

- Создание препятствий действиям приставов. После того как суд принял решение не в пользу заемщика о взыскании с него долга, он должен исполнять предписания, полученные от работников ФССП, иначе он может быть привлечен у ответственности вплоть до тюрьмы.

- В случае умышленного игнорирования решения суда о возврате долга.

Сколько можно не погашать займ и последствия неуплаты?

Максимальная величина долга не может превышать первоначального размера ссуды более чем в 3 раза. Через 1,5 месяца просрочки заемщику придется вернуть в несколько раз больше, чем он взял первоначально. При достижении максимального предела задолженности, взыскание будет происходить через суд.

Когда МФО убедится, что вернуть выданные денежные средства не получится, оно обращается в судебные инстанции. Это произойдет через год, не раньше. Если клиенту удастся доказать, что условия договора незаконны и погасить образовавшуюся задолженность нет возможности – суд примет его сторону. Все зависит от опыта юриста, представляющего интересы заемщика.

Следует учесть, что на микрофинансовую организацию работают квалифицированные адвокаты. Судья может уменьшить сумму штрафов, пени или реструктуризировать образовавшуюся задолженность. В отсутствии веских причин вернуть средства и проценты, начисленные микрофинансовой компанией, придется.

В случае непогашения образовавшегося долга, клиента МФО ждет:

- дальнейшее начисление процентов по займу;

- начисление пеней за просрочку;

- предоставление информации о неблагонадежности заемщика в БКИ;

- подача искового заявления в судебные инстанции;

- продажа долга коллекторскому агентству (если это предусмотрено договором).

Коллекторы и сотрудники МФО часто пугают клиентов, что в случае неуплаты, они обратятся в полицию с заявлением о факте мошенничества. На основании ст. 159.1, привлечь заемщика к ответственности можно только, если он заранее планировал не возвращать ссуду. Для этого придется доказать данный факт, что сделать практически невозможно.

Если клиент задолжал крупную сумму, возможно применение других статей 177 и 165. В них очень много комментариев, создающих сложности, и не позволяющие использовать эти положения в отношении заемщиков МФО. Статья 177 УК РФ больше относится к индивидуальным предпринимателям и юрлицам.