Как открыть счет эскроу

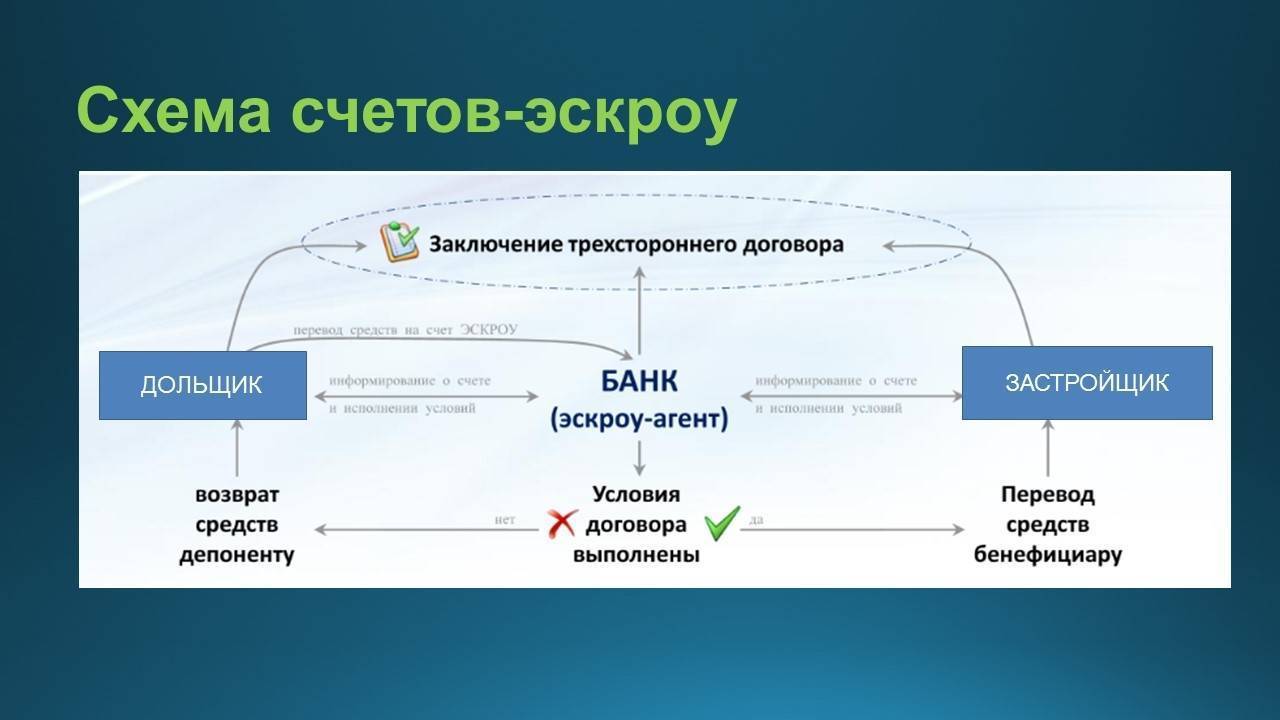

Порядок открытия эскроу-счета зависит от того, какая сделка проводится с использованием такого финансового инструмента. По всем сделкам, кроме долевого строительства, необходимо присутствие в банке всех участников, поскольку договор трехсторонний.

Депонент оформляет заявление по форме банка. При открытии счета сотрудник банка составляет договор, где указываются все существенные условия сделки: что именно продается/какая услуга оказывается, кем, в какие сроки, а главное – какие условия должны быть выполнены, чтобы продавец получил деньги.

К примеру, если речь идет о покупке квартиры на вторичном рынке, то продавец, покупатель и банк подписывают соглашение, в котором указывают: бенефициар (продавец) получит деньги с эскроу-счета тогда, когда представит эскроу-агенту (банку) выписку из ЕГРН, где новым владельцем квартиры записан депонент (покупатель).

После этого покупатель вносит на счет необходимую сумму, и стороны оплачивают услуги банка.

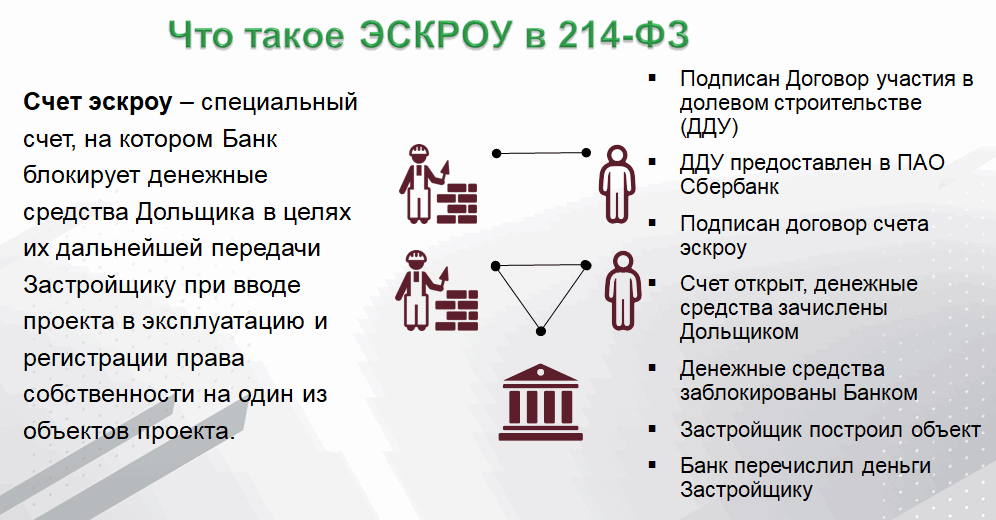

Несколько отличается процедура открытия счета в случае с долевым строительством по закону 214-ФЗ. Поскольку застройщики, как правило, тесно работают с банками, процедура взаимодействия отработана, и клиенту остается подписать уже готовый документ со стандартными условиями. Но сделать это получится только если договор долевого участия между застройщиком и покупателем зарегистрирован в Росреестре. Этот документ обязательно должен быть предоставлен в банк. Для каждого дольщика открывается отдельный эскроу-счет.

Аккредитив – что это такое?

Это документ стандартной формы, который оформляется на банковский счет. Покупатель открывает счет и вносит деньги – сумму, отраженную в договоре купли-продажи, а банк (предлагающий подобную услугу) выпускает аккредитив и блокирует средства. В документе прописаны условия, только после выполнения этих условий продавец получает возможность забрать деньги, например, оформление права собственности на покупателя.

После выполнения этих условий продавец предъявляет этот документ сотрудникам банка, и банк выдает средства в виде наличных или переводит на счет, указанный покупателем. Получить деньги по аккредитиву можно в банке, в котором был оформлен аккредитив или в другом банке.

Ответы на вопросы читателей

Термин «эскроу» пришел в русский язык из английского (escrow – «условный», в бизнес-терминологии – «условное депонирование»). Означает внесение денег на хранение для третьего лица с предоставлением ему доступа только при выполнении определенных условий. Ударение в русском слове, как и в английском, ставится на предпоследний слог: «эскрОу».

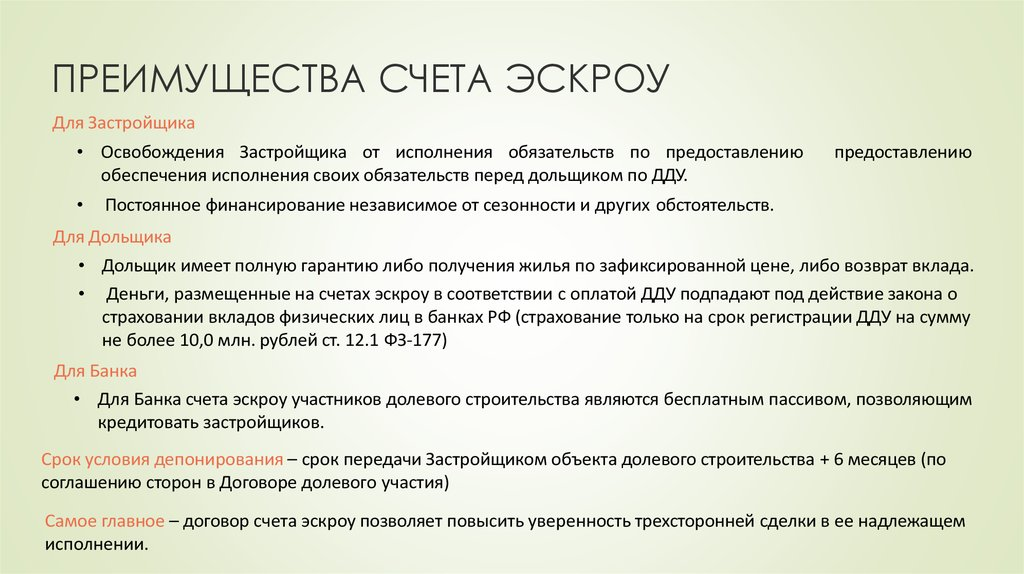

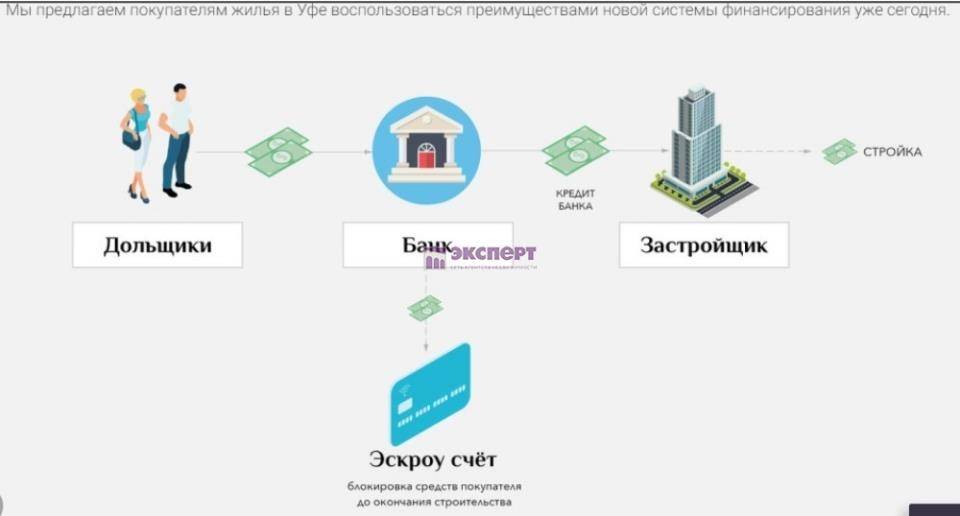

Эскроу-счета для дольщиков застройщик может открыть только в том банке, который предоставит кредит на строительство. Соответственно, строительная компания будет гарантированно располагать необходимыми для возведения дома средствами. Да, они недешевые, но застройщик уже не так зависит от продаж квартир, может выстраивать более долгосрочную маркетинговую кампанию таких продаж.

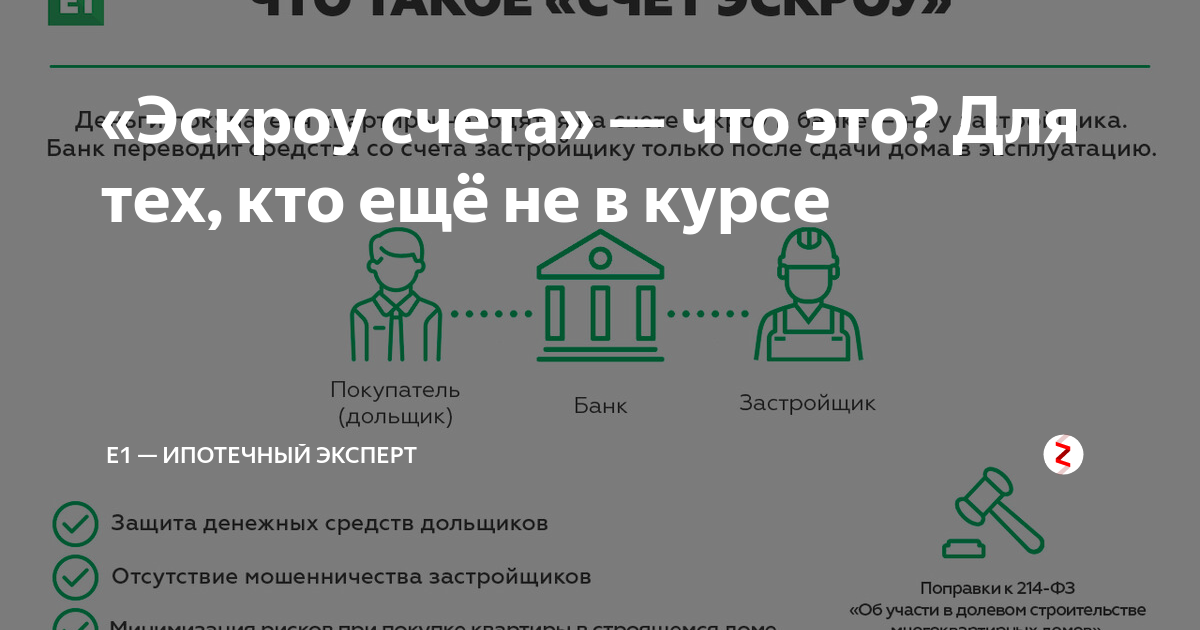

Обязательное использование эскроу-счета в долевом строительстве введено с 1 июля 2019 года. Таким образом государство защищает дольщиков от недобросовестных застройщиков и от рыночных рисков в процессе строительства. Эскроу-счет по закону о долевом строительстве – это обособленный счет, на который покупатель вносит деньги за недвижимость, а продавец получает к ним доступ только после сдачи дома в эксплуатацию. Гарантом сделки является банк. При этом деньги на счету блокированы и для покупателя – он не может их забрать, не расторгнув договор долевого участия. Эскроу-счет в данном случае – инструмент, обеспечивающий выполнение сторонами договора их обязательств.

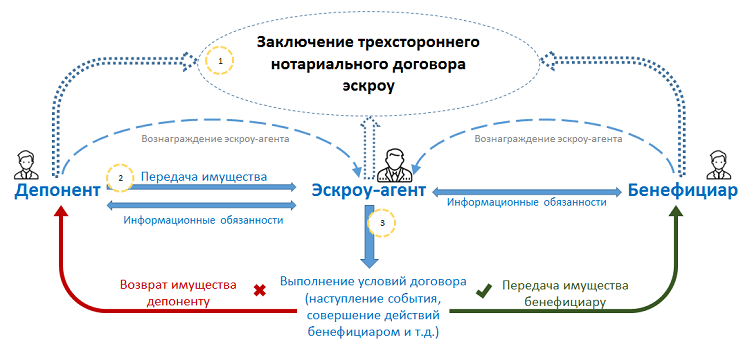

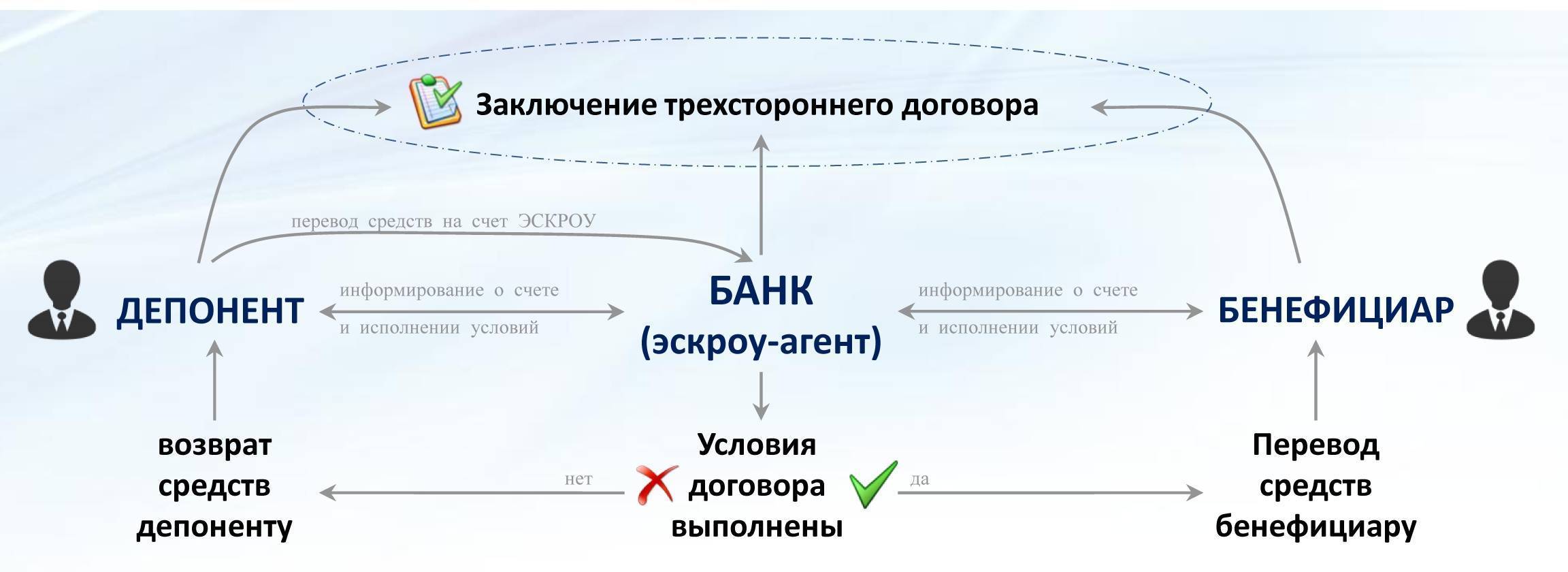

В сделке с использованием счета эскроу участвуют три стороны: продавец, покупатель и банк, гарантирующий выполнение условий сделки. Этот банк и является эскроу-агентом. Формально он не имеет собственного интереса в сделке, его услуги оплачиваются не из средств, внесенных на счет эскроу. В то же время объективно банк – главный выгодоприобретатель новой системы. Он получает в свое распоряжение бесплатные деньги дольщиков (на них не начисляются проценты), берет плату с застройщика за использование счета эскроу, а также получает с застройщика проценты за пользование кредитом, выданным под залог средств, размещенных на счету эскроу.

Нет, для открытия эскроу-счета обязательно личное присутствие в банке.

Закон №214-ФЗ позволяет работать без использования эскроу-счетов тем застройщикам, которые начали возводить объекты до начала действия поправок в закон о долевом строительстве (до 1.07.2019). Правда, при этом здание должно быть построено минимум на одну треть, а с дольщиков собрано как минимум 10% необходимых средств. Некоторые застройщики пользуются этой нормой и «продают» еще не построенные квартиры аффилированным компаниям, чтобы набрать те самые 10% средств. Затем квартиры переоформляются на новых покупателей по переуступке прав. Такая схема незаконна, но для ее выявления необходима проверка по инициативе прокуратуры. Понятно, что без конкретного сигнала от кого-либо из участников сделки прокуратура работать по объекту не будет. А участникам сигнализировать невыгодно, поскольку использование эскроу-счета вызывает удорожание квадратных метров.

Если же речь идет о продаже недвижимости либо других товаров и услуг, то использование счета эскроу – дело добровольное.

Использование счета эскроу приводит к повышению цены на квартиру, поскольку застройщику нужно компенсировать банковские проценты за пользование кредитом на строительство, а также процент за пользование собственно счетом эскроу.

Эскроу-сервисы используются в интернет-торговле, это цифровой аналог банковских эскроу-счетов. Существуют специальные сервисы, которые принимают от покупателя деньги на хранение и выдают продавцу только после получения покупателем товара. Например, на Западе сервис escrow.com защищает от мошенничества при сделках, совершаемых на сайтах типа eBay или FedEx. В России применяются такие эскроу-сервисы как CashPass или SafeCrow. Собственные и партнерские эскроу-сервисы используются на сайтах бесплатных объявлений — Авито и др.

С формальной точки зрения ни сам процесс открытия счета эскроу для юрлица, ни формат его обслуживания ничем не отличаются от аналогичных действий для физических лиц. Есть лишь один нюанс: организации не подпадают под действие закона о страховании вкладов. Так что в случае банкротства банка, где открыт счет эскроу, страховое возмещение юрлицу выплачено не будет. Однако организация может застраховать свои деньги самостоятельно в любой страховой компании.

Эскроу-счета – что это такое?

Это один из современных (и, кстати, очень немногочисленных) вариантов оплаты дорогостоящих покупок. Оплата через эскроу становится особенно актуальной в сфере сделок с недвижимостью, каковая продолжает оставаться одним из наиболее дорогих приобретений. Поскольку уже с июля 2019 года все застройщики обязаны работать с использованием эскроу-счетов, мы будем рассматривать данный банковский инструмент в разрезе сделок по купле-продаже жилья.

Хотя, строго говоря, назвать его современным можно только условно: этот формат оплаты появился в западных странах более 15 лет назад и давно достаточно активно используется для расчетов.

Покупателем в банк переводится сумма, равная стоимости недвижимости, и остается на этом счете до полного выполнения продавцом определенного условия. Может быть указан и целый перечень условий, но чаще всего речь идет о регистрации нового собственника, если это квартира на вторичном рынке, или передача застройщиком дольщику готовой квартиры. По сути – это обычный депозитный вклад, на который в некоторых странах даже начисляются проценты.

Эта практика зародилась в Соединенных Штатах, там ее широко использовали и часто предпочитают использовать в сделках именно с недвижимостью. В мировой практике данный банковский инструмент используют наравне с аккредитивом, инкассо и векселем. Но если говорить о сделках с недвижимостью, то именно с аккредитивом многие путают эскроу-счета.

Использование эскроу направлено на то, чтобы минимизировать риски мошенничества, и обеспечить выполнение обязательств при купле-продаже недвижимости. При этом, гарантии одинаково учитывают интересы, как продавца, так и покупателя. Хотя и в этом инструменте есть свои минусы, о чем мы сегодня тоже поговорим.

Расчеты по эскроу: как это работает?

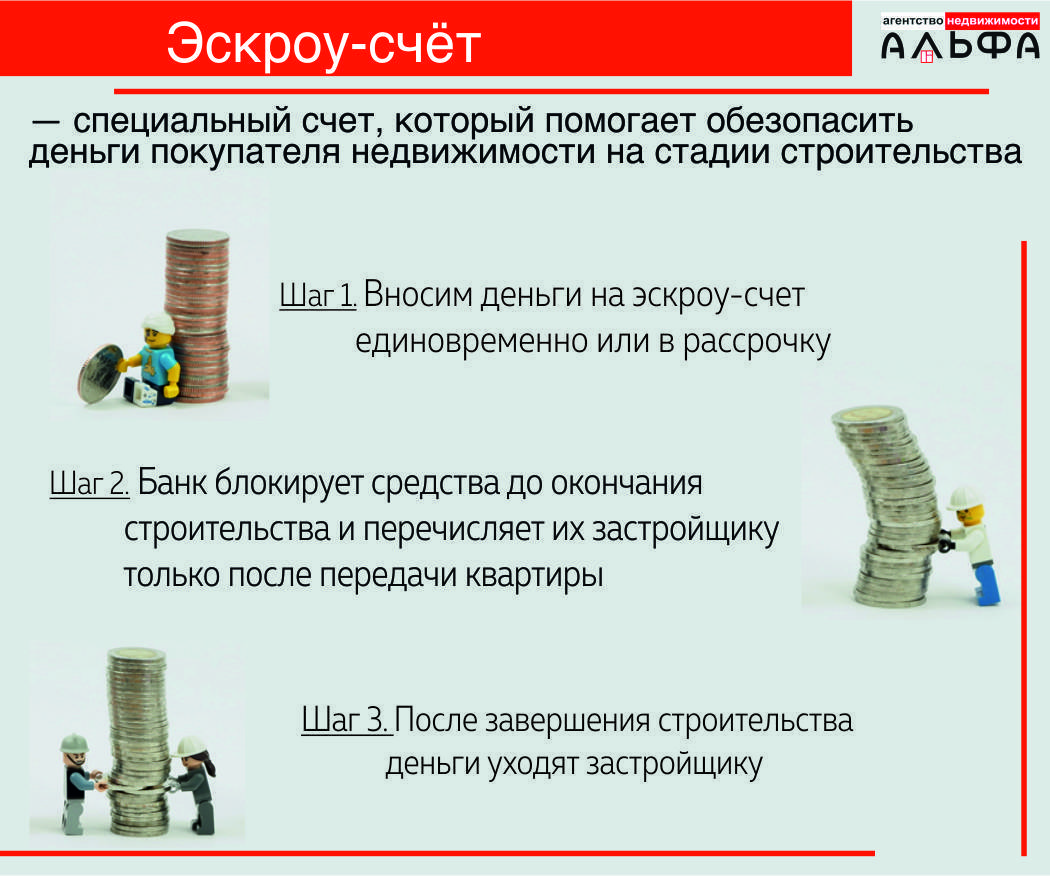

- Застройщик по каждому ДДУ открывает эскроу-счет в банке . Этот счет вписывается в ДДУ на место, где раньше был номер расчетного счета застройщика.

- После подписания документа и его последующей регистрации в Росреестре покупатель переводит на эскроу оговоренную сумму денежных средств;

- В ДДУ обязательно указывается срок выполнения всех необходимых условий для перечисления денег на счет продавца. Если за указанный срок условия не выполняются, банк закрывает эскроу-счет и возвращает деньги покупателю, перечисляя их на его расчетный счет. В том случае, если по каким-то причинам, строительный процесс затягивается, срок действия договора продлевается (но только с согласия всех участников сделки);

- Строительная компания по завершении строительства сдает дом в эксплуатацию и передает дольщику квартиру по акту приема-передачи;

- Фактически, когда выполнены все условия договора, банк уполномочен перевести денежные средства продавцу.

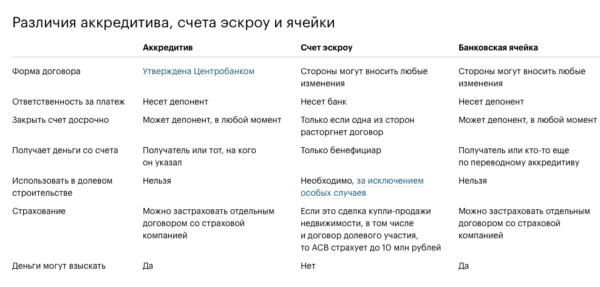

Основные отличия эскроу от аккредитива

Действительно, два банковских инструмента сильно похожи друг на друга, но, все-таки, они имеют определенные различия, которые, собственно, обуславливают их преимущества и недостатки относительно друг друга. Вот основные отличия этих методов расчетов друг от друга:

- Счет-эскроу закрывается при непосредственном участии всех сторон сделки, что повышает гарантии и снижает риск мошенничества. Существует, так называемый, отзывной аккредитив, который может быть отозван. Это может сделать покупатель или сам банк без уведомления об этом сторон (речь идет о, так называемом, отзывном аккредитиве). В России такой аккредитив еще действует, а вот в мировой практике он уже запрещен;

- Форма аккредитива ограничена многочисленными правилами, прописанными в нормативных регулирующих документах, что в ряде случаев делает его использование не очень удобным. Эскроу-счет в этом плане гибче, регламентируется, в основном, договором, в котором и указаны условия для выполнения сделки;

- Также присутствует разница в ответственности сторон. При аккредитиве банк выступает всего лишь в качестве «денежного посредника», а вся ответственность за выполнение обязательств лежит на покупателе и продавце. При расчетах в форме эскроу, на банке лежит полная ответственность за тщательную проверку выполнения условий сделок.

Собственно, именно поэтому ряд банков весной 2019 года отказались работать с эскроу из-за этой ответственности и, конечно же, из-за своей неподготовленности к работе с ними.

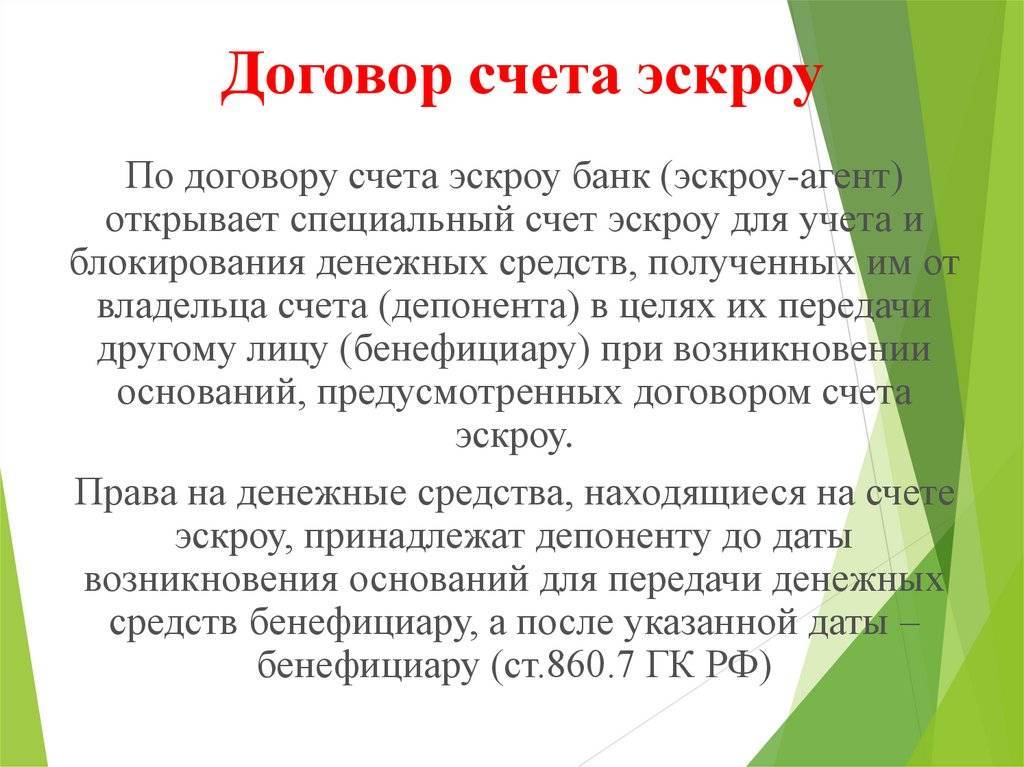

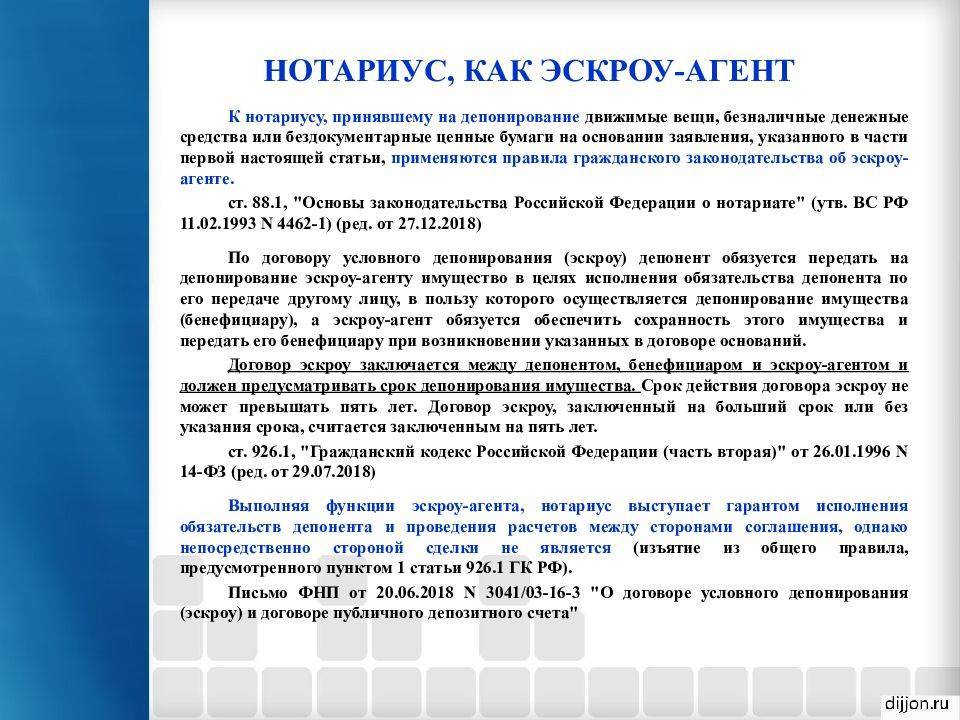

Договор эскроу: для чего и как его заключать

Договор счета эскроу заключается между тремя сторонами: в нем закрепляется схема, при которой покупатель передает деньги не продавцу, а эскроу-агенту (банку). Продавец для получения этих денег из банка обязуется выполнить определенные действия. Такая схема удобна для всех трех сторон договора. Продавец и покупатель получают уверенность в том, что либо сделка будет выполнена, либо они останутся «при своих». В договоре указывается право покупателя получить свои деньги назад, если условия не выполнены. Продавцу, в свою очередь, гарантируется получение средств при полном выполнении требований договора. Банк гарантированно получает вознаграждение за свои услуги. Единственным риском в договоре эскроу остается банкротство банка, однако физические лица защищены от этой неприятности в пределах 10 миллионов рублей.

Особенности договора эскроу

- в договоре указываются все участники сделки, и каждый из них имеет равные права в определении условий договора;

- деньги помещаются на обособленный счет, указываемый в договоре; ни продавец, ни покупатель, ни эскроу-агент не вправе пользоваться этими средствами до исполнения условий договора;

- на договор распространяются все требования к гражданско-правовым договорам. Он может быть изменен по инициативе сторон (всех трех), по решению суда или ввиду изменившихся существенных обстоятельств (форс-мажор, банкротство банка, закрытие юрлица, смерть физлица-участника договора и т.д.);

Структура договора эскроу

Раз и навсегда утвержденной структуры у такого договора нет. Каким именно будет документ, зависит от сделки и договоренности сторон. По общему правилу, договор счета эскроу составляется по тому же принципу, что и любой договор открытия счета. В него входят:

- наименование всех сторон договора

- предмет договора (открытие банком счета эскроу для депонента)

- права и обязанности сторон

- ответственность сторон

- срок действия договора

- другие положения (при необходимости)

- реквизиты сторон

- подписи сторон

Как эффективно работать застройщику c эскроу счетами?

Первый Бит поможет застройщикам эффективно вести учет при переходе на систему взаиморасчетов по счетам эскроу.

Начните использовать программный продукт «БИТ.СТРОИТЕЛЬСТВО». Он разработан экспертами Первого Бита с целью комплексной автоматизации деятельности строительных компаний.

Система состоит из модулей, которые можно активировать все сразу или каждый по мере необходимости. В частности, в программных модулях «Продажа недвижимости» и «Заказчик» реализован необходимый функционал, с помощью которого можно будет оптимизировать ведение учета Заказчика-Застройщика по схеме с использованием счетов эскроу.

Узнайте из видео о программных решениях для комплексной автоматизации деятельности заказчика-застройщика.

За подробностями по системе «БИТ.СТРОИТЕЛЬСТВО» обращайтесь к нашим специалистам за автоматизацией строительства. Приходите также на наши мероприятия, чтобы узнать много интересного об автоматизации бизнеса.

Технологии информационного моделирования в строительстве. С чего начинается BIM?

Отчетность строительной компании: типичные ошибки и как их исправить

Преимущества и недостатки эскроу-счетов

Наиболее значимыми преимуществами эскроу-счета перед аккредитивом являются следующие:

- Гибкость системы благодаря договорному характеру отношений;

- Простой способ оформления (путем согласования и подписания договора);

- Контролирующая функция банка, с помощью чего минимизируются риски мошенничества и спекуляций.

В новой для россиян форме финансовых расчетов имеется и ряд недостатков:

- Ограниченный выбор кредитных организаций, в которых можно открыть эскроу-счет. Если сравнивать с ним аккредитив, последний является куда более распространенным банковским продуктом, который доступен клиенту любого банка;

- На случай банкротства банка, сумма депозитного вклада на эскроу-счету застрахована до 10 млн. руб., не более;

- Данная схема на практике довольно слабо защищена от мошенничества, где основными действующими лицами могут стать коррумпированные сотрудники банка. Собственно, именно поэтому количество банков, которым дозволено открывать и обслуживать эскроу-счета, ограничено 21 банком. При этом жесткий отбор, который проводился Центробанком РФ, не гарантирует, хотя и существенно снижает риски преступных действий сотрудников этих банков.

По прогнозам аналитиков к концу 2019 года, общее количество сделок с применением эскроу-счетов, составит около 30%. Это услуга сравнительно молодая, но к ней сейчас имеется существенный интерес, подогретый введением изменений во взаимоотношения дольщиков и застройщиков.

Применение эскроу-счетов на рынке недвижимости

Правительство РФ на протяжении последних нескольких лет занималось тем, что предпринимало попытки улучшить существующие законы, регулирующие сегмент долевого строительства. Это происходило до тех пор, пока не стало очевидным, что основная проблема заключается не в самом долевом строительстве, а в форме финансовых отношений между сторонами. После предложения эскроу-формата, в этой плоскости, как посчитали чиновники, все встало на свои места и предполагается, что сделки станут более прозрачными, честными и защищенными. По крайней мере, это должно способствовать уменьшению количества проблем до момента перехода к формату проектного финансирования

Конечно, стоит отметить тот факт, что первыми кто, пострадает от нововведения, будут застройщики. Раньше деньги для строительства нового объекта привлекались напрямую от дольщиков, теперь же такой возможности больше не будет. Застройщик будет вынужден обращаться за деньгами в кредитные организации, что автоматически приведет к увеличению стоимости постройки дома и, как следствие, к росту стоимости квадратного метра новостройки.

Таким образом, пострадают и дольщики. Это автоматически ведет к тому, что для кого-то стоимость новой квартиры может оказаться слишком высокой. Возможно, наценка в 200-300 тысяч рублей вряд ли приведет к тому, что человек, желающий приобрести квартиру в новом доме, откажется от этой идеи, но что произойдет, если увеличение цены будет более ощутимым?

Это, конечно, еще один минус, но минус не формата эскроу-расчетов самого по себе, а уже – всего подхода к разработке законопроекта. Однако есть люди, которые понимают, что лучше переплатить стоимость квартиры, чем лишиться всех денег из-за банкротства застройщика или мошеннической схемы. Так, сегодня, пожалуй, большинство тех дольщиков, которые стали жертвами махинаций и недобросовестных застройщиков, наверняка скажут, что лучше бы они приобрели квартиру незначительно дороже по системе эскроу-счета, но зато получили бы больше гарантий.

Заключение

Счет эскроу – относительно новый финансовый инструмент для нашей страны, хотя на Западе для обеспечения надежности сделок применяется давно. В России впервые он начал использоваться в 2014 году, а активное развитие этого сегмента произошло в 2019-м, когда эскроу-счет стал обязательным для долевого строительства жилья по закону №214-ФЗ.

Механизм действия счета эскроу напоминает аккредитив или банковскую ячейку: на него вносятся деньги покупателя, а продавец получает к ним доступ только после того, как сделка состоялась и получены все необходимые документы. Отличие от аккредитива прежде всего в том, что в случае с эскроу банк – полноценный участник сделки, гарант ее совершения.

Договор счета эскроу отличается от обычных договоров открытия банковского счета только тем, что его заключают три стороны: продавец, покупатель и банк.

Главная сфера применения эскроу-счетов – долевое строительство. Введение с июля 2019 года обязательного использования условного депонирования позволяет защитить покупателя от банкротства застройщика и потери денег. Внесенные на счет эскроу средства блокируются до окончания строительства, доступа к ним застройщик не имеет. Взамен этого банк предоставляет строительной компании кредит, который погашается после ввода дома в эксплуатацию. Дольщик, в свою очередь, также не может забрать свои деньги до тех пор, пока стройка не закончена либо не расторгнут договор. Таким образом обеспечивается надежность сделки и стабильность экономического положения ее сторон.

Есть у счета эскроу и недостатки. Главный из них – высокая стоимость ведения такого счета для застройщика и необходимость платить проценты по кредиту, что повышает стоимость жилья для конечного потребителя и выдавливает с рынка небольшие компании с малым количеством объектов в работе.