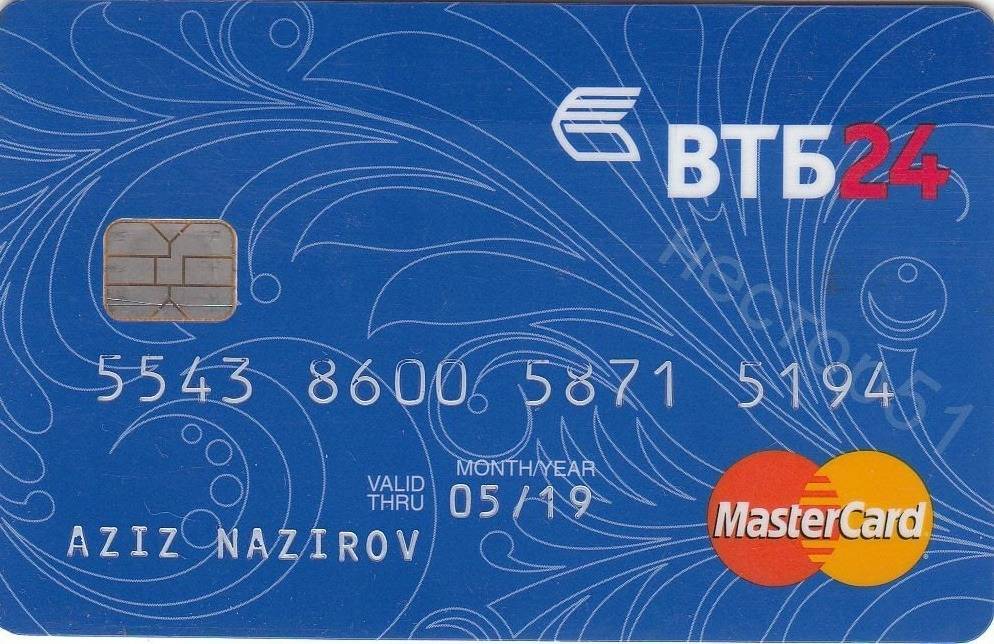

Срок действия дебетовой карты Сбербанка

Срок действия дебетовой карточки обычно указан на самом пластике в формате две цифры месяца и две цифры года на лицевой стороне под номером. При этом она считается действительной до последнего дня указанного месяца.

Замена дебетовой карты Сбербанка по истечении срока

По истечении срока действия дебетовой карты банк автоматически и бесплатно выпускает новую карту. Об этом владельцу приходит СМС со сроком действия старого пластика и адресом отделения, в котором можно забрать новый продукт.

При таком перевыпуске сохраняются практически все данные карты:

- номер;

- ПИН;

- автоплатежи;

- подключение Мобильного банка.

Срок перевыпуска дебетовой карты

Стандартный срок действия дебетового пластика — 3 года. Потом идёт автоматический перевыпуск. В случае карт премиального класса 3 года является минимальным сроком действия.

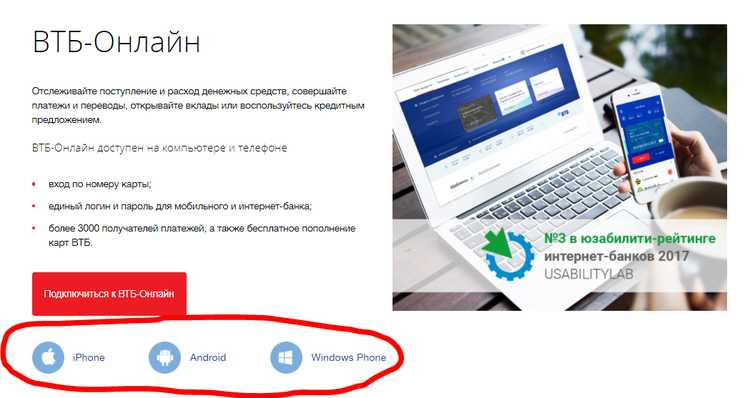

Мобильный банкинг

Теперь, правда, контролировать и управлять своими финансами можно не только с помощью компьютера, но и через мобильный телефон. Для этого понадобится только установить специальное приложение, скачать которое можно совершенно бесплатно, на сайте в том числе.

А какой банк предпочитаете Вы?

СберВТБ

Кто не знает, стоит указать, что наличие такого приложения в телефоне, даст держателю карты или владельцу счета следующий перечень возможностей.

- Мгновенно осуществлять переводы на другие карты, в том числе, и на карты сторонних финансовых структур.

- Оплачивать коммунальные платежи и пополнять счета мобильного телефона.

- Контролировать растраты и зачисления денежных средств на пластик.

Всё в одном флаконе

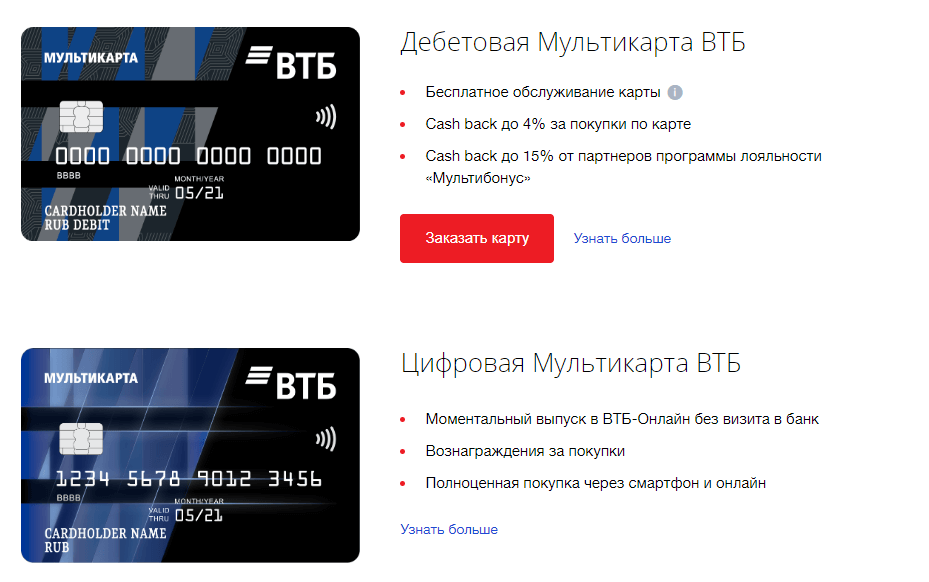

В портмоне россиянина зачастую можно найти сразу несколько пластиковых карт: с помощью одной выгоднее расплачиваться в ресторанах, другой – заправлять автомобиль, третьей – пользоваться заёмными средствами. ВТБ пошёл по качественно другому и очень интересному пути: карта одна, а владелец самостоятельно подключает к ней желаемую программу и может изменить её в случае необходимости.

Формально говоря, дебетовых карт в ВТБ всё-таки несколько. Приведём их полный список:

- Мультикарта (базовый стандарт);

- Мультикарта «Тройка» (с транспортным приложением для москвичей и жителей МО);

- Зарплатная Мультикарта;

- Пенсионная Мультикарта (с бесплатным обслуживанием);

- Мультикарта Привилегия;

- Цифровая Мультикарта;

- ВТБ – М.Видео.

Как снять деньги с дебетовой карточки Сбербанка

Снимается «наличка» так же просто, как и пополняется счет. Можно обратиться в банковское учреждение. Только в этом случае сотрудник выдает сумму, списанную с карточки. К слову, за эту услугу комиссия не взимается, если вы обращаетесь в банк-эмитент, то есть в Сбер. Если необходимо обналичить деньги в сторонней организации, следует сначала узнать размер комиссионного сбора.

Следующий способ – банкомат. Вставляете «пластик», вводите свой ПИН-код, в основном меню выбираете снятие наличных. Вводите сумму и подтверждаете операцию. Деньги будут выданы, а чек напечатан. Если на этом действия заканчиваются, забираете карточку.

Моментальная карта VISA Сбербанка

«Моментальная карта» – наиболее доступная для оформления среди дебетовых карт Сбербанка. Пластиковый платежный инструмент выдается сразу после подписания универсального соглашения с банком. Оформление занимает всего 20 минут, обслуживание бесплатное. Карта может участвовать в бонусной программе «Спасибо». При этом этот платежный инструмент имеет перечень ограничение при использовании за пределами страны и в интернете.

Максимально сумма проведения оплат в течение дня – 100 тыс. рублей, снять можно до 50 тыс. рублей. Такие карты не имеют функции экстренной выдачи средств при краже или утери платежного инструмента. При утере карты оформление новой производится без процедуры перевыпуска.

Дебетовые карты Сбербанка охватывают потребности пользователей из различных социальных категорий. Среди ассортимента пластиковых платежных инструментов СБ каждый сможет найти ту карту, которая подходит именно для его образа жизни.

Семейная банковская карта Альфа-банка

Альфа-Банк помогает сделать отношения между близкими людьми проще и прозрачнее.

С семейным счетом можно:

- совершайте покупки из общего семейного бюджета;

- следите за общими расходами, планируйте бюджет семьи;

- подключать до 4 х близких людей к семейному счету, включая детей от 7 лет;

- пополнять семейный счет в один клик;

- вы можете подключить или отключить участников семейного счета в любой момент в один клик.

В Альфа-Банке есть также медицинский бонус для участников семейной программы: круглосуточная консультация или одна бесплатная онлайн-консультация врача в клинике партнеров.

У каждого участника семейной программы своя карта, оформленная на него. Можно отключиться от семейного счета. Люди, которые не являются клиентами Альфа-Банка, могут пользоваться приложением и мобильным банком, видеть траты, только не смогут физически картой расплатиться в магазине.

Как активировать?

Чаще всего банковский продукт активирует сотрудник банка в момент выдачи. Процесс незаметен для клиента и занимает пару секунд. Но есть случаи, когда приводить пластик в рабочее состояние приходится самостоятельно.

Сделать это можно в отделении банка при предъявлении паспорта и договора обслуживания. Способ подходит для любого вида карт.

Звонок на горячую линию тоже активирует карту. Оператору придется сообщить:

- Паспортные данные;

- Номер карты;

- Кодовое слово.

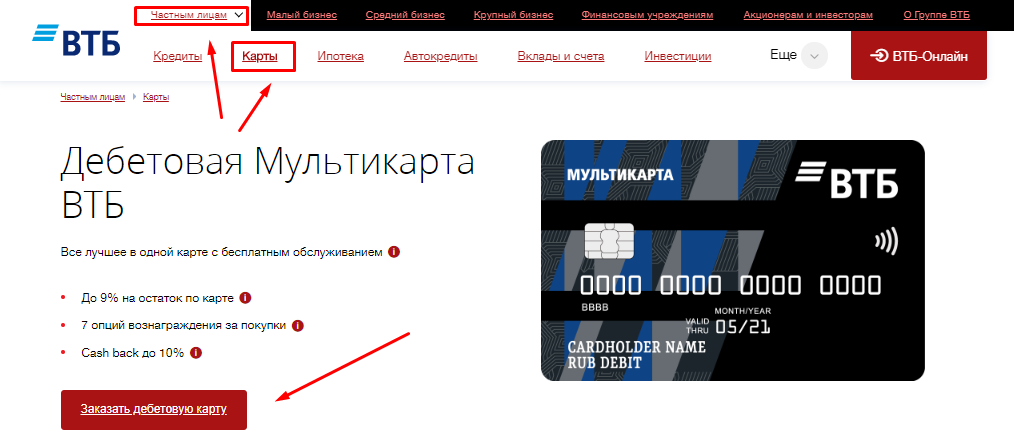

Через интернет

Активация возможна и через интернет-банк. Но способ подходит только для авторизованных ранее пользователей. Чтобы «запустить» финансовый инструмент в онлайн режиме потребуется:

- Зайти в интернет-банк;

- Выбрать опцию «неактивная карта»;

- Кликнуть на «запросить баланс».

Через банкомат

Банкоматы ВТБ доступны в каждом городе. Активировать банковский продукт можно и через терминалы по приему и выдаче наличных.

Чтобы карточка заработала, достаточно поместить ее в картоприемник, ввести PIN код и запросить баланс или выполнить любое другое доступное действие.

Мультивалютная карта Тинькофф

Итак, мы разобрались с вопросом, что такое мультикарта, и мультивалютная карта Сбербанка. Теперь, поговорим о мультивалютной карте Тинькофф. Прежде всего, нужно сказать что это за карта.

Это дебетовая банковская карта банка Тинькофф. Её основной счёт может разделяться на четыре разные валюты. Например, евро, доллар, рубли, гривны и другие валюты.

Такая мультивалютная карта называется Тинькофф Блэк. Оформить её можно прямо на сайте Тинькофф – (www.tinkoff.ru/cards/debit-cards/tinkoff-black). Данная карта с кэшбеком 30%. При использовании этой карты Вы будете получать 6% годовых на остаток по счёту. С каждой потраченной суммы денег можно получить их возврат. Например, со 100 рублей 1% и так далее.

Если на этой карте будет 30 000 рублей, то платить за её обслуживание Вам не придётся. А за месяц её стоимость недорогая, достаточно заплатить за её использование всего 99 рублей.

Как открыть карту: где, сколько стоит и срок изготовления

Дебетовую карту можно заказать в любом отделении Сбербанка (17 493 подразделения в 83 субъектах РФ) или онлайн, оставив заявку на сайте. Сделать это может только гражданин, имеющий постоянную или временную регистрацию на территории РФ (с 14 лет самостоятельно или с 7 лет для дополнительной карты с согласия законных представителей).

Подать заявку можно двумя способами:

1. Лично посетить отделение Сбербанка, оформить заявление в банке и заключить договор.

2. Подать заявку онлайн. Для этого надо пройти 3 простых шага:

- заполнить ФИО русскими и латинскими буквами, электронную почту и мобильный телефон;

- ввести паспортные данные;

- выбрать адрес отделения банка, где будете забирать платежное средство.

После одобрения заявки надо прийти в банк в назначенный день и получить карту.

Карту можно открыть в рублях, долларах США и евро на срок от 3 до 5 лет (в зависимости от вида). Плата за оформление не берется. Ответ на вопрос, сколько делается карта, зависит от ее типа. Неименные (моментальные) выдаются сразу. Остальные – в среднем от 10 до 14 дней.

Дебетовые карты Сбербанка

Классическая карта включает стандартный довольно широкий комплекс возможностей:

- стоимость обслуживания – 750 рублей в год;

- выпуск в рамках зарплатной программы:

- возможность оформления дополнительных карт;

- участие в акциях и возможность получения различных скидок и предложений от партнеров Сбербанка;

- возможность снятия денежных средств в дочерних банках за границей на тех же условиях, что и в России.

Золотая карта отличается наличием спектра дополнительных привилегированных возможностей и условий обслуживания:

- стоимость обслуживания – 3000 рублей в год;

- валюта: рубли, доллары, евро;

- участие в акциях и возможность получения различных премиальных скидок и предложений от партнеров Сбербанка;

- возможность оформления дополнительных карт, в том числе карты для ребенка 7+;

- возможность снятия денежных средств в дочерних банках за границей на тех же условиях, что и в России.

Платиновая карта

- стоимость обслуживания – 10 000 рублей в год;

- валюта: рубли, доллары, евро;

- участие в акциях и возможность получения различных премиальных скидок и предложений от партнеров Сбербанка;

- возможность оформления дополнительных карт, в том числе карты для ребенка 7+;

- возможность снятия денежных средств в дочерних банках за границей на тех же условиях, что и в России;

- возможность оформления премиальной карты Visa Platinum «Подари жизнь» для оказания финансовой помощи онкобольным детям.

Премиальная карта обладает широким спектром Vip-возможностей и высокой степенью защиты финансовых средств:

- персональный менеджер;

- стоимость обслуживания – 2500 рублей в месяц, если баланс карты менее 2,5 млн. рублей. Если суммарный баланс больше или равен 2,5 млн. рублей – обслуживание бесплатное;

- повышенные бонусы по программе «Спасибо»;

- участие в акциях и возможность получения различных премиальных скидок и предложений от партнеров Сбербанка;

- возможность оформления дополнительных карт, в том числе карты для ребенка 7+;

- возможность снятия денежных средств в дочерних банках за границей на тех же условиях, что и в России;

Молодежная карта выдается лицам, достигшим 14 или 18 лет (в зависимости от типа карты) и дает возможность получать до 10% от суммы покупок в виде бонусов «Спасибо от Сбербанка»:

- стоимость обслуживания – 150 рублей в год;

- выдается лицам до 25 или до 30 лет;

- в стоимость обслуживания включена функция пополнения счета мобильного телефона, путем отправления одного СМС;

- в стоимость обслуживания включена возможность совершения переводов, зная только номер телефона получателя;

- возможность участия в различных акциях и программах.

Социальная карта выдается лицам, достигшим пенсионного возраста, и позволяет начислять на остаток средств повышенные проценты:

- стоимость обслуживания – бесплатно;

- 3,5% годовых на остаток средств на карте;

- возможность оформления дополнительных карт;

- участие в акциях и возможность получения различных скидок и предложений от партнеров Сбербанка;

- возможность снятия денежных средств в дочерних банках за границей на тех же условиях, что и в России.

Карта мгновенной выдачи Momentum отличается тем, что ее можно оформить в любом отделении Сбербанка за 10 минут. Она обладает урезанным спектром возможностей, так как не имеет имени держателя карты и действует только на территории России:

- стоимость обслуживания – бесплатно;

- срок оформления – моментально;

- участие в акциях и возможность получения различных скидок и предложений от партнеров Сбербанка.

Детская карта 7+ выпускается в виде дополнительной карты к родительской и может быть оформлена на детей в возрасте от 7 лет.

- стоимость обслуживания – зависит от типа карты родителя;

- ребенок может пользоваться денежными средствами родителей в пределах установленного лимита;

- все операции контролируются родителям посредством СМС сообщений, поступающих от банка.

Карта с индивидуальным дизайном предлагается клиентам, желающим отличаться от других:

- можно выбрать любой дизайн карты (за исключением запрещенных законом);

- стоимость обслуживания – 750 рублей в год;

- стоимость индивидуального дизайна – 500 рублей;

- платежная система – только Visa;

- возможность оформления дополнительных карт;

- участие в акциях и возможность получения различных скидок и предложений от партнеров Сбербанка.

Виртуальная карта не имеет физического носителя и предназначена исключительно для оплаты покупок в интернете путем указания реквизитов при совершении операции:

- стоимость обслуживания – 60 рублей в год;

- возможность привязать к электронным кошелькам.

Зарплатная Мультикарта ВТБ

Шикарная карта, предназначенная для получения заработной платы. Карта обладает всеми возможностями и привилегиями Мультикарты: бесплатное обслуживание (первый месяц независимо от трат, со второго месяца — при тратах по карте от 5 тысяч рублей), возможность оформить бесплатно 5 дополнительных карт, доход на остаток по карте — до 9 % в год, 6 опций с вознаграждениями за покупки, кэшбэк — до 10 %, бесплатное пополнение с карт сторонних банков через Сервис ВТБ-Онлайн, а так же бесплатные push-уведомления. Оформление дебетового пластика доступно на официальном сайте ВТБ. Жителям Москвы и Санкт-Петербурга карту могут доставить курьером. Гражданам других регионов России, для получения нужно обратиться в офис Банка.

Чтобы получать больше вознаграждений по дебетовой карте, оформите дополнительные карты для членов семьи. Бесплатно разрешено оформить до пяти дополнительных карт. Все покупки с этих карт суммируются, поэтому процент вознаграждений будет выше.

Дебетовая Мультикарта ВТБ Тройка

Дебетовая карта оформляется с транспортным приложением «Тройка». Картой можно пополнить свой проездной через ВТБ-Онлайн или в банкоматах. Дебетовая Мультикарта ВТБ «Тройка» разработана для проезда на городском транспорте и в пригородных электропоездах Москвы и Московской области. Валюта карты: рубли РФ, доллары США, евро. Если Вы не Гражданин РФ, то для оформления карты Вам нужно обратиться в отделение Банка ВТБ. Подробную информацию можно получить, позвонив на номер телефона: 8 (800) 100-24-24 (круглосуточно).

Преимущества карты:

- Бесплатное обслуживание карты при покупках от 5 000 рублей в месяц (в первый месяц карта обслуживается бесплатно при любых тратах);

- На собственные средства карты будет начисляться доход от 2 до 9 % годовых (в зависимости от ежемесячных трат по карте);

- Кэшбэк до 10 % от суммы покупки;

- Выберете одну из шести бонусных опций, и получайте вознаграждение от Банка ВТБ;

- Снятие наличных без комиссии в банкоматах ВТБ и Почта Банка;

- Пополнение карты без комиссии с карт сторонних банков через Сервис ВТБ-Онлайн.

Преимущества Сбербанка

Согласно статистическим данным, самым популярным кредитом, который пользуется большим спросом среди граждан, является потребительский займ на любые цели.

- Годовая процентная ставка:

- минимальная отметка – 12,9%;

- максимальная отметка – 19,9%.

- Срок использования кредитных денежных средств:

- от полугода;

- до 5 лет.

- Размер кредита, который может получить каждый гражданин РФ (это, кстати, может быть как ипотека, так и автокредит):

- минимальная сумма – 40 тысяч рублей;

- максимальная сумма (без обеспечения) – 3 миллиона рублей;

- максимальная сумма (при наличии залога или поручителя) – 5 миллионов рублей.

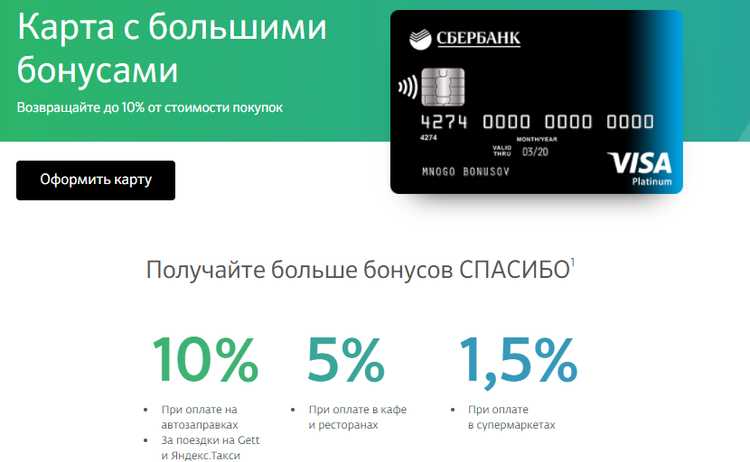

Сбербанк относительно недавно представил вниманию россиян «Карту с большими бонусами», использование которой при определенных покупках возвращает на бонусный счет клиента определенную часть денег от суммы покупки.

- 10% от размера чека (при оплате товаров на автозаправках или при оплате услуг через Яндекс. Такси).

- 5% от суммы платежа (во время расчета в заведениях быстрого питания, ресторанах и разнообразных кафе).

- 1,5% от суммы совершенных покупок в гипермаркетах, супермаркетах и продовольственных магазинах, в которых есть терминал.

Такого рода приложение, позволяет гражданину не выходя из дома осуществлять ряд следующих действий.

- Осуществлять перевод денег как на карты, так и по произвольным реквизитам.

- Открывать, повышать и закрывать кредитный лимит по своим пластикам.

- Оплачивать коммунальные счета.

- Пополнять счета мобильного телефона.

- Подавать заявку на получение кредита и иных продуктов банка.

Сбербанк России, в принципе, очень лояльно относится ко всем своим клиентам, но, как бы там ни было, к гражданам, которые получают зарплату или пенсию на счет данной финансовой структуры – отношение особое.

- При желании оформить заявку на получение займа на сайте банка, от заемщика будет потребовано быть зарегистрированным в системе интернет-банкинга, что подразумевает под собой требование к наличию зарплатной или пенсионной карты от Сбербанка;

- Среди требований к стажу работы заемщика, есть следующее: не менее 6 месяцев на текущем месте работы, и не менее 1 года общего стажа. Если ссуду хочет взять зарплатный клиент финансовой структуры, на него данное требование не распространяется.

Возможно вы искали:

- какая кредитная карта выгоднее втб или сбербанк;

- какую зарплатную карту выбрать втб или сбербанк;

- что лучше втб или сбербанк для юридических лиц;

- в каком банке лучше работать втб или сбербанк;

- дебетовая карта сбербанка или втб что выбрать;

- какая банковская карта лучше втб или сбербанк;

- какая дебетовая карта лучше втб или сбербанк

Плюсы и минусы

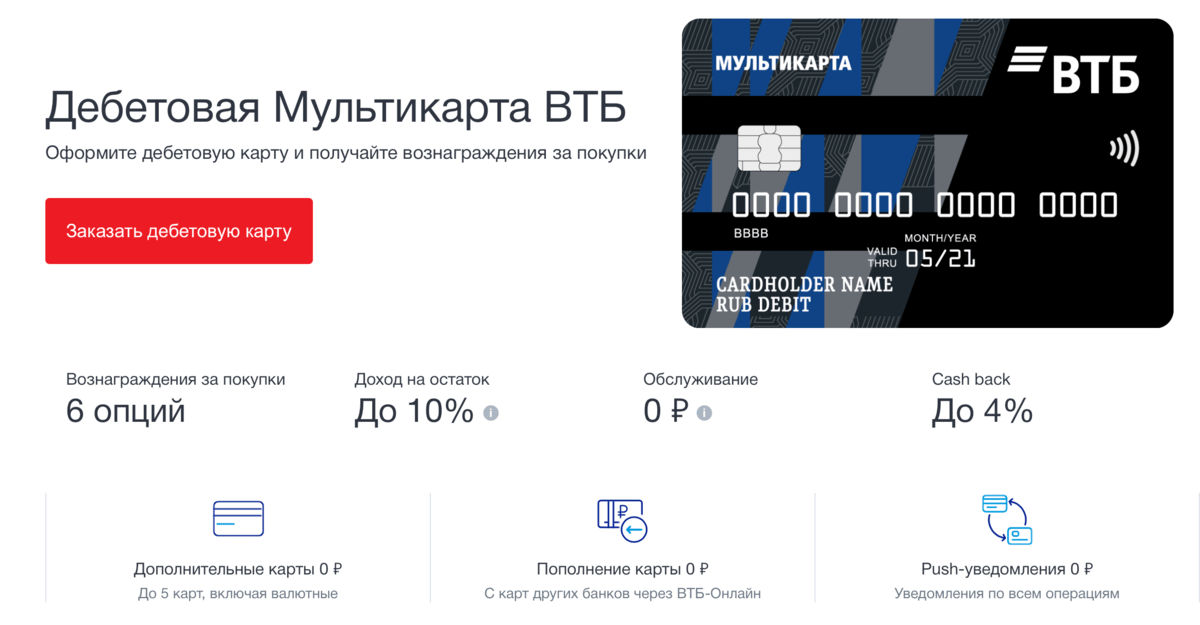

Мультикарта ВТБ, действительно, сочетает в себе преимущества нескольких банковских продуктов. Объективные плюсы карты:

- Бесплатное обслуживание, не предполагающее требований к минимальному обороту.

- Базовый кешбэк в размере 1% начисляется при любом обороте.

- Бонусная программа представлена самыми востребованными категориями.

- Пакет опций можно ежемесячно обновлять.

- Клиент ежемесячно может менять продукт для начисления повышенной ставки.

- На неиспользованный остаток средств начисляется процентная ставка.

- Предоставляется значительный лимит на бесплатное снятие наличных и денежные переводы.

- При оформлении кредита предлагается пониженная на несколько процентов ставка.

Мультикарта ВТБ имеет минусы, которые заключаются в том, что:

- отсутствуют категории, по которым можно получать повышенный кешбэк;

- расширенный уровень вознаграждений доступен при обороте по карте, исчисляемом в десятке тысяч рублей;

- нельзя бонусы и мили обменивать на реальные деньги.

VISA или MasterCard?

Имеет ли значение платежная система, через которую будут осуществляться транзакции? Как мы уже сказали выше, два крупнейших мировых финансовых оператора – это компании VISA и MasterCard. Если мы владеем дебетовой картой Сбербанка, ВТБ24, или же, Bank of America, – нас будет обслуживать либо одна, либо другая система. Технологические возможности этих корпораций практически идентичны. Какой бы системой ни управлялась конкретная дебетовая карта, отзывы клиентов банка, ее эмитировавшего, в последнюю очередь касаются того, присутствует ли на поверхности пластика значок VISA или MasterCard.

Карты, обслуживаемые ими, принимаются почти во всех странах мира. Поэтому, как считает большинство экспертов, ни одна из компаний не обладает однозначным преимуществом перед другой. Можно выбирать карты, обслуживаемые любой системой.

Что еще нужно знать при выборе дебетовой карты

При выборе персональной дебетовой карты рекомендуется обращать внимание на все нюансы сотрудничества с банками. Для беспристрастного сравнения условий выпуска и работы дебетовой карты воспользуйтесь сервисом по подбору финансовых предложений

Наши редакторы составили рейтинг банковских карт беспристрастно, без рекламных целей. Что есть в рейтинге:

- Дебетовые карты от федеральных и региональных банков, полный список актуальных предложений с постоянным обновлением информации;

- Информация по стоимости обслуживания, лимитам на хранение наличных и финансовые операции;

- Сравнение бонусов, кэшбека, овердрафта и других дополнительных опций;

- Прямые ссылки на оформление заявки онлайн для каждой дебетовой карты.

Тарифы по дебетовым картам Сбербанка

| Visa Classic / MasterCard Standard | Visa Classic “Momentum” / MasterCard Standard “Momentum” | Visa Classic “Молодежная” / MasterCard Standard “Молодежная” |

| Стоимость годового обслуживания | ||

750 руб. / 25 $ / 25 € (1-й год обслуживания) | Бесплатно | 150 руб. (1-й год обслуживания) |

| 450 руб. / 15 $ / 15 € (все последующие годы) | Бесплатно | 150 руб. (1-й год обслуживания) |

| Стоимость перевыпуска | ||

Бесплатно (очередной) | Бесплатно | Бесплатно (очередной) |

150 руб. / 5 $ / 5 € (досрочный перевыпуск в случае утраты карты, ПИН-кода, изменения личных данных держателя) | Бесплатно | 150 руб. (досрочный перевыпуск в случае утраты карты, ПИН-кода, изменения личных данных держателя) |

| Пополнение наличными в банкоматах и кассах банка | ||

| Бесплатно | Бесплатно | Бесплатно |

| Выдача наличных в банкоматах и кассах банка | ||

Без комиссии (в пределах суточного лимита) | Только там, где открыт счет: без комиссии (в пределах суточного лимита) | Без комиссии (в пределах суточного лимита) |

В другом территориальном банке: 0,75 % от суммы выдачи (в пределах суточного лимита) | ||

0,5 % (от суммы превышения суточного лимита) | Только там, где открыт счет: 0,5 % (от суммы превышения суточного лимита) | 0,5 % (от суммы превышения суточного лимита) |

| В другом территориальном банке: 0,75 % (от суммы превышения суточного лимита) | ||

| Выдача наличных в банкоматах и кассах других банков | ||

В банкоматах: 1 % от суммы, но не менее 100 руб. / 3 $ / 3 € | 1 % от суммы, но не менее 150 руб. / 5 $ / 5 € | В банкоматах: 1 % от суммы, но не менее 100 руб. |

| В кассах: 1 % от суммы, но не менее 150 руб. / 5 $ / 5 € | В кассах: 1 % от суммы, но не менее 150 руб. | |

| Лимит выдачи наличных денежных средств | ||

| В сутки: 150 000 руб. | В сутки: 50 000 руб. | В сутки: 150 000 руб. |

| В месяц: 1 500 000 руб. | В месяц: 100 000 руб. | В месяц: 1 500 000 руб. |

| Оплата картой | ||

| Без комиссии | Без комиссии (лимит на проведение операций оплаты – 100 000 руб. в сутки) | Без комиссии |

| Visa Classic / MasterCard Standard | Visa Classic “Momentum” / MasterCard Standard “Momentum” | Visa Classic “Молодежная” / MasterCard Standard “Молодежная” |

| Достоинства | ||

|

|

|

| Недостатки | ||

|

|

|

Виды валютных карт

Сбербанк предлагает клиентам выгодные валютные карты. Ниже представлены тарифы и условия.

Золотая карта Аэрофлот

Золотой пластик Аэрофлот – настоящая находка для путешественников. За ежедневные покупки клиентам начисляются бонусы в виде миль. Их тратят на покупку билетов на перелет в транспорте Аэрофлот и других авиакомпаний, входящих в состав SkyTeam. Бонусы можно обменять на покупку товаров и сувениров у партнеров и повышение класса обслуживания.

Условия пользования валютной дебетовой картой Аэрофлот от Сбербанка:

- бесплатный выпуск и перевыпуск;

- ежегодное обслуживание составляет 3500 ₽/120 $/120 €;

- при оформлении клиент получает 1000 миль в подарок;

- при открытии дополнительного пластика ее обслуживание составляет 3000 ₽/100 $/100 €;

- максимальный размер бесплатного снятия наличных составляет 500000 ₽ в банкоматах и кассах банка;

- если требуется снять более 500000 ₽ наличных, операция проводится через кассу, взимается комиссия 0,5% от суммы;

- снятие наличных в банкоматах сторонних банков сопровождается начислением комиссии в размере 1% от суммы;

- за каждые потраченные 60 ₽ начисляется 1 миля.

С момента выпуска карточка активна на протяжении 3 лет. Доступные валюты – рубль, доллар, евро. Платежная система – VISA.

Карта Аэрофлот Signature

Премиальная валютная карта Аэрофлот Signature от Сбербанка позволяет клиентам 24/7 решать вопросы по номеру горячей линии 900, без очереди посещать отделения банка. Кроме этого, к держателю прикрепляется персональный менеджер, который в кратчайшие сроки ответит на вопросы и решит возникшую проблему.

Условия пользования пластиковой карточкой:

- ежегодная плата за обслуживание составляет 12000 ₽/250 $/250 €;

- при открытии дополнительной карты, стоимость ее обслуживания составляет 2500 ₽/ 75 $/75 € в год;

- бесплатный выпуск и перевыпуск;

- за каждые 60 рублей начисляется 2 мили;

- максимальный размер бесплатного снятия наличных составляет 500000 р в банкоматах и кассах банка;

- если требуется снять более 500000 ₽ наличных, операция проводится через кассу, взимается комиссия 0,5% от суммы;

- снятие наличных в банкоматах сторонних банков сопровождается начислением комиссии в размере 1% от суммы;

- отсутствует комиссия если ежемесячная сумма снятия наличных не превышает 5 млн ₽;

- предоставляется бесплатная функция «Мобильный банк».

Валюты, доступные к открытию – рубль, евро, доллар. Платежная система – VISA. При оплате покупок за рубежом комиссия не взимается.

Моментальная валютная карта

Получить моментальную валютную карту от Сбербанка можно в день обращения. Для ее оформления посещают офис компании.

Условия пользования карточкой:

- бесплатное обслуживание;

- стоимость опции «Мобильный банк» составляет 60 ₽ в месяц;

- снятие наличных до 50000 ₽ в день в банкоматах и кассах компании без комиссии;

- более 50000 ₽ единовременно снимают в кассах сбербанка, начисляется комиссия в размере 0,5% от суммы;

- начисление бонусов Спасибо до 30% от суммы покупки.

Валютная моментальная карта выпускается в двух платежных системах – VISA и Mastercard. Выбор за клиентом. Доступные валюты – рубль, доллар, евро.

Мультивалютная карта Сбербанка

Раньше мультивалютную карту можно было заказывать в Сбербанке, до 2021 года. Но, сейчас её можно заказать только в таких банках, как Тинькофф, Альфа банк, и БинБанк. Сегодня, Сбербанк предлагает пользователям просто привязать к своему счёту уже готовые и рабочие карты. У Сбербанка есть ещё различные предложения своим клиентам.

Например, «Молодёжная карта», для путешествий «Аэрофлот» карта «Подари жизнь» (для благотворительности) и обычная пластиковая карта Виза, «Золотая карта» для полного использования банковских услуг.

Из числа мультивалютных карт Сбербанка, которые есть у людей, разделены на несколько видов: MasterCard Standart и Visa Classic. Они могут быть добавлены к различным счетам и валютам.

Срок действия этих карт три года. Первая стоит 750 рублей, а вторая 450 рублей. Если снимать наличные с этих карт, то комиссии нет. В других банкоматах, которые не относятся к Сбербанку, комиссию берут не менее одного процента.

Выводы

Итак, Сбербанк предлагает большой ассортимент различных дебетовых карт, которые отличаются условиями обслуживания, тарифами и набором «бонусных» параметров. В ассортименте продуктов Сбербанка имеются как классические дебетовые карты, так и партнерские продукты. А также «мильные» карточки и социальный пластик.

Любой человек может выбрать среди предложений Сбербанка оптимальное именно для него, и будет уверен в сохранности средств на счете и максимальном уровне безопасности платежей. Однако стоит заметить, что бонусы и скидки по партнерским программам, а также проценты на остаток по карте у Сбербанка далеки от максимальных – если для вас именно это является ключевым фактором, то стоит рассмотреть предложения и других банков.