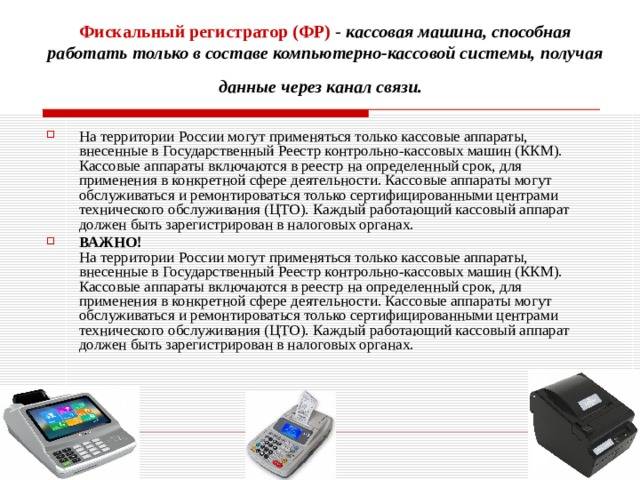

Что представляет собой фискальный регистратор

Перед тем, как говорить о фискальном регистраторе, стоит разобраться в том, какая бывает кассовая техника. Нередко эксплуатируются автономные аппараты, для работы с которыми нет нужды подключать их к компьютерам. С ними нужно работать вручную — кассир прописывает нужную сумму товара, и эта сумма потом выбивается на чеке. Автономные аппараты считаются простыми в использовании, не требуют особого внимания — единственное, их время от времени нужно ставить на зарядку.

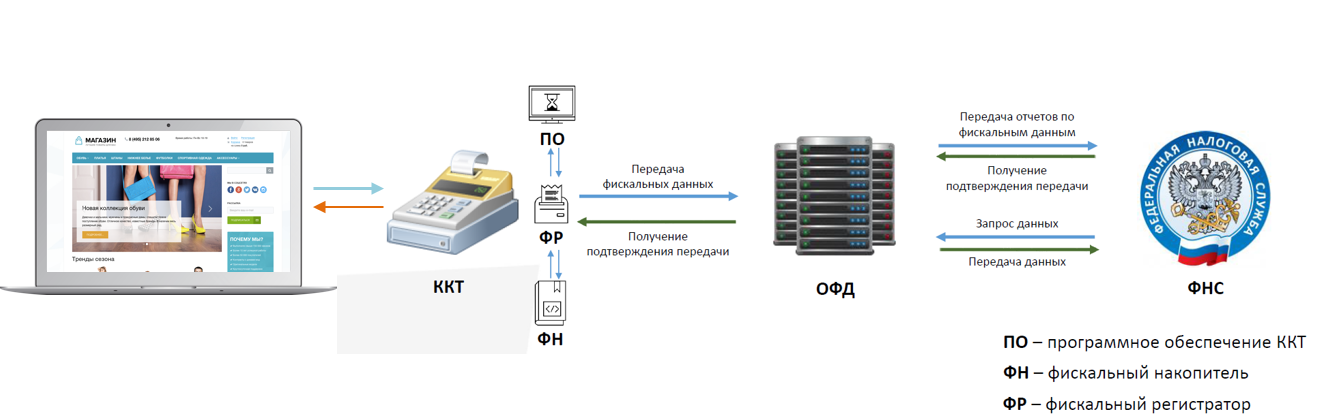

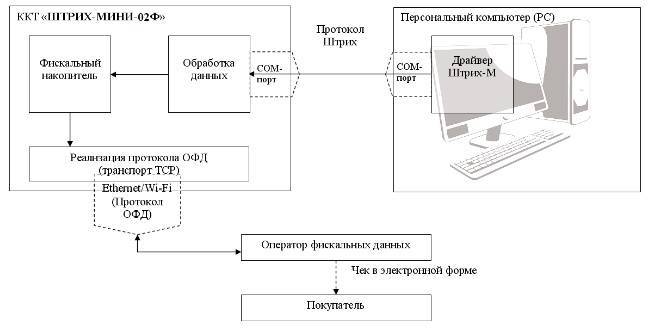

Фискальный регистратор — это устройство, которое не работает самостоятельно. Оно является одним из элементов торгового комплекса. Торговый учет производится при помощи компьютера. Регистратор сначала подключают к ПК, после чего на компьютер устанавливается специальный программа, которая впоследствии будет собирать и фиксировать все данные. Помимо этого, ПО вмещает справочник товаров с ценами и прочей информацией, что дает возможность автоматизировать процесс выдачи чека и устранить риски неправильного набора данных.

Иными словами, фискальный регистратор — это миниатюрный принтер, который используют для записи информации всех платежных операций и печати чеков. Сведения, которые фиксируются модулем, передаются далее в налоговую службу. Далее данные сверяются с теми, которые были представлены в налоговой декларации. Если они не одинаковы, сумму выплат, скорее всего, пересчитают.

Отличия накопителя и регистратора

Устройства фискального регистратора и фискального накопителя – совершенно разные предметы разговора. Обозначим разницу.

Фискальный накопитель – нередко одна из составляющих устройства регистратора. Иными словами, это аналог некогда популярного ЭКЛЗ. Получает данные кассового чека, определенным образом обрабатывает их, после чего подписывает фискальным признаком. Что дальше? Данные по чеку и фискальный признак отправляются устройством оператору фискальных данных. От него накопитель уже получает специальную квитанцию (также подписанную фискальным признаком, но уже оператора) и сохраняет в своей памяти сведения по чеку.

Самое важное: накопители приходится менять на новые по мере истечения срока “годности” ключа фискального признака. В большинстве случаев период ограничивается 13-ю месяцами, лишь в редких случаях – 36-ю (для продавцов на так называемых спецрежимах)

Как только память устройства заканчивается, его обязательно заменить на новое. Если продавец этого не сделает (сведения перестанут передаваться в инспекцию), то кассу по законодательству блокируют, и магазин не может работать.

А фискальный регистратор со встроенным накопителем способен превратить любую ККМ в онлайн-кассу. Есть и кассовые аппараты с уже имеющимися в системе фискальными накопителями.

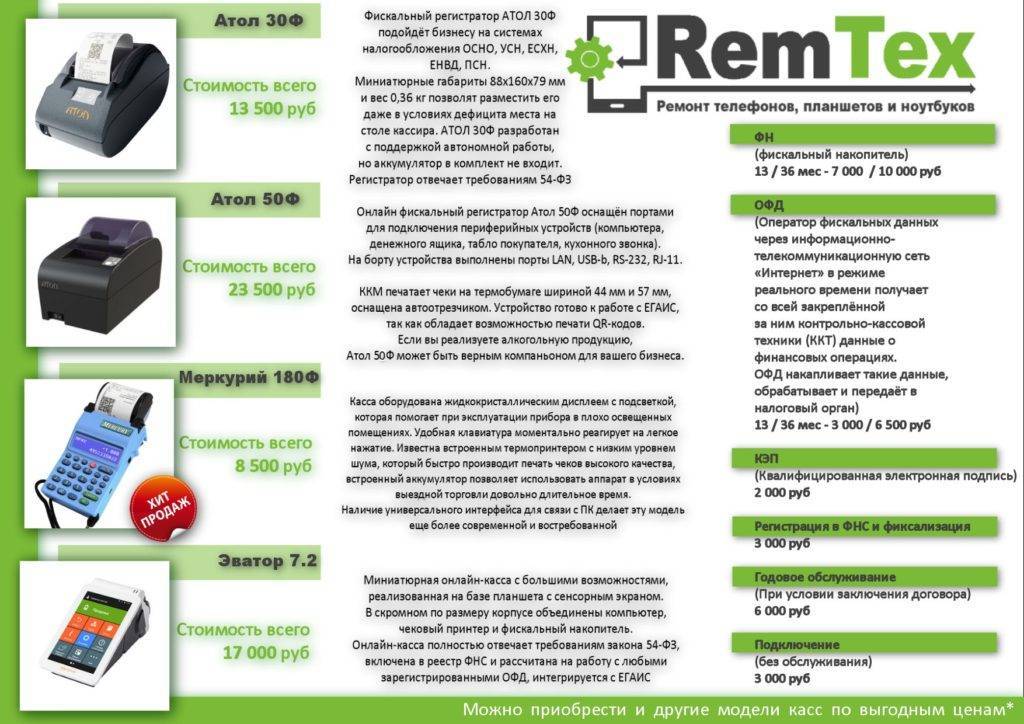

С первого июля 2017 года кассовые аппараты ИП в РФ обязаны содержать таковой накопитель. Специально для этого многими производителями были разработаны бюджетные модели для малого бизнеса.

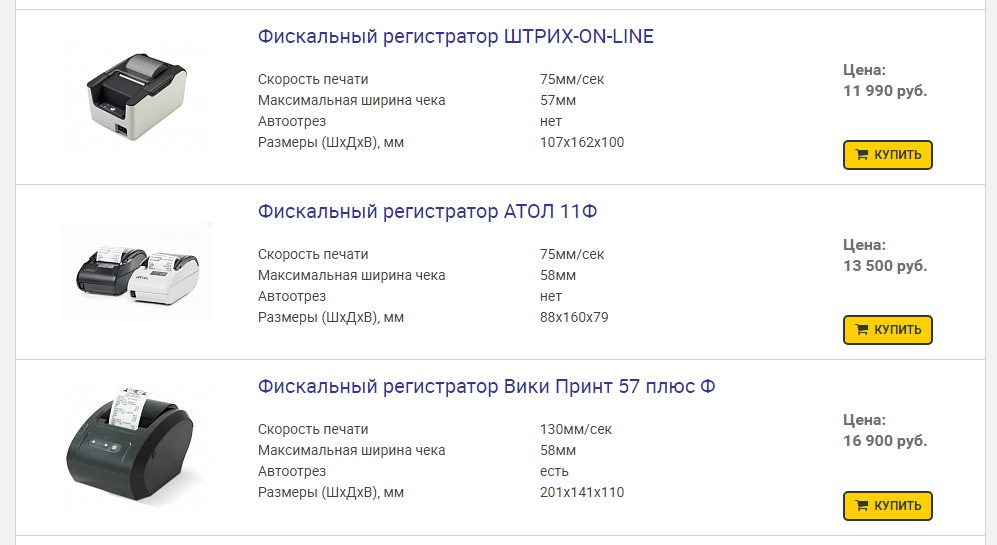

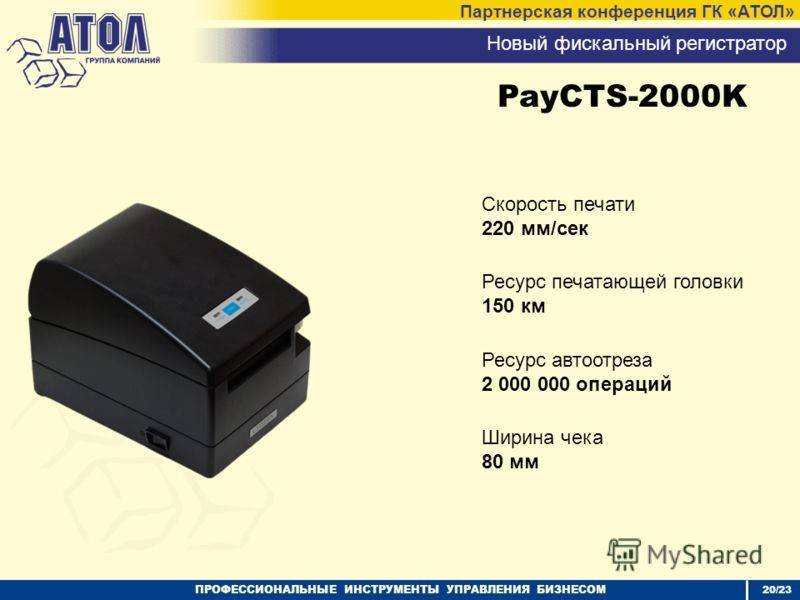

Критерии выбора регистратора: обработка чековой бумаги

Следующий критерий, по которому могут выбираться фискальные регистраторы — реализованные в них механизмы обработки чековой бумаги

На что следует обращать внимание в данном случае?. Непосредственно обработка чековой бумаги обычно начинается уже в момент ее вставки в регистратор

Одни модели предполагают осуществление процедуры размещения бумаги в печатающих элементах устройства вручную, другие приспособлены к осуществлению данных операций автоматически. Совершенно логично, что разница в цене соответствующих решений может быть довольно заметной. Но переплата здесь, как и в случае со скоростью печати чеков, может быть более предпочтительным с точки зрения эффективности бизнеса подходом, чем открытие второй кассы при регулярном отвлечении кассира на обслуживание фискального регистратора с ручным механизмом размещения бумаги в печатающем устройстве

Непосредственно обработка чековой бумаги обычно начинается уже в момент ее вставки в регистратор. Одни модели предполагают осуществление процедуры размещения бумаги в печатающих элементах устройства вручную, другие приспособлены к осуществлению данных операций автоматически. Совершенно логично, что разница в цене соответствующих решений может быть довольно заметной. Но переплата здесь, как и в случае со скоростью печати чеков, может быть более предпочтительным с точки зрения эффективности бизнеса подходом, чем открытие второй кассы при регулярном отвлечении кассира на обслуживание фискального регистратора с ручным механизмом размещения бумаги в печатающем устройстве.

Есть, безусловно, и иные значимые критерии, на которые предприниматель может ориентироваться при выборе фискального регистратора. В числе таковых — ширина распечатываемых чеков. Изучим его подробнее.

ИНН Кассира

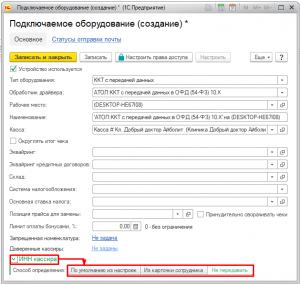

Сразу в настройках ФР указывается «ИНН кассира» с тремя вариантами настроек (Рис.11):

— По умолчанию из настроек;

— Из карточки сотрудника;

— Не передавать;

Рис.11 Настройка ИНН

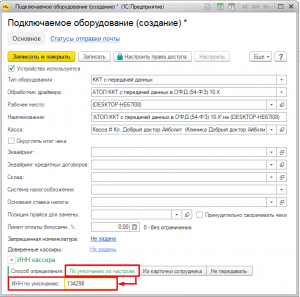

Выбор «По умолчанию из настроек» — будет брать ИНН из настроек ФР. При выборе этого варианта появляется поле, где указывается ИНН кассира (Рис.12):

Рис. 12 Настройка ИНН «по умолчанию»

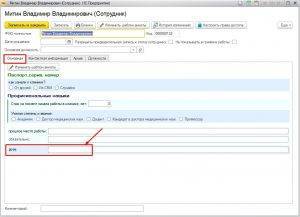

Для выбора ИНН «Из карточки сотрудника» предварительно в карты сотрудника должен быть добавлен и заполнен соответствующий вопрос анкеты (обязательно при добавлении вопроса анкеты нужно указать тип вопроса — «элементарный вопрос анкеты сотрудника», тип ответа — строка, длинна 12 символов) (Рис.13),

Рис. 13 ИНН в карте сотрудника

и при настройке ИНН в ФР нужно выбрать именно этот вопрос (Рис.14):

Рис. 14 Выбор варианта ИИН из карты сотрудника

При выборе «Не передавать» — в чеке не будет информации по ИНН кассира.

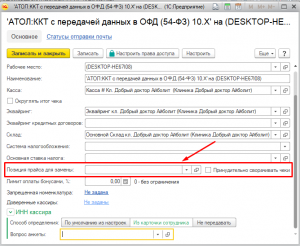

В окне настроек есть возможность настройки «позиция прайса для замены» и «Принудительно сворачивать чеки» (Рис.15):

Рис. 15 Настройка поля «Прайс для замены» и «Принудительного сворачивания чека»

«Позиция прайса для замены» — это номенклатура для подстановки в поля аванса, долга или переплаты в чеках.

Если же включён флаг «Принудительно сворачивать чеки», Енот будет сворачивать все позиции чека до этой одной позиции.

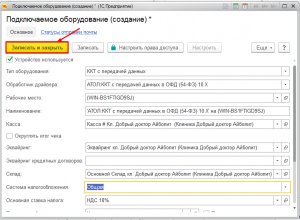

После заполнения всех полей нажимаем кнопку «Записать и закрыть» (Рис.16):

Рис.16 Сохранение настроек

Что говорит Закон об использовании кассовой техники

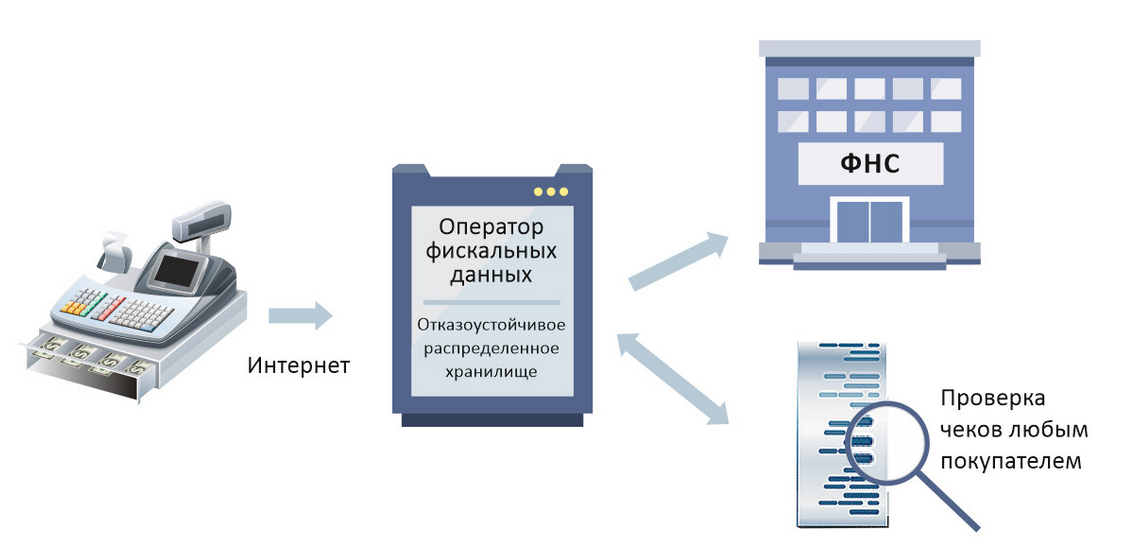

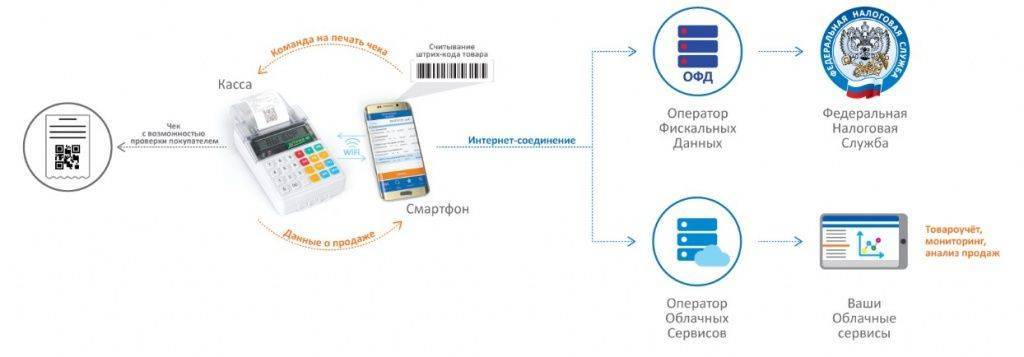

Фискальные регистраторы — это не прихоть владельцев торговых заведений. Их использование контролируется законом 54-ФЗ «О применении контрольно-кассовой техники». В нем четко описано, как должны сотрудничать торговые точки с налоговой инспекцией. Там можно прочесть о том, что все данные о продаже товара с чеком необходимо передавать налоговым органам, используя при этом интернет. Посредником в этом случае выступает оператор фискальных данных. Из этого можно сделать вывод, что фискальный регистратор служит онлайн-кассой, которая должна быть обязательно зарегистрирована в налоговой системе.

В 54-ФЗ также идет речь о сути данных, которые необходимо выбивать на чеке, а потом формировать их них отчет. Среди этих данных можно особо выделить список проданных товаров с учетом всех скидок, обязательным указанием цен. Там же должен быть ИНН продавца, фискальный признак, а также номер кассового модуля. Указывается такой момент, что оригинальный чек нужно отдавать покупателю или клиенту, потребляющему те или иные услуги. В ином случае чек передается по электронной почте, если покупатель хочет получить его в таком виде.

Проверка канала обмена данными

Для начала необходимо проверить выбранный канал связи на кассовом аппарате.

По умолчанию все атоловские фискальные регистраторы работают через USB , но на всякий случай лучше проверить и провести такую последовательность действий:

- Выключаем кассу.

- Зажимаем кнопку прокрутки чековой ленты и не отпускам её!

- Включаем кассу.

- Ждём пятого сигнала и отпускаем кнопку.

- Должен распечататься чек с сервисным режимом.

- Нажимаем два раза кнопку прокрутки чековой ленты, чтобы попасть в нужный нам режим.

- ККТ печатает чек с действующим каналом связи.

- Если необходимо изменить канал, то действуем по аналогии — зажимаем кнопку и ждём соответствующий сигнал. Должна распечататься фраза «USB включен».

- Чтобы выйти в рабочий режим – нажмите кнопку один раз.

Продемонстрирую это на видео:

Что изменилось в 2016 году

Ранее действовал закон №54-ФЗ, регулирующий работу контрольно-кассовых машин. Но принятый позже ФЗ от 03.07.2016 №290-ФЗ внес существенные изменения, которые коснулись представителей малого бизнеса. Законодательный акт ответил на вопрос – нужен ли фискальный регистратор для ИП. Были установлены жесткие рамки, регулирующие работу с использование ККМ.

Теперь каждому хозяйствующему субъекту, не зависимо от организационно-правовой формы, требуется установка фискального регистратора. Старое оборудование для печати чеков демонтируется. Поскольку вся поступающая и выдаваемая информация фиксируется в памяти устройства, то можно передавать ее в налоговую службу в режиме реального времени, что позволяет государству более эффективно контролировать частный бизнес.

Особенно это важно при продаже алкоголя. Фискальный регистратор с передачей данных позволяет не просто регистрировать продаваемое спиртное (как того требуют новые правила), но также отслеживать количество реализуемой продукции и передавать данные для ЕГАИС

Подобная мера применяется даже для пива, не говоря уже о крепких алкогольных напитках.

Единственным послаблением закона является возможность постепенного перехода на подключение фискального регистратора. Первыми на новую форму ведения расчетов с населением должны перейти крупные предприятия и торговые сети, а к концу 2017 года все предприниматели обязаны производить печать чеков на фискальном регистраторе.

Поэтому вопрос, нужен ли фискальный регистратор для ИП отпадает. Это условие прописано в законе, который регулирует операции с участием кассового оборудования.

На видео: Как поставить фискальный регистратор на учет с подключением к ОФД

Применение фискальных аппаратов в составе онлайн-касс

Одним из видов контрольно-кассовой техники является онлайн-касса. Она отличается тем, что нет никакой возможности передавать данные о платежах в налоговую — не получится делать это в режиме реального времени. А ведь своевременная подача информации в соответствующие инстанции упрощает процесс проверки и позволяет отказаться от периодического наведывания в торговое или другое коммерческое заведение

Онлайн-касса — это тот же фискальный регистратор, который лишен вот этой очень важной функции. Кассу подключают к облачному сервису, куда постепенно загружается вся информация о финансовых операциях

Фискальный регистратор вполне может применяться в составе онлайн-кассы. Но при этом он должен вмещать специальный комплект с дополнительными элементами. Одним из важных элементов считается фискальный накопитель, без которого не получится производить необходимый обмен данными через сеть Интернета. Некоторые модули изначально вмещают эту деталь. Другие же можно доработать — пригласить специалистов или же обратиться к производителю той или иной модели.

Предельный размер расчетов

Хотелось бы обратить внимание читателей, что, рассчитываясь наличными денежными средствами, необходимо соблюдать предельный размер расчетов. Согласно Указаниям Банка России от 07.10.2013 N 3073-У «Об осуществлении наличных расчетов» предельный размер наличных расчетов в рамках одного договора между юридическими лицами или юридическим лицом и индивидуальным предпринимателем не должен превышать 100 000 руб., либо сумму в иностранной валюте, эквивалентную 100 000 руб

по официальному курсу Банка России на дату проведения наличных расчетов

Согласно Указаниям Банка России от 07.10.2013 N 3073-У «Об осуществлении наличных расчетов» предельный размер наличных расчетов в рамках одного договора между юридическими лицами или юридическим лицом и индивидуальным предпринимателем не должен превышать 100 000 руб., либо сумму в иностранной валюте, эквивалентную 100 000 руб. по официальному курсу Банка России на дату проведения наличных расчетов.

Однако это ограничение не распространяется на наличные расчеты между организацией и физическим лицом, не имеющим статуса индивидуального предпринимателя.

Ситуация: выплаты, производимые из кассы организации

Согласно Указаниям Банка России N 3073-У наличные денежные средства, поступившие в кассу за проданные товары (выполненные работы, оказанные услуги), организация может расходовать только на следующие цели:

- выплаты зарплаты и социальных пособий,

- оплату товаров, работ, услуг,

- выдачу наличных денег работникам под отчет,

- возврат за оплаченные ранее наличными деньгами и возвращенные товары,

- невыполненные работы,

- неоказанные услуги.

Производить иные выплаты за счет наличной выручки организация не вправе.

Ситуация: лимит остатка наличных денежных средств в кассе

Лимит остатка денежных средств – это максимально допустимая сумма наличных денег, которая может храниться в кассе после выведения в кассовой книге суммы остатка наличных денег на конец рабочего дня. Согласно Указаниям Банка России N 3210-У организации определяют вышеуказанный лимит самостоятельно.

При этом субъекты малого предпринимательства освобождены от обязанности по установлению лимита остатка наличных денежных средств.

Прочим же необходимо установить лимит, в противном случае по умолчанию он считается равным нулю. А значит, наличку, поступившую в кассу, на конец дня необходимо внести на банковский счет.

Существует перечень случаев, при которых накопление в кассе наличных денег сверх установленного лимита допустимо. В частности, лимит может быть превышен в дни выплат заработной платы.

В такой ситуации денежные средства могут храниться в кассе в течение срока, установленного руководителем организации, но не более пяти рабочих дней, включая день получения денег в банке (пп. 6.5 п. 6 Указаний Банка России N 3210-У).

Кроме того, лимит остатка денежных средств в кассе организации может быть превышен в выходные и праздничные дни.

Внимание! Ответственность за неприменение ККТ и за нарушение порядка ведения кассовых операций

Контроль над применением ККТ и проверку порядка ведения кассовых операций осуществляют налоговые органы (ст. 7 Закона РФ от 21.03.1991 N 943-1 «О налоговых органах Российской Федерации», Федеральный закон N 54-ФЗ). В Письме Банка России от 15.02.2012 N 36-3/25 отмечено, что обслуживающие учреждения банков больше не проверяют соблюдение организациями порядка ведения кассовых операций и работы с наличными деньгами.

За неприменение кассовой техники в случаях, при которых данная обязанность регламентирована законодательством, или за использование ККТ, не соответствующей обязательным техническим требованиям, предусмотрены административные штрафы: для должностных лиц – от 3000 руб. до 4000 руб. и для юридических лиц – от 30 000 руб. до 40 000 руб. (ч. 2 ст. 14.5 КоАП РФ). Эти санкции вменяются за отказ выдать покупателю документ, подтверждающий прием наличных денежных средств.

Более значительные штрафы полагаются за неоприходование в кассу денежной наличности, нарушение предельного размера расчета наличными средствами и лимита кассового остатка, за несоблюдение порядка хранения свободных денежных средств: в размере от 4000 руб. до 5000 руб. – для должностных лиц и от 40 000 руб. до 50 000 руб. – для юридических лиц в соответствии с частью 1 ст. 15.1 КоАП РФ

По истечении двух месяцев со дня совершения правонарушений административный штраф не взымается. Это обусловлено тем, что по прошествии указанного срока постановление по делу об административном правонарушении не может быть вынесено ввиду истечения срока давности привлечения к административной ответственности (ч. 1 ст. 4.5, п. 6 ч. 1 ст. 24.5 КоАП РФ).

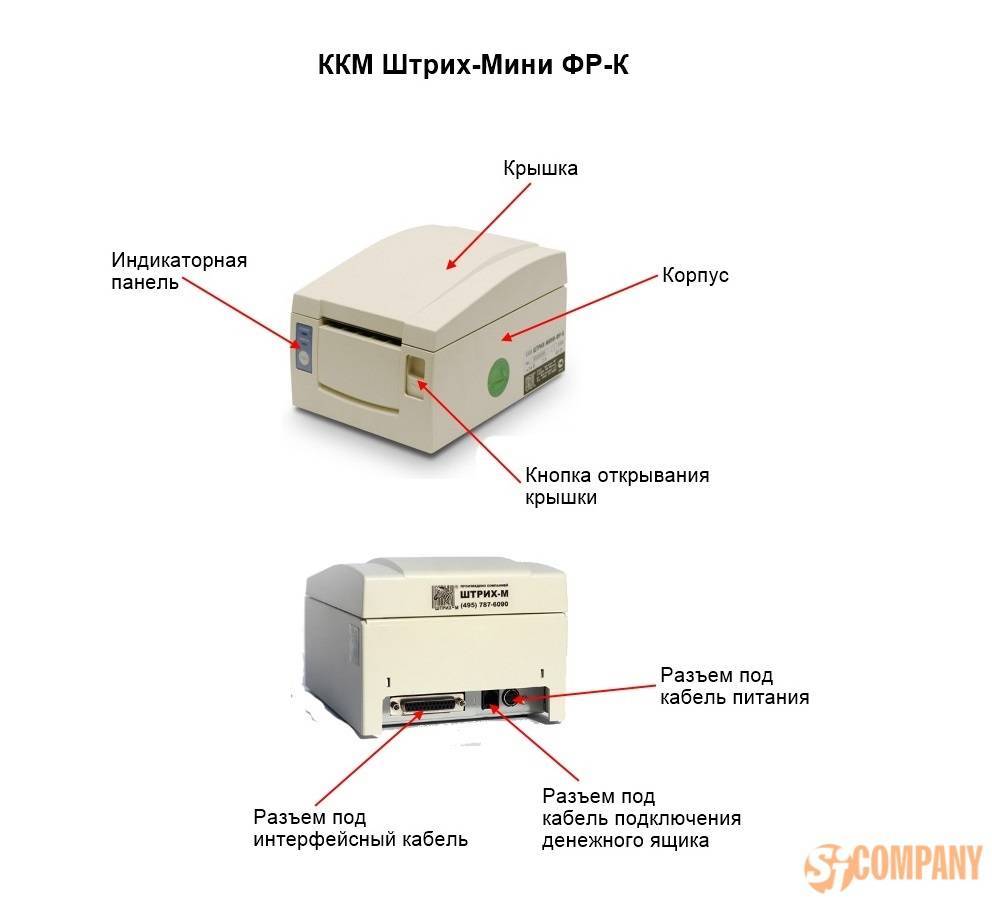

Первоначальное подключение ККТ к компьютеру

В инструкции рассмотрены вопросы установки драйвера, подключения ККТ к компьютеру через USB-кабель и фискализации ФН

1. Для подключения кассы к компьютеру необходимо скачать драйвер фискального регистратора (далее – Драйвер ФР). Драйвер ФР разработан в двухуровневой архитектуре и состоит из двух частей: интеграционного компонента (поставляется в составе конфигурации “1С”) и основной поставки драйвера (устанавливается посредством дистрибутива поставщика и, как правило, скачивается с сайта поставщика). Основная задача интеграционного компонента – перенаправлять вызовы от конфигурации “1С” к основной поставке драйвера. Основная поставка драйвера непосредственно взаимодействует с оборудованием.Установка основной поставки драйвера: В центре загрузок файлов компании Штрих-М нужно скачать основную поставку драйвера и установить ее на компьютер пользователя.

Последнюю доступную версию Драйвера ФР можно найти здесь. В колонке Драйвер нужно найти «Штрих-М», рядом в колонке Версия драйвера указан номер последней версии.

На сайте производителя «Штрих-М» нужно выбрать любую модель ККТ – в разделе Драйвера выбрать драйвер с тем же номером версии, что указан на сайте «1С», и нажать кнопку скачать Драйвер ФР.

Внимание. Номер последней версии должен быть не ниже 4.14.0.749. Если подключение ККТ к компьютеру осуществляется при помощи USB-провода, то нужно перейти в раздел Дополнительные материалы и скачать архив Установка драйвера VCOM

Далее распаковать и установить Драйвер ФР

Если подключение ККТ к компьютеру осуществляется при помощи USB-провода, то нужно перейти в раздел Дополнительные материалы и скачать архив Установка драйвера VCOM. Далее распаковать и установить Драйвер ФР.

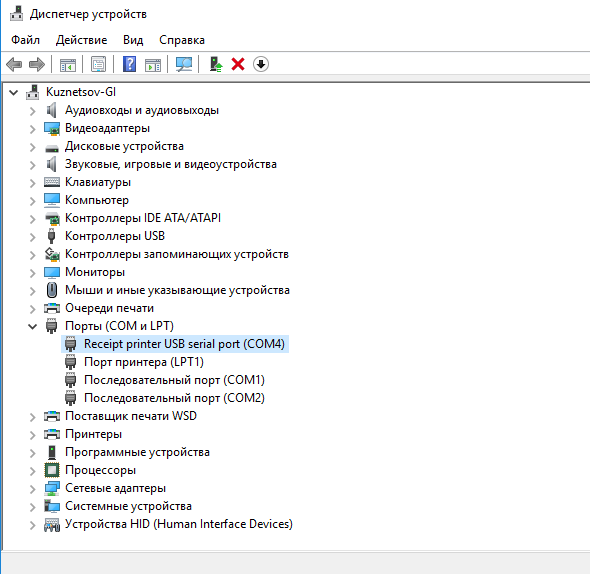

Внимание. Если вместо провода USB используется переходник USB – RS232, необходимо зайти на сайт производителя переходника, скачать и установить соответствующий драйвер, а затем перейти к пункту 2 данного раздела. Далее необходимо открыть диспетчер устройств,подключить ККТ к ПК, включить ККТ

В диспетчере устройств в разделе Порты отобразится новое Устройство с последовательным интерфейсом USB, или в разделе Другие устройства отобразится новое устройство VCOM

Далее необходимо открыть диспетчер устройств,подключить ККТ к ПК, включить ККТ. В диспетчере устройств в разделе Порты отобразится новое Устройство с последовательным интерфейсом USB, или в разделе Другие устройства отобразится новое устройство VCOM.

Внимание. Также можно начать работу по поиску драйверов в «Центре обновления» Windows. Его работу следует пропустить и установить драйвер вручную

Его работу следует пропустить и установить драйвер вручную.

Необходимо распаковать архив под названием Установка драйвера VCOM и выполнить следующие действия: в диспетчере устройств выбрать новое устройство – нажать Обновить драйвер – Выполнить поиск драйверов на этом компьютере – Выбрать драйвер из списка уже установленных драйверов – Установить с диска, выбрать директорию с распакованным архивом, выбрать файл receipt_printer и далее согласиться со всеми всплывающими окнами. В результате драйвер установится на «новое устройство» и в диспетчере устройств будет выглядеть примерно так:

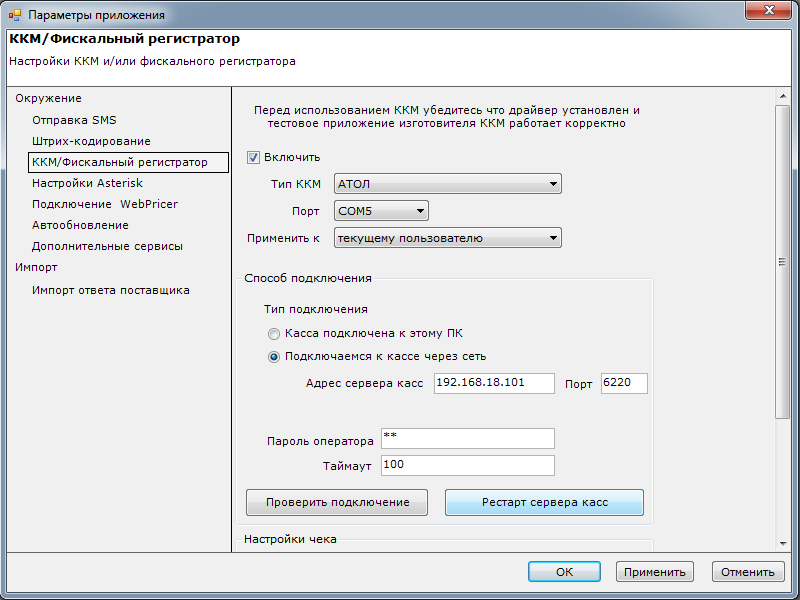

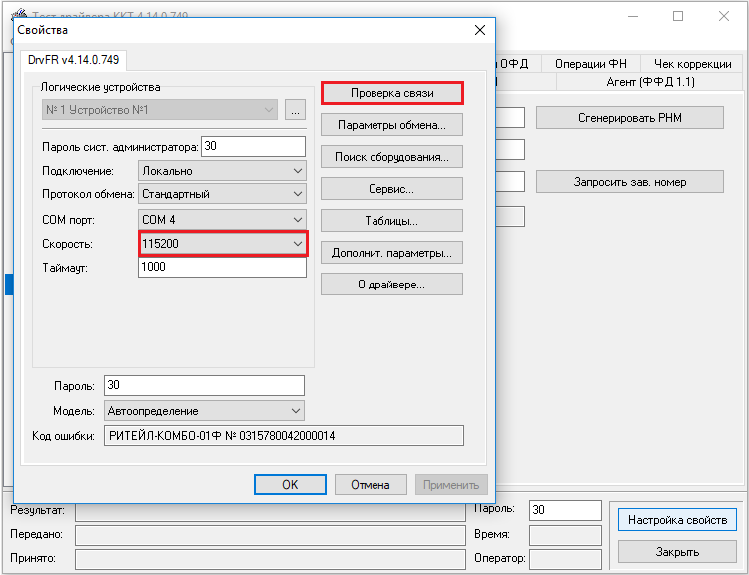

2. Запустить Драйвер ФР и далее нажать кнопку Настройка свойств – в поле Подключение выбрать значение Локально, в поле COM-порт установить тот порт, что был присвоен устройству (в нашем примере COM 4), в поле Скорость должно быть установлено число 115200.

После нажатия на кнопку Проверка связи в поле Код ошибки должны отобразиться сведения о модели ККТ:

Подключение ККТ к компьютеру завершено.

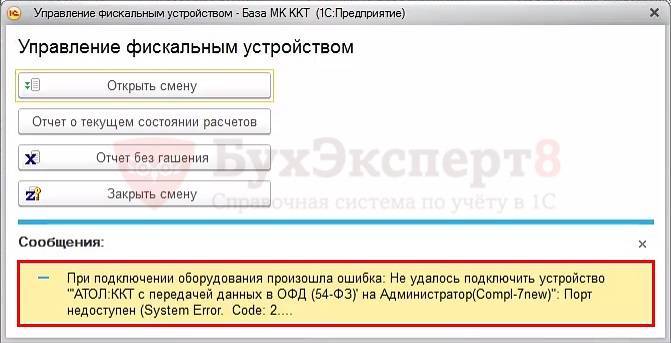

Сообщение «При подключении оборудования произошла ошибка: Не удалось подключить устройство. Порт не доступен»

Данное сообщение свидетельствует о том, что у программы нет связи с ККТ.

Рассмотрим причины, по которым может возникнуть данная ошибка и порядок их исправления.

- Прежде всего, необходимо проверить включено ли фискальное устройство, подается ли к нему питание.

- Необходимо проверить подключен ли фискальный регистратор к компьютеру. Если фискальный регистратор подключается к компьютеру (по проводной или беспроводной) локальной сети, следует убедиться, что сеть работает;

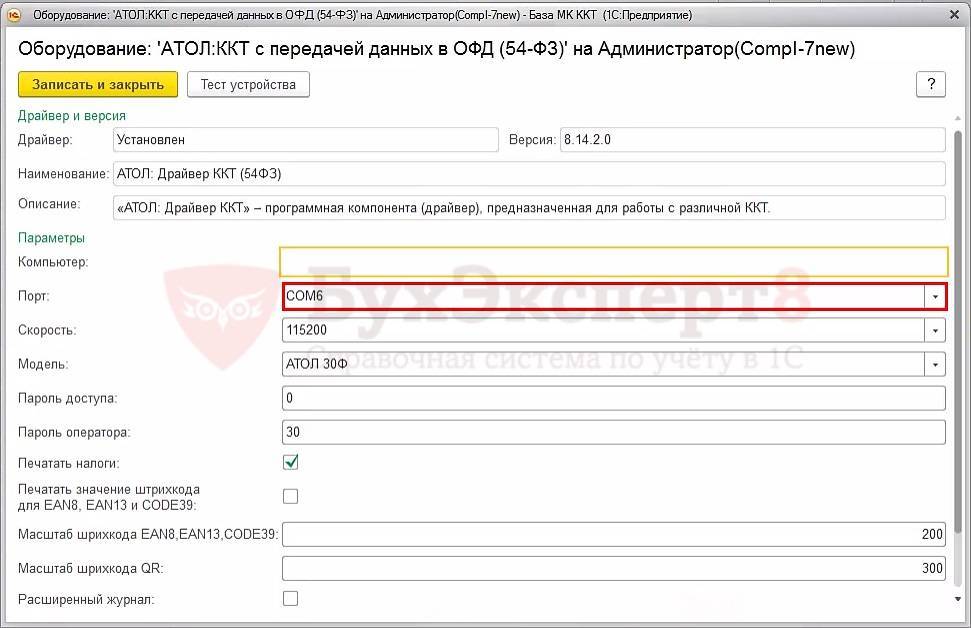

- Следует проверить настройки подключения фискального регистратора, указанные в программе.

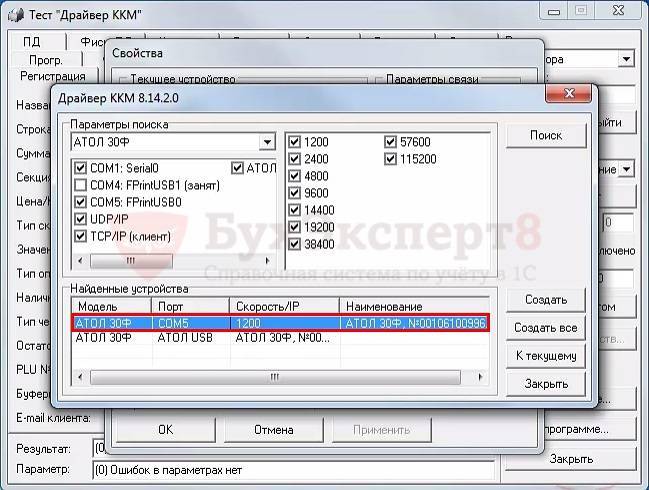

В данном примере в настройках указан порт подключенияCOM6. Если провести поиск оборудования с помощью утилиты ККМ,

то видно, что фискальный регистратор для подключения использует порт COM5.

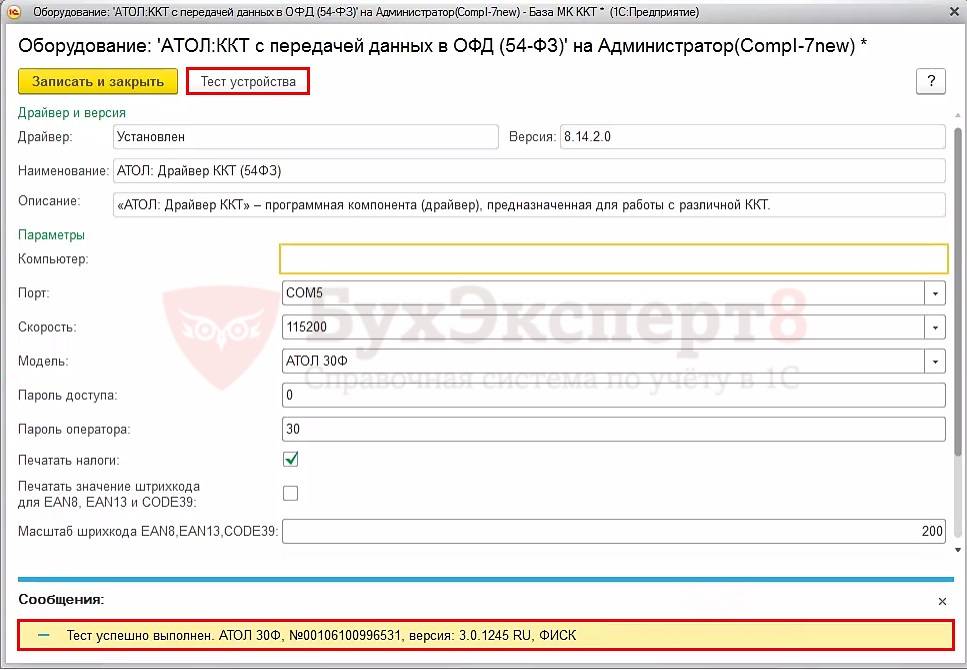

После исправления ошибок необходимо выполнить Тест устройства

в карточке ККТ через раздел

Администрирование – Подключаемое оборудование – ККТ «с передачей данных»

и убедиться, что у программы есть связь с фискальным регистратором. При успешном прохождении теста программа выводит сообщение «Тест успешно выполнен»

.

Кому нужно установить онлайн-кассу

Большинство из предпринимателей и компаний устанавливали себе онлайн-кассы в три этапа, у некоторых — отсрочка до 2021, а кому-то вообще не нужна онлайн-касса.

Кто уже установил

C 1 июля 2017 года онлайн-кассы стали обязательны для организаций и ИП:

- работающих на общей системе налогообложения (ОСН),

- работающих на упрощённой системе налогообложения (УСН),

- плательщиков единого сельскохозяйственного налога (ЕСХН).

Исключения: организации и ИП, выполняющие работы, оказывающие услуги населению, при условии выдачи клиентам бланков строгой отчётности.

С 1 июля 2018 года онлайн-кассы стали обязательны для:

- организаций и ИП, которые платят единый налог на вменённый доход (ЕНВД) и торгуют в розницу или оказывают услуги общественного питания;

- ИП на патентной системе налогообложения (ПСН), которые торгуют в розницу или оказывают услуги общественного питания.

С 1 июля 2019 года на онлайн-кассы перешли все остальные, кроме тех, кто получил отсрочку до 1 июля 2021 года и тех, кто может в принципе работать без онлайн-касс (о них подробнее расскажем ниже).

Для кого ещё действует отсрочка

Самую большую льготу — отсрочку до 1 июля 2021 года — получили индивидуальные предприниматели, которые продают товары своего производства (не перепродают купленный товар) или сами оказывают услуги, выполняют работы и при этом не имеют наёмных сотрудников, с которыми заключены трудовые договоры. Подробнее об этом можно почитать в ФЗ от 06.06.2019 № 129.

Если предприниматель из списка льготников берёт в штат наёмного сотрудника по трудовому договору, отсрочка заканчивается. У бизнесмена есть 30 суток, чтобы установить онлайн-кассу. Срок отсчитывается от даты оформления трудового договора.

Кому можно вообще не устанавливать онлайн-кассы

Работать без онлайн-кассы бессрочно могут:

- самозанятые (например, репетиторы, визажисты и пр., не зарегистрированные как ИП);

- организации, которые оказывают услуги ИП и юрлицам только по безналичному расчёту;

- организации и ИП, которые занимаются определёнными видами деятельности или оказывают определённые услуги при условии, что они не используют для расчётов автоматические устройства.

К таким видам деятельности относятся:

- продажа бумажных газет и журналов;

- изготовление и ремонт металлической галантереи и ключей;

- ремонт и окраска обуви;

- розничная продажа бахил;

- торговля в киосках мороженым, безалкогольными напитками в розлив, молоком, питьевой водой и т. д.

Это далеко не полный список льготников. Полный перечень всех освобождённых от онлайн-касс, в том числе расширенный список видов деятельности и подробности того, с какими ограничениями действует льгота, можно узнать в ст. 2 Закона № 54-ФЗ.

Если вы не нашли себя в списке, давайте разбираться, как выбрать онлайн-кассу и что с ней потом делать.

Описание

Фискальник — что это? Под данным понятием подразумевается одна из разновидностей кассовых аппаратов. Зачем он нужен? Задача устройства заключается в печати чека при осуществлении расчетов на кассе. Чтобы осуществлять оперативно-торговый учет, необходимо подключить ФР к компьютеру. На ПК обязательно должна быть установлена программа, в которой содержатся данные о ценах на товары и услуги. В противном случае устройство не сможет функционировать.

Виды фискальных регистраторов

Виды фискальных регистраторов

Законодательством Российской Федерации не предусмотрены определенные требования к установке конкретной разновидности ККТ. Поэтому предприниматель может самостоятельно выбрать подходящее устройство.

Отличие от онлайн-кассы

Фискальный регистратор имеет общие черты с онлайн-кассой, но оба этих устройства отличаются друг от друга по следующим параметрам:

- В онлайн-кассе можно самостоятельно задать цену товара. В регистраторе такой возможности нет, так он работает в автоматизированном режиме.

- В чеке, который печатает ФР, содержится намного больше информации и по размеру он шире.

- Информацию, содержащуюся в ФР, невозможно уничтожить без вмешательства специалиста. Это объясняется наличием встроенной фискальной памяти, которая отсутствует у онлайн-касс.

- К фискальному регистратору можно без проблем подключить смартфон, что способствует автоматизации работы предприятия.

- Онлайн-касса обойдется дешевле, также она не требует подключения дополнительных устройств.

- Онлайн-касса позволяет только печатать чеки. ФР обладает и другими полезными функциями, например, формирование документов учета.

- Онлайн-касса способна запомнить лишь несколько товаров и услуг, поэтому преимущественно ее используют при ведении малого бизнеса. Крупные торговые сети выбирают именно фискальный регистратор, так как он обладает неограниченной памятью.

- Работа онлайн-кассы считается автономной, а занести в устройство необходимые сведения можно при помощи клавиатуры. Подключение ФР может быть осуществлено через ПК или POS-терминал.

- Фискальный регистратор позволяет в любое время изменять сведения, находящиеся в базе данных устройства. Онлайн-касса этим похвастаться не может, поэтому заменить пробитый товар не выйдет.

- ФР намного быстрее выполняет поставленные задачи, чем онлайн-касса.

- ФР осуществляет контроль над ведением предпринимательской деятельности. Устройство позволяет отследить весь путь товара от его прибытия на склад до продажи.

- Функция сканирования товаров, которой обладают ФР, позволяет передавать сведения о продуктах прямиком в налоговую.