Годы «Великой Депрессии»

С началом Великой Депрессии жизнь для большинства граждан США, да и многих других стран резко поделилась на «до» и «после». Конечно, говорить о полном разорении страны нельзя, ведь более 70% населения осталось при своей работе и первое время многие предприятия старались держаться на плаву. Государство в это время лихорадочно пыталось придумать способы решения проблем, ведь кризис коснулся практически всех и даже элиту общества.

Экономика страны

Закрытие предприятий, разорение сельскохозяйственной сферы, падение банковской системы, вывод денег инвесторами – все это привело к серьезному обвалу экономики. Уже в первые пару лет с начала кризиса экономика США сократилась более чем на 31%. Послужило этому падение промышленности и цен на сельскохозяйственные продукты более чем на 50%.

При этом нельзя оставить без внимания банковскую систему. Так как брать кредиты уже не спешили, да и свободных денег уже не было, вкладчики массово поспешили забрать свои депозиты. Как мы понимаем, из-за огромного количества непогашенных кредитов вернуть все деньги вкладчикам не удавалось и банки становились банкротами. В то время как граждане потеряли более 2 млрд долларов, не успев забрать свой вклад. Следствием всего этого стало падение номинальной массы денег на 30%. За период 1929-1932 годов было закрыто около 5 тысяч банков по всей стране.

Кризис соседних стран

Казалось бы, проблема родилась в Америке и там она должна была и решиться. Но проблемы коснулись и ближайших государств. Великобритания, стараясь возродить золотой стандарт и поддержать номинальную стоимость фунта вынуждена была брать кредиты у Америки. С падением фондового рынка проблемы с кредитами потрясли и Лондон.

В ту же петлю попали и немцы, вынужденные брать кредиты в Америке для поддержания местных ферм и муниципалитетов. Для них кризис обернулся еще большей катастрофой. Кроме этого, на себе прочувствовали кризис и Европа с Латинской Америкой и даже часть стран Азии.

Производство

Разорение предприятий началось с потери их стоимости акций во время краха биржи. Затем отсутствие кредитов, необходимость сокращения работников, уменьшение мощностей, все это привело к банкротству многих мелких и средних предприятий. Всего закрылось или разорилось более 50% заводов и фирм.

Безработица

Масштаб этой проблемы сложно переоценить, миллионы людей, оставшись без накоплений и работы были в панике. Те, кто потерял в один момент все, начинали думать о суициде. Известны случаи, когда целыми семьями уходили из жизни. У кого было хоть немного средств, пытались тянуть как могли. В это время в городах страны царил голод и смерть, на улицах бродили брошенные голодные дети, чьи родители не выдержали и покончили с собой или умерли от голода. Оставшиеся без жилья американцы бродяжничали и строили отдельные городки из коробок. Хотя в то время и выдавали гуманитарную помощь, ее катастрофически не хватало.

Люди, которые остались при работе, тоже жили не так уж хорошо, как до кризиса. Поначалу зарплату платили своевременно и в первоначальном размере. Но позднее ее начали быстро сокращать, задерживать, людей переводили на неполный рабочий день. Все вело к массовой безработице, которая составила в итоге более 25% (каждый 3-й).

Протесты

Борясь за собственные права, люди все чаще организовывали митинги и протесты. Часть из них заканчивалась драками и разбоями. В одну из таких акций в Детройте, названную впоследствии «Голодным маршем», полицией был открыт огонь по митингующим. В тот день пострадало более 60 человек и 4 погибло.

Разбой и преступления

Вы наверно слышали выражение «Кому война, а кому мать родная»? Именно эту фразу стоит применить к тем злополучным годам. Преступники, грабившие еще работающие банки, магазины, жилища людей, взяли большой размах. Одними из культовых преступников того времени стали Бонни и Клайд. Но не забудем и о переделе собственности и хитрых махинациях преступных группировок. Они обещали дать денег на восстановление бизнеса под маленький процент, а когда деньги были вручены и договор составлен, оказывалось, что проценты там совсем неподъемные.

Так разорялись последние предприятия. И, к слову, даже само государство прибегало к услугам мафии. Одним из самых грозных гангстеров того времени был Аль Капоне.

Аномальный рост и неизбежный обвал

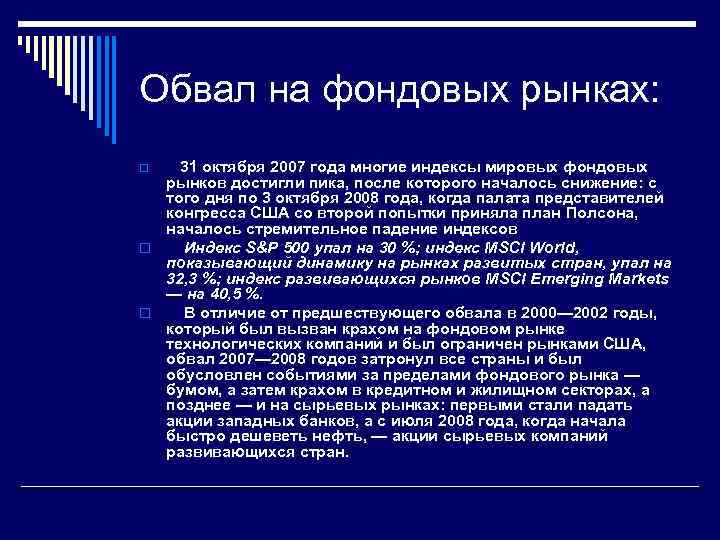

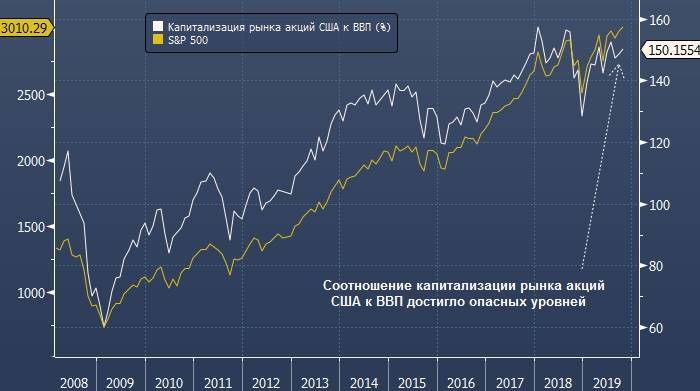

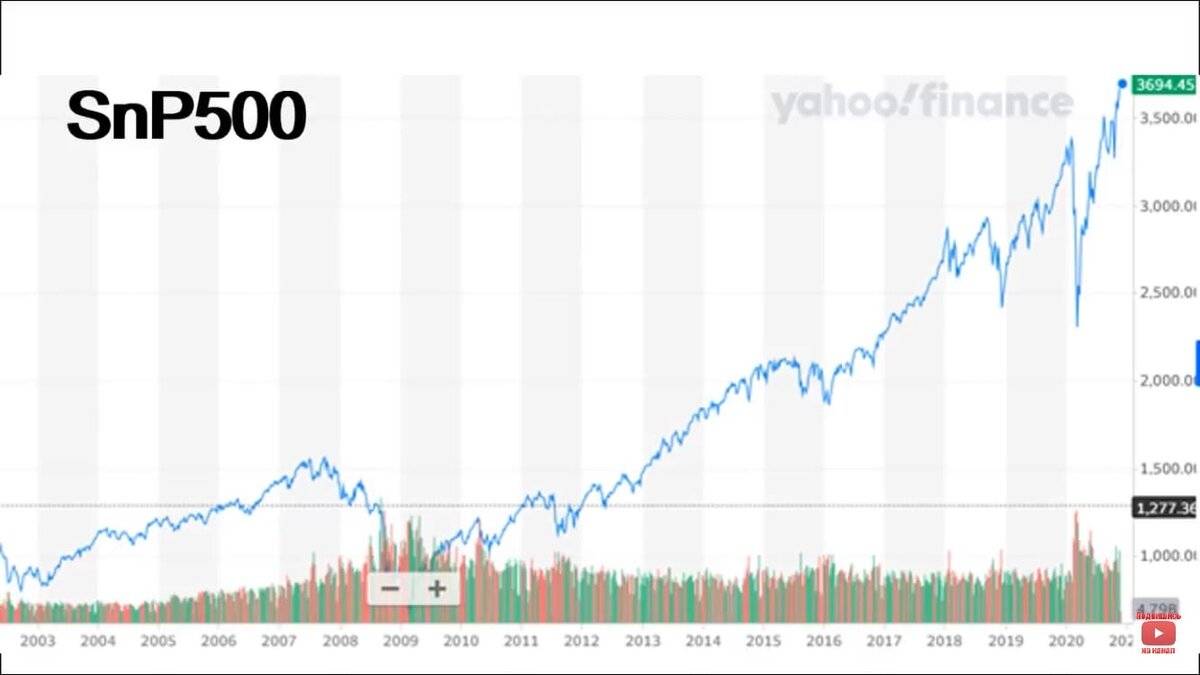

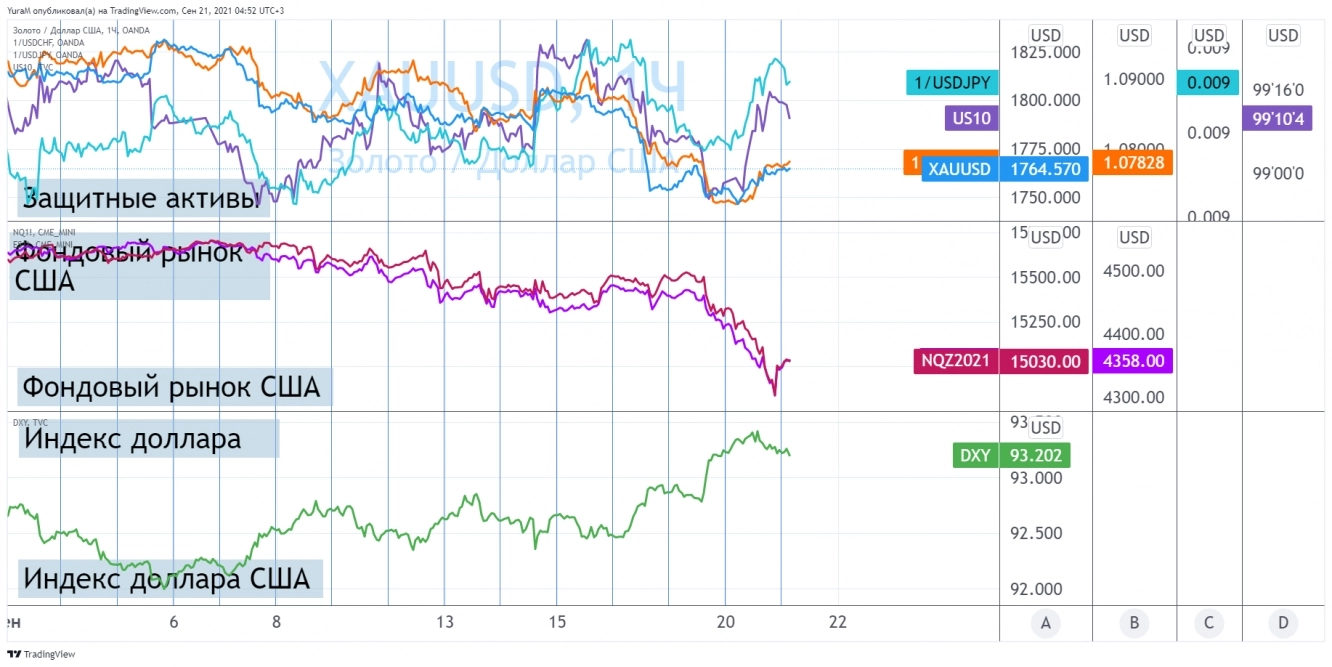

В этому году, несмотря на эскалацию торговых войн, фондовый рынок США продолжал расти, тестируя новые максимумы и демонстрируя новые рекорды. С апреля индекс S&P 500 вырос более чем на 15%, достигнув в сентябре новых максимумов.

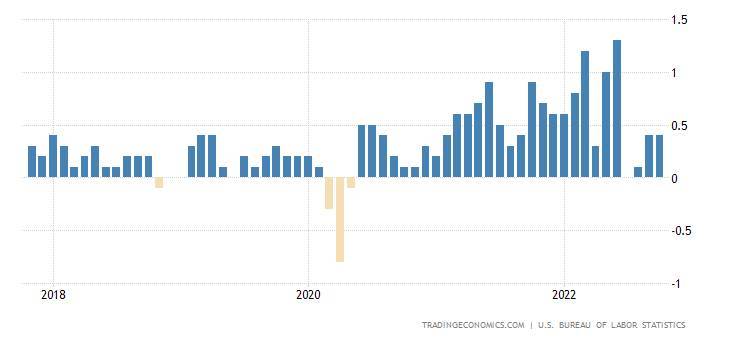

В июне на американском рынке наблюдалась фиксация прибыли, катализатором которой стало повышение ставки Федрезерва и доходности казначейских обязательств, при этом индекс волатильности VIX был относительно стабилен и держался в диапазоне 12–15 пунктов.

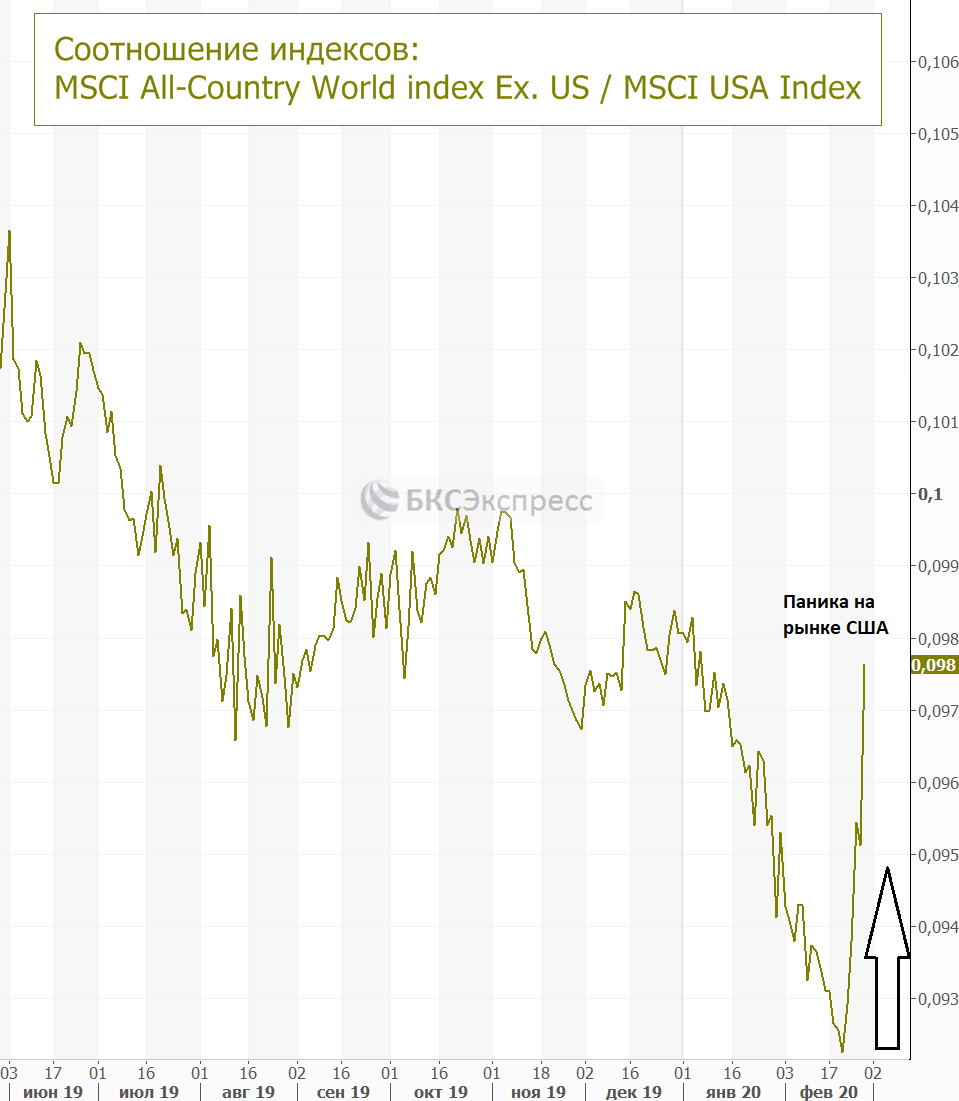

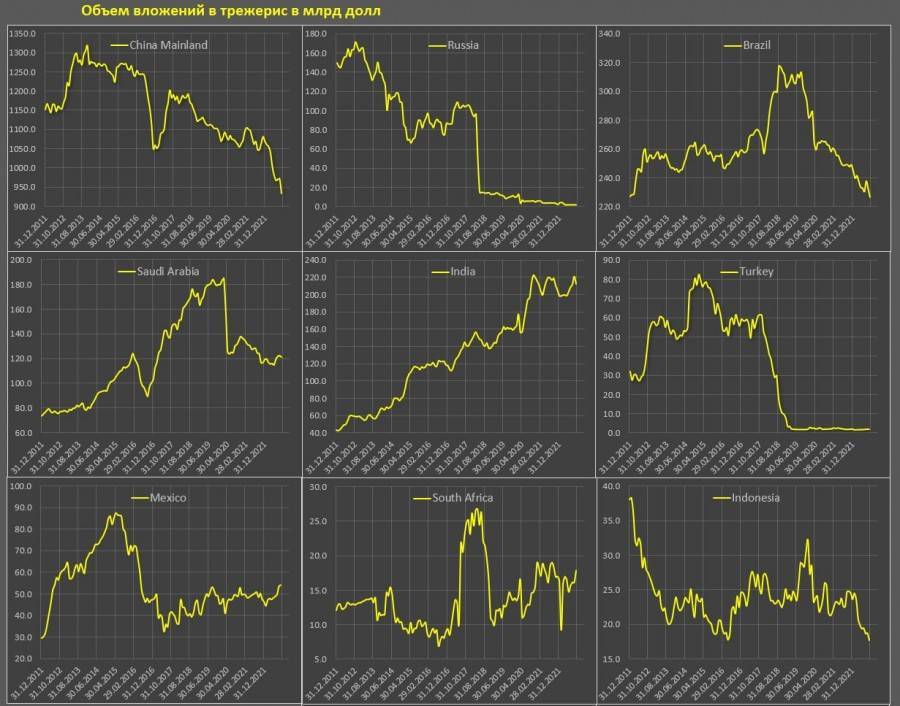

Уверенная динамика американских акций была обусловлена, как ни странно, непростой ситуацией в мире. Рост напряженности в торговых отношениях с Китаем, Евросоюзом и партнерами по NAFTA, а также санкции против России и Ирана и волна продаж, накрывшая развивающиеся рынки, способствовали притоку дополнительных средств на фондовый рынок США во втором полугодии.

В результате динамика американских индексов оказалась значительно лучше динамики других рынков. В условиях сильной глобальной волатильности, катализатором которой стали протекционизм и популизм Дональда Трампа, а также его импровизации в Twitter, инвесторы рассматривали рынок акций США как «тихую заводь».

На пике глобальной турбулентности второго полугодия глобальные рынки и вовсе вели себя иррационально

Американские фондовые индексы тестировали все новые и новые максимумы, несмотря на укрепление доллара и повышение доходности казначейских обязательств США — инвесторы сконцентрировали внимание на росте американской экономики на фоне снижения темпов глобального экономического роста

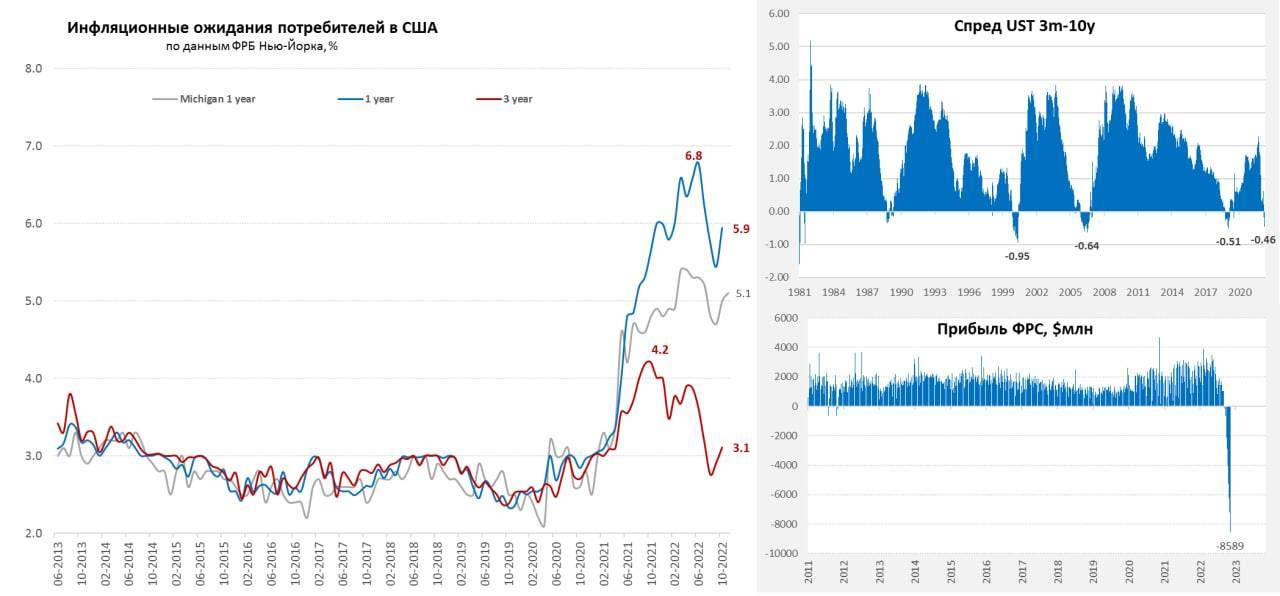

Лучшую динамику с начала года демонстрируют нефтяной рынок (нефть Brent подорожала на 28%) и фондовые индексы, которые зависят от котировок углеводородного сырья. Повысилась и стоимость премии за риск: пятилетний турецкий CDS вырос на 150 базисных пунктов, индекс VIX — на 42 б. п, а волатильность валют развивающихся рынков — на 30 б. п. Доходность 10-летних казначейских облигаций США выросла на 32 б. п., то есть их спред к доходности глобального долгового рынка увеличился на 80 б. п.

Рост процентных ставок в США ограничивает потенциал роста коэффициента «цена/прибыль» (P/E) у акций, который, как правило, находится в обратной корреляции с ними. C точки зрения исторической динамики рынок акций вполне мог продолжать расти, несмотря на повышение доходности казначейских облигаций США, но только если бы ее прирост не превышал 20 б. п. в месяц. Однако в текущей ситуации коррекция была неизбежна — каждое повышение доходности американских гособлигаций на 10 б. п. сопровождается снижением рынка акций в среднем на 0,3%.

Что это был за кризис

Ипотечный кризис в США – обвал экономики и рынка недвижимости, проявившийся в форме резкого увеличения невыплат по ипотечным займам с повышенными рисками. Сопровождался изъятием жилой и коммерческой недвижимости кредиторами (банками и кредитными организациями).

По уровню падения ипотечный кризис сравнивают с Великой американской депрессией 30-х годов. Схожие черты действительно есть: чрезмерные спекуляции на бирже и отсутствие соответствующей реакции контролирующих и государственных органов власти на существующие факты кризисные явления.

Сама суть кризиса в общих чертах сводится к следующему:

- Рост цен на квартиры и дома существенно превышал уровень инфляции в стране, что привело к появлению искусственного спроса (в США царил «жилищный бум»).

- Финансировался этот бум с помощью «дешевых денег» или ипотеки с минимальными процентными ставками, а также посредством оформления вторичных ипотечных займов (повторный кредит под уже заложенную недвижимость).

- В экономике включился механизм неконтролируемого роста цен на жилье и объема продаж, что явилось ключевой причиной «раздувания мыльного пузыря» на рынке недвижимости.

В итоге рынок перенасытился и, как следствие, цены на недвижимость начали падать. В результате американские банки повысили ставки по действующим ипотечным займам с плавающими процентами. Таки условия стали причиной невозможности исполнения своих обязательств перед кредиторами существенной долей заемщиков (особенно находящейся в зоне повышенных рисков). Клиенты становились должниками, а имущество выставлялось на торги по стоимости ниже начальной.

В сентябре 2008 года уровень цен на жилье упал более, чем на 20%.

История возникновения

Согласно мнению историков и финансистов, фондовые рынки появились несколько столетий назад. Считается, что история таких рынков начинается с того момента, как возник рынок государственных ценных бумаг. Это событие ориентировочно имело место в XV-XVI вв. Именно в то время по причине дефицита средств на различные нужды государство приняло решение выпустить ценные бумаги и разместить их как внутри державы, так и за ее пределами. Так, в Антверпене появилась биржа, где проводились операции по размещению ценных бумаг государственного значения. Позднее, благодаря усовершенствованию торговых операций, возникли фондовые биржи.

Самые первые негосударственные акции появились в Амстердаме в 17 столетии благодаря Ост-Индской компании. Именно она начала торговлю акциями на бирже после того, как было объявлено об участии в прибылях данной корпорации.

На сегодняшний день работа рынков ценных бумаг организована уже по-другому. Например, фондовые рынки США быстро развиваются скорее качественно, а не количественно, как это было пару десятков лет назад. Благодаря появлению новых информационных технологий появилась возможность усовершенствовать внебиржевой рынок.

Скоропортящийся инструмент

Помня об эрозии доходности, не стоит надолго вкладываться в обратные фонды, тем более с плечом. Будет ошибкой покупать инверсные ETF просто «про запас» и «на всякий пожарный». Держать их в портфеле — слишком дорогое удовольствие. Все-таки по своему замыслу это инструменты для краткосрочных спекуляций на коррекциях рынка, а не для долгосрочных вложений. Использовать их следует очень аккуратно, оценивая не только потенциальную прибыль, но и существующие риски.

Все перечисленные в этой статье фонды торгуются на биржах США. Два из них — SDS и SQQQ — доступны также на Санкт-Петербургской бирже, но только для квалифицированных инвесторов.

P.S. Еще один инструмент, который может принести прибыль в случае обвала рынков — это биржевые фонды и ноты на индекс волатильности VIX. Но это тема для отдельного разговора.

Эпоха процветания или как за один миг можно потерять все

Все мы знаем о неизбежности циклических спадов и подъемов в экономике. Каждый новый спад дает возможности для более стремительного подъема. Так было и с Америкой. Начало 20-х годов можно смело назвать экономическим бумом: страна развивалась с невероятной скоростью, а вместе с ней росло благосостояние населения.

«Золотые двадцатые» ознаменовались стремительным развитием общего благосостояния страны:

- все больше воплощалось в жизнь смелых идей и проектов;

- оживилась и активно наращивала обороты международная торговля;

- вовсю развивался технологический прогресс;

- внедрялась новая модель производства, основанная Г. Фордом и базирующаяся на разделении труда, введении стандартов и использовании конвейера.

Вследствие такого активного развития начал процветать рынок акций. Каждое предприятие, стараясь увеличить свои возможности, активно выпускало на рынок акции, привлекая все больше инвесторов и обещая им золотые горы.

Люди, горя желанием получать дополнительный доход и не прикладывать к этому никаких усилий, массово скупали акции самых известных предприятий, вкладывая все имеющиеся накопления. Такой бум на акции повлек их мгновенный рост: люди брали кредиты, занимали, продавали имущество и продолжали вкладывать, ведь в перспективе должны были появиться те самые золотые горы.

В это время, в другой параллельной реальности уже начали зарождаться закономерные проблемы:

- активно росло перепроизводство;

- отсутствие свободных денег у американцев снизило общую покупательную способность;

- число вкладов резко сократилось, в то время как сумма выданных кредитов выросла практически в 10 раз;

- огромное предложение в кредитной сфере провоцировало понижение ставок и вело к кризису банковской сферы.

Все это провоцировало создание искусственного пузыря, который должен был когда-то лопнуть. И долго ждать этого не пришлось: 24 октября 1929 года наступил биржевой крах. Акции самых надежных корпораций (U.S. Steel, Westinghouse, General Motors, Paramount, Fox, Warner Browsers) с катастрофической скоростью начали терять свою стоимость. Инвесторы старались максимально быстро сбросить акции, что спровоцировало панику, и биржа просто взорвалась от таких резких скачков.

Вся последующая неделя стала «черной» для страны. Только за 24 октября было сброшено более 12,9 млн акций. За четыре «черных дня» (24,25, 28 и 29 октября) было продано более 35 млн акций.

Итоги были очень и очень серьезными для экономики и социальной сферы:

- за первую неделю разорились тысячи инвесторов, общие потери которых оценивались в 70 млрд долларов – это по оценкам специалистов больше, чем было потрачено правительством Америки на ведение Первой Мировой в несколько раз;

- по стране прокатилась невиданная до этого волна суицида;

- экономить пришлось на всем, даже расход электроэнергии был строго ограничен – страна погрузилась в кромешную тьму;

- разорились и закрылись банки и предприятия;

- уровень безработицы достиг катастрофических 25%.

Истинные причины кризиса

Ведущие аналитики и экономисты по сей день пытаются разобраться, что же стало главной причиной такого стремительного падения экономики США в его «золотые 20-е». Версий много, и кажется, что каждая из них имела место. Но, пожалуй, главным фактором остается то, что есть экономическая закономерность, подтверждающая, что за каждым громким подъемом неизбежно будет идти спад: именно это и случилось с Америкой.

Правда, никто не мог предположить, что кризис продолжится настолько долго – с 1929 по 1939 годы.

Итак, основными причинами краха экономики в США стали:

- Перепроизводство. Большие вложения в производство, как следствие, выпуск все большего количества товаров, который был излишком на рынке и не соответствовал уровню покупательной способности. Спрос начинал падать из-за отсутствия денег у рядового потребителя. Предприятия приостанавливали производство, а это влекло сокращение работников и еще большее падение спроса на произведенные товары. Цены на товар снижали, а предприятие несло убытки и становилось банкротом.

- Спекуляции на рынке ценных бумаг. Рынок акций стремительно развивался, крупные компании стабильно набирали обороты и стоимость акций быстро возрастала. Из-за отсутствия контроля в этой сфере начали появляться фиктивные предприятия, предлагавшие акции по весьма выгодной цене. На деле люди приобретали простой лист бумаги, с данными несуществующей организации. Из-за повышения спроса на акции увеличилось предложение кредитования, люди вкладывали все свободные средства и брали займы под новые вложения. Конец неоправданному повышению стоимости акций положил резкий обвал биржи и падение стоимости акций всех компаний. Люди теряли вклады, банки разорялись и изымали имущество в счет долгов. Вследствие чего семьи массово заканчивали жизнь самоубийством потеряв все и оставшись на улице.

- Необоснованное увеличение кредитования. Спрос рождает предложение. Люди хотели все больше и больше денег, чтобы получать с них в будущем достойные проценты. Кредиты разлетались как горячие пирожки. Предприятия тоже залезали в кредиты, в погоне за увеличением собственных мощностей и производства все больших объемов продукции. Чтобы хоть как-то конкурировать, банки планомерно начали снижать проценты. Но и это не помогло финансовым учреждениям получить обратно свои деньги. Вследствие кризиса большая часть банков разорилась.

- Отсутствие государственного регулирования. Капитализм, полностью поглотивший страну в 20-е годы, не мог бы долго просуществовать без должного регулирования. Страна получила массу проблем, из-за неэффективного ведения бизнеса и стремления им получить более свободный доступ к рынку. Отсутствие контроля и неумелое распоряжение собственными деньгами неминуемо должно было привести к краху.

- Проблемы производства. В период Первой мировой войны производство США было ориентировано на тяжелую промышленность. Это помогло стране неплохо стать на ноги и получить сильнейший толчок для развития. Но после окончания войны промышленность нужно было переориентировать. Убыточные предприятия закрыть и стимулировать открытие производств с товарами широкого потребления. Но вместо переориентирования, брались новые кредиты на поддержание того, что уже есть. Это привело к увеличению денежной массы в свободном обороте, полученной после выдачи большого количества займов. Что же касается производства, оно так и оставалось убыточным.

Можно найти и другие причины, но эти будут наиболее важными. В итоге страна скатилась в яму долгов и колоссальных проблем из-за банальной жажды к наживе, проявившей себя во всех сферах жизни и деятельности.

Часто задаваемые вопросы (FAQ)

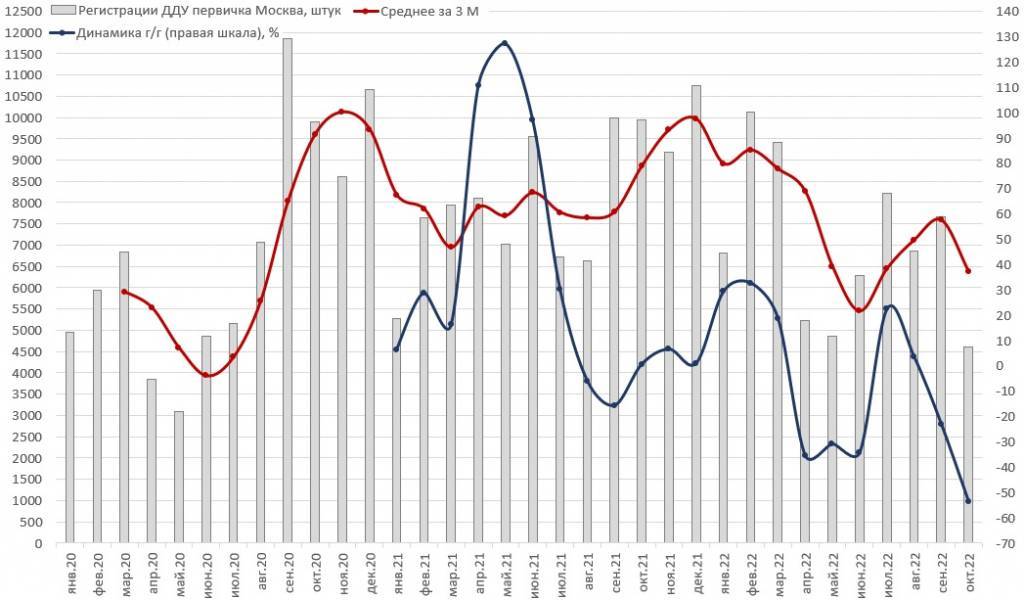

Когда произойдет обвал рынка жилья?

Хотя многие аналитики пытаются строить предположения, никто не может сказать наверняка, когда именно произойдет обвал рынка жилья (или любого другого рынка). Вы можете следить за предупреждающими сигналами на рынках. Например, на рынке жилья аналитик может отслеживать статистические данные, такие как процент невозврата ипотечных кредитов.

Почему произошел обвал криптовалютного рынка?

Криптовалютный рынок терпит крах по той же причине, что и любой другой рынок. Обвалы являются результатом сильного страха, который вызывает внезапные распродажи. Как правило, происходит неожиданное событие, которое вызывает страх на рынках.

Если победят республиканцы

Если победу на выборах одержит Республиканская партия, индекс S&P 500 восстановится, а к концу года может подняться до 3100 пунктов или на 8% от текущих уровней. Но до этого ожидается коррекция на фоне волатильности.

Динамика фондовых рынков за пределами США в случае победы республиканцев, вероятнее всего, снова ухудшится — инвесторы будут рассчитывать на дальнейшее улучшение бизнес-климата в Соединенных Штатах и, возможно, новое снижение налогов. Если Республиканская партия возьмет верх, следует ожидать дальнейшего укрепления доллара и ужесточения политики Федрезерва, что является в целом негативным сценарием для развивающихся рынков.

Укрепление позиций республиканцев в органах законодательной власти США будет означать дальнейшее смягчение режима регулирования в стране, новое снижение налогов и, возможно, очередной этап сворачивания программы повышения доступности медицинских услуг для населения.

Обратные ETF с плечом

Придумав инверсные ETF, индустрия биржевых фондов на этом не остановилась и создала еще и обратные фонды с плечом. Так, при падении S&P 500 на 3% за день уже упомянутый обратный фонд SH вырастет на 3%, фонд с двойным плечом — на 6%, а фонд с тройным плечом — на все 9%.

Правда, верно и обратное: если вместо ожидаемого падения индекс вырастет на 3%, вложенные в плечевой фонд деньги будут таять с удвоенной или утроенной скоростью. Прежде чем покупать акции таких фондов, стоит тщательно взвесить все риски.

Плечевые ETF, нацеленные на падение основных американских индексов, отражены в таблице.

| Фондовый индекс США | Обратные ETF с двойным плечом | Обратные ETF с тройным плечом |

S&P 500 | ProShares UltraShort S&P 500 (тикер SDS) | ProShares UltraPro Short S&P 500 (тикер SPXU) |

NASDAQ 100 | ProShares UltraShort QQQ (тикер QID) | ProShares UltraPro Short QQQ (тикер SQQQ) |

DJIA | ProShares UltraShort Dow 30 (тикер DXD) | ProShares UltraPro Short Dow 30 (тикер SDOW) |

Обратные ETF с плечом на основные американские фондовые индексы.

Несмотря на то, что торговля обратными ETF с плечом — весьма рискованное занятие, это все-таки не так опасно, как шорт с использованием кредитного плеча.

Представим себе такую ситуацию. Вы хотите заработать на падении индекса. Для этого вы решили открыть короткую позицию по биржевому фонду, копирующему этот индекс, причем брокер предоставил вам кредитное плечо 1:3. Казалось бы, вы создали искусственный аналог обратного ETF с тройным плечом. Но не все так просто.

Если индекс будет не падать, а расти, в какой-то момент убытки по сделке могут сравняться с вложенными в нее средствами. Тогда брокер принудительно закроет вашу позицию, то есть заставит вас зафиксировать убыток. Такая ситуация называется «маржин колл».

Использовать ETF в этом случае было бы безопаснее. Котировки ETF не могут упасть до нуля, так что ваша позиция не уйдет в минус. Таким образом, «маржин колл» вам не грозит, и есть шанс переждать «просадку» и выйти в «ноль» или даже в плюс.

Хронология событий

Во временном интервале ипотечный кризис в США 2008 г. наступил не в один день и даже не в один год. Хронологически события, приведшие к нему, можно представить следующим образом:

- 1999 – 2006 гг.

В этот период рынок недвижимости Америки переживал невиданный подъем строительства. Фактически за 7 лет цены взлетели практически в 7 раз. Также во время президентства Буша был принят ряд законодательных мер, предоставляющих налоговые льготы и рабочие места в строительных корпорациях. Налог на прибыль с продажи жилья был снижен, что также поспособствовало росту спроса на новое строительство.

Устойчивый рост рынка недвижимости сопровождался увеличением объемов выдачи нестандартных ипотечных займов или субстандартных кредитов, когда была существенно снижена планка обязательных требований к заемщикам. То есть займы получали лица с высоким уровнем риска, уже имеющие негативную кредитную историю. Виновата здесь жадность банкиров, стремившихся любым путем увеличить свои доходы.

Кроме того, рынок недвижимости на своем пике привлек инвесторов и спекулянтов, главной целью которых было извлечение максимальной прибыли. В Америку хлынул азиатский и западный капитал, чьи инвесторы вкладывали деньги в относительно безопасные инструменты – ценные бумаги под залог недвижимости (CDO).

- 2006 год (середина).

В середине 2006 г. рост рынка недвижимости остановился, произошло перенасыщение. Все больше и больше заемщиков были не в состоянии обслуживать свои ипотечные займы. К концу 2006 г. данный показатель составлял около 10% от общего числа кредитов, выданных на приобретение жилья. Рефинансирования займов добиться было невозможно – банки больше не выдавали дешевые кредиты. Начались массовые отчуждения банками залогового жилья.

- 2007 – 2008 гг.

В 2007 году ипотечный пузырь лопнул. Падение цен на недвижимость стало критичным, что стало следствием длинной цепочки банкротств крупнейших американских банков, хедж-фондов, страховых и инвестиционных компаний, потерявших огромные суммы. За 2007 г. около 25 банков объявили о своем банкротстве. Рынок CDO также рухнул.

Биржевой крах 1929 года – начало Великой Депрессии

Все началось 24 октября 1929 года, когда индекс Dow опустился с 305,85 до 272,32 пунктов. Это было рекордное падение акций, которое вызвало настоящую панику.

Дальше стало только хуже – 28 октября индекс упал еще на 13%, а 29 октября – на 12%. Своего минимума Dow достиг 8 июля 1930 года — он стоил 41,22 пункт.

Почему это все произошло? Если кратко, сошлось множество факторов, среди которых: перепроизводство товаров, нехватка денег для покупки этих самых товаров, безработица и общая рецессия американской экономики. Ситуацию усугубили начавшиеся в приступе паники массовые продажи акций, под залог которых в банках было взято невероятное число кредитов. Доходило до смешного – банки, раздавая кредиты на покупку акций, потом просто не могли вернуть себе эти деньги и объявляли о банкротстве.

Великая Депрессия длилась около десяти лет и кроме США затронула Канаду, Великобританию, Германию, Францию, а также ряд других стран. От Депрессии так или иначе пострадали все сферы, но основной удар пришелся на промышленные города, где либо остановились, либо вовсе закрылись производства, прекратилось строительство. Сильно досталось сельскому хозяйству – спрос на продукцию упал на 40—60%.Нетрудно догадаться, что снизился и общий уровень жизни – стало появляться все больше бездомных и безработных, подскочил уровень преступности. Надо сказать, что из этой тяжелой истории были сделаны выводы – в США появилась комиссия по ценным бумагам и биржам, которая разработала правила, призванные предотвращать подобные финансовые апокалипсисы.

Причины ипотечного кризиса в США

Причин, способствовавших разрастанию ипотечного кризиса в США, можно перечислить много. Однако многие эксперты сходятся во мнении, что основными из них являются рост внешних инвестиций в экономику и изменение законодательного регулирования банковской системы. Рассмотрим их подробнее.

Рост внешних инвестиций и их влияние

Период 2002-2005 гг. характеризуется резким ростом объемов иностранного инвестирования – главным образом за счет Китая. Связано это с ростом цен на нефть и сопутствующие углеводороды. Здесь существует 2 теории, объясняющие связь влияния внешних инвестиций на кризис:

- По данным на 2004 г. дефицит платежного баланса Америки составлял около 6% от ВВП, то есть американцы потребляли больше, чем производили, и одновременно – больше тратили, чем зарабатывали. Логичным способом уравновешивания такого баланса является привлечение внешних инвестиций.

- Привлечение внешнего капитала производилось за счет увеличения уровня потребления в США. Если экспорт упадет, то привлечь инвестиции можно с помощью займов у иностранных производителей.

Первая теория основывается на положении о том, что из-за непомерного массового потребления в страну хлынули иностранные инвестиции и породили ипотечный кризис. Вторая же гласит, что внешний капитал появился и достиг таких масштабов по причине чрезмерного потребления.

Изменения в законодательном регулировании банковской системы

Еще в 1982 г. был принят закон «О паритете в альтернативном ипотечном кредитовании», который разрешил кредиторам, не относящимся к федеральным банкам, выдавать ипотеку с плавающей ставкой.

В этот период появились новые разновидности ипотечных займов: с плавающим процентом, с возможностью выбора размера ежемесячного платежа, с погашением задолженности в конце срока кредитования крупной суммой, с выплатой только процентов в начале срока кредитования и т.д. Все они постепенно потеснили обычную ипотеку с фиксированной процентной ставкой и рассрочку.

Использование новых видов ипотеки привело к злоупотреблению ими ввиду отсутствия соответствующего правового регулирования.

В дальнейшем банки пролоббировали закон, получивший название «Гремма-Лича-Блайли» или по-другому «Закон о модернизации», который предоставил им право создавать коммерческие холдинги и одновременно заниматься инвестиционной, коммерческой и страховой деятельностью.

Субстандартное кредитование, его виды и влияние

Бум строительства в США и стабильный рост цен на жилье породили огромную конкуренцию между банками. Среди ключевых инструментов в борьбе за клиентов и увеличение объемов кредитования они использование снижение процентных ставок и выдачу субстандартных кредитов.

Субстандартное кредитование предусматривает существенное снижение требований к потенциальным заемщикам. Кредиты начали выдавать клиентам из высокорисковых групп. Кроме того, клиент мог выбрать наиболее подходящий способ расчета с банком:

- займ с плавающей процентной ставкой (ставка фиксируется на первые несколько лет, а затем банк имеет право ее повысить);

- выбор конкретного варианта оплаты (например, заемщик сам мог установить посильную сумму для ежемесячной оплаты с последующим переносом неоплаченных процентов к телу кредита);

- оплата большей части задолженности перед банком в конце срока кредитования.

Спекуляция на деривативах

Благодаря резкому увеличению объемов ипотечного кредитования был сформирован новый механизм секьюритизации или снятия рисков по невозврату таких займов, или попросту их финансирование. Суть заключается в превращении долговых обязательств в ценные бумаги или деривативы.

Наибольшее распространение среди деривативов в США в период начала ипотечного кризиса получили свопы. Обороты торговли такими инструментами были колоссальными – только по данным за лето 2008 г. объем операций составлял около 600 триллионов долларов США.

Сами деривативы обеспечивались новыми ценными бумагами, под них же выпускались другие. Таким образом, создание производных, синтетических ценных бумаг, бесконечная эмиссия, их рост в геометрической прогрессии спровоцировали закономерный крах – пузырь, не имеющий под собой ровным счетом ничего, лопнул.

В целях получения максимальной прибыли крупнейшие хедж-фонды и инвестиционные компании сговорились с ведущими рейтинговыми агенствами, которые осознанно присваивали завышенные рейтинги и инвестиционную привлекательность даже «мусорных» ценных бумаг.

Выводы по итогам кризиса для мировой экономики и экономики России

По прошествии некоторого времени можно сделать основные выводы по итогам общемирового и российского кризиса 2008 г.:

- Ипотечный кризис в США и последовавшая за ним экономическая рецессия во всем мире – это результат человеческих действий. Именно люди игнорировали сигналы об опасности, не учитывали риски и гнались за сверхдоходами. Государственные и финансовые регуляторы также не предпринимали должных действий, а лишь способствовали формированию некачественного ипотечного портфеля и раздуванию рынка деривативов.

- Кризис выявил слабые места и дыры в законодательстве многих стран. Многие проекты жилищных и налоговых реформ и стимулов находятся еще в стадии разработки и согласования.

- Активные действия госорганов США были предприняты только в сентябре 2008 года, когда кризис уже был в разгаре. Время для смягчения негативных последствий было упущено. Расходы Правительства на преодоление последствий кризиса по данным на конец 2009 г. оцениваются в 11 триллионов $.

Что касается ситуации в России, то несмотря на общемировую интеграцию, она уникальна. У нас кризис начался с кризиса частного сектора, который был спровоцирован чрезмерными заимствованиями в шоковых условиях, а именно со стороны оттока капитала, внешней торговли и существенного ужесточения условий внешнего кредитования.

Полная зависимость РФ от цен на нефть и иные углеводороды при их падении и объема экспорта привел к сильнейшему удару глобального кризиса по нашей стране. Ключевые меры Правительства РФ для выхода из кризиса были направлены на укрепление финансовой системы, включая вливания в капитал банковской системы и предоставление ликвидности в виде субординированных кредитов.

Ужесточилась политика Центробанка, начиная с 2009 г. начались массовые чистки в банковском секторе на предмет несоответствия кредитных и финансовых учреждений заявленным показателям и качества проводимой политики.

Ипотечный кризис в США 2008 г. привел к краху рынка недвижимости, обвалу фондового рынка и стал началом общеэкономической рецессии. Банкротство крупнейших банков, инвестиционных компаний и хедж-фондов, резкое сокращение благосостояния обычного населения, изъятие миллиона объектов залоговой недвижимости, а также проникание кризиса во все сферы экономики стали ключевыми его последствиями.

Причин здесь множество, однако главные две – это резкий рост внешних инвестиций в американскую экономику и законодательные акты, способствовавшие раздуванию спекулятивного пузыря. Все это и привело к тому, что в один момент он лопнул.

Подробнее про рынок ипотеки и ипотечное кредитование в России читайте далее.

Просьба оценить пост и поставить лайк.

Вместо вывода

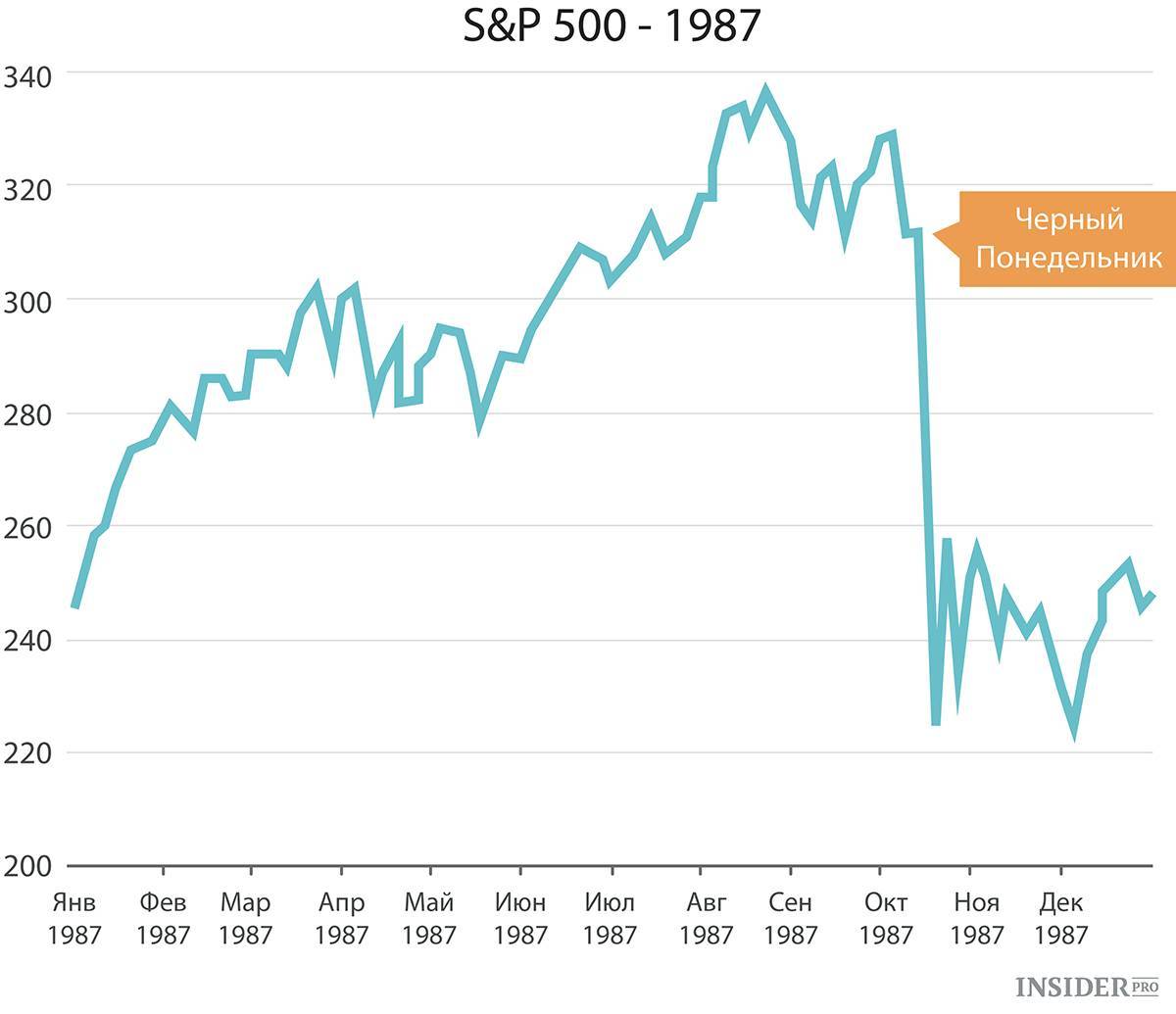

Мы рассмотрели только три наиболее ярких случая, но в действительности история знает куда больше черных дней для фондовых рынков.

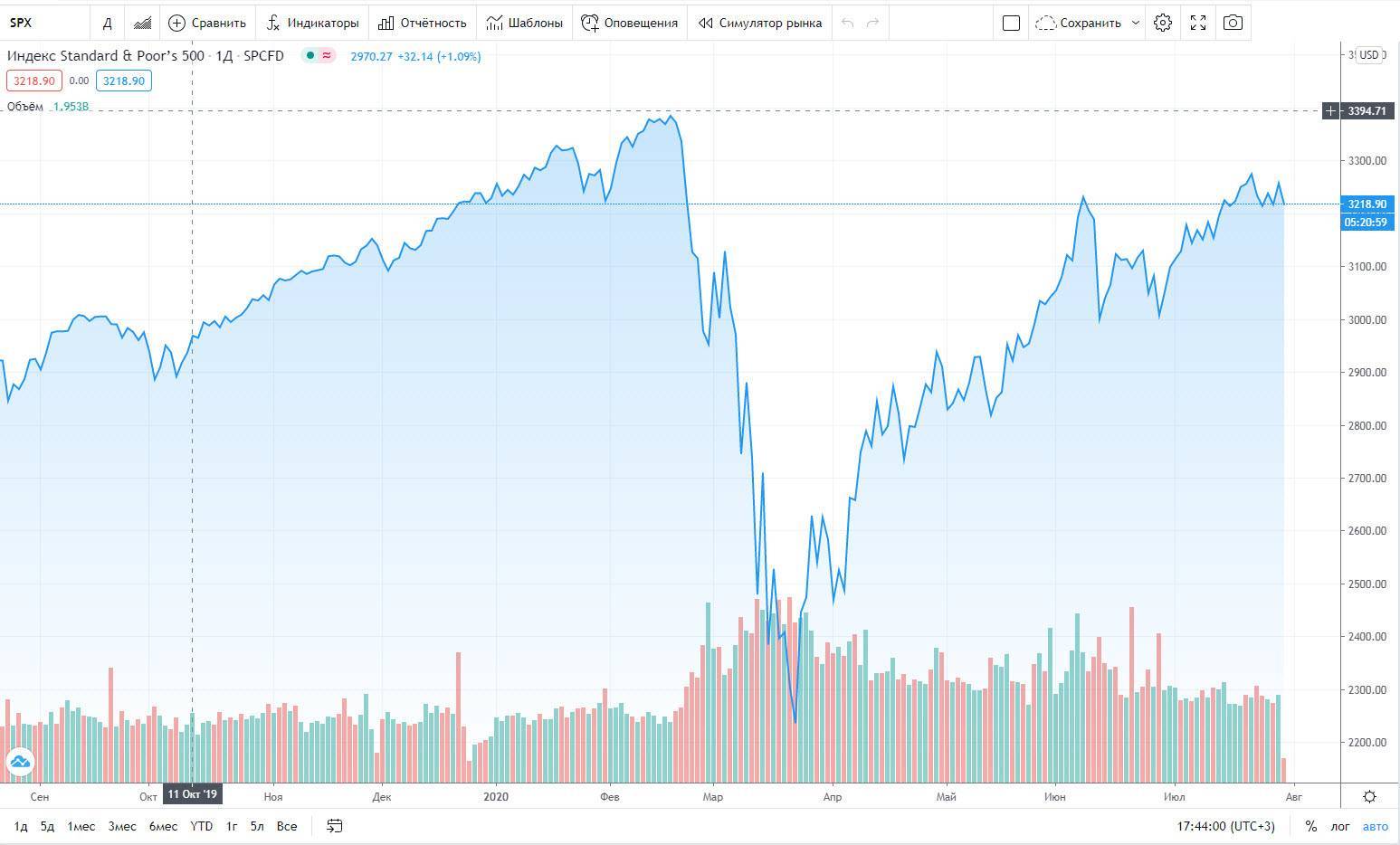

К ним можно отнести и все, что связано с коронавирусом. Да, да, мы же уже 100 раз писали о том, как пандемия бьет не столько по здоровью, сколько по кошелькам.

19 февраля 2020 года был крах фондовых рынков, если вы не знали – индексы Dow Jones, S&P 500 и NASDAQ-100 в течение последующих 30 дней теряли по 2-3% за сессию.

Но это были цветочки, ягодки случились весной — например, 12 марта Нью-Йоркская фондовая биржа обвалилась на 9%, а итальянская Borsa Italiana — на 17%. Этот день стал “черным четвергом” в хронике ковидного кризиса.

Причины тесно связаны с ковидом – это, например, остановка работы практически всех предприятий в странах, охваченных коронавирусом, а также замедление торговли из-за закрытых границ.

Сейчас, конечно же, говорить о восстановлении экономики слишком рано – эксперты уверены, что пандемия еще долго будет нам аукаться. Но тут же утешают – за падением рынка всегда идет рост, а значит, светлое завтра не за горами.

Хотите обсудить эту статью? Подпишитесь на наш Telegram