Топ-10 хедж-фондов мира

Хедж-фонд предполагает альтернативные инвестиции, использующие различные методы: производные инструменты с кредитным плечом, короткие продажи и другие спекулятивные стратегии с целью получения прибыли, превосходящей по доходности более широкий рынок. Хедж-фонды инвестируют как на внутреннем, так и на международном рынке. Как правило, они устанавливают минимум $1 млн и ориентируются на состоятельных частных лиц, пенсионные фонды и институциональных инвесторов. Хедж-фонды неизменно несут более высокий риск, чем традиционные инвестиции.

Топ-10 хедж-фондов мира

1. Bridgewater AssociatesСопредседатель и сопредседатель правления по инвестициям Рэй Далио основал фирму в 1975 г. Компания предлагает четыре основных фонда: — Pure Alpha, который фокусируется на активной инвестиционной стратегии; — Pure Alpha Major Markets, который нацелен на подмножество вариантов, в которые инвестирует фонд Pure Alpha; — All Weather, использующий стратегию распределения активов; — Optimal Portfolio, который сочетает в себе аспекты фонда All Weather с активным управлением. По состоянию на 30 апреля 2021 г. под управлением фонда находилось $138 млрд. 2. Renaissance TechnologiesМатематик Джим Саймонс основал Renaissance Technologies в 1982 г. Количественный хедж-фонд использует математические и статистические методы для выявления технических индикаторов, определяющих его стратегии автоматизированной торговли. Применяет свои методы к американским и международным акциям, долговым инструментам, фьючерсным, форвардным и валютным контрактам. По состоянию на 31 декабря 2021 г. под управлением фонда находилось почти $166 млрд.

3. Man GroupБританский хедж-фонд имеет более чем 230-летний опыт торговли, начав свою деятельность в 1784 г. в качестве эксклюзивного поставщика рома для Королевских военно-морских сил, а затем занявшись торговлей сахаром, кофе и какао. По состоянию на 31 декабря 2021 г. активы Man Group находились в управлении на $117,7 млрд.

4. AQR Capital Management Клифф Элесс вместе с партнерами Джоном Лью, Робертом Крейлом и Дэвидом Кабиллером основал компанию в августе 1998 г. До этого четверка работала над созданием хедж-фонда в Goldman Sachs. Использует количественный анализ для разработки финансовых моделей, ориентированных на стоимостное и импульсное инвестирование.

По состоянию на 31 декабря 2021 г. под управлением AQR находилось $185,63 млрд.

5. Two Sigma Investments Компания основана Джоном Овердеком и Дэвидом Сигелом в апреле 2002 г. Использует количественный анализ для построения математических стратегий, основанных на исторических ценовых моделях и других данных. По состоянию на 31 декабря 2021 г. под управлением Two Sigma Investments находилось $66,14 млрд.

6. Millennium Management Основана в 1989 г. Компанию возглавляет председатель правления Исраэль Инглэндер, который основал Millennium с капиталом в $35 млн. после карьеры биржевого брокера, трейдера и специалиста на Американской фондовой бирже. Компания предлагает частным фондам дискреционные консультационные услуги. По состоянию на 31 декабря 2019 г. под управлением компании Millennium находилось $42 млрд.

7. Elliott Management Руководство компании описывает свой инвестиционный мандат как «чрезвычайно широкий», охватывающий практически все типы активов: проблемные ценные бумаги, акции, хеджирование и арбитражные позиции, сырьевые товары, ценные бумаги, связанные с недвижимостью и др. Компания основана Полом Сингером в 1977 г. По состоянию на 31 декабря 2021 г. активы под управлением Elliott Management составляли $73,5 млрд., а чистые активы под управлением — $40 млрд.

8. BlackRockИнвестиционный менеджер, управляющий триллионами активов. Самая крупная организация BlackRock, BlackRock Fund Advisors, работает с 1984 г. и управляет активами в размере $1,9 трлн. Компания BlackRock Financial Management основана в 1994 г. и управляет активами на сумму $1,03 трлн. BlackRock Advisors также начала свою деятельность в 1994 г. и управляет активами на сумму $687,64 млрд.

9. Citadel Advisors Основана в 1980 г. Специализируется на акциях, фиксированном доходе и макро-, сырьевых, кредитных и количественных стратегиях. По состоянию на 31 декабря 2021 г. активы под управлением Citadel составляли $28,89 млрд.

10. Davidson Kempner Capital Management Компания начала управлять капиталом инвесторов в 1987 г. Фокусируется на банкротствах, арбитраже слияний, проблемных инвестициях, акциях с привязкой к событиям и ситуациям реструктуризации. По состоянию на 31 января 2021 г. под управлением Davidson Kempner находилось $35,9 млрд, а чистые активы под управлением составляли $33,1 млрд.

Список лучших инвестфондов

Ниже находятся списки лучших ИФ как в РФ, так и в мире, представленные с учетом различных параметров.

Топ 10 ИФ России

| № | Инвестиционный фонд | Описание | Прирост (%) |

| 1. | Сбербанк – Глобальный интернет | Управление активами | 38,5 |

| 2. | Альфа-Капитал технологии | Фонды акций | 32,1 |

| 3. | РАЙФФАЙЗЕН – Информационные технологии | Фонды акций | 30,4 |

| 4. | Управление сбережениями – Азия | Управление сбережениями фондов | 30,3 |

| 5. | ВТБ – БРИК | Управление активами, фонды акций | 27,5 |

| 6. | ОТКРЫТИЕ – Китай | Фонды Открытия | 25,9 |

| 7. | Апрель Капитал | Акции компаний по добыче сырья | 25,4 |

| 8. | Открытие – Развивающиеся рынки | Фонды Открытия | 24,4 |

| 9. | РГС – Мировые технологии | Управление сбережениями | 23,5 |

| 10. | Райффайзен – Фонд активного управления | Фонды смешанных инвестиций | 23,3 |

Самые надежные в мире фонды

Среди лучших и инвестиционных организаций по всем параметрам находятся преимущественно иностранные компании.

| Инвестиционный фонд | Где находится | Активы (миллиардов долларов) |

| Fannie Mae | Вашингтон, США | 3 250 |

| Freddie Mac | Маклин, США | 1 946 |

| Credit Suiss | Цюрих, Швейцария | 927 |

| Goldman Sachs Group | Нью-Йорк, США | 856 |

| Morgan Stanley | Нью-Йорк, США | 803 |

| London Stock Exchange | Лондон, Англия | 777 |

| Berkshire Hathaway | Омаха, США | 535 |

| Nomura Holdings, Inc | Токио, Япония | 368 |

| Shinhan Financial Group | Сеул, Корея | 308 |

| State Street Corporation | Бостон, США | 274 |

| BlackRock, Inc. | Нью-Йорк, США | 240 |

| Voya Financial | Нью-Йорк, США | 231 |

Лучшие европейские фонды

| Название | Месторасположение |

| High-Tech Grunderfonds | Германия |

| SpeedInvest | Австрия |

| PMV | Бельгия |

| LocalGlobe | Великобритания |

| Mangrove Capital Partners | Люксембург |

| Alven Capital | Франция |

| Swisscom Ventures | Швейцария |

Рейтинг самых доходных ПИФов 2019

| № | Инвестиционный фонд | Описание, владельцы | Прирост (%) |

| 1 | ВТБ – Фонд Нефтегазового сектора | ВТБ Капитал Управление активами | 30 |

| 2 | САН – Смешанные инвестиции | САН | 28 |

| 3 | Сбербанк – Природные ресурсы | Сбербанк Управление Активами | 28 |

| 4 | Ингосстрах пенсионный | Ингосстрах — Инвестиции | 27.4 |

| 5 | БКС Драгоценные металлы | Брокеркредитсервис | 26,5 |

| 6 | ВТБ – Индекс МосБиржи | ВТБ Капитал Управление активами | 25,8 |

| 7 | ВТБ – Фонд Акций | ВТБ Капитал Управление активами | 25,4 |

| 8 | Райффайзен – Индекс ММВБ голубых фишек | Райффайзен Капитал | 25,3 |

| 9 | Солид – Индекс МосБиржи | СОЛИД Менеджмент | 25,2 |

| 10 | Лидер – Акции | Лидер | 24,6 |

Рейтинг ПИФ по стоимости чистых активов

| № | Инвестиционный фонд | Описание, владельцы | СЧА, МЛН RUB |

| 1 | ВТБ – Фонд Казначейский | ВТБ Капитал Управление активами | 28 322,73 |

| 2 | Газпромбанк – Облигации плюс | Газпромбанк — Управление активами | 23 733,55 |

| 3 | Рублевые облигации | Пенсионные накопления | 23 410,70 |

| 4 | Райффайзен – Облигации | Райффайзен Капитал | 18 468,40 |

| 5 | Альфа-Капитал Облигации плюс | Альфа-Капитал | 17 909,66 |

| 6 | Сбербанк – Фонд перспективных облигаций | Сбербанк Управление активами | 17 809,31 |

| 7 | Сбербанк – Фонд облигаций Илья Муромец | Сбербанк Управление активами | 14 464,58 |

| 8 | ВТБ – Фонд Сбалансированный | ВТБ Капитал Управление активами | 13 314,65 |

| 9 | Альфа-Капитал Еврооблигации | Альфа-Капитал | 9 40 |

| 10 | Еврооблигации | Пенсионные накопления | 7 785,54 |

Рейтинг ПИФ по объему привлеченных средств

| № | Инвестиционный фонд | Привлеченные средства, млн RUB |

| 1 | ВТБ – Фонд Сбалансированный | 10 700 |

| 2 | Альфа-Капитал Еврооблигации | 7 612 |

| 3 | ВТБ – Фонд Казначейский | 5 540 |

| 4 | Альфа-Капитал Баланс | 4 236 |

| 5 | Сбербанк – Денежный | 3 628 |

| 6 | ВТБ – Фонд Смешанных инвестиций | 3 541 |

| 7 | Сбербанк – Природные ресурсы | 3 496 |

| 8 | ВТБ – Фонд Акций | 3 322 |

| 9 | Рублевые облигации | 2 290 |

| 10 | Альфа-Капитал Ликвидные акции | 2 269 |

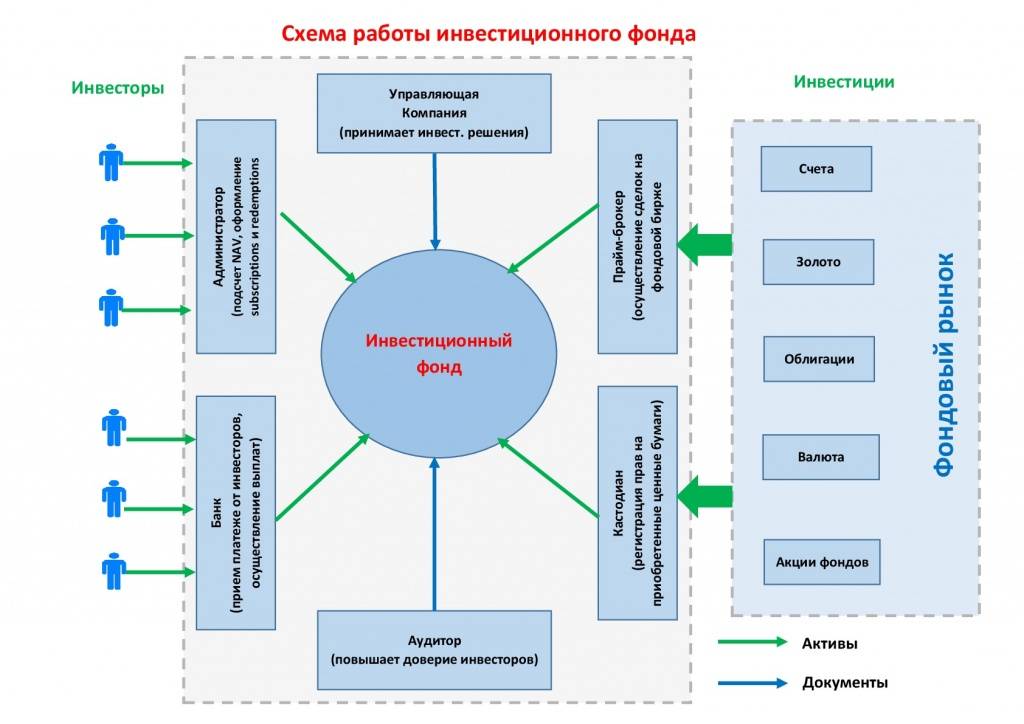

Принцип работы инвестиционных фондов

Инвестиционный фонд, как инструмент коллективных инвестиций, позволяет зарабатывать своим вкладчикам без траты времени и применения каких-либо усилий. По сути, инвесторы вкладывают средства в общую кассу и дальше фондом управляют специалисты, которые могут выудить из него максимальную прибыль. После этого, в зависимости от доли участия в фонде, все инвесторы получают проценты прибыли. Сами же управляющие весьма заинтересованы в том, чтобы прибыль была как можно больше, ведь именно от ее размера они получат комиссионный процент.

От многих других форм коллективного капиталовложения, ИФ отличаются тем, что являются высоколиквидным инструментом – вкладчик может в любой момент продать свою долю в фонде и получить живые деньги.

Основные преимущества ИФ:

- Активами управляют профессионалы, которые заинтересованы в прибыльности капиталовложений;

- Торговые риски снижаются за счет диверсификации средств;

- В обороте большие суммы, что приносит больший доход, если бы инвестор вкладывал средства самостоятельно;

- Работа фонда прозрачна и может контролироваться инвесторами.

В то же время имеются и минусы сотрудничества с фондами. В первую очередь надо понимать, что риски неудачных сделок всегда сохраняются, а несмотря на контроль со стороны госорганов, никаких гарантий о прибыльности ИФ быть не может.

Как не попасться на удочку мошенников

Иногда под видом

инвестиционных фондов скрываются

обычные мошенники, основной целью

которых является выманить побольше

денег у доверчивых вкладчиков, а затем,

по возможности, исчезнуть с ними (с

деньгами разумеется, а не с вкладчиками

:-)) в известном только им направлении.

Такие персонажи,

как правило, не скупятся на обещания и

без зазрения совести сулят своим

вкладчикам золотые горы в самые что ни

на есть наикратчайшие сроки. Они могут

истово уверять вас в полном отсутствии

риска и обещать гарантированный процент

доходности. Хотя каждый, даже начинающий

инвестор должен знать, что без риска не

бывает и прибыли, а фиксированная

доходность при инвестировании в ИФ

невозможна в принципе

В периоды кризисов,

многие хорошие фонды могут показывать

даже убытки, но впоследствии, с течением

времени, они с лихвой навёрстывают их

(здесь важно выдержать относительно

длительный срок инвестирования, а не

выдёргивать свои деньги при первой же

просадке доходности)

Мошенники будут

убеждать вас в уникальности и срочности

своего предложения. Они будут настаивать

на том, что завтра уже будет поздно и

для того, чтобы не упустить выпавший

шанс, вы должны вложить деньги прямо

сейчас. Это классическая схема развода,

когда человеку не дают времени на

размышления, одновременно давя на такие

проверенные временем рычаги людской

натуры, как жадность, страх и надежда.

Вам могут долго

и назойливо рассказывать о новых

супертехнологиях, которые доселе никто

и никогда не использовал, а потому вам

предоставляется по истине уникальный

шанс встать в первые шеренги инвесторов

активно способствующих внедрению

революционных технологий в жизнь.

Естественно, что как первопроходцам,

вам посулят баснословные барыши.

Так уж повелось,

что искусство отъёма денег в человеческой

культуре развито гораздо лучше нежели

искусство их зарабатывать. Мошенники

довольно часто используют в своих схемах

старые как мир и проверенные временем

способы обмана. Зачем им изобретать

велосипед? Поэтому если увидите заботливо

положенные перед вами грабли, не

наступайте на них, а просто аккуратно

пройдите мимо.

Виды инвестиционных фондов в РФ и их перспектива

Применительно к России тема развития инвестиционного бизнеса может быть разделена на несколько этапов, начиная от первых ваучерных фондов и заканчивая современными формами коллективного инвестирования.

На текущий момент основными типами инвестиционных фондов являются:

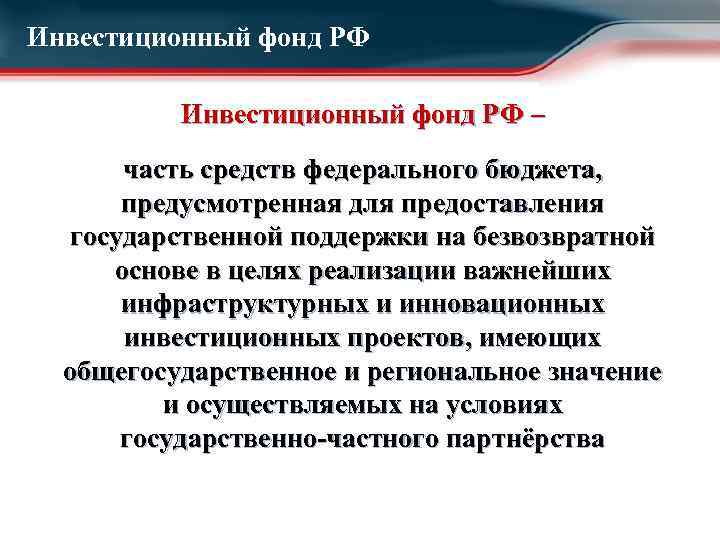

- Государственные — пенсионные (см. Инвестиционный пенсионный фонд в РФ), страховые и социальные, фонды ОМС, а также ФНБ (фонд национального благосостояния)

- Не государственные — НПФ (не государственные пенсионные фонды)

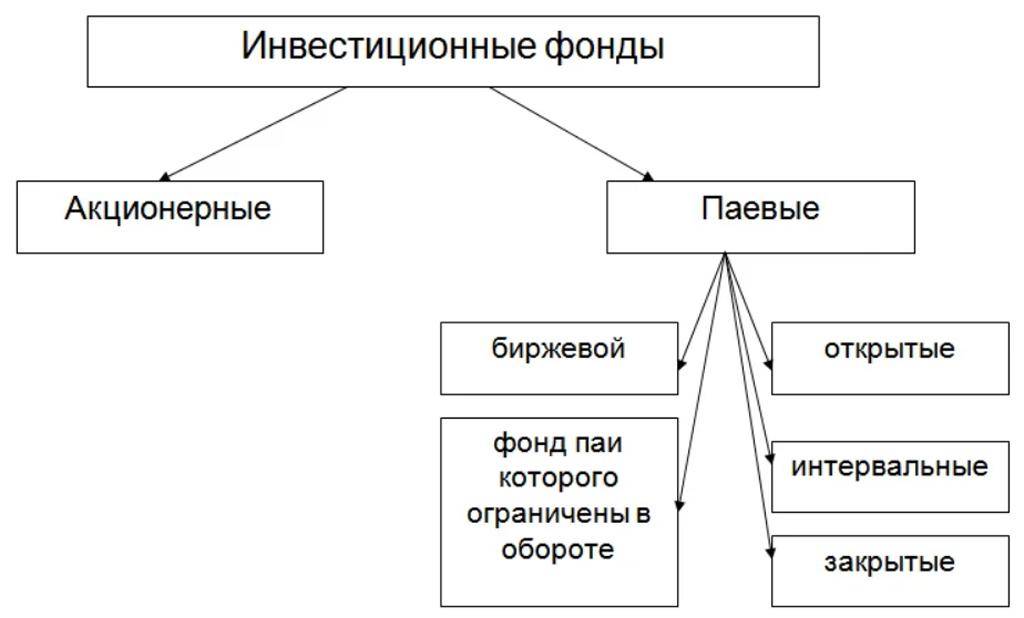

- Фонды коллективного инвестирования — акционерные и паевые (см. Инвестиционный паевой фонд: особенности доверительного управления)

- Несколько венчурных фондов, находящихся под государственным патронажем – например, Фонды «Сколково», «Роснано» и прочие.

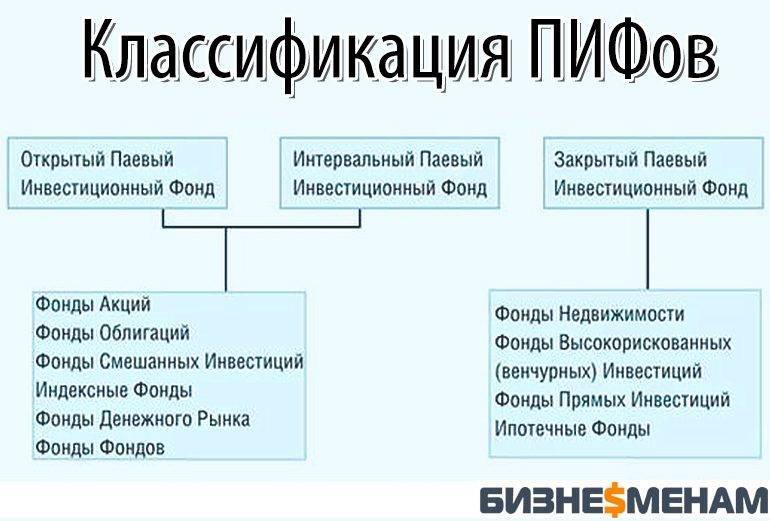

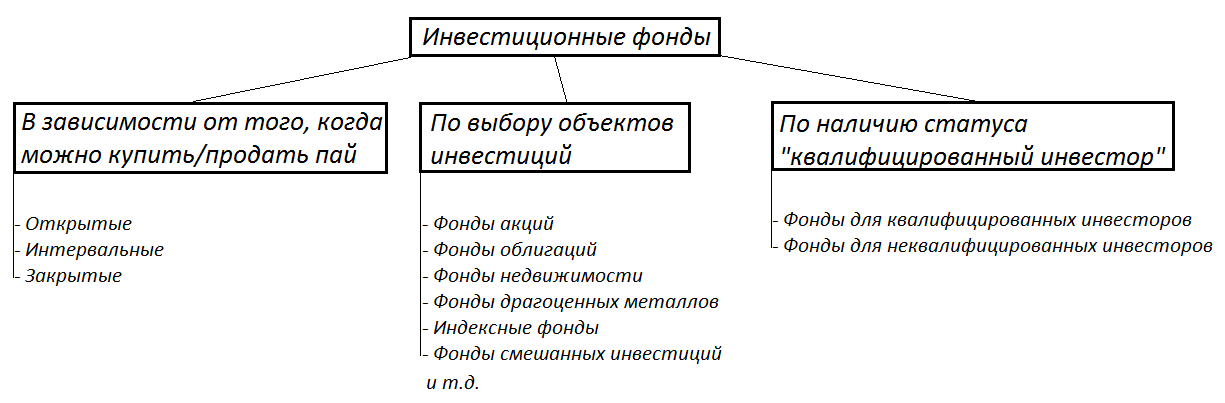

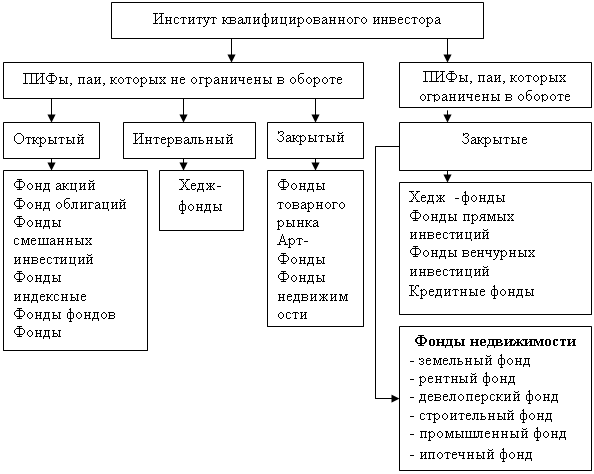

Наибольший интерес представляет, конечно же, сектор коммерческого инвестирования, который в России представлен следующими формами и типами фондов (см. рисунок)

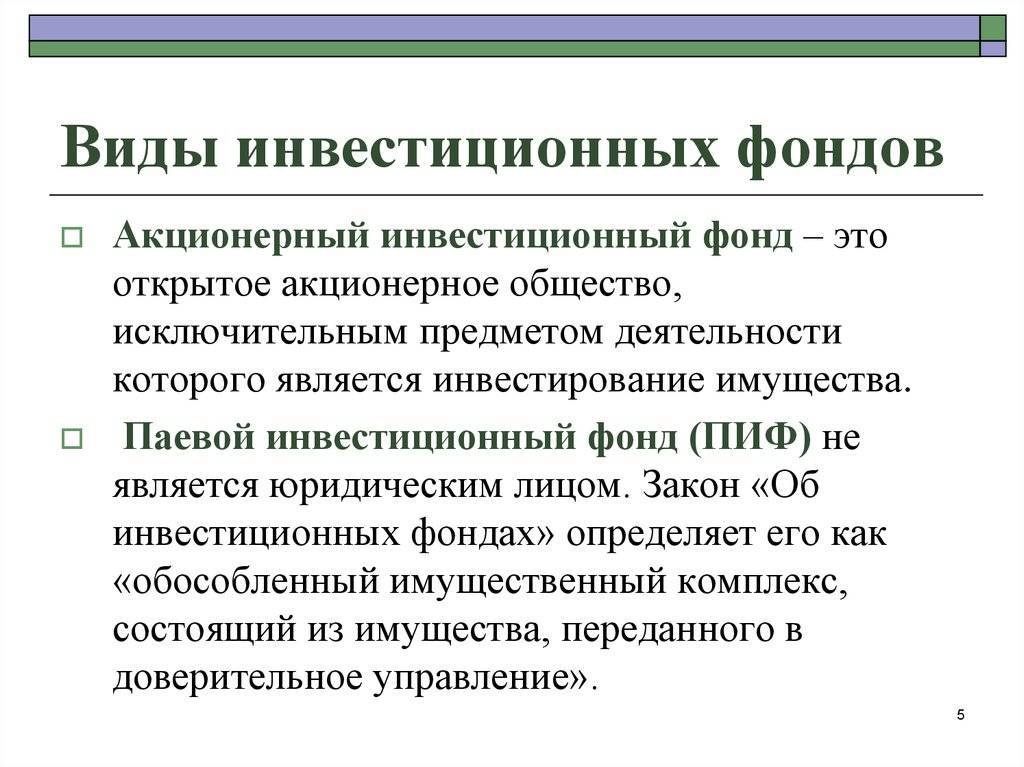

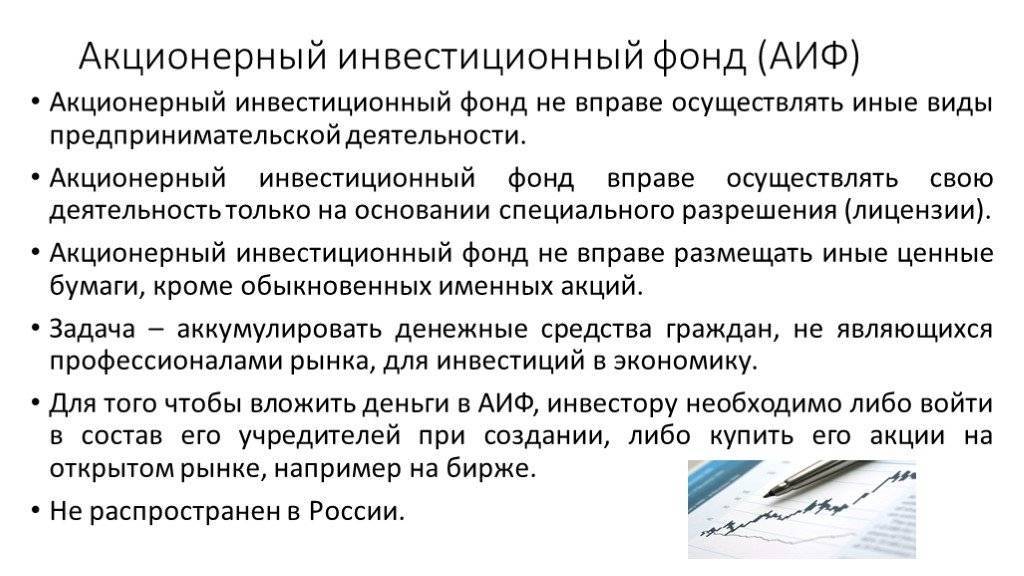

- Акционерные фонды – это организации, имеющие статус публичной компании (акционерное общество). Участники (инвесторы) получают доход от вложений своих капиталов в различные виды активов: ценные бумаги, недвижимость, валюта, драгоценные металлы. Эти доходы формируются за счет увеличения стоимости инвестированных активов и распределения их, согласно доли каждого инвестора (приобретенных акций фонда).

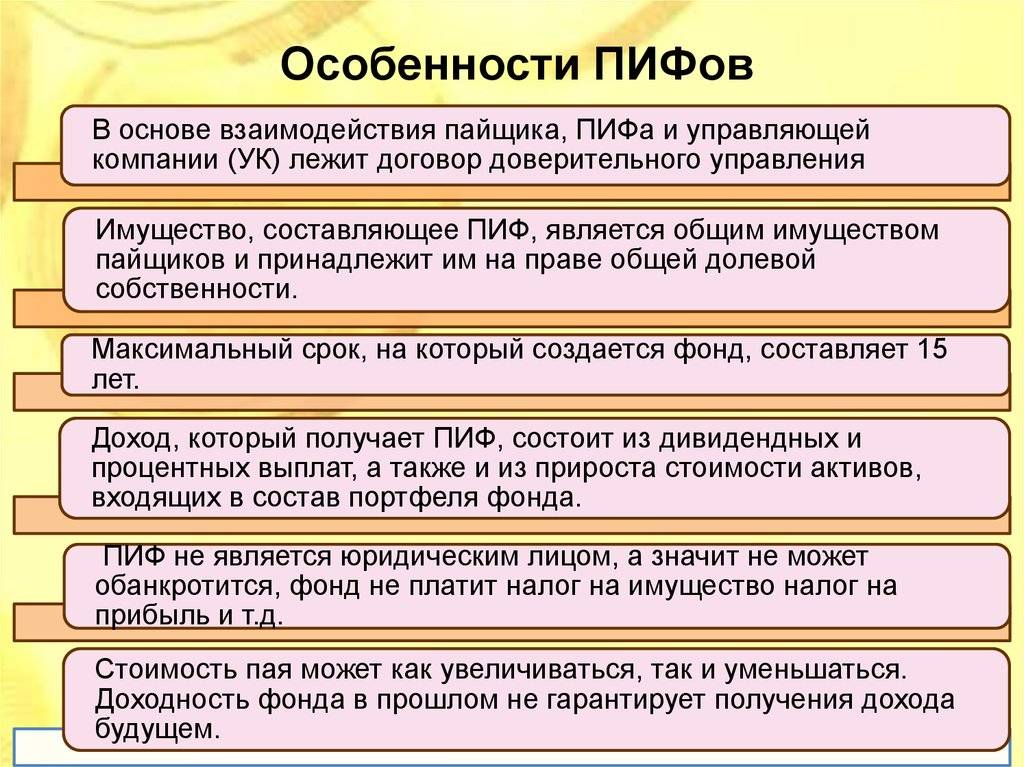

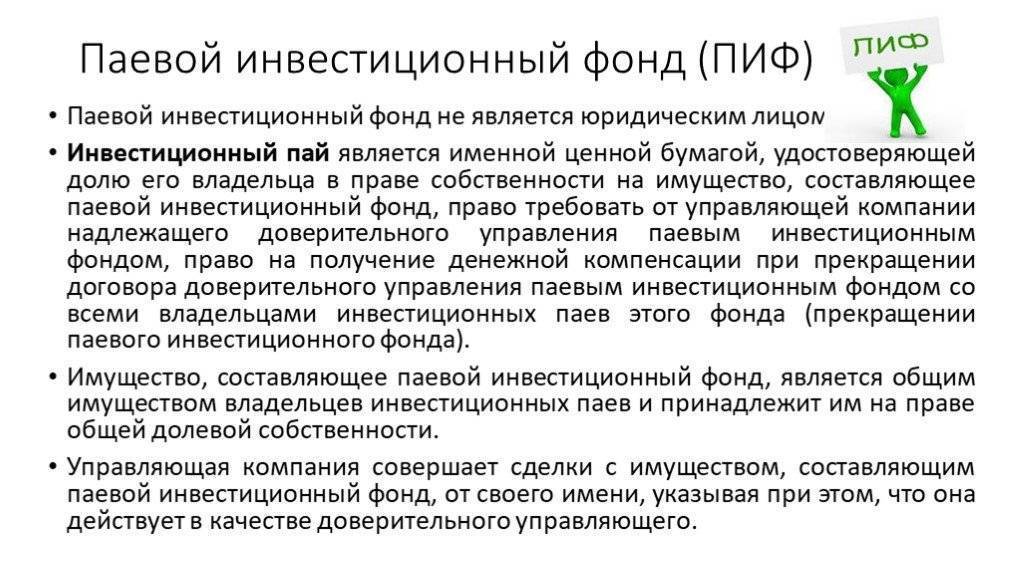

- Паевые фонды. Это инвестиционный фонд, не имеющий статуса юридического лица, дивиденды которого являются основным источником дохода инвестора. Этот доход зависит от приобретенной им доли участия в общем капитале (пая). Деятельность таких фондов строго регламентирована государством (ФЗ 156 «Об инвестиционных фондах) и управление активами такого фонда осуществляют специальные управляющие компании.

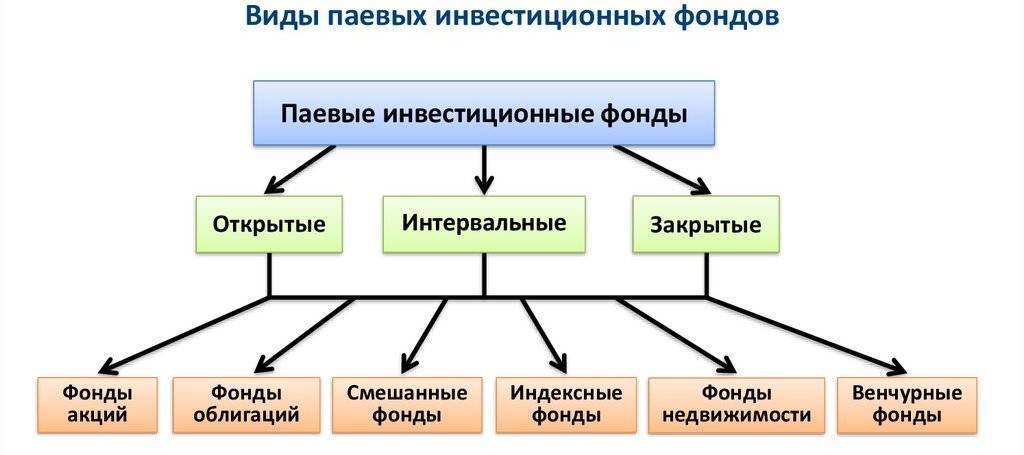

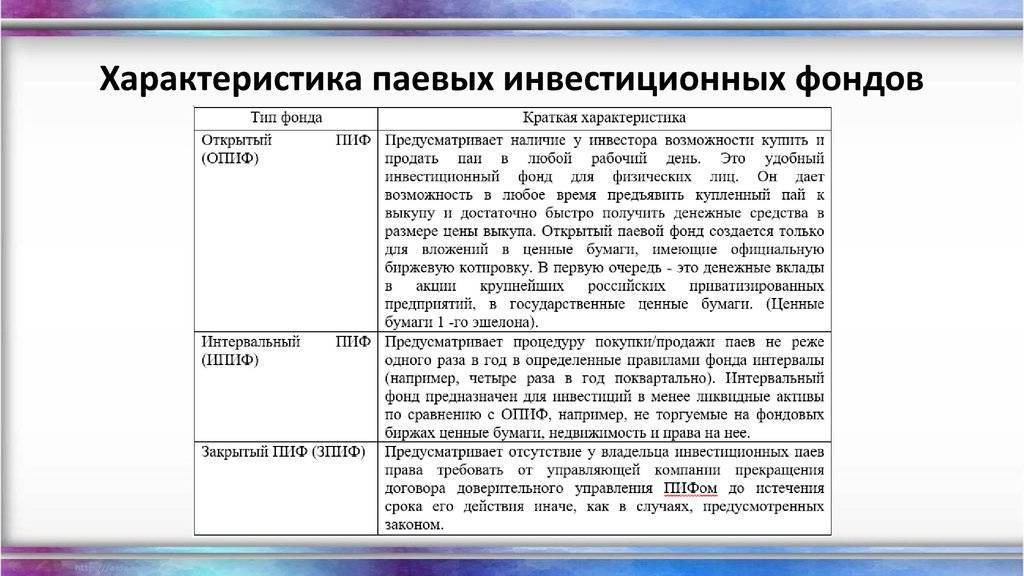

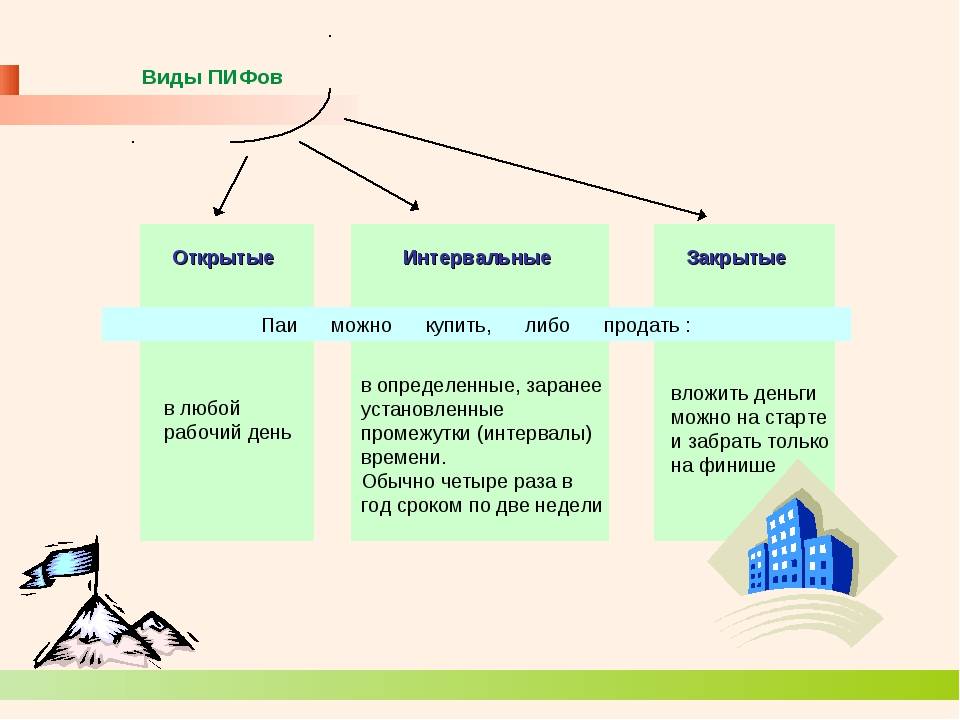

Существующие типы ПИФ в России предполагают для инвестора три (основных) варианта вложения своих денег:

- Открытый фонд — инвестор может в любой момент времени войти в капитал фонда (купив пай) или выйти из него (продав пай). В зависимости от рыночной конъектуры стоимость пая постоянно изменяется, поэтому у инвестора есть шанс войти (выйти) в рынок в наиболее подходящий для него период.

- Интервальные и закрытые ПИФы- эта форма коллективного инвестирования предполагает, что в первом случае инвестор может войти в паевой капитал или выйти из него в определенные моменты времени -интервалы («окна»), которые имеют периодичность обычно полгода или год. При закрытой форме инвестор может приобрести инвестиционный пай только в момент формирования капитала фонда и выйти из него может только после полного окончания срока инвестирования (от года и более). Закрытые фонды в основном работают на рынке недвижимости, в частности при реализации девелоперских проектов.

Что касается других видов инвестиционных фондов в России, то следует признать, что их развитие находится только на самом начальном этапе. Это обусловлено неустойчивостью экономической системы страны и повышенными рисками инвестирования.

Что такое инвестиционный фонд простыми словами

Если еще непонятно, то рассмотрим пример. Некий гражданин решил купить квартиру, чтобы сдавать ее в аренду. Но своих средств у него для покупки не хватает. Он, конечно, может взять кредит в банке, но финансовой организации придется возвращать долг, да еще и с процентами. То есть на аренде первое время прибыль не сделаешь.

Тогда гражданин идет другим путем: он приглашает своего знакомого, у которого есть недостающая сумма, они создают вместе инвестиционный фонд, покупают квартиру и уже с первого месяца сдачи ее в аренду начинают зарабатывать. Но каждый с дохода получает долю, пропорциональную вложенной сумме.

Полученные лишние деньги можно теперь вкладывать снова, например, в совместную покупку акций, и получать дивиденды.

Зачем он нужен

Инвестиционный фонд помогает людям, которые сомневаются в том, куда вложить деньги, их заработать. Как правило, ИФ покупает акции компаний.

Функции

Основные функции инвестиционного фонда в РФ:

- Сохранение и приумножение вкладов частных инвесторов.

- Эффективная работа органов управления с целью получения дохода.

- Привлечение новых вкладчиков на определенных условиях.

Как работают ИФ

Деятельность инвестиционного фонда строится следующим образом:

- Инвестор вкладывает свои деньги и больше ими не распоряжается, кроме последнего этапа – их вывода.

- Портфелем инвестиционной организации руководит управляющая компания, которая работает с ценными бумагами, валютой, недвижимостью и кредитами. УК заинтересована в увеличении прибыли, так как получает комиссию со всех сделок.

Пример

Структура вложения сбережений инвестиционного фонда.

| Ресурсы | Процент активов | Акции компаний | Процент акций в фонде |

| Энергоносители | 47 | Лукойл | 14 |

| Финансы | 18 | Сбербанк | 14 |

| Природные ресурсы | 15 | Газпром | 11 |

| Денежные средства | 7 | Сургутнефтегаз | 6 |

| Электроэнергетика | 6 | Норильский никель | 6 |

| Промышленность | 2 | Татнефть | 6 |

| Коммуникации | 2 | Роснефть | 5 |

| Товары повседневного спроса | 2 | Банк ВТБ | 4 |

| Товары длительного спроса | 0,5 | Интер РАО ЕС | 3 |

Под руководством управляющей компании за 3 года активы «Добрыни Никитича» выросли на 42 %. Это довольно хорошая доходность на территории РФ.

Кого могут заинтересовать инвестиции в ИФ

Интерес к инвестиционным фондам могут проявить будущие вкладчики, если:

- У них отсутствуют кредиты и займы, даже у друзей и родственников.

- Есть свободные сбережения, которые можно спокойно держать на балансе инвестиционного фонда и они не понадобятся в ближайшее время.

- Вызывает интерес финансовая сфера, в частности инвестиции в ценные бумаги.

Виды и классификация инвестиционных фондов в современной экономике

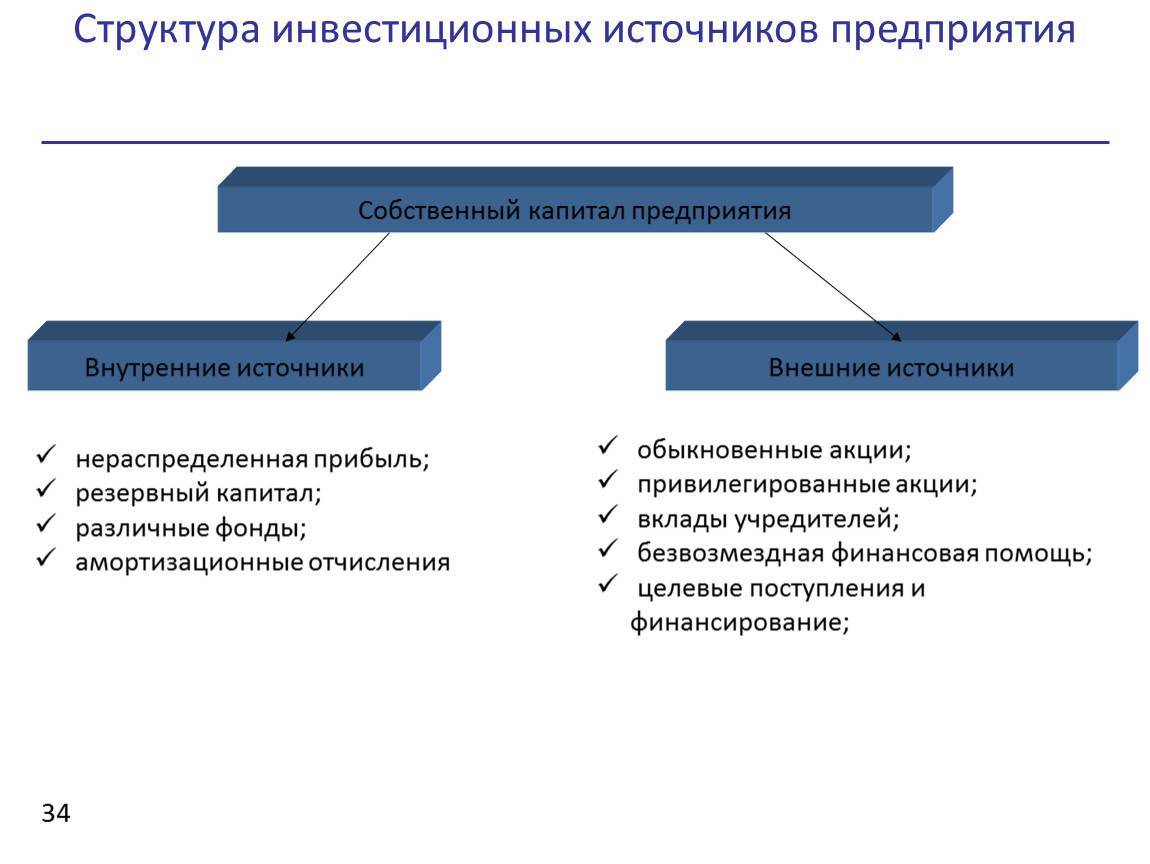

Как видно из сказанного выше, основной задачей организации, занимающейся инвестированием, является создание добавленной стоимости в будущих периодах. Во многом эта деятельность схожа с обычной коммерческой деятельностью, как, например, инвестирование компанией своих или привлеченных активов в развитие производства.

Но в данном случае, инвестирование как таковое не является основным бизнесом производственной (или иной подобной) корпорации. Что же касается инвестирования как отдельного вида бизнеса, то основным видом деятельности инвестиционного фонда является осуществление вложений средств (как привлеченных, так и своих собственных) в различного рода активы (начиная от недвижимости и бриллиантов и заканчивая пакетами акций транснациональных компаний), которые за счет увеличения своей цены в будущем создают дополнительную маржинальную стоимость, или, проще говоря, прибыль.

На текущий момент существует много различных подходов в определении инвестиционных фондов, их типологии и классификации.

Наиболее разумным представляется их классифицировать по следующим параметрам и признакам:

- По правовой форме и происхождению капитала:

- Национальные, или суверенные фонды – это инвестиционные фонды, главными учредителями которых являются -государственные структуры, например, Минфин, ЦБ, Правительство. Основная их задача — концентрация финансовых ресурсов для решения серьезных национальных проблем: резервирование средств и активов для развития будущих поколений, стабильности финансовой системы, пенсионные накопления граждан, социальное страхование и т.п.

- Корпоративные, или фонды частного капитала. Наиболее многочисленная группа инвестиционных организаций, и включает в себя: фонды корпоративного развития, хедж — фонды, страховые фонды, фонды коллективного инвестирования, частные или семейные фонды (трасты)

- Инвестиционные фонды, имеющие некоммерческий характер. К таким организациям, работающим на инвестиционном рынке, относятся, в первую очередь, различного рода фонды, связанные с благотворительностью, меценатством, экологические или просветительские. Наиболее яркие и известные представители этой категории — это Фонд Нобелевской премии, Всемирный фонд Дикой природы, Красный Крест, фонд Сороса и многие другие

- По своей функциональной деятельности инвестиционные фонды подразделяются на довольно большое количество типов, которые можно свести к основным группам:

- Фонды реальных инвестиций. Основным инструментом работы таких фондов являются вложения капиталов в разнообразные производственные проекты. Причем, как правило, формируется целый портфель таких инвестиций, которые могут быть достаточно устойчивыми к рыночным колебаниям

- Финансовые фонды. Эта группа фондов работает со всеми возможными финансовыми инструментами с использованием их комбинаций и сочетаний — начиная от простых валютных и заканчивая методами с применением сложных портфельных стратегий с хеджированием рисков на рынках ценных бумаг.

- Фонды альтернативных инвестиций. В эту категорию фондов входят в основном организации, которые для вложения капиталов используют различного рода активы, не относящиеся ни к финансовым, ни к реальным. В первую очередь, к ним можно отнести фонды, вкладывающие немалые деньги в художественные и антикварные предметы искусства, авторские права, винные коллекции, эксклюзивные исторические артефакты и объекты (замки, музеи, арт-галереи и т.п.) и все то, что только становится ценнее со временем.

- Венчурные фонды. Это, прежде всего, фонды, инвестирующие в перспективные наукоемкие и инновационные проекты, стартапы (см. Инвестиции в стартапы: условия инвестирования) и бизнесы, которые могут принести существенный доход как в ближайшем, так и в отдаленном будущем.

Приведенная выше классификация инвестиционных фондов является довольно укрупненной, и естественно, что при более детальном рассмотрении этого вопроса можно определить более 150 разновидностей инвестиционных фондов, не говоря уже об их комбинированном сочетании.

Недостатки акционерных инвестиционных фондов

Недостатки АИФ формируются по причине наличия высоких рисков подобной деятельности. ОАО иногда ликвидируются, а государство не страхует инвесторов, как в ситуации со стандартными банковскими депозитами. Кроме того, аналогичные риски присутствуют в управленческих процессах. Управляющие при вкладе капитала в инфраструктурные объекты должны иметь четкую уверенность в собственных действиях. Даже подробный анализ в некоторых случаях позволяет сомневаться, было ли принято правильное решение. В особенности если дело касается финансирования архи-рисковых проектов и венчурных капиталов.

От рисков каждого инвестора может уберечь диверсифицированный подход, проявленный к управлению портфелем. Не следует вкладывать в фондовые акции достаточно большой капитал

Важно помнить, что такие вложения являются крайне рискованными. Инвестор должен быть готов отдать на них до 5-7% портфеля

Только в таком случае он защищен от резких смен настроений на рынке.

Закрытый паевой инвестиционный фонд

ЗПИФ – это максимально стабильная доходность при наиболее растянутых временных рамках. Классическим примером инвестиций для подобного типа может быть некий проект, достигающий ценового пика на конечном этапе – строительство торгового центра, кредитные портфели, озеленение луны или конечное освоение Марса Илоном Маском.

Такие предприятия характеризуются покупкой «пая» на стадии формирования проекта и его погашением вследствие реализации. Количество «паев» строго фиксировано, а дополнительная эмиссия должна быть «согласована» с инвесторами. И если докупить «пай» в процессе теоретически возможно, то его «продажа» может состояться только после того, как некий торговый центр откроет свои двери для посетителей, а очередная модель Tesla будет наконец-таки собрана на красной планете.

Однако, это не говорит о том, что вложение в такой пай не приносит прибыли в процессе реализации проекта. Инвесторы паевого фонда могут регулярно получать доход от доверительного управления, но только в том случае, если это прописано в ПДУ (правилах доверительного управления).

Помимо этого, для ЗПИФ характерна прозрачность работы исключительно для своих пайщиков, и информацию о своей деятельности они распространяют с большой неохотой. Тем не менее о каких-то «подводных камнях» это не говорит, а вот результаты вполне впечатляют.

Несмотря на то, что объектами инвестиций ЗПИФ становятся низколиквидные активы, доходность они на дистанции показывают просто отличную. Да и риски существенно минимизированы. А если учесть и льготное налогообложение, которое становится возможным вследствие растянутых сроков, то как способ сохранения и приумножения сбережений – ЗПИФ становится очень выгодным вариантом.

Помимо всех вышеперечисленных инвестиционных категорий, фонды закрытого типа могут размещать средства в:

- Недвижимости;

- Ренте;

- Ипотеке;

- Художественных ценностях;

- Кредитах;

- Венчурных фондах;

- Фондах прямых инвестиций.

Устав и инвестиционная декларация

Согласно законодательству, основной и единственной учредительной бумагой акционерного фонда считается устав. Другие документы на начальном этапе не требуются, при этом условиям устава обязуются следовать все относящиеся к инвестиционному фонду лица. Устав определяет систему функционирования сообщества, а также обуславливает нормы взаимоотношений акционеров, описывает все основные сведения о фонде и диспозитивные нормы.

Согласно действующему законодательству, устав должен включать в себя следующую информацию:

- фирменное наименование;

- открытый тип акционерного общества;

- название документа и фирмы;

- официальный адрес;

- название филиалов и основные сведения о них;

- подробная информация о ценных бумагах (категория, цена, количество);

- права акционеров обычной и привилегированной категории;

- подробные сведения о правах и обязанностях управленческих органов;

- особенности осуществления собраний инвесторов и правила принятия постановлений.

Помимо основной требуемой информации, устав также может включать в себя дополнительные сведения. Например, документ может ограничивать число принадлежащих одному вкладчику акций или число голосов, возможных для одного инвестора.

Наряду с уставом обязательной бумагой также выступает инвестиционная декларация, которая не является учредительным документом. Данная бумага носит менее официальный характер и должна включать в себя наименования всех объектов инвестирования, описание целей и прогноз рисков фонда, требования к активам. Как и устав, инвестиционную декларацию утверждают на общем собрании инвесторов или на совете директоров.

По своей сути декларация позволяет потенциальным вкладчикам выбрать акционерный инвестиционный фонд, в имущество которого он хочет вкладывать собственные средства. Тщательно продуманный и правильно составленный документ позволит потенциальному вкладчику убедиться в том, что выбранное им сообщество не сможет со временем изменить объект инвестирования, а его средства будут находиться в относительной безопасности.

Открытый паевой инвестиционный фонд

Открытый ПИФ – лучшее решение для недолгосрочного вложения. Подобный финансовый инструмент наиболее выгоден инвестору. Однако ждать невероятных заработков от кратковременных вложений было бы наивно.

Изредка стоимость «пая» в течение месяца радует владельца высоким доходом. Но такие явления встречаются редко и в ежедневную статистику не укладываются.

Ярким тому примером является один из популярнейших ПИФ – «Альфа – Капитал Бренды» под управлением известной почти каждому УК «Альфа Капитал», показавший за февраль месяц 2019 г. итоговую доходность всего в 0,73%, при этом потеряв в стоимости чистых активов более 5%.

Ярким тому примером является один из популярнейших ПИФ – «Альфа – Капитал Бренды» под управлением известной почти каждому УК «Альфа Капитал», показавший за февраль месяц 2019 г. итоговую доходность всего в 0,73%, при этом потеряв в стоимости чистых активов более 5%.

Правда, на диаграмме видно, что в пиковый момент доходность пайщика могла составить более 4%, но это «событие» надо было уловить, а учитывая тот факт, что протяженность пика была не более недели – подобный заработок, скорее, напоминает игру в лото.

Однако, главным плюсом такого типа является не столько доходность, сколько возможность покупки и продажи «пая» в любой момент вне зависимости от его цены, состояния рынка, лунной фазы и популяции брокеров на Токийской бирже. Что, безусловно, сказывается и на сформированном кейсе, большая часть которого состоит из высоколиквидных активов, «готовых» к быстрой продаже по адекватной стоимости.

Возможность быстрого «сброса» активов определяет и инвестиционную стратегию. ПИФы открытого типа делятся на следующие группы фондов:

- Акций;

- Облигаций;

- Смешанного типа;

- Индексные;

- Денежного рынка.