Требования к заемщику

g class=”wp-image-38 alignright” src=”https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg” alt=”” width=”338″ height=”287″ srcset=”https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg 550w, https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9-300×254.jpg 300w” sizes=”(max-width: 338px) 100vw, 338px”>К заемщику, подающему заявление на участие в программе льготного кредитования, формируются требования, соблюдение которых происходит строго. Согласно Постановлению Правительства №1711 каждое кредитное учреждение имеет право устанавливать свои условия на получение займа по семейной ипотеке.

Возраст.

Возраст заемщиков в Постановлении Правительства №1711 не указывается. Но банк зачастую определяет показатели в пределах от 21 года до 65 лет. Примечательно, что 65 лет – это верхняя граница. До этого времени ипотека должна быть уже погашена. Поэтому перед оформлением займа рекомендуется изучить отдельные требования банка.

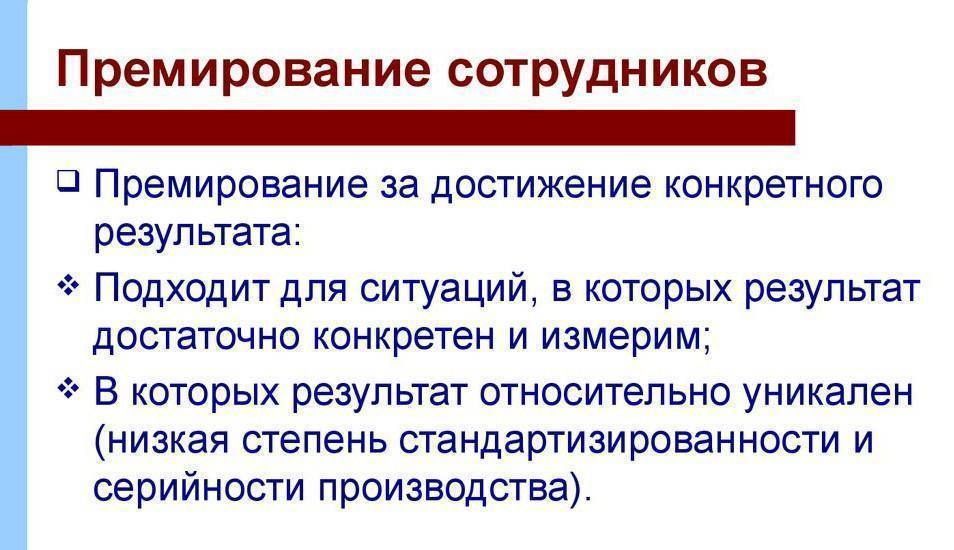

Стаж работы.

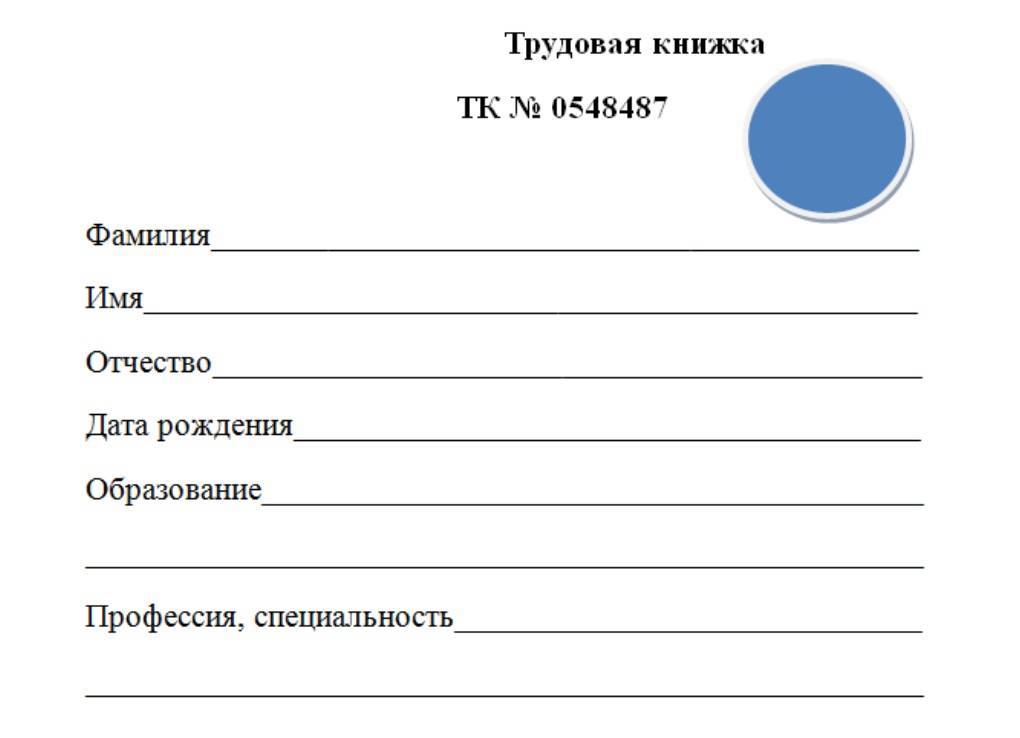

Стаж работы предполагаемого заемщика семейной ипотеки в Постановлении Правительства №1711 также не указывается. Но согласно требованиям банков, он должен быть не менее полугода, что подтверждается трудовой книжкой и справкой о доходах по форме 2НДФЛ. Следует учитывать момент, что полгода стажа – это на последнем месте работы, а общий – не менее года.

Созаемщик.

Созаемщиком по программе «Семейная ипотека» выступает второй супруг. В данном случае учитывают его трудоустройство, подтвержденное копией трудовой книжки, а также справками о доходах по форме банка или 2НДФЛ.

Что такое ипотека с господдержкой

Нестабильность в экономике РФ в последние годы привела к повышению процентных ставок по ипотечным кредитам во всех банках страны. Вкупе со снижением доходов населения и инфляцией это вызвало стойкое снижение интереса граждан к приобретению жилья в долгосрочный кредит.

В 2015 году правительство приняло решение – с помощью государственной помощи и льгот стимулировать у населения желание брать жильё в ипотеку и тем самым поддержать застройщиков.

Программа получила название «ипотека с господдержкой» и стартовала в мае 2015. Нельзя сказать, что до этого правительство РФ вообще никак не поддерживало граждан, не имеющих возможности приобрести жильё на собственные средства.

До 2022 и после действовали и продолжают действовать другие льготные программы:

- социальная ипотека;

- военная ипотека;

- ипотека для многодетных семей;

- ипотека для молодых семей и молодых специалистов;

- ипотека под маткапитал.

По военной ипотеке на нашем сайте есть отдельная статья.

Ещё одна публикация посвящена ипотеке для молодой семьи.

Выбор льготной ипотеки зависит от статуса заёмщика, его профессии и возраста. Если же гражданин вправе претендовать на несколько видов федеральных льгот, ему стоит выбрать самый выгодный для себя вариант в экономическом и социальном плане.

В чем суть ипотеки с господдержкой

Итак, почему государство проявляет такую активность в стремлении поддержать население в жилищном вопросе?

У программы ипотечной господдержки есть несколько целей:

- поддержка рынка недвижимости;

- стимуляция строительства нового комфортного жилья для населения;

- помощь малоимущим семьям и незащищенным категориям населения;

- повышение покупательской способности граждан.

Спрос на недвижимость – весьма показательный индикатор развитой экономики. Если большая часть населения не участвует в операциях купли/продажи жилья, а на рынке недвижимости царит многолетнее затишье, это явный признак экономической депрессии.

Высокие процентные ставки в коммерческих финансовых организациях сделали кредиты на квартиры и дома недоступными для огромного количества российских семей. Искусственная стимуляция покупательского спроса призвана оживить экономику и увеличить денежный оборот.

Если предоставить жильё тем гражданам, которым оно в данный момент недоступно, у них будет стимул трудиться, повышая собственное благосостояние и улучшая попутно экономическую ситуацию в стране.

Программа имеет целый ряд ограничений. Например, в ипотеку с поддержкой от государства нельзя приобрести жильё на вторичном рынке. Оформить кредит можно только на жильё в новостройках и строящихся домах.

В проекте участвует большинство крупных финансовых организаций России – Сбербанк, Газпромбанк, ВТБ-24, Открытие и другие.

Приобрести недвижимость можно только у застройщиков, связанных с государственными структурами или банками партнерскими обязательствами. Такая взаимосвязь снижает риск для заемщиков (они не станут жертвами строительных афер) и гарантирует финансовым компаниям наличие ликвидных залогов.

До какого года продлена программа господдержки

Первоначально сроки действия программы были ограничены мартом текущего года, но затем проект решили продлить до конца 2023.

Предполагалось, что в марте поднимется ставка по государственной ипотеке, но подобное произошло далеко не во всех банках. Некоторые финансовые учреждения даже снизили годовые проценты с 11% до 10,5-10,7%. Впрочем, конкретная величина ставки – внутреннее дело банковской организации, выдающей кредит.

Подробнее о том, что такое ипотека, читайте в отдельной статье нашего блога.

Что такое ипотека с господдержкой?

Ипотека с государственной поддержкой – это реализуемый государством РФ комплекс программ финансовой помощи, вступающий в действие в случае оформления определенными категориями заемщиков кредита на недвижимость. Суть программы заключается в том, что кредитополучатель производит выплаты только согласно установленной государством процентной ставке, а оставшаяся сумма погашается из средств Пенсионного фонда.

На деле государственная поддержка при оформлении ипотечного кредита дает возможность существенно снизить кредитную нагрузку и приобрести жилье на более выгодных условиях. Кроме того, наличие государственной поддержки в виде субсидий, льгот и денежных сертификатов позволяет ипотечным заемщикам быстрее погасить существующую задолженность перед финансовой организацией.

На ипотечные льготы могут претендовать различные категории населения. В 2019 году в России действуют следующие программы господдержки для людей, берущих ипотеку:

1. Ипотека с использованием средств материнского капитала. Направлена на помощь семьям, в которых рождается/усыновляется второй или последующие дети. При этом начисления по именному сертификату можно использовать как для погашения тела кредита или процентов по ипотеке, так и зачесть их в качестве первоначального взноса.

2. Социальная ипотека. Данная программа объединяет в себе несколько инициатив с целью поддержки незащищенных категорий населения и социально значимых направлений экономики. На государственную помощь по соципотеке могут претендовать молодые семьи, учителя, врачи, военнослужащие, ученые и т. д. В понятие «социальная ипотека» входят в том числе:

- ипотека от партнеров Агентства по ипотечному жилищному кредитованию (АИЖК), направленная на поддержку нуждающихся и бюджетников – позволяет уменьшить размер первоначального взноса и снизить процентную ставку по кредиту.

- федеральная госпрограмма «Жилье для российской семьи» – позволяет приобрести квартиру на льготных условиях. Программа в первую очередь направлена на улучшение жилищных условий семьям среднего класса.

- региональные программы ипотечной помощи.

3. Военная ипотека. Благодаря государственной поддержке по этой программе военнослужащие страны могут рассчитывать на серьезные субсидии со стороны государства, предназначенные для покупки недвижимости. В 2019 году максимальная сумма отчислений, которую может получить военный по итогам 20-летней службы, составила 2,4 млн. рублей. Эту сумму военный может полностью потратить на выплату кредита на недвижимость.

4. Ипотека для молодой семьи. Как семьи в общем, так и молодые семьи в частности, часто оказываются адресатами государственной поддержки. Участники данной программы могут рассчитывать на снижение ставки по кредиту и уменьшение суммы первого платежа. В случае необходимости государство готово предоставить субсидию, размер которой может достигать 35% от цены квартиры.

5. Семейная ипотека со ставкой в 6 процентов. Эта льготная ипотека позволяет гражданам, имеющим двух иди более детей, оформить кредит по сниженной процентной ставке.

6. Государственная реструктуризация ипотеки. Для тех, кто уже взял кредит, также найдется свой вид государственной помощи. Реструктуризация позволяет списать до 30% оставшейся задолженности, дает возможность получить отсрочку по платежам или претендовать на пониженную процентную ставку.

Каждый вид программ господдержки имеет свои отличительные особенности. Чтобы не запутаться в представленных вариантах, найдите на нашем ресурсе развернутую статью по интересующей вас программе – так вы сможете быть уверенными в том, что вопрос изучен достаточно тщательно. На нашем сайте вы сможете узнать все об ипотеке с господдержкой:

- понять, относитесь ли вы к одной из категорий граждан, которые могут претендовать на льготные условия кредитования;

- узнать об основных требованиях, предъявляемых банковскими организациями при оформлении кредита с господдержкой;

- изучить пошаговую инструкцию по оформлению ипотеки с государственной поддержкой;

- проанализировать основные нюансы данного вида ипотечного кредитования, чтобы избежать ошибок и сложностей при заключении договора с банком;

- увидеть конкретные предложения крупнейших банков по ипотеке с господдержкой с развернутым описанием условий кредитования.

Программа 6% ипотека (2018-2022)

Программа 6% ставки по кредитам на жилье рассчитана на пять лет. Она предусмотрена для брачных пар, у которых рождение детей произойдет в период с 01.01.2018 по 31.12.2022.

При оформлении кредита в указанный срок начальная ставка сразу начисляется в 6%, а при наличии действующего займа, берут льготный рефинансирующий кредит в другом банке. Появление третьего ребенка при оформленной ипотеке по второму, потребует вторичного обращения для использования льгот через оформление нового кредита под 6% в другом банке.

Если в период действия ипотеки происходит рождение и второго, и третьего наследника, то, к окончанию срока по второму ребенку – 3 года, прибавляется еще 5 лет, с момента рождения третьего малыша.

Условия для рефинансирования ипотеки с господдержкой

Суть рефинансирования заключается в заключении нового кредитного договора. Средства по нему направляются на погашение ранее взятых кредитов, в том числе ипотеки. При этом банки могут вводить дополнительные предложения для клиентов, которые хотят рефинансировать свои кредиты. Многие кредитные организации делают ставку процентов еще ниже 5% или 6%. Например, в Сбербанке сниженная ставка для отдельных категорий заемщиком может составить от 4.7%.

Реструктуризация ипотеки с помощью государства — это изменение условий действующего договора. Обычно реструктуризация и рефинансирование осуществляется по разным правилам. Например, рефинансировать кредит можно в другом банке, тогда как реструктуризация идет в той организации, с которой заключен договор.

Однако постановление № 1711 допускает рефинансирование в своем банке, где заемщик получал деньги на покупку/строительство недвижимости. Поэтому фактически льготная государственная реструктуризация ипотеки является рефинансированием.

Кто может пройти рефинансирование с помощью государства

Рефинансирование ипотеки под 6 процентов в 2021 году доступно только для заемщиков и семей с детьми. Вот перечень основных требований к заемщику, которые нужно подтверждать при подаче заявки:

- заемщик и члены его семьи должны иметь гражданство РФ;

- рефинансировать можно кредиты, взятые после 1 января 2018 года, но не ранее этой даты;

- рефинансирование доступно по ипотечным обязательствам, а также для кредитов, взятых на их погашение;

- право рефинансировать кредиты возникает, если в семье заемщика родился ребенок в период с 1.01.2018 года по 31.12.2022 года;

- остаток долга по рефинансируемым обязательствам не может превышать 85%.

Заемщик может пройти реструктуризация ипотеки государством, если в составе его семьи есть ребенок-инвалид, рожденный или усыновленный не позже 31 декабря 2022 года. В данном случае дата рождения, а значит и возраст ребенка, не имеет значения. Статус ребенка-инвалида должен подтверждаться выпиской из регистра или заключением МСЭ.

Какие документы нужно подавать на рефинансирование семейной ипотеки? Закажите звонок юриста

Когда рефинансирование выгодно для заемщика

Снижение процентной ставки при рефинансировании далеко не всегда влечет экономию по кредиту. При перезаключении кредитного договора заемщику, как минимум, нужно заново делать оценку объекта недвижимости, оплатить имущественную страховку. Расходы на оценку и страхование могут перекрыть все выгоды от рефинансирования при поддержке государства.

Если по ипотеке осталось платить 1-2 года, а снижение ставки будет менее 1.5%, рефинансирование может быть невыгодным. Поэтому до подачи заявки рекомендуем просчитать сумму переплаты по кредиту. На сайте каждого банка есть онлайн-калькуляторы, где это можно сделать за несколько минут.

От какой суммы можно пройти рефинансирование

Перекредитование при поддержке государство допускается с ограничением по максимальной сумме. Остаток задолженности по рефинансируемым обязательствам не может превышать:

- 12 млн. руб. — для Санкт-Петербурга, Московской и Ленинградской областей, Москвы;

- 6 млн. руб. — для других субъектов РФ.

Какие условия выдвигает государство для закрытия части ипотеки деньгами материнского капитала? Спросите юриста

Когда можно подать заявку

Рефинансировать действующую ипотеку под 6% годовых можно, если первоначальный кредитный договор заключен после 1.01.2018 года. Это официальный срок, с которого начала действовать госпрограмма поддержки. Рефинансирование ипотеки под 5% на территории ДФО доступно в отношении кредитов, взятых после 1.01.2019 года.

Преимущества и минусы

О пользе такой программы для рядового российского гражданина, рассчитывающего на дополнительные квадратные метры жилплощади, спорить не приходится. Однако здесь не всё так просто. По мнению финансовых аналитиков, подобному виду кредитования присущи не только плюсы, но и минусы. Их подробное рассмотрение позволит выяснить в том числе и то, чем отличается ипотека с господдержкой от простой.

Правительство дало старт этой программе, пообещав выдать банкам в июле 2022 года 20 млрд руб., предназначенных для субсидирования процентных ставок. Но при этом финансовым учреждениям были выставлены некоторые условия. Основные из них звучали так:

- Кредиты с господдержкой могут предоставляться исключительно на:

- приобретение жилья в новостройках;

- покупку жилплощади в уже построенном объекте, оформленном на юридическое лицо, причём в качестве такового может выступать только компания-застройщик.

- Возведение и реализация жилья в новостройках должно проводиться в соответствии с требованиями ФЗ № 214.

- Ипотека с государственной поддержкой в 2022 году налагала определённые требования к размеру кредита. Минимальная сумма – 300 тыс. руб., а максимальная – не больше 3 млн. Последняя цифра относится к большинству российских регионов. Но в Москве, её области и Санкт-Петербурге объём ипотечного займа может достигать 8 млн руб. И никакой дискриминации здесь нет. Разница в 5 млн учитывает отличия в размере доходов жителей российских регионов и мегаполисов.

Срок погашения ипотечного кредита с господдержкой в 2022 году был стандартным – от 5 до 30 лет. Размер первоначального взноса составляет 20%, но иногда он может быть равен и 15%. В абсолютном выражении цифра получается достаточно весомой, но так исключается затягивание процедуры выплаты больше, чем на 30 лет. Процентная ставка снижалась, если заёмщик вносил первоначальный взнос, превышающий 20% от стоимости жилья.

Необходимость в первоначальном взносе вообще может отсутствовать в случае предоставления высоколиквидного залога – квартиры или автомобиля.

Приятный бонус, на который мог в 2022 году рассчитывать гражданин, взявший ипотеку с господдержкой, заключается в получении права на налоговый вычет. Но это возможно с одной оговоркой: максимальная сумма, принимаемая за точку отсчёта, составляет 2 млн рублей. Иными словами, независимо от того, на сколько реальный объём кредита превышает эту отметку, вычет будет в любом случае производиться из двух миллионов.

Несложный подсчёт показывает, что максимальный объём вычета составлял 260 тыс. руб., или 13% от 2 000 000 рублей. Другим приятным моментом было отсутствие комиссий, взимаемых за проведение банковских операций, в том числе и при досрочном погашении ипотечной суды.

Но это ещё не всё об ипотеке с господдержкой. В отличие от стандартной, она не требовала обязательного страхования жизни заёмщика. Однако квартиру страховать все же приходилось. Тогда банк был уверен в возврате своих денег в случае утраты залога по причине потопа, пожара, мощного землетрясения и других форс-мажорных обстоятельств.

К основным минусам такой программы эксперты относили следующие аспекты:

- Возможность приобретения жилья только в строящихся объектах.

- В данном сегменте финансового рынка работает небольшое число кредитных организаций.

- Без участия банка распоряжаться недвижимостью невозможно.

- Объём выплаченных процентов сопоставим со стоимостью жилья.

Преимущества и недостатки

Если говорить о преимуществах и недостатках, то их достаточно и с той, и с другой стороны.

Если говорить о преимуществах и недостатках, то их достаточно и с той, и с другой стороны.

Ниже мы рассмотрим наиболее важные, которые ограничивают или улучшают условия ипотечного обслуживания своего клиента.

Недостатки:

- ограниченный список выбора имущества;

- ограниченный перечень банков, работающих с данной программой;

- сравнительно высокий первоначальный взнос – от 20%, но в каждом банке индивидуально;

- повышенная процентная ставка для строящегося жилья;

- срок кредитования – не более 30 лет (хотя и обычные программы не дают больше, но в данном случае это строго регламентируется);

- ограничение по сумме кредита (тоже несущественный недостаток, так как объекты государственного строительства стоят порядком дешевле).

Преимущества:

- процентная ставка ограничена 11%, некоторые банки предоставляют даже под 8%;

- нет никаких комиссий, страховок, иных переплат;

- возможность досрочного погашения без санкций и штрафов;

- достаточно выгодные условия при реструктуризации и продлении.

Видно, что недостатков данная программа имеет больше, ввиду многих ограничений, но они являются несущественными. В целом, можно сказать, что программа государственной поддержки весьма интересна и выгодна для граждан нашей страны.

Возможно, Вам будет также интересна статья об ипотеке на строительство частного дома.

Возможно, Вам будет также интересна статья об ипотеке на строительство частного дома.

Статью о нюансах ипотеки под залог имеющейся недвижимости читайте здесь.

Поэтому, прежде, чем покупать недвижимость, проанализируйте все «за» и «против». Возьмите калькулятор, рассчитайте все возможные варианты, рассмотрите условия всех банков, которые сотрудничают с программой.

Только тогда сделайте выводы, готовы ли вы переплачивать за дорогую квартиру, или сможете ограничить себя поиском квартиры от государства.

Смотрите видео, в котором разъясняются особенности и условия оформления ипотеки с господдержкой:

Как получить кредит на образование с господдержкой

Кредит на образование для студентов с господдержкой может быть оформлен и в других банках при условии подписания ими трехстороннего соглашения: образовательное учреждение, банк, Министерство образования. Список финансовых организаций представлен на сайте Минобрнауки, и пока в нем только Сбербанк.

Но банки предоставляют целевые займы на образование. Правда, условия без обеспечения государственной субсидией значительно менее привлекательны. Так, при внушительной сумме кредита финансовое учреждение может потребовать залог и поручителей.

Общие условия образовательных кредитов:

- Период кредитования не может превышать 11 лет.

- Требуемая сумма – не более 100 % стоимости обучения.

- Подтверждение целевого назначения займа (необходимо ежегодно предоставлять справку из образовательной организации).

- Ставка от 10 % годовых.

Зато средства могут быть направлены не только на оплату обучения в целом, но и его частей (отдельных семестров), курсов переподготовки, стажировки за рубежом или проживания, питания, приобретенной литературы и других нужд в период получения образования.

Требования к заемщикам просты:

- гражданство РФ;

- возраст от 14 лет;

- разрешение родителей и органов опеки на получение ссуды, если заемщик несовершеннолетний;

- наличие постоянной регистрации;

- договор об обучении на платной основе.

Брать кредит эксперты рекомендуют ответственным, уверенным в своих силах и нацеленным на успех людям. Большое значение имеет и выбранная специальность (точнее – гарантии трудоустройства, которые дает ее получение). Следует адекватно оценить свои возможности и только потом обращаться за целевым образовательным кредитом. Но если студент твердо идет к намеченной цели, то данный специализированный кредитный продукт открывает возможность получения требуемого образования, а с ним – престижной работы с достойной оплатой.

Условия

Как и у всех социальных субсидирований, у господдержки есть свои нюансы.

Как и у всех социальных субсидирований, у господдержки есть свои нюансы.

В принципе, получение такой ипотеки равноценно обычному кредитованию.

Вы собираете тот же самый список документов, также заполняете заявку и анкету в банке.

Единственное отличие – ограничение выбора объекта покупки. Заемщик не может купить любую понравившуюся квартиру, ему придется выбирать среди того, что предлагает государство. Список таких квартир для каждого региона свой. Поэтому выбрать хорошую квартиру будет достаточно проблематично.

Стоит отметить: получить поддержку может любой гражданин, это главная особенность данного проекта.

Если материнский капитал, военная ипотека и другие программы направлены на конкретную группу людей, то данная программа рассчитана на всех.Стоит понимать, что в программе участвуют только новостройки, вторичное жилье приобрести нельзя.

Такие неудобства компенсируются тем, что государство за вас оплачивает все комиссии, которые предусмотрены банковским договором.

Такие неудобства компенсируются тем, что государство за вас оплачивает все комиссии, которые предусмотрены банковским договором.

Более того, для государственных объектов действует пониженная процентная ставка (государство четко регулирует этот вопрос: максимальная ставка может быть 11%) и процедура оценки имущества в разы проще.

Кроме того, льготная программа предоставляет право заемщику отказаться от платежей по страховке, что является обязательным для других ипотечных продуктов. Несложные расчеты на кредитном калькуляторе покажут, что использование поддержки от государства существенно снизит вашу переплату.

Спецпредложения от банков:

Квартира на вторичном рынкеРайффайзенбанк

Квартира на вторичном рынке, Таунхаус

11

26 000 000

15

25

Ипотека с государственной поддержкойТинькофф

Квартира в новостройке, Таунхаус

10.9

8 000 000

20

30

Военная ипотека с госсубсидиейГазпромбанк

Квартира в новостройке, Квартира в строящемся доме

11

2 200 000

20

25

Рефинансирование ипотечного кредитаРайффайзенбанк

Рефинансирование

11

9 000 000

15

25

Залоговая недвижимостьВТБ 24

Залоговая недвижимость

12

90 000 000

20

25

Новостройка с господдержкойПромсвязьбанк

Квартира в новостройке, Квартира в строящемся доме

12

8 000 000

20

25

Коттедж на вторичном рынкеРайффайзенбанк

Дом/коттедж с землёй

13

26 000 000

40

25

Новостройка от ГК «ПИК» с государственной поддержкойВТБ Банк Москвы

Квартира в новостройке, Квартира в строящемся доме

10

8 000 000

20

30

Жилищные виды кредитования относятся к самым сложным на рынке. Речь идет о больших суммах и длительных сроках возврата средств, поэтому банки внимательно проверяют заемщиков и требуют от них предоставления большого пакета документов. Граждане также тщательно подходят к выбору кредитора, желая заключить выгодный договор с надежным банком. Сейчас, для многих, ипотека — это единственный вариант приобрести собственную недвижимость.

Подробную информацию об оформлении ипотеки вы найдете здесь

В поисках кредитной программы для покупки жилья никогда нельзя спешить. Следует внимательно изучить как можно больше банковских предложений, делая обязательный расчет на кредитном калькуляторе. На этом ресурсе вы можете ознакомиться с предложениями по оформлению ипотеки ведущих банков страны. Вы сможете сравнить условия разных кредиторов, самостоятельно сделать расчеты на специальном ипотечном калькуляторе и определиться с самым выгодным, для себя, ипотечным кредитом.

Особенности оформления ипотеки

Ипотека является целевым кредитом, который направляется строго на приобретение объекта недвижимости. На руки заемщик не получает наличных, после подписания кредитного договора, средства сразу направляются на расчетный счет продавца. Ипотеку можно оформить на следующие виды недвижимости:

– квартиры, таунхаусы первичного и вторичного рынка;- частные дома;- дачи;- земельные участки;- гаражи;- коммерческие объекты;- на строительство дома.

В целом, процесс оформления ипотеки схож, несмотря на разные объекты. Различие может касаться только общих условий выдачи кредита. Также, определенными особенностями характеризуется кредит на строительство дома, поэтому его выдача несколько отличается от стандартной ипотеки.

Процесс оформления жилищного займа имеет следующие основные особенности:1. Для оформления ипотеки обязательно требуется залог, который устроит банк. Стандартно, в залог оставляется приобретаемое имущество, но можно оставить и любой иной объект, который является собственностью заемщика.2. Вместе с кредитным договором, оформляется обязательный страховой полис защиты объекта, который оставляется в залог. Полис оплачивается за счет заемщика, обычно плата за страхование начисляется раз в год в виде 13-го платежа.3. Если заемщик женат/замужем, то второй супруг выступает солидарным созаемщиком. Проще говоря, в оформлении ипотеки выступают два заемщика, и объект оформляется в собственность обоих супругов.

Государственное субсидирование

Государством предусматриваются различные виды помощи определенным категориям граждан, которые желают приобрести жилье в кредит. Различают федеральные и региональные формы субсидирования. Федеральные действуют во всех субъектах РФ, на сегодня это следующие программы:

– военная ипотека. Специальная форма субсидирования для военнослужащих;- ипотека для молодых семей, которые признаны нуждающимися в жилье;- ипотека с материнским капиталом.

В различных регионах могут быть введены дополнительные адресные формы субсидий. Так, это могут быть специальные программы для многодетных семей, врачей, учителей и пр. Какие программы действуют именно в вашем регионе, вы узнаете, обратившись в органы местного самоуправления.

Оформление ипотеки

Выбрав банк, следует изучить необходимый список документов для оформления и обязательно посмотреть требования к залогу. На первом этапе оформления, банк оценивает кредитоспособность заявителя и определяет, сколько максимально ему можно предоставить в долг. А на втором этапе идет непосредственный выбор жилья, оформление его в залог, заключение кредитного договора и покупка полиса страхования.

Перечень банков и их условия

Сбербанк предоставляет гражданам возможность оформить ипотеку с гос. поддержкой под 12% годовых. Величина ставки остается неизменной в течение всего срока кредитования. Минимальный размер займа – 300 тыс. руб., а максимальный зависит от региона, так в Санкт-Петербурге сумма не должна превышать 8 млн. руб., а в Москве – 3 млн. руб. Минимальный взнос – не менее 20% от стоимости приобретаемого жилья.

Кроме того, существуют возрастные ограничения: заемщику должно быть не менее 21 года и не более 55 лет, если речь идет о женщине и 60 лет, если кредитор – мужчина.

Выдача, оформление и внесение каждого очередного платежа осуществляется без комиссии. Кредитуются только готовые объекты и возводимые. При этом срок завершения строительных работ не лимитируется банком.

Подтверждать доходы должны все, кроме клиентов, заработная плата которых приходит на карту, выданную Сбербанком. Если молодая семья не располагает достаточным доходом для погашения ежемесячного платежа, то можно привлечь до 3-х заемщиков (кредит не должен «отнимать» более 45% общего дохода).

На рассмотрение заявки уходит 5 дней, а период, в течение которого действует одобрение, равняется 2-м месяцам.

Обязательным требованием является страхование залогового имущества и жизни заемщика. Если клиент отказывается от заключения или продления договора страхования, то банк автоматически увеличивает размер процентной ставки на 1%.

Более лояльными условиями отличается «ВТБ-24». Величина основной ставки – 12% для любого клиента, способного подтвердить свой доход. Максимальный срок, на который предоставляется ипотечный кредит – 30 лет.

Более лояльными условиями отличается «ВТБ-24». Величина основной ставки – 12% для любого клиента, способного подтвердить свой доход. Максимальный срок, на который предоставляется ипотечный кредит – 30 лет.

Для оформления может быть достаточно всего двух документов. Если предоставление официальной справки не представляется возможным, то банк примет решение на основании копии паспорта и любого другого документа, удостоверяющего личность. Но, собственный взнос при этом должен быть увеличен до 40%, срок кредитования ограничивается 20-ю годами, а ставка равняется 11,9%.

Срок действия предварительного решения банка – целых 4 месяца.

В Россельхозбанке можно оформить ипотеку с фиксированной процентной ставкой в течение всего периода – 11,9%. Очередные платежи выдаются и принимаются без комиссий.

Максимальный возраст заемщика на момент окончания договора – 65 лет вне зависимости от пола. К обязательным требованиям относятся следующие моменты: подтверждение дохода, страхование собственной жизни и жилья. Отказ может обернуться увеличением ставки на 7%. Предварительное одобрение действует 90 дней.

Газпромбанк готов предоставить ипотеку с государственной поддержкой клиентам, достигшим 20 лет. Максимальный порог такой же: 55 для женщин и 60 лет для мужчин.

Величина процентной ставки – 11,35%. Обязательное требование – страхование залогового имущества. В случае отказа от оформления полиса, происходит увеличение общего процента на 0,4%.

Почему ипотека с государственной помощью популярна

Получение ипотеки с государственным финансированием позволяет освободить собственников жилья от многих трат и хлопот.

Преимущества такого кредитования выражаются в следующем:

- Сниженная процентная ставка. Даже если это всего лишь 2-3%, они сократят семейные расходы на приличную сумму;

- Государство работает только с надёжными банками. В этом случае вы точно не попадёте к аферистам. Партнёрская программа заключена только с крупными, известными банками, имеющими большой опыт выдачи ипотеки и располагающими внушительным резервным фондом;

- Купить недвижимость можно также только у застройщиков, являющихся участниками государственной программы. Это огромный плюс для заёмщика. Вам не придётся тратить уйму времени, чтобы проверить надёжность владельца стройки. Сегодня существует большое число случаев, когда застройщики являются мошенниками и после сбора средств с покупателей пропадают в неизвестном направлении;

- Решение банка о выдаче кредита менее привязано к доходам заёмщика, чем в случае с обычной ипотекой. За должника ручается государство, а потому дополнительные «проверки» здесь не нужны;

- Прозрачная политика банка по ипотечным счетам. Вас не заставят платить комиссии, о которых ни слова не говорится в договоре. Соглашение составляется понятным языком и не имеет двусмысленных фраз. А, как мы знаем, часто банки любят писать мелким шрифтом самую важную информацию. В ипотеке с участием государства с этим вы точно не столкнётесь.

Отметим, что преимущества действительно значимые. Вы приобретаете надёжное жильё. За спинами заёмщиков находится государство, которое внимательно следит за исполнением условий партнёрской программы.

Условия получения

Льготная ипотека стала доступна многим категориям граждан благодаря тому, что ее поддержали все крупные российские банки. Рассчитывать на нее могут военнообязанные люди, семьи с детьми и без детей, деревенские жители, а также ипотечники, которые уже приобрели квартиру в новостройке. Ипотека с господдержкой подразумевает условия, меняющиеся в зависимости от программы.

Молодая семья

Ипотека молодым семьям подходит семейным парам не старше 35 лет, которые воспитывают несовершеннолетних детей. При этом официальное подтверждение брака не требуется, главное, чтобы оба супруга были вписаны в свидетельство о рождении несовершеннолетнего ребенка и проживали вместе. Получить кредит можно на 20 лет под 6,5% годовых, но материнский капитал использовать нельзя.

Семья с детьми

Ипотека с господдержкой с детьми рассчитана на семьи, в которых воспитываются дети, рожденные не раньше января 2018 года. Также на эту программу могут рассчитывать родители-одиночки и люди с ограниченными возможностями, способные внести первоначальный взнос в размере 20% от стоимости первичного жилья. Процентная ставка при этом составляет 6% годовых на срок не более 30 лет.

Жители Дальнего Востока

Программа для дальневосточников подразумевает обеспечение недвижимостью семейных пар и одиноких родителей не старше 35 лет, воспитывающих как минимум одного несовершеннолетнего ребенка. Они могут быть коренными жителями ДФО, а могут быть участниками программы трудоустройства. Первоначальный взнос в данном случае должен составлять 15% от цены приобретаемого жилья.

Сельские жители

Программа, рассчитанная на жителей сельских местностей, не обязует заемщиков состоять в законном браке, иметь детей и быть младше 35 лет. Главное условие для получения этой ипотеки — проживать или планировать переехать в село на постоянное место жительство. Программа разрешает задействовать материнский капитал и дает кредит на срок до 25 лет под 3% годовых.

Военная ипотека

Получить льготную ипотеку могут военнослужащие, получившие звание не раньше 2005 года и включенные в реестр НИС не раньше 2018 года. Им банки готовы одобрить займ на срок до 20 лет под 7,3% годовых, но сумма и дополнительные условия кредитования зависят от конкретного региона.

Госсподдержка 2021

Рассчитывать на льготную ипотеку в этом году могут граждане России старше 21 года, но не достигшие 71 года на момент окончания действия кредитного договора. Первоначальный взнос должен составлять 15% от общей стоимости жилья, продаваемого первым собственником. Программа действует до 1 июля 2021 года.