Что делать после того как будет получен кредитный отчет

Получив кредитный отчет, следует начать с изучения всей информации, отраженной в документе, с сопоставления данных базы БКИ с реальным положением дел. Нужно удостовериться в правильности написания ФИО, в актуальности паспортных данных, адреса проживания, телефонных номеров. Также, начиная с 2015 г. в БКИ поступают данные о том, является ли субъект дееспособным.

В отдельной таблице представляют данные обо всех кредитных обязательствах субъекта, включая действующие, погашенные и проданные третьим лицам. Изучая эту часть, можно отследить число договоров, их тип, сумму, валюту. По сводной таблице хорошо проверять наличие просрочек как текущих, так и закрытых. В отдельной графе указывается максимальное по продолжительности нарушение сроков расчета по кредитным обязательствам.

Если по итогам анализа сводной таблицы возникли вопросы, стоит внимательно изучить раздел, в котором представлена детальная информация по каждому договору в отдельности. Здесь будут расписаны все просрочки по периодам, статус кредита (активный или закрытый). Также указывается дата последнего обновления данных по конкретному договору.

Некоторые БКИ, например, «Эквифакс», одновременно с отчетом о кредитной истории предоставляют отчет о кредитном рейтинге. Это дополнение высылают бесплатно.

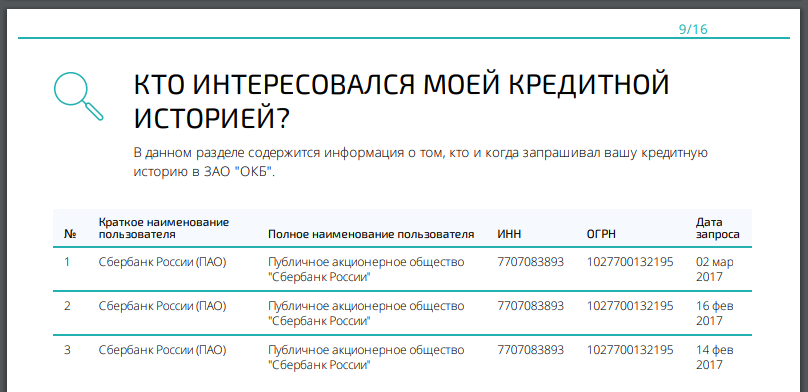

В последней части отчета указываются списки источников формирования кредитной истории по каждому обязательству, а также перечень тех лиц, которые ею интересовались.

Что такое кредитная история и где она хранится

Кредитная история (КИ) – это своеобразное досье каждого заемщика. Она содержит информацию о том:

- сколько и куда было подано заявок;

- в каких банках оформлены кредиты (уже закрытые и актуальные на момент подачи запроса);

- имеется ли открытая задолженность;

- характер погашения (своевременно или нет);

- перечень лиц*, делавших запрос на получение вышеперечисленной информации.

*Кредитно-финансовые учреждения любой категории, наниматели при приеме на работу, страховые компании, каршеринговые сервисы.

Все указанные сведения размещены только в Бюро кредитных историй (БКИ). Это не единая организация, а целая группа компаний. То, в какую из них будут направлены сведения о каждом оформленном займе, решает само кредитно-финансовое учреждение.

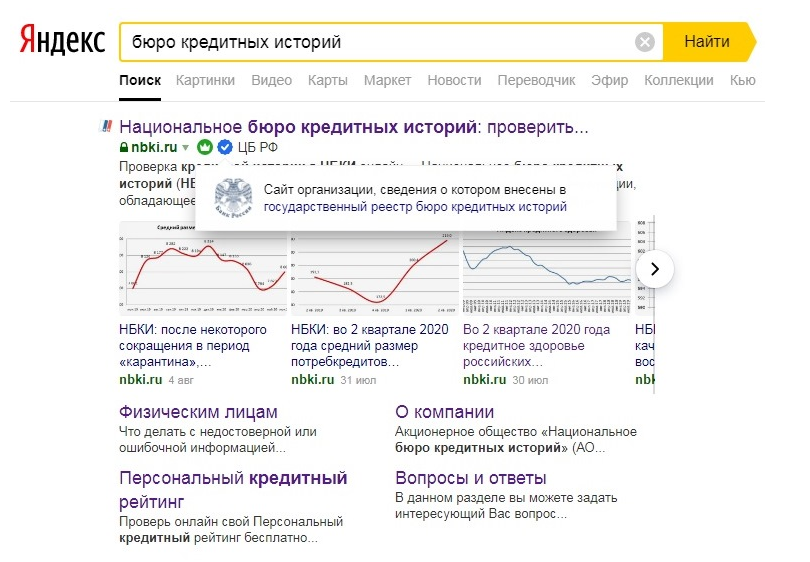

На 28.06.2019 г. на территории РФ зарегистрированы 13 БКИ, самые востребованные из которых – Национальное бюро кредитных историй, Equifax и Объединенное кредитное бюро. Эти и другие организации занесены в общий реестр Центрального каталога кредитных историй (ЦККИ).

Следует отличать кредитную историю от кредитного рейтинга. В первом случае отражены только сухие данные – заявки, ссуды и наличие/отсутствие просрочек. Второй вариант предполагает оценку конкретного гражданина в качестве заемщика. В расчет берется не только его отношение к уже полученным ссудам, но и социальный статус, уровень дохода и пр.

Начальная стоимость на последующие запросы составляет 290 руб. Точная сумма зависит от Бюро, в котором находится карточка заявителя. Теперь разберем пошагово, как бесплатно узнать свою кредитную историю онлайн через портал Госуслуг и сайт ЦБ РФ.

Видео: Как узнать свою кредитную историю?

https://youtube.com/watch?v=yJuNl5srqAA

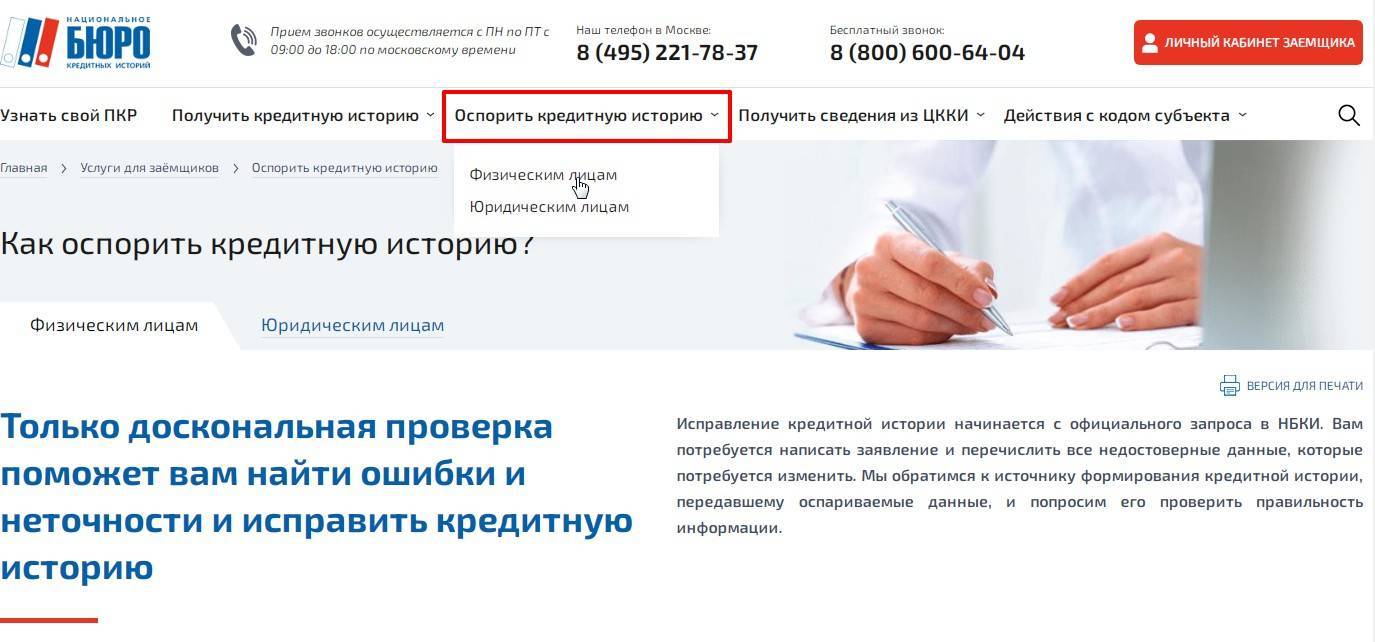

Как оспорить кредитный рейтинг

Для оспаривания своей кредитной истории можно также воспользоваться официальным сайтом НБКИ, разделом «Оспорить кредитную историю физическим лицам».

Оспаривание информации производится в заявительном порядке. Заемщику надо составить заявление по форме выбранного БКИ.

В нашем примере можно воспользоваться формой с сайта НБКИ.

В заявлении указываются:

- полная информация по субъекту кредитной истории (ФИО, паспортные данные, адрес места регистрации, контактный номер телефона);

- причина несогласия.

Проставляется дата и подпись, а также дается согласие на обработку персональных данных.

Заполненное заявление можно направить в БКИ по Почте России (желательно заказным письмом или ценным письмом с описью вложения) или обратиться лично в офис бюро. Отправить заявку на оспаривание через интернет в данное БКИ нельзя. Но есть некоторые бюро, которые принимают такие заявления и по электронной почте.

Бюро самостоятельно направляет запрос в финансово-кредитные учреждения, которые допустили ошибку или представили недостоверную информацию, и в течение 14 рабочих дней банк должен внести исправления. По результатам проведенной проверки БКИ направляет в адрес заемщика официальное письмо с решением по спорному вопросу.

Сроки внесения информации об исправлении недочетов для банков зависят от БКИ, подавшего запрос, и составляют от 14 рабочих дней до 1 месяца.

Если человек не согласен с полученным ответом, то он может обратиться в суд с исковым заявлением о внесении изменений в КИ.

Срок внесения изменений банками по кредитной истории утвержден пунктом 3.7 статьи 5 Федерального закона «О кредитных историях» и составляет не более 5 рабочих дней. БКИ вносят изменения в кредитную историю и персональный кредитный рейтинг в течение суток после получения данного изменения.

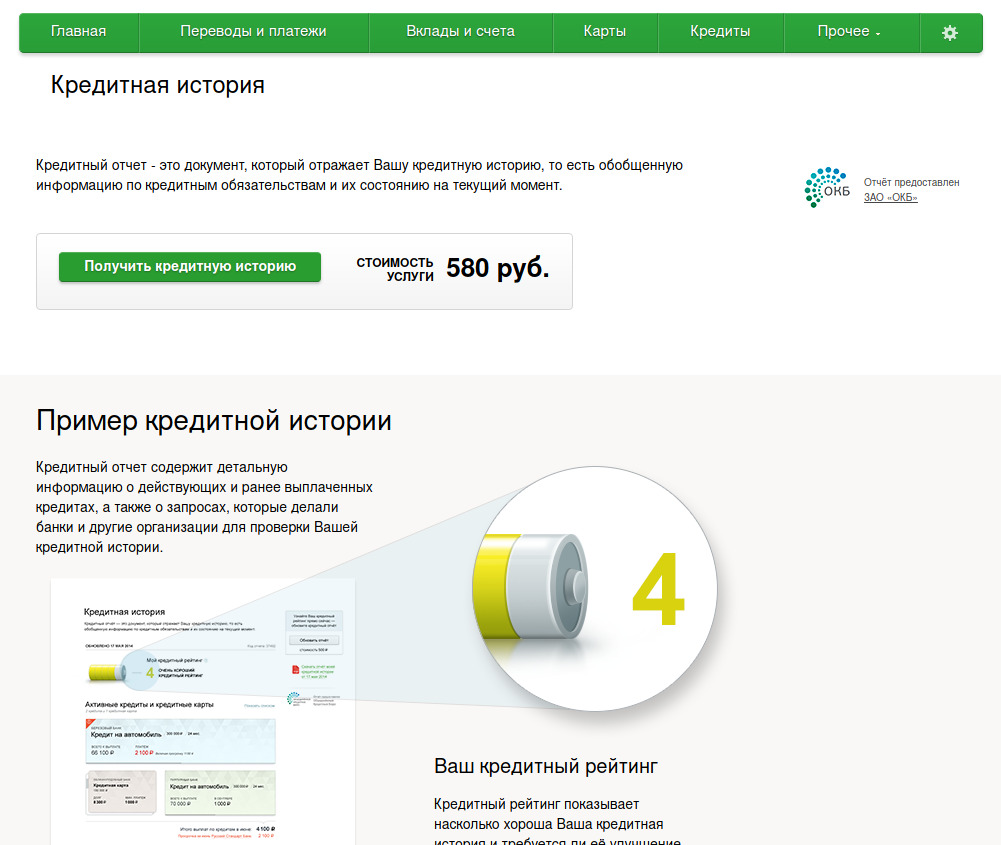

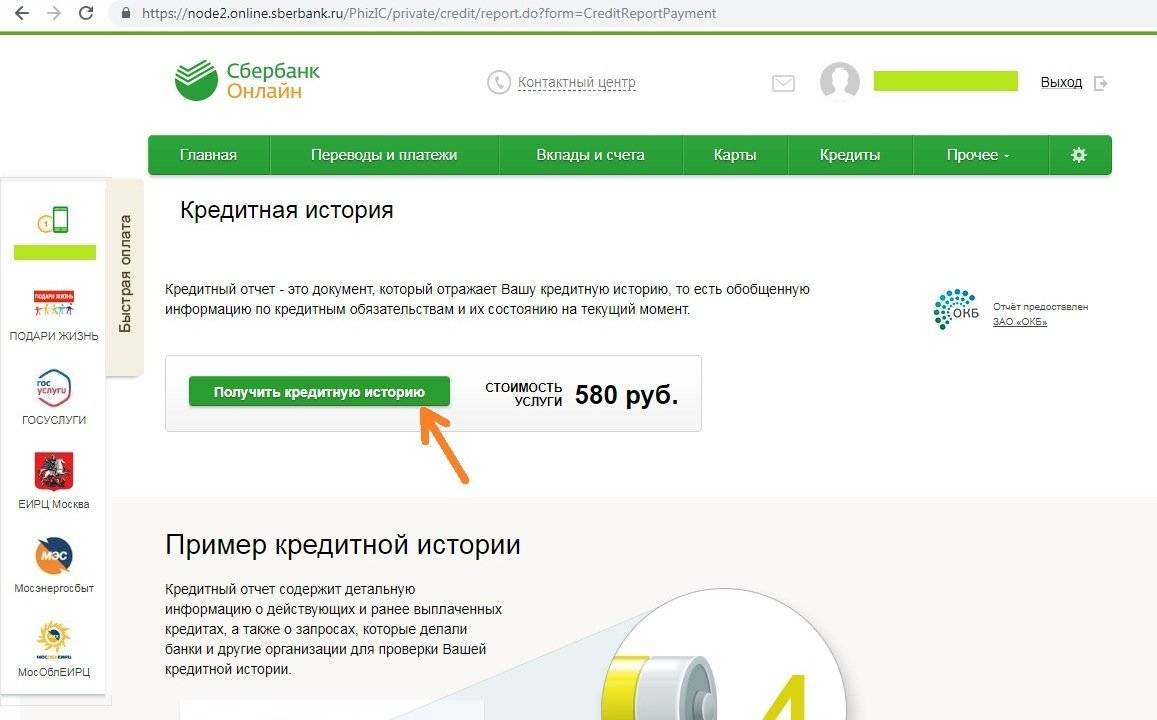

Как узнать кредитную историю через приложение Сбербанк онлайн

Клиенты Сбербанка при этом вправе воспользоваться услугой в приложении. Если у заемщика есть интернет-банк, то отчет можно сформировать непосредственно в нем (услуга не бесплатная. Стоимость — 580 рублей). Чтобы получить кредитный отчет через Сбербанк онлайн, необходимо выполнить следующие действия:

- зайти на главную страницу онлайн банка;

- ввести пароль и логин от личного кабинета;

- нажать на пункт «Прочее» в главном меню;

- выбрать раздел «Кредитная история»;

- нажать на кнопку «Получить кредитную историю»;

- заполнить платежный бланк (необходимо указать счет банковской карты, с которой будет оплачена услуга);

- дать разрешение на обработку персональных данных и подтвердить операцию;

- подтвердить оплату с помощью кода, полученного в СМС.

Кредитная история придет в личный кабинет в течение 5 минут. Она сохраняется в системе до следующего запроса. Его можно будет повторить через 1,5-2 месяца.

Бюро кредитных историй, адреса сайтов

С 31 января 2019 года все граждане РФ могут бесплатно получить полный отчет о своей кредитной истории, а не только узнать не только свой «кредитный рейтинг«, как ошибочно писали многочисленные СМИ. Вступили в силу поправки к 218-ФЗ «О кредитных историях», в соответствии с которым граждане смогут получать свою , т.е. полный и подробный кредитный отчет. Также для удобства предусмотрено использование ЕСИА (gosuslugi.ru) для удалённой идентификации на онлайн-порталах БКИ. Все три основные кредитные бюро позволяют сделать это онлайн (а другие вам и не понадобятся в 99% случаев):

- Эквифакс — online.equifax.ru

- НБКИ — person.nbki.ru

- ОКБ — ucbreport.ru

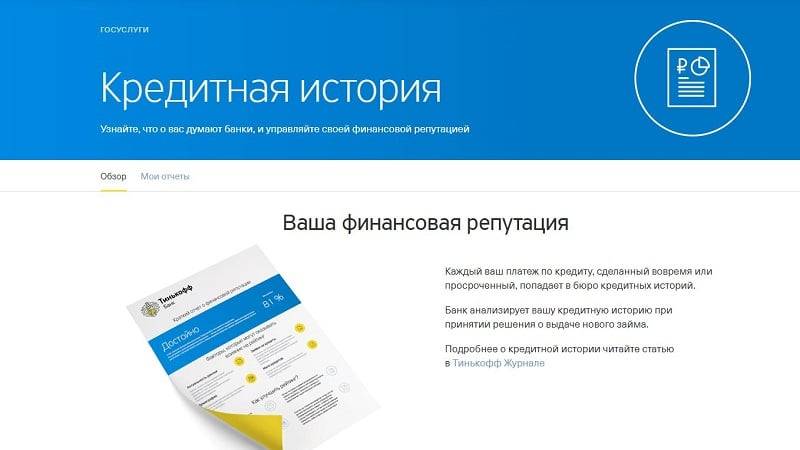

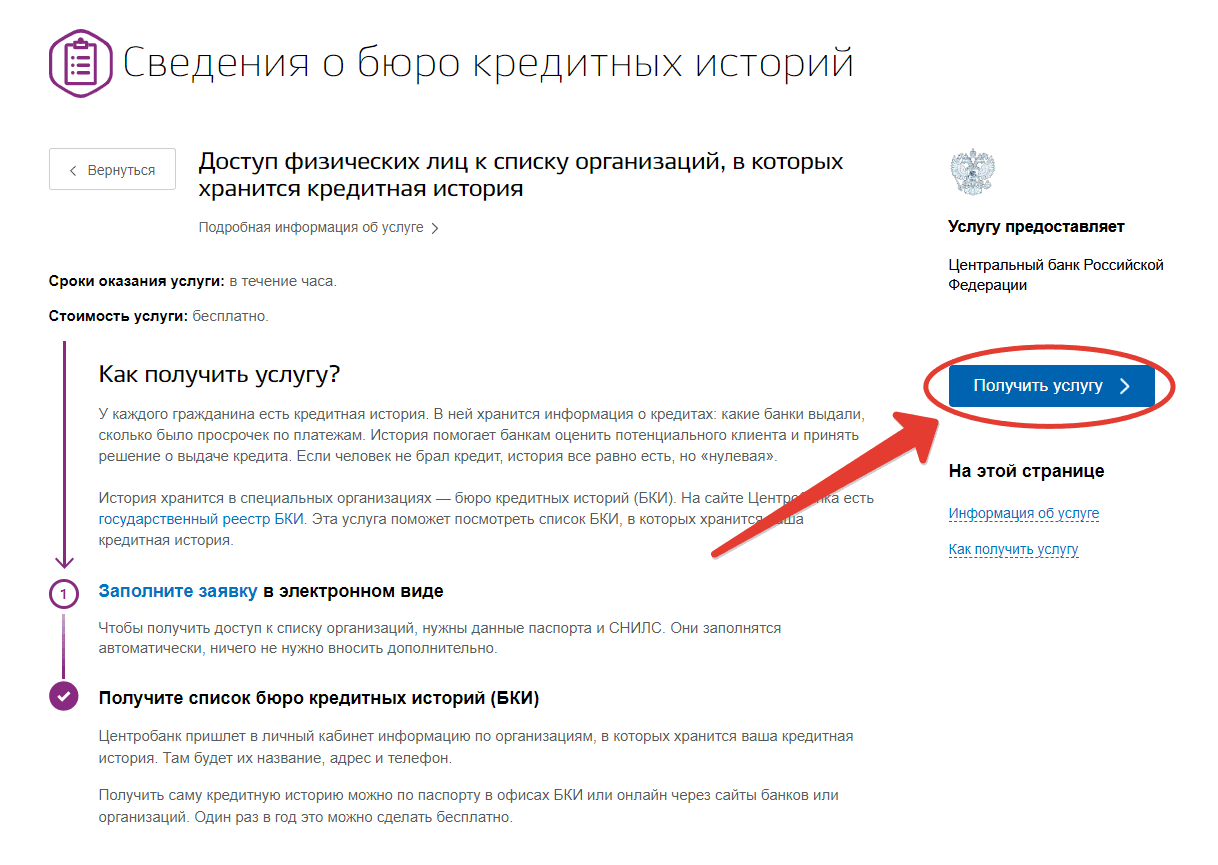

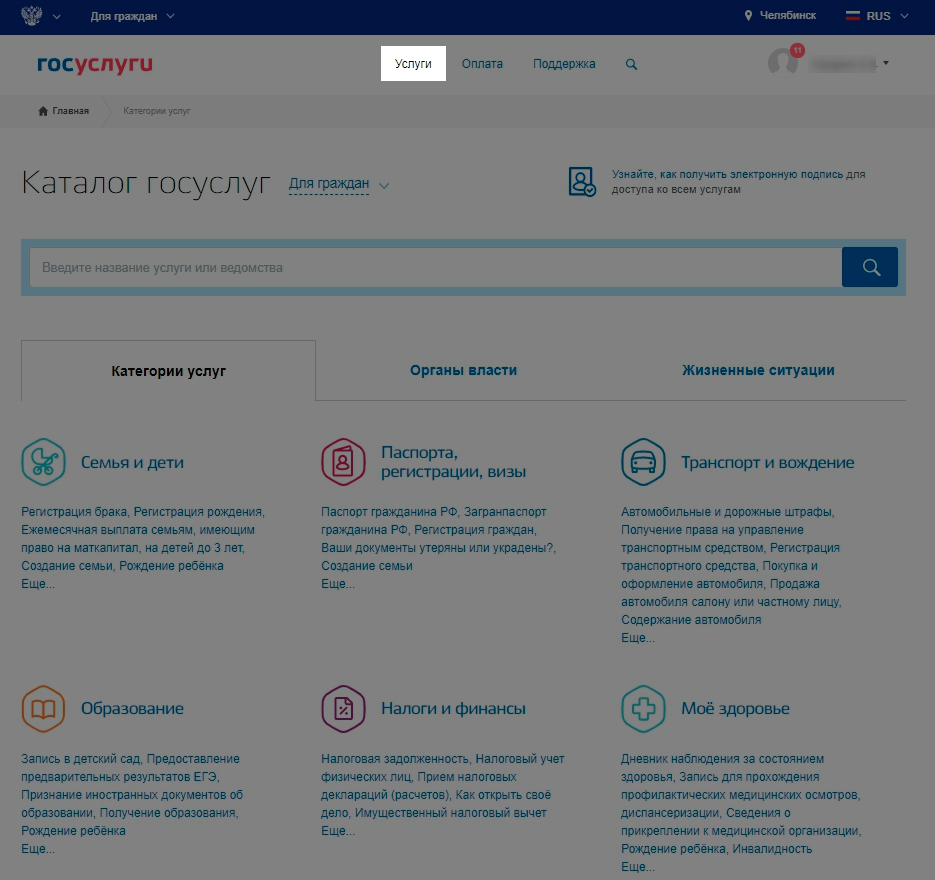

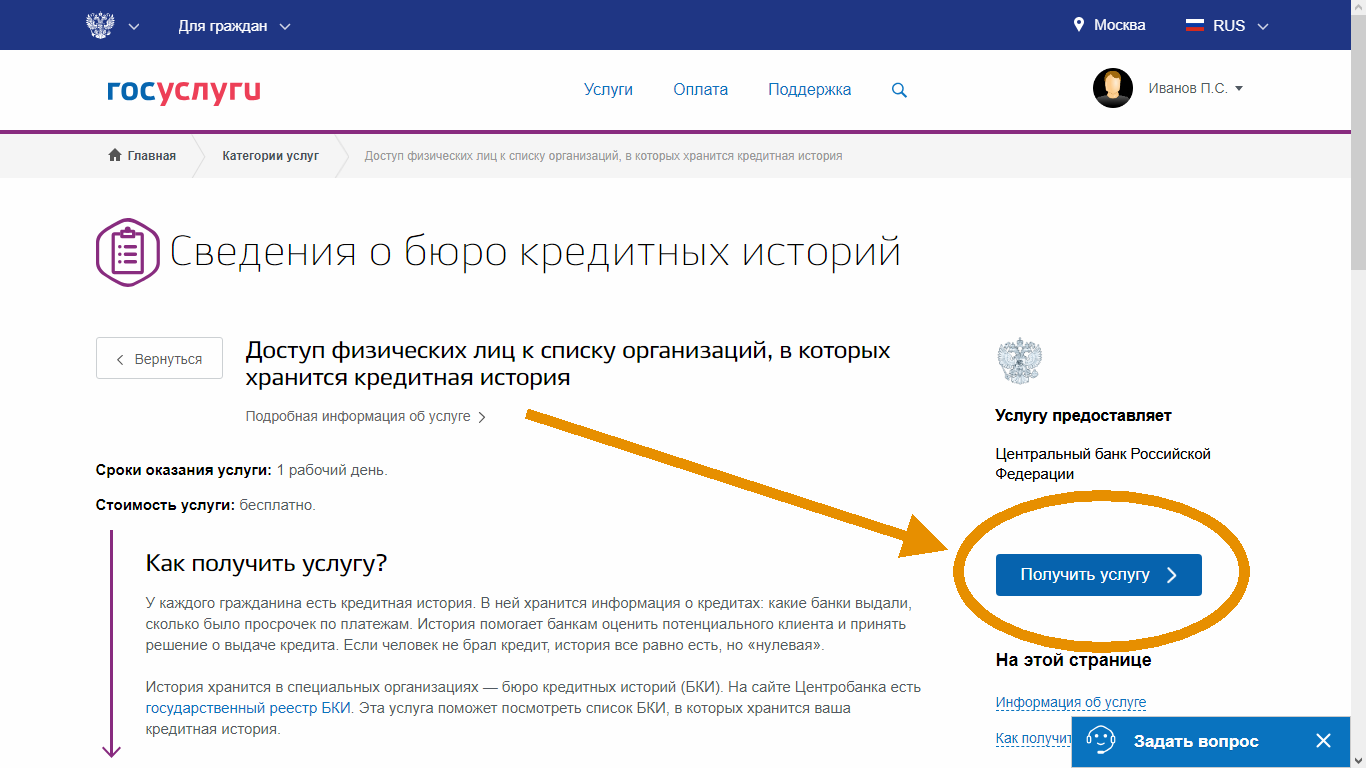

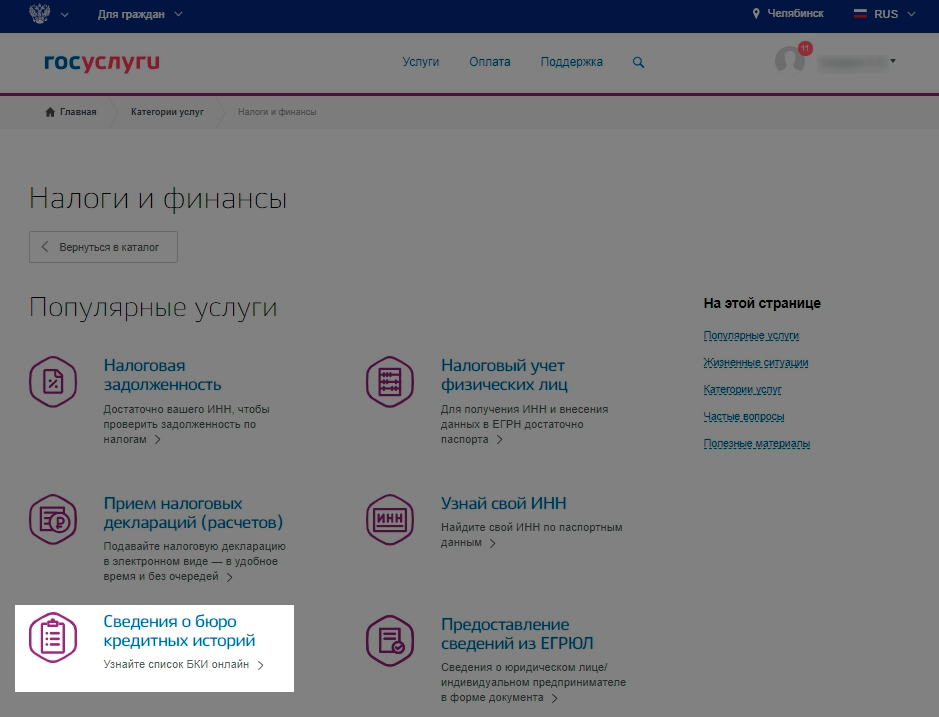

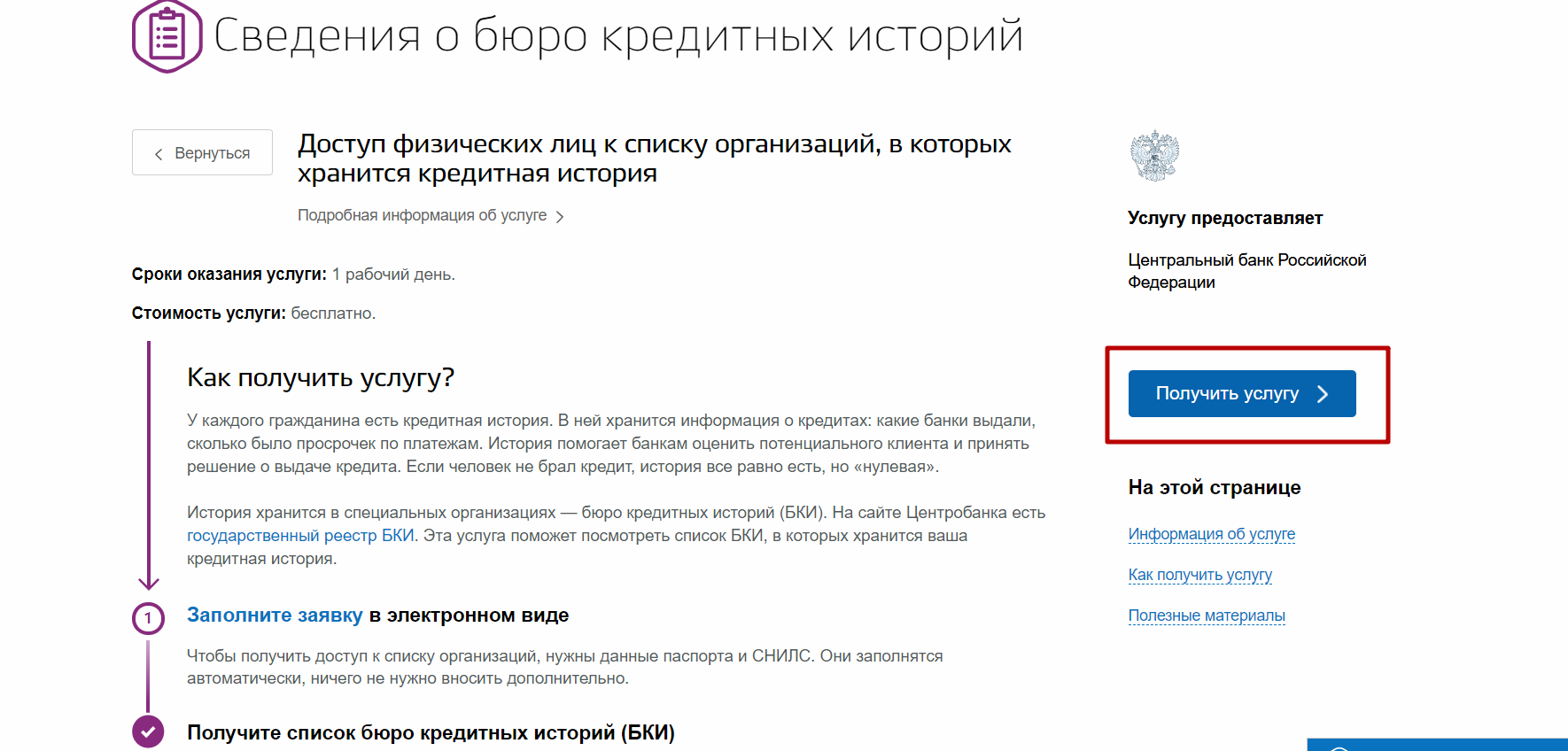

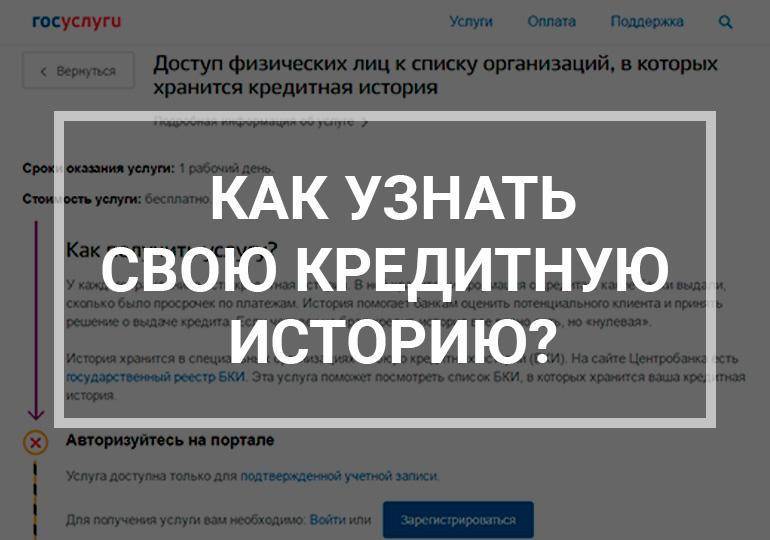

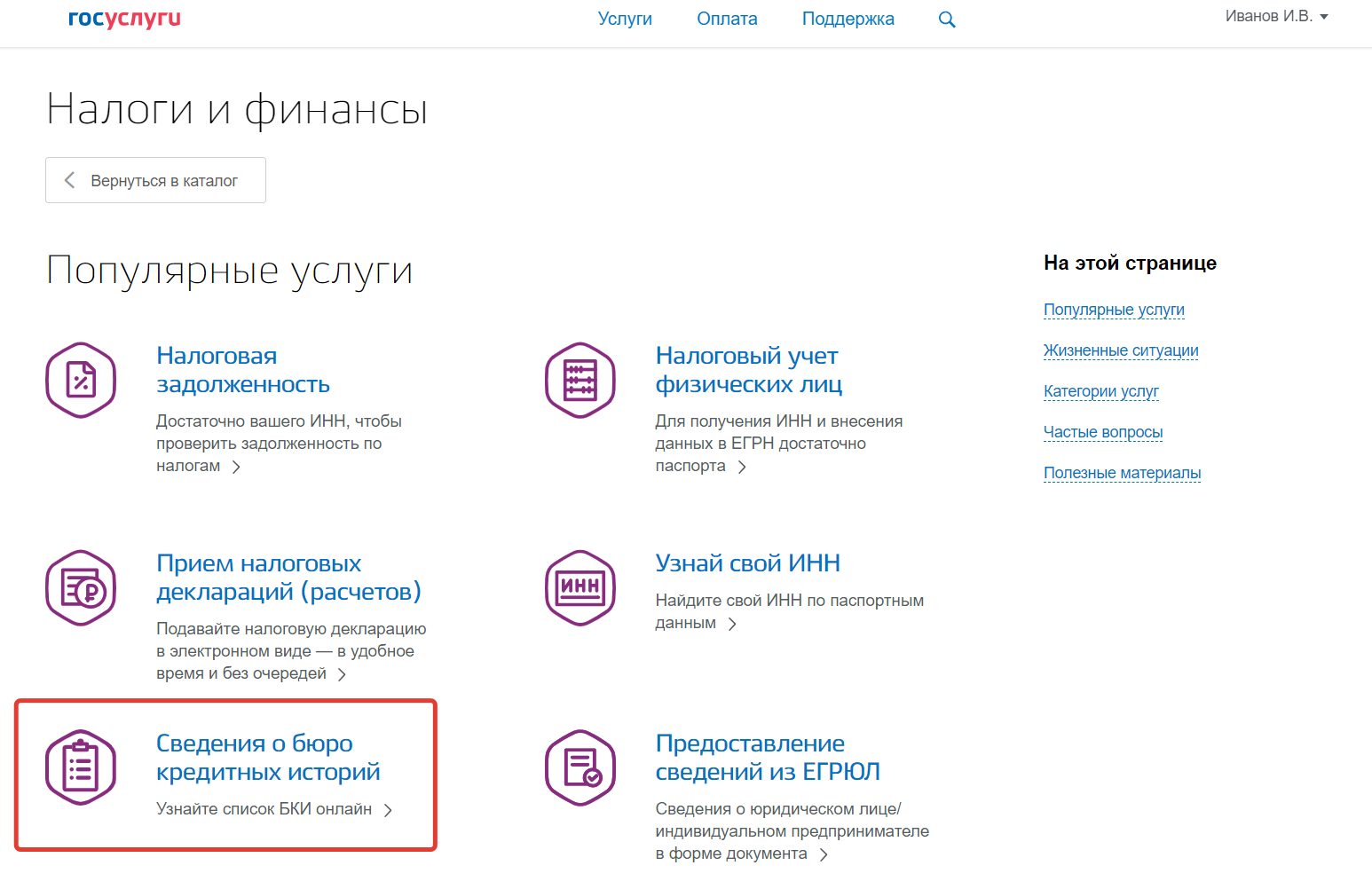

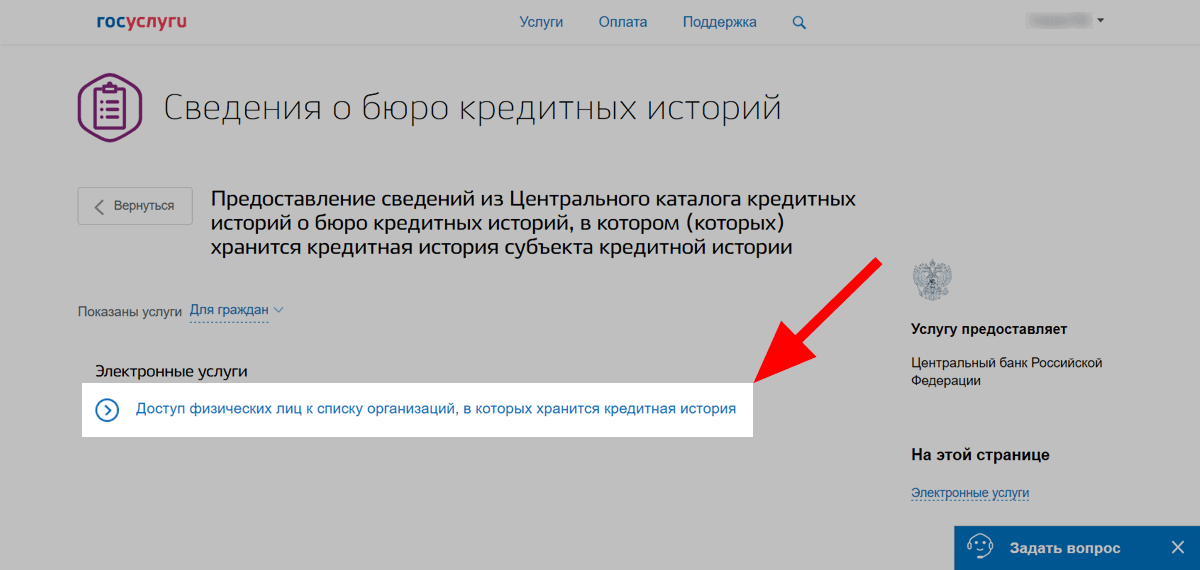

Через сайт Госуслуги можно бесплатно узнать, в каких Бюро Кредитных Историй хранится ваша кредитная история (с 13.11.2018). Наверняка — это 3 основных вышеперечисленных БКИ: НБКИ, Эквифакс, ОКБ и, возможно, еще «Русский Стандарт».

Но сама кредитная история — это не то, что вы можете получить на сайте Госуслуги, и даже не цифра с вашим кредитным рейтингом, это подробный кредитный отчет на 5-25 листах в PDF, а у кого-то и более. Как его получить?

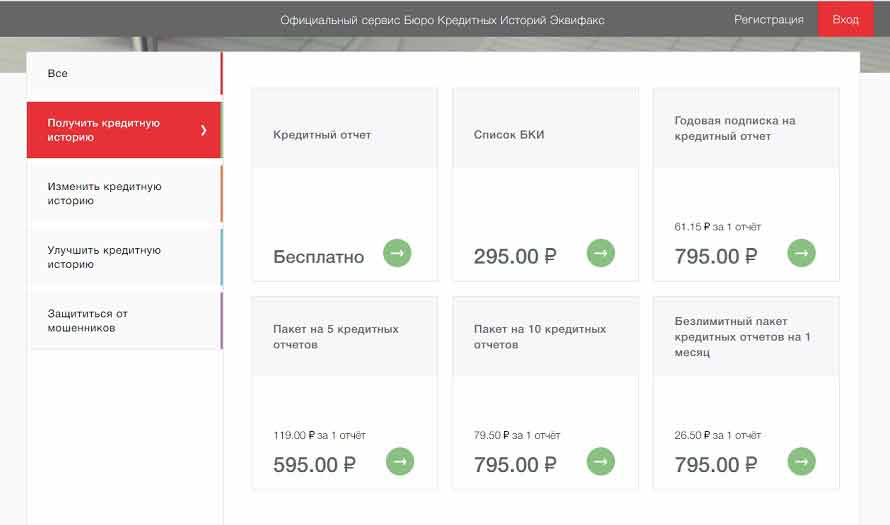

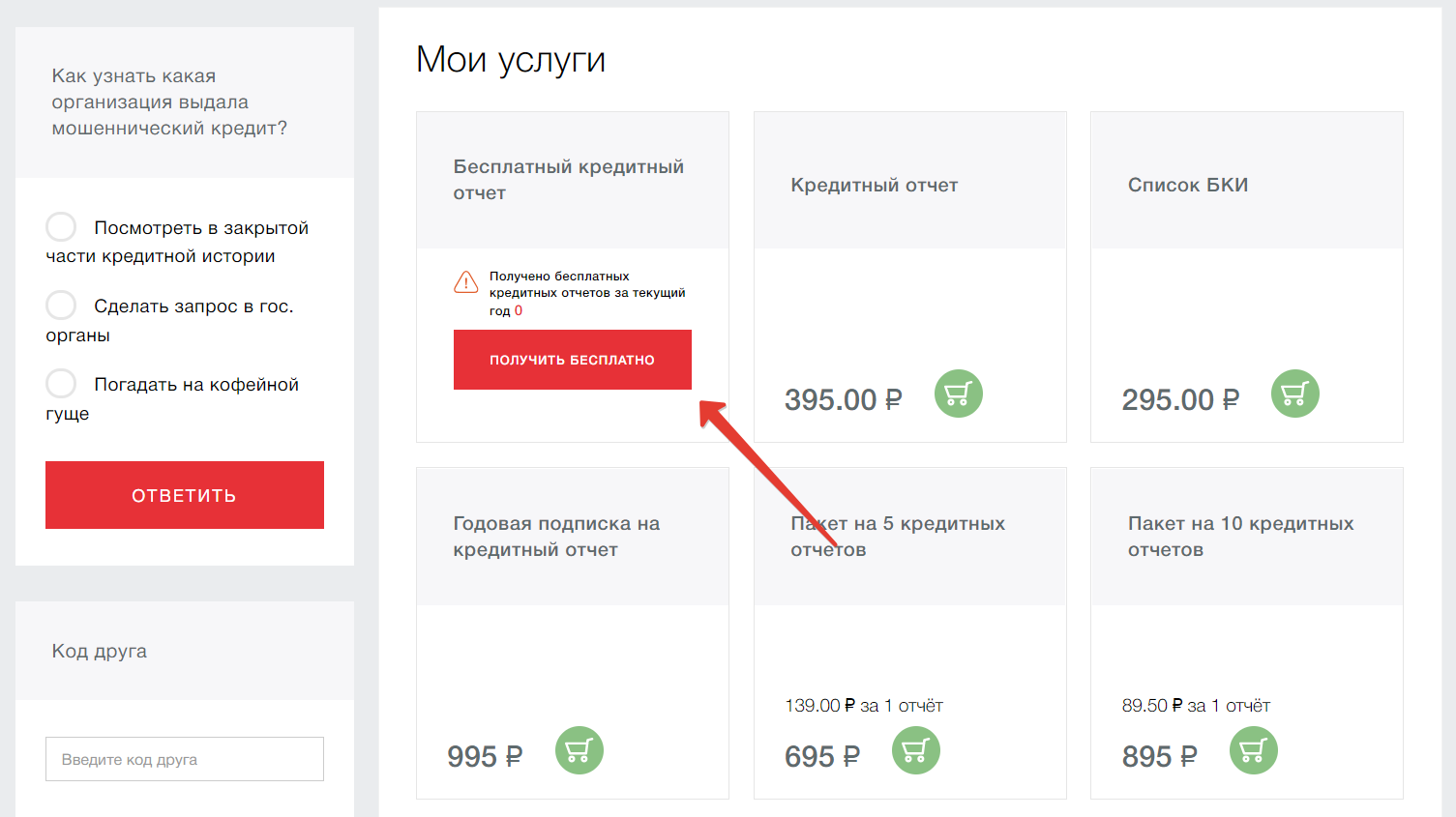

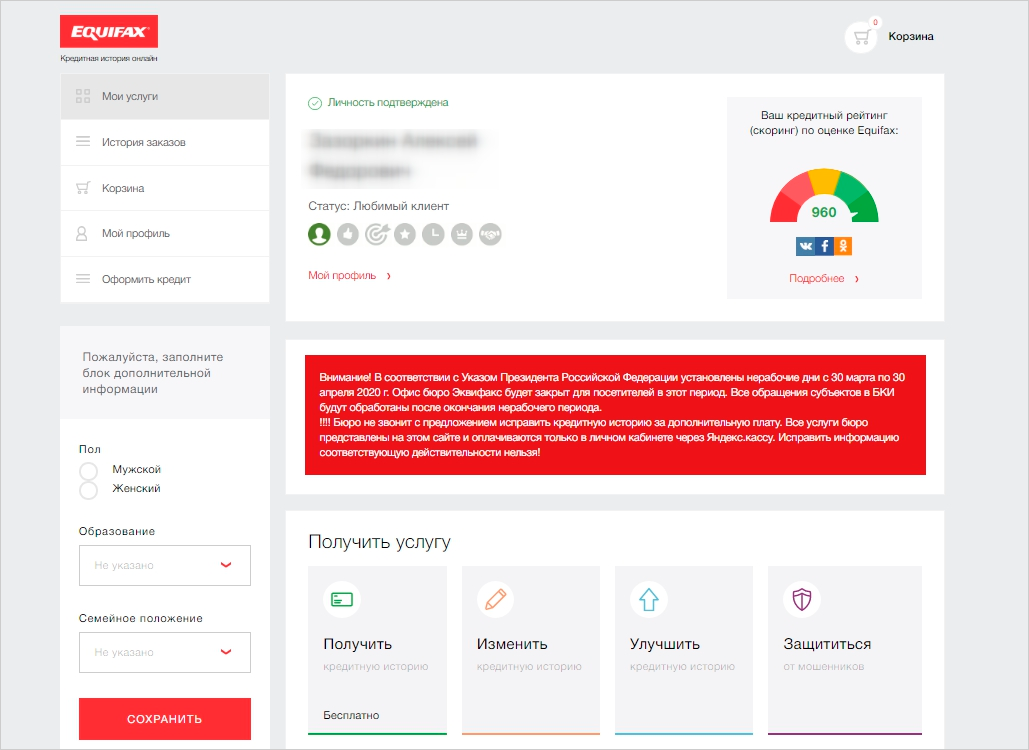

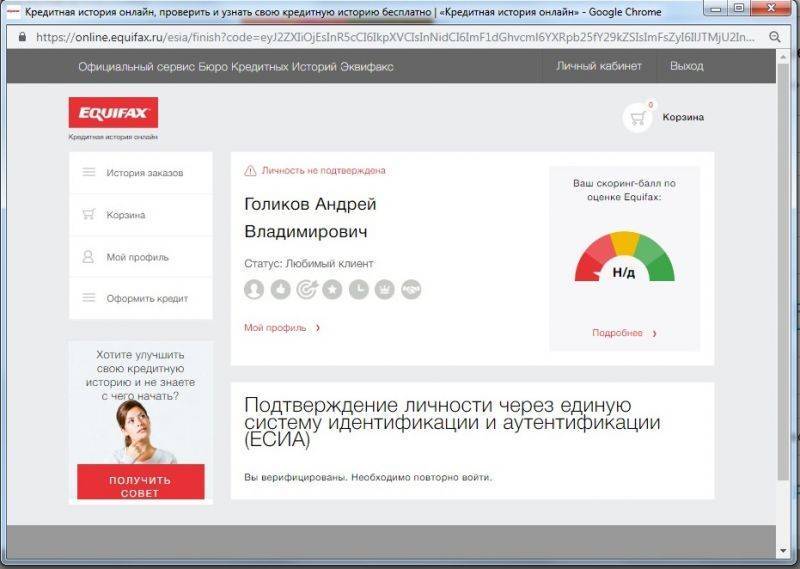

Как узнать свою кредитную историю бесплатно в Эквифакс?

Нужно завести свой личный кабинет на сайте online.equifax.ru, а затем пройти бесплатную идентификацию через gosuslugi.ru. В личном кабинете Эквифакс с 31.01.2019 у соответствующего пункта в списке услуг появилась надпись «Бесплатно», кредитную историю можно получить 1 раз в год онлайн и еще 1 раз в год в виде документа лично. Нас, разумеется, интересует кредитная история онлайн:

Заказанная кредитная история (кредитный отчет) приходит минут через 10-15, в формате PDF. В моем случае он содержит 8 страниц. Состав документа такой:

- Информация по субъекту кредитной истории (ФИО, паспортные данные)

- Изменения по титульной части

- Суммарная информация по договорам (активные и закрытые договоры)

- Скоринг (кредитный балл, рейтинг)

- Детальная информация по договорам — действующие и закрытые договора, дисциплина платежей по каждому из них, суммы, задолженности, даты.

- Дополнительная информация по субъекту кредитной истории (количество запросов о кредитах в час, в день, в неделю, в месяц, в квартал и в год)

- Информационная часть (Кредитные заявления и выданные кредиты)

- Закрытая информация (список банков по выданным кредитным продуктам и список всех кто делал запросы о КИ с указанием даты и времени запросов)

Вот несколько фрагментов из моей КИ без персональных данных:

Скоринг, кредитный рейтинг

У НБКИ для онлайн-запросов есть и посредник — akrin.ru, до последнего времени все кредитные отчеты в нем были платные — 450р. Теперь доход через этого посредника резко упадет, им будут пользоваться только те, кому нужно заглядывать в свою кредитную историю несколько раз в год.

Как получить свою кредитную историю через НБКИ

НБКИ — это наиболее крупное бюро кредитных историй, поэтому рекомендуется в нем тоже обязательно проверить свою КИ .

Идентификация как обычно, через Госуслуги.

Также в НБКИ появилась услуга «Персональный кредитный рейтинг», она бесплатная, и по ней нет ограничений, можно смотреть хоть каждый день. Минимальное значение рейтинга — 300, максимальное — 850.

Еще один способ — ОКБ (Объединенное Кредитное Бюро)

Интересно, что в кредитном отчете от Эквифакс (online.equifax.ru) и в кредитном отчете от НБКИ (https://person.nbki.ru/) нет моей кредитки Сбербанка. Не потому, что я ей пока не пользовался, а потому что Сбербанк передает информацию о кредитах только в свое карманное ОКБ (Объединенное кредитное бюро, https://bki-okb.ru/ ), на сайте для физлиц https://credistory.ru/ .

«Если ваша кредитная история хранится в Объединенном Кредитном Бюро, вы можете получить её после регистрации и идентификации на портале: https://ucbreport.ru. Подтвердить свои данные можно с помощью учетной записи Госуслуг (ЕСИА)».

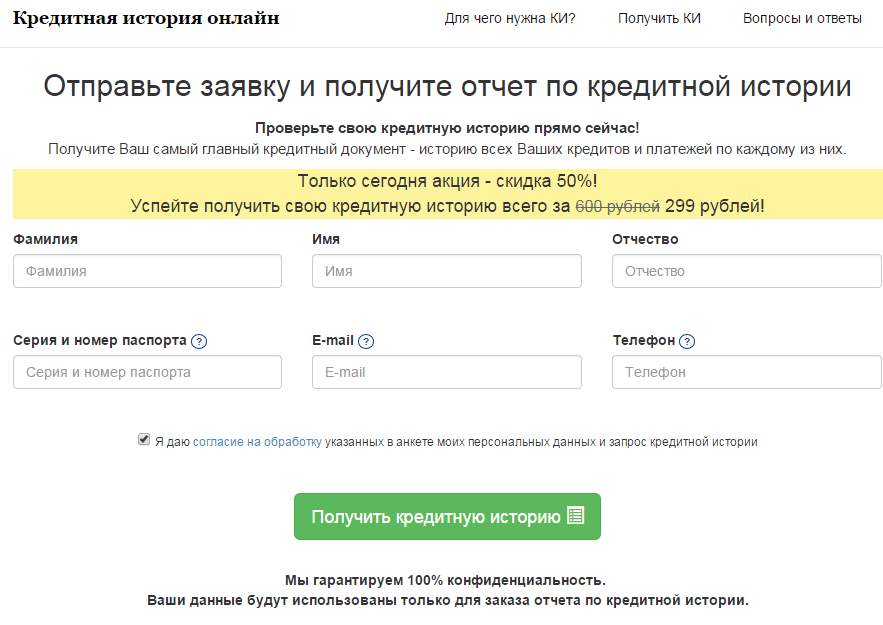

Проверка кредитной истории онлайн по фамилии

Услуги по проверке кредитной истории в онлайн режиме по фамилии и паспорту предоставляют партнеры БКИ. На формирование отчета уходит от 15 до 60 минут. За услугу взимается плата по тарифам посредника.

Отчет о состоянии платежной дисциплины содержит следующие сведения:

- количество финансовых обязательств;

- сведения о банках-кредиторах;

- даты и наименование банков, куда обращался заявитель для подачи заявки;

- долговую нагрузку;

- рейтинг заемщика;

- интерпретацию результатов проверки;

- рекомендации по улучшению благонадежности и шансы на получение нового займа (не является обязательной составляющей документа).

Партнеры БКИ не предоставляют информацию только по фамилии, так как возможны погрешности в документе из-за большого количества однофамильцев. Пользователю дополнительно необходимо указать дату рождения, регион проживания и паспортные данные.

При формировании дистанционного запроса на проверку благонадежности следует тщательно выбирать онлайн-посредника. Риск передачи персональной информации мошенникам является достаточно высоким.

Зачем нужна кредитная история

Началось все с 2005 г. Были созданы Бюро кредитных историй (БКИ) и банки начали отправлять в него все операции по конкретному заемщику. Когда и какую сумму он взял, как выплачивал кредит, обращался ли за ссудой в другие банки и т.д. Т.е., на заемщика составлялось досье.

Основные данные в БКИ поставляют специалисты банков и сотрудники МФО. Однако сведения в Бюро могут поступать и от судебных приставов (просрочка алиментов), и от ЖКХ (невыплаты за коммунальные услуги), и от операторов сотовой связи (долги компании).

Важность хорошей кредитной истории

Существование КИ позволяет оценить человека. Многие учреждения могут запросить КИ любого человека с 01/07/2014 г., если тот подтвердит согласие в письменном виде. Конечно, можно отказаться это делать, но тогда банк может отказать в выдаче кредита, работодатель – в найме на работу, а страховая компания – в оформлении страхового полиса.

- На основе кредитной истории банки принимают решение, насколько надежен потенциальный клиент, обратившийся в учреждение за кредитом

- Крединая история позволяет страховым компаниям защититься от мошенников. Ведь были случаи, когда люди, ради денег имитировали ДТП! Таким гражданам может последовать отказ в страховке или повышен стоимость полиса

- Работодатели при помощи кредитной истории оценивают ответственность и дисциплинированность человека, которого собираются взять на работу. Если человек сильно закредитован, многие могут отказать в найме. Считается, что такой человек смошенничает, не заметит ошибок в проекте и завалит его

Может ли КИ быть полезной для физического лица

Многие граждане спрашивают, можно ли и как узнать свою кредитную историю самостоятельно онлайн? Да, такая возможность существует. Потому что в компаниях работают люди, и они могут ошибаться. Опечатка в инициалах может привести к тому, что на вас повесят чужой долг. Или такой случай. Человек закрывает автокредит и обращается в другой банк за новой ссудой, но база данных еще не успела обновиться. В обоих случаях, банк откажет в кредите.

Поэтому гражданам важно знать, как проверить кредитную историю в интернете

Способы получения информации о кредитной истории

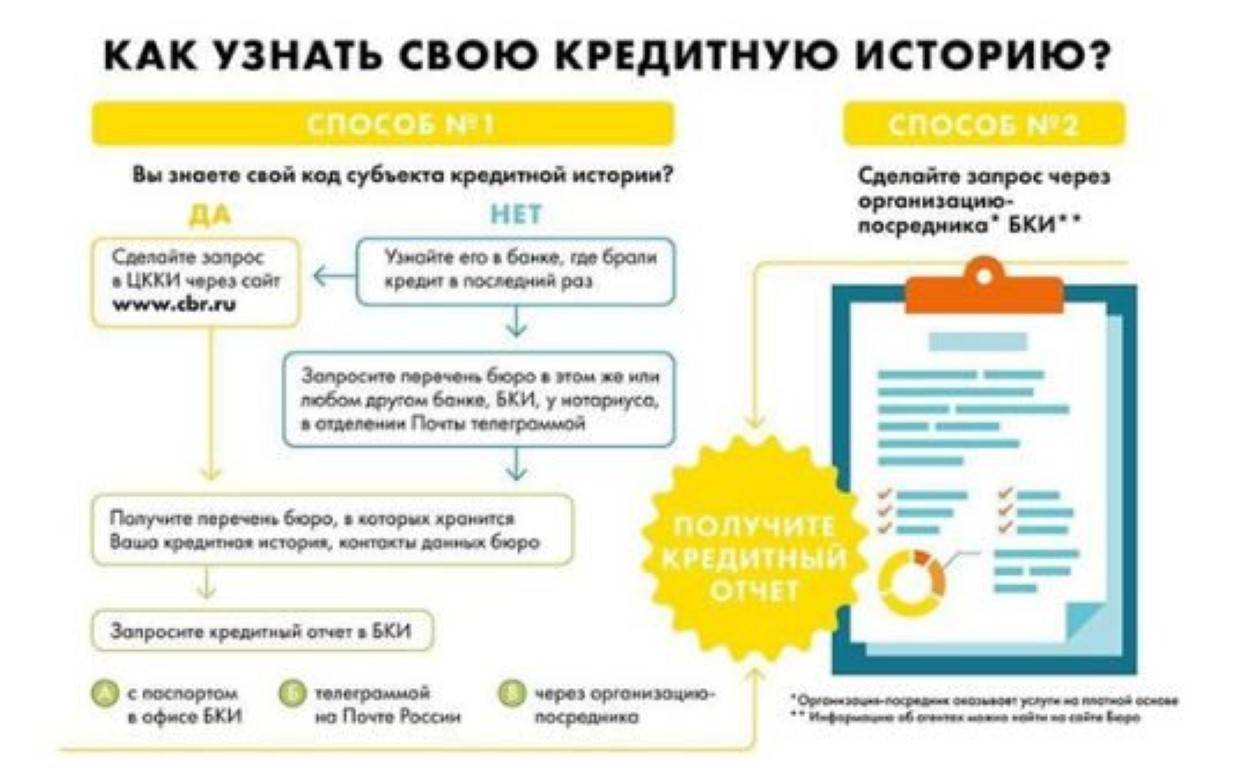

Вариантов два, быстрый за деньги и нудный самостоятельно.

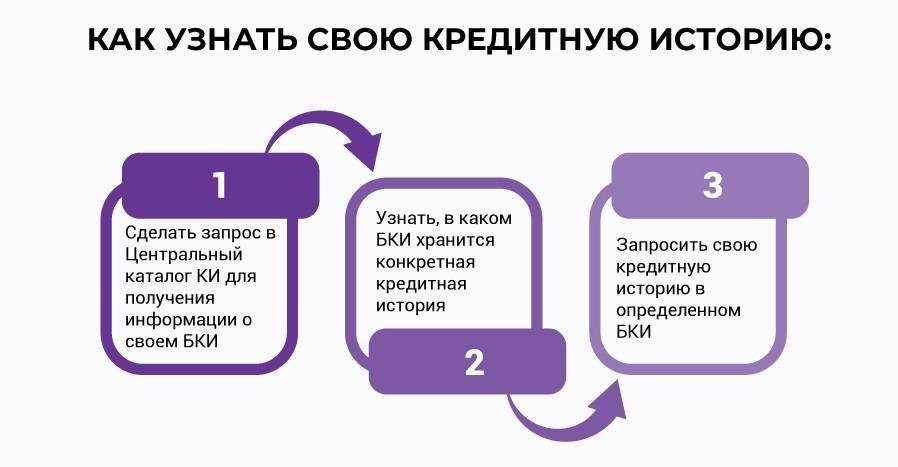

Осложняет ситуацию наличие 21 БКИ в РФ. История заемщика может быть в двух/трех БКИ. Точную информацию может дать только Центробанк, у которого имеется БД «Центральный каталог КИ». Именно сюда и надо сделать запрос, чтобы вам ответили, где находится ваша кредитная история. В ответе возможно перечисление нескольких организаций. Затем необходимо обращаться к ним, чтобы наконец-то, получить свою КИ.

Поэтому многие граждане предпочитают не заморачиваться на этом и заплатить определенную сумму посредникам, чтобы за 5 минут получить нужную информацию. Это первый способ, как проверить кредитную историю онлайн. Но многие компании не отдадут финансовый документ без подтверждения личности. Нужно будет приехать в офис с паспортом или послать телеграмму, заверенную нотариусом. Оптимальный вариант – выбор посредника, не требующего подтверждения личности.

Если не хотите платить, разберем второй способ, как проверить свою кредитную историю самостоятельно.

Времени уйдет чуть больше, 10 минут. Однако придется вникать в поиск, сообщить ЦБ «код субъекта» (комбинация цифр и русских букв вписываемая в договора), а потом целых 10 дней (!) ждать от него ответа. Если у вас хватит терпения, а у многих граждан его нет, всегда сможете бесплатно получать информацию о своей КИ.

Сервисы посредников

Теперь вы знаете, как узнать свою кредитную историю самостоятельно и бесплатно, но если решили, все же, пользоваться услугами посредников, вот некоторые сервисы, которые окажут вам помощь в этом вопросе.

- Кредитам

- Налогам

- Админштрафам

- ГИБДД

- Судебным приставам

Вариант 2: через БКИ

Данный вариант подходит для тех людей, которые забыли или утеряли код КИ, а также для тех, кто пока не обзавелся никакими данными о кредитной истории. Главное достоинство этого варианта— возможность обратиться в ближайшее банковское учреждение или кредитное бюро. Причем это может быть любая банковская государственная или коммерческая организация на территории России, расположенная рядом с вашим домом, местом работы или местом временного проживания.

В банке вам необходимо написать заявлении о предоставлении списка соответствующих бюро согласно ФЗ №216. При этом следует учесть, что код КИ считается конфиденциальной информацией и его нельзя предоставлять в случае, если он вам известен. Все данные у ЦККИ банковские учреждения получают без указания кодовой комбинации.

После получения списка бюро или банков вам станет доступна полная информация об их местонахождении, названии и т.п. Останется только посетить указанные адреса, чтобы бесплатно получить интересующую информацию. Напоминаем, что такая (бесплатная) возможность получения информации имеется у любого гражданина единожды в год.

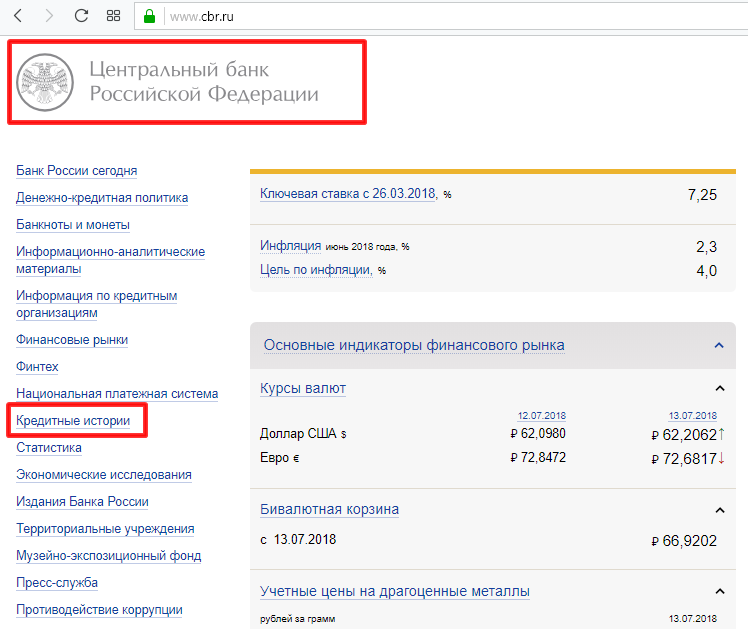

Как обратиться в ЦККИ, что для этого надо

Проверить место хранения своей кредитной истории вправе любой. Пошаговая инструкция:

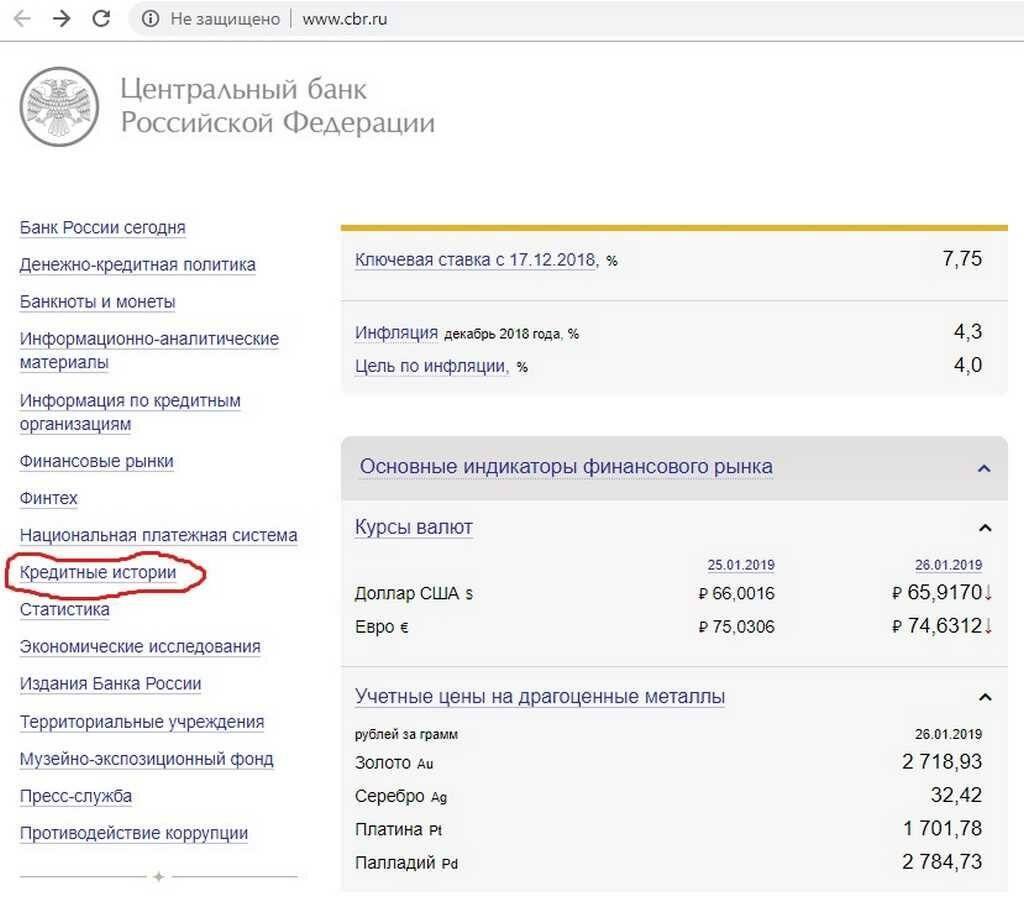

- Ищите в интернете сайт Центробанка, введя полное название учреждения или точный адрес – www.cbr.ru.

- Слева на основной странице в списке отыщите раздел «Кредитные истории».

- Над текстом есть перечисление предлагаемых опций: выбирайте запрос на предоставление дынных о БКИ.

- Заполняйте форму. Указывайте, кто вы по отношению к КИ: субъект (заёмщик) или пользователь (человек, имеющий официальное разрешение на доступ). Указывайте запрашиваемые сведения: персональные, контактные, паспортные.

- Если кредитная история имеется, и вы заполнили всё правильно, на e-mailпридёт список бюро, в которые в дальнейшем надо обращаться.

Нюанс! Для запроса нужно иметь код субъекта, представляющий собой своеобразный идентификатор. Выяснить его реально в договоре, БКИ, банке. Также можно заново получить код через бюро, финансовую организацию. Но можно обойтись без него и направить заявку в каталог от нотариуса, из оснащённого телеграфом отделения почты, БКИ, любой финансовой организации.

Почему важно проверять кредитную историю

Можно узнать, как получить свою кредитную историю, но не менее важно понимать, чем так важен запрос на предоставление своей кредитной истории онлайн или оффлайн. Полученное клиентом, должно подвергнуться тщательному анализу, а тем более внимательному осмотру на предмет наличия ошибок и просрочек в КИ. Рассмотреть динамику финансовых операций может стать необходимо не только вам

Запрашивает КИ и банк, в котором человек планирует взять ссуду на получение авто или оформить ипотеку.

Для выдачи крупной суммы чаще недостаточно иметь при себе документ, удостоверяющий личность — КИ тоже обязательно проверят. И вот если в ней будут ошибки не в вашу пользу, лучше бы вам найти и исправить их первым. В РФ можно подать заявление на недостоверную подачу информации с приложением доказательств — и отчет поправят без проблем.

Проверьте кредитную историю онлайн:

Аналитика самих финансовых отчетностей организациями рассматривается по-разному: к примеру, банк негативно относится к просрочкам по крупным ссудам, но его мало интересуют просрочки по мелким займам, так как это не его специфика, и благонадежность клиента на краткосрочные займы банки не интересует.

Функции БКИ

Бюро кредитных историй представляет собой организацию, юридическое лицо, осуществляющее услуги в рамках формирования, обработки и хранения кредитных историй. БКИ в соответствие с поданным сюда запросом выдает кредитные отчеты, оказывает другие сопутствующие услуги. Деятельность БКИ контролируется в соответствие с законом № 218-ФЗ.

Интересным фактом является то, что зачатки таких коммерческих организаций появились еще в XIX веке. Тогда специализированные конторы предоставляли информацию об отдельных торговцах, предприятиях. Туда обращались разные заказчики, желающие убедиться в надежности своих потенциальных партнеров. Сегодня БКИ выдает сведенья не только банкам, МФО, ИП с целью проверки того или иного человека, но и простым физическим лицам. Допустимо даже проверить кредитную историю бесплатно по фамилии через интернет бесплатно, но об этом немного позже.

6 основных способа получения данных по своей кредитной истории

В таблице приведены возможные способы получения кредитного отчета:

Таблица 1. Способы получения кредитного отчета

Из истории. Услуги кредитования начали предоставляться банками с 90-х годов прошлого столетия. Кредиты выдавались практически всем желающим после проведения минимальной проверки. Невозвращенные займы, нарушение графиков погашения задолженности, финансовая несостоятельность заемщиков стали предпосылкой для введения систематизированного учета данных о заемщиках. На основе этих данных появилась возможность составить «портрет» заемщика – его благонадежность, аккуратность и ответственность.

Где находятся кредитные истории

Для начала следует вникнуть в суть кредитной истории. Она представляет собой информацию обо всех операциях, которые совершал заёмщик: подаче заявок на займы или кредиты, получение заёмных средств, совершение регулярных выплат. Тут отражается выполнение возложенных по условиям заключённых договоров долговых обязательств: допущенные просрочки и неустойки, образовавшие из-за недобросовестности лица задолженности. Иными словами, это полная подробная характеристика кредитоспособности.

Чтобы проверить свою кредитную историю, требуется выяснить, где именно она находится. Всеми банками, микрофинансовыми организациями и частными кредиторами сведения о заёмщиках, получавших заёмные деньги, направляются в бюро кредитных историй. Они специализируются на предоставлении информационных услуг. Во-первых, они собирают, систематизируют и хранят данные о заёмщиках. Во-вторых, БКИ выдают отчёты, сформированные на основе заключенных договоров (займов, кредитов).

Если вы обращались в банк или МФО, это говорит о наличии кредитной истории. Для проверки требуется выяснить место её хранения, и теоретически сведения о вас могли быть переданы в любое из семнадцати работающих в России бюро. Согласно статистике, большая часть (до 70-80%) информации стекается в БКИ: «Русский Стандарт», «Объединённое кредитное бюро», «Эквифакс», «Национальное бюро кредитных историй».

БКИ ведут сотрудничество с Центральным каталогом кредитных историй (сокращённо ЦККИ). Подразделение ЦБ государства специализируется на контроле и регламентации деятельности бюро и получает от них информацию. И чтобы проверить место хранения своей КИ, подавайте запрос в каталог.

Нюанс! Хотя истории хранятся в БКИ, есть несколько вариантов проверки. Они предполагают обращение в бюро, но в некоторых случаях заявки направляются через посредников. Ниже рассматриваются способы.

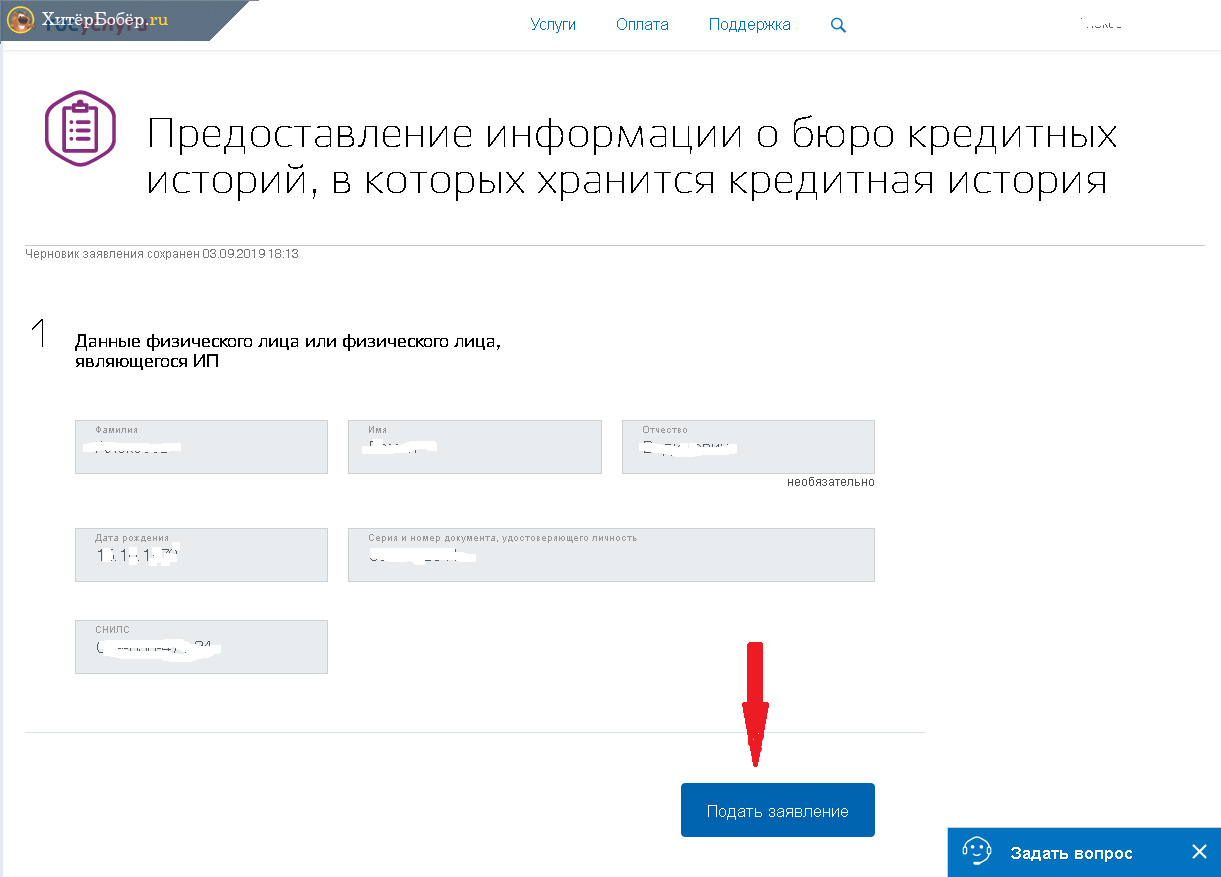

Как самому узнать свою кредитную историю через Госуслуги: пошаговая инструкция

Наши эксперты рассказывают, как узнать самому кредитную историю бесплатно через Госуслуги.

После идентификации нужно выбрать вариант получения:

- по почте;

- на email;

- через личный кабинет на сайте БКИ.

Документ в виде цифрового файла приходит в течение 15 минут, заверен ЭЦП.

Кредитная история — это отражение вашей способности брать ссуды

Активному в финансовом плане человеку, да и простому должнику с одним кредитом, необходимо знать свою кредитную историю. Помните, что КИ портит не столько факт прохождения процедуры банкротства, сколько информация о допущенных ранее просрочках.

Как получить свою кредитную историю через Центробанк и БКИ

Центробанк РФ является регулятором финансовой сферы, в том числе выдает лицензии банкам и БКИ.

Порядок получения данных о БКИ через Центробанк заключается в следующем:

- получить список бюро через ЦБ РФ можно только по коду субъекта, т.е. по фамилии, паспорту или СНИЛС такая информация не выдается;

- при заполнении формы «Субъект» нужно ввести код, паспортные данные, адрес электронной почты;

- список БКИ, с указанием их названий, адресов и телефонов, будет направлен по электронной почте.

По запросу из Центробанка РФ может быть получена справка об отсутствии БКИ с вашей кредитной историей. Это означает, что вы никогда не брали кредитов, а сведения о вашей задолженности никогда не передавались в одно из бюро. Случаи, когда данные о кредитах, займах или иных обязательствах ошибочно не передавались в БКИ, встречаются крайне редко, поэтому проверьте точность введенных сведений.

Далее обратиться с запросом в каждое бюро из списка, чтобы получить выписку из кредитной истории: лично либо выдать доверенность представителю. При личной явке проверяется паспорт, после чего выписку сформируют и выдадут в течение нескольких минут.

Через сайт бюро можно получить документ без личной явки:

- зарегистрироваться и получить доступ в личный кабинет;

- пройти идентификацию личности способами, указанными на сайте, либо через учетную запись Госуслуг;

- получить выписку о сведениях кредитной истории, которую ведет данное бюро.

Два раза в год БКИ обязана выдать кредитную историю бесплатно. При последующем обращении будет взиматься плата. Например, в НКБИ эта услуга будет стоить 450 руб. за каждую выписку, кроме первой и второй. Количество запросов не ограничено.

Если при проверке кредитной истории вы нашли ошибки, их можно исправить по заявлению в БКИ. Так как закон № 218-ФЗ не содержит единых правил исправления, бюро утверждают их самостоятельно. Для исправления необходимо представить справки из банков или МФО с корректной информацией. Если ошибки носят технический характер, БКИ внесет изменения по заявлению гражданина.

Как бесплатно уточнить свою кредитную историю в БКИ и через онлайн сервисы

«Национальное бюро кредитных историй» или НБКИ

В течение 1 года 2 выписки о состоянии кредитной истории НБКИ бесплатно предоставит. Последующие запросы в течение указанного периода обойдутся в 450 рублей каждый.

БКИ «Эквифакс»

БКИ «Эквифакс» – крупнейшее бюро, имеющее представительства в 24 странах мира. Кредитные истории своих клиентов Сбербанк передает именно этому оператору.

Для получения необходимой информации нужно пройти регистрацию на сайте БКИ. Подтвердить личность можно посредством портала Госуслуги. Если заказывать список БКИ, которые хранят ваши кредитные истории, в «Эквифаксе», то услуга обойдется в 295 рублей.

БКИ «Объединенное Кредитное Бюро»

«Объединенное кредитное бюро» принимает онлайн-запросы на своем сайте. Личность можно идентифицировать через Госуслуги. Также запрос в это бюро можно направить через «Сбербанк онлайн».

БКИ «Русский Стандарт»

В БКИ «Русский стандарт» кредитная история онлайн бесплатно предоставляется дважды за 1 год. Третий и последующий запросы на предоставление кредитного отчета стоят 379 рублей. Заявки принимают на сайте оператора с идентификацией личности посредством Госуслуг, а также через фирменное мобильное приложение.

Есть возможность оформления годовой подписки на получение указанных документов. Цена услуги – 899 рублей.

Микрофинансовые организации, предоставляющие отчеты о кредитном рейтинге

В МФО «МигКредит» предлагают узнать кредитный рейтинг. Ответ по онлайн-заявке поступает в течение нескольких минут.

В документе будет указан кредитный рейтинг, выражаемый в баллах. По указанной величине можно сделать предположение о своих шансах на кредитование и об условиях, что, вероятнее всего, будут предложены кредиторами. Также в таком отчете распишут основные проблемы, которые негативно повлияли на число полученных баллов. Эту информацию можно использовать для улучшения своей кредитной истории.

Platiza также предлагает получить отчет о кредитном рейтинге. Информация предоставляется действующим клиентам в личном кабинете, а прочим пользователям – после прохождения регистрации на сайте.

Отчет о кредитном рейтинге предоставит и Zaimix. Для получения документа следует пройти регистрацию на zaimix.ru.

Альтернативные способы проверки кредитной истории по паспорту: платные услуги

В интернете можно найти сервисы, предлагающие получить отчет о кредитной истории или о кредитном рейтинге. Услуги таких операторов платные. Данные предоставляют только при условии, что указываются паспортные данные субъекта.

К таким сервисам относятся, например:

- My Credit Status, предлагающий получить отчет о кредитной истории за 299 рублей;

- «МойРейтинг», формирующий такой же отчет за аналогичную сумму. Портал также предлагает оформить за 499 рублей полугодовую подписку, предполагающую предоставление 6 отчетов;

- «Юником24», у которого можно получить отчет как по кредитной истории, так и по рейтингу финансового здоровья. Первый тип запросов стоит 600 рублей, а второй – 50 рублей.

Прежде чем обратиться к платному сервису, нужно уточнять с какими БКИ он сотрудничает, есть ли среди них бюро, в которых содержатся сведения именно о вас.