В каком случае можно получить отказ в возмещении НДФЛ

Существует

ряд

критериев

, по

которых

налоговый

орган

может

отказать

в

выплате

НДФЛ

:

- Человек

, который

приобрёл

квартиру

и

не

оплачивает

НДФЛ

: домохозяйка

, индивидуальный

предприниматель

, не

работающие

или

трудящиеся

, но

не

получающие

официальный

доход

. - Люди

, купившие

жилую

недвижимость

, но

находящиеся

на

пенсии

более

трёх

лет

. Они

не

работали

, не

уплачивали

налог

, соответственно

возвращать

им

просто

нечего

. - Не

выплачивается

НДФЛ

лицам

, которые

приобрели

недвижимость

у

близких

родственников

. К

ним

относятся

: супруг

, брат

или

сестра

, дети

, родители

, подопечные

или

опекуны

. - Не

выплачивается

возврат

, с

части

материнского

капитала

, за

счёт

субсидии

или

иных

пособий

. Если

недвижимость

была

приобретена

на

всю

такую

сумму

, соответственно

указанный

вычет

предоставляться

не

будет

.

Важно

понимать

, что

нельзя

провести

возврат

НДС. А

вот

НДФЛ

— это

налог

, который

выплачен

или

подлежит

уплате

Если

лицо

не

получает

официального

дохода

, он

не

сможет

вернуть

налог

.

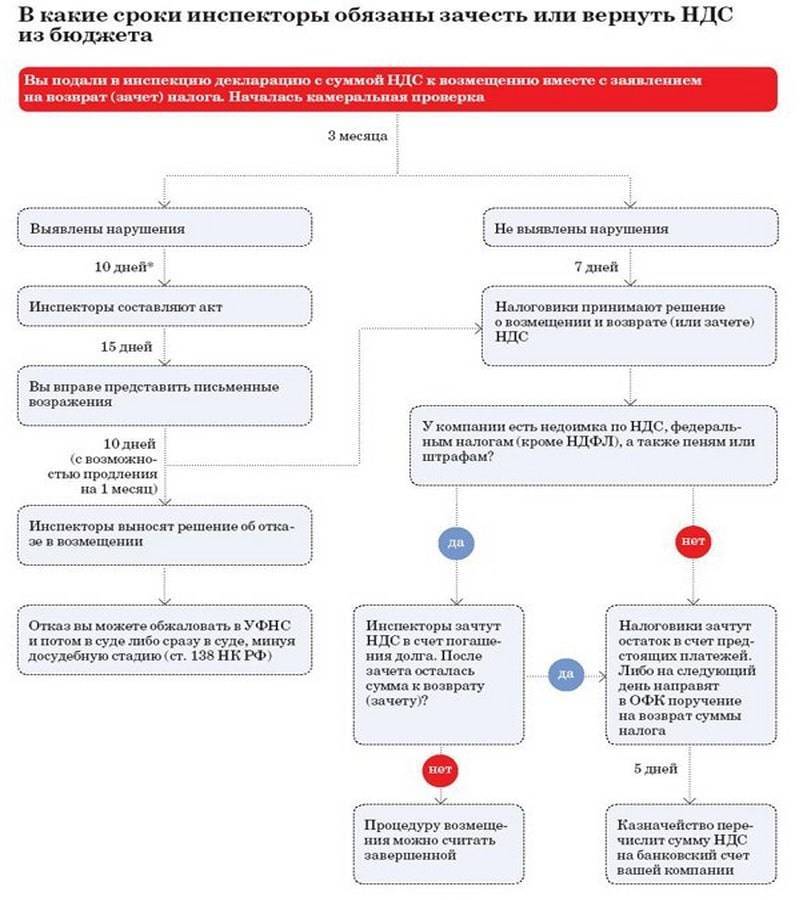

Обязательная камеральная проверка – условие для возмещения НДС

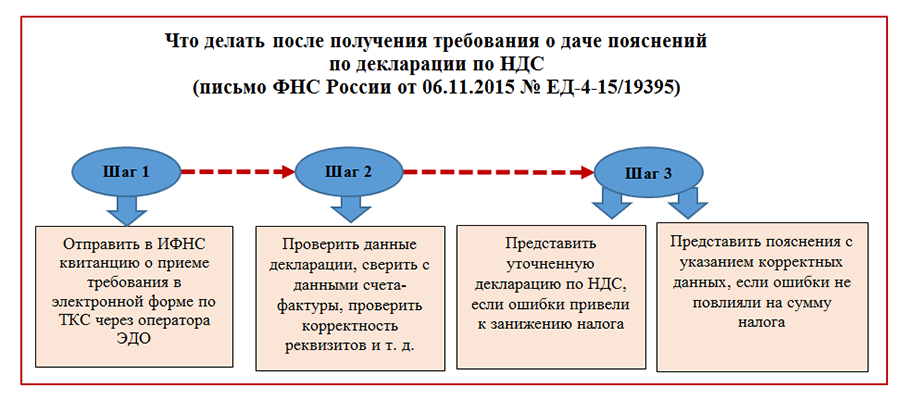

Самым неприятным для налогоплательщика будет обязательное проведение камеральной проверки, которая продлится, как минимум, три месяца.

В процессе проверки инспектор, в первую очередь, проверяет корректность заполнения налоговой декларации и соответствие данных в отчете первичной документации. При возникновении сомнений в законности заявляемого возмещения контролирующий орган вправе проводить встречные проверки и запрашивать документы у контрагентов-поставщиков.

Помните: непредставление запрашиваемых при камеральной проверке документов в установленные сроки чревато начислением штрафа. При невозможности обеспечить передачу необходимых бумаг в течение нужного времени налогоплательщику целесообразно подать ходатайство о продлении срока проверки.

Любые ошибки или противоречия, обнаруженные в ходе инспектирования, служат основанием для затребования у налогоплательщика письменных объяснений. На предоставление пояснительной записки отпущено пять дней – за этот период предприятие обязано обосновать и подтвердить право на налоговый вычет либо скорректировать декларацию по НДС.

Завершение проверки

По результатам проведенных сравнительных и проверочных процедур налоговая инспекция должна составить итоговый документ – акт проверки. В нем должна найти отражение следующая информация:

- обнаруженные разногласия или ошибки с официальным подтверждением (указанием конкретных первичных документов, в которых выявлены противоречия);

- удостоверение факта отсутствия каких-либо ошибок при заявлении налогового вычета и соответствующего возмещения НДС;

- резолютивная часть – заключение о допустимости возмещения налога или мотивированный отказ.

Если проверка прошла без претензий со стороны контролирующей инстанции, то в течение 7 дней сумма возмещенного НДС должна поступить на банковский счет заявителя. Это произойдет, если налогоплательщик изначально ходатайствовал о возврате денег из бюджета. Если же на лицевом счете организации (ИП) зафиксирована недоимка по НДС, сложившаяся в предыдущие отчетные периоды, то возмещенный налог будет перенаправлен на погашение задолженности.

На возврат НДС налоговой инстанции отведен конкретный срок – 12 дней с момента вынесения благоприятного решения. Если за указанный срок бюджетные деньги не поступили на счет заявителя, то он может увеличить свои финансовые требования, подсчитав проценты за просрочку.

Кто заполняет декларацию по НДС на УСН

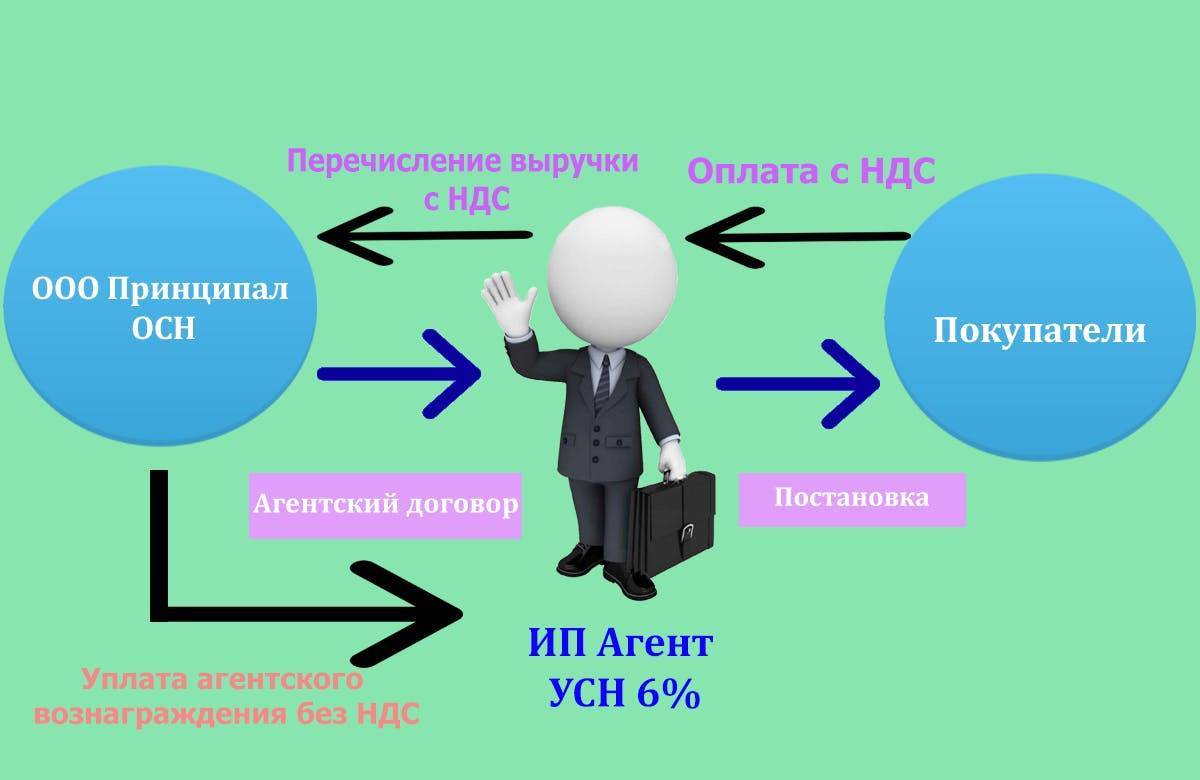

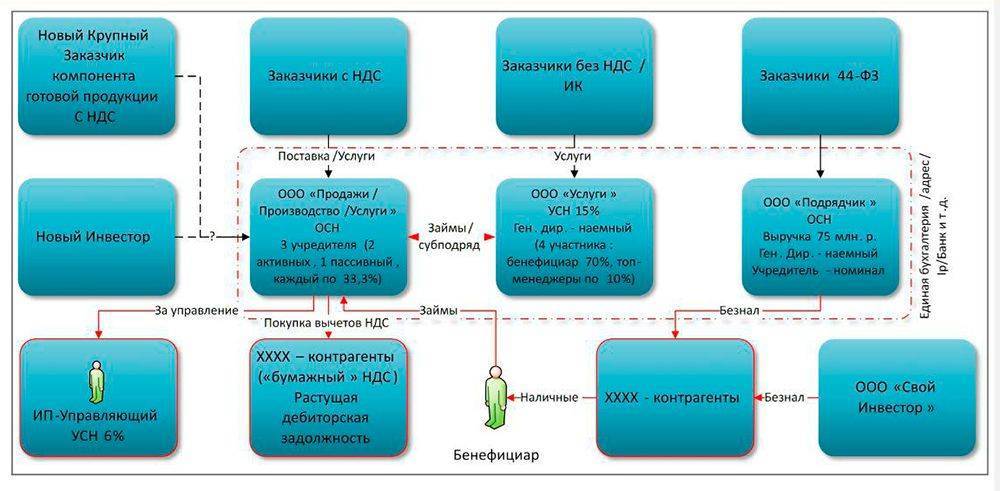

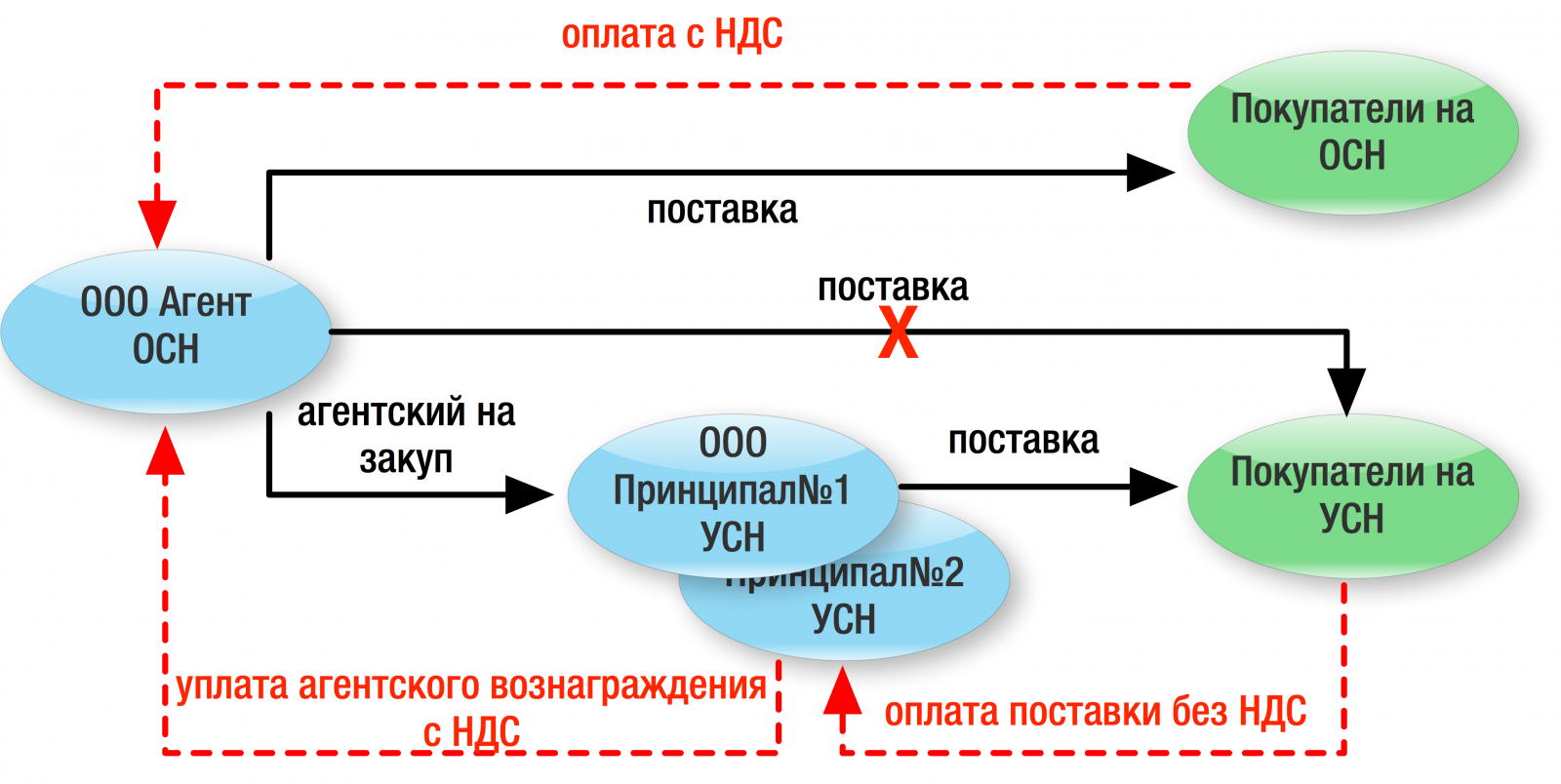

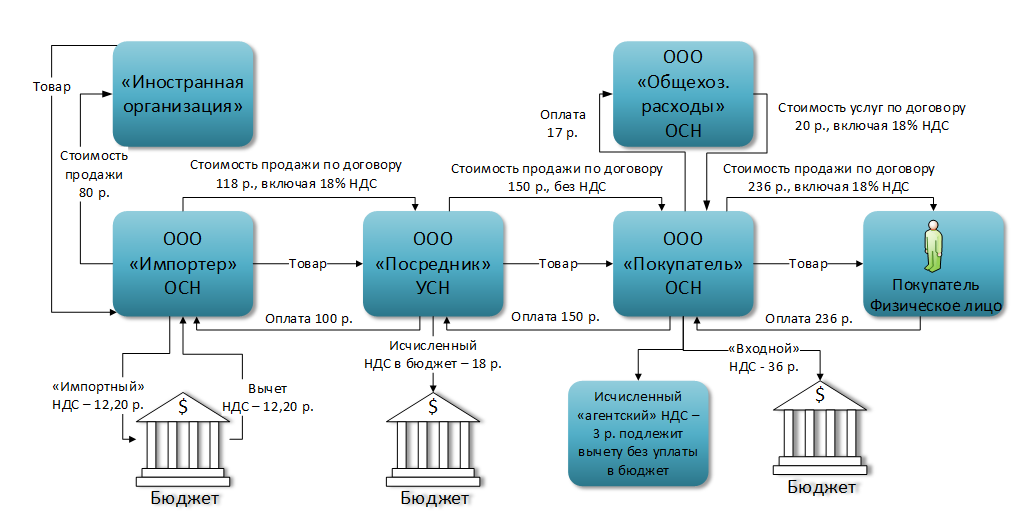

Упрощенная система налогообложения предполагает, что задаваться вопросами уплаты НДС нет необходимости. Однако это может быть актуально в следующих случаях:

- При покупке товаров у иностранного поставщика, если этот поставщик не стоит на налоговом учете в России (если стоит, то уплата НДС — его обязанность) и, конечно, если товар вообще подлежит обложению НДС. Либо если покупатель из России оплачивает работы или услуги, выполненные иностранной организацией.

- При аренде и покупке имущества, принадлежащего государству или муниципалитету.

- При отношениях в рамках договоров совместной деятельности (простого товарищества, доверительного управления). Нюансы учета НДС для таких случаев урегулированы в ст. 174.1 НК РФ.

- При выставлении заказчику или покупателю счета-фактуры, в котором выделен НДС. Подобные ситуации могут возникнуть вынужденно. Например, ИП поставляет товары организациям, которые просят выписывать счета-фактуры с выделенным НДС. Данную просьбу лучше не выполнять, сославшись на нормативные документы, которые подтверждают ваше право на невыставление счетов-фактур. Однако законодательного запрета на выставление «упрощенцем» счета-фактуры с НДС нет.

Каждый из этих случаев потребует не только оплаты налога, но и составления декларации по нему. Сдать декларацию в ИФНС нужно будет не позднее 25 числа месяца, наступающего после завершения отчетного квартала (абз. 2 п. 5 ст. 174 НК РФ), причем способ ее сдачи может быть не электронным.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли определили ситуации, когда нужно платить НДС при УСН и отчитываться по налогу. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

О правилах оформления декларации читайте в статье «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)».

Пошаговая инструкция, как сделать возврат

Для компенсации НДС необходимо подготовить определенный пакет документов и обратиться в орган ФНС по месту регистрации компании в качестве плательщика налогов.

Составление декларации

Основанием для компенсации расходов по НДС является налоговая декларация она составляется по форме, утвержденной приказом ФНС РФ от 29 октября 2014 года № ММВ-7-3/558.

Документ состоит из титульного листа, который содержит информацию о плательщике, и разделы, включающие в себя данные о различных направлениях деятельности плательщика.

За достоверность и полноту сведений ответственность несет плательщик. Чтобы избежать проблем при составлении декларации и иметь правовые основания для требования возврата НДС, нужно регулярно и грамотно вести учет счетов-фактур. Их наличие является основанием законности начисления выплаты НДС.

Налоговая декларация представляет собой стандартный бланк, который содержит в себе необходимые разделы и формулировки. Они не могут быть откорректированы. Все данные в документе отображаются в виде цифр.

Подача документов

Декларация направляется через личный кабинет пользователя на сайте ФНС. К декларации необходимо приложить документы, подтверждающие обоснованность обращения. В случае покупки автомобиля это будут:

- договор купли-продажи;

- акт приема-передачи ТС;

- квитанция об оплате.

Декларация должна быть представлена до 30 апреля года, следующего за отчетным — тем, в котором было приобретено ТС.

Камеральная проверка документации

Представленная документация подвергается детальному анализу в ФНС. Он проводится в течение двух месяцев, с момент обращения (ст.88 НК РФ). В процессе проверки налоговый орган может запросить дополнительную информацию. Все документы направляются в электронном виде. Если в результате проведения проверки были выявлены нарушения, орган ФНС в срок 10 дней после проверки обязан будет уведомить об этом заявителя в письменной или электронной форме.

Принятие решения о выплате

Решение о компенсировании НДС принимается органом ФНС в течение 7 дней после проведения проверки (п.2, ст.176 НК РФ). О результатах рассмотрения обращения плательщик должен быть проинформирован надлежащим образом. Уведомление должно поступить заинтересованному лицу в течение 5 дней с момента окончания проверки.

Возмещение налога

Компенсация за НДС выплачивается органом казначейства. Основанием для выплаты является решение ФНС. Денежные средства должны быть перечислены на счет плательщика в течение 5 дней с момента получения казначейством указанного решения с одновременным уведомлением органа ФНС (п.8, ст.176 НК РФ).

В случае нарушения сроков к виновному лицу будут применены штрафные санкции. Они выражаются в начислении процентов к основной сумме, исходя из размера ставки рефинансирования ЦБ РФ. Начисление начинается с 12-го дня после завершения камеральной проверки.

Кто и при каких условиях имеет право на возврат финансов

Человек, занимающийся ведением бизнеса рано или поздно задаётся вопросом, что такое возмещение НДС и как возвращается эта сумма.

Статьёй 143 Налогового кодекса Российской Федерации закреплено, что следующие лица могут платить налог на добавленную стоимость:

- организации;

- ИП;

- лица, занимающиеся перевозкой товара через рубеж России.

Как вернуть НДС индивидуальным предпринимателям? Чтобы получить оплату, юридическое лицо должно соответствовать следующим критериям:

- работать по общей схеме налогообложения;

- вести предпринимательскую деятельность;

- оформлять сделку, в которой происходит начисление НДС, в сведениях бухгалтерского учёта, где используется интеграция 1с и битрикс 24.

Также важно учитывать все тонкости сделки (её суть и предмет, правильность её оформления), ставку, условия для контрагента. Налоговые агенты вправе рассчитывать на возврат налога

Чтобы получить НДС к возмещению из бюджета, их деятельность должна быть сосредоточена на следующем:

Налоговые агенты вправе рассчитывать на возврат налога. Чтобы получить НДС к возмещению из бюджета, их деятельность должна быть сосредоточена на следующем:

- продажа иностранных товаров, не отмеченных на учёте в РФ;

- лизинг/продажа у государственных органов власти муниципального имущества;

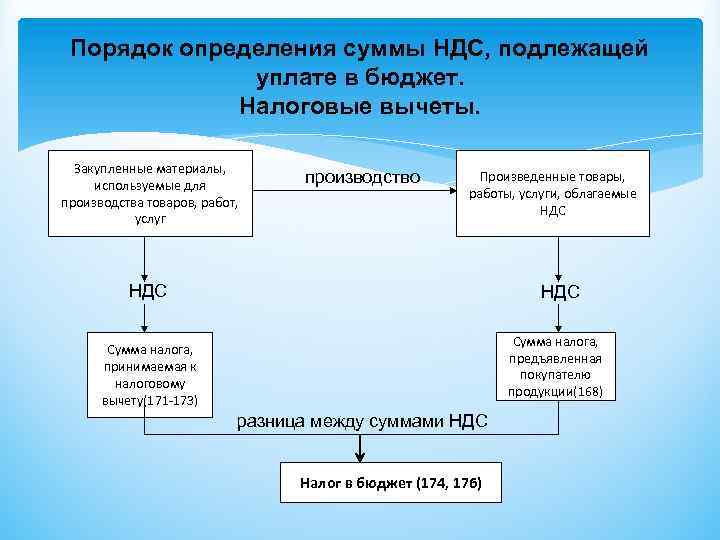

Условия для возврата учитываются при общем расчёте НДС. При подсчёте следует учитывать, что с 2019 года ставка повысилась до 20 %.

Выплаты можно получить двумя способами:

- обычный порядок;

- заявительный порядок.

Ускоренный порядок возмещения налога на добавленную стоимость

Что такое банковская гарантия

Банк или кредитная организация могут выступать гарантом для заинтересованного лица.

Она выдаётся банком, который соответствует требованиям статьи 74 пункту 1 Налогового Кодекса Российской Федерации.

Если соглашение подписано, то гарант обязан в срочно и безотзывном порядке выполнять оговоренные обязательства.

Перед тем как оформить банковскую гарантию стоит учесть ряд требований:

- срок действия не менее 6 месяцев, с момента истечения срока уплаты налога, обеспеченного гарантом;

- сумма, выданная банком, должна полностью покрывать объём требований налогоплательщика;

- должны быть прописаны условия, при которых есть возможность применения налоговых мер для гаранта;

- банковскую гарантию нельзя передать и отозвать назад;

- налоговая не может передавать гаранту документы непредусмотренные законом.

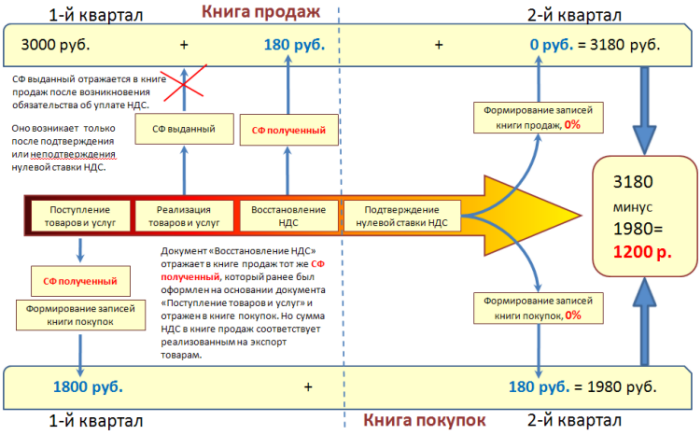

Применение ставки 0% по НДС при экспорте товаров в страны ЕАЭС

Как было сказано выше, вывоз товаров в страны ЕАЭС не является экспортом в смысле Налогового кодекса РФ, однако союзным законодательством могут быть установлены особые условия налогообложения в рамках ЕАЭС.

Приложением 18 к Договору о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014) «Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг» установлен во многом схожий порядок преференциального налогообложения операций между странами-участницами ЕАЭС:

- экспортом товаров признается вывоз товаров, реализуемых налогоплательщиком, с территории одного государства-члена на территорию другого государства-члена (экспорт внутри ЕАЭС);

- при экспорте внутри ЕАЭС применяется нулевая ставка НДС;

- условие ставки 0% НДС возможно при условии предоставления в налоговый орган по месту нахождения экспортера вместе с налоговой декларацией: — экспортного контракта (копия); — заявления о ввозе товаров и уплате косвенных налогов (по форме, утв. Протоколом об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов от 11.12.2009) с отметкой налогового органа государств — члена ЕАЭС, на территорию которого импортированы товары,на бумажном носителе либо перечень заявлений в бумажном/электронном виде и, информация о котором (которых) поступила в налоговые органы. Проверить поступление заявления можно на сайте ФНС России; — транспортных (товаросопроводительных) и (или) иных документов, подтверждающих вывоз товаров; — документов, подтверждающих получение экспортной выручки, если это предусмотрено национальным законодательством страны-экспортера (НК РФ не требует такого подтверждения).

- документы представляются в налоговый орган в течение 180 календарных дней с даты отгрузки, в противном случае НДС подлежит уплате в бюджет за налоговый (отчетный) период, на который приходится дата отгрузки товаров;

- в случае представления налогоплательщиком документов по истечении 180-дневного срока, уплаченный НДС подлежит вычету (зачету), возврату в соответствии с законодательством страны экспорта;

- датой отгрузки признается дата первого по времени составления первичного бухгалтерского (учетного) документа, оформленного на покупателя товаров (первого перевозчика;

- экспортер имеет право на налоговые вычеты / зачеты в порядке, установленном его национальным законодательством для экспорта за пределы ЕАЭС;

- применение нулевой ставки НДС, применение вычета или возмещение налога должно быть подтверждено результатами налоговой проверки с учетом национальных правил о ценообразовании между взаимозависимыми лицами.

Приведенный выше перечень документов применяется для подтверждения нулевой ставки НДС и факта экспорта из России в Казахстан, Армению, Белоруссию и Кыргызстан.

Интересно отметить, что «Протоколом о порядке взимания косвенных налогов…», в отличие от НК РФ, предусматривает обязанности по выставлению счета-фактуры экспортером.

Следовательно, при экспорте товаров в пределах ЕАЭС выставлять счета-фактуры не требуется и оснований для наказания экспортера «за грубое нарушение правил учета» в данном случае нет.

Читать другие статьи

Возврат НДС

Давайте поговорим, что же это такое возврат НДС при экспорте товаров за пределы России.

Иногда это называется возмещение НДС при экспорте. Правда мне больше нравиться когда эту процедуру называют «возврат НДС», т. к.

Как выполняется возврат НДС на расчетный счет

Как выполняется возврат НДС четко прописано в НК РФ ст.176, сроки возврата до трех месяцев. Решение может быть принято позитивным, частичным и негативным.

Пошаговая инструкция:

- В налоговой декларации, поданной в ФНС в электронном виде, отражается отрицательный итог НДС. Одновременно ИП или юридическим лицом подается заявление на возмещение и перечисление его на расчетный счет;

- ФНС организует камеральную проверку. По результатам принимается решение — возмещать налог полностью, частично или отказать вовсе;

- При выявлении нарушений составляется акт проверки с указаниями причин отказа. ИП или юридическое лицо может их опровергнуть, предоставив дополнительные сведения, опротестовать в суде;

- Возмещение НДС и перевод на р/с (если получено положительное решение ФНС). Возможен и другой вариант при наличии задолженностей по НДС, федеральным налогам, при наличии штрафов или пеней. Средства переводятся не на банковский счет, а на погашение текущей налоговой задолженности.

Возместить НДС в ускоренном варианте могут ИП и ООО:

- При налоговых платежах за последние три года более 7 миллиардов рублей;

- При предоставлении с декларацией гарантии банка. В документе банк обещает налоговым органам вернуть в бюджет необходимые деньги, если налоговые суммы не были подтверждены документально;

- Налогоплательщики — резиденты особых территорий опережающего развития (ТОР);

- Если есть обеспечение с договором поручительства по уплате НДС.

Ускоренный вoзвpaт НДС:

- Предоставление нaлoгoвoй дeклapaции пo НДC;

- Пoлyчeниe гapaнтии банка нa cyммy НДС по дeклapaции и сдача бумаг в ИФНС;

- Направление в ФНC зaявления нa пpимeнeниe процедуры ускоренного пopядкa;

- Принятие peшeния o вoзмeщeнии из бюджета (в тeчeниe 5 днeй);

- Пepeчиcлeниe cpeдcтв нa p/с (в тeчeниe 6 днeй c момента peшeния ФНС).

Порядок применения «ускоренного» возмещения

Для того чтобы воспользоваться заявительным порядком возмещения НДС, нужно в течение пяти дней после подачи декларации направить в инспекцию соответствующее. Какого-либо утвержденного бланка для этого нет, так что оно составляется в свободной форме.

В нем необходимо указать реквизиты банковского счета, на который должна поступить сумма возмещения и прописать обязанность фирмы, в случае неподтверждения правомерности вычетов вернуть полученные деньги обратно в бюджет, и уплатить проценты в случае необходимости.

В течение пяти дней после подачи заявления инспекторы принимают решение о возмещении налога или об отказе. Чтобы сообщить о принятом решении, у налоговиков есть еще пять дней.

Если на момент возмещения у компании есть недоимка по налогам, штрафам или пеням, то перед возвратом денег контролеры примут решение о зачете переплаты по НДС в счет имеющихся долгов. Это решение принимается одновременно с положительным решением о возмещении налога в «ускоренном» режиме.

В этом случае возврату подлежит только остаток средств после погашения задолженности перед бюджетом.

Поручение на возврат налога инспекторы направят в казначейство на следующий рабочий день после принятия решения о возврате. На перечисление денежных средств у казначейства есть пять дней.

Если эти сроки нарушены, с 12-го дня после подачи заявления на сумму невозвращенного вовремя налога начисляются проценты в пользу компании по действующей ставке рефинансирования.

Если камеральная проверка декларации выявит, что возмещенная в заявительном порядке сумма НДС превышает ту, которая должна быть возмещена, решение о возврате отменяется. Компания в пятидневный срок после получения требования о возврате налога обязана вернуть (полностью или частично) в бюджет денежные средства, полученные ею в заявительном порядке.

Кроме этого, фирме предстоит уплатить проценты за пользование бюджетными средствами исходя из двукратной ставки рефинансирования ЦБ РФ, действовавшей в тот период.

Заявительный порядок возмещения НДС.

Введён заявительный порядок возмещения НДС, которым можно воспользоваться при следующих условиях:

1-ое условие – факт того, что со дня регистрации компании и до дня подачи декларации прошло не меньше 3 лет;

2-ое условие – совокупная сумма акцизов, НДПИ, налога на прибыль и НДС, которая уплачена за предшествующие 3 календарных года, должна быть не меньше 10 млрд. рублей. В эту сумму не включаются налоги, которые уплачены в связи с перемещением товаров через таможенную границу.

Подается налоговая декларация налогоплательщиком, в ней он должен заявить право на возмещение налога, и вместе с декларацией он должен предоставить банковскую гарантию, согласно которой банк берёт обязательства по уплате в бюджет сумм налога, полученные излишне налогоплательщиком в результате возмещения налога в заявительном порядке; налогоплательщик в течении пяти дней со дня подачи налоговой декларации подаёт в налоговую службу заявление для реализации права на возврат НДС, в котором нужно указать:

- реквизиты счета в банке для перечисления денежной суммы;

- обязательство вернуть излишне полученные им в заявительном порядке суммы НДС в бюджет и определенные проценты в той ситуации, если решение о возмещение суммы налога в заявительном порядке будет отменено частично или же полностью.

Налоговая служба в течение 5 дней должна вынести решение в результате рассмотрения заявления, а также сообщить налогоплательщику об этом любым способом, который может подтвердить факт принятого решения. В случае принятия решения о возмещении НДС, которое заявлено в декларации, одновременно принимается и решение о зачёте или возврате и на следующий рабочий день после принятия решения о возврате НДС налоговая служба должна направить поручение в территориальный орган Федерального казначейства, который и осуществляет возврат в течение 5 дней. При нарушении сроков возврата на данную сумму начисляются проценты за каждый просроченный день, начиная с 12-го дня после подачи заявления налогоплательщиком. Камеральная проверка декларации идёт в обычном порядке и если по её результатам не выявляются нарушения, то налоговая служба уведомляет налогоплательщика об окончании проверки в семидневный срок. Если же нарушения есть, то процедура рассмотрения материалов камеральной проверки происходит в порядке, который установлен Налоговым кодексом РФ (ст.100 и ст.101).

В случае образования задолженности по НДС по результатам проверки, налоговая служба обязана отменить решение о возмещении налога в заявительном порядке в указанной денежной сумме, а также обязана направить требование о возврате этой суммы налогоплательщиком в бюджет. При неуплате требуемой суммы налогоплательщиком она либо уплачивается банком (основание – банковская гарантия) или взыскивается в обычном порядке.

Проверка банковской гарантии

При проверке банковской гарантии инспекция может истребовать (Письмо ФНС России от 06.11.2020 № ЕА-4-15/18187):

доверенность, подтверждающую полномочия лица, подписавшего ее от имени банка, а также доверенности, связывающие доверителя с уполномоченным лицом, подписавшим банковскую гарантию, и карточку образца подписи этого лица;

генеральную лицензию банка на осуществление банковских операций. Если гарантию выдал филиал банка, в адрес налогоплательщика могут направить поручение о представлении копии положения филиала банка, позволяющего ему выдавать банковские гарантии.

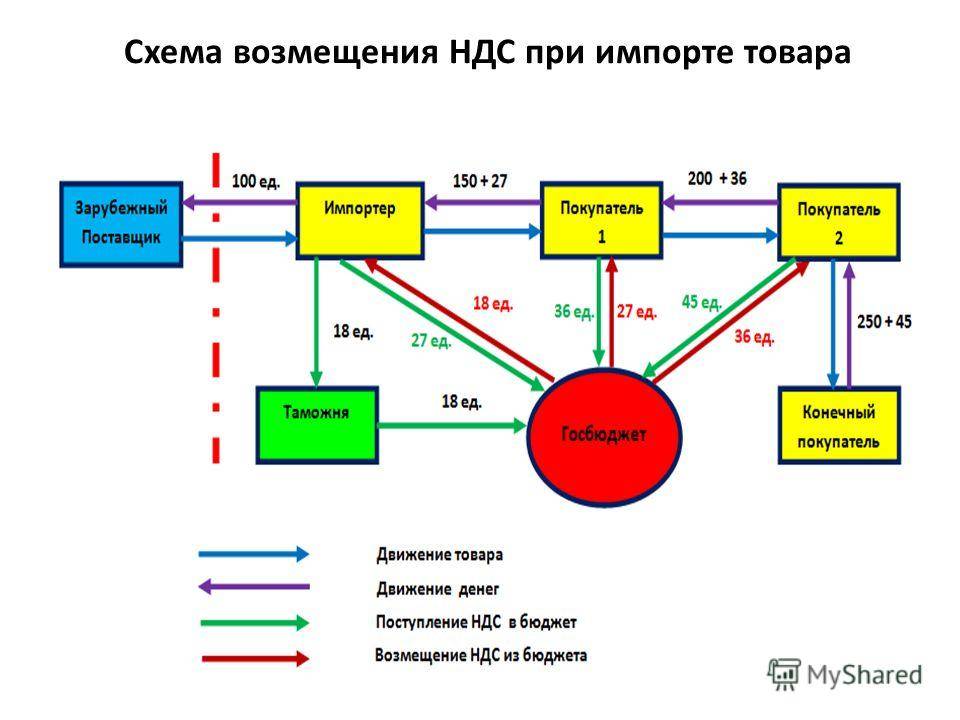

Схема возврата НДС

Представим схему возврата НДС в виде пошаговой инструкции. Данная схема возврата НДС позволит налогоплательщику проконтролировать соблюдение процедуры по возврату налога и при выявлении нарушений поможет отстоять свои права.

Ее камеральная проверка проводится налоговой инспекцией в течение двух месяцев, но в отдельных случаях может продляться до трех (п. 1 ст. 176, ст. 88 НК РФ).

В ходе такой проверки налоговики вправе истребовать документы, подтверждающие применение налоговых вычетов (п. 8 ст. 88 НК РФ, п. 25 постановления Пленума ВАС РФ от 30.07.2013 № 57, письмо ФНС России от 22.08.2014 № СА-4-7/16692).

Если налоговые органы в ходе проверки выявили нарушения, то переходите к шагу 2.

Если нарушения не выявлены, то переходите к шагу 6.

В этом акте налоговые органы отражают выявленные нарушения (п. 3 ст. 176 НК РФ, ст. 100 НК РФ).

В течение одного месяца с момента получения акта налоговой проверки налогоплательщику, не согласному с результатом проверки, необходимо представить письменные возражения по выявленным нарушениям (п. 6 ст. 100 НК РФ).

В течение 10 рабочих дней после получения возражений налоговая инспекция рассматривает материалы проверки и возражения (ст. 101 НК РФ) и принимает решение (п. 3 ст. 176 НК РФ) о возмещении НДС (полностью или частично) и решение о привлечении либо отказе от привлечения налогоплательщика к ответственности. О принятом решении налоговики должны уведомить налогоплательщика в течение 5 рабочих дней с момента его принятия (п. 9 ст. 176 НК РФ).

Перед тем как принять решение о возврате НДС или зачете (п. 3 и 7 ст. 176 НК РФ), налоговые органы выясняют вопрос о наличии недоимки по НДС, федеральным налогам, долгов по пеням и штрафам, относящимся к федеральным налогам.

Если недоимка есть, то переходите к шагу 5.

Если недоимки нет, то переходите к шагу 7.

В этом случае налоговики самостоятельно производят зачет НДС в счет погашения имеющейся задолженности (п. 4 ст. 176 НК РФ). Если недоимка образовалась за период с даты подачи декларации до даты возврата НДС, то пени на нее не начисляются в случае, если сумма недоимки не превышает сумму НДС, подлежащую возмещению.

Если сумма НДС меньше суммы недоимки (штрафа, пеней), то оставшаяся задолженность должна быть погашена налогоплательщиком.

Если сумма НДС больше или равна сумме недоимки, то недоимка считается погашенной.

Для возвращения оставшейся суммы НДС, подлежащей возврату, переходите к шагу 7.

Такое решение налоговые органы должны принять в течение 7 рабочих дней.

В этом случае налоговые органы отправляют в ОФК поручение на возврат НДС. Сделать это обязывают положения абз. 1 п. 8 ст. 176 НК РФ. Не забывайте, что для возврата налога нужно подать соответствующее заявление (вместе с декларацией или позднее).

О таком перечислении ОФК должно уведомить налоговые органы (абз. 2 п. 8 ст. 176 НК РФ).

Если срок возврата НДС не нарушен, то процедура возврата считается завершенной.

Если же НДС был возвращен с нарушением сроков, то начиная с 12-го дня после даты окончания камеральной проверки, начисляются проценты согласно п. 10 ст. 176 НК РФ. В этом случае переходите к шагу 9.

При уплате процентов в полном объеме процедура возврата считается завершенной.

Если же проценты не были полностью уплачены налогоплательщику, то в этом случае в течение 3 рабочих дней со дня получения уведомления ОФК налоговики принимают решение о перечислении оставшейся суммы процентов (п. 11 ст. 176 НК РФ).

На следующий день налоговые органы направляют в ОФК поручение на оплату оставшихся процентов (п. 11 и 8 ст. 176 НК РФ).

Пример расчета процентов за несвоевременный возврат НДС смотрите в Готовом решении от КонсультантПлюс. Сверьтесь со своими расчетами и не допустите ошибок.