Коэффициент автономии (финансовой независимости, концентрации собственного капитала в активах)

Характеризует независимость предприятия от заемных средств и показывает долю собственных средств в общей стоимости всех средств предприятия. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие:

Коэффициент автономии (независимости) = Собственный капитал / Активы

Нормативным общепринятым значением показателя считается значение коэффициента автономии больше 0,5 но не более 0,7. Но необходимо учитывать то что, коэффициент независимости значительно зависит от отраслевой специфики (соотношения внеоборотных и оборотных активов). Чем выше у предприятия доля внеоборотных активов (производство требует значительного количества основных средств), тем больше долгосрочных источников необходимо для их финансирования, а это означает что, больше должна быть доля собственного капитала (выше коэффициент автономии).

Отметим что, в международной практике распространен показатель debt ratio (коэффициент финансовой зависимости), противоположный по смыслу коэффициенту автономии, но тоже характеризующий соотношение собственного и заемного капитала. Достаточно высоким уровнем коэффициента независимости в США и европейских странах считается 0,5-0,6. При этом сумма обязательств не превышает величины собственных средств, что обеспечивает кредиторам приемлемый уровень риска. В странах Азии (Япония, Южная Корея) достаточным считается значение 0,3. При отсутствии обоснованных нормативов данный показатель оценивается в динамике. Уменьшение значения свидетельствует о повышении риска и снижении финансовой устойчивости. Причем, с увеличением доли обязательств не только повышается риск их непогашения, кроме того, возрастают процентные расходы, и усиливается зависимость компании от возможных изменений процентных ставок.

Коэффициент сохранности собственного капитала

Показатель характеризует динамику собственного капитала. Коэффициент рассчитывается как отношение собственного капитала на конец периода к собственному капиталу на начало периода:

Коэффициент сохранности собственного капитала = Собственный капитал на конец периода /Собственный капитал на начало периода

Оптимальное значение коэффициента больше или равно 1.

Отметим что, в отличие от других коэффициентов устойчивости, это показатель не структурный, а динамический, поэтому он может соответствовать необходимому значению и при общем ухудшении финансовой ситуации.

Правила проведения арбитражным управляющим финансового анализа, указанные выше в списке стандартных методик анализа финансового состояния, предполагают также для оценки финансовой устойчивости рассчитывать такие показатели, как:

- доля просроченной кредиторской задолженности в пассивах;

- отношение дебиторской задолженности к совокупным активам.

Причем в составе дебиторской задолженности учитывается не только краткосрочная и долгосрочная дебиторская задолженность по балансу, но также и «потенциальные оборотные активы к возврату», под которыми понимаются: списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств. Информация об этих «активах» раскрывается в прилагаемой к балансу справке о наличии ценностей, учитываемых на забалансовых счетах. Предполагается, что при благоприятном для организации стечении обязательств эти суммы могут быть ею получены и использованы для погашения обязательств.

Анализ устойчивости финансового состояния на ту или иную дату позволяет выяснить, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате

Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов

Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее половины финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным.

Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости. Анализ финансовой устойчивости компании проводят как коэффициентным методом, так и с помощью анализа показателя чистые активы и при помощи анализа абсолютных показателей.

Примеры расчета индикаторов

Код | Статья отчетности | 2014 | 2015 | 2016 |

|---|---|---|---|---|

1300 Ф.1 | Собственные средства и резервы | 378 | 480 | 555 |

1500 Ф.1 | Краткосрочные обязательства | 559 | 703 | 557 |

1400 Ф.1 | Долгосрочные обязательства | 973 | 1024 | 1179 |

1700 Ф.1 | Валюта баланса | 3885 | 4078 | 3573 |

1600 Ф.1 | Совокупные активы | 3885 | 4078 | 3573 |

2300 Ф.2 | Прибыль до налогообложения | 15 | 35 | 56 |

2330 Ф.2 | Проценты к уплате | 4 | 7 | 8 |

Все сведения для определения структуры финансирования компании приведены в финансовой отчетности корпорации – форме №1 (бухгалтерский баланс) и форме №2 (отчет о прибылях и убытках).

№ | Показатель | 2014 | 2015 | 2016 |

|---|---|---|---|---|

1 | Кавт | 0,097297 | 0,117705 | 0,155332 |

2 | Ккзк | 0,394337 | 0,423492 | 0,485866 |

3 | Кфз | 4,05 | 3,60 | 3,13 |

4 | Кпп | 3,75 | 5 | 7 |

Вывод! По итогам расчета коэффициентов структуры капитала для ГК «Внешэкономбанк» была выявлена существенная зависимость заемных источников финансирования. В частности, индикатор автономии свидетельствует о недостаточности собственных средств, а показатель зависимости от займов продемонстрировал чрезмерно высокое значение. От банкротства ее удерживает нормальное значение коэффициента концентрации заемного капитала, а также наличие собственных средств для обеспечения процентных выплат. В динамике заметно медленное увеличение собственных и сокращение заемных средств.

Рисунок 1. Динамика КСК для ГК «Внешэкономбанк» в 2014-2016 гг.

Для «Внешэкономбанка» чрезмерный объем заемного финансирования не угрожает процедурой банкротства, поскольку средства привлекаются с государственной поддержкой – под низкий процент.

Код | Статья отчетности | 2014 | 2015 | 2016 |

|---|---|---|---|---|

1300 Ф.1 | Собственные средства и резервы | 2890 | 3305 | 3872 |

1500 Ф.1 | Краткосрочные обязательства | 110 | 128 | 132 |

1400 Ф.1 | Долгосрочные обязательства | 6 | 5 | 2 |

1700 Ф.1 | Валюта баланса | 3501 | 3906 | 4239 |

1600 Ф.1 | Совокупные активы | 3501 | 3906 | 4239 |

2300 Ф.2 | Прибыль до налогообложения | 335 | 123 | 922 |

2330 Ф.2 | Проценты к уплате | 998 | 3522 | 504 |

№ | Показатель | 2014 | 2015 | 2016 |

|---|---|---|---|---|

1 | Кавт | 0,83 | 0,85 | 0,91 |

2 | Ккзк | 0,03 | 0,03 | 0,03 |

3 | Кфз | 0,04 | 0,04 | 0,03 |

4 | Кпп | 0,34 | 0,03 | 1,83 |

Вывод! По итогам расчета коэффициентов структуры капитала для ПАО «Сургутнефтегаз» установлено, что все показатели находятся в пределах допустимых значений: фирма обладает солидным собственным капиталом (Кавт) и оптимально использует заемное финансирование (Кфз и Ккзк). Что касается Кпп, то в течение 2014-2015 гг. компания получала невысокую прибыль, обусловленную снижением стоимости нефти, что не позволяло ей погашать проценты по обязательствам за счет собственного капитала, однако в 2016 году ситуация изменилась.

Рисунок 2. Динамика КСК для ПАО «Сургутнефтегаз» в 2014-2016 гг.

Анализ показателя

Для расчетов данные можно брать за разные периоды – от месяца до года. Лучше всего анализ проводить в динамике, оценивать изменение в течение определенного времени.

Рост | Снижение |

|---|---|

Кредитная нагрузка не увеличивается. | Увеличивается доля кредитов среди активов компании. |

У фирмы есть средства на расширение и модернизацию производства. | Нет достаточного количества средств для инвестирования в производство. |

Имеются дополнительные ресурсы финансирования. | Нет других источников финансирования. |

Меньше лишних затрат, связанных с обслуживанием кредитов. | Больше прибыли уходит на обслуживание долга. |

Таким образом, рост показателя означает, что дела у фирмы поправляются, долгов становится меньше, и на их обслуживание уходит минимум денег. Падение же свидетельствует о негативной тенденции для предприятия: увеличения кредитной массы в составе активов, сокращение финансовых запасов.

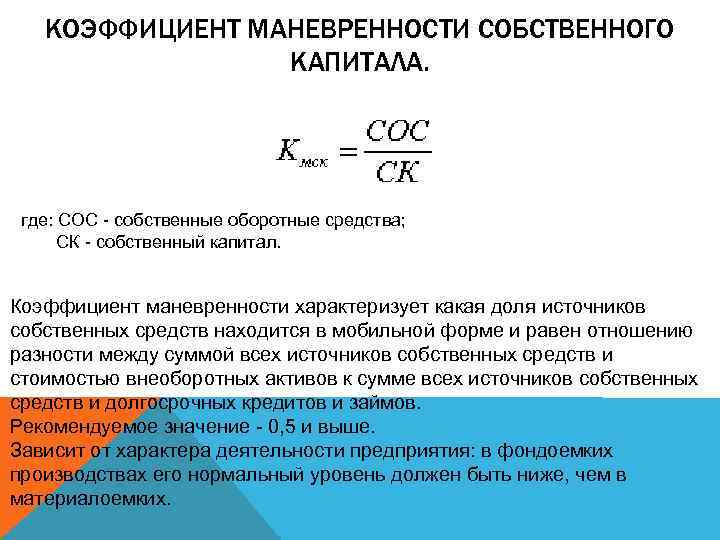

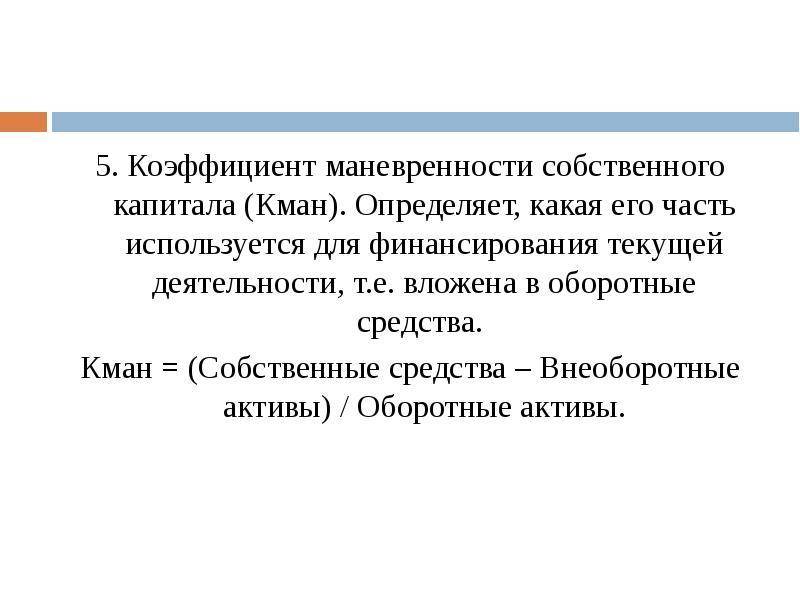

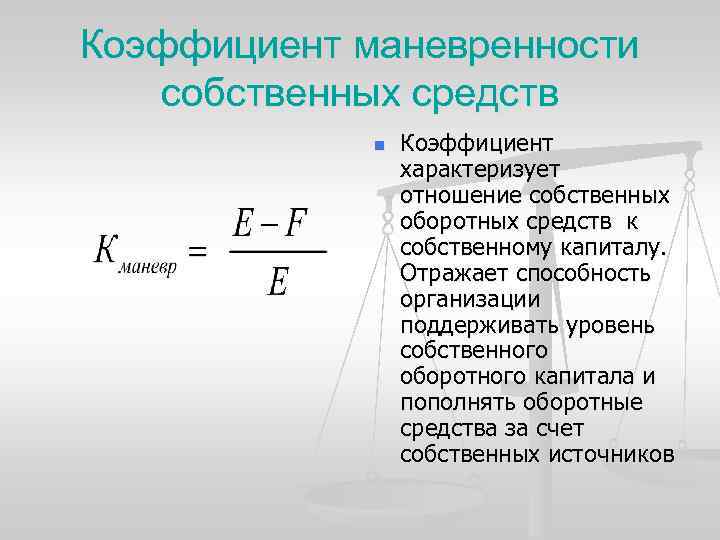

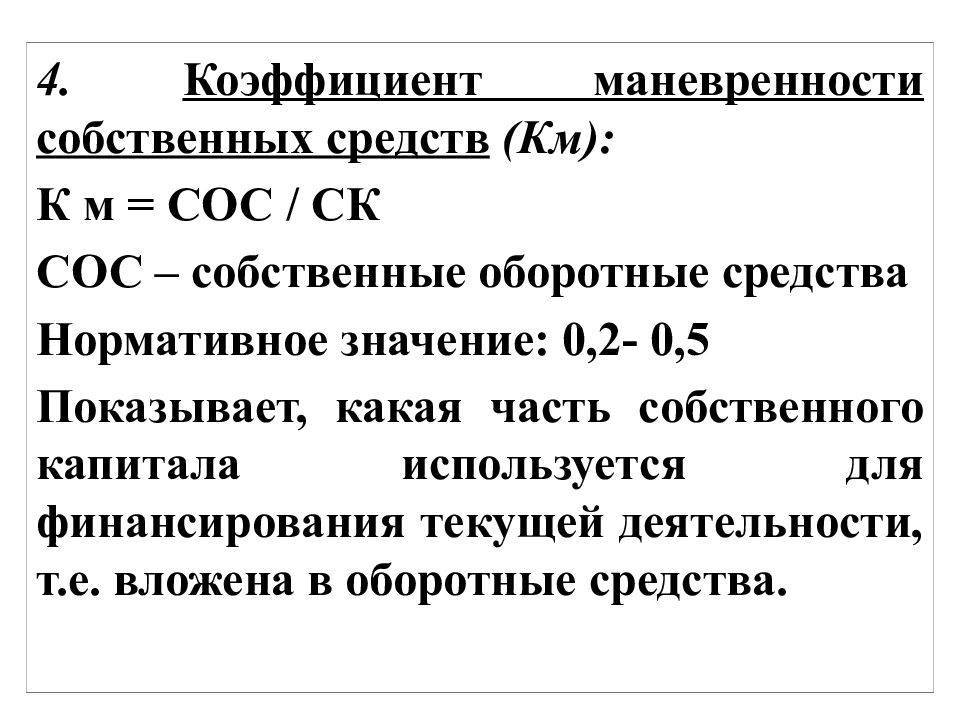

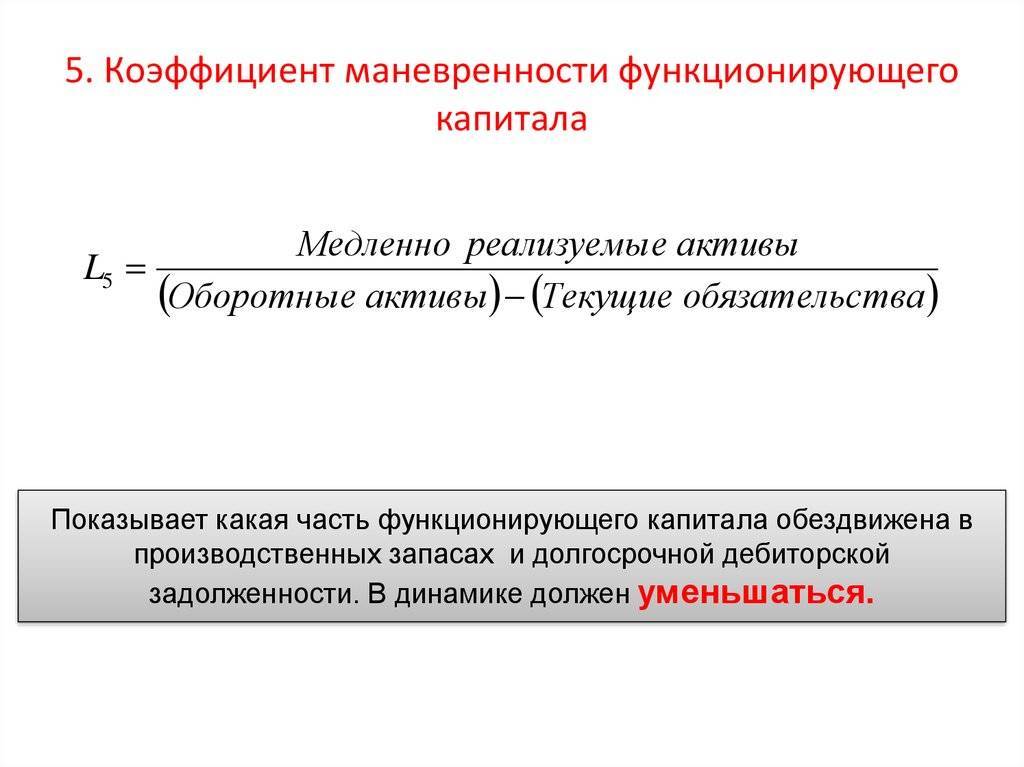

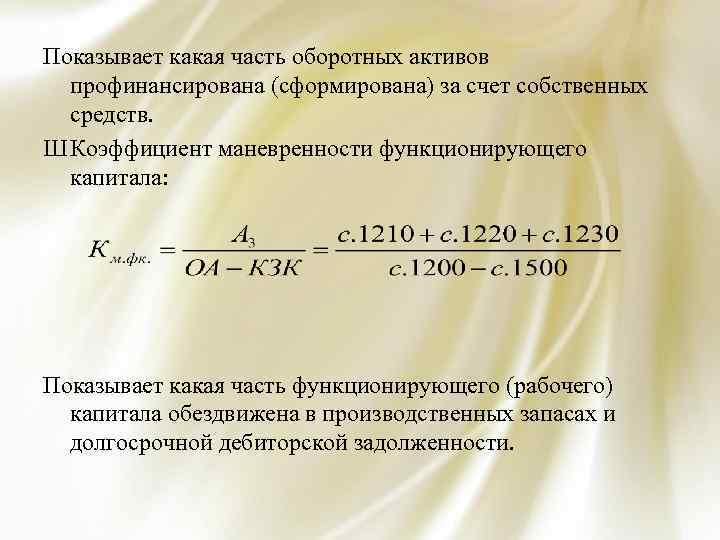

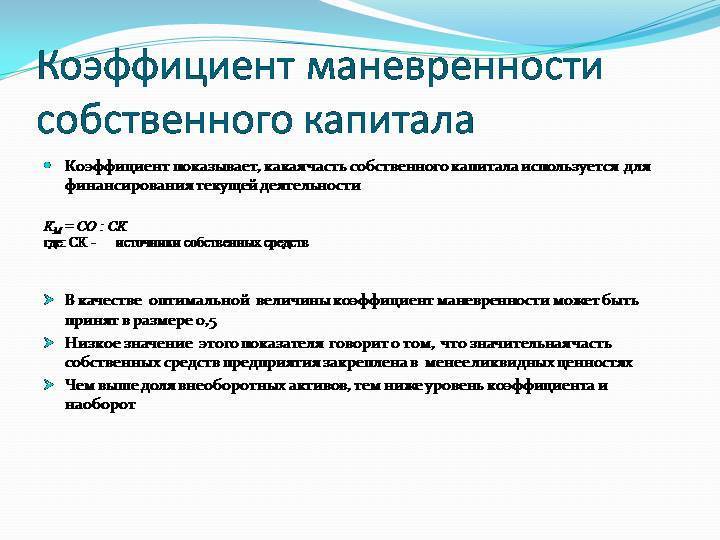

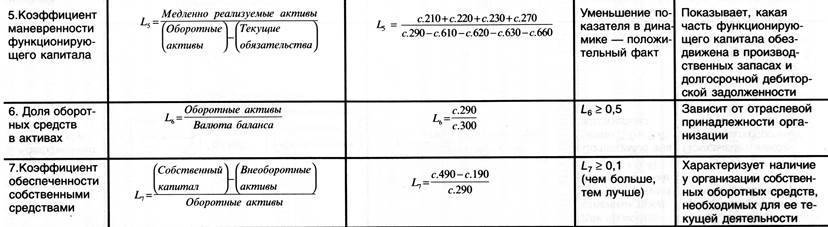

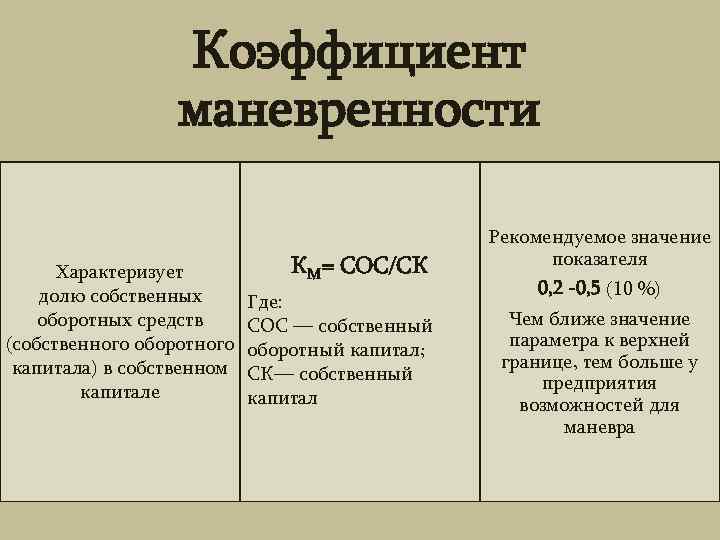

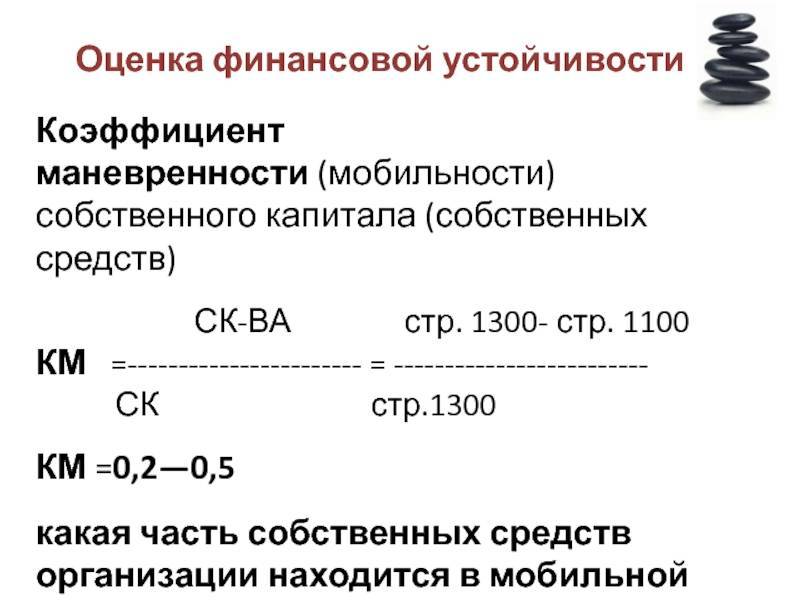

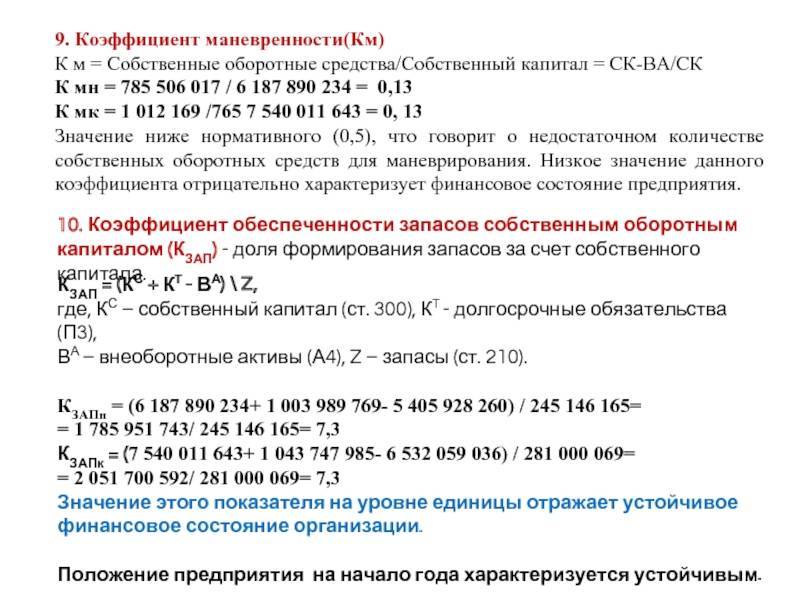

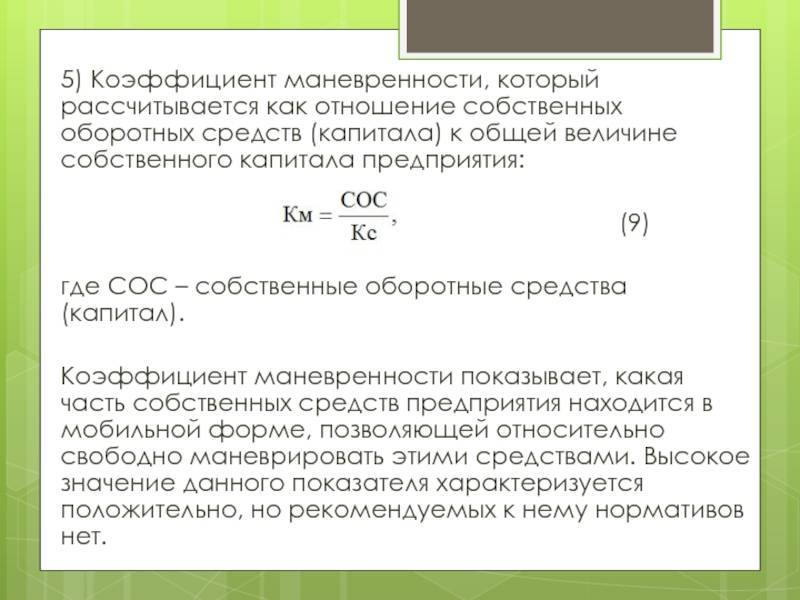

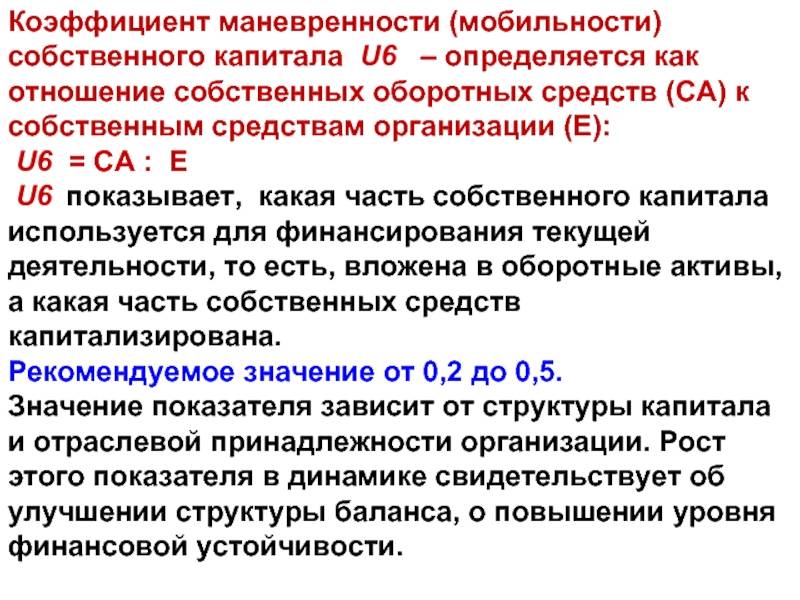

Как рассчитать коэффициент маневренности собственного капитала

Коэффициент маневренности собственного капитала – это отношение собственных оборотных средств компании к общей величине собственных средств. Показатель используется для оценки финансовой устойчивости бизнеса. Смотрите, как считать коэффициент по балансу и что учесть при расчете и анализе.

Используйте пошаговые руководства:

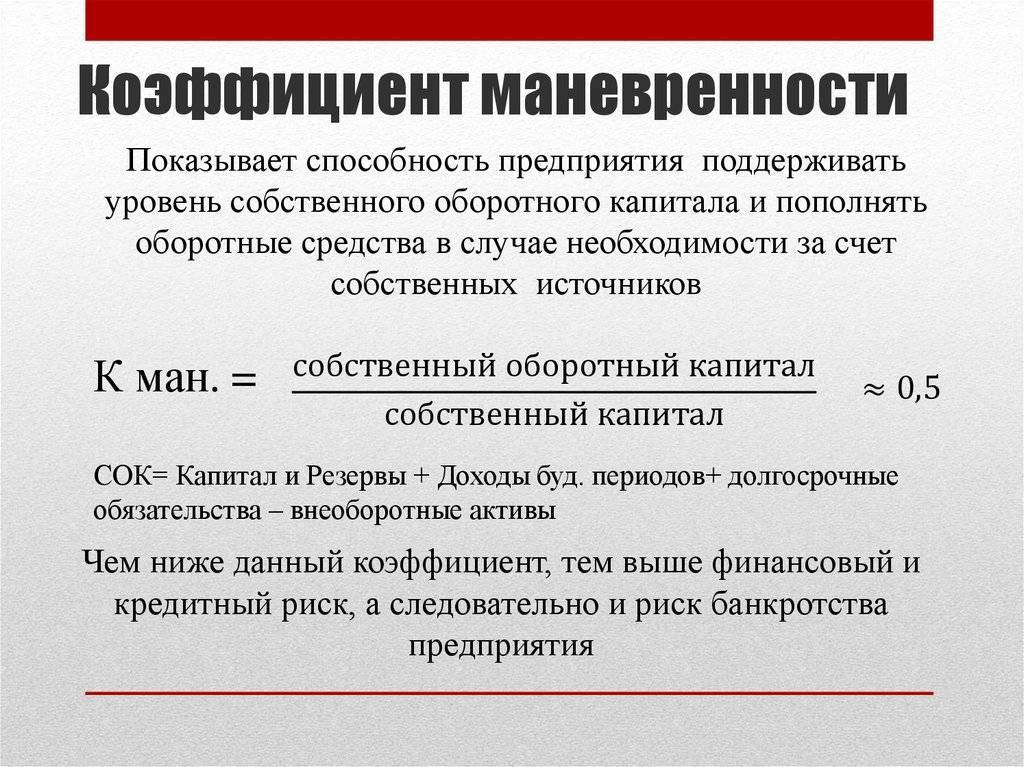

Коэффициент маневренности показывает какая часть собственных средств вложена в оборотные активы (ликвидные), которыми можно быстро маневрировать, а какая капитализирована. Соответственно его значение должно быть достаточно высоким, чтобы обеспечить гибкость в использовании собственного оборотного капитала.

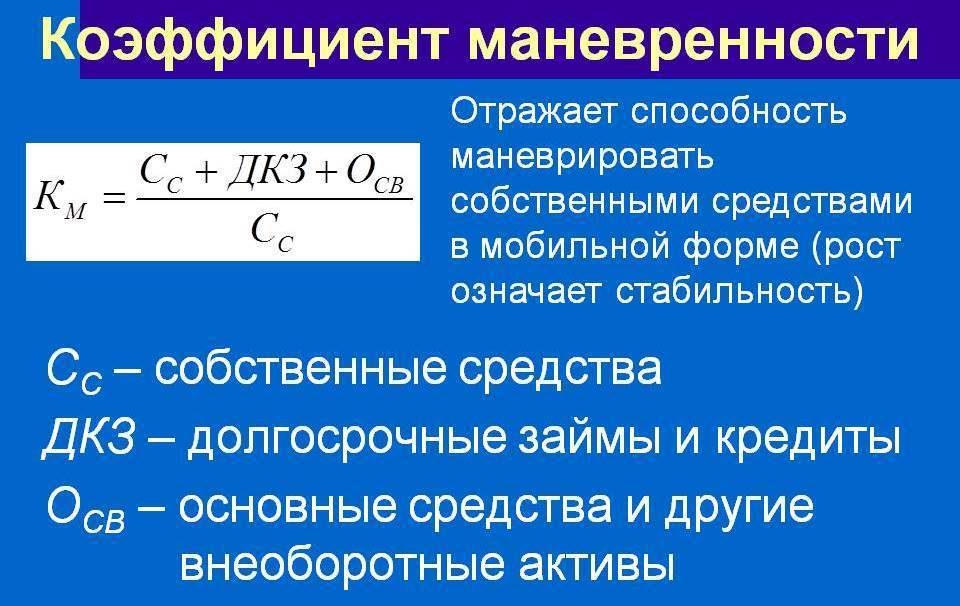

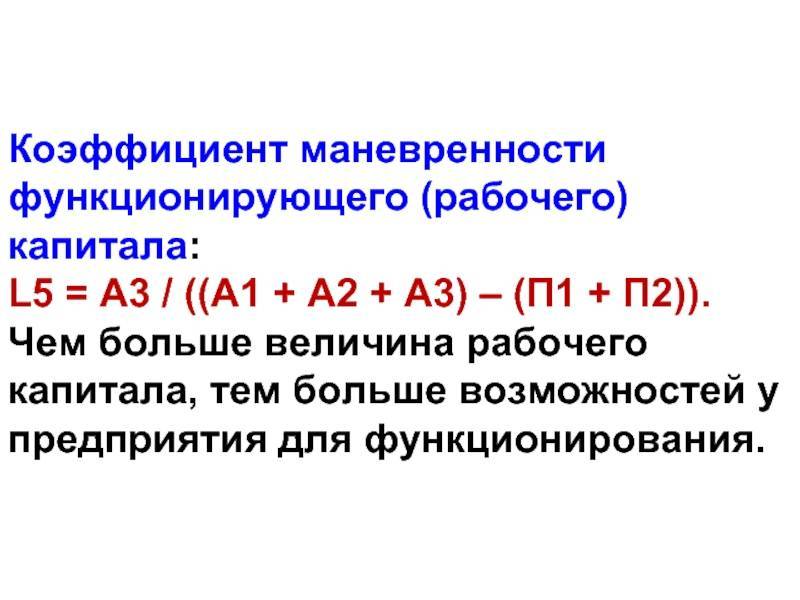

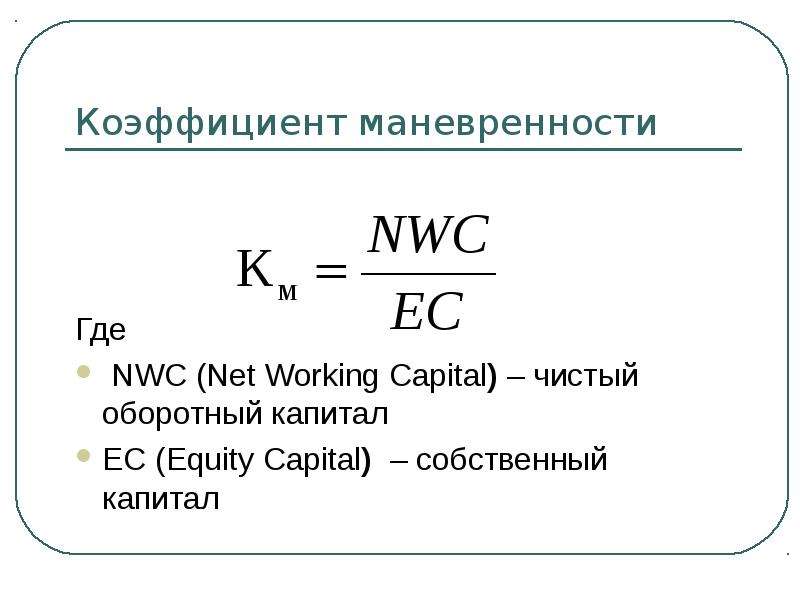

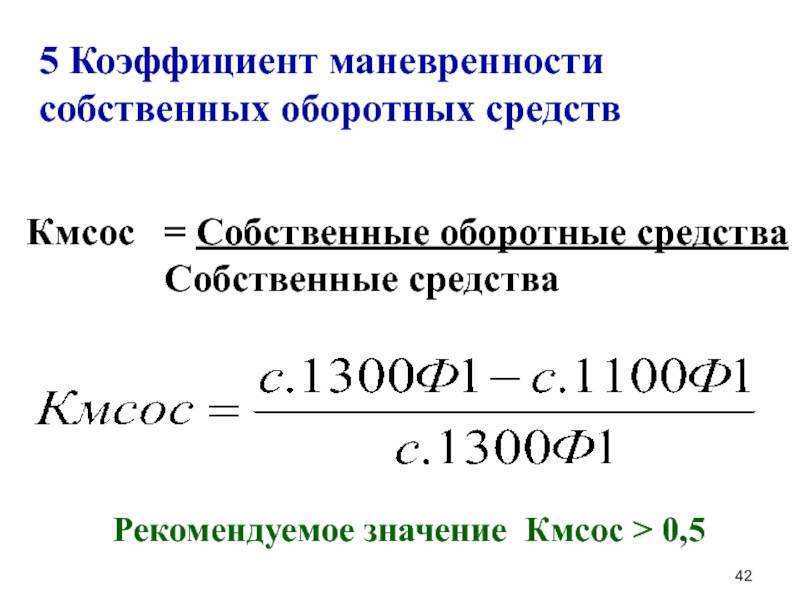

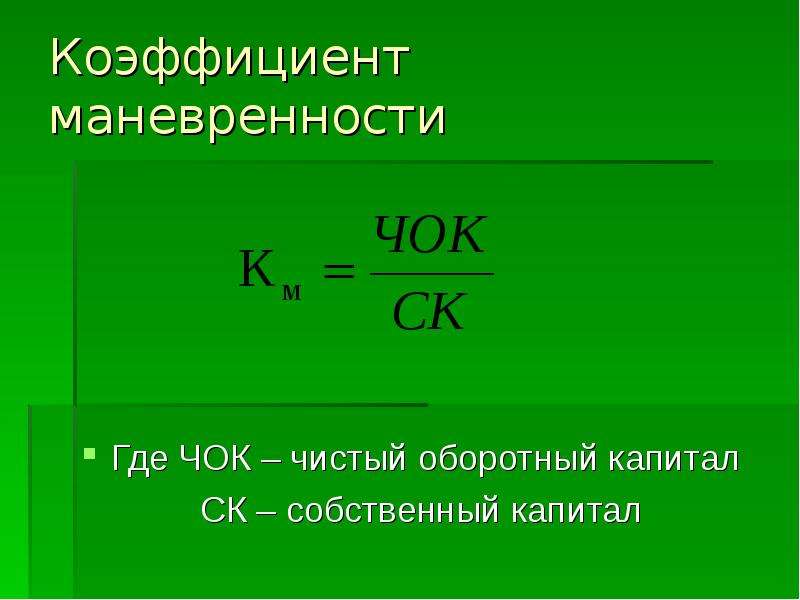

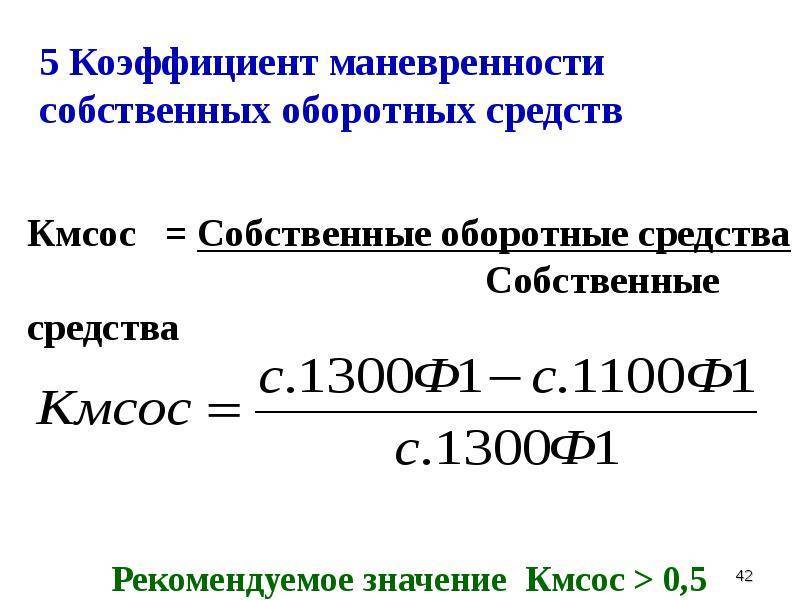

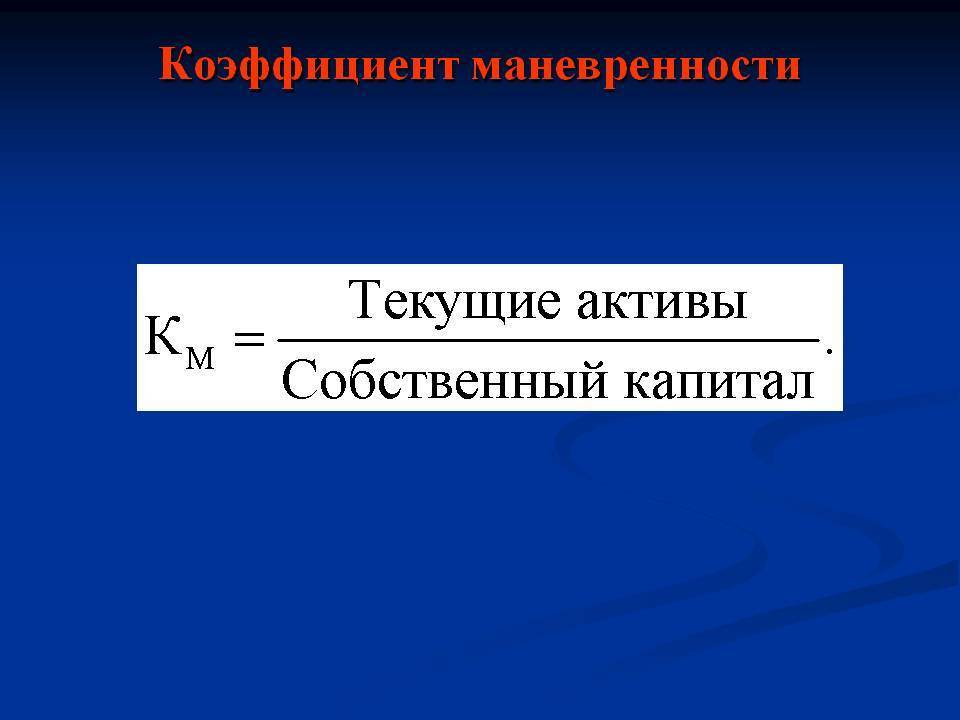

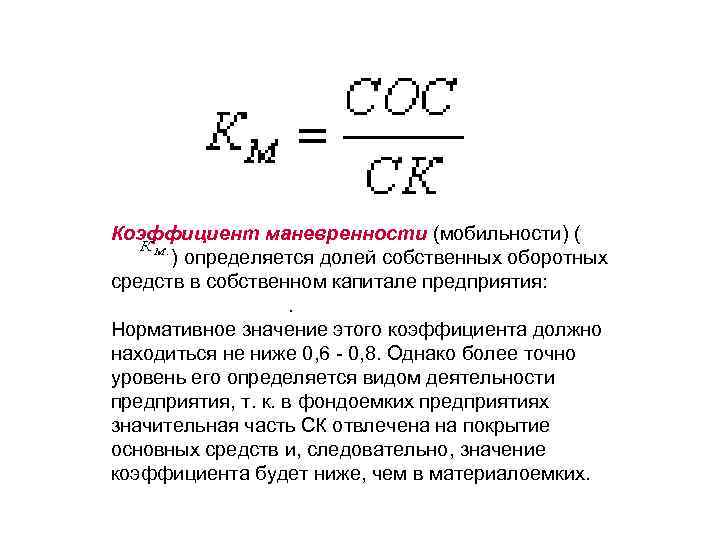

Коэффициент маневренности собственного капитала: формула

Формула расчета коэффициента маневренности выглядит следующим образом:

Км = собственные оборотные средства / собственный капитал.

https://youtube.com/watch?v=UuvTKIdPV1U

При этом собственные оборотные средства определяются как разница между собственным капиталом и внеоборотными активами.

Источником данных для расчета коэффициента маневренности является бухгалтерский баланс (форма №1).

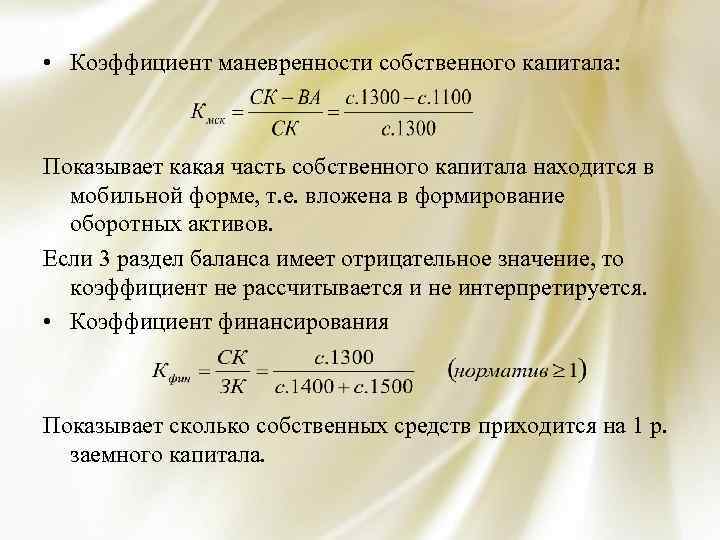

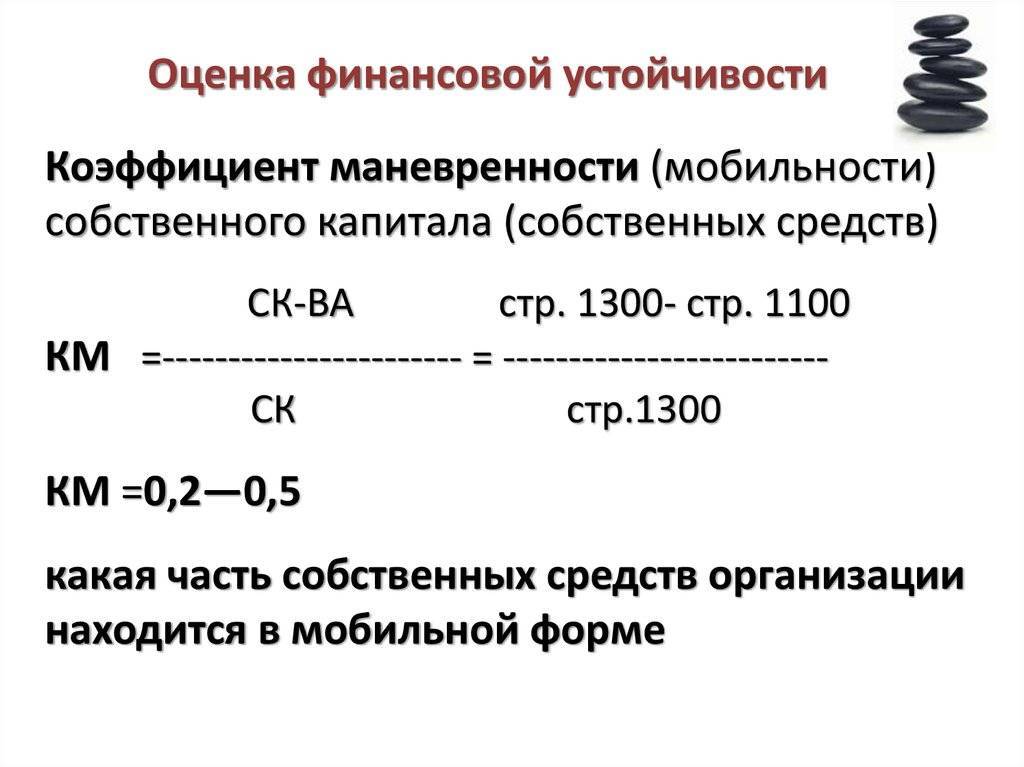

Как рассчитать коэффициент маневренности собственного капитала по балансу

Есть несколько формул для расчета коэффицента по данным бухгалтерского баланса. Самая простая формула выглядит так.

Км = (строка 1300 – строка 1100) / строка 1300

Долгосрочные обязательства включаются в формулу в случае положительного значения:

Км = (строка 1300 + строка 1400– строка 1100) / строка 1300

Можно воспользоваться альтернативной формулой, используя в расчете чистый оборотный капитал:

Км = (строка 1200 – строка 1500) / строка 1300

Нормативное значение коэффициента маневренности собственного капитала

Нормативное значение коэффициента маневренности находится в диапазоне от 0,2 до 0,5. Значение показателя ниже нормы свидетельствует о риске неплатежеспособности и финансовой зависимости компании.

Казалось бы, что чем выше значение коэффициента, тем компания более финансово-устойчива.

Однако данные значения могут свидетельствовать об увеличении долгосрочных обязательств и снижении независимости с финансовой точки зрения.

Отрицательный коэффициент маневренности означает, что собственные средства вложены в медленнореализуемые активы (основные средства), а оборотный капитал сформирован за счет заемных средств. Подобная ситуация приводит к низкой финансовой устойчивости предприятия.

Что учесть при расчете и анализе показателя

Для правильного анализа коэффициента маневренности собственного капитала расчеты необходимо производить в динамике за несколько отчетных периодов. В случае существенных отклонений показателя, следует провести анализ структуры активов и пассивов в балансе.

Оптимальные значения коэффициента маневренности могут отличаться в зависимости от сферы деятельности компании. В связи с этим сопоставление показателя со средними значениями по отрасли дает более точную оценку коэффициента маневренности. Для этого проводят расчет коэффициентов маневренности у конкурентов и выводят среднеарифметическое значение.

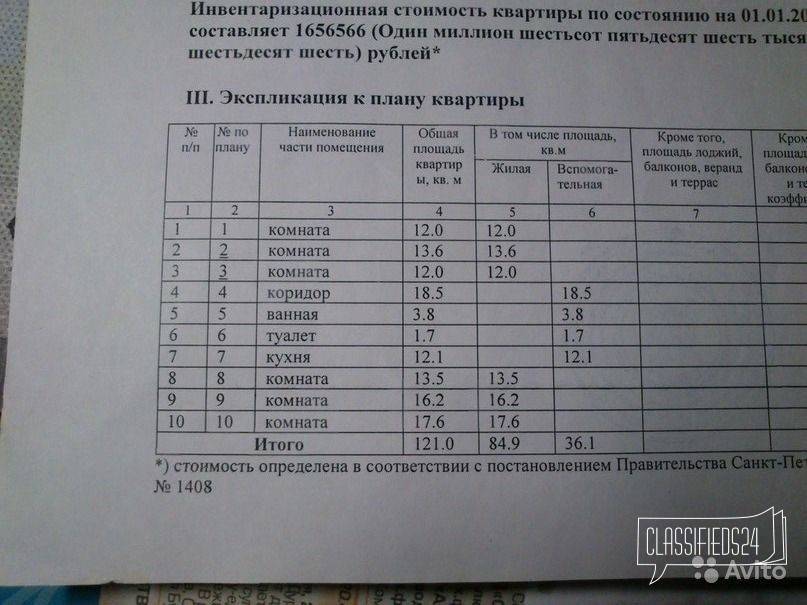

Пример расчета коэффициента маневренности

Рассмотрим на примере расчет коэффициента маневренности. Используем данные бухгалтерского баланса в динамике за три года:

Наименование показателя | Код | Период | ||

2016 | 2015 | 2014 | ||

АКТИВ | 1110 | |||

I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||

Итого по разделу I | 1100 | 385 165 | 371 483 | 352 081 |

II. ОБОРОТНЫЕ АКТИВЫ | 1210 | |||

Итого по разделу II | 1200 | 4 073 301 | 3 963 284 | 3 667 703 |

БАЛАНС | 1600 | 4 458 466 | 4 334 766 | 4 019 783 |

ПАССИВ | 1310 | |||

III. КАПИТАЛ И РЕЗЕРВЫ 6 | ||||

Итого по разделу III | 1300 | 2 485 588 | 2 420 328 | 2 086 631 |

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1410 | |||

Итого по разделу IV | 1400 | 11 069 | 11 594 | 13 143 |

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1510 | |||

Итого по разделу V | 1500 | 1 961 808 | 1 902 845 | 1 920 009 |

БАЛАНС | 1700 | 4 458 466 | 4 334 766 | 4 019 783 |

Рассчитаем коэффициент маневренности по годам:

2016 год: (2 485 588 + 11 069 – 385 165) / 2 485 588 = 0,85

2015 год: (2 420 328 + 11 594 – 371 483) / 2 420 328 = 0,85

2014 год: (2 086 631 + 13 143 – 352 081) / 2 086 631 = 0,84

В нашем примере значение коэффициента стабильно на протяжении всего анализируемого периода и находится выше значения 0,6. При этом доля долгосрочных обязательств несущественна. Это свидетельствует, что предприятие не зависит от займов и имеет достаточно средств для инвестирования в производство.

Что означает тот или иной коэффициент

В результате расчетов по формуле получается определенный коэффициент. На основании его можно судить об особенностях деятельности компании. Рассмотрим значение того или иного коэффициента:

- Меньше 0,3. Такой коэффициент говорит о том, что у компании есть затруднения с развитием. Также это говорит о зависимости от заемных средств, пониженной платежеспособности. Что это обозначает на практике? Организации будет сложно получить займы. Кредиторы будут отказывать фирме из-за ее низкой платежеспособности. Отказывать будут и инвесторы, так как инвестиции в такую компанию не «обещают» получения прибыли.

- От 0,3 до 0,6. Это среднее значение. Оно обозначает нормальную платежеспособность, относительную независимость компании от сторонних средств.

- Больше 0,6. Обозначает высокий уровень платежеспособности, независимость фирмы. Однако точная интерпретация определяется структурой нынешних займов, уровнем ликвидности средств.

Коэффициент 0,6 вовсе не обязательно свидетельствует о хорошем состоянии компании. Все зависит от специфики ее хозяйственной деятельности. Если фирма берет долгосрочные (со сроком погашения от 1 года) займы, коэффициент 0,6 обозначает зависимость компании от займов. Связано это с тем, что прибыль предприятия будет направляться на уплату процентов. По этой причине существуют сложности с модернизацией и расширением компании. Средств на это в достаточном объеме просто нет.

Важно! Если большая часть займов является краткосрочной (со сроком погашения до года), коэффициент больше 0,6 обозначает независимость от кредиторов, а также наличие средств для модернизации производства. Соответственно, в таких условиях компания может успешно развиваться

Если в компании наблюдается пониженный уровень ликвидности оборотных средств, успешной ее деятельность может считаться только в том случае, если коэффициент значительно превышает 0,6. Если он составляет ровно 0,6 или незначительно превышает этот уровень, это свидетельствует о недостатке свободных средств, которые могут быть направлены на улучшение производства.

Платёжеспособность

Платёжеспособность показывает, может ли бизнесмен своевременно рассчитываться по обязательствам.

Чтобы рассчитаться по долгам нужны деньги. Чтобы получить деньги, нужно либо чтобы покупатели погасили свои долги, либо что-то продать: товар, продукцию, в крайнем случае — излишки сырья.

Все это (товары, продукция, сырье, дебиторка) — виды оборотных активов. Но не всегда их можно быстро превратить в деньги.

Поэтому нужно знать коэффициенты ликвидности.

Коэффициент быстрой ликвидности (КБЛ) показывает, сможет ли фирма прямо сейчас найти деньги, чтобы погасить долги. Это отношение самых ликвидных активов — денег и «дебиторки» — к краткосрочным долгам.

Формула для расчёта коэффициента быстрой ликвидности:

(ДС + ДЗ) / ККЗ

ДС — денежные средства (строка 1250 баланса)

ДЗ — дебиторская задолженность (строка 1230 баланса)

ККЗ — краткосрочная кредиторская задолженность (строки 1510, 1520 и 1550 баланса).

В нашем ООО «Старт» коэффициент быстрой ликвидности на конец 2019 года равен:

Кбл2019 = (300 + 1360) / (400 + 1440 + 36) = 0,88

Норматив для коэффициента быстрой ликвидности — от 0,7 до 1,0. В нашем случае сейчас показатель в пределах нормы, и значит ООО «Старт» сможет быстро рассчитаться по долгам за счёт денег, которые у нее есть или которые в ближайшее время поступят от должников.

А теперь посмотрим, сможет ли фирма рассчитаться с долгами в более длительной перспективе. Для этого нужно посчитать коэффициент текущей ликвидности (Ктл).

Принцип расчёта тот же, только теперь в формулу войдут все оборотные активы, включая запасы (строка 1210 баланса).

Ктл = (З + ДС + ДЗ) / ККЗ = (стр. 1210 + стр. 1230 + стр. 1250) / (стр. 1510 + 1520 + 1550)

В ООО «Старт» коэффициент текущей ликвидности на 31.12.2019 будет равен:

Ктл2019 = (1700 + 300 + 1360) / (400 + 1440 + 36) = 1,79

Норматив для коэффициента текущей ликвидности — от 1 до 2,5. То есть организация должна иметь возможность с запасом погасить всю краткосрочную задолженность за счёт оборотных активов. Причем нужно, чтобы не меньше 70% задолженности фирма могла покрыть за счёт самых ликвидных активов — денег и дебиторской задолженности.

Вот какие показатели получились в итоге у ООО «Старт»:

Коэффициенты ликвидности ООО «Старт»

Всё в норме, и повода для беспокойства нет. В кредите не откажут и на погашение долгов деньги всегда найдутся.

Если показатели ликвидности меньше норматива, организация не сможет рассчитаться по своим обязательствам. С коэффициентом ниже 1 банк скорее всего откажет фирме в кредите.

Это не значит, что компании с Ктл = 0,97 грозит немедленное банкротство. Но если показатели ликвидности постоянно уменьшаются и приближаются к нижнему пределу норматива, нужно что-то делать, чтобы исправить ситуацию и не доводить до катастрофы. Уже по формуле видно, что нужно сделать — увеличить сумму денежных средств, пополнить запасы, или уменьшить сумму краткосрочных обязательств. Тогда коэффициенты ликвидности увеличатся.

Оценка платёжеспособности и ликвидность зависит еще и от особенностей бизнеса. Один и тот же показатель у магазина или производственной компании будет говорить о разном.

Торговая компания может без особого риска работать и с невысокими показателями ликвидности, близкими к минимальному. В случае чего продукты питания или недорогую одежду со склада торговой фирмы можно продать быстро и без проблем.

А вот если речь идёт о производственной компании, и её запасы на складах — это излишки материалов для производства или специфические детали, уже сложнее. Нужно сначала найти организацию с похожим производством, которая согласится купить все это. Поэтому для производственных предприятий показатель у минимальной границы — это уже тревожный звоночек. Им нужно стараться поддерживать более высокие значения коэффициентов, ближе к верхним границам.

А что, если показатели наоборот зашкаливают, то есть выше нормы?

На первый взгляд это хорошо. При Ктл = 3 или больше фирма 100% быстро может погасить долги и банк охотно выдаст такой фирме кредит. Но это означает, что у компании очень много запасов или большая дебиторка. То есть деньги, которые вложили в бизнес и могли использовать для развития, заморожены в запасах или ими пользуются должники. А значит, ресурсы компании используются неэффективно.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | 2.500 | 2.388 | 2.841 | 3.401 | 3.924 | 4.367 | 6.506 |

| Минипредприятия (10 млн. руб. ≤ выручка | 1.391 | 2.224 | 2.268 | 3.428 | 3.104 | 3.314 | 3.143 |

| Малые предприятия (120 млн. руб. ≤ выручка | 2.381 | 2.535 | 3.715 | 2.884 | 2.623 | 2.304 | 2.303 |

| Средние предприятия (800 млн. руб. ≤ выручка | 1.719 | 2.449 | 2.233 | 2.129 | 2.421 | 2.355 | 1.819 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.922 | 1.030 | 1.291 | 1.377 | 1.243 | 1.317 | 1.349 |

| Все организации | 1.105 | 1.361 | 1.642 | 1.724 | 1.590 | 1.614 | 1.603 |

Значения таблицы рассчитаны на основании данных Росстата

Расшифровка коэффициента исходя из динамики

Нельзя понять состояние компании исходя из одного показателя. Для получения точных результатов нужно регулярно определять коэффициенты и сравнивать их друг с другом. Отслеживание значения в годовой динамике помогает отследить успешность развития компании. Если наблюдается стабильный рост коэффициента, это обозначает следующие аспекты:

- Предприятие своевременно выплачивает займы и не берет все новые и новые кредиты.

- У предприятия есть ресурсы для расширения и модернизации, закупки нового оборудования.

- Компания имеет возможность продолжать финансирование своей деятельности даже в том случае, если доступ к займам закроется.

- Предприятие имеет возможность диверсифицировать производство.

Если коэффициент постепенно уменьшается, это свидетельствует о следующих фактах:

- Высокий уровень кредитной или общей платежной нагрузки. То есть у компании не хватает средств для самостоятельного финансирования своей деятельности.

- Пониженная прибыльность, возникшая вследствие неэффективного управления или других факторов.

- Невозможность в полном объеме инвестировать средства в модернизацию производства.

- Невозможность успешно диверсифицировать предприятие.

Об аналогичных характеристиках свидетельствует коэффициент, остающийся низким (0,3) на протяжении длительного времени.

ВАЖНО! Значение коэффициентов нужно анализировать на протяжении нескольких месяцев. Анализ динамики на протяжении другого времени (месяц, год) может не дать точных результатов

Анализ изменения коэффициента в течение одного месяца не отображает достаточной динамики

В этом случае показатель практически не изменится. Если же анализировать коэффициент на протяжении года, разброс значения будет слишком большим. Невозможно будет отследить причину изменения значения

Анализ изменения коэффициента в течение одного месяца не отображает достаточной динамики. В этом случае показатель практически не изменится. Если же анализировать коэффициент на протяжении года, разброс значения будет слишком большим. Невозможно будет отследить причину изменения значения.

ВНИМАНИЕ! Что делать в том случае, если коэффициент снижается? Нужно искать причину. Следует отследить конкретный период, в котором произошло падение значения

Затем следует проанализировать, что именно произошло в этот период

Также причиной низкого коэффициента может являться неправильное управление компанией

Затем следует проанализировать, что именно произошло в этот период. Также причиной низкого коэффициента может являться неправильное управление компанией.

Составляющий элемент расчета: оборотные активы

Оборотные активы – это активы баланса, которые можно конвертировать в денежные средства в течение одного года или менее. Счета, которые считаются текущими активами, включают денежные средства и их эквиваленты, ценные бумаги, дебиторскую задолженность, запасы, расходы будущих периодов и прочие ликвидные активы. Эти краткосрочные активы являются ключевым компонентом чистого оборотного капитала компании и краткосрочной ликвидности.

Оборотные активы важны, потому что они используются для оплаты операционных расходов и других краткосрочных финансовых обязательств. Стоимость краткосрочных активов для текущих обязательств дает представление о краткосрочной ликвидности, также известной как чистый оборотный капитал.

Формула расчета оборотных активов:

ОА = ДС + ДЗ+З+ФВ+П,

где ОА – оборотные активы, т.р.;

ДС – денежные средства и их эквиваленты, т.р.;

ДЗ – дебиторская задолженность, т.р.;

З – запасы, т.р.;

ФВ – финансовые вложения, т.р.;

П – прочие ликвидные активы, т.р.

Формула расчета по балансу:

Стр.1200=стр.1210-стр.1220-стр.1230+стр.1240+стр.1250+стр.1260

Денежные средства включают счета, банкноты, монеты, чеки, полученные, но еще не внесенные на хранение, и мелкие денежные средства. Денежные эквиваленты обычно включают деньги на банковских счетах, счетах денежного рынка и краткосрочные инвестиции со сроком погашения 90 дней или менее. Они отражаются в бухгалтерском балансе как первый текущий актив.

Дебиторская задолженность представляет собой стоимость неоплаченных счетов компании, причитающихся с клиентов за предоставленные продукты или услуги. В идеале она должна быть собрана в течение 90 дней или менее с уровнем 90%. Они считаются текущими активами, потому что могут быть конвертированы в наличные при получении от покупателей. Обычно имеют сроки погашения от 30 до 90 дней.

Запасы относятся к любому сырью, незавершенным продуктам или готовой продукции. Товарно-материальные запасы считаются текущим активом, поскольку при продаже они конвертируются в денежные средства. В идеале запасы должны быть проданы в течение одного года или меньше, чтобы не допустить затоваривания.

Финансовые вложения представляют собой краткосрочные инвестиции компании или финансовый инструмент, доступный для продажи. Товарные ценные бумаги считаются текущими активами, поскольку срок их погашения обычно составляет менее одного года. Они торгуются на открытом рынке, например, на публичной бирже или бирже государственных облигаций, по установленной цене для покупателей.

Прочие ликвидные активы включают любые другие активы, которые могут быть конвертированы в денежные средства в течение одного года. Они могут включать в себя предыдущие долгосрочные инвестиции со сроком погашения в течение года или имущество, часть оборудования, которые должны быть проданы в течение года.

Пример № 1. Для расчета текущих активов все, что нужно сделать, это сложить ваши краткосрочные балансовые активы, которые можно конвертировать в денежные средства в течение одного года.

Предположим, что краткосрочные активы компании включают в ваш баланс следующие данные:

- денежные средства и их эквиваленты: 90 000 т.р.;

- дебиторская задолженность: 30 000 т.р.;

- финансовые вложения: 120 000 т.р.;

- запасы: 50 000 т.р.;

- прочие: 18 000 т.р.

На основании приведенных выше данных оборотные активы рассчитываются следующим образом:

90 000 + 30 000 + 120 000 + 50 000 + 18 000 = 308 000 т.р.

Норматив

Значение коэффициента маневренности во многом будет переделяться отраслью компании и структурой капитала, однако для этого показателя есть рекомендуемые пределы. Нормальным считается, если КМ − в пределах 0,3-0,6. Большинству компаний нужно ориентироваться на такие цифры.

Коэффициент может принимать также и отрицательное значение. В этом случае компания признается финансово неустойчивой, а структура капитала – неэффективной. Значение ниже нуля может быть у фирм, которые формируют оборотные активы за счет привлеченных средств (займы, кредиты, ссуды).

КМ | Значение |

|---|---|

Менее 0,3 | Риск неплатежеспособности, финансовая зависимость от заемных средств. |

0,3-0,6 | Устойчивое положение, компания финансово независима. |

Больше 0,6 | Предприятие зависимо, риск неплатежеспособности перед кредиторами слишком велик, но нужно смотреть по структуре займов. |

Если коэффициент выше 0,6 и при этом у фирмы имеются долгосрочные кредиты, значит, у компании сильная зависимость от заемных средств, а большая часть полученной прибыли будет уходить на оплату процентов. Если кредиты краткосрочные, то предприятие вполне финансово независимо, и у него достаточно свободных средств.

Важно! При соотнесении полученного значения с нормативным необходимо учитывать отраслевую специфику компании. Если в одних отраслях коэффициент, равный 0,6, будет говорить о больших рисках, то в других – о финансовой устойчивости.. У предприятий с низкой ликвидностью коэффициент маневренности может быть значительно выше отметки 0,6, и для них это будет нормально

В таком случае усредненное значение 0,6 будет говорить о неустойчивом положении. Это касается всех низкорентабельных сфер с длинными контрактами, например, строительства

У предприятий с низкой ликвидностью коэффициент маневренности может быть значительно выше отметки 0,6, и для них это будет нормально. В таком случае усредненное значение 0,6 будет говорить о неустойчивом положении. Это касается всех низкорентабельных сфер с длинными контрактами, например, строительства.

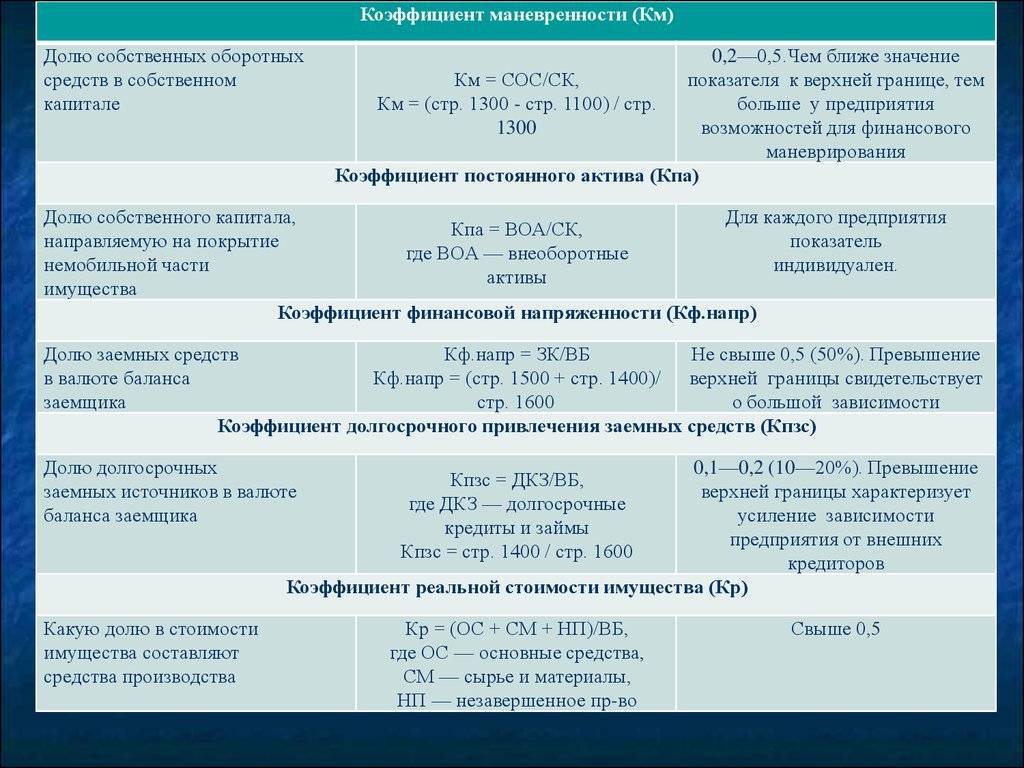

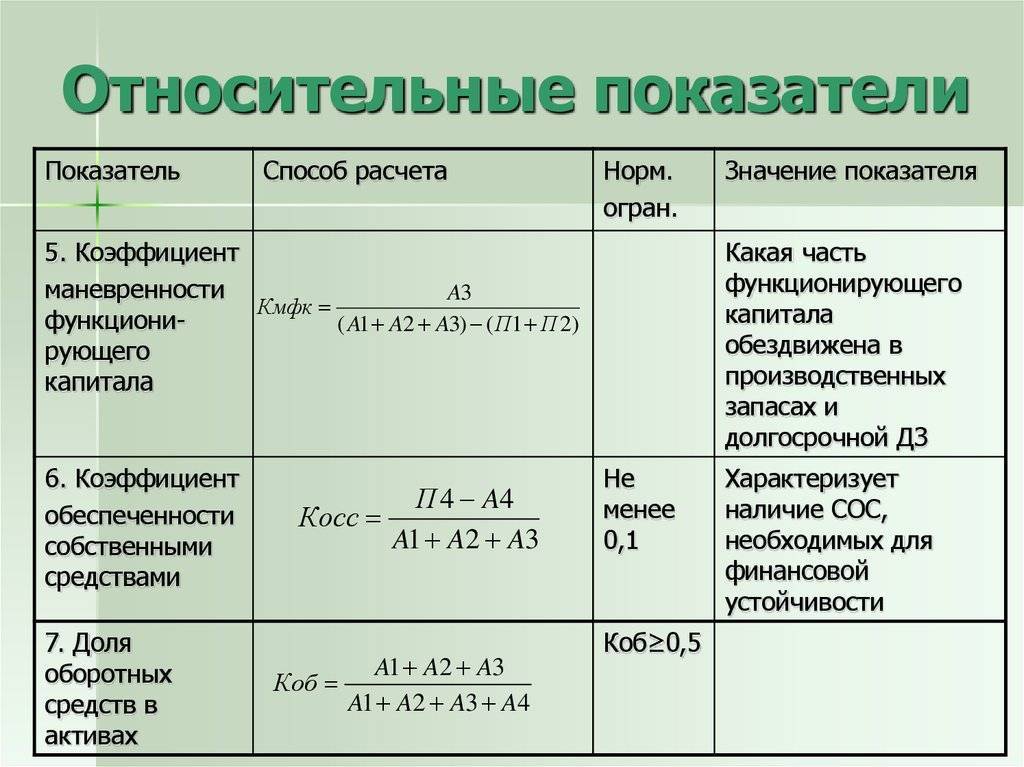

Показатели финансовой устойчивости предприятия

Основные финансовые коэффициенты, используемые в процессе оценки финансовой устойчивости предприятия, базируются на принимаемых в расчет для целей анализа собственном капитале (СК), краткосрочных обязательствах (КО), заемном капитале (ЗК) и собственном оборотном капитале (СОК), которые могут быть определены с помощью формул, составленных на основе кодов строк бухгалтерского баланса:

При оценке показателей финансового состояния предприятия следует учитывать то что, нормальные или рекомендуемые значения были определены на основании анализа деятельности западных компаний и небыли адаптированы к российским условиям.

Кроме того необходимо осторожно относиться к методике сравнения коэффициентов с отраслевыми нормативами. Если в развитых странах основные пропорции сложились десятилетия назад, существует постоянный мониторинг всех изменений, то в России рыночная структура активов и пассивов предприятия находится в стадии становления, мониторинг в полном объеме не ведется

А если принять во внимание искажения отчетности, постоянные корректировки правил ее составления, то понятно, что выведение достаточно обоснованных новых нормативов по отраслям затруднительно

Более подробное описание с примерами и формулами расчетов по балансу изложены в тематических статьях раздела Финансовые коэффициенты.

В дальнейшем значения коэффициентов сравнивают с их рекомендуемым нормативом, в результате чего формируют мнение о платежеспособности или неплатежеспособности организации, ее финансовой устойчивости или неустойчивости, рентабельности деятельности, уровне деловой активности.

Анализ показателя

При увеличении коэффициента маневренности можно сделать следующие выводы:

- Компания своевременно погашает все виды задолженности.

- Кредиторка не растет.

- Если в выдаче очередного займа будет отказано, предприятие сможет финансировать свои нужды самостоятельно.

- Есть возможность обновления основных фондов и их модернизации, расширения производства и рынков сбыта.

Если КСМК уменьшается в динамике, это указывает на такие проблемы:

- Высокая кредитная нагрузка.

- Снижение чистой прибыли.

- Трудности с финансированием.

- Падение интереса со стороны инвесторов.

- Замедление развития компании.