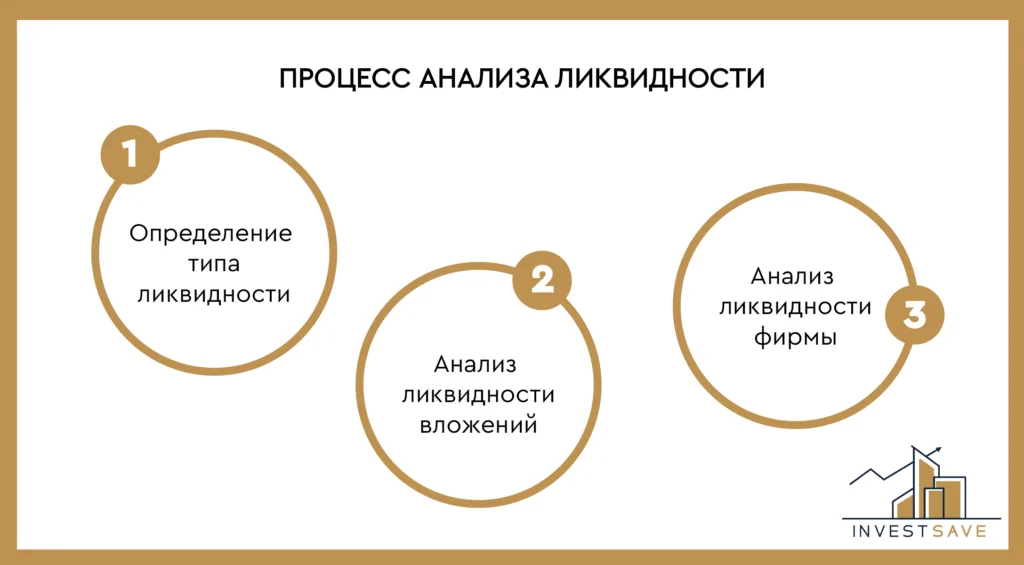

Анализ ликвидности

Для того, чтобы провести анализ реализуемости актива, оценить общий коэффициент ликвидности, нужно провести работу по двум направлениям. Остановимся на нюансах процесса подробнее, с точки зрения теории, чтобы в дальнейшем было проще применять процедуру на практике.

Определяем тип ликвидности

Для начала определяем, что нужно проанализировать, то есть какой тип реализуемости нам интересен: параметр организации, кредитной компании, ценных бумаг или рынка в целом.

Анализ ликвидности вложений

Для ведения грамотной инвестиционной деятельности с максимумом прибыли, также важно давать оценку общему показателю ликвидности. Бизнесмены совершают инвестиции, ориентируясь на долгосрочные перспективы получения прибыли

Подходящими для этого станут активы, обладающие средней и малой степенями реализуемости. К такому имуществу относятся объекты недвижимости, государственные облигации, акции предприятий, которые относятся ко второму и третьему эшелонам. Для тех, кто предпочитает совершать классические операции по инвестированию, подходящим вариантом станет соотношение активов с большими и малыми степенями продаваемости в равном соотношении

Бизнесмены совершают инвестиции, ориентируясь на долгосрочные перспективы получения прибыли. Подходящими для этого станут активы, обладающие средней и малой степенями реализуемости. К такому имуществу относятся объекты недвижимости, государственные облигации, акции предприятий, которые относятся ко второму и третьему эшелонам. Для тех, кто предпочитает совершать классические операции по инвестированию, подходящим вариантом станет соотношение активов с большими и малыми степенями продаваемости в равном соотношении.

Есть категория людей, которым следует держать в собственности не меньше, чем 80 процентов активов с высокой степенью реализуемости. Это актуально для бизнесменов, которые предпочитают рискованную игру на бирже, а также для инвесторов, которые любят агрессивную политику вкладывания. Это необходимо потому, что другие виды собственности будет непросто выгодно продать в подходящее время.

Анализ ликвидности фирмы

Для организации важен размер указанного параметра. Каждой фирме следует отслеживать то, сколько у нее продукции, находящейся в обороте, а также то, сколько денежных средств на расчетных счетах организации. Это необходимо потому, что степень реализуемости фирмы повышается благодаря тому, как оцениваются внутренние активы.

В отличие от кредитных организаций, компании самостоятельно формируют свой показатель этого параметра. В ситуации, когда фирма редко и в небольших количествах делает займы у сторонних фирм, тратит на приобретение материальных запасов небольшие денежные средства, применима упрощенная система налогообложения («упрощенка 6 процентов»), то степень продаваемости может постепенно уменьшаться. А вот в таком случае, когда компания при ведении хозяйственной деятельности постоянно пользуется кредитными средствами, берет займы и совершает сделки (УСН 6 здесь уже никак не может быть применима) то она должна иметь как можно большее количество активов с высокой степенью ликвидности.

Для того, чтобы произвести расчет этих параметров, следует использовать специальные формулы, которые будут рассмотрены ниже.

Процесс анализа ликвидности предприятия

Ограничения использования коэффициента текущей ликвидности

Одно ограничение использования коэффициента текущей ликвидности возникает при использовании коэффициента для сравнения различных компаний друг с другом. Компании существенно различаются между отраслями, поэтому сравнение текущих соотношений компаний в разных отраслях может не дать продуктивного понимания.

Например, в одной отрасли может быть более типичным предоставление кредита клиентам на 90 дней или дольше, в то время как в другой отрасли краткосрочные сборы более важны. По иронии судьбы отрасль, которая предоставляет больше кредитов, может на самом деле иметь более высокий коэффициент текущей ликвидности, поскольку их текущие активы будут выше. Обычно более полезно сравнивать компании в одной отрасли.

Другой недостаток использования текущих соотношений, кратко упомянутый выше, заключается в отсутствии специфичности. В отличие от многих других коэффициентов ликвидности, он включает все текущие активы компании, даже те, которые нелегко ликвидировать. Например, представьте две компании, каждая из которых имеет коэффициент текущей ликвидности 0,80 на конец прошлого квартала. На первый взгляд это может выглядеть эквивалентно, но качество и ликвидность этих активов могут сильно отличаться, как показано в следующей разбивке:

В этом примере у компании A гораздо больше запасов, чем у компании B, которые будет труднее превратить в наличные в краткосрочной перспективе. Возможно, эти запасы избыточны или нежелательны, что в конечном итоге может снизить их стоимость в балансе. Компания B имеет больше денежных средств, которые являются наиболее ликвидным активом, и больше дебиторской задолженности, которую можно получить быстрее, чем ликвидировать запасы. Хотя общая стоимость оборотных активов совпадает, Компания B находится в более ликвидной и платежеспособной позиции.

Текущие обязательства компаний A и B также сильно различаются. У компании A больше кредиторской задолженности, а у компании B больше краткосрочных векселей. Это потребует более тщательного расследования, поскольку существует вероятность того, что кредиторская задолженность должна быть оплачена до полного остатка на счете векселей к оплате. Тем не менее, компания B имеет меньшую задолженность по заработной плате, которая, скорее всего, будет выплачиваться в краткосрочной перспективе.

В этом примере, хотя обе компании кажутся похожими, компания B, вероятно, находится в более ликвидном и платежеспособном положении. Инвестор может глубже изучить детали сравнения коэффициента текущей ликвидности, оценив другие коэффициенты ликвидности, которые имеют более узкую направленность, чем коэффициент текущей ликвидности.

Что такое Текущее соотношение?

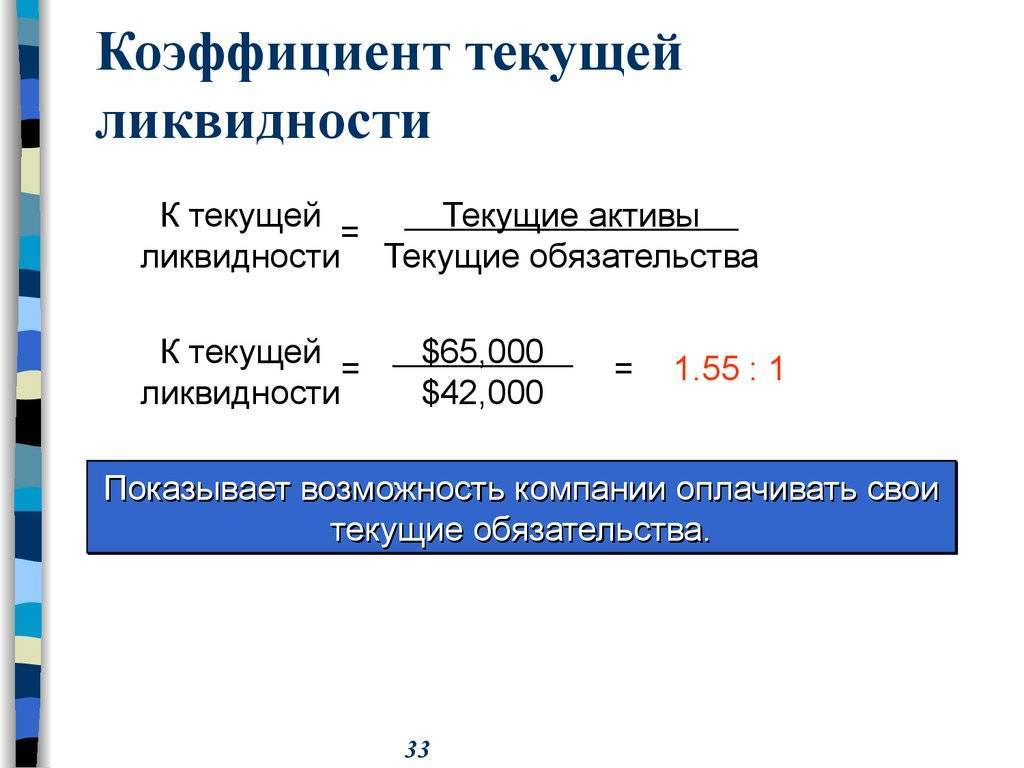

Коэффициент текущей ликвидности – это коэффициент ликвидности, который измеряет способность компании выплатить краткосрочные обязательства или обязательства со сроком погашения в течение одного года. Он сообщает инвесторам и аналитикам, как компания может максимизировать оборотные активы на своем балансе, чтобы погасить текущий долг и прочую кредиторскую задолженность.

Ключевые моменты

- Коэффициент текущей ликвидности сравнивает все текущие активы компании с ее текущими обязательствами. Обычно они определяются как активы, которые являются наличными или будут превращены в наличные деньги в течение года или меньше, и обязательства, которые будут выплачены в течение года или меньше.

- Коэффициент текущей ликвидности иногда называют коэффициентом «оборотного капитала» и помогает инвесторам лучше понять способность компании покрывать краткосрочный долг за счет своих оборотных активов.

- Слабые стороны коэффициента текущей ликвидности включают сложность сравнения показателей по отраслевым группам, чрезмерное обобщение балансов по конкретным активам и обязательствам, а также отсутствие информации о тенденциях.

Коэффициенты платежеспособности предприятия

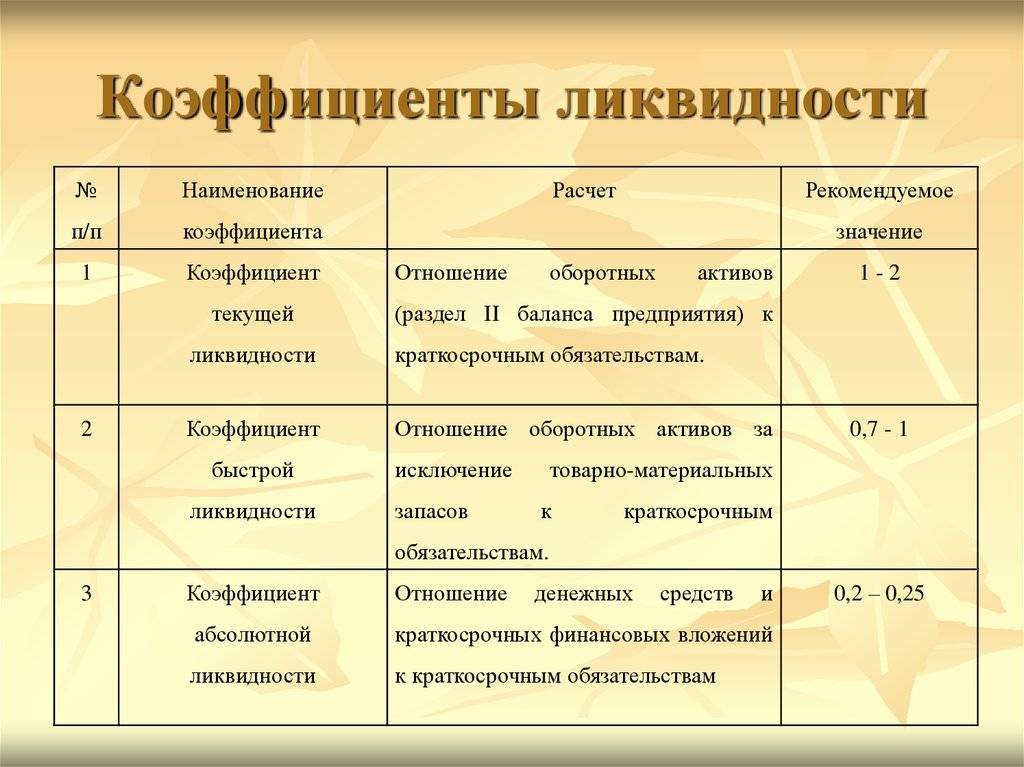

Для оценки платежеспособности предприятия используют следующие показатели:

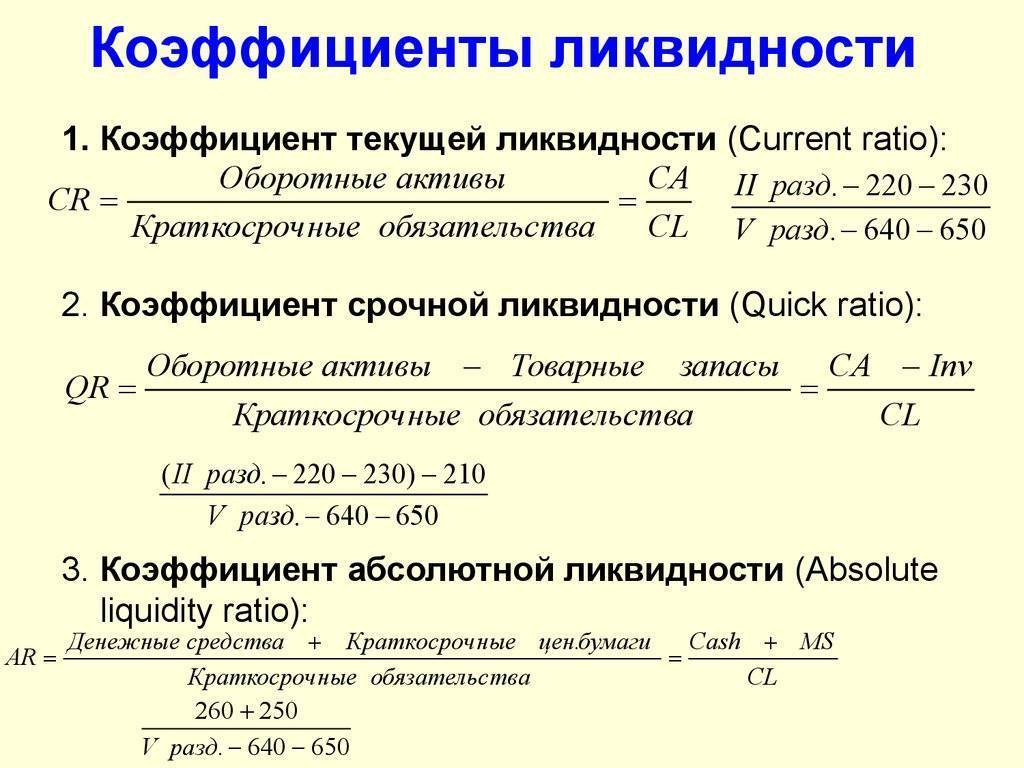

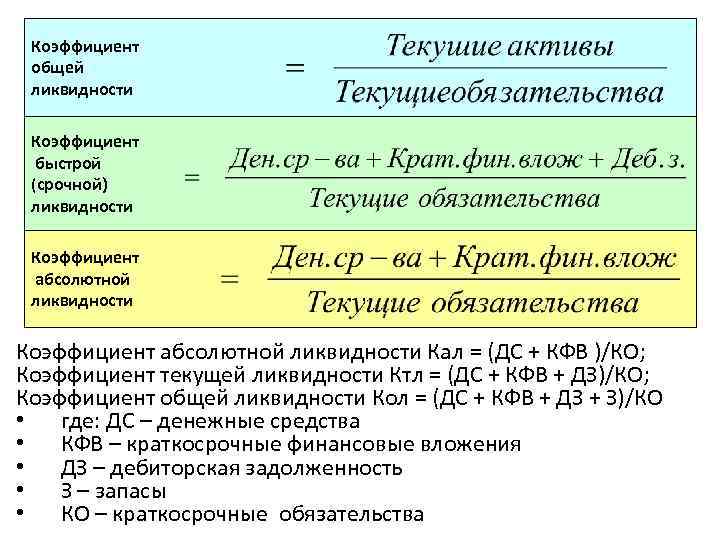

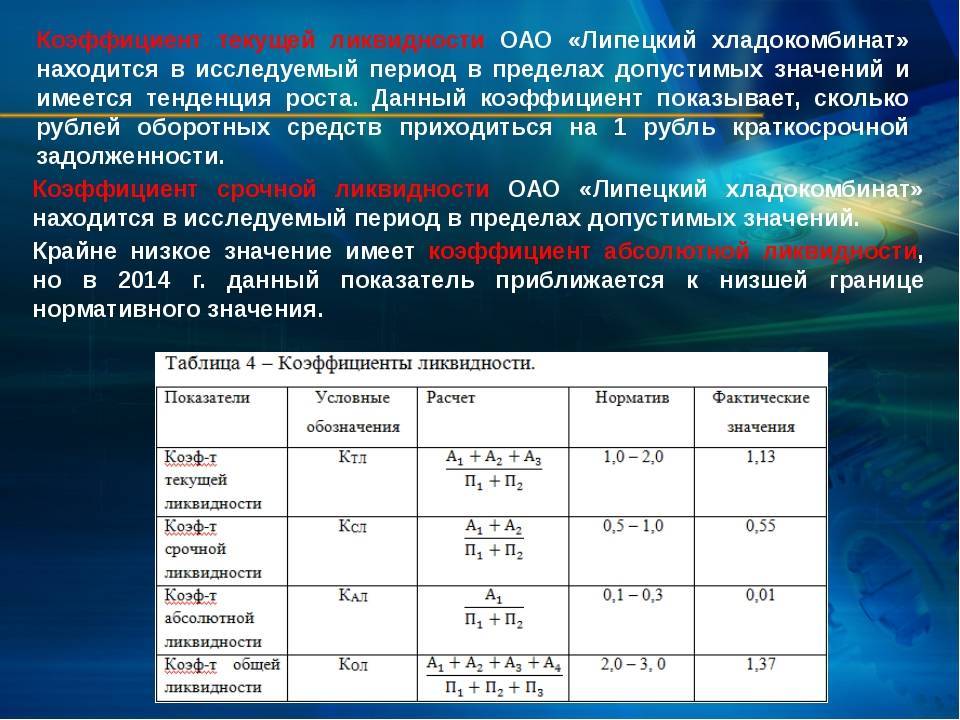

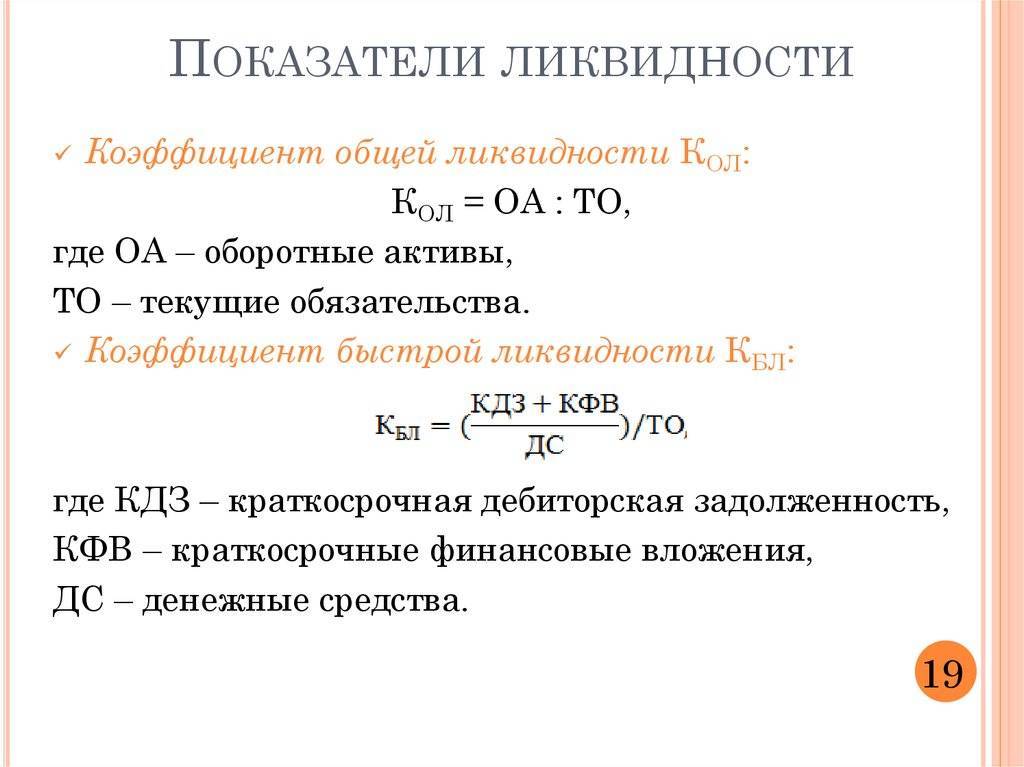

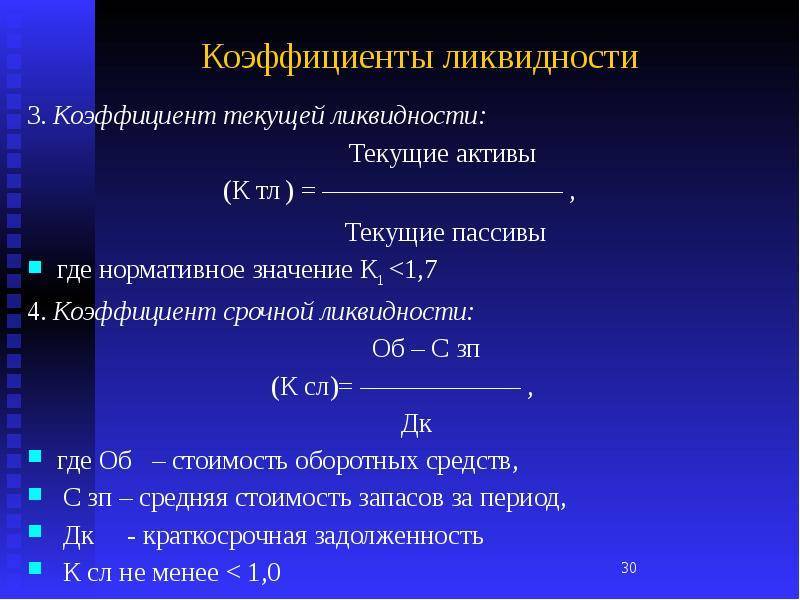

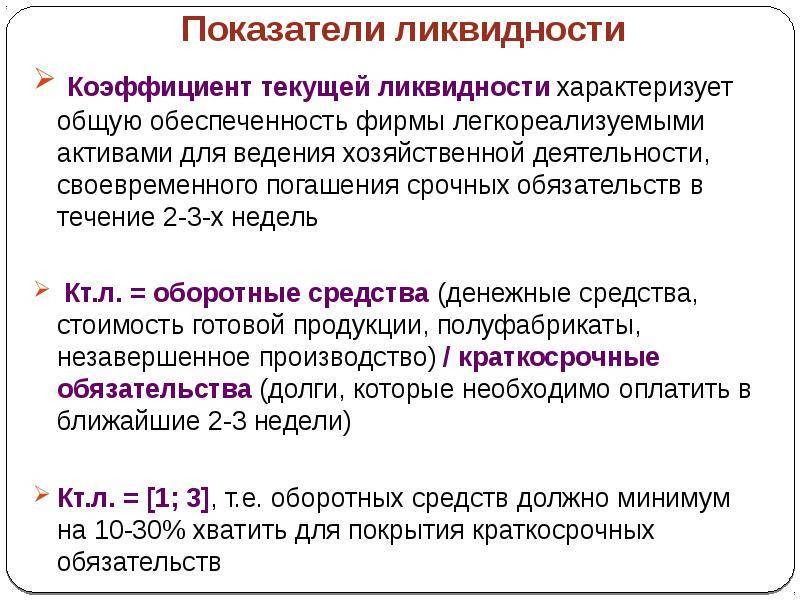

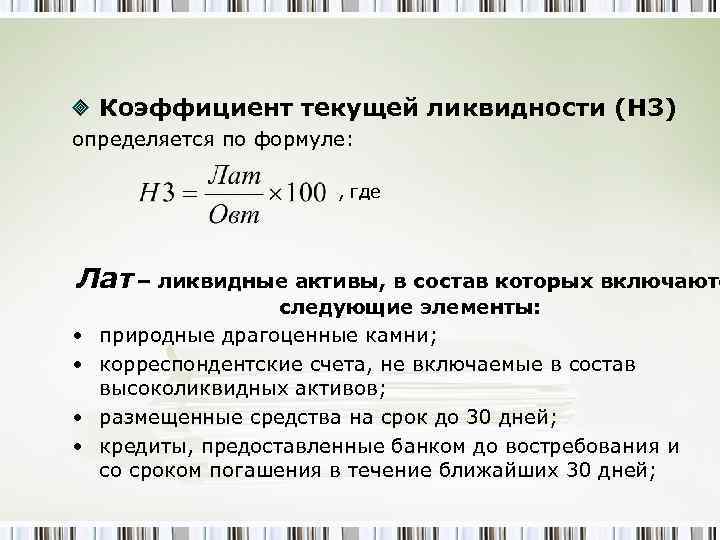

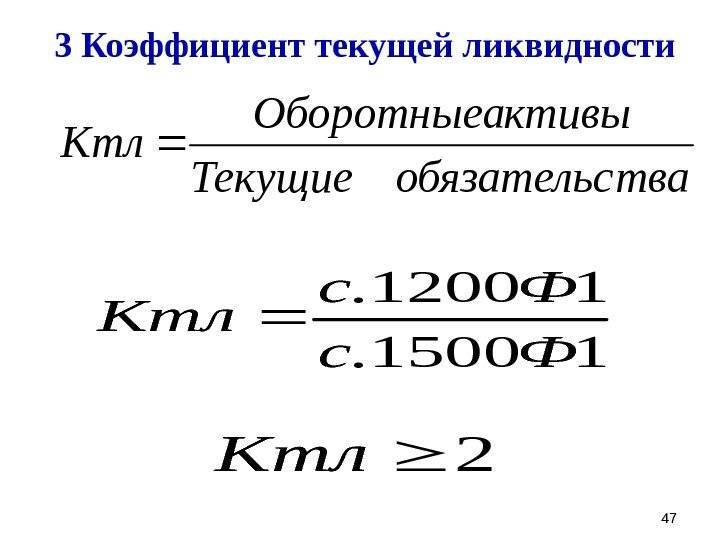

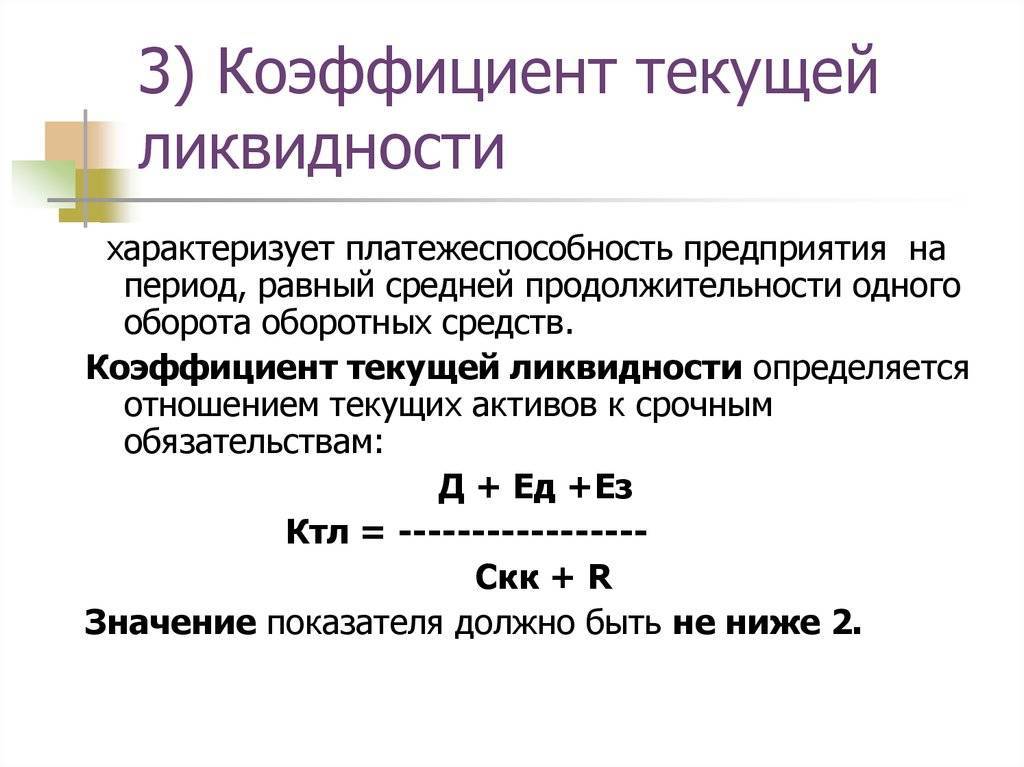

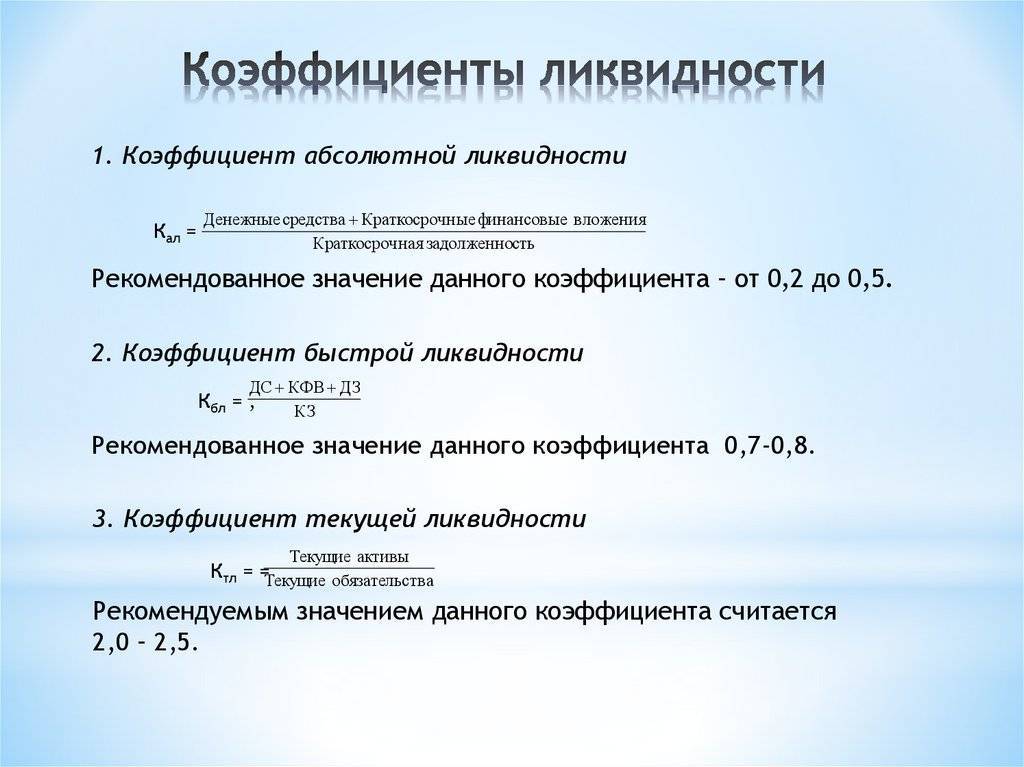

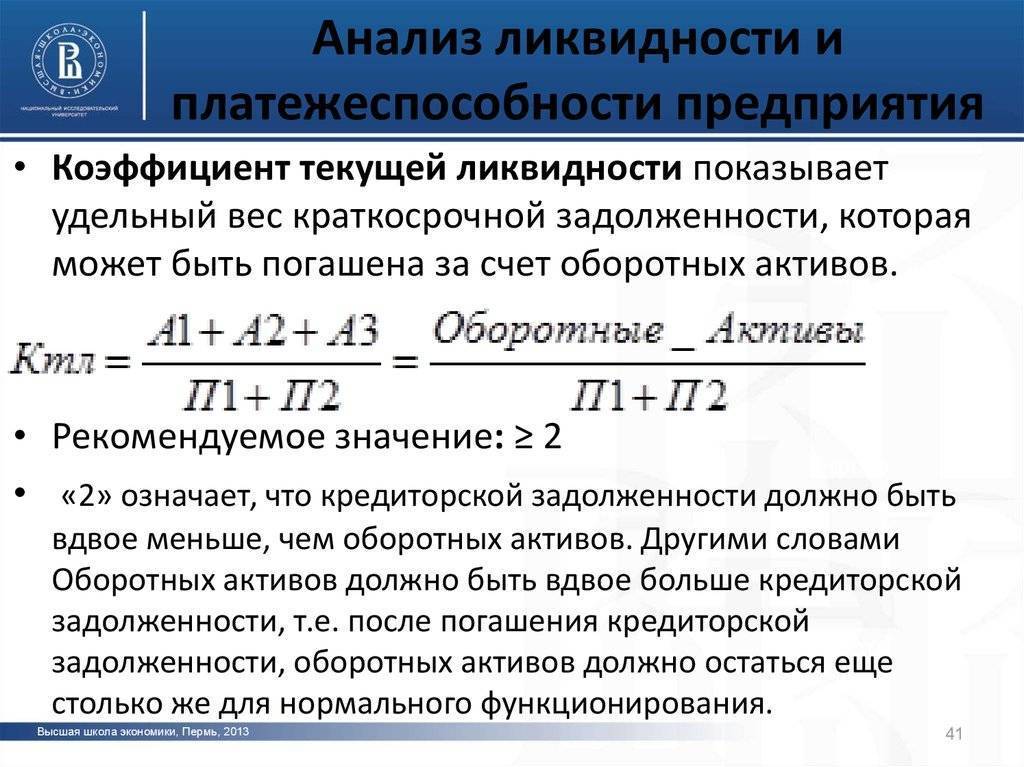

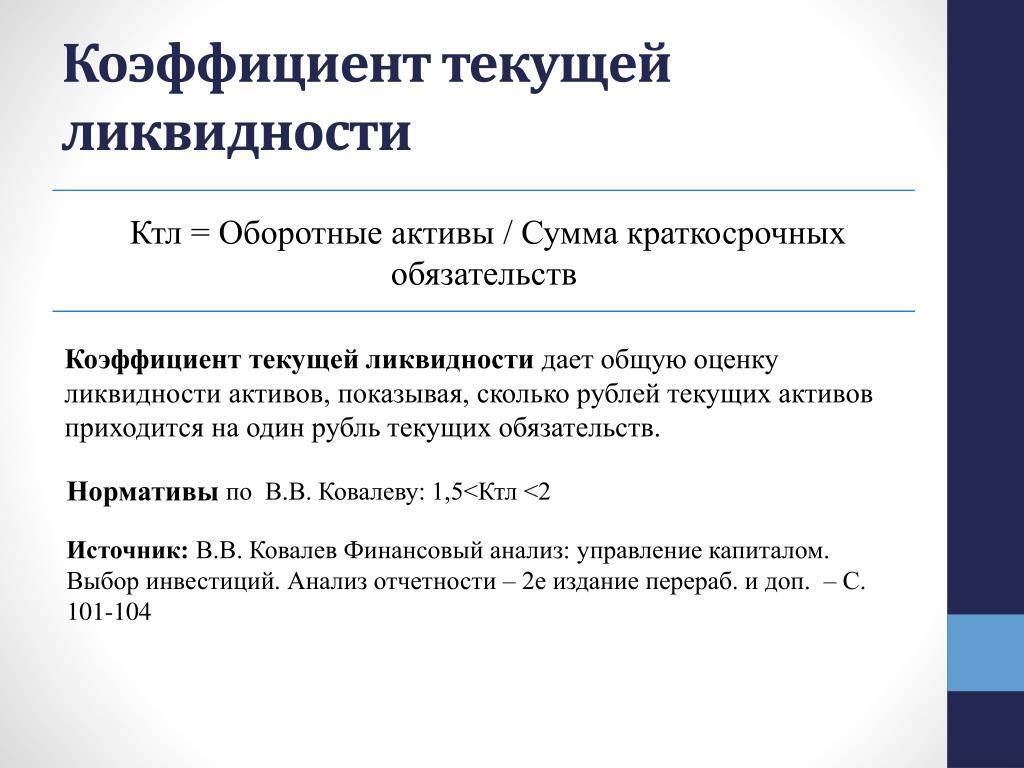

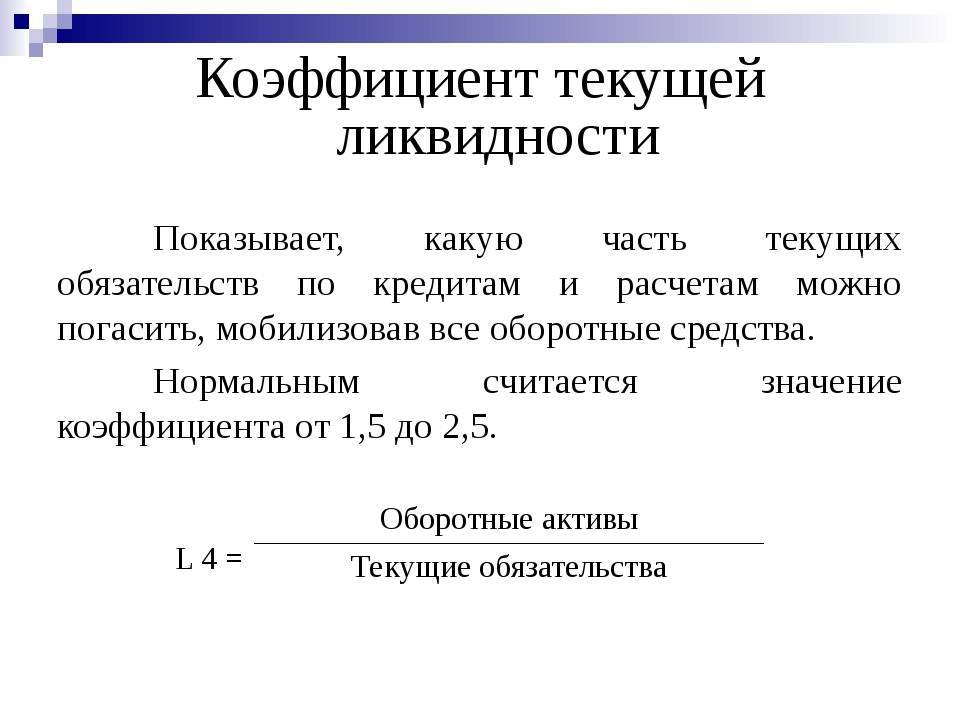

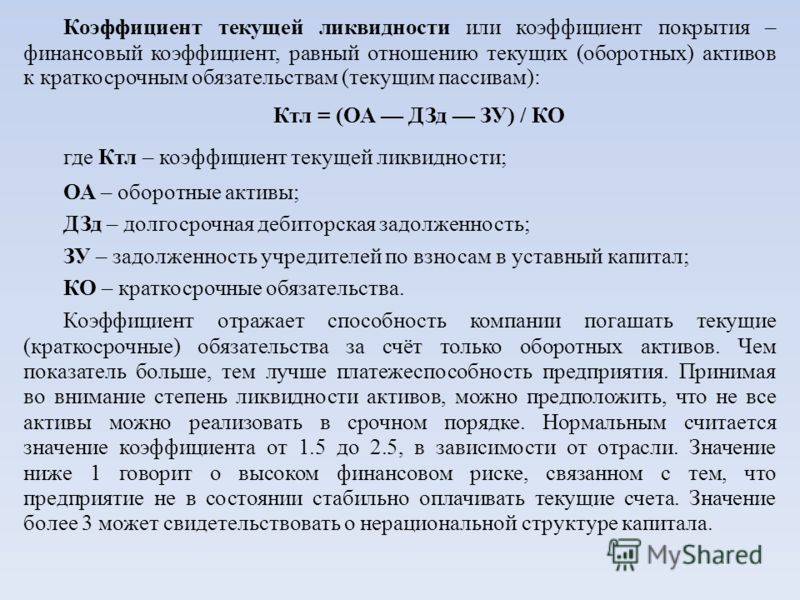

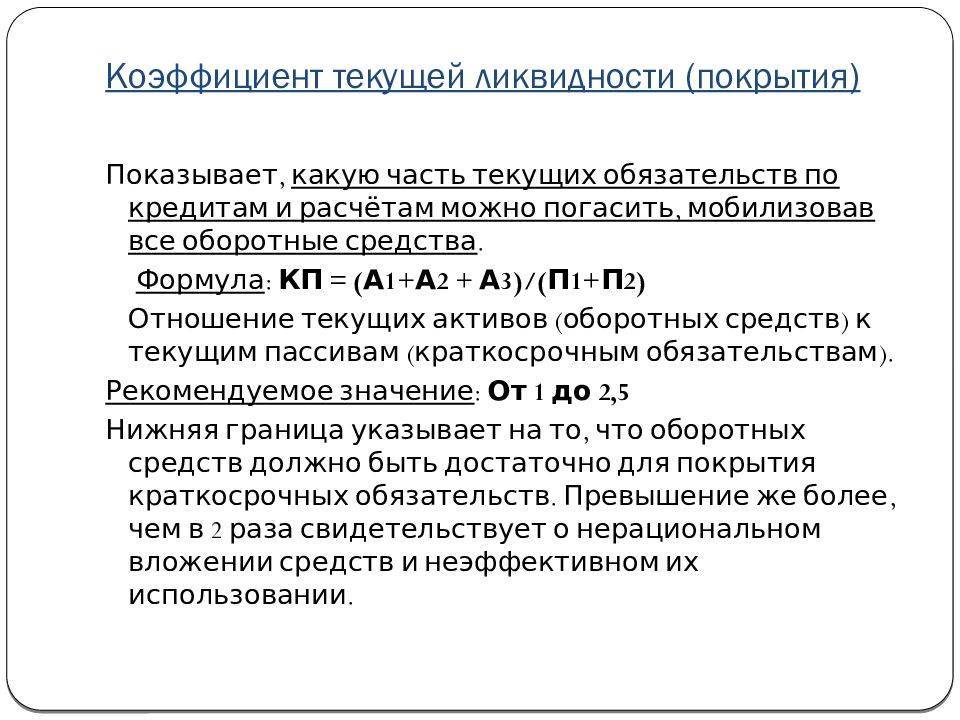

Коэффициент текущей ликвидности – отражает возможность предприятия расплачиваться по своим текущим обязательствам с помощью текущих активов. Формула расчета следующая:

Нормативное значение для коэффициента текущей ликвидности Ктл >2. На оптимальный уровень ликвидности влияет отраслевая принадлежность предприятия и ее основная деятельность. В результате всегда необходимо сравнивать не только с общими нормативными значениями, но также со средними отраслевыми показателями коэффициента. Более подробно про расчет коэффициента текущей ликвидности предприятия и отрасли читайте в статье «Коэффициент текущей ликвидности предприятия (Current Ratio). Формула. Норматив».

Коэффициент быстрой ликвидности (аналог: срочная ликвидность) – показывает возможность погашения с помощью быстроликвидных и высоколиквидных активов своих краткосрочных обязательств. Формула расчета имеет следующий вид:

Нормативное значение для коэффициента быстрой ликвидности Кбл >0,7-0,8.

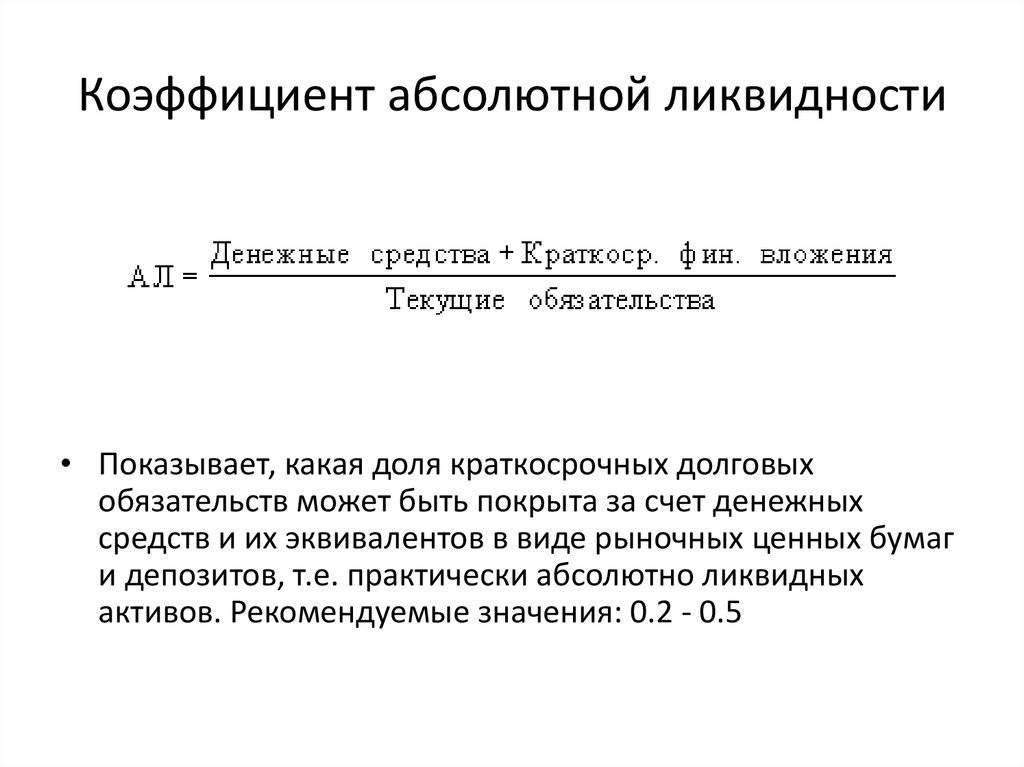

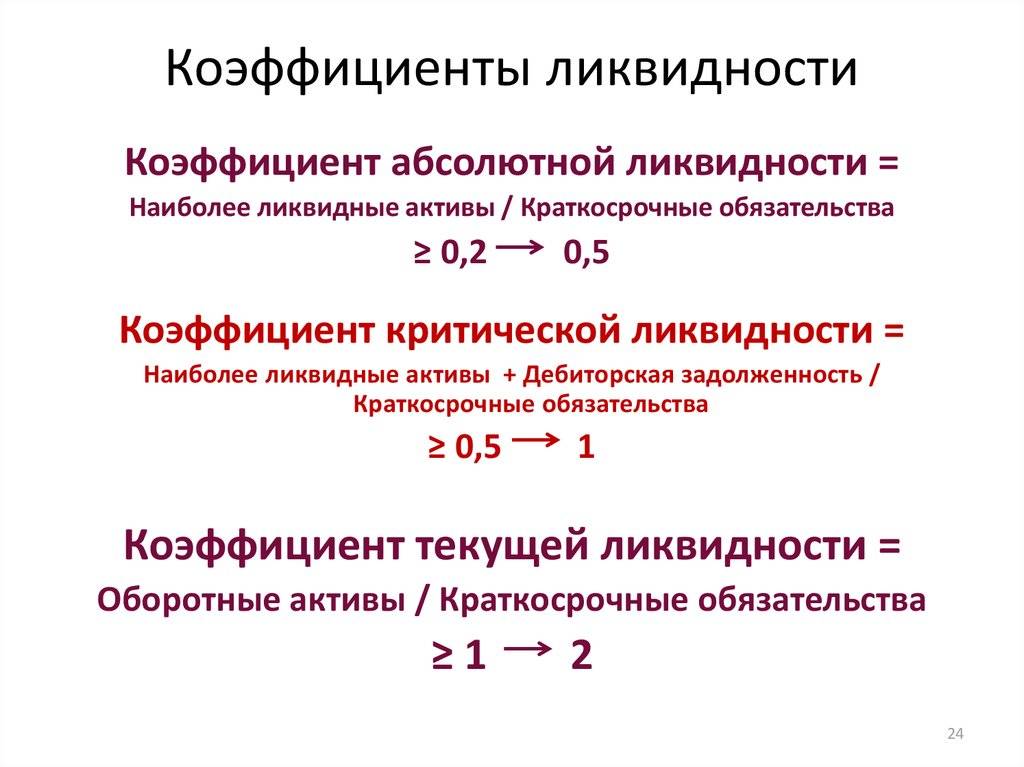

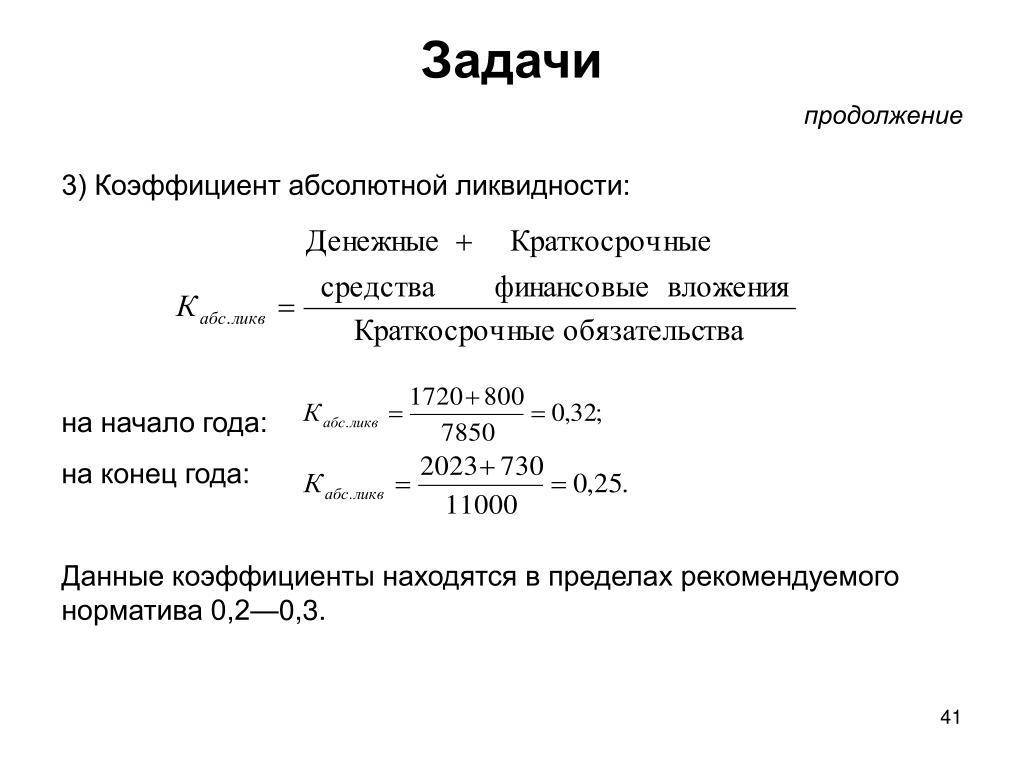

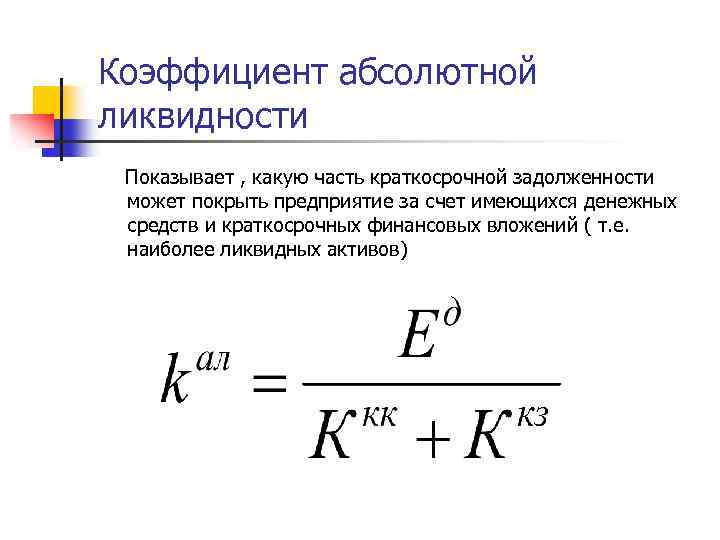

Коэффициент абсолютной ликвидности – отражает способность предприятия с помощью высоколиквидных активов расплачиваться по своим краткосрочным обязательствам. Рассчитывается показатель по формуле:

Нормативное значение для коэффициента абсолютной ликвидности Кабл >0,2.

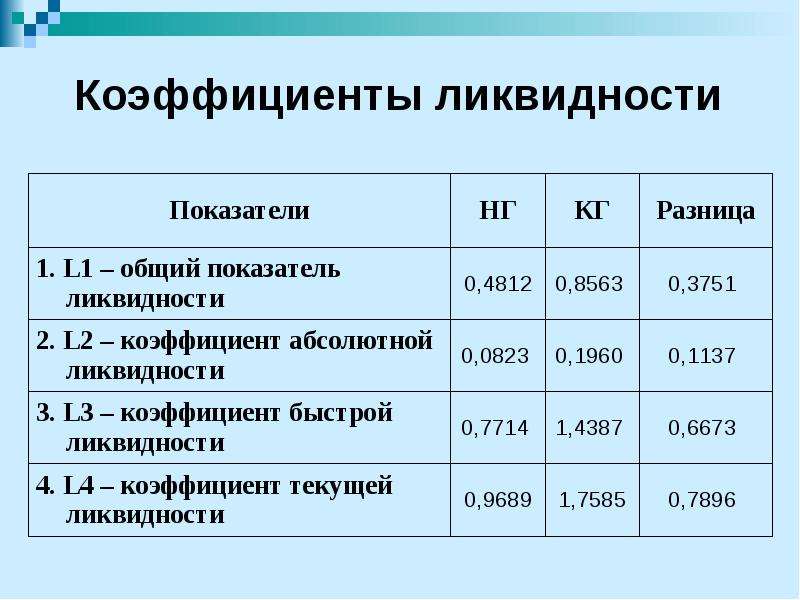

Общий показатель ликвидности – показывает возможность предприятия расплатиться полностью своим обязательствам всеми видами активов. Данный показатель включает не только краткосрочные, но и долгосрочные обязательства. Формула расчета представляет собой отношение взвешенной суммы активов и пассивов.

Если общий показатель ликвидности Кол >1 – уровень ликвидности оптимальный.

Законом «О несостоятельности (банкротстве)» выделены три коэффициента, которые применяются для оценки платежеспособности предприятия: коэффициент текущей ликвидности, коэффициент восстановления платежеспособности и коэффициент утраты платежеспособности. Данные показатели в настоящее время применяются на практике как информационные показатели.

Коэффициент восстановления платежеспособности – отражает способность предприятия восстановить приемлемый уровень текущей ликвидности в течение 6 месяцев. Формула расчета коэффициента восстановления платежеспособности следующая:

где:

Квп – коэффициент восстановления платежеспособности предприятия;

Ктл – коэффициент текущей ликвидности в начале (0) и в конце (1) отчетного периода;

Кнорм – нормативное значение коэффициента текущей ликвидности (Кнорм = 2);

T – анализируемый отчетный период.

Нормативным значением показателя считается Квп >1 – отражает возможность предприятия восстановить уровень платежеспособности в течение 6-ти месяцев. Если Квп <1 – предприятие не располагает ресурсами для восстановления платежеспособности в течение 6-ти месяцев. К тому же, данный коэффициент строится на анализе тренда по двух периодам, что не является достаточно точным прогнозом динамики платежеспособности.

Коэффициент утраты платежеспособности – отражает возможность ухудшения платежеспособности предприятия в течение 3-х месяцев. Формула расчета данного показателя следующая:

где:

Куп – коэффициент утраты платежеспособности предприятия;

Ктл – коэффициент текущей ликвидности в начале (0) и в конце (1) отчетного периода;

Кнорм – нормативное значение коэффициента текущей ликвидности (Кнорм = 2);

T – анализируемый отчетный период.

Нормативное коэффициента утраты платежеспособности Куп > 1 – степень возникновения угрозы потери платежеспособности в течение 3-х месяцев мала. Куп < 1 – предприятие может потерять платежеспособность в течение 3-х месяцев. Коэффициент утраты платежеспособности аналогичен коэффициенту восстановления платежеспособности и показывает динамику изменения коэффициента текущей ликвидности предприятия по двум периодам. Это является его существенным недостатком, так как точность оценки направления тренда по двум данным низка.

Резюме

В данной статье мы рассмотрели различные коэффициенты платежеспособности предприятия и формулы их расчета. Предприятию необходимо оперативно отслеживать уровень своей платежеспособности, так как она напрямую определяет его финансовое состояние и устойчивость долгосрочного развития. Помимо коэффициентов ликвидности на платежеспособность влияют коэффициенты структуры капитала, рентабельности и оборачиваемости, поэтому предприятию необходимо иметь систему оценки и диагностики финансового состояния.

Коэффициент текущей ликвидности в отношении других показателей

Коэффициент текущей ликвидности — не единственный показатель, который используют для анализа. Его полезно рассматривать вместе с другими коэффициентами:

- абсолютной ликвидности: К (ал);

- быстрой ликвидности К (бл).

Первый показывает, сколько краткосрочных обязательств может закрыть фирма с помощью активов с высокой ликвидностью за ближайшее время. Или проще — насколько скоро компания сможет рассчитаться с долгами.

Для расчетов применяется формула:

(Денежные средства + Финансовые вложения) / Краткосрочные обязательства = коэффициент абсолютной ликвидности

Если посмотреть по строкам баланса, формула примет такой вид:

1240 + 1250 / 1520 + 1550 + 1510 + 1540 = К(ал)

При расчете второго коэффициента принимают во внимание дебиторскую задолженность. Он помогает определить, в состоянии ли бизнес покрыть обязательства с учетом высоколиквидных и быстрореализуемых активов, если дебиторы вовремя погасят задолженность

Здесь формула такая:

Дебиторская задолженность+Финансовые вложения+Денежные средстваКраткосрочные обязательства=Коэффициент быстрой ликвидности

Со строками формула будет выглядеть так:

(1240 + 1250 + 1230 + 1260) / (1520 + 1550 + 1510 + 1540) = К(бл)

Для этих коэффициентов тоже предусмотрены стандарты. Нормой считается:

Ликвидность компаний

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Если у фирмы много денег на счетах, а на складах большие запасы востребованных товаров – она без проблем рассчитается в срок.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

На основе бухгалтерского баланса считают коэффициент ликвидности. Он показывает соотношение долгов предприятия и оборотного капитала. Ликвидность компании бывает текущая, быстрая и абсолютная. Прежде чем перейти к формулам расчёта этих коэффициентов, нужно разобраться с видами активов.

Ликвидность баланса

Баланс фирмы делится на две категории: активы и пассивы.

Ликвидность баланса предприятия показывает, сможет ли компания за счёт своих активов покрыть все обязательства. Грубо говоря, хватит ли денег, чтобы расплатиться по долгам.

Актив баланса – всё то, что при управлении способно зарабатывать деньги и приносить прибыль. Это ресурсы, материальные ценности, технологии. Могут быть низко-, средне- и высоколиквидные.

Пассив баланса – это источники денежных и производственных ресурсов предприятия. Это собственный капитал предприятия, кредиты, резервные фонды и т.п. Пассивы также классифицируются по степени ликвидности – что-то нужно отдать срочно, а что-то может подождать.

Активы и пассивы делятся на четыре группы, их принято нумеровать и обозначать буквами А и П соответственно. На таблице ниже изложены зависимость этих групп и правила ликвидности в последнем столбце.

| Активы | Пассивы | Условие ликвидности | ||

|---|---|---|---|---|

| А1 | самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения. | П1 | самые срочные обязательства: кредиторская задолженность. | А1 ≥ П1 |

| А2 | быстрореализуемые активы: краткосрочная дебиторская задолженность. | П2 | краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам. | А2 ≥ П2 |

| А3 | медленно реализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность. | П3 | долгосрочные пассивы: долгосрочные кредиты. | A3 ≥ ПЗ |

| А4 | труднореализуемые активы: внеоборотные активы. | П4 | устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей. | А4 ≤ П4 |

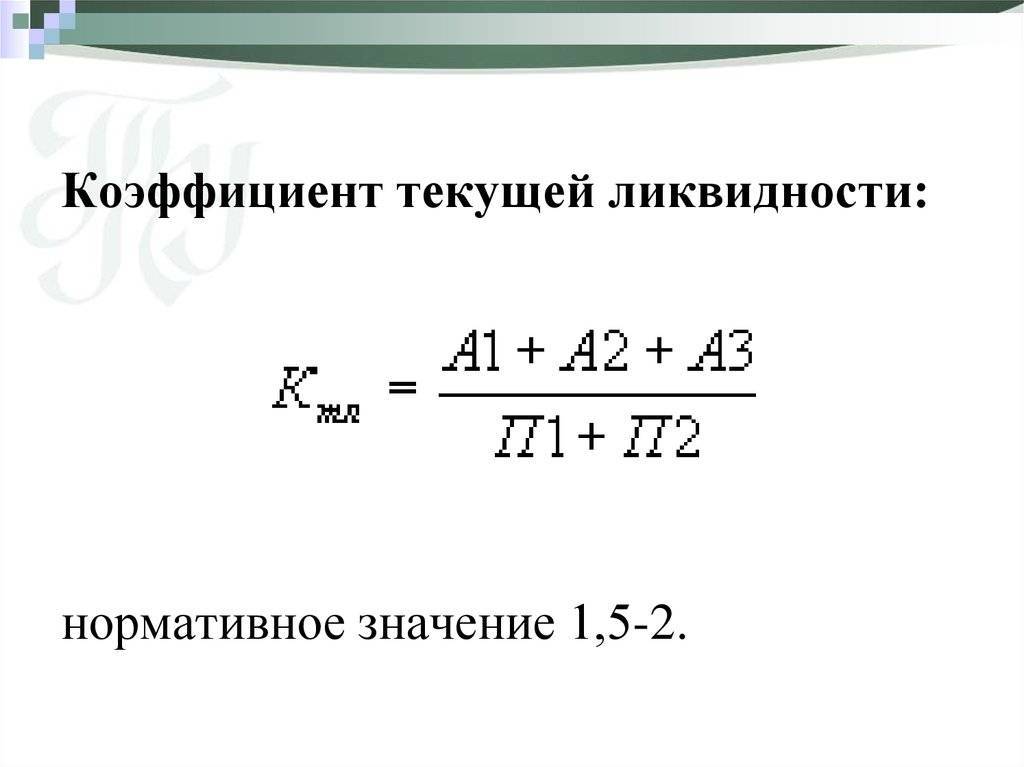

Сопоставив А1 и А2 с П1 и П2 мы выясним текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платёжеспособность предприятия на основе сравнения будущих поступлений и платежей.

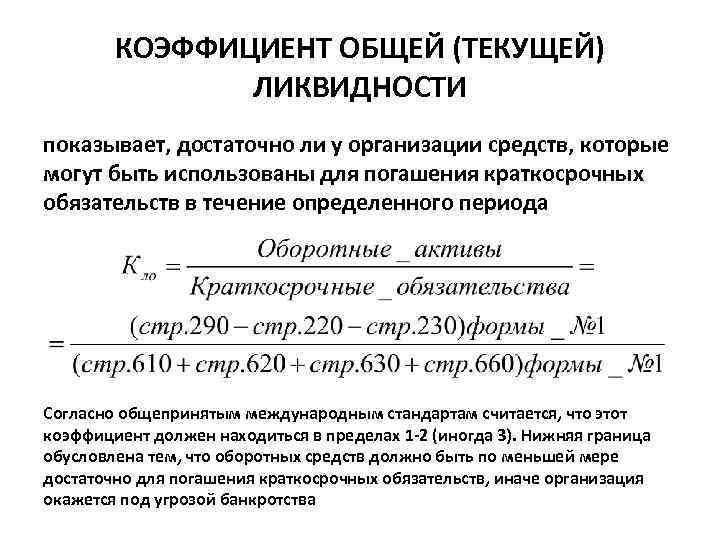

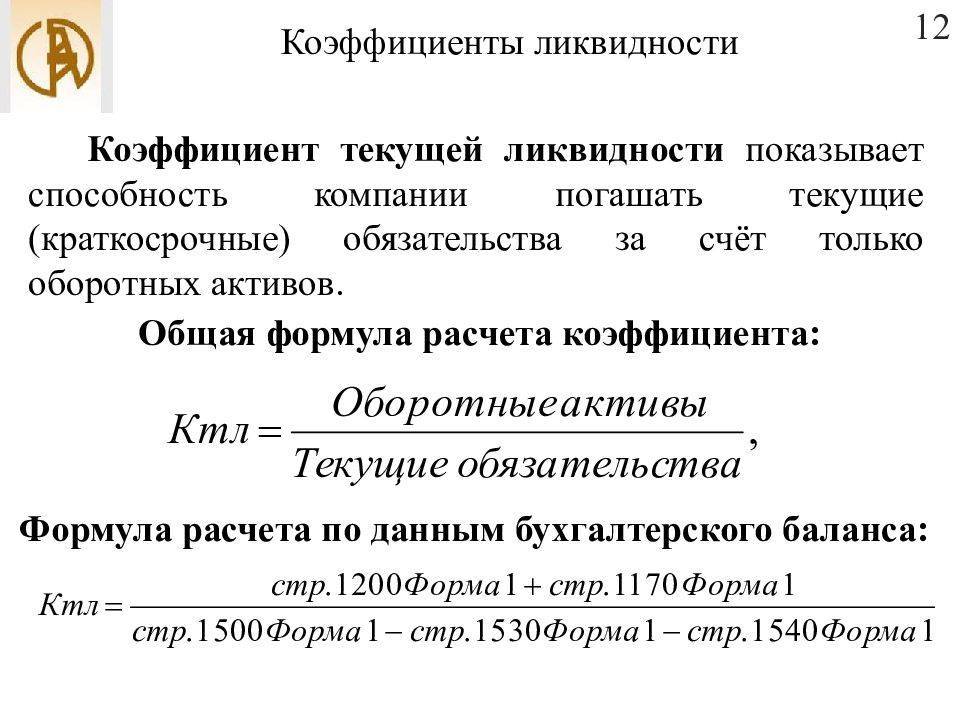

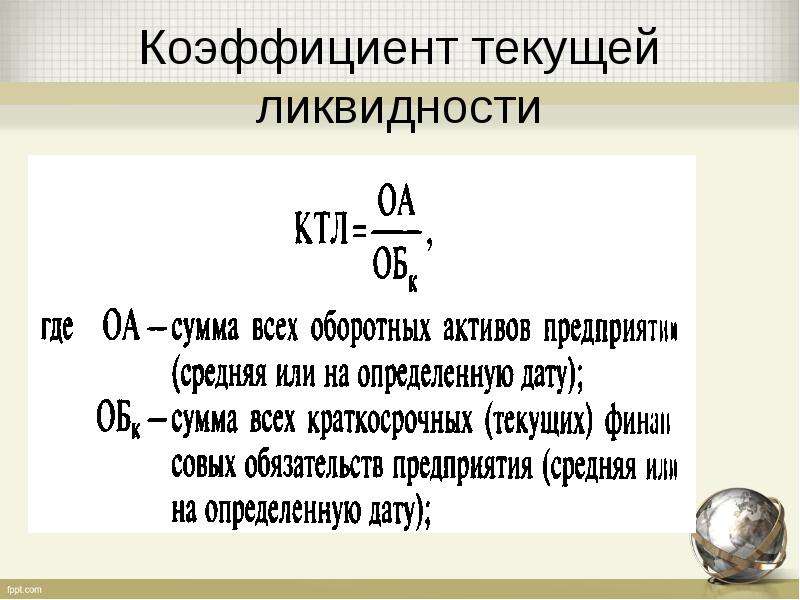

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл = оборотные активы / краткосрочные обязательства

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платёжеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. К высоколиквидным текущим активам не относят материально-производственные запасы, потому что, если их срочно продать, мы получим сильные убытки. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + остаток на счетах) / текущие краткосрочные обязательства.

Нормой считается, если коэффициент ≥ 1.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (остаток на счетах + краткосрочные финансовые вложения) / текущие краткосрочные обязательства.

Нормальным считается, когда этот коэффициент по крайней мере ≥ 0,2.

Способы совершения сделок

Существует два основных метода:

Котировочные заявки способствуют формированию моментальной ликвидности рынка. При этом прочие участники торгов могут в любой момент продать либо купить то или иное количество активов. Весь вопрос будет состоять в цене, в соответствии с которой возможно осуществить сделку.

Чем больше торгуемому активу выставлено котировочных заявок, тем выше будет его моментальная ликвидность. Благодаря рыночным заявкам другие участники рынка могут продать либо приобрести то или иное число активов по предпочтительной стоимости. В данном случае вопрос состоит во времени осуществления сделки. Чем больше число рыночных заявок, тем выше ликвидность торгового инструмента.

Что такое ликвидность простыми словами

Ликвидность представляет собой способность активов превращаться в денежные средства без каких-либо потерь. Чем быстрее актив преобразуется в деньги, тем он ликвиднее.

Проще всего суть этого термина можно понять на простом примере. Допустим, у вас есть несколько активов: недвижимость, вклад в банке до востребования и ценные бумаги. Какой из них будет ликвиднее? Чтобы ответить на этот вопрос, необходимо понять, что из перечисленного можно быстрее реализовать или превратить в денежные средства без потерь? Недвижимость в настоящее время продать довольно трудно, кроме того, для этого придется осуществить затраты на оформление документации и т.д., не говоря уже о существенных временных затратах.

Что касается возможности продажи ценных бумаг, то на это влияет множество факторов: их вид, срок погашения, ситуация на рынках, курсы валют, котировки и т.д. В любом случае, очевидно, что на их реализацию потребуются значительные моральные и финансовые затраты.

Вклад до востребования подразумевает вложение денежных средств в банк с возможностью их снятия в любой момент. Соответственно, этот актив наиболее ликвиден, поскольку вы можете преобразовать вклад в наличные деньги в кратчайшие сроки, не понеся при этом никаких затрат. И если вам могут понадобиться деньги в ближайший момент времени, то он является наилучшим вариантом из предложенных.

Здесь же отметим одно из центральных правил в инвестировании, связанное с понятием ликвидности: чем выше уровень ликвидности, тем ниже доходность и ниже риск.

Обратимся к нашему примеру. Вклад до востребования, как мы выяснили, – наиболее ликвидный актив. Вместе с тем, он является и наименее доходным. Как правило, процентная ставка в банках по нему минимальная. Соответственно, этот актив является и наименее рискованным. Т.е. риски потери денежных средств в этом случае сведены практически к нулю.

Инвестиции в недвижимость являются более доходными, но и более рискованными. Всегда существует вероятность падения стоимости жилья в цене. Наконец, инвестиции в ценные бумаги – наиболее рискованный вид вложений. Ведь крайне сложно определить, как будут меняться, допустим, котировки акций на бирже. Соответственно, здесь наблюдаются и самые высокие риски. Риск, таким образом, выступает как плата за высокий доход.

Знание основ ликвидности важно не только для индивидуального инвестирования, но и для функционирования банков и компаний

Ликвидность баланса предприятия

По сути, ликвидность баланса измеряет способность организации оплачивать свои долговые обязательства только за счет собственных ресурсов.

Инвесторы могут оценить платежеспособность и финансовую стабильность компании, изучив бухгалтерский баланс.

В рамках анализа коэффициентов ликвидности специалисты выполняют следующие действия:

- Сгруппировать все имеющиеся у компании активы и обязательства;

- Классифицировать активы по степени их реализации;

- Классифицировать обязательства по срокам их погашения;

- Сопоставить все показатели и сделать однозначные выводы.

Руководство компетентной компании периодически проводит собственные исследования, чтобы найти все слабые места и перенаправить ресурсы в эти области. Владельцы организаций оценивают структуру своего капитала и инвестируют имеющиеся активы с целью максимизации производительности во всех сферах деятельности.

Руководство компании часто оценивает эффективность распределения средств перед закрытием сделки. В данном случае исследование проводилось исключительно для того, чтобы определить, сможет ли компания выплатить всем своим кредиторам имеющийся капитал.

Инвестиционные потенциалы часто путают термины платежеспособность и ликвидность. Платежеспособность является частью более широкого понятия эффективности финансовой политики. С помощью оценки ликвидности баланса можно выяснить, в каком положении находятся расчеты на данный момент и в будущем.

В целом платежеспособность предприятия состоит из двух составляющих:

- Организационная эффективность. Этот параметр можно использовать для оценки имиджа компании и ее привлекательности для инвестиций.

- Эффективность баланса. Данный компонент отражает качество управления активами компании со стороны высшего руководства.

Подход 3. Определяем коэффициенты ликвидности за период

Ликвидность из третьего подхода оценивается двумя коэффициентами:

- платежеспособности за период времени;

- общей задолженности.

Первый вычисляется по денежным потокам, а второй по выручке и средним обязательствам. В первом оценивается, в какую сторону работает «денежный насос» – закачивает деньги в организацию или, наоборот, выкачивает их из нее. Второй показывает, за сколько месяцев компания рассчитается по текущим долгам, если выручка останется прежней и будет целиком направляться на их покрытие.

Вот подробности про эти показатели.

Коэффициент платежеспособности за период времени (Кпл.)

Какая формула:

Кпл. = (Остаток денег на начало периода + Поступления за период) ÷ Платежи за период = (4450 ОДДС + 4110 ОДДС + 4210 ОДДС + 4310 ОДДС) ÷ (4120 ОДДС + 4220 ОДДС + 4320 ОДДС)

где ОДДС – отчет о движении денежных средств.

Какой норматив: ≥ 1.

Что характеризует: сколько рублей денежного притока вместе с начальным остатком приходится на каждый рубль оттока. Если поступлений больше, чем платежей, значит, тот самый «денежный насос» качает деньги внутрь компании.

Этот показатель принципиально отличается от предыдущих. Его задача диагностировать проблемы с так называемой технической неплатежеспособностью. Она возникает, когда, например, дебиторы задерживают с оплатой, а кредиторы не идут на уступки и требуют деньги без задержек. В подобной ситуации даже при нормальных значениях показателей ликвидности предприятие не может покрыть свой долг.

Коэффициент общей задолженности (Кобщ.з.)

Какая формула:

Кобщ.з. = (Средние долгосрочные обязательства + Средние краткосрочные обязательства) ÷ Среднемесячная выручка = ([1400 ББн.п. + 1400 ББк.п.] ÷ 2 + [1500 ББн.п. + 1500 ББк.п.] ÷ 2) ÷ (2110 ОФР ÷ 12)

где ОФР – отчет о финансовых результатах.

Какой норматив: его нет.

Что характеризует: сколько месяцев понадобится компании, чтобы закрыть все долги при допущении, что:

- на их покрытие направляется вся сумма выручки;

- объемы продаж остаются прежними;

- новые обязательства не возникают.

Понятно, что названные условия в реальности невыполнимы. Но это и не ожидается. Данный показатель является метрикой закредитованности компании. Он дает понимание, сколь сильно организация увязла в долгах и какое гипотетическое время ей нужно, чтобы с ними рассчитаться.

Из всех коэффициентов, рассмотренных в статье, этот – единственный, ожидаемая динамика по которому – снижение. Чем он меньше, тем лучше.

И снова подкрепляем теорию практикой – считаем значения по данным ПАО «НЛМК» (таблица 5).

Таблица 5. Коэффициенты ликвидности за период для ПАО «НЛМК»

Показатель | 2020 | 2021 | Темп роста, % |

Исходные значения, млрд руб.: | |||

остаток денег на начало периода | 26,6 | 47,5 | 178,2 |

суммарные поступления | 630,5 | 1 117,2 | 177,2 |

суммарные платежи | 611,6 | 1 137,4 | 186,0 |

среднегодовые долгосрочные обязательства | 140,9 | 160,3 | 113,8 |

среднегодовые краткосрочные обязательства | 134,8 | 207,3 | 153,8 |

выручка | 437,1 | 792,9 | 181,4 |

Коэффициенты: | |||

платежеспособности за период | 1,1 | 1,0 | 95,3 |

= (26,6 + 630,5) ÷ 611,6 | = (47,5 + 1 117,2) ÷ 1 137,4 | ||

общей задолженности | 7,6 | 5,6 | 73,5 |

= (140,9 + 134,8) ÷ (437,1 ÷ 12) | = (160,3 + 207,3) ÷ (792,9 ÷ 12) |

Значение платежеспособности за период соответствует нормативу. Правда, динамика у показателя отрицательная. Единица или чуть больше указывает на то, что в компании соблюдается баланс по сумме между денежными притоками и оттоками.

А вот динамика отношения суммарных долгов к выручке оптимальна. В 2020-м для полного погашения задолженности за счет выручки требовалось 7,6 месяцев. В 2021-м – только 5,6. Выходит, в сравнении с доходами объем обязательств сокращается.

Что такое коэффициент текущей ликвидности

Коэффициент текущей ликвидности является экономическим показателем, позволяющий получить информацию о соотношении имущественных ценностей фирмы к долговым обязательствам с кратковременным характером. Использование данного аналитического инструмента позволяет определить уровень платежеспособности компании за один отчетный год. Для того чтобы составить все необходимые расчеты, необходимо получить информацию об активах, имеющихся на балансе компании.

Ответив на вопрос о том, что показывает коэффициент текущей ликвидности, следует перейти к рассмотрению сфер, где используется данный аналитический инструмент. К таким сферам можно отнести:

- Оценку инвестиционных проектов с целью снижения риска потери капитала и определения уровня потенциального дохода.

- Анализ финансового состояния компании кредитными учреждениями, выступающими в качестве займодателей. Использование рассматриваемого аналитического инструмента позволяет получить информацию о платежеспособности клиента.

- Анализ компании различными контрагентами. Довольно часто бизнес-партнеры заключают соглашение о предоставлении производственного сырья и расходных материалов в рассрочку. В этой ситуации, поставщик должен получить гарантии получения финансовых средств в течение обговоренного отрезка времени.

В некоторых ситуациях, рассматриваемый показатель может значительно отставать от установленной нормы. В такой ситуации, человеку, проводящему анализ, следует получить сведения о коэффициенте финансового восстановления. Как правило, в расчетах используется срок равный шести месяцам. Проведение подобных расчетов позволяет получить сведения о возможности восстановления платежеспособности компании в ближайшее время. Для составления прогнозов используются специальные экономические формулы. По мнению многих специалистов в данной сфере, использование коэффициента финансового восстановления не всегда позволяет получить точные данные.

Когда рассматриваемый показатель соответствует установленной норме, человеку, проводящему анализ, следует рассчитать показатель возможной потери платежеспособности. Данный показатель позволяет получить прогноз о финансовом состоянии компании на три ближайших месяца. Коэффициент утраты платежеспособности используется с целью предупреждения ситуаций, которые могут оказать отрицательное воздействие на текущую стоимость активов.

Когда размер текущей ликвидности превышает установленный норматив, можно сделать заключение о том, что в данной фирме имеется определенный запас капитала, который был получен через различные внешние источники. С точки зрения займодателя, компании, имеющие высокую текущую ликвидность, обладают крупным фондом, состоящим из оборотных средств. Если оценивать ситуацию со стороны менеджмента, высокая ликвидность активов говорит о нецеленаправленном и нерезультативном применении имеющегося имущества. Данное имущество может быть использовано для получения максимально выгодных ставок по кредитам и займам, что значительно увеличит производственные мощности.

Коэффициент текущей ликвидности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов

Во время проведения экономического анализа финансового благополучия субъекта предпринимательства, необходимо в обязательном порядке учитывать показатель абсолютной ликвидности. Этот индекс позволяет определить размер кратковременных долговых обязательств, которые могут быть погашены в ближайшем будущем. Использование данного аналитического инструмента позволяет получить возможность отказаться от продажи имущественных ценностей компании с целью погашения имеющихся займов.

При вычислении размера коэффициента абсолютной ликвидности активов применяется следующая формула: «(Финансовые средства + инвестиции краткосрочного характера) / текущие кредиты». Для того чтобы использовать данную формулу, следует детально изучить бухгалтерский баланс с целью получения всей необходимой информации. Данный показатель менее популярен в сравнении с другими инструментами экономического анализа. Завышенное значение этого показателя говорит о том, что компания нерационально использует свой финансовый фонд.

Как правило, экономический анализ проводится в конце отчетного года. Данный шаг позволяет определить эффективность использования активов предприятия. Помимо этого, наличие подобной информации позволяет провести сравнение с другими отчетными периодами.

Коэффициент текущей ликвидности по сравнению с другими коэффициентами ликвидности

Другие аналогичные коэффициенты ликвидности могут использоваться в дополнение к анализу коэффициента текущей ликвидности. В каждом случае различия в этих показателях могут помочь инвестору понять текущее состояние активов и обязательств компании с разных сторон, а также понять, как эти счета меняются с течением времени.

Обычно используемый коэффициент кислотной проверки (или коэффициент быстрой ликвидности ) сравнивает легко ликвидируемые активы компании (включая денежные средства, дебиторскую задолженность и краткосрочные инвестиции, за исключением запасов и предоплаты) с ее текущими обязательствами. Коэффициент денежных активов (или коэффициент наличности) также аналогичен коэффициенту текущей ликвидности, но сравнивает только рыночные ценные бумаги и денежные средства компании с ее текущими обязательствами.

Наконец, коэффициент операционного денежного потока сравнивает активный денежный поток компании от операционной деятельности с ее текущими обязательствами.