Вопрос

Иванов является фактическим владельцем доли в уставном капитале российского ООО, а Петров – номинальным владельцем данной доли.Иванов решает подать декларацию в соответствии с ФЗ-140 от 08.06.2015г. и задекларировать имущество, фактическим владельцем которого он является.

1. В соответствии с пп.2 п.1 ст.2 ФЗ-140 «договор номинального владения имуществом – договор, который заключен в соответствии с законодательством иностранного государства ….». А если данный договор заключен в России. Каким обязательным требованиям он должен отвечать, должен ли он еще кем-нибудь удостоверен, кроме подписей Иванова и Петрова?

2. Какова схема перехода прав на данную долю от Петрова к Иванову.

Что такое номинальный держатель акций?

Действия специалиста этой ниши регламентируются большим количеством положений, которые указаны в федеральном законодательстве РФ. Любая сделка подкрепляется договорным соглашением, обязательно содержащим следующие пункты:

- вознаграждение, выплачиваемое НДА;

- права по отношению к бумагам;

- ответственность;

- тонкости ведения отчетной документации.

Законодательство предусматривает, что в случае, если поверенное лицо будет признано банкротом, ценные бумаги не могут быть применены в качестве средства исполнения долговых обязательств. Акции возвращаются его реальному держателю в 7-дневный период, и происходит это безоговорочно. А что касается самого соглашения, то его расторжением можно заняться в удобное время.

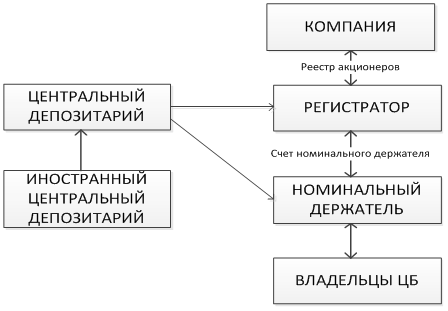

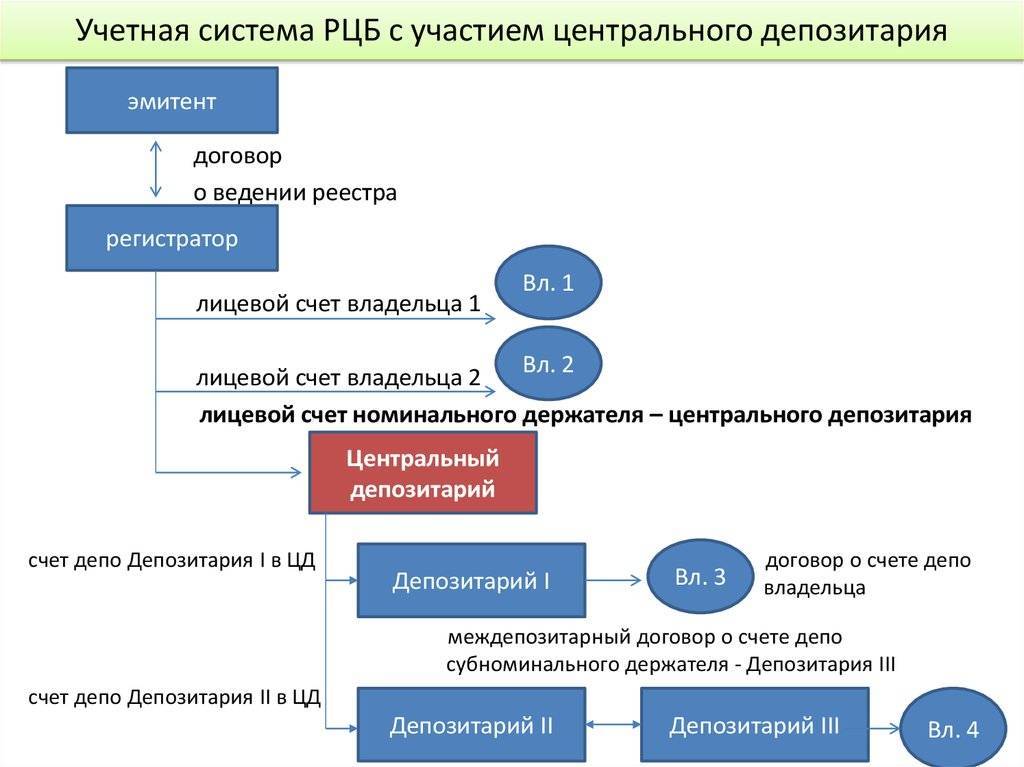

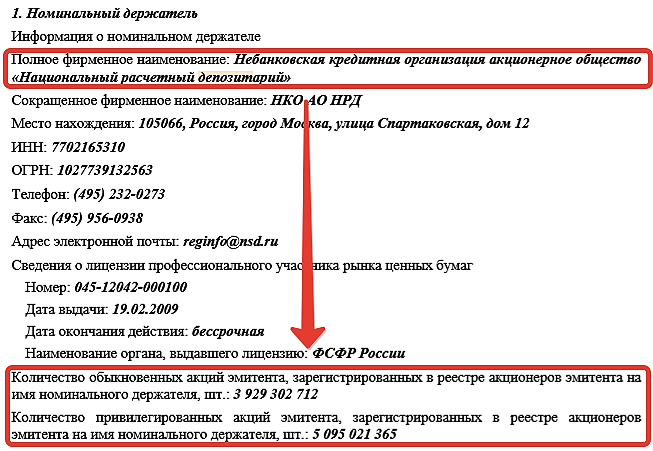

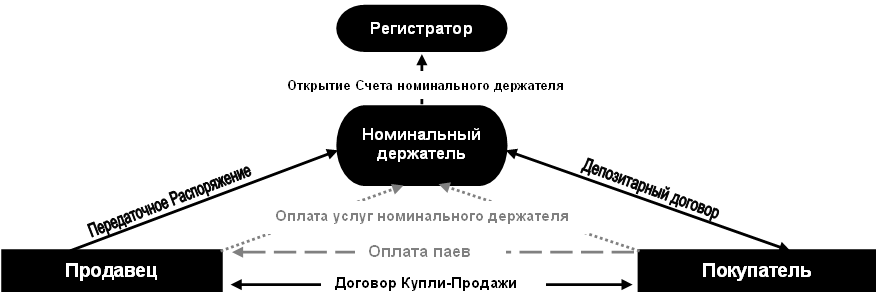

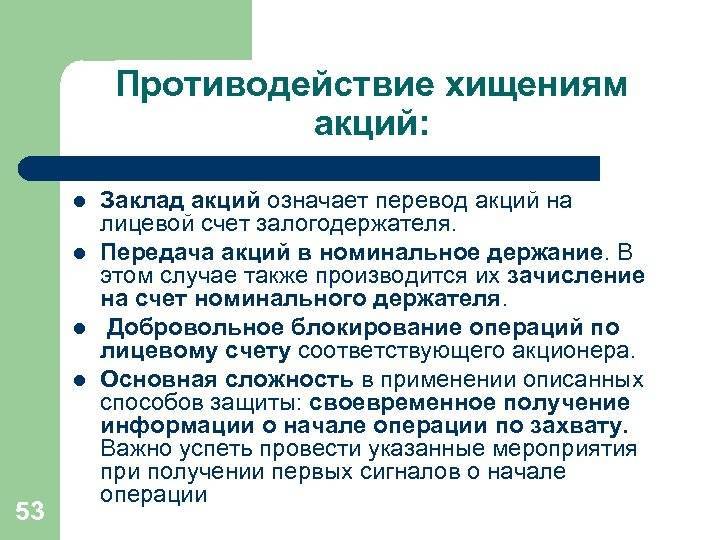

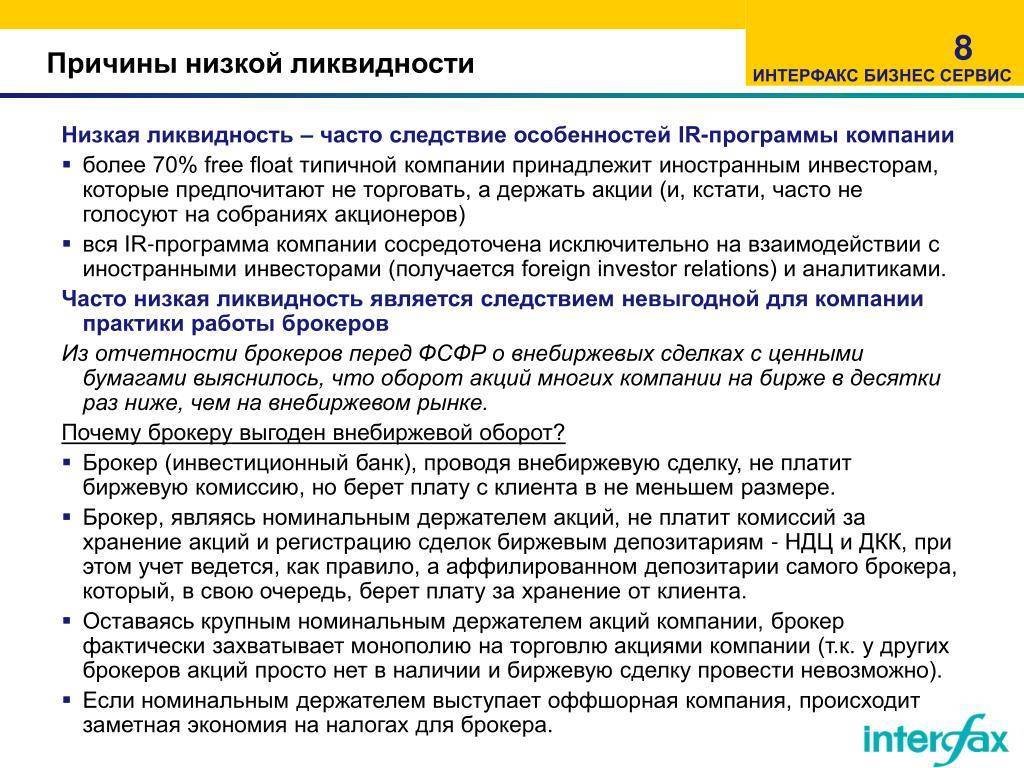

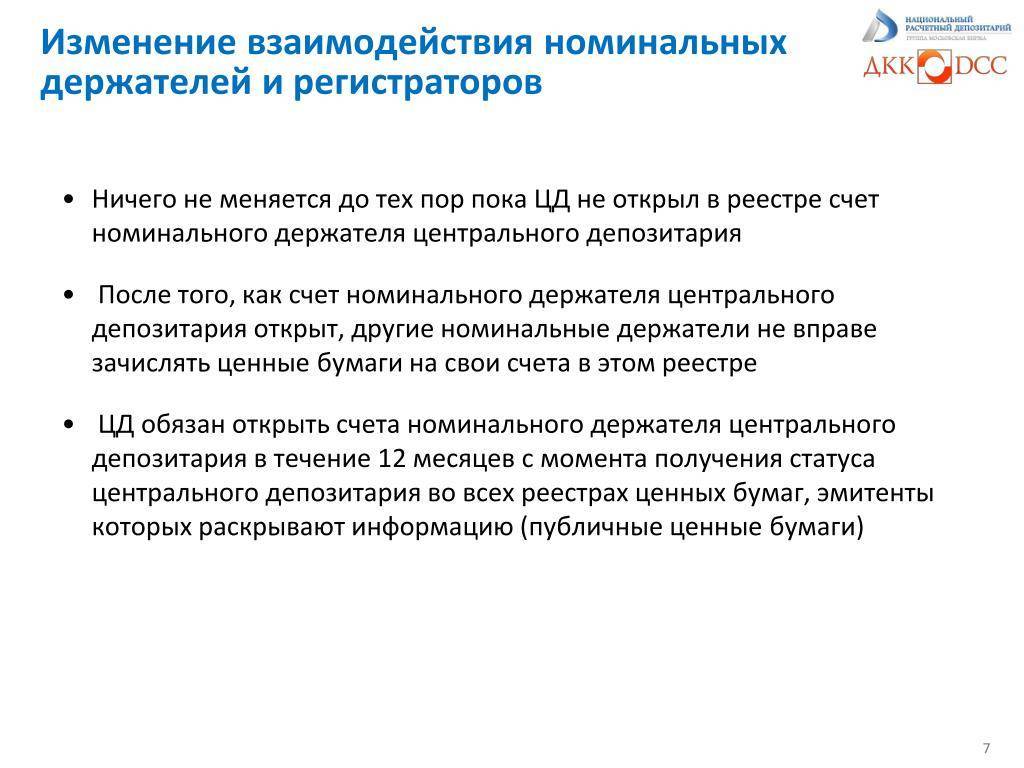

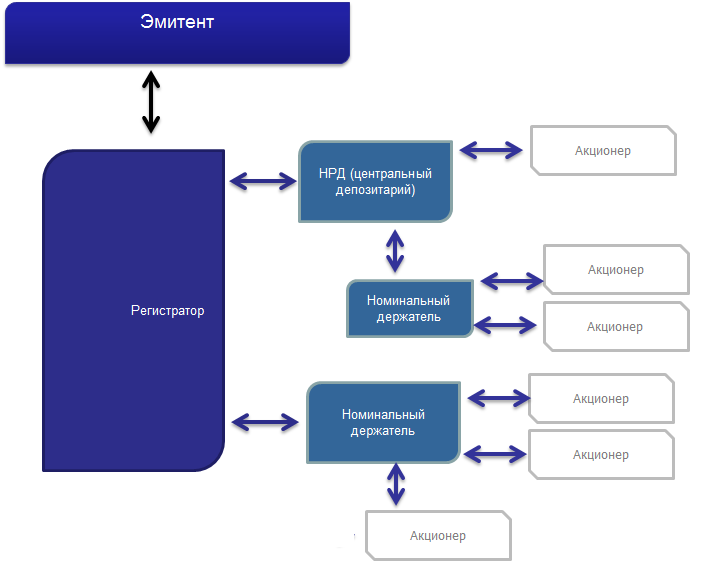

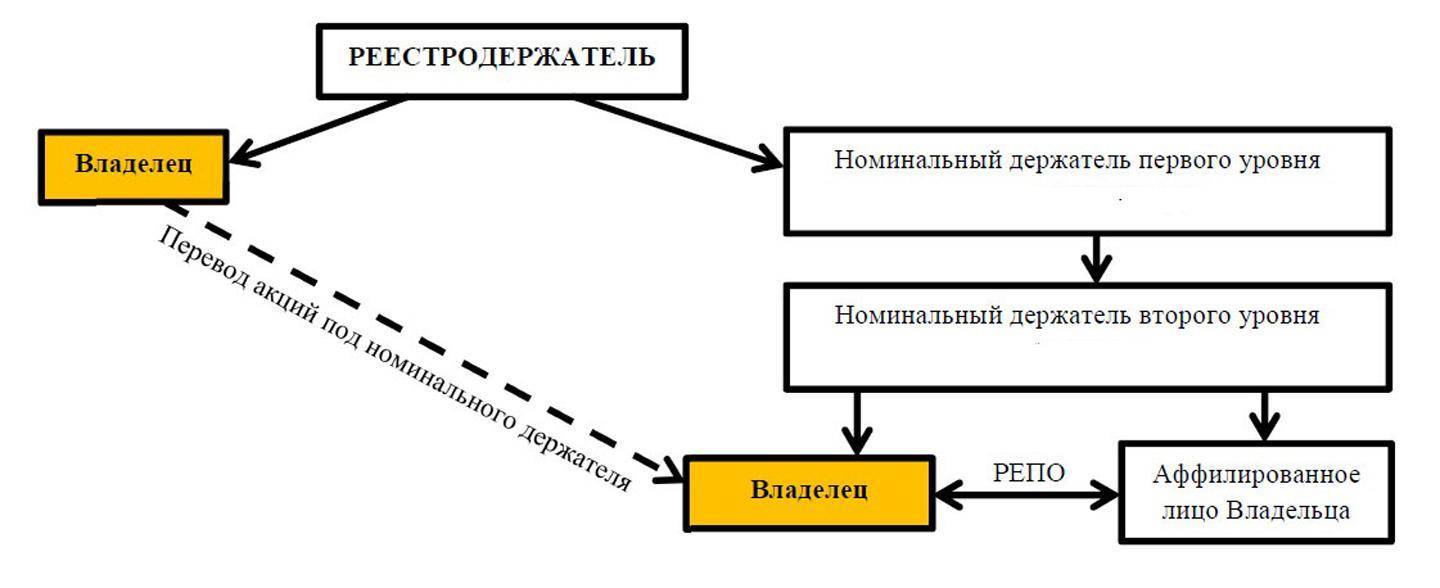

Благодаря схеме номинального держания в реестре акционеров будет указан не фактический владелец, а номинальный держатель ценных бумаг. В ряде случаев номинальным держателем в реестре акционеров может выступать только центральный депозитарий, которым в России является НКО ЗАО «Национальный расчётный депозитарий», относящийся к группе компании «Московская Биржа». НКО ЗАО «НРД» работает как депозитарий с организациями, которые осуществляют профессиональную деятельность на рынке ценных бумаг и имеют лицензии. В частности, НРД открывает депозитариям счета номинального держателя. Владелец ценных бумаг может открыть счёт в депозитарии «Х». Ценные бумаги будут находится под двойным номинальным держанием. В результате ни реестродержатель, ни первичный номинальный держатель, на счетах которого будут учитывать ценные бумаги в реестре, не будут знать фактического владельца.

В нормах современного российского законодательства отмечено, что доверенное лицо имеет право держать у себя две разновидности счетов – коллективный и персональный. Во многих странах такая практика пользуется особой популярностью.

- Счет коллективного типа. В рамках этого счета происходит отражение суммарного числа ценных бумаг держателя и общих сведений о них. Данная практика имеет целью сокращение числа расчетных манипуляций и абсолютное совершенствование работы поверенного лица. Помимо этого, происходит сокращение совокупных затрат и рисковых факторов. Недостаток подхода состоит в невозможности отличий активов разных владельцев друг от друга.

- Индивидуальный счет. Он содержит на учете акции, которыми владеет только один клиент. Число счетов пребывает в строгой пропорции с количеством нанимателей. В реалиях российской экономики этот подход эксперты считают оптимальным. С другой стороны, за счет подобных действий для продуктивной работы НДА создается несколько «камней преткновения».

Таким образом, номинальный держатель ценных бумаг – это лицо, за которым закреплено определенное количество обязательств.

За пределами биржи, торговля документарными товарами также несет в себе огромные капиталовложения. Одна из возможностей держателя ценных бумаг – это их продажа. Произойти это возможно и без размещения на торговой площадке.

Оформляется внебиржевая продажа собственноручно, путем заключения юристом соответствующего договора на передачу материального, а также получения вместо него определенной суммы, либо указанием других условий передачи прав.

Документируется такая продажа не только контрактом, но и регистрацией в специальном учреждении – регистраторе. Таким названием именуется юридическое лицо, имеющее лицензию на закрепление всех сделок, связанных с реализацией и передачей прав по определенным ценным бумагам. Задача подобного регистратора – сопровождение сделок и передача полученных результатов в учетную запись держателей акций/облигаций или другого рода документации.

Благодаря наличию реестров владельцев, акции никогда не потеряются, и могут быть найдены потенциальным покупателем. Таким же образом данные сделки контролируются и налоговыми службами, которые обязаны взыскать с продавца налог на полученную им прибыль в бюджет государства.

Подход к регистрационной деятельности может быть разным. Так, например, в России существует порядка 40 представителей данной отрасли. В РК же, в Казахстане, все подобные обязанности ложатся на плечи Единого Регистратора ценных бумаг, располагающего сетью представителей.

Что такое номинал акции и номинальный держатель – кто это?

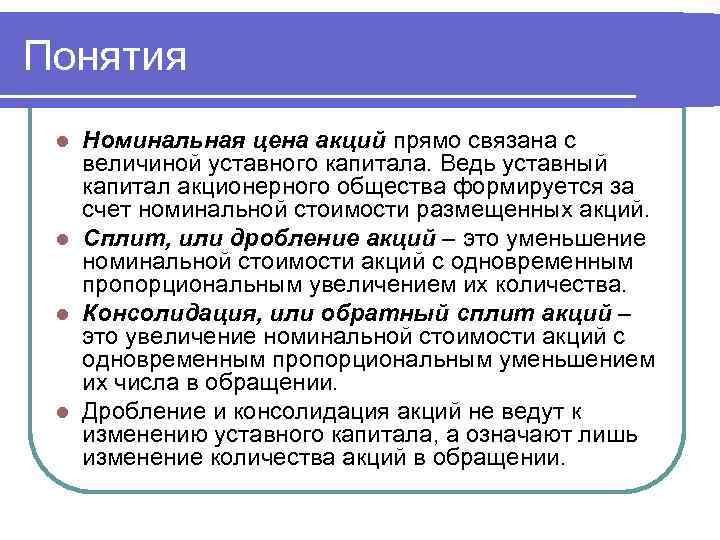

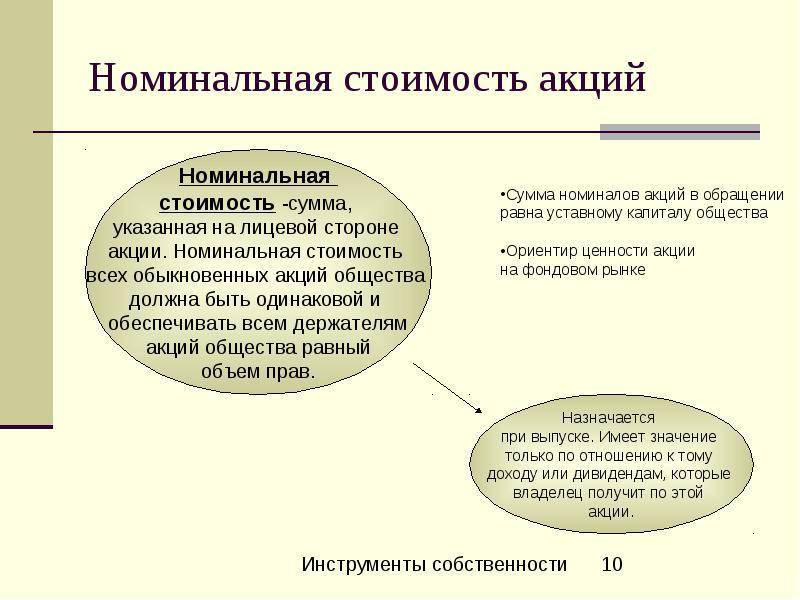

Выпущенная акция имеет начальную цену, как правило, зафиксированную на ценной бумаге. Хотя в некоторых странах, например, Америке и Японии, цифры номинала на акции не наносят.

По паритетной стоимости бумаги учитываются единожды — когда распределяются среди учредителей.

Таким образом, номинальная стоимость акции — это равное для всех ЦБ значение, оно считается как Уставной Фонд эмитента, поделенный на число акций выпуска.

Стоимость и курс акции

Начальная стоимость носит формальный характер, при сделках учет бумаг осуществляется в эмиссионном эквиваленте, который невозможен ниже номинального значения.

В инвестиционной среде номинал акции — это относительно неизменная величина, а вот цена и курс бумаг на бирже меняются постоянно. Курс или котировка акции — это коэффициент, равный отношению: (рыночная цена акции/номинал) х 100%.

Изменение начальной стоимости акции

Компании не имеют право выпускать новые акции меньшего номинала, чем первичные. Однако это правило обходят, выводя на рынок бумаги с объявленной ценностью, которые учитываются не как доля УК, а как часть акционерного капитала.

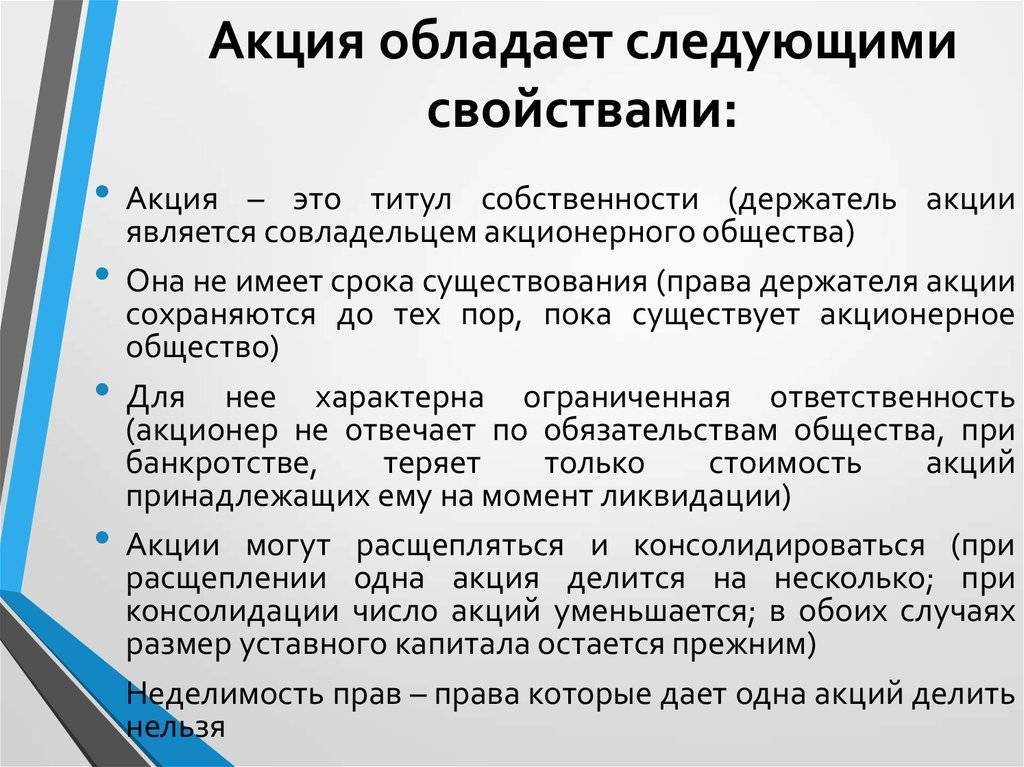

Номинал ценных бумаг может измениться в случае:

- перевыпуска всех акций;

- процедуры расщепления;

- процесса консолидации.

При уменьшении номинала старые бумаги заменяются новыми, а дивиденды на 1 акцию снижаются, но не пропорционально коррекции номинальной стоимости. Поэтому доходы вкладчиков обычно не страдают.

Консолидация проводится при значимом падении курса, это дает возможность эмитенту снизить расходы на содержание бумаг. Одновременно инвесторы спешат избавиться от вкладов в объединенные акции.

Номинальный владелец акции

В международной практике номинальный держатель акций — это посредник, одобренный или зарегистрированный держатель акций от имени фактического владельца иначе бенефициарного собственника.

В постсоветские времена поверенные стихийно стали появляться с началом приватизации. Их роль была связана с защитой прав новых акционеров, когда владельцы ценных бумаг при регистрации сталкивались с препятствиями со стороны эмитентов. В результате, акционеры начали объединяться и выдвигать кандидата — лицо, которое выражало их интересы.

Первые номинальные владельцы в России

Востребованность в представителях повлекла появление наемных специалистов. В 1996 г. правовая брешь в сфере взаимоотношений между участниками рынка ценных бумаг была закрыта законодательным актом. Учитывая малый срок развития рыночной среды в РФ, юридическая база для описания деятельности номинального держателя до сих пор несовершенна.

Назначенный владелец также называется номинальным акционером. Им может быть физическое или юридическое лицо. Брокеры практикуют создание компаний на роль номинального акционера, это упрощает оперирование ценными бумагами от имени клиентов.

Современные номинальные российские держатели

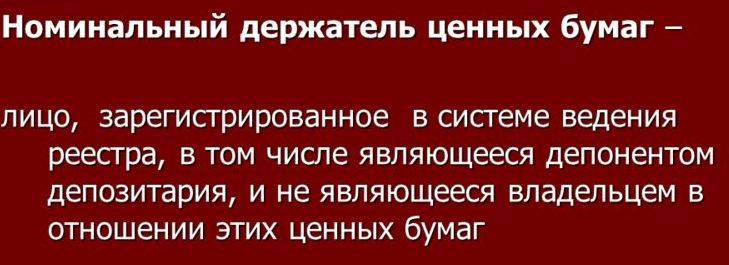

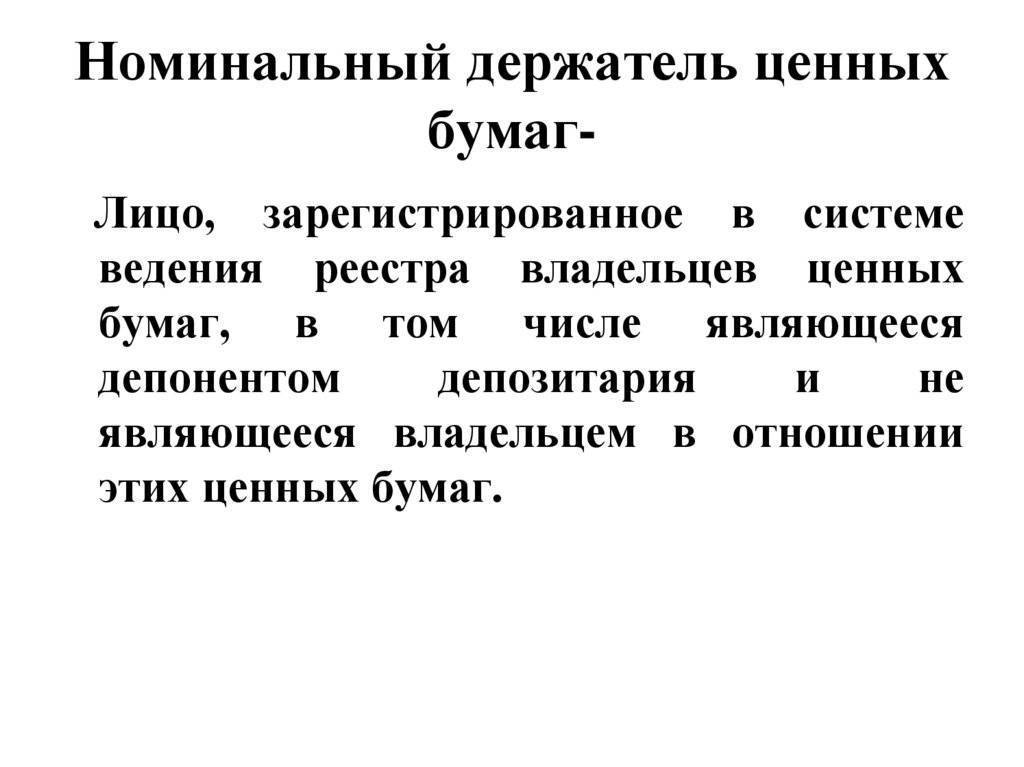

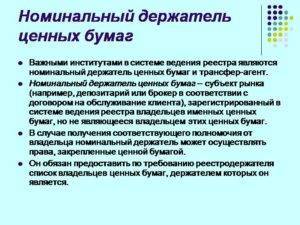

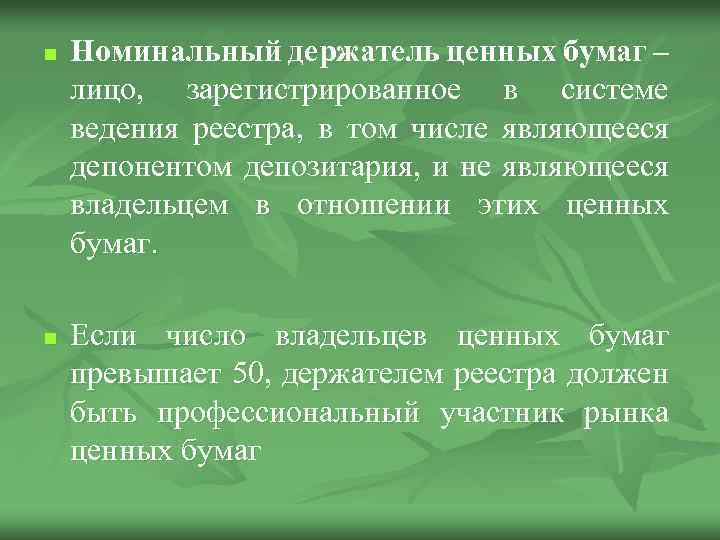

В России деятельность посредников регулируется 8 статьей ФЗ о «Ценных бумагах» пункт 2. Согласно закону, номинальным держателем признается зарегистрированное в реестровой системе лицо, которое не владеет доверенными ему акциями.

Такими держателями на РЦБ могут быть:

- Депозитарии — лицензированные ИП, имеющие право хранить и учитывать акции. Фактический владелец ЦБ должен зарегистрировать депозитария в системе реестров.

- Депозитарии — депоненты другого депозитария по договору относительно акций клиента, если это не противоречит ранее заключенным договорам с владельцем бумаг. Депонент не отвечает за действие другого депозитария, если отношения возникли по письменному указанию клиента. В противном случае, депонент отвечает за дополнительного участника схемы, как за себя.

- Профессиональные участники — брокеры, могут представлять клиента как юридические или физические лица. По мнению профессионального альянса ПАРТАД, у брокера нет прав становиться номинальным держателем, но в этом качестве посредника можно внести в реестровую систему.

Брокер действует от имени фактического владельца бумаг по договору комиссии или поручения. В первом случает посредник работает за процент. Во втором как поверенный, тогда регистрация в реестре не нужна.

Ценные бумаги хранятся на:

- коллективных счетах, объединяющих дела нескольких клиентов;

- индивидуальных счетах для единственного клиента.

Хозяин ЦБ может наделять номинального держателя бумаг обширными полномочиями, однако в законодательном порядке переход акций во владение поверенного исключен. Этот момент надежно защищает права владельца, даже если договор с представителем не оговаривает право собственности.

Получить консультацию

Возможные правовые последствия

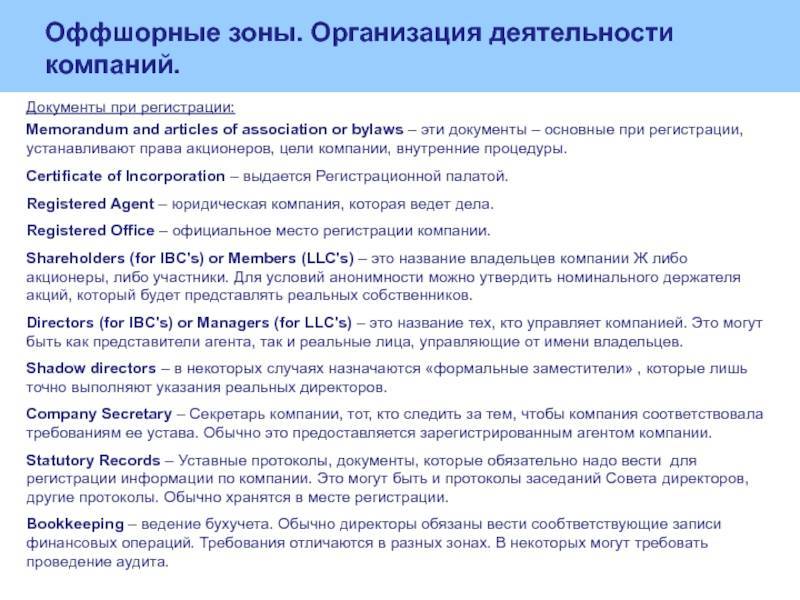

Основой задачей контролирующих органов по отношению к номинальным владельцам есть установка фиктивного характера их деятельности и прямой связи с бенефициарами, которые могут работать в той же компании на основании генеральной доверенности или трудового контракта.

При правильном подходе к составлению учредительных и прочих документов факт номинальной деятельности установить достаточно сложно. Поэтому широкое распространение получили косвенные методы проверки, позволяющие собрать достаточно информации для начала следственных действий и официальных запросов. На официальном уровне подобные действия часто отрицаются, но фактически они используются правоохранительными и налоговыми органами всех стран, включая Российскую Федерацию, Германию и США.

В качестве примера можно привести такой косвенный метод проверки как подтверждение факта личного общения актуального директора (или топ-менеждера) с фактическим учредителем. Дело в том, что многие сервисы по работе с оффшорными зонами имеют пакет уже зарегистрированных компаний с полым набором документов и доверенностей, уже с реальными с подписями номинальных владельцев, акционеров, директоров и других должностных лиц. Появляется возможность произвести передачу управления без выезда непосредственно к месту регистрации и если новый управляющий не сможет доказать факт личного общения (пересечение таможенной границы или приезд учредителя) или обмена документами − это и будет прямым доказательством факта скрытого владения.

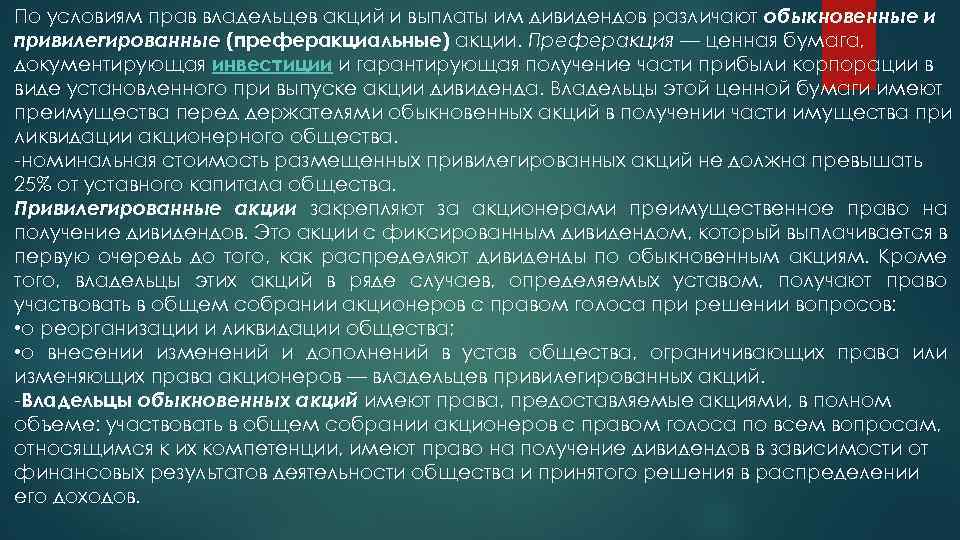

Виды обыкновенных акций

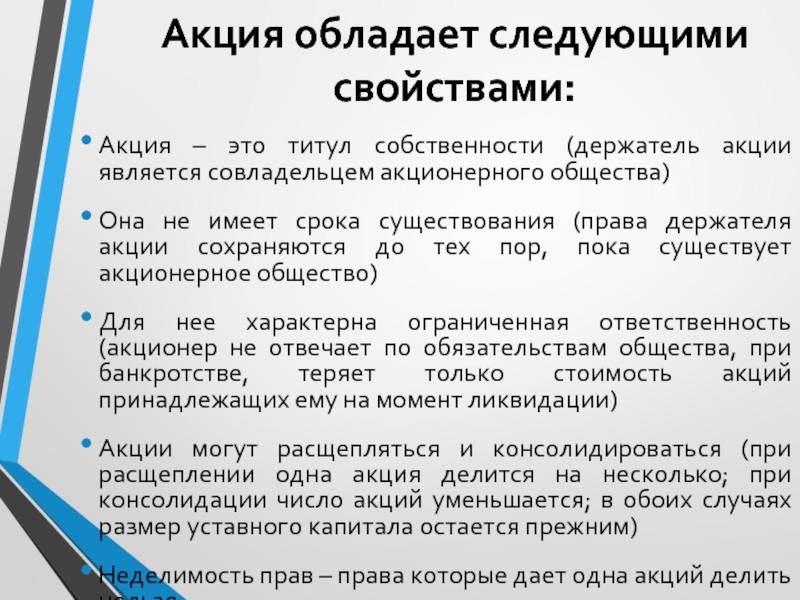

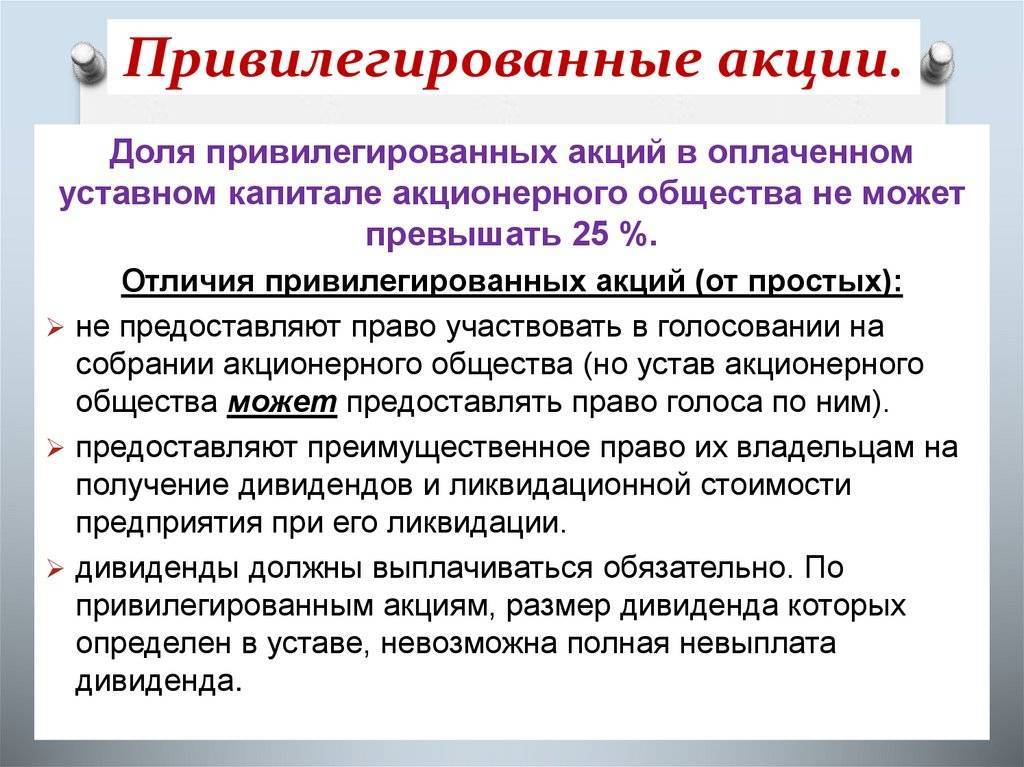

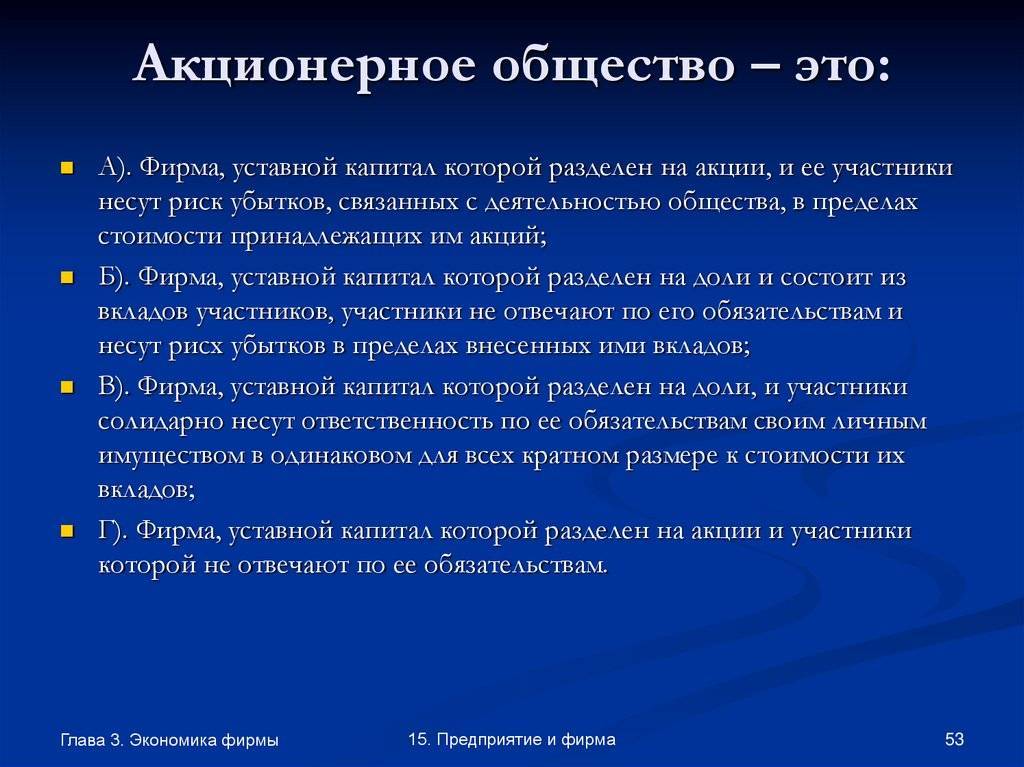

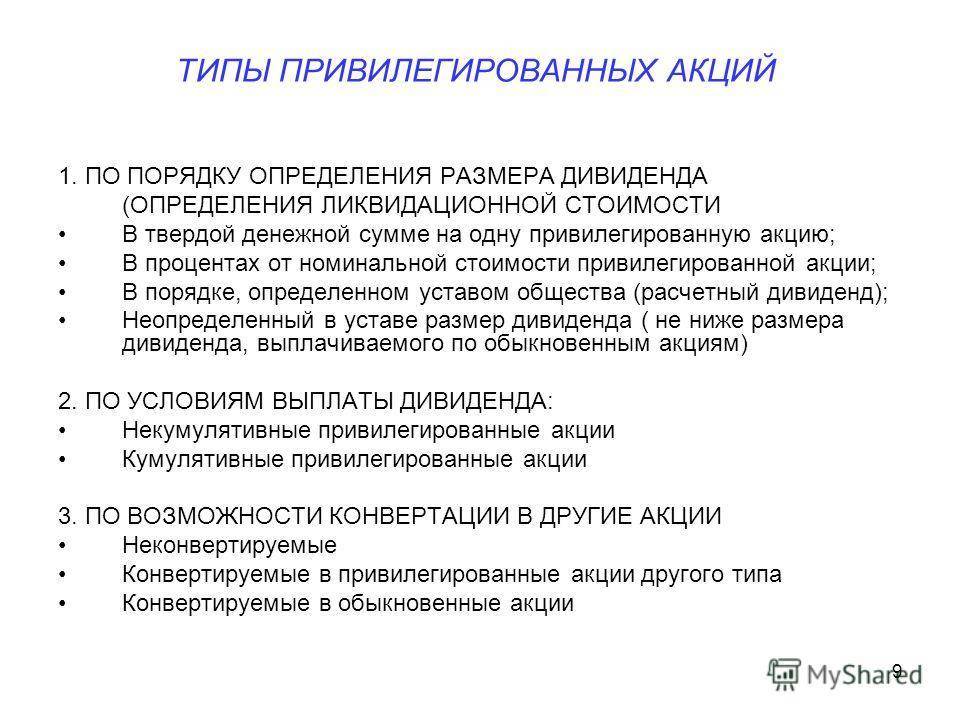

Акции бывают обыкновенные и привилегированные. Первые (обыкновенные) всегда дают право голоса на собрании акционеров. Вторые (привилегированные), как правило, не дают право голоса, зато по ним в первоочерёдном порядке выплачиваются дивиденды. Строго говоря: обыкновенные и привилегированные — это и есть «виды акций».

Когда становится понятно, что такое обыкновенные акции, нужно изучить их типы. Под понятием «типы» мы подразумеваем не строгий термин, а, скорее, деление акций на основе экономических критериев. Эти типы отличаются соотношением прибыли и инвестиционных рисков, ростом стоимости, ликвидностью, размерами дивидендов, локацией и надёжностью эмитентов, а также другими показателями.

Голубые фишки

Это ценные бумаги надёжных, популярных у инвесторов компаний, которые давно работают на рынке и имеют высокую стоимость активов. Чаще всего они отличаются стабильными, но небольшими дивидендными доходностями. Впрочем, по некоторым «голубым фишкам» дивиденды могут не выплачиваться довольно долго, но бывает и наоборот — когда «голубые фишки» платят щедрые дивиденды.

Кстати, «голубыми фишками» называют лучшие бумаги — в казино так обозначают самые ценные ставки.

Как правило, чем надёжнее эмитент, тем ниже доходность активов. Включать бумаги с невысокими доходностями в портфель стоит для того, чтобы повысить степень защищённости в период кризиса.

Акции роста

К этому типу относятся обыкновенные акции, ценность которых будет увеличиваться в будущем (обычно в перспективе нескольких лет). «Будет» здесь не обязательство, а надежда. Часто акциями роста считают недооценённые акции молодых, быстро развивающихся компаний, которые внедряют новые технологии или разрабатывают ноу-хау. Держатели таких активов не получают дивиденды: в период роста руководство наверняка направит прибыль на развитие.

Для удобства разновидности обыкновенных акций по их инвестиционной привлекательности приведены в таблице:

Вид акций | Кто выпускает | Особенности |

Доходные (высокодивидендные) | Молодые компании, осваивающие новые рынки. | Доходность выше, чем у голубых фишек, а цена ниже. При высоких оборотах и стабильной прибыли дивиденды могут увеличиваться. |

Акции стоимости | В эту категорию могут попасть акции любой компании. Причины: падение продаж в предыдущем отчётном периоде, скандал, другие факторы, которые сложно спрогнозировать. | Низкий показатель P/E (отношение стоимости к годовой прибыли). Стоят дешевле аналогов на рынке. Риск: цена может надолго остаться заниженной. |

Циклические | Производители автомобилей, строительные фирмы, другие предприятия, которые выпускают товары длительного пользования (дискреционные). | Цена зависит от состояния экономики и может резко изменяться. В период экономического роста дорожают, в кризисы и периоды спада — дешевеют. |

Защитные | Пищевые или фармацевтические компании. | Не реагируют на изменения в экономике. Подходят для диверсификации. |

Спекулятивные обыкновенные | Молодые компании в стадии становления. | Высокорисковые активы с высоким потенциалом роста котировок. |

Центовые (копеечные) | Низколиквидные предприятия. | Спекулятивный актив с низкой стоимостью. |

Кто это такой

Законодательные аспекты деятельности НДА

Номинальные держатели работают в соответствии с определенными нормативными документами. Так, постановление ФК от 18 июля 2001 г. № 14 требует специальной депозитарной лицензии.

Она наделяет депозитарий функциями посредника, запрещая при этом заниматься какой-либо другой деятельностью. Порядок лицензирования регламентирован постановлением ФКЦБ РФ от 15 августа 2000 г. № 10.

Отдельного упоминания заслуживает наличие у номинального держателя филиалов. В этом случае в силу вступает распоряжение ФК от 26 марта 2001 г. № 7 «Об особенностях работы регистратора, имеющего филиалы».

Кто может быть НДА

Получить лицензию депозитария и возможность распоряжаться активами может индивидуальный предприниматель. Брокер тоже имеет на это право, но его полномочия как депозитария будут сильно ограничены. Он может регистрировать акции на свое имя, но не более того.

Права и обязанности номинального держателя акций

Отношения, комиссионные сборы, а так же права и обязанности фактического владельца и его посредника, регламентируются договором.

Договор вменяет НДА следующие обязанности:

- Полностью передавать контроль над акциями в течение 7 дней.

- Действовать только в интересах владельца акций.

- Сохранять конфиденциальность собственника ЦБ.

- Своевременно предоставлять всю необходимую информацию.

Помимо обязанностей, у номинального держателя подразумеваются следующие права:

- Депозитарий имеет довольно большую свободу при ведении акций.

- В договоре присутствует раздел о «пакете прав», которые предоставляются депозитарию. Этот пункт индивидуален для каждого отдельного случая.

Какие счета может эксплуатировать

Вариантов счетов всего два:

- Коллективный. Не самый удобный, в России практически не используется. Трудности заключаются в трудности идентификации реального собственника, так как на счете числятся ценные бумаги всех нанимателей.

- Индивидуальный. Используется чаще всего. На счету числятся ЦБ конкретного владельца и информация о них. Это облегчает работу и составление отчетности.

Плюсы и минусы услуг НДА

Услуги посредника подразумевают большое количество плюсов для их реального собственника:

- Сохранение конфиденциальности.

- Освобождение времени. Номинальный держатель берет на себя все обязанности, касающиеся ведения акций, а так же обязуется регулярно предоставлять отчет.

- Выгодное использование ценных бумаг. Депозитарий действует только в интересах собственника, в силу опыта он лучше ориентируется на фондовом рынке.

К сожалению, не избежать и минусов:

- Присутствует риск нарваться на неквалифицированного специалиста.

- После передачи акций собственник не сможет напрямую ими распоряжаться, только через номинального держателя.

- Обязательна выплата комиссионных.

Держатели акций

НДА необходимы в тех случаях, когда владелец активов хочет скрыть свое присутствие на рынке акций.

Кто может ими быть

Номинальный держатель активов не обладает правом собственности на вверенные ему ценные бумаги. Однако он может распоряжаться ими в соответствии с условиями, прописанными в договоре между нанимателем и доверенным лицом. Представлять интересы владельца активов могут:

Брокер. Этим участником рынка может быть как юридическое, так и физическое лицо. Брокер является посредником между продавцом и покупателем активов. Чтобы осуществлять данный вид деятельности законным способом, необходимо иметь разрешение. Брокер может действовать на основании договора поручения или договора комиссии.

- Депозитарий. В соответствии с требованием законодательства Российской Федерации данный участник сделки должен быть зарегистрирован в качестве ИП. Депозитарий обязан иметь лицензию, позволяющую ему хранить активы. Владелец акций регистрирует свое доверенное лицо в специальном реестре. Депозитарий имеет больше полномочий, чем брокер. Но при этом ему запрещено заниматься каким-либо другим видом деятельности.

Чтобы выполнять функции номинального держателя акций, необходимо получить профессиональную подготовку. НДА должен принимать решения самостоятельно.

Права

За номинальным владельцем акций могут быть закреплены такие права, как:

- Ценнобумажное правонаделение. Владелец активов должен внести в договор пункт о пакете прав, которые он предоставляет своему доверенному лицу.

- Договорное. Акции передаются поверенному, который распоряжается ими по собственному усмотрению.

- Персональная собственность. В некоторых государствах, например в Бразилии, даже на коллективном счете можно определить владельца тех или иных активов.

- Общая собственность. Право применяется при использовании коллективного счета.

Современное законодательство защищает нанимателя от перевода активов в собственность доверенного лица. Вне зависимости от того, насколько юридически грамотно составлен контракт, НДА не сможет стать владельцем вверенных ему акций.

Обязанности

Направления, по которым доверенное лицо обязано осуществлять свою деятельность:

Проведение финансовых операций.

Действие в интересах владельца акций. Несмотря на то что поверенный имеет право действовать на свое усмотрение, он всегда должен соглашаться на выполнение только тех операций, которые принесут финансовую выгоду нанимателю.

Обеспечение конфиденциальности. Номинальный держатель не должен допускать утечки сведений или умышленно разглашать информацию, связанную с вверенными ему активами.

Предоставление акционеру точных данных о ходе операций по первому запросу клиента

В обязанности поверенного также входит своевременное предоставление важной информации хозяину активов.

Могут быть и другие обязанности, предусмотренные контрактом. Каждый НДА должен поставить ценные бумаги на учет на забалансовый счет. В случае банкротства НДА или наложения ареста на его имущество акции не должны стать средством погашения задолженностей. При аресте счетов брокера или объявлении его банкротом акции передаются клиенту в течение 7 дней.

Если владелец требует вернуть ему контроль над активами, поверенный обязан сделать это в течение недели с момента получения письменного требования.

Договор между номинальным держателем акций и его клиентом может быть расторгнут в одностороннем порядке. Содержание контракта при этом значения не имеет.

Какие счета может эксплуатировать

Владельцу акций необходимо знать не только то, кто такой номинальный держатель, но и какие виды реквизитов он использует в работе. Как и во многих других странах, в РФ законодательство разрешает доверенному лицу открывать 2 типа реквизитов:

Персональный. На счете находятся акции только одного клиента брокера или депозитария. Количество реквизитов у одного поверенного зависит от количества клиентов, которых он обслуживает. Недостатком персональных счетов является увеличение нагрузки на НДА. Достоинство состоит в отсутствии путаницы при работе с активами. На территории РФ рекомендуется использовать данный вид счетов.

- Коллективный. На этом виде реквизита находятся все переданные в управление депозитарию активы, а сам счет отображает только общую информацию. Использование коллективного реквизита помогает сократить количество расчетных операций. Число рисков и расходов также сокращается. Работа брокера становится более эффективной. Недостаток коллективного счета — невозможность различать ценные бумаги, принадлежащие разным клиентам.

Номинальный держатель ценных бумаг — кто это?

Продолжаем рассматривать важные понятия фондового рынка, и сегодня поговорим о том, кто такой номинальный держатель ценных бумаг. В этой публикации разберем данное понятие, что оно означает, как регулируется, что входит в обязанности номинального держателя ценных бумаг, как он работает, в чем преимущество для инвесторов и другие вопросы, связанные с этим. Итак, обо всем по порядку.

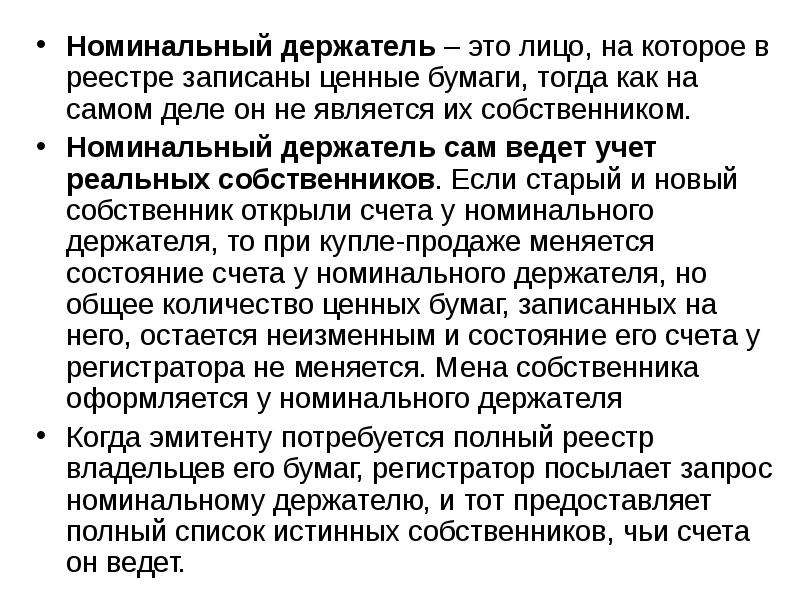

Номинальный держатель ценных бумаг — это компания-профессиональный участник фондового рынка, которая числится в реестре владельцев ценных бумаг как держатель, но при этом сама не держит у себя эти бумаги, а передает их в пользование другим участникам рынка-инвесторам по разного рода договорам. Таким образом, реальными держателями ценных бумаг являются инвесторы, вступившие с данной компанией в договорные отношения, а саму компанию называют «номинальный держатель».

Номинальными держателями ценных бумаг выступают, как правило, либо брокеры, либо депозитарии

Если брать во внимание мировой фондовый рынок, то номинальными держателями могут выступать любые финансовые компании, имеющие право ведения учета ценных бумаг и передачи прав на них третьим лицам. Если рассматривать вопрос в контексте российского законодательства, то таковыми могут выступать только депозитарии

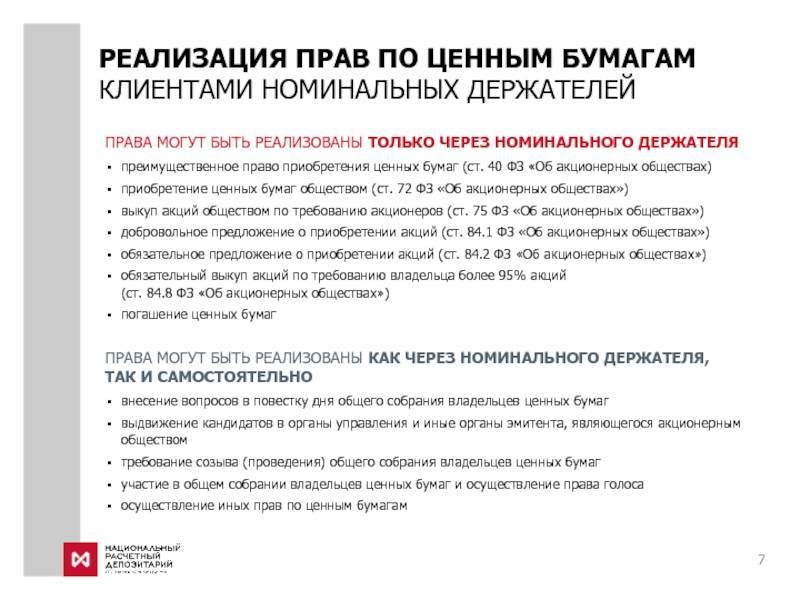

В России деятельность номинальных держателей ценных бумаг регулируется законом №39-ФЗ «О рынке ценных бумаг» и описывается в его статье 8.3. Согласно этому закону, номинальным держателем может выступать депозитарий, на лицевом счете которого учитываются ценные бумаги, принадлежащие третьим лицам. Причем, в отдельных случаях, оговоренных законодательством, номинальным держателем может выступать исключительно центральный депозитарий.

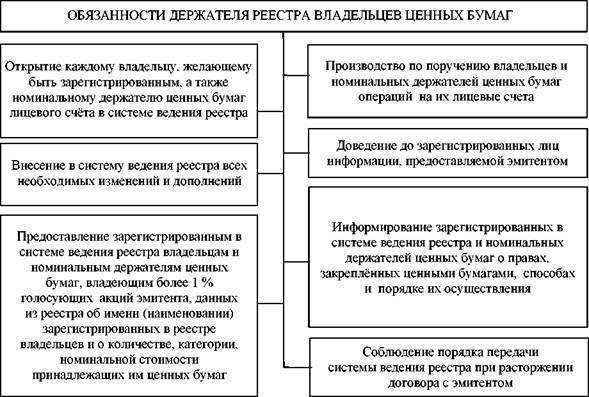

Все взаимоотношения номинального держателя с инвесторами регулируются договорами, заключенными между ними. При этом номинальный держатель обязан:

- Обеспечить реальным держателем получение полагающегося им дохода по ценным бумагам (дивидендов по акциям, купонного дохода по облигациям);

- Осуществлять какие-либо операции с ценными бумагами только по поручению их реальных владельцев и в их интересах;

- Если реальный владелец потребует перевести бумаги в реестре на его имя — обеспечить этот перевод;

- Вести внутренний учет своих ценных бумаг на забалансовых счетах их реальных держателей.

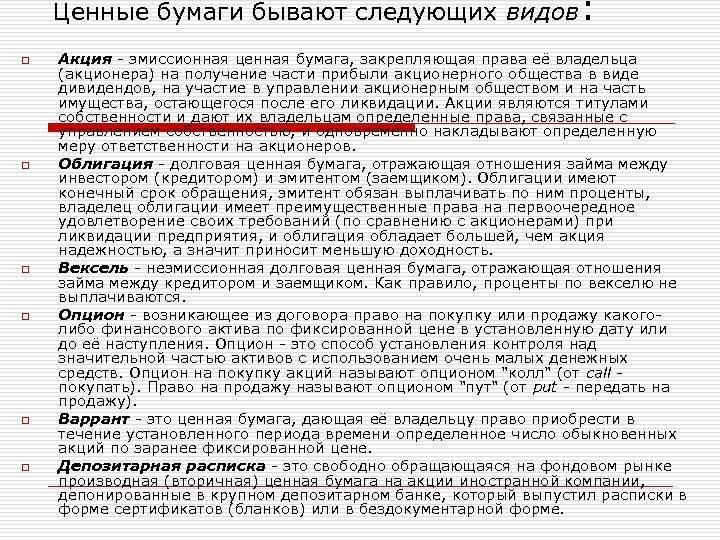

Номинальное держание ценных бумаг иногда путают с доверительным управлением, но это не одно и то же. Номинальный держатель не вправе совершать какие-то операции с акциями и облигациями без поручения их реальных держателей. В его задачи не входит обеспечение какого-то положительного финансового результата для своих инвесторов, он выполняет чисто организационные функции. А доверительный управляющий может совершать такие операции на свой страх и риск в целях получения прибыли, но при этом его действия могут принести инвестору не только прибыль, а и убыток.

Что вообще дает инвестору номинальный держатель? Почему выгоднее совершать операции с ценными бумагами через него, а не напрямую? Ключевой момент — это снижение расходов, связанных с регистрацией в реестре владельцев ценных бумаг. Если инвестор будет регистрировать свои бумаги непосредственно через реестродержателя, это ему обойдется существенно дороже, чем такая же операция через номинального держателя акций.

Когда происходит передача акций и облигаций между инвесторами, работающими через одного номинального держателя, эти операции не фиксируются у реестродержателя (там числится только номинальный держатель), что также снижает накладные расходы и сокращает время проведения сделки.

Помимо финансовой составляющей, преимуществом обслуживания у номинального держателя является конфиденциальность. Реестродержатель по умолчанию не знает имен реальных владельцев ценных бумаг — все они записаны только на номинального держателя. Однако, при необходимости он имеет право запросить у номинального держателя эту информацию, и тот обязан будет ему ее предоставить.

Чтобы совершать какие-либо операции с ценными бумагами, номинальному держателю не требуется доверенность от реальных держателей — он совершает их по устному или письменному распоряжению, действуя согласно подписанному с инвестором договору.

Теперь вы знаете, кто такой номинальный держать акций, ценных бумаг, какие функции он выполняет, каковы преимущества сотрудничества с ним для инвесторов.

Выплаты дивидендов по акциям — порядок и этапы

Сначала выплачивается процент держателям привилегированных акций, затем — простых.

Основные моменты выплаты дивидендов по простым акциям:

- Объявление совета директоров о том, что выплата предлагается.

- Собрание акционеров, которое утверждает предложение совета директоров.

- Назначение даты закрытия реестра.

- Необходимо учитывать существование экс-дивидендной даты, после которой до закрытия реестра остаётся два рабочих дня (если покупать акции на бирже). Если же акции приобретаются на внебиржевом рынке, то время оформления уточняется отдельно — как правило, оно дольше, чем на бирже. Инвесторы, которые купили акции в этот промежуток, дивиденды не получат.

- Объявление даты фактической выплаты.

Прочие причины, по которым не начисляются дивиденды держателям простых акций: решение совета директоров, появление финансовых проблем, необходимость направить средства на другие цели.

Доверительное управление на рынке Форекс

Доверительное управление может предполагать возможность инвестирования финансовых активов не только в ценные бумаги, но также в валюты разных стран.

Брокерские компании публикуют данные о том, что число клиентов, передавших свои активы в доверительное управление, ежегодно увеличивается на 30-40 %. Профессиональные спекулянты, торгующие для клиента, зарабатывают по 5-10 % в месяц, или почти 60-120 % чистого дохода в год. При этом входной порог для инвестора составляет 50-100 тыс. долларов. Компании стали предлагать специализированные виды счетов, которые технически значительно упрощают процедуру как передачи средств в управление, так и возврат средств (см. ПАММ-счёт).

Однако нужно чётко понимать разницу, между конвертацией средств доверителя в ту или иную валюту (законодательно вполне допустимая операция и для её проведения достаточно иметь мультивалютный счёт в банке) и маржинальной торговлей на Форексе, при которой доверенные средства используются в качестве залога для получения кредита от брокера, но попечителю законодательно запрещены любые залоговые операции с доверенным ему имуществом.

Передача средств в доверительное управление Форекс-компаниям или частным трейдерам вообще противоречит российскому законодательству, так как зачастую ни компании, ни трейдеры не имеют лицензий на право осуществлять доверительное управление. Гражданский кодекс Российской Федерации в ст. 1013 не допускает доверительного управления исключительно денежными средствами, кроме законодательно предусмотренных случаев. По состоянию на 2010 год право управления денежными средствами имеют ПИФы и банки, имеющие соответствующие лицензии. При этом они не могут привлекать какие-либо кредиты под залог имущества, находящегося в управлении, в том числе с использованием механизмов маржинальной торговли.

Кодекс также предусматривает, что сделки с переданным в доверительное управление имуществом доверительный управляющий совершает от своего имени, указывая при этом, что он действует в качестве такого управляющего (ст. 1012 РФ). При отсутствии указания о действии доверительного управляющего в этом качестве доверительный управляющий обязывается перед третьими лицами лично и отвечает перед ними только принадлежащим ему имуществом. Кроме того, доверительный управляющий несёт ответственность перед доверителем в полном объёме причинённых убытков. Предлагаемые на Форексе варианты счетов и договоров обычно нарушают эти нормы Гражданского Кодекса, что в спорных ситуациях не позволяет использовать юридическую защиту.