Специфика развития и формирования

Мировой рынок состоит из двух частей, которые являются независимыми друг от друга:

- рынок базовых товаров, охватывающий сельскохозяйственную продукцию, полуфабрикаты, сырье;

- рынок готовых изделий.

Для каждого элемента характерна своя конкурентная борьба. Так, для рынка базовых товаров, это ценовая конкуренция, происходящая вокруг издержек хранения и транспортировки. Рынок готовых изделий отличается неценовой конкуренцией вокруг потребительских свойств товара.

Основой функционирования мирового рынка считается мировая цена, которая обозначает стоимость крупных экспортно-импортных сделок. Операции осуществляются на мировых товарных рынках.

На уровень цены влияет несколько групп факторов:

- Общеэкономические – уровень инфляции, экономические циклы, совокупный спрос и предложение.

- Конкретно-экономические – норма прибыли, ставки налогов, потребительские свойства продукции, степень конкуренции, величина издержек.

- Специфические – государственное внешнеторговое регулирование, валютные курсы.

Формируется мировой рынок под влиянием международного разделения труда (специализация государств на производстве или различной продукции, услугах, представленные в обменных процессах).

Основные брокеры на рынке

Рассмотрим несколько известных брокеров российского рынка в таблице.

| Брокерская компания и год ее основания | Фокус деятельности | Преимущества |

| Брокер открытие, 1995 | Валютный + фондовый рынок | 1-ое место по объему операций на фондовом рынке в 2015 году. Максимальный уровень надежности |

| Альпари, 1998 | В основном – посредник на валютном рынке. В целом – имеет ряд других финансовых инструментов | Высокая популярность. Организация обучающих вебинаров. Развитая система счетов. Три мировых лицензии |

| БКС, 1995 | Фондовая биржа | Доступный минимальный депозит. Узкие спреды. Программа лояльности для VIP-клиентов |

| Финам, 2000 | Валютный рынок + рынок ценных бумаг | Лучший брокер России 2021 года по версии журнала Financial One. Надежность – регулируется ЦБ России. Система поддержки трейдеров. Режим торговли с советником |

| Церих, 1993 | Валютный + фондовый рынок | Низкая стартовая комиссия. Проекты по инвестированию. Разработанная система обучения |

Инфраструктурные организации финансового рынка

Поговорив о том какие

бывают разновидности финансовых рынков,

давайте теперь рассмотрим те

инфраструктурные организации, которые

призваны обеспечивать их бесперебойную

работу.

Существуют инфраструктурные

организации обеспечивающие:

- Организацию процесса

торговли (биржи и внебиржевые торговые

площадки); - Взаимозачёты и

взаиморасчёты по все проводимым сделкам

(клиринговые палаты); - Учёт перехода прав

на ценные бумаги в процессе сделок с

ними (депозитарии);

Кроме этого, к организациям

такого типа относят все те, которые

обеспечивают защиту от кредитного риска

контрагента, а также учёт внебиржевых

договоров с финансовыми инструментами,

деривативов и контрактов на товарных

рынках.

В нашей стране к

инфраструктурным организациям финансового

рынка относятся:

- Биржа;

- Центральный

депозитарий; - Клиринговая палата;

- Центральный контрагент;

- Расчётный депозитарий;

- Репозитарий.

Существует ещё такое

понятие как системно значимые

инфраструктурные организации. Причисление

к таковым производится на основании

соответствия, как минимум, одному из

нижеприведённых критериев:

- Критерий уникальности;

- Критерий значимости

для единой государственной денежно-кредитной

политики; - Критерий значимости

на финансовом рынке.

Оценку соответствия

организаций данным критериям проводит

Центральный Банк Российской Федерации.

В настоящее время, в нашей стране

существуют следующие инфраструктурные

организации данного типа:

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

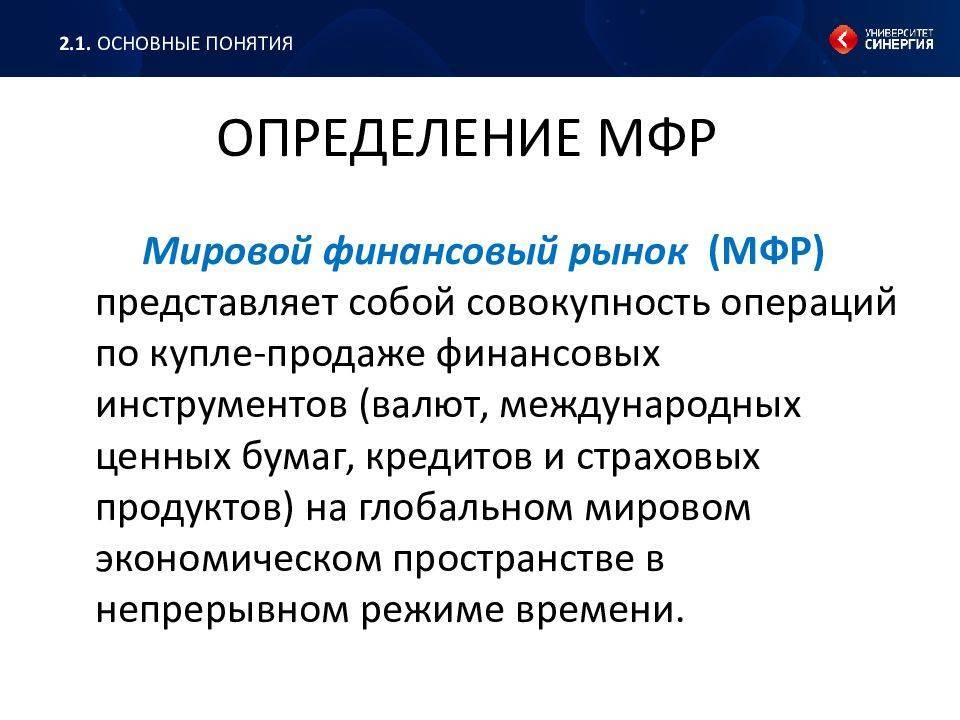

Формирование мирового рынка финансов

Несмотря на длительную историю денег, мировой рынок в современном понимании появляется только в середине 20 века. Мировой финансовый рынок объединил национальные рынки, стали расширяться функции таких международных организаций, как международный валютный фонд, Всемирный банк, крупные частные банки.

На интеграцию национальных рынков в единое финансовое пространство повлияли следующие факторы:

- активный рост применения цифровых технологий в сфере финансов, различные электронные инструменты приводят к интеграции финансовых систем, появляется единая платежная система, которая и свела воедино локальные рынки;

- увеличение объемов операций на национальных и международных рынках, расширение видов ценных бумаг;

- появление новых способов мобилизации капиталов;

- процессы универсализации и диверсификации деятельности банков и крупных корпораций;

- приватизационные процессы, которые увеличивают потенциальное предложение ценных бумаг на рынке;

- усиление роли финансовых рынков в перераспределении финансовых ресурсов на мировом и национальных рынках;

- либерализация и институциализация рынков, количество финансовых институтов растет, и они подчиняются новым законам, которые реализуют большую экономическую свободу участников рынка.

Таким образом, мировой рынок финансов формируется как механизм регуляции денежных потоков. Он создает непрерывные условия для роста и развития производства, стимулирует активность игроков рынка.

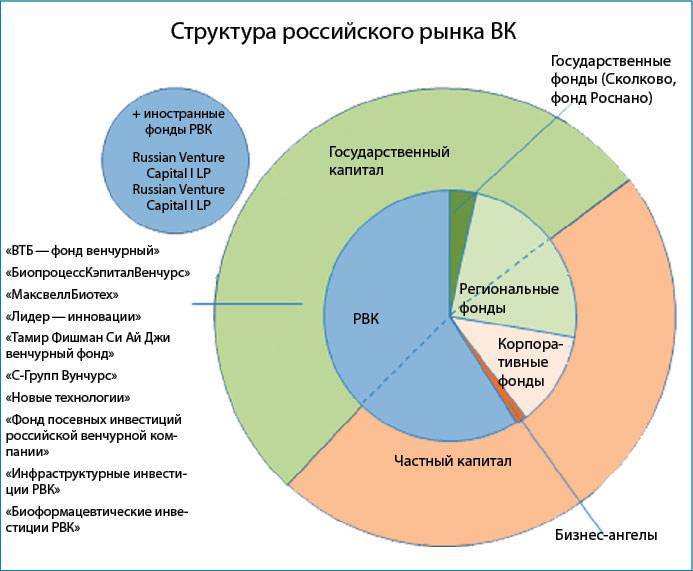

Включается в этот процесс интеграции и финансовый рынок России, хотя его развитию мешают несколько причин:

- дефицит ресурсов; Россия переживает кризис ликвидности и низкий рост инвестирования капиталов в реальные секторы экономики;

- пассивность населения как участника финансового рынка, низкая финансовая грамотность, боязнь рисков и недоверие к финансовым институтам тормозят развитие рынка инвесторов;

- высокая степень рисков, особенно в кризисные периоды.

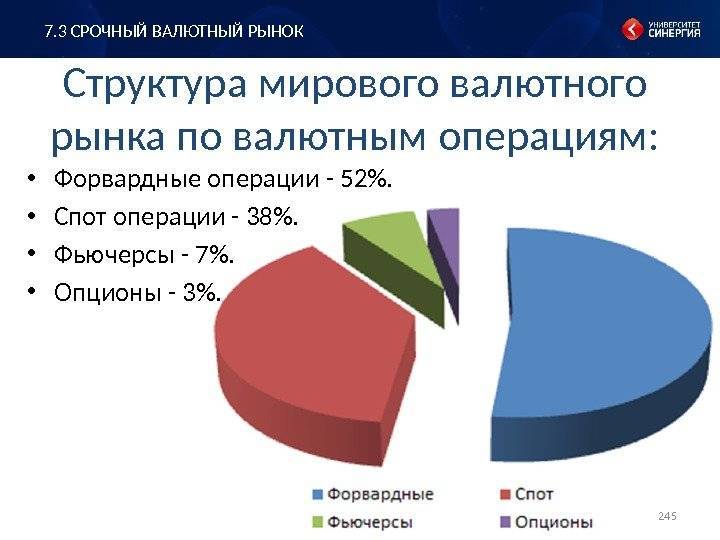

Валютный мировой рынок

Торговля национальными валютами совершается на валютном рынке. Его специфика состоит в том, что здесь продаются деньги для совершения других операций. Обычно анализ финансовых рынков строится на показателях этого сегмента. Сделки с валютой совершаются на специальных биржах, самыми известными из которых являются Лондонская, Токийская и Нью-Йоркская. Структура валютного рынка включает международный, национальный и региональный рынки. Функциями валютного сегмента являются установление курсов национальных валют, обеспечение сделок по обмену, управление кредитными и валютными рисками. Валютному рынку также присуща спекулятивная функция, которая основывается на разнице курсов.

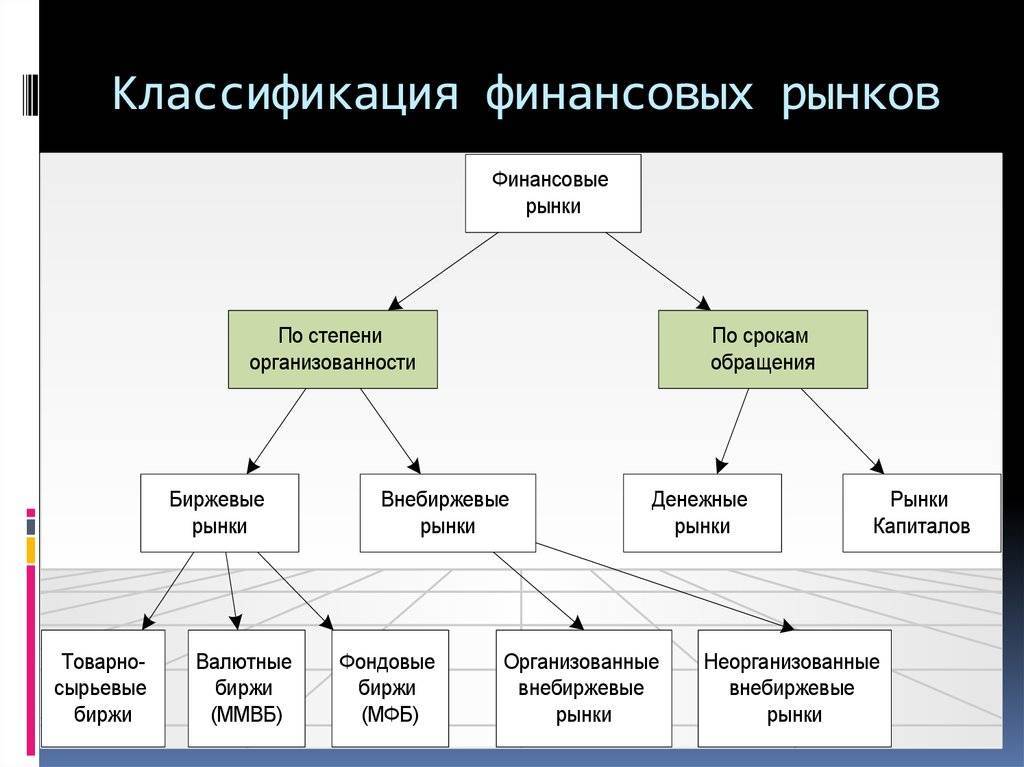

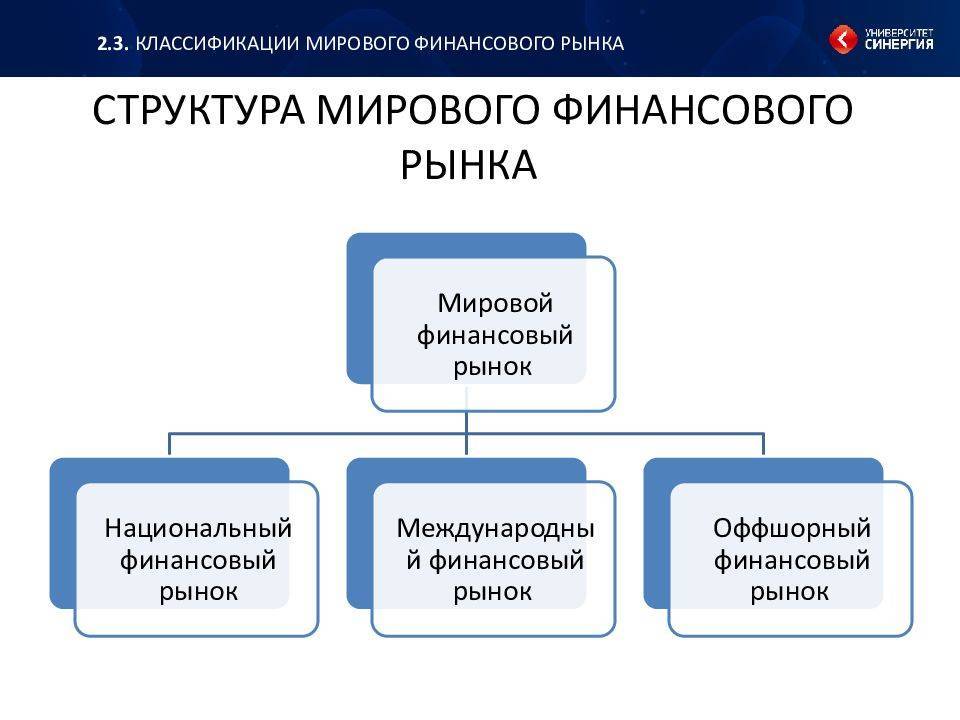

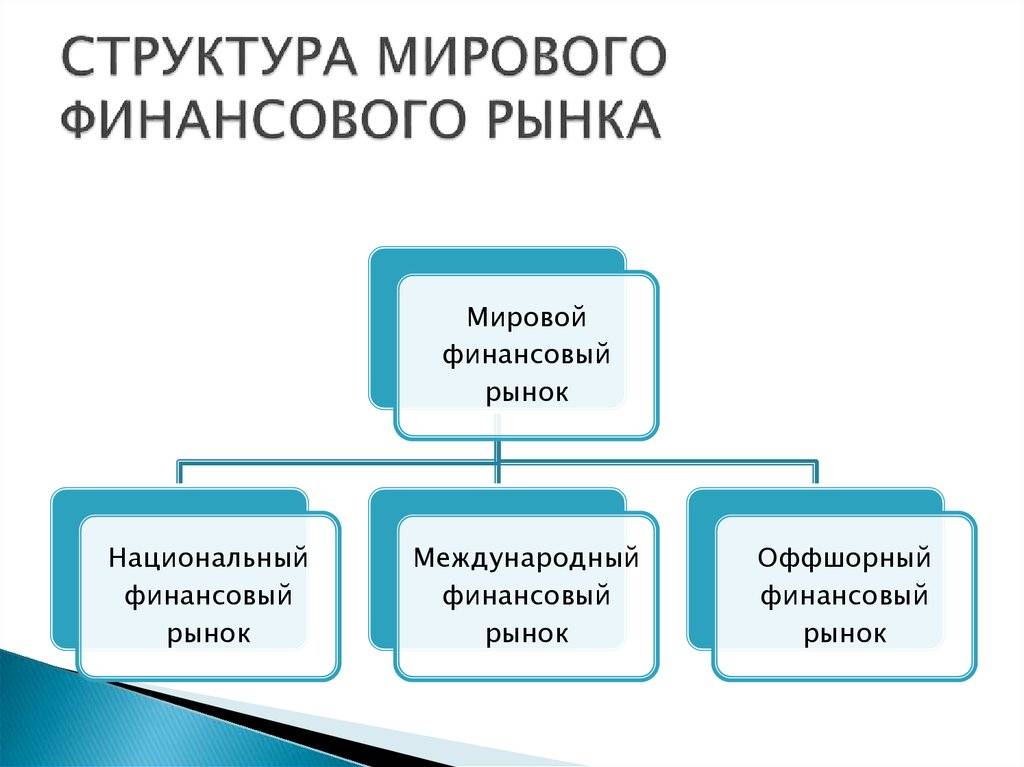

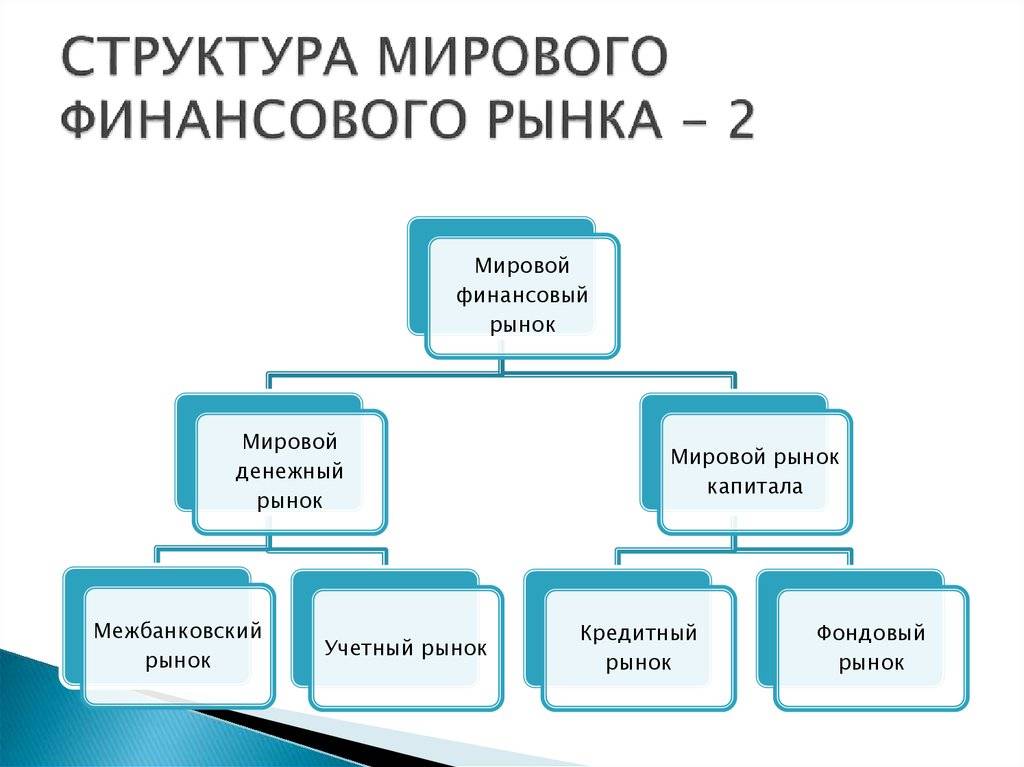

Классификация мирового финансового рынка

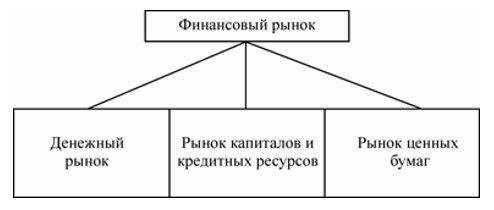

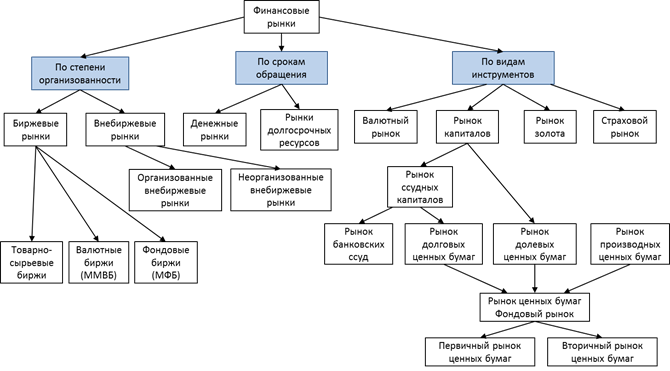

По признаку функциональных различий (или в зависимости от экономического содержания операции) мировой финансовый рынок, как национальный, так и международный, можно разделить на два основных сектора:

- мировой денежный рынок;

- мировой рынок капитала.

Денежный рынок

делится на:

- межбанковский рынок (то есть рынок межбанковских депозитов), который представляет собой совокупность операций между банковскими учреждениями по предоставлению взаимных краткосрочных необеспеченных ссуд на сумму до 1 млн долларов США;

- учетный рынок — учёт векселей частного и государственного сектора (казначейские) хозяйствования, а также иных краткосрочных обязательств (иных коммерческих бумаг).

Рынок капитала

делится на:

- кредитный рынок (учитывает механизм кредитования);

- фондовый рынок (делится на рынок акций и рынок облигаций).

На рынке акций

происходит обращение денежных документов (акций), удостоверяющих имущественное право владельцев этих документов по отношению к лицу, выдавшему эти документы. Акции — это долевые ценные бумаги. Нарынке облигаций обращаются долговые ценные бумаги, дающие их держателю безусловное право на гарантированный фиксированный денежный доход или на определяемый по договору изменяемый денежный доход.

В структуре еврорынка выделяют (критерий — срок заимствования):

- денежный сегмент;

- кредитный сегмент;

- фондовый сегмент.

Специфика денежного сегмента — заимствования на небольшой срок (1-3 месячные депозиты).

Кредитный сегмент — большой удельный вес приходится на среднесрочные под плавающую ставку процента, такая ставка зависит от ставки, сложившейся на рынке. Среднесрочные синдицированные ролловерные кредиты являются главным инструментом кредитного сегмента, они породили множество проблем на этом сегменте. Проблема состоит в большом риске невозврата кредита.

Процентная ставка, используемая в кредитном сегменте, формируется из двух составляющих:

- плавающей ставки;

- постоянной ставки (маржа, которая может иметь как положительное, так и отрицательное значение).

Среднесрочная ставка зависит от статуса заемщика, в соответствии с которым и определяется маржа.

Что такое финансовые инструменты простыми словами

Финансовые инструменты — это все активы, торгуемые на биржах.

Можно выделить ликвидные и неликвидные.

Ликвидность показывает насколько просто и быстро можно обменять актив на деньги. Чем ликвидность больше, тем лучше

Ликвидные активы иногда называют «квази деньгами», что означает “почти”, “как бы”. Например, золото и акции можно быстро обменять на реальные деньги, поэтому его можно назвать квази деньгами.

Выделяют следующие ликвидные финансовые инструменты:

- Акции (stock). Представляют из себя долевые ценные бумаги. Владельцев называют акционерами. Большинство инвесторов накапливают именно этот вид активов в свои инвестиционные портфели.

- Облигации (bonds, бонды). Долговые ценные бумаги. Держатели являются кредиторами эмитента. Такой вид актива позволяет получать стабильный и предсказуемый доход в течении действия ценной бумаги. В момент экспирации эмитент выкупает их у держателей по номинальной цене.

- Фьючерсы (futures, фьючи). Является производным инструментом (дериватив). Позволяет зафиксировать цену будущей покупки актива. Например, можно купить фьючерс на нефть с поставкой через 3 месяца заранее установив цену уже сейчас.

- Опционы. Позволяет зафиксировать за собой право купить/продать в будущем по фиксированной цене, которую можно установить сейчас. За это платится премия. В основном опционы используют для хеджирования рисков. Например, от резких обвалов на фондовом рынке.

- Депозитарные расписки. Фактически являются ценными бумагами, гарантом которых выступает какой-то крупный банк. Чаще всего их выпускают на акции;

Выделяют ещё, которые не так популярны среди рядовых инвесторов:

- Чеки;

- Сертификаты;

- Страховые полисы;

- Векселя;

- Долговые расписки;

- Закладные;

Функции рынка финансов

Глобальная функция, которую выполняет рынок финансов, — перераспределение свободных капиталов между странами с целью стимулирования развития мировой экономики.

Кроме того, финансовый рынок выполняет и следующие функции:

- Аккумуляция денежных масс. Рынок предоставляет различные возможности для инвестирования сбережений, что приводит к активизации производства и росту рынка.

- Регуляция цен. Рынок выполняет функцию ценообразования ресурсов в международном масштабе, тем самым он способствует балансу между предложением продавца и возможностями инвестора.

- Доведение финансовых активов до конечного потребителя. Рынок создает многочисленные институты по реализации активов: бирж, брокерских контор, банков и т.д., которые позволяют вкладчикам и покупателям получить доступ к средствам.

- Регуляция международных финансовых потоков. Рынок стимулирует развитие и рост национальных рынков, обеспечивая свободное передвижение денег между ними. Мировой рынок предоставляет новые широкие возможности для локальных рынков в плане инвестиций и других финансовых инструментов.

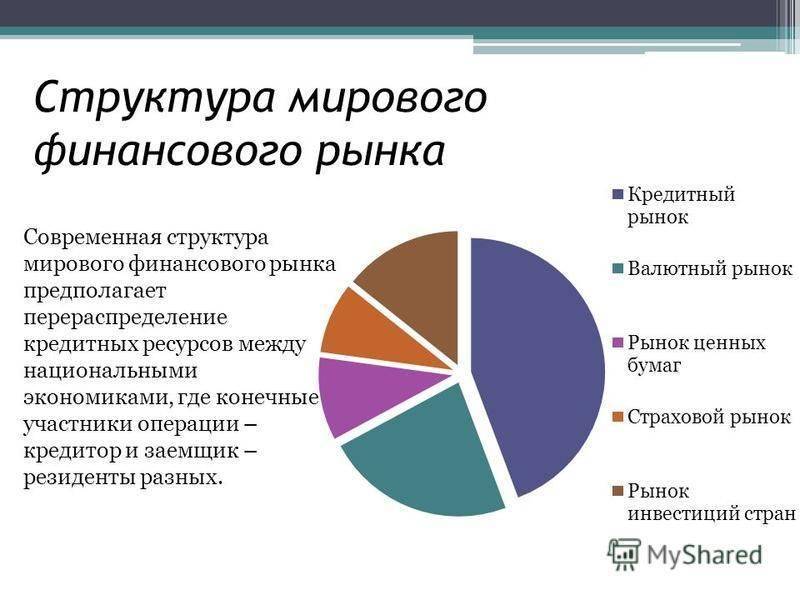

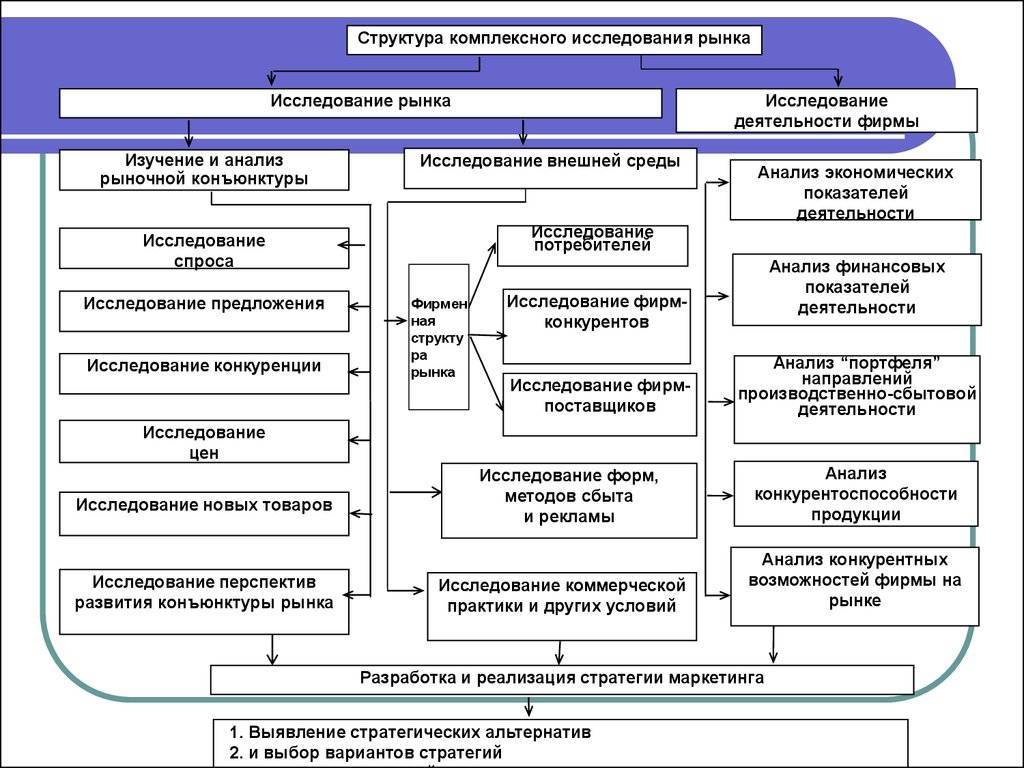

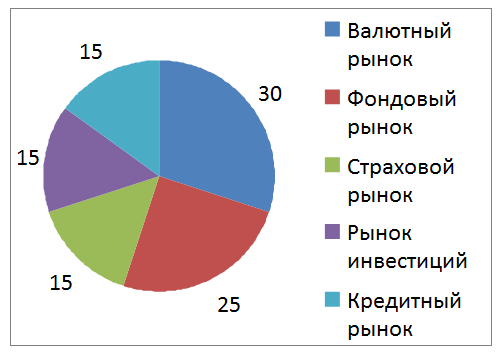

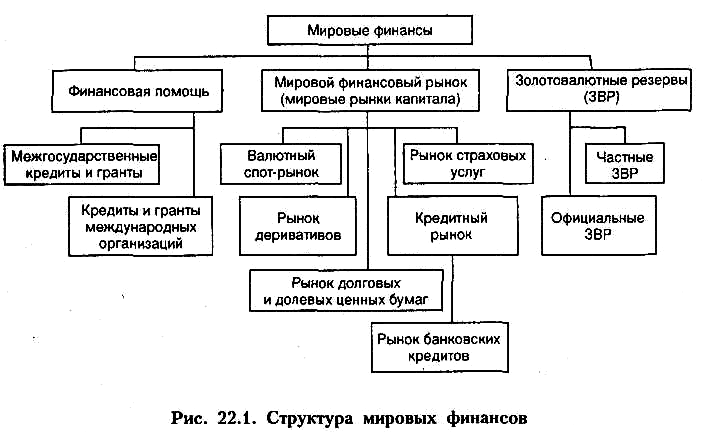

Структура мирового рынка

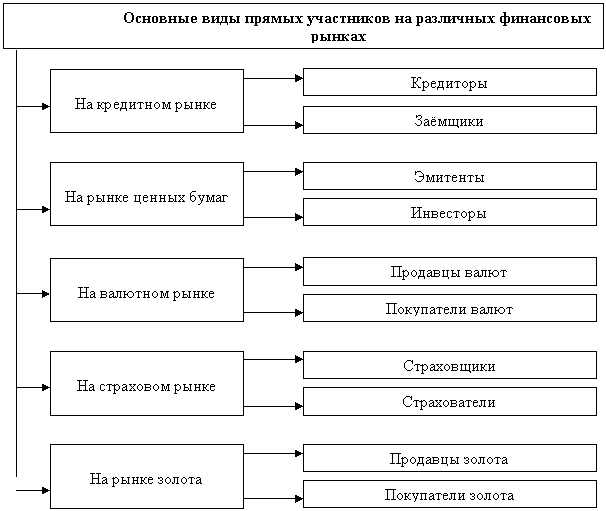

Эксперты выделяют валютный, кредитный и финансовый рынки, которые дополняют и взаимодействуют друг с другом.

Валютный рынок

Валютный рынок – это комплекс всех отношений, которые возникают между банками, фирмами, небанковскими структурами, физическими лицами, в результате международных операций с валютой. Сделки по покупке и продаже иностранной валюты на национальную проводятся по курсу, который составляется на основе спроса и предложения. Для проведения операций используют простые и переводные векселя, банковские переводы, чеки.

Валютные операции позволяют осуществлять международные расчеты, страховать валютные и кредитные риски, осуществлять валютную политику и спекуляции.

Главные факторы развития валютного рынка:

- Международная валютная система имеет свойства меняться.

- Финансовое регулирование, осуществляемое в виде госконтроля и валютных ограничений.

- Сбережения и инвестиции подвергаются процессам институционализации и интернационализации.

- Международная торговля имеет либеральный характер.

- Использование инноваций и технологий в теории и практике финансов.

На валютном рынке присутствуют различные институты, которые обслуживают компании, занимающиеся импортом и экспортом. В структуре выделяют несколько секторов – рынки отдельных валют и отдельных инструментов.

Основными участниками выступают валютные дилеры, финансовые и нефинансовые организации, центральные банки, брокеры.

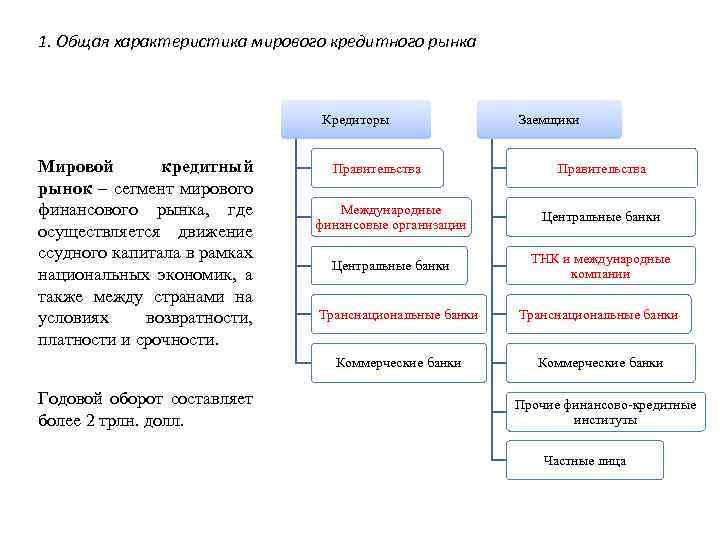

Кредитный рынок

Кредитный рынок работает как центр движения ссудного капитала между странами. Он использует условия возвратности и платности, которые создаются на основе существующего спроса и предложения.

Кредитный рынок делится на два вида:

- Рынок краткосрочных ссудных капиталов (так называемый денежный рынок).

- Рынок долгосрочных капиталов (рынок капиталов и финансов, где происходит эмиссия и обращение ценных бумаг).

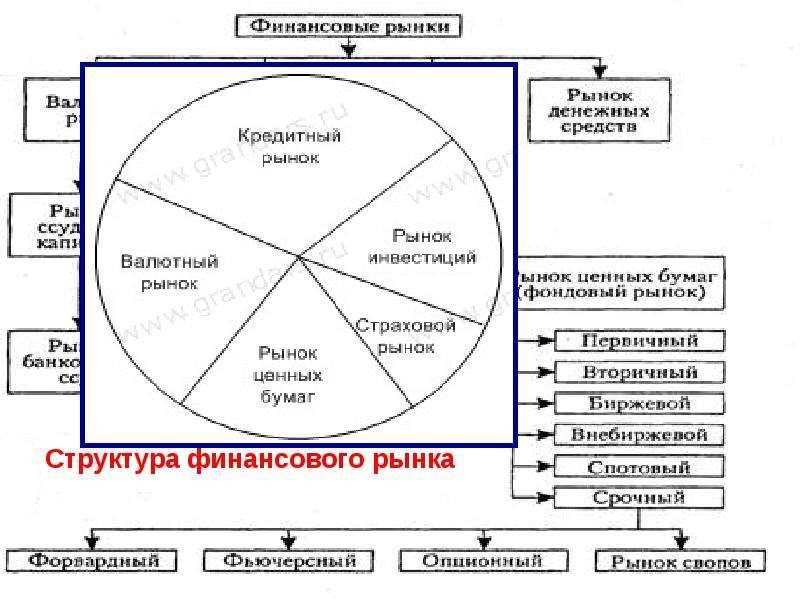

Финансовый рынок

Финансовый рынок – это система отношений, которые возникают в процессе обмена экономическими благами, где обязательно применяют деньги в качестве актива (роль посредника). Здесь практикуется предоставление кредитов, проведение обменных денежных операций и размещение финансовых средств в производственные ресурсы.

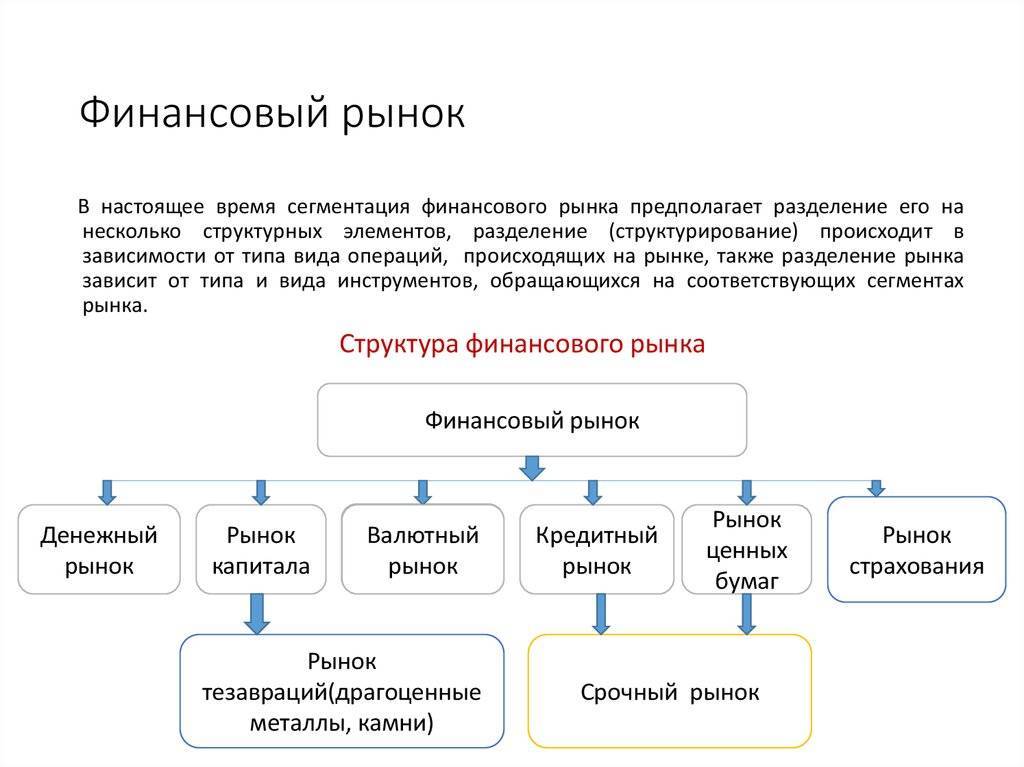

Виды финансовых рынков:

- Рынок капиталов, включает рынок акционерного капитала (рынок акций) и рынок долгового капитала (рынок облигаций и векселей).

- Денежный рынок.

- Рынок деривативов (производственные инструменты), к которым относятся кредитный дериватив, фьючерс, форвардный контракт, опцион, своп.

- Форекс или валютный рынок.

Таким образом, структура мирового рынка отражает развитие мирового хозяйства, обменных процессов, движение услуг и капиталов между продавцами и покупателями.

Функции рынка финансов

Глобальная функция, которую выполняет рынок финансов, — перераспределение свободных капиталов между странами с целью стимулирования развития мировой экономики.

Кроме того, финансовый рынок выполняет и следующие функции:

- Аккумуляция денежных масс. Рынок предоставляет различные возможности для инвестирования сбережений, что приводит к активизации производства и росту рынка.

- Регуляция цен. Рынок выполняет функцию ценообразования ресурсов в международном масштабе, тем самым он способствует балансу между предложением продавца и возможностями инвестора.

- Доведение финансовых активов до конечного потребителя. Рынок создает многочисленные институты по реализации активов: бирж, брокерских контор, банков и т.д., которые позволяют вкладчикам и покупателям получить доступ к средствам.

- Регуляция международных финансовых потоков. Рынок стимулирует развитие и рост национальных рынков, обеспечивая свободное передвижение денег между ними. Мировой рынок предоставляет новые широкие возможности для локальных рынков в плане инвестиций и других финансовых инструментов.

Формирование мирового рынка финансов

Несмотря на длительную историю денег, мировой рынок в современном понимании появляется только в середине 20 века. Мировой финансовый рынок объединил национальные рынки, стали расширяться функции таких международных организаций, как международный валютный фонд, Всемирный банк, крупные частные банки.

На интеграцию национальных рынков в единое финансовое пространство повлияли следующие факторы:

- активный рост применения цифровых технологий в сфере финансов, различные электронные инструменты приводят к интеграции финансовых систем, появляется единая платежная система, которая и свела воедино локальные рынки;

- увеличение объемов операций на национальных и международных рынках, расширение видов ценных бумаг;

- появление новых способов мобилизации капиталов;

- процессы универсализации и диверсификации деятельности банков и крупных корпораций;

- приватизационные процессы, которые увеличивают потенциальное предложение ценных бумаг на рынке;

- усиление роли финансовых рынков в перераспределении финансовых ресурсов на мировом и национальных рынках;

- либерализация и институциализация рынков, количество финансовых институтов растет, и они подчиняются новым законам, которые реализуют большую экономическую свободу участников рынка.

Таким образом, мировой рынок финансов формируется как механизм регуляции денежных потоков. Он создает непрерывные условия для роста и развития производства, стимулирует активность игроков рынка.

Включается в этот процесс интеграции и финансовый рынок России, хотя его развитию мешают несколько причин:

- дефицит ресурсов; Россия переживает кризис ликвидности и низкий рост инвестирования капиталов в реальные секторы экономики;

- пассивность населения как участника финансового рынка, низкая финансовая грамотность, боязнь рисков и недоверие к финансовым институтам тормозят развитие рынка инвесторов;

- высокая степень рисков, особенно в кризисные периоды.

Структура и развитие

В странах СНГ финансовые рынки развиты относительно слабо, и в течение ближайших 5-10 лет ожидается мощный финансовый «бум». Таким образом, те инвесторы, которые начнут торговлю уже сейчас, могут оказаться первыми, кто будет богатеть параллельно с развитием финансовых структур в стране.

Главным показателем успешной работы финансового рынка является его финансовое состояние. Для его определения используется широкий спектр показателей:

- Доходы и расходы государства.

- Состояние экономики в целом.

- Инфляция.

- Военные конфликты на территории страны.

- Объем денежной эмиссии и курс ценных бумаг.

- Финансовое состояние предприятий промышленного сектора.

- Госдолг и прочие финансовые обязательства.

- Сальдо платежного баланса.

- Положение государства в глазах мировой общественности.

- Уровень обеспеченности природными ресурсами.

- Дефицит или профицит государственных средств.

Многие слова в данном перечне могут быть не совсем понятны обычному человеку. Если говорить простым языком, то состояние финансового рынка прямо зависит от текущих макроэкономических показателей страны в целом. Также стоит отдельно отметить, что все эти показатели относятся к финансовым рынкам определенной страны, в то время как мировой финансовый рынок является более развитым и стабильным.

Мировой страховой рынок

Особую часть мирового рынка составляет страховой сегмент. Страховой рынок – это сфера операций по продаже страховых продуктов: полисов, сертификатов и т.п. В страховании нуждается любой рынок финансовый, банки, население. Этот рынок выполняет такие функции, как компенсационная, распределительная, накопительная, инвестиционная, предупредительная. Все они реализуются на разных сегментах страхового рынка, который состоит из:

- страховых организаций, страховых продуктов;

- страхователей;

- посредников;

- оценщиков;

- системы государственного регулирования страхового рынка.

Традиционно страховой рынок делят на международный, региональный и национальный. Для каждого сегмента существует своя законодательная база, однако сегодня наблюдается явная тенденция к глобализации и укрупнению этого рынка.

Функции рынка финансов

Глобальная функция, которую выполняет рынок финансов, — перераспределение свободных капиталов между странами с целью стимулирования развития мировой экономики.

Кроме того, финансовый рынок выполняет и следующие функции:

- Аккумуляция денежных масс. Рынок предоставляет различные возможности для инвестирования сбережений, что приводит к активизации производства и росту рынка.

- Регуляция цен. Рынок выполняет функцию ценообразования ресурсов в международном масштабе, тем самым он способствует балансу между предложением продавца и возможностями инвестора.

- Доведение финансовых активов до конечного потребителя. Рынок создает многочисленные институты по реализации активов: бирж, брокерских контор, банков и т.д., которые позволяют вкладчикам и покупателям получить доступ к средствам.

- Регуляция международных финансовых потоков. Рынок стимулирует развитие и рост национальных рынков, обеспечивая свободное передвижение денег между ними. Мировой рынок предоставляет новые широкие возможности для локальных рынков в плане инвестиций и других финансовых инструментов.

Сущность и значение мировой валютной системы

Современные научные подходы к определению сущности понятия «мировая валютная система» позволяют рассматривать ее с позиций: интернационализации хозяйственных связей; международных договоров как формы организации валютных отношений; организации денежного обращения и порядка расчетов.

Под мировой валютной системой понимают совокупность экономических отношений, связанных с функционированием валюты, которые исторически сформировались на основе интернационализации хозяйственных связей, с государственно-правовой организацией валютных отношений. Она основана на таких ключевых элементах как национальные и резервные валюты, международные денежные единицы, условия взаимной конвертируемости, валютный паритет, валютный курс и национальные и международные механизмы его регулирования.

Также этот термин трактуют как совокупность валютных взаимоотношений, возникающих в результате купли-продажи валюты и валютных ценностей, как на территории определенной страны, так и за ее пределами, международных расчетных операций от внешнеэкономической деятельности и как форму реализации валютного порядка в условиях соблюдения и использования основных его принципов.

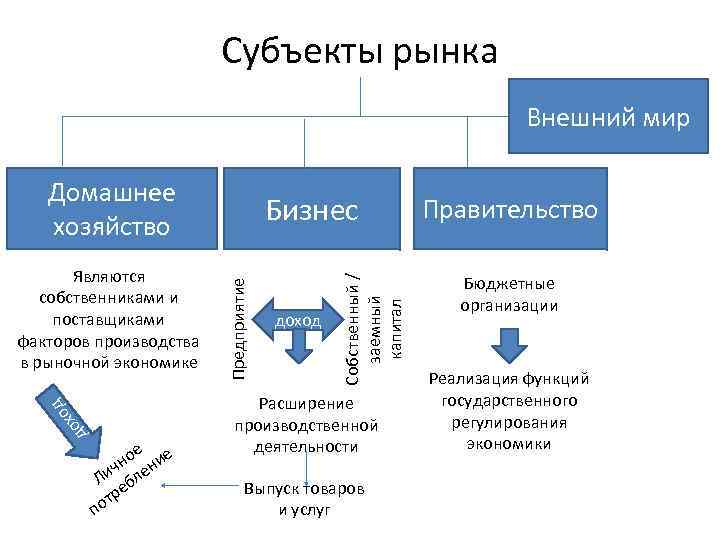

К субъектам глобальной валютной системы относят: государства и институты, осуществляющие регулирование валютных отношений на глобальном, региональном и национальном уровнях; субъектов хозяйственной деятельности — юридические и физические лица (домохозяйства).

Мировую валютную систему также рассматривают как совокупность способов, инструментов и органов (институтов), с помощью которых осуществляются денежные расчеты в рамках мирового хозяйства, а также как экономическую, институциональную и политическую среду, определяющую способы обеспечения двух ключевых глобальных общественных благ: международной резервной валюты (или валют) и внешней стабильности.

Развитие мировой валютной системы регулируется соответствующими межгосударственными валютными соглашениями, выполнение которых обеспечивается образовавшимися на коллективной основе международными валютно-финансовыми и банковскими учреждениями и организациями.

Таким образом, научные подходы к пониманию сущности мировой валютной системы достаточно разнообразны. На основе их обобщения ее можно трактовать как совокупность взаимосвязанных функциональных подсистем, обеспечивающих реализацию валютных отношений в рамках мирового хозяйства и на основе которых между экономическими субъектами реализуются отношения по поводу перераспределения ресурсов и обеспечения международного движения товаров и факторов производства.

Часто задаваемые вопросы

Вот ряд часто задаваемых вопросов о финансовых рынках.

Какие существуют типы финансовых рынков?

Некоторыми примерами финансовых рынков и их роли являются фондовый рынок, рынок облигаций, Форекс, рынок товаров и недвижимости, а также ряд других. Финансовые рынки также можно разделить на рынки капитала, денежные рынки, первичные и вторичные рынки, а также котируемые и внебиржевые рынки.

Как работают финансовые рынки?

Несмотря на то, что они охватывают множество различных классов активов и имеют различные структуры и правила, все финансовые рынки работают, по сути, путем объединения покупателей и продавцов в отношении некоторых активов или контрактов и предоставления им возможности торговать друг с другом. Это часто делается через аукцион или механизм определения цены.

Каковы основные функции финансовых рынков?

Финансовые рынки существуют по нескольким причинам, но наиболее фундаментальная функция заключается в обеспечении эффективного распределения капитала и активов в финансовой экономике. Предоставляя свободный рынок для движения капитала, финансовых обязательств и денег, финансовые рынки делают глобальную экономику более плавной, а также позволяют инвесторам участвовать в приросте капитала с течением времени.

Почему финансовые рынки важны?

Без финансовых рынков невозможно было бы эффективно распределить капитал, и экономическая деятельность, такая как коммерция и торговля, инвестиции и возможности роста, были бы значительно сокращены.

Кто является основными участниками финансовых рынков?

Фирмы используют рынки акций и облигаций для привлечения капитала от инвесторов; спекулянты обращаются к различным классам активов, чтобы делать направленные ставки на будущие цены; хеджеры используют рынки деривативов для снижения различных рисков; а арбитражёры стремятся воспользоваться ошибками в ценообразовании или аномалиями, наблюдаемыми на различных рынках. Брокеры часто выступают в качестве посредников, которые объединяют покупателей и продавцов, получая комиссию или плату за свои услуги.