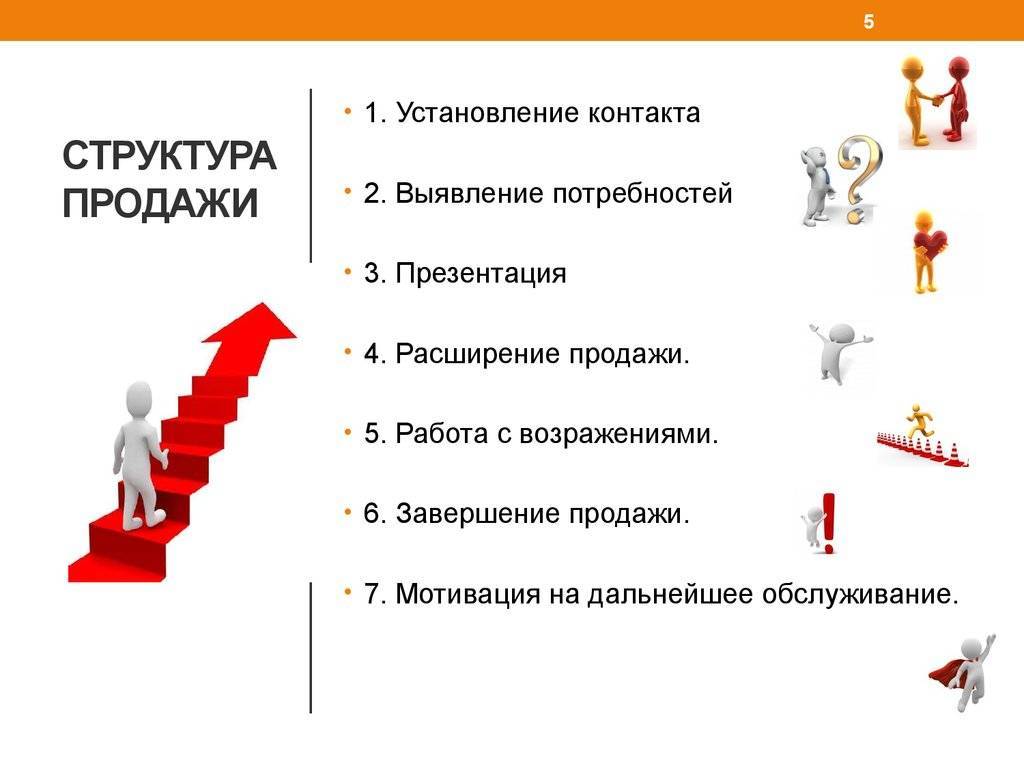

Правила процесса продаж

Я помню слоган одной компьютерной игры в 2000 годах: “Главное правило – никаких правил”. Но это не наш случай. Пусть мы работаем с живыми людьми и у них семь пятниц на неделе, всё равно, чтобы всё у Вас прошло гладко, нужно придерживаться определённого алгоритма продаж:

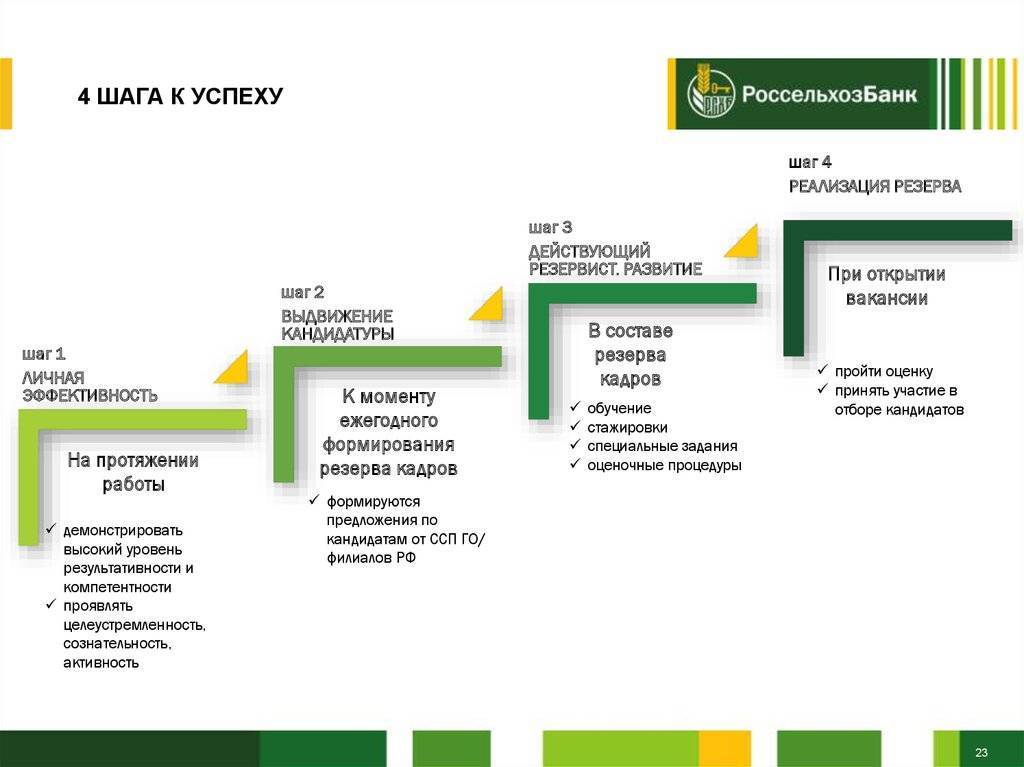

- Строгая последовательность. Вы двигаетесь сверху вниз по этапам и никак иначе;

- Не пропускать этапы. Каждый шаг – это подводка к следующему, поэтому один без другого не существует;

- Адаптация под клиента. Каждая продажа имеет свои особенности и их нужно учитывать;

- Полное выполнение. Вы делаете каждый этап не для галочки, а для результата.

Все эти правила очень важные. Сейчас Вы, возможно, не придадите им никакой ценности, но всё это связано с отсутствием полноценного понимания каждого этапа.

Поэтому настоятельно рекомендую прочитать весь материал и после снова вернуться к этим правилам. А еще лучше, их с этапами распечатать и повесить над рабочим местом.

Правила успешного инвестора

От убытков не застрахован никто, но знать главные правила поведения в мире инвестиций необходимо:

- Диверсификация рисков. Наверняка Вам знакома поговорка «не класть все яйца в одну корзину». Несколько активов в портфеле лучше, чем один. В случае если одно из вложений окажется убыточным, мы останемся на плаву за счет прибыльности других. Лучше вкладываться в инструменты разных отраслей: так колебания курсов в одной отрасли не будут влиять на остальные.

- Постановка цели. Нужно четко для себя решить: сколько и в какой срок Вы хотите заработать. Финансовая цель должна быть конкретной. В процессе периодически сверяйтесь с намеченным планом и при необходимости вносите корректировки.

- Поиск единомышленников. Будет полезно обменяться опытом и знаниями с такими же начинающими или более опытными инвесторами. А если найти надежного партнера, можно объединить капиталы и инвестировать в более доходный актив.

- Оценка рисков. Есть активы с повышенной долей риска, среднерискованные и с минимальным риском. Чем больше сумма вложений и выше риск, тем больше прибыль. Чем меньше рисков и скромнее сумма, тем ниже доход. Рисковать можно, но только если это оправдано.

- Обучение. В случае с инвестициями на 100 % работает принцип: кто стоит на месте, тот идет назад. Постоянно обучайтесь, расширяйте горизонт знаний, интересуйтесь актуальными изменениями и новостями в выбранных для инвестирования сферах.

Какие инструменты инвестирования подойдут новичку?

Существует четыре разумных инструмента инвестирования. Они делятся на долговые и связанные с покупкой активов. Долговые — это депозиты и облигации. Покупка активов — это покупка акций и недвижимости.

Долговые инструменты

Покупка активов

Долговой подход предполагает, что мы даём деньги кому-то в долг: открываем депозит или покупаем облигации. В большинстве случаев он решает задачу защиты сбережений от инфляции. Возможно, будет доход, но небольшой — в пределах 1–2% годовых.

Если же говорить про заработок, то можно выбрать облигации крупных российских компаний. Это 5–6% годовых. Ненамного больше, чем в первом варианте, но всё же это чистый плюс. Некоторые облигации могут принести больше 6%, а иногда даже больше 10% годовых. Но часто это вложения в рискованные компании, и существует вероятность не получить деньги назад. В инвестициях с доходом выше 6% годовых надо хорошо разбираться: кому мы даём в долг, какое у него финансовое положение и так далее.

У долговых инструментов есть две важные составляющие: определённый срок и определённый процент размещения. Нам известно, когда эти деньги вернутся и какой доход мы получим.

При покупке актива мы не знаем точно, за сколько будем его продавать и какой доход получим. Так, при покупке акций мы не знаем, что будет итогом: у компании всё хорошо — получим дивиденды, у компании всё плохо — не получим дивиденды, плюс упадёт цена на акции.

Начать можно с самого простого и понятного инструмента — открытия депозита.

Ограничений по сумме здесь нет — достаточно тысячи рублей. Условно депозиты относят к безрисковым инвестинструментам. Это связано с существующей в нашей стране системой страхования вкладов: подразумевается, что Агентство по страхованию вкладов (АСВ), российская государственная корпорация, в случае банкротства банка вернёт его клиенту сумму до 1,4 млн рублей.

Однако важно понимать, что АСВ — не 100%-я гарантия. В 1998 году вся финансовая система рухнула, в том числе и государственные институты. Но сейчас в России на период кризисов предусмотрены золотовалютные резервы, у нас сравнительно небольшой долг

Поэтому можно округлить: риск положить в банк сумму до 1,4 млн рублей при гарантии АСВ как бы нулевой, поскольку за АСВ стоит государство. Хотя он, конечно, существует. Просто он наименьший по сравнению с другими

Но сейчас в России на период кризисов предусмотрены золотовалютные резервы, у нас сравнительно небольшой долг. Поэтому можно округлить: риск положить в банк сумму до 1,4 млн рублей при гарантии АСВ как бы нулевой, поскольку за АСВ стоит государство. Хотя он, конечно, существует. Просто он наименьший по сравнению с другими.

По статистике 50–60% нашего населения инвестируют в депозиты СберБанка, считая его самым надёжным. Но с гарантией со стороны государства между банками нет никакой разницы. Исходя из этого, можно выбирать банк, где процент по депозиту выше, даже если банк не сверхпопулярный

Правда, важно убедиться, что на сайте АСВ он числится в списке организаций-участников системы страхования вкладов

При этом если разместить деньги в депозиты разных банков — можно рассчитывать на страхование в каждом из них, если вклад в один банк не превышает 1,4 млн рублей.

Инвестирование в банковские депозиты — это условная первая ступень.

Бинарные опционы

Инвестирование в них на сегодняшний день – один из наиболее распространенных вариантов онлайн-заработка. Бинарные опционы, в первую очередь, привлекательны тем, что работа с ними доступно как специалистам биржевой торговли, так и совершенным новичкам. Но при этом они позволяют осуществлять операции с ценными бумагами солидных мировых холдингов, а также надежными объектами инвестирования: нефтью, газом, драгметаллами.

В сравнении с Форекс торговать на бинарных опционах гораздо проще. Но на старте лучше все-таки работать с доверительным управляющим. Если вы будете действовать самостоятельно, то из-за неправильной ставки возможность потери денег увеличивается в разы.

Что сделать, чтобы начать инвестировать?

Общепринятых стратегий инвестирования, к сожалению, нет. Часто многое зависит от человека и его жизненной ситуации.

Если мы понимаем, что у нас есть некая сумма и она может понадобиться в любой момент или в течение трёх ближайших лет, имеет смысл только вложиться в облигации или открыть депозит.

Если же есть свободные деньги и мы хотим, чтобы они работали, хотим получать больший доход, можно вложить их в акции на неопределённый срок, желательно больше трёх лет.

Грубо говоря, существует принцип: чем мы старше, тем больше у нас в портфеле должно быть облигаций по сравнению с акциями.

Также стоит открыть индивидуальный инвестиционный счёт (ИИС). Как и брокерский счёт, он позволяет покупать и продавать акции, облигации и валюту. Но его плюс в том, что можно вернуть 13% от вложенных средств за счёт ранее уплаченных налогов. Схема сложная, но её стоит изучить. Это лучший инвестиционный инструмент для новичка, потому что это гарантированный доход, по сути — налоговый вычет. Правда, деньги нельзя выводить из купленных активов три года, но общий доход будет значительно выше дохода от средств, хранящихся на депозите.

Минимального ограничения, чтобы открыть ИИС и начать инвестировать, нет. Можно начать с одной тысячи рублей — столько стоят большинство облигаций. Но есть максимальное ограничение: счёт можно пополнить только на 1 млн рублей в год.

С учётом всех нюансов инвестировать больше 400 тыс. в год не нужно, так как это максимальная сумма, от которой считается налоговый вычет. Можно вложить и большую сумму (до 1 млн), но вернут лишь 52 тыс. рублей за календарный год.

Открыть можно только один ИИС.

В дополнение можно рассмотреть иностранные акции и облигации. Не валюту — валюта не является инвестиционным инструментом.

Есть долларовые облигации, акции, недвижимость и депозиты. Эти активы можно приобрести на торгах Санкт-Петербургской биржи. Там введены в обращение уже больше 1 500 ценных бумаг иностранных эмитентов. Либо можно открыть счёт у иностранного брокера. Это вполне доступно. Открываем счёт, переводим деньги и покупаем иностранные активы. Всё делается удалённо.

Ближе к пенсионному возрасту свои активы обязательно надо диверсифицировать.

Если мы хотим ещё больший доход, надо либо вкладывать больше денег, либо больше времени, применяя механизм сложного процента: получив проценты, не тратить их, а снова инвестировать.

«Случайная прогулка по Уолл-стрит» (Бертон Малкиел)

Данная Книга Бертона Малкиела подойдёт для тех начинающих инвесторов о, которые до этого уже успели прочитать несколько книг других авторов, но при этом, они сталкивались с большим количеством в сложных графиков и поэтому, что спровоцировало недостаточное понимание того, что они пытались изучить. Малкиел преподает экономику в Университете Прингстона и по совместительству является управляющим директором по инвестициям в компании Wealthfront.

В книге он описывает стратегии и одновременно приводит примеры ситуаций, которые в своё время послужили образованию на рынках малых пузырей. Книга хороша тем, что в ней максимально простым языком описаны основы инвестирования. Также здесь рассматриваются преимущества и недостатки фундаментального и технического анализа. Также автор рассматривает ряд аспектов последних инвестиционных технологий.

Что нужно учесть до начала инвестирования

Цель

Из определения инвестирования мы знаем, что процесс этот направлен на достижение конкретной цели инвестора. Следовательно, до начала инвестирования нам стоит определиться со своей финансовой целью.

Финансовые цели могут быть совершенно разнообразные — это может быть оплата обучения, покупка квартиры, формирование пассивного дохода и многое другое. Цель зависит только от ваших пожеланий и стремлений, но ее необходимо поставить

Важно, чтобы процесс инвестирования был на что-то направлен, и иметь свой пункт назначения

Подушка безопасности

Для достижения своей финансовой цели, а соответственно и цели инвестирования, нам необходимо исключить все возможные факторы, которые могут помешать это сделать.

Такими факторами бывают:

- потеря работы

- всевозможные болезни

- происшествия с имуществом

- развод

- потеря кормильца и много другое

Чтобы исключить непредвиденные обстоятельства, нам как минимум стоит застраховаться от всевозможных бед, а также иметь резервную сумму денег в ликвидных инструментах. По классике эта сумма должна составлять 3-6 наших ежемесячных расходов, что и является подушкой безопасности

До начала инвестирования важно убедится, что никакие обстоятельства не приведут нас к преждевременному изъятию инвестиций, ведь только в этом случае они будут иметь успех

Капитал

Задумываться о начале инвестирование следует в том случае если вы придерживаетесь нормальной финансовой модели жизни, и в деньгах у вас полный порядок.

Процесс инвестирования возможно запустить не имея капитала, но имея положительную разницу о которой говорилось выше. В этом случае мы можем начать свое инвестирование с минимальных сумм и ежемесячно наращивать свой капитал. Такое инвестирование, вполне отвечает на вопрос как стать инвестором с нуля, но не стоит забывать про подушку безопасности, она не является вашим капиталом. Подушка безопасности несет функцию страхового фонда на случай потери дохода и должна быть сформирована до начала инвестирования.

Риск

Каждый начинающий инвестор должны осознавать, что доходность от любого вида инвестирования ходит в паре с рискам от этих инвестиций. В этом случае действует закон корреляции, т.е. одна величина неизбежно влияет на вторую. Чем выше доходность тем выше риск и наоборот.

Дело в том, что мы по-разному реагируем на те или иные катаклизмы в нашей жизни, соответственно и решения принимаем различные

Почему это важно?. В случае фондового рынка, влияние риска на инвестора может выразиться в следующем:. В случае фондового рынка, влияние риска на инвестора может выразиться в следующем:

В случае фондового рынка, влияние риска на инвестора может выразиться в следующем:

При значительной просадки активов, инвестор с высокой устойчивостью к риску, не обратит на это внимание. Он с холодной головой проанализирует ситуацию и на дистанции может вернуть все потери, а также получить прибыль по активам

Инвестор с низкой устойчивостью к риску, в случае просадки, наверняка избавится от убыточной позиции даже не анализируя свое положение

Избавившись от позиции он зафиксирует убыток и не даст активам шансов на возможное восстановление.

Определить свою терпимость к риску можно задав себе простой вопрос. А какую часть своего капитала я готов потерять безвозвратно? 10,20,30, а может быть и все 100% капитала или я не готов терять ни копейки?

Также можно пройти тест на определение риск профиля, он поможет ответить на вопрос, какой стратегии инвестирования нам стоит придерживаться. В случае если мы не готовы к большим рискам то подойдет консервативная или умеренная стратегии, а в обратной ситуации, можно испытать себя как агрессивного инвестора. Данный тесть можно найти в интернете или пройти у брокера при заключении договора.

Диверсификация

Вкладывая свой капитал в различные виды активов мы следуем принципу диверсификации. Это позволяет снизить риск потери значительной части средств, который может возникнуть при вложении денег в один вид активов. К примеру если вы держите свой капитал в акциях различных компаний, то при падении цены на часть из них, другая часть компенсирует ваши потери. Проще говоря диверсификация это вложение средств как можно в большее количество активов.

Диверсификация является краеугольным камнем процесса успешного инвестирования и каждый начинающий инвестор должен осознавать ее важность

Мы заострили свое внимание на наиболее важных аспектах которые необходимо учесть до начала инвестирования, все они являются фундаментом успешного инвестора и в некоторой степени отвечают на вопрос как стать инвестором с нуля, а точнее будет сказать, как стать успешным инвестором с нуля

Шаг третий. Начинайте с небольшой суммы.

Даже при отсутствии долгового бремени и наличии некоторых накоплений люди долго откладывают инвестиции, потому что считают, что для этого нужны только «большие деньги». Но в современном финансовом мире инвестиции можно начинать даже, имея очень незначительные первоначальные вложения. Существуют даже отдельные торговые стратегии с целью «разогнать» стартовый депозит на инвестиционном счете.

В целом, большое количество инвестиционных инструментов доступно инвесторам с маленьким депозитом (например, имея всего 10 тысяч рублей можно купить несколько паев ETF или, например, акций «голубых фишек»). На рынке Форекс 10 000 рублей могут за несколько месяцев превратиться в 50 000 и даже 100 000 всего лишь благодаря нескольким грамотным сделкам.

Однако все же лучше начинать инвестирование с сумм от 30 000 рублей, чтобы иметь ощутить прибыль (в противном случае интерес быстро иссякнет). Кроме того, не стоит забывать и о комиссиях брокера, которые при небольшом объеме сделок могут «съедать» заметную часть дохода.

Шаг седьмой. Начните инвестировать и сделайте это своим образом жизни!

Вся эта информация не будет полезной, если не применить ее на практике. При этом если вы совершите всего одну сделку, то ваши у вас будет всего один шанс получить ожидаемый доход.

Инвестируйте регулярно, меняйте инструменты, и вы существенно увеличите свои шансы на получение инвестиционного дохода.

Кроме того, вашей конечной целью должно стать не попытка «угадать» настрой рынка в конкретный момент времени (хотя иногда и такое угадывание имеет смысл), а формирование оптимального инвестиционного портфеля, который позволит вам в меньшей степени ежедневно волноваться о рыночной конъюнктуре и заняться другими приятными вещами.

Дерзайте, но подходите к процессу разумно, а Ваш Казначей вас подстрахует

2,294 total views, 1 views today

3

1

голос

Рейтинг статьи

Как стать инвестором с нуля

Для начала определимся с основными понятиями:

- инвестор

- инвестирование

- активы

Инвестор — это человек который вкладывает свой капитал в те или иные активы с целью приумножения такового.

Инвестирование — это процесс приумножения средств, направленный на достижение какой-либо финансовой цели инвестора. В отличие от накоплений, процесс инвестирования, способен сократить время достижения цели, а также позволяет осуществлять более значимые желания.

Актив — это объект размещения капитала. Активами для инвестора могут служить огромное количество инструментов, таких как недвижимость, драгоценные металлы, валюта, земля, ценные бумаги, бизнес, различные стартапы, антиквариат и многое другое.

В нашей статье мы будем говорить об инвестициях в ценные бумаги, так как считаем, что этот вид инвестирования наиболее доступен большинству людей. Он обладает такими преимуществами как:

- высокая ликвидность

- низкий порог входа

Рассмотрев основные определения мы можем перейти к вопросу как стать инвестором с нуля.

Для того чтобы приступить к инвестированию на фондовом рынке, достаточно иметь компьютер или мобильное устройство, подключение к интернету и 1000 рублей на своем счету. Но, что нам это даст, кроме гордого звания инвестор? Такое инвестирование мало чем может быть полезно. Инвестируя 1000 рублей, даже при доходности в 50% годовых мы получаем 500 рублей за 12 месяце. Как вы понимаете это так себе перспективы, при том, что доходность в этом примере взята космическая. Так все же, как получить достаточную пользу для себя и стоит ли этим заниматься?

На самом деле чтобы получить пользу от этого процесса недостаточно единовременно вложить 1000 рублей в какие-либо активы, инвестирование это игра в долгую с четко выстроенными действиями и как правило с определенным сценарием развития.

Если вы хотите быстрых денег, здесь и сейчас, то эта статья мало чем может вам помочь. Она будет полезна тем людям которые серьезно относятся к своему будущему, умеют откладывать деньги и готовы играть в долгую.

Пошаговая инструкция по инвестированию для новичков

Чтобы работать в данной области нет необходимости в наличии диплома об окончании экономического ВУЗа и опыта торговли на бирже. Однако нужно знать важные термины и методы. Чтобы получить знания, можно принимать систематическое участие в вебинарах, ознакомиться с рекомендациями известных инвесторов, прочитать тематическую литературу. В сети предлагаются бесплатные уроки по инвестированию для начинающих. Но будьте осторожны, встречаются и мошенники, обещающие продать «суперсхему для получения высокого дохода» или вложиться в проект под «100 процентов годовых». Помните, кнопки «Бабло» не существует.

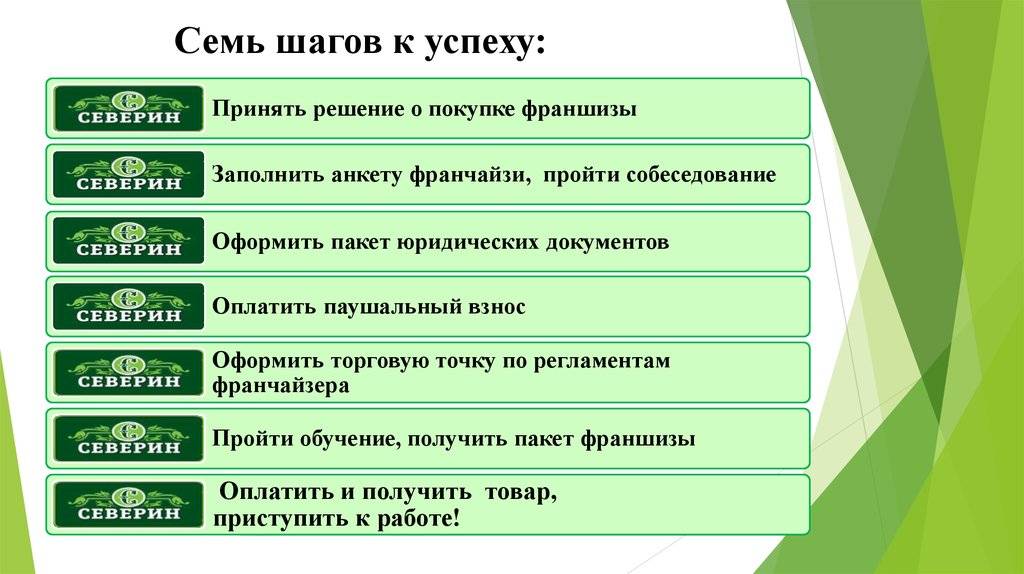

Реальный путь к будущему богатству состоит из семи шагов.

Шаг первый. Приведите в порядок свои финансы

Деньги для будущих вложений не должны быть обременены обязательствами и являться средствами первой необходимости. В качестве инвестируемых финансов нельзя использовать займы от банков либо иных кредитных организаций. В случае негативного развития событий убытки увеличатся не только на вложенную сумму, но и на использованный заем плюс проценты по нему.

В начале разработки инвестиционного плана определите: сколько у вас есть, чтобы финансировать стартовый капитал, что вы можете сделать с точки зрения добавления к нему регулярных взносов. Также начните отслеживать все расходы – избавившись от ненужных трат, за год можно накопить кругленькую сумму для инвестирования.

Шаг второй. Создайте денежный резерв

Не следует сразу инвестировать значительные суммы. Рекомендуется начинать с малых вложений, расставание с которыми не сильно ударит по кошельку начинающего инвестора.

После того, как средства были вложены в инвестиционные активы, вам необходимо наличие финансовой подушки на случай утраты главного источника заработка либо работы. Наименьший срок, в течение которого должен безбедно прожить инвестор и его семья, составляет полгода.

Шаг третий. Поставьте инвестиционные цели

Подумайте о личных инвестиционных целях. Инвестор, который хочет получить второй доход или накопить состояние, чтобы выйти на пенсию, будет делать совершенно иной инвестиционный выбор, чем тот, который просто стремится заработать немного процентов, чтобы компенсировать инфляцию и защитить свою покупательную способность. Поэтому определитесь, на какую прибыль вы рассчитываете. Однако специалисты считают, что новичку лучше разделить большую глобальную цель (заработать миллион долларов) на несколько реальных стадий.

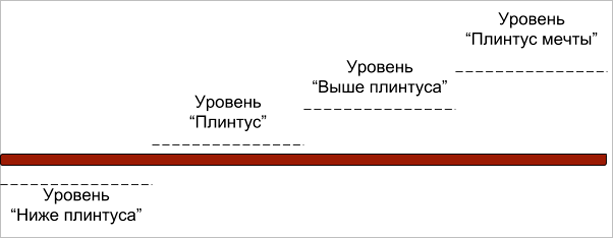

Шаг четвертый. Определите максимально возможный риск

Совершение любой инвестиционной сделки всегда проходит с определенным процентом риска. Определение стратегии связано с окончательными целями вкладчика. Если нужна быстрая прибыль, понадобится участвовать в сделках с большим уровнем риска. Если приоритетная задача – сбор к пенсии дополнительного дохода, можно остановиться на работе с испытанными финансовыми активами (долговременные банковские вклады).

Уровень потерь, которые вкладчик способен допустить как временную просадку по всем активам, зависит от того, с какой степенью риска он выберет стратегию.

4- Разработайте стратегию управления рисками

Еще один важный шаг, который следует учитывать, — это когда выходить из сделки (вы не будете держать свои позиции открытыми вечно, так как даже долгосрочные трейдеры время от времени перетасовывают свои портфели).

Для правильного управления рисками вы должны помнить 3 вещи:

- Начальный уровень: это цена, по которой вы планируете войти в сделку, всегда основанная на сильный уровни поддержки или сопротивления.

- Уровень выхода:

Stop Loss: это цена, при которой вы ограничиваете свои потери и избегаете уничтожения своего счета.

Take Profit: это цена, по которой вы получаете прибыль и уходите с рынка до того, как он развернется.

- Соотношение риск/вознаграждение: с точки зрения непрофессионала, это расчет того, сколько вы готовы рискнуть в сделке (уровень стоп-лосса) по сравнению с тем, сколько вы планируете получить прибыль от сделки (уровень тейк-профита). Все, что меньше 1:2, не рекомендуется (рискуя 1 долларом, чтобы заработать 2 доллара).

ВСЕГДА знайте вышеуказанные уровни перед входом в какую-либо сделку. Также желательно иметь автоматические уровни стоп-лосса, так как мы, люди, склонны проявлять эмоции, надеясь, что цена снова пойдет вверх, пока она продолжает падать.

Советы бывалых инвесторов

Не нужно все свои сбережения вкладывать в одни только акции. Часть средств можно вложить в такие достаточно надёжные инструменты как ОФЗ и облигации госкомпаний

А кроме этого стоит обратить внимание на биржевые фонды (ETF). Расклад инвестиционного портфеля при этом может быть примерно таким:

- 20% акции;

- 20% ETF;

- 60% облигации.

Начинающим инвесторам

не стоит вкладываться в акции

третьего-четвёртого

эшелонов. Гонясь за быстрой прибылью

можно в худшем случае потерять деньги,

а в лучшем — надолго их заморозить (по

причине очень низкой ликвидности в этом

секторе)

Вместо этого лучше сосредоточить

своё внимание на бумагах более надёжных

эмитентов (голубых фишках) таких как

Сбербанк, Газпром, Магнит и т.д

Необходимо

правильно оценивать свои риски и всегда

быть готовым к просадкам. Цена любого

финансового инструмента подвержена

неизбежным колебаниям как в большую,

так и в меньшую сторону. Не нужно

паниковать всякий раз, когда цена

купленных акций снижается. Вместо этого

необходимо установить лимит на ограничение

убытка в виде ордера Stop

Loss.

По возможности

следует делать выбор в пользу акций

компаний не только принадлежащих к

разным отраслям, но и находящимся в

разных странах. Это ещё больше усилит

диверсификацию вашего инвестиционного

портфеля.

Не старайтесь

заскочить в уже идущий поезд и не

покупайте акции на фоне ажиотажного

спроса на них. Такая покупка вскоре

грозит обернуться большими убытками

ввиду того, что акции могут оказаться

«перегретыми» и их цена попросту

развернётся вниз. Покупать надо стремиться

ещё до того, как это начнёт делать

основная масса инвесторов. А в тот

момент, когда к покупкам подключается

большинство, опытные инвесторы уже

начинают закрывать свои позиции,

постепенно сокращая их объёмы.

«Инвестиции» (Джефри В. Бэйли, Уильям Ф. Шарп, Гордон Дж. Александер)

Эту книгу можно смело называть учебником, так как она написана специалистами, применяющими свои знания на практике. К примеру, Уильям Ф. Шарп является лауреатом Нобелевской премии по экономике.

Эта книга подойдёт тем, кто не хочет пропускать этап изучения азов, что обеспечит наличие фундаментальных знаний. В ней можно найти достаточно много подробной информации о ценных бумагах, а также разновидностях и механизмах работы фондового рынка.

При этом, поданная теория подкреплена таблицами, графиками и практическими примерами. Книгу рекомендуют прочесть не только начинающим инвесторам, а и более опытным. Преподаватели экономических вузов также часто перечитывают её. Информация изложена более чем на 1000 страниц, поэтому перед прочтением необходимо правильно настроить себя, иначе книга станет настоящим испытанием для начинающего инвестора.