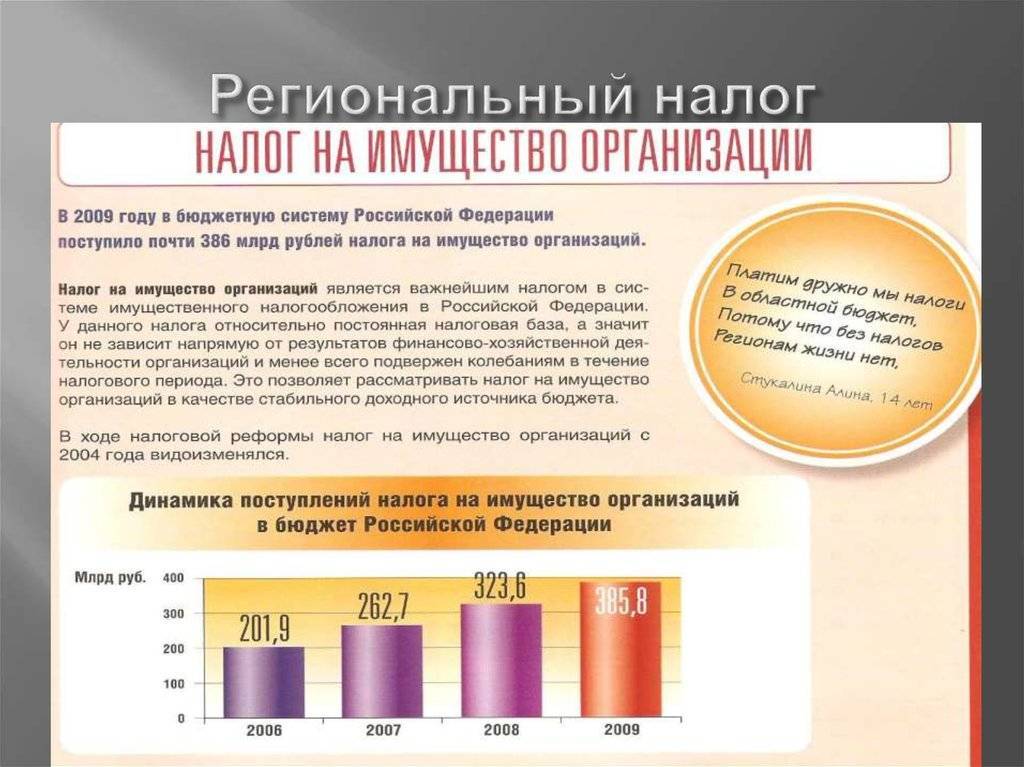

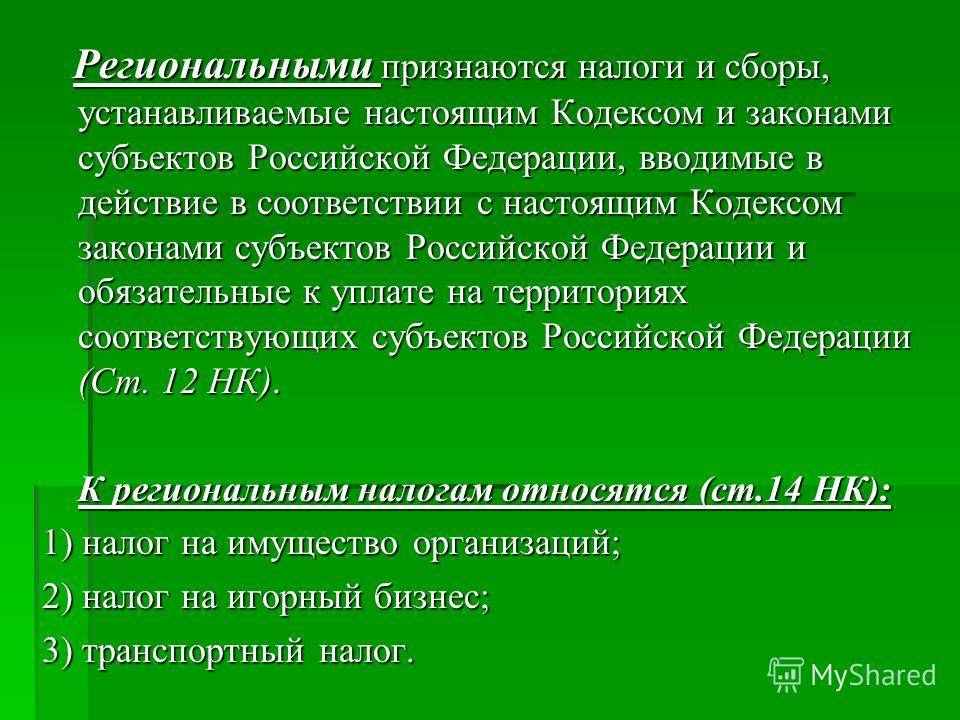

Региональные налоги

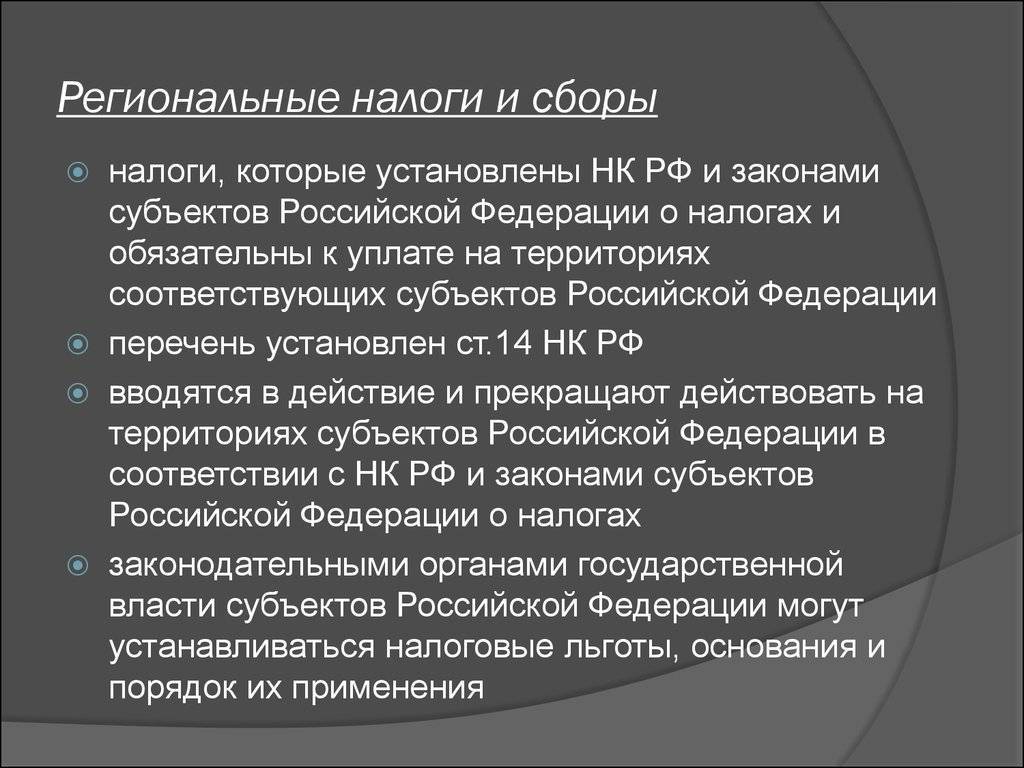

Региональными налогами признаются налоги, которые установлены НК РФ и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации.

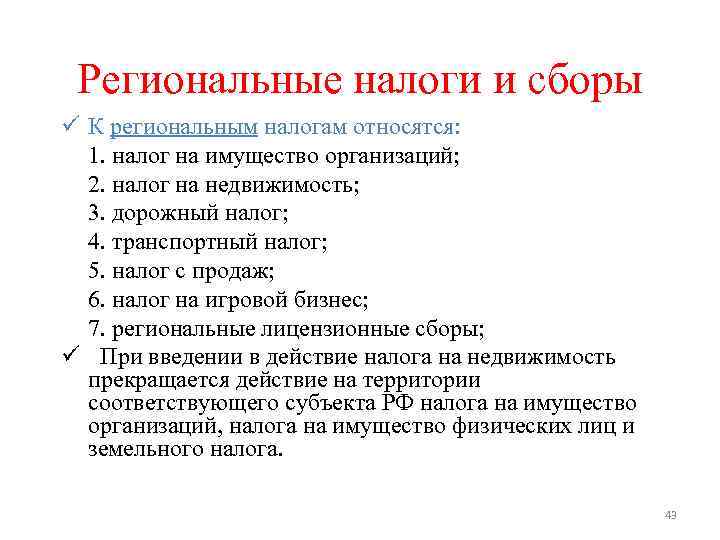

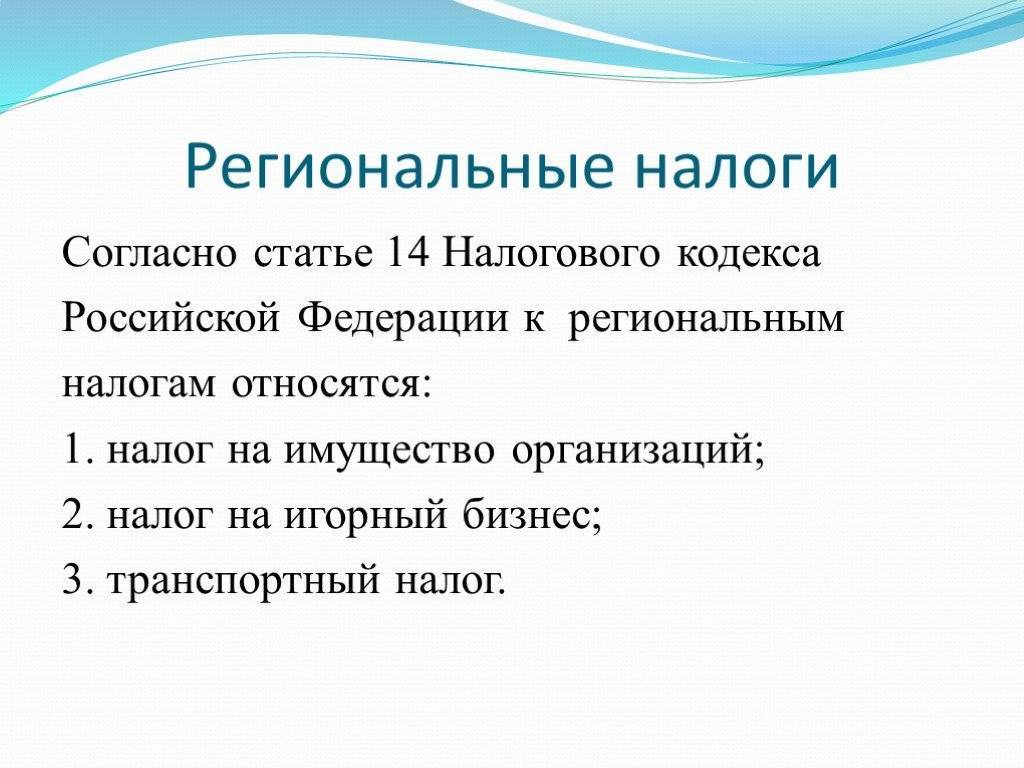

Перечень региональных налогов установлен ст. 14 НК РФ:

1) Налог на имущество организаций;

2) Налог на игорный бизнес;

3) Транспортный налог.

Особенности региональных налогов регулируются п. 3 ст. 12 НК РФ:

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с НК РФ и законами субъектов Российской Федерации о налогах.

Региональными законами могут определяться некоторые элементы налога (например, налоговые ставки), а также вводиться налоговые льготы для некоторых категорий налогоплательщиков.

Пример

Налоговые ставки и налоговые льготы по транспортному налогу для налогоплательщиков города Москвы установлены Законом г. Москвы от 09.07.2008 N 33 “О транспортном налоге”.

Квазиналоги

На сегодняшний день в Российской Федерации все еще продолжается реформирование системы налогообложения. Этот процесс в целом уже утратил радикальный характер, тем не менее продолжается кропотливая правовая работа по уточнению состава налогов и сборов, совершенствованию их юридических конструкций

Соответствующим проблемам уделяется огромное внимание со стороны государства и общества, они также являются предметом многочисленных научных исследований. На этом фоне явно обойдены вниманием фискальные сборы, иные обязательные платежи, которые по своей правовой природе тесно примыкают к налоговым платежам, имеют с последними много общих признаков, но с правовой точки зрения им не тождественны. Система неналоговых платежей (квазиналоги) является неоднородной, поскольку включает как фискальные сборы, так и другие обязательные платежи, не являющиеся источником формирования доходов бюджета

Система неналоговых платежей (квазиналоги) является неоднородной, поскольку включает как фискальные сборы, так и другие обязательные платежи, не являющиеся источником формирования доходов бюджета.

Квазиналог – это обязательный платеж, у которого отсутствует какой-либо юридический признак налога, так как такой платеж, как правило, является возмездным.

К квазиналогам можно отнести: страховые взносы в государственные внебюджетные фонды, патентную пошлину, портовый сбор, консульский сбор, парафискалитет и др.

Страховые взносы в государственные внебюджетные фонды имеют очень много общего с налогами. Отличие страховых взносов от налогов заключается в том, что признак индивидуальной безвозмездности у страховых взносов отсутствует, т.е. они являются возмездными. При этом факт уплаты или неуплаты страховых взносов не влияет на право получения социальных пособий, так как они гарантированы государством.

Патентная пошлина не предусмотрена налоговым законом, это сбор, взимаемый патентным ведомством за совершение юридически значимых действий, связанных с патентом. При этом перечень действий, за совершение которых взимаются патентные пошлины, их размеры и сроки уплаты, а также основания для освобождения от их уплаты, уменьшение их размеров или возврата пошлин устанавливаются Правительством РФ.

Консульские сборы взимаются за консульские действия и иные консульские услуги, предоставляемые гражданам и юридическим лицам в соответствии с тарифом, утвержденным Министерством иностранных дел Российской Федерации.

Портовые сборы – это государственные регулируемые тарифы, взимаемые за услуги, оказываемые судам в морских торговых судах Российской Федерации. К регулируемым портовым сборам относятся: корабельный, маячный, канальный, причальный, якорный, экологический, лоцманский и навигационный.

Ставки портовых сборов определяются Министерством транспорта РФ по согласованию с Министерством экономики РФ, при этом начальники морских администраций портов вправе предоставлять отдельным судовладельцам (судоходным компаниям) скидки. Полученные от уплаты портовых сборов средства используются на ремонт, развитие и строительство портовых сооружений и объектов.

Парафискалитет – обязательный сбор, главной отличительной особенностью которого является то обстоятельство, что он уплачивается не в бюджет, а в пользу отдельных субъектов публичного или частного права в целях частичного покрытия этими субъектами своих расходов.

Парафискалитет – сбор, устанавливаемый в пользу организаций публичного или частного права, не являющихся органами государственной власти и управления. Примером парафискальных платежей могут служить третейские сборы, идущие на покрытие общих расходов, связанных с деятельностью третейского суда для разрешения экономических споров при Торгово-промышленной палате Российской Федерации.

показать содержание

Насколько значимы региональные налоги?

Многие субъекты РФ рассчитывают, прежде всего, на финансовые потоки, формируемые за счет федеральных сборов, а в ряде случаев — и на дотации. Региональные налоги РФ занимают значимую, но относительно небольшую долю в бюджетных поступлениях. Однако с учетом глубокой взаимной интеграции бюджетных систем разных уровней в фактическом распоряжении региона могут быть значительные объемы финансовых средств.

К региональным налогам относятся всего три типа сборов. Но в законодательстве РФ закреплен принцип единства бюджетной системы. То есть на данном этапе развития экономики России федеральные и региональные налоги имеют столь несхожую пропорцию в большей степени для того, чтобы политический центр имел возможность аккумулировать финансовые потоки и обеспечивать сбалансированное развитие бюджетов всех уровней — в том числе и за счет дотаций. Экономические возможности разных субъектов РФ иногда совершенно несопоставимы. И потому те субъекты, которые более платежеспособны, направляют финансовую ликвидность в бюджет посредством федеральных налогов, на основании которых могут формироваться дотации и иные методы поддержки экономически отстающих субъектов и муниципалитетов.

Роль региональных сборов — в обеспечении должного уровня устойчивости бюджетной системы России. На данном этапе экономического развития РФ она очень значима, несмотря на то что соответствующие платежи имеют не самую заметную долю в бюджетных доходах. Но вполне возможно, что законодатель постепенно будет модернизировать подходы к организации налоговой политики, и тогда региональные сборы приобретут заметно больший вес в аспекте формирования денежных потоков на уровне субъектов федерации. И тогда их роль будет еще более значимой.

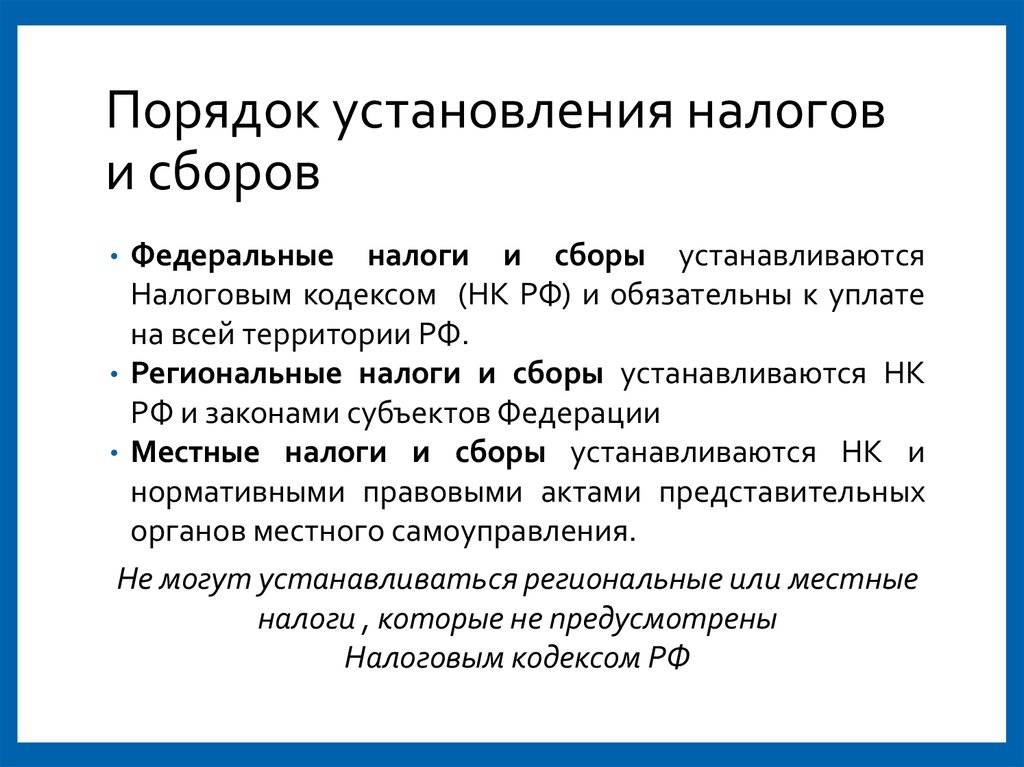

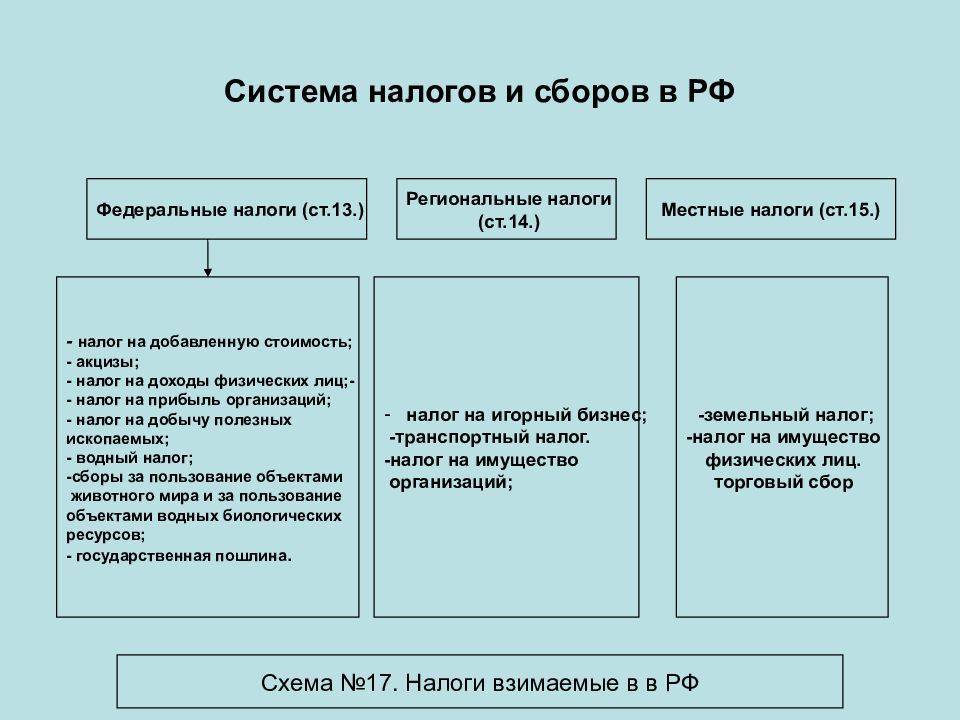

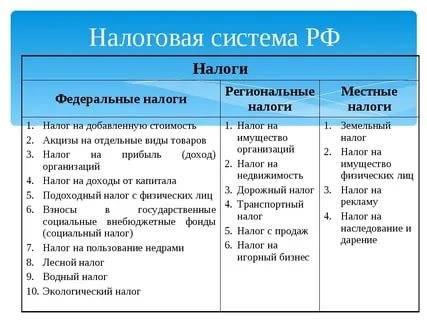

Понятие налоговой системы. Виды налогов и сборов РФ (система налогов и сборов)

Налоговая система представляет собой форму организации порядка налогообложения.

Следует отметить, что под налоговой системой в Российской Федерации понимается не хаотический набор разных налогов, а строго регламентированная совокупность обязательных платежей, обладающих сходными признаками (все налоги имеют объект налогообложения, налоговую базу, ставки, налоговые периоды и т.п.).

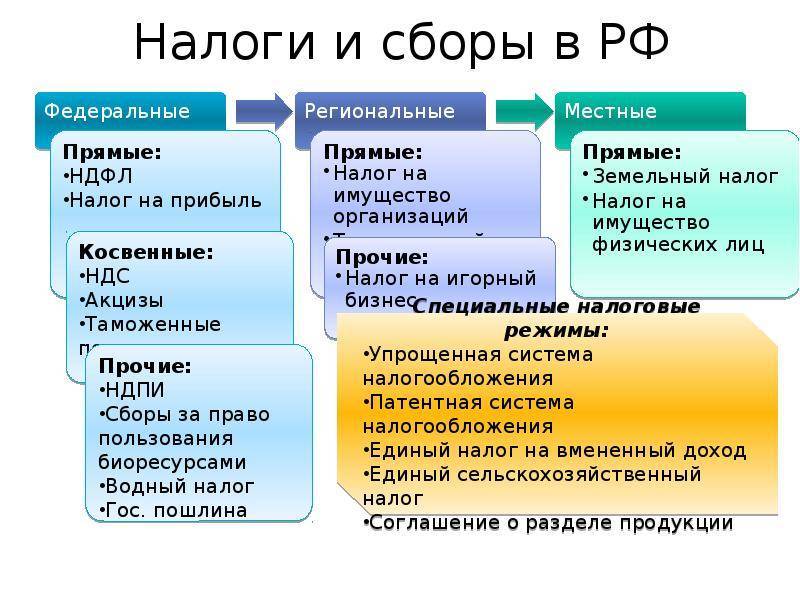

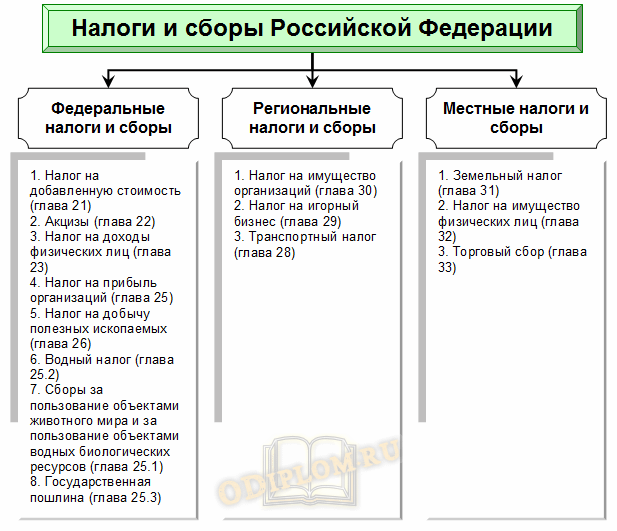

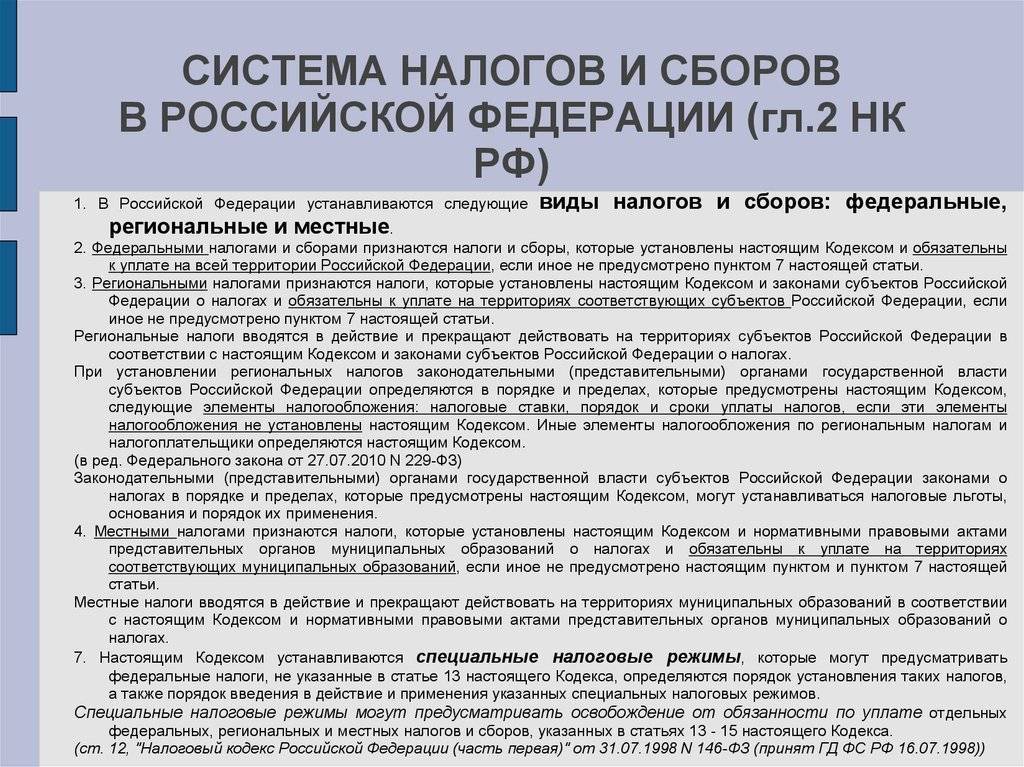

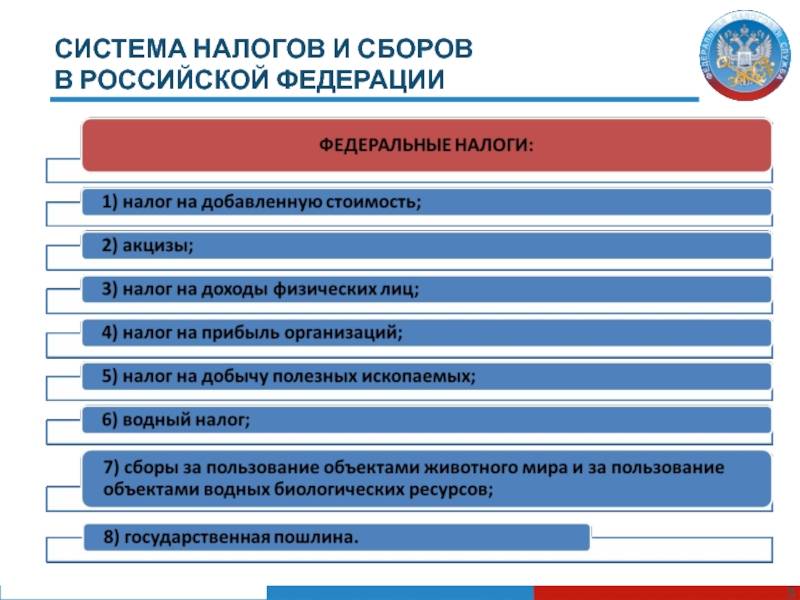

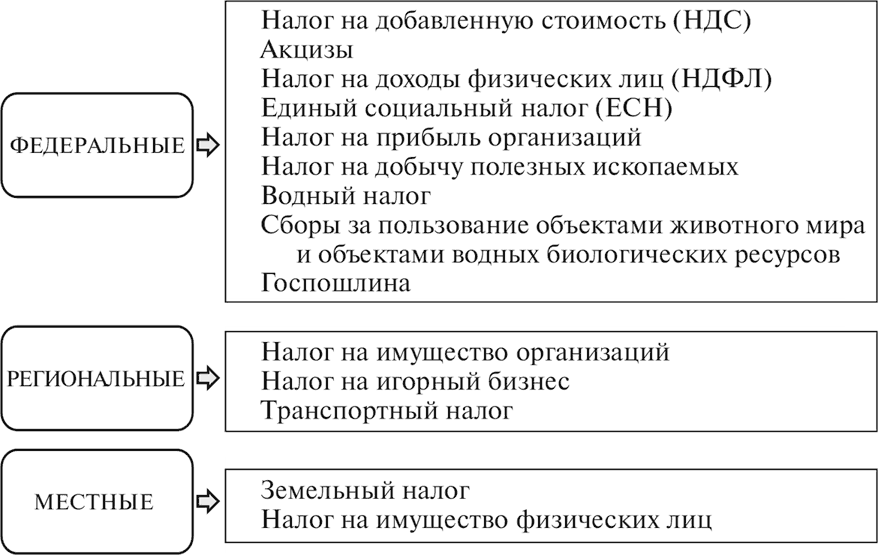

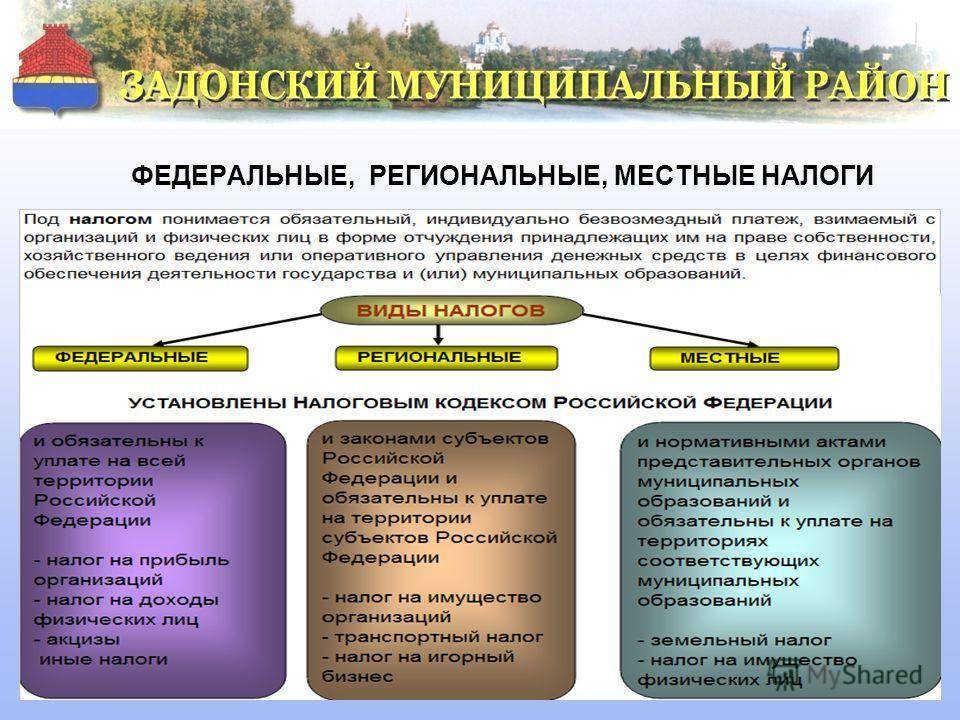

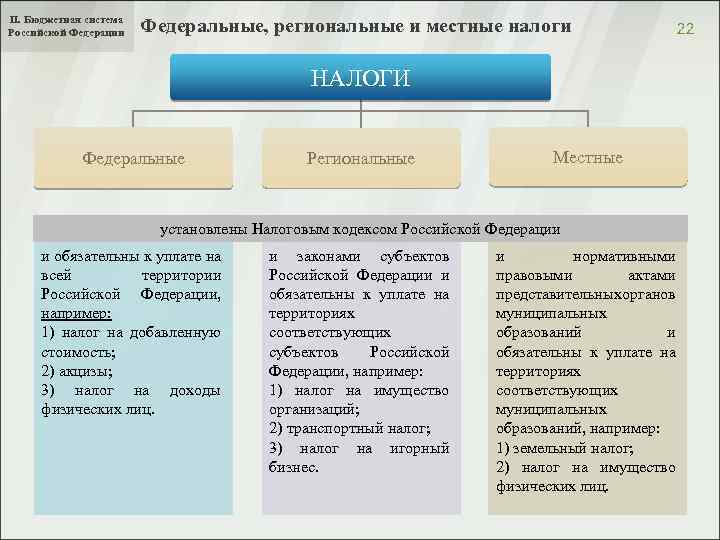

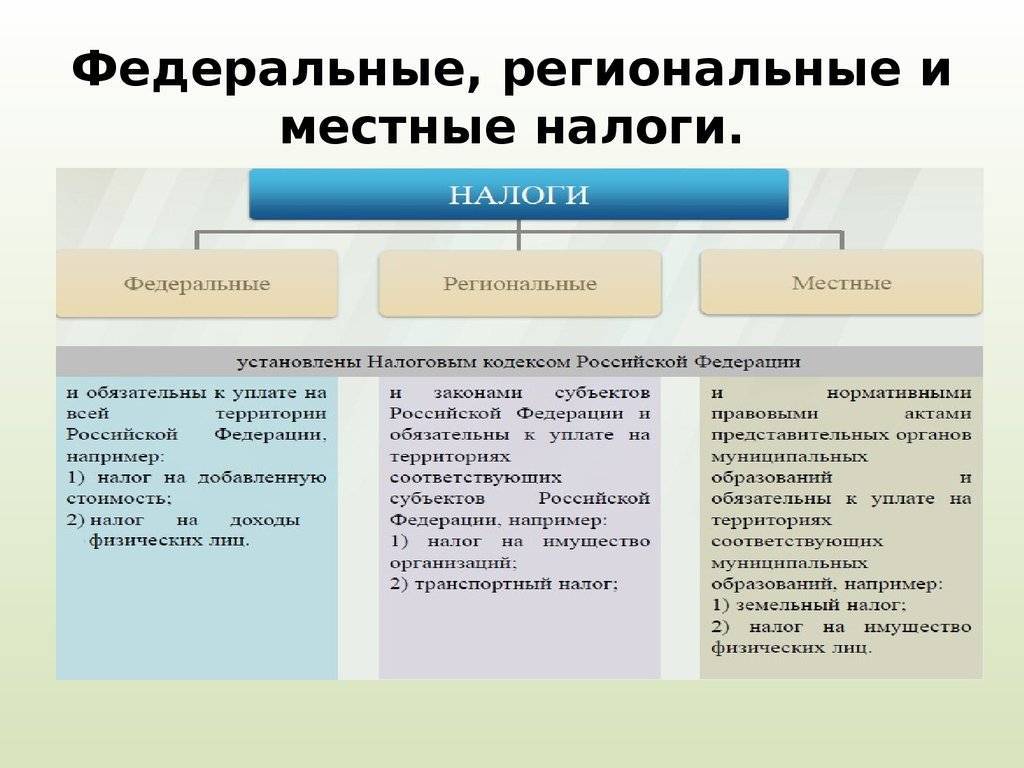

В РФ устанавливаются следующие виды налогов и сборов:

- федеральные;

- региональные;

- местные.

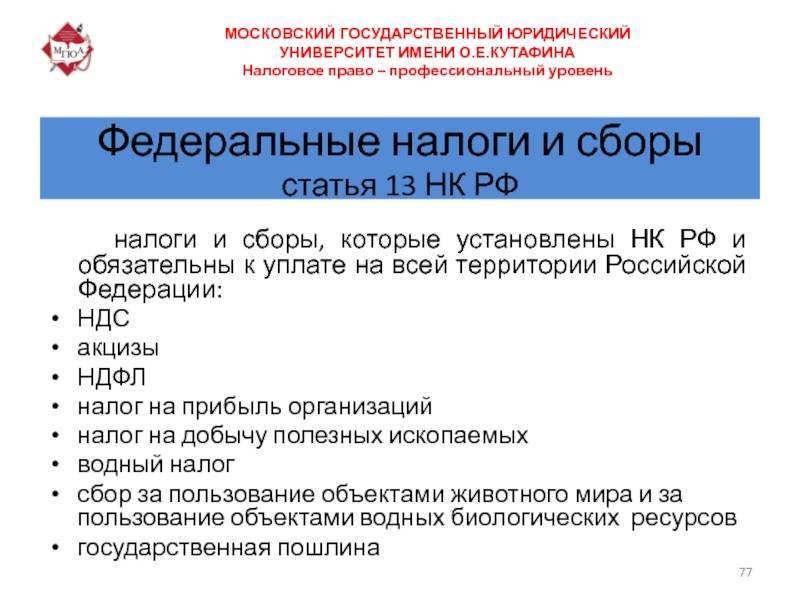

Перечень федеральных, региональных и местных налогов, которые могут быть установлены на российской территории, закреплены в ст. 13-15 НК РФ. Федеральные, региональные или местные налоги и сборы, не предусмотренные НК РФ, устанавливаться не могут. Кроме того, федеральные, региональные и местные налоги и сборы отменяются также исключительно Налоговым кодексом.

Налоговым кодексом устанавливаются специальные налоговые режимы, которые могут предусматривать федеральные налоги, не указанные в ст. 13 НК РФ, определяются порядок установления таких налогов, а также порядок введения в действие и применения указанных специальных налоговых режимов.

Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов, указанных в ст. 13-15 НК РФ.

Отмененные налоги

В России применялись, но были отменены следующие федеральные налоги:

Единый социальный налог (ЕСН) — применялся с 2002 по 2009 годы. С 2010 года вместо ЕСН применяются Страховые взносы.

Налог с имущества, переходящего в порядке наследования или дарения — регулировался Законом РФ от 12.12.1991 N 2020-1 “О налоге с имущества, переходящего в порядке наследования или дарения”. Отменен с 2006 года в связи с принятием Федерального закона от 01.07.2005 N 78-ФЗ.

В России применялись, но были отменены следующие региональные налоги:

Налог с продаж — применялся в 2002 и 2003 годах. Отменен с 2004 года Федеральным законом от 27.11.2001 N 148-ФЗ.

Сбор на нужды образовательных учреждений, взимаемый с юридических лиц — региональный налог, который применялся в России с 1992 по 2003 гг. Отменен с 2004 года.

В России применялись, но были отменены следующие местные налоги:

Налог на рекламу — местный налог, который применялся в России с 1992 по 2004 гг. Отменен с 2005 года.

Сбор на содержание милиции — местный налог, который применялся в России с 1992 по 2003 гг. Отменен с 2004 года.

Сбор на благоустройство территорий — местный налог, который применялся в России с 1992 по 2003 гг. Отменен с 2004 года.

Налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров — местный налог, который применялся в России с 1992 по 2003 гг. Отменен с 2004 года.

В России применялись, но были отменены следующие сборы:

Налог на реализацию горюче-смазочных материалов (ГСМ) — налог, который взимался в России с реализации горюче-смазочных материалов (ГСМ) и зачислялся в дорожные фонды России с 1991 по 2000 годы.

Налог на пользователей автомобильных дорог — налог, который применялся в России с 1992 по 2002 гг. и поступал в Дорожные фонды.

Налог с владельцев транспортных средств — налог, который применялся в России с 1992 по 2002 гг. и поступал в Дорожные фонды.

Налог на приобретение автотранспортных средств — налог, который применялся в России с 1992 по 2000 гг. и поступал в Дорожные фонды.

Налоги СССР:

Налог на бездетность — налог, который взимался в СССР с лиц, не имеющих детей.

Какие налоги признаются региональными?

Если следовать положениям НК РФ, к региональным налогам относятся те, что предполагают исчисление и уплату в бюджет субъекта РФ, если иное не установлено на уровне федерального законодательства. Сборы рассматриваемого типа вводятся в действие НК РФ, а также региональными законами. Субъекты РФ имеют полномочия по регулированию соответствующих налогов в части ставок, порядка, а также срока уплаты сборов, если необходимые нормы не зафиксированы на уровне НК РФ. Также региональные власти вправе определять льготы и специфику исчисления базы для сборов, о которых идет речь.

Система региональных налогов, таким образом, фиксируется на федеральном уровне, однако фактическую величину сборов в большинстве случаев уполномочены устанавливать субъекты РФ. Вместе с тем распоряжаться соответствующими платежами российские регионы вправе по своему усмотрению. Данный процесс связан с функционированием бюджетной системы. Изучим ее нюансы подробнее.

Налоги и сборы субъектов РФ (региональные)

Региональными налогами признаются налоги, которые установлены НК РФ и законами субъектов РФ о налогах и обязательны к уплате на территориях соответствующих субъектов РФ, если иное не предусмотрено законом.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов РФ в соответствии с НК РФ и законами субъектов РФ о налогах.

При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов РФ определяются в порядке и пределах, которые предусмотрены НК РФ, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются НК РФ.

Законодательными (представительными) органами государственной власти субъектов РФ законами о налогах в порядке и пределах, которые предусмотрены НК РФ, могут устанавливаться налоговые льготы, основания и порядок их применения.

К региональным налогам относятся:

- налог на имущество организаций;

- налог на игорный бизнес;

- транспортный налог.

Общая характеристика региональных налогов

Ключевым признаком, который характеризует данную группу налогообложения, является уровень бюджета. Иными словами, к региональным налогам и сборам относятся все бюджетные платежи, которые зачисляются напрямую в казну субъекта РФ (области, автономного округа, города федерального значения).

То есть региональные налоги и сборы являются основной доходной частью бюджета региона. Данные поступления перенаправляются на реализацию социально-значимых программ и мероприятий. Также некоторая часть от поступивших средств может быть перенаправлена в казну муниципального образования в виде субсидий, субвенций и прочих трансфертов.

Важно отметить, что все региональные налоги устанавливаются на федеральном уровне, а вот особенности их применения детализируются законодателями субъекта РФ. Объясним простыми словами

Налоговые обязательства всех уровней закреплены в НК РФ. То есть общие правила применения налогообложения обозначены на федеральном уровне. Например, максимальные ставки, порядок исчисления, правила применения вычетов и льгот утверждает Правительство РФ. А вот категории налогоплательщиков, привилегии и льготы по региональным налогам устанавливаются и отменяются на уровне конкретного субъекта России. Например, правительство области может ввести дополнительные льготы по отдельным сборам, ввести освобождения от уплаты для некоторых категорий налогоплательщиков, снизить или увеличить налоговую ставку в несколько раз.

Обременение игорного бизнеса

Если компания ведет игорную деятельность, то у нее возникают обязательства перед бюджетом по уплате сбора на игорный бизнес. Объектами обложения признаются:

- Игровое оборудование, а также автоматы и игровые столы, специализированные для осуществления игровой деятельности.

- Тотализаторы, букмекерские конторы, процессинговые центры тотализаторов с букмекерскими конторами.

- Пункт приема игровых ставок.

Так как региональными признаются налоги и сборы, а также прочие платежи, зачисляемые в казну субъекта, то и особенности налогообложения устанавливаются на уровне данного региона. Однако есть общие правила, которые распространяются на всю страну. Так, например, на процедуру регистрации объекта налогообложения в ИФНС отведено всего два рабочих дня. Причем дни исчисляют до момента установки игрового оборудования или открытия точки (букмекерской конторы или пункта приема ставок). Аналогичный срок для оповещения Федеральной инспекции установлен при любом изменении количества объектов.

Для данного обязательства устанавливаются фиксированные ставки, причем градация предусмотрена по видам объектов налогообложения. Минимальные и максимальные значения закреплены в . Отметим, что если регион не установил конкретное значение для ставки, то налогоплательщики должны применять минимальные значения.

Местные налоги

Местными налогами признаются налоги, которые установлены НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований.

Перечень местных налогов определен ст. 15 НК РФ:

1) Земельный налог;

2) Налог на имущество физических лиц.

3) Торговый сбор

4) Курортный сбор (проводится эксперимент до 31.12.2022 на основании Федерального закона от 29.07.2017 N 214-ФЗ)

Особенности местных налогов регулируются п. 4 ст. 12 НК РФ.

Нормативными правовыми актами представительных органов муниципальных образований могут определяться некоторые элементы налога (например, налоговые ставки), а также вводиться налоговые льготы для некоторых категорий налогоплательщиков.

Пример

Налоговые ставки и налоговые льготы по земельному налогу для налогоплательщиков Городского округа Бронницы (Московская область) установлены Решением Совета депутатов от 10.06.2015 N 02/03.

Налоги и бюджетная система

Региональные и местные налоги РФ, наряду с федеральными, формируют национальную бюджетную систему России, которая выстроена по единым принципам. Это означает, что процедура сбора соответствующих платежей унифицирована, механизмы распределения денежных средств строго регламентированы. Рассматриваемые налоги в региональный бюджет направляются в полном объеме. В свою очередь, субъект РФ может получать также определенную долю от федеральных сборов, что предусмотрена Бюджетным кодексом. Аналогичная закономерность установлена также и в отношении местных налогов. Иные меры бюджетной поддержки регионов РФ — субсидии, субвенции и прочие меры. Таким образом, даже если региону не хватает собственных налогов, федеральный центр будет готов помочь.

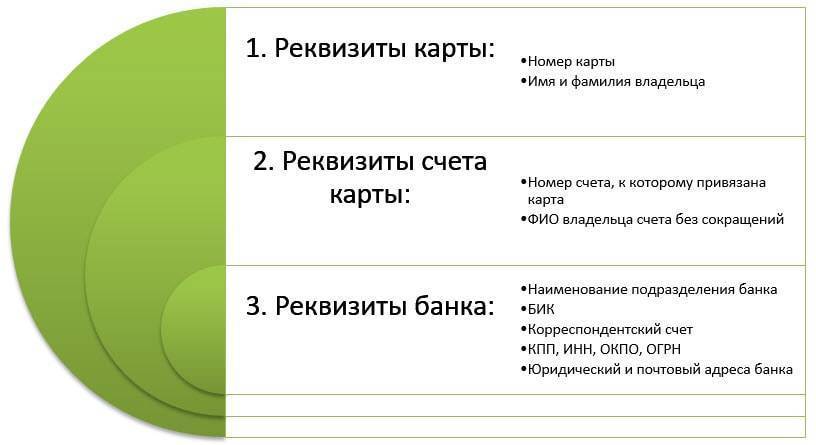

Понятие налогового сбора

Под налогом подразумевается обязательный, безвозмездный вид платежа, осуществляемый субъектами налогообложения (гражданами и юрлицами) в пользу государства. Допустима только денежная форма расчетов.

Данный платеж является неотъемлемым условием, после выполнения которого гражданин (организация) наделяется органами власти различного уровня определенными полномочиями и может оформить разрешительную документацию.

Сборы могут уплачиваться как в денежной, так и в иной форме, если данное условие определяется законодательными нормами. Перечисление денег в пользу уполномоченной государственной организации является основанием для возникновения между плательщиком и получателем платежа публичных отношений.

Ставка для земельного налога

В свою очередь, ставку, по которой взимаются местные налоги и сборы, устанавливает муниципалитет. Или, если речь идет о Москве, Санкт-Петербурге и Севастополе, законодательный орган власти города федерального значения. Однако на уровне Налогового Кодекса могут фиксироваться предельные ее значения.

Так, например, ставка, о которой идет речь, не может быть больше, чем 0,3%, для участков следующих категорий:

Тех, что отнесены к территориям, используемых для нужд сельского хозяйства;

Тех, что используются в составе жилищного фонда;

Тех, на которых располагаются компоненты инженерной инфраструктуры, относящейся к жилищно-коммунальному комплексу (не считая доли участков, которые не относятся к жилищному фонду и к соответствующим объектам);

Используемых для ведения дачного хозяйства;

Задействуемых для нужд обороны и ограниченных, в силу положения законодательства, в обороте.

Ставка не может быть больше, чем 1,5% для иных типов участков.

Земельный налог

Земельный налог регулируется Главой 31 НК РФ. Изучим наиболее примечательные положения данного источника права, что имеют отношение к рассматриваемому сбору.

Земельный налог платится только теми субъектами правоотношений, которые ведут деятельность на территории конкретного муниципалитета. Налогоплательщиками в данном случае могут быть:

Физлица;

Организации.

Критерий, определяющий возникновение обязательства по уплате соответствующего сбора в бюджет указанными субъектами — наличие в собственности или в бессрочном пользовании земельных владений. Что касается участков, которые принадлежат, к примеру, ПИФам — налогоплательщиком признается управляющая компания. Сбор при этом уплачивается за счет активов, которыми располагает фонд.

Не должны платить земельный налог организации, физлица и ИП, которые пользуются участками по праву безвозмездного пользования на срочной основе, либо в порядке аренды. Не могут быть признаны в качестве объектов налогообложения:

Участки, которые изъяты законным образом из оборота;

Территории, на которых располагаются особо ценные объекты культурного наследия, включая те, что включены в соответствующий международный список;

Участки, на которых расположены историко-культурные заповедники, а также объекты археологического наследия;

Территории, включенные в лесной фонд;

Участки, на территории которых располагаются принадлежащие государству водные объекты в составе соответствующего фонда.

Налоговый и отчетный периоды для земельного налога

Местные налоги и сборы вводятся, как мы отметили выше, на уровне федерального законодательства. Им же определяются ключевые характеристики соответствующих бюджетных обязательств. В частности — налоговый и Для земельного сбора налоговый период — это календарный год. Отчетных — несколько: 1 квартал, полугодие, а также первые 9 месяцев. Но они действуют только для налогоплательщиков-организаций. Физлица могут не обращать на данную характеристику внимания. Как и в случае со многими другими налогами и сборами, предусмотренными законодательством РФ, органы власти муниципального образования либо соответствующие структуры в городах федерального значения вправе не устанавливать соответствующие периоды.

Материалы

Переоценка в 1С валютных средств с учетом отложенных курсовых разниц

628

17.11.2022

Федеральным законом от 26.03.2022 № 67-ФЗ изменен порядок признания курсовых разниц в налоговом учете в 2022–2024 годах. Согласно разъяснениям контролирующих органов, временный порядок признания курсовых разниц касается исключительно даты признания дохода (расхода) для целей налогообложения прибыли. Сами правила исчисления сумм курсовых разниц в налоговом учете не изменились. Это означает, что переоценивать валютные требования и обязательства следует независимо от признания дохода или расхода. Непризнанные в доходах (расходах) курсовые разницы следует учитывать обособленно. Такой подход реализован в «1С:Бухгалтерии 8» начиная с версии 3.0.122. Эксперты 1С на примерах рассматривают порядок переоценки валютных средств с учетом отложенных курсовых разниц.

Судебный вердикт: можно ли сдать декларацию по НДС до окончания налогового периода

1362

16.11.2022

Арбитражный суд Московского округа в постановлении от 12.09.2022 № А40-213006/2021 разъяснил, вправе ли организации представлять налоговые декларации по НДС до окончания текущего налогового периода, в том числе в последний день отчетного квартала.

Отражение в учете замены бракованного импортного товара

565

15.11.2022

Торговая фирма получила от иностранного поставщика товар и затем продала его покупателю. Далее от покупателя поступает претензия о браке. Компания перенаправляет претензию своему иностранному контрагенту, и тот поставляет новый товар на замену, который и передается покупателю. В такой ситуации возникает масса вопросов, особенно с учетом того, что компании здесь приходится повторно нести таможенные и прочие расходы. В проблеме разбиралась Вероника Емельянова, эксперт по бухгалтерскому учету и налогообложению.

Налог на имущество физлиц

К местным налогам и сборам относятся также платежи, взимаемые с физлиц, которые владеют жилой недвижимостью. Касательно их перечисления в бюджет есть ряд особенностей.

Дело в том, что до 2015 года соответствующие бюджетные обязательства граждане должны быть выполнять, исходя из подсчета сумм налога на имущество на основе инвентаризационной стоимости жилья. С 2015-го в структуре «формулы» исчисления сбора присутствуют также кадастровые показатели. Предполагается, что с 2019 года они будут применяться без учета инвентаризационной стоимости.

Что это значит? Нормы закона, действовавшие до 2015 года, предполагали взимание в казну порядка 0,1-0,3% (конкретное значение определялось в законах муниципалитета или города федерального значения) от и домов, находящихся в собственности граждан. Налоговая база на основе соответствующего показателя не предполагала большого финансового обременения граждан в аспекте выполнения данного бюджетного обязательства.

Другое дело, когда имущественный сбор исчисляется на основе кадастровой стоимости жилья. Дело в том, что предполагается ее максимальная приближенность к рыночной. Тем самым возможно значительное увеличение нагрузки на личный бюджет налогоплательщика в аспекте выполнения соответствующего обязательства перед государством.

Вместе с тем, до 2019 года законодательством РФ установлен переходный период, в рамках которого исчисление имущественного сбора будет, с одной стороны, предполагать включение в «формулу» налога, как мы отметили выше, также и инвентаризационных показателей — это, так или иначе, уменьшит абсолютную величину платежа. С другой — в правовых актах РФ, регулирующих рассматриваемое бюджетное обязательство, зафиксированы вычеты. Их значимость предопределяется, во-первых, конкретным типом недвижимости, а во-вторых, его площадью.

Таким образом, рост на граждан, имеющих в собственности жилую недвижимость, предполагается постепенный. К тому же во многих случаях размер предусмотренного законом вычета достаточен для того, чтобы человек не почувствовал сильного финансового бремени вследствие необходимости выполнять обязательства перед государством.

Как и в случае с земельным по имущественным сборам с физлиц должны определяться на уровне органов власти муниципалитета или соответствующей структуры в городе федерального значения. Однако компоненты «формулы», в которой учитываются, во-первых, пока что а во-вторых — вычет, устанавливаются на уровне федерального законодательства.

Налог на игорный бизнес

Следующий региональный налог — тот, что платят игорные бизнесы.

Область его функционирования — доходы, что получают предприятия от организации азартных игр. Под игорным бизнесом законодатель понимает деятельность, которая направлена на получение доходов в виде различных выигрышей, сборов за проведение игр, а также пари. Активности предприятий в рассматриваемой сфере могут предполагать задействование игровых столов, автоматов, организацию приема букмекерских ставок.

Можно отметить, что в РФ созданы особые игорные зоны — на Алтае, в Приморье, в Краснодарском крае, а также в Калининградской области. Поэтому значительный процент налогоплательщиков, осуществляющих деятельность в рассматриваемой сфере, работает в указанных регионах. Вместе с тем в других субъектах РФ не запрещены букмекерские конторы. Которые также должны уплачивать налог на игорный бизнес. Рассмотрим подробнее специфику формирования налоговой базы для сбора, о котором идет речь.

Так, в статье 366 НК РФ сказано о том, что объектами налогообложения в данном случае могут быть столы, автоматы, процессинговые центры, пункты приема ставок. При этом каждый из перечисленных ресурсов должен быть обязательно зарегистрирован в ФНС за 2 дня до инсталляции. Для этого необходимо направить в налоговую службу заявление по установленной форме. ФНС, в свою очередь, выдаст фирме, занимающейся игорным бизнесом, свидетельство о регистрации.

Налог на доходы физических лиц

Среди видов федеральных налогов представленная разновидность занимает первое место по значимости и финансовой составляющей. Именно НДФЛ занимает более половины полученных налоговых отчислений в стране.

Отвечая на вопрос: НДФЛ – какой налог (федеральный или региональный) – можно смело утверждать, что представленный вид сбора носит повсеместный характер, а значит, федеральный. Сбор представляет собой процентную ставку от всех получаемых гражданами России доходов – основная заработная плата, подработки, полученный доход от продажи имущества (с определенными условиями оплаты), а также выигрыши и прочие поступления на счета.

НДФЛ – это федеральный налог, который не следует путать с местным или региональным сбором. В отношении его установлена процентная ставка в размере:

- 9% — на полученные дивиденды до 2015 года в отношении физических лиц, а также на доходы по ипотечным покрытиям до 2007 года;

- 13% — ставка действует на полученные доходы от различных видов трудовой деятельности;

- 15% — на полученные дивиденды до 2015 года, налогоплательщиками выступают организации-резиденты России;

- 30% — ставка действует на все доходы для нерезидентов России;

- 35% — на определенные виды выигрышей и призов.

В представленной ситуации устанавливается календарный год в качестве отчетного периода. Подача декларации о полученных доходах осуществляется до 30 апреля следующего за отчетным периодом.

Федеральный налог НДФЛ имеет определенные отличия для граждан и организаций, что представлено в таблице.

| Физическим лицам | Индивидуальным предпринимателям | Юридическим лицам | |

| Плательщики | Резиденты России и нерезиденты | Физические лица, зарегистрировавшие свою деятельность в качестве индивидуального предпринимателя | — Российские организации; — Индивидуальные предприниматели; — Нотариусы, занимающиеся частной практикой; — Адвокаты, учредившие адвокатские кабинеты; — Обособленные подразделения иностранных организаций в РФ |

| Налоговая база | — Вознаграждения, полученные не от налоговых агентов; — Суммы от продажи собственности, если во владении физическое лицо было менее 3 лет; — Суммы, полученные от источников, находящихся заграницей; выигрыши и призы; — Суммы от продаж рукописей, картин и прочих предметов, полученных физическим лицом по факту наследования; — Суммы, полученные на основе договора дарения. | — Весь полученный доход от предпринимательской деятельности. — Доход = выручка – расходы, подтвержденные документально. | Все доходы от деятельности, полученные налогоплательщиком |

| Порядок расчета | Ставка налога * налоговая база (сумма дохода) | — С подтверждением расходов: доход * 13%. — Без подтверждения расходов: Выручка * 20%. | Налогооблагаемая база = полученный доход – налоговые вычеты.Налог = налогооблагаемая база * ставка налога |

| Налоговые ставки | Действуют вышеуказанные ставки | — 13% — используется при расчете полученной прибыли; — 20% — используется при отсутствии возможности документального подтверждения расходов | — 20% на налог от прибыли в определенных структурах; — 13% — на доход с документальным подтверждением расходов |

| Уплата налога | Подача декларации – до 30 апреля, оплата налогов – до 15 июля | Подача декларации – до 30 апреля года, последующего за отчетным периодом. Авансовые платежи вносятся: — Не позднее 15 июля за период с января по июнь текущего года; — Не позднее 15 октября за период июль-сентябрь; — Не позднее 15 января за период октябрь-декабрь. | До 1 апреля необходимо подать налоговую декларацию |

Выше уже было сказано, что относится к федеральным налогам и сборам, а также особенности расчета выплат с учетом налоговых вычетов. Необходимо разобрать, что входит в перечень налоговых вычетов федеральных налогов РФ. Здесь выделяют:

- стандартные налоговые вычеты – эти суммы прописываются в статье 218 НК РФ федеральных налогов, отождествляют вычет на ребенка и на налогоплательщика;

- социальные – статья 2019 НК РФ – расходы на благотворительность, обучение и прочие направления;

- инвестиционные – статья 219.1 НК РФ – при осуществлении инвестиционной деятельности налогоплательщиком;

- имущественные – статья 220 НК РФ – возможность вернуть 13% суммы от приобретенной недвижимости при уплате налогов ранее;

- профессиональные – статья 221 НК РФ – авторские вознаграждения и прочие доходы от профессиональной деятельности;

- вычеты при переносе на будущие периоды убытков от операций с ценными бумагами – статья 220.1 НК РФ.

Все федеральные налоги прописаны в НК РФ – документ регулярно претерпевает изменения, о чем следует помнить при подаче декларации.

Транспортный налог

К региональным налогам относятся те, что мы рассмотрели выше, а также транспортный. В чем его специфика? Прежде всего, в том, что его плательщики, в соответствии с законодательством, — это не только предприятия, но также и физлица, на которые зарегистрированы в установленном порядке те или иные транспортные средства. При этом подходы законодателя к регулированию исчисления соответствующего налога организациями и гражданами разнятся. Так, юрлица должны определять суммы платежей по сбору, о котором идет речь, самостоятельно. Аналогичную работу за физлиц, в свою очередь, должны проводить сотрудники ФНС на основе сведений, что предоставляют органы, осуществляющие регистрацию транспортных средств.

Комментарий

НК РФ устанавливает перечень налогов. Этот перечень может быть расширен только изменениями в Налоговый кодекс. Так было не всегда. До введения Налогового кодекса (с 1 января 1999 года) нередко на местах вводили налоги по своему усмотрению. Так, были налог на ветхое жилье (налог на ремонт ветхого жилья), сбор на содержание милиции, сбор на нужды образовательных учреждений, налог на строительство моста через реку и т.д.

В настоящее время, НК РФ установил закрытый перечень налогов и новые налоги могут вводиться только путем внесения изменения в кодекс, что является долгой и не простой процедурой. Так, п. 6 ст. 12 НК РФ прямо предусматривает — не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные настоящим Кодексом.

Общие черты налоговой системы России определены статьей 12 НК РФ.

Налоги и сборы группируются в три группы, исходя из уровня бюджетов — федеральные, региональные и местные.

Полномочия законодательных (представительных) органов государственной власти субъектов Российской Федерации и представительных органов муниципальных образований по установлению налогов и сборов определены статьей 12 Налогового кодекса Российской Федерации (НК РФ).

Особые налоговые режимы

Специальные налоговые режимы установлены для всей страны, на федеральном уровне. Но именно региональные власти могут сами решать, на каких условиях и кто именно вправе их использовать.

В частности, региональные власти могут принимать решения по следующим режимам налогообложения:

- ЕСХН.

Единый сельскохозяйственный налог. Его платят хозяйства и индивидуальные предприниматели, которые занимаются выращиванием фруктов и овощей, разведением животных и птицы. Они могут платить ЕСХН вместо налога на прибыль, НДФД для ИП, налога на имущество.

Однако, 70% деятельности таких хозяйств должно быть связано именно с фермерством. Если речь идет о рыбном хозяйстве, то количество сотрудников не должно превышать 300 человек.

Подать заявление на переход на ЕСХН можно до 31 декабря, чтобы со следующего года платить по новой ставке в 6% с суммы полученного дохода. Или в первые 30 дней с момента регистрации организации или ИП. Платится сельскохозяйственный налог раз в полгода, так же подается отчет. ЕСХН призван помочь небольшим фермерским хозяйствам, чтобы им было проще вести учет и платить налоги.

- УСН.

Упрощенная система налогообложения. Заменяет налог на прибыль и НДФЛ. Ставка с доходов варьируется от 1% до 6%, с разницы между доходами и расходами — от 3% до 15%. Региональные власти имеют право установить по УСН нулевую ставку.

Однако, такой упрощенный режим налогообложения нельзя применять в следующих случаях:

- МФО, страховщикам, ломбардам и банкам.

- Компаниям с доходом свыше 112,5 миллиона рублей, полученным за 9 месяцев.

- Организациям, имеющим филиалы.

- Адвокатам и нотариусам.

- Иностранным предприятиям.

- Компаниям с более чем 100 сотрудниками.

Подать заявление на переход на УСН можно, как и в случае с ЕСХН, до 31 декабря или сразу после регистрации фирмы. Уплата налога происходит раз в год, подается итоговая декларация. Каждые три месяца вносятся авансовые платежи.

Важно

ЕНВД, который устанавливался на федеральном уровне, но регулировался местными властями, был отменен. Режим Единого налога на вмененный доход перестал действовать с 1 января 2021 года

К этому времени все налогоплательщики должны были выбрать иной режим обложения налогами.