Виды рынков капитала

Рынки капитала делятся на первичные и вторичные рынки и различаются по степени организованности.

Первичные и вторичные рынки

Виды рынков капитала

Виды рынков капитала

На первичном рынке происходит первоначальное размещение новых выпусков акций и облигаций и продажа их инвесторам. Основными организациями, стремящимися привлечь долгосрочные средства на первичных рынках капитала, являются правительства (национальные, местные или муниципальные) и коммерческие предприятия (компании). Правительства выпускают только облигации, компании выпускают как акции, так и облигации. Основными лицами, которые покупают акции или облигации, являются пенсионные фонды, хедж-фонды, суверенные фонды, инвестиционные банки и частные инвесторы.

Вторичный рынок (рынок обращения) служит для торговли ранее выпущенных ценных бумаг между участниками рынка. Наиболее известным местом вторичного рынка являются биржи ценных бумаг.

Организованные и неорганизованные рынки

Организованный рынок капитала характеризуется недорогими, быстрыми и безопасными сделками, контролируемыми государством. Фондовые биржи являются самыми организованными рынками капитала во всем мире. Организованный рынок капитала подразделяется на рынки акций и облигаций, рынки эмиссий и рынки долговых кредитов.

Рынки свободного капитала и межбанковская торговля имеют низкий уровень организации, и небольшой набор рыночных правил. На неорганизованных рынках сделки происходят без участия бирж. Такие рынки называют внебиржевыми.

Функции рынка капитала

- кредитная, т.е. происходит обслуживание товарооборота посредством кредитования;

- аккумулирующая. Суть данной функции состоит в накоплении денежных средств различных компаний, физических лиц, государства и зарубежных клиентов;

- трансформирующая, т.е. денежные средства преобразуются в ссудный капитал, который вкладывают в производственный процесс;

- финансирующая. Посредством данной функции покрываются государственные и долгосрочные потребительские расходы (например, бюджетный дефицит, финансирование жилищного строительства и т.д.);

- стимулирующая, когда происходит ускорение процессов концентрации и централизации капитала с целью формирования крупных корпоративных структур.

Типы рынков

Типы рынков по отношению к закону

- Легальный (то есть оформленный официально)

- Нелегальный (или теневой, не имеет законного основания для деятельности)

Причины появления нелегальных рынков

- Продажа запрещённых товаров( наркотики, яды, оружие)

- Продажа некачественного или просроченного товара

- Нежелание платить налоги

Типы рынков по предлагаемым товарам и услугам

- Потребительские товары и услуги ( одежда, продукты питания, мебель, услуги парикмахера и пр.)

- Продажа факторов производства(земля, полезные ископаемые, лес, технические ресурсы и пр.)

- Рынок труда ( места для трудоустройства, вакансии)

- Рынок научно-технических разработок, инноваций

- Рынок средств производства( машины, оборудование)

- Рынок валюты

- Рынок информации (получил особенное распространение с появлением Интернета)

- Рынок инвестиций (то есть долгосрочных вложений)

Типы рынков по территориальному признаку

- Местный ( городской, сельский)

- Национальный (российский)

- Региональный( европейский)

- Мировой

Типы рынков по конкуренции

- Рынок свободной или совершенной конкуренции

- Рынок несовершенной конкуренции или монополистический рынок.

Типы рынков по субъектам, вступающим в обмен

- Рынок потребителей

- Рынок производителей

- Рынок оптовиков

- Рынок госуслуг

Типы рынков по степени насыщенности товаров

- Равновесный

- Дефицитный

- Избыточный

Что такое рыночное равновесие спроса и предложения

Есть теория, при которой свободные рыночные отношения могут уравновесить спрос и предложение без сильного вмешательства государства и прочих факторов. Именно это явление называют рыночным равновесием.

Рыночное равновесие — это момент, когда спрос равен предложению. Равновесная цена — цена, которая соответствует точке рыночного равновесия. |

Типы рыночного равновесия:

- Мгновенное — когда возрастает спрос, при этом производители не могут увеличить предложение. Тогда равновесие устанавливается через повышение цены до момента установления рыночного равновесия.

- Краткосрочное — когда при повышении спроса предложение повышается через дополнительную загрузку производственных мощностей.

- Долгосрочное — когда происходит расширение производственных мощностей или создаются новые предприятия по производству товара.

Большая часть экономик в мире работают при соблюдении принципов свободного рыночного регулирования, то есть без вмешательства государства.

Рыночная экономика — это механизм взаимодействия товарооборотов между собой, который основан на частной собственности, товарно-денежных отношениях, свободе выбора и конкуренции.

Вместе с тем, достигнуть рыночное равновесие можно за счет слишком высокой цены. Например, некоторые отрасли экономики могут испытать сильный спад, кризис, а другие перепроизводство. Поэтому государство предпринимает меры, чтобы сгладить переходные процессы для равновесия спроса и предложения.

Какие действия может предпринять государство для проблемных отраслей:

Снизить налог на прибыль.

Уменьшить ставки по кредиту.

Ввести льготы, субсидии.

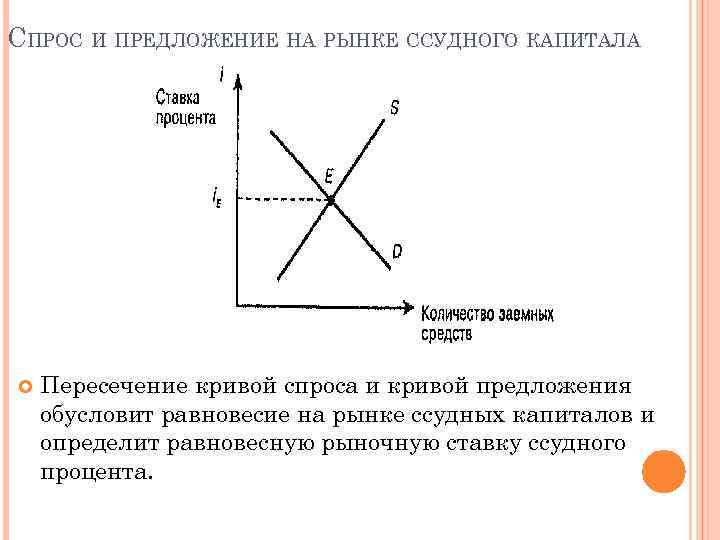

Графически пересечение кривых спроса и предложения можно отметить точкой А, которая и будет точкой равновесия. Это компромисс между желаниями и возможностями потребителя и производителя.

Это значит, что товар или услуга реализовывается по равновесной цене, то есть цене, по которой покупатель готов купить, а продавец готов продать товар или оказать услугу.

Рынок капитала

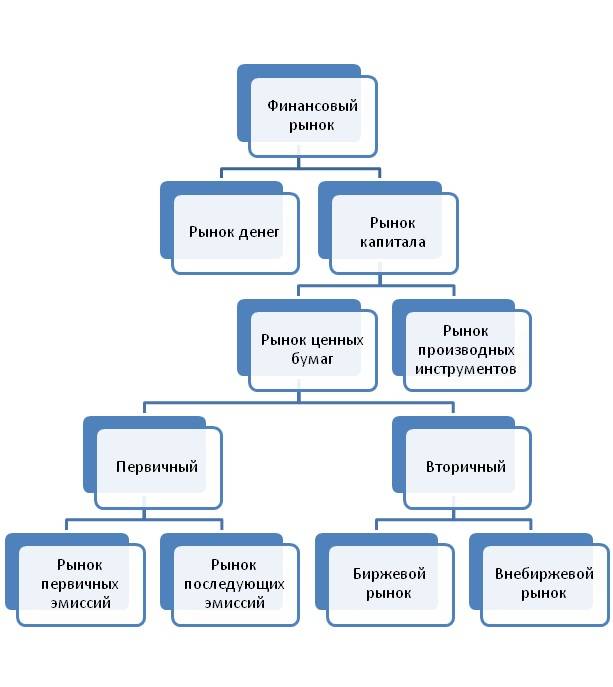

Рынок капитала (Capital Market) — система экономических отношений по поводу формирования спроса и предложения на среднесрочный и долгосрочный ссудный капитал и перераспределение свободных капиталов. Рынок капитала — это составляющая часть финансового рынка. Рынок капитала включает рынок ценных бумаг и рынок долговых обязательств сроком свыше одного года.

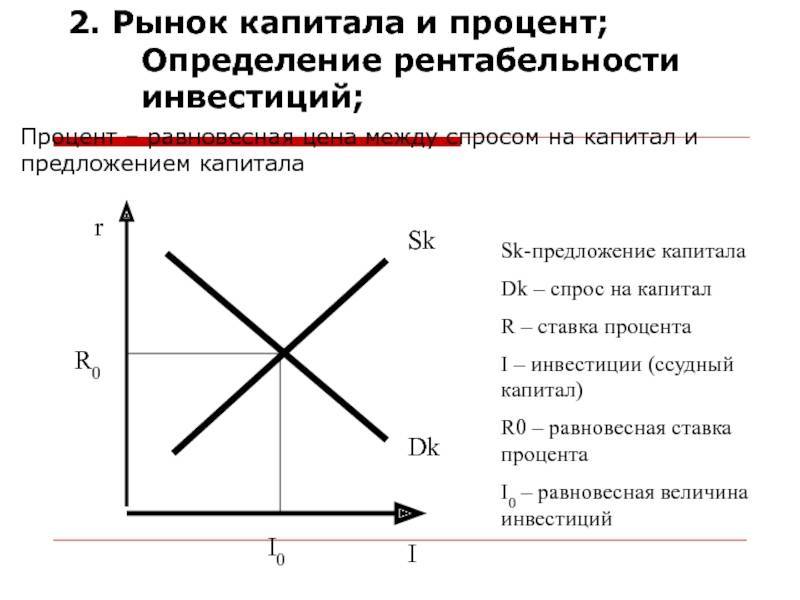

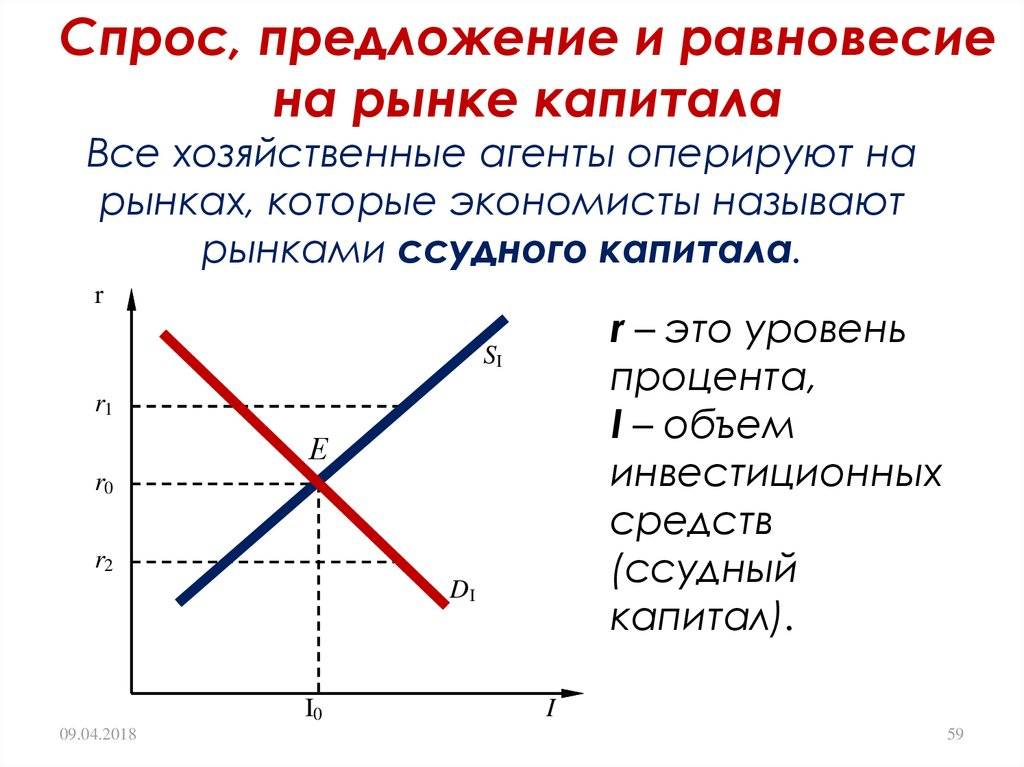

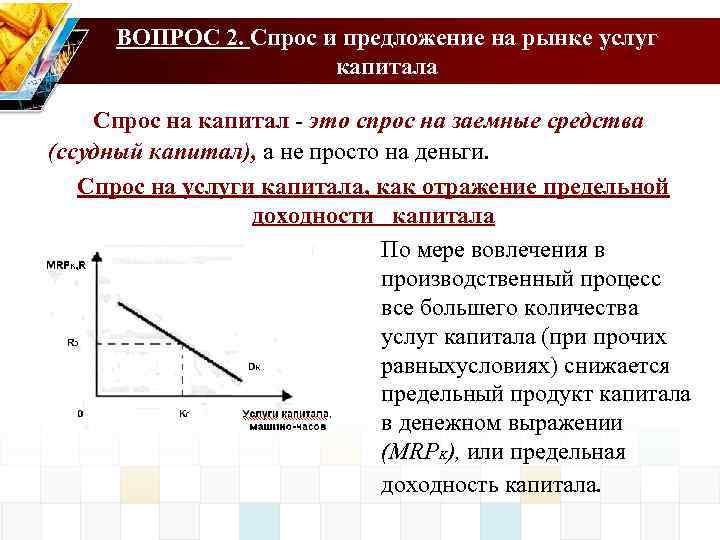

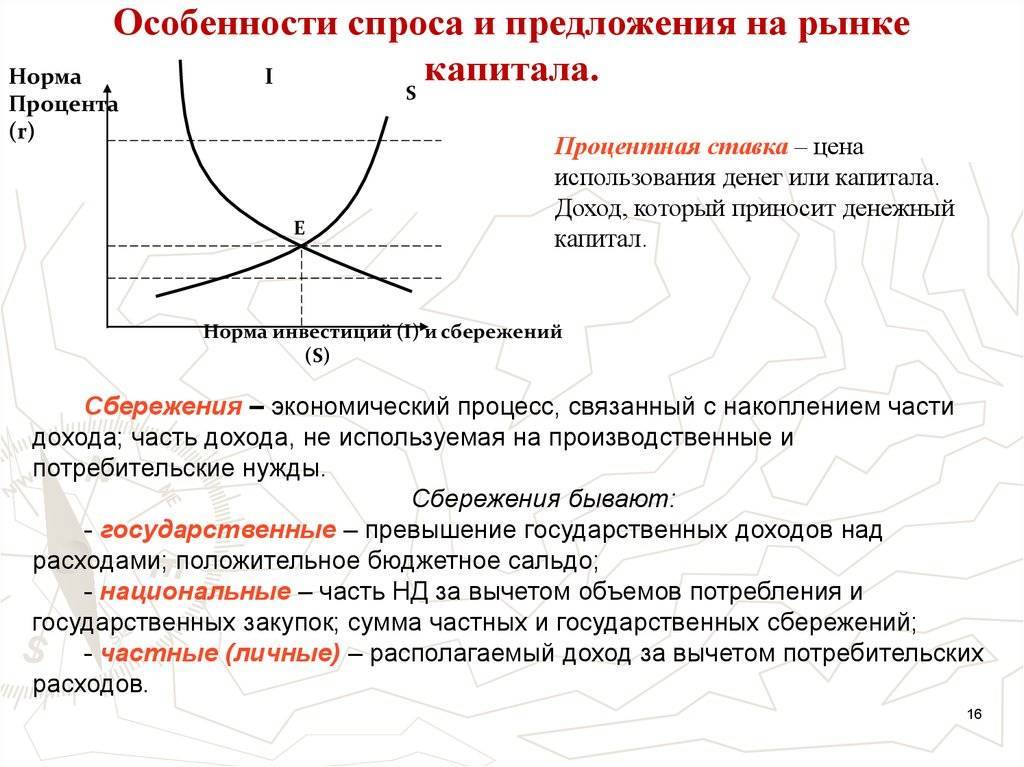

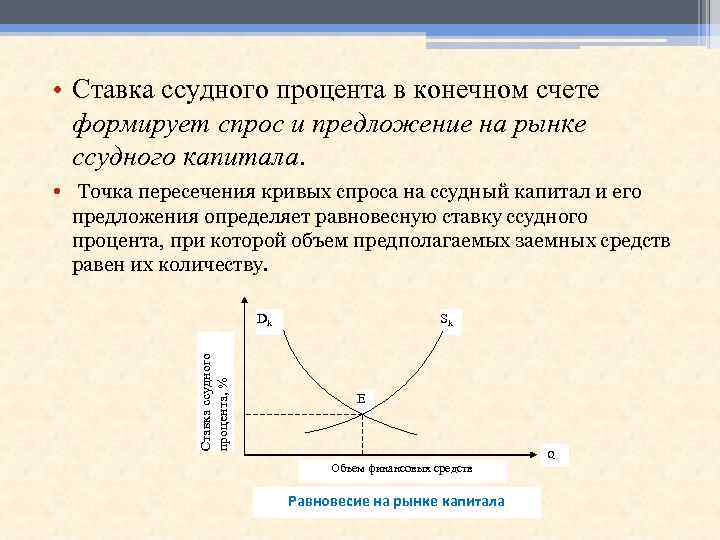

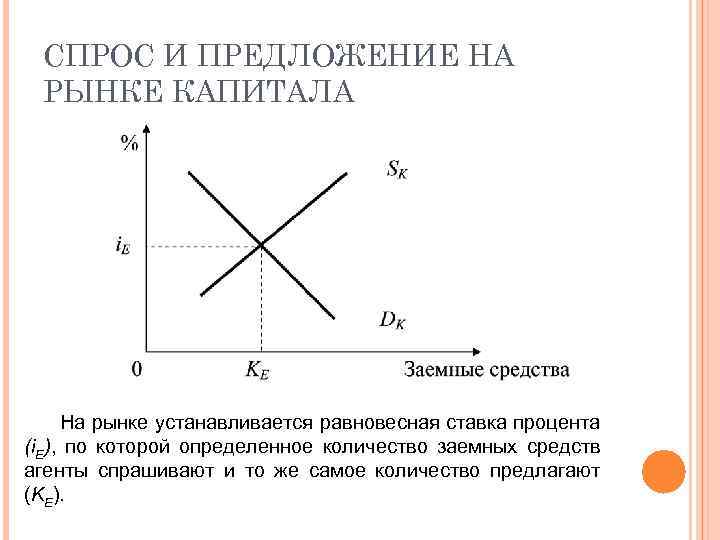

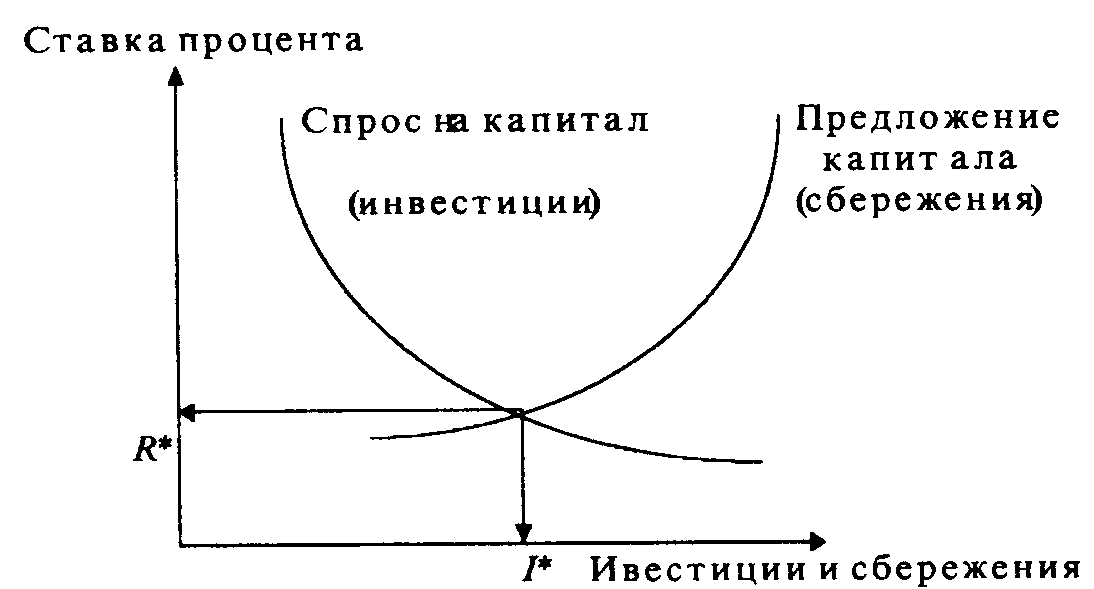

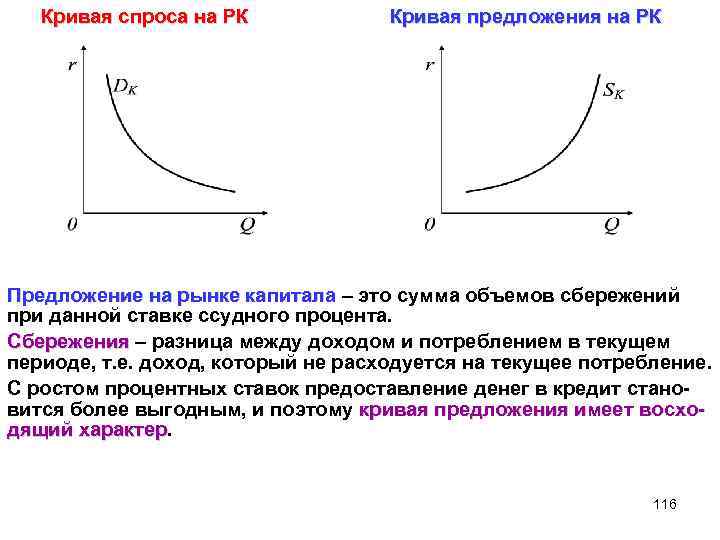

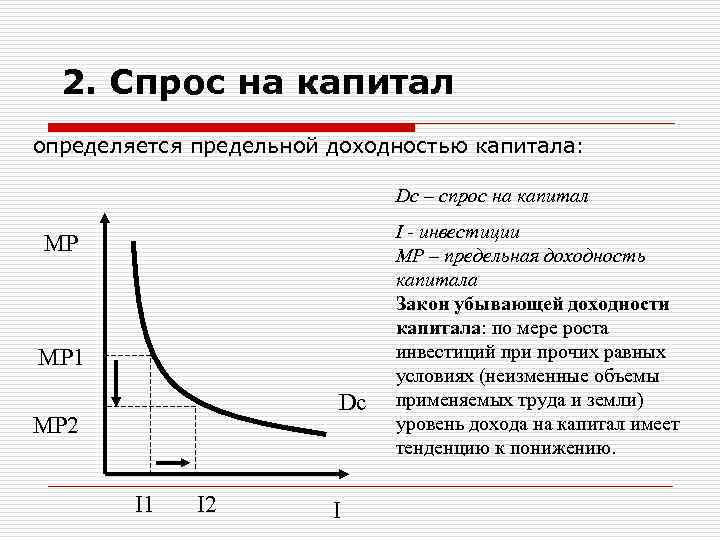

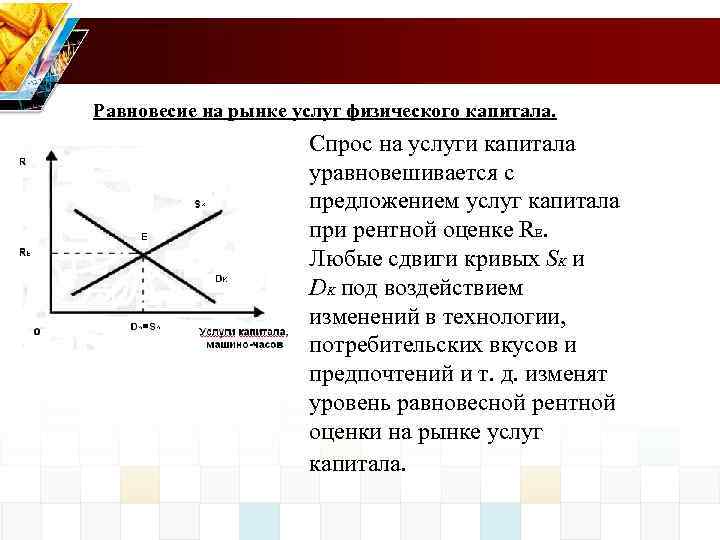

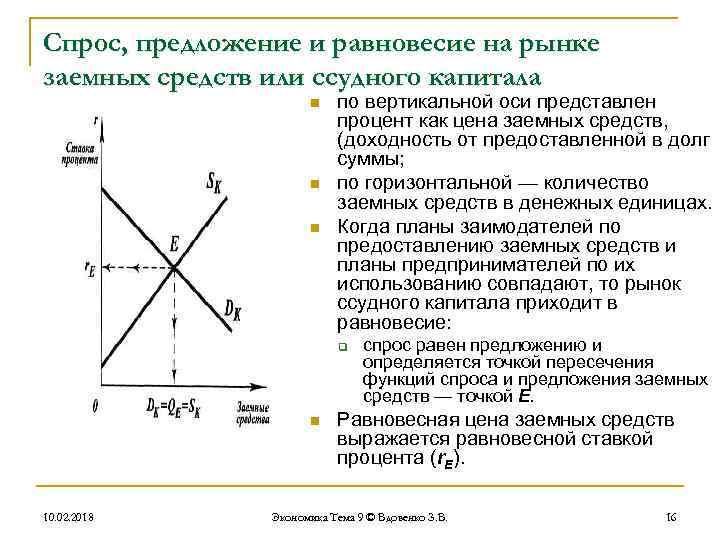

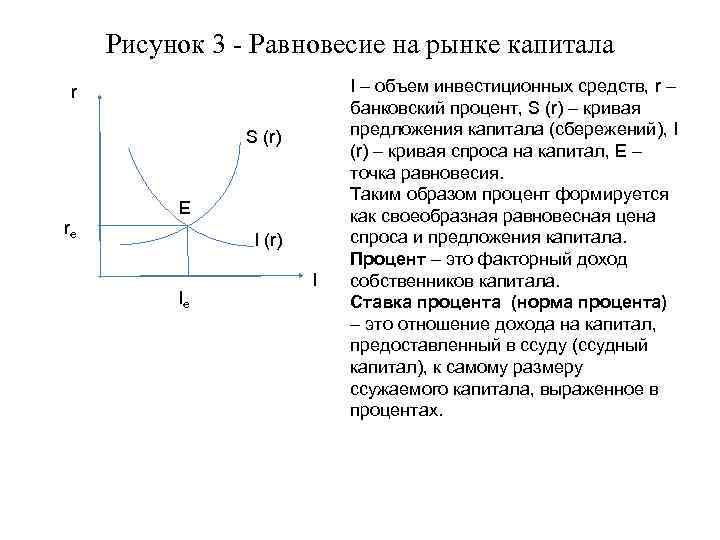

Рынок капитала (capital market) — рынок, обеспечивающий направление — через банки и другие подобные учреждения — сбережений населения (сберегаемого дохода) на финансирование инвестиций и/или бюджетного дефицита. Равновесие на рынке капитала предполагает равенство предложения депозитов спросу на кредиты. Поскольку аккумулирование денежных средств происходит через банки, а инвестирование, соответственно, — через кредит, то процентная ставка играет ключевую роль в установлении равновесия в экономике в целом (равновесие на рынке капитала приводит, в свою очередь, к равновесию товарных рынках).

Функционирование рынка капитала позволяет предприятиям решать проблемы как формирования инвестиционных ресурсов для реализации реальных инвестиционных проектов, так и эффективного финансового инвестирования (долгосрочных финансовых вложений).

Рынок капитала выполняет следующие функции:

- объединяет мелкие, разрозненные денежные сбережения населения и субъектов хозяйствования и создает большие денежные фонды;

- трансформирует привлеченные денежные средства в ссудный капитал в целях финансирования национальной экономики и домашних хозяйств;

- обеспечивает покрытие дефицита бюджета государства.

Функционирование рынка капитала позволяет субъектам хозяйствования решать проблемы формирования инвестиционных ресурсов для реализации инвестиционных проектов и предоставляет возможности для осуществления финансового инвестирования.

Значение рынка капитала заключается в том, что он открывает широкие возможности для финансирования инвестиций в экономику. Основными институтами рынка капитала являются фондовые биржи, инвестиционные компании, банки, государство, брокерские и дилерские фирмы, регистраторы, другие финансовые компании и технические посредники. На рынке капитала могут работать все субъекты денежного рынка — кредиторы, заемщики и финансовые посредники. В частности, банки эмитируют финансовые инструменты (акции, облигации) для наращивания собственного капитала, а также могут покупать фондовые ценности других компаний с целью торговли или получения прибыли.

Классическими операциями на рынке капитала являются операции с фондовыми инструментами (фондовыми ценностями) — акциями, средне- и долгосрочными облигациями, долгосрочными депозитами и кредитами банков, операции специализированных инвестиционных и финансовых компаний. Финансовые активы, обращающиеся на рынке капитала, как правило, менее ликвидны, чем денежные средства, и имеют более высокий уровень риска. Однако они могут обеспечить стабильный и высокий доход.

Инструменты, используемые на рынке капитала, разделяют на две группы:

- акции, которые являются требованиями на долю в активах акционерного общества и в чистом доходе в виде дивидендов;

- средне- и долгосрочные облигации, которые являются долговыми обязательствами эмитентов выплачивать владельцу облигации заранее определенную сумму денежного дохода в форме процентов (или купонных выплат) с определенной периодичностью.

Различают рынок отдельных финансовых инструментов (акций, облигаций), региональный рынок, национальный и международный рынок капитала.

Участники рынка капитала

- первичный инспектор или лицо, которое владеет определенным количеством финансового ресурса;

- посредник. Как правило, в роли посредника выступает кредитно-финансовое учреждение, которое накапливает денежный капитал и трансформирует его в ссудный. В дальнейшем данная организация предлагает его заемщиками на возвратной основе и под обозначенный процент;

- заемщик — лицо, которое получает денежные средства в пользование и обязуется их вернуть в установленный срок и уплатить ссудный процент.

Стоит отметить, что наличие такого участника как посредник отличает рынок капитала от других рынков. Посредник может быть представлен какой-либо специализированной организацией, которая работает только с отдельными видами кредитов и некоторыми видами участников.

Эластичность спроса: виды, способы расчета

Чтобы определить плавность спроса, применяется специальный показатель, который называется коэффициентом эластичности спроса:

Реакция потребителя на изменение стоимости бывает слабой, нейтральной и сильной.Поэтому эластичность бывает нескольких видов, в зависимости от ответа покупателя на изменение цены:

Приведем примеры расчета коэффициента эластичности спроса:

Если стоимость продукта увеличилась от 20 до 22 рублей за одну штуку (10%), то объем спроса на него снизился больше. Раньше продавалось 100 единиц продукции, после увеличения цены стало продаваться только 60 единиц. Падение составило 40%. То есть на каждый процент увеличения стоимости пришлось 4% уменьшения спроса. Применим для расчета формулу:

Эластичность спроса равна 4, если Ed>1, значит спрос – эластичный.

Когда цена увеличилась с 20 до 30 рублей за штуку, то есть на 50%, уровень спроса упал с 100 единиц до 90 (т.е. 10%). Значит, на каждый процент увеличения цены пришлось 0,2% снижения спроса. По формуле рассчитаем:

Из расчета ясно, что показатель равен 0,2, если , то спрос будет являться неэластичным.

На спрос влияют несколько условий. Их делят на два типа:

Также на уровень спроса влияет вид товара:

- Нормальным называется товар, который отличается тем, что при повышении зарплаты человека, спрос на товар растет, если доход снижается – падает (автомобили, туристические поездки, загородные дома);

- Худший – это товар, спрос на которой при росте зарплаты падает, а при снижении – растет. Это продукция, необходимая для выживания человека (картофель, рыба);

- Замещающие товары (субституты) – это продукция, которая направлена на удовлетворение похожей потребности человека, они конкурируют за покупателя. Поэтому влияние на спрос изменения цены замещающих товаров проявляется в том, что повышение цены одного товара, ведет к росту спроса на аналогичную продукцию. Замещающими товарами являются уголь и газ, чай и кофе. Значит, при увеличении общего уровня ценна газ, произойдет повышение спроса на уголь;

- Дополняющие (сопутствующие) или товары-комплементы – это продукты, использующиеся вместе с другими или основными. Например, компьютер (ноутбук) – флешка, которая используются для хранения или переноса информации, или фотоаппарат и фотопленка, кроссовки и шнурки. Продажа сопутствующих товаров по завышенным ценам, повлечет за собой падение спроса на них.

Для характеристики уровня спроса строят кривую. Она отражает связь между стоимостью продукции и величиной ее продаж при разных уровнях цен. Все точки на этой кривой отражают показатели спроса на данный вид продукции при определенном размере цены.

На рисунке показана кривая(спрос обозначен буквой D), зависящая от ценовых и неценовых факторов спроса.По оси ординат отложены цены (P), по оси абсцисс – количество проданной продукции (или величина спроса, Q).Такое «обратное» расположение осей принято ученым А. Маршаллом и является традицией в экономической науке.

Падение величины спроса вызывает смещение кривой в левую сторону, а повышение – в правую сторону. Изменение положения кривой в одну или другую сторону происходит под влиянием двух видов внешних факторов, при этом цена на товар остается прежней:

- Для ценовых факторов спроса характерно, что изменение стоимости ведет к изменению параметра спроса.

- Для неценовых факторов формирования спроса также характерно изменение спроса. Неценовые факторы спроса вызывают сдвиг кривой спроса.

Рассмотрим пример. Летом при высоких температурах воздуха обычно растет спрос на прохладительные напитки. Когда покупатели приобретают больше соков или холодного чая, то кривая спроса двигается в правую сторону. Если же на улице холодная погода, то спрос на напитки падает, при этом кривая сдвинется в левую сторону.

История развития рынков капитала

Между второй половиной 14-го века и концом 15-го века нехватка драгоценных металлов и, как следствие, сокращение денежной массы привели к кризису ликвидности. Европейское производство драгоценных металлов прекратилось, монетные дворы сократили или вообще приостановили чеканку монет. В период с 1330 по 1500 годы спад в европейском производстве монет оценивался в 80 %.

Амстердамская фондовая биржа

Амстердамская фондовая биржа

Для преодоления кризиса ликвидности создаются первые биржи. В 1532 году Антверпенская биржа начала регулируемую торговлю облигациями, среди которых были голландские государственные облигации, частные облигации голландских промышленников, городские облигации, облигации английской короны и короля Португалии. Первая фондовая биржа возникла на базе Амстердамской биржи в 1612 году. За этим последовали биржи в Кенигсберге (1613), Любеке (1614), Франкфурте-на-Майне (1615) и Лейпциге (1635), которые первоначально торговали исключительно векселями и иностранной валютой.

Одним из первых кризисов на рынке капитала стал крах фондовых бирж 5 мая 1873 года, который привел к значительным распродажам на Венской фондовой бирже. Падение цен достигло своего максимума 9 мая 1873 года (Черная пятница). Кризис распространился на Германскую империю и привел к Великой депрессии.

Денежный рынок и рынок капитала

Среди финансистов принято разделять все займы на кратко- (в том числе овернайт-кредиты) и долгосрочные. Таким образом, можно сказать, что мировой финансовый рынок состоит из двух частей. Однако разница между ними все больше стирается. Денежный рынок используется для получения краткосрочных займов. Так называемый овернайт – это однодневный кредит, который также является составляющей этого сегмента. Мировой рынок капиталов используется для долгосрочного финансирования. Ожидаемый период погашения таких займов больше чем один год. В широком смысле международный рынок капитала представляет собой каналы, через которые сбережения одной группы людей становятся доступными промышленным и коммерческим предприятиям, а также государственным органам.

Примеры транзакций

Когда государству нужны деньги на длительный срок, правительство часто выпускает облигации. Раньше для их продажи использовались крупные инвестиционные банки. Теперь ими чаще всего торгуют на рынке капиталов. Именно эта часть финансового рынка отвечает за долгосрочное финансирование. Самым крупным должником является американское правительство, несколько транзакций с облигациями происходит каждую секунду. Аналогично отдельная компания может искать себе дополнительное финансирование на первичном или вторичном рынке. Одним из способов инвестирования без покупки акций или облигаций является вложение денег во взаимные или биржевые фонды. Кроме того, можно торговать деривативами. Однако нужно понимать, что они могут не только не обеспечить быструю прибыль, но и привести к значительным потерям.

Теории рынка капитала

Классическая теория рынка капитала

Систематические исследования рынков капитала начались в экономике только с появлением теорий рынка капитала. Классическая теория рынка капитала анализирует, какие цены или доходность ценных бумаг устанавливает рыночное равновесие на совершенном рынке капитала. Она основана на принципе, согласно которому существует линейная зависимость между риском и доходностью, то есть более высокая доходность может быть достигнута только за счет более высокого риска. Это предполагает существование совершенного рынка капитала.

Классическую теорию рынка капитала разработал Гарри Марковиц в 1952 году. Джеймс Тобин в 1958 году использовал модель Марковица при разработке своей теории спроса на деньги. При этом расширил классическую теорию возможностью безрисковых инвестиций. В 1964 году Уильям Ф. Шарп определил риск инвестиций исключительно как их статистическую волатильность, то есть степень колебаний цен на бирже. В 1965 году Джек Трейнор внес вклад в понимание модели ценообразования на капитальные активы (CAPM). Ян Моссин завершил в 1966 году CAPM, которая сейчас является самой известной моделью ценообразования на рынке капитала.

В 1970 году Евгений Фама разработал концепцию эффективности рынка, согласно которой финансовый рынок эффективен, когда его рыночные цены отражают всю доступную информацию. В 1973 году Роберт Мертон расширил CAPM, работая над моделью Блэка-Шоулза для оценки финансовых опционов. Побочная теория арбитражных цен, разработанная Стивеном Россом в 1976 году, в отличие от CAPM, больше не требует рыночного равновесия, а просто безарбитражного рынка ценных бумаг.

Неоклассическая теория рынка капитала

Неоклассическая теория рынка капитала разработана в 1947 году Джоном фон Нейманом и Оскаром Моргенштерном и основана на теории ожидаемой полезности, в которой рационально действующие игроки максимизируют ожидаемую величину выгоды от риска. Она составляет основу рациональных действий при принятии решений во время рискованных операций. Теория утверждает, что если выбираемое решение в отношении рискованных операций удовлетворяет аксиомам полноты, непрерывности и независимости, то существует функция полезности, ожидаемая выгода которой предпочтительнее.

И классическая, и неоклассическая теории рынка капитала изначально предполагают идеальное состояние совершенных рынков капитала. Однако в действительности рынок капитала несовершенен из-за транзакционных издержек, информационной ограниченности и иррационального поведения участников рынка.

Суть

Формы капитала

Рынок капитала включает в себя следующие его формы:

- Производственный капитал. Он включает в себя средства производства: здания, землю, оборудование, а также предпринимательство, труд рабочих, который доступен на рынке труда и пр. Человеческий капитал и информация по сути тоже входит в производственный.

- Финансовый капитал — это деньги, ценные бумаги и другие активы, доступные на финансовом рынке.

Также различают разные его виды:

- Основной капитал — это в первую очередь сырье и ресурсы, необходимые для производства товаров и услуг. Он может выражаться в денежном эквиваленте.

- Оборотный капитал — это все активы предприятия, которые расходуются в рамках производственного цикла: от получения сырья до производства готовой продукции.

- Заемный капитал — это сумма всех обязательств предприятия.

Также рекомендую нашу статью про виды капитала.

Участники

- Инвесторы — это физические и юридические лица, имеющие денежные средства для инвестиционной деятельности с целью получения постоянного и стабильного дохода и прибыли.

- Продавцы капитала — это как правило юридические лица — большие корпорации — владельцы капитала, которые стремятся продать часть его за инвестиции. Для этого продавец выпускает ценные бумаги: акции, облигации и пр.

- Посредники — это как правило биржи. Они могут быть финансовые (например Московская биржа), товарные, валютные и пр. Также ими могут быть и банки. Кстати, есть отличная статья про банковскую систему РФ.

Структура рынка капитала

- Рынок недвижимости — это система отношений по поводу купли-продажи недвижимого имущества

- Финансовый рынок — это рынок финансовых капиталов: ценных бумаг, облигаций, опционов и фьючерсов

- Рынок труда — это рынок купли-продажи рабочей силы

- Валютный рынок — это сфера купли-продажи валюты.

- Рынок ценных бумаг

Важно понимать, что конъюнктура любого рынка связана с текущим уровнем спроса и предложения товаров и услуг на данный момент времени

Всё, что угодно может быть капиталом, если имеет ценность

Функции

- Информационная — рынок всегда дает информацию о текущих ценах на сырье, ресурсы, товары и услуги. Обычно это производится через специальные терминалы и сеть Интернет.

- Коммуникативная (посредническая) — рынок — всегда связывает между собой покупателей и продавцов в одном месте для того, чтобы они могли совершить сделку. Сегодня для этого нужен всего лишь один клик!

- Кредитная — рынок предоставляет капиталы в кредит.

- Регулятивная — с одной стороны рынок регулирует правила поведения участников — существуют четкие правила купли-продажи активов, с другой — рынок сортирует только тех участников, которые выгодны в данный момент времени и ликвидны. Так, если показатели компании становятся непривлекательными, она становится банкротом, то рынок может удалить ее с биржи.

- Контролирующая — рынок как правило имеет механизмы для безопасных сделок. Риски здесь только в самих активах, но не в самой сделке.

Поделиться в соц. сетях

Капитал как фактор производства

Определение 1

Капитал – это основная экономическая категория, которой характерна сложная структура, находящаяся в диалектическом развитии.

Особенность капитала в том, что он в принципе отделим от земли и труда, которые принято считать не входят в состав создателей экономической системы.

В “Словаре современной экономической теории Макмиллана” для слова капитал существует два значения. Первое гласит, что капитал – это обозначение фактора производства, который создаётся самой экономической системой. Второе – это термин, который обозначает финансовые активы.

Разные школы и разные исследования также весьма разносторонне подходили к определению капитала.

Пример 1

Меркантилисты понятие капитал основывали на сфере обращения и отождествляли его с деньгами. Физиократы интерпретировали капитал как средства, вложенные в земледелие, т.к. промышленность и торговля представлялись физиократами как бесплодные сферы.

А. Смит объяснял экономическую категорию в двух ипостасях: первая гласит о том, что капитал представляет собой запасы, предназначенные для дальнейшего производства, а вторая – это сила, которая руководит трудом, иными словами, акцент делается именно на средства производства.

Капитал в качестве экономической категории особое место занимал в исследованиях К. Маркса. Он давал этой категории сразу несколько определений. Одно из них выражалось по формуле:

Д-Т-Д;

где Д — первоначально авансированный капитал в денежной форме; Т — произведенные товары; Д — первоначально авансированный капитал и прибавочная стоимость.

Упрощённый подход, который адаптирован к современным условиям, Д рассматривается как первоначальная инвестиция, Т – процесс производства благ и услуг, а Д’ = Д + АД – получение дохода.

Акции: основные категории и их свойства

Это наиболее распространенный и известный даже неспециалистам вид ценных бумаг, особенности которого нужно понимать, когда изучают рынок ссудных капиталов. Акции выпускаются хозяйствующими субъектами для привлечения дополнительных средств, покупка дает право их владельцу на получение определенной части прибыли эмитента и иногда на участие в принятии управленческих решений. Выделяют два основных вида этих ценных бумаг. Обыкновенные (простые) акции дают право участия в голосовании за принятие управленческих решений. Одна ценная бумага – это 1 голос, за исключением кумулятивных выборов в административные органы компании. Держатели простых акций получают свои дивиденды из чистой прибыли общества. Совет директоров или аналогичный орган организации определяют, какие выплаты будут на одну ценную бумагу. Затем это решение обсуждается на собрании акционеров. Оно может как увеличить, так и уменьшить эти выплаты.

Привилегированные акции являются более безопасным финансовым инструментом по сравнению с простыми. Их держатели гарантировано получают определенный процент, дивиденды им выплачиваются в первую очередь, как и погашаются вложения в случае ликвидации хозяйствующего субъекта. Однако зачастую привилегированные акции не предоставляют совсем или ограничивают право своего владельца на участие в управлении деятельностью их эмитента. Это и более низкий (пусть и стабильный) процент дивидендов делает этот вид ценных бумаг более безопасными, но менее прибыльными.

Отдельно в рамках привилегированных акций выделяют кумулятивные. Их основная особенность заключается в том, что при невыплате дивидендов по ним их держатели получают право голоса на период до погашения положенного им процента. Аналогом привилегированных акций являются учредительские. Они могут давать основателям хозяйствующего субъекта дополнительные голоса при принятии управленческих решений, первоочередное право на покупку новых эмиссий и другие преимущества.

Формы капитала

Капитал представлен двумя основными формами:

- производственный капитал, который включает в себя здания, сооружения, станки, оборудование, сырье, полуфабрикаты и т.д.;

- денежный капитал, т.е. денежные средства.

Первая из вышепредставленных форм капитала — производственный капитал — подразделяется на оборотный и основной капитал.

К оборотному капиталу относят сырье, материалы, топливо, полуфабрикаты и т.д. Иными словами, оборотный капитал, представлен, в-первую очередь, ресурсами. Характерной чертой оборотного капитала является преобразование его отдельных элементов в денежные средства.

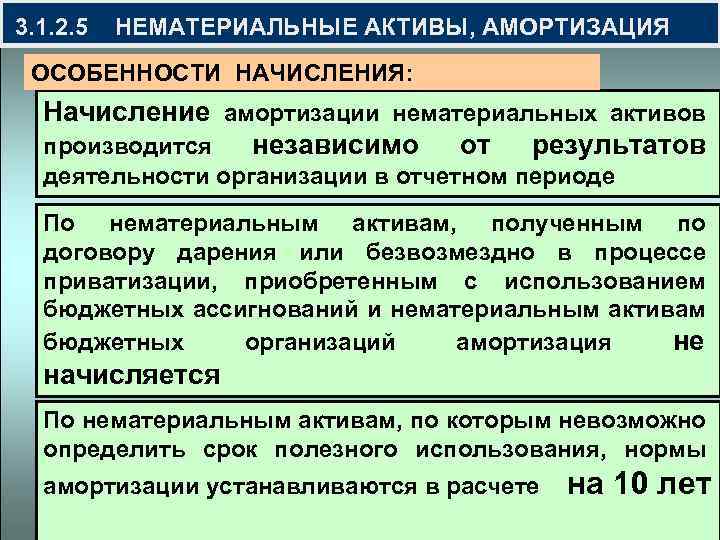

Основной капитал представлен зданиями, сооружениями, оборудованием, станками и пр. Следовательно, основной капитал используется довольно длительный период, поэтому для него ключевыми факторами являются время и амортизация.

Говоря о денежном капитале, прежде всего, подразумевают рынок капитала.

Итак, рынок капитала — это часть финансового рынка, на котором обращаются денежные средства сроком обращения более одного года.

Нужна помощь в написании работы?

Мы – биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Структуры на рынке капитала

Рынок капитала представлен следующими видами структур:

Кредитный рынок.

Рынок бумаг подразделяется на три части:

- первичный рынок бумаг, на котором ценные бумаги приобретаются первым покупателем;

- биржевой (вторичный). Здесь производятся операции на биржевых торговых площадках;

- внебиржевой. Операции осуществляются посредством прямого взаимодействия участников сделки и согласования условий сделки в электронном виде. Т.е. это те же операции, что и на биржевом рынке, только без их регистрации на фондовой бирже.

Расширенный рынок включает валютный рынок, рынок деривативов, рынок страховых услуг.