Как предпенсионеру получить накопительную часть пенсии из ПФР

Оформить выплату средств пенсионных накоплений предпенсионер может как при личном обращении в отделение ПФР, так и путем дистанционной подачи заявления. Такой электронный сервис размещен на портале госуслуг, а также на сайте ПФР (см. пошаговую инструкцию — как подать заявление).

Однако перед тем, как написать заявление, стоит обратиться к сотрудникам ПФР для предварительного расчета размера пенсии по старости. Для этого при себе нужно иметь следующие документы:

- паспорт;

- трудовую книжку;

- может потребоваться справка о размере заработной платы за любые 5 лет стажа до 01.01.2002 г.

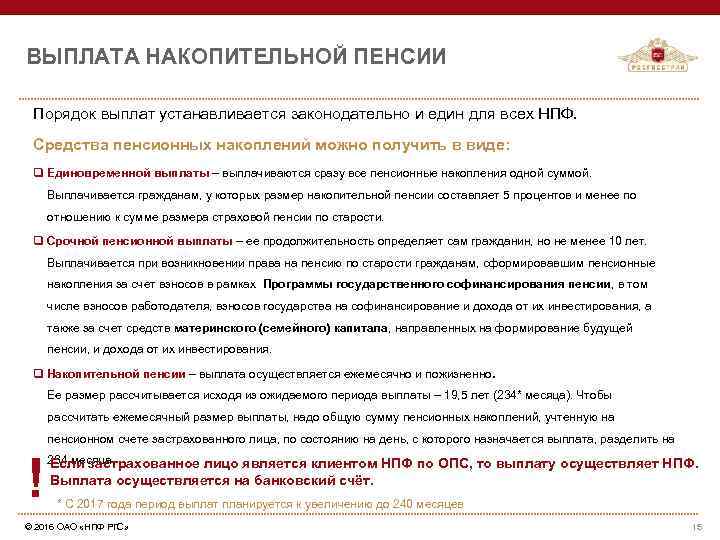

На основе представленных документов будет рассчитан предварительный размер обеспечения по старости, от величины которого зависит то, каким способом будут выплачены накопленные средства — единовременно либо ежемесячно. После того, как будет определен вариант выплаты накоплений, предпенсионеру нужно подать соответствующее заявление — на единовременное перечисление средств или на назначение накопительной части пенсии.

- Заявление об установлении накопительной части пенсии будет рассмотрено в срок до 10 рабочих дней.

- Заявление об осуществлении единовременной выплаты будет рассмотрено в течение месяца. При этом перечисление денежных средств происходит в течение двух месяцев с даты принятия положительного решения по заявлению.

В чём суть накопительной части пенсии?

Пенсионный капитал формируется на лицевом счёте гражданина в выбранном им фонде. Будущий пенсионер имеет право выбрать, как распорядиться своими деньгами, чтобы при выходе на пенсию получать накопленное в гораздо большем размере.

Для выбора предоставляются варианты:

Для выбора предоставляются варианты:

- Негосударственные пенсионные фонды.

- Государственный ПФ.

- Коммерческие фонды.

В настоящее время выбор велик, существует масса управляющих компаний, коммерческих фондов и НПФ, так что, выбрать есть из чего.

Одновременно с наличием альтернативы возникает растерянность, какой фонд выбрать, чтобы сохранить и приумножить собственные средства?

При выборе рекомендуется руководствоваться такими показателями, как рейтинг компании, период успешной работы на рынке пенсионных накоплений, отзывы клиентов. В любом случае, каждая компания в заботе о привлечении клиентов будет расхваливать условия своей работы и радужные перспективы обогащения для пенсионеров.

Для того чтобы минимизировать беспокойство граждан за свои вложения, всегда есть возможность перевести деньги в другой фонд или вернуть в государственный ПФ.

Досрочное получение пенсионных накоплений

Ввиду того что накопительный вариант пенсии выступает платой по ОПС, назначаемой при возникновении страхового случая — просто снять его со счета нельзя.

Большинству данные платежи назначаются при достижении ими общеустановленного возраста (55 или 60 лет — соответственно) вместе с страховой. Это имеет отношение и к гражданам, получающим инвалидные выплаты. Пособие им могут установить раньше положенного срока и получить накопленные средства они смогут вместе с ней.

До достижения требуемого возраста капитал могут получить те, кому положено досрочное (льготное) пособие. Это льготники, указанные в ст. 30 и 32 ФЗ-400:

- педагоги;

- медики;

- «северяне»;

- железнодорожники;

- геологи;

- члены летных экипажей.

Скачать для просмотра и печати:

Если застрахованное лицо умерло

Пенсионный капитал в некоторых ситуациях могут наследовать правопреемники застрахованных. Человек вправе заблаговременно определять круг лиц, имеющих правомочия получения таких сбережений из наследственной массы.

Важно! Для определения правопреемников необходимо обратиться в заявительном порядке в ПФ (или в НПФ, если деньги в нем), указать правопреемников и передаваемые им доли. При отсутствии такого заявления — получить сбережения могут родственники 2-х первых очередей:

При отсутствии такого заявления — получить сбережения могут родственники 2-х первых очередей:

- дети (включая усыновленных), законный супруг и родители;

- сестры/братья, внуки, дедушки/бабушки.

Скачать для просмотра и печати:

Деньги могут выплачиваться наследникам, если собственник умер:

- до установления ему платежей из пенсионных накоплений или до пересчета с учетом дополнительного пенсионного капитала,

- после установления ему срочных выплат. Правопреемники смогут получить невыплаченный остаток накоплений;

- после установления, но невыплаты единовременных сумм из накоплений. Их могут получить члены семьи умершего (при условии совместного проживания), и его нетрудоспособные иждивенцы (вне зависимости от совместного проживания) в 4-месячный срок со дня смерти пенсионера.

Внимание! Если пенсионеру была назначена выплата пособия (бессрочно), в случае его кончины пенсионный капитал наследникам не выплачиваются.

При выходе застрахованного на пенсию

Россияне, у которых есть такого рода капитал, при имеющемся основании (досрочное послетрудовое пособие или по достижению требуемого возраста) могут подать заявку на установление и выплату таких накоплений в ПФР или НПФ.

Сроки выплат:

- Единовременные платежи из накоплений происходят в 2-месячный срок со дня принятия решения об установлении данных выплат.

- А срочные и пожизненные выплаты — в порядке, который назначен для начисления всех послетрудовых выплат в период, непревышающий 1 месяц.

Лицам, планирующим обратиться в ПФР за установлением пенсии из накоплений, будет производиться по их заявкам с назначением страхового пособия одновременно.

Ввиду чего для получения платежей из накоплений необходимо чтобы совпадало 2 обстоятельства:

- гражданин должен являться пенсионером или иметь возможность для оформления страхового пособия;

- иметь деньги на индивидуальном счете застрахованного.

Выбрать другой период до 2002 года

При расчете пенсии за периоды по 2001 год ключевой показатель – размер зарплаты будущего пенсионера. Но подтвердить его не так просто: если стаж до 2002 года подтверждается трудовой книжкой, справкой с места работы или архива, или же свидетельскими показаниями, то уровень зарплаты – только справкой. Еще одна проблема – справка должна включать в себя данные о зарплате за 60 месяцев непрерывного стажа, что тоже есть не у всех.

Дальше расчет идет по одному из двух вариантов:

- средняя зарплата из справки сравнивается со средней на тот момент по стране (это коэффициент, который ограничен уровнем в 1,2);

- в расчет идет сама средняя зарплата.

У большинства пенсионеров более выгодным оказывается первый вариант, так как там нет ограничения на максимальную сумму пенсии. Но здесь может быть другая проблема – если запросить справку о зарплате за не самый оптимальный период, пенсия окажется меньше, чем могла бы быть.

Каждый пенсионер, вероятно, помнит, сколько примерно зарабатывал в те годы, а данные о средней зарплате по стране можно найти на многих ресурсах, в том числе и на сайте Пенсионного фонда. Достаточно хотя бы примерно сопоставить свой заработок со средней зарплатой по стране и понять – правильный ли выбран период. Например, нет смысла выбирать просто период с самой высокой зарплатой – средний заработок в СССР за последнее десятилетие вырос со 174 до 303 рублей, и соотношение могло измениться в меньшую сторону.

При желании можно найти в интернете таблицы со средней зарплатой в СССР и России по годам и примерно сопоставить с ней свою зарплату (если пенсионер еще помнит, сколько получал тогда). Даже если в архивах не сохранились данные о зарплате, иногда их можно восстановить через суд, используя косвенные доказательства. Например, одна женщина смогла восстановить средний заработок с помощью партийного билета, куда вносились все сделанные ею взносы (в процентах от заработка).

Правда, тем, кто получал намного больше средней зарплаты, большого смысла в этом нет – все равно соотношение не может быть больше, чем 1,2 (за несколькими исключениями).

Еще один вариант – взять справку о зарплате с 2000 по 2001 год – это подойдет, если у пенсионера не было непрерывного периода в 60 месяцев до начала 2000-х годов.

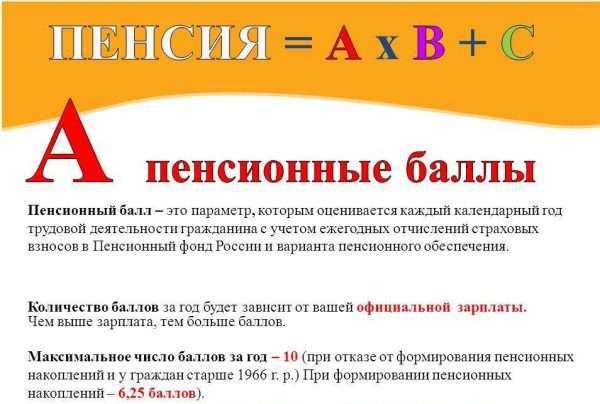

Что такое пенсионные баллы

Пенсионные баллы или коэффициенты назначаются каждому работающему и некоторым категориям неработающих по трудовому договору, плательщикам страховых взносов. От их количества зависит размер пенсии гражданина.

Наряду с ним на величину гарантированного дохода пенсионера влияют:

- установленная законодательством стоимость 1 пенсионного балла;

- размер фиксированной выплаты к пенсии;

- срок обращения за оформлением пенсии (законом установлены повышающие коэффициенты при получении пенсии не сразу после наступления пенсионного возраста, а по прошествии определенного времени).

Пенсионные баллы складываются в (ИПК) индивидуальный пенсионный коэффициент, используемый в формуле расчета страховой пенсии. Законодательно дано определение лишь этому понятию, определение же пенсионного балла (ежегодного) следует из правил и порядка его расчета.

Как могут быть увеличены столичные пенсии

Кроме того жители столицы могут рассчитывать на получение дополнительных выплат под названием «городской социальный стандарт». Размер выдаваемой суммы составляет 17,5 тыс. руб. Претендовать на получение указанной доплаты могут только коренные жители Москвы, которые прожили на территории столицы не менее 10 лет.

Существуют дополнительные надбавки:

- инвалидам 1 и 2 групп, а также тем, кто воспитывал детей инвалидов до достижения ими возраста 18 лет — плюсом 12 тыс. руб.;

- реабилитированным гражданам — 2 тыс. руб.;

- труженикам тыла — 1,5 тыс. руб.;

- ветеранам Великой Отечественной Войны — 2 тыс. руб.;

- участникам обороны столицы — 8 тыс. руб.;

- героям Советского Союза — 25 тыс. руб.;

- имеющим звание «Почетный гражданин Москвы» — 50 тыс. руб.;

- за звание «Народный артист» — 30 тыс. руб.;

- за звание «Заслуженный артист» — 30 тыс. руб.;

- лицам, достигшим 101 года — 15 тыс. руб.

Перейти на пенсию умершего супруга

Этот вариант подойдет тем пенсионерам, чей супруг (или супруга) скончались. В ряде ситуаций умерший может считаться единственным кормильцем, и в этом случае овдовевший супруг может перейти на его пенсию.

Перейти на пенсию по случаю потери кормильца (СПК) или обратно на свою пенсионер может в любой момент

Важно учитывать два обстоятельства, которые могут повлиять на решение:

- в пенсии по потере кормильца фиксированная выплата начисляется в размере 50% от обычной. То есть, в сумме 3 022,24 рубля вместо 6 044,48 рублей;

- в пенсии по потере кормильца не учитываются доплаты за нестраховые периоды (например, уход за ребенком), а также за специальный, «северный» или сельский стаж. Кроме того, фиксированная выплата к пенсии по потере кормильца не повышается в 2 раза при достижении 80-летнего возрастаю

Тем не менее, если умерший супруг получал, к примеру, 20 тысяч рублей, а его жена – всего 9 тысяч, ей явно будет выгоднее перейти на пенсию супруга.

Достаточно частый сценарий – получать пенсию по СПК до 80-летнего возраста, а потом перейти на свою. Закон это совершенно не запрещает.

Узнать все детали можно в клиентской службе Пенсионного фонда России – там посчитают новый размер пенсии и сравнят его с прежним. И если пенсия по потере кормильца действительно будет выше, сотрудник поможет оформить заявление на переход на нее.

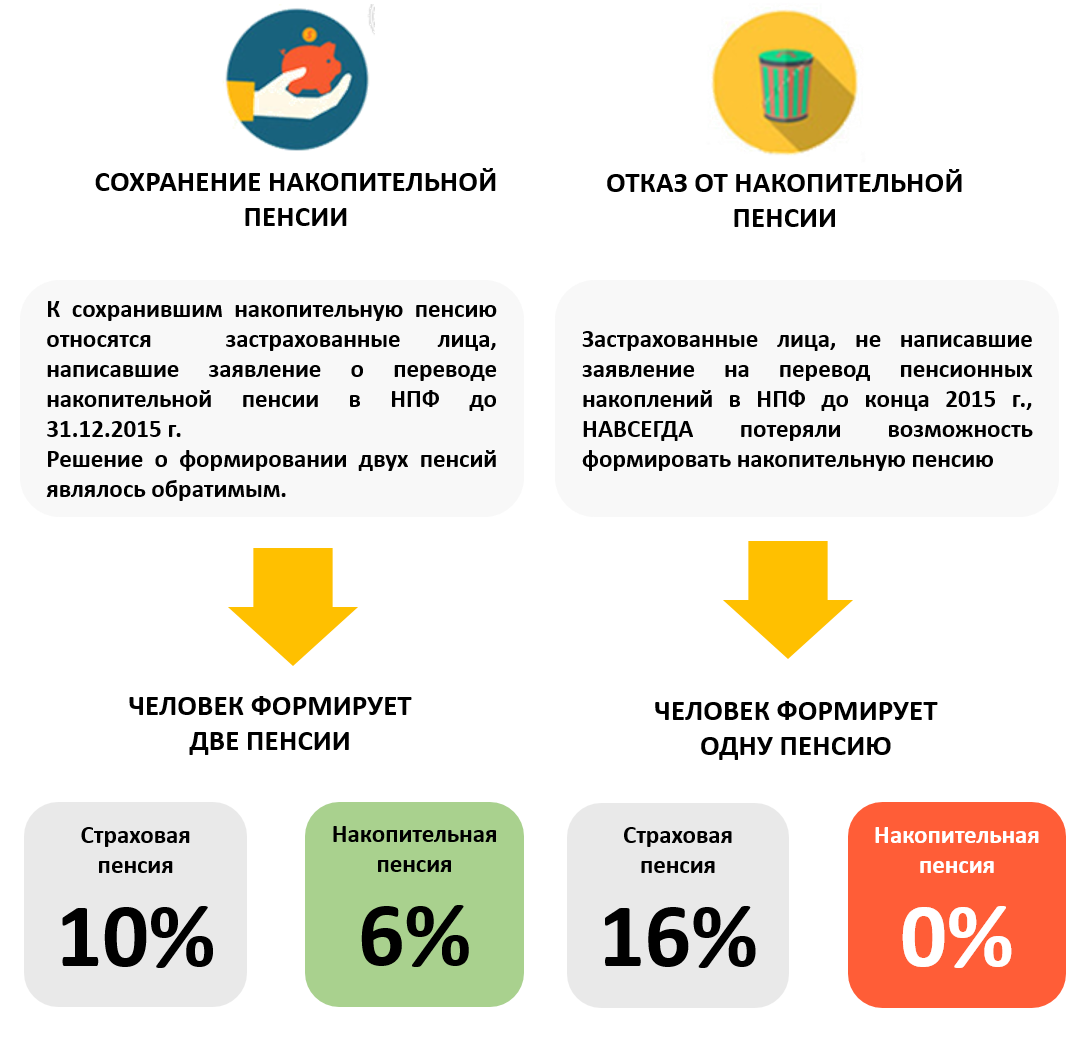

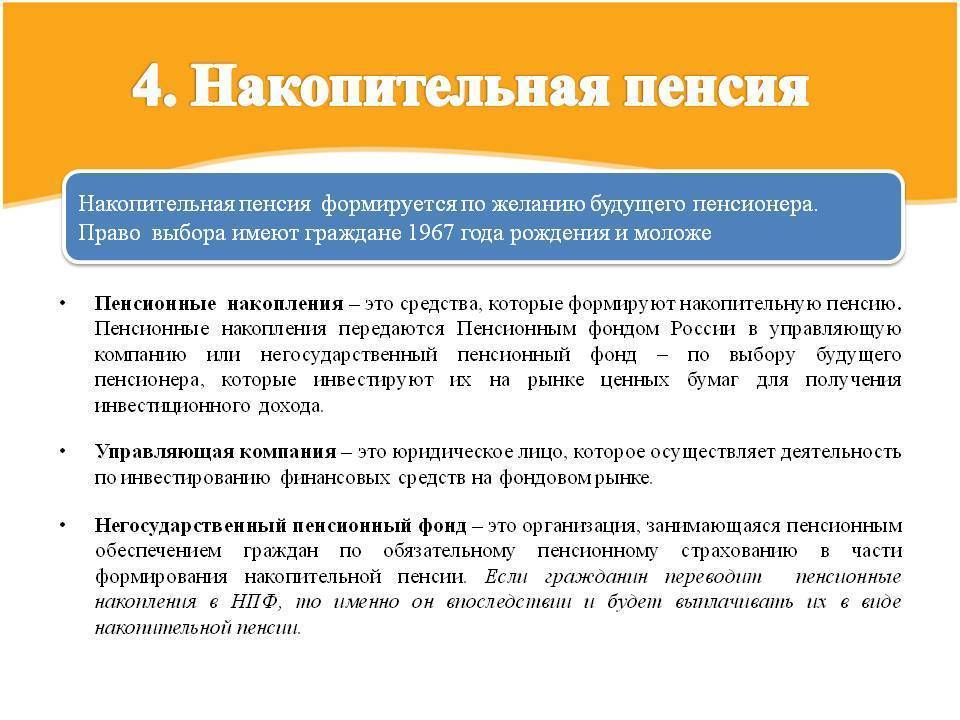

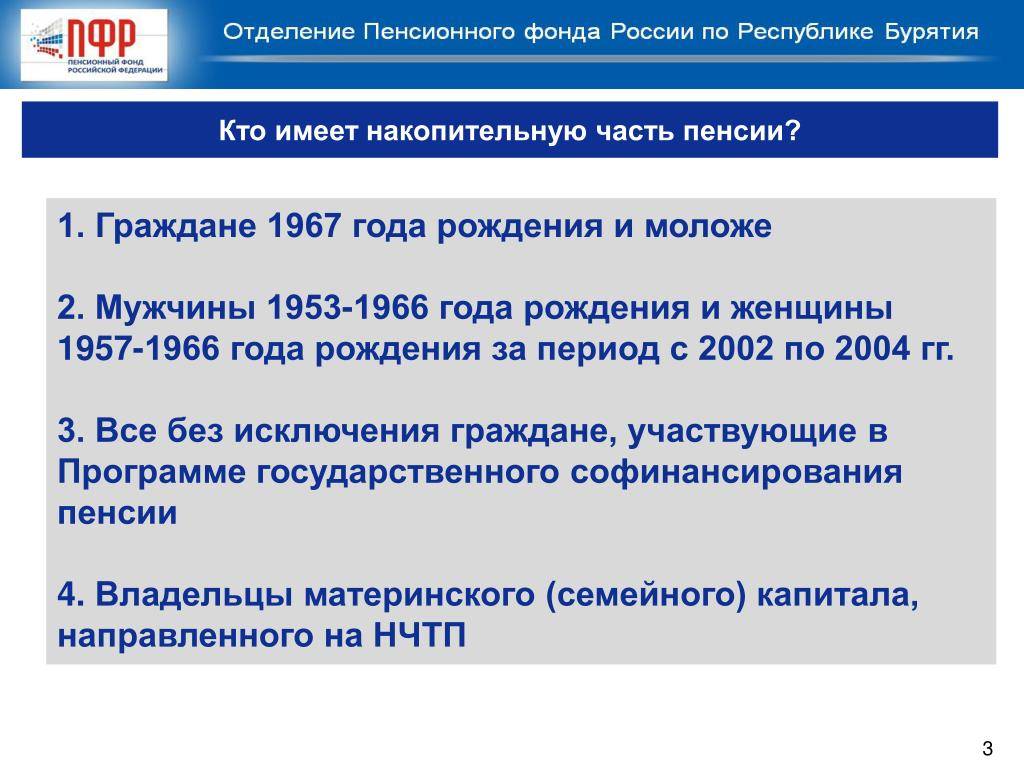

Узнать насчет накопительной пенсии

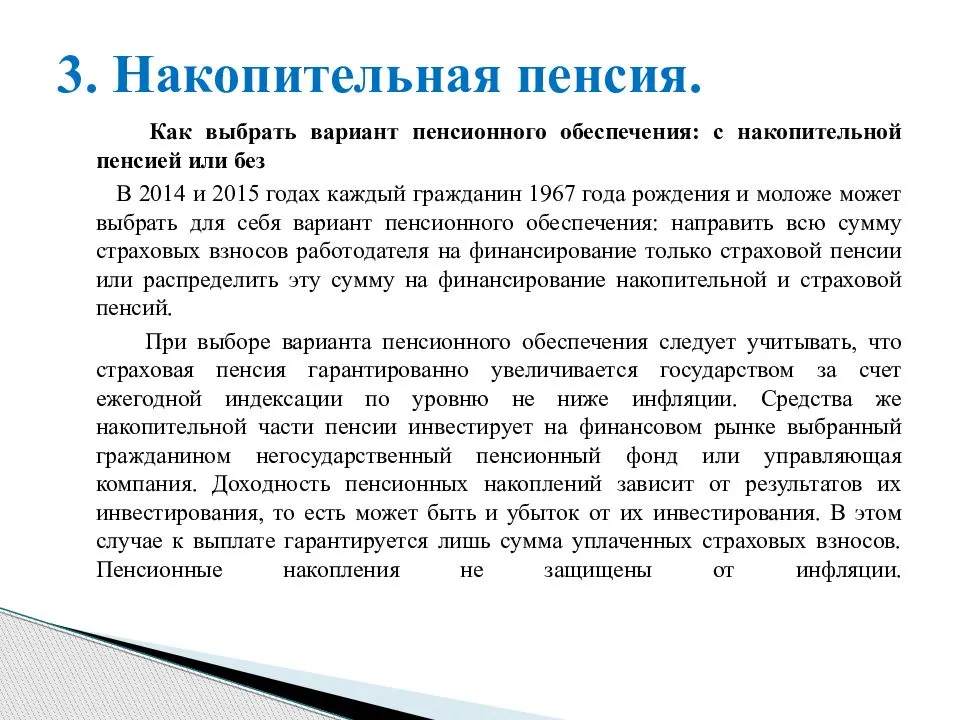

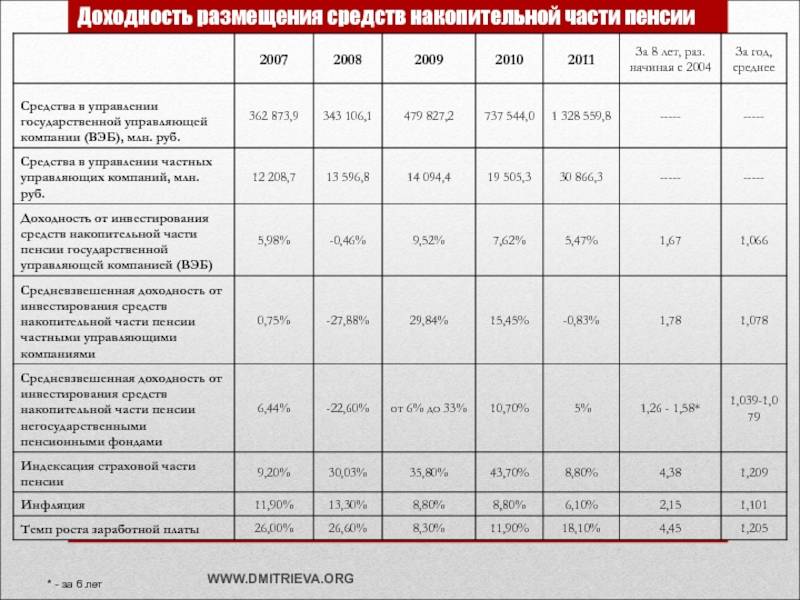

Накопительная пенсия у работающих россиян формировалась с 2002 по 2013 годы, с их зарплат перечислялось от 2% до 6% в счет накоплений. Кто-то копил будущую пенсию в Пенсионном фонде России (тогда этим занимается Государственная управляющая компания ВЭБ.РФ), кто-то – в негосударственных пенсионных фондах (НПФ). Выйти на накопительную пенсию можно по «старым» правилам – в 55 лет для женщин и в 60 для мужчин.

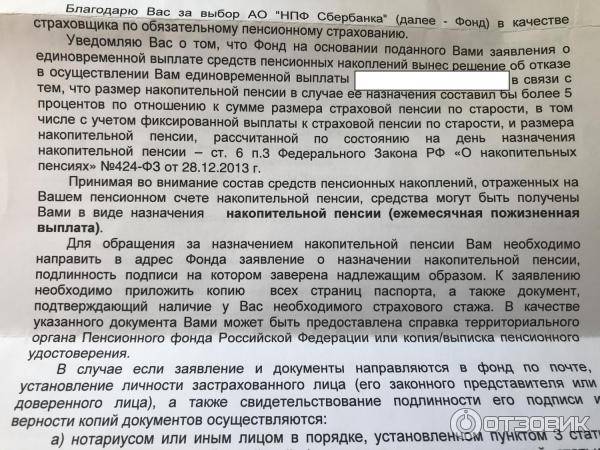

Однако если ПФР может уведомить пенсионера по своим каналам, то у НПФ иногда такой возможности нет. Как посчитали представители НПФ, порядка 2 миллионов пенсионеров уже имеют право на накопительную пенсию, но до сих пор не обратились за ней.

Чаще всего накопления не очень большие – несколько тысяч рублей. В этом случае пенсионер получит всю сумму на руки единоразово. А если накопления, деленные на 264 месяца, дадут больше 5% страховой пенсии (по старости), эту сумму НПФ или ПФР будет выплачивать на постоянной основе ежемесячно.

Не все застрахованные в принципе знают, что у них есть накопления, а кого-то в свое время обманули НПФ и перевели накопления к себе. Узнать, есть ли у человека накопления и в каком фонде они хранятся, можно в личном кабинете на сайте Пенсионного фонда. Затем достаточно обратиться в этот фонд с заявлением и получить свою выплату – разово или ежемесячно в зависимости от суммы.

О выплатах пенсии

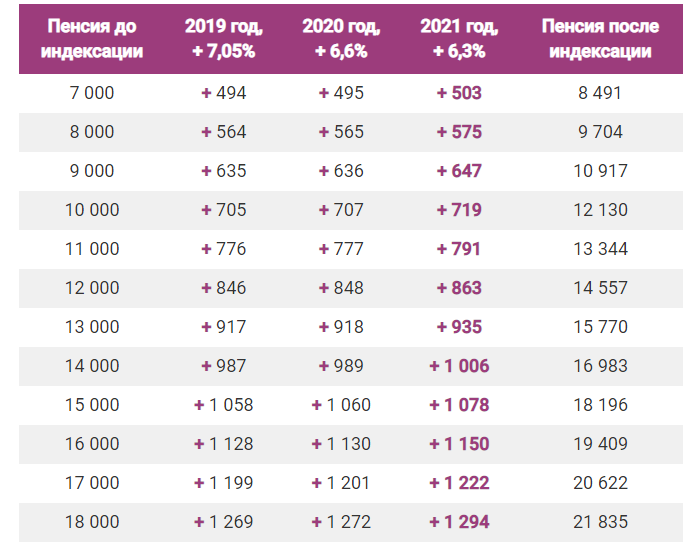

По последним данным средняя пенсия по всей территории России примерно равна 11500 рублей. Однако каждый год это значение меняется, поэтому быть уверенным в том, что именно эти деньги будут выплачиваться вам каждый месяц, нельзя. На это влияет множество факторов: ваш трудовой стаж, фиксированная пенсионная ставка необходимого вам года и прочие. Чтобы не утешать себя надеждами, можно зайти на сайт ПФР и воспользоваться калькулятором для расчета пенсии. Он рассчитывает вашу месячную пенсионную выплату на основе рабочего стажа (обязательно с «белым» трудоустройством). Конечно, сумма, вычисленная с помощью этой программы, устроит не каждого, ведь у всех есть свой «идеал» пенсии — той суммы, которой будет достаточно для комфортного проживания.

Сайт Пенсионного фонда России

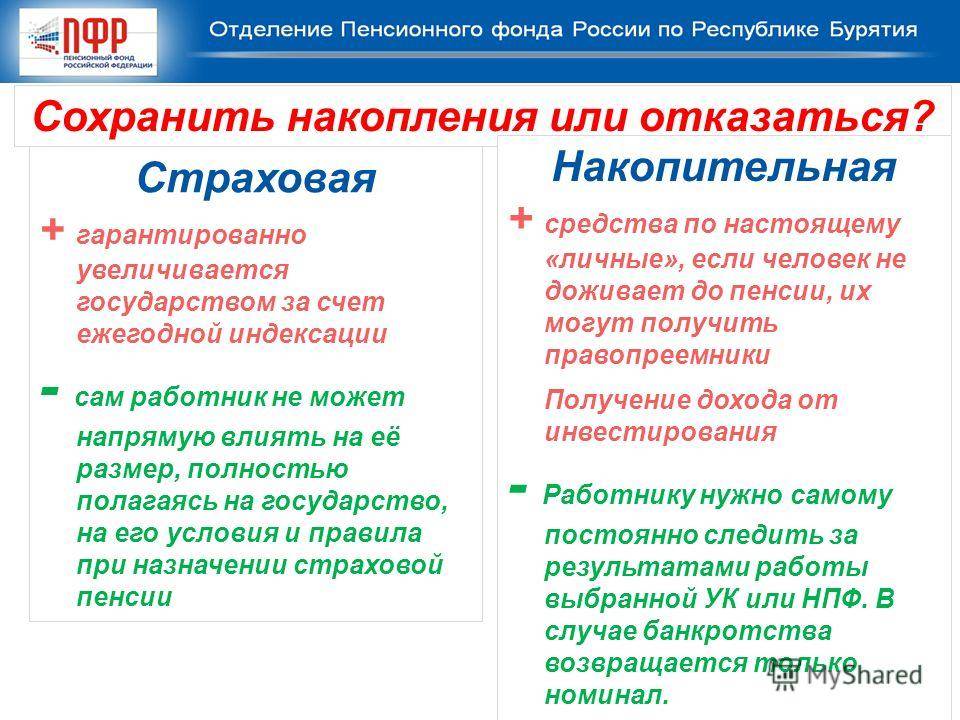

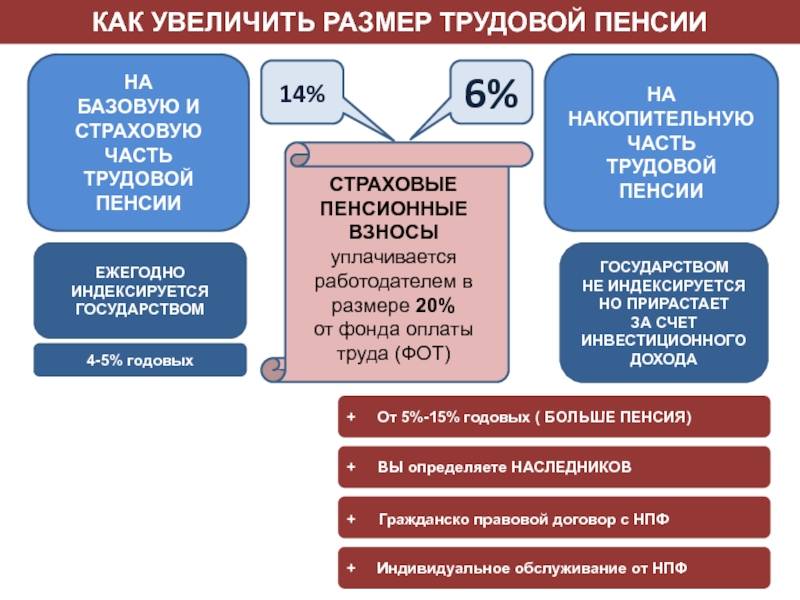

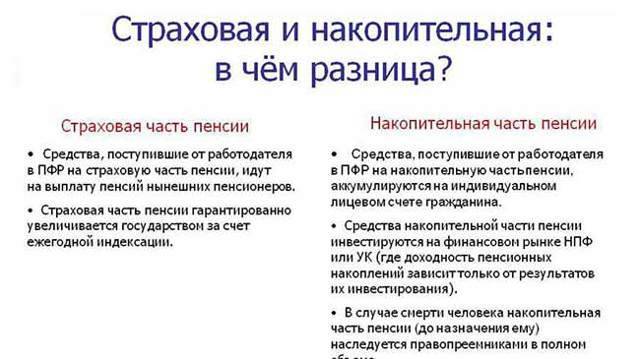

На данный момент пенсия состоит из двух частей:

- Первая — страховая. Образовывается на основе страховых взносов, выплачивающихся регулярно. Из-за нормированной ставки страховые выплаты не зависят от величины заработка и стажа. Так что в данном случае пенсионеры, отработавшие в магазине кассиром и администратором, например, будут получать одну и ту же сумму за страховые выплаты.

- Вторая — накопительная. Она формируется, прежде всего, на основе взносов работодателя, но также может включать в себя доход, полученный путем продажи ценных бумаг на финансовом рынке. Человек способен сам распоряжаться накоплениями так, как считает нужным. Кроме того, именно накопительная часть является «регулированной» — изменить ее величину можно заранее.

Пенсия состоит из нескольких частей

Также есть государственная пенсия по старости. Она выплачивается каждому гражданину, достигнувшему пенсионного возраста. Однако для ее получения необходимо иметь хотя бы пять лет стажа — учитывая то, что минимальный возраст выхода на пенсию — 60 лет, получить такой относительно маленький стаж не составит труда.

Как увеличить накопительную часть пенсии?

Если ни один из способов увеличения пенсии, перечисленных выше, вам не подошел, а возможно итоговая сумма вас все равно не устраивает, обратите внимание на приведенные ниже методы. Накопительная часть пенсии — одна из наиболее стабильных, ведь целиком и полностью принадлежит пенсионеру

Человек, достигнувший пенсионного возраста, но имеющий выплаты по причине инвалидности от государства, выплаты материнского капитала, имеет возможность претендовать на увеличение накопительной части пенсии

Накопительная часть пенсии — одна из наиболее стабильных, ведь целиком и полностью принадлежит пенсионеру. Человек, достигнувший пенсионного возраста, но имеющий выплаты по причине инвалидности от государства, выплаты материнского капитала, имеет возможность претендовать на увеличение накопительной части пенсии.

Материнский капитал может быть направлен на увеличение накопительной части пенсии

Материнским капиталом женщина может распорядиться так, как считает нужным. Именно поэтому какую-либо часть от него она может направить на накопительную часть пенсионных выплат (статья 9 Федерального закона N 256-ФЗ). Но для того, чтобы оформить его, необходим ряд документов, таких как паспорт, свидетельство пенсионного страхования или СНИЛС, заявление от лица матери, подтверждающее ее намерение получить подобного рода пособие.

Статья 9 Федерального закона N 256-ФЗ

Вы можете скачать заявление на получение сертификата на материнский (семейный) капитал. Также вы можете скачать бланк заявления на распоряжение МСК.

Распределение накопительных пенсионных выплат

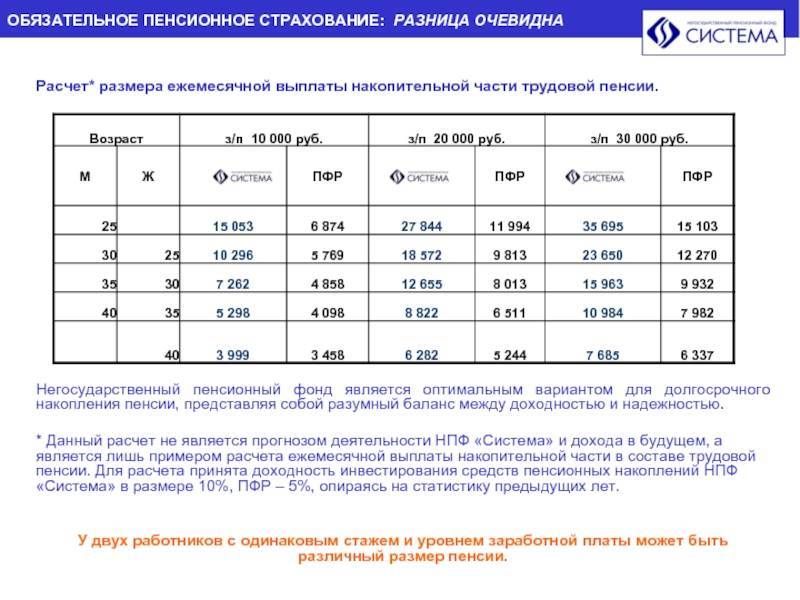

Каждый человек, стремящийся увеличить пенсионные выплаты, преследует за собой цель получить как можно большую сумму и желательно с минимальными временными затратами. На данный момент существует 2 способа, как увеличить пенсионные выплаты после их получения. Суть обоих методов заключается в своего рода инвестициях, которые осуществляются государственным или же частным банками. Вложенные деньги начисляются вместе с прибыльными процентами от изначального капитала. Таким способом возможность увеличения накопительных пенсионных выплат уже после их получения становится абсолютно реализуемыми.

Можно инвестировать пенсию

Конечно, каждый сам вправе решать, какому банку отдать предпочтение — государственному или негосударственному. Однако перед принятием решения стоит взвесить все «за» и «против», чтобы в будущем не прогадать. Государственные банки всегда вызывали больше доверия у граждан, поэтому они и пользуются наибольшей популярностью. Кроме того, они предоставляют гораздо больше активов для осуществления задуманного.

Останавливая свой выбор на банке «частнике», внимательно относитесь к таким критериям, как:

- количество задействованных пенсионеров;

- срок работы банка не должен быть меньше 5 лет;

- наличие дохода;

- наличие актуальной лицензии;

- рейтинг среди других банков;

- величина банковских средств, являющихся собственностью заведения;

- тактика пассивного увеличения пенсии;

- успешность реализации собственной стратегии.

Стоит внимательно выбирать банк, в который вы инвестируете пенсию

Найти нестраховые периоды

В расчет пенсии могут включаться не только периоды занятости – законодательство допускает так называемые нестраховые периоды, которые могут включаться в стаж и даже давать право на доплаты. Таких периодов есть несколько:

- военная и приравненная к ней служба – каждый год службы прибавляет 1,8 балла к пенсии;

- уход за пожилым человеком, инвалидом I группы или ребенком-инвалидом – 1,8 балла в год;

- проживание супруги военнослужащего в месте службы по контракту в отсутствие работы – 1,8 балла в год, но не более 5 лет в сумме;

- проживание супругов дипломатических работников за границей без работы – 1,8 балла в год, но не более 5 лет в сумме;

- отстранение от работы из-за несправедливого обвинения при условии реабилитации – 1,8 балла в год;

- период ухода за ребенком до его полуторалетнего возраста – 1,8 балла в год для первого ребенка, 3,6 балла за второго и 5,4 за третьего. В сумме – не более 6 лет.

Нестраховые периоды начали давать пенсионные баллы только недавно – с 2015 года, когда Россия перешла на нынешнюю пенсионную систему. Поэтому все, кто выходил на пенсию до этого, должны проверить, нет ли у них дополнительных возможностей увеличить пенсию. Например, если при выходе на пенсию в Пенсионный фонд не попали документы на детей (свидетельства о рождении), их можно донести отдельно – это увеличит пенсию.

Вообще же нестраховых периодов больше – туда входят, например, периоды получения пособия по безработице, но они только включаются в стаж, а права на дополнительные баллы не дают.

Увеличение страховой доли

Эта часть выплат никак не регулируется, однако повлиять на нее можно. Она зависит от трудового стажа (обязательно с официальным трудоустройством, «белой» зарплатой), а также от страховых взносов работодателей. Страховая ставка меняется каждый год, поэтому рассчитывать на определенную сумму не рекомендуется. Но несмотря на это на данный момент есть несколько способов увеличить эту часть пенсии до выхода на нее. Страховая доля напрямую зависит от величины заработной платы, регулярности выплат от работодателя, от трудового стажа и определенного пенсионного коэффициента, который для каждого рассчитывается индивидуально.

Страховая часть пенсии зависит от величины заработной платы

Первый и, пожалуй, основной. Увеличение трудового стажа. Многие люди продолжают работать до самой пенсии и не зря — пенсионные выплаты, пусть и не на огромные суммы, но увеличиваются. Кроме того, по достижении определенного трудового стажа с каждым годом процентная ставка выплат будет расти особенно быстро. После 30 отработанных для мужчин лет и 25 для женщин за каждый последующий год к пенсии добавляется 6% от стандартной ежемесячной страховой выплаты. Однако и тут есть свои нюансы: стаж будет засчитан лишь в том случае, если год отработан полностью, а также если заработная плата была «белой», а трудоустройство — официальным.

Если продолжать трудиться и после выхода на пенсию, сумма выплат станет больше

На данный момент государство делает все для того, чтобы помочь гражданам грамотно распределить свои финансы. Именно поэтому была предоставлена возможно принять возможность о начислении процентов, заработанных путем кропотливой работы, на страховую часть или же на накопительную. Это зависит от наличия конкретных планов у владельцев. Например, вложение в банк под проценты. В таком случае, конечно же, наиболее выгодным решением станет перевод средств на накопительный счет.

Можно ли досрочно получить накопления — условия и варианты

Все большее количество людей интересует, можно ли снять свою накопительную часть пенсии до выхода на заслуженный отдых. Накопительная часть пенсии составляет 6% от всех перечислений в Пенсионный Фонд. Для каждого человека открывается специальный счет для таких средств. Также застрахованные лица могут делать взносы как из: средств материнского капитала, так и по программе государственного софинансирования. Подробнее о том, кто и когда может получить НЧП, можете узнать из нашей статьи.

Любой человек может досрочно оформить свою накопительную пенсию. Об этом говорится в действующем законодательстве. Как показывает практика, на деле такой возможностью можно воспользоваться лишь в некоторых случаях, соблюдая следующие условия.

- Граждане, пенсионный возраст которых наступит не позднее, чем через 2 года.

- Лицо, выходящее на пенсию должно быть официально безработным и зарегистрированным в центре занятости.

- Человек, желающий получить досрочную пенсию по состоянию здоровья. Для этого нужно предоставить медицинское заключение, в котором подтверждается то или иное заболевание, которое служит препятствием для выполнения своих профессиональных обязанностей.

- Человек должен иметь трудовой стаж. Для мужчин он должен составлять 25 лет, а женщины смогут рассчитывать на пенсионные начисления после 20 лет работы.

Рассмотрим подробнее конкретные вопросы, встречающиеся наиболее часто.

Как забрать из НПФ?

В соответствии с Федеральным Законом № 424, накопительные средства – это выплаты страховых взносов работодателей за своих сотрудников. Если человек еще не является пенсионером или его накопления хранятся в НПФ, то он может получить их досрочно. Чтобы получить такие перечисления, нужно обратиться в Негосударственный Пенсионный Фонд по месту прописки, и написать заявление, приложив к нему все необходимые документы. Как правило, порядок выплат в НПФ устанавливает сама организация в следующих случаях. О том, как работающему пенсионеру получить накопительную часть пенсии, можете узнать тут.

- В случае смерти застрахованного лица. Правопреемники, то есть дети и другие близкие родственные лица накопления лица, если тому была установлена, но еще не выплачена пенсия, а также до установления выплат за счет средств пенсионных накоплений.

- Для людей, которые занимают государственные и муниципальные должности, начисления этого вида рассчитываются немного по-другому. Ожидаемый период выплат уменьшается на сумму месяцев на период с того дня, когда человек находится в возрасте, дающем основание для страховой части пенсии по старости и до дня достижения пенсионного возраста для госслужащих.

- Скачать бланк заявления на выплату накопительной части пенсии в НПФ

- Скачать образец заявления на выплату накопительной части пенсии в НПФ

Возможно ли единовременное снятие, если владелец счета пока не пенсионер?

Когда речь идет о накопительной части выплат, то следует знать, что она существует лишь для тех граждан, которые родились до 1967 года. Единовременные средства могут получить определенные группы граждан.

- Люди, накопительная часть выплат которых составляет менее 5%.

- Инвалиды I, II и III групп.

- Лица, потерявшие кормильца.

- Граждане, которые получают пенсию по программе государственного обеспечения.

Данные категории людей имеют право на досрочное получение своих накоплений. Более подробно о выплатах накопительной части пенсии, узнаете из данной статьи.

Допускается ли забрать частями, если вы еще не пенсионер?

Бывает, что возникают такие ситуации, которые требуют досрочного назначения перечислений с фонда либо снятие средств частями. Для отдельных страховых случаев нужно подать документы, которые бы подтверждали неординарную ситуацию.

- Получение инвалидности. Согласно п.1 ч. 4 Федерального закона «О порядке финансирования выплат за счет средств пенсионных накоплений» от 30.11.2011 N 360-ФЗ инвалиды I, II или III группы могут рассчитывать на свои денежные пенсионные накопления досрочно.

- Если семья потеряла единственного кормильца, то она вправе рассчитывать на часть выплат, если кормилец работал хотя бы один день в жизни и работодатель вносил за него налоговые взносы. Если кормилец являлся военнослужащим или космонавтом, то семья также может получить частичные выплаты. Это касается и пострадавших в техногенных и радиационных катастрофах.

Повысить фиксированную выплату за счет доплаты

До этого мы рассматривали варианты увеличения страховой части пенсии – но некоторые пенсионеры имеют возможность увеличить и фиксированную выплату. Для большинства пенсионеров она составляет 6 044,48 рублей.

В повышенном размере фиксированную выплату получают:

- достигшие 80 лет или являющиеся инвалидами I группы – 12 088,96 рублей (то есть, в двукратном размере);

- имеющие на иждивении нетрудоспособных лиц – дополнительно по 2 014,83 рублей (1/3 фиксированной выплаты) на каждого иждивенца, но не более чем на троих;

- проработавшие не менее 15 лет в районах Крайнего Севера (при общем стаже не менее 25/20 лет) – 9 066,72 рублей (в полуторном размере), выплаты на иждивенцев тоже выше;

- проработавшие не менее 30 лет в сфере сельского хозяйства – 7 555,60 рублей (на 25% больше).

Важно: доплаты за иждивенцев, 80-летний возраст (или инвалидность) и «северный» стаж суммируются. То есть, если пенсионеру уже за 80, он отработал 15 лет на Севере, и имеет двоих иждивенцев, его фиксированная выплата составит 21 155,69 рублей

То есть, доплаты не просто суммируются, но еще и увеличиваются по мере увеличения числа льгот.

Понятно, что работа в районах Крайнего Севера подтверждается еще при подаче документов на пенсию, как и инвалидность, но доплаты за иждивенцев или «сельские» доплаты, возможно, придется оформить отдельно. С иждивенцами все понятно – как правило, это несовершеннолетние дети или внуки (до 23 лет, если учатся очно), в случае с внуками факт нахождения на иждивении, возможно, придется доказывать.

«Сельские» доплаты появились не так давно, в 2019 году. Получить их можно, проработав не менее 30 лет в сельском хозяйстве (согласно перечню профессий). Но если сначала для получения доплаты пенсионер должен был и дальше жить в селе, то сейчас это требование отменено (то есть, достаточно просто иметь 30 лет «сельского» стажа и пенсия вырастет на полторы тысячи рублей.

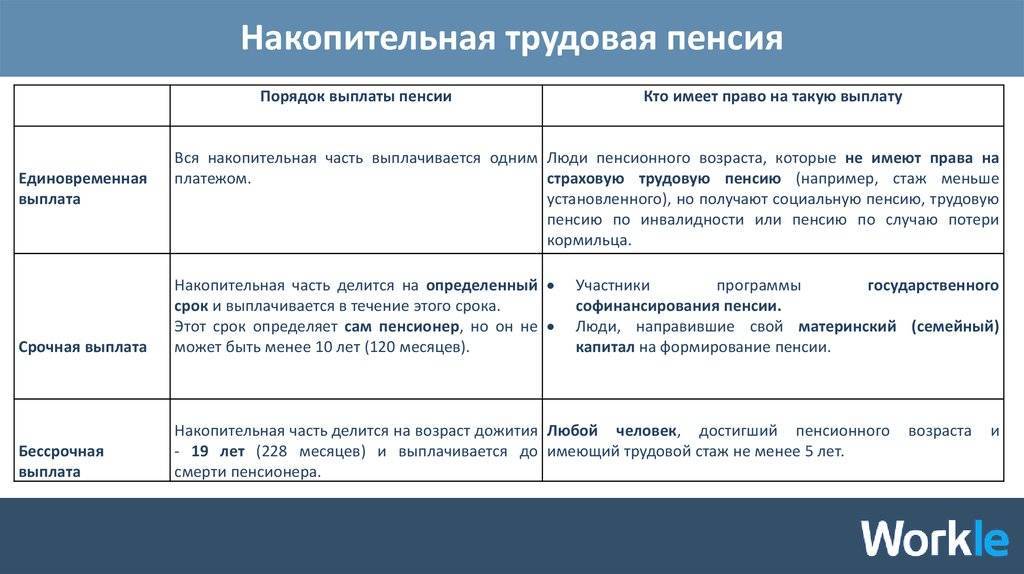

Разновидности выплат средств пенсионных накоплений

Какую именно выплату накопительной части выбрать, зависит от желания пенсионера:

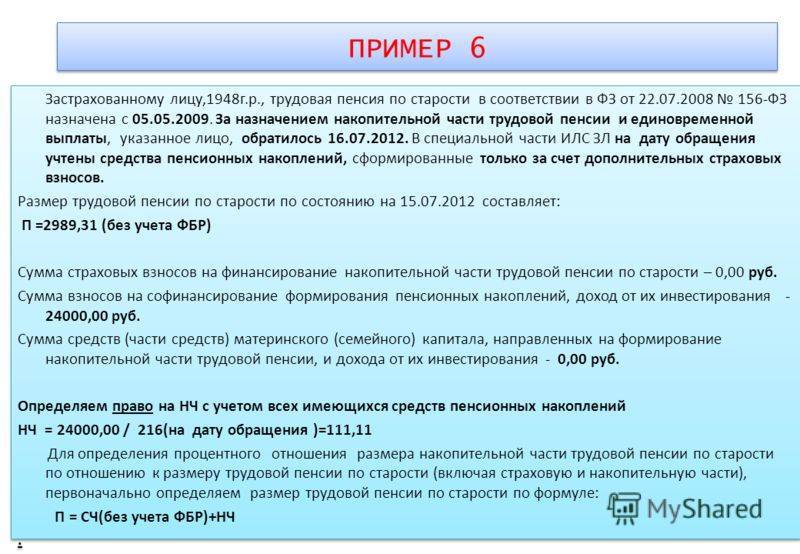

- Пожизненная оплата раз в месяц – если размер накопительной пенсии составляет 5 % и больше от общего размера страховой. Рассчитывают размер выплат делением общей накопленной суммы на 252 месяца.

- Единовременная выплата раз в 5 лет – если пенсионеру уже назначена и выплачивается пенсия по старости, а сумма накоплений меньше 5 % от страховой пенсии.

- Срочная выплата в течение определенного времени, которое пенсионер указал в своем заявлении – не меньше, чем за 120 месяцев (10 лет).

Пожизненная пенсия делится на 21 год, исходя из средней продолжительности жизни.