5 способов стать венчурным инвестором

1. Краудинвестинг

Это вариант вложения в стартапы через коллективные площадки, такие как StartTrack, SearchFunds, MyPIO. Прибылью инвестора может быть роялти с дохода проекта, доля в компании, проценты от займа (p2p-кредитование — например, площадка «Город денег»).

Плюсы краудинвестинга: низкий порог для входа на инвестиционный рынок — от 10 000 рублей, возможность диверсификации. Средний размер инвестированного капитала на таких платформах – $1 000 — 7 000.

Минусы: высокие риски, слабая законодательная база

2. Работа бизнес-ангелом

Частные инвесторы вкладывают в стартапы на ранних, иногда предпосевных раундах. Интерес бизнес-ангела — доля в компании или возможность приобрести акции по сниженной цене на следующем этапе. Средний размер инвестируемого капитала – $50 000 – 300 000.

Плюсы: если бизнес-ангел – эксперт в выбранном сегменте, имеет опыт и может влиять на портфельную компанию, инвестиции могут принести сверхприбыль.

Минусы: высокие риски, для диверсификации (12-15 стартапов) потребуется большой капитал.

3. Клубы инвесторов

Инвестор вступает в сообщество и сообщает управляющему, в какие ниши предпочитает инвестировать. Клуб за комиссионные находит проект. До самой сделки капитал остается у инвестора. Такие сообщества, как AltaClub, «Сколково» устанавливают минимальную сумму для входа в клуб — от $25 000 до $2 500 000. Moscow Seed Fund — компания венчурных инвестиций, но работает как клуб, привлекая от 500 000 до 8 000 000 рублей для вложения в один стартап. Отбирает инвесторов на конкурсной основе.

Плюсы: возможность коллективного инвестирования, низкий порог входа.

Минусы: клуб может неверно оценить потенциал проекта, который он предлагает члену сообщества.

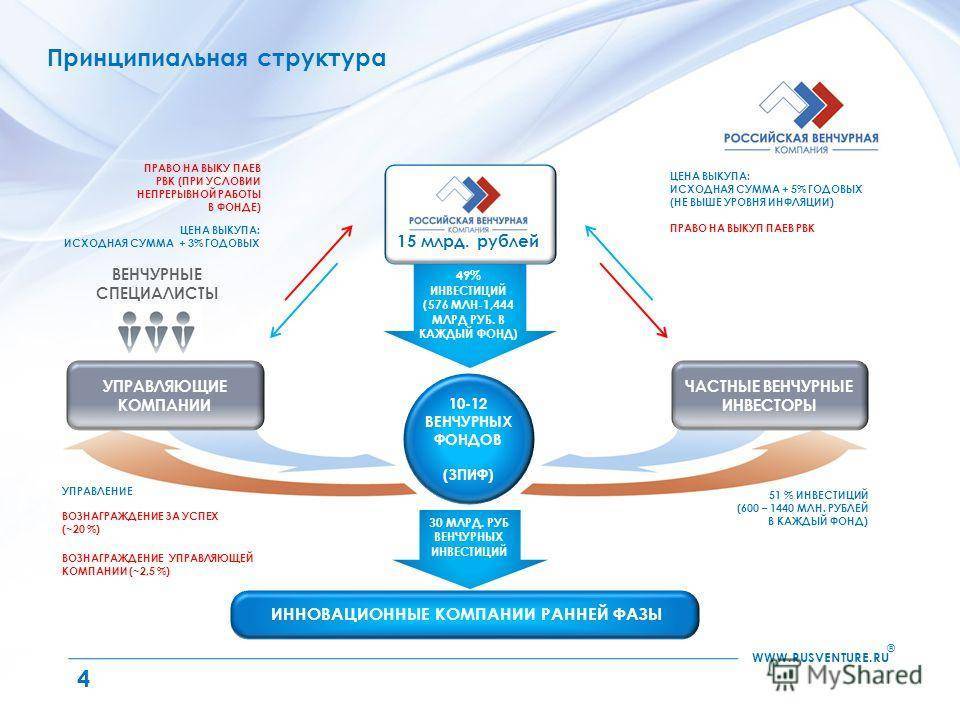

4. Инвестиции в венчурный фонд

Это вариант непрямых инвестиций. Профессиональная управляющая компания фонда отбирает проекты, инвестор предоставляет только капитал и затем забирает дивиденды. Инвестировать можно без знания и опыта. Этот способ популярен в мире, но не в России. В большинство венчурных компаний с улицы не попасть, нужно входить в круг знакомых партнеров, владеющих фондом. Минимальный размер инвестируемого капитала — $500 000.

5. Образование собственного инвестфонда

Потребуется собрать и оплатить содержание профессиональную команды, арендовать офис, но самое главное — владеть капиталом, которого будет достаточно для инвестирования. Как считают эксперты, для создания классического VC-фонда, который инвестирует на более поздних стадиях, понадобится минимум $10 млн, но лучше начинать с $25 млн. Для посевного фонда хватит $1-2 млн, если инвестировать в стартап по $50 000 и содержать одного управляющего.

Заявка, резюме проекта и бизнес-план

В предварительной заявке должна содержаться информация:

- наименование компании;

- вид деятельности;

- сведения об учредителях и руководстве;

- размер запрашиваемой суммы.

В резюме следует раскрыть информацию о планах и перспективах компании на ближайшие 1–3 года.

Далее, после предварительного одобрения, необходимо представить подробный бизнес-план, где раскрыты все денежные потоки: поступления средств, расходы, коэффициенты рентабельности, размер предполагаемой прибыли, сроки окупаемости проекта. Для составления бизнес-плана привлекаются специалисты, но можно обойтись и своими силами. Для этого требуется полное погружение в проект, владение основами экономических знаний и немного творчества.

Размер запрашиваемых инвестиций

Казалось бы, чего проще – рассчитать, сколько денег потребуется на первоначальном этапе развития бизнеса? Узнать стоимость аренды, оборудования, заработной платы минимальному количеству специалистов – это и будет требуемая сумма венчурного капитала.

Основная сложность в том, что для правильного подсчета суммы необходимо определить сроки окупаемости проекта. Иными словами, вы должны представлять, через сколько месяцев или лет сможете самостоятельно покрывать все издержки. Это является одним из важных составляющих бизнес-плана.

При определении суммы венчурного капитала следует руководствоваться критериями:

- расчета стоимости первого экономического цикла, т.е. времени, в течение которого капитал инвестора будет израсходован и понадобятся новые вливания. Или же фирма начнет функционировать самостоятельно;

- если вы запросите слишком большую сумму – это означает, что инвестор приобретет большую долю в капитале предприятия и возникнет необходимость руководствоваться его решениями в управлении.

Зрелость фирмы, представляющей запрос

Этот пункт является также одной из ключевых составляющих бизнес-плана. Под зрелостью компании подразумевается ее способность развиваться, стимулировать спрос покупателей. Таким образом, в бизнес-плане должны содержаться сведения, подтверждающие, что у руля фирмы стоят лица, способные держать правильный курс. Этому могут служить подтверждением их карьерные успехи в других организациях.

Управленческие кадры предприятия

Возвращаясь к кадрам, следует сказать, что о каждом руководителе высшего звена рекомендуется представить максимально развернутую информацию: его опыт работы, дипломы, достижения, рекомендации и др.

Кроме того, не лишним будет разработка подробных должностных инструкций для каждого управленца.

Конечные цели

Как я уже упоминала, средний срок существования венчурного фонда – 10 лет. Поэтому в ближайшей перспективе фонд должен продать свою долю в компании на IPO или заинтересованному лицу. Следовательно, необходимо представить критерии повышения инвестиционной привлекательности. Это достаточно «размытое» понятие. В качестве примера можно привести планы по освоению новых рынков (с приложением конкретных цифр), методы стимулирования кадрового состава, внедрение новых технологий и др.

Механизм венчурного инвестирования

Механизм венчурного инвестирования имеет несколько отличительных особенностей, перечислю основные из них:

Высокий порог входа для инвестирования;

Как правило, венчурный инвестор — это состоятельный человек, поскольку в проекты\бизнесы вкладываются суммы, начиная от 10 000 и заканчивая миллионами долларов. Начинающим инвесторам с несколькими тысячами долларов довольно тяжело найти интересный проект для инвестиций. Однако, если есть желание можно воспользоваться услугами институтов совместного инвестирования или фондов. Управляющих активами фондов аккумулируют вклады мелких инвесторов для того, чтобы впоследствии вложить их в перспективный проект. Минус подобных фондов в том, что инвестор вынужден положиться на компетентность управляющих, и не может сам принимать решение об инвестировании в тот или иной проект.

Длинный горизонт инвестирования;

Вложив деньги в развивающуюся компанию, венчурный инвестор не сможет просто забрать их в любой момент. Инвестируемая сумма, как правило, полностью осваивается проектом, и вернуть деньги можно только в случае удачного развития проекта. С момента инвестирования и до выхода на значительные объёмы доходов или выхода проекта на фондовый рынок (IPO) может пройти много лет.

Отсутствие контроля;

От стратегических партнеров или компаньонов венчурные инвесторы отличаются тем, что им не нужен контрольный пакет акций. Управлять компанией они также, как правило, не стремятся, принимая на себя только финансовые риски, а все остальные, перекладывая на плечи топ-менеджмента. Однако очень часто желание сохранить свои деньги вынуждают венчурного инвестора входить в состав совета директоров и лично контролировать дела компании. Ведь как ни крути, а подобные вложения сопряжены с колоссальными рисками.

Отсутствуют какие-либо гарантии прибыли;

Что касается прибыли, то здесь тоже не все так просто. В течение всего срока инвестирования инвестор может не получить ни одного доллара прибыли, а в конечном итоге продать свою долю в проекте за миллионы. В большинстве стартапов реальный объем прибыли становится известен после публичного размещения акций (IPO) на фондовой бирже. Исходя из инвестиционной привлекательности, будет определяться цена ее акций и соответственно та сумма, которую инвестор выручит, продав свою долю.

Что такое венчурный капитал

Венчурный капитал представляет собой денежные средства, вложенные в проекты или компании, испытывающие затруднения с финансированием. Как правило, это вновь созданные предприятия, стартапы, новые проекты. На первоначальном этапе компания не имеет выручки, а банки отказывают в предоставлении кредита, поскольку у предприятия еще не сложилась история, на основании которой можно сделать вывод о финансовой состоятельности. Здесь на помощь приходят инвесторы. Поскольку истории нет, данные для анализа ключевых показателей отсутствуют, такие вложения принято называть венчурными (от англ. venture – авантюрный, рискованный).

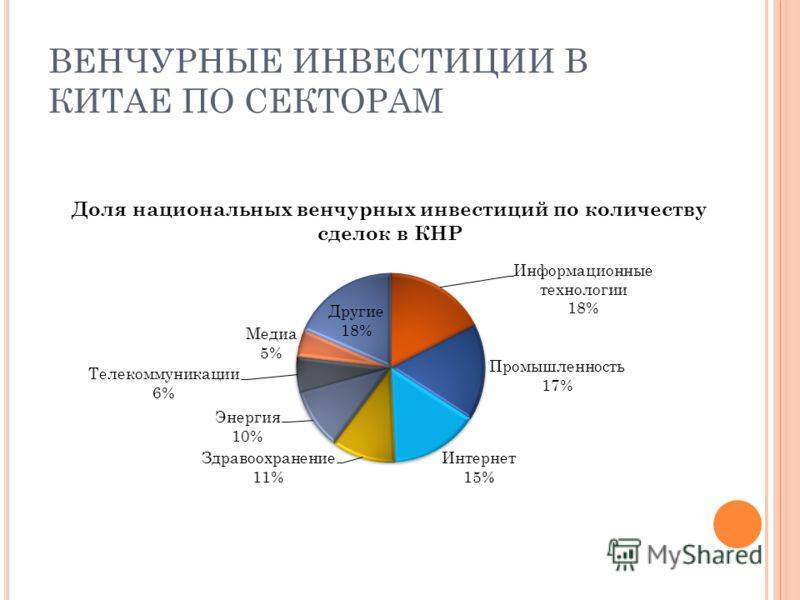

Чаще всего понятие «венчурный капитал» ассоциируется с вложениями в сферы технологий. Это не совсем верно – венчурными можно признать инвестиции в любые стартапы.

Венчурные инвестиции – это своего рода лотерея, когда следует угадать потенциал фирмы. Некоторые инвесторы используют различные бизнес-модели, а другие действуют просто наугад. Для чего им это нужно?

Во-первых, при попадании «в десятку», инвестиции обеспечивают сверхприбыль. Во-вторых, такого рода вложения приносят инвестору известность, славу в бизнес-кругах. Для людей, чей капитал исчисляется миллионами и миллиардами, желание стать известным и получить, помимо прибыли, долю власти выходит на передний план.

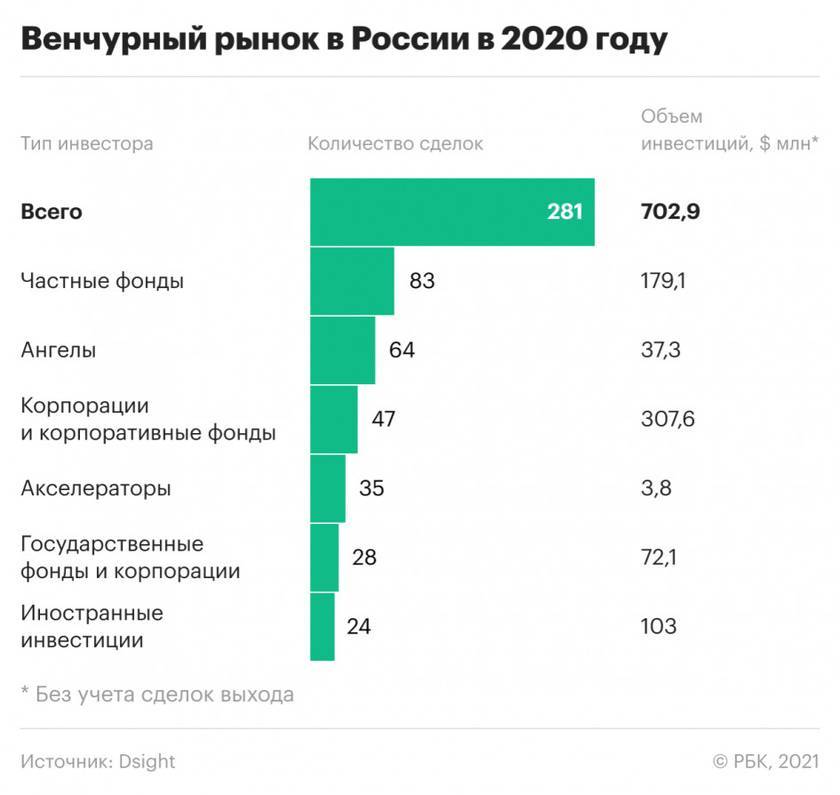

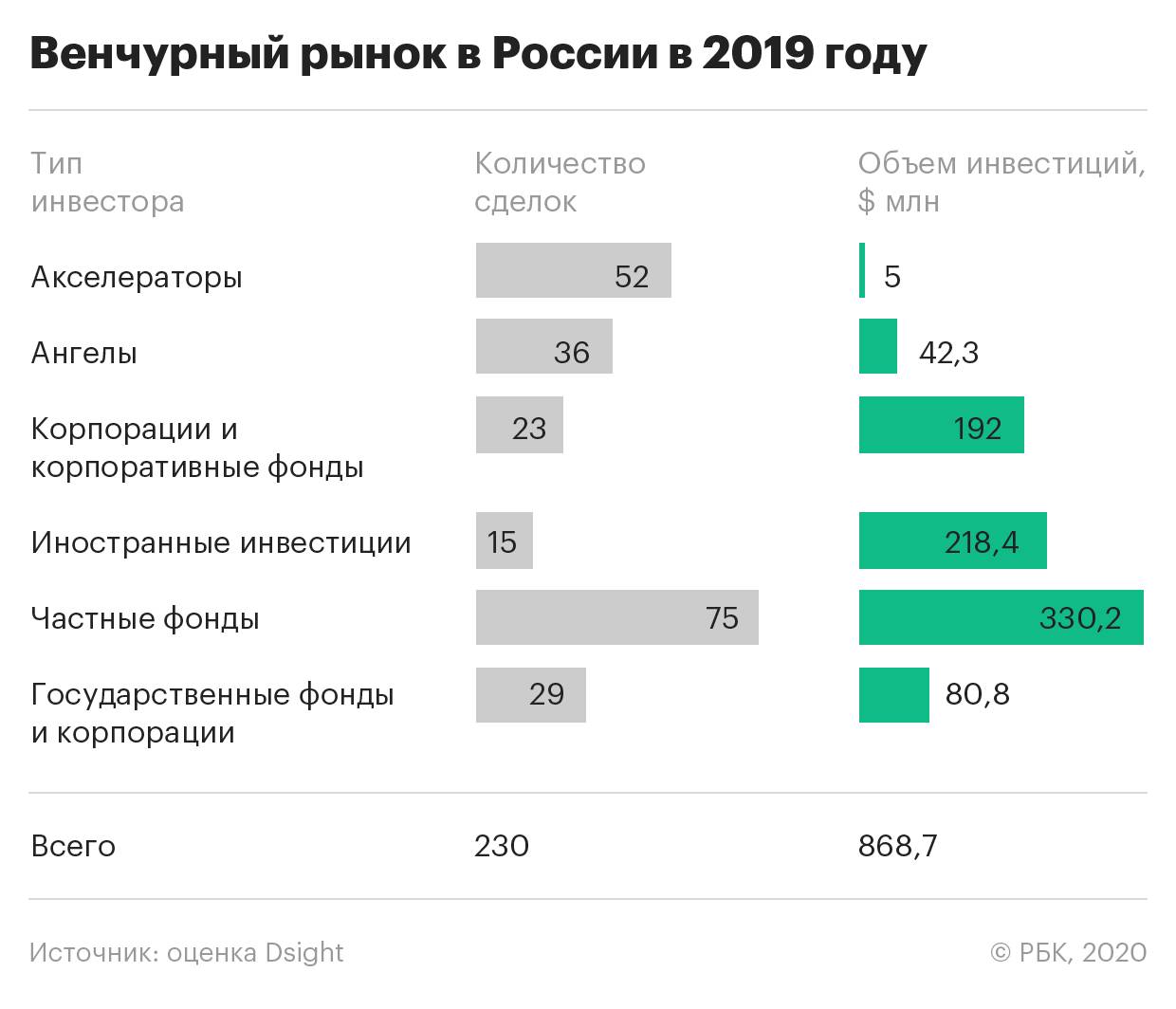

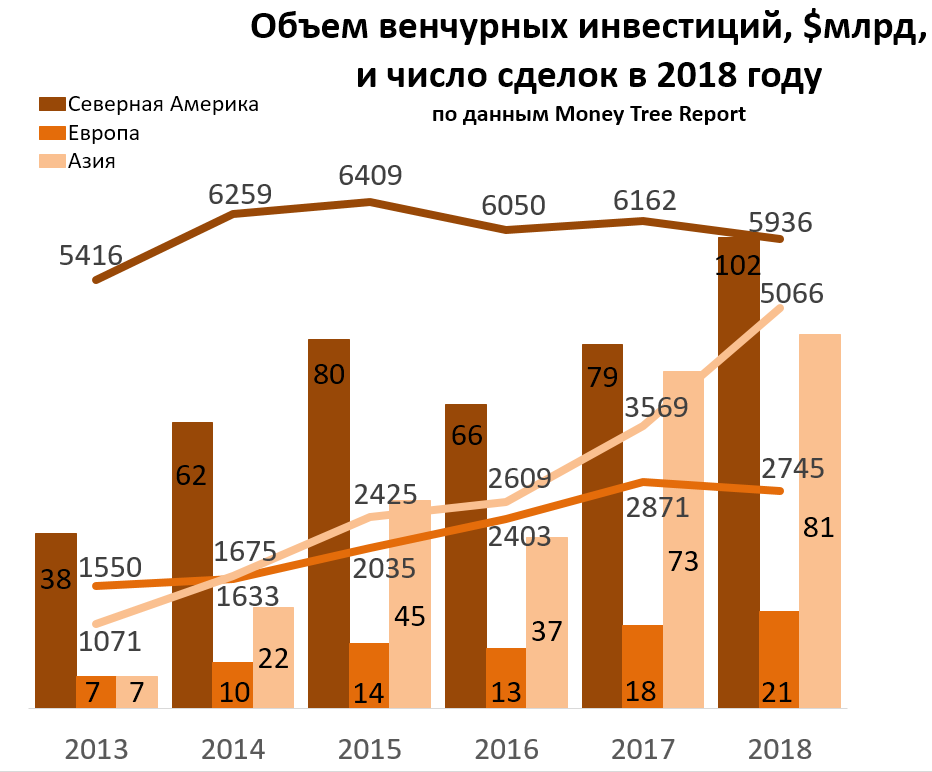

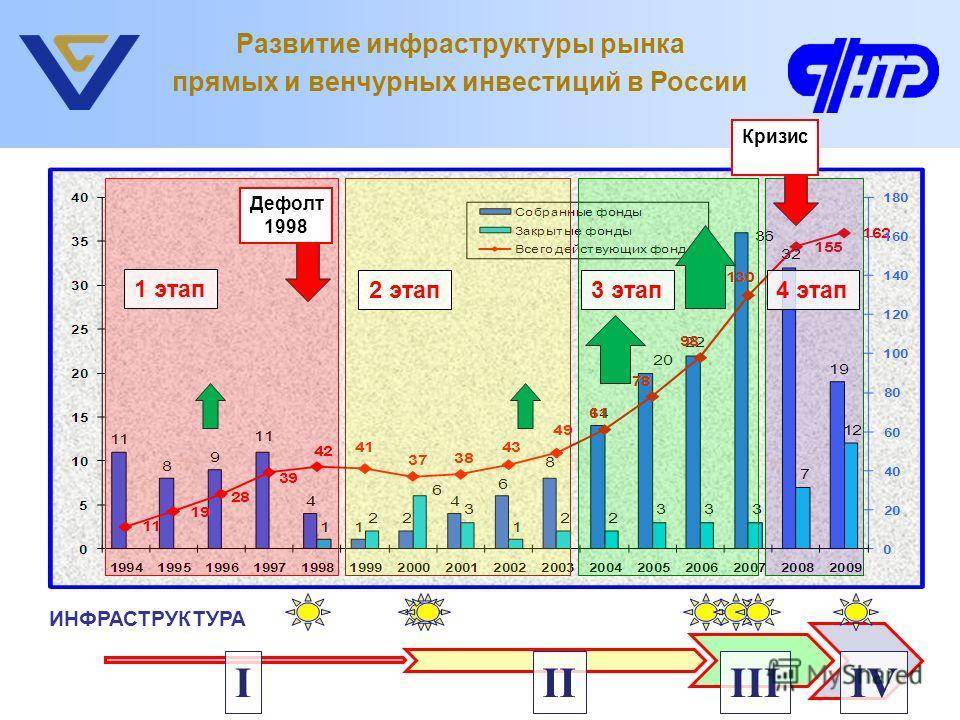

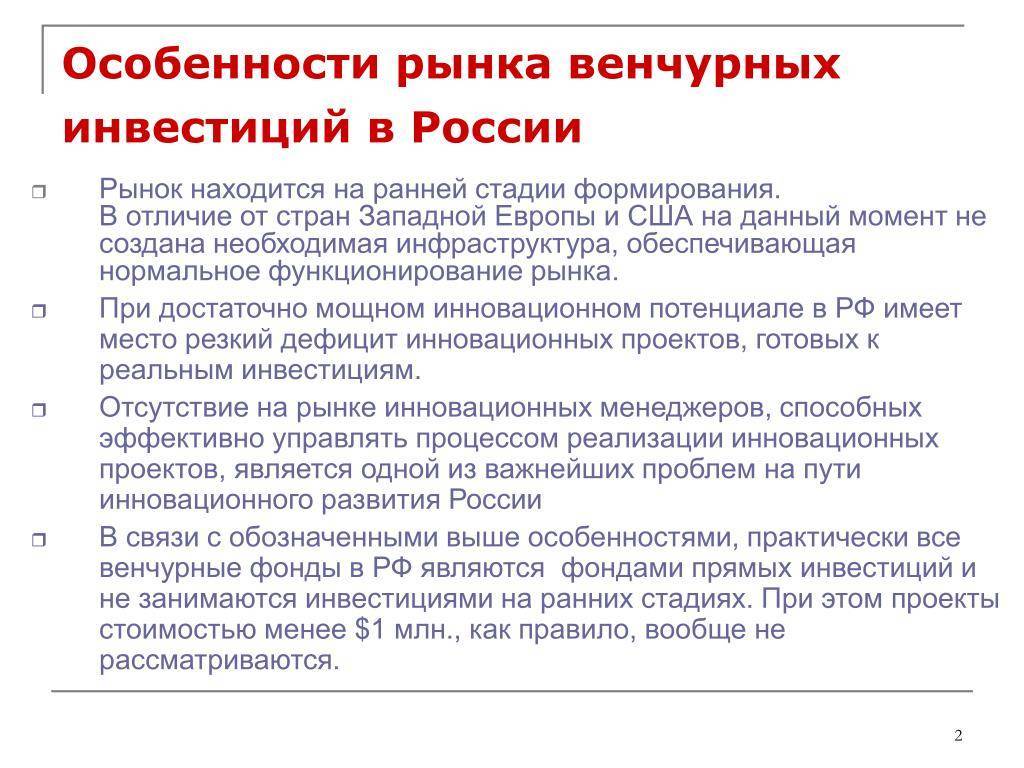

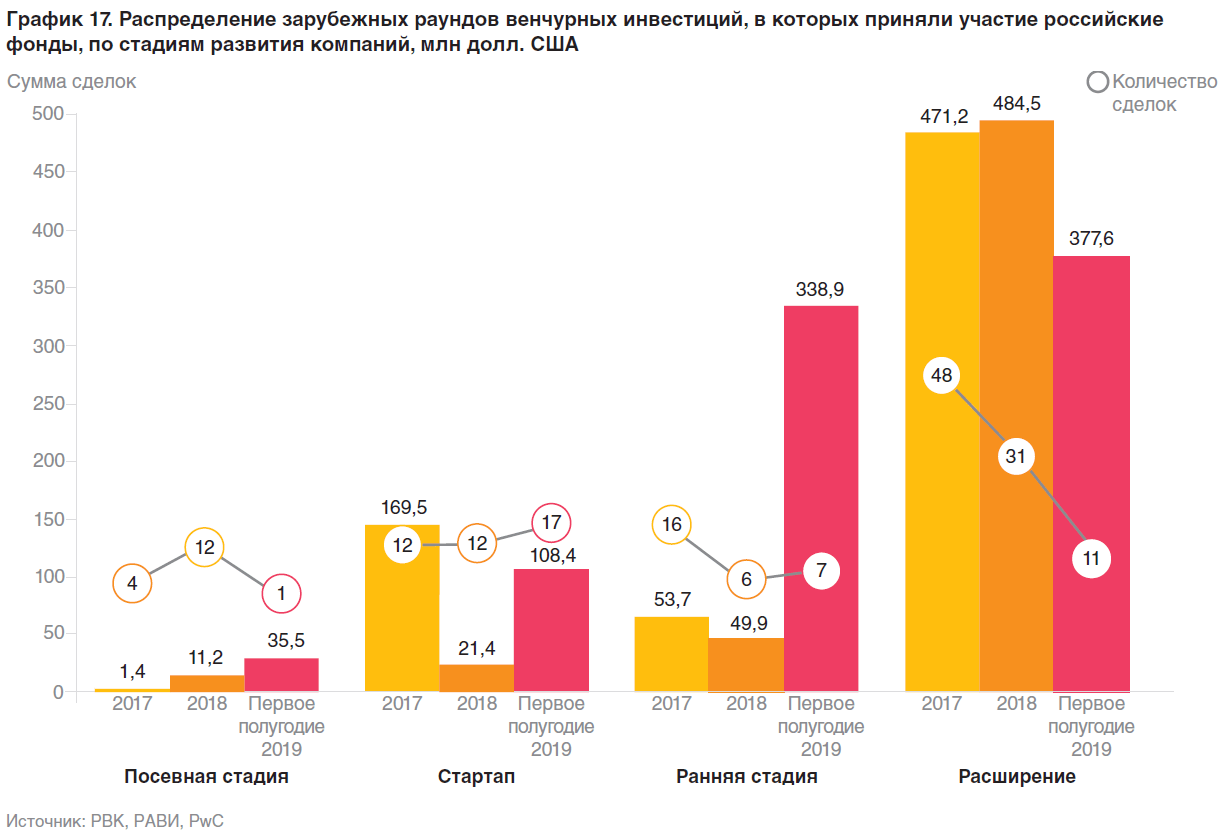

Венчурные фонды в России

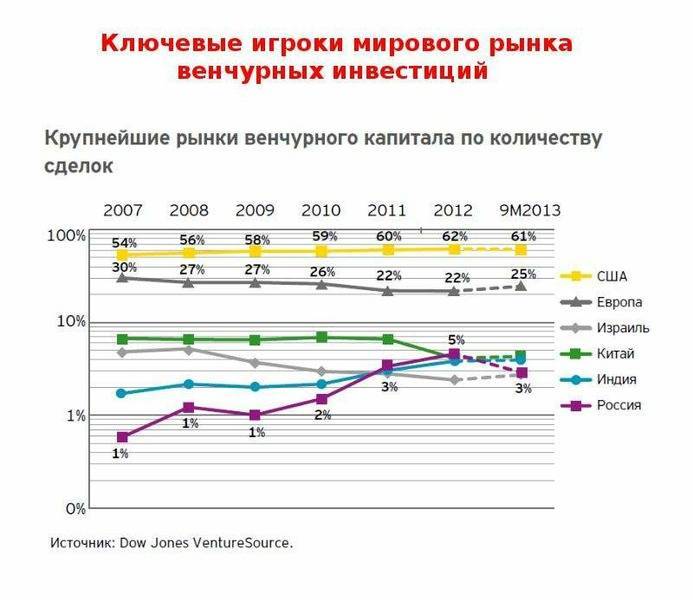

В нашей стране развитие венчурных фондов, хотя и нельзя назвать стремительным (по сравнению, например, с такими странами как КНР или соединённые штаты Америки), но тем не менее, динамика в этом направлении весьма обнадёживающая. За последние десять лет доля России на рынке венчурных инвестиций выросла с 0,3% до 8,5% (по данным Dow Jones Venture Source).

В отличие от США, где венчурное инвестирование возникло естественным путём вследствие эволюционирования экономических процессов, в России оно было внедрено (если можно так выразиться) на административно-государственном уровне. Такой шаг был жизненно необходим для получения необходимых инвестиций способствующих переходу постперестроечной экономики к её современному виду.

На фоне экономического кризиса нескольких последних лет, многие Российские венчурные фонды переключили своё влияние с отечественных, на западные стартапы. Некоторые из них и вовсе покинули страну. Однако, согласно данным статистики, это обстоятельство не сильно повлияло на ситуацию с венчурными инвестициями в стране. Более того, появляются всё новые зарубежные фонды желающие инвестировать в многообещающие российские стартапы (в основном связанные с разработками в сфере IT, т.к. в настоящий момент стоимость таких разрабок в России на порядок ниже, чем, например, в США, при этом их качество находится на довольно высоком уровне). Появляются и новые российские венчурные фонды изначально ориентированные на отечественную экономику (например, акционерная финансовая корпорация «Система» или фонд StarNet Venture).

Что касается перспектив развития венчурного инвестирования, то, по оценкам агентства Dow Jones Venture Source, в дальнейшем, с появлением всё большего числа, так называемых, гаражных стартапов, венчурные фонды будут расти и развиваться. Хотя, следует отметить, что некоторые аналитики высказывают опасения по поводу того, что вся вотчина, связанная с венчурными инвестициями перейдёт под контроль крупных корпораций. Но в противовес этому, существует также мнение, что крупные корпорации, в силу своей инертности, просто не будут способны охватить весь спектр инновационных разработок, обеспечив при этом требуемую эффективность управления и динамику соответствующую современным реалиям. Так что, по крайней мере, в ближайшей временной перспективе, венчурные фонды имеют все основания для процветания.

Государственные

венчурные фонды

Частные фонды активно

инвестируют в такие перспективные

направления как IT-технологии,

сегодня здесь действительно можно

добиться весьма впечатляющих результатов

в относительно короткие сроки. Но есть

и такие направления деятельности,

инвестиции в которые не могут принести

столь быстрых и внушающих результатов.

А между тем, их значение трудно переоценить,

как для отдельно взятой страны, так и

для человечества в целом.

В целях

развития перспективных направлений в

таких важных отраслях как, например,

медицина, биотехнологии и энергетика,

в нашей стране создаются государственные

фонды венчурных инвестиций. Среди них

наиболее известны такие как:

- Фонд «Сколково»;

- РВК — Российская

венчурная компания; - РАВИ — Российская

ассоциация венчурного инвестирования; - Фонд «Роснано».

Флагманом здесь выступает РВК, его уставной капитал составляет сумму порядка 30 миллиардов рублей. Данный фонд выполняет функции координатора всех инициатив исходящих со стороны государства, представляя, таким образом, ключевой инструмент государственного регулирования в сфере венчурных инвестиций.

В 2017 году, президент

России поручил ряду госкорпораций

страны создать под своей эгидой венчурные

инвестиционные фонды. К числу этих

государственных корпораций относятся:

- Ростехнологии;

- Росатом;

- Роскосмос;

- ОСК — объединённая

судостроительная компания; - ОАК — объединённая

авиастроительная компания.

Партия сказала надо,

комсомол ответил есть. «Ростех» создал

такой фонд (с уставным капиталом 500

миллионов рублей) одним из первых. Цели

его инвестиций направлены в основном

на такие отрасли как IT и

электроника. Объём фонда созданного

«Росатомом» составляет 6 миллиардов

рублей, их планируется вкладывать в

отрасли, так или иначе, связанные с

деятельностью данной госкорпорации.

Фонд «Роскосмоса» размером в 3 миллиарда

рублей планировали создать в партнёрстве

с РВК и «ВЭБ Инновациями». Примерно

также обстоят дела и с другими госпорациями.

Примеры

В качестве примеров венчурного финансирования можно привести такие громкие имена компаний, как Apple, Tesla, Intel и др. Есть и другие примеры.

Так, в 2009 году бывшие работники Yahoo инвестировали 18 750 000 руб. (250 000 $ или 7 250 000 грн.) в проект WhatsApp, который недавно был выкуплен Facebook.

В том же 2009 российский фонд AlmazCapital купил миноритарный пакет Яндекса, который был продан компании Yandex N.V. спустя 3 года. Прибыль от сделки составила более 1000% (около 4,5 млн $).

В 2011 году американский фонд Benchmark финансировал Uber и eBay и получил сверхприбыль.

В 2012 году Facebook купил за 1,1 млрд $ компанию Instagram, созданную в 2010 г. Кевином Систером и Майком Кригером.

История

Чтобы понять суть инвестиций в стартапы, приведем несколько исторических фактов.

Истоки современного венчурного капитала

Лоренс Рокфеллер

Многим известно имя Лоренса Рокфеллера, который вложил средства в новые авиакомпании Eastern Air Lines и Douglas Aircraft. Дело происходило в 1938 году. Тогда Рокфеллеры были одной из богатейших семей в США и во всем мире. Другой пример – создание семьей Валленбергов компании Investor AB, которая вкладывала капитал в такие крупные шведские проекты, как ABB, Ericsson и др.

Таким образом, в первой половине прошлого столетия венчурный капитализм являлся отличительным признаком богатейших инвесторов, готовых рискнуть своими деньгами ради славы и сверхприбыли.

Основателем венчурного капитализма по праву считается Жак Дорио, создавший в 1946 году компанию ARDC. Эта компания привлекала инвестиции не от богачей, а от других добровольцев. Мелкие частные инвесторы вкладывали средства в предприятия, находившиеся под руководством военных, вернувшихся со Второй мировой войны. Так в 1957 году образовалась Digital Equipment Corporation. Впоследствии бывшие сотрудники ARDC основали несколько компаний, специализирующихся на венчурном капитале. Примеры: Greylock Partners, Fidelity Ventures и др.

Ранний венчурный капитал и развитие Кремниевой долины

Кремниевая долина – это территория Калифорнии, где сосредоточена основная часть венчурных фондов. В 1962 году была основана фирма Draper and Johnson. Тогда же появилась форма прямых инвестиций с десятилетним циклом, обеспечивающая пассивным инвесторам до 20% дохода.

В период с 1968 по 1980 годы в Кремниевой долине были созданы компании, которые работают и по сей день:

- Mayfield Fund;

- Patricof & Co;

- Melno Ventures;

- Sevin Rosen Funds и др.

Почему именно Кремниевая долина была выбрана базой для создания венчурных фондов?

1980-е годы

Начиная с конца 70-х годов прошлого столетия основными сферами интересов венчурных капиталистов являлись компьютерные и медицинские технологии.

Этот период характеризуется спадом в области прямых инвестиций. Причин было две:

- усиление конкуренции со стороны фирм из Японии и Кореи, специализирующихся на компьютерных технологиях;

- обвал фондового рынка в 1987 году.

В те годы участились случаи рейдерских захватов и «враждебных поглощений», когда конкуренты приобретали крупную долю активов венчурной компании. К концу 80-х годов было создано несколько новых частных компаний, ставших крупными венчурными капиталистами – Leonard Green & Partners, Coller Capital, ABRY Partners и др.

Бум венчурного капитала и интернет-пузырь доткомов

Последнее десятилетие XX века стало бумом для венчурных капиталистов. Причиной тому стало развитие доткомов – компаний, работающих онлайн (от англ. dot – точка, и com – окончание доменного имени). Такие компании не имели крупных офисов и вели свою деятельность исключительно в интернете. Самый яркий пример, который успешно развивается и работает по настоящее время, – Google.

Проблема доткомов состояла в том, что такие компании не располагали крупными активами. У них не было зданий, транспортных средств и других основных фондов. Из оборудования использовались только компьютеры.

Стоимость ценных бумаг доткомов к концу 90-х годов взлетела до небес по причине «раздутого» спроса, который, в свою очередь, был вызван привлечением крупного венчурного капитала.

Что касается качества интернета, то в те годы оно было не на высоте. А руководители доткомов не могли похвастаться грамотным менеджментом. В совокупности все эти факторы привели к схлопыванию пузыря доткомов и утратой доверия инвесторов к компаниям, занятым в сфере высоких технологий.

Обвал прямых инвестиций

В результате событий, описанных выше, многие фонды потерпели крупные убытки и были вынуждены списать большую часть инвестиционного капитала.

Рынок прямых инвестиций начал возрождаться к 2008 году, однако мировой финансовый кризис затормозил этот процесс до 2010 года.

В 2019 году объем венчурного капитала в США превысил 100 млрд долларов.

В качестве примеров венчурных фондов можно привести:

- General Atlantic;

- Iconiq Capital;

- New Enterprise Associates.

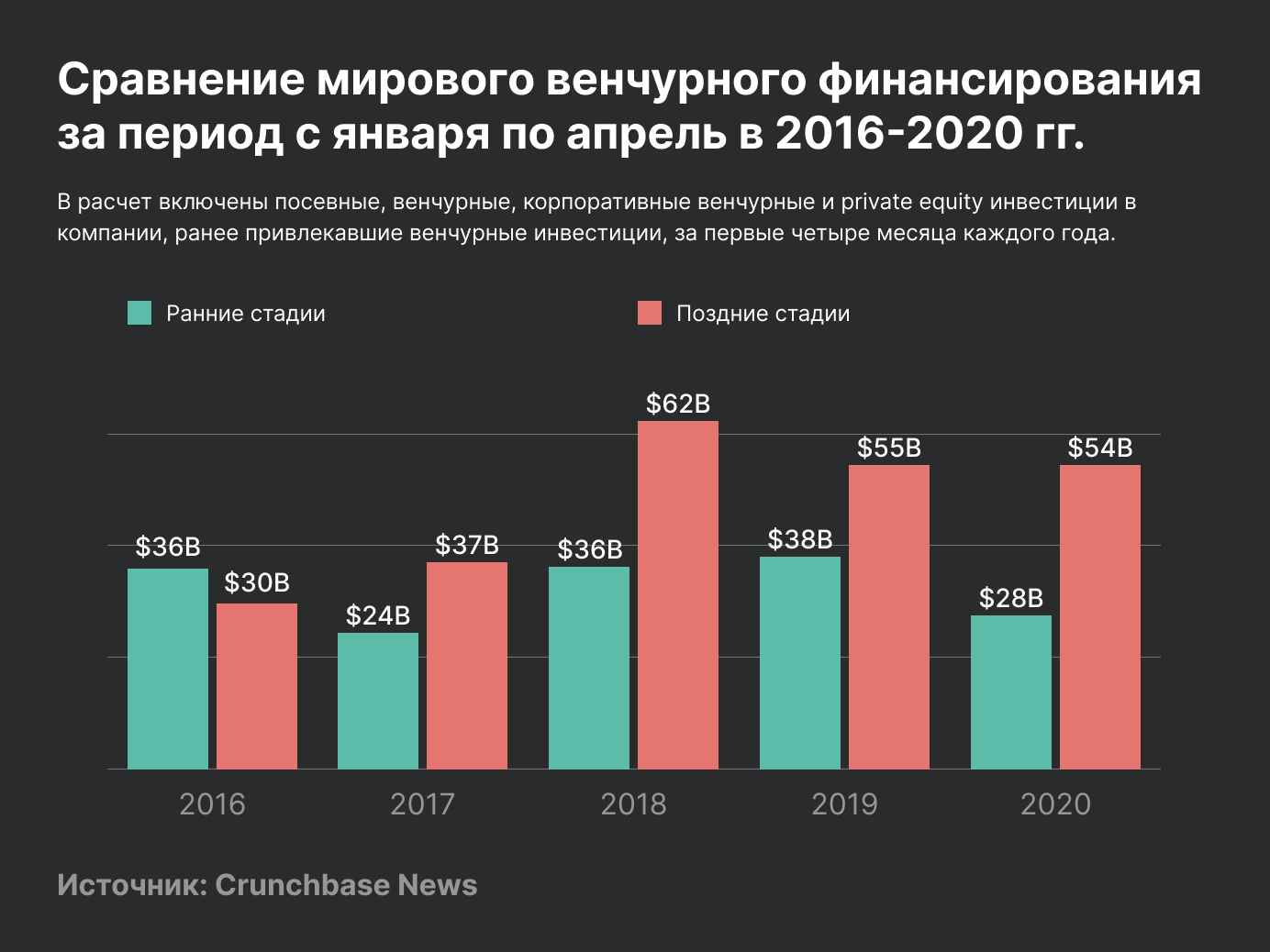

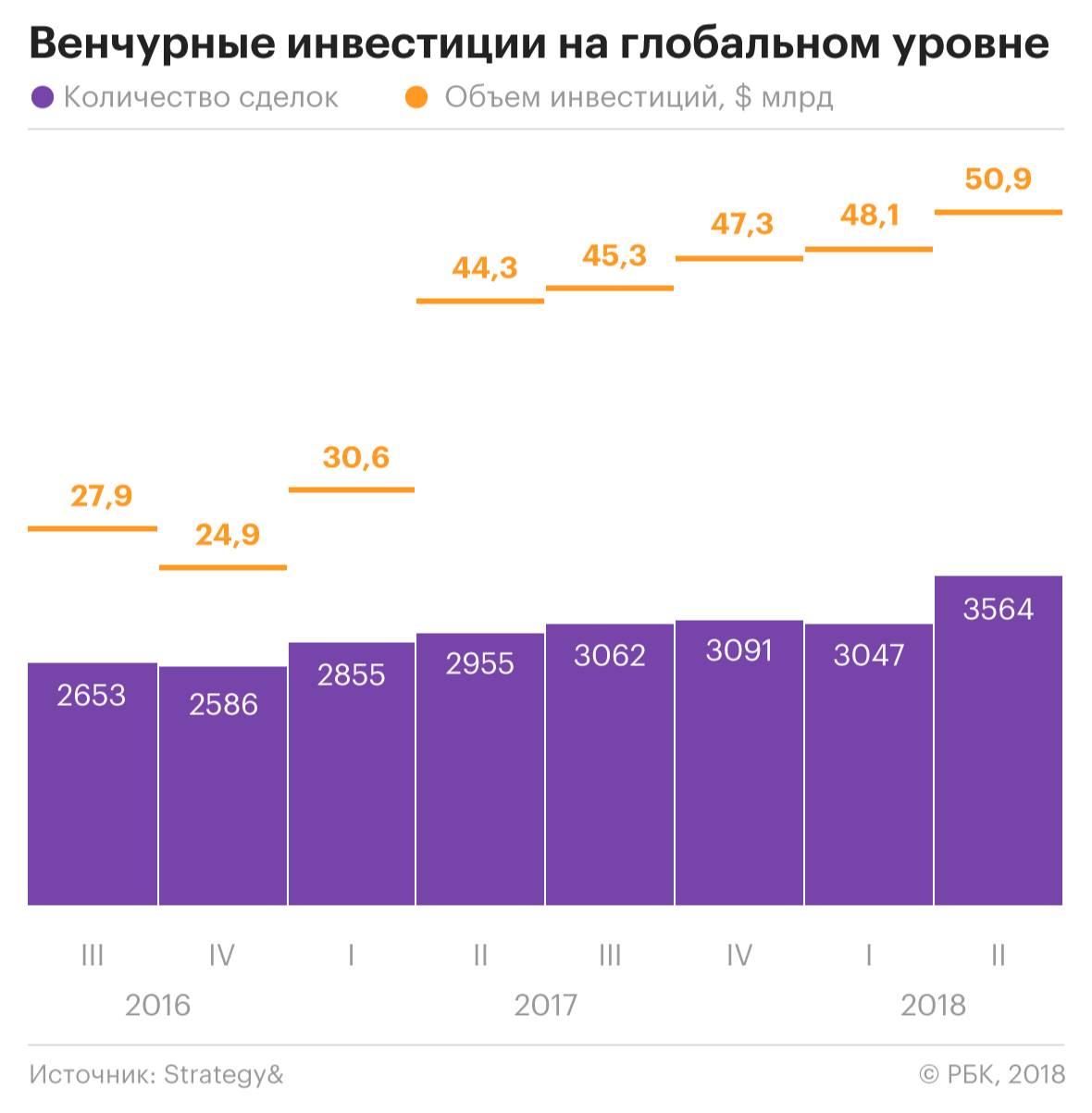

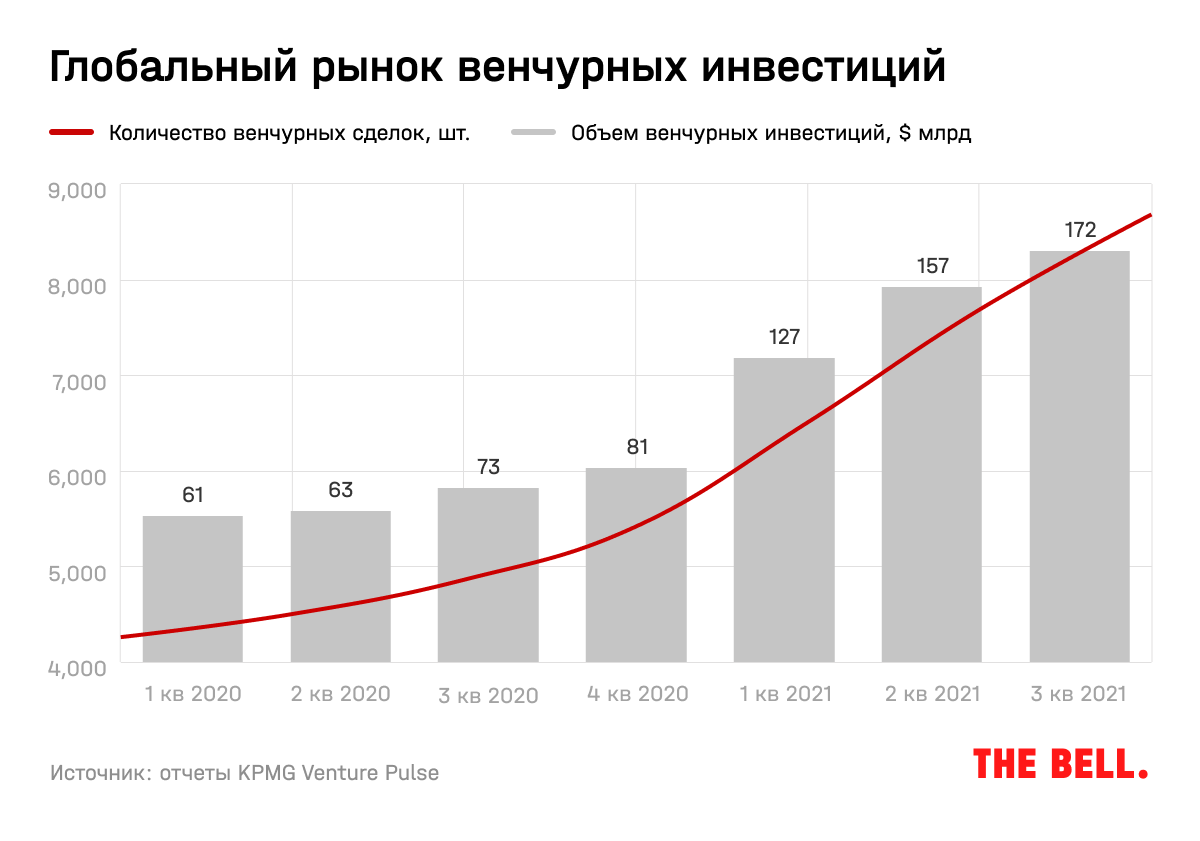

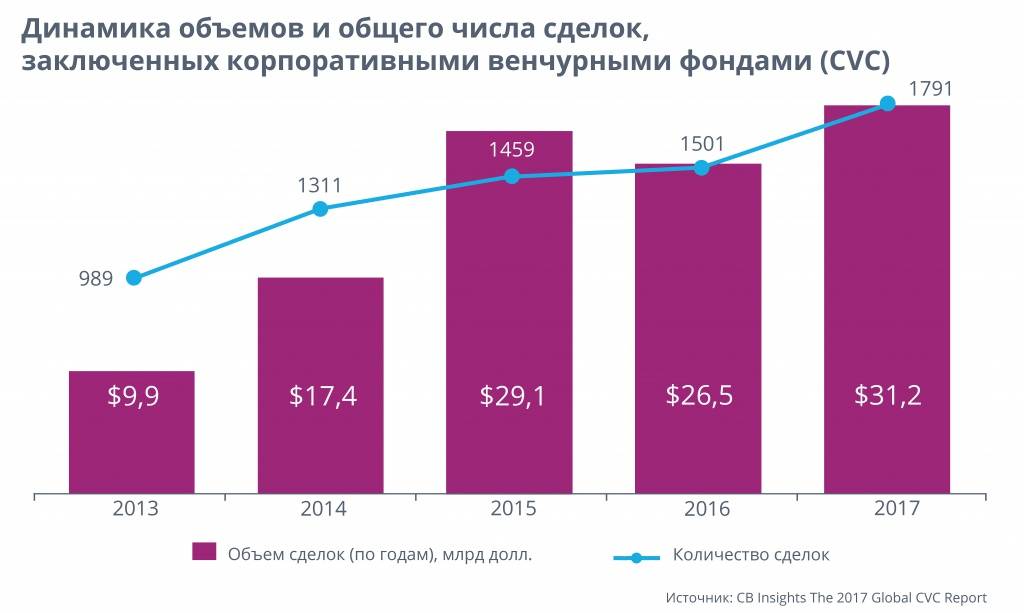

Крупные доминируют

Во всех обзорных исследованиях дружно отмечается долгосрочная тенденция — повышенный интерес венчурных инвесторов к зрелым, уже обозначившим свои амбиции на рынке фирмам, или, иными словами, значительный перекос в венчурном финансировании в пользу поздних раундов с типичными средними объемами от 25 млн долларов и выше. На их долю в прошлом году пришлось более 70% глобальных венчурных инвестиций.

По оценкам KPMG Enterprise, наиболее динамично росли два направления венчурных инвестиций — стартапы сектора фармацевтики и биотехнологий, а также компании — разработчики технологий искусственного интеллекта и машинного обучения

Очень высокой остается и доля инвестиционных серий объемом от 100 млн долларов): так, в США она составила 36% венчурных инвестиций в прошлом году.

Особенной популярностью у венчуристов при этом, как нетрудно догадаться, пользовались компании-«единороги» (как уже официально признанные таковыми ранее, так и ставшие ими по итогам очередных раундов финансирования). В 2017 году такие компании в общей сложности провели 93 новые инвестиционные серии (73 пришлось на американские компании), тогда как годом ранее — 77.

В то же время, как отмечают аналитики KPMG, третий год подряд наблюдается сокращение общих объемов первичного финансирования стартапов (first-time VC financing) по всему миру, которое в 2017 году составило лишь около 13 млрд долларов (всего таких сделок, по их оценкам, было заключено чуть более 3800).

Финансирование стартапов на посевной стадии особенно заметно сократилось в прошедшем году в США: по подсчетам исследователей PwC / CB Insights, общее число завершенных сделок в этом сегменте упало до минимального уровня за последние два с лишним года, а доля посевных сделок в общем количестве завершенных на американском венчурном рынке снизилась до 22% по сравнению с 30% в 2016 году.

Нельзя не отметить и весьма показательный контртренд более общего характера, опять-таки проявившийся в последние пару лет прежде всего в ключевом американском сегменте венчурного рынка: в обзоре PitchBook Venture Monitor 4Q 2017 констатируется, что суммарное число завершенных сделок (по всем стадиям) в прошлом году снова уменьшилось — 8076 по сравнению с 8635 в 2016-м, тогда как годом ранее был достигнут максимальный уровень — 10 463 завершенные сделки. О том, что общее число венчурных сделок в США упало до минимальной отметки за последние пять лет (с 2012-го) упоминают и авторы доклада PwC / CB Insights.

В глобальном контексте, правда, этот тренд пока еще не ощущается; более того, по данным аналитиков тандема PwC / CB Insights, в 2017 году во всем мире было заключено примерно на 11% больше сделок, чем годом ранее (11 042 против 9989).

Еще одним весьма неприятным симптомом для глобального венчурного рынка следует признать уже упоминавшуюся негативную среднесрочную динамику выхода на IPOкомпаний, поддерживаемых венчурным капиталом.

В обзоре венчурного рынка США от PitchBook (Venture Pulse Q4 2017 Report), в частности, приводятся следующие показательные цифры: общее число «экзитов» американских компаний в 2017 году снизилось на 10% по сравнению с предшествующими годом, а по отношению к пиковому 2014-му оно сократилось на 28%. Более того, заметно упали по сравнению с рекордным 2014-м и суммарные объемы привлеченных через IPO средств — 51 млрд долларов против 80,3 млрд.

Схожие выводы относительно глобальной динамики выхода компаний на IPO делают и аналитики KPMG Enterprise, констатирующие, что этот процесс за последние несколько лет существенно замедлился во всем мире.

По оценкам PitchBook, за неполные десять лет, начиная с 2008-го, средний срок выхода компаний на IPO вырос примерно на 20%, особенно это касается «единорогов», средний возраст которых, по данным KPMG, уже вплотную приблизился к девяти годам

По оценкам PitchBook, за неполные десять лет, начиная с 2008-го, средний срок выхода компаний на IPO вырос примерно на 20%, особенно это касается «единорогов», средний возраст которых, по данным KPMG, уже вплотную приблизился к девяти годам (аналитики PitchBook дают оценку их медианного среднего возраста единорогов в восемь лет).

Столь упорное нежелание многих зрелых компаний, поддерживаемых венчурным капиталом, становиться публичными, по мнению исследователей, прежде всего становится следствием слишком вольготных условий их текущего венчурного финансирования, а также сильно завышенных доинвестиционных оценок их рыночной стоимости.

Как работает венчурное инвестирование

Чтобы вы понимали принцип работы венчурного инвестирования, я предлагаю вам определиться с главными отличительными особенностями, которые характерны для этого финансового инструмента.

Довольно высокий барьер для входа

Чаще всего инвесторами на венчурном рынке выступают более чем состоятельные личности. Это связано, в первую очередь, с тем, что данная отрасль требует вливаний, составляющих от 10 000 и до нескольких десятков миллионов долларов США. Поэтому, вы, будучи начинающим инвестором со скромным капиталом, должны будете прошерстить множество сайтов в интернете, просмотреть сотни рекламных роликов, перечитать кучу форумов, прежде, чем наконец-то найдете действительно интересный и доступный для вас проект, требующий вложений. Если же такой вариант вам не подходит, то я советую вам обратиться в институт или фонд венчурных инвестиций, которые предоставляют такую замечательную услугу, как возможность совместного инвестирования.

Это позволит управляющим фондами аккумулировать вклады нескольких мелких инвесторов таким образом, чтобы в дальнейшем вложить собранный капитал в сильный и перспективный проект. Единственным минусом такого варианта я считаю то, что вам придется полностью довериться компетентности и опытности управляющего фондом, отказаться от возможности самостоятельно принимать решения относительного того, в какой проект направить свои средства.

Долгосрочность инвестиций

Вкладывая свои деньги в венчурные проекты, вы должны понимать, что условия инвестирования такого рода не позволят вам вернуть свои средства в любой момент, когда вы того пожелаете. Это связано с тем, что вся вложенная в проект сумма сразу же поглощается компанией, а потому вернуть потраченные деньги вы сможете исключительно в том случае, когда проект начнет приносить доходы. Нередко до момента получения прибылей и возможности вернуть вложенные средства проходит несколько лет.

Бесконтрольность

Если сравнивать венчурных инвесторов со стратегическими партнерами, то в глаза тут же бросает такое яркое отличие, как отсутствие контроля над пакетом акций у первых. То есть, управление самой компанией этих субъектов практически не интересует, они принимают на себя исключительно риски финансового плана, перекладывая все прочие хлопоты на плечи топ-менеджеров. Разумеется, в стремлении уберечь свои деньги, некоторые венчурные инвесторы все же входят в совет директоров компании и занимаются контролем за делами фирмы лично. Что, в принципе, на мой взгляд, вполне логично. Вряд ли кто-то из вас согласится расстаться с огромными суммами денег и не переживать о том, что в любой момент все эти средства могут просто-напросто «прогореть».

Невозможность гарантирования доходности проекта

На протяжении всего срока венчурного кредитования вы, как кредитор, можете не получить ни единой копейки отдачи от проекта, а в конечном счете продать долю в компании за десятки миллионов долларов. О реальных объемах прибыли большинства стартапов можно говорить лишь после того, как их акции оказываются публично размещены на фондовых биржах. После этого, на основе инвестиционной привлекательности проекта, определяет и цена его акций, а вместе с ней и сумма, которую вы сможете выручить за продажу доли в компании, будучи ее непосредственным кредитором.

Часто задаваемые вопросы (FAQ) по теме публикации ?

Разберем некоторые часто встречающиеся вопросы.

Вопрос 1. Кто такие бизнес-ангелы и в чем заключается их отличие от венчурных инвесторов?

Первые «ангелы» появились в начале 20 века. Это были любителя театра, которые инвестировали свои деньги в новые постановки и получили доход только в случае успеха спектакля.

Сейчас бизнес-ангелами считаются предприниматели, которые обладают опытом, основанном на успешном развитии собственного дела. Статистика показывает, что это чаще всего мужчины (99%), имеющие высшее образование или степень доктора и солидный опыт в управлении. А каждый пятый из них – миллионер. (В одной из статей нашего журнала читайте о том, как стать миллионером с полного нуля – советы миллиардеров помогут вам достичь поставленной цели).

Приоритетные интересы бизнес-ангелов это информационные и высокие технологии, и интеллект. Свою прибыль они получают при продаже уже увеличенных в цене акций компании.

Принцип работы бизнес-ангелов и венчурных фондов практически одинаковый, так они оба нацелены на конечный результат, но есть и отличия.

Сравнительная характеристика бизнес-ангелов и венчурных инвесторов:

Бизнес-ангелы Венчурные инвесторы Источник средств собственные средства привлеченный капитал Объем инвестиций в один проект до 1 млн. дол до 5 млн

дол Месторасположение проекта важно менее важно Стиль управления неформальный достаточный высокий уровень контроля Мониторинг активный и детальный стратегический Количество сделок в год 1-3 15-18 Формат вложений первичное финансирование и практический знания и опыт большое количество денег, помощь в создании команды и знание сферы деятельности

Как видим отличия незначительные. Еще одним свойством бизнес-ангелов является то, что привлечь их к сотрудничеству легче и проще, чем венчурные организации.

Проекты бизнес-ангелов, достигших значительных успехов: Intel, Yahoo, Amazon, Googlе.

Вопрос 2. Кого готовы финансировать венчурные фонды?

С течением времени менялись и сферы интересов венчурных фондов. Если раньше, до середины 20 века наиболее привлекательными секторами с наиболее высокой доходностью были коммерция (нефть, оружие, лекарственные препараты), содержание игорных заведений и т.д. Сейчас интерес для венчурных организаций представляют высокотехнологический сектор, телекоммуникации и здравоохранение.

Также финансирование такими организациями происходит не только на этапе формирования и запуска идеи, а также на стадии расширения и роста.

Венчурные инвесторы не являются пассивными в сфере управления компании, ведь они лично заинтересованы в успешном развитии. Поэтому используют весь свой имеющийся опыт и знания они консультируют компании на всех этапах развития.

Вопрос 3. Как начать инвестировать в венчурный бизнес?

Венчурный бизнес – это очень рискованный вид деятельности, но при этом высокоприбыльный. Есть специальные профессиональные сообщества, обучающие ведению этого бизнеса. Основной уклон делается на поиск, выбор, оценку и специфику финансирования выбранного проекта.

Перед тем как вложить деньги в венчурный бизнес, важно определиться с основными ключевыми моментами, такими как:

Изучение литературы о венчурном бизнесе, которая поможет разобраться в основных аспектах деятельности;

Объем капитала, который Вы готовы вложить (здесь опытные венчурные инвесторы посоветуют диверсифицировать риски и сосредоточиться не на одном проекте, а на нескольких);

Сфера вложения (важно выбрать именно ту, в который Вы имеет практический опыт и знания, так легче будет контролировать и анализировать деятельность, так как сектор Вам знаком). Если нет нужного количества денег и отсутствует опыт, можно обратиться в профессиональный венчурный фонд или к бизнес-ангелам, которые сделают всю работу за Вас

Если нет нужного количества денег и отсутствует опыт, можно обратиться в профессиональный венчурный фонд или к бизнес-ангелам, которые сделают всю работу за Вас.

Плюсы и минусы

Венчурные инвестиции прочно ассоциируются с высокорискованными вложениями. Но эта сфера ежегодно растет, принимая в свои ряды все больше и больше инвесторов. Будем надеяться, что все они изучили основы и тонкости такого инвестирования, его преимущества и недостатки.

Для инвестора

Плюсы:

- рентабельность инвестиций может достигать сотни процентов годовых, что несравнимо больше доходности по другим инвестиционным инструментам;

- срок получения прибыли можно продлить, если остаться собственником компании и не продавать своего пакета акций;

- психологический момент – инвестор станет причастным к созданию уникального инновационного продукта (согласитесь, звучит, когда вы говорите, что стояли у истоков создания Apple или Google);

- возможность применить свои управленческие и предпринимательские навыки, консультируя стартапы на этапе становления.

Минусы:

- высокий риск потери вложенного капитала;

- большой срок окупаемости, потому что срок от зарождения идеи до ее реализации в промышленных масштабах может быть более 5 лет;

- большой порог входа (у бизнес-ангелов он измеряется сотнями тысяч долларов), небольшие суммы можно инвестировать в основном только на краудинвестинговых платформах, но для диверсификации надо подобрать не 1, а несколько проектов;

- легко попасть на мошенников, особенно если инвестировать напрямую.

Для бизнеса

Плюсы:

- компании находят деньги для реализации идей, под которые они никогда не получили бы банковского кредита;

- нет залога и поручительства, как при банковском кредитовании;

- получение экспертных консультаций от бизнес-ангелов или команды венчурного фонда;

- стартапы разделяют риск со своими инвесторами, вместе же и делят прибыль в случае успеха.

Минусы:

- как правило, инвесторы не просто хотят вложить деньги, но и участвовать в управлении компанией;

- поиск инвестора может растянуться на месяцы и годы, в России это направление слабо развито по сравнению с западными странами.