Требования МФО к претендентам

МФО к заемщикам более лояльны, чем банки. Они допускают наличие в кредитной истории человека небольших просрочек, например, по кредитным картам. Но с другой стороны, если ваша кредитная история — это сплошные просрочки и невозвраты, на займы лучше не рассчитывайте. Такая картина означает, что человек относится к займам несерьезно.

Как улучшить кредитную историю или исправить допущенные в ней ошибки? Спросите юриста

В финансовой среде действует общее правило: чем выгоднее для человека кредит, заем, тем больше документов потребует организация. И наоборот, высокие кредитные ставки предлагают по долгам и займам, где требуется минимум документов.

Чаще всего для оформления микрозайма требуется:

- паспорт;

- ИНН;

- СНИЛС.

Ряд МФО даже не требует справок с места работы и других подтверждений дохода. Они выдают те же суммы под паспортные данные и ИНН.

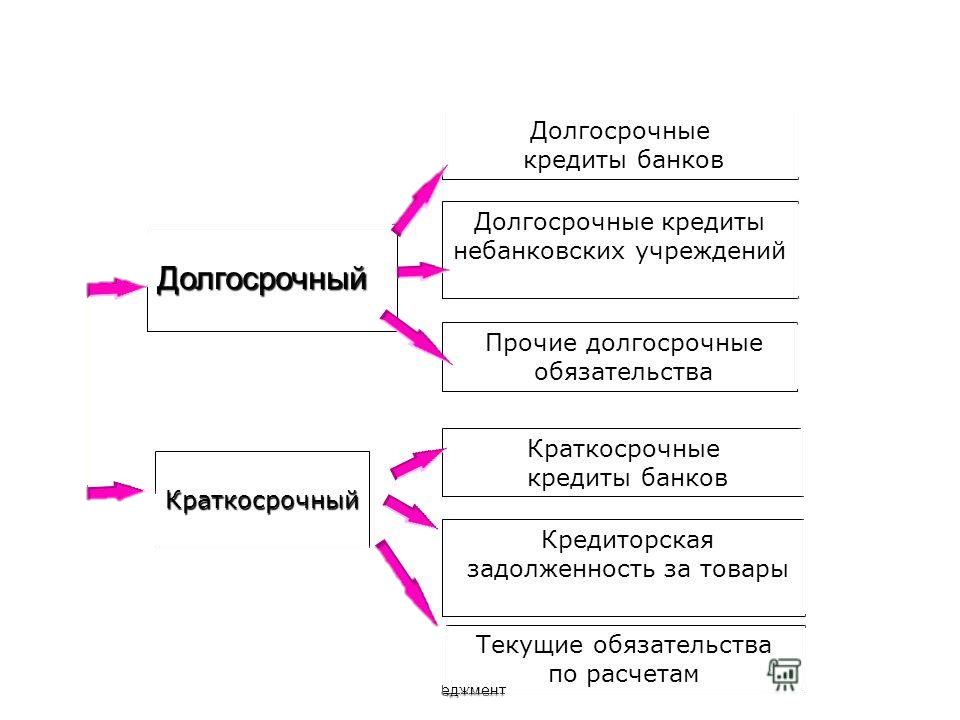

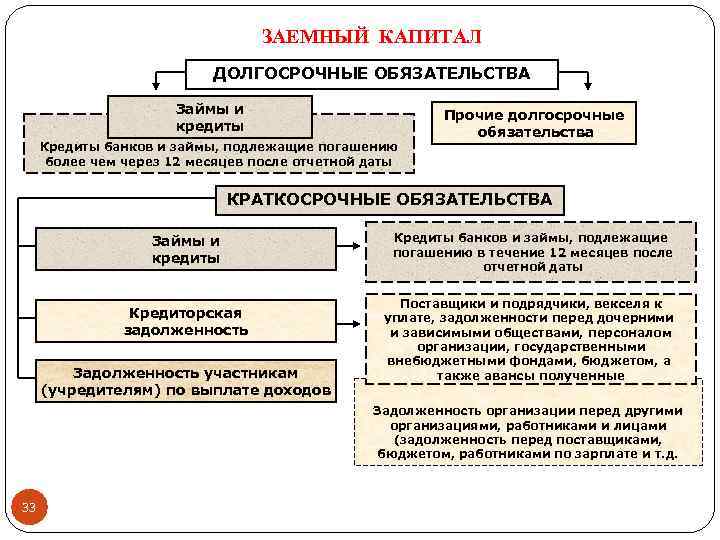

Влияние положения о переводе долгосрочной задолженности по кредитам в краткосрочную задолженность на показатели бухгалтерского баланса

Статьи пассива баланса | На 31.12.2013, тыс. руб. | |

без перевода долгосрочной задолженности в краткосрочную | при переводе долгосрочной задолженности в краткосрочную | |

… | … | … |

III. Капитал и резервы | ||

Итого по разд. III | 238 135 | 238 135 |

IV. Долгосрочные обязательства | ||

Заемные средства | 12 000 | |

Итого по разд. IV | 12 000 | |

V. Краткосрочные обязательства | ||

Заемные средства | 39 504 | 51 504 |

Кредиторская задолженность | 32 503 | 32 503 |

Итого по разд. V | 72 007 | 84 007 |

Баланс | 322 142 | 322 142 |

Рассматриваемый вариант учета и отражения в бухгалтерской отчетности долгосрочной задолженности по кредитам и займам приведет к уменьшению суммы статьи «Заемные средства» и итога разд. IV бухгалтерского баланса на 12 млн руб. и соответствующему увеличению разд. V отчетной формы. В результате пользователи бухгалтерской отчетности будут иметь информацию о реальной величине долгосрочной и краткосрочной задолженности предприятия по заемным средствам.

В итоге изменятся в сторону уменьшения значения показателей ликвидности и финансовой устойчивости, которые рассчитываются по данным бухгалтерского баланса.

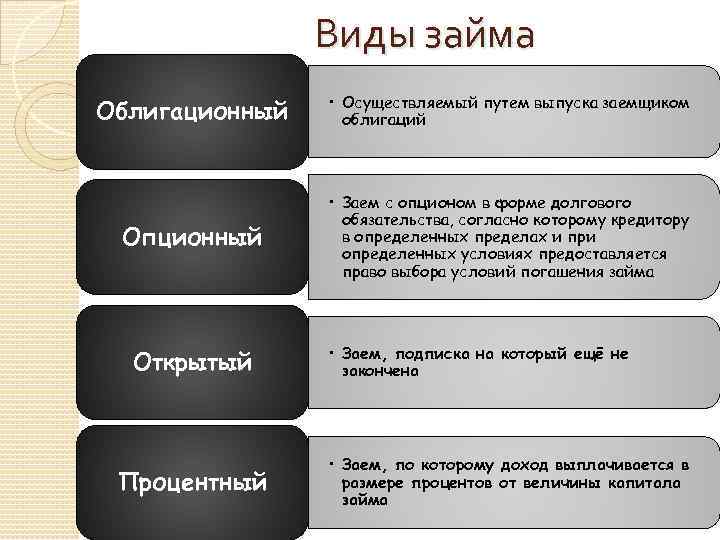

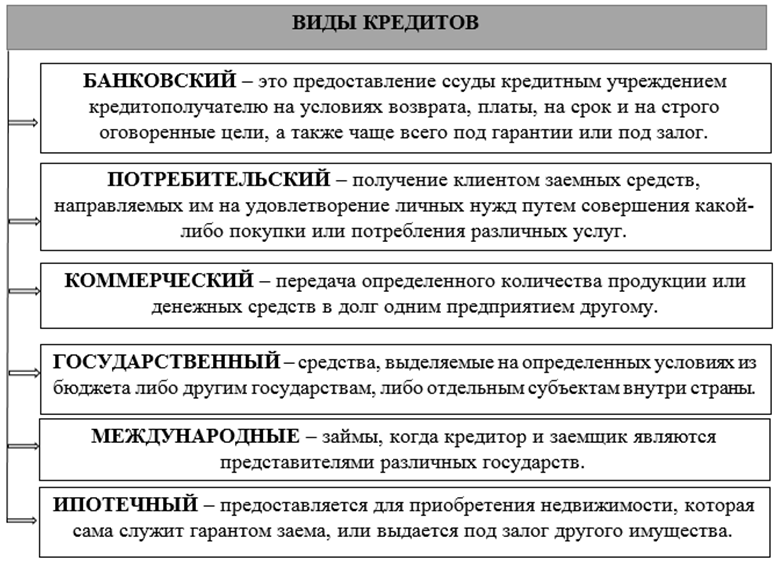

Какие существую классификации займов и кредитов

Классификация займов и кредитов прописана в нормах ГК РФ. В отношении того, что составляет понятие и классификация займов в соответствии с нормами законов предусматривают следующие их виды.

- Целевой заем – все деньги, полученные от заемщика, идут на строго прописанные в договоре цели и последний имеет полное право контролировать его целевое использование. Если выделенные суммы идут на траты не по ранее оговоренному в договоре назначению – это ведет к досрочному расторжению соглашения и уплате процента за весь договорной период.

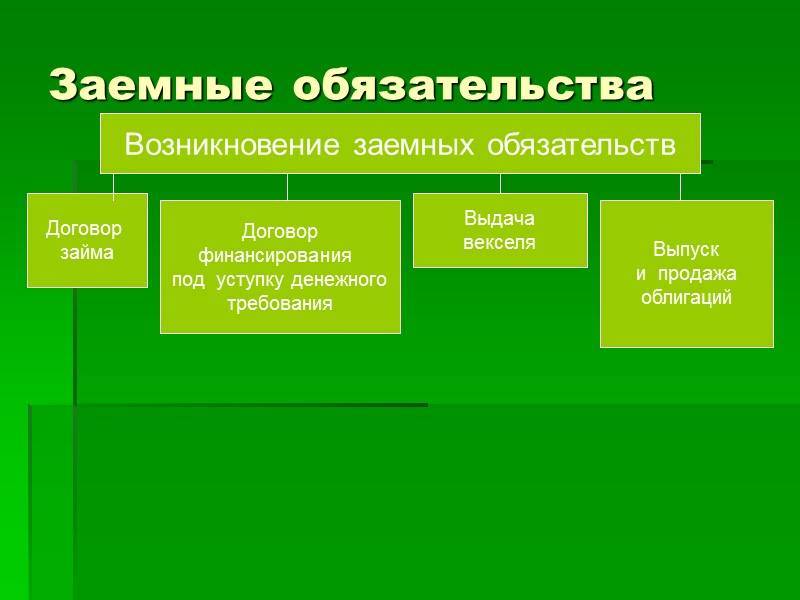

- Вексель – обязательство подателя векселя выплатить при наступлении строго прописанного срока получения суммы в актив держателя ценной бумаги. Весьма распространенная и развитая форма займа, в особенности, если выпускает последний документ государство.

- Облигация – это именно ценные бумаги, которая удостоверяет собой само право ее фактического держателя на получение от ее владельца в прописанные сроки номинальной своей стоимости, ее соразмерного эквивалента.

- Дистанционный займ – многостороннее и разнообразное явление, обусловленное уровнем развития социума и в данную группу специалисты относят все формы кредитования, оформляемые посредством Интернета, так сказать удаленно, когда нет необходимости лично контактировать заемщику и потенциальному кредитору. В большинстве своем практикуют выдачу подобного рода кредитов МФО, хотя и банки также практикуют выдачу заемных средств для своих потенциальных клиентов. Чаще всего – это льготна категория держателей зарплатных карт, хотя и для привлечения новых потенциальных заемщиков финансовые организации проводят ряд льготных программ. Достаточно имеет выход в Интернет – найти в мировой паутине предложения от МФО и банков о том, что особе будут открыты займы, не составит труда.

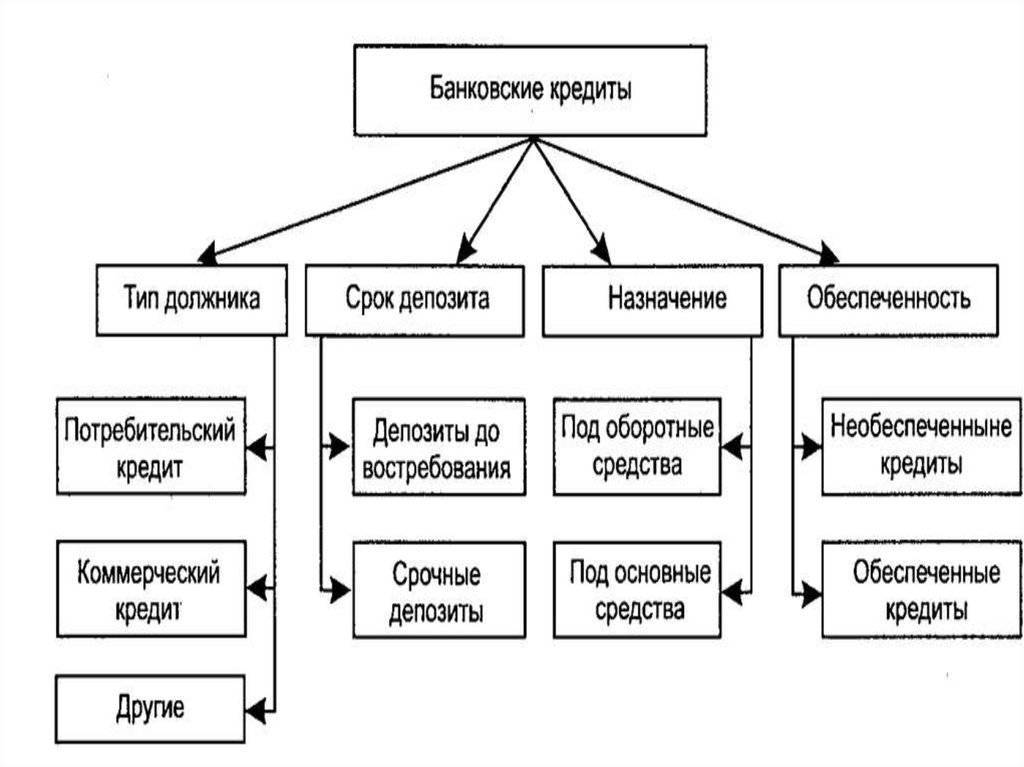

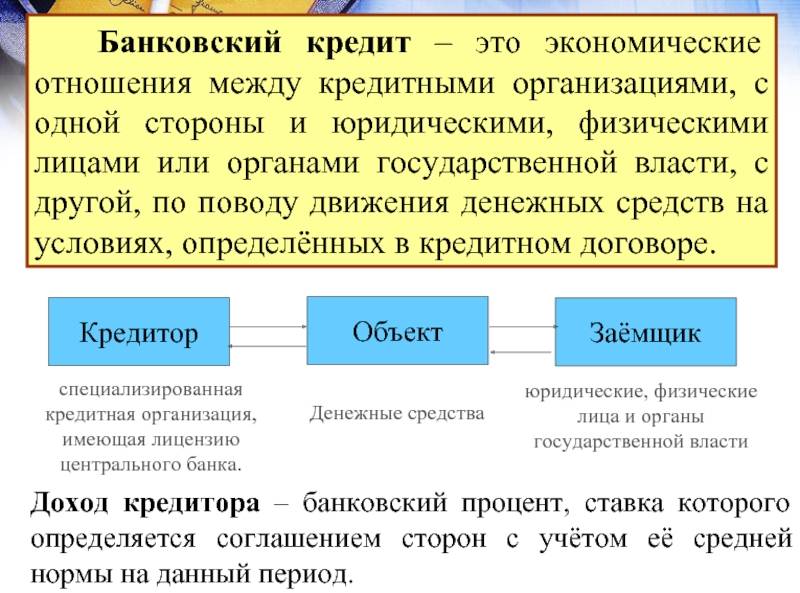

В саму систему обслуживания физических и юридических лиц модно выделить следующие виды банковских кредитов. Условно последние можно поделить на несколько групп – многое зависит от их назначения и формы выдачи.

В зависимости от целевого назначения и формы выдачи – кредиты делят по их целевому назначению на:

- связанные и не связанные по своему назначению. В том случае привязка идет именно к товару, оформляемому в кредит или же без такового;

- в силу формы выдачи кредитных средств – их можно условно поделить на безналичные кредиты, оформляемые в виде товаров и акций, а также в виде наличных – деньги, ценные бумаги. Некоторые банки допускают оформление и оформление смешанной формы кредита – безналично-наличные;

- с учетом механизма выдачи кредитных денег – это может быт и общая сумма денег, выдаваемая на конкретно поставленную цель, при наличии расчета в раках овердрафта – погашение стоимости товара/услуги с расчетного счета. В данную группу входят и открытые кредитные линии – они могут быть простыми и возобновляемыми, комбинированные;

- если опираться на способ выдачи кредитных средств, о кредит можно условно поделить на индивидуальные, которые выдаются одним банком и синдицированные – в процессе будут задействованы 2 и более банков;

- с учетом срока и способа самого погашения кредита – погашение одной сумой в конце срока кредитования и оплачиваются равными частями на всем периоде кредитования;

- если в расчет принимают метод погашения процентов по кредиту – последние можно условно поделить на те, которые платят разово, когда закрывают само обязательство по обязательству, а также те, которые платят равными частями на протяжении всего срока кредитования и погашение % в момент выдачи кредитных денег. Последние чаще всего отнесены к краткосрочным кредитам, сроком до 5 рабочих дней;

- если принимают в расчет такой критерий как платежеспособность самого заемщика – кардиты условно делят на доверительные, где гарантом есть сам договор кредитования и обеспеченные – тут в качестве залога выступает имущество, поручитель или же гарант в виде физического или юридического лица.

Достаточно помнить – банки чаще всего оформляют кредиты в денежном эквиваленте, МФО, при этом биржи и акционеры, торговые палаты могут практиковать и такой вид кредитования как товарная форма. Банки выдают кредит, чаще всего оформляют кредит под залог имущества и на короткий срок, зато % у них ниже, нежели в МФО, где нет необходимости привлекать поручителя и вносить залог, но и процент кредитования будет выше.

Коммерческий кредит

Исторически раньше всех из перечисленных выше форм появился коммерческий кредит, так как он возник непосредственно из процесса производства и реализации товаров; объект кредитной сделки — товарный капитал.

Современный коммерческий кредит — это кредит, предоставляемый предприятиями друг другу. Он связан с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками. Договорами может предусматриваться предоставление коммерческого кредита в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг, если иное не установлено законом.

Базой для возникновения коммерческого кредита является различная продолжительность производства и реализации товаров у разных товаропроизводителей. Возникает ситуация, когда одни предприятия уже имеют готовую продукцию для реализации, а другие — их потенциальные покупатели — еще не продали свои товары и в связи с этим не могут оплатить чужой товар. В данном случае движение промышленного капитала идет параллельно ссудному. Коммерческий кредит содействует реализации товаров и прибыли, заложенной в них. По этой причине уровень ссудного процента при данной форме кредита ниже, чем при банковском.

Для оформления коммерческого кредита используется вексель — долговое обязательство покупателя перед поставщиком.

Коммерческий кредит в товарной форме имеет определенные границы использования. Прежде всего ограничены его размеры. Каждый предприниматель может предоставить коммерческий кредит другим субъектам только в пределах своего товарного капитала. Предельный размер возможного коммерческого кредита ограничивается величиной резервного капитала предприятия-кредитора. Коммерческим кредитом могут пользоваться только предприятия, потребляющие соответствующие товары. Коммерческий кредит имеет краткосрочный характер, в то время как у предприятия может возникнуть потребность привлечения заемных средств на долговременной основе. Расширению возможностей его использования способствует обращаемость векселей. Последние могут применяться не только для получения платежа, но и выступать как орудие платежа, переходить из рук в руки и обращаться. Слово «вексель» происходит от немецкого «Wechsel», означает размен, денежный перевод.

Обращение векселей полностью не устраняет ограниченности коммерческого кредита. Стремление преодолеть узость его границ приводит к возникновению банковского кредита и одновременно к модификации самого коммерческого кредита. Так, в современных условиях все более широкое применение получает коммерческое кредитование в денежной форме, т.е. предприятия предоставляют друг другу денежные ссуды. Они стремятся выпускать и размещать на других предприятиях краткосрочные коммерческие векселя (до 6 месяцев), чтобы тем самым обеспечить привлечение заемных средств. Коммерческий кредит полностью не исчерпал себя, в настоящее время наметилась тенденция повышения его роли и увеличения доли в объеме предоставляемых ссуд.

Расширению использования векселей способствуют такие вексельные операции банков, как учет векселей и выдача ссуд под их залог, связанные с краткосрочным кредитованием хозяйства. Учет — это операция банка, при которой он выдает предъявителю векселя сумму, указанную в нем до срока наступления платежа. Таким образом, при наличии развитой кредитной системы коммерческий кредит переплетается с банковским, так как кредитор, имея вексель — обязательство заемщика, может его учесть в банке и получить под пего банковский кредит. Но и в этом случае суть коммерческого кредита не меняется.

Наряду с коммерческими векселями в обращении могут находиться векселя, лишенные товарной основы (дружеские, бронзовые). Дружеские векселя служат для того, чтобы получить дешевые кредиты в банке. Векселедатель и векселедержатель в этом случае выставляют друг на друга векселя, не осуществляя никакой реальной поставки продукции. Банки обычно отказываются от проведения таких операций. Определить, является ли тот или иной вексель дружеским, можно лишь тогда, когда известны отношения между векселедателем и получателем вексельной суммы.

Что такое займ и в чем его отличия от кредита

В последнее время сервисы по выдаче средств во временное пользование становятся все более популярными. С тех пор, как процедура оформления заявки стала дистанционной, а решение о предоставлении денег начало выноситься в течение пятнадцати минут, сайты МФО начали посещать тысячи пользователей по всей территории РФ. Как правило, на стартовой странице фирмы призывают оформить заем. Но в самом ли деле это подходящее слово для предоставляемого продукта? Обратимся к юридическим определениям.

Таким образом, займ может быть беспроцентным, или во временное пользование потребителю могут выдаваться не деньги, а любые другие вещи. Кредит же всегда подразумевает передачу денежных средств с обязательным погашением с учетом процентной ставки.

Кредит или заем: как понять, что вам предлагают

Тем не менее, МФО часто говорят о процентной ставке, которая колеблется от 0% до 1000% годовых. Потому может возникнуть путаница в определениях. Для этого стоит копнуть глубже и разобраться в юридических тонкостях. Мы приведем основные отличия, которые несложно запомнить, чтобы сориентироваться:

- Кто предлагает взять средства? Займы предоставляются юридическими, физическими лицами, а также группами физических лиц. Так что, если перед названием вы видите ООО – можете быть уверены, речь идет именно о займе. Кредиты может выдавать только кредитная организация (например, банк).

- Какая форма договора используется? Микрофинансовые организации, предоставляя займ, используют реальный договор, который вступает в силу, как только заемщик получает заявленные средства (ст. 224 ГК РФ, п. 2 ст. 433 ГК РФ). Для кредитов действует консенсуальный договор, который подписывается после принятия условий оферты (п. 1 ст. 433 ГК).

- Может ли договор быть беспроцентным? В соответствии с п. 1 ст. 809 ГКРФ, договор займа может быть беспроцентным. В случае с кредитом процентная ставка обозначается всегда.

Отметим: если вы подаете прошение в МФО о беспроцентном займе, внимательно прочитайте условия договора. Если нигде не указано, что средства выдаются с нулевой процентной ставкой, займодатель может в любой момент потребовать уплату произвольной процентной ставки на законных основаниях. Заемщик будет обязан выплатить указанную сумму.

- Кто регулирует правоотношения между сторонами? В случае, когда речь идет о займах, все трения регулируются федеральными законами. Если же вопрос касается кредитов, отношения регулируются в том числе нормативами Центрального банка.

Исходя из этого можно сказать, что выражение «займ у банка» – некорректное. Любые банковские операции по временной выдаче средств с установленной датой погашения и процентной ставкой будут называться «кредитами».

Возврат займа

Согласно

заемщик обязан вернуть займодавцу полученную им денежную сумму или вещи в срок, указанный в договоре. Рассмотрим особенности, связанные с возвратом неденежных займов, а также денежных займов, выданных в валюте.

НДС

При возврате займа в денежной форме у займодавца не возникает налоговых последствий по НДС, так как данная операция освобождена от налогообложения

().

Если возвращен заем, выданный в неденежной форме, то операцию по передаче материальных ценностей заемщиком займодавцу следует считать операцией по их реализации. Соответственно, она облагается НДС (постановление ФАС Уральского округа

).

В результате при возврате займа в натуральной форме заемщик предъявляет займодавцу НДС и выставляет счет-фактуру. При этом займодавец имеет право на вычет предъявленного НДС в общеустановленном порядке

(,

).

Налог на прибыль

Независимо от формы займа, полученные при его возврате денежные средства или иное имущество не являются для займодавца доходом

().

Остановимся на особенностях учета в целях налогообложения прибыли возврата займов, выданных в иностранной валюте.

Заем выдан в валюте, а возвращается в рублях

При изменении курса иностранной валюты сумма, полученная в рублях от заемщика в погашение задолженности по основному долгу, может отличаться от ранее выданной заемщику суммы.

В результате займодавец может получить от заемщика либо большую, либо меньшую сумму, чем выдавал. Такие разницы не являются суммовыми, поскольку они не связаны с реализацией товаров (работ, услуг), имущественных прав. Поэтому отрицательные разницы нельзя учесть в расходах на основании

.

Но поскольку перечень внереализационных расходов открыт, учесть отрицательные разницы можно в соответствии с

при условии соответствия их требованиям

. Положительные разницы будут учитываться в доходах согласно абзацу 1

как иные внереализационные доходы, нормы

в этом случае не применяются.

Эти рекомендации даны в письмах Минфина России

,

.

Заем выдан и возвращается в иностранной валюте

Займодавец, применяющий метод начисления, пересчитывает сумму займа в иностранной валюте в рубли по курсу ЦБ РФ на наиболее раннюю из дат: последнее число отчетного периода либо на дату погашения займа

(,

). Возникающие при этом курсовые разницы учитываются: положительные – в составе внереализационных доходов

(), отрицательные – в составе внереализационных расходов

().

Суды подчеркивают, что положения

не запрещают включать в состав внереализационных расходов отрицательную курсовую разницу, возникшую при переоценке обязательств по договорам займа, выраженным в иностранной валюте. Пример подобной позиции – постановление ФАС Северо-Западного округа

.

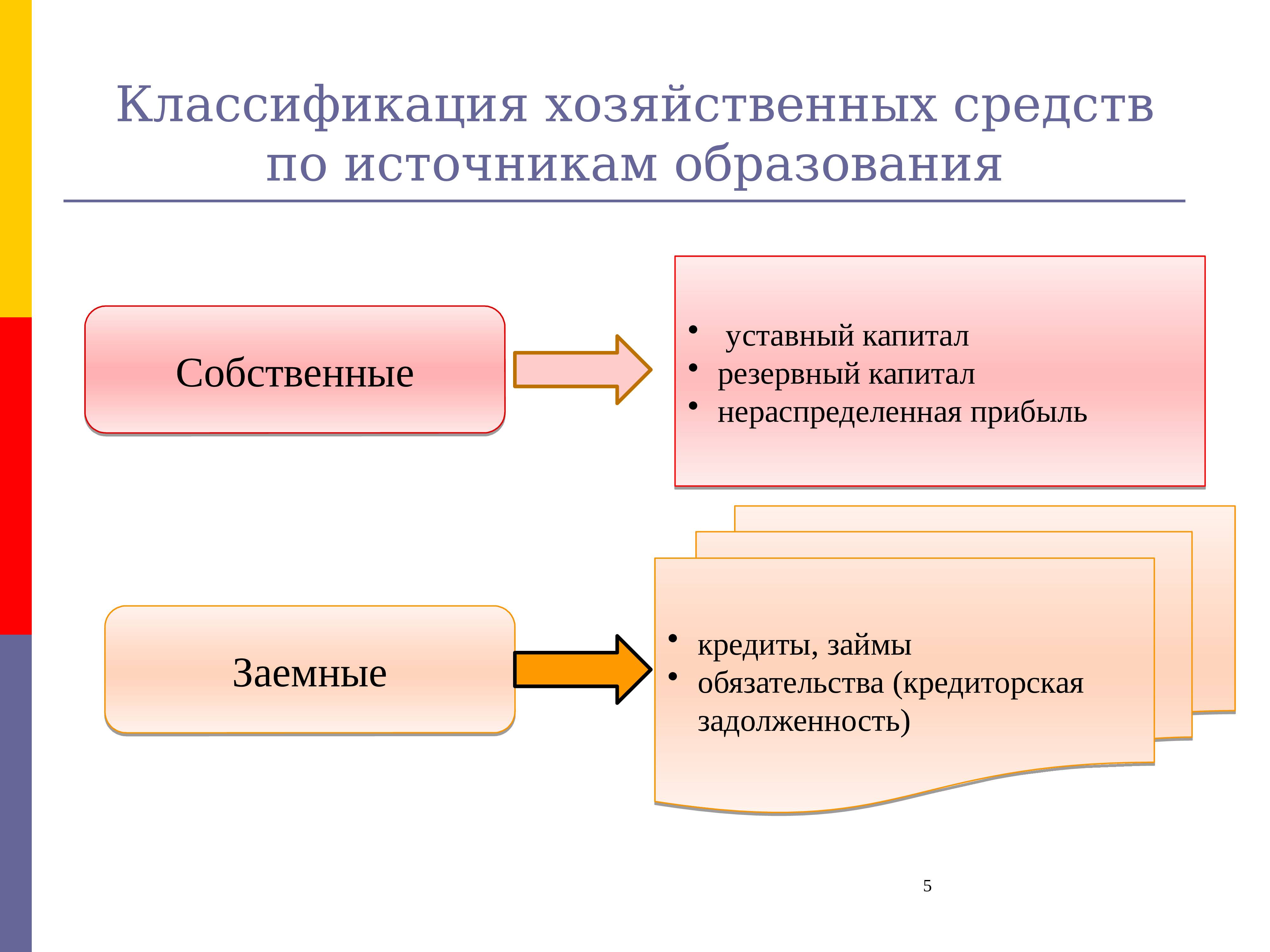

Что еще надо знать об учете кредитов и займов руководителю предприятия

Остановимся на трех моментах.

Момент 1. Ни получение, ни погашение заемных средств не влияют на финансовый результат.

Тем, кто не знаком с дебрями бухгалтерской науки, может казаться: «Возьмем кредит – значит, появятся деньги. А раз появятся деньги, то увеличится прибыль».

Это заблуждение. Денежные притоки и оттоки, связанные с основными суммами кредитов и займов, не попадают ни в доходы, ни в расходы. Значит, не влияют на величину прибыли/убытка. Поэтому не выйдет стать прибыльнее, взяв взаймы. Зато финансовая устойчивость пошатнется, ведь у организации увеличатся обязательства (см. также, как проанализировать финансовую устойчивости компании).

При этом помните, что расходом являются процентные платежи. Чем они выше, тем меньше финансовый результат вашего предприятия.

Момент 2. Кредиты и займы – это палка о двух концах.

С одной стороны, они – источник для активов. Активы генерируют доход. Доход увеличивает прибыль. Выходит, одна из возможностей повысить результативность бизнеса – привлечь дополнительное финансирование в виде заемных средств.

С другой, чаще всего этот источник – не бесплатен. Как достаточно быстро понять, что вашему предприятию выгодно кредитоваться? Можно сравнить процентную ставку по займам с рентабельностью продаж или активов. О том, как считать эти показатели мы писали здесь.

Если рентабельность окажется выше, значит, отдача от бизнеса превысит плату за заемные средства. Кредитоваться при таком раскладе – разумный подход.

Момент 3. С заемными средствами главное – вовремя остановиться.

Предположим невероятную ситуацию:

- любая кредитная заявка вашей организации получает одобрение банка;

- контрагенты никогда не отказывают в выдаче займа;

- рентабельность активов в разы превосходит процентную ставку по заемным средствам.

Можно ли из этого заключить, что теперь надо набрать целую кучу кредитов? Нет. Раздутые обязательства – это всегда высокий риск оказаться неплатежеспособным.

Как понять, что уже хватит? Например, посчитайте величину коэффициента покрытия процентов. Вот его формула, в том числе по строкам отчетности:

К = EBITDA / Сумма процетов к уплате = (2300 ОФР + 2330 ОФР + 5620 Пояснений) / 2330 ОФР

где К – коэффициент покрытия процентов:

EBITDA – прибыль до вычета процентов, налогов и амортизации;

ОФР – отчет о финансовых результатах;

Пояснения – пояснения к балансу и ОФР.

Если получится меньше 1, то значит организация встала на скользкий путь. Вся прибыль идет исключительно на проценты по заемным средствам. Оптимальное значение данного показателя – более 1,5.

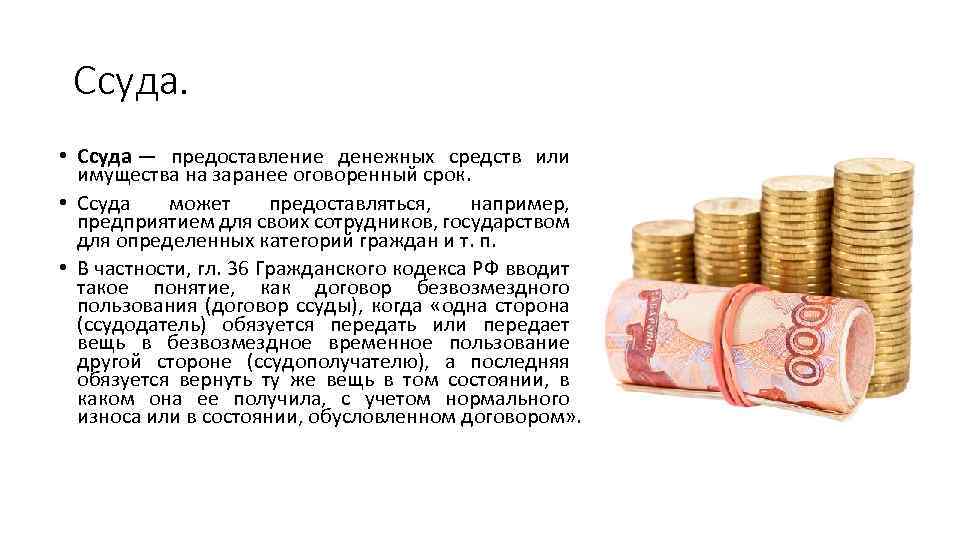

Раскрытие понятия ссуды

Ссуда — договор безвозмездного пользования, по которому одна сторона передает на определенный срок другой стороне вещь или имущество. Вторая сторона обязуется вернуть их в виде, предусмотренном договором. Ссудодатель — сторона, передающая вещь или имущество в пользование. Ссудополучатель — сторона, получающая вещь или имущество во временное пользование.

Состояние вещи, в котором она возвращается после завершения срока действия договора, согласовывается сторонами. Это может быть ее первоначальное состояние, либо с учетом естественного износа.

Термин «банковская ссуда» — неофициальный и неверный, так как не применяется ни одной кредитной организацией страны. Под ним понимается самый обычный кредит, который можно оформить в любом банке. Но кредит не является ссудой, а ссуда — не является кредитом, и смешивать эти понятия нельзя.

Основные признаки договора ссуды

Суть договора ссуды заключается в его безвозмездном характере. То есть, вещь или имущество передаются бесплатно. При этом ссуду часто путают с договором хранения. Разница заключается в следующем:

- Хранение бывает возмездным — за услугу одна сторона уплачивает другой стороне определенную стоимость.

- Договор хранения не предусматривает пользование вещью, а ссуда — предусматривает обязательно.

Отличие ссуды от кредита и займа кроется в формулировке статьи 689 ГК РФ: ссуда имеет безвозмездный характер и выдается только в вещественном виде. Заблуждение отдельных граждан заключается в том, что они отождествляют понятия ссуды и кредита, хотя между ними нет ничего общего.

Предмет договора ссуды в российском законодательстве

В российской практике предметом ссуды не могут быть деньги, что отмечено в нормах ГК РФ. Оформляя ссуду, одна сторона получает а пользование определенную вещь или имущество. Соответственно, предметом договора могут выступать:

- Земельные участки (иные обособленные объекты природного пользования).

- Предприятия.

- Здания и сооружения.

- Оборудование и специальная техника.

- Транспортные средства.

В законе отмечено, что предметом соглашения могут быть любые вещи, которые в процессе использования их ссудополучателем не теряют своих натуральных свойств. Такие вещи принято называть непотребляемыми — то есть, их натуральных свойств не становится меньше.

При этом на законодательном уровне оборот некоторых вещей в качестве предметов ссуды может быть ограничен. Подобное часто встречается, когда предметом ссуды выступают земельные участки и другие обособленные природные ресурсы.

Передаваемая по договору ссуды вещь должна быть снабжена всеми сопутствующими документами: технический паспорт, инструкции, пояснения к использованию. Договором может предусматриваться перечень сопутствующих документов.

Прекращение договора ссуды

Законом и договором предусматривается несколько оснований, по которым ссудные отношения между сторонами прекращаются. По инициативе ссудодателя соглашение прекращается в следующих случаях:

- Имущество используется вразрез с условиями договора, либо не по назначению.

- Ссудополучатель не выполняет обязанности по содержанию имущества и поддержанию его в исправном состоянии — при значительном ухудшении состояния вещи.

- Ссудополучатель передал имущество в пользование третьим лицам, не заручившись разрешением собственника.

Договор может быть расторгнут и по инициативе ссудополучателя. Самое частое основание — не передача или несвоевременная передача имущества в безвозмездное пользование. Также отношения прекращаются, если использование вещи или имущества становится невозможным ввиду технической неисправности. И наконец, если ссудополучатель узнает о правах на имущество третьих лиц, он вправе заявить на досрочное расторжение договора.

Виды кредитов, которые предлагают банки

Кому выгодно брать кредит? В основном людям с регулярными официальными доходами, которые могут стабильно оплачивать свой долг. Огромный плюс сотрудничества с банковским учреждением – большой ассортимент финансовых продуктов и услуг.

Самый быстрый вариант получения КС – оформление кредитной карты с ограниченным лимитом. Несложно взять рассрочку на товары и потребительский кредит.

Те, кому требуется небольшая сумма, могут выгодно оформить КД по предъявлению паспорта без лишних документов. Выдача крупных сумм сопровождается проверкой платежеспособности заемщика. Вдобавок претенденты на ипотеку и целевую ссуду вынуждены предоставлять обеспечение, то есть ликвидные активы.

Что лучше оформить: заем или кредит

Сегодня рядовой заемщик отдает на погашение кредита почти треть официального дохода. Поэтому его благополучие целиком зависит от выбора лояльной программы финансирования.

Заметим, что кредитные продукты отличаются не только требованиями к дебиторам, но и правилами выполнения их обязательств.

Клиенты с положительным финансовым досье могут рассчитывать на 10 тыс. руб., которые им выдаст банк за 5–10 минут. Что касается МФО, для новичков у них доступны небольшие суммы – не более 100 тыс. руб. Еще один привлекательный момент МФО – постоянная доступность услуг. А деньги в банке не получится взять в круглосуточном режиме через полчаса после одобрения заявки, не посещая офис займодателя.

В любом случае помните золотое правило заемщика: если есть возможность обойтись без займов, не стоит заводить знакомства с кредиторами. Решая, что лучше – кредит в банке или обращение в МФО, придется рассмотреть все минусы и плюсы имеющихся предложений. После анализа собранных данных вы сопоставите свои запросы с реальными возможностями.

Итак, нуждающийся в деньгах человек может выбрать оптимальную кредитную программу, которая будет отвечать критерию «запрос/возможности». Банковские и микрофинансовые организации могут выставлять свои условия потенциальному клиенту. Любые сделки оформляются в том случае, если заемщик полностью соответствует требованиям кредитора.

Общие сведения о займах

Если раскрывать термин «займ» простыми словами, то это официальный вид сотрудничества, в результате которого заключается договор. Он подразумевает выдачу определенной суммы денег, которая перечисляется на счет заемщика, банковскую карточку или выдается наличными средствами.

За пользование подобной услугой предстоит выплатить процентную ставку, а также помимо этого возместить всю взятую сумму денег в оговоренные сроки. В отличие от кредита, займ выдается в упрощенном режиме и в кратчайшие сроки.

Согласно общим правилам, за использование заемных средств гражданин обязан отдать процент, который прописан в рамках заключенного соглашения. Данное вознаграждение может быть выплачено несколькими способами:

- каждый месяц до момента погашения всей суммы задолженности;

- на момент окончания договорных обязательств.

Что касается сроков действия договора, то они устанавливаются сторонами в индивидуальном порядке. Бывают ситуации, когда конкретные даты не обозначены. В этом случае соглашение считается бессрочным. Однако взятые денежные средства или прочие ценности должны быть возвращены в течение месяца с момента требования кредитора. Если данные просьбы со стороны заемщика игнорируются, и взятые средства не возвращены в указанные сроки, то займ переводится в категорию оплачиваемых. Иными словами, на подобные кредитные продукты будет начисляться процент с момента просрочки платежа.

Заемные средства помогают гражданам решить финансовые проблемы. Здесь может идти речь о решении бытовых трудностей, о покупке недвижимости, а также о возможности расширения оборотного капитала компании. Финансовые организации предлагают большое количество займов. Каждый заемщик может выбрать для себя подходящие условия сотрудничества и размер процентной ставки.

Суть кредита

Что такое кредит? Это определенный вид заемных отношений. Не так давно, примерно два десятка лет назад, понятия кредита, ссуды или займа были общими. Во всяком случае в законодательстве РФ. Сейчас их разделили и в финансовой документации больше не смешивают воедино. Формулировки «заем» и «кредит» описаны в Гражданском кодексе России (гл. 42).

Право выдачи кредитов дано российским банкам и другим организациям, которым эта деятельность разрешена.

Предметом договора о кредитовании (далее КД) являются финансовые средства, поэтому других сделок, не связанных с деньгами, быть не может.

Кредиты оформляют только на бумаге, все устные договоренности для этих случаев неправомерны.

Для выдачи денег финансовое учреждение потребует с заемщика соответствующие документы, подтверждающие его платежеспособность и ответственность.

Большинство кредитов клиенты возвращают не целиком, а по частям, в указанные сроки согласно графику их погашения. Банк составляет кредитный календарь, где все платежи распределяются по суммам и конкретным датам, нарушать которые нельзя.

Сразу после подписания договора вступают в силу отношения между кредитором и дебитором. Кроме финансовых аспектов (выдача-возврат), документом могут оговариваться правила расходования средств, ограничения по виду деятельности и т. п.

Если смотреть, чем отличается кредит от займа, то очевидны следующие факты.

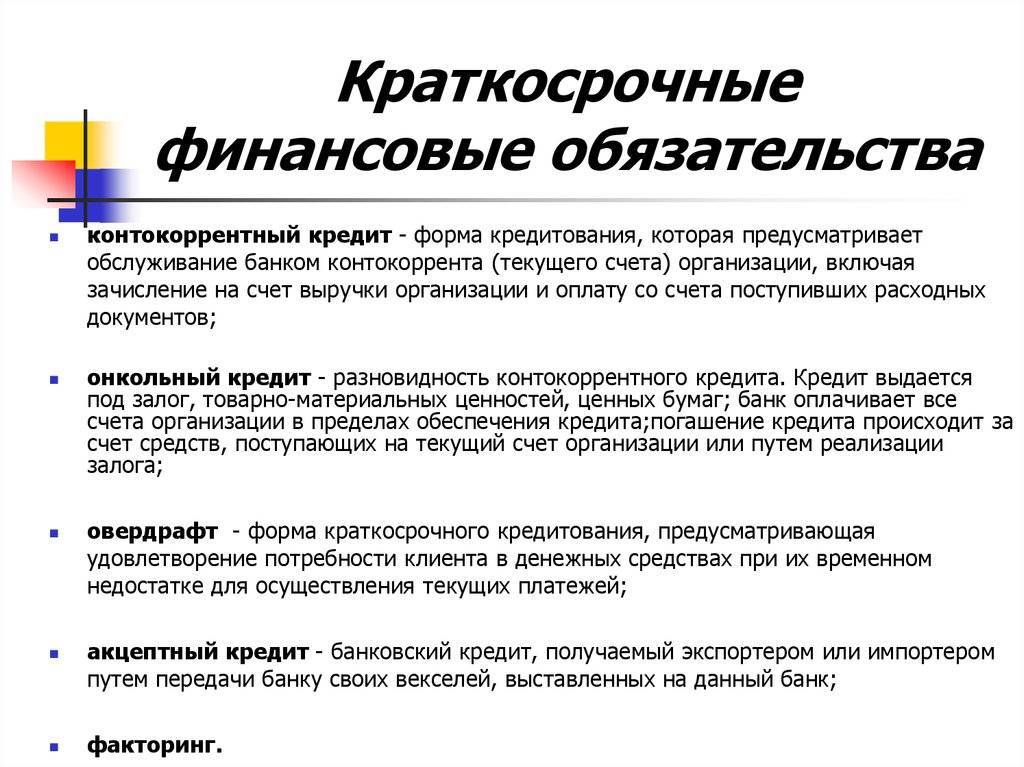

Отдельным видом финансовых продуктов является овердрафт (кредитная линия). Для этого процесса характерны краткие циклы выдачи-возврата КС. В остальном овердрафт сходен с кредитом.

Виды займов

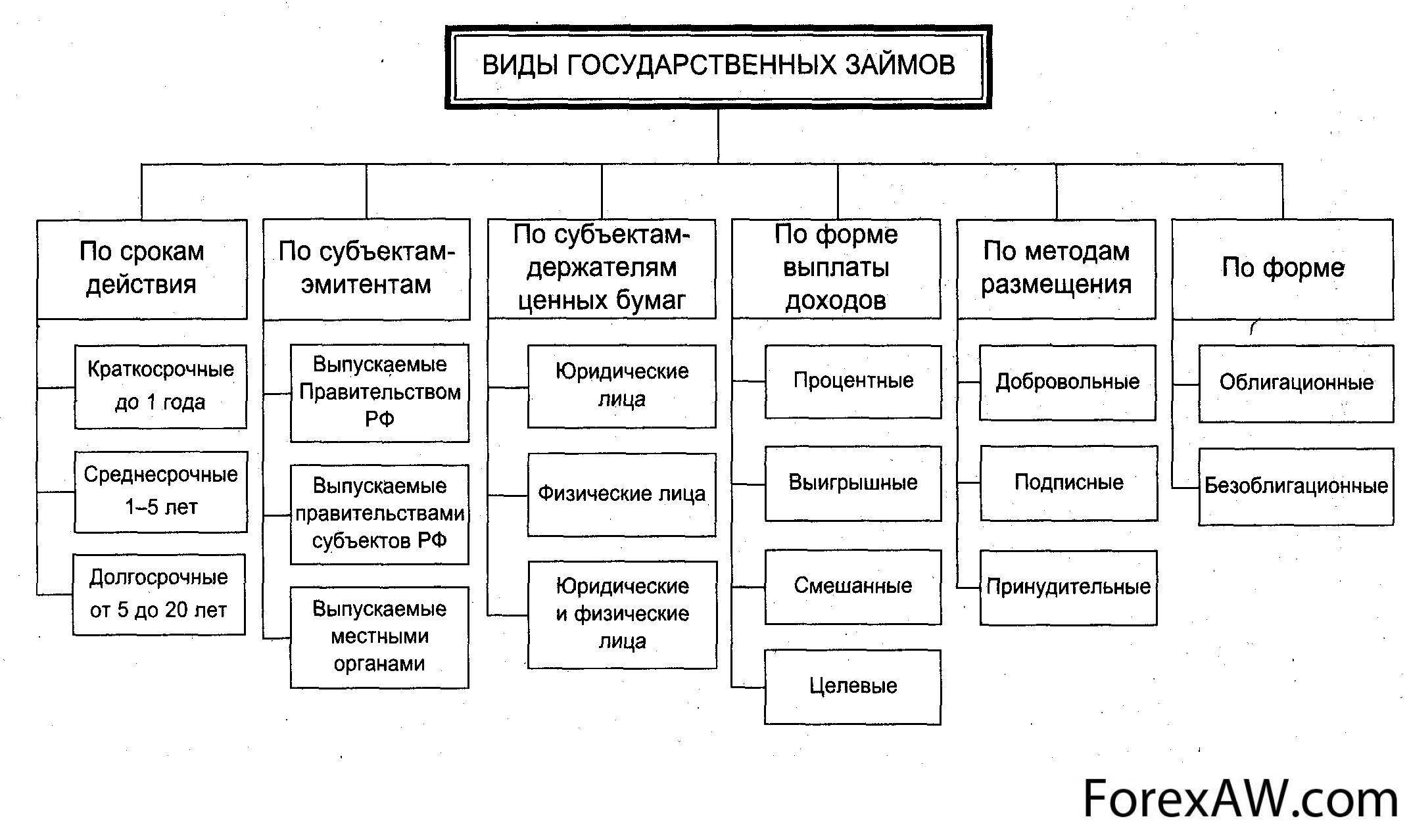

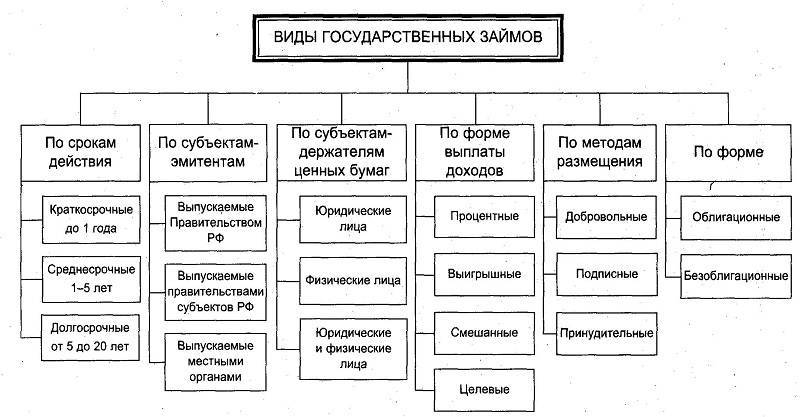

Займы классифицируются на три вида: целевой заем, нецелевой и государственный. Давайте поподробнее рассмотрим каждый из трех видов.

Целевой заем предоставляется клиенту только на определенные цели. При этом в договоре в обязательном порядке прописываются цели получения такого займа. Для большинства людей заем – это кредит, получаемый именно на определенные цели. Например, человеку необходимо сделать какую-то покупку в магазине бытовой или цифровой техники, а денежных средств не хватает или попросту нет. Практически в каждом крупном магазине можно найти представителя банка, который поможет в кратчайшие сроки оформить быстрый заем и таким способом оплатить долгожданную покупку. Для клиента такой срочный заем является целевым, поскольку человек приобретает конкретную, необходимую для него вещь. В договоре займа обязательно будет прописано наименование приобретенного в кредит предмета.

Другим видом денежного займа является нецелевой. Такой заем предоставляется не для осуществления какой-то конкретной покупки, т. е. нет определенной цели получения займа. Каждый, наверное, в нашей жизни сталкивался с такой проблемой, как задержка заработной платы или понесенные непредвиденные расходы. Как дожить до зарплаты? Конечно, можно попросить в долг у знакомых или родственников, если они смогут помочь, но у них тоже может сложиться аналогичная ситуация. Оптимальным решением станет получение нецелевого займа, например, заем в ломбарде, оформление кредитной карты в банке или оформление займа в МФО (микрофинансовой организации). Заем в ломбарде под залог изделий оформляется очень быстро и не требует указания цели его получения. Кредитный заем на карту будет оформляться несколько дней, поэтому получение такого займа необходимо запланировать заранее. Большинство клиентов банков имеют кредитные нецелевые карты на случаи внезапно возникших непредвиденных расходов.

Третий вид займа – государственный. В этом виде займа, как правило, заемщиком является государство, таким образом оно привлекает денежные средства физических и юридических лиц для осуществления своей деятельности. Иными словами, государственный заем – это один из способов покрытия дефицита бюджета страны. Такие займы используются на необходимые нужды государства. Государственный заем, как и другие виды займов, подлежит обязательному возврату в указанный договором срок с уплатой начисленных на основной долг процентов.

Выводы

Разница между кредитами и займами – довольно существенная как с юридической точки зрения, так и с сугубо технической. Пользователи кредитов и займов имеют разные права и обязательства, и процедуры подачи заявки на получение средств существенно различаются. Разумеется, МФО вряд ли сможет предоставить достаточное количество денег для приобретения квартиры, но и банковские кредиты не настолько удобны для получения средств до зарплаты.

Прежде, чем обратиться в банк или МФО, проанализируйте, сколько денег вам нужно и как скоро вы планируете погасить долговые обязательства. Ответив себе на этот вопрос, вы сможете определить, куда именно стоит обратиться для получения необходимых средств в займ.

Выводы

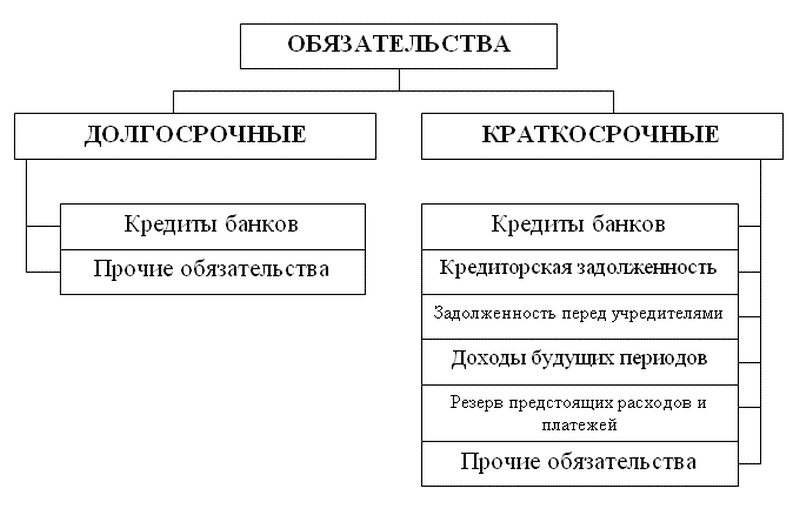

Финансовый обязательства – это неотъемлемая часть любого бизнеса. Привлечение заёмного капитала предполагает соблюдение определённых условий, призванных обеспечить финансовую устойчивость предприятия. Высокая доля долга в пассивах предприятия (особенно краткосрочного долга) может существенно увеличить риск неплатёжеспособности компании.

Привлекая заемные средства, предприятия получают ряд преимуществ, которые при неправильной оценке эффективности финансовых обязательств, могут обернуться потерей финансовой стабильности, и, даже, банкротством.

Нужно отметить, что всегда при оценке финансового состояния предприятия учитываются долгосрочные обязательства, но, не всегда наличие таких обязательств сказывается негативно на оценке. Так как долгосрочные обязательства можно приравнять к собственным средствам организации. А с учётом инфляции, наличие таких обязательств даже может стать положительным моментом.