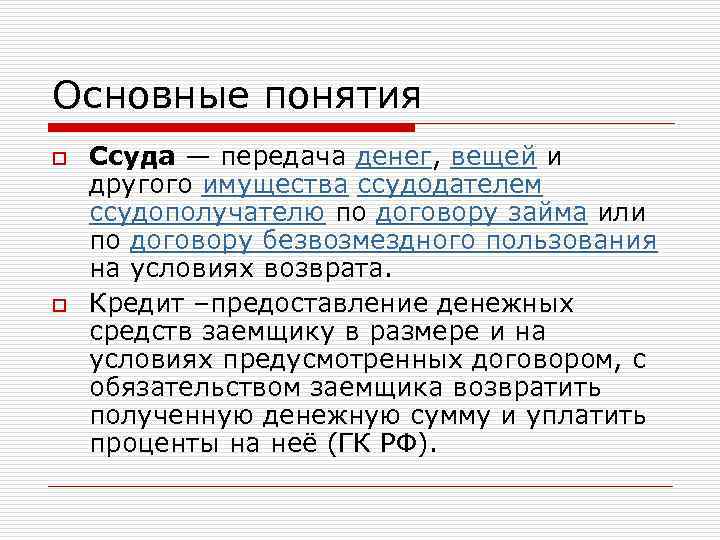

Виды ссуды

Понятие ссуда емкое и имеет разновидности, вытекающие из обязательных условий, предмета, категории ссудодателя. В теории права существуют классификации в зависимости от целевой направленности, характера ее обеспечения, продолжительности пользования и прочего. Общепринятая официальная градация выделяет:

- Имущественная – передается во временное пользование контрагенту вещь (движимая или недвижимая) безвозмездно;

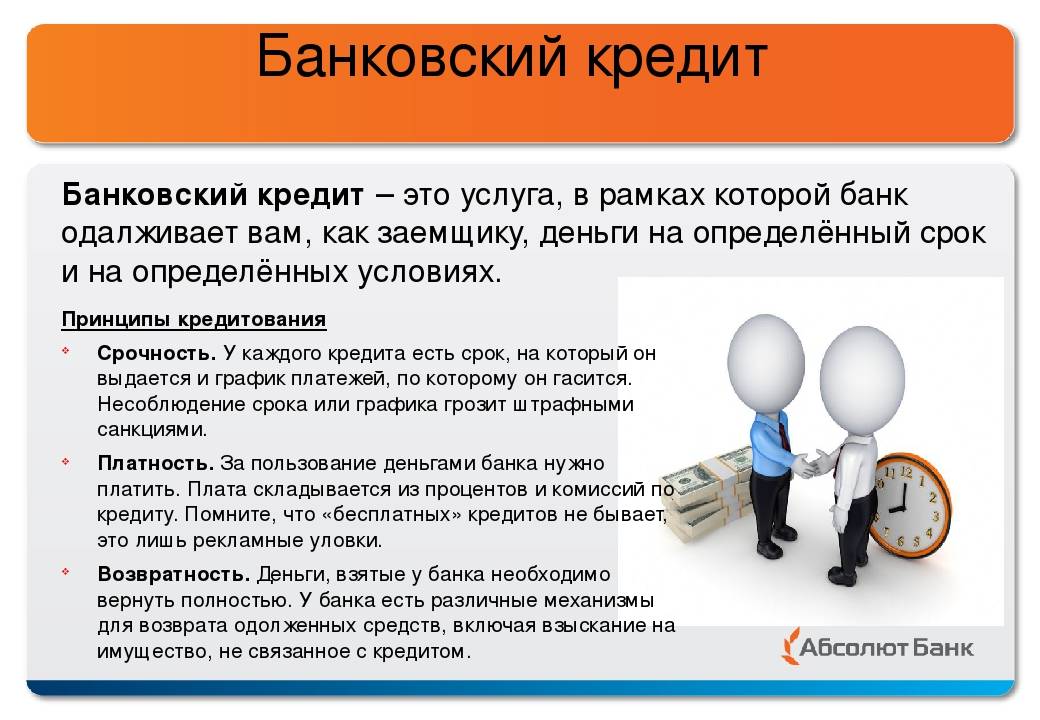

- Банковская – коммерческий кредит, выданный кредитной организацией;

- Потребительская – вариант кредита на покупку, как правило, вещей длительной эксплуатации.

Особенные моменты выдачи

В настоящее время можно заметить, что ссуды (необходимые или недостающие денежные средства) зачастую выдаются самими работодателями ответственным работникам. На тех предприятиях и организациях, обладающих юридическим статусом, допускается банковская ссуда. В этой ситуации компания считается одним из нескольких вариантов кредитных отношений.

Большей популярностью на сегодняшний день пользуется услуга, предоставляющая займы строго под имущественный залог. Это, скорее всего, последствие кризиса на финансовом рынке. Конечно, при оформлении ссуд под имущество или собственность, учитываются абсолютно все индивидуальные возможности и потребности клиента.

Что такое ссуда

Слово «ссуда» имеет более широкое значение, чем взятые в долг денежные средства.

С юридической точки зрения договор ссуды отождествляют с договором безвозмездного пользования (ст. 689 ГК РФ), по условиям которого бесплатно на определенный период времени или бессрочно могут быть переданы:

- транспортерные средства;

- здания и сооружения;

- оборудование;

- земельные участки;

- обособленные природные объекты, которые не теряют своих натуральных свойств в процессе их использования.

Ссудополучатель вступает в правовые отношения с ссудодателем с момента подписания договора и передачи имущества в пользование.

Вместе с тем он берет на себя обязательства по содержанию полученной вещи в исправном состоянии, в том числе расходов на содержание имущества.

Примечание

Ссудодатель обязан информировать потенциального ссудополучателя о имеющихся обременениях, ограничениях, правах третьих лиц на переданное во временное пользование имущество.

В противном случае договор можно расторгнуть в одностороннем порядке и предъявить требования о возмещении реально понесенных убытков (ст. 694 ГК РФ).

Для чего предоставляется ссуда

- предприятием для своих сотрудников в виде беспроцентного денежного займа;

- государством для определенных категорий граждан, в частности – выделением земельных наделов для индивидуального строительства многодетным семьям, бывшим военнослужащим и так далее.

Так называемая в быту банковская ссуда – коммерческий кредит банка, который выдается клиентам при приобретении чего-либо, чаще всего товаров длительного пользования. С правовой точки зрения потребительские кредиты не являются ссудами банка, поскольку помимо основного долга, клиент платит определенную в процентном соотношении сумму за пользование кредитными средствами.

Ссуда и кредит – в чем разница. Особенности ссуды и кредита

Особенности кредита

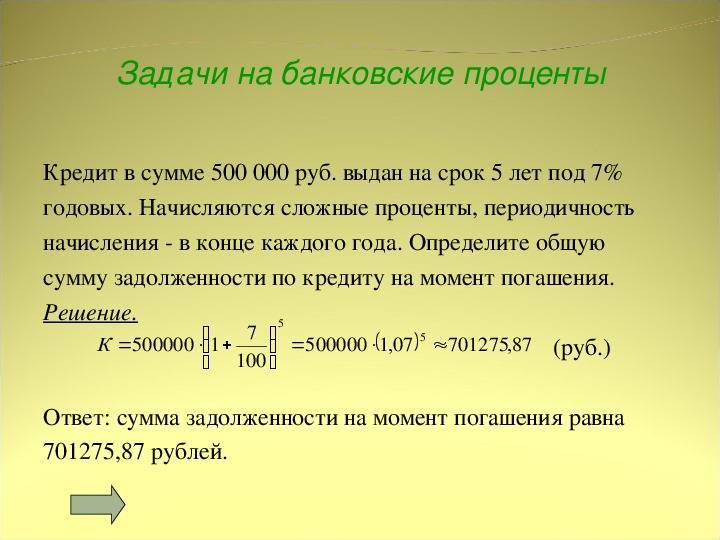

Под кредитом понимают денежный заем, который имеет сразу четыре характеристики.

- Срочность. Деньги выдаются на определенный срок и должны быть возвращены банку или МФО не только целиком, но и с процентами. К тому же, в договоре кредитования точно обозначены сроки и периодичность взноса платежей. Могут быть указаны даже числа месяца, когда нужно внести средства. Если они были перечислены позже, то заемщик уже может быть оштрафован или же предупрежден менеджерами банка.

- Платность. Каждый может взять кредит на условиях не просто погашения его «тела», но и процентов. Именно они являются платой за пользования деньгами. Банк никогда не выдаст кредит без хотя бы малейшей процентной ставки.

- Возвратность. Необходимо обязательно вернуть взятые средства и проценты по ним в указанные сроки.

- Денежный эквивалент. Существует множество видов кредита: от коммерческого до потребительского или ипотеки. Во всех случаях клиенту выдаются деньги, а не само имущество, покупаемое в кредит. Они могут быть перечислены на руки или же сразу переданы компании, которая реализует товары, технику, транспорт в кредит. Все же заем всегда выдается только в денежной форме. Просто взять технику кредит без денежных отношений невозможно.

Для вашего удобства на портале КредитОфф (CredytOff) размещен кредитный калькулятор:

Любая микрофинансовая организация и банке заинтересованы не только в своем развитии, расширении, но и в прибыли. Она является первоочередной целью и может быть получена из кредитных взносов клиентом. В ежемесячный платеж входит основная сумма погашения («тело» кредита) и проценты. Иногда во взнос включается приобретенная страховка, комиссии и т.д. Банк получает основную прибыль с процентов. Это те деньги, которые платит заемщик финансовой организации за пользование кредитными деньгами. Ссуда и кредит – в чем разница тогда между ними, если оба эти термина подразумевает взятие займа?

Особенности кредита

Особенности ссуды

Кредит входит в понятие «ссуда» и является ее денежной (финансовой) формой. Под ссудой подразумевает взятие взаймы не только денег, но и:

- Товар.

- Имущество, ценные вещи.

- Техника и т.д.

Если речь идет не о деньгах, то заемщик попросту одалживает определенное имущество во временное пользование. Важными являются такие моменты:

- Заемщик не становится владельцем имущества.

- Он не берет их в аренду, а одалживает.

Если при кредитовании можно получить только деньги, то ссуда предполагает одалживание любого движимого или недвижимого имущества. Для многих людей такой вариант кредитования является не просто выгодным, но и единственно возможным. Что касается характеристик ссуды, то она не обладает ни срочностью, ни платностью. Ей свойственна только возвратность—обязательный возврат взятого в долг имущества, будь то техника, оборудование, транспорт или товары.

Ссуда или кредит

Формы ссудного процента

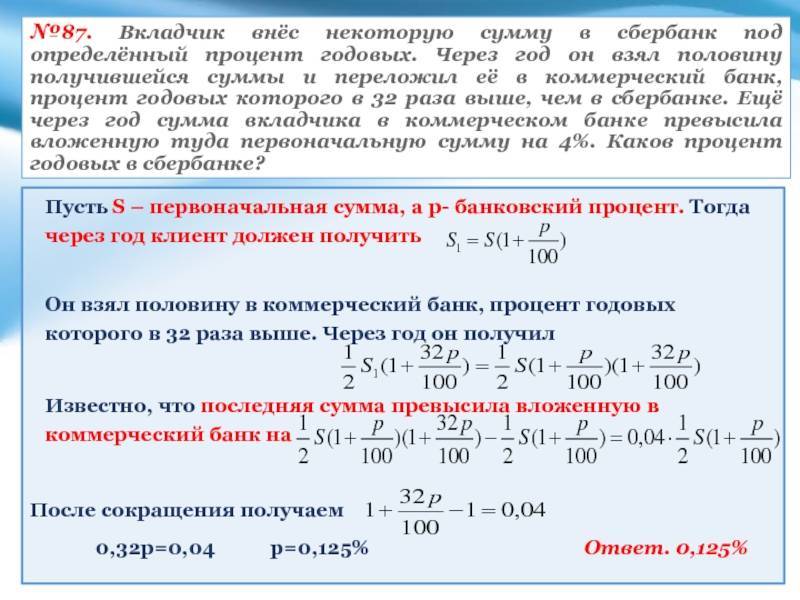

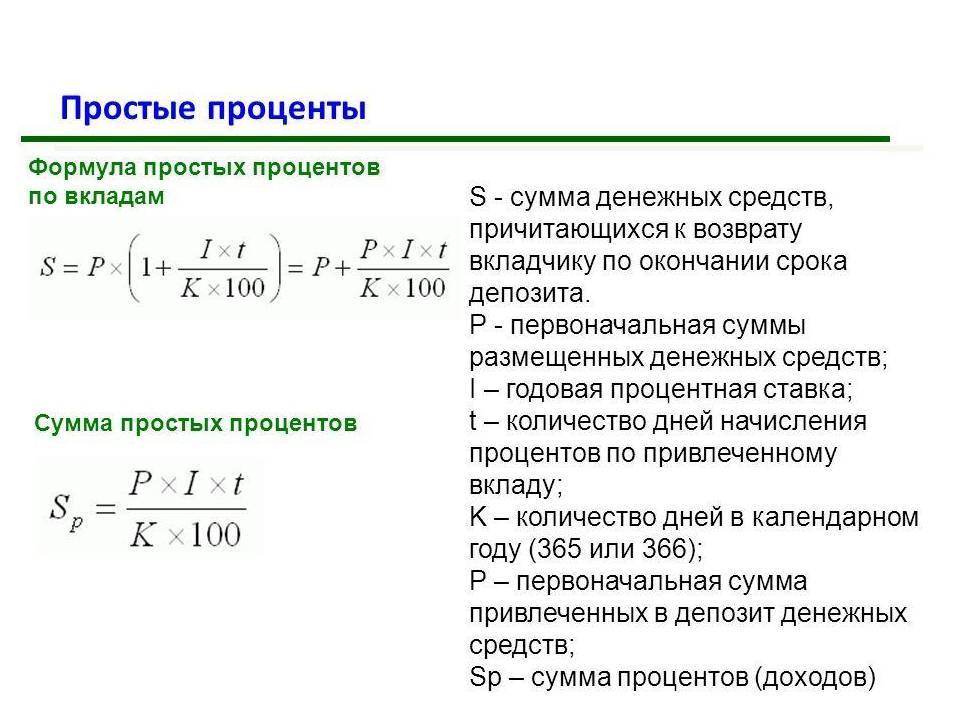

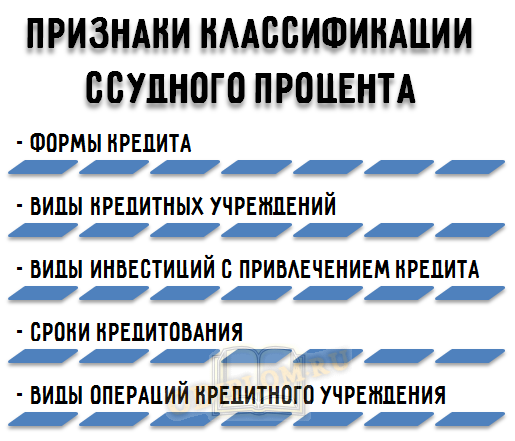

Существуют различные формы ссудного процента, при этом его классификация определяется рядом признаков.

Признаки классификации ссудного процента

В соответствии с этим выделяют следующие формы ссудного процента

Признак классификации | Формы ссудного процента |

|---|---|

Форма кредита | – Коммерческий процент, – Банковский процент, – Потребительский процент, – Процент по лизинговым сделкам, – Процент по государственному кредиту. |

Вид кредитного учреждения | – Учетный процент Центрального Банка РФ, – Банковский процент, – Процент по операциям ломбардов. |

Виды инвестиций с привлечением кредитных ресурсов | – Процент по кредитам на инвестиции в оборотные средства, – Процент по кредитам на инвестиции в основные фонды, – Процент по кредитам на инвестиции в ценные бумаги. |

Срок кредитования | – Процент по краткосрочным ссудам, – Процент по среднесрочным ссудам, – Процент по долгосрочным ссудам. |

Виды операций кредитного учреждения | – Депозитный процент, – Вексельный процент, – Учетный процент банка, – Процент по ссудам, – Процент по межбанковским кредитам. |

Все формы ссудного процента имеют единый механизм функционирования.

Схема механизма функционирования ссудного процента

Таким образом, механизм функционирования ссудного процента представляет собой совокупность элементов, посредством которых осуществляется проведение процентной политики, и происходит реализация на практике сущности ссудного процента.

Что такое ссуда

Все мы не раз слышали о ссудах, когда речь заходила о каких-либо долговых обязательствах или кредитах. В чем суть кредита, нам более-менее понятно, а вот что означает термин «ссуда», мы зачастую понимаем весьма поверхностно.

И очень зря, ведь ориентироваться в такого рода терминах, нам, живущим в век прогрессивных технологий и экономических перемен, просто необходимо.

Так давайте поближе узнаем: что такое ссуда, а также выясним, чем же ссуда отличается от займа и кредита.

Что обозначает термин ссуда

Ссуда – это временная передача какой-либо собственности, или денег в пользование, которое осуществляется практически всегда безвозмездно.

Иными словами, ссуда – что-то подобное кредиту, хотя по факту она является доверительным управлением.

Проще говоря: ссуда – это беспроцентный долг или бесплатная аренда чего-либо. Вообще, договор ссуды может исключать возможность начисления процентов, но может и включать, единственное это то, что такие условия являются необязательными, тогда как в договоре по кредиту проценты являются неотъемлемым пунктом.

Поэтому в случае, когда вы у банка берете ссуду, то вы можете не боятся попасть в черные списки, которыми грозят должникам по кредитам.

Ссуда, кредит и займ: в чем их различия

Что такое ссуда мы, в общем, разобрались. Давайте разберемся, что такое кредит?

Предупреждение!

Особенностью займа является то, что существует возможность возврата переданных заемщику предметов или других, аналогичных по стоимости, качеству и состоянию предметов. Так же, как и ссуда, займ не подразумевает никакой оплаты за пользование, но предметом для займа не могут быть уникальные вещи (для ссуды – могут).

Получается, что ссуда – это тот же долг, но только без обязательств и процентов. Кредит – более сложное и объемное понятие, он заключается по договору-оферте, подразумевает обязательства с обеих сторон, всегда имеет установленные сроки выплаты по кредиту, плюс проценты от суммы кредита.

Кроме того ссуда может выделяться работникам от работодателя, если эта возможность прописана в уставе предприятия.

Где и как оформить ссуду?

В банке

Оформляется в любой финансовой организации. Основа для выдачи денег – желание заемщика, пакет документов. Человек должен подтвердить личность паспортом, представить иные документы по требованию банка. Спрашивать справки с места работы, скорее всего, не будут. Сотрудники вправе отследить движения средств на ваших счетах, пластиковых картах.

Но заемщик обязан подтвердить свою платежеспособность. Возможность возврата денег для банка важна. В связи с этим потенциальный заемщик может принести справки о доходах с места работы. А также документы других источников дохода.

Необходимы будут справки о составе семьи. Чем больше проситель имеет иждивенцев, тем дальше от него возможность получения денег.

Получение денег от государства либо юридического лица на безвозмездной основе называется субсидированием.

С места работы

Получить ссуду на месте работы проще. Если данная операция возможна по уставу организации. Вам согласны дать деньги? Подтвердите документально срочную необходимость денег. Нужны средства на операцию жене? Принесите справки из медицинского учреждения от врачей либо из отдела социальной защиты населения.

Отметим, что работодатель зачастую выдает денежную помощь надежным работникам. Чье место сложно заменить.

От государства

Денежная помощь от государства – бонус не для всех. Некоторые слои населения могут рассчитывать на безвозмездное получение жилья, денег. Это сироты, малоимущие и многодетные семьи, бюджетники, военнослужащие.

Подобная помощь действует в рамках поддержки населения. Система тесно связана с крупнейшими банками страны на региональном и федеральном уровнях.

Чтобы получить помощь от государства, придется ждать много лет. На учете, в очередях на бесплатное жилье стоят тысячи семей. Потенциальному просителю придется собрать необходимые документы, встать в эту очередь и ждать.

Взяв целевой кредит, многие заемщики радуются приобретению жилья.

Возможность заполнить годовую налоговую декларацию.

Согласно заключаемому между арендодателем и арендатором.

Покупка или обмен городской квартиры, строительство загородного.

Чтобы разнообразить услуги, банки разрабатывают для клиентов множество.

Наиболее распространенный вид кредитования – ипотека. Это возможность молодых.

Арестом имущества должника занимаются сотрудники ФССП (федеральной.

Думаете, кто-то на самом деле любит экономить? Нет, нет и еще.

Декларацию по НДФЛ регулирующие органы стараются максимально упростить, чтобы.

Текучка персонала является весьма неблагоприятным явлением для руководства компании. Ведь в любом.

Деньги нужны всем и всегда. Есть очень действенный способ привлечь их в.

Не все заемщики в состоянии справиться со своей долговой.

Процедура оформления

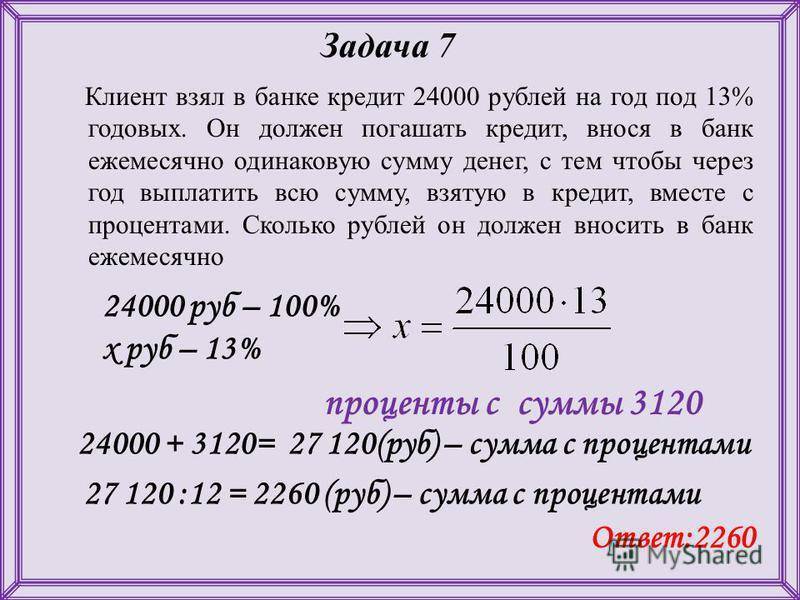

Если заемщик определился с типом кредита и банком для его получения, можно приступать к оформлению. Точный регламент зависит от условий по кредиту в конкретном учреждении. Общий регламент включает следующие этапы.

Шаг №1 – первичное обращение в банк. Сотрудник банка консультирует по продуктам, потенциальный заемщик заполняет анкету и получает список необходимых документов для принятия заявления в работу.

Шаг №2 – сбор гражданином пакета подтверждающих бумаг. У большинства финансистов он включает:

- ксерокопия паспорта с информацией о личности заемщика, постоянной регистрации;

- справку с места работы о стаже и доходах (2-НДФЛ);

- ксерокопию трудовой книжки;

- при ипотеке или займе на ИЖС – сведения о семейном положении, согласие супруга на займ, его личные данные;

- если кредит выдается под поручительство, эти лица также предоставляют свои паспорта и справки о трудовом стаже и среднем доходе. В некоторых случая необходимо поручение официального супруга.

Шаг №3 – направление документов, заявления и анкеты на рассмотрение в центральный офис кредитора. На проверку документов и принятие окончательного решения уходит в среднем 3—5 рабочих дней.

При одобрении кредита заемщик посещает представительство банка по месту постоянной регистрации. Здесь подписывается кредитный договор и сопутствующие ему документы. К примеру, закладная, договор страхования залогового объекта, жизни и здоровья заемщика. Перед фиксацией кредитных отношений с банком нужно обязательно прочесть договор «от корки до корки». Банки любят совершенно невыгодные для клиента условия прописывать мелким шрифтом.

Три главных причины отказа

- Заявление неминуемо «завернут» при испорченной кредитной истории. Многочисленные продолжительные просрочки, судебные взыскания долга сводят шансы к нулю.

- Также банки отрицательно воспринимают реструктуризацию займов в прошлом или оформление новых кредитов на погашение уже действующих. Заявку, вероятно, одобрят, но проценты будут высоки, а срок кредитования «урезан».

- Кредитор проверяет не только по своим базам. Сейчас сканируются данные службы судебных приставов, налоговой инспекции и жилищных управляющих компаний. Открытые дела в ФССП, налоговые и коммунальные задолженности могут стать причиной отказа в ссудном кредитовании.

Для того чтобы получить более выгодные условия можно:

Получение ссуды

Изначально открыть счет в выбранном банковском учреждении, то есть отношение специалистов станет наиболее лояльным;

В момент переговоров с работниками кредитной компании необходимо проявить всю компетентность, применяя аналогичный язык;

В обязательном порядке нужно держать в голове план по заработку денежных средств на ближайшие три года, который будет демонстрировать надежность клиента;

Желая получить моментальный заем, лучше обращать внимание на более мелкие учреждения, так как они не настолько бюрократизированы и медлительны, по сравнению с крупными кредитными компаниями.

Как получить ссуду на наиболее выгодных условиях

Если все-таки необходимость в дополнительных денежных средствах неизбежна, то, как получить кредит на более выгодных условиях? Как сэкономить на переплате банку годовой процентной ставки? Есть ли смысл платить больше?

Во-первых, сначала можно открыть счет в банковском учреждении, которое было выбрано для получения ссуды. То есть отношение сотрудников банка будет более лояльным. Во-вторых, во время беседы с кредитными специалистами компании нужно проявить компетентность, используя подобный язык. В-третьих, обязательно необходимо иметь в уме план заработка денег на ближайшие несколько лет, который продемонстрирует надежность заемщика

В-четвертых, чтобы легко получить желаемую ссуду, лучше обратить внимание на мелкие финансовые компании, поскольку они не столь бюрократизированы, в сравнении с большими кредитными организациями

Итак, прежде чем взять ссуду, заем или кредит, необходимо быть теоретически подкованным в этом вопросе во избежание лишних хлопот и ненужных затрат. Если не только знать, что ссуда – это кредит, но и владеть информацией о ней, можно получить ее быстро и практически бесплатно, сэкономив на переплате сумасшедших банковских процентов, и без траты личного времени.

Что такое банковская ссуда? Сегодня, банки пытаются сделать все, чтобы привлечь клиентов. Различные предложения, процентные ставки, кредиты.

Скорее всего, для многих такое понятие как ссуда, уже известно.

Однако иногда это понятие трактуется не совсем верно. Давайте разбираться.

Кому могут быть предоставлены бюджетные кредиты: особенности получения

Что такое бюджетные кредиты: понятие и суть займов. Основные виды бюджетных кредитов в России. Источники финансирования бюджетных кредитов. Кто может получить бюджетный кредит: правила предоставления и условия погашения займа, читайте на crediti-bez-problem.ru

Сущность и функции бюджетных кредитов

Бюджетным кредитом называют средства, предоставляемые юрлицам либо иному бюджету при условии их возврата или возмещения. Подобного рода кредитные отношения регулируются Бюджетным Кодексом РФ (действует с 01.01.2000 года).

Основной задачей займов бюджетного вида является централизованное перераспределение финансов в стране.

Подобное кредитование характеризуется тремя функциями:

- Фискальной.

- Регулирующей.

- Контролирующей.

Бюджетный кредит способен:

- Финансировать бюджетный дефицит.

- Выровнять уровень условий жизни россиян с точки зрения социально-экономического вектора.

- Отрегулировать экономическое функционирование регионов.

- Поддержать муниципальные образования в аспекте решения различных задач (социальных, экономических).

- Оказать содействие приоритетным экономическим секторам и видам деятельности.

Таким образом, еще одной функцией бюджетного кредита является стимулирование (сдерживание) экономического развития. В Российской Федерации подобная форма кредитования применяется не так давно – после перехода экономики страны к рыночным принципам.

На какие цели предоставляются бюджетные кредиты?

Бюджет утверждается с учетом определенных целей, соответственно в него изначально предусматриваются определенные статьи кредитования. Поэтому бюджетные займы относят к целевым средствам.

Получив подобный кредит субъект РФ имеет право:

- Частично перекрыть бюджетный дефицит.

- Ликвидировать кассовый разрыв временного характера, возникший в процессе исполнения бюджета.

- Устранить последствия стихийных бедствий или аварий техногенного типа, которые произошли на территории России.

Юридическим лицам без участия зарубежного капитала (российским предприятиям), бюджетное кредитование предоставляется в основном для структурной перестройки производства, его модернизации и так далее.

Какие виды бюджетных кредитов существуют в РФ: отличие муниципальных от государственных

Если говорить о понятии «государственного кредита» (о его сути), то данный термин употребляется в более широком смысле, нежели «бюджетное кредитование»:

- Государство может быть должником (заемщиком), если привлекает средства кредиторов. К таким отношениям на основе соответствующих договоров относят: госзаймы, кредиты, полученные от кредитных организаций, зарубежных государств, международных организаций.

- Государство может являться кредитором – предоставлять средства из бюджета с условием возврата. То есть выдавать бюджетные кредиты субъектам РФ, предоставлять займы другим странам, юрлицам и так далее.

Правильней рассматривать бюджетное кредитование как особую разновидность госкредитов. Различают несколько видов бюджетных займов.

Они предназначены для разных просителей:

- Юридических лиц, не имеющих статуса госпредприятия или организации муниципального значения.

- Государственных либо муниципальных учреждений (предприятий).

- Разноуровневых бюджетов из бюджетной системы России.

- Иностранных юрлиц.

Как отмечалось выше, бюджетное кредитование доступно:

- Субъектам РФ.

- Муниципальным образованиям.

- Юридическим лицам.

Кредитование происходит на договорной основе с учетом законодательных документов:

- Гражданского законодательства РФ.

- Бюджетного Кодекса (прочих решений), где прописаны условия подобного кредитования.

Основное требование при выдаче кредита бюджетного вида к бюджетным учреждениям – отсутствие финансового долга по отношению к соответствующему бюджету. Оно применимо и к юридическим лицам. Однако добавляется еще одно – отсутствие задолженности по бюджетным выплатам, то есть не должно быть долгов перед бюджетной системой РФ. Исключение составляет реструктуризация задолженности. Если рассматривается кредитование зарубежных юрлиц, то они могут претендовать на целевой вид валютного займа.

Раскрытие понятия ссуды

Ссуда — договор безвозмездного пользования, по которому одна сторона передает на определенный срок другой стороне вещь или имущество. Вторая сторона обязуется вернуть их в виде, предусмотренном договором. Ссудодатель — сторона, передающая вещь или имущество в пользование. Ссудополучатель — сторона, получающая вещь или имущество во временное пользование.

Состояние вещи, в котором она возвращается после завершения срока действия договора, согласовывается сторонами. Это может быть ее первоначальное состояние, либо с учетом естественного износа.

Термин «банковская ссуда» — неофициальный и неверный, так как не применяется ни одной кредитной организацией страны. Под ним понимается самый обычный кредит, который можно оформить в любом банке. Но кредит не является ссудой, а ссуда — не является кредитом, и смешивать эти понятия нельзя.

Основные признаки договора ссуды

Суть договора ссуды заключается в его безвозмездном характере. То есть, вещь или имущество передаются бесплатно. При этом ссуду часто путают с договором хранения. Разница заключается в следующем:

- Хранение бывает возмездным — за услугу одна сторона уплачивает другой стороне определенную стоимость.

- Договор хранения не предусматривает пользование вещью, а ссуда — предусматривает обязательно.

Отличие ссуды от кредита и займа кроется в формулировке статьи 689 ГК РФ: ссуда имеет безвозмездный характер и выдается только в вещественном виде. Заблуждение отдельных граждан заключается в том, что они отождествляют понятия ссуды и кредита, хотя между ними нет ничего общего.

Предмет договора ссуды в российском законодательстве

В российской практике предметом ссуды не могут быть деньги, что отмечено в нормах ГК РФ. Оформляя ссуду, одна сторона получает а пользование определенную вещь или имущество. Соответственно, предметом договора могут выступать:

- Земельные участки (иные обособленные объекты природного пользования).

- Предприятия.

- Здания и сооружения.

- Оборудование и специальная техника.

- Транспортные средства.

В законе отмечено, что предметом соглашения могут быть любые вещи, которые в процессе использования их ссудополучателем не теряют своих натуральных свойств. Такие вещи принято называть непотребляемыми — то есть, их натуральных свойств не становится меньше.

При этом на законодательном уровне оборот некоторых вещей в качестве предметов ссуды может быть ограничен. Подобное часто встречается, когда предметом ссуды выступают земельные участки и другие обособленные природные ресурсы.

Передаваемая по договору ссуды вещь должна быть снабжена всеми сопутствующими документами: технический паспорт, инструкции, пояснения к использованию. Договором может предусматриваться перечень сопутствующих документов.

Прекращение договора ссуды

Законом и договором предусматривается несколько оснований, по которым ссудные отношения между сторонами прекращаются. По инициативе ссудодателя соглашение прекращается в следующих случаях:

- Имущество используется вразрез с условиями договора, либо не по назначению.

- Ссудополучатель не выполняет обязанности по содержанию имущества и поддержанию его в исправном состоянии — при значительном ухудшении состояния вещи.

- Ссудополучатель передал имущество в пользование третьим лицам, не заручившись разрешением собственника.

Договор может быть расторгнут и по инициативе ссудополучателя. Самое частое основание — не передача или несвоевременная передача имущества в безвозмездное пользование. Также отношения прекращаются, если использование вещи или имущества становится невозможным ввиду технической неисправности. И наконец, если ссудополучатель узнает о правах на имущество третьих лиц, он вправе заявить на досрочное расторжение договора.

Особенности ссуды в банке

Каждое финансовое учреждение вправе устанавливать свои правила предоставления займов. Однако все они обязаны соблюдать общие законодательные меры среди финансистов. Вся деятельность любой финансовой организации обязательно контролируется Центробанком на предмет законности требований к заемщикам и соблюдения правил выдачи ссудных средств. Условия получения ссуды в любом банке приблизительно одинаковы, отличие составляет стоимость услуг и дополнительных комиссий за обслуживание в процессе выплаты заемных средств.

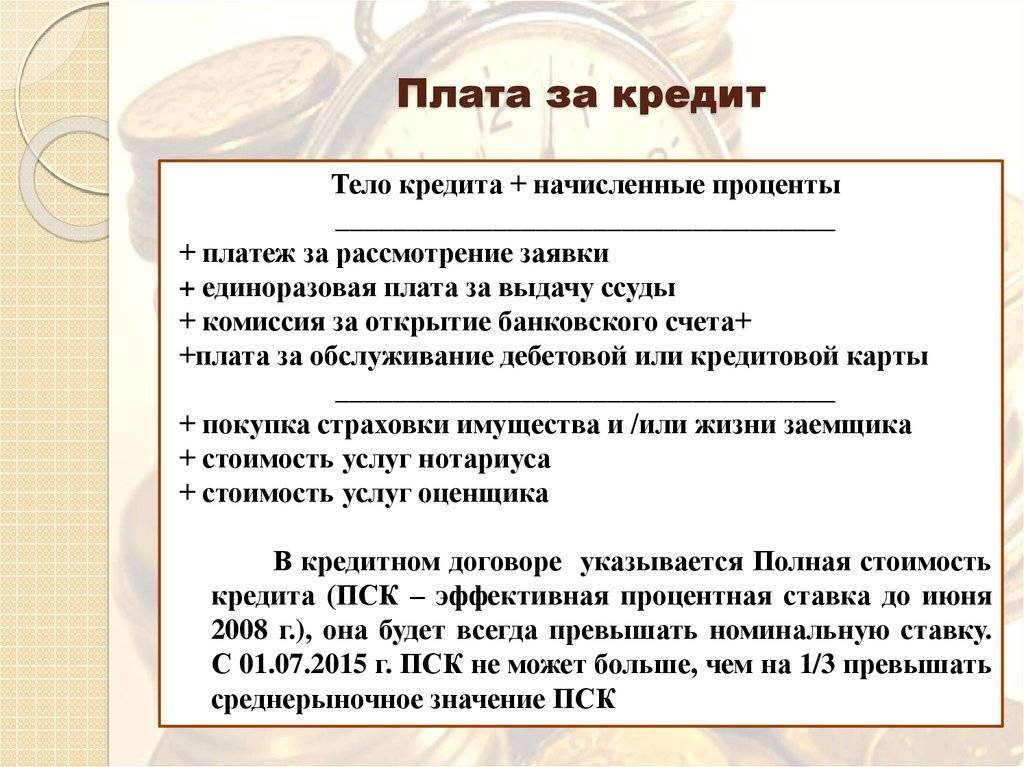

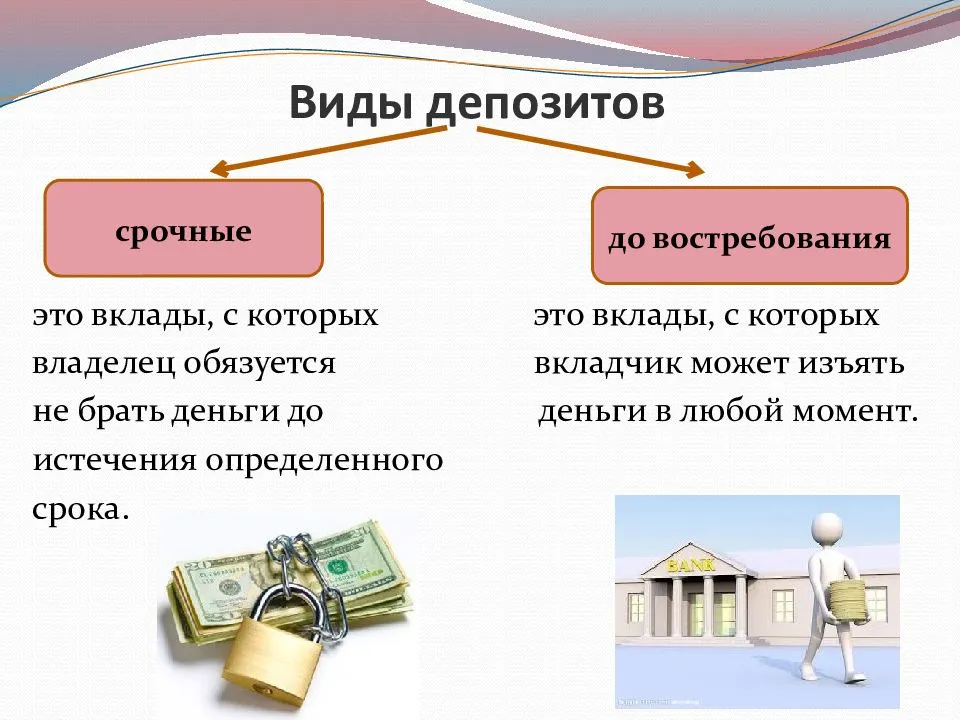

Отличительные особенности банковских ссуд следующие:

- Обязательная плата за пользование денежными средствами в виде процентов и комиссий за обслуживание счета;

- Сумма запрашиваемых средств ( в основном ссуды оформляются на крупные суммы денег, поскольку небольшие суммы банковский специалист предложит оформить как кредитную карту или потребительский);

- Срок пользования для ссуд в среднем устанавливается от одного года до трех лет (однако иногда оформляются и долгосрочные ссудные отношения, если это приобретение недвижимости или другого дорогостоящего имущества);

- Гарантийное обеспечение возвратности – получить крупную сумму кредитных средств представляется возможным исключительно под определенное обеспечение. Таким образом банк уменьшает риск невозврата своих финансовых активов. При возникновении у клиента неблагоприятных обстоятельств банк будет вынужден реализовать предмет залога для покрытия убытков.

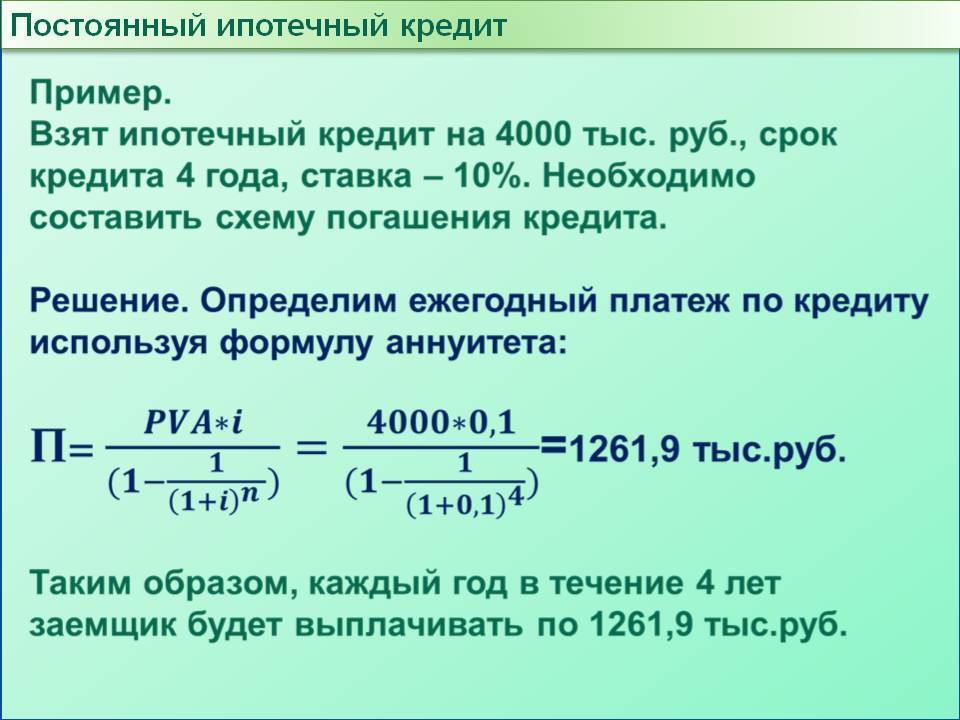

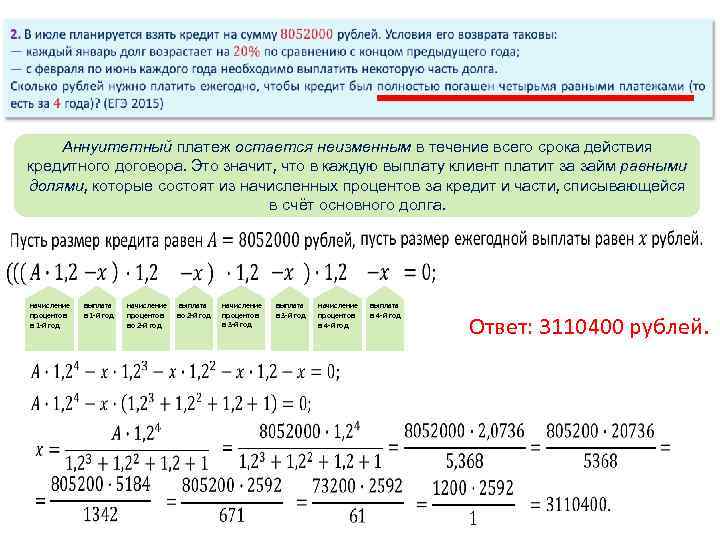

Для расчетов между банком и заемщиком устанавливается определенный график платежей, который клиент должен вносить на регулярной основе. Существует два вида графиков погашения кредитной задолженности. При стандартном графике сумма платежа постепенно уменьшается со временем, поскольку проценты начисляются на остаток задолженности.

Аннуитетный график предусматривает одинаковые платежи на протяжении всего срока кредитования. График утверждается кредитным комитетом исходя из дохода клиента, ведь при стандартном графике первые платежи достаточно ощутимые для бюджета семьи.

Заключение

Ссуда – заём, который одно лицо предоставляет другому лицу на индивидуальных условиях. Ссуды бывают безвозмездными, банковскими, частными, с залогом и без. Частный случай ссуды – банковский кредит с процентной ставкой и фиксированным сроком возврата.

Сегодня часто можно встретить ошибочное мнение, что кредит и ссуда являются одним и тем же. На самом деле и кредит, и ссуда, и заем являются взаимоотношениями между кредитором и заемщиком, в результате которых первый передает второму денежные средства, материальные или другие ценности в пользование.

Однако между этими тремя понятиями существует небольшая разница, которую грамотный человек должен четко уяснить. Итак, слово кредит пришло к нам из латинского языка и означает буквально «ссуда». Но для того, чтобы слово не переводилось при помощи себя же, были введены различия между этими понятиями.

Кредит – это взаимоотношения между заемщиком и кредитором, в процессе которых заемщику передается для использования в своих целях денежные средства. Обязательным условием существования кредита является присутствие процентов по кредиту, то ест платы за его использование на протяжении определенного отрезка времени. Нет процентов – это не кредит.

Ссуда же обладает несколько иным определением. Ссуда – это безвозмездная передача в руки заемщика некоего имущества для временного пользования. Ссуда предполагает, что возвратиться к своему первоначальному хозяину должна именно та вещь, которая бралась, то есть не деньги за нее, не аналогичная вещь, а именно первоначальная.

Также особенностью ссуды является необязательное наличие платы за использование. Иными словами плата, или проценты, присутствовать могут, но не обязаны. Часто можно услышать, как человек «оформил в банке ссуду». Это выражение в корне неверно, так как банк не может оформить ссуду, он может лишь выдать кредит и потребовать за его использование оплату.

Однако действующее законодательство регламентирует ссуду как безвозмездное пользование той или иной вещью, и единственное условие, которое здесь должно соблюдаться – это возврат предмета ссудного договора в срок и в надлежащем состоянии.

Подобные отношения нередко встречаются среди работодателей и их работников, когда работник просит у работодателя ссуду в случае нужды в дополнительных денежных средствах.

Итак, мы выяснили, что у кредита и ссуды есть только одно общее определение – и кредит, и ссуду необходимо вернуть, и притом вовремя. Но в остальном, хоть эти понятия и стоят рядом, но имеют категорические различия.