Тема 5. Фискальная политика государства в условиях рынка

3.5.1. Понятие и содержание фискальной политики. Типы и инструменты фискальной политики

Фискальная политика – это политика, которая предполагает использование

возможностей правительства: взимать налоги и расходовать средства

государственного бюджета для регулирования уровня в условиях деловой активности

и решение различных социальных задач.

Это политика государства в области государственных расходов и

налогов.

Эту политику проводят законодательные органы власти,

т.к. они контролируют налогообложение и государственный бюджет.

Основные цели фискальной политики:

1.

Сглаживание

колебаний экономического цикла.

2.

Стабилизация

темпов экономического роста.

3.

Достижение

высокого уровня занятости.

4.

Снижение

темпов инфляции.

Основные инструменты:

1.

Государственные

расходы.

2.

Налоги.

Фискальная политика оказывает воздействие на национальную

экономику через товарные рынки. Изменение государственных расходов и налогов

отражается на совокупном спросе и через него влияет на макроэкономические цели.

Главная задача фискальной политики – сбалансированность

макроэкономической системы. В целом, фискальная политика направлена на

сбережение полной занятости и производство неинфляционного валового

национального продукта. Обычно фискальная политика проводится в определении

инструментов дискреционного и недискреционного характера (в виде «фискальной

смеси») и дает максимальный эффект в краткосрочном периоде.

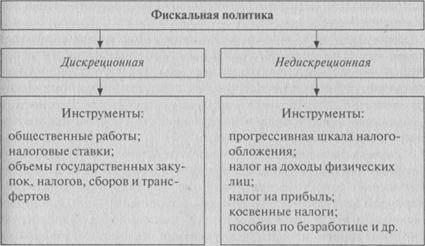

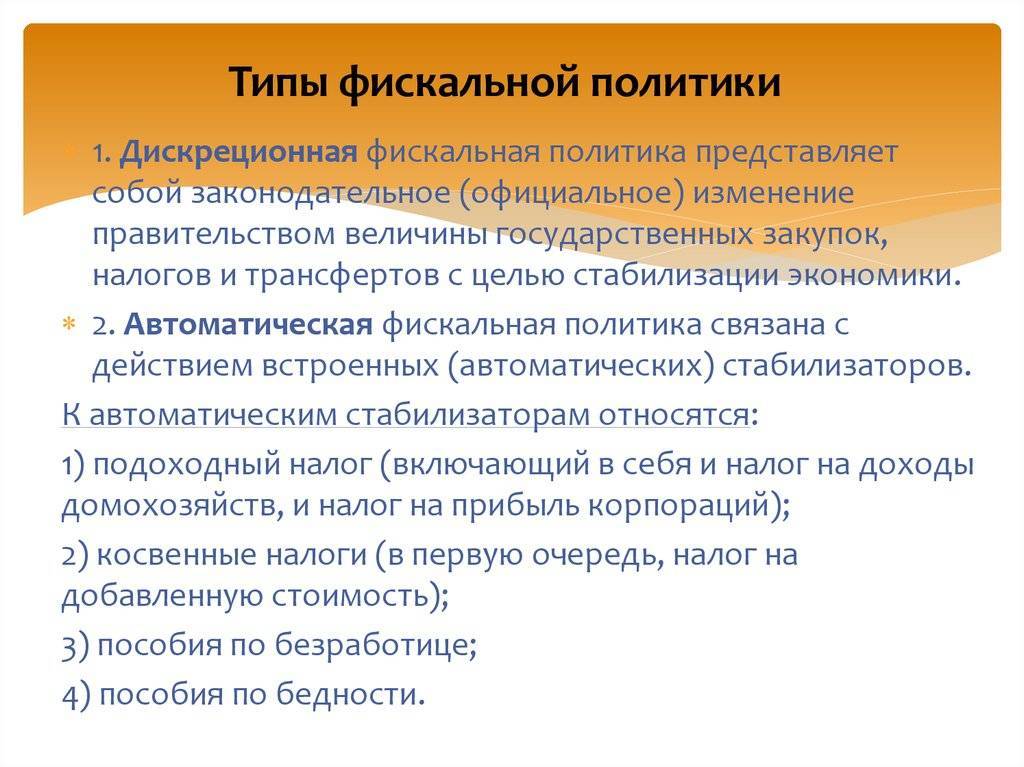

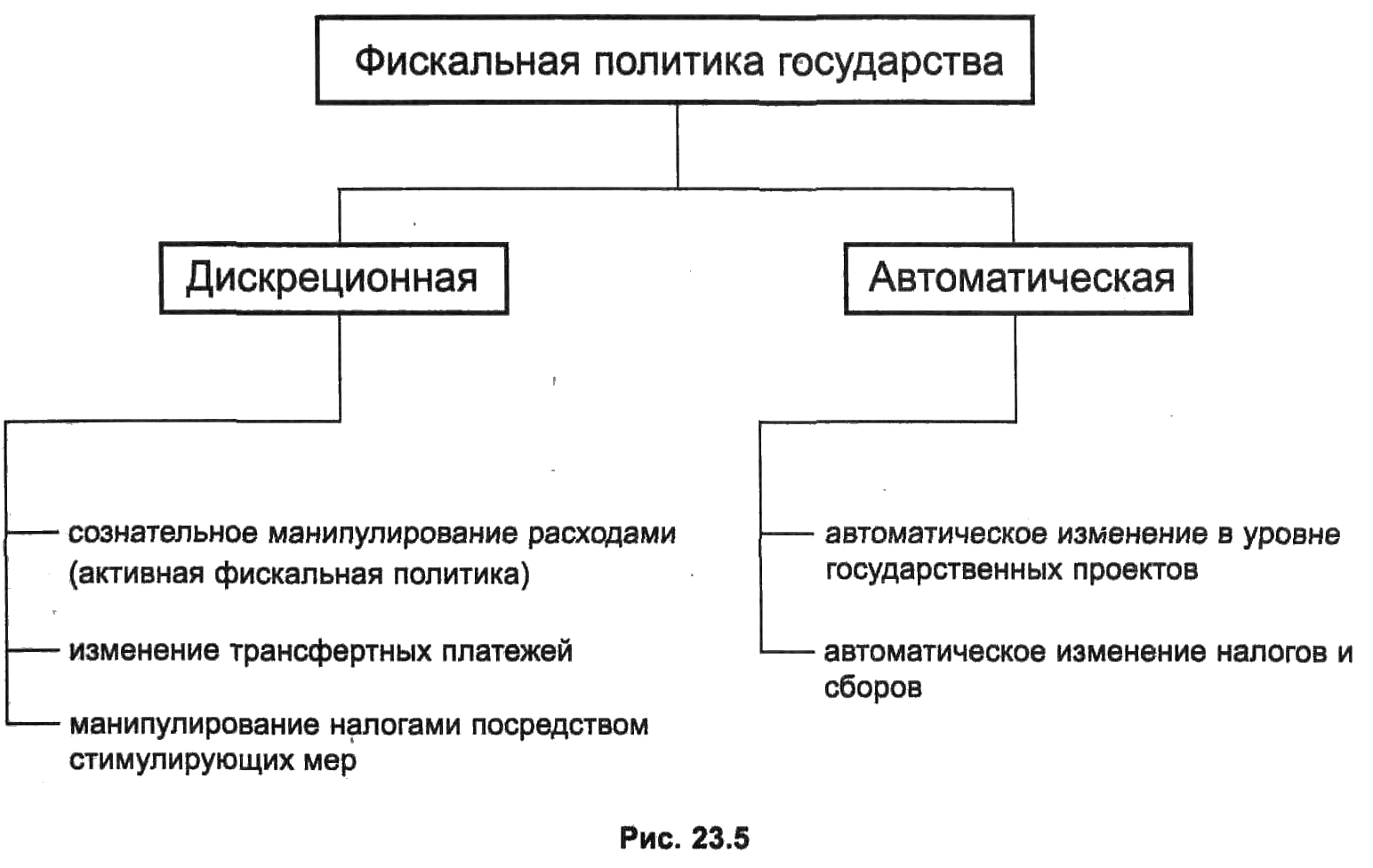

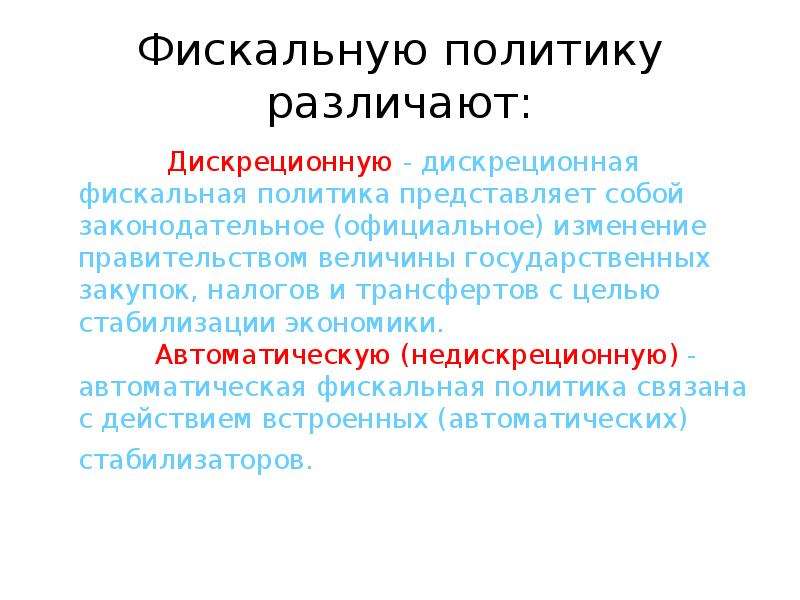

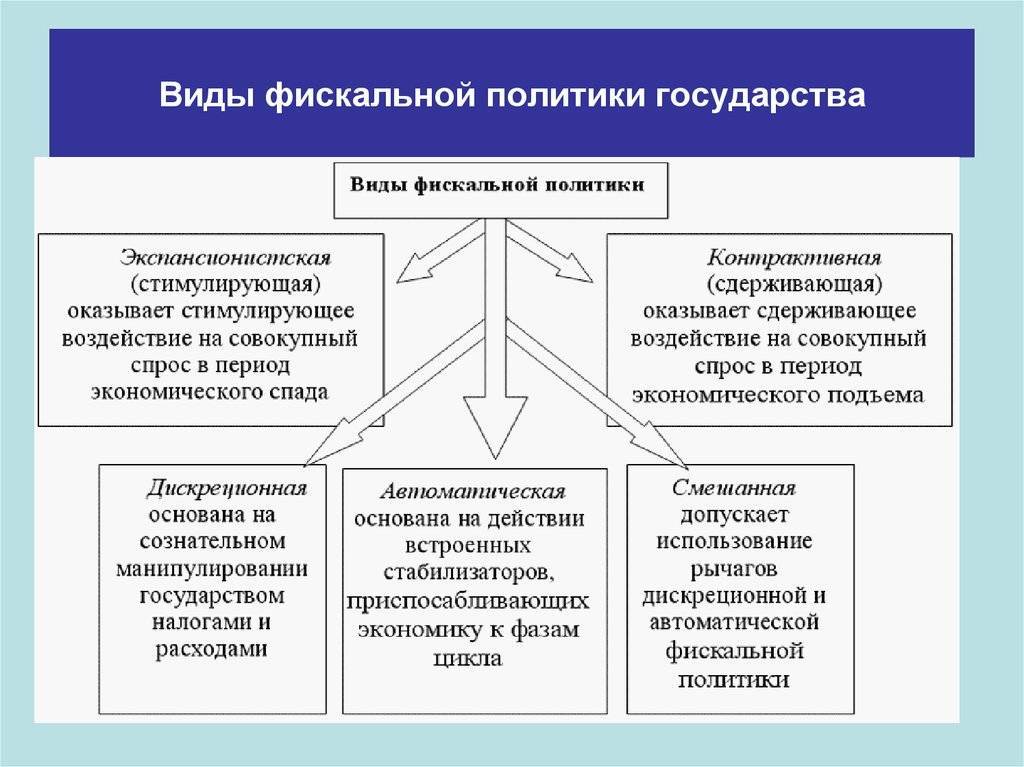

Фискальная политика бывает двух типов:

Дискреционная Это Это Основные 1. 2. 3. Изменение | Политика Основные – – – – |

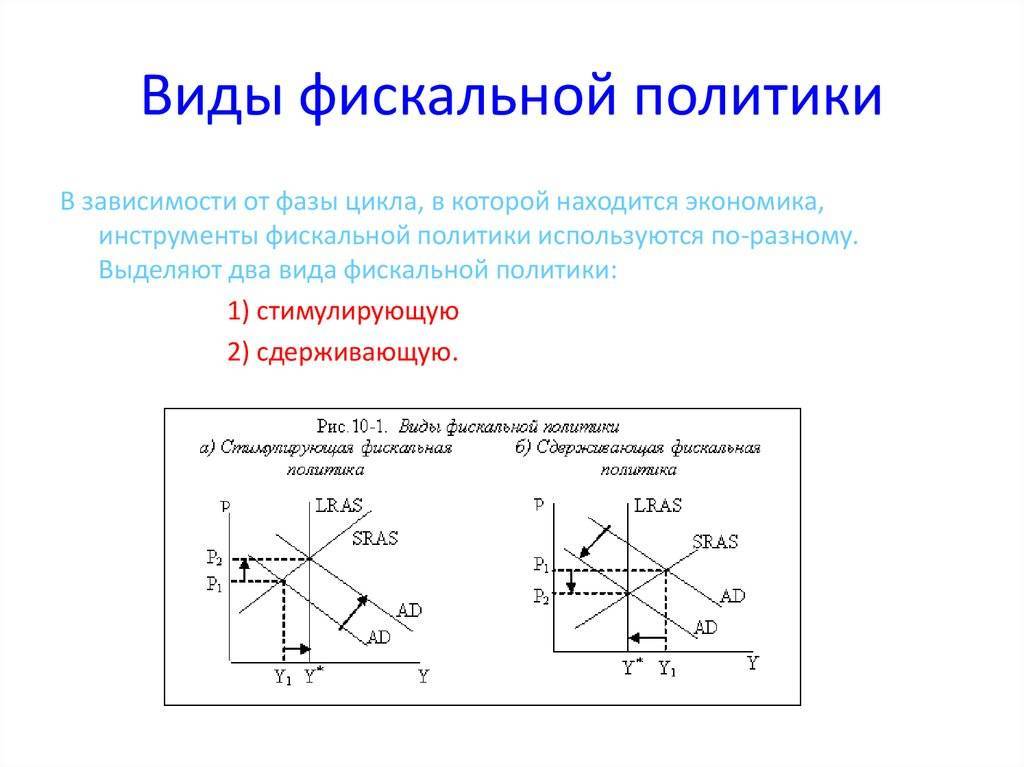

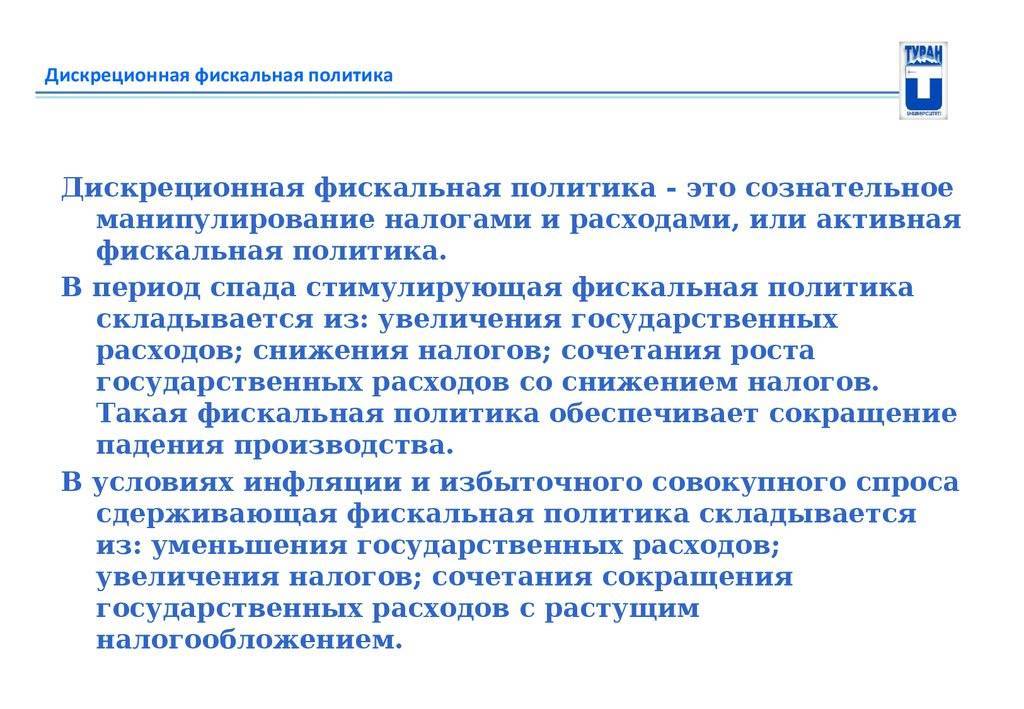

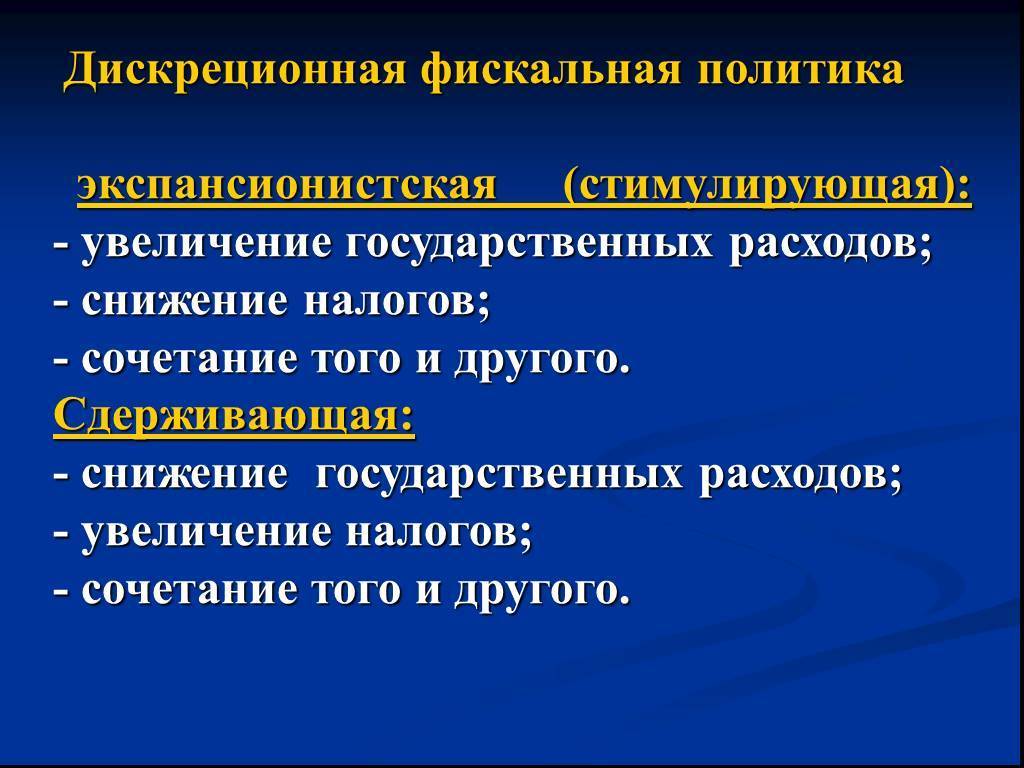

В период спада действует стимулирующая фискальная политика

(фискальная экспансия) – складывается из:

-увеличение государственных расходов;

-уменьшение налогов;

-сочетание роста государственных расходов со снижением

налогов.

Это приводит к дефицитному финансированию, но обеспечивается

сокращение падения производства.

В условиях инфляции сдерживающая политика.

Она называется фискальная рестрикция:

-уменьшение государственных расходов;

-увеличение налогов;

-сочетание сокращения государственных расходов с растущим

налогообложением.

Такая политика ориентируется на положительное сальдо бюджета,

которое вызывает сокращение производства.

Политика встроенных стабилизаторов (пассивная) – экономический механизм,

который автоматически реагирует на изменение экономического положения без необходимости

принятия каких–либо шагов со стороны правительства.

Основные стабилизаторы – изменение налоговых поступлений.

В период экономического подъёма налоговые поступления

автоматически возрастают, что обеспечивает снижение покупательской способности

и сдерживание экономического роста.

В период экономического спада налоговые поступления

сокращаются, и происходит постепенное увеличение покупательной способности,

сдерживает экономический спад.

| Предыдущая |

Преимущества и недостатки фискальной политики

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

К преимуществам фискальной политики можно отнести следующие факторы:

- Эффект мультипликатора. Это фактор, при котором инструменты фискальной политики реализуют мультипликативный эффект влияния на размер и уровень совокупного выпуска.

- Отсутствие задержек. Внешний лаг представляет собой промежуток времени между принятым решением о корректировке политики и возникновением результатов принятых изменений.

- Наличие автоматических стабилизаторов. В силу того, что стабилизаторы уже встроены в фискальную политику, государственным органам не обязательно разрабатывать и принимать меры для того, чтобы стабилизировать экономику. При наличии автоматических стабилизаторов циклические колебания экономики сглаживаются и балансируются без помощи и внешних вмешательств.

К недостаткам фискальной политики можно отнести определенные факторы:

Эффект вытеснения. При этом факторе реализуется процесс увеличения расходов государственного бюджета в период снижения, и сокращение налоговых отчислений, которые приводят к мультипликативному росту совокупного дохода. Это связано с тем, что заемные средства в виде кредитов берут, в основном организации, поэтому удорожание кредитов приводит к снижению частных инвестиций, поэтому сокращается величина выпуска. Такие действия приводят к тому, что определенная часть совокупного объема производства вытесняется в силу уменьшения суммы частных инвестиционных расходов.

Присутствие внутреннего лага. Внутренним лагом считается промежуток времени от возникновения потребности в изменении политики до принятия решения о конкретных изменениях

Обратите внимание, что все зафиксированные решения вступают в силу и начинают реализовываться только с наступлением следующего финансового года. Таким образом, внутренний лаг увеличивается, а за это время ожидания ситуация в экономике государства может кардинально измениться.

Неопределенность

Такой недостаток существует не только у фискальной политики, но и у монетарной политики. А сама неопределенность может касаться следующих аспектов – сложностей с идентификацией ситуации в экономике страны. Во многих случаях экономическую ситуацию в государстве удается верно определить, но даже в этом случае, можно столкнуться со сложностями в определении необходимого уровня увеличения объема государственных закупок.

Дефицитность с денежных средств государственного бюджета. Так как инструментами стимулирующей фискальной системы выступает повышение уровня государственных закупок и объема трансфертов, это означает, что расходы бюджета также увеличатся, но налоговые отчисления уменьшатся, соответственно возникнет ситуация дефицита денежных средств в государственном бюджете. Исходя из этого, можно сказать, что проблема финансирования дефицита государственного бюджета стоит наиболее остро и на данный момент она является одной из наиболее значимых макроэкономических проблем.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Политика расширения

Чтобы проиллюстрировать, как правительство может использовать фискальную политику для воздействия на экономику, рассмотрим экономику, которая переживает рецессию . Правительство может выпустить скидки на налоговые стимулы для увеличения совокупного спроса и стимулирования экономического роста.

Логика этого подхода заключается в том, что, когда люди платят более низкие налоги, у них появляется больше денег, которые они могут потратить или инвестировать, что способствует более высокому спросу. Этот спрос побуждает фирмы нанимать больше, снижая безработицу и более яростно конкурировать за рабочую силу. В свою очередь, это способствует повышению заработной платы и дает потребителям больше доходов, которые они могут тратить и инвестировать. Это благоприятный цикл или цикл положительной обратной связи .

Вместо того, чтобы снижать налоги, правительство может стремиться к экономическому росту за счет увеличения расходов (без соответствующего повышения налогов). Например, за счет строительства большего количества автомагистралей это может увеличить занятость, стимулируя спрос и рост.

Экспансионистская фискальная политика обычно характеризуется дефицитными расходами , когда государственные расходы превышают поступления от налогов и других источников. На практике дефицитные расходы, как правило, являются результатом сочетания снижения налогов и увеличения расходов.

Быстрый факт

Основатель налогово-бюджетной политики Джон Мейнард Кейнс утверждал, что страны могут использовать политику расходов / налогообложения для стабилизации делового цикла и регулирования экономического производства.

Недостатки расширения

Растущий дефицит относится к числу жалоб на экспансионистскую фискальную политику, при этом критики жалуются, что поток государственных красных чернил может сказаться на росте и в конечном итоге создать необходимость в пагубной экономии . Многие экономисты просто оспаривают эффективность экспансионистской фискальной политики, утверждая, что государственные расходы слишком легко вытесняют инвестиции частного сектора.

Политика экспансии также популярна – до опасной степени, говорят некоторые экономисты. Отменить налогово-бюджетные стимулы сложно с политической точки зрения. Независимо от того, имеет ли это желаемый макроэкономический эффект или нет, избирателям нравятся низкие налоги и государственные расходы. Из-за политических стимулов, с которыми сталкиваются лица, определяющие политику, обычно наблюдается постоянный уклон в сторону более или менее постоянных дефицитных расходов, которые можно частично рационализировать как «полезные для экономики».

В конце концов, экономический рост может выйти из-под контроля – рост заработной платы приведет к инфляции и начнут формироваться пузыри активов . Высокая инфляция и риск широкомасштабных дефолтов, когда лопаются долговые пузыри, могут нанести серьезный ущерб экономике, и этот риск, в свою очередь, заставляет правительства (или их центральные банки) менять курс и пытаться «сжать» экономику.

Сдерживающая политика

Перед лицом растущей инфляции и других симптомов экспансии правительство может проводить сдерживающую фискальную политику , возможно, даже до такой степени, чтобы вызвать кратковременную рецессию, чтобы восстановить баланс экономического цикла. Правительство делает это за счет увеличения налогов, сокращения государственных расходов и сокращения заработной платы или рабочих мест в государственном секторе.

Там, где экспансионистская фискальная политика предполагает дефицит, сдерживающая фискальная политика характеризуется профицитом бюджета. Однако эта политика используется редко, так как она крайне непопулярна в политическом отношении. Таким образом, лица, определяющие государственную политику, сталкиваются с серьезной асимметрией в своих стимулах к проведению экспансионистской или сдерживающей фискальной политики. Вместо этого предпочтительным инструментом сдерживания неустойчивого роста обычно является сдерживающая денежно-кредитная политика или повышение процентных ставок и ограничение предложения денег и кредита с целью сдерживания инфляции.

1.3 Виды фискальной политики

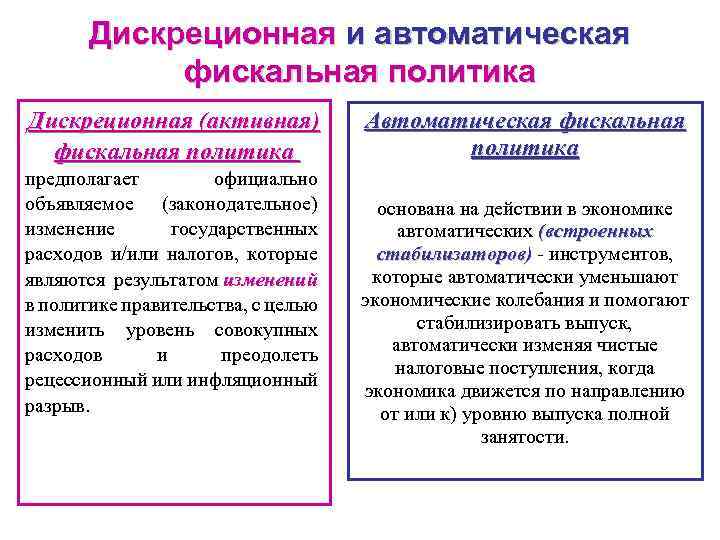

1.3.1.

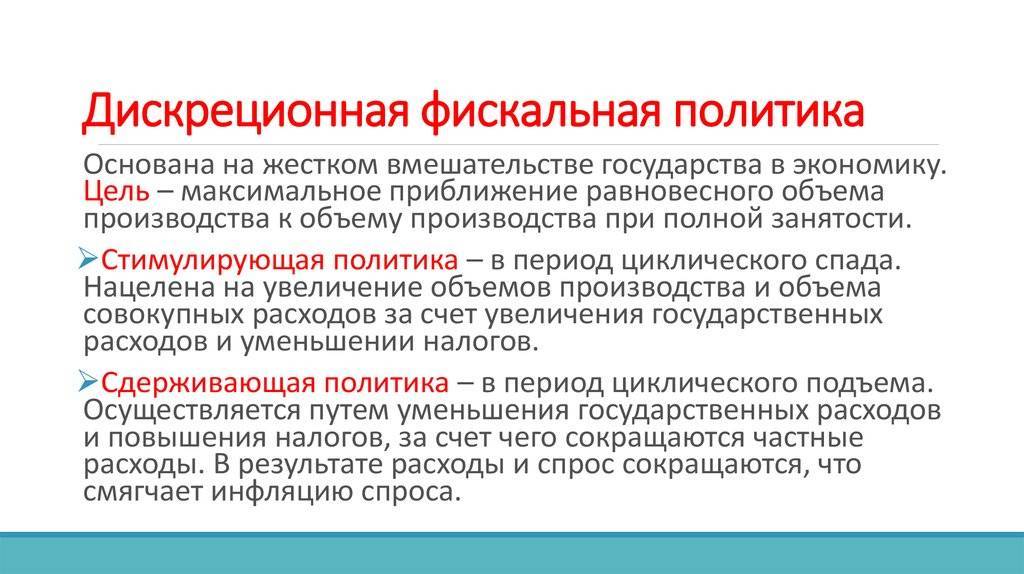

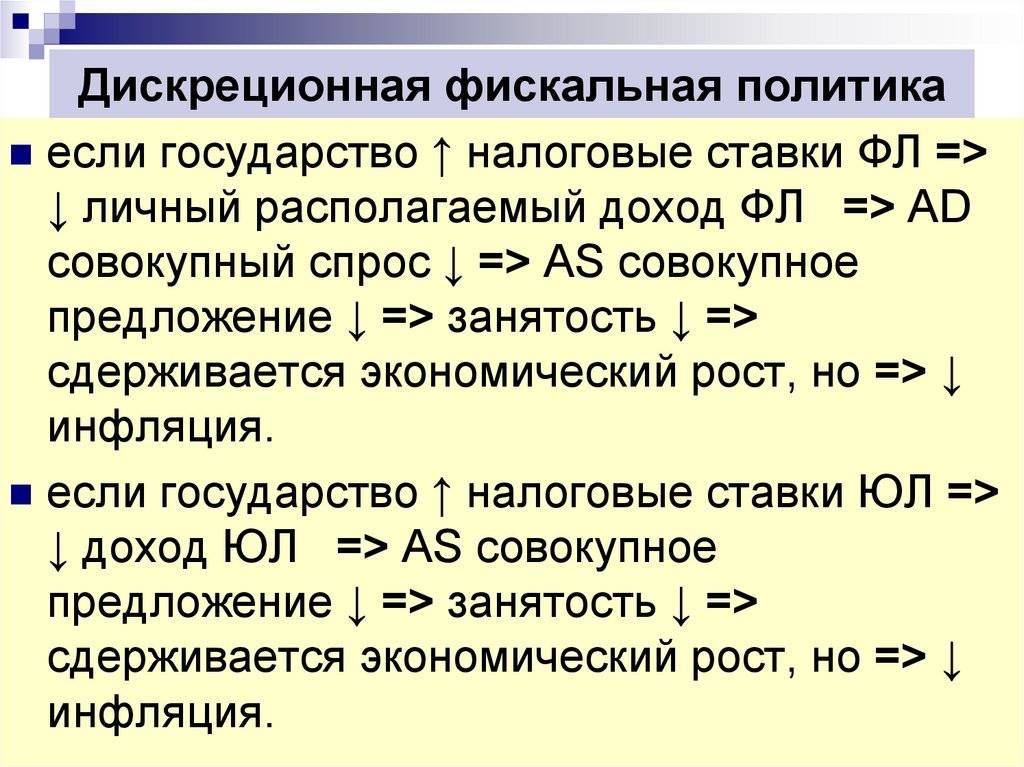

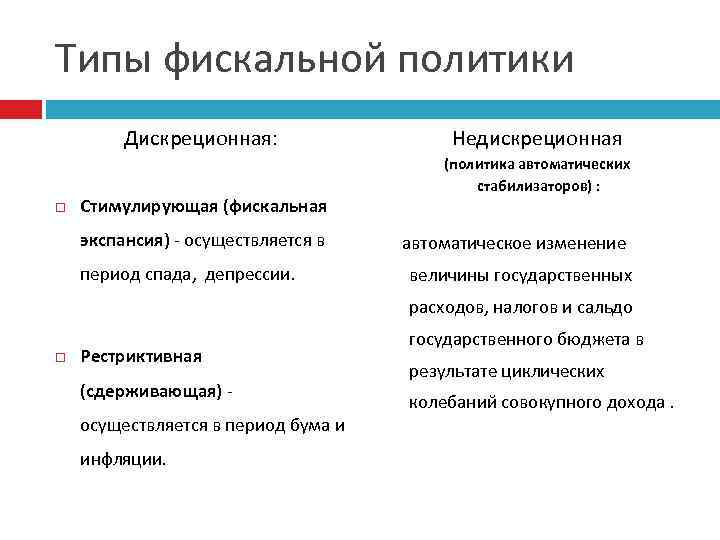

Дискреционная фискальная

политика

Налогово-бюджетная

политика подразделяется на два вида:

дискреционную (гибкую) и недискреционную

(автоматическую).

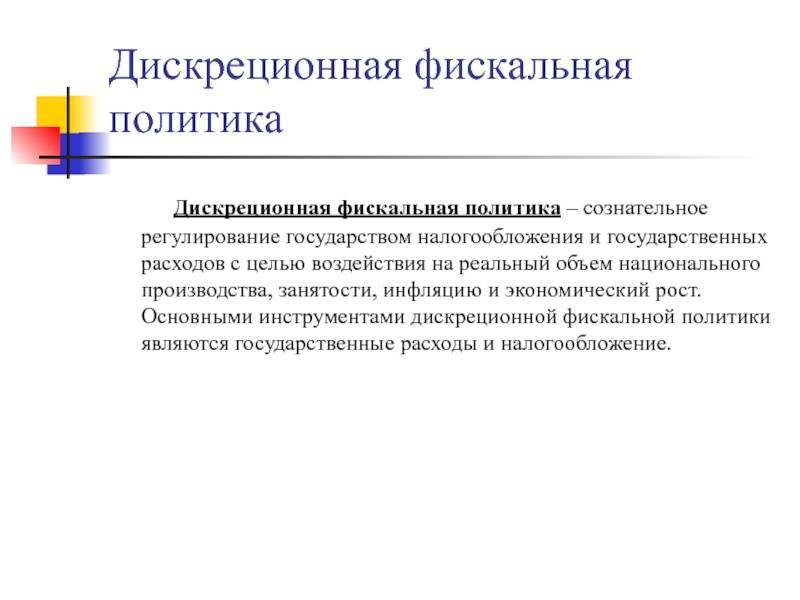

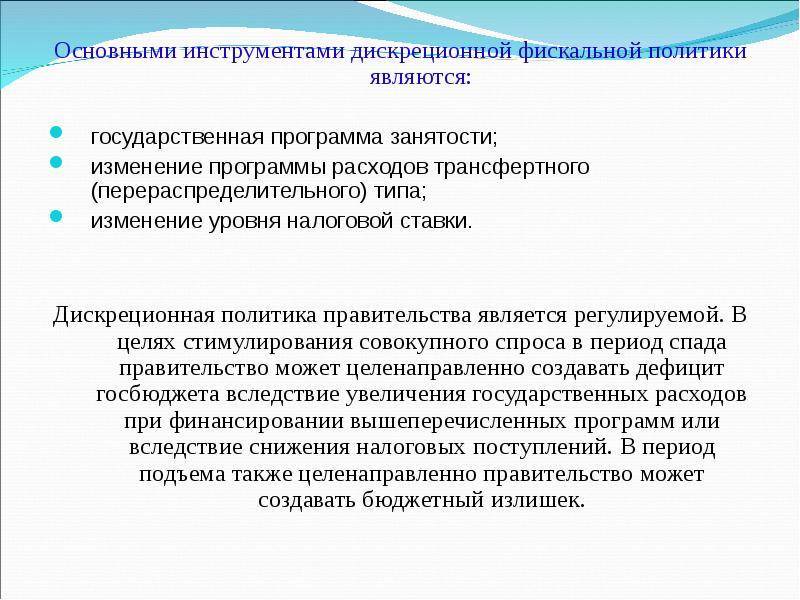

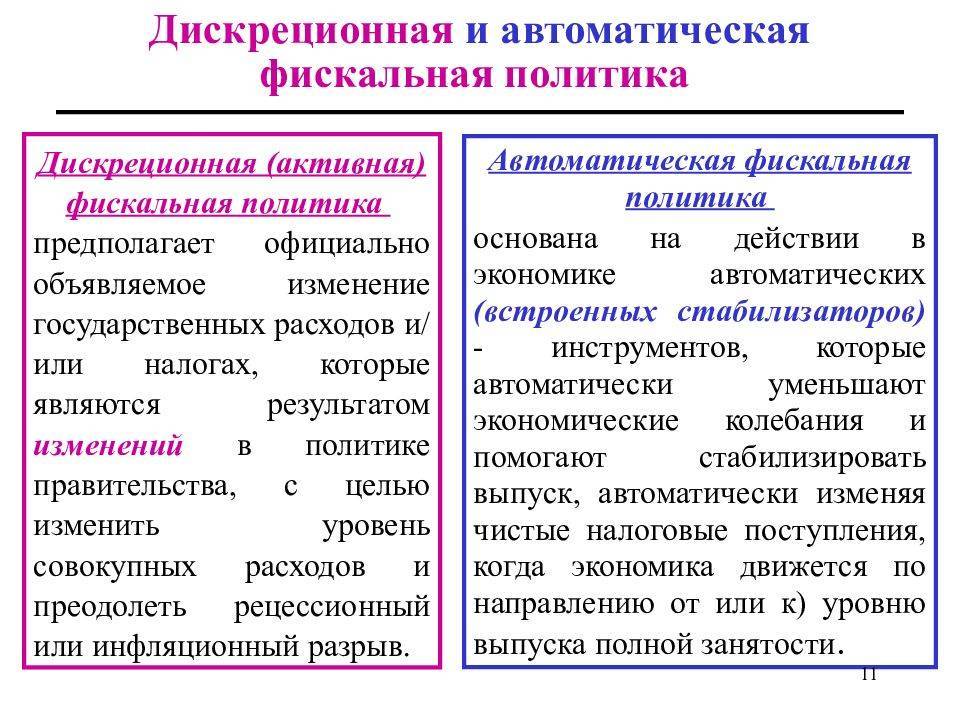

Дискреционная

налогово-бюджетная политика – это

сознательное манипулирование законодательной

властью налогообложением и государственными

расходами с целью воздействия

на уровень экономической активности.

Речь идет о воздействии, оказывающем

влияние на изменения объема производства,

занятости, уровня цен и ускорение экономического

роста

В этом определении важно обратить

внимание на то, что законодательные органы

действуют целенаправленно, принимая

соответствующие законы, касающиеся объема

государственных расходов, ставок налогообложения,

введения новых налогов и т.п

Все эти меры оказывают воздействие

как на совокупный спрос, так

и на совокупное предложение.

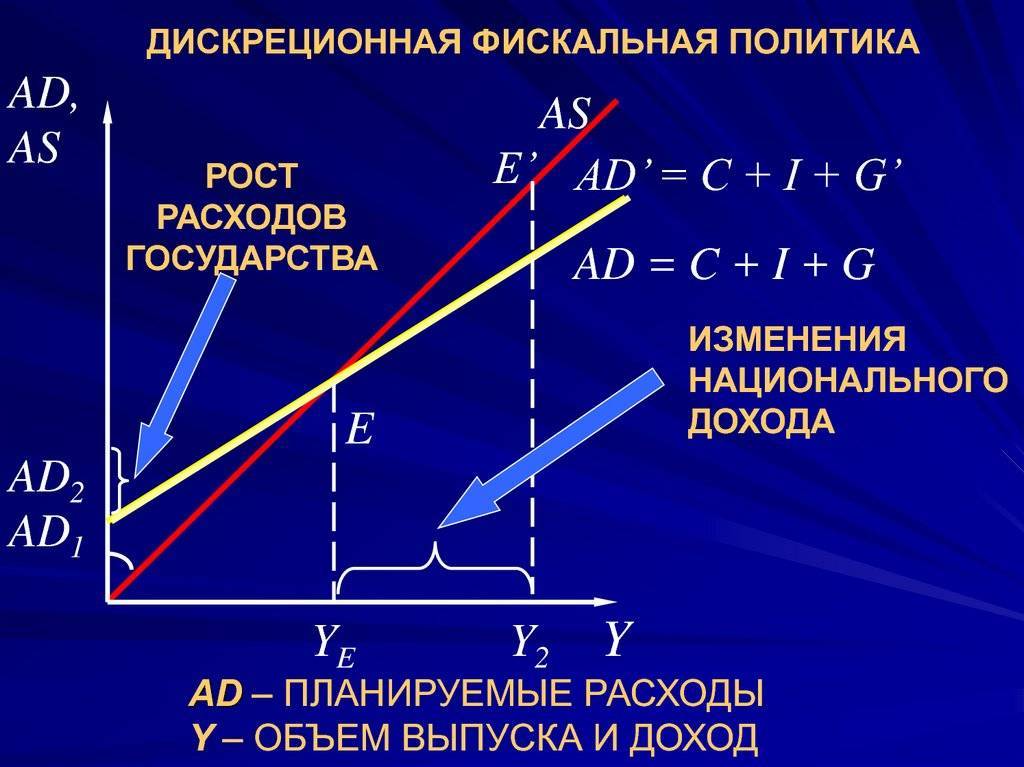

В рамках кейнсианского подхода

дискреционная налогово-бюджетная

политика предусматривает непосредственное

воздействие на совокупные расходы. Изменение

любого из компонентов совокупного спроса,

будь то потребительские расходы, капиталовложения,

государственные расходы, чистый экспорт

(последнее в рамках открытой экономики)

повлекут за собой мультипликативные

эффекты, приводящие к соответствующему

изменению дохода.

Итак,

дискреционная стимулирующая налогово-бюджетная

политика предполагает рост государственных

расходов и/или снижение налоговых ставок.

Напротив, дискреционная сдерживающая

налогово-бюджетная политика предполагает

снижение государственных расходов и/или

рост ставок налогов.

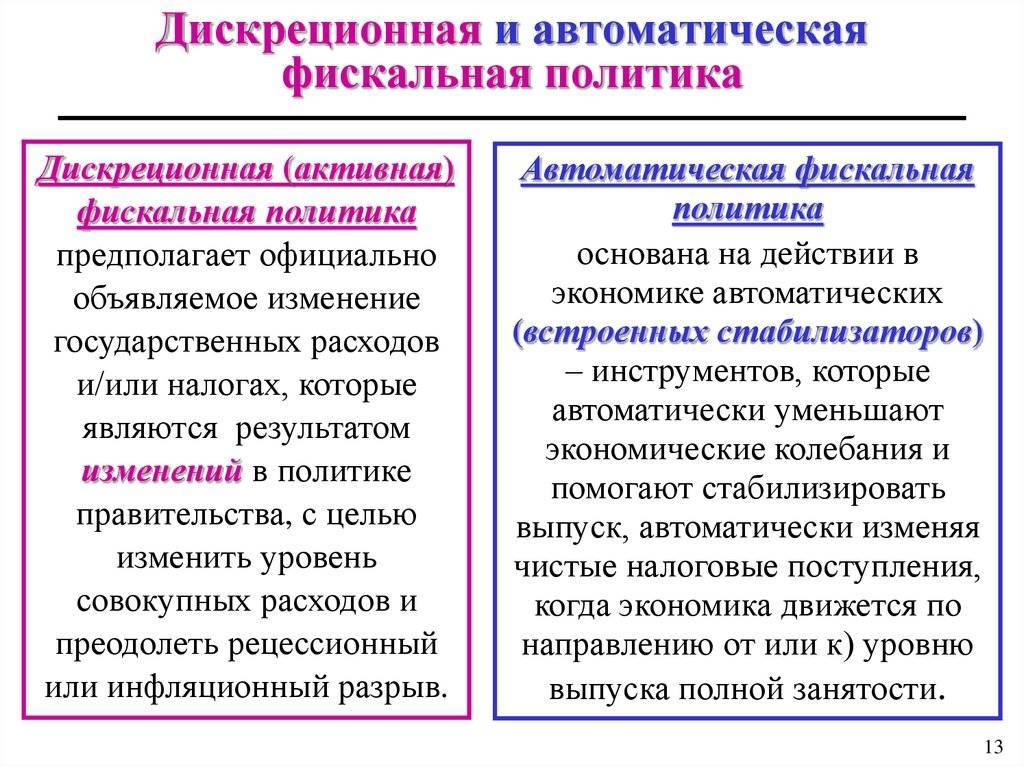

Бюджетно-налоговая политика

Выделяют две формы фискальной политики:

- Дискреционная.

- Недискреционная.

В некоторых источниках недискриционную политику называют автоматической политикой, или политикой встроенных стабилизаторов.

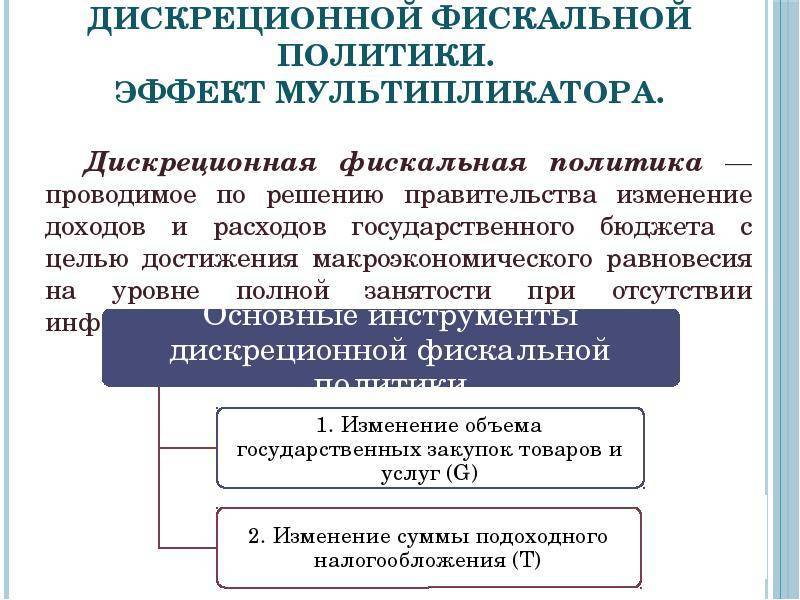

Определение 1

Дискреционная политика – это экономический процесс маневрирования налогами и государственными расходами посредством принятия специфических решений правительства с целью влияния на реальный объём национального производства, уровень занятости и темп инфляции.

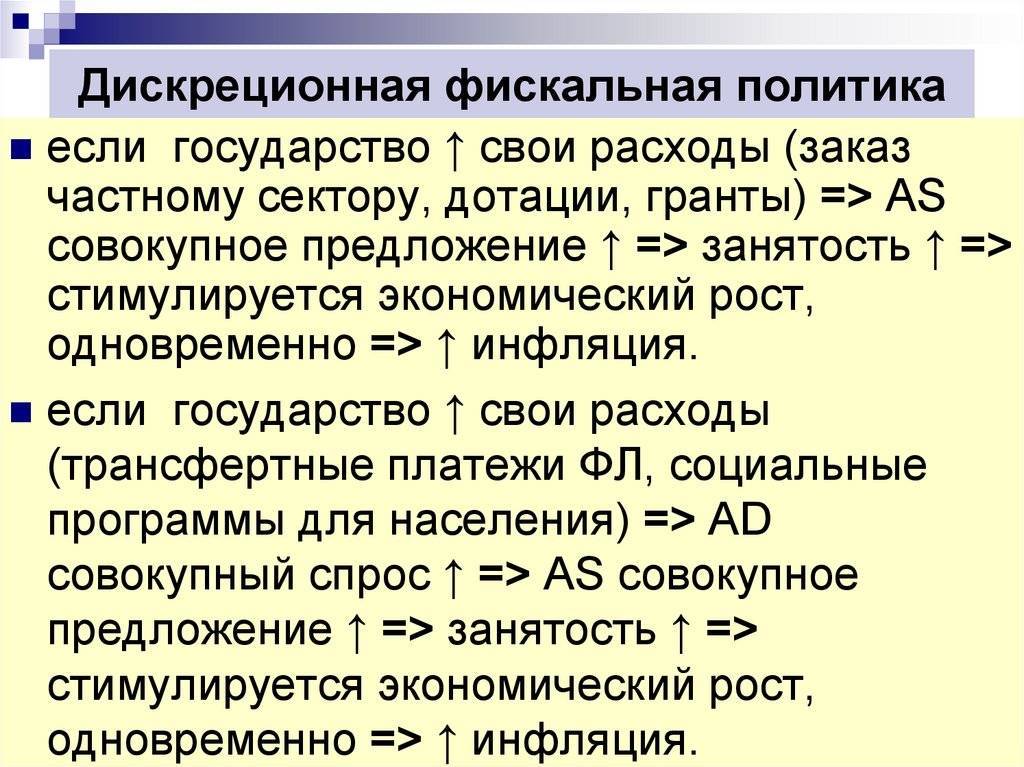

При увеличении государственных расходов без повышения налогов, данный эффект увеличения является аналогичным эффекту от роста инвестиций, т.к. появляется мультипликативное влияние на величину равновесного уровня национального производства. Таким образом, получается, что государственные расходы, подобно инвестициям, не зависят от объёма национального производства и не оказывают влияния на функцию потребления. Увеличение государственных расходов сопровождается бюджетным дефицитом. Государство не имеет иного выхода как идти на дефицитное финансирования, зачастую, для преодоления спада ли депрессии.

Последствия, которые наступают от уменьшения налогов без сокращения государственных расходов влекут за собой мультипликативное влияние на размер национального производства, однако в меньшей степени, чем при увеличении государственных расходов, в том числе бюджетный дефицит, который спровоцирован сокращением налогов.

При сравнении двух случаев уменьшения налогов с точки зрения эффективности влияния на объём национального производства, то первый является более приоритетным. В период спада увеличение государственных расходов в большей степени влияет на антикризисные процессы в экономике, нежели снижение налогов.

Замечание 1

Президент Рузвельт в США предложил “Новый курс” сформировал на кейнсианских рекомендациях, в частности, организацию общественных работ н основе роста государственных расходов с целью борьбы с массовой безработицей. Примечательно, что по своей сути он гораздо более эффективный, нежели попытки сбалансировать бюджет в условиях кризиса.

В Германии такая попытка в период “Великой депрессии” резко ухудшила экономическую ситуацию, что стало причиной возникновения фашизма.

Исследования в области фискальной политики

Современные исследования фискальной политики в отечественной и зарубежной литературе можно свести к шести основным направлениям.

Анализ краткосрочного состояния фискальной политики в стране (акцент на “автоматических стабилизаторах”). До применения какого-либо инструмента фискальной политики следует как можно точнее проанализировать текущее состояние финансов в стране. Наиболее подходящими индикаторами такого состояния являются текущий, структурный (циклически нейтральный), а в некоторых случаях – операционный балансы (при достаточно высоких темпах инфляции);

Рассмотрение средне- и долгосрочных эффектов фискальной политики. Цель вмешательства в экономику, таким образом, – осуществлять регулирование, чтобы краткосрочные колебания в фискальном балансе не являлись отклонением от приемлемой траектории фискальной политики в среднесрочном периоде. Такая траектория должна быть определена и на долгосрочный период. Она обычно выражается в виде специальных “фискальных правил”;

Достижение фискальной устойчивости. Кроме обычных рисков дефолта и макроэкономической нестабильности неустойчивая фискальная позиция налагает на страну другие потенциальные риски и издержки. Хотя оценка фискальной устойчивости является более делом искусства, чем научного подхода, обычно её начинают с определения бремени внешнего долга. Старение населения приводит к возрастанию доли валовых расходов, поэтому для баланса бюджета может потребоваться увеличение налогового бремени. Это следует учесть – в долгосрочной перспективе неизбежно увеличение налогового бремени и доли расходов, перераспределяемых через бюджет (“закон Вагнера”);

Гарантии успешной реализации фискальной политики. Осуществление фискальной политики имеет смысл лишь при условии, что правительство может доказать способности ее успешной реализации. Гарантии могут быть разделены на теоретические, законодательные и институциональные;

Структурное содержание фискальной политики. В данном направлении исследования анализируется специфика политики расходов и налогов для конкретной страны. Главная проблема, которая здесь интересует экономистов, – как повысить эффективность программ общественных расходов и минимизировать потери эффективности фискальной политики, мобилизовав налоговые поступления. Для развитых стран предлагается (со стороны доходов) скорее снижать расходы, чем увеличивать налоги; для развивающихся государств, где программы расходов слабы, – увеличивать долю налоговых поступлений

Для того чтобы снизить возможный обратный эффект от роста налогов, иногда следует одновременно снижать долю расходов и налоговое бремя;

Важность качества, прозрачности бюджетного процесса, хорошего государственного управления. Сущность данного направления исследования фискальной политики в возвеличивании роли институтов, которые претворяют эту политику в жизнь

Не секрет, что успешная фискальная политика должна быть поддержана эффективной системой управления государственных расходов и сбора налогов. Усилия стран по обеспечению прозрачности бюджетного процесса касаются не только развивающихся и переходных экономик, но также развитых стран;

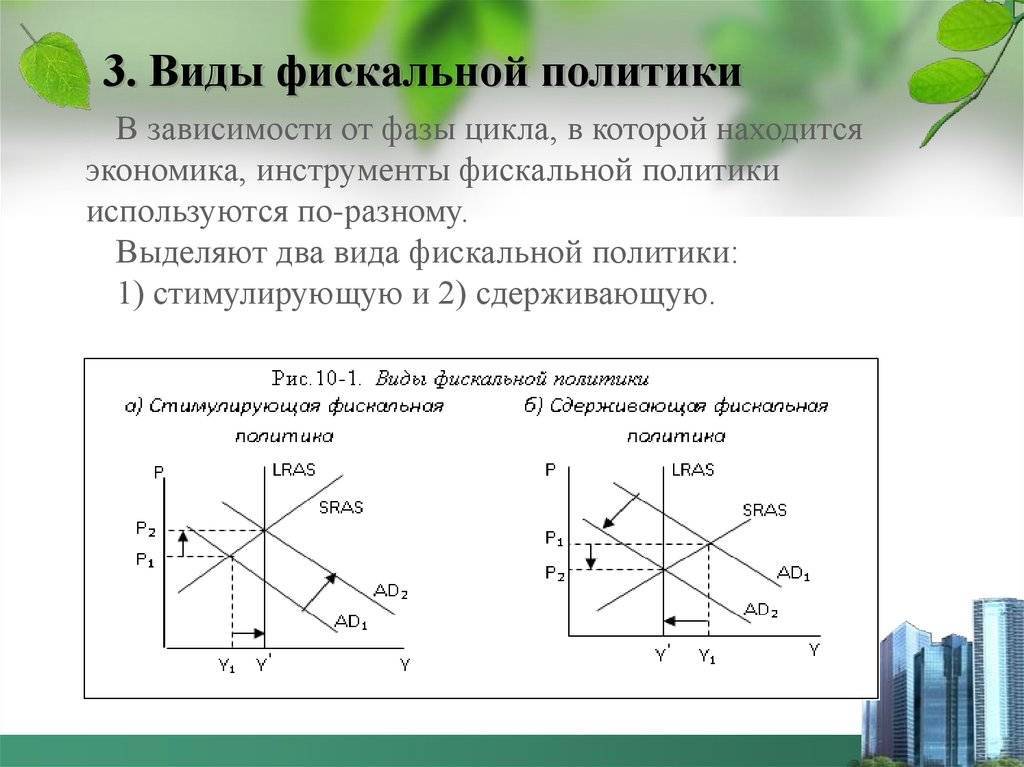

Виды фискальной политики

По используемым методам и инструментам фискальную политику разделяют на политику прямого воздействия и политику косвенного воздействия.

В основе прямой политики воздействия лежит изменение величины государственных закупок при финансировании государственных производственных предприятий, инвестировании в производственную и непроизводственную инфраструктуру, государственные закупки товаров и услуг.

Методы косвенной политики непосредственно влияют на производителей и потребителей путём воздействия на расходы производителей и доходы потребителей. Например, изменение налогооблагаемого минимума, налоговые льготы.

В зависимости от того, на что и как государство использует фискальную политику, последняя делится на:

- Дискреционную;

- Рестрикционную (автоматическую);

3.1. Дискреционная

Дискреционная фискальная политика — это сознательные действия государства, направленные на изменение величины государственных расходов или величины собираемых налогов с целью регулирования дефицита государственного бюджета и экономического роста.

Эффективная дискреционная фискальная политика предполагает грамотную диагностику происходящих экономических процессов, на основе которой правительство настраивает свои рычаги: налоги и государственные расходы.

3.2. Автоматическая

Автоматическая фискальная политика заключается в незапланированных структурных изменениях в чистых налогах и правительственных закупках, происходящих при перемене макроэкономического состояния экономики государства с сохранением неизменного уровня налоговых ставок и программ по трансферу. Автоматическая (недискреционная) фискальная политика или политика автоматических (встроенных) стабилизаторов, использует механизм, который без участия государства устраняет неблагоприятное положение на разных фазах экономического цикла.

Автоматическая фискальная политика — это автоматическое изменение величины государственных расходов, налогов и сальдо государственного бюджета в результате циклических колебаний совокупного дохода.

Рестрикционная фискальная политика воздействует на экономические циклы. Используя её, нельзя полностью стабилизировать экономику, просто спады и подъёмы будут иметь более сглаженные последствия.

И дискреционная, и автоматическая фискальные политики играют важную роль в стабилизационных мероприятиях, однако ни та, ни другая не является панацеей от всех экономических бед.

В периоды экономического спада государство проводит стимулирующую фискальную политику. В этой ситуации необходимо стимулировать совокупный спрос внутри государства или совокупное предложение, либо два параметра сразу. Для этого государство повышает объем госзакупок товаров и услуг, снижает налоги и повышает трансферы. Стимулирующая фискальная политика в большинстве случаев способствует восстановлению экономики.

В период “перегрева” экономики власти проводят сдерживающую фискальную политику. В основе её лежит сокращение расходов и трансферов, а, также, повышение налогов. Данные меры приводят как к сокращению совокупного спроса, так и совокупного предложения.

Аналогичная политика проводится правительствами ряда стран с целью замедлить темпы инфляции. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более долгом периоде растущий налоговый клин послужит основой для спада совокупного предложения и развертывания механизма стагфляции. Особенно это вероятно, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создаёт приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда.

Бюджетно-налоговая политика в формировании государственного бюджета

Трудно переоценить значимость и важность государственного бюджета для экономического и социального развития государства, да и в целом для функционирования воспроизводственного процесса в стране. Государственному бюджету российскими учеными даются различные определения, но все они сводятся к единому мнению, что государственный бюджет-это основной финансовый план государства, являющийся важнейшим инструментом, координирующим экономическую жизнь страны

С помощью бюджета финансовые ресурсы страны размещаются во всем народном хозяйстве в соответствии с проводимой в государстве на определенный момент, бюджетно — налоговой политикой. Финансовые ресурсы, аккумулированные в бюджете направляются на развитие производительных сил общества, способствуют техническому прогрессу, а также усилению экономического потенциала государства. Средства, передаваемые из государственного бюджета используются в различных сферах экономической деятельности, для всех позитивных явлений.

Таким образом, государственный бюджет является мощнейшим регулятором экономического роста, имеющий возможность широко и масштабно перераспределять денежные ресурсы в экономике, что является особенной чертой, присущей только бюджету.

Бюджет, являясь финансовой базой деятельности государства, позволяет отслеживать поступление доходных источников (налоговые, неналоговые, платежи, займы и т.д.) и контролировать расходование этих средств на различные нужды общества.

Налоговые ставки,

размеры займов, неразрывно связаны с процессом производства и воспроизводства,

и тем самым зависят от валового внутреннего продукта страны. Все это является

основой тесной взаимосвязи между производственным процессом, налоговой и бюджетной

политикой государства.

Отсюда следует, что все

проблемы, связанные с бюджетов зависят от доходов бюджета, а так как основным

источником формирующим доходную базу являются налоги, то состояние кредитных и

налоговых отношений предопределяют основу бюджета, а они в свою очередь напрямую

зависят от производственного процесса.

Из вышесказанного можно

сделать вывод, что проблемы формирования государственного бюджета связаны с

проблемами в системе производства и обращения.

Органы государственной

власти перераспределяя ВВП реализуют функцию государства по социальному

перераспределению, финансируя различные социальные программы и функцию по

поддержанию качественного уровня жизни граждан.

Таким образом, отметим основные функции бюджетной политики государства:

— во-первых, через

фискальную функцию создается финансовый базис бюджетной системы страны, тем

самым обеспечивая формирование и развитие государства в целом;

— во-вторых, через

главный финансовый инструмент, т.е. налог, государство реализует функцию

регулирования экономики и осуществляет свою экономическую политику;

— в третьих, государство, перераспределяя общественные ресурсы между звеньями и отраслями экономики, а также между различными слоями населения выполняет социальную функцию, поскольку идет процесс перераспределения национального дохода, реализуя при этом исполнение социальных обязательств перед населением.

На выбор определенного варианта решения в области налоговой политики влияют: общая экономическая ситуация в стране, характеризующаяся темпами роста (падения) производства; уровень инфляции; кредитно-денежная политика государства; протекционистская политика на предприятиях государственного и приватизированного сектора.

Бюджетная политика

является главным структурным подразделением финансовой политики государства.

Под бюджетной политикой понимают целый комплекс мероприятий, обеспечивающих

сбалансированность доходной и расходной частей бюджета, а также целенаправленные

действия органов государственной власти и правительства, направленные на

обеспечение общегосударственных потребностей. Бюджетно-налоговая политика направлена

на укрепление и эффективное развитие экономики, но на сегодняшний день эта цель

трудно достижима, в связи с сложившейся ситуацией в России. Оценить сложившуюся

ситуацию можно только изучив главные финансовые категории, такие как доходы и

расходы бюджета, неразрывно связанные с ними дефицит и профицит, а также

имеющиеся источники финансирования дефицита бюджета.

Сдерживающая политика

Перед лицом растущей инфляции и других симптомов экспансии правительство может проводить сдерживающую фискальную политику , возможно, даже до такой степени, чтобы вызвать кратковременную рецессию, чтобы восстановить баланс экономического цикла. Правительство делает это за счет увеличения налогов, сокращения государственных расходов и сокращения заработной платы или рабочих мест в государственном секторе.

Там, где экспансионистская фискальная политика предполагает дефицит, сдерживающая фискальная политика характеризуется профицитом бюджета. Однако эта политика используется редко, так как она крайне непопулярна в политическом отношении. Таким образом, лица, определяющие государственную политику, сталкиваются с серьезной асимметрией в своих стимулах к проведению экспансионистской или сдерживающей фискальной политики. Вместо этого предпочтительным инструментом сдерживания неустойчивого роста обычно является сдерживающая денежно-кредитная политика или повышение процентных ставок и ограничение предложения денег и кредита с целью сдерживания инфляции.

Виды

В норме фискальная государственная политика должна быть автоматической. При ее проведении государство влияет на баланс доходов и расходов минимально и с помощью естественных стабилизаторов (налогов, пособий). В период экономического кризиса эти инструменты становятся малоэффективными. Требуется прибегать к дискреционным способам регулирования. Они могут быть сдерживающими и стимулирующими.

При экономическом спаде применяются стимулирующие методы, способные повысить спрос на товары, производящиеся в стране. В качестве примера можно привести снижение ставок налогов, дающее «передышку» и обеспечивающее конкурентные преимущества отечественному производителю. При перегреве экономики, который грозит высокой инфляцией, нужно применять сдерживающие инструменты. Самые распространенные из них — увеличение налоговых ставок одновременно с увеличением объемов государственных закупок.

Цели фискальной политики могут достигаться другими способами:

- изменением структуры госрасходов (их урезанием);

- манипулированием налогами;

- изменением трансфертных платежей.

Экспансионистская фискальная политика и сдерживающая фискальная политика

В зависимости от цели фискальную политику можно разделить на два основных направления: экспансионистская фискальная политика или сдерживающая фискальная политика.

Экспансионистская фискальная политика призвана помочь экономике расти, восстанавливаться или в целом расширяться, например, после крупного экономического спада или краха. Это может включать снижение налогов, чтобы дать потребителям больше денег для траты, или увеличение государственных расходов на проекты, которые помогут стимулировать экономику, например программы, которые помогают людям и предприятиям, находящимся под угрозой бедности или неудачи. Недавними примерами этого являются пакеты стимулов Covid-19 и программа защиты зарплаты.

Напротив, сдерживающая фискальная политика направлена на то, чтобы помочь охладить периоды слишком быстрого роста, которые могут представлять угрозу для устойчивых темпов экономического роста. (Для контекста эксперты обычно считают здоровыми темпами роста примерно от 2% до 3%.) Хотя чрезмерный экономический рост может показаться неплохим, он может привести к безудержной инфляции, экономическим пузырям и сверхнизкому уровню безработицы, который делает предприятия неспособными найти достаточное количество сотрудников. Все это вместе может создать почву для рецессии или экономического коллапса. Чтобы предотвратить это, правительство может повысить налоги, чтобы препятствовать расходам бизнеса и потребителей, или сократить программы государственных расходов, чтобы временно подавить экономику и вернуть ее к стабильному уровню роста.

Подведем итог

Несомненно, фискальная политика может оказать существенное влияние на финансовое состояние всех людей в долгосрочной перспективе, но средние потребители обладают большей экономической мощью, чем они могут подумать.

Хотя правительство будет делать то, что сочтет необходимым, чтобы помочь нашей экономике, и существуют различные и противоречивые мнения о том, сколько должно делать правительство, наиболее важным является то, что люди следят за своими финансами, чтобы быть разумными в отношении своих собственных планов расходов и сбережений. Таким образом, экономика вашей семьи не будет зависеть от капризов того, что происходит на уровне федерального правительства.