Определяется эффективность инвестиций

Чтобы понять, лучшие вложения, необходимо проанализировать все аспекты, которые могут повлиять на них.

Принципы обоснования эффективности инвестиций включают в себя:

- Определить минимально возможный размер дохода. Для этих целей необходимо рассчитать затраты денежных средств, которые могут быть получены в случае ликвидации проекта. Например, если вы вложили деньги в акции, то вам нужно рассчитать их ликвидационной стоимости. Он состоит из суммы всех активов, деленной на общее количество акций. Полученная цена является одним, что вам будут платить, если компания ликвидируется;

- Сравнение ликвидационной стоимости и фактической. Снова рассмотрим на примере ценных бумаг. Обратитесь к фондовому рынку и узнайте котировки акций в данный момент. Если ликвидационная стоимость превышает рыночную, то актив считается недооцененным. Это означает, что компания обладает большим потенциалом, и, следовательно, ее акции могут вырасти в несколько раз в краткосрочной перспективе;

- Оценка актива. Например, тот же запас, вы должны знать, что предполагаемый доход может получить. Акции могут расти в цене, и он предусматривает выплату дивидендов. Если стоимость увеличивается, а дивиденды выплачиваются своевременно, то фирма набирает обороты. Чем крупнее предприятие, тем ниже величина дивидендов в процентах. Кроме того, инвестируя в компании, которые недавно появились на рынке, ожидаем, что дивиденды в первый раз – бессмысленное занятие. Но как только продажи акционерные общества будет расти, вы можете рассчитывать на дополнительный доход в виде дивидендов.

Кроме того, при управлении долгосрочными инвестициями, надо обратить внимание на следующие факторы:

- Конкуренции на рынке;

- Скорость инноваций;

- Состояние экономики в стране.

Важным фактором в структуре инвестиций, что определяет разнообразие портфеля (если вы инвестировали деньги в различные виды ценных бумаг, это может принести больший доход, и, чтобы сэкономить деньги).

Правила успешных инвестиций

Эксперты финансового рынка выделяют три основных фактора, оказывающих существенное влияние на получение дохода от долгосрочных инвестиций.

1. Диверсификация портфеля

Основная цель – минимизация рисков. Инвестиционный

портфель должен распределяться:

- по классам активов, различным финансовым инструментам. В его

состав может входить недвижимость, золото, акции, облигации. Благодаря различному

поведению в тот или иной год

доходность портфеля получается сглаженной, без резких взлетов и падений; - внутри определенного финансового инструмента. Чтобы не подвергать

портфель опасности, в него стоит включать акции различных компаний. Это позволит

свести риски волатильности (изменения цен на рынке) к минимуму; - по странам и валютам. Инвестиции в различные страны помогут

сбалансировать взлеты и падения фондовых рынков. Валютная диверсификация позволяет

иметь высокий доход благодаря движению курсов валют.

2. Снижение издержек

Некоторые издержки (комиссии за операции, расходы на управляющую компанию, плата за депозитарий и т. д.) способны «съедать» полученную прибыль. Особенно это ощущается при продолжительных сроках инвестирования. Даже если в год размер комиссии составляет 2–3 %, то за несколько лет, а особенно десятилетий, эти расходы обернутся колоссальной потерей в сотни тысяч рублей. Потому необходимо стремиться к минимизации издержек. Следует тщательно изучать предложения компаний и выбирать варианты с оптимальным соотношением стоимости услуг и их качеством.

3. Использование налоговых преференций

Все доходы облагаются налогом. Для физлиц – резидентов

РФ ставка налога составляет 13 %. Он удерживается:

- с полученной прибыли после продажи ценных бумаг,

- дивидендов,

- продажи или сдачи в аренду недвижимости,

- продажи паев ПИФов.

Существуют вполне законные способы сократить налогооблагаемую базу. Для этого следует воспользоваться:

- инвестиционными льготами. Владельцы ценных бумаг, владеющие

ими более 3 лет, ежегодно освобождаются от налогов на сумму до 3 млн руб. За 3 года

эта сумма составит до 9 млн. Если чистый доход составляет меньше этой суммы, налог

не удерживается; - налоговыми вычетами (имущественными, стандартными, социальными),

если налог все-таки удержан; - индивидуальными инвестиционными счетами (ИИС). Позволяют ежегодно

получать инвестиционный

вычет до 52 тыс. руб.

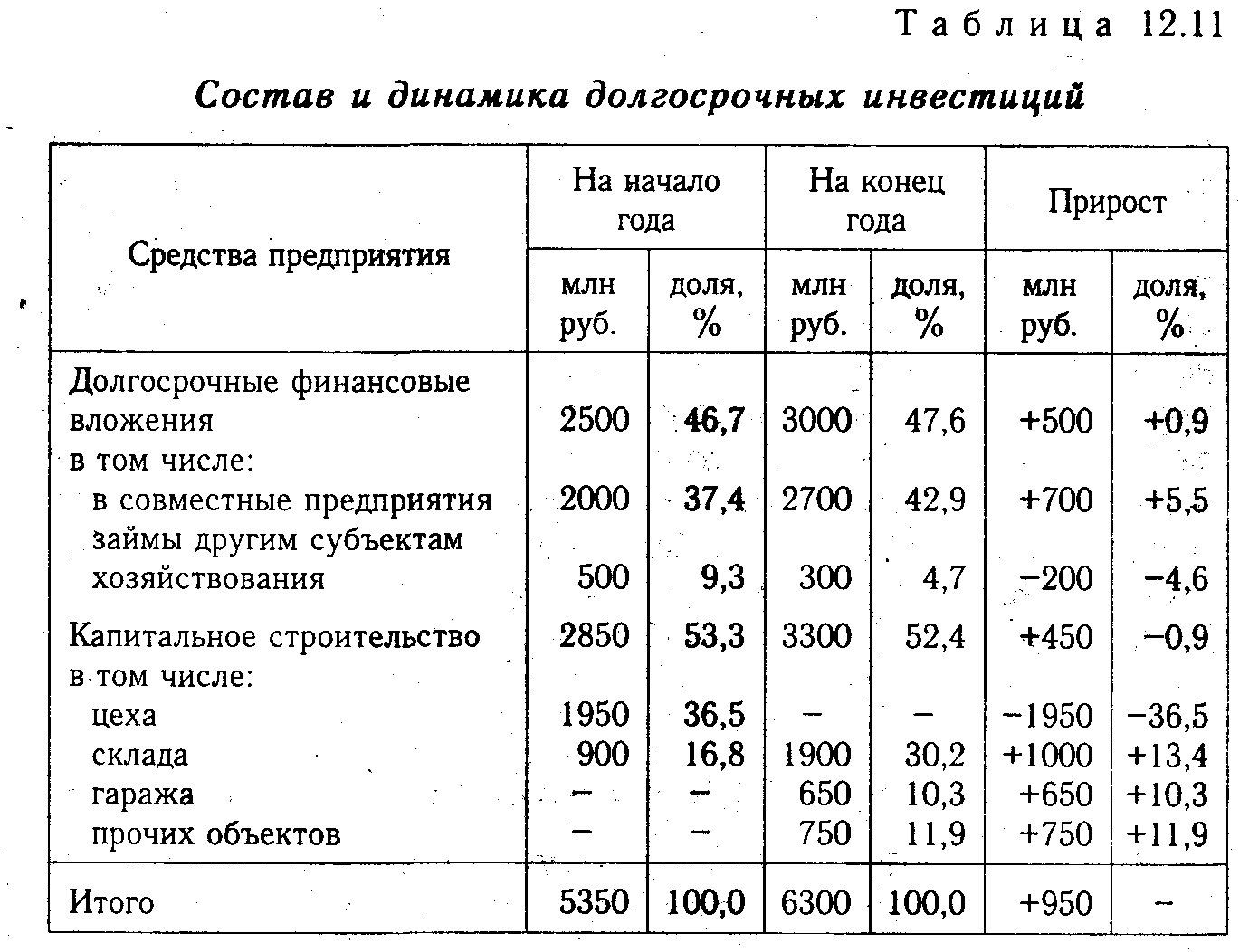

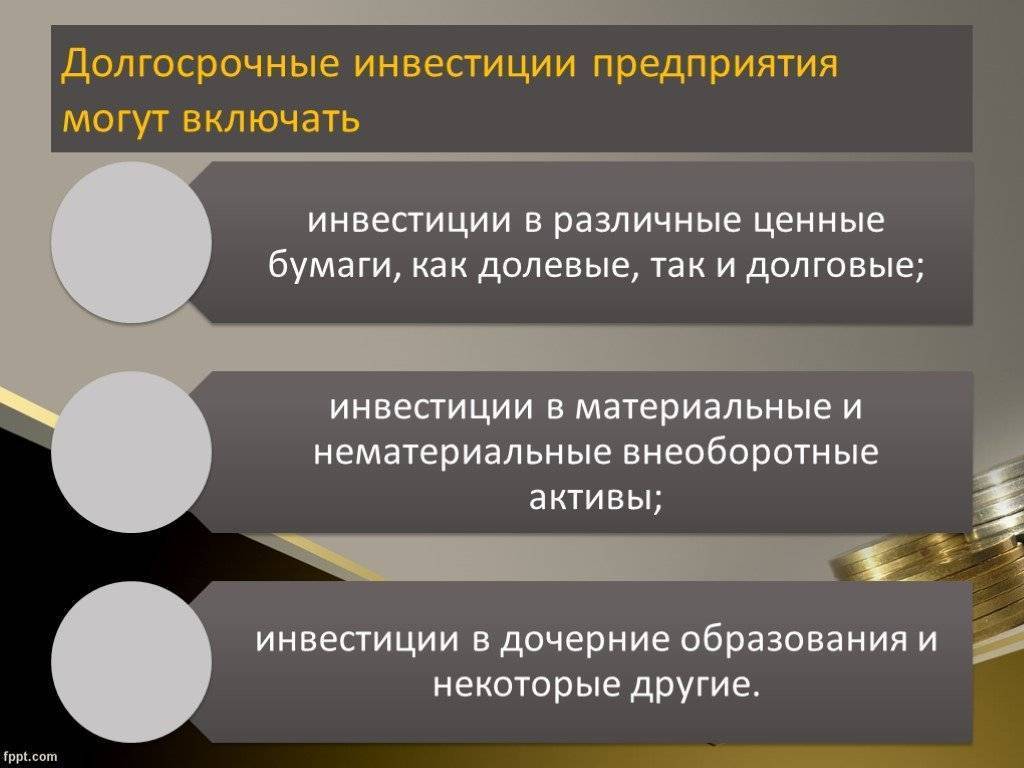

Классификация вложений на долгий срок

Понятие долгосрочных инвестиций предполагает многообразие их форм. При этом оценка и классификация проводятся по разнообразным признакам: степени готовности, назначению, направлению, источникам финансирования, отраслям, структуре и т. д. Рассмотрим основные виды.

Долгосрочные инвестиции классифицируются:

- по степени вовлеченности инвестора в процесс принятия решений: прямые (инвестор сам финансирует проект) и косвенные (принятие решений инвестор делегирует уполномоченным лицам);

- характеру покупаемых активов: реальные и финансовые. При покупке ценных бумаг реального предприятия инвестиции вливаются в основной капитал, а инвестор получает право голоса, которое он может использовать при принятии управленческих решений, и возможность проводить аудит итогов хоздеятельности этого предприятия. Финансовые инвестиции – это когда для получения дивидендов покупаются финансовые инструменты (банковские депозиты, акции, облигации, золото, валюта и т. д.);

- видам выплат: с единовременным доходом (продажа недвижимости) или распределенной прибылью (от сдачи недвижимости в аренду);

- направленности: для реконструкции предприятия, создания новых мощностей, модернизации, повышения работоспособности и т. д.;

- источникам финансирования: с привлечением собственного или стороннего финансирования;

- назначению: на производственные и непроизводственные объекты;

- собственникам вложений: государственные, предприятий, физлиц;

- структуре: материальные и нематериальные, основные и оборотные;

- отраслям экономики и т. д.

Что это такое

Вложения материальных средств в проекты, срок окупаемости которых начинается от одного года, называются долгосрочными инвестициями.

Привлекательность таких вкладов для опытных и начинающих предпринимателей заключается в исключительной надежности и гарантированном получении прибыли.

Быть долгосрочным инвестором означает готовность принять определенный риск в погоне за потенциально высокой прибылью, набраться терпения, «забыть» о вложенном капитале на длительный период времени. Поэтому, если деньги предназначены для значимой, дорогостоящей покупки в ближайшей перспективе, рассматривать такой вариант не имеет смысла.

Ключевые качества, которые должен развивать в себе инвестор – аналитическое мышление и полный контроль над эмоциями. Хотя долгосрочные инвестиции очень мало зависят от настоящей ситуации на рынке и экономике страны в целом, мало кому удается полностью абстрагироваться от того, что собственные деньги не скоро вернуться в руки. Да и цена активов будет периодически падать и повышаться в цене.

Инвестор с неустойчивой психикой может поддаться панике и натворить глупостей. Например, начать распродавать акции, даже в убыток себе. Терпение и адекватная оценка – только так возможно добиться успеха, используя долгосрочные инвестиции в качестве источника доходов.

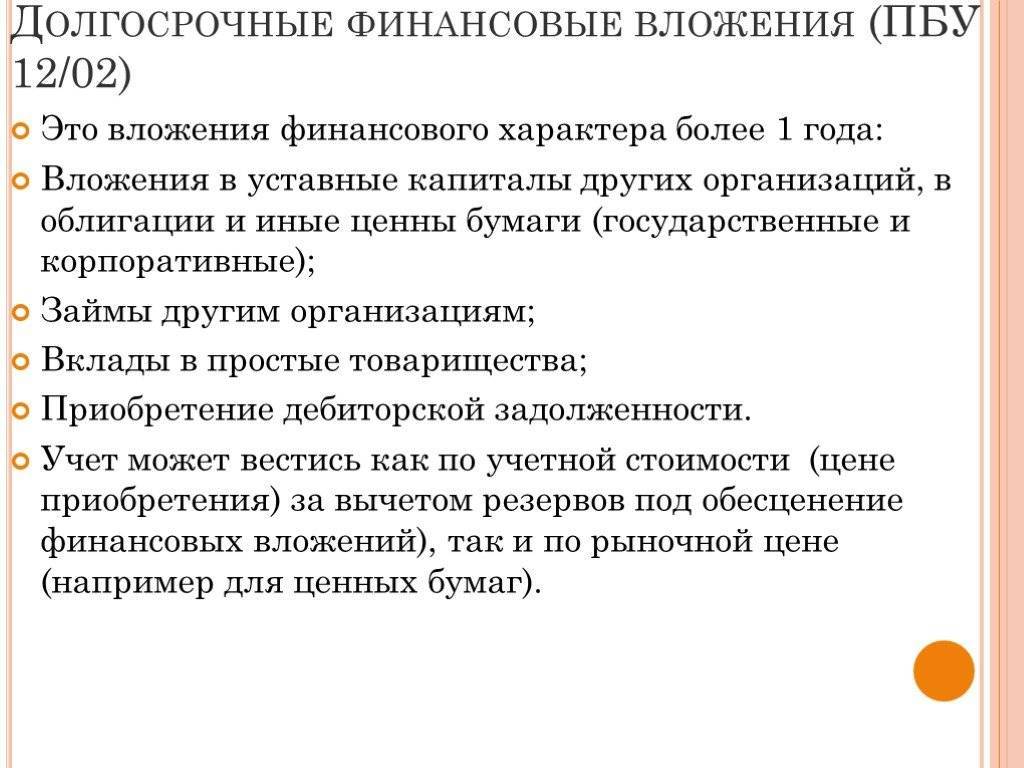

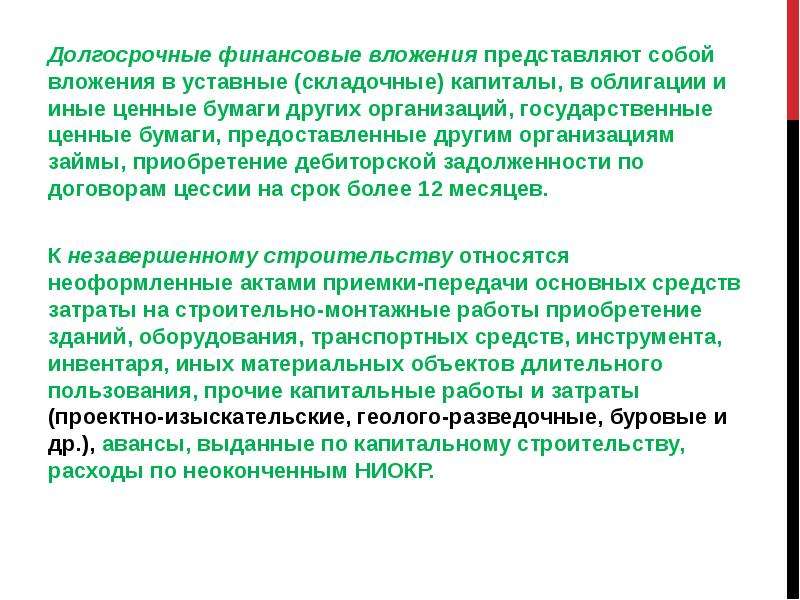

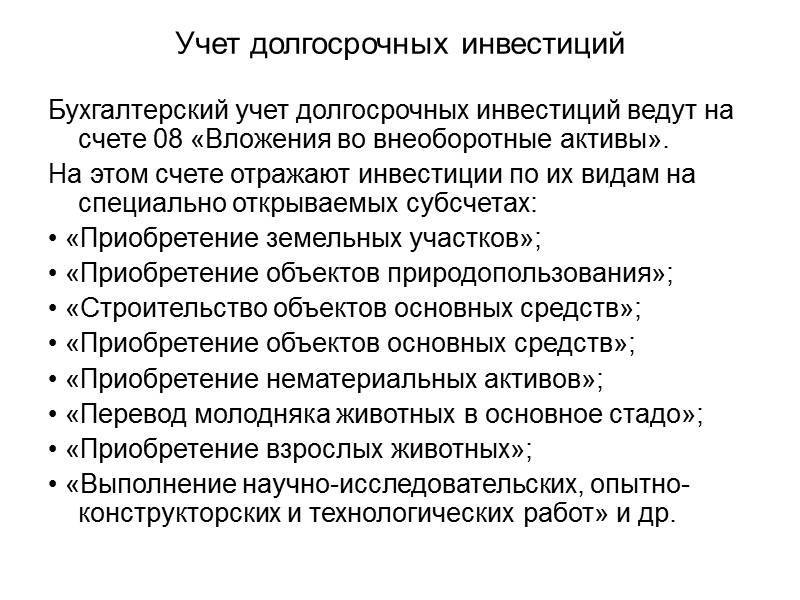

Учет долгосрочных инвестиций

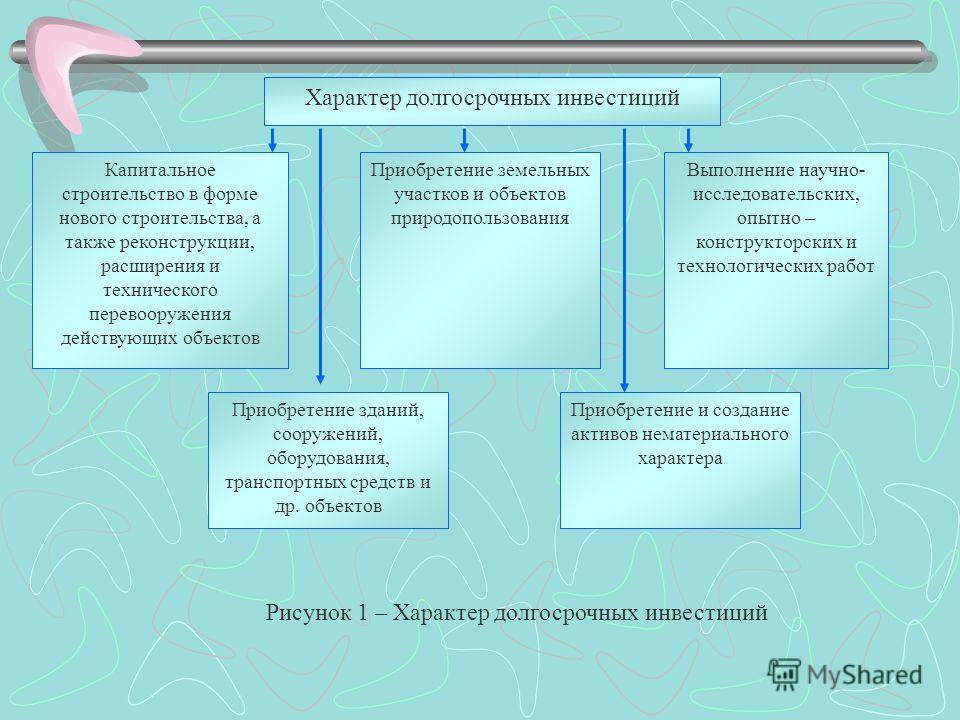

Долгосрочные инвестиции связаны с:

- осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих организаций и объектов непроизводственной сферы;

- приобретением зданий, сооружений, оборудования, транспортных средств и других отдельных объектов основных средств или их частей;

- проведением мероприятий по созданию и приобретению нематериальных активов;

- приобретением земельных участков и объектов природопользования;

- осуществлением доходных вложений в материальные ценности;

- выполнением научно-исследовательских, опытно-конструкторских и технологических работ.

Организация строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат осуществляется застройщиками. Под застройщиками понимаются предприятия, специализирующиеся на организации капитального строительства, дирекции строящихся предприятий, а также действующие предприятия, осуществляющие капитальные вложения.

Капитальные вложения являются необходимым элементом воспроизводства, который заключается в замене (восстановлении) основных фондов, если их дальнейшее использование физически невозможно или экономически нецелесообразно, либо в приобретении новых основных фондов и в обеспечении данного процесса путем выделения соответствующих источников его финансирования.

Законченные долгосрочные инвестиции оценивают исходя из инвентарной стоимости принятых строительных объектов и приобретенных отдельных видов основных средств и других долгосрочных активов.

Критерии привлекательности инвестиций

Существуют объективные критерии, демонстрирующие перспективность

инвестиций. Они дают представление о доходах и расходах, связанных с реализацией

инвестиционного проекта,

хотя тоже базируются на финансовых прогнозах.

В Методических рекомендациях № ВК 477, разработанных

Министерствами экономики и финансов РФ в 1999 году, говорится, что, проводя оценку инвестиционной

привлекательности, следует:

- оценивать весь жизненный цикл проекта;

- анализировать все денежные потоки (входящие и исходящие) с

учетом инфляции за весь период инвестиций; - сравнивать прогнозируемую эффективность нескольких привлекательных

проектов. Выбирать варианты, не зависящие от реализации иных проектов; - отдавать предпочтение проектам, у которых прогнозируется максимальная

эффективность; - выбирать проекты, имеющие минимальные разрывы между этапами

реализации (от поздних затрат

до получения самых ранних результатов); - знать, что интересы и мотивация инвесторов могут различаться;

- оценивать риски и неопределенности.

Обесценивание финансовых вложений

Обесцениванием инвестиций является значительное и устойчивое уменьшение их стоимости. Расчетной стоимостью называют разницу, определяемую между учетной стоимостью и суммой снижения стоимости финансовых вложений. Этот показатель стоит определять по тем вкладам, по каким не исчисляют рыночную стоимость. Обесценивание долгосрочных финансовых вложений характеризуется следующими условиями:

- Учетная стоимость инвестиций значительно превышает расчетную стоимость на отчетную дату.

- Расчетная стоимость инвестиций была уменьшена в течение отчетного периода.

- Вероятность значительного увеличения расчетной стоимости отсутствует.

Краткосрочные инвестиции

Это вложения, срок которых – не более 1 года

Обратите внимание: речь идет не о сроке окупаемости, а о сроке возврата средств. К таким инвестициям относятся:

срочные банковские депозиты;

вложения в КПК и микрофинансовые организации;

акции, приобретаемые со спекулятивными целями;

вложения в драгоценные металлы;

приобретение валюты;

фьючерсы и опционы;

CFD и др.

Данные финансовые инструменты способы дать большую прибыль за короткий временной промежуток. Например, нередки случаи, когда акции повышались в цене на 50-60% за один год. Опционы и фьючерсные контракты способы давать до 30% прибыли за несколько месяцев.

Кроме того, к краткосрочным инвестициям относятся и вложения в сомнительные финансовые активы, такие как:

ПАММ-счета форекс;

финансовые пирамиды, в том числе онлайн (т.н. хайпы);

передача средств в долг посредством специальных сервисов микрокредитования;

краудинвестинг.

Такие инвестиции связаны с повышенными рисками полной утраты капитала за счет возможного мошенничества со стороны брокера или компании доверительного управления.

Учет долгосрочных инвестиций

Долгосрочные инвестиции-это приток капитала, который обязательно должен быть записан на балансе. Они отражаются как внеоборотные активы на счете 08.

Цель учета инвестиций являются:

- Полное и своевременное отражение в балансе всех средств, направляемых на инвестирование;

- Контроль над всеми этапами проекта;

- Точное отражение инвентарной стоимости активов.

- Мониторинг финансирования долгосрочных инвестиций (должно быть достаточное количество активов).

Например, компания решила инвестировать в собственное производство и купил машину за 155 760 рублей, включая НДС. В строке бухгалтерского баланса, отражающая текущие активы в конечном итоге отражает стоимость оборудования и стоимость доставки – 9040 рублей, включая НДС.

На основании первичных документов-сверка сумм и начисления НДС и бухгалтерского учета, которые будут отражены следующим образом.

| Д-т | К-т | Сумма, руб. | Операция |

| 08.4 | 60 | 132 000 | Стоимость машины |

| 19 | 60 | 23 760 | Начисленный НДС для машины |

| 08.4 | 60 | 8000 | Стоимость доставки |

| 19 | 60 | 1040 | Начисленный НДС на поставки |

| 01 | 08.4 | 140 000 | Цена на ввод в эксплуатацию машины |

| 19 | 60 | 24 800 | Учитывается общая сумма НДС |

- Об авторе

Сергей Конюшенко

Главный редактор , moycapital.com

Уже более 15 лет я являюсь финансовым аналитиком крупных компаний. Финансы, инвестиции, ведение бюджета – это моя профессиональная деятельность и теперь каждый может пользоваться моими советами для улучшения своего будущего.

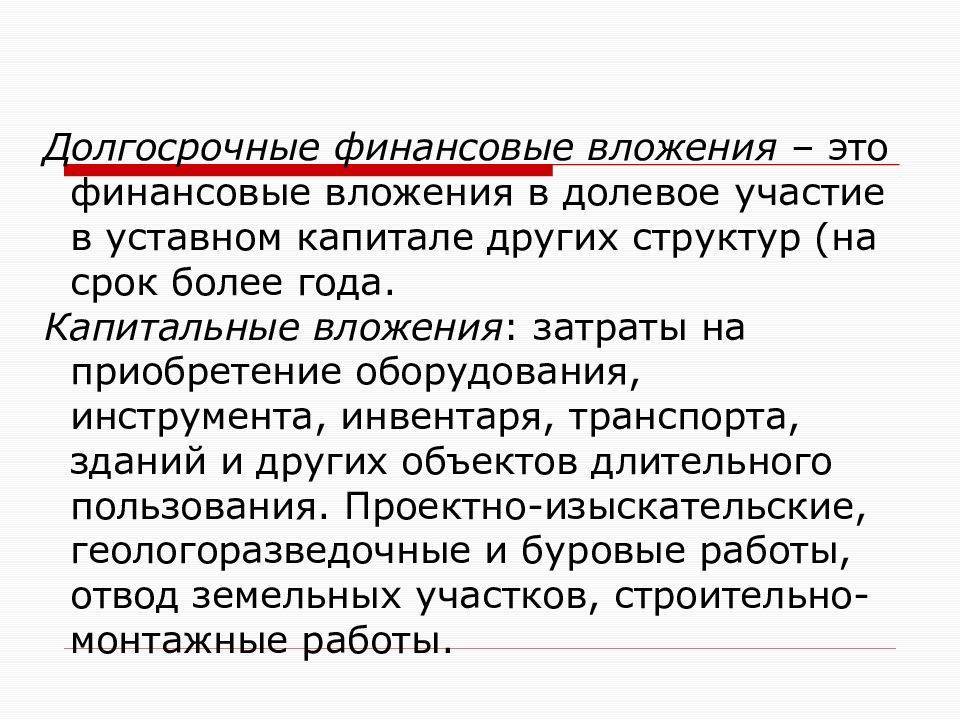

Формы вложений

- депозиты в кредитных учреждениях;

- долговые бумаги остальных хоз.субъектов с фиксированным сроком и ценой закрытия.

- доли в других предприятий (в структуре уставного капитала);

- краткосрочные займы;

- ценные бумаги, выпуск которых осуществляется государством;

Такая форма финансовых вложений на короткий срок, как ценные бумаги, оценивается в качестве ликвидной только тогда, когда отсутствует риск их понижения в цене, и есть возможность их быстрой реализации. Приобретение ценной бумаги — высокий риск. При их покупке, как правило, прибегают к помощи специализированных фирм, которые помогают предприятиям сформировать инвестиционный портфель с минимальным риском.

Вложения, не являющиеся краткосрочными

Фин. вложения не могут относиться к краткосрочным, если являются:

- выкупом предприятием своих же акций для продажи или аннуляции;

- векселем, выданным за работы или услуги, оказанные векселедателю;

- покупке движимого или недвижимого имущества для сдачи в аренду и получения ренты.

Фактические расходы

К расходам при финансовых вложениях краткосрочного характера относят:

- денежные средства, уплаченные продавцу при заключении договора;

- расходы на сопровождение сделки. Сюда входят затраты на консультации по вопросам формирования инвестиционного портфеля;

- комиссия посредникам;

- остальные расходы, связанные с покупкой ценных бумаг краткосрочного характера.

Документация

Документация, сопровождающая сделку кратковременных финансовых вложений, состоит из:

- Договора, заключаемого по положениям текущего законодательства страны. Заключается в двух экземплярах письменной формы и регистрируется в определенных инстанциях. В нем описываются права/обязанности сторон, в т.ч. порядок оплаты и стоимость ценных бумаг и чрезвычайные обстоятельства.

- Сертификат, который подтверждает факт выпуска ценных бумаг. Используется при приобретении таких бумаг, которые имеют форму документа.

- Выписка из реестра акционеров. При необходимости предоставляется покупателю с подписью и печатью ответственного лица. В выписке указана информация о владельцах активов, а также количестве и свойствах активов.

- Акт приемки-передачи. В этом документе устанавливается факт передачи разных имущественных средств между хозяйствующими субъектами. Передача и получение фиксируется посредством подписания и печати документа субъектами, участвующими в сделке. Печать ставится при ее наличии.

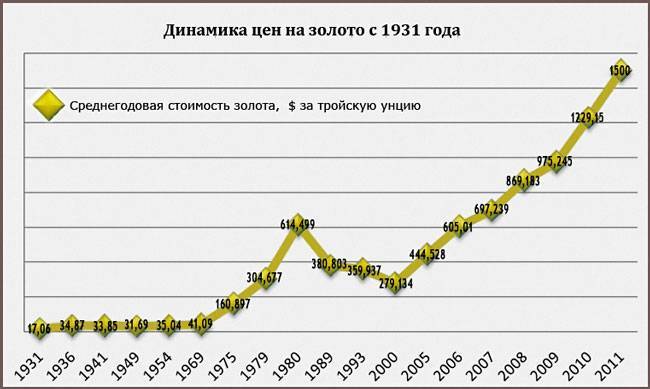

Проекты долгосрочных инвестиций в драгоценные металлы

Драгоценные металлы, в отличие от акций, не приносят дивидендов, и в отличие от недвижимости их нельзя сдать в аренду. Все, на что может рассчитывать инвестор — это рост цен на золото, серебро, платину и палладий, и возможность перепродать их спустя несколько лет значительно дороже.

Курс золота имеет четко выраженную тенденцию расти в цене или падать в затяжных трендах — 10-20 лет. За 1-2 года драгоценные металлы могут остаться на прежнем уровне или даже упасть в цене, поэтому вкладывать в золото на краткосрочный период рискованно.

Как инструмент инвестиций золото имеет преимущества:

- это драгоценный металл, обладающих объективной ценностью. Оно никогда не обесценится.

- количество золота ограничено, что поддерживает спрос и цену на него.

- золото долговечно: оно не стареет.

- золото — резервное платежное средство. Во времена финансовых кризисов и падения курса доллара его цена, как правило, растет.

- золото — промышленный материал, что также создает на него дополнительный спрос.

Еще в 18 веке была установлена цена на унцию золота — 19,35 долларов. Сейчас его цена составляет примерно 1250 долларов.

Длинные периоды стагнации курса золота сменяются резкими всплесками цены на драгоценный металл. Поэтому на долгосрочный период золото может стать выгодной инвестицией, но только если вы готовы держать эти драгоценные металлы в течение 10-20 лет.

Долгосрочные инвестиции

Это сложения на срок от 3-5 лет. Это в массе своей достаточно консервативные вложения, но, тем не менее, именно они дают возможность заработать внушительную сумму. Как правило, долгосрочные инвестиции предполагают вложение крупного капитала. Самые яркие примеры:

приобретение недвижимости (можно ожидать несколько лет повышения ее стоимости в цене, а на протяжении этого времени сдавать площадь в аренду), эффективнее всего себя в плане заработка показывает коммерческая недвижимость;

вложения в производство – создание или модернизацию новых производственных объектов;

приобретение доли в бизнесе посредством выкупа ценных бумаг организации;

инвестиции в стартапы или действующие проекты с целью расширения производства;

вложения в исследования, получение патентов и новых разработок.

Долгосрочные инвестиции могут быть многоступенчатыми. Например, «вливания» в производство могут осуществляться в несколько этапов. Нередко для таких инвестиций применяются кредитные средства, при этом доходность от вложений обязательно должна «перекрывать» платеж, принося своему владельцу прибыль. Пример: покупка конфискованного жилья в кредит и сдача его в аренду.

Аудит долгосрочных инвестиций: эффективность

Сделать прогноз прибыльности вложений можно при помощи двух единиц – это коэффициент структуры досрочных вложений и коэффициент обеспеченности инвестиций.

Если коэффициент структуры досрочных вложений отражает процент долгосрочных обязательств в сумме всех активов фирмы, то второй – это показатель того, какое количество собственных финансовых источников есть у фирмы.

Используя данные единицы, можно получить данные по рыночной и финансовой стабильности, рентабельности проекта, а также его ликвидности.

Таким образом, долгосрочные финансовые вложения дадут дополнительный доход в том случае, если вкладчик ответственно подошел к процессу инвестирования. Наиболее стабильным, а потому популярным объектом вложения являются ценные бумаги. Можно приобрести облигации или акции, причем для будущей перепродажи лучше приобретать стандартный пакет акций. Сократить возможные риски поможет планирование инвестиционной деятельности. Выгодно осуществить долгосрочные финансовые вложения можно в том случае, если ожидаемая прибыль значительно перевешивает возможный риск.

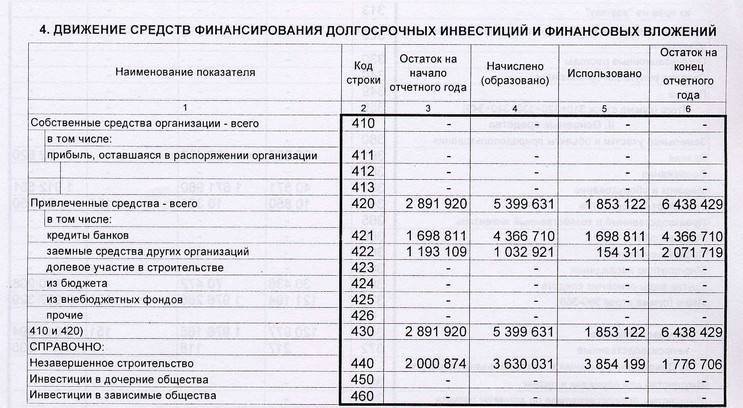

Источники финансирования

Ключевым источником финансирования долгосрочных инвестиционных проектов является собственный капитал компании.

В него входят:

- амортизационный фонд;

- прибыль;

- внебюджетные фонды.

При этом не стоит забывать и о таком явлении, как нематериальные вложения, что необходимо для реализации, а также расширения научного потенциала компании.

Что же касается привлечения под инвестиции кредитных средств, то они справедливы только в случае целесообразности их участия. Необходимо провести тщательную оценку возможных рисков долгосрочных инвестиций, а также чистого уровня прибыли.

Источники финансирования долгосрочных инвестиционных проектов делятся на собственные денежные средства и на привлеченные. Отличие основывается на том, что личные деньги компании – это в первую очередь ее доход, который остается у фирмы после того, как были оплачены все налоги и произведены страховые возмещения.

Порядок учета

Учет по счету 06 является достаточно простым и понятным. В целом этот элемент используется для обобщения сведений и материалов о присутствии и движении вложений в ценные бумаги прочих компаний, если срок погашения не более 12 месяцев. Если говорить о займах для других компаний, то они осуществляются на период от года. Финансовые инвестиции в ценные бумажные активы прочих организаций, по которым срок не имеется, подлежат учету на счете 06, если планируется получать по ним доходы от 12 месяцев.

Если долгосрочные инвестиции осуществлены компанией обдуманно, то их отражение происходит по Дт 06 Кт 51, под кредитом стоит строка «расчетные счета», а также по Кт 52, что означает «валютные счета».

В процессе реализации данных активов, которые подлежат учету на рассматриваемом счете, отражение стоимостного показателя происходит на 91 счете, который характеризует «прочие отчисления и поступления», а также на кредите счета 06.

Если займы были предоставлены другим фирмам, то предполагается проводка Дт 06 Кт 51. Как отмечалось ранее, ведение аналитического учета осуществляется по типам вложений.

Долгосрочные инвестиции в России — ваша альтернативная пенсия

За последние годы в России прошли 3 пенсионные реформы, и в 2018-2019 годах грядет еще одна. Настоящие и будущие пенсионеры переживают о размере своей пенсии, и не не напрасно. Никто не знает наверняка, что мы получим от государства после 60-65 лет, и на что хватит этих денег. Пенсионные начисления производят по запутанной формуле, которая к тому же меняется с каждой реформой. Все больше людей задумываются о том, чтобы заработать себе альтернативную пенсию в виде пассивного дохода.

Долгосрочные инвестиции могут стать такой альтернативной пенсией, которая не зависит от государства. Доход с аренды, дивиденды с акций, доход от роста курса криптовалют — ваша финансовая подушка безопасности, которая точно не будет лишней. Чем раньше вы задумаетесь о пенсии, тем больше успеете сделать, чтобы обеспечить себе достойную и безбедную старость. Выбирайте способы инвестирования и будьте финансово свободны вне зависимости от размера официальной пенсии.

Подробнее о стратегиях долгосрочных инвестирований в недвижимость вы можете узнать из бесплатного курса.

Советы

Чтобы оценить все преимущества долгосрочных инвестиций, понадобится несколько лет. Но 90% инвесторов остаются удовлетворенными результатами. Эксперты рекомендуют отбросить в сторону предрассудки – приметы, интуицию, гадания по звездам. Только здравый смысл и скрупулезный расчет помогут добиться поставленной цели.

Несколько простых, но эффективных советов, которые дают профессионалы новичкам, помогут составить первичный план действий:

- Выбрать надежного брокера. Это обеспечивает 50% успеха. При малейших сомнениях в профессионализме, немедленно поменять биржевого посредника.

- Формирование инвестиционного портфеля. Вложение капитала в единственный объект – типичная ошибка новичка.

- Акции покупаются в период наименьшего спроса и, наоборот, продаются, когда цена находится на высоких показателях. Плыть против течения свойственно самым успешным людям планеты, стоит последовать их примеру.

- Не вкладывать последние деньги. Сама суть инвестиций предполагает наличие свободных средств, вложение которых никак не отразится на текущем уровне жизни.

Принять решение о начале инвестиционной деятельности просто.

Сложнее мыслить, как инвестор. Поэтому рекомендуется поработать с

психологическими аспектами собственной личности, чтобы спокойно и трезво

рассуждать.