Куда дороже?

Причины роста цен:

- макроэкономика (ослабление рубля и рост инфляции);

- изменения в законодательстве и переход на эскроу-счета.

По новой схеме девелоперы могут использовать средства дольщиков только после ввода здания в эксплуатацию, поэтому им приходится брать кредиты на строительство. Это увеличивает строительные расходы на 8-20%, соответственно, растет и конечная стоимость жилья.

В конце сентября 2019 средняя цена «квадрата» в дорогих (элитного и премиум-класса) столичных новостройках составляла 841 тысячу рублей, непосредственно в элитном классе — 1 145 тысяч рублей/кв. м (уже на 3% больше, чем в конце июня 2019).

В будущем цены продолжат рост: этому способствуют вымывание с рынка доступных предложений и приближение к завершению текущих проектов. И ключевой нюанс: многие девелоперы больше не склонны предоставлять скидки и акции на начальном этапе строительства. А ведь именно эта разница в цене — стоимость «квадрата» от котлована до ввода в эксплуатацию вырастает на 30-40% — составляла основную инвестиционную доходность.

После перехода на эскроу-счета для застройщиков пропал всякий резон делать подобные предложения. Более того, в перспективе оставшиеся на рынке крупные девелоперы, вероятно, будут отказываться от строительства по ДДУ и продавать уже готовые квартиры, так как это будет выгоднее.

Что важно помнить при инвестировании?

При выборе дорогого жилья нужно помнить, что главное для «элитки»:

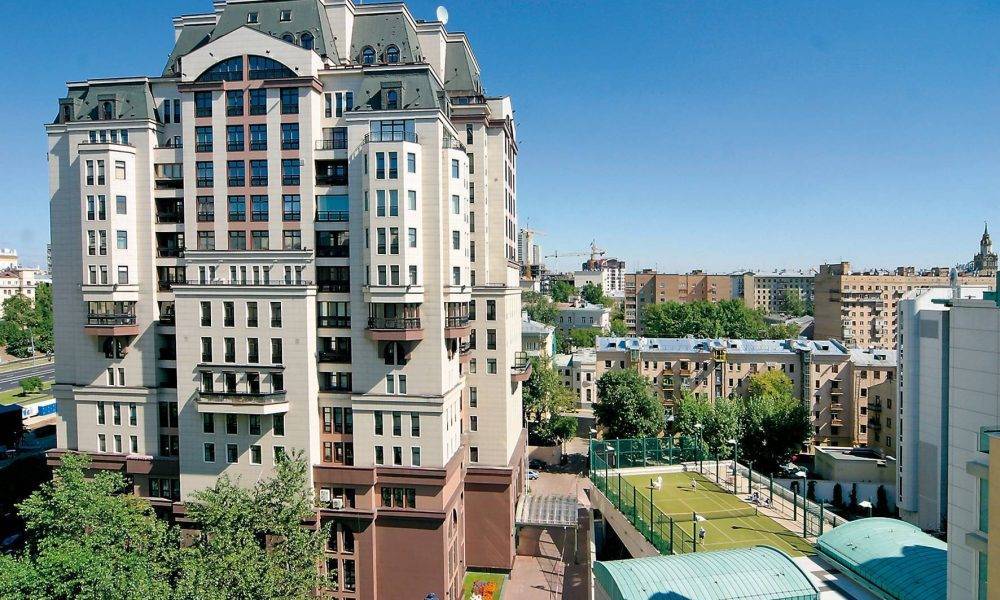

- топовая локация (Пресня, Хамовники, Арбат, Якиманка, ММДЦ «Москва-Сити», Замоскворечье и некоторые другие районы столицы),

- окружение,

- качество,

- концепция проекта.

Эти параметры, обстановка на рынке и конкретная ситуация продавца определяют стоимость объекта. Нужно помнить и о дополнительных расходах:

- при покупке недвижимости (оформление документов, оплата госпошлин, гонорары консультантам/юристам и другое — до 4-5% от стоимости жилья);

- после приобретения объекта (налог на недвижимость, расходы на эксплуатацию, коммуналку и ремонт, подоходный налог при перепродаже квартиры ранее, чем через три года, и прочее).

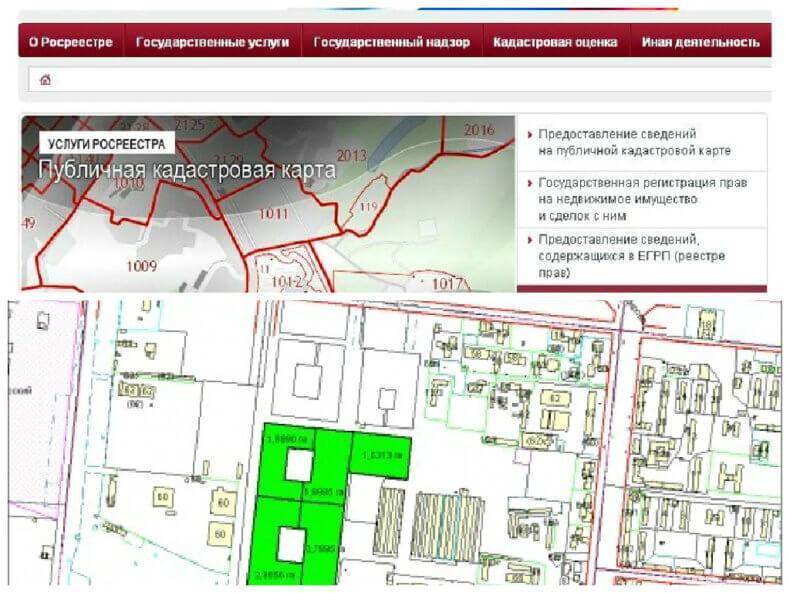

Еще два важных момента — юридический Due Diligence и обязательное структурирование сделки. Причем, если вы не обладаете знанием рынка, будет лучше привлечь консультантов: экономия на данном этапе чревата большими потерями в будущем.

Так стоит ли инвестировать в элитную жилую недвижимость?

Итак, мы подошли к главному вопросу: стоит ли инвестировать в элитную жилую недвижимость — как в целом, так и сегодня в частности? Казалось бы, стоимость квартир обещает расти, значит, вложения в «элитку» будут прибыльными. Однако, по моему мнению, элитное жилье априори — это актив «для себя», который не может быть выгодным объектом для инвестиций.

Дело в том, что «элитка» — крайне индивидуальный продукт. Это сочетание:

- премиальной локации,

- престижного окружения,

- концепции,

- архитектуры проекта;

- «клубности» (обособленная среда, приватная территория и полноценная инфраструктура — парковка, детские сады, кружки, школы).

Каждый состоятельный покупатель сам выбирает сочетание этих критериев и готов переплатить миллион-другой за «зацепивший» его объект. Он может осмотреть десяток похожих квартир, но купить ту, где его впечатлил вид из окна. По сути, элитное жилье — эмоциональная покупка, выбор которой может быть непредсказуемым. Это значит, что инвестиции в дорогие квартиры не гарантируют получения дохода: такие объекты могут годами оставаться на рынке в ожидании покупателя.

Однако в последние годы на стыке коммерческой и жилой недвижимости появился новый формат, ориентированный как раз на инвестиционные возможности, а именно — апарт-отели с гостиничной инфраструктурой. Работой с арендаторами здесь занимается управляющая компания, а инвестор только получает доход с вложенных средств.

Апарт-отели, как правило, строятся возле метро, большинство юнитов уже имеют отделку и меблировку. Нарезка помещений более мелкая, чем в обычных апартаментах, и, следовательно, порог входа — ниже. Сегмент начал развиваться в Москве не так давно, но успех уже налицо: формат с легкостью заменяет собой квартиры и не очень дорогие, но качественные отели 3* и 4*.

При сдаче посуточно средняя доходность составляет 10-13%, а у особо успешных объектов может достигать 16%.

Риски

Требования к инвестиционному капиталу на рынке «элитки» крайне высоки, и оценка финансовых возможностей — первый риск, с которым вы столкнетесь. На практике частный инвестор не всегда оказывается способен самостоятельно и быстро проанализировать аспекты сделки:

- юридическую структуру,

- финансовое положение девелопера,

- надежность залоговых механизмов,

- наличие скрытых обязательств по объекту и прочее.

Еще один риск при покупке элитного жилья в новостройке — все тот же договор ДДУ. Дело в том, что закон 214-фЗ не защищает покупателей дорогих квартир. Если у банка, открывшего эскроу-счета, будет отозвана лицензия, государство возместит дольщику не более 10 млн рублей — вне зависимости от того, какую сумму он внес.

Таким образом, реформа работает только в массовом сегменте, но даже он находится «на грани»: средняя стоимость квартир в сегменте масс-маркета в сентябре составляла около 10,05 млн рублей.