Как выбрать франшизу

Бизнес по франшизе может стать хорошим стартом для начинающего предпринимателя или удачным финансовым вложением для опытного. Чтобы использовать все преимущества франчайзинга, нужно правильно выбрать франшизу. Вот несколько советов, которые помогут это сделать.

Определитесь с тематикой бизнеса. Выбирайте ту отрасль, которая вам понятна и в которой вам будет интересно развиваться. Хорошо, если у вас уже есть представление об особенностях данного бизнеса, еще лучше — опыт работы в выбранной сфере. Но если вы всю жизнь работали бухгалтером, а мечтали открыть пиццерию, то почему бы и нет.

Если вам нравится несколько направлений, то выбрать самое перспективное можно с помощью сервиса Google Trends. Сервис позволяет отследить самые популярные запросы пользователей по тематикам. Можно проанализировать отрасли и выбрать направления, которые набирают популярность.

Определите бюджет на паушальный взнос и на первоначальные вложения. Это существенный фактор, который влияет на выбор франшизы. Если вы потратите всю имеющуюся сумму на паушальный взнос, вам не на что будет открывать представительство.

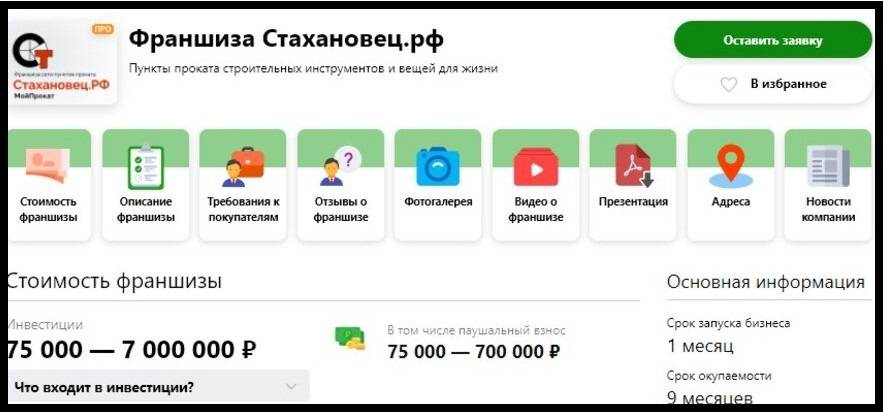

Начните поиск подходящей франшизы. Можно использовать онлайн-каталоги, где есть фильтры для отбора, описания условий сотрудничества и рейтинги франшиз. Такие каталоги удобны еще и тем, что через них можно запросить контакты франчайзеров. По запросу представители компаний пришлют больше информации о заинтересовавших вас франшизах и расскажут, можно ли получить персональную консультацию.

Сервис для подбора франшизы в каталоге topfranchise.ru

Если для вас важно живое общение с будущими деловыми партнерами, вы хотите услышать отзывы реальных франчайзи или собрать как можно больше информации о возможностях выбранного направления, то можно посетить специализированную выставку франшиз. В случае, если вы рассматриваете франшизы нескольких определенных компаний, то информацию об условиях сотрудничества и контакты ответственных лиц наверняка можно найти у них на сайтах или на специальных страницах, посвященных франчайзингу

В случае, если вы рассматриваете франшизы нескольких определенных компаний, то информацию об условиях сотрудничества и контакты ответственных лиц наверняка можно найти у них на сайтах или на специальных страницах, посвященных франчайзингу.

Отберите несколько франшиз и начните переговоры. Сузив круг выбора до нескольких наиболее подходящих вариантов, можно переходить к переговорам о возможной покупке франшизы. Что следует выяснить у франчайзера, помимо общих условий сотрудничества, чтобы выбрать наиболее подходящую франшизу и избежать непредвиденных проблем:

- реальную стоимость франшизы и запуска бизнеса, включая все скрытые взносы и расходы (например, дополнительно оплачивается обязательное ежегодное повышение квалификации сотрудников, нужно закупать и обслуживать дорогое оборудование и т.п);

- законна ли деятельность компаний в сфере франчайзинга: попросите предоставить все документы, подтверждающие юридическую состоятельность компании как франчайзера;

- опыт работы компании в сфере продажи франшиз: сколько представительств уже открыто, как долго они работают и как складываются отношения с франчайзи (можно запросить контакты нескольких партнеров для личного общения);

- можно ли адаптировать предложенную франчайзером бизнес-модель под особенности вашего региона.

После принятия решения о покупке франшизы вам предложат подписать договор о сотрудничестве от имени ИП или ООО.

Лучше всего изучить договор совместно с надежным юристом, который разберется в финансовых и правовых нюансах условий соглашения и защитит вас от неудачных вложений.

Формирование кадров

Для организации работы одного офиса для выдачи микрозаймов населению понадобятся следующие сотрудники:

- Директор-бухгалтер. Эта административная должность, ее может взять на себя владелец компании.

- Два менеджера. Менеджеры будут работать по гибкому графику один день через один.

Основные задачи менеджера:

- Привлечение клиента.

- Проверка по базе кредитных историй.

- Заключение договора.

- Выдача наличных.

- Получение платежей по возврату.

Уборка помещения совершается техперсоналом торгового центра, оплата осуществляется раз в месяц в размере 1 000 руб. вместе с арендной платой.

Оплата труда остальных сотрудников представлена в таблице:

| Должность | Количество сотрудников | ФЗП в месяц | Всего, руб. |

| Директор | 1 | 40 000 | 40 000 |

| Менеджер | 2 | 35 000 | 70 000 |

| Отчисления в фонды | 32 000 | ||

| Итого | 3 | 142 000 |

В месяц на заработную плату сотрудникам понадобится сумма в размере 142 000 руб. Оплата осуществляется два раза в месяц: аванс в размере 30% от оклада и после 25 числа – оклад. В конце года, на усмотрение работодателя, менеджерам может выплачиваться премия в размере одного оклада. Работники оформляются по трудовому договору, им предоставляются оплачиваемый отпуск и выплаты по больничным листам.

Организация

Микрозаймы оформляются достаточно быстро. Иногда это занимает 10 минут, если используются популярные дистанционные сервисы с выплатой на банковскую карту или виртуальный кошелек. К заемщикам предъявляются минимальные требования: гражданство РФ и возраст от 18 лет.

В МФО обычно обращаются клиенты, которым отказали в банке. Можно пользоваться бюро кредитных историй, но из-за этого увеличиваются сроки рассмотрения заявок, расходы и теряются конкурентные преимущества. Сложностью является работа с проблемными долгами. Самостоятельно выполнять взыскание способны лишь крупные фирмы. Но даже они передают эту работу коллекторам.

Особенность бизнеса

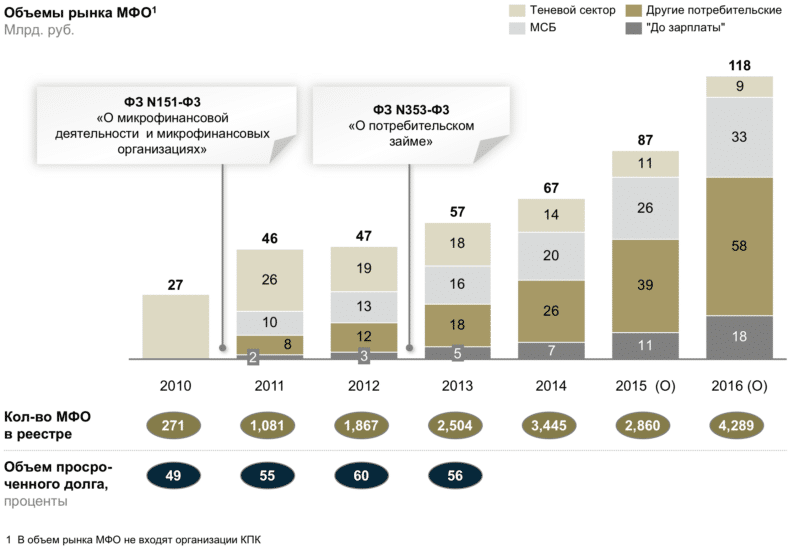

Первые МФО появились в России около пятнадцати лет назад, когда кредитный рынок ещё находился на стадии своего формирования. И с самого начала они нашли свою нишу, в которой успешно работают до настоящего времени. Основная клиентура организаций состоит из малообеспеченных слоёв населения, которые оформляют займы на короткий период – до получения зарплаты или пособия. Также в МФО обращаются начинающие предприниматели, возвращающие кредит после завершения удачной сделки.

Но сфера деятельности МФО отнюдь не ограничивается предоставлением кредитных услуг. Также организации принимают от населения вклады, за счёт которых и выдают впоследствии кредиты. Таким образом, микрофинансовые организации выполняют в обществе сразу две функции:

- экономическую — способствуют развитию предпринимательства, а также обеспечивают равномерное распространение финансовых институтов по территории всей страны;

- социальную – стимулируют экономическую деятельность населения.

Несмотря на высокий уровень риска, деятельность МФО считается очень выгодной. Прежде всего, благодаря большому количеству клиентов, которых традиционно привлекает доступность оформления займов. Тогда как риск компенсируется повышенной по сравнению с банковскими учреждениями кредитной ставкой.

Для начала деятельности МФО необходимо:

- Официально зарегистрировать общество с ограниченной ответственностью. Для этого нужно провести собрание учредителей, оформить решение и устав общества.

- Определиться с руководителем и главным бухгалтером и оформить на них приказы о приёме на работу.

- Оплатить пошлину и передать документы регистратору.

Несмотря на то что открытие МФО считается рискованным бинесом, это сфера стремительно развивается

Инвестиции и выручка

Инвестиции

В открытие небольшого офиса МФО понадобятся следующие первоначальные вложения:

| Статья | Сумма, руб. |

| Оформление ООО | 15 000 |

| Уставной капитал | 15 000 |

| Раскрутка и организация группы | 50 000 |

| Приобретение мебели и оснащение | 194 800 |

| Приобретение расходников на два месяца вперед | 20 000 |

| Аренда помещения (за два месяца) | 80 000 |

| Зарплатный фонд персонала (за 2 месяца) с выплатой в Пенсионный фонд | 284 400 |

| Итого | 659 200 |

Сократить стоимость затрат не получится. Если только арендовать помещение в менее проходимом месте, но в этом случае потребуются большие вложения в рекламу и раскрутку. К этой сумме прибавляется основной капитал компании, деньги, которые будут постоянно находиться в обороте: 850 000 руб. Итого, на первоначальный капитал потребуется сумма: 1 509 200 руб.

Ежемесячные траты

| Статья | Расход, руб. |

| Аренда помещения + техслужащая | 41 000 |

| Зарплата персоналу и выплаты в фонды | 142 000 |

| 15 000 | |

| Поддержание группы | 5 000 |

| Приобретение расходных материалов | 10 000 |

| Всего | 213 500 |

Планируем доходы

Так как в городе всего несколько конкурентов, а условия выдачи микрозаймов в нашей компании самые выгодные, то на доходность будет влиять только проходимость клиентов за день. В месяц планируется получение прибыли ( с учетом невозврата) от 500 000 руб.

Посчитаем чистый доход, вычитая из выручки расходы в месяц:

500 000 – 213 500 = 286 500 руб. Итого, в год компания приносит чистый доход: 3 438 000 руб.

Рентабельность при оптимальных условиях составит от 100 до 150%.

Пока предприниматель не вернет основные инвестиции, прибыль будет делиться на следующие части:

- 10% – накопительная часть.

- 15% – доход предпринимателя.

- 10% – непредвиденные расходы.

- 65% – возврат инвестиций.

На возврат вложенных средств ежемесячно будет выделяться сумма 186 225 руб., на основе которой можно рассчитать окупаемость проекта:

1 509 200 / 186 225 = 8 месяцев. С учетом всех рисков и возможного снижения доходов окупится проект в течение 1 года.

В каком банке взять кредит на открытие бизнеса

| Банк | % ставка | Сумма кредита |

| Сбербанк | 16-19% | до 5 млн.руб. |

| Альфа-Банк | 20% | до 6 млн.руб. |

| ВТБ 24 | от 11,8% | от 850000 руб. |

| Россельхозбанк | от 10,6% | до 60 млн.руб. |

| Райффанзен банк | от 12% | до 4,5 млн.руб. |

| Уралсиб | от 13,1% | до 170 млн.руб. |

| Уральский банк реконструкции и развития | от 15,1% | до 3 млн.руб. |

| Открытие | от 10% | до 1 млн.руб. |

| Промсвязьбанк | от 12,3% | до 150 млн.руб. |

| Совкомбанк | от 12% | до 30 млн.руб. |

| Бинбанк | 15,25% | до 150 млн.руб. |

| СКБ банк | от 14,5% | от 70 млн.руб. |

Тарифы могут отличаться в зависимости от региона страны. Большинство банков предлагают индивидуальный подход к предпринимателям, подбирая для них максимальную сумму кредита и процентную ставку, относительно рисков бизнес-плана, величины залога и других параметров. Поэтому не всегда указанные данные неизменны.

Особенности бизнеса

Бизнес-модель МФО состоит в том, чтобы предоставлять займы физическим или юридическим лицам под проценты, выплачиваемые на дату погашения микрокредита. Доход компании заключается в высокой процентной ставке. Нужно сказать, что микрокредит – это прибыльный бизнес только по той простой причине, что здесь высокий средней рыночной годовой процент 2% в день или в 730 процентов в год. Микрофинансовые компании также специализируются на выдаче долгосрочных займов, здесь среднерыночная ставка от 0,5% до 1% в год.

Но в любом случае, перед тем как открывать какой-либо бизнес, нужно начать с изучения рынка, чтобы оценить рентабельность предприятия и его конкурентоспособность. Микрофинансовые компании пользуются спросом среди физических лиц, для них это уникальный шанс взять деньги в долг до зарплаты. Но, с другой стороны, рынок перенасыщен предложениями, поэтому новой компании будет трудно завоевать свою целевую аудиторию.

Как выбрать франшизу МФО

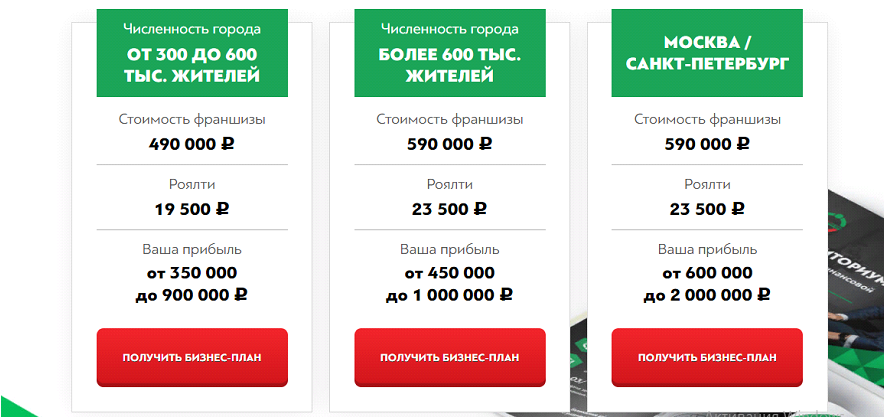

При покупке франшизы любого бренда следует обращать внимание на срок его пребывания на рынке, количество проданных франшиз и процент активно функционирующих филиалов. Отдельно надо рассматривать авторитетность франчайзера с учетом принципов его микрокредитных услуг

Стоит также рассмотреть требования франчайзера к самостоятельной деятельности приобретателя франшизы и степень его участия в становлении бизнеса

Отдельно надо рассматривать авторитетность франчайзера с учетом принципов его микрокредитных услуг. Стоит также рассмотреть требования франчайзера к самостоятельной деятельности приобретателя франшизы и степень его участия в становлении бизнеса.

И, разумеется, обязательно следует оценить риски франчайзера, размер предполагаемой рентабельности в соотношении с объемом инвестирования и величиной роялти.

Для самостоятельного подбора и сравнения бизнеса предлагаем воспользоваться простой формой поиска: вы можете ввести любое название или сумму денег, которую готовы инвестировать в собственное дело.

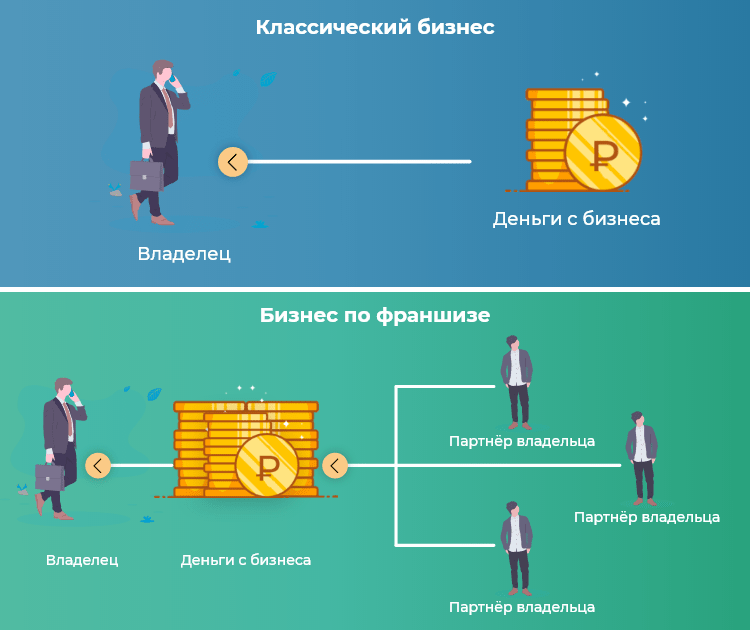

Бизнес по франшизе

Далее рассмотрим, как открыть микрозаймы по франшизе, то есть, по сути, по готовой бизнес-модели с наработанной клиентской базой. Франшиза является отличным вариантом для начинающих предпринимателей, ведь в данном случае риск утраты собственного капитала минимален.

Бизнес по франшизе построить довольно просто: главное — найти надежного франчайзера. Сегодня открыть МФО по франшизе позволяют такие компании, как МастерДеньги, МоментоДеньги и другие. По сути, организатор приобретает у франчайзера готовый план, раскрученный бренд, логотип и другое. А это значит, что не нужно тратить деньги на разработку логотипа, рекламу. Соответственно, предприятие начинает приносить доход сразу.

Еще одна причина воспользоваться франшизой в том, что на законодательном уровне деятельность микрофинансовых и микрокредитных организаций строго регулируется Центральным банком РФ. Поэтому владельцы такого бизнеса должны знать все особенности налогообложения, документооборота и отчетности. Владельцы компании, открытой по франшизе получают всестороннюю поддержку от своего «наставника». А, стоит сказать, что при выявлении каких-либо нарушений ЦБ может ликвидировать предприятие и фактически запретить ее деятельность.

Франшизы микрозаймов: какие есть, какую выбрать?

Если собственных сил недостаточно для создания МФО с нуля, а идея заработать свой первый миллион именно на предоставлении микрозаймов не покидает вас, то лучше обратить свой взор на франшизы микрозаймов.

Альтернативным вариантом как открыть точку по микрозаймам станет франшиза микрофинансовой организации. Это отличный вариант для начинающих бизнесменов с отсутствием опыта и большим желанием заниматься именно этим делом.

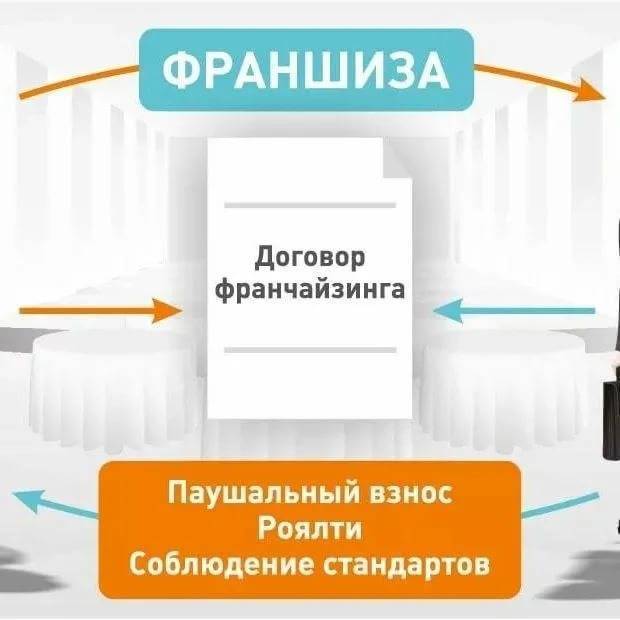

Франшиза микрозаймов — это право на использование интеллектуальной собственности (бренд, логотип, реквизиты, документы, условия и т.д.) крупной микрофинансовой организации «младшим братом». Начинающий предприниматель платит деньги владельцу крупной МФО за право открыть центр микрозаймов, который будет работать под брендом «материнской» организации. При этом сделка предусматривает, что франчайзи будет соблюдать устав и все нормативные документы франчайзера.

Среди микрофинансовых организаций, которые предлагают франшизу можно выделить: Деньги для Вас, Деньги до зарплаты, Моменто Деньги, Миладенежка, ФастФинанс, Удобноденьги, МастерДеньги, Мигомденьги и другие.

Если основываться на условиях франшизы и отзывах клиентов, то очень приличные оценки получают франшизы МФО ФастМани и Moneyman. В анти-ТОПе оказались Деньги до зарплаты и Моменто Деньги.

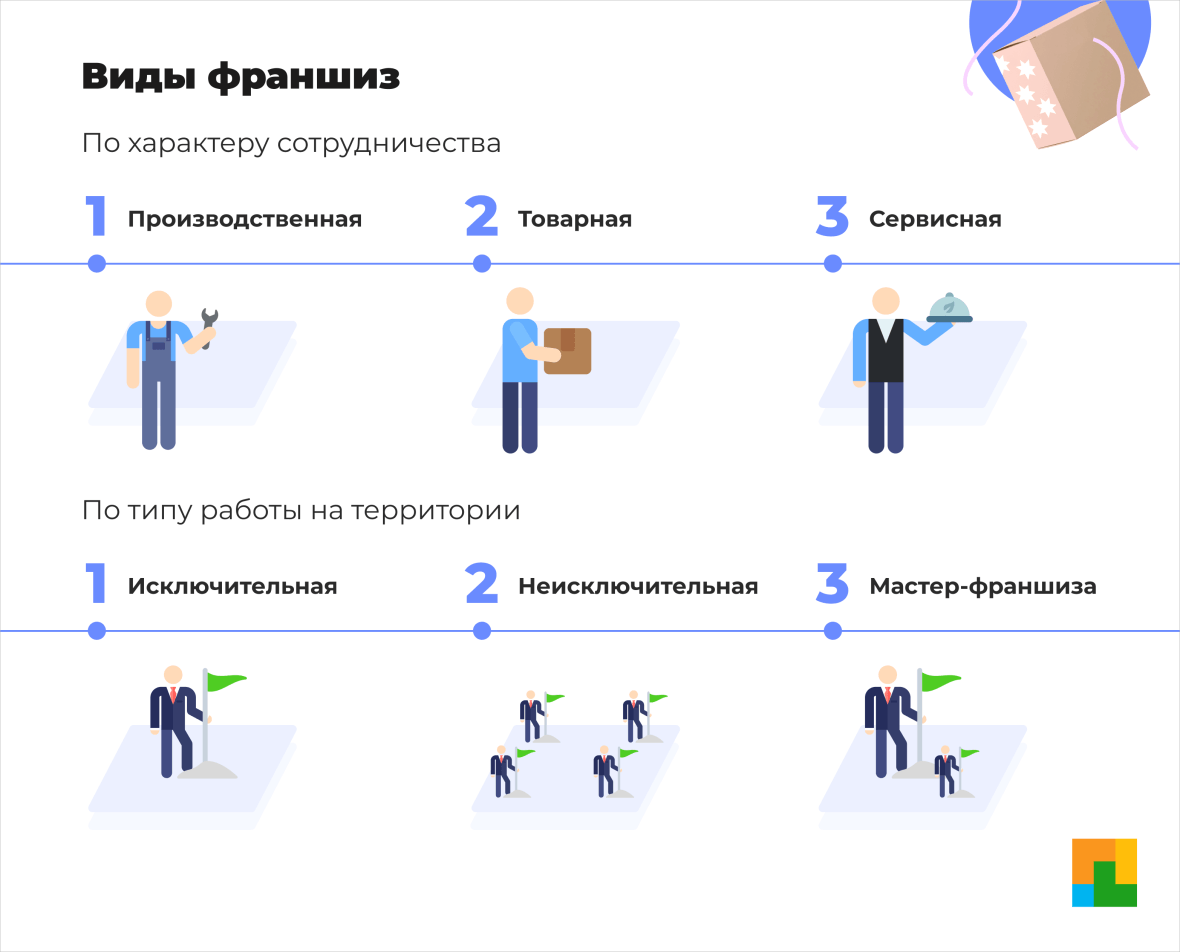

Что такое франшиза: основные понятия простыми словами

Среднестатистический городской житель сталкивается с франшизой ежедневно. По франшизе работают многие популярные предприятия общественного питания, розничной торговли и сферы обслуживания: рестораны, супермаркеты, автозаправки, кофейни, салоны красоты, спортклубы. Поэтому, скорее всего, вы уже имеете общее представление о том, что такое франшиза. Разберем основные определения, которые тесно связаны с этим понятием.

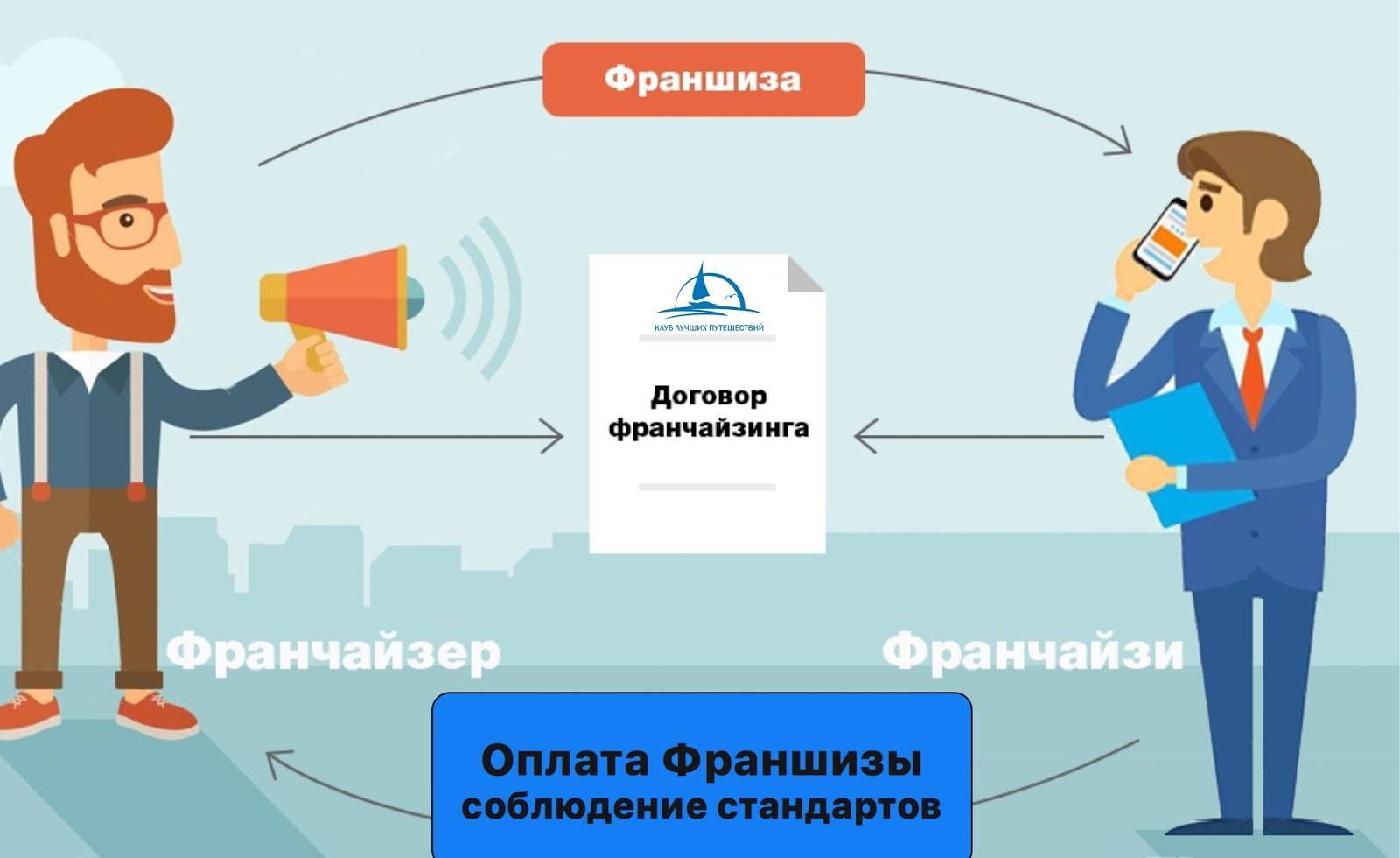

Франчайзинг — это бизнес-концепция, основанная на продаже и покупке франшиз. Также франчайзингом называют систему юридических и экономических взаимоотношений между франчайзером и франчайзи.

Франчайзер или франчайзор (встречаются оба варианта написания) — компания, которая продает франшизу, предоставляя тем самым возможность другим предпринимателям открыть точку продаж/обслуживания под своим брендом, пользоваться наработанными технологиями ведения бизнеса и партнерской поддержкой.

Франшизу покупает франчайзи — индивидуальный предприниматель или организация, которые хотят продавать товары или оказывать услуги под торговой маркой крупной компании и готовы ей за это платить.

При покупке франшизы франчайзи платит паушальный взнос — единоразовую выплату франчайзеру за право присоединиться к сети предприятий.

Кроме паушального взноса, в договоре франчайзинга могут быть предусмотрены роялти — постоянные выплаты за пользование франшизой периодичностью раз в месяц, квартал или год. По сути роялти — это абонентская плата за использование бренда и поддержку бизнеса.

Роялти может иметь фиксированный размер или рассчитываться в виде процента от прибыли франчайзи. Международная ассоциация франчайзинга определяет среднюю величину роялти в 6,5%, но показатель может варьироваться в зависимости от сферы деятельности. Так, в гостиничном и ресторанном бизнесе роялти обычно ниже — 4-4,5%, а в сфере образовательных услуг и быстрого питания может достигать 9-10%.

Встречается также смешанный тип роялти, когда франчайзер забирает процент прибыли, но не меньше фиксированной минимальной суммы.

Кредитный брокер

Франшиза кредитного брокера стала довольно востребованной и для начинающего предпринимателя, и более опытного. Все потому, что возможно быстро открыть свое дело и приступить к работе, воспользовавшись уже испытанной бизнес-системой, не расходуя средств на рекламу и не рискуя. Средняя стоимость ее находится в пределах 500 тысяч рублей.

Для вашего бизнеса такая покупка может стать удачным решением, если вы совершаете ее без иллюзий:

- вы не покупаете бренд – в этом деле нет брендов;

- вам никто не обеспечит лояльность потенциальных клиентов; привлекать клиентов и предлагать им продукты придется самому, в этом смысле – такой бизнес начинаете с нуля;

- вы сами будете делать свой бизнес, в лучшем случае – можете рассчитывать на технологии для запуска дела.

Кредитный брокер работает на результат: чем больше заключит договоров, тем выше его вознаграждение. Но не стоит думать, что нет никаких плюсов:

- экономия времени;

- CRM кредитного брокера (в пакете франшизы);

- собственная страница на сайте франчайзера;

- оформление документов для клиентов при помощи головной компании, она же примет решение о выдаче кредита малому предприятию.

В качестве брокера вы станете:

- проверять кредитную историю заемщика;

- оказывать помощь в получении кредита;

- заниматься реструктуризацией и минимизацией долгов;

- расторгать договоры по кредиту;

- признавать заемщика неплатежеспособным;

- защищать клиента от банков, коллекторов и т. п.

С франшизой от известной кредитной брокерской компании перед вами откроются многие двери. Вы можете рассмотреть предложения от:

- ООО «Банковский Советник»;

- группа компаний «Финансовые решения»;

- ООО «Евро-Финанс.

Франшиза кредитного и ипотечного брокера Finance Group (инвестиции – от 0,7 млн. рублей, первый взнос – от 500 тысяч, роялти – нет, окупаемость – от 3 до 6 месяцев). Компания выбрала для себя около полусотни востребованных услуг, и оказывает их на территории России и стран СНГ. Среди них: ипотека и лизинг недвижимости, юридические и страховые услуги – список немалый.

Есть еще брокеры на бинарных опционах. Кто-то уверен, что брокер бинарных опционов – это компания, оказывающая трейдерам помощь в торгах на бирже, но в реальности это не что иное, как локальная биржа, в рамках которых идут торги

Самое важное правило торговли на бинарных опционах, по отзывам специалистов, – контроль над собственными эмоциями. Люди, склонные поддаваться азарту, – клиенты брокера на бинарных опционах

Что это?

Само понятие франшиза означает право на использование начинающей фирмой уже раскрученного бренда. Согласно договору о франшизе могут быть использованы логотип компании, её слоган, а также прочие составляющие для открытия собственного офиса для выдачи микрокредитов.

Предполагается составление и подписание обеими сторонами договора франчайзинга, по которому новый партнёр обязан соблюдать все правила старшего партнёра и вести дела согласно положениям, принятым в предоставляющей франшизу организации.

Выдающая франшизу компания постоянно контролирует деятельность новой и корректирует её. За право пользования франшизой получатель каждый месяц платит отчисления на счёт продавшей франшизу компании.

Стартовые вложения

Многие предприниматели начинают с нуля. Это очень сложно, временно и ресурсозатратно. Вам повезло, если на открытие собственного бизнеса есть какая-то сумма. Но руководствуйтесь принципом, что начинать нужно с малого. Не стоит влезать в долги, брать займы под высокие проценты с гарантией срочного возврата.

Малый бизнес может не оправдать ваших ожиданий и платить по счётам будет просто нечем.

Если же необходимость в кредите всё-таки возникает, ищите наиболее выгодные предложения от банка с минимальными процентами.

Важно! Не стоит пускать в оборот деньги, которые были отложены на здоровье, обучение детей или другие важные нужды. Вы рискуете не вернуть вложенные средства, оставив близких людей без средств к существованию

Для получения стартовых денежных средств можно привлекать ещё и инвесторов. Для этого достаточно составить грамотный бизнес план, подготовить презентацию с подробной расшифровкой реализации проекта и прибыли, полученной в итоге.

Не забудьте сделать акцент на доходности вашего бизнеса, ведь именно это в конечном итоге будет интересно вашим инвесторам.

Ещё один выгодный способ привлечь денежные средства – участие в различных государственных программах. Они действуют как на региональном, так и на федеральном уровне в рамках поддержки малого бизнеса. В зависимости от региона программы могут быть направлены на поддержку малого бизнеса в сфере сельского хозяйства, животноводства, с целью создания рабочих мест и так далее.

Ставим цели

Чётко решите, какого результата вы хотите добиться на начальных этапах.

Кто-то хочет обогатиться. Другие мечтают стать хорошими управленцами. Третьи хотят достигнуть успеха и признания.

Четвёртые просто мечтают заниматься любимым делом.

Всегда помните о том, что бизнес состоит из комплекса осуществляемых действий. И все они предполагают ежедневное, ежеминутное вложение своих собственных сил, времени в развитие. Поэтому, если вы преследуете цель обогащения, то скорее всего, успеха вы не добьетесь. Своим делом нужно «гореть» и полностью ему отдаваться.

Качество

Успеха достигают те предприниматели, которые предоставляют не только недорогие, но одновременно ещё и качественные товары и услуги. Несмотря на то, что иногда это материально и временно затратно, это гарант того, что спустя время вам не придётся работать с жалобами, претензиями покупателей или их недовольством.

Помните, что даже несмотря на стоимость покупатель всегда будет выбирать именно тот товар или услугу, которые были предоставлены ему в лучшем виде. Не забывайте про сарафанное радио, а также о работе каналов продаж. Постепенно будет выработана ваша положительная репутация и потраченное время и средства будут оправданы.

Вы определились со сферой своей деятельности, местом расположения бизнеса и другими нюансами.

Даже если у вас нет начального стартового капитала, не беда. Свое дело можно начать, делая ставку на сильные стороны.

- Можно подзаработать, оказывая услуги на основании ваших умений и знаний. Например, вы хорошо делаете массаж, стрижетп, печете, делаете макияж или ладите с детьми. Даже если эта деятельность не станет основой развития вашего будущего дела, то поможет заработать деньги и отложить их.

- Оказывайте посреднические услуги. Это сфера деятельности подходит для людей, у которых есть навыки продаж. Умение договариваться с поставщиками о низких ценах на продукцию и реализовать его по более высокой цене станут отличной основой для ведения бизнеса.

- Возможно, вы владеете какой-либо информацией и сможете хорошо её продавать. Например, пишите курсовые работы, готовите детей к экзамену, проводите дополнительные занятия или являетесь организатором собственного тренинга. В любом случае, грамотная подача уникальной информации всегда востребована.

- Партнёрские взаимоотношения. Возможно ваши навыки будут полезны другому бизнесу. На этом тоже можно неплохо заработать. Например, вы заранее видите ситуацию, которая грозит какому-либо предпринимателю, вовремя предвидите её и помогаете избежать проблем. За этот навык вы получаете хорошее вознаграждение, а затем можете начинать вести бизнес на партнёрских началах.

Как открыть франшизу по микрозайму для населения

На сегодня спрос в микрозаймах превышает предложения. Микрокредитование набирает темпы в своем росте. Это обусловлено стабильным доходом, для партнеров выгодно заниматься этим бизнесом ввиду отсутствия различных нагрузок, таких как технические, маркетинговые, рекламные, бухгалтерские и юридические. Этому способствует удобное расположение филиалов, расширение партнерской сети.

Это процедура узаконивания фирмы обязательна. В Минфин, от которого требуется согласие, подается заявление, квитанция об уплате пошлины и копии документов:

свидетельство о регистрации юридического лица;

учредительные документы.

Решение о внесении новой фирмы в реестр будет выдано через две недели. После этого компания получит право выдавать микрозаймы в размере не более 1 млн рублей.

Особенности взаимодействия с заемщиками и прибыльность

Несмотря на все плюсы МФО у компаний есть и свои недостатки. Это в первую очередь высокий риск невозврата заемных средств. Основной целевой аудиторией таких компаний в основном является средний класс с доходом от 25 до 50 тысяч рублей, преимущественно за услугами кредитора обращаются мужчины, примерно 65%.

Прежде чем рассказать о прибыльности МФО стоит затронуть тему рисков. Ведь заемщики таких компаний не самая благонадежная часть населения. В основном за услугами МФО обращаются заемщики, которые получили отказ от кредитования в банковской организации по причине испорченной кредитной истории или отсутствия стабильного источника дохода. Кроме того, многие берут кредиты для покрытия имеющихся долгов по кредитам или прочим услугам.

Для того чтобы минимизировать риски нужны дополнительные финансовые вливания на содержание отдела по работе с проблемной задолженностью и сотрудничество с БКИ и коллекторами. Кстати, проводить оценку кредитоспособности клиента можно разными способами, помочь в данном случае сможет программа скоринговой оценки данных. Недостаток только в том, что программа стоит больших денег, плюс она увеличивает ежемесячные расходы на стоимость ее обслуживания.

Для того чтобы проверить кредитную историю клиента нужно каждый раз обращаться в бюро кредитных историй, намного целесообразнее и дешевле для предприятия заключить договор на обслуживание с бюро. Тогда стоимость одной проверки обойдется примерно 150–200 рублей. В противном случае за каждый запрос придется платить по 200–300 рублей. Конечно, есть и другие способы проверки кредитоспособности, например, через контакты работодателя и родственников либо через службу судебных приставов. Но как правило, эти способы являются малоэффективным.

Что касается коллекторских служб, то в основном взыскатели заинтересованы в крупных долгах и плодотворном сотрудничестве

То есть если микрофинансовая компания имеет всего один офис, то привлечь внимание со стороны коллекторов она едва ли сможет. Здесь можно либо обзванивать должников самостоятельно и взыскивают долги либо, содержать для этого отдельного сотрудника

Но при этом стоит учитывать, что законодательство с 2016 года значительно ужесточились, поэтому при неправильных действиях сборщика долгов можно понести уголовное наказание.

Но все же микрофинансовые компании – это прибыльный бизнес, при правильном подходе к организации данного мероприятия можно получить доход до 500000 рублей. Хотя все будет во многом зависит от эффективности выдачи микрозаймов и привлечения клиентов к своей услуге. Средняя ставка по микрозайму составляет 2% в день, соответственно в месяц, за каждые выданные 10000 рублей можно получить потенциальную прибыль 6000 рублей. Из нее нужно вычесть процент на невозврат заемных средств. Кроме всего прочего, микрофинансовые компании зарабатывают на штрафных санкциях в отношении недобросовестных заемщиков.

В общей сложности, бизнес в сфере микрокредитования на текущий момент активно развивается, микрофинансовых организаций становится только больше, ведь вопрос как открыть МФО стоит перед многими потенциальными предпринимателями. Но единственный минус такого предприятия в том, что его организация занимает достаточно времени, порой, бизнесмены самостоятельно не могут решить организационные вопросы, поэтому следует обратиться к помощи квалифицированного юриста.