Что такое амортизация

В бухгалтерском учете амортизация начисляется по правилам, которые установлены пп.17-25 ПБУ 6/01, утвержденного Приказом Минфина РФ от 30.03.2001 г. № 26н (далее – ПБУ 6/01). Амортизация – это процесс ежемесячного перенесения стоимости основных средств на затраты текущего периода. То есть посредством начисления амортизации стоимость имущественных объектов переносится на себестоимость изготавливаемой продукции (выполняемых работ, оказываемых услуг), иначе говоря погашается (п.17 ПБУ 6/01).

В соответствии с п.49 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина РФ от 13.10.2003 г. № 91н (далее – Методические указания № 91н,) амортизации подлежит имущество, которое:

- принадлежит организации на праве собственности;

- находятся у организации в хозяйственном ведении (или оперативном управлении);

- сдано организацией в аренду (или доверительное управление, безвозмездное пользование).

Амортизация начисляется (п. 49 и п.50 Методических указаний № 91н):

- организацией – по объектам основных средств, находящимся в ее собственности;

- арендодателем – по объектам основных средств, переданным в аренду;

- арендатором – по объектам основных средств, входящих в комплекс имущества по договору аренды предприятия (в том же порядке, что и по основным средствам, принадлежащим на праве собственности);

- лизингодателем или лизингополучателем – по объектам основных средств, являющихся предметом договора финансовой аренды (в зависимости от условий договора).

Амортизация не начисляется по (абз.2-5 п.17 ПБУ 6/01, абз.2 и 3 п.49 Методических указаний № 91н):

- объектам мобилизационного назначения (законсервированные и не используемые в деятельности организации);

- объектам некоммерческих организаций (по таким объектам линейным способом производится начисление износа, который учитывается на забалансовом счете 010 «Износ основных средств»);

- объектам жилищного фонда (жилые дома, общежития и пр.), за исключением тех, которые относятся к доходным вложениям в материальные ценности (т.е. учитываются на счете 03 и используются для получения дохода);

- объектам, потребительские свойства которых остаются неизменными с течением времени (земельные участки, объекты природопользования, объекты, отнесенные к музейным предметам и музейным коллекциям, и пр.).

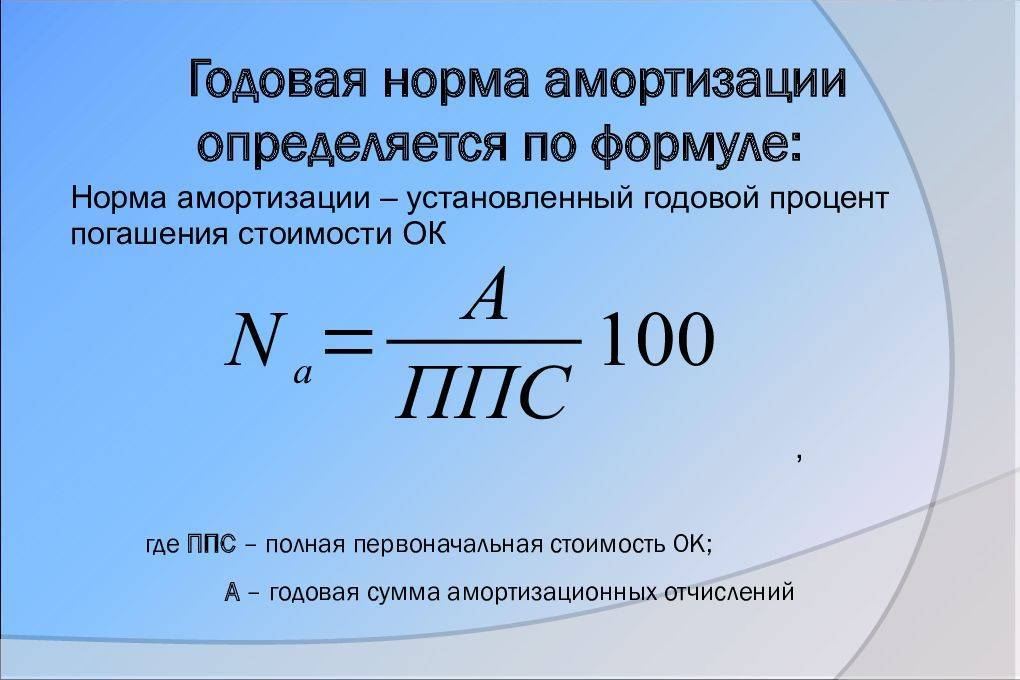

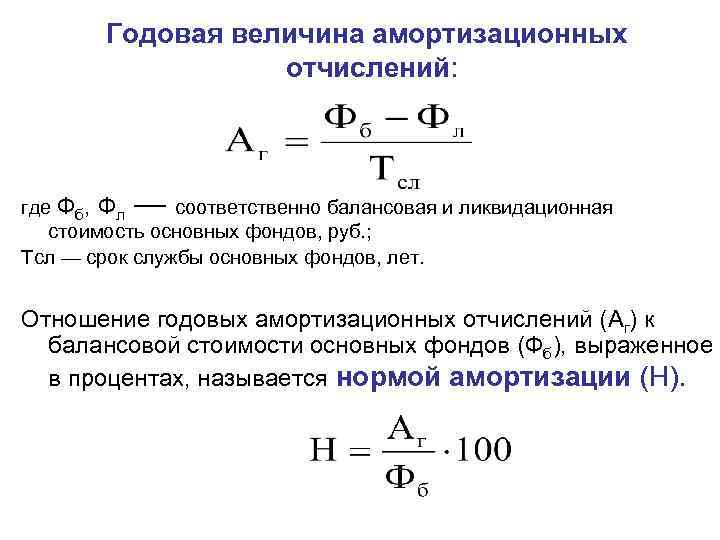

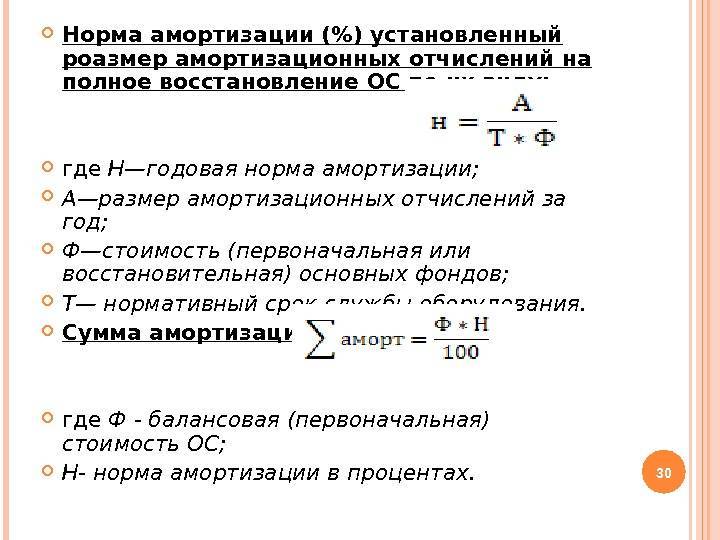

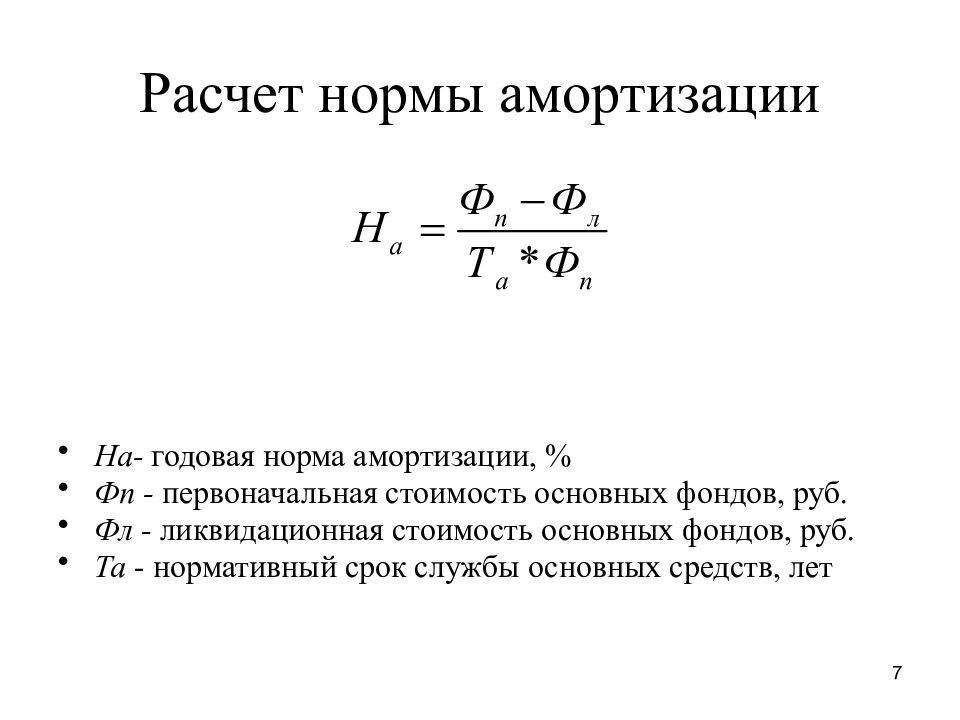

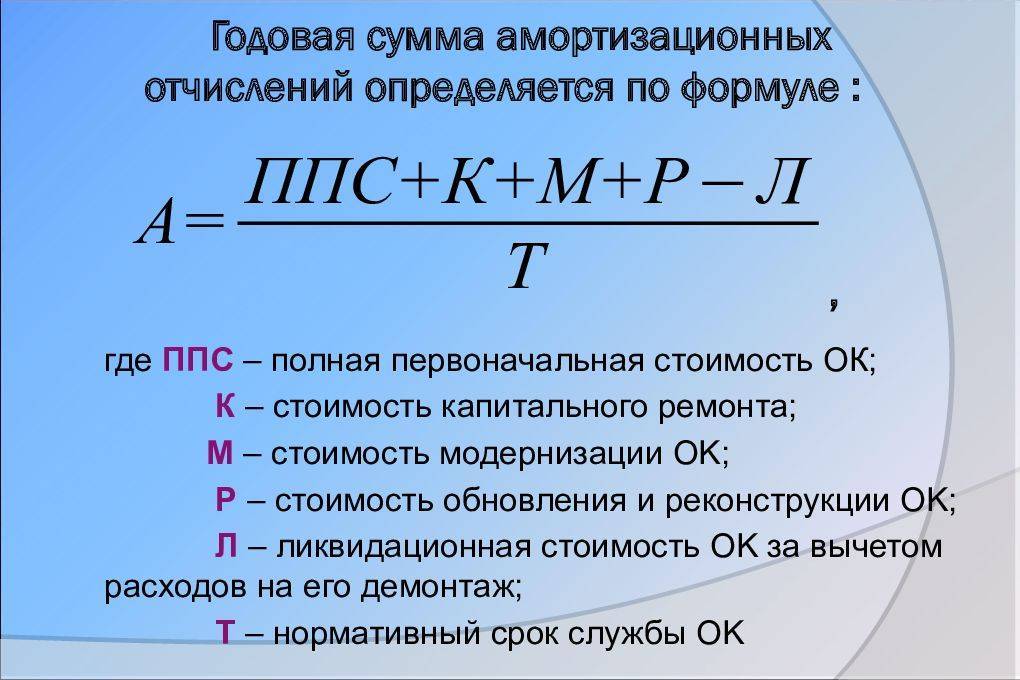

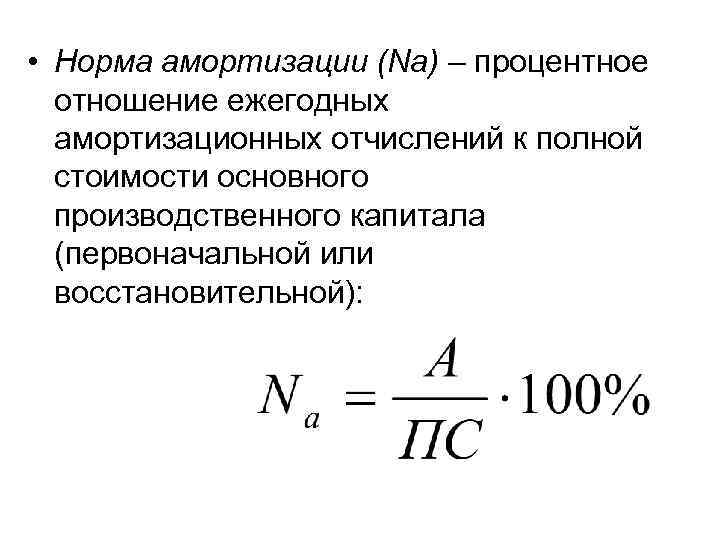

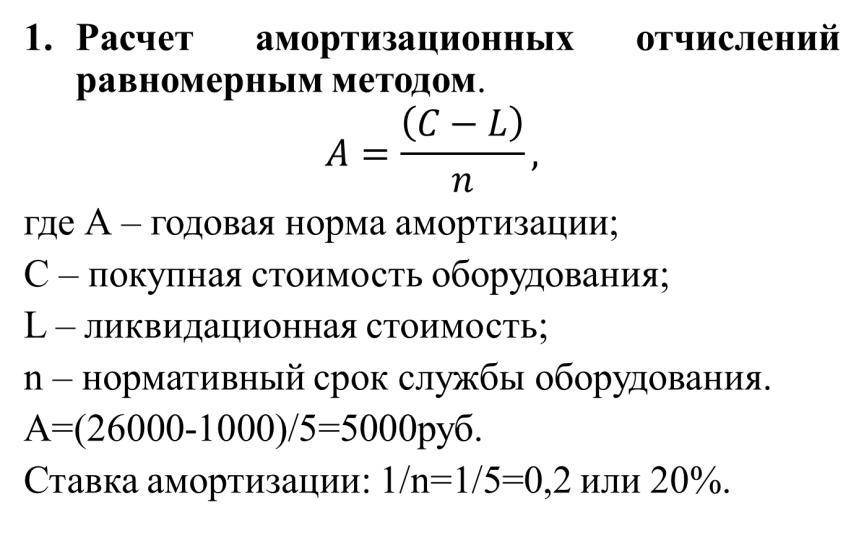

Годовая норма амортизации: формула для отражения данных в бухгалтерском учете

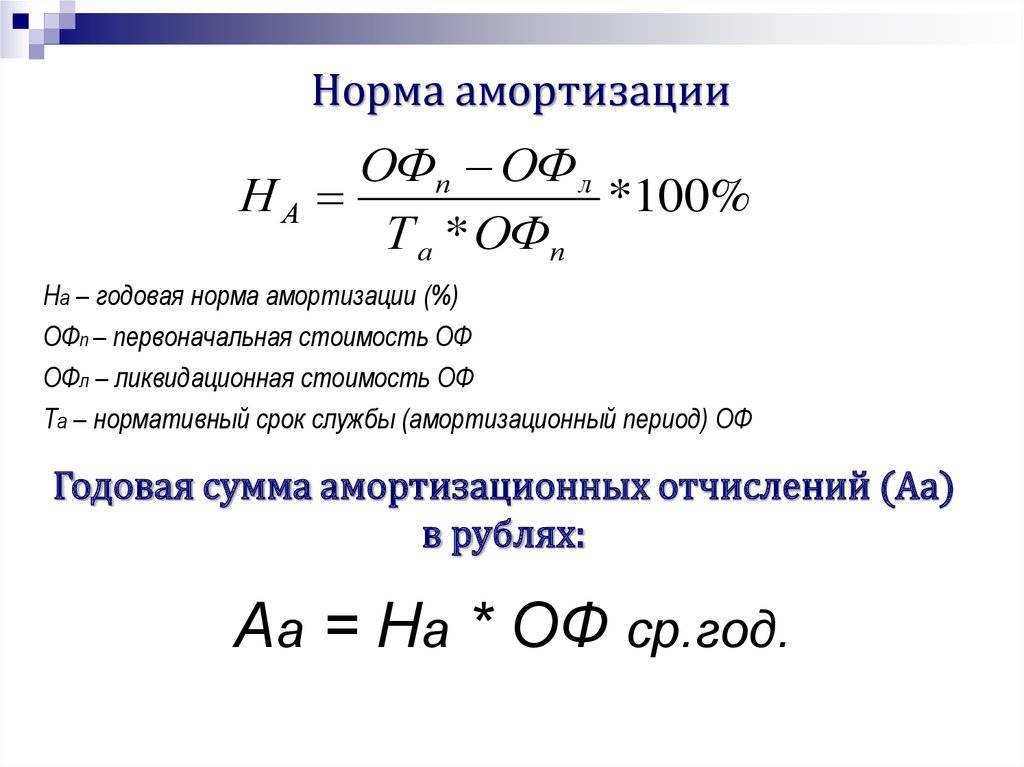

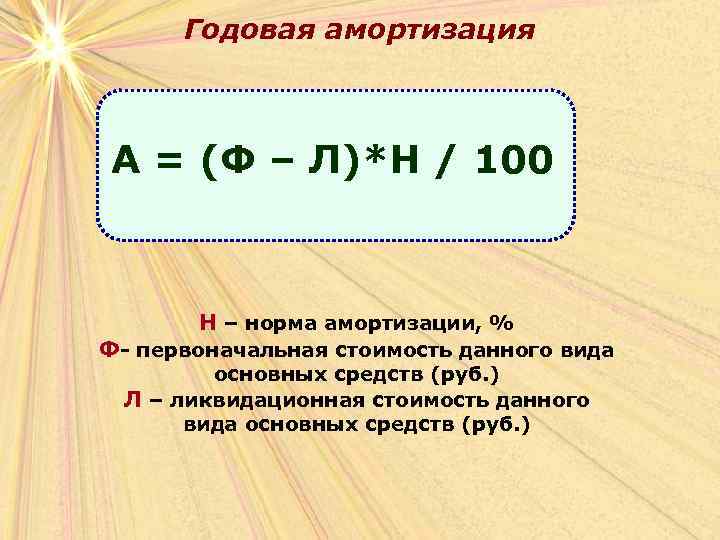

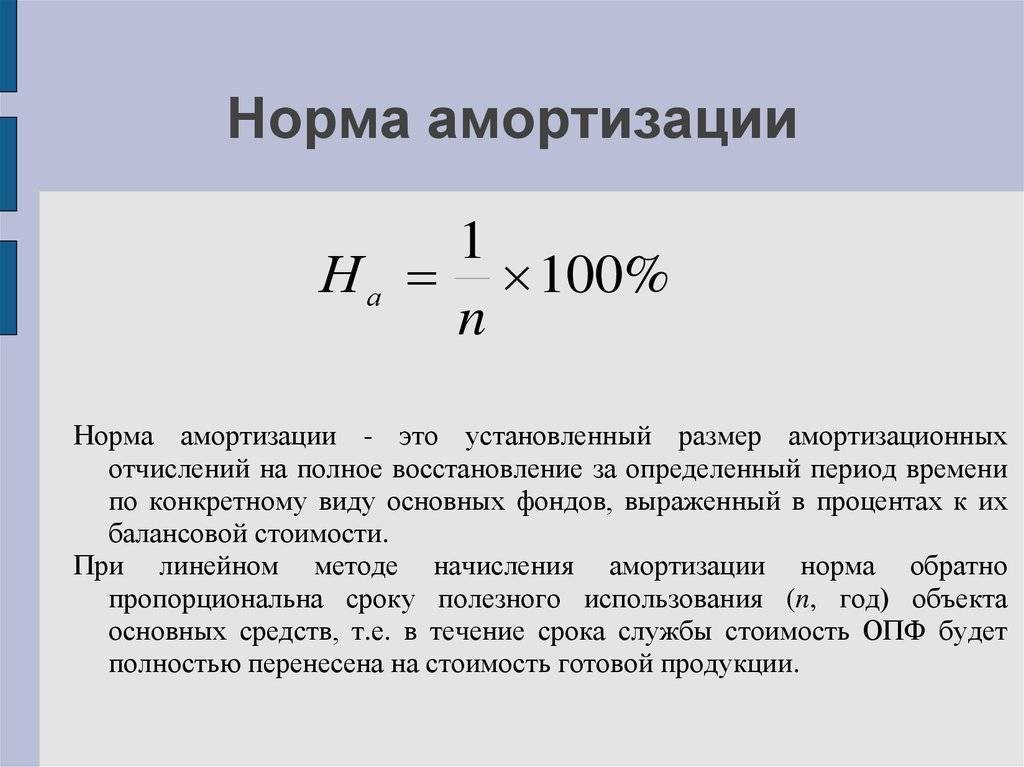

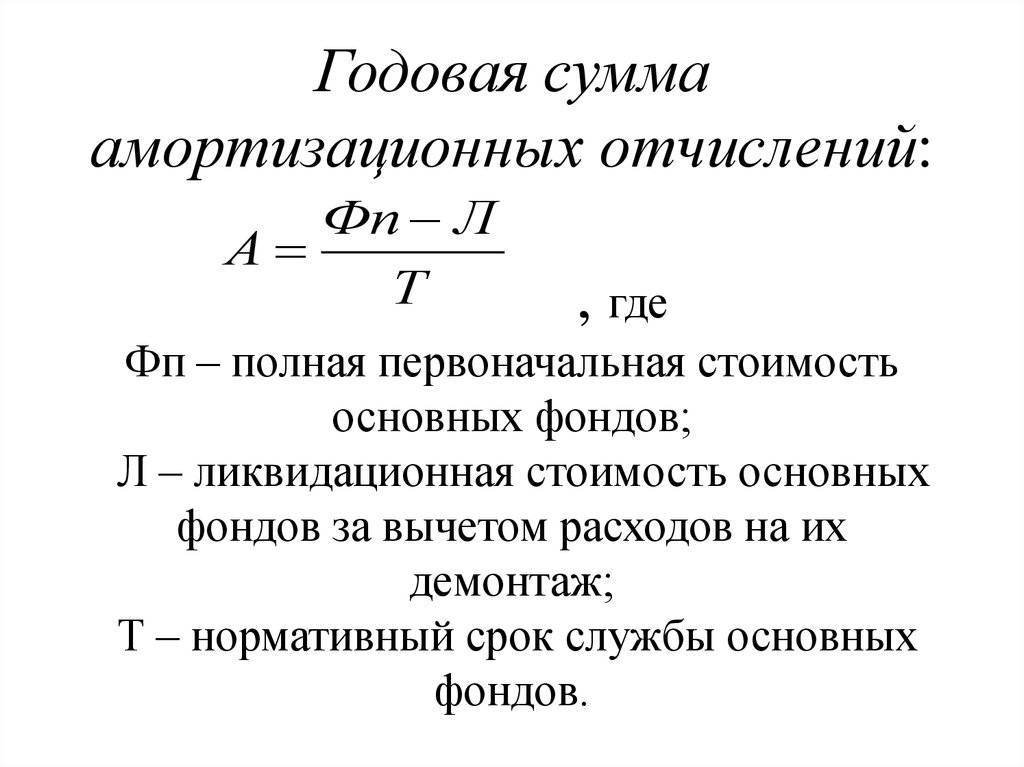

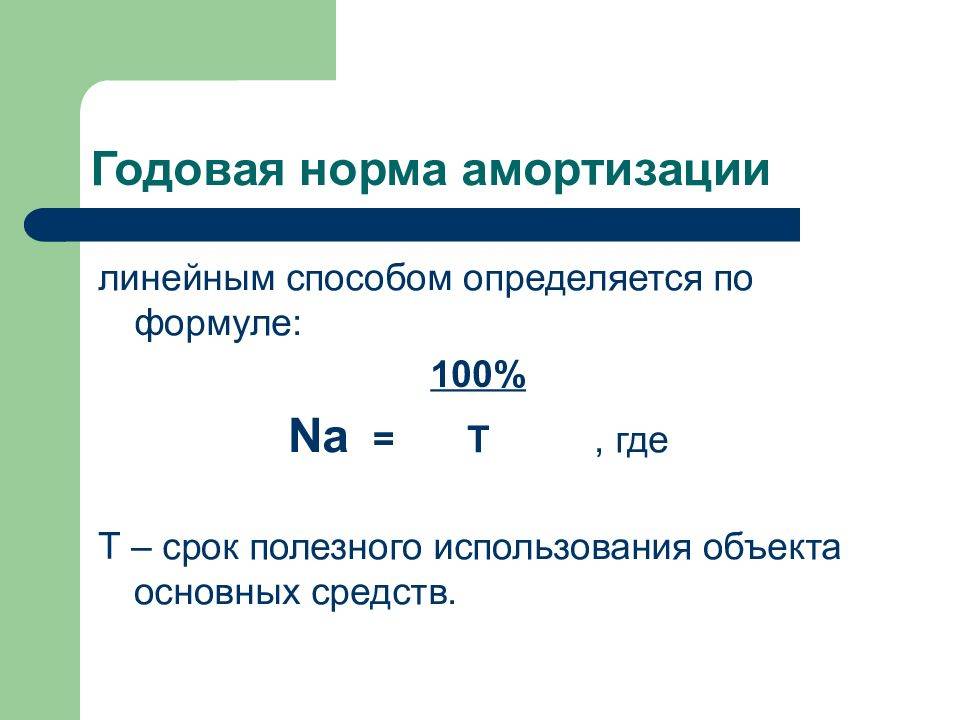

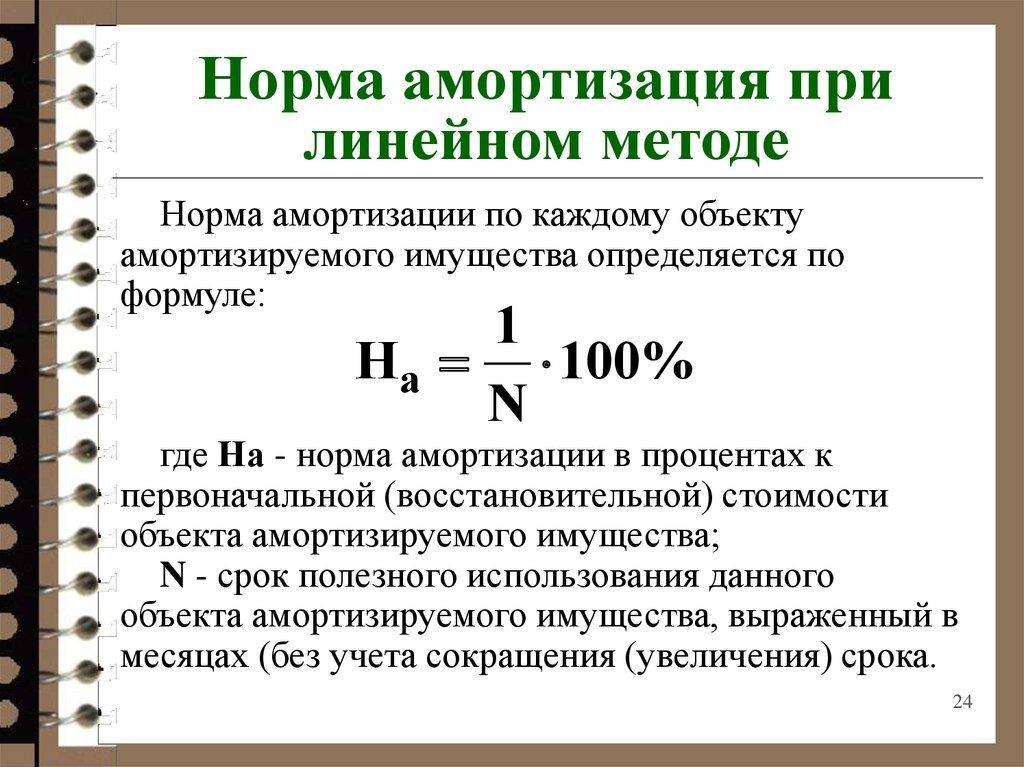

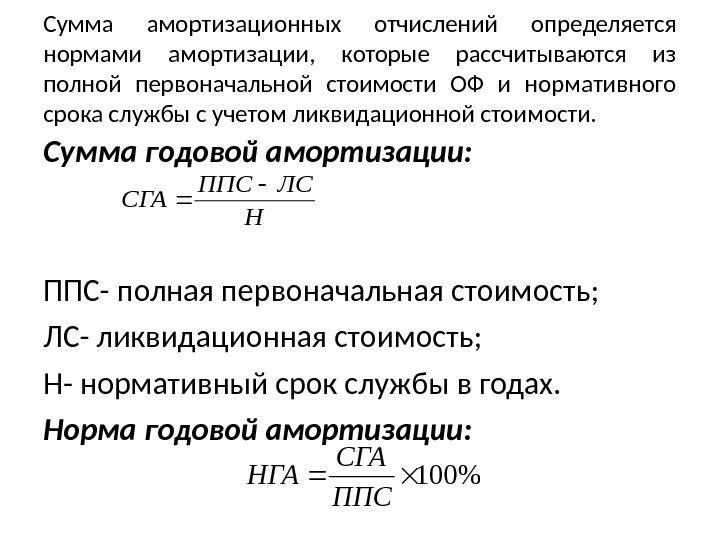

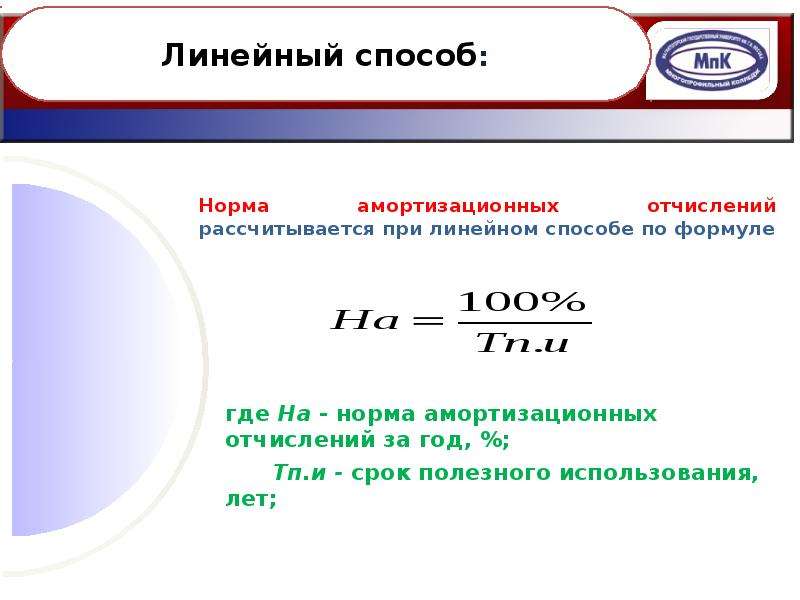

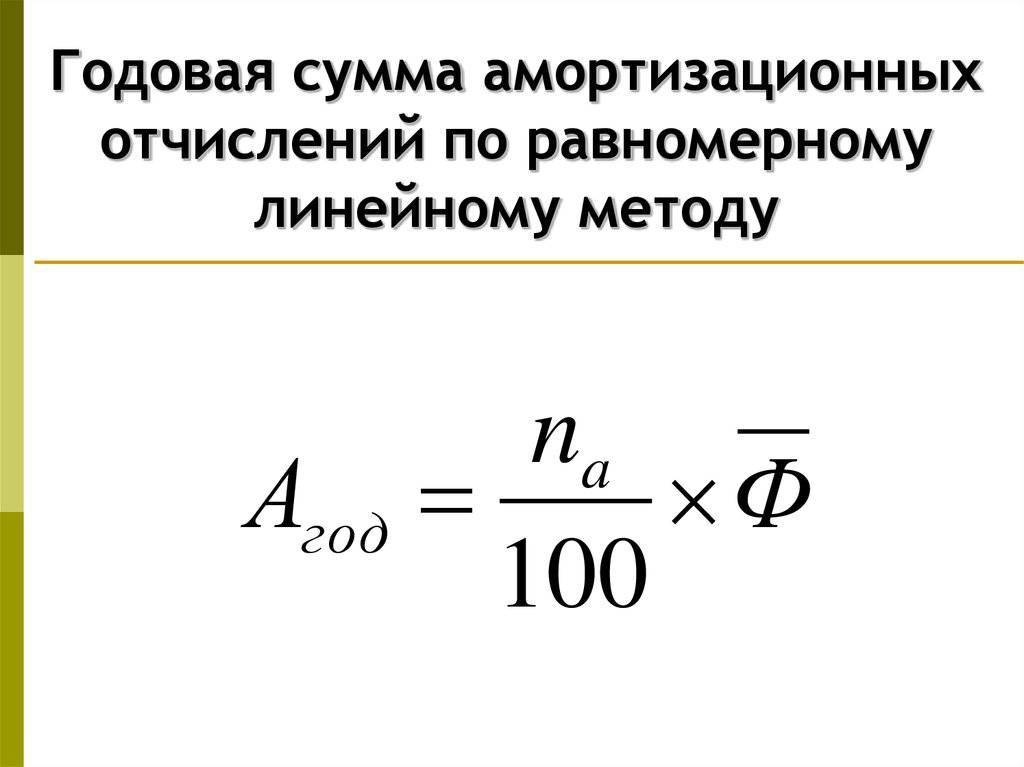

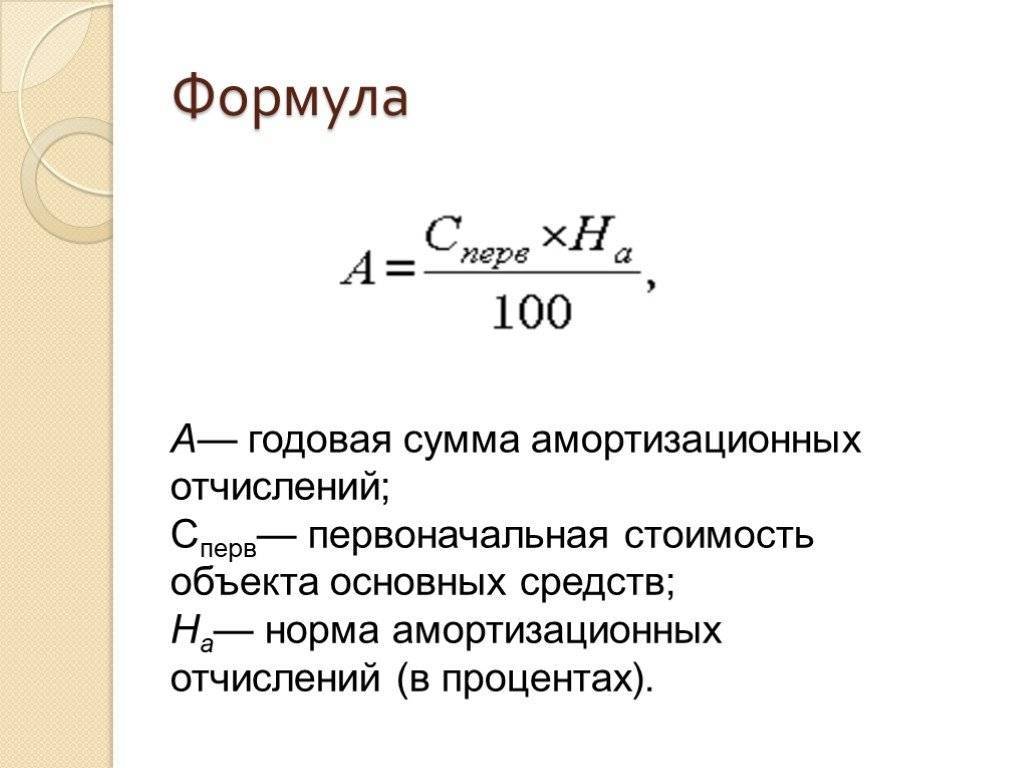

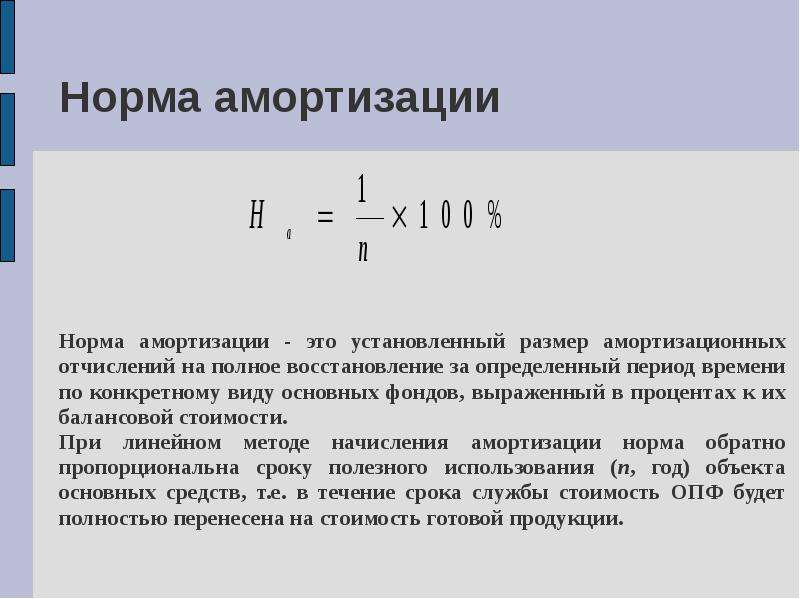

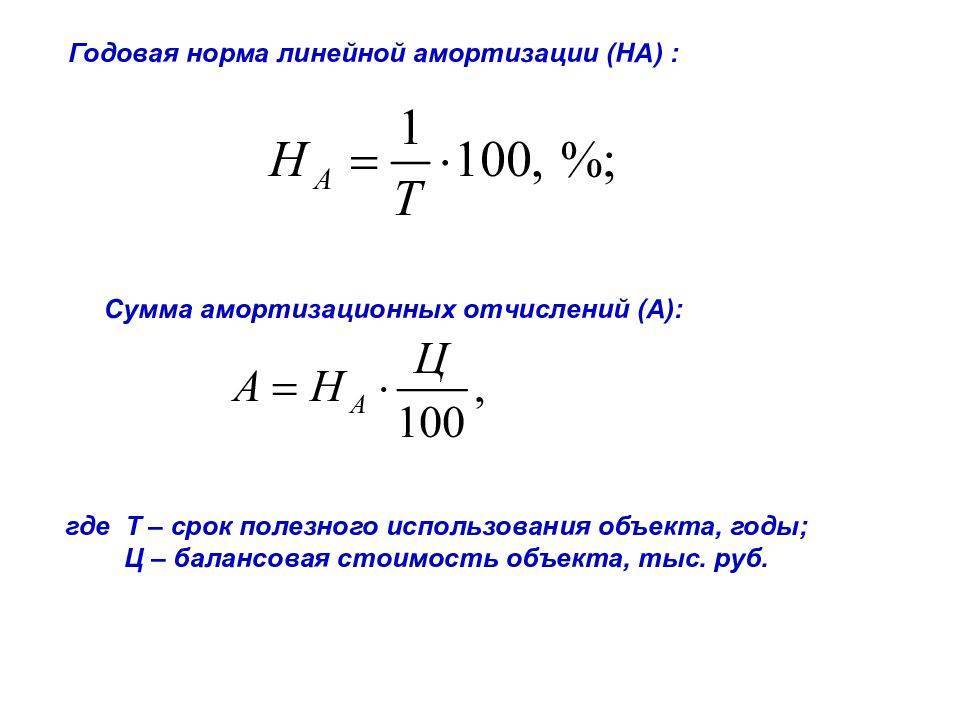

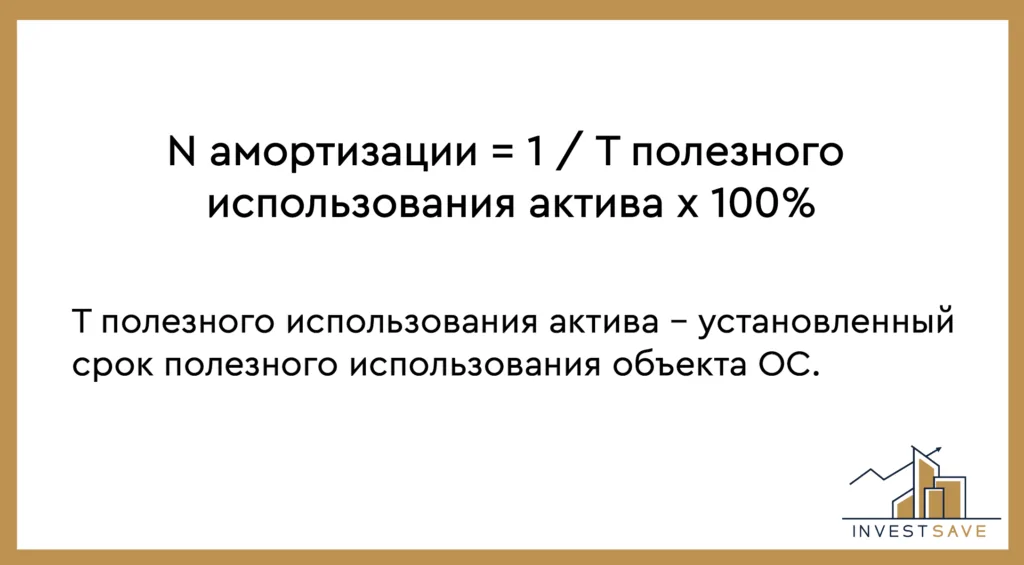

При линейной методологии расчет нормы отчислений предполагает вычисление этого показателя в процентах по правилам ПБУ 6/01 (п. 19). Определить годовую сумму амортизационных отчислений можно посредством деления 1 на годы, приходящиеся на период полезной эксплуатации объекта. Для получения процентного выражения значение умножается на 100%.

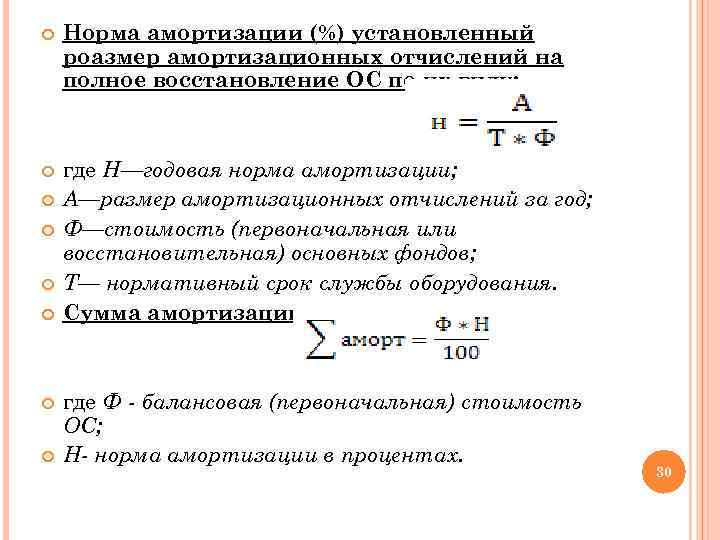

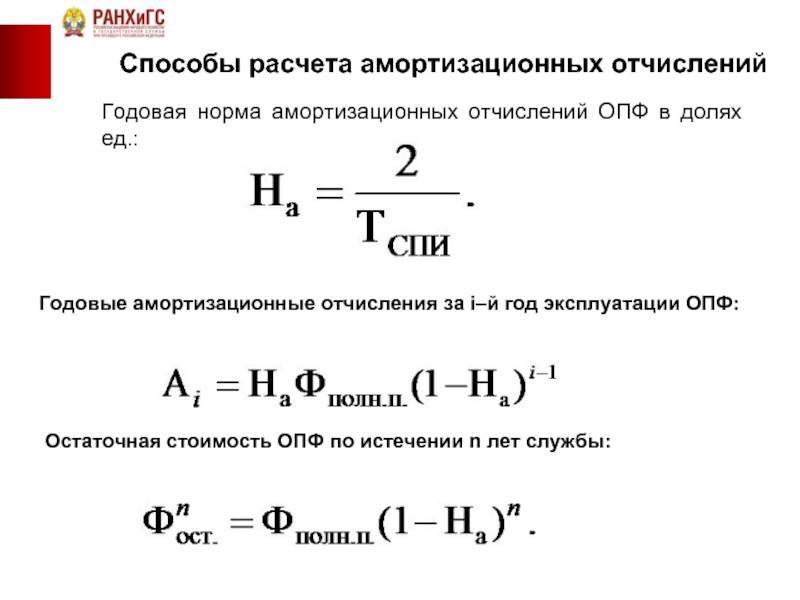

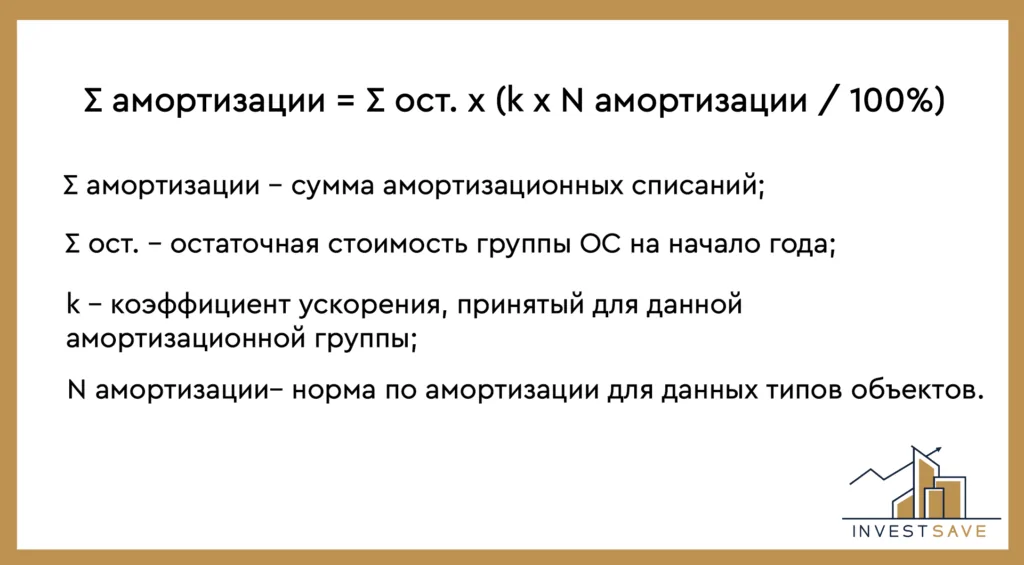

Методология амортизации способом систематического уменьшения остатка сумма годовых амортизационных отчислений рассчитывается на основе специальных коэффициентов повышения, шкала значений которых устанавливается предприятием. Максимальное число этого показателя – 3 единицы. Годовая норма амортизации – формула:

Повышающий коэффициент / период эксплуатации объекта.

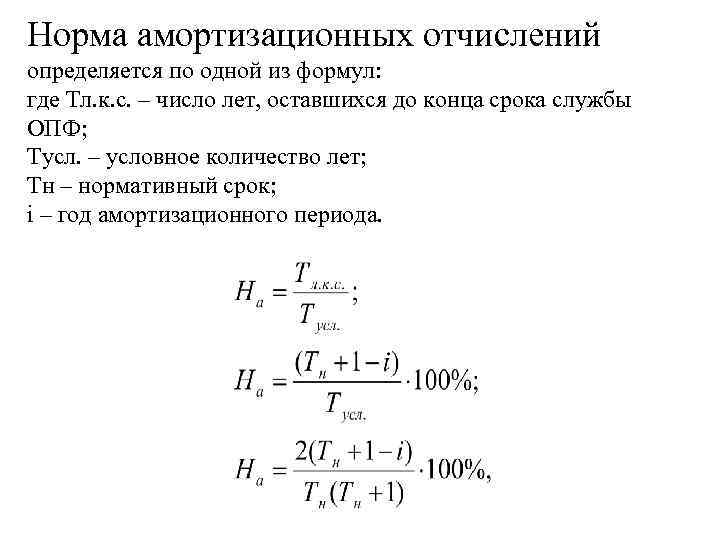

Определить годовую норму амортизации при методе списания стоимости из расчета суммы чисел лет периода эксплуатации можно по формуле:

- ЧЛ / Сумма ЧЛ, где

Годовая норма амортизации в случае привязки отчислений на амортизацию к объему производимой продукции не определяется, фигурируют только показатели за месяц.

Расчет амортизации методом уменьшаемого остатка

21 мая 2014 Учет основных средств

Все методы начисления амортизации основных средств подразделяются на линейные и нелинейные. О линейном способе начисления амортизации подробно поговорили в этой статьей.

Здесь подробно остановимся на нелинейном методе расчета – метод уменьшаемого остатка. С помощью этого метода осуществляется ускоренная амортизации основных средств.

Чем удобен этот способ начисления? В каких случаях его выгоднее применять? Ниже представлен пример расчета амортизационных отчислений ускоренным методом.

В отличие от линейного метода расчета для исчисления амортизации способом уменьшаемого остатка берется остаточная стоимость объекта. Остаточная стоимость считается путем вычитания из первоначальной (или восстановительной) стоимости объекта начисленной амортизации. То есть остаточная стоимость равна разности значения по дебету счета 01 и кредиту счета 02.

Помимо этого, в этом способе используется коэффициент ускорения, который организация устанавливает самостоятельно. Данный коэффициент предназначен для ускорения списания стоимости объекта посредством амортизации и, соответственно, возврата вложенных в приобретение ОС средств.

При поступлении основных средств, объект принимается к учету на 01 счет, со следующего месяца на него следует начислять амортизацию и выполнять ежемесячно проводки по списанию амортизационных отчислений (Д20 (44) К02).

Для того, чтобы посчитать амортизацию основных средств, нужно воспользоваться формулой, представленной ниже.

Общая формула расчета методом уменьшаемого остатка

А = Остаточная стоимость * Норма амортизации * Коэффициент ускорения.

Пример расчета амортизации основных средств ускоренным методом:

Имеем основное средств первоначальной стоимостью 200 000 и сроком полезного использования 5 лет. Коэффициент ускорения примем равным 2-м.

Как рассчитать амортизацию основного средства для этого примера?

При расчете амортизационных отчислений методом уменьшаемого остатка норма амортизации будет рассчитываться с учетом коэффициента ускорения.

Норма А = 100%*2 / 5 = 40%

1 год эксплуатации:

Остаточная стоимость (Ост.) = 200 000 – 0 = 200 000.

Годовая А = 200 000 * 40% = 80 000.

Ежемесячная А = 80 000 / 12 = 6666,67

2 год эксплуатации:

Ост. = 200 000 – 80 000 = 120 000.

Год. А. = 120 000 * 40% = 48 000.

Ежем. А. = 48 000 / 12 = 4000

3 год:

Ост. = 200 000 – 80 000 – 48 000 = 72 000.

Год. А. = 72 000 * 40% = 28 800.

4 год:

Ост. = 200 000 – 80 000 – 48 000 – 28 800 = 43 200.

Год. А. = 43 200 * 40% = 17 280

Как видно, с каждым годом эксплуатации ежемесячные амортизационные отчисления уменьшаются. Большая часть стоимости основного средства списывается в первые годы.

В нашем примере 20% от первоначальной стоимости – это 40 000.

5 год:

Ост. = 200 000 – 80 000 – 48 000 – 28 800 – 17 280 = 25 920, это меньше, чем 20% первоначальной стоимости.

Поэтому рассчитывать в дальнейшем ежемесячную амортизацию будем с помощью деления остаточной стоимости на 12.

Ежем. А. = 25920 / 12 = 2160.

В результате этих расчетов стоимость объекта основного средства полностью спишется, остаточная стоимость будет равна 0, объект можно списать со счета 01.

Когда способ уменьшаемого остатка выгодно использовать

Ускоренный метод расчета амортизационных отчислений удобно применять в том случае, если организации по какой-либо причине нужно как можно быстрее списать актив. Это актуально для ОС, которые быстро изнашиваются или морально устаревают, производительность которых значительно сокращается с увеличением срока использования.

Примером, такого основного средства можно назвать компьютер. С каждым годом появляются все более мощные модели, и очень быстро компьютер, срок эксплуатации которого еще не подошел к концу, уже может не справляться с поставленными задачами. Уже через 2-3 года использования его нужно модернизировать или менять на более современную модель.

Поэтому здесь удобно будет в первые 1-2 года списать основную часть его стоимости и на вернувшиеся в составе выручки деньги улучшить компьютер или же приобрести новый. При этом старую модель еще можно успеть продать, пока не закончился срок его эксплуатации.

При этом окажется, что и практически всю стоимость компьютера вернем с помощью ускоренной амортизации, и получим дополнительную прибыль за счет продажи старой модели.

То есть если организация планирует быстрое обновление основных фондов, то для нее выгоднее применять ускоренный метод уменьшаемого остатка.

Существует еще также такой нелинейный метод начисления амортизации, как метод пропорционально объему продукции и по сумме чисел лет срока полезного использования.

Метод уменьшаемого остатка начисления амортизации

Согласно статьи 259.1 НК РФ организации в целях налогообложения прибыли могут применять линейный метод начисления амортизации.

Метод начисления амортизации должен быть указан в учетной политике организации.

Рассмотрим расчет линейного метода амортизации.

При линейном методе сумма начисленной амортизации за месяц рассчитывается как произведение его первоначальной (либо восстановительной) стоимости и нормы амортизации, определенной для данного имущества.

При определении нормы амортизации нужно воспользоваться формулой: . 1 K = — x 100%, . n

где K — норма амортизации в процентах (рассчитывается к первоначальной или восстановительной стоимости объекта амортизируемого имущества);n — срок полезного использования в месяцах.

Начисление амортизации начинается с первого числа месяца, следующего за месяцем ввода в эксплуатацию данного имущества. Это относится и к объектам амортизируемых основных средств, полученных безвозмездно.

Амортизация прекращается с первого числа месяца, следующего за месяцем полного списания стоимости объекта либо по причине выбытия основного средства.

При возврате амортизируемого имущества вследствие прекращения договора безвозмездного пользования, при расконсервации, модернизации объекта основных средств, амортизация начисляется с первого числа месяца, следующего за месяцем возврата объектов, реконструкции, модернизации или расконсервации основного средства.

Пример линейного метода расчета амортизации.

Основное средство стоимостью 80 000 рублей (без НДС) куплено в июле. Срок полезного использования амортизируемого имущества в соответствии с классификацией 8 лет (96 месяцев).

С сайта: http://prednalog.ru/lineynyiy-metod-nachisleniya-amortizatsii-primeryi/

Учет начисленной амортизации

Для обобщения информации о начисленной амортизации используется пассивный счет 02 «Амортизация основных средств». По кредиту счета 02 в корреспонденции со счетами учета затрат на производство (расходов на продажу) отражается сумма начисленных амортизационных отчислений. При этом в учете делается следующая проводка:

Дебет 20 (23, 25, 44) – Кредит 02– отражено начисление амортизации по основным средствам, которые используются в производстве продукции, при выполнении работ и оказании услуг.

Если организация (не строительная) осуществляет капитальные вложения (строительство, модернизацию, реконструкцию) с использованием основных средств, то в учете она сделает такую запись:

Дебет 08.3 – Кредит 02 – отражено начисление амортизации по основным средствам, которые задействованы в капитальных работах.

Если основное средство применяется в обслуживающих производствах и хозяйствах, то начисленная амортизация отражается так:

Дебет 29 – Кредит 02 – отражено начисление амортизации по основным средствам, занятым в обслуживающих производствах и хозяйствах.

Начисленная амортизация по основным средствам, которые используются для нужд управления (т.е. не связаны с основным производственным процессом), относится на счет 26:

Дебет 26 – Кредит 02 – отражено начисление амортизации по основным средствам, которые используются для управленческих целей.

Аналитический учет по счету 02 ведется по инвентарным объектам.

Пример 5.

Организация ООО «Топливные системы» в декабре приобрела для работника IT-отдела компьютер. Его первоначальная стоимость составила 53 100 руб., в т. ч. НДС (18%) – 8 100 руб. В этом же месяце объект был введен в эксплуатацию в качестве основного средства. На основании учетной политики Общества для целей бухгалтерского учета срок полезного использования компьютера был установлен в соответствии с Классификацией основных средств продолжительностью 2,5 года (2-я амортизационная группа); способ начисления амортизации линейный.

Решение.

Поступление компьютера бухгалтер ООО «Топливные системы» отразит следующими проводками.

| № п/п | Содержание операции | Дебет | Кредит | Сумма, руб. |

| Декабрь | ||||

| 1 | Отражена стоимость приобретенного компьютера (без НДС) | 08-4 | 60 | 45 000 |

| 2 | Учтена сумма «входного» НДС по поступившему объекту | 19 | 60 | 8 100 |

| 3 | Объект принят к бухгалтерскому учету в качестве основного средства по первоначальной стоимости и введен в эксплуатацию | 01 | 08-4 | 45 000 |

| 4 | Предъявлена к вычету сумма «входного» НДС по поступившему объекту | 68 | 19 | 8 100 |

В бухгалтерском учете организация начнет амортизировать объект с января (п. 21 ПБУ 6/01). Расчет амортизационных отчислений по компьютеру:

- На = 100% : Спи = 100% : 2,5 г. = 40%,

- Агод = Пс х На = 45 000 руб. х 40% = 18 000 руб.,

- Амес = Агод : 12 мес. = 18 000 руб. : 12 мес. = 1 500 руб.

| № п/п | Содержание операции | Дебет | Кредит | Сумма, руб. |

| Январь | ||||

| 1 | Отражено начисление амортизации по компьютеру за январь | 26 | 02 | 1 500 |

| Февраль | ||||

| 1 | Отражено начисление амортизации по компьютеру за февраль | 26 | 02 | 1 500 |

| Март | ||||

| … | … | … | … | … |

Конец примера

→

Учет начисленной амортизации

После начисления амортизации, необходимо её обобщение и дальнейший учет в бухгалтерских документах. Для этих целей используется пассивный счет 02 «Амортизация основных средств».

Сумма начисленной амортизации отражается с учетом проводок, а именно:

Дебет 20 (23, 25, 44) – Кредит 02 – отражено начисление амортизации по основным средствам, которые используются в производстве продукции, при выполнении работ и оказании услуг.

Например, если организация, деятельность которой не связана со строительством делает капитальные вложения с использованием основных средств, то в учете она должна отразить следующее:

Дебет 08.3 – Кредит 02 – отражено начисление амортизации по основным средствам, которые задействованы в капитальных работах.

Линейный и пропорциональные способы в БУ

В бухгалтерском учете из названных выше применяется только линейный способ. Кроме него, в учетной политике фирма может прописать ряд пропорциональных способов:

- уменьшаемого остатка;

- по сумме СПИ;

- по объему выпущенной продукции.

Они установлены ПБУ 6/01.

Формула по способу уменьшаемого остатка: Ам = Ост / СПИ * К / 12. Здесь Ост – остаточная стоимость объекта. Определяется на начало года. СПИ берется в годах. К – коэффициент прописывается в учетной политике, не может быть выше 3.

Пример 3. Стоимость объекта в начале года — 130 000 руб. СПИ равен 4 годам. Коэффициент (повышающий) равен 2. Ам = 130000/4*2/12 = 5416,67 руб.

Формула по сумме СПИ: Ам = Пс * Чл / ∑Чл /12. Пс – вместо первоначальной стоимости может быть восстановительная; Чл — число лет, которое осталось до конца СПИ; ∑Чл – сумма чисел лет СПИ.

Пример 4. Первоначальная стоимость объекта — 250 000 руб., использоваться он будет в течение 5 лет. Сумма лет (1+2+3+4+5)=15. Ам = 250000 * 5/15/12 = 6944,44 руб. Срок использования с каждым годом уменьшается, амортизация изменяется. Ам = 250000 * 4/15/12 = 5555,55 руб. и так далее.

Формула по объему выпущенной продукции: Ам = Пс * Офкт / ОП. Офкт – объем продукции за месяц в натуре; ОП – планируемый объем продукции за весь СПИ.

Пример 5. На фрезерном станке за весь период его эксплуатации предполагается выпустить 200 000 единиц продукции. За месяц работы выпущено 2500 единиц. Его первоначальная стоимость — 1 680 000 руб. Ам = 1680000*2500/200000 = 21000 руб.

Для НМА расчеты регламентируются ПБУ 14/2007. Кроме линейного, для этого вида активов применяются:

- способ уменьшаемого остатка;

- по объему продукции.

При расчете амортизации по формуле уменьшаемого остатка следует иметь в виду, что остаточная стоимость берется не на начало года, а на начало месяца. Амортизационные отчисления каждый месяц будут разниться.

Пример 6. Применим ту же формулу, видоизменив ее в соответствии с правилами для НМА и оставив те же цифровые значения для наглядности. Стоимость объекта в начале года 130 000 руб. СПИ равен 4 годам, или 48 месяцам. Коэффициент (повышающий) равен 2. Ам = 130000*2/48 = 5416,67 в первом месяце. Далее срок использования уменьшается, в расчет берется каждый раз новая остаточная стоимость. Амортизация изменяется:

- (48-1) = 47;

- (130000 — 5416,67) = 124583,33 руб;

- 124583,33*2/47 = 5301,42 руб. во втором месяце и так далее.

4.7. Расчет дополнительной утраты товарной стоимости (УТС) при оценке АМТС.

Дополнительная утрата товарной стоимости

(УТС) отражает дополнительное

снижение рыночной стоимости в результате аварии и последующего ремонта АМТС

из-за того, что покупатель всегда отдает предпочтение АМТС, которое ранее не

подвергалось ремонтным воздействиям, необходимость которых вызвана аварией.

4.7.1. Границы определения УТС.

Дополнительная утрата товарной стоимости может

определяться:

-для

поврежденного АМТС до его восстановления;

-для

отремонтированного АМТС;

при условии:

-если

АМТС не имело до аварии значительных повреждений или коррозионных

разрушений;

-если

на день осмотра величина износа АМТС составляла менее 40% и срок

эксплуатации не превышал пяти лет.

Дополнительная утрата товарной стоимости не

определяется, если при восстановлении АМТС проводилась только замена

съемных деталей без сварочных, жестяницких и окрасочных работ.

4.7.2. Исходная информация для определения УТС.

Для расчета дополнительной утраты товарной

стоимости вначале необходимо определить следующие данные по АМТС и затратам

на его ремонт:

–

рыночная стоимость АМТС на момент, предшествующий аварии, руб.;

–

суммарная величина затрат на ремонт, руб.;

–

величины трудовых затрат и накладных расходов, руб.;

–

стоимость материалов, руб.;

–

стоимость запасных частей, руб.;

– фактический

срок службы АМТС, лет.

4.7.3. Последовательность расчета УТС

Дополнительная утрата товарной стоимости

определяется по формуле:

где: – рыночная

стоимость АМТС на момент, предшествующий аварии, руб.;

– величина

затрат на ремонт, руб.;

– корректирующий

коэффициент, учитывающий отношение (А) стоимости ремонта к

стоимости АМТС и соотношение (В) между стоимостью ремонта и

стоимостью запчастей и материалов; эмпирические значения приведены

в таблице 4.1.

1. Определяется отношение (А) стоимости

ремонта к рыночной стоимости АМТС на момент, предшествующий аварии:

2. Определяется отношение (В) величины

трудовых затрат и накладных расходов к стоимости запасных частей и

материалов:

3. По найденным значениям А и В в таблице 4.1 определяется величина .

Таблица 4.1.

Значения коэффициента Кутс

Возраст ТС | £ А < 20 | 20 £ А < 33 | 33 £ А < 45 | 45 £ А < 65 | А ³ 65 | ||||||||||||||||||||

В <50 | 50 £В <70 | 70 £В <100 | 100 £В <130 | В ³130 | В <50 | 50 £В <70 | 70 £В <100 | 100 £В <130 | В ³130 | В <50 | 50 £В <70 | 70 £В <100 | 100 £В <130 | В ³130 | В < 50 | 50 £В <70 | 70 £В <100 | 100 £В <130 | В ³130 | В <50 | 50 £В <70 | 70 £В <100 | 100 £В <130 | В ³130 | |

До 0,2 вкл | 3,0 | 3,5 | 4,0 | 4,5 | 5,0 | 3,25 | 3,75 | 4,25 | 4,75 | 5,25 | 3,5 | 4,0 | 4,5 | 5,0 | 5,5 | 3,75 | 4,25 | 4,75 | 5,25 | 5,75 | 4,0 | 4,5 | 5,0 | 5,50 | 6,0 |

0,2 до 0,5 вкл | 2,5 | 3,0 | 3,5 | 4,0 | 4,5 | 2,75 | 3,25 | 3,75 | 4,25 | 4,75 | 3,0 | 3,5 | 4,0 | 4,5 | 5,0 | 3,25 | 3,75 | 4,25 | 4,75 | 5,25 | 3,5 | 4,0 | 4,5 | 5,00 | 5,5 |

0,5 до 1 вкл | 2,0 | 2,5 | 3,0 | 3,5 | 4,0 | 2,25 | 2,75 | 3,25 | 3,75 | 4,25 | 2,5 | 3,0 | 3,5 | 4,0 | 4,5 | 2,75 | 3,25 | 3,75 | 4,25 | 4,75 | 3,0 | 3,5 | 4,0 | 4,50 | 5,0 |

От 1 до 2 вкл | 1,5 | 2,0 | 2,5 | 3,0 | 3,5 | 1,75 | 2,25 | 2,75 | 3,25 | 3,75 | 2,0 | 2,5 | 3,0 | 3,5 | 4,0 | 2,25 | 2,75 | 3,25 | 3,75 | 4,25 | 2,5 | 3,0 | 3,5 | 4,00 | 4,5 |

От 2 до 3 вкл | 1,0 | 1,5 | 2,0 | 2,5 | 3,0 | 1,25 | 1,75 | 2,25 | 2,75 | 3,25 | 1,5 | 2,0 | 2,5 | 3,0 | 3,5 | 1,75 | 2,25 | 2,75 | 3,25 | 3,75 | 2,0 | 2,5 | 3,0 | 3,50 | 4,0 |

От 3 до 4 вкл | 0,5 | 1,0 | 1,5 | 2,0 | 2,5 | 0,75 | 1,25 | 1,75 | 2,25 | 2,75 | 1,0 | 1,5 | 2,0 | 2,5 | 3,0 | 1,25 | 1,75 | 2,25 | 2,75 | 3,25 | 1,5 | 2,0 | 2,5 | 3,00 | 3,5 |

От 4 до 5 вкл | 0,0 | 0,5 | 1,0 | 1,5 | 2,0 | 0,25 | 0,75 | 1,25 | 1,75 | 2,25 | 0,5 | 1,0 | 1,5 | 2,0 | 2,5 | 0,75 | 1,25 | 1,75 | 2,25 | 2,75 | 1,0 | 1,5 | 2,0 | 2,50 | 3,0 |

Аналогичным образом рассчитывается УТС для

узлов, агрегатов и деталей АМТС.

..

1

2

3

4

5

6 ..

Срок полезного использования

Основные средства амортизируются на протяжении срока полезного использования (СПИ). Организация определяет его самостоятельно при принятии объекта к бухгалтерскому учету исходя из следующих критериев (п.20 ПБУ 6/01, абз. 2 п.59 Методических указаний № 91н):

- ожидаемого срока использования (зависит от производительности, мощности объекта);

- ожидаемого физического износа (зависит от режима использования (количества смен), влияния естественных условий и агрессивной среды, системы ремонтных работ и т.д.);

- других ограничений использования (нормативно-правовых, договорных и др.).

Указанный выше порядок определения срока полезного использования применяется и к (абз.2 п.59 Методических указаний № 91н).

Справка. Возможность самостоятельно устанавливать срок полезного использования организации получили после вступления в силу с 01.01.1998 г. ПБУ 6/97. До этого момента стоимость основных средств погашалась в течение нормативного (в отношении машин, оборудования и транспортных средств) или фактического срока службы (в отношении остальных фондов).

Однако большинство организаций, чтобы определить СПИ в бухгалтерском учете, используют налоговую Классификацию основных средств, включаемых в амортизационные группы (далее – Классификация ОС) . Такая возможность предусмотрена п.1 Постановления Правительства РФ от 01.01.2002 № 1. Делается это с целью сблизить данные бухгалтерского и налогового учета.

Выбор конкретного порядка определения срока полезного использования должен быть зафиксирован в учетной политике организации для целей бухгалтерского учета (п.7 ПБУ 1/2008).

После того, как СПИ основного средства установлен, пересмотру он не подлежит, за исключением случаев, когда в результате проведения восстановительных работ улучшаются (повышаются) первоначально принятые нормативные показатели функционирования объекта. К таким случаям относятся (абз.6 п.20 ПБУ 6/01, абз.1 п.60 Методических указаний № 91н):

- реконструкция;

- модернизация;

- достройка;

- дооборудование.

Заметьте! В соответствии с п.20 ПБУ 6/01 организация должна пересмотреть срок полезного использования модернизированного (реконструированного) объекта, но изменить его или нет остается ее решением. В этом заключается право организации.

Согласно п.21 ПБУ 6/01 организация начинает амортизировать основное средство с 1-го числа месяца, следующего за месяцем принятия его к бухгалтерскому учету. Данное правило применяется и к объектам недвижимости, права собственности на которые подлежат обязательной государственной регистрации. Как следует из п.52 Методических указаний № 91н, если первоначальная стоимость недвижимого имущества сформирована, его необходимо принять к бухгалтерскому учету в качестве основного средства. При этом организации не надо дожидаться момента подачи необходимых документов в регистрирующий орган для узаконивания своих прав на объект.

Начисление амортизации по основному средству не приостанавливается на протяжении всего срока полезного использования. Но из этого правила есть два исключения (п.23 ПБУ 6/01):

– перевод объекта на консервацию на срок более 3-х месяцев по решению руководителя;

– восстановление (реконструкция, модернизация) объекта продолжительностью свыше 12 месяцев.

Во всех остальных случаях (ремонт, сезонный характер работы) амортизация по основному средству должна начислять регулярно независимо от факта его использования в деятельности организации.

Организация прекращает амортизировать основное средство с 1-го числа месяца, следующего за месяцем полного погашения его стоимости или списания объекта с бухгалтерского учета (п. 22 ПБУ 6/01).

Что такое амортизация

Разберемся что такое амортизация, как её просчитать и использовать для оптимизации бизнеса. Сам термин «амортизация» (в переводе с латинского «amortisatio») означает ничто иное как «погашение». Нормативно правовые документы государственного регулятора – Министерства Финансов Российской Федерации указывают на то, что стоимость объектов основных средств погашается посредством начисления амортизации. Иными словами, амортизация – это постепенное перенесение стоимости основных средств на себестоимость (работ, услуг, продукции). Раньше данный вид учета был применим только к коммерческим организациям, теперь же, амортизация для некоммерческих компаний начисляется в общем порядке.

Способы начисления амортизации

Существует несколько видов начисления амортизации. Для бухгалтерского и налогового учета они различны. Метод выбирается в зависимости от особенностей объекта, первоначальной стоимости, срока эксплуатации, коэффициентов ускорения и прочих условий. Рассмотрим особенности каждого метода расчета отчислений в отдельности.

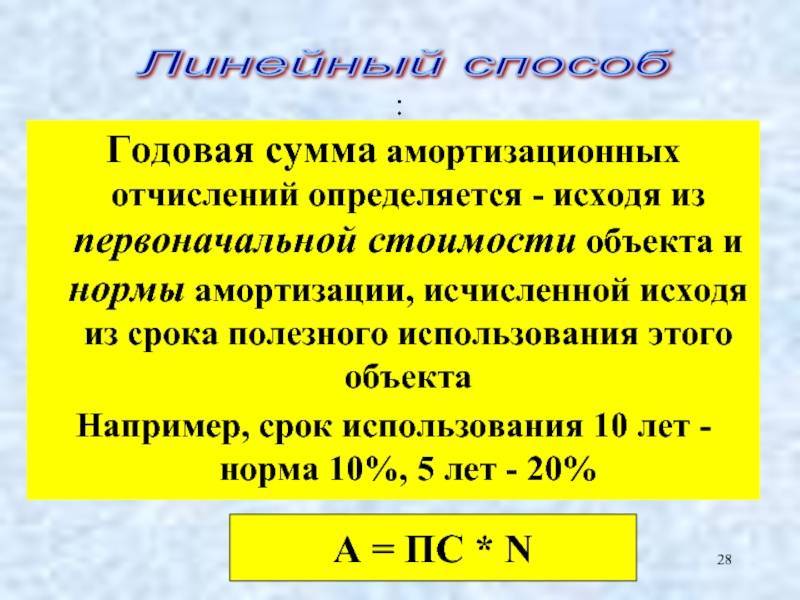

Линейный способ

Самый распространенный способ подсчета – линейный. По статистике его практикуют около 3/4 бизнесов в России. Также, на практике, он самый простой. Линейный способ распространяется на такие объекты, как сооружения, здания, передаточные устройства и нематериальные активы.

Сущность линейного метода просчета амортизации заключается в снятии амортизационных средств в равных частях в течение всего срока полезного использования. Расчет начинается с первоначальной стоимости ОС из отчетных документов – сумма, потраченная на приобретение актива.

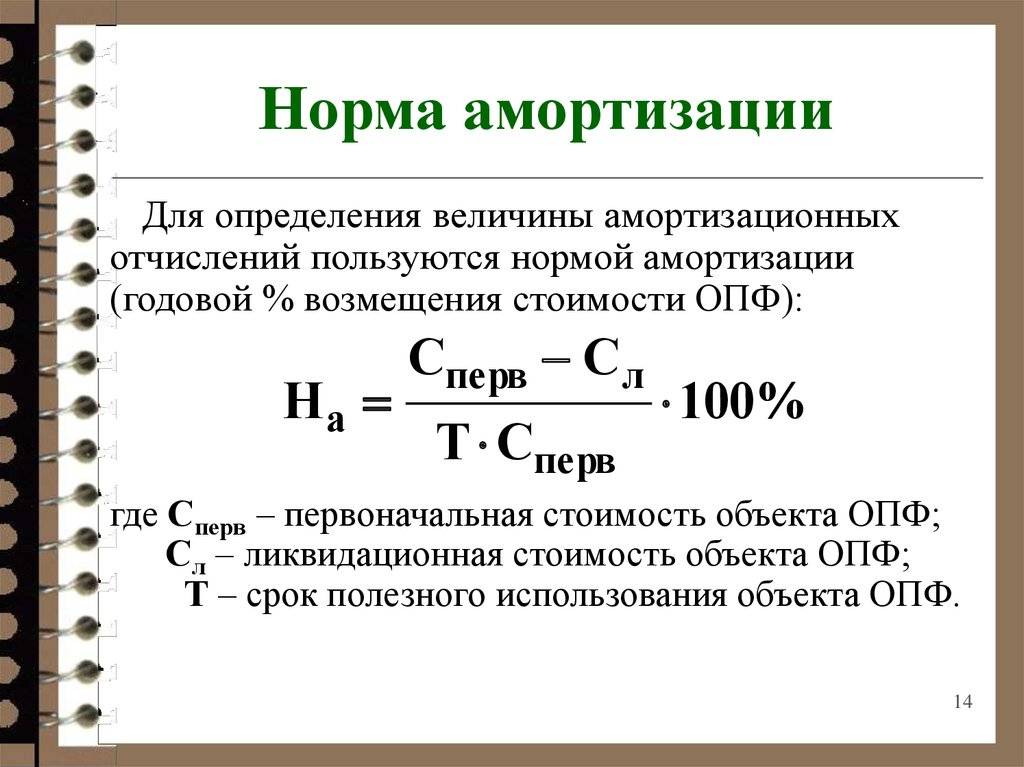

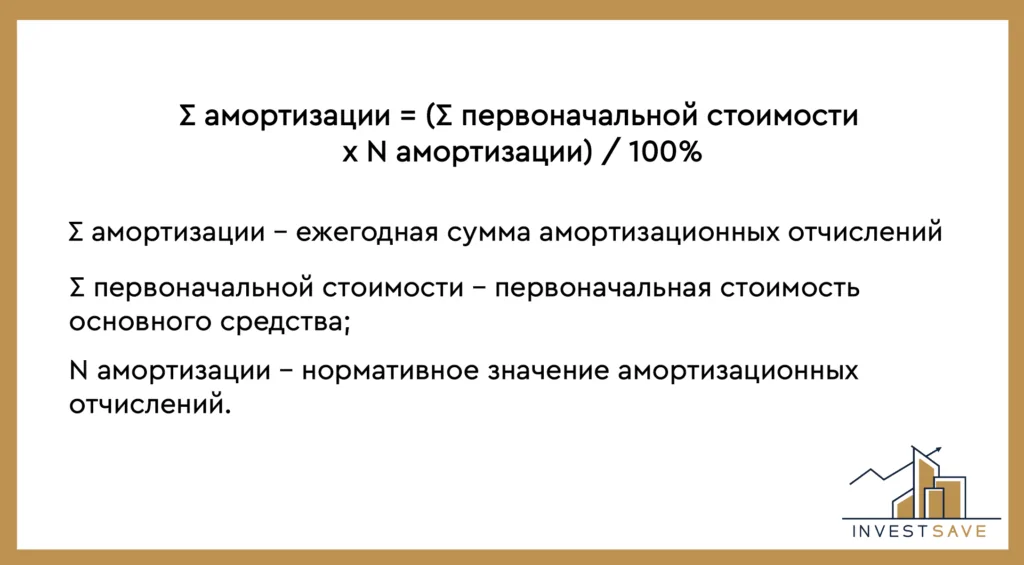

Формула расчета суммы для списания

Норма отчислений является процентом от первоначальной стоимости актива. Ее определяют по формуле:

Формула расчета нормы отчислений

Нелинейные способы, в свою очередь, позволяют бухгалтерии списывать амортизацию неравномерно. На практике, иногда выгоднее снять основные затраты на приобретение ОС в первые годы их использования.Нелинейные методы не применимы к активам по отдельности, а используются для вычисления амортизации средств из одной амортизационной группы.

Существуют четыре вида расчета амортизации нелинейным способом:

- способ уменьшаемого остатка;

- способ списания по сумме лет срока полезной эксплуатации;

- способ уменьшения стоимости пропорционально объему работ;

- ускоренный способ.

Далее нами будет рассмотрен каждый вид по-отдельности.

Способ уменьшаемого остатка

Ключевой показатель для данного способа – коэффициент ускорения. Он установлен в законе, но с ограничениями.В соответствии со ст. 259 НК РФ, способ уменьшаемых остатков не позволяет снизить остаточную стоимость до 0, а остаток 20% от первоначальной стоимости актива – фиксированная величина. Далее каждый месяц стоимость группы ОС снижается на сумму, которую вычисляют, разделив остаток суммы на количество оставшихся до конца срока полезной эксплуатации месяцев.

Важно установить остаточную стоимость объекта на начало года и вычислить амортизационную норму с учетом коэффициента ускорения, по формуле:

Формула расчета с учетом коэффициента ускорения

Способ списания стоимости по сумме чисел лет срока полезного использования

Ключевой показатель для расчета – временной период использования.

Для учета данным способом нужно вычислить годовое соотношение оставшегося срока службы объекта (Т ост.) ко всему полезному сроку, по следующей формуле:

Σ амортизации = Σ первоначальной стоимости х (Тост. / Т полезного использования (Т полезного использования + 1) / 2)

Способ списания стоимости пропорционально объему продукции (работ)

Учитывается объем выпущенной продукции (выполненных работ) за установленный период (V прод.) и первоначальную стоимость соответствующего основного средства. Формула расчета:

Σ амортизации = Σ первоначальной стоимости / V прод.

Выбирать этот метод учёта стоит тогда, когда амортизация в большей степени зависит от частоты использования основного средства.

Существует несколько действенных способов подсчета амортизационных отчислений

Выводы

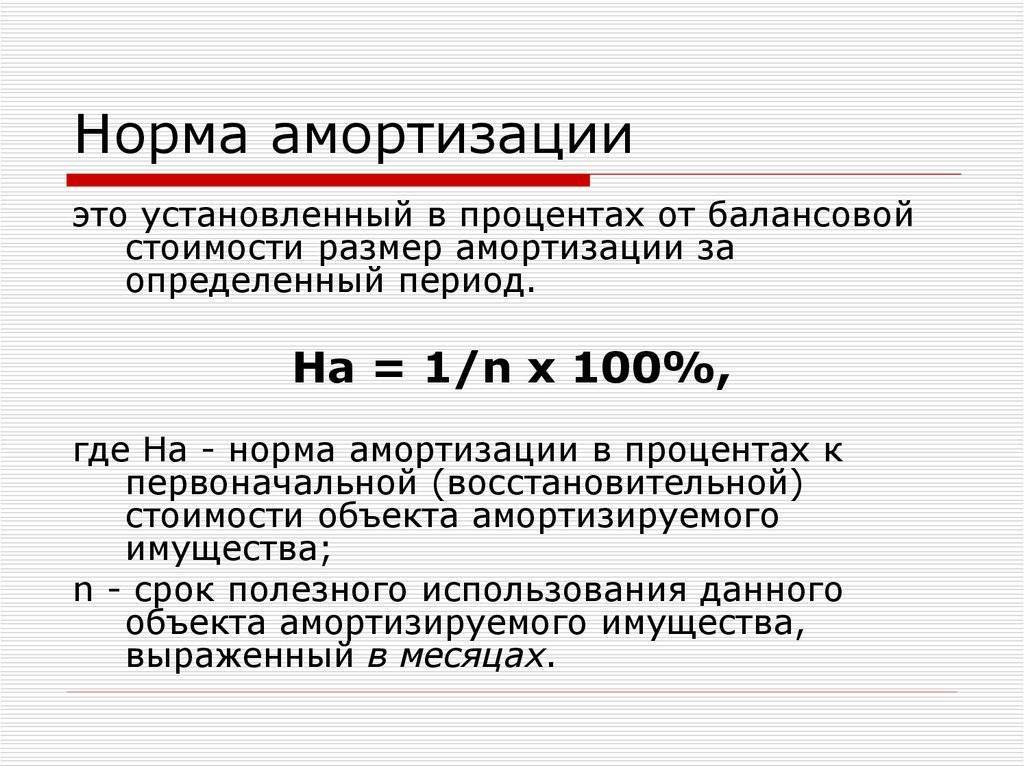

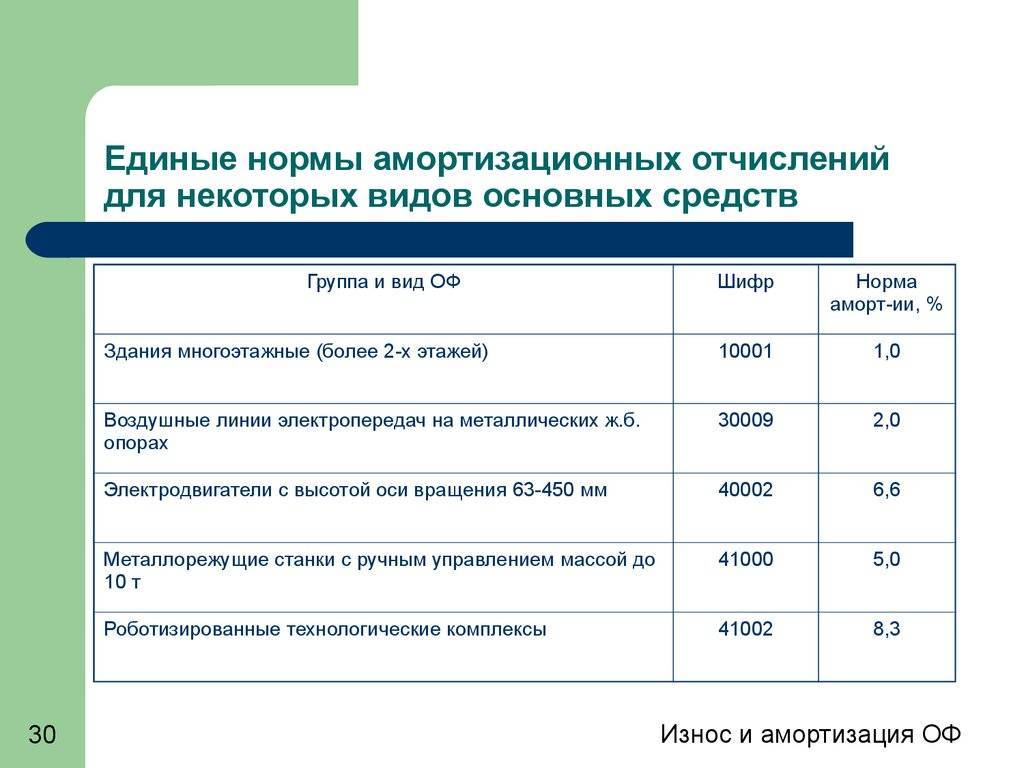

Норма амортизации – это понятие, применяемое как в бухгалтерском, так и налоговом учете. Выражается показатель всегда в процентах и показывает, какую долю от стоимости основного средства нужно будет перенести в расходы организации за определенный промежуток времени (год, месяц).

В целях бухучета данное значение всегда рассчитывается в годовом размере, после чего определяется годовая сумма амортизации с последующим ее разделением на 12 частей.

В целях налогового учета норма определяется ежемесячно. Причем для линейного метода ее нужно посчитать, а для нелинейного – достаточно заглянуть в налоговый кодекс, где прописаны все значения в зависимости от амортизационной группы.

Заключение

Расчёт амортизационных отчислений направлен на равномерный перенос стоимости актива на себестоимость продукции. Это помогает предпринимателю в ценообразовании и способствует точному планированию выхода на чистую прибыль. Есть несколько методов расчёта начислений, предприниматели в большинстве случаев вправе выбирать наиболее выгодный. С помощью амортизации можно сокращать налогооблагаемую базу дохода и обосновывать для инвесторов окупаемость проекта.

Читайте далее:

Что такое амортизация оборудования

Балансовая стоимость: цели расчета, формула, бухгалтерская справка

Актуальные методы начисления амортизации основных средств

Как рассчитать фондовооруженность: формула расчета

Что такое фондоотдача и фондоемкость: формулы расчета