Плюсы

Многие из опрошенных ГАРАНТ.РУ юристов хвалят новый экспериментальный налоговый режим. Так, руководитель проектов, направление “Налоги и право” Группы компаний SRG Маргарита Есипова отметила, что с позиции налогового юриста НПД имеет явные преимущества перед специальными режимами: УСН, ЕНВД, патентами, причем как в части налоговой нагрузки, так и в отношении простоты исполнения обязательств налогоплательщиком. По ее словам, сама ставка по налогу незначительно “выигрывает”, но зато освобождение от отчислений в социальные фонды делает режим более привлекательным. А налоговый юрист ООО “ЛИРИО” Лилия Григорьева отнесла к преимуществам налога не только простоту его уплаты, но и саму возможность легализовать свои доходы. Следовательно, как уточнил адвокат, эксперт рынка юридических услуг, управляющий партнер Advoprice.ru Станислав Шангиреев, лицо получает возможность спокойно декларировать свои доходы, показывать их банку и получать кредиты, а также рекламировать свои услуги без боязни быть уличенным в незаконном предпринимательстве.

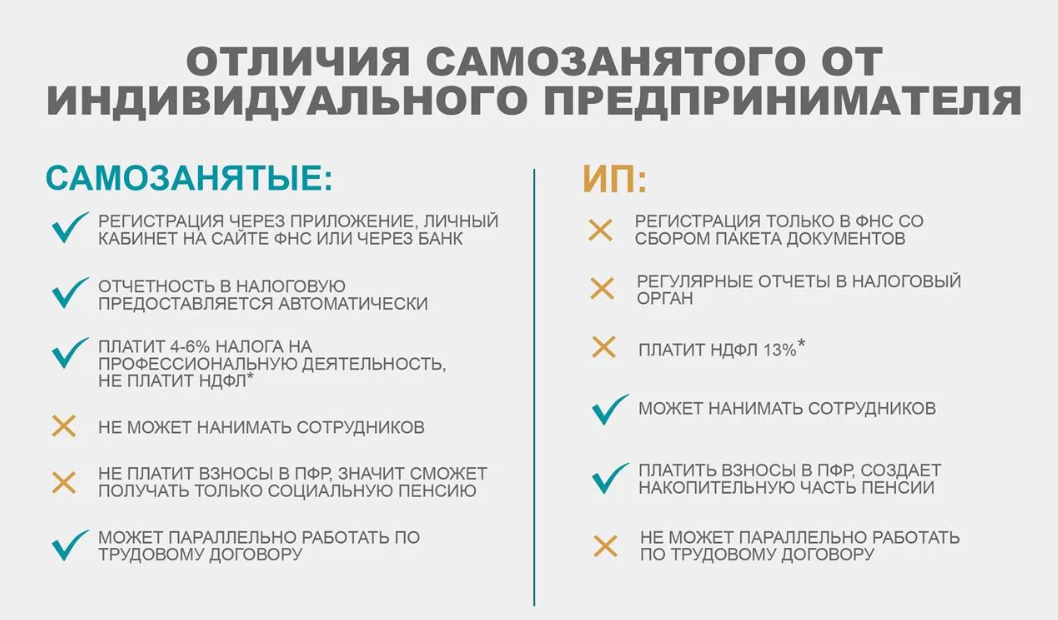

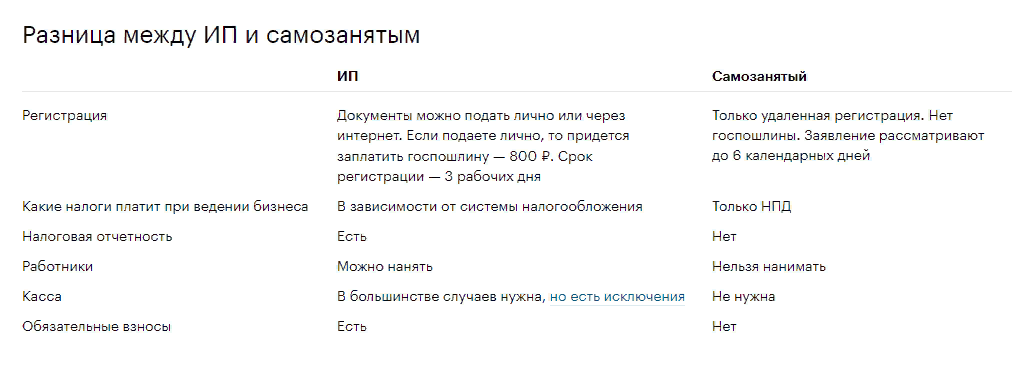

Этот налоговый режим может подойти тем, кто только начинает свою самостоятельную деятельность, так, руководитель компании ООО “Ваш консалтинг” Наталья Матвеева отметила, что сама бы перешла на НПД в начале профессионального пути при наличии небольших достижений и меньшего объема знаний о финансовой сфере, “ведь это было бы легким способом легально работать”. Вместе с тем, по словам эксперта, даже многие ИП сейчас смотрят на этот налог “голодными глазами”, ведь они могут сэкономить, если станут вести расчеты с физическими лицами по ставке 4%. Согласилась она и с тем, что освобождение от страховых взносов окажется именно для ИП преимуществом. “К нам часто обращаются ИП с огромными долгами по страховым взносам за несколько лет: закрыли бизнес, а вместе с ним забыли и про статус ИП. Подобная забывчивость в конце концов может привести к довольно плачевному итогу: начинают работать приставы и объясняют несостоявшимся ИП то, чего те не знали. В случае же с самозанятостью такого бремени над человеком не висит: никакой “обязаловки”, платится процент именно от дохода, а не какая-то фиксированная сумма”, – сопоставила она.

К существенным преимуществам Наталья Матвеева отнесла и возможность уплаты налога через мобильное приложение, назвав это технологическим прорывом, знаменующим начало перехода от бумажного документооборота к электронному. Технологии пойдут на пользу и инспекторам, так как упростят их работу, да и гражданину-плательщику будет проще разобраться с приложением, чем с бумажной отчетностью, считает эксперт. “Методом проб и ошибок разобраться в интуитивно понятном и доступном интерфейсе приложения – это все же значительно проще, чем считывать и переваривать информацию со стендов в налоговой”, – указала она.

Как заполнить платежку

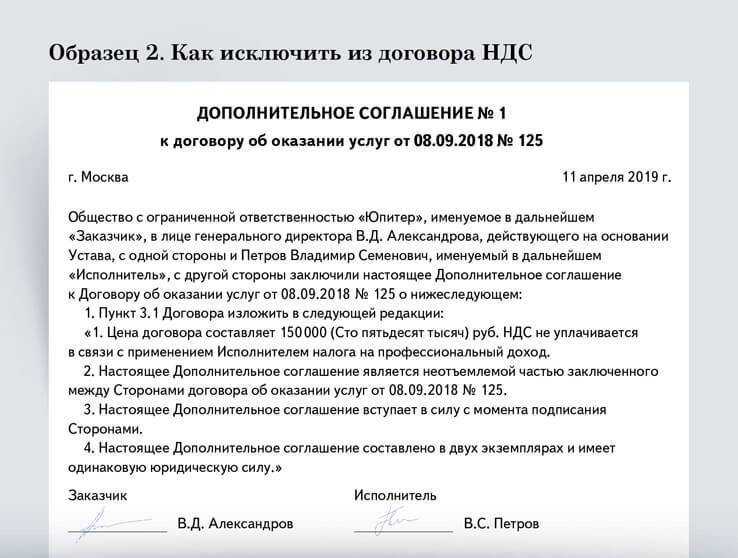

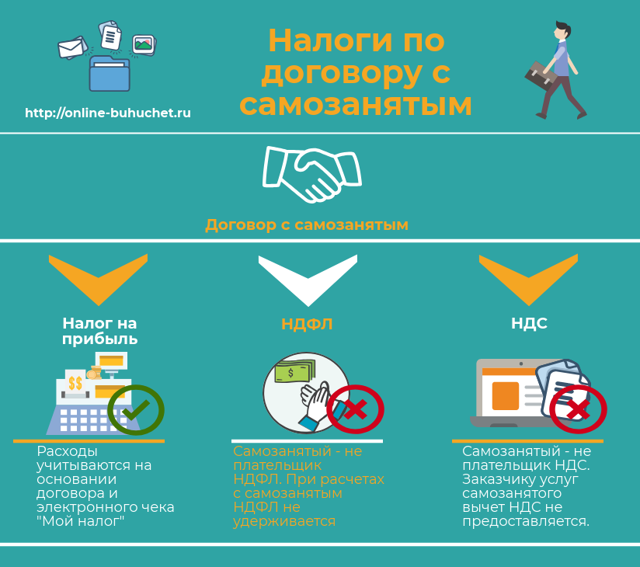

Если рассчитываетесь с плательщиком НПД безналично, отправьте в банк платежное поручение. Платежку составьте по базовым правилам — укажите номер и дату, сумму, плательщика и получателя, реквизиты банков.

Необходимо сформулировать корректное назначение платежа при оплате самозанятому лицу от юридического, иначе у компании возникнут проблемы с банком и налоговой инспекцией. Писать «зарплата», «вознаграждение» нельзя: банк заблокирует счета за отсутствие платежей по НДФЛ и страховым взносам. Правильные варианты:

На соглашение ссылаются в том случае, если оплата производится без выставления счета.

Как рассчитаться с самозанятым

В 422-ФЗ разъясняется, как оплатить услуги самозанятому от ООО, — по безналичному расчету или наличными деньгами. У каждого способа оплаты есть преимущества и недостатки:

- Безналично. У плательщика НПД нет отдельного счета для предпринимательской деятельности в банке. Все переводы поступают на обычную карту. Запросите у самозанятого основные реквизиты: расчетный и корреспондентский счет, название и БИК банка. По правилам, такая информация должна содержаться в договоре ГПХ. Минус безналичного расчета — в получателях указывают физлицо, но налоги и страховые взносы за перечисление дохода не уплачивают. Нередко банки приостанавливают операции и блокируют лицевые счета ООО до выяснения обстоятельств транзакции.

- Налично. Наличная оплата услуг самозанятому от юридического лица возможна, если это прописано в соглашении. Для немедленных сделок (покупка-продажа изделий ручной работы и проч.) заключение контракта не требуется. При наличном взаиморасчете плательщик НПД обязан предоставить покупателю чек. Самозанятые формируют чеки в приложении «Мой налог» и заменяют сторонам акты сдачи-приемки. Подписывать чеки не требуется.

Как бизнесу наладить работу с самозанятыми

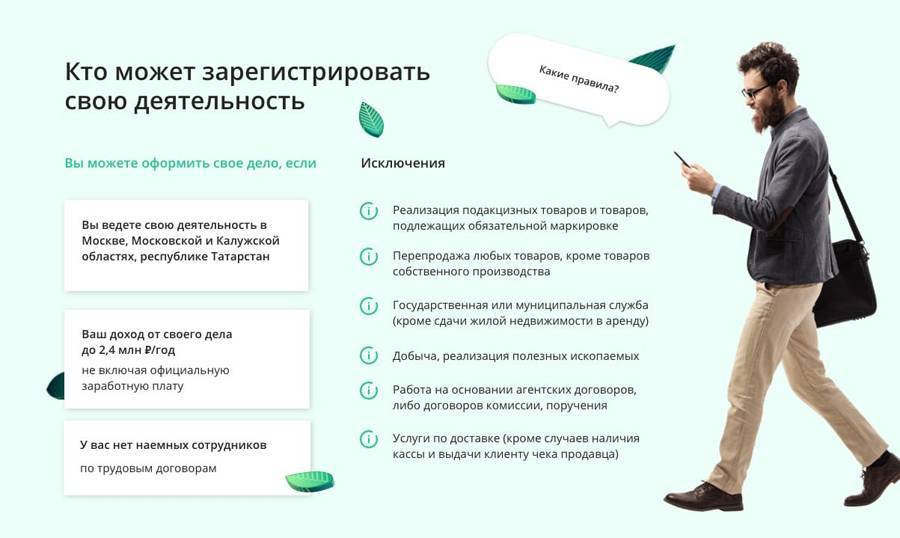

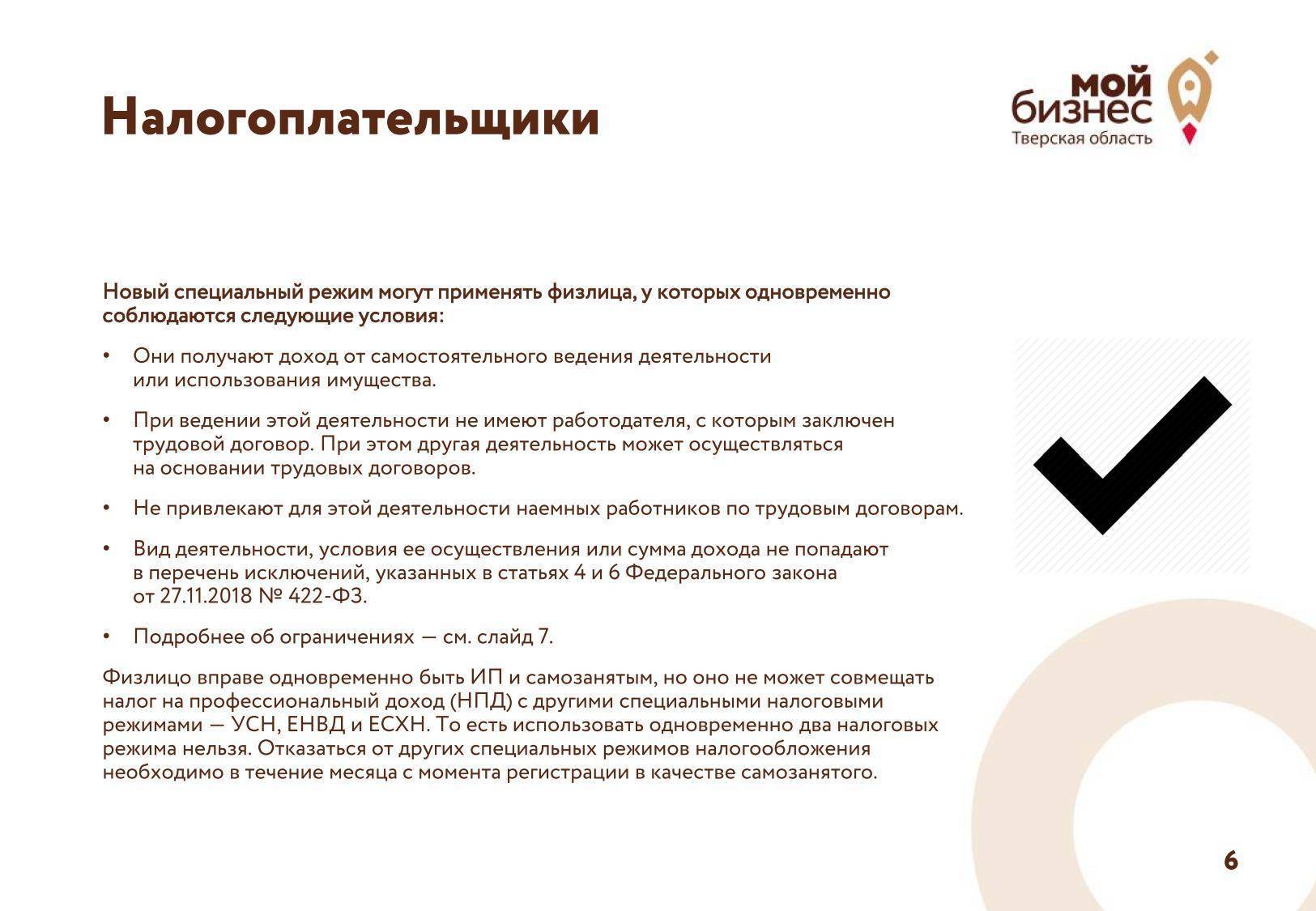

Чтобы начать работать с самозанятыми, организации или ИП достаточно заключить гражданско-правовой договор. Но если у самозанятого нет статуса ИП, перед заключением договора убедитесь, что:

- у него нет наёмного персонала, с которыми оформлены трудовые договоры;

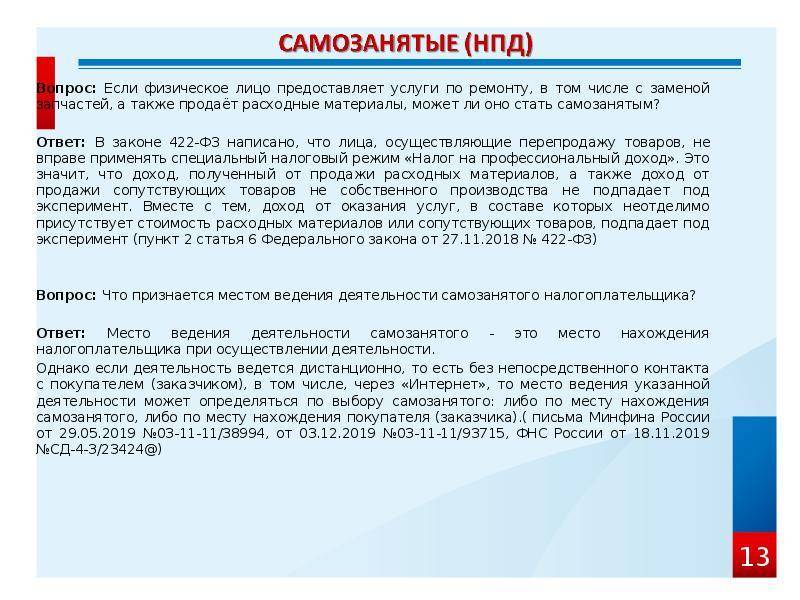

- его деятельность не попадает под исключения. Так, самозанятые не могут перепродавать товары;

- его доход за год не превысил 2,4 млн рублей. Если лимит окажется превышенным, то самозанятый потеряет свой статус и автоматически станет просто физическим лицом. Работодателю, который его нанял, надо перечислять за него зарплатные налоги, иначе при проверке это сделают налоговики и ещё доначислят штрафы и пени.

Узнать статус исполнителя можно на сайте налоговой инспекции. Для проверки достаточно ввести ИНН самозанятого и дату, на которую вы хотите узнать статус. Сайт мгновенно выдаст результат.

Можно попросить самозанятого предоставить справку о том, что он является плательщиком налога на профессиональный доход.

Если самозанятый в статусе ИП, потеря права на НПД для заказчика ничем не грозит. За ИП по гражданско-правовому договору вы никогда не платите налоги и взносы, какой бы режим он не применял.

Нет времени вести кадровый учёт?

Возьмём его на себя от 833 рублей в месяц

Узнать подробнее

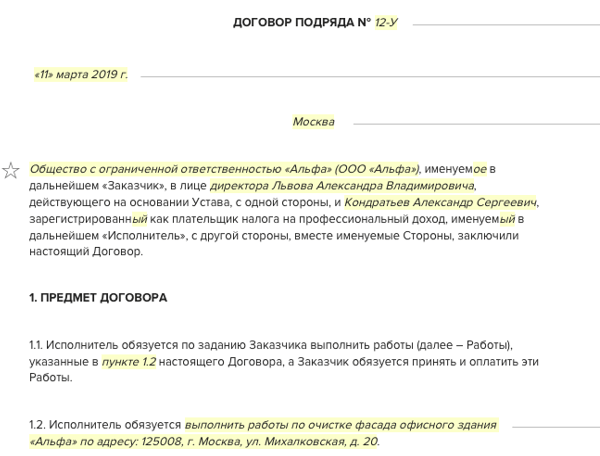

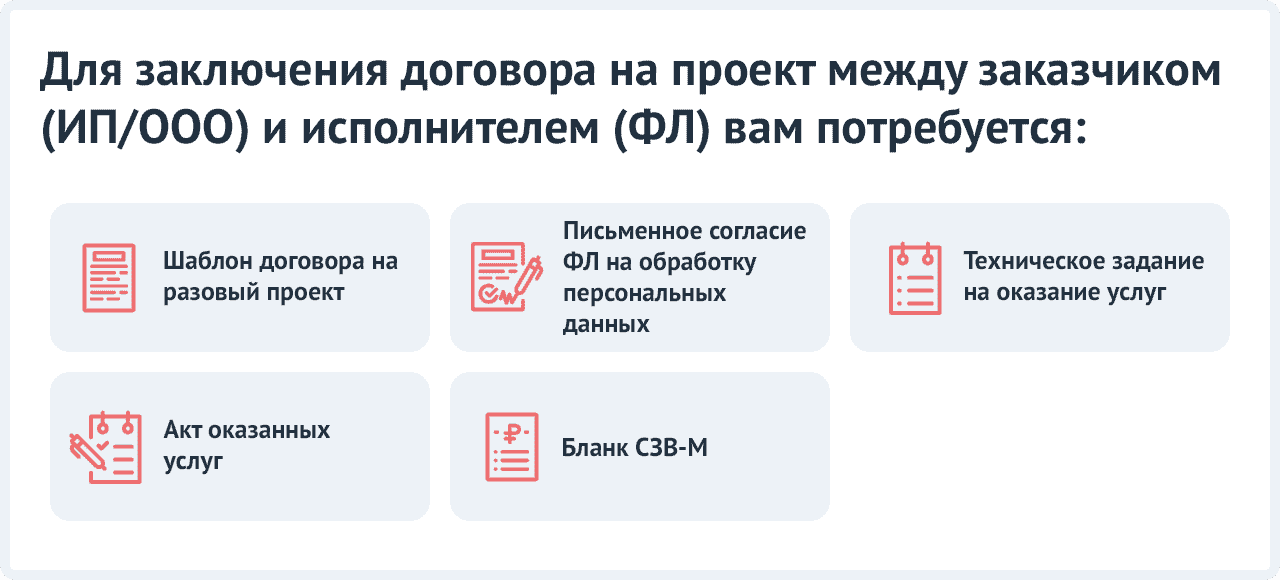

Заключение договора

Чтобы инспекторы не смогли перевести гражданско-правовой договор в трудовой, нужно зафиксировать статус исполнителя. Для этого составьте с самозанятым письменный договор и проследите, чтобы в тексте не было таких слов, как «заработная плата», «трудоустройство», «рабочее время». Из договора должно быть понятно, что вы — заказчик, а не работодатель, а самозанятый — исполнитель, а не наёмный сотрудник.

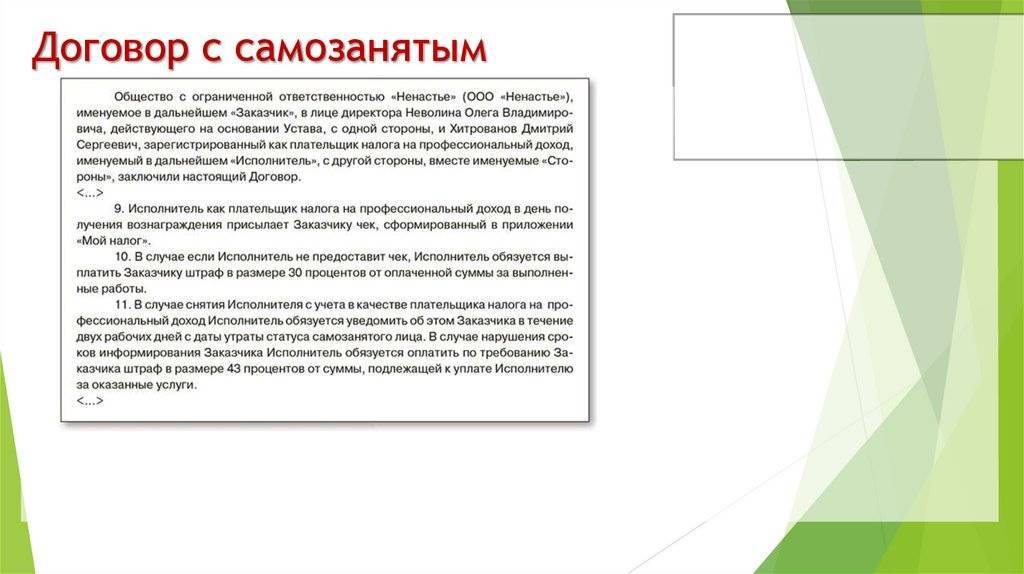

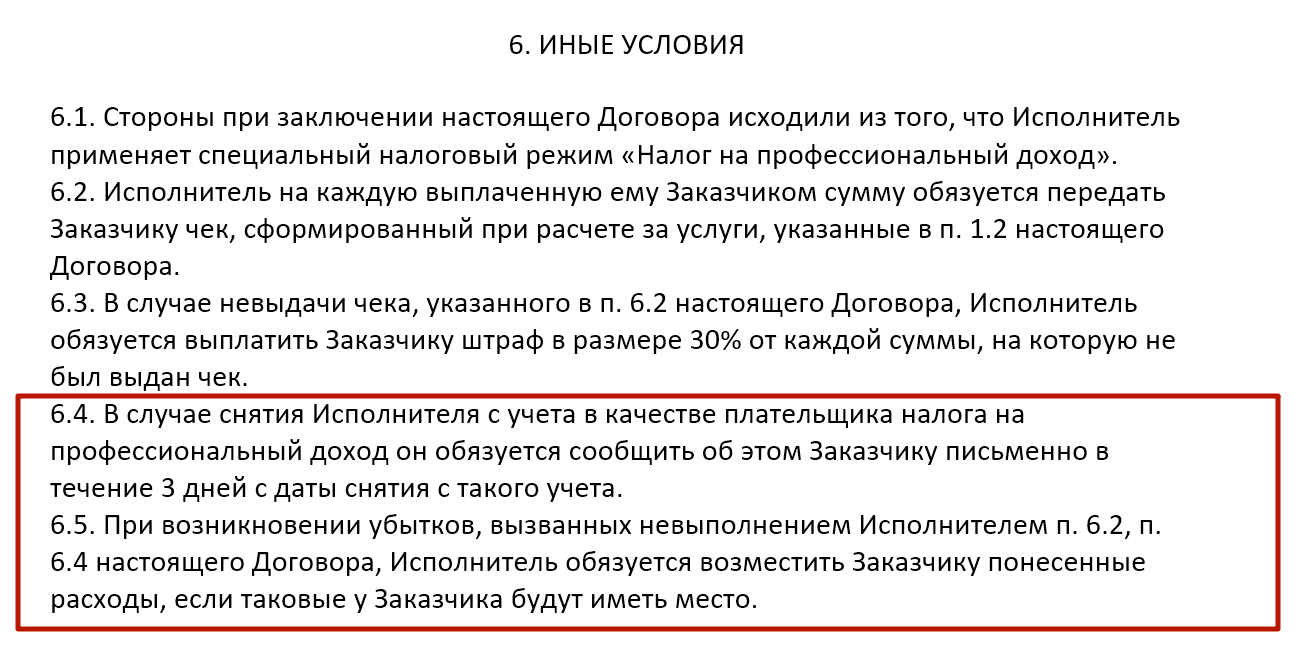

Добавьте в договор пункты, которые обезопасят вас от рисков:

- укажите, что исполнитель — плательщик налога на профессиональный доход;

- чётко пропишите услугу, которую будет выполнять самозанятый;

- установите вознаграждение за результат, а не за регулярное выполнение должностных обязанностей;

- добавьте пункт об ответственности за снятие с учёта в качестве плательщика налога на профессиональный доход. Если такое произойдет, исполнитель обязан письменно уведомить об этом компанию в течение 3-х рабочих дней. Кроме того, предусмотрите штраф исполнителю, если он не передаст вам чек или не сообщит о снятии с учёта как плательщик НПД.

Оформление документов

Документооборот при работе с самозанятым-физ лицом и ИП-самозанятым одинаковый. По окончании нужно подтвердить факт оплаты чеком. Для этого возьмите у самозанятого чек из приложения «Мой налог».

Наличие чека — это гарантия того, что вам не доначислят социальные взносы и НДФЛ.

В чеке должны быть видны ИНН и название компании, ФИО самозанятого. Без чека вы не сможете подтвердить расходы, даже если будет акт. Если платите наличными, чек исполнитель выставит в день оплаты. Когда оплату перечисляете на карту или счёт, чек самозанятый вправе выдать не позднее 9-го числа месяца, следующего за месяцем оплаты (п. 3 ст. 14 Закона № 422-ФЗ).

Чек можно получить на бумаге и в электронном формате. Электронный чек можно получить такими способами:

- самозанятый может прислать на электронную почту или в любой из мессенджеров;

- считать QR-код на чеке с помощью мобильного телефона или планшета.

Желательно оформить акт выполненных работ, включить название услуги, результаты работы и стоимость.

Если вы планируете подписать договор с иностранцем-самозанятым, помните, что вам необходимо в течение 3 рабочих дней известить МВД. Если этого не сделать, организации грозит штраф в размере до 1 млн рублей.

Предостережения

Однако в то же время эксперты обратили внимание на ряд нюансов, которые связаны с НПД. Их не получится отнести к минусам в полной мере, скорее, нужно просто принять во внимание – налог на самозанятых подойдет не всем

Руководитель налоговой практики юридической компании BMS Law Firm Денис Зайцев подчеркнул, что экспериментальный режим предназначен для тех, кто работает один и на себя, в то время как статус ИП предполагает расширение бизнеса в том числе посредством найма других работников. Наталия Свиридова согласилась с этим и добавила, что НПД подойдет тем, кто рассчитывает на небольшие объемы прибыли и не собирается становиться крупным бизнесменом. “Например, вы бухгалтер. Ведете несколько фирм, работаете один. Вас все устраивает, вы ничего не планируете менять в ближайшее время. Тогда этот налог очень даже подходит вам”, – привела пример эксперт.

Маргарита Есипова обратила внимание, что перейти на этот налог с других режимов будет проблематично, если у ИП есть, например, офис, в котором два раза в неделю работает сотрудник. Ведь если даже вместо трудового договора, как того требует закон, стороны заключат гражданско-правовой, налоговый инспектор может переквалифицировать отношения в трудовые, а за этим последуют санкции

Лилия Григорьева считает, что налог на самозанятых является хорошим вариантом подработки. Ведь отчисления во все необходимые фонды сделает работодатель, а самозанятому не придется их производить добровольно в своем статусе.

Какие признаки указывают на то, что самозанятый по факту является наёмным работником

- Наличие в договоре рода деятельности, но не разового задания или конкретного объёма работ.

- Систематический характер работы, длительность контракта — год и более.

- Чётко определённый размер заработной платы.

- Наличие графика или трудового распорядка, определённого работодателем.

- Наличие материальной ответственности.

- Наличие пропуска на территорию, отметки в журнале прихода-ухода сотрудников.

- Кадровая документация в отношении самозанятого, например об отпуске или командировке.

- Расчётные листы заработной платы.

- Документы хозяйственной деятельности.

- Документы по охране труда.

Кроме того, могут опросить свидетелей, которые подтвердят или опровергнут тот факт, что самозанятый по факту является работником, а не подрядчиком. Если налоговая решит, что компания таким образом оптимизирует налоговые издержки, то это грозит штрафом до 10 000 ₽ для ИП и до 100 000 ₽ для юридических лиц.

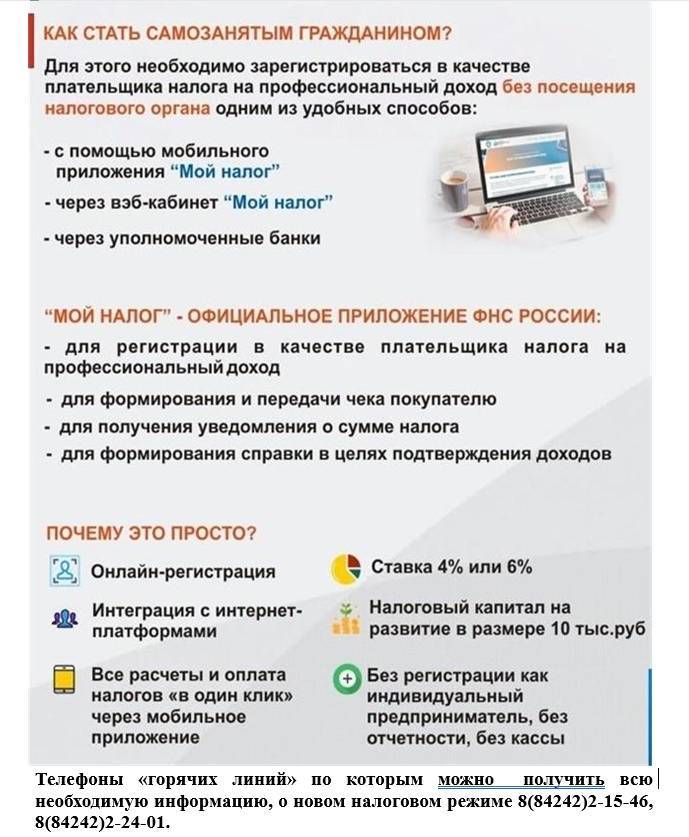

Как стать плательщиком НПД?

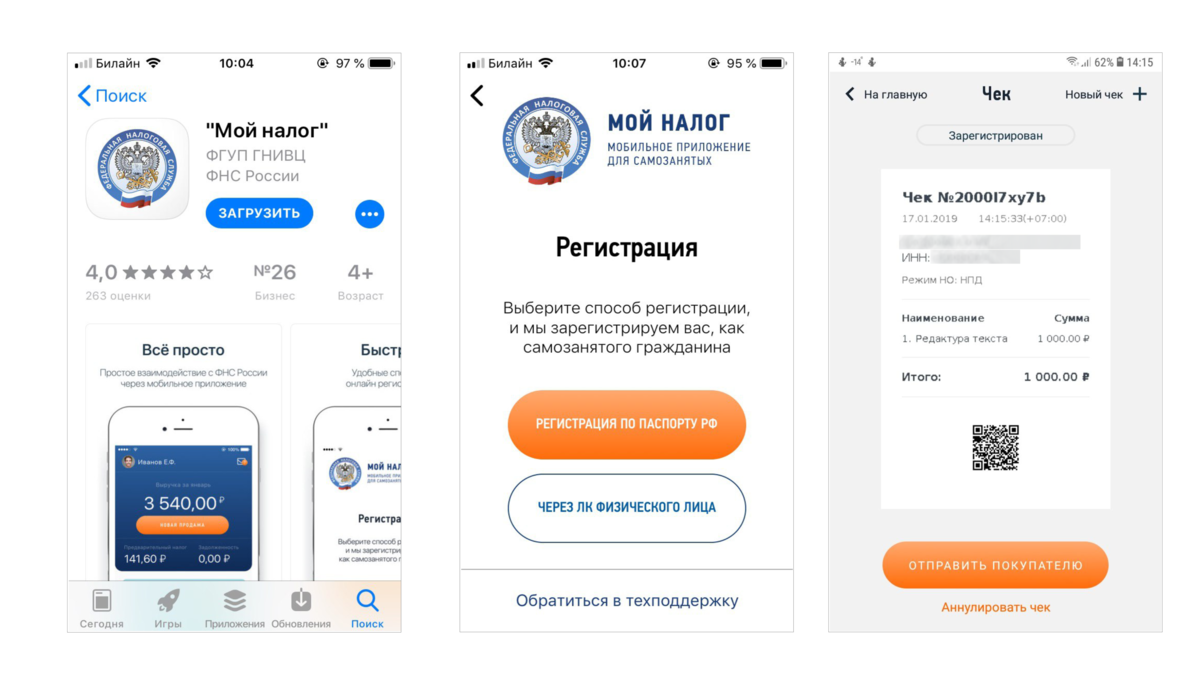

Чтобы платить новый налог, не требуется предварительно посещать налоговую инспекцию. Зарегистрироваться можно несколькими способами.

Первый – через приложение “Мой налог” (npd.nalog.ru/app/). Проще всего, по словам налоговиков, зарегистрироваться через Личный кабинет налогоплательщика, правда, для доступа к нему нужны либо регистрационная карта, либо квалифицированная электронная подпись, либо учетная запись ЕСИА, полученная с личным обращением. Далее необходимо указать номер телефона (на него придет СМС с кодом для подтверждения), выбрать один из четырех регионов, даже если проживает лицо в другом субъекте Федерации, ввести данные для доступа (ИНН и пароль), а затем придумать пин-код для защиты приложения.

Другой способ регистрации в приложении – по паспорту, он подходит тем, у кого нет доступа в личный кабинет. Опять же необходимо указать номер телефона, на него придет код доступа, выбрать регион, а затем отсканировать паспорт, для этого его нужно поднести к камере телефона в развернутом виде. После этого стоит проверить данные, которые автоматически распознает программа. Если они заполнены некорректно, придется отсканировать паспорт заново либо отредактировать информацию вручную. Также необходимо удостовериться, хорошо ли различима фотография. Следующий шаг – сделать селфи так, чтобы лицо поместилось в овальный контур, причем на камеру телефона, с которого производится регистрация. Далее пройдет сверка получившейся фотографии с той, что в паспорте. Наконец, когда все необходимые данные собраны, надо нажать на кнопку “Подтверждаю”, заявление для регистрации отправится в налоговую инспекцию, она произойдет либо сразу, либо в течение шести календарных дней.

Второй и третий способы регистрации – через кабинет налогоплательщика “Налога на профессиональный доход” на сайте ФНС России – lknpd.nalog.ru (это не то же самое, что личный кабинет налогоплательщика), а также через уполномоченные банки. Налоговики рекомендуют обращаться по этому вопросу непосредственно в свою кредитную организацию и учитывать, что процесс регистрации связан с желанием и технической готовностью банков. Уточняется, что в первые месяцы проведения эксперимента регистрация таким способом может быть затруднена. В то же время, например, на сайте Сбербанка указано, что зарегистрироваться в качестве самозанятого можно через его приложение.

Недостатки самозанятости

Недоступны налоговые вычеты. Самозанятый не может претендовать на них, если дополнительно не платит НДФЛ, например, на работе по трудовому договору.

Не будет высокой пенсии. Ставка самозанятого не включает в себя отчисления в Пенсионный фонд, стаж не копится. Поэтому без дополнительных отчислений в ПФР не стоит рассчитывать на пенсию выше социальной. Впрочем, можно самостоятельно отправлять дополнительные взносы в ПФР, чтобы обеспечить себя в старости.

Нельзя иметь сотрудников. Самозанятые не могут нанимать работников. Так что придётся вести деятельность без помощников либо иметь подрядчиков по договору ГПХ.

Ограниченный доход. Самозанятый должен зарабатывать не больше 2,4 миллионов рублей суммарно за год. Получить эти деньги можно как за один месяц, так и в течение года — это не принципиально. Если доход больше, то придётся оформлять ИП.

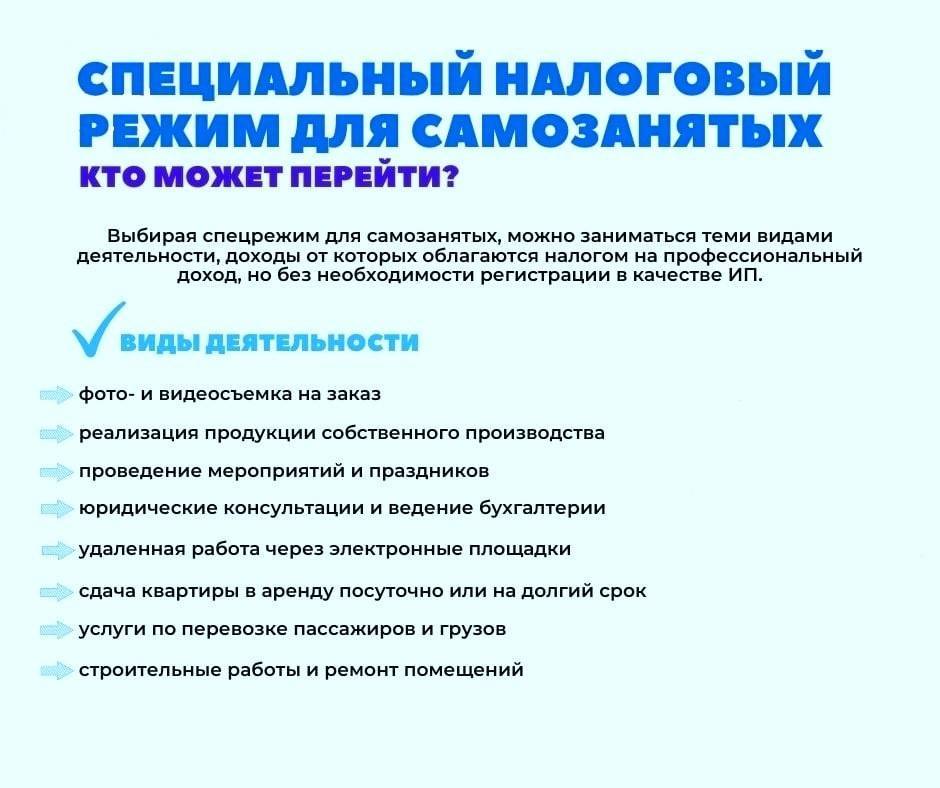

Подходит не для всех видов деятельности. Платить НПД можно далеко не со всех вариантов работы. Например, эта система не подходит для тех, кто перепродаёт товары или сотрудничает по агентскому договору.

Перевод части сотрудников из штата в «самозанятых»

Идея очень привлекательная, но надо быть крайне осторожным, так как ФНС активно мониторит данную ситуацию. В случае нарушения работодателю и “самозанятому” грозят проблемы. На начальных этапах, еще до глобального ввода режима, о данной проблеме очень активно говорили, и она являлась одной из самых важных.

Выгоды:

- снижение налоговой нагрузки на предприятие с 43% до 6% (-37%)

- “легкое” регулирование численности персонала

- отказа от «конвертов»

Обычно заработная плата «самозанятым» оплачивают ЗП + % на налог, который они оплачивают далее самостоятельно.

Ограничения:

- Должно пройти не менее 2 лет, чтобы такой сотрудник после увольнения мог работать со своим бывшим работодателем. Соотвественно работодателем должно быть другое юридическое лицо и лицо не аффилированное с предыдущим работодателем (генеральный директор, учредитель).

- Работодатель будет иметь меньше влияния на «самозанятого», но при проработке и заключении хорошего договора это может многое решить. Работодателя интересует конечная эффективность и здесь положение сотрудника гораздо ближе по смыслу к предпринимателю, чем «наемнику».

Здесь предстоит большая работа и много надо просчитать и осмыслить, прежде чем начинать двигаться в данном направлении.

Личный опыт работы с приложением

Главный бухгалтер ООО “Компания Аккаунт” Наталия Свиридова рассказала ГАРАНТ.РУ о том, что уже зарегистрировалась в качестве самозанятого, так как, во-первых, сдает квартиру внаем, а во-вторых, заинтересована в работе сервиса на практике как специалист. По ее словам, скачать “Мой налог” удалось мгновенно и без труда, а регистрация заняла около трех минут – через личный кабинет налогоплательщика, так как все данные просто перенеслись в приложение. Сразу в него же пришло письмо из налоговой службы с подтверждением регистрации в качестве самозанятого. О регистрации по паспорту эксперт также отозвалась положительно. “Система проверяет документы не более 15 минут. Если все в порядке, то вы уже самозанятый”, – пояснила она.

Формирование первого чека тоже оказалось легким процессом. “Нажимаем большую кнопку “Новая продажа”. Пишем операцию, от которой поступили деньги. В моем случае – сдача квартиры внаем. В приложении есть подсказки. Затем надо выбрать, от кого поступили средства: физлицо, либо юрлицо. Это нужно для того, чтобы система начислила вам налог: 4% или 6%. Сформированный чек можно отправить вашему клиенту”, – рассказала Наталия Свиридова. Сумму начисленного налога можно увидеть сразу и даже контролировать ее в течение месяца. В приложении отображается информация о начисленном и уплаченном налоге, о наличии либо отсутствии задолженности.

“До 12 числа должно прийти уведомление из налоговой о сумме начисленного налога. До 25 числа надо уплатить налог”, – поделилась эксперт. Кстати, платить налог можно любым удобным способом, в том числе привязав карту к приложению, все уведомления в нем и отображаются.

“Пока работа приложения не вызвала у меня ни затруднений, ни вопросов. Очень простой интерфейс и интуитивно понятный алгоритм работы. Все-таки разработчики ориентировались на обычных граждан, а не на бухгалтеров”, – резюмировала специалист.

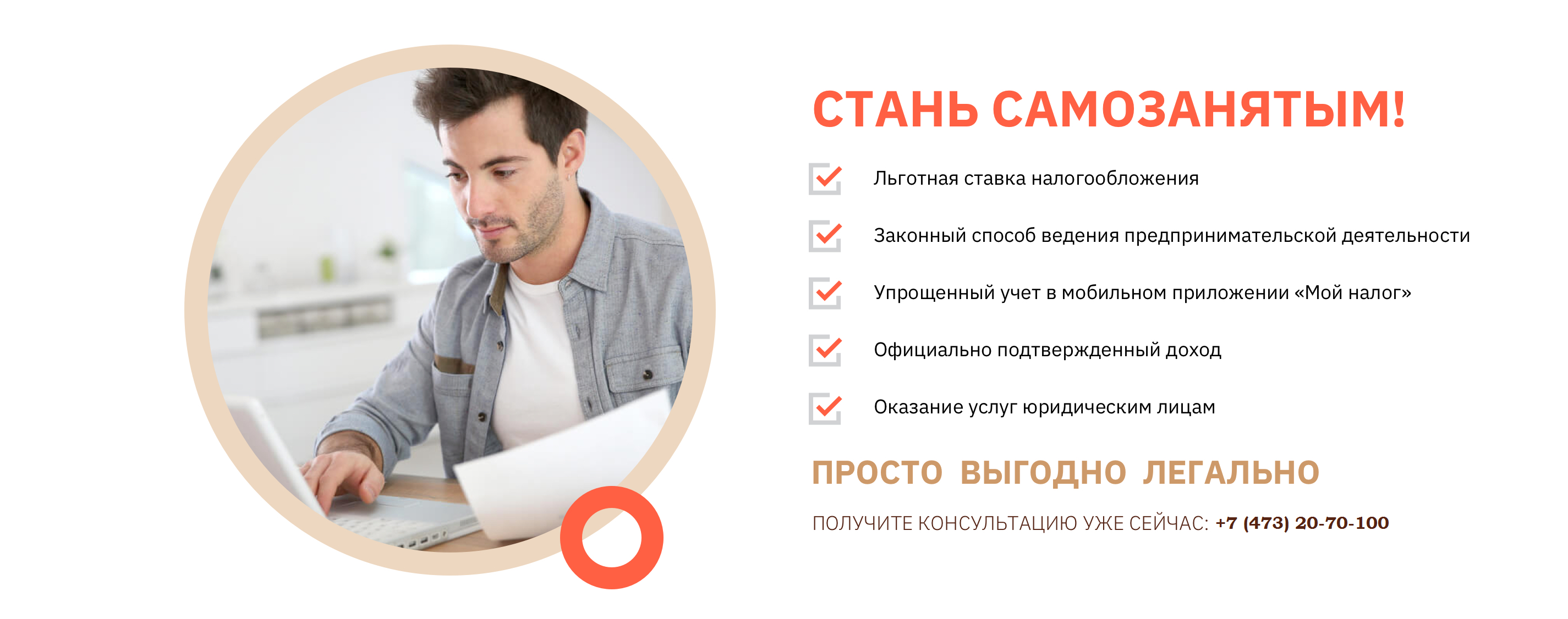

Преимущества самозанятости

Легко оформить. Не нужно собирать бумажки, чтобы встать на учёт. Достаточно скачать приложение «Мой налог» из AppStore, Google Play или зайти в веб-версию личного кабинета «Мой налог» и зарегистрироваться.

Низкая ставка. Достаточно уплачивать от 4 до 6% от суммы дохода без дополнительных взносов.

Можно совмещать с работой по договору и с индивидуальным предпринимательством. Самозанятость может не быть основным источником дохода для работающих в компаниях. А индивидуальные предприниматели могут сохранять этот статус, при этом уплачивая НПД, а не пользуясь УСН или другой системой налогообложения.

Никакой отчётности. Не нужно заполнять декларации и вести учётную книгу. Достаточно просто выставлять чеки клиентам или покупателям через приложение.

Не нужна онлайн-касса. Для работы по НПД достаточно мобильного приложения.

Никаких дополнительных отчислений. Только процент от фактически заработанных средств.

Автоматический расчёт. Не нужно сидеть с калькулятором и высчитывать, сколько составит налог за месяц. Сервис налоговой сам посчитает и выставит счёт исходя из чеков за отчётный период.

Удобная онлайн-платформа. Составить чек, выставить счёт или уплатить налоги можно через мобильное приложение или его веб-версию. В ней практически всё автоматизировано — достаточно вводить сумму и данные клиента, чтобы получить результат.

Можно работать и с юрлицами, и с физлицами. Самозанятость не накладывает ограничений на работу с кем-либо. Нельзя работать только с бывшими работодателями, пока не пройдёт два года с даты увольнения.

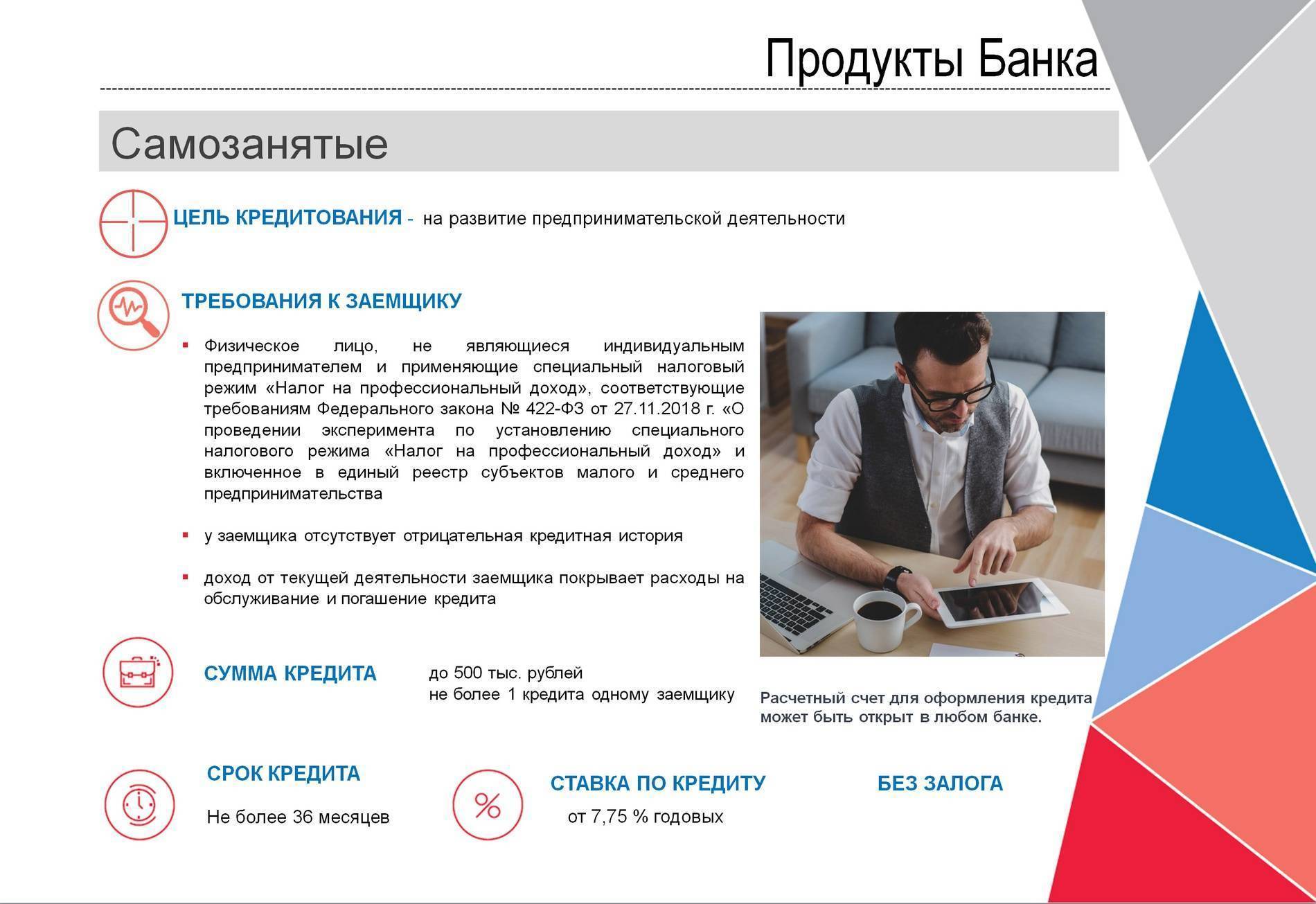

Поддержка от государства и банков. Государственные организации и коммерческие финансовые учреждения могут предложить информационные материалы, сервисы и дополнительные услуги для самозанятых в качестве поощрения.

Государство даёт 10 000 ₽ в виде налогового вычета. Эта сумма идёт частично на покрытие налогов: с ней ставка снижается до 3% на доходы от физлиц и до 4% на доходы от юрлиц. Недостающие 1 и 2% вычитаются из этих 10 000 ₽, пока они не закончатся.

Подтверждение дохода. Самозанятый может получить подтверждение, что у него есть стабильный доход, например, для получения ипотеки или потребительского кредита в банке, который готов работать с такими клиентами.

Практическое применение самозанятости

На практике samozatrudnienie чаще всего связано с малыми формами предпринимательской несельскохозяйственной деятельности. Человек регистрирует ИП, находит клиента, заключает с ним договор и выполняет условия такого контракта, получая за это вознаграждение. Трудовыми такие отношения не являются и регулируются нормами правоотношений между двумя хозяйствующими субъектами.

Например, иностранец занимается разработкой сайтов. Условной фирме понадобился свой интернет-ресурс. Она обращается к программисту, заключает с ним договор (чаще всего это B2B-контракт) и, получив готовый продукт, рассчитывается. Все вопросы налогообложения, социальных платежей и пр. лежат на самом самозанятом.

Сотрудничать таким образом могут лица, предлагающие совершенно различные услуги – от высокотехнологичных проявлений бизнеса до обычного клиринга. Однако отношения не должны иметь характеристик трудовых, т.е. не могут подразумевать (одновременно):

- Работы в месте и по времени, указанным заказчиком.

- Выполнения обязанностей в прямой подчиненности заказчику.

- Выполнения работы непрерывно и постоянно.

Если все три условия имеют место, то должен подписываться трудовой договор, а заказчик являться работодателем, со всеми вытекающими последствиями и ответственностью.

Как налоговики выявляют незаконные схемы сотрудничества с самозанятыми

В целях выявления недобросовестных работодателей и доначисления им налогов и страховых взносов ФНС создал , которая в режиме реального времени определяет организации с признаками подмены трудовых отношений отношениями с самозанятыми.

Система автоматически анализирует периодичность и источники выплат в пользу самозанятых, взаимосвязь самозанятых, их клиентов и бывших работодателей. Если будет установлено, что самозанятый более 9 месяцев подряд выполняет работу в одной и той же организации, то в отношении данной организации будет проведена проверка. У нее запросят кадровые документы и соглашения с самозанятыми и на основе их анализа проверят, действительно ли организация использует нелегальные схемы налоговой оптимизации с помощью самозанятости.

В письме от 15.04.2022 № ЕА-4-15/4674 ФНС подробно разъяснила, какие именно признаки будут указывать на то, что заключенный с самозанятым договор является трудовым договором, а сложившиеся между заказчиком и самозанятым отношения – трудовыми. В частности, к таким признакам относятся следующие:

- самозанятый выполняет не просто разовые работы/услуги, а именно трудовую функцию (регулярные или периодические работы определенного рода – охрана предприятия, доставка грузов, ремонт офисной техники и т.д.);

- в договоре отсутствует конкретный объем работ, а также конечный результат этих работ (предметом трудовых правоотношений является сам процесс труда работника по определенной трудовой функции, а предметом гражданских правоотношений – конечный результат работ);

- договором установлена ежемесячная оплата труда в заранее определенном размере;

- оплата самозанятому производится за фактически отработанное время, а не по итогам оказания услуги или сдачи результата работ;

- оплата услуг самозанятого производится в порядке, сходном с оплатой труда наемных работников, а вознаграждение выплачивается на регулярной основе (один или два раза в месяц) в определенные числа;

- вознаграждение выплачивается одновременно сразу нескольким (или всем) самозанятым;

- размер вознаграждения не меняется – самозанятый может месяц за месяцем получать одну и ту же денежную сумму в качестве вознаграждения;

- самозанятый подчиняется внутреннему трудовому распорядку заказчика и выполняет его распоряжения, а заказчик имеет право контролировать выполнение самозанятым работ;

- за ненадлежащее выполнение распоряжений заказчика самозанятый несет дисциплинарную/штрафную ответственность;

- договоры с самозанятым носят не разовый, а систематический характер и заключаются на год или до окончания календарного года;

- самозанятый несет материальную ответственность перед заказчиком;

- работы осуществляются материалами, инструментами, оборудованием и на территории заказчика, который обеспечивает самозанятому все необходимые условия труда, а самозанятый не вносит никаких арендных платежей за используемое оборудование и технику.

Наличие в соглашении с самозанятым отдельных признаков трудового договора (в частности, выполнение систематических и продолжительных работ на территории заказчика) еще не является снованием для переквалификации соглашения в трудовой договор. Но если в соглашении наряду с этими условиями будет закреплена обязанность самозанятых соблюдать внутренний трудовой распорядок и локальные акты заказчика, то договор однозначно признают трудовым (постановление Арбитражного суда Западно-Сибирского округа от 25.12.2020 № А03-20987/2018, постановление Арбитражного суда Поволжского округа от 08.06.2020 № Ф06-61089/2020 и др.).

Наличие в соглашении с самозанятым отдельных признаков трудового договора (в частности, выполнение систематических и продолжительных работ на территории заказчика) еще не является снованием для переквалификации соглашения в трудовой договор. Но если в соглашении наряду с этими условиями будет закреплена обязанность самозанятых соблюдать внутренний трудовой распорядок и локальные акты заказчика, то договор однозначно признают трудовым (постановление Арбитражного суда Западно-Сибирского округа от 25.12.2020 № А03-20987/2018, постановление Арбитражного суда Поволжского округа от 08.06.2020 № Ф06-61089/2020 и др.).

Если контролеры обнаружат в заключенных с самозанятыми договорах вышеуказанные признаки, они переквалифицируют их в трудовые договоры, доначислив компании страховые взносы и НДФЛ. И оспаривать действия налоговиков придется уже в судебном порядке. Поэтому, привлекая к работам самозанятых, компании должны заранее обезопасить себя от претензий налоговиков и возможного доначисления налогов и штрафов.

Почему бизнесу выгодно работать с самозанятыми

При найме самозанятых бизнес может сэкономить на налогах с зарплаты. Страховые взносы наёмного сотрудника составляют 30,2% с заработной платы, не считая НДФЛ — 13%, который платят за счёт работника.** При работе с самозанятыми расходы компании равны только сумме вознаграждения.** Дополнительных расходов нет. Если вы договорились, что самозанятый выполнит работу за 50 тысяч рублей, только эти 50 тысяч и потратите. Работа ИП с самозанятыми-выгодна.

Расходы на вознаграждение самозанятым можно учитывать при расчёте налога. Ещё компания не оплачивает самозанятым отпуска, больничные листы и другие социальные пособия. А это значительная экономия.

Кроме того, самозанятые сами обеспечивают себе рабочее место и платят налоги в бюджет.

Работать с самозанятыми выгодно ещё и потому, что у стороннего специалиста может быть больше опыта и профессионализма. Держать в штате таких матёрых специалистов дорого, а заказывать у них услуги по мере необходимости обойдётся дешевле.

Минусы

Но и без минусов в оценках, разумеется, не обошлось, о них рассказали в том числе юристы и бухгалтеры, которые за отдельные особенности сначала похвалили новый налог. Экспертам не нравится, что самозанятые не получат страховой стаж, так как они не обязаны платить страховые взносы. Лилия Григорьева отметила, что если ИП вступит в отношения пенсионного страхования добровольно, выгода от перехода на новый режим становится еще менее заметной. Дело в том, что ставка по УСН с объектом налогообложения в виде дохода тождественна ставке по НПД, если услуги оказываются юридическим лицам – в обоих случаях она составляет 6%. То есть если и ИП, и самозанятый платят страховые взносы, ощутить разницу между этими режимами трудно. А в случае с ИП к тому же на часть взносов может быть уменьшена сумма налога к уплате по доходу ().

Кроме того, налоговый юрист указала, что этот налог могут использовать недобросовестные работодатели для уменьшения финансовой нагрузки. К слову, узнать о том, насколько мифы о переводе работников в самозанятые расходятся с реальностью, вы можете из нашей колонки

Лилия Григорьева также обратила внимание, что некоторые организации предлагают сотрудникам перейти на уплату налога путем увольнения с основного места работы. По ее мнению, первых нужно привлекать к ответственности за оказание давления

Наталья Матвеева назвала в числе минусов такие особенности НПД, как ограничение в доходе, которое в среднем равно 200 тыс. руб. в месяц (хотя определено только годовое ограничение), и кроме того, отсутствие возможности нанимать сотрудников.

Можно добавить к этому, что не до конца ясно, как самозанятому поступить в ситуации, если он получает примерно одинаковые ежемесячные доходы, “укладываясь” в лимит, но в определенный момент они все же незначительно превышают порог, например, из-за крупного заказа. ФНС России поясняет, что если годовой доход оказался более 2,4 млн руб., то регистрация в качестве плательщика НПД прекращается, а доходы “выше нормы” будут облагаться по обычным ставкам. Для физлица это 13%, а для ИП – ставка, зависящая от выбранной системы налогообложения. И скорее всего, утрата статуса произойдет довольно быстро, с учетом того, что доходы, внесенные в приложение, учитываются автоматически.

Управляющий партнер АБ “Матюшенко и партнеры” Антон Матюшенко отнес к недостаткам сам факт привязки мобильного приложения к личности самозанятого и не исключил, что программа сможет получить доступ к переписке, сведениям о банковских приложениях и прочих данных о доходах и расходах. “Фрилансерам и работникам на себя стоит задуматься об общей государственной тенденции “налоговых поводков”, которые пытаются внедрить в смартфоны под видом специального приложения, мотивируя это неким удобством. Наше общество переживает очередной эксперимент, который в конечном итоге ничего рядовому гражданину не даст, кроме новых обязанностей”, – сделал вывод адвокат.

Наконец, несколько экспертов практически уверены в том, что ставки в 4% и 6% – временные, и после окончания эксперимента они вырастут. Управляющий партнер юридической компании “ЭНСО” Алексей Головченко предположил, что это произойдет, когда государство выявит достаточное количество самозанятых, тогда же оно и изменит условия под себя: повысит ставку и ужесточит контроль. “Не сразу, не через год, но через несколько лет, когда население примет новый режим и начнет его активно использовать, условия будут ухудшены. Как в свое время прошли не очень заметно ухудшения условий применения УСН, и из налогов, от которых освобождены плательщики УСН, были исключены страховые взносы”, – добавила Лилия Григорьева. Денис Зайцев при этом высказал мнение, что если ставка вырастет, то и без того небольшое число зарегистрированных самозанятых граждан может еще больше сократиться. В то же время Наталия Свиридова высказала мнение, что как раз по этой причине – из-за угрозы массовых отказов от статуса самозанятых сильно увеличивать ставку налога не будут. “Если только к тому моменту, не будет отработана система сопоставления доходов и расходов граждан. Что тоже очень вероятно, учитывая онлайн-кассы”, – отметила она.

Преимущества samozatrudnienia

Если сравнивать самозатруднение с трудовыми отношениями, то можно выделить десять главных преимуществ:

Поддержи “Польского консультанта”, купив виртуальный кофе

- Лучшая заработная плата. Заказчик снижает затраты (относительно затрат по умове о праце), а значит может предложить самозанятому более высокую оплату.

- Бо́льшая свобода действий. Самозатрудненный сам решает сколько и как он будет работать, самостоятельно распоряжаясь рабочим временем.

- Возможность заключать договоры с несколькими заказчиками. Самозанятый не должен ограничиваться работой только с одним клиентом. Чем больше заказов он выполнит, тем больше заработает.

- Профессиональная реализация. Лицо, решившее заняться индивидуальной деятельностью, имеет больший шанс осуществить свои мечты.

- Налоговые льготы:

- Налоговые вычеты — cамостоятельная занятость предлагает множество вычетов. Предприниматель может включать в качестве вычитаемых из налогооблагаемой базы расходы, связанные с поездками на работу, топливом, обучением, предметами, используемыми в его деятельности, такими как телефон, компьютер, программное обеспечение и т.д. Более того, если его компания находится в частной квартире, он может также вычитают часть арендной платы.

- Возможность использовать вычет НДС при покупке товаров и услуг.

- Более низкие налоговые ставки — самозанятые имеют право на фиксированную ставку налога.

- Сниженные взносы на социальное страхование. Возможность применения ulga na start и 2-летних льгот.

- Возможность воспользоваться кредитами и субсидиями, предназначенными для малых предприятий.

- Свободное создание условий ответственности самозанятого лица в контракте, включая вопрос об отсутствии конкуренции и конфиденциальности.

- Возможность возмещения командировочных расходов (при соответствующем указании на это в договоре с клиентом).

- Применение норм Гражданского кодекса при регулировании отношений с клиентами.

Очевидно, что не все достоинства однозначно подходят к каждой ситуации. Возможно, более верно было бы назвать их вероятными плюсами. Тем не менее в ряде случаев использование статуса самозанятого действительно выгодно и интересно.

Начать бизнес по производству

Вы можете продавать товары собственного производства и оказывать услуги физическим и юридическим лица. Самозанятый это идеальное решение для начала производственного бизнеса.

Примеры:

У вас есть работа и вам нужна подработка. Вы можете оформиться как самозанятый, приобрести лазерный станок и начать производить изделия в свободном графике и поставлять их в маркетплейсы типа Wildberries, OZON.

Стоимость организации производства составляет от 150-400 тыс. руб. Срок окупаемости будут определятся затраченным вами временем на производство и вашим талантом продавца. Если создавать продукцию в месяц на 100 тыс. руб с маржинальностью не менее 40%, то период возврата инвестиций составит от 4 до 10 месяцев. Отличным решением будет организация деятельности в “гараже”, тогда аренда не будет значительной статьей расходов.