Виды инкассовых документов

Выставление инкассо в банке

В пункте 7.7 ранее упомянутого Положения № 383-П говорится о том, что взыскатель средств может предъявить инкассовое поручение через свой банк, который должен перенаправить документ в банк плательщика не позднее, чем на следующий рабочий день.

Статья 875 ГК РФ предусматривает несколько вариантов исполнения поручения банком. Документы могут подлежать оплате по предъявлению или в другой указанный срок. Частичные платежи возможны, если такой порядок установлен «банковскими правилами» или «при наличии специального разрешения в инкассовом поручении». К слову, в пункте 4.4 Положения № 383-П оговаривается возможность частичного списания средств со счета должника.

Кроме того, на срок исполнения инкассового поручения влияет то, насколько корректно взыскатель оформил пакет документов. А когда речь заходит о ФНС , не последнюю роль играет «степень терпеливости» инспекторов, то есть в какой срок после просрочки с перечислением налогов они приняли решение прибегнуть к инкассо.

Инкассовые поручения налоговых органов

Все стадии этого процесса по срокам осуществления конкретных действий строго регламентированы. В то же время инспекторам нередко приходится повторно направлять инкассовые поручения – из-за того, что на счетах компаний-должников недостаточно средств. В связи с этим именно сроки предъявления требований к погашению недоимок в бесспорном порядке являются в судебной практике главным спорным моментом.

У налоговиков на предъявление своих требований есть не больше двух месяцев со дня окончания официально отведенного срока на погашение недоимки (п. 3 ст. 46 НК РФ). Но в статье 47 кодекса сказано, что решение о взыскании задолженности за счет имущества, «в том числе за счет наличных денежных средств налогоплательщика (налогового агента) — организации или индивидуального предпринимателя» инспекторы могут принять в течение года. Противоречивость норм, содержащихся в двух статьях, является причиной того, что у судов в этом вопросе нет официальной позиции.

Например, в постановлении Президиума ВАС РФ от 04.02.2014 N 13114/13 по делу № А50-18748/2012 говорится, что ФНС может повторно выставлять инкассовые требования в течение года (в данном случае в связи с закрытием счета организацией, имеющей задолженность).

Данное решение поддерживается многими другими постановлениями, в том числе постановлением ФАС Волго-Вятского округа от 14.12.2011 по делу № А82-473/2011. В нем суд пояснил, что даже статье 46 НК РФ, на которую так любят ссылаться должники, «не предусмотрено правовых последствий пропуска срока направления в банк инкассового поручения». Поэтому главное для налоговиков «своевременно принять решение» о взыскании задолженности, а на предъявление поручения у них есть год.

Однако в постановлении ФАС Московского округа от 15.11.2012 по делу № А41-41798/11 высказывается противоположная точка зрения: по истечении двухмесячного срока, установленного статьей 46, «инспекция не вправе направлять инкассовые поручения в банк, в том числе и после возвращения банком инкассовых поручений при закрытии налогоплательщиком банковских счетов или при открытии налогоплательщиком новых банковских счетов».

Инкассовое требование от судебных приставов

Меры государственного принуждения по взысканию налоговых недоимок включают приостановление операций по счету, а затем привлечение службы судебных приставов.

Пункт 2. ст. 5 Федерального закона от 2 октября 2007 № 229-ФЗ «Об исполнительном производстве» закрепляет за приставами «непосредственное осуществление функций по принудительному исполнению судебных актов, актов других органов и должностных лиц». Другими словами, участие судебных приставов – крайний по степени своей неблагоприятности этап взыскания задолженностей со счетов компаний в бесспорном порядке.

Согласно ч. 2 ст. 70 Закона № 229-ФЗ при перечислении средств со счетов должника пристав не должен предоставлять в банк какие-либо расчетные документы, достаточно постановления или исполнительного документа, на основании которых производится данная процедура. Части 5 и 8 той же статьи Закона в свою очередь обязывают кредитную организацию незамедлительно исполнить требования, указанные в данных документах.

Исключением являются следующие случаи:

- на счетах должника отсутствуют средства;

- на счета уже наложен арест;

- операции с денежными средствами уже приостановлены в порядке, установленном законом.

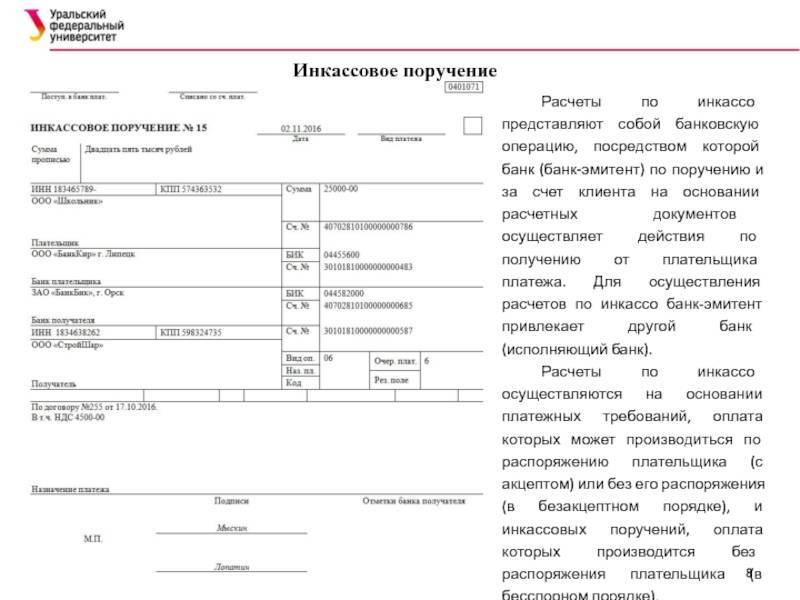

Особенности составления

Несмотря на схожесть с платежкой, заполнение инкассовых документов имеет особенности. Инкассо в обязательном порядке должно содержать следующие реквизиты:

- Ссылка на действующий нормативно-правовой акт, на основании которого производится изъятие денег. Необходимо указать номер и дату самого НПА, номер статьи, пункта или подпункта.

- Номер и дату заключенного договора, соглашения или контракта, номер пункта, в котором обозначена возможность проведения этого вида взаиморасчетов между контрагентами.

- Реквизиты исполнительного документа и наименование организации, которая выдала исполнительный лист. Также необходимо указать номер и дату дела судопроизводства.

ВАЖНО!

При формировании платежной документации по инкассо судебными приставами требуется приложить оригинал или удостоверенный дубликат исполнительного листа. Контрагенты обязаны предоставить в банк договор, а также документацию, подтверждающую возникновение обязательств (накладные, акты, счета-фактуры). В противном случае платеж не будет исполнен банковской организацией.

Обратите внимание, если требования к реквизитам или наличию подтверждающей документации не исполнены, то принимающий банк должен в срочном порядке оповестить заявителя о выявлении нарушений. При отсутствии действий со стороны заявителя по устранению выявленных нарушений банк откажет в исполнении платежа. Инкассовое поручение налогового органа не может быть принято к исполнению банком до окончания срока добровольного погашения выявленной задолженности

К тому же ФНС обязана выставить платежные требования к изъятию по каждому КБК в отдельности, объединение не допускается. Если за организацией числятся пеня и штраф по налогу, то ФНС обязаны выставить два инкассовых поручения: один — по пени, второй — по штрафу, так как для каждого налогового платежа предусмотрен свой индивидуальный код бюджетной классификации (КБК)

Инкассовое поручение налогового органа не может быть принято к исполнению банком до окончания срока добровольного погашения выявленной задолженности. К тому же ФНС обязана выставить платежные требования к изъятию по каждому КБК в отдельности, объединение не допускается. Если за организацией числятся пеня и штраф по налогу, то ФНС обязаны выставить два инкассовых поручения: один — по пени, второй — по штрафу, так как для каждого налогового платежа предусмотрен свой индивидуальный код бюджетной классификации (КБК).

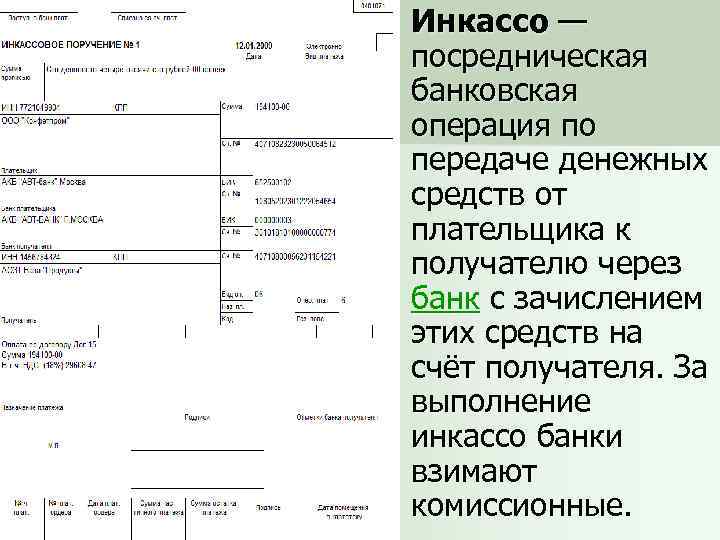

Инкассовое поручение

Инкассовое поручение

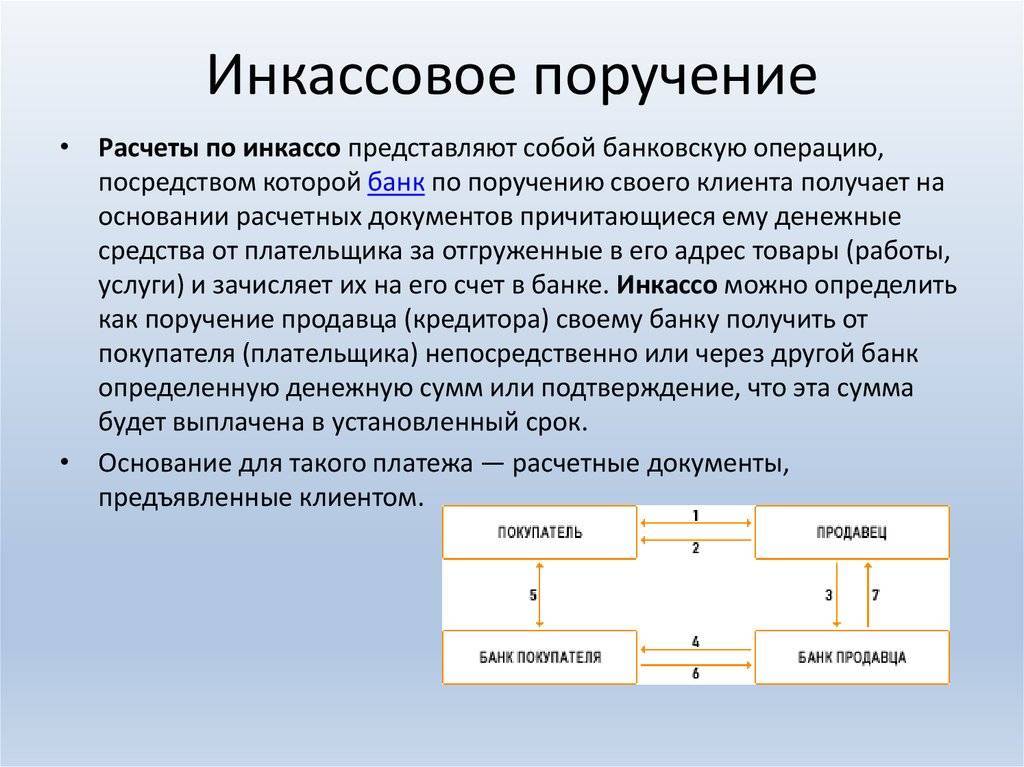

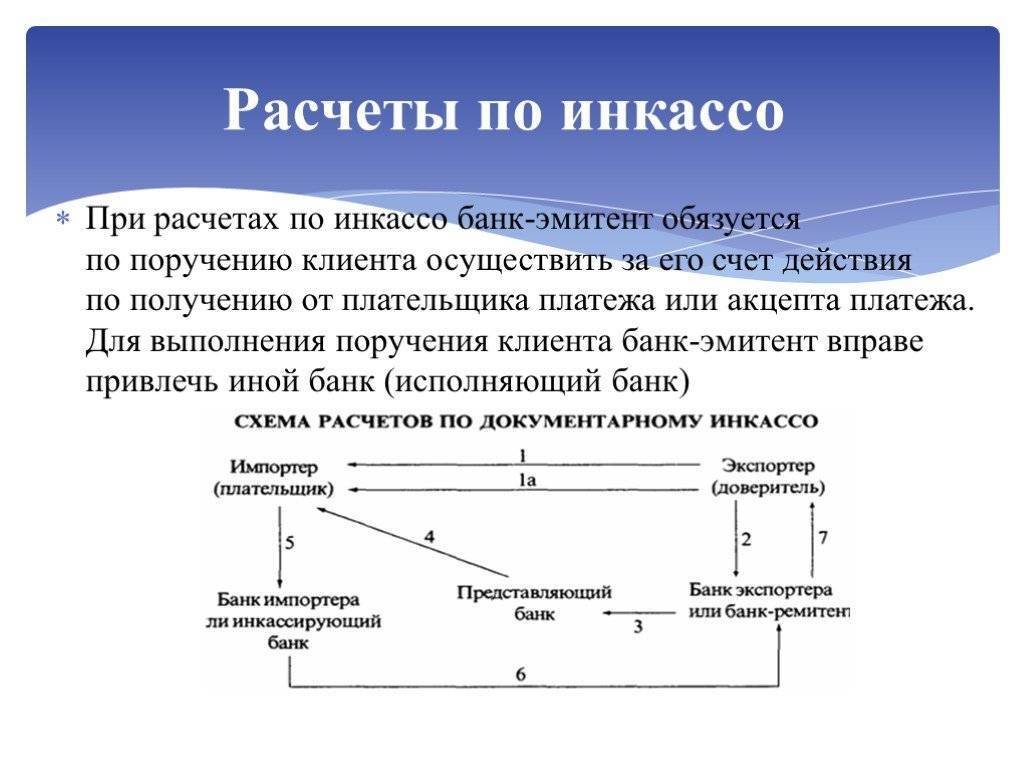

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк по поручению своего клиента получает на основании расчетных документов причитающиеся ему денежные средства от плательщика за отгруженные в его адрес товары (работы, услуги) и зачисляет их на его счет в банке. Инкассо можно определить как поручение продавца (кредитора) своему банку получить от покупателя (плательщика) непосредственно или через другой банк определенную денежную сумм или подтверждение, что эта сумма будет выплачена в установленный срок.

Основание для такого платежа — расчетные документы, предъявленные клиентом.

Поэтому в зависимости от расчетных документов различают:

- чистое инкассо, когда прилагается вексель, чек;

- документарное инкассо — акт о приемке работ, счета за товар.

Банк, получивший просьбу клиента и расчетные документы, принимает меры по взысканию платежа. При этом используется платежное требование, или инкассовое поручение. Оно прикладываются к счету плательщика через банк.

Инкассовая операция банка сочетается с акцептной формой расчета. При акцептной форме расчетов товары отгружаются на основании контракта немедленно, не ожидая оплаты покупателем товара. Покупатель уплачивает за товар по получении расчетных документов, предварительно проверив выполнение продавцом всех условий договора в отношении количества, цены, срока отгрузки, качества и т. д.

В случае нарушения продавцом договора покупатель может отказаться от оплаты товара. Если покупатель нарушит договор, например, задержит оплату товаров, то продавец вправе применить к нему санкции.

Если покупатель заявляет об отказе от акцепта, банк проверяет основательность и мотивы этого отказа и уведомляет о нем продавца. При неоплате покупателем платежа в установленный срок банк покупателя информирует об этом банк продавца.

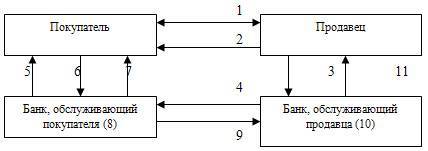

Рис. 8. Схема расчета документарным инкассо:

- заключение договора о поставке товара;

- отправка товара;

- предоставление документов на инкассо;

- поручение на инкассо, т. е. банк продавца пересылает документыбанку, обслуживающему покупателя;

- авизирование (уведомление) покупателя о получении документов;

- оплата документов (выставление платежного поручения);

- передача документов покупателю;

- занесение денежных средств на счет банка продавца;

- авизирование банка продавца об операции;

- списание денег со счета банка, обслуживающего продавца, и зачисление их на счет последнего;

- авизирование продавца о зачислении денег на его расчетный счет.

Инкассовая форма расчетов выгодна покупателю, так как документы, получаемые покупателем для проверки, остаются в распоряжении банка до момента оплаты (акцепта) и в случае неоплаты возвращаются банку с указанием причин неоплаты. К недостаткам относятся большая продолжительность по времени прохождения документов через банки, возможность отказа покупателя оплатить предоставленные документы.

Поля в платежном поручении в 2020 году: 106, 110, 101

5) укажем перечисляемую сумму в поле (6) прописью Сто пятнадцать тысяч рублей 50 копеек; и в поле (7) цифрами 115 000-50; рубли отделяют от копеек тире; если сумма без копеек, то после нее ставят знак равенства, например, 115 000=;

Поля платежного поручения в 2020 году: образец заполнения

Приведем наглядный пример платежки и заполним образец по налогам за январь 2020. Заполним те поля, которые должна заполнить организация, чтобы банк принял платежный документ для перечисления денежных сумм в бюджет:

После проверки правильности заполнения на всех экземплярах принятых расчетных документов проставляется штамп банка-эмитента, дата приема и подпись ответственного исполнителя. Непринятые документы вычеркиваются из реестра переданных на инкассо расчетных документов и возвращаются получателю средств (взыскателю), количество и сумма расчетных документов в реестре исправляются.

При взыскании денежных средств на основании исполнительных документов инкассовое поручение должно содержать ссылку на дату выдачи исполнительного документа, его номер, номер дела, по которому принято решение, подлежащее принудительному исполнению, а также наименование органа, вынесшего такое решение.

Кому интересна инкассовая форма расчетов

Организации порой тоже заключают между собой подобные договоры, но такая практика не имеет общеприменительного характера, поскольку она требует стопроцентной доверительности в отношениях между контрагентами, а также их бесспорной платежеспособности.

Оплата обязательств перед поставщиками и подрядчиками, допустимы авансовые расчеты. Укажите точные реквизиты счетов и договора в назначении. Поля 104–110 и 101 и 22 не заполняйте. Обязательно укажите НДС в стоимости товаров, работ, услуг, а если он отсутствует, пропишите «Без НДС».

Расчеты по кредитам и займам в банковских и финансовых организациях. Пропишите в поле 24 реквизиты соглашения (договор займа). Поля 104–110, 101, 22 не заполняйте.

Перечисления заработной платы, авансов, отпускных и пособий сотрудникам бюджетного учреждения

Обратите внимание на заполнение очередности (ячейка 21), для зарплаты укажите «3» (ст. 855 ГК РФ)

Сроки перечисления, указанные в коллективном договоре, должны быть соблюдены. Поля 22, 101, 104–110 оставьте пустыми.

Авансы на командировочные расходы сотрудникам. Укажите номер документа-основания (сметы) в назначении платежа. Поля для уточнения налоговых платежей не заполняйте.

Перечисление страховых взносов, налогов, сборов. Проверьте правильность заполнения полей 104–110 бланка. КБК можно уточнить в ФНС или ФСС (по платежам на травматизм).

- «ТП» — платежи текущего года;

- «ЗД» — добровольное погашение задолженности но истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования налогового органа;

- «БФ» — текущий платеж физического лица — клиента банка (владельца счета);

- «ТР» — погашение задолженности по требованию налогового органа;

- «РС» — погашение рассроченной задолженности;

- «ОТ» — погашение отсроченной задолженности;

- «РТ» — погашение реструктурируемой задолженности;

- «ПБ» — погашение должником задолженности в ходе процедур, применяемых в деле о банкротстве;

- «ПР» — погашение задолженности, приостановленной к взысканию;

- «АП» — погашение задолженности по акту проверки;

- «АР» — погашение задолженности по исполнительному документу;

- «ИН» — погашение инвестиционного налогового кредита;

- «ТЛ» — погашение учредителем должника задолженности в ходе процедур, применяемых в деле о банкротстве;

- «ЗТ» — погашение текущей задолженности в ходе процедур, применяемых в деле о банкротстве.

Расчеты платежными поручениями

Здесь укажите, за что и на каком основании (документация) проводится расчет. Бухгалтер может указать сроки исполнения обязательства по договору или сроки уплаты налоговых обязательств, если это необходимо. Либо установить законодательную ссылку, устанавливающую основные требования к проведению расчетов

Это интересно: В транспортной накладной п 6 и 7 кто заполняет

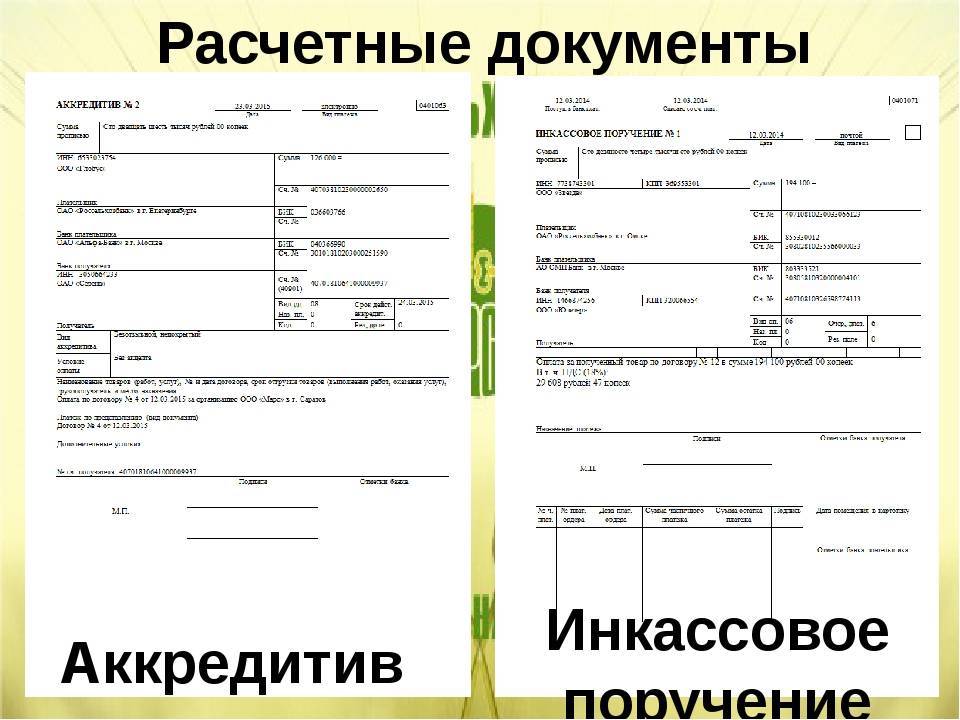

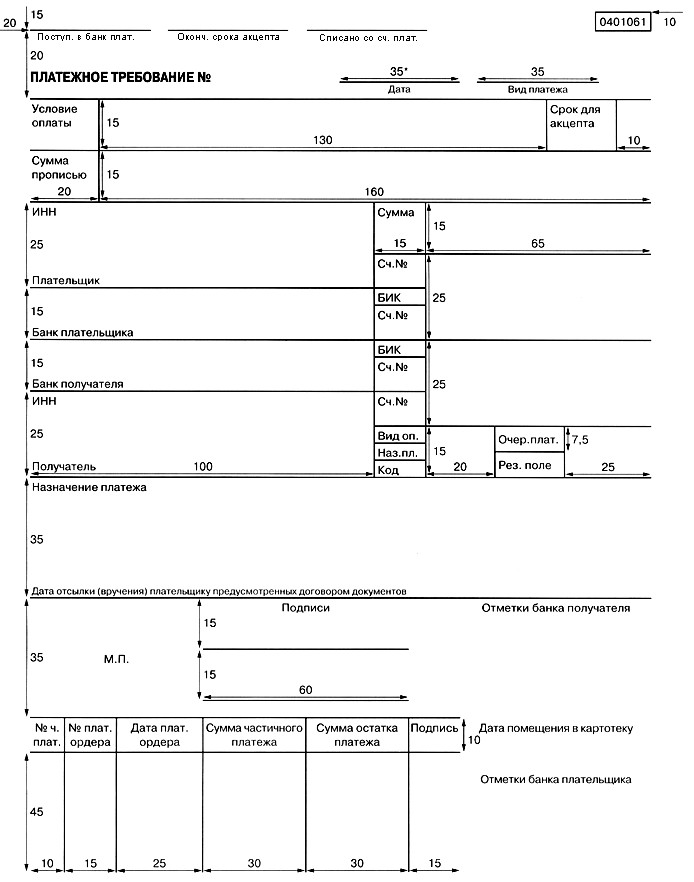

Платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке); инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке).

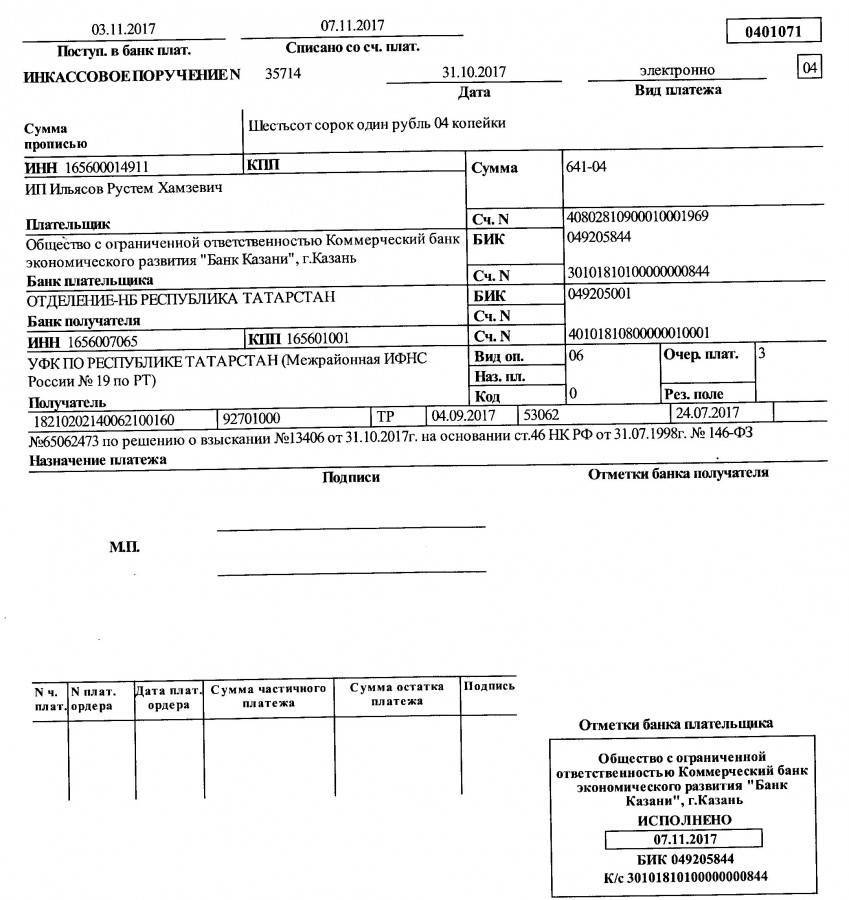

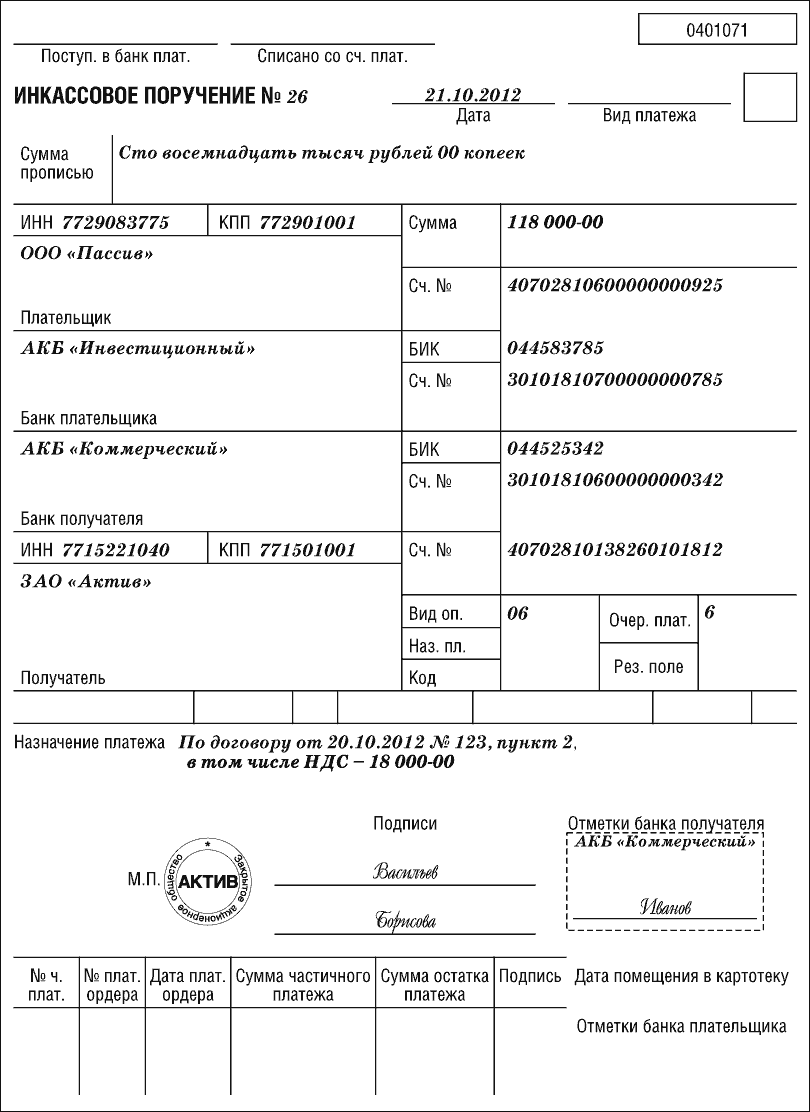

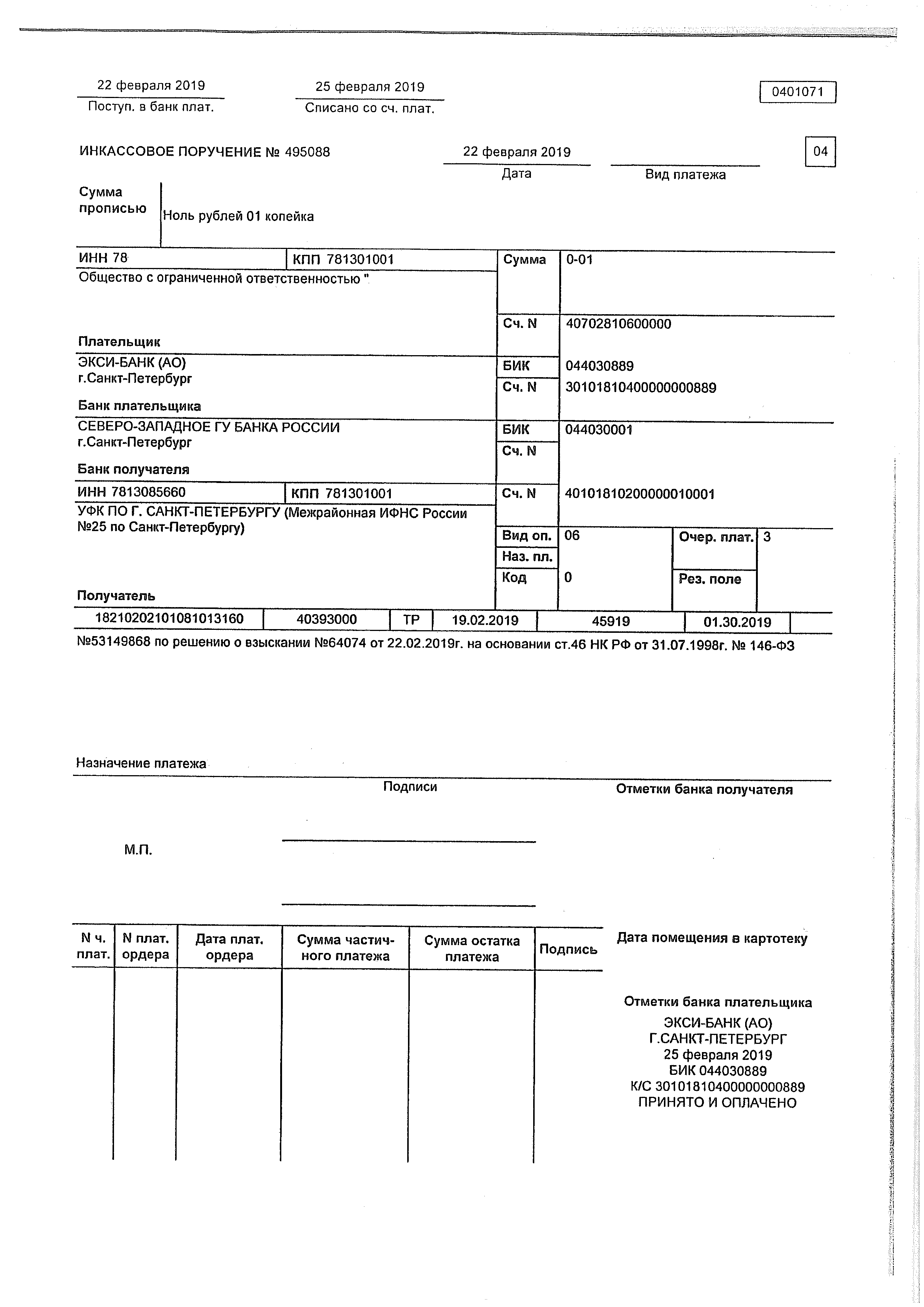

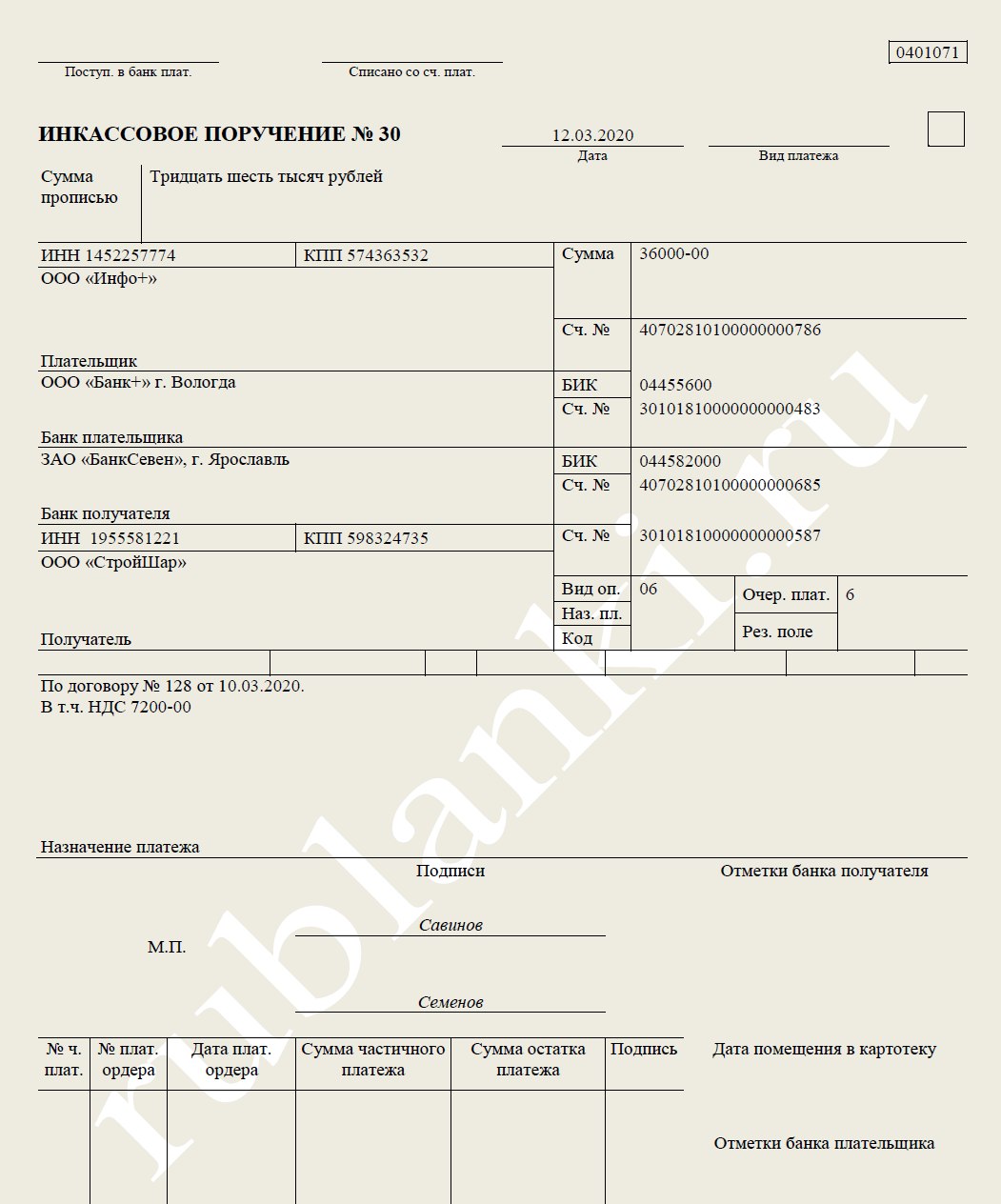

Инкассовое поручение налогового органа

Документ по форме 0401071 создается учреждениями налогового контроля в целях реализации ими права на осуществление надзорной деятельности в области расчетов с бюджетом. Право направить требование о погашении задолженности по налогу фискалам дает ст. 46 НК РФ. После того как пройдет установленное нормативное время на оплату, которое составляет до 2 месяцев, инспекция может произвести погашение долга перед бюджетом в безакцептном порядке.

Поступающие в результате в банковское учреждение инкассовые поручения обязательны для исполнения. Общая процедура составления и отправки описываемого документа в банк регулируются ст. 874–876 ГК РФ. Сам процесс перечисления осуществляется в строгом соответствии с положением № 383-П. В нем же определяется последовательность погашения задолженности по фискальным сборам, а также штрафным санкциям и пеням.

Инкассовое поручение должно оформляться в строгом соответствии с приказом Минфина России «Об утверждении Правил указания информации в полях расчетных документов» от 24.11.2004 № 106н.

По каждой задолженности, относящейся к различным кодам бюджетной классификации, заполняется отдельный документ.

При возникновении переплаты излишне взысканные суммы могут быть переведены обратно плательщику.

***

Под инкассовым поручением в большинстве случаев следует понимать письменное распоряжение, предполагающее безакцептное проведение платежа по какому-либо основанию. Оно может применяться на основании заключенного договора, требований закона или судебного предписания. Во всех указанных случаях необходимо строго соблюдать правила оформления поручений, так как при их нарушении в списании средств может быть отказано.

В качестве одного из учреждений, на регулярной основе оформляющего инкассовые поручения, выступает ФНС России. Поручения, как правило, выписываются по недоимкам, штрафам и пеням, связанным с налоговыми платежами. По каждому виду налогов, имеющих различные КБК, должен в обязательном порядке создаваться отдельный документ с требованием уплаты.

Договор на инкассовое поручение

Для того, чтобы все необходимые денежные средства списывались в бесспорном порядке существует договор с основными своими условиями, изменить которые может только банк при определенных случаях. Чтобы операции происходили быстро и без задержек необходимо соблюдать следующие условия:

- прописать в договоре номер банковского счета;

- предоставить банку все необходимые сведения о кредиторе, который будет получать средства,

- выставляя свои инкассовые поручения;

- прописать свои обязательства, на основании которых станут осуществляться платежи;

- уточнить в договоре тот пункт, который дает право бесспорного списания

Стоит уточнить, что не выполнение одного из требований, описанных ранее, оставляет за банком право отказаться от проведения операций о списании денежных средств в бесспорном порядке с применением инкассового поручения

Важно и то, что оно в себе должно обязательно содержать данные основного договора. Если быть конкретнее, то оператор делает ссылку на его дату и номер, а также тот пункт, который правомерно позволяет осуществлять операции бесспорного списания. Инкассовое поручение: пример на практике

Инкассовое поручение: пример на практике

Для того, чтобы банк приостановил исполнение операций, ему необходимо соблюдение одной из ситуаций:

- Официально выданное решение органа, который исполняет свои контролирующие функции, не перечащие российскому законодательству, о временном приостановлении таких полномочий;

- Акт, выданный судом, способный подтвердить временное приостановление взыскания;

- Иные основания, которые может предусматривать современное законодательство.

Если банк получает на рассмотрение такой документ, он убеждается в его подлинности и проверяет все указанные данные, после чего взыскание временно приостанавливается. Если решение меняется в обратную сторону и возникает необходимость списания денежных средств по инкассовому поручению, оно возвращается в свою группу, становится правильной очередностью и при ближайшей возможности процессы возобновляются.

Если в течении длительного времени взыскания были прекращены, и нет необходимости хранить само инкассовое поручение вместе с исполнительным документом, то он возвращается банку эмитенту с указанием актуальной даты. Далее этот пакет передается взыскателю лично или отправляется с помощью почты заказным письмом с последующим уведомлением.

Когда исполнительный документ, выданный судом, был проведен полностью, действие считается выполненным и хранить подобную документацию банку не имеет смысла. Она направляется обратно в тот орган, который в свое время предоставил ее для взыскания. Если нет возможности осуществить доставку самостоятельно, применяются услуги заказной почты.

На самом исполнительном документе обязательно проставляется дата окончания проведения операций и величина суммы, которую удалось взыскать с плательщика. Банк обязательно должен также указать основание для возвращения взыскания. Он прописывает номер и дату заявления взыскателя. Сам факт передачи исполнительного документа в надлежащий орган проходит отметкой в специальном журнале регистрации банка. Туда также вносится дата возврата документов, величина полной выплаты суммы или ее части, а также причины, послужившие возврату.

Инструкция по заполнению платежного поручения — в тематическом видео:

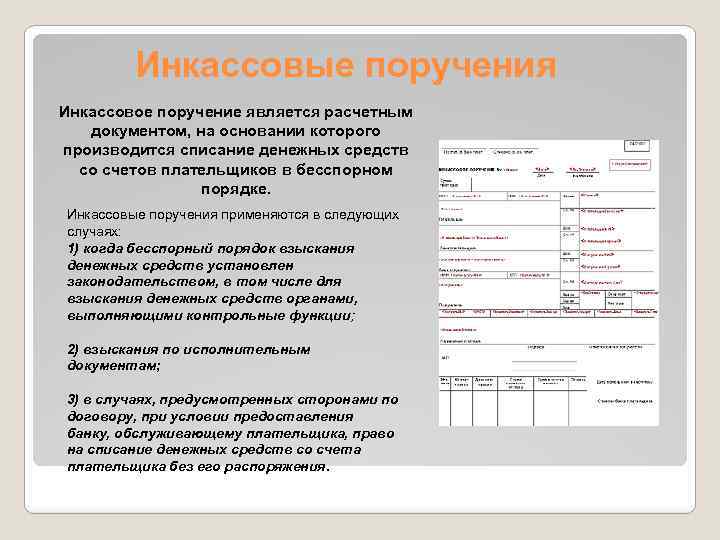

Что такое инкассовое поручение

Инкассовое поручение — это особая форма платежной документации, которая позволяет изъять деньги плательщика с его расчетного счета без получения его согласия на данную операцию. Такой способ расчетов предусмотрен для изъятия денежных средств по закону или по заключенным договорам.

О том, как вести расчеты инкассовыми поручениями в 2020 году, говорит Гражданский кодекс РФ. Согласно статье 862 ГК РФ, а также Положению о правилах осуществления перевода денежных средств, утвержденному Банком России 19.06.

2012 № 383-П, безналичные расчеты между экономическими субъектами и простыми гражданами могут осуществляться с использованием таких платежных форм, как платежное поручение, платежное требование, инкассовое поручение, а также расчеты по аккредитивам и чекам.

Каждый из способов безналичных взаиморасчетов между субъектами имеет ряд отличий. Расчеты по инкассо предусматривают бесспорный или даже принудительный способ изъятия денег со счета плательщика. Такой вид взаиморасчетов используется, если:

- этот способ расчета закреплен на законодательном уровне;

- списание производится в счет погашения задолженностей по исполнительным документам;

- в условиях договора поставки товара, оказания услуг, выполнения работ обозначен именно такой способ взаиморасчетов.

Его вправе выписать налоговые органы и представители внебюджетных фондов (ФСС, ПФР, ФОМС) при обнаружении пеней, недоимок и штрафов по обязательным платежам в бюджет.

Судебные приставы наделены аналогичными полномочиями по взысканию денежных средств с расчетных счетов по исполнительным документам.

Также изъять деньги по инкассо вправе контрагенты на основании заключенного договора, который предусматривает данный вариант расчетов.

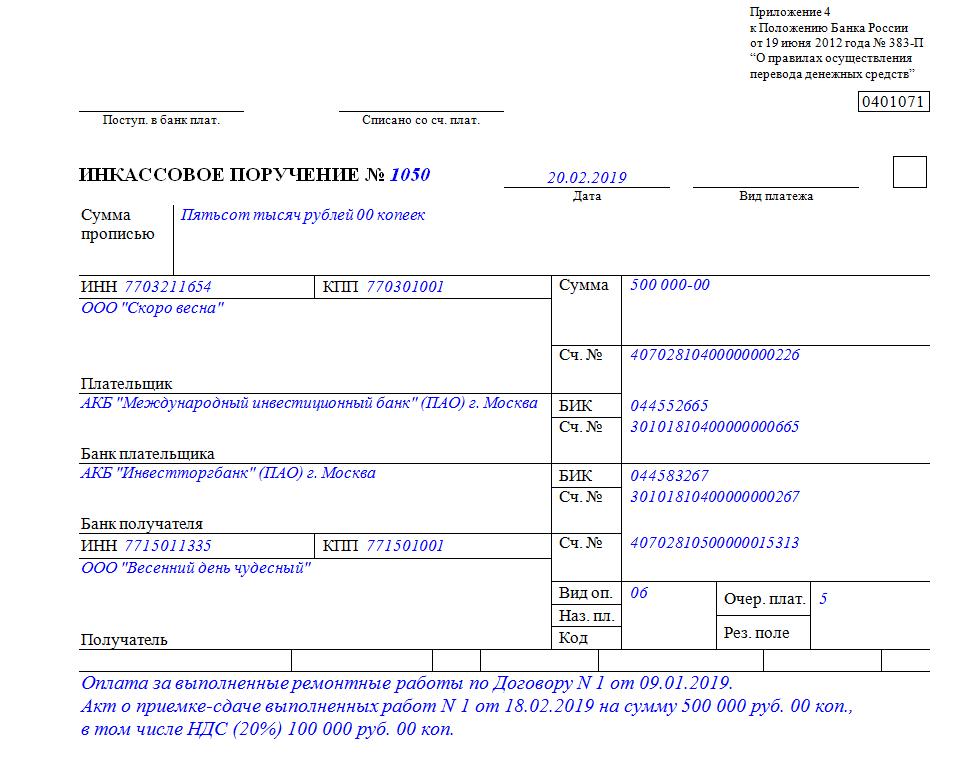

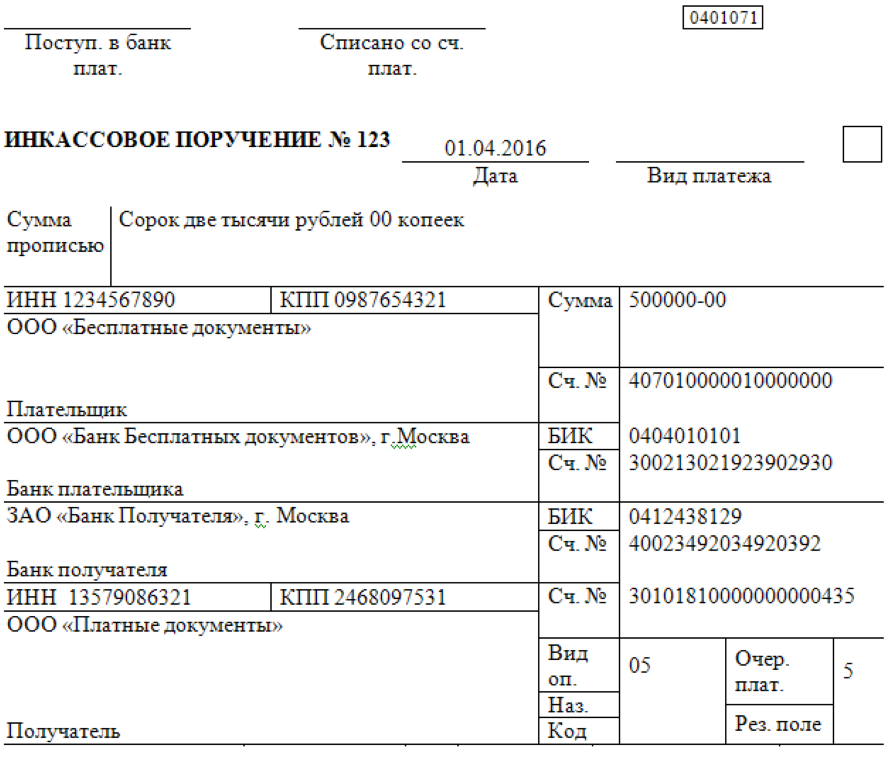

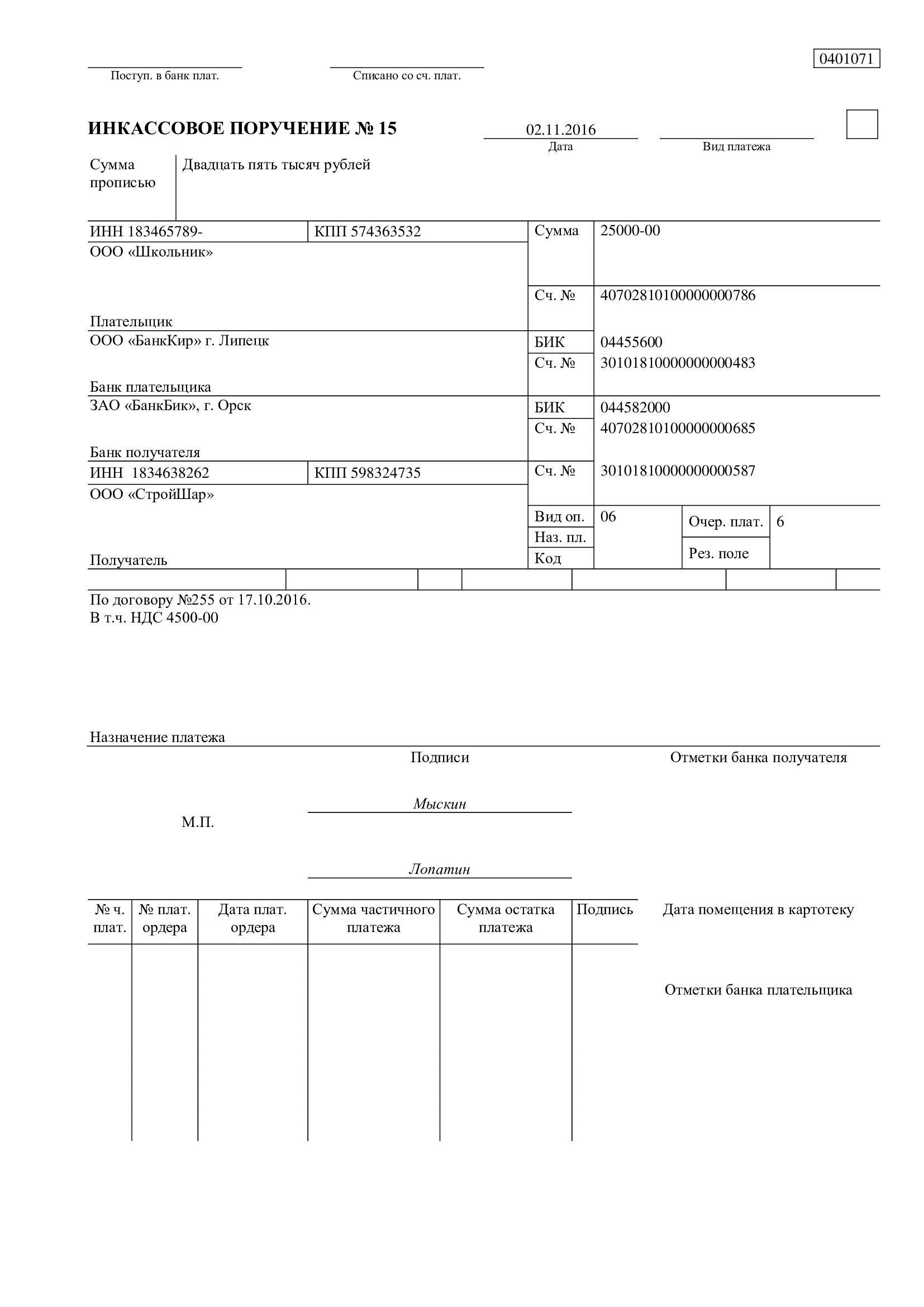

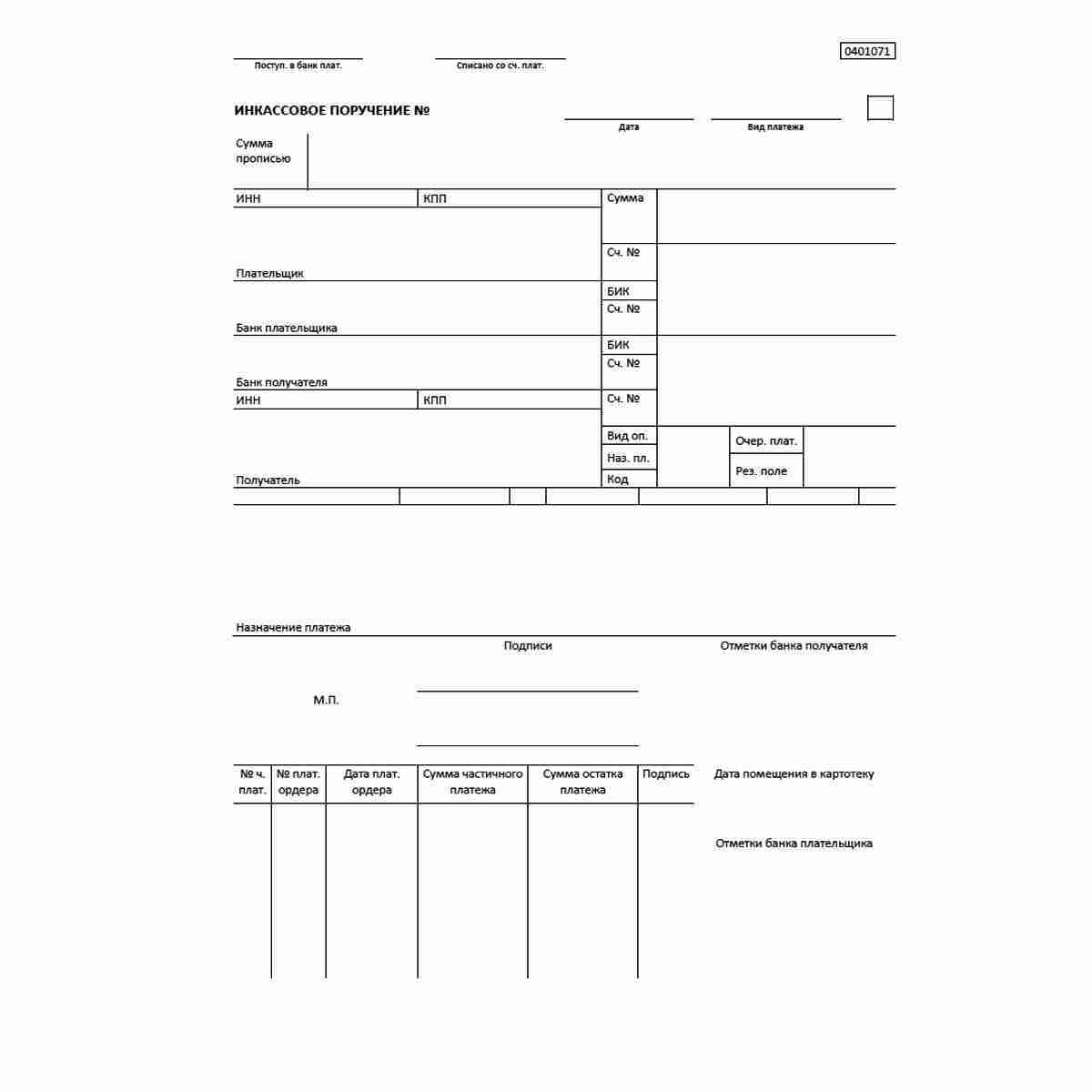

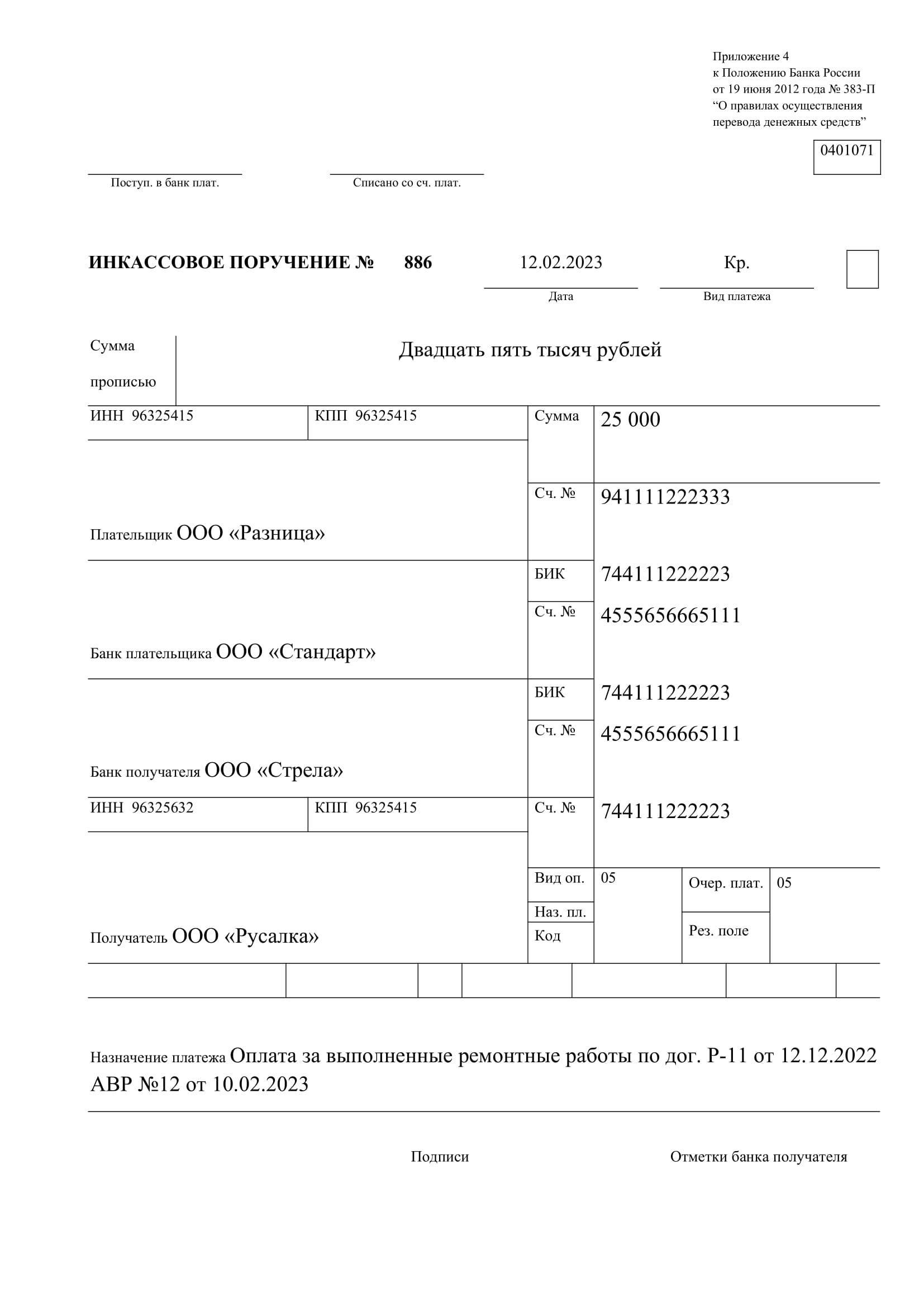

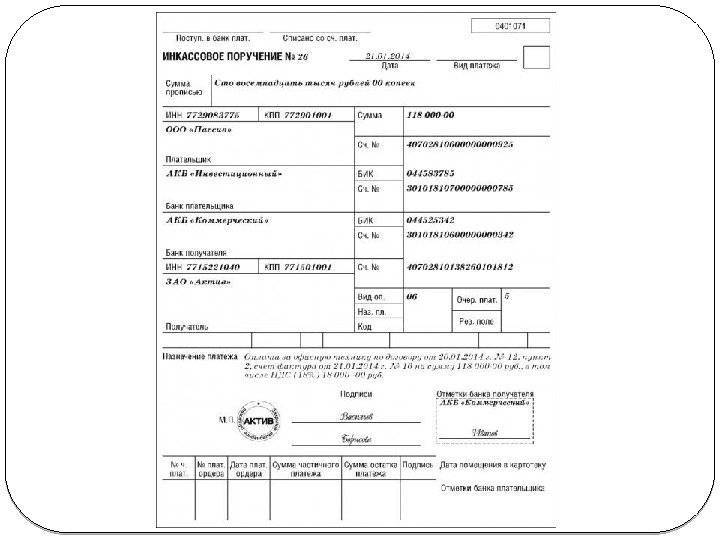

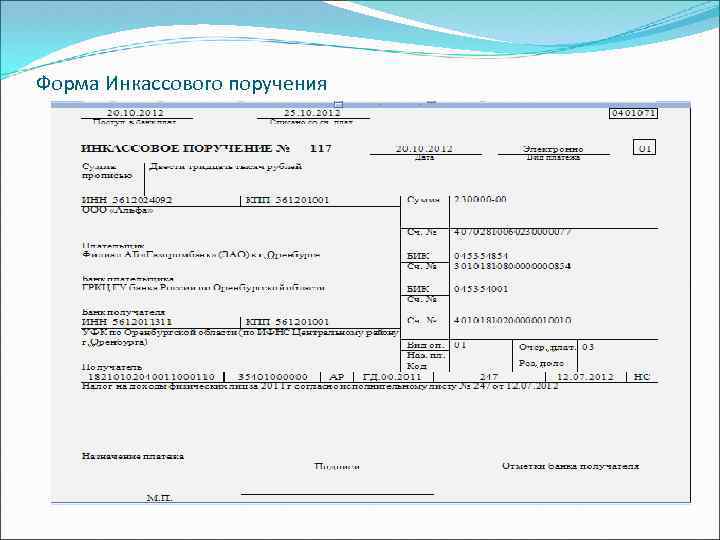

Бланк платежного документа

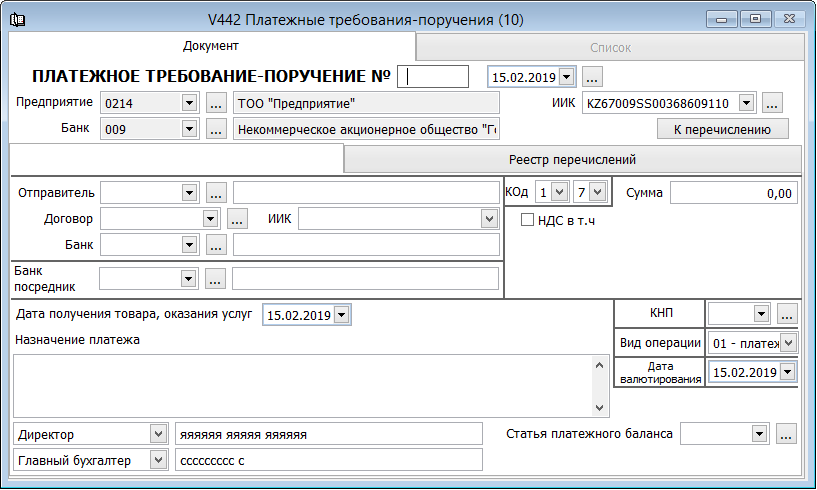

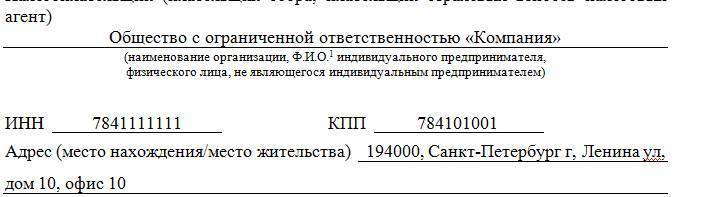

Инкассовое поручение, бланк формы 0401071, утвержден в Приложении 4 к Положению Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств». По структуре платежный инкассовый документ схож с бланком платежного поручения.

Ключевое отличие инкассовых поручений от платежных требований заключается в том, что платежка — это распоряжение плательщика списать деньги с его счета в пользу получателя. При инкассо деньги плательщика изымаются по распоряжению получателя.

Особенности составления

Несмотря на схожесть с платежкой, заполнение инкассовых документов имеет особенности. Инкассо в обязательном порядке должно содержать следующие реквизиты:

- Ссылка на действующий нормативно-правовой акт, на основании которого производится изъятие денег. Необходимо указать номер и дату самого НПА, номер статьи, пункта или подпункта.

- Номер и дату заключенного договора, соглашения или контракта, номер пункта, в котором обозначена возможность проведения этого вида взаиморасчетов между контрагентами.

- Реквизиты исполнительного документа и наименование организации, которая выдала исполнительный лист. Также необходимо указать номер и дату дела судопроизводства.

При формировании платежной документации по инкассо судебными приставами требуется приложить оригинал или удостоверенный дубликат исполнительного листа. Контрагенты обязаны предоставить в банк договор, а также документацию, подтверждающую возникновение обязательств (накладные, акты, счета-фактуры). В противном случае платеж не будет исполнен банковской организацией.

Обратите внимание, если требования к реквизитам или наличию подтверждающей документации не исполнены, то принимающий банк должен в срочном порядке оповестить заявителя о выявлении нарушений. При отсутствии действий со стороны заявителя по устранению выявленных нарушений банк откажет в исполнении платежа

Инкассовое поручение налогового органа не может быть принято к исполнению банком до окончания срока добровольного погашения выявленной задолженности.

Если за организацией числятся пеня и штраф по налогу, то ФНС обязаны выставить два инкассовых поручения: один — по пени, второй — по штрафу, так как для каждого налогового платежа предусмотрен свой индивидуальный код бюджетной классификации (КБК).

Как заполнить

Если договор или контракт предусматривает инкассовый способ расчетов, то контрагент вправе выставить платежный документ по форме 0401071. Документация может быть предоставлена в банк и на бумажных носителях, и в электронном виде.

Чтобы подтвердить право получателя на изъятие денежных средств с расчетного счета плательщика, необходимо предоставить в банк подтверждающую документацию. К ней относят основной договор, акты приемки, товарные накладные, счета-фактуры и прочие бумаги, подтверждающие возникновение обязательств по договору.

В каких случаях все требования будут успешно выполнены?

- Главное условие выполнения платёжного требования заключается в том, согласится ли его выполнять плательщик.

- Выполнить обязательства полностью или частично, решает также плательщик. Вся информация о принятом решении, заполняется в принятом документе, сотрудником банковской организации, ответственным за заключение сделки.

- В выполнении платёжного расчёта будет отказано, если плательщик предоставит акцепт со сведениями, отличающимися от сведений, которые были прописаны в нём получателем.

- Выполнять заполнение необходимо по всем требованиям. Не допускаются исправления в тексте, а также использование различных средств для замазывания ошибок. Если будут нарушены данные правила, то в выполнении услуги будет отказано, а все бумаги будут возвращены их владельцу.

Смотрите видео-самоучитель 1С 8 3 как составить платежное требование:

Особенности данного поручения для налогового органа

Налоговая имеет право принудительно взыскивать невыплаты по налогам в соответствии со ст.46 НК РФ, если плательщик не исполняет добровольно свои обязанности в течение 2 месяцев с момента требования.

Важно: в таком случае орган выставляет требование по выплате всех недоимок и блокирует счета до полной выплаты долга. Бланк инкассового поручения с реквизитами. Бланк инкассового поручения с реквизитами

Бланк инкассового поручения с реквизитами.

Далее события развиваются в следующем русле:

- Банк списывает долги в течение следующего операционного дня после получения инкассо при наличии долга;

- Компания оплату выполняет сама и оповещает налоговую до блокировки счетов;

- Если денег недостаточно или нет, требование передается приставам, которые арестуют и продадут имущество должника для погашения долга.

Важно: с 2016 года все взыскание посредством суда намного упростилось, теперь необходимо только единоличное решение суда без приглашения сторон в течение 10 дней

Обработка документа

В ходе обработки инкассового поручения банк руководствуется положением ЦБ No383 П.

Важно: исполнение инкассового поручения происходит обязательно с момента его получения

Порядок отзыва

Территориальный налоговый орган имеет право отозвать инкассовое поручение выставленное ранее другим таким же органом, к примеру, правопреемником после реорганизации органа.

Отзыв может происходить по многим причинам:

- Самостоятельная уплата должником долга;

- Решение суда;

- Изменение или отмена принятого ранее решения.

Важно: данный отзыв может быть в полномерный или частичный, по расчетным чекам частичный вариант невозможен. Данное действие происходит на основании п. 2.17 Приложения No2-П согласно предоставленному в банк заявлению в 2-х экземплярах, содержащее в полном объеме все необходимые сведения и реквизиты для отзыва

2.17 Приложения No2-П согласно предоставленному в банк заявлению в 2-х экземплярах, содержащее в полном объеме все необходимые сведения и реквизиты для отзыва.

Данное действие происходит на основании п. 2.17 Приложения No2-П согласно предоставленному в банк заявлению в 2-х экземплярах, содержащее в полном объеме все необходимые сведения и реквизиты для отзыва.

Оба документа удостоверяются уполномоченными лицами, заверяются печатью и передаются в банк плательщика.