Как открыть аккредитивный счёт

Для того, чтобы использовать рассматриваемую форму оплаты, нужно открыть в банке специальный счёт. Для этого необходимо заполнить заявление по специальной форме и указать в нём следующие данные:

- Номер договора, в рамках которого производится оплата.

- Подробная информация о компании-продавце. Она должна включать точное название, местонахождение, контактные данные, другую информацию по требованию банка.

- Вид аккредитива, срок, на который он рассчитан, резервируемую сумму.

- Товары или услуги, которые будут оплачиваться таким образом.

- Список документов, которые предоставляются для получения денег.

При сделках с новым контрагентом такой способ расчёта позволит существенно снизить риски.

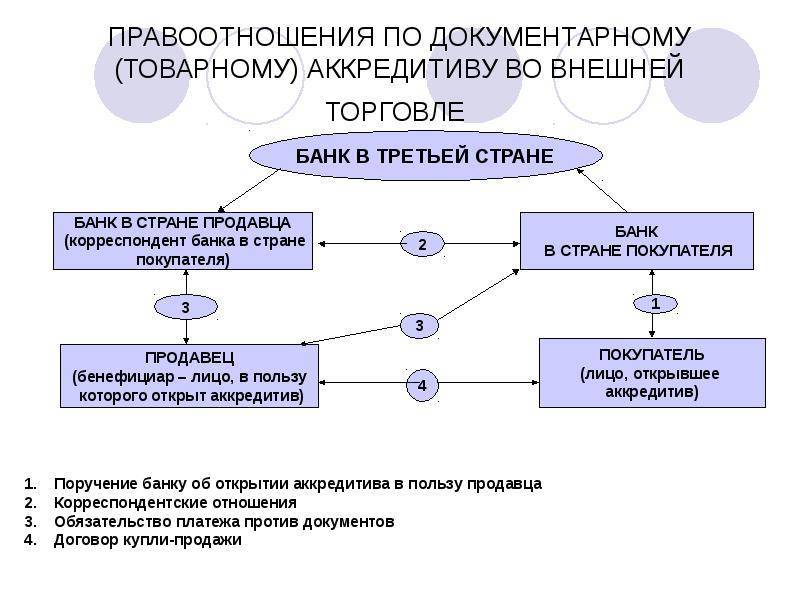

Схема расчетов

Сама

схема расчетов напоминает замкнутый цикл и характеризуется взаимодействием

партнёров при помощи банковских организаций. Чтобы отобразить классическую

схему аккредитива, далее мы предлагаем рассмотреть её по пунктам:

Предположим, вы являетесь покупателем квартиры на вторичном рынке жилья. Чтобы выкупить квартиру у продавца, необходимо отправиться в отделение банка и заключить договор на открытие аккредитива. Для этого необходимо заполнить заявление, выданное сотрудниками банка в строго установленном порядке;

Клиент далее должен открыть счёт. Он может быть как карточным, так и текущим, разницы нет. После открытия счёта, покупатель квартиры перечисляет ту сумму, которая установлена в договоре

Обращаем ваше внимание на то, что на этапе оформления заявки стоит сразу определиться с видом аккредитива, от этого будет зависеть, сколько средств стоит сразу положить на счет. Номер счета следует так же указать в договоре;

Банк принимает поступившие на счёт деньги и отправляет уведомление банковской организации, в которой обслуживается получатель денежных средств

На его имя открывает специальный счет под маркировкой «аккредитив»;

Далее на этот аккредитивный счет поступает сумма;

Получатель денежных средств обязан предоставить четыре пакета документов, установленных договором. Один из них находится в банке, второй отправляется банку партнёру, третий покупателю квартиры, а четвертый может понадобиться в том случае, если в процессе сделки фигурируют третьи лица;

Как только банк проверит предоставленные документы на подлинность и безопасность, средства с одного счета перейдут на другой.

Прежде чем принять решение об использовании аккредитива в качестве инструмента для эффективного проведения сделки, партнёрам необходимо проговорить все основные моменты, связанные со сделкой купли-продажи и составить договор.

Как только соглашение будет проработано и юридически оформлено, можно отправляться в банк.

Преимущества, недостатки и сравнение с другими инструментами

Эта форма расчётов в первую очередь максимально безопасна: гарантом сделки выступает банк, и он же отвечает за законность всего процесса. При этом риски того, что оплата пройдёт, а сделка сорвётся или другая сторона её исполнит не так, как договаривались, максимально снижены.

Есть и другие плюсы:

Можно заключать сделки между сторонами из разных городов и стран. Но теперь это неактуально для банков, внесённых в санкционный список и отключённых от SWIFT.

Минимизация юридических рисков, связанных с незнанием международного законодательства.

Основной минус аккредитива — сложности как в сборе необходимых документов, так и в самой структуре сделки. Не все исполнители/продавцы готовы вникать во все юридические тонкости.

Кроме аккредитива, есть и инструменты для сделок. Один из них — банковская ячейка, то есть сейф в аренду. Покупатель кладёт туда деньги, продавец их забирает. Но такой вариант подходит лишь для наличных расчётов.

Чаще ячейкой пользуются физлица — по словам опрошенных «Секретом» экспертов, для юрлиц работа с ней сильно ограничена российским законодательством.

Другие отличия банковской ячейки от аккредитива:

- Аккредитив — более защищённый инструмент. Есть прописанные правила проверки документов, которые предоставляет продавец, поэтому меньше рисков, что деньги уйдут мошеннику.

У эскроу есть три важных отличия от аккредитива:

- банк не берёт комиссию за спецсчёт.

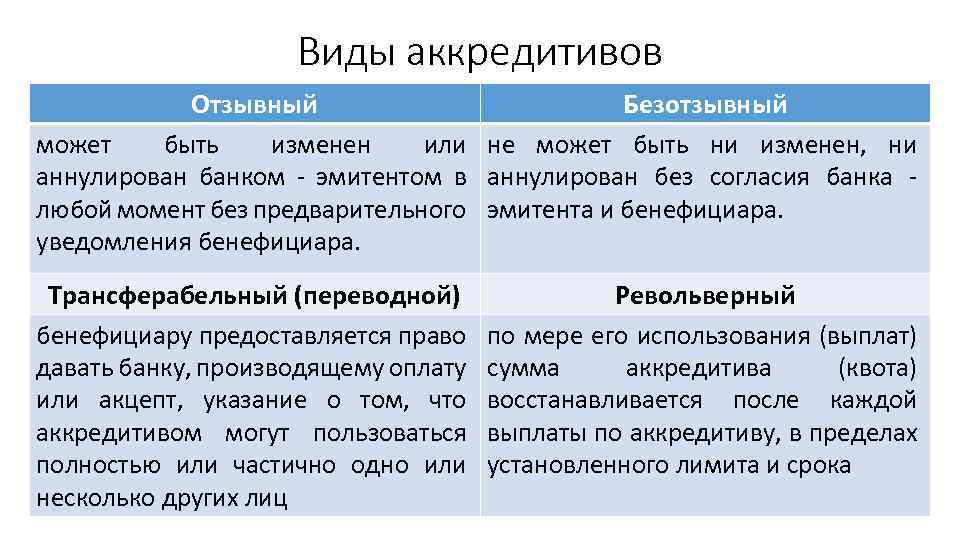

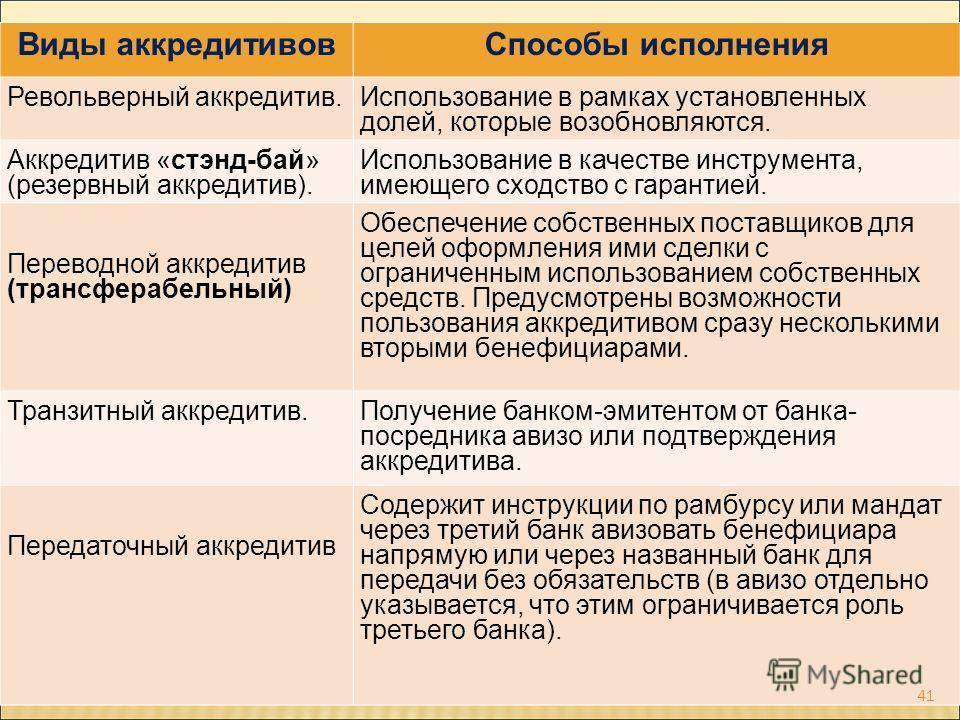

Передаваемый аккредитив

Осуществляется это передачей оригинала получателю, что является посредником и не поставляет товар. Но он закупает иную продукцию от поставщиков и организует её для отправки покупателю, потому что не хочет, чтобы стороны знали друг друга. Посредник имеет право заменить собственный инвойс для поставщика и получить образовавшуюся разницу в качестве прибыли. Аккредитив в банке может быть передан второму бенефициару по просьбе первого. Но только если в нём прямо указано, что он подлежит передаче.

Переводной аккредитив может передаваться от одного получателя другому до тех пор, пока сделка позволяет осуществлять частичные отгрузки. Сроки и условия первоначального аккредитива должны быть воспроизведены точно и в соответствии со всей документацией. Тем не менее, чтобы сохранить работоспособность переводного аккредитива, некоторые цифры могут быть уменьшены или сокращены. Перенесённый кредит не может быть снова передан третьему лицу по просьбе второго бенефициара.

Сфера применения аккредитивов

Экспортно-импортные операции

При заключении международных торговых сделок аккредитив служит для защиты расчетов между сторонами, а также как источник финансирования контрактов. Области применения:

- экспорт/импорт любых товаров, услуг, работ и объектов интеллектуальной собственности;

- продажа/покупка акций или доли в компании.

Торговые операции внутри страны

Аккредитивы пользуются популярностью и при расчетах между компаниями на территории РФ. Статистика Банка России показывает стабильный рост сделок по количеству и сумме:

| Год | Количество платежей, тыс. единиц | Объем платежей, млрд руб |

| 2010 | 45,7 | 112,1 |

| 2011 | 47,6 | 163,7 |

| 2012 | 71,8 | 252,7 |

| 2013 | 96,2 | 355,9 |

| 2014 | 120,4 | 494,4 |

| 2015 | 118,5 | 440,0 |

| 2016 | 199,4 | 775,3 |

| 2017 | 269,6 | 1081,2 |

| 2018 | 435,2 | 1906,4 |

Области применения внутрироссийских аккредитивов:

- покупка/продажа объектов недвижимости, любых товаров, услуг, работ и объектов интеллектуальной собственности;

- продажа/покупка акций или доли в компании.

Крупные сделки между физическими лицами

Законодательство позволяет использование аккредитивной формы расчетов при заключении сделок между физическими лицами для приобретения квартир, дач, автомобилей, предметов искусства и другого дорогостоящего имущества. Но чаще встречается при сделках с недвижимостью, потому что в остальных случаях, как правило, передачу имущества можно провести одновременно с оплатой — покупатель сразу проверяет товар и принимает решение платить за него или нет.

Для оформления аккредитива при покупке недвижимости покупатель после заключения договора купли-продажи открывает в банке счет и вносит на него деньги. Затем пишет заявление на открытие аккредитива в пользу продавца. Продавец, в свою очередь, регистрирует в Росреестре переход права собственности и предоставляет оригиналы подтверждающих документов в банк. Если все в порядке, то банк выплачивает продавцу всю внесенную покупателем сумму.

Пример

Житель Москвы решил продать свою дачу в Подмосковье. На предложение откликнулся покупатель из Ярославля. При личной встрече в московском агентстве недвижимости они договорились о цене и заключили договор купли-продажи. Как правило, деньги при покупке недвижимости передаются из рук в руки или через банковскую ячейку, но покупатель не захотел рисковать и везти крупную сумму наличными в другой город. По совету риэлтора стороны прописали в договоре аккредитивную форму расчетов. Покупатель вернулся в Ярославль и открыл в Сбербанке аккредитив на имя продавца. Затем продавец переоформил права собственности и обратился в ближайшее к его дому отделение Сбербанка. В течение часа банковский сотрудник проверил наличие на оригинале договора купли-продажи отметки о регистрации в Росреестре и оформил выдачу денег — сделка состоялась.

Плюсы аккредитива при продаже квартиры для физических лиц: безопасные расчеты без использования наличных денег, проверка банковскими специалистами документов, подтверждающих переход права собственности на жилье с продавца на покупателя (а именно регистрацию сделки в Росреестре), возможность для продавца забрать деньги без личного присутствия покупателя.

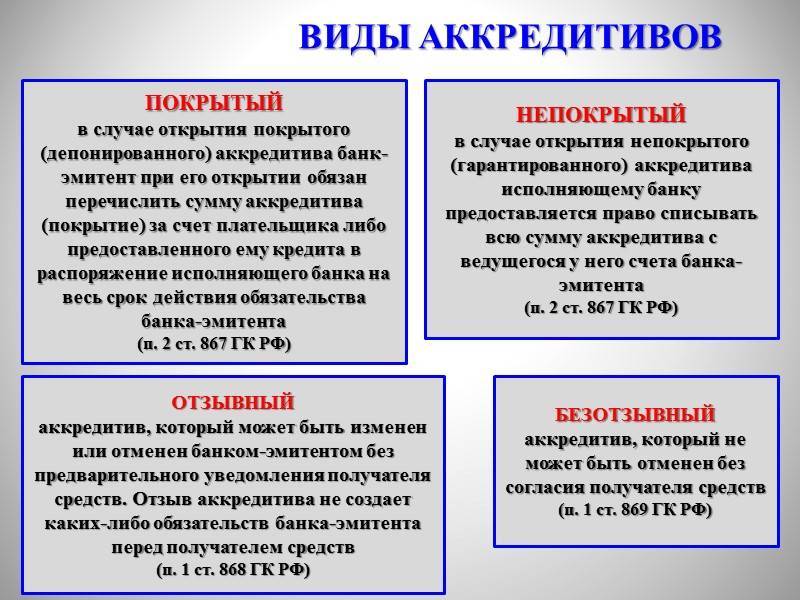

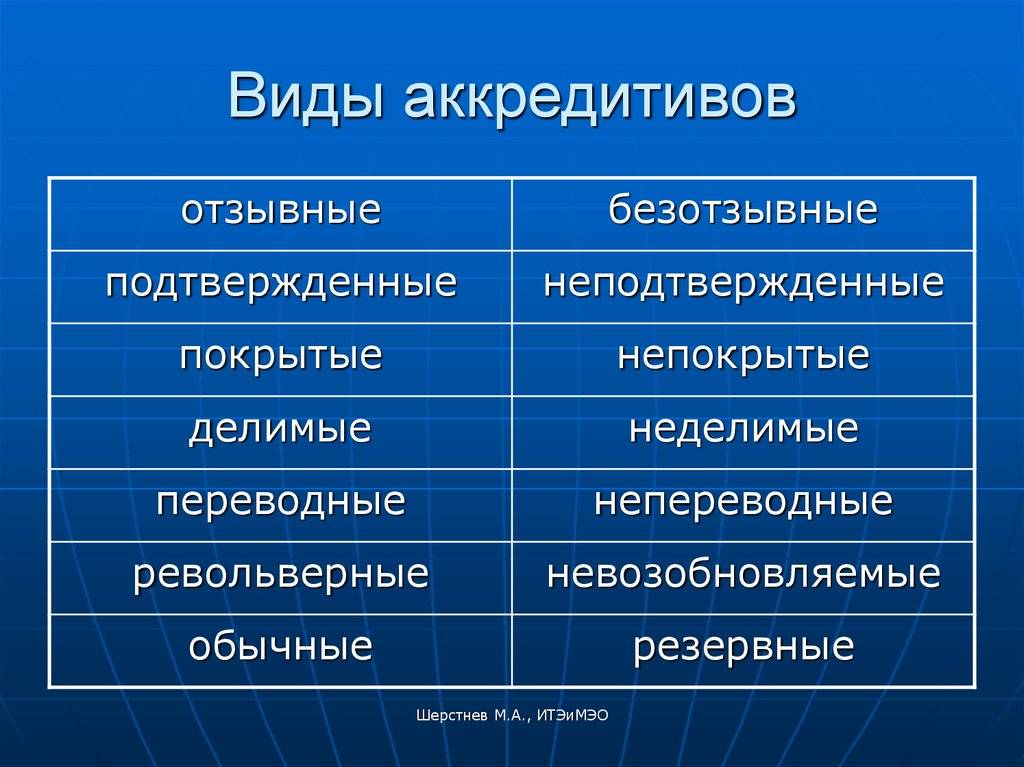

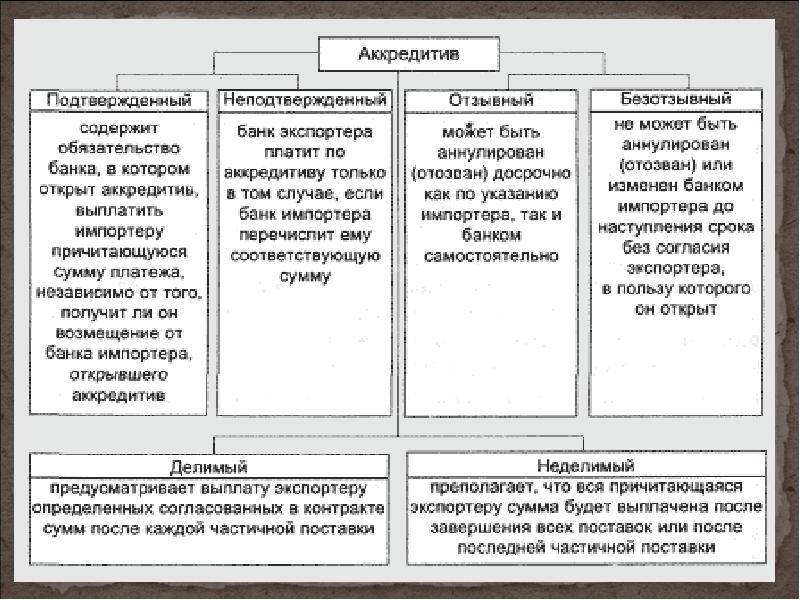

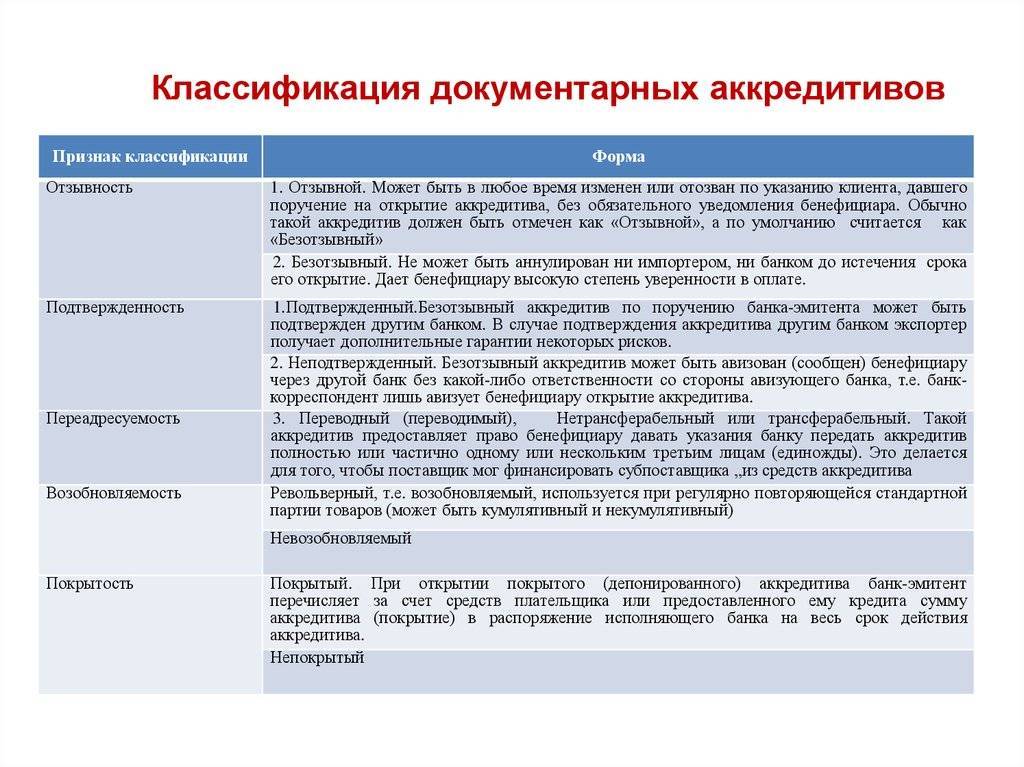

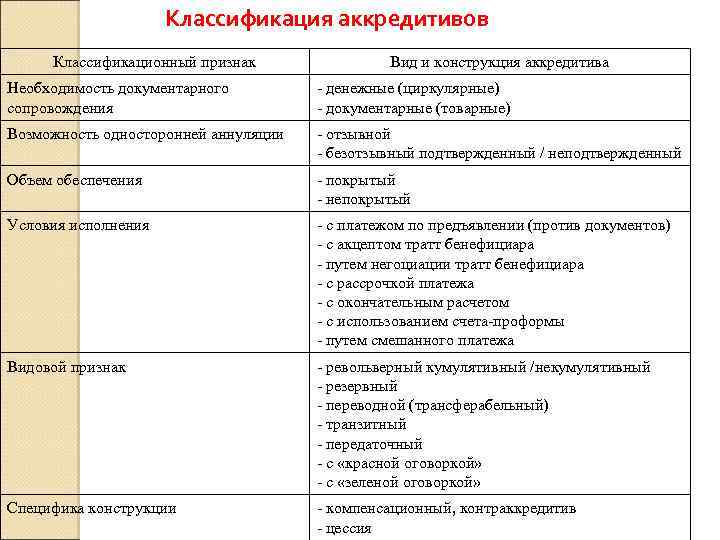

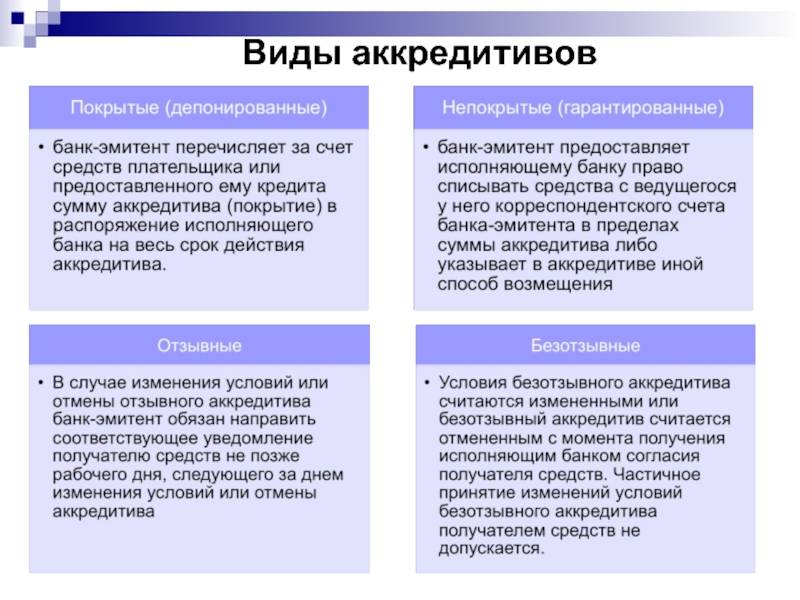

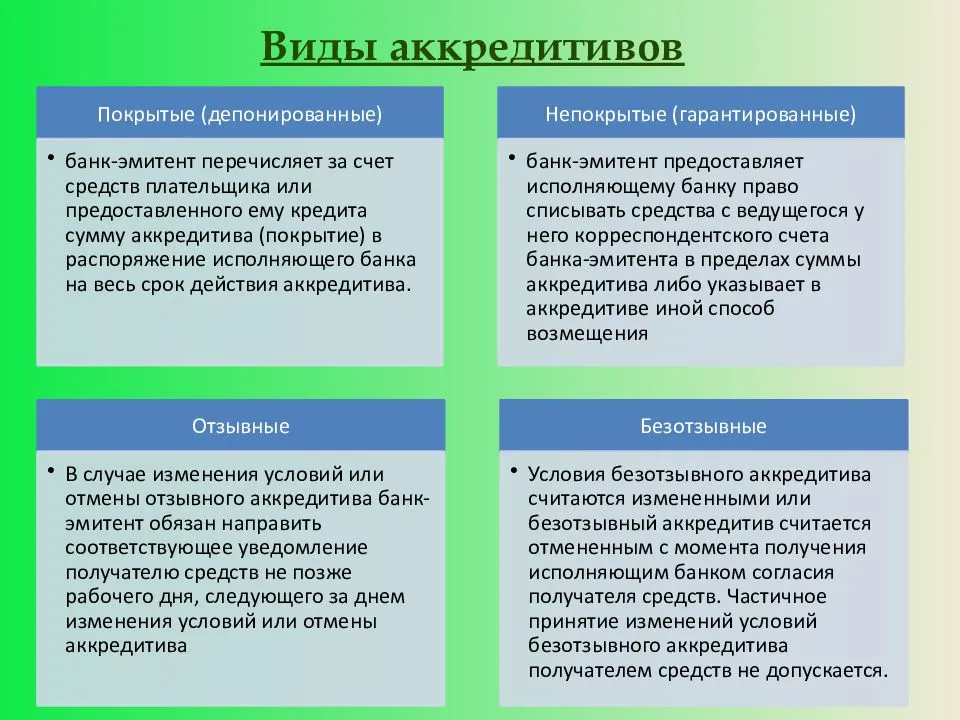

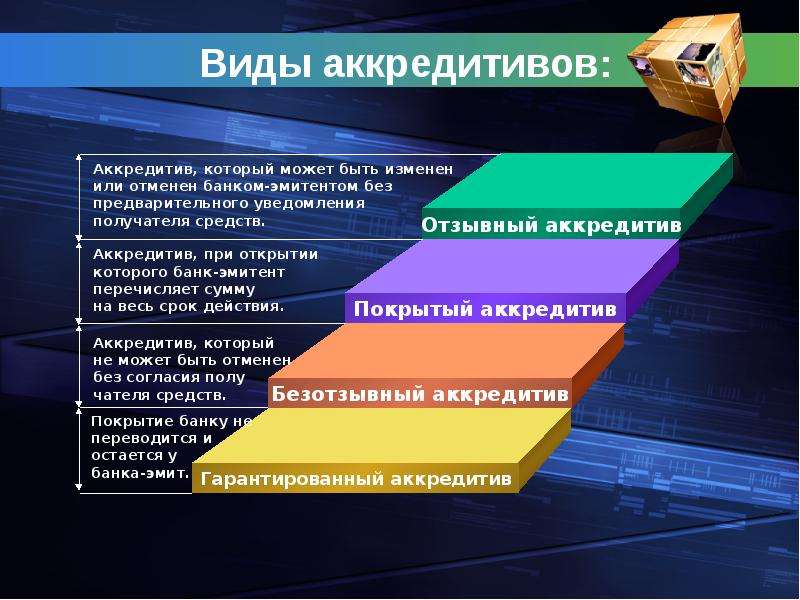

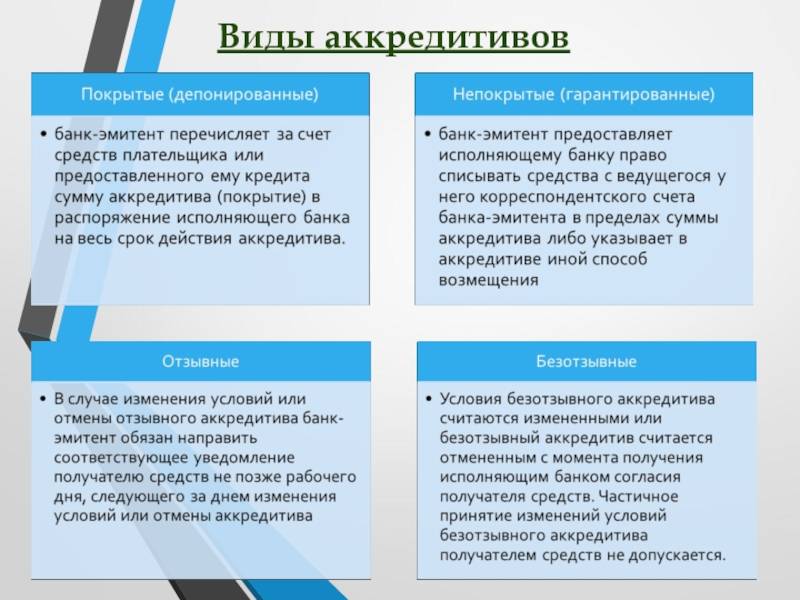

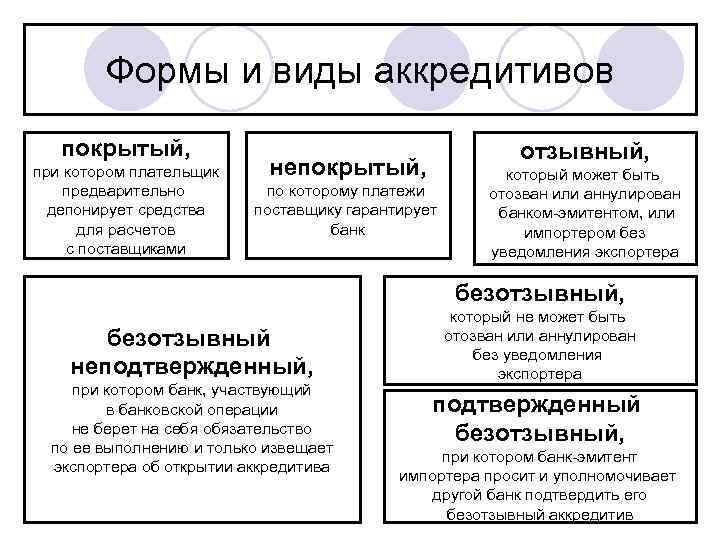

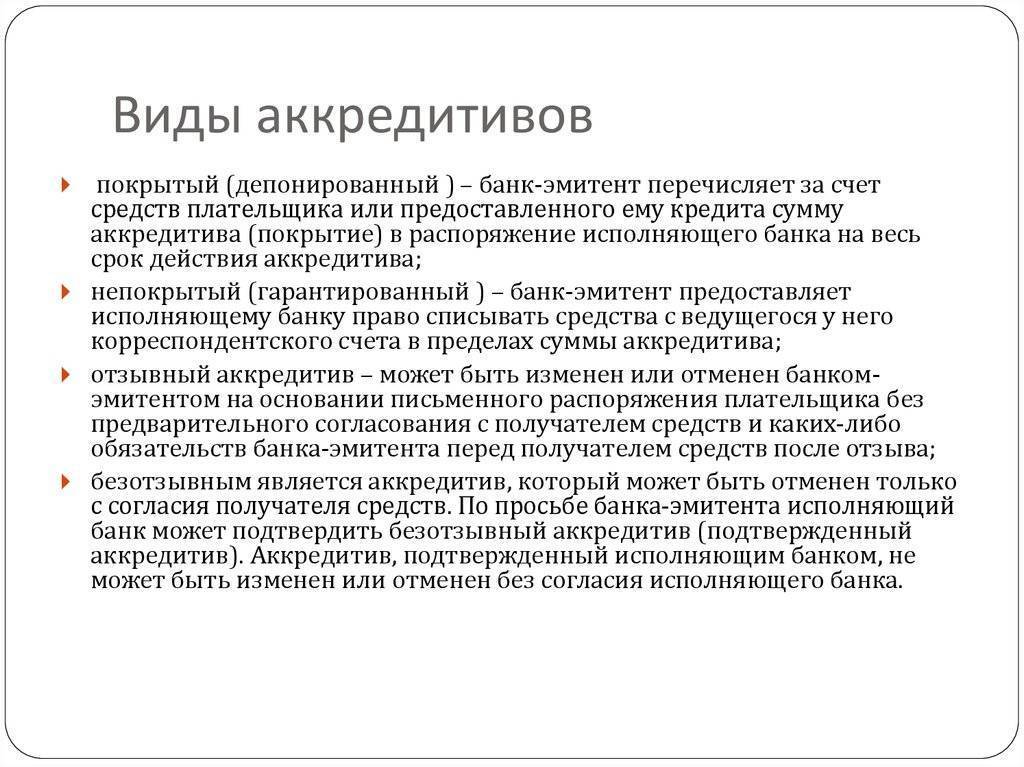

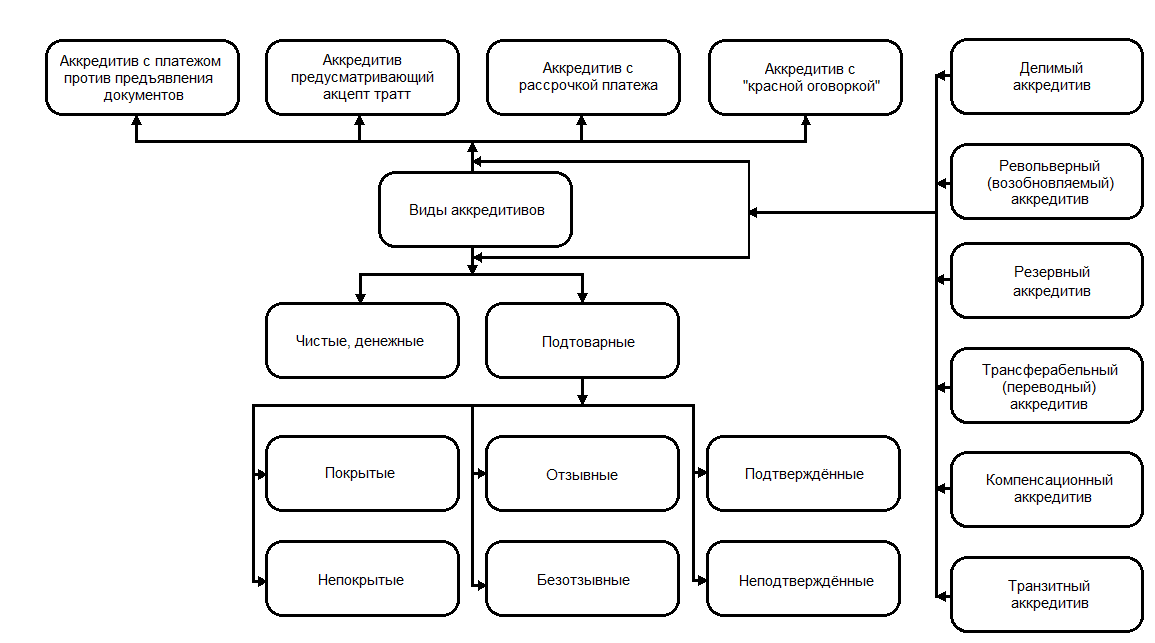

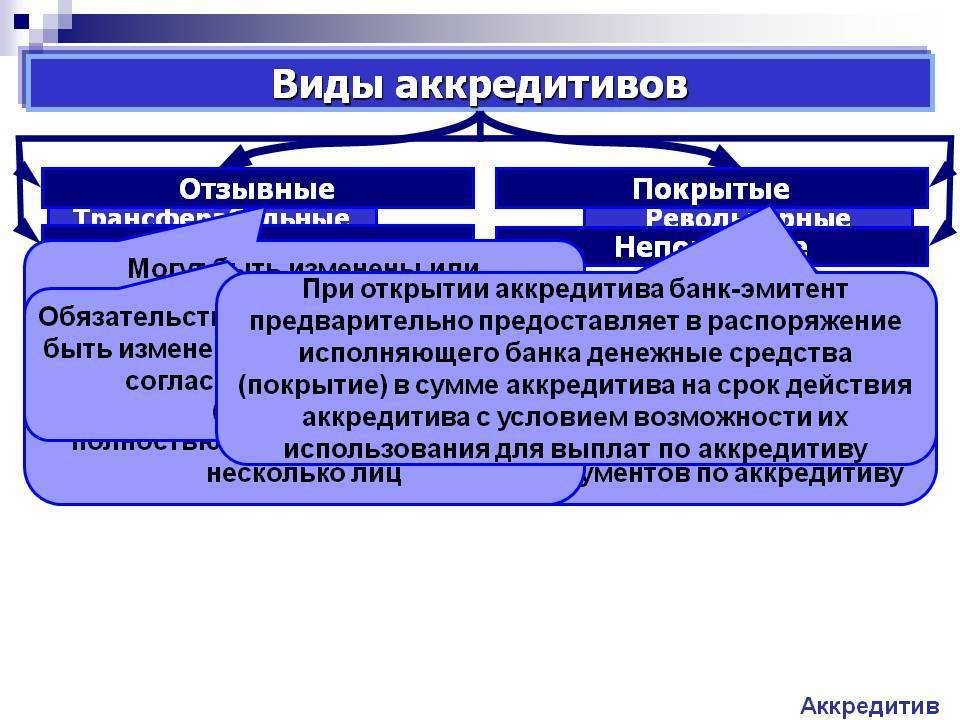

Виды

Каждая сделка уникальна в своём роде и отличается объектами и условиями её проведения.

В зависимости от особенностей договора, можно выделить следующие виды аккредитива:

Покрытый

Данный вид отличается тем, что средства пользователя могут находиться на счету банка вплоть до того момента, пока не будут выполнены абсолютно все условия договора. Иногда его называют «депонированным аккредитивом», и он характеризует возможность банка списывать средства на свой счет на весь период действия сделки.

Непокрытый

Здесь речь идёт о правах того банка, который является принимающей стороной, иными словами, стороной продавца. Банк имеет право списать со счета второго банка все средства покупателя. Это делается в качестве гарантии, чтобы продавец был защищён в процессе сделки.

Безотзывной

Эксперты называют безотзывной аккредитив наиболее безопасным для продавца.

Что он собой представляет? Сделка считается совершённой только с согласия двух сторон, в частности, когда продавец уведомляет банк о благополучном исходе операции. Услуга может быть аннулирована только в том случае, когда и продавец, и покупатель получили желаемое, обратились в банк для закрытия аккредитива.

Подтверждённое обязательство

Является прямым подтверждением того, что вы получите от банка ровно ту сумму, которая была прописана в договоре.

Такой вид аккредитива часто можно встретить в процессе кредитования.

Безакцептный

Отличается от предыдущих видов тем, что о закрытии аккредитива сообщает исключительно продавец, роль покупателя здесь второстепенна.

Револьверный

Если остальные виды подразумевают наличие полной суммы, прописанной условиями договора, то, применяя револьверный аккредитив, покупатель имеет право положить на счет в банке часть суммы. Весь объём денежных средств делится на несколько частей, каждая из которых выплачивается по мере совершения этапов договорного процесса.

Процесс расчёта

Теперь на примере разберём, как происходит осуществление работы безотзывной расчётной формы в реальности. Допустим, нужно закупить оборудование, которое продаётся только на западе. С компанией, которая поставляет услугу, подписан договор.

Дальнейший алгоритм шагов:

- Нужно написать заявление для открытия аккредитивов от приобретателя товара к учреждению-эмитенту. Обращение следует направить организации, которая оповещает о завершении операции.

- Деньги перечисляются на счёт стороны-получателя, это отражается в договоре. Когда аккредитив подтвердили, сторона-продавец может изъявить желание получения гарантий от представителя третьей организации и перевести денежные средства именно ей. Причём данное учреждение обязано дать гарантии по платежу поставщику товара.

- Направляется извещение об открытии аккредитива. Происходит поставка товара.

- Продавец отправляет документы финансовой организации. Потом документы переводятся в организацию-эмитент. Затем реализуют перевод на покупательский счёт.

- Последний шаг – дебетование счёта покупателя. Эмитент переводит деньги в банк-исполнитель. Продающая сторона получает денежные средства.

Положительные и отрицательные стороны использования аккредитивов

Безусловным плюсом

использования аккредитива являются те

гарантии, которые получают участники

сделки, конечно при условии, что аккредитив

является безотзывным (о типах аккредитивов

читайте ниже). Покупатель получает

уверенность в том, что его деньги будут

переданы поставщику только после того

как будет произведена реальная поставка

товара. Ну а поставщик, в свою очередь,

получает гарантии оплаты за поставляемую

им продукцию.

К недостаткам данной

схемы можно отнести, с одной стороны —

сложную бюрократическую составляющую.

Если банк обнаружит малейшую юридическую

неточность или несоответствие в

предоставляемых ему бумагах, то в выплате

будет отказано. Хотя, в то же самое время,

банк, по сути, является простым посредником

в передаче денег и никакой ответственности

за то будет или не будет произведена

реальная поставка товара, он не несёт.

Кроме этого, за оформление

аккредитива банком взимаются довольно

приличные комиссионные (до 0,5 — 0,7% от

суммы платежа).

В каких банках можно оформить аккредитив?

В этой сфере услуг устоялось пять банковских организаций, на которых приходится почти 85% всех открытых и закрытых в стране аккредитивных счетов. Соответственно, имеет смысл рассмотреть именно их условия, а не предложения менее известных банков.

| Наименование банка | Тарифы за квартал в рублях |

|---|---|

| Сбербанк | За переводы между физлицами: 0,2 % от общей суммы платежа, что в среднем составляет 1500-5000 рублей. Перевод между физлицом и юрлицом обходится в 2500-15000 рублей (0,5% от общей суммы платежа). |

| ВТБ | В рамках ипотеки для физических лиц — фиксированные 1500-4500 рублей в зависимости от суммы перевода. Для остальных переводов 0,2% от суммы, т.е. 1500-5000 рублей в среднем. |

| Россельхозбанк | 0,15-0.2% от суммы, от 1000 до 15 000 рублей. |

| Альфа-Банк | 0,15-0.2% от суммы, но не меньше 50 долларов. |

| ЮниКредитБанк | 0,5%, но не меньше 12 500 рублей. |

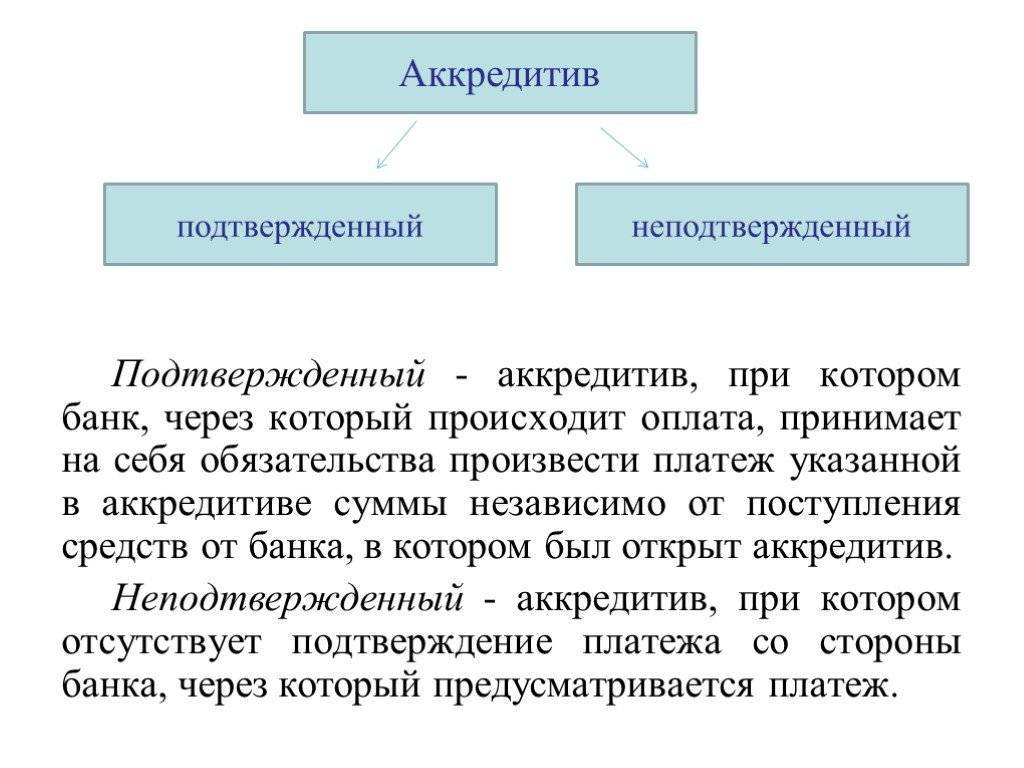

Типы безотзывного аккредитива

Наиболее часто применяемые формы расчёта в нашей стране (России) – безотзывные. Основное их достоинство – невозможность изменить или отменить операцию без согласия стороны-получателя денег.

Важно! Аккредитив автоматически становится безотзывным, если документ не содержит обратной информации.

Организация, которая открыла аккредитив, обязана провести денежную операцию для поставщика в течение конкретного, отведённого для этого, времени. Временной промежуток отражается в соглашении.

Какие есть типы безотзывного аккредитива:

- тот, что подтверждён;

- не подтверждённый.

Подтверждённый

При подтверждённом БА наблюдается повышение уровня безопасности операции. Это происходит, потому что ответственность лежит не только на кредитном учреждении, но и на банке, подтвердившем платёж. Иначе говоря, банк обязуется оплатить документацию и соглашение, если возникнет ситуация, когда вторая кредитная организация откажет в осуществлении операции.

Юридическая сторона вопроса

На территории нашей страны все расчёты по аккредитивам регулируются положениями изложенными в третьем параграфе Федерального закона №14-ФЗ (статьи с 867 по 873).

В частности в статье 867, описывающей общие положения о расчётах по аккредитиву, говорится об обязанности банка-эмитента выполнить по отношению к бенефициару одно из следующих действий (после того как бенефициар, в свою очередь, предоставит доказательства выполнения своей части сделки):

- Произвести платёж;

- Акцептовать и оплатить переводной вексель (тратту);

- Совершить иные действия предусмотренные условиями аккредитива.

Кроме этого говорится о том, что банк-эмитент может передать полномочия по аккредитиву другому банку (исполняющему). При этом исполняющий банк может как принять, так и отказаться от этих полномочий (частичные принятие или отказ в данном случае не допускаются).

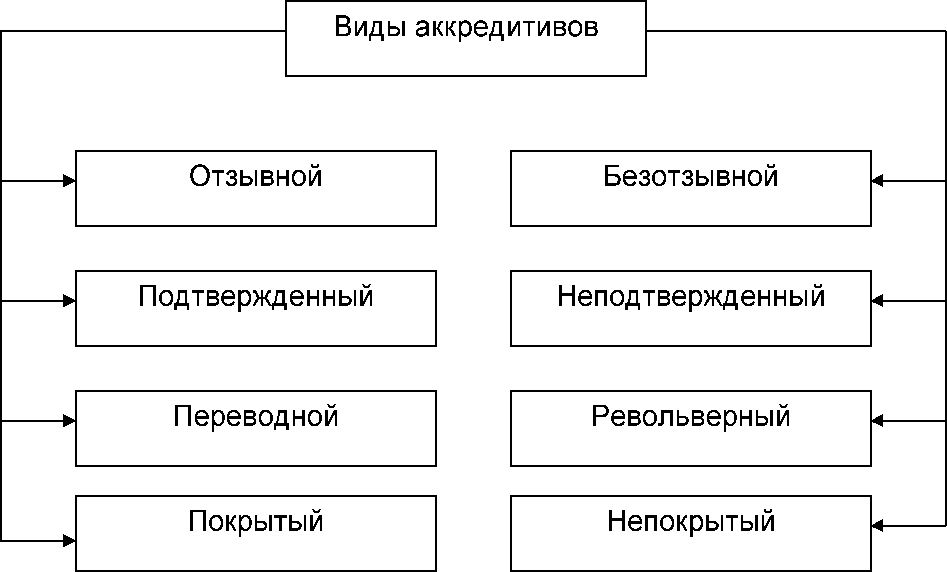

В статьях 868-870 изложены положения касающиеся различных видов аккредитивов:

- Отзывной аккредитив;

- Безотзывной аккредитив;

- Подтверждённый аккредитив;

- Переводной (трансферабельный) аккредитив.

Статья 871 посвящена вопросам исполнения аккредитива. В ней, в том числе, регламентируются взаимоотношения (и порядок взаиморасчётов) между исполняющим банком и банком эмитентом.

В статье 872 говорится об ответственности банков. В частности о том, что и банк-эмитент и подтверждающий банк несут солидарную ответственность за то что аккредитив не будет исполнен (или будет исполнен ненадлежащим образом). Естественно, при этом речь идёт о необоснованном неисполнении аккредитива (предполагается что все условия по нему со стороны бенефициара были выполнены).

Оговаривается и то, что исполняющий банк (принявший поручение по исполнению аккредитива) несёт ответственность перед банком-эмитентом, а тот, в свою очередь, отвечает непосредственно перед плательщиком открывшем в нём аккредитив.

Наконец в статье 873 излагается порядок закрытия аккредитива. Он подлежит закрытию в следующих случаях:

- Когда истекает его срок;

- После того как он будет полностью исполнен;

- Если бенефициар или плательщик подадут заявление об отказе или отзыве аккредитива.

Помимо положений гражданского кодекса существуют ещё и внутренние положения ЦБ РФ (№383-П от 19.06.2012) регламентирующие порядок проведения расчётов по аккредитиву. В том числе здесь перечислены основные (обязательные) реквизиты, которые должны быть указаны при оформлении аккредитива:

- Порядковый номер и дата составления;

- Сумма денежных средств подлежащая к оплате по аккредитиву;

- Реквизиты плательщика, бенефициара и банка-эмитента;

- Срок в течение которого предусматривается действие аккредитива;

- Тип аккредитива;

- Способ которым аккредитив должен быть исполнен;

- Список всех тех документов, которые должны быть предоставлены бенефициаром для доказательства выполнения им всех условий сделки;

- Сроки предоставления означенных выше документов;

- Размер и порядок оплаты комиссионных банку;

- Кроме этого в реквизитах допускается указание другой необходимой информации.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Плюсы и минусы банковского аккредитива

Аккредитив, как и любая другая банковская услуга, имеет свои положительные и отрицательные стороны. К таковым относятся:

| Достоинства | Недостатки |

|---|---|

|

|

В общем итоге все плюсы и минусы можно отнести к двум составляющим, наиболее важным для любого человека. Это с одной стороны защита от мошенников, а с другой – дополнительные траты за банковские труды, которые могут составлять довольно приличные суммы.

В заключении хотелось бы отметить, что рынок сбыта, так же как и рынок недвижимости в большинстве случаев подвержен мошенническим действиям. Обычному человеку, в силу своего возраста, загруженности либо других обстоятельств, зачастую бывает сложно проверить честность другой стороны. В таких моментах наличие третьего лица, которое бы взяло на себя ответственность за сделку, просто необходимо. А дополнительная плата банку за его работу пойдет только на пользу, как покупателям, так и продавцам.

Виды аккредитивов и их характеристики

Избрав тип оферты, плательщик указывает его в поручении банку. Так документарный аккредитив представляет собой обязательство банковского учреждения о производстве платежа продавцу товара (бенефициару) при предоставлении надлежаще оформленной документации.

ЦБ РФ (Центральный банк) в «Положениях» перечисляет ряд видов аккредитивов, с которыми ознакомимся ниже.

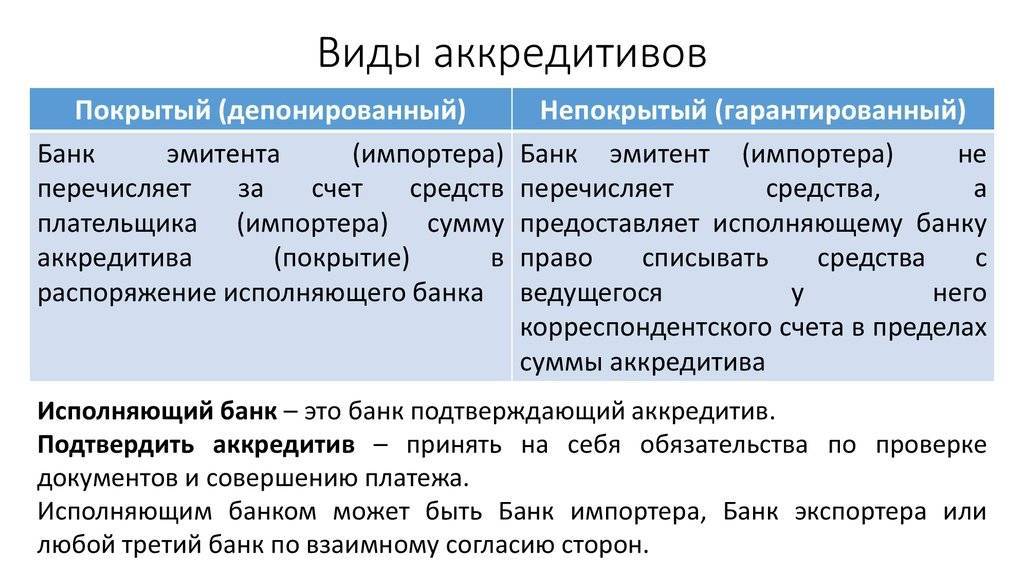

Покрытый или депонированный

Открывающий банк перечисляет сумму исполняющей банковской организации за счёт клиента на полный срок аккредитива, что называется покрытием.

Аккредитив — страховка при взаимных расчётах.

Соглашение ограничено периодом действия оферты. К примеру, покрытый (депонированный) безотзывный аккредитив практически нельзя отменить.

Непокрытый или гарантированный

Открывающий банк передаёт право списания финансов с корреспондентского счёта исполняющей банковской организации, которая списывает эти средства в рамках суммы аккредитива, а также в определённом порядке.

Аккредитив покрытый и непокрытый работает по простой схеме, чем привлекателен для клиентов, но в сфере внешнеэкономической эти разновидности отсутствуют, так как они тождественны большинству аккредитивов.

Отзывный

Данный вид отменяется или изменяется инициирующим банком по письменной просьбе клиента. Получатель финансов при этом не обеспечен согласованиями и обязательствами.

Безотзывный

Отменяется лишь при согласии получателя, даваемого через исполняющий банк. Иначе перемена условий невозможна, в том числе частично.

Документарный аккредитив в международных расчётах применяется лишь по безотзывному типу.

Подтверждённый

Процесс должен быть подтверждён соглашением. Так безотзывный подтверждённый аккредитив практически не подлежит отмене. При этом покупатель просит у банка продавца подтвердить оферту.

Дополнительные виды

Имеются также подвиды или разновидности вышеописанных форм:

- С красной оговоркой. Банк, открывающий такую оферту, даёт полномочия исполняющему финансовому учреждению на выдачу аванса получателю, являющемуся поставщиком товара. Это происходит до его отгрузки или оказания услуги, а также предоставления документов по торговой сделке.

- Револьверный открывается на частичные платежи в рамках суммы по контракту. Такой аккредитив возобновляется автоматически при очередном расчёте за следующую партию товара. Это уместно, если поставки стабильны во времени и циклическая сумма контракта снижается.

- Переводный или трансферабельный. Продавец (бенефициар) может уполномочить банк-исполнитель перевести сумму полностью или частично другому лицу (бенефициару).

- С платежом по предъявлению. Выплаты производятся после подачи банку надлежаще оформленных документов, проверенных им по соблюдению всех условий.

- С отсроченным платежом. Выплаты осуществляются не в момент предоставления документов, а через некоторое, обусловленное соглашением, время. Покупатель получает отсрочку, а продавец — гарантию на будущее.

- Резервный — по типу «Stand-by». Обеспечивает гарантию по контрактным обязательствам. Это не расчётный, а обеспечивающий исполнение инструмент. Платёж осуществляется при предъявлении контрактных документов. Продавец (бенефициар) пользуется данным аккредитивом при нарушении обязательств, допущенных против него.

Получатель финансов вправе отказаться от пользования аккредитивом до истечения периода действия, что оговаривается заранее.

Примеры

Для простоты понимания во внутреннем использовании безотзывной покрытый аккредитив применяется при расчётах по ипотеке. Средства заёмщика по кредиту размещаются банком на счёт. Затем, после предоставления документов о переходе права собственности на жильё к заёмщику, финансы переводят продавцу.

Иногда сделки по тем или иным причинам оказываются под угрозой. Требуется минимизация рисков, одним из способов которой является факторинг — это обеспечение средствами под уступку денежного требования.

Непокрытый аккредитив, к которому применяется факторинг, действует на более мягких условиях.

Безотзывной неподтверждённый документарный аккредитив, открытый учреждением-эмитентом, приобщает банк-агент, авизирующий поручение. Он не несёт ответственности, лишь проверяет подлинность соглашения.

Документарный безотзывный аккредитив — твёрдое соглашение, существующее в нескольких видах. Это высокая степень уверенности в оплате, защита покупателя, минимальный риск.

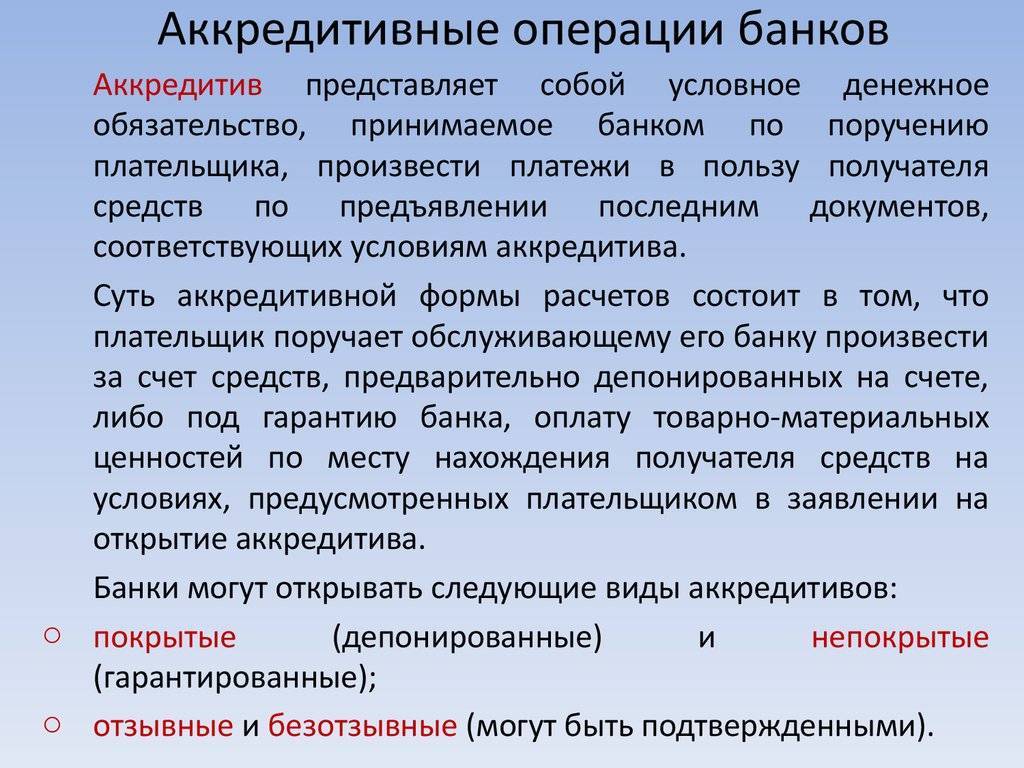

Понятие и основные участники

Не будь бедным, учись управлять своими деньгами и преумножать их.

Подробнее о курсе

Нормативная база:

- Гражданский кодекс РФ, часть 2, глава 46, параграф 3

- Положение Банка России от 29.06.2021 № 762-П “О правилах осуществления перевода денежных средств”, глава 6

Упрощенно схему работы можно представить так:

- Плательщик денег (покупатель товаров или услуг) открывает в банке аккредитивный счет, на который переводит деньги по будущей сделке.

- Деньги на счете замораживаются до выполнения условий сделки: поставлен товар, оказана услуга или выполнена работа.

- После того как получатель денег (продавец) докажет банку, что все обязательства перед покупателем выполнены, средства на счете будут разморожены и переведены ему.

Представьте стандартную ситуацию. Вы заключаете договор с новым поставщиком сырья для вашего производства. Он дает хорошую цену, и качеством образцов вы тоже довольны, но никогда раньше не сотрудничали с этой компанией. Поставщик требует предоплату, потому что опасается поставить сырье и не получить за него деньги. Вы боитесь остаться и без денег, и без сырья.

В таком случае выходом является открытие аккредитива. Вы уверены, что банк переведет деньги только после поставки сырья. А поставщик уверен, что получит средства в полном объеме и без затягивания сроков.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Участники аккредитивной формы расчетов:

- Плательщик средств (покупатель, аппликант) – компания, ИП или обычный человек, который покупает товар или услугу. Именно он подает заявление в банк на открытие аккредитива, в котором указывает условия его исполнения.

- Получатель средств (продавец, бенефициар) – юридическое или физическое лицо, которое продает товар или оказывает услугу и получает деньги от покупателя. Предоставляет в банк документы, которые подтверждают выполнение всех условий договора. Если документы в порядке, банк переводит получателю деньги.

- Банк-эмитент – банк, который действует в интересах плательщика, открывшего аккредитив. Он переводит денежные средства исполнителю после получения подтверждающих документов или исполняющему банку.

- Исполняющий банк – банк, который непосредственно будет выплачивать деньги продавцу после проверки подтверждающих документов. Им может быть банк-эмитент, банк продавца или любой другой банк.

Достоинства и недостатки аккредитива

- Этот способ расчётов снижает риски для обеих сторон сделки. При этом покупатель фактически делает предоплату, а продавец уверен в том, что при соблюдении условий сделки гарантированно получит оплату.

- Такая форма работы подойдёт в тех случаях, когда стороны недостаточно хорошо знают друг друга. Он также поможет снизить риски. Если сумма оплаты относительно велика для сторон, участвующих в сделке.

- По сравнению с обычным оформлением здесь относительно сложный документооборот. Для того, чтобы всё было организовано правильно, необходимо соблюсти все требования оформления.

- Банк выполняет обслуживание аккредитива за комиссионное вознаграждение. Обычно его величина равна 0,1-0,6%. В некоторых случаях речь будет идти о значительной сумме.

В некоторых случаях банковское учреждение оказывает услуги на основании стандартных условий, которые могут быть недостаточно выгодными для контрагентов. Одним из возможных вариантов является указание фиксированной стоимости услуг независимо от величины платежей.