Как узнать реквизиты Сбербанка

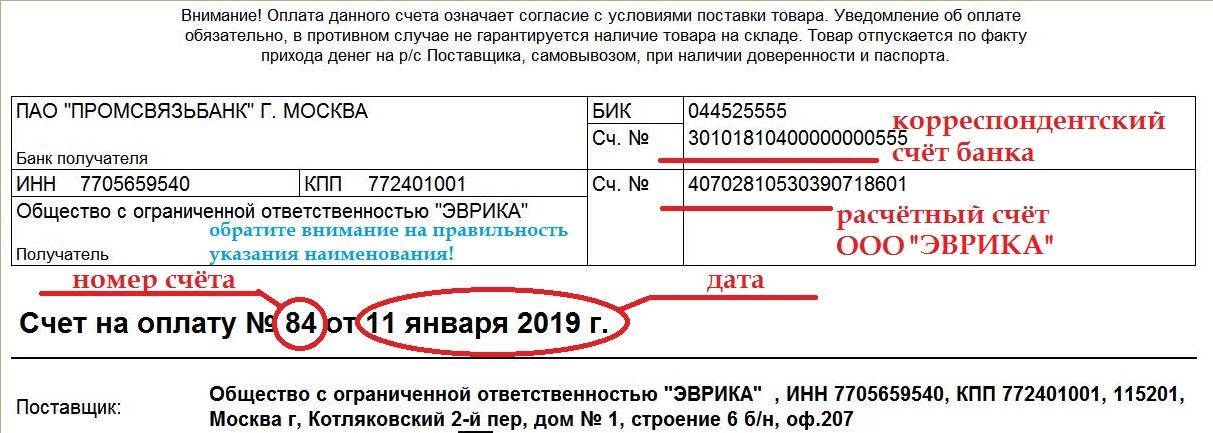

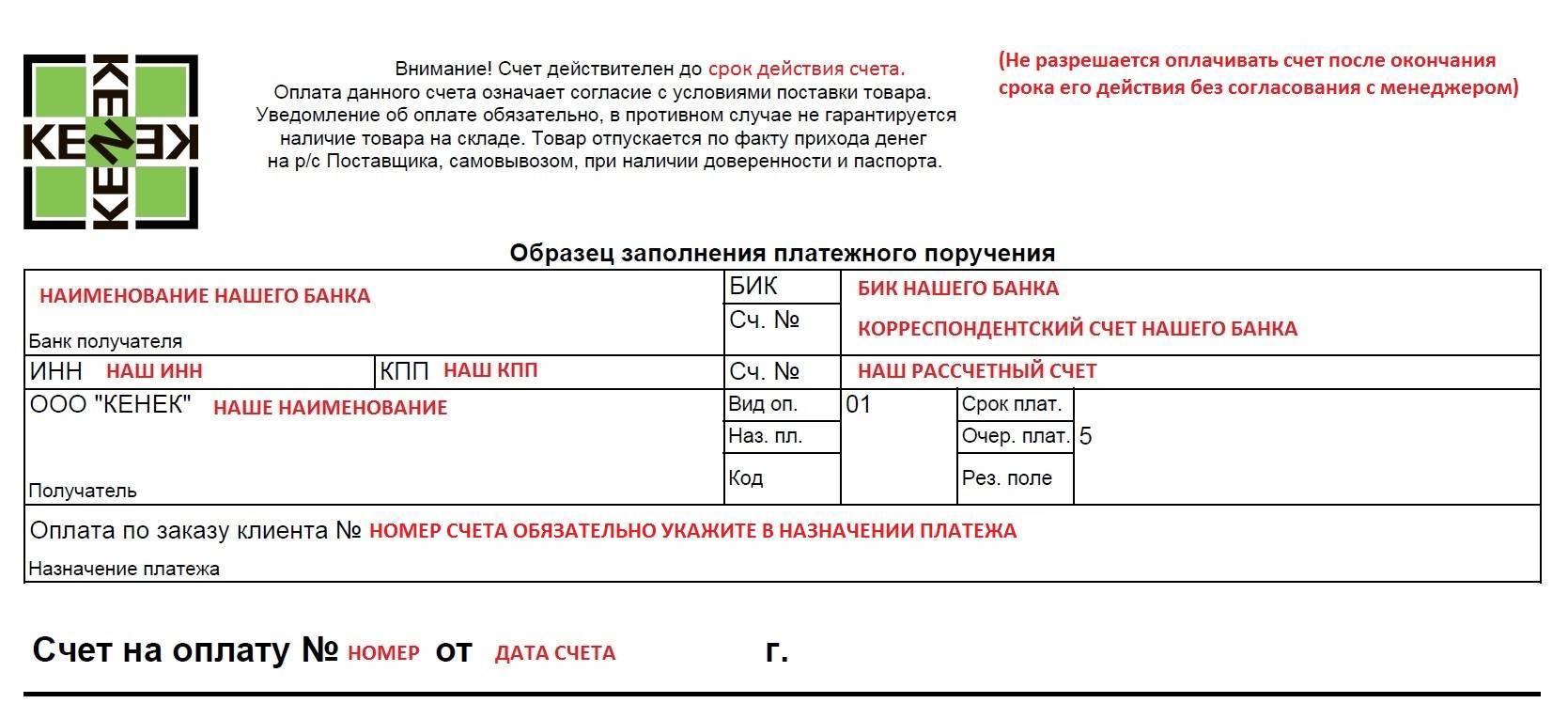

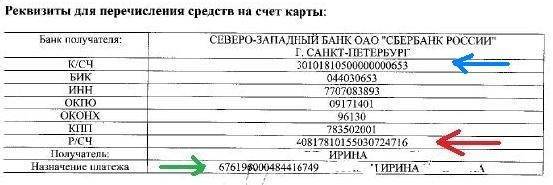

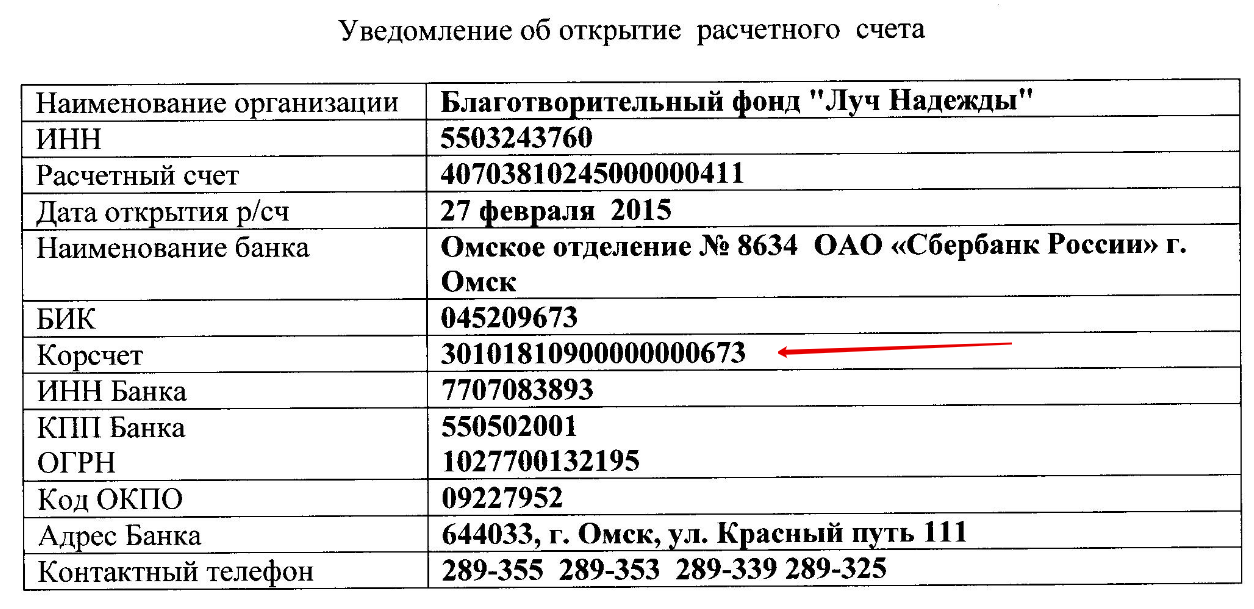

Стоит разделять общие и индивидуальные реквизиты. Общие реквизиты могут понадобиться, если осуществляются переводы между сторонними банковскими организациями или оплата совершается через платежные системы. В общие реквизиты входят:

- БИК;

- ИНН;

- КПП;

- Корсчет.

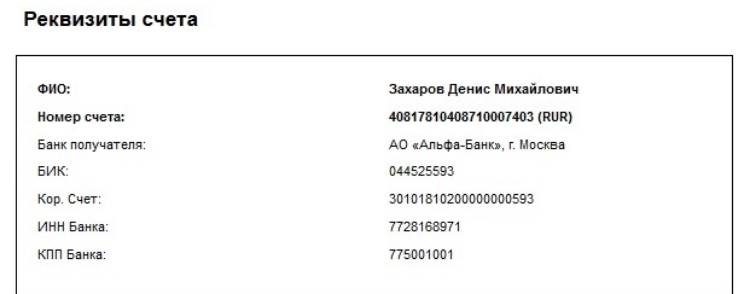

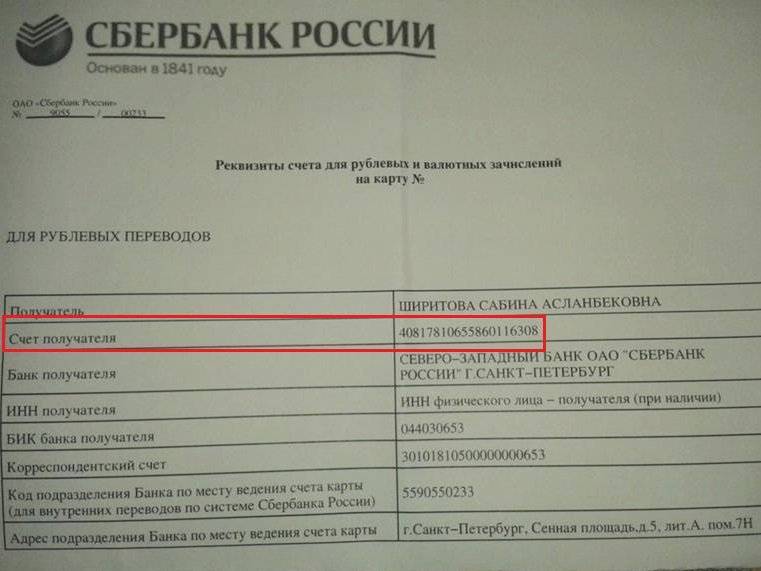

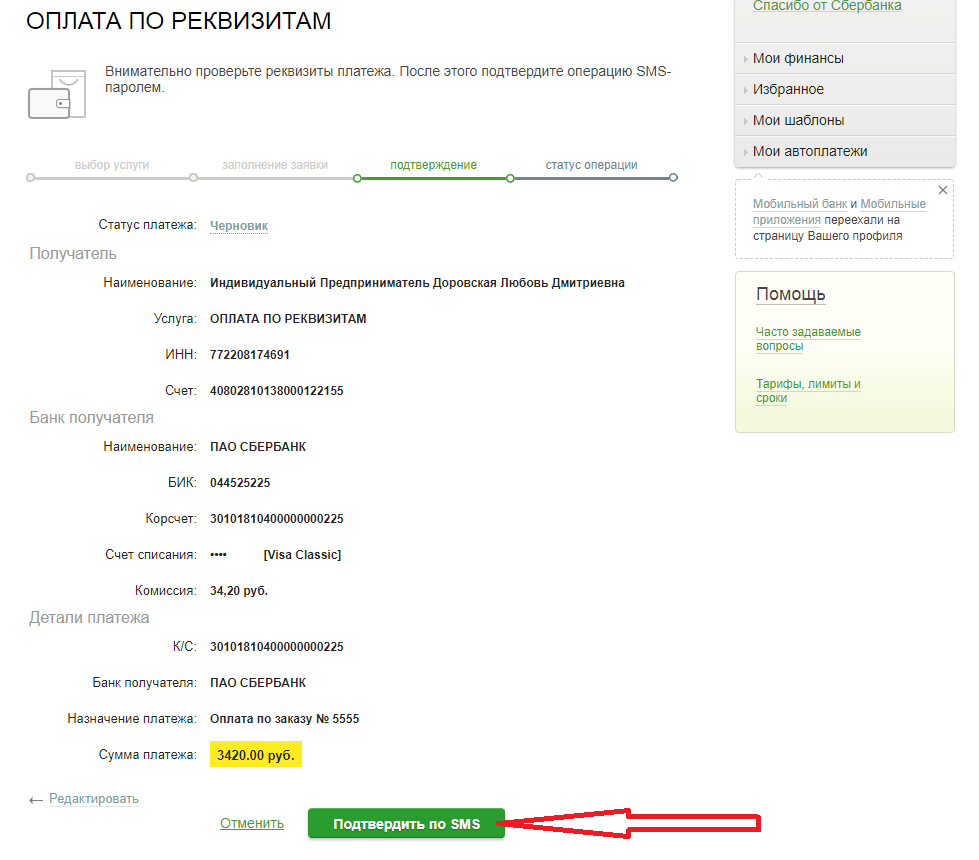

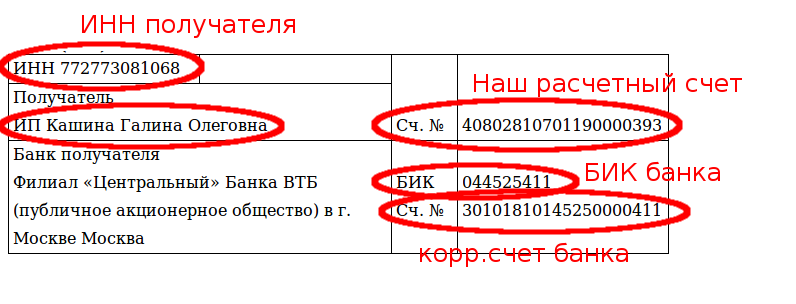

Также заполняются индивидуальные реквизиты владельца расчетного счета, т. е. непосредственно клиента банка, куда должны поступить деньги. Поэтому стоит разделять понятия корреспондентского (общего) и расчетного (индивидуального) счета. Для совершения операции значимым условием может выступать назначение платежа. Например, перевод денег в пользу погашения кредита по договору.

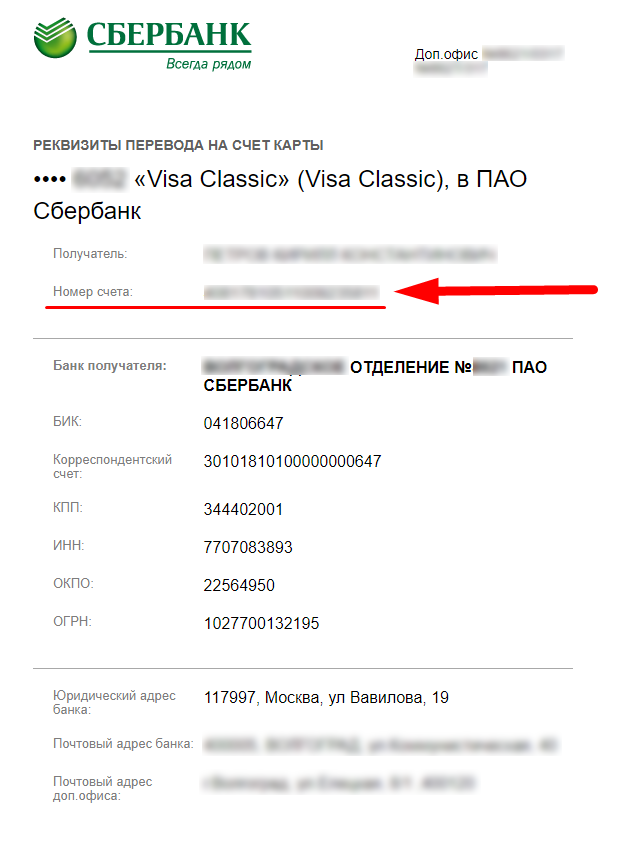

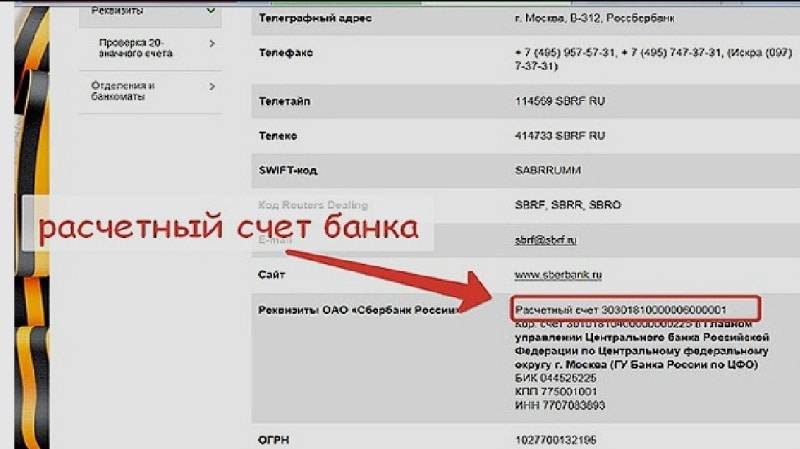

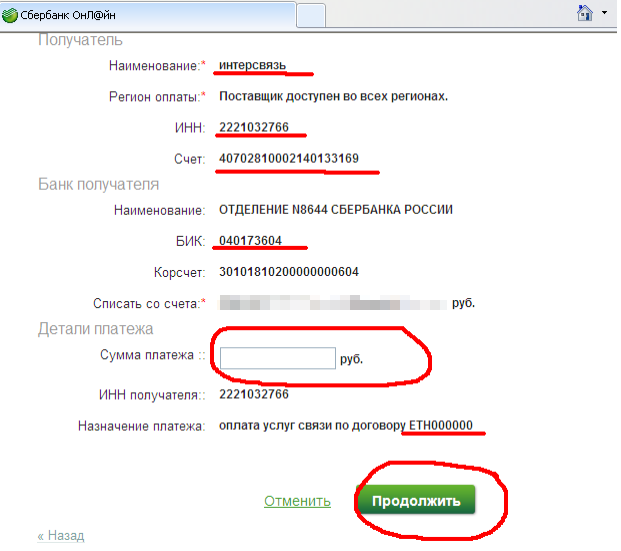

К С для Сбербанка России можно уточнить на сайте банковской компании. Это можно сделать следующим образом:

- выбрать раздел «Отделения и банкоматы». Он расположен вверху сайта, рядом с эмблемой Сбербанка России;

- далее кликнуть на раздел «Информация о банке». Первый пункт меню под эмблемой;

- слева появится вкладка «Реквизиты», кликнув на которую можно обнаружить полные банковские реквизиты Сбербанка – корсчет, БИК и прочее.

Но если операции выполняются внутри одного банка, то знание общих реквизитов может не понадобиться. Например, если клиент с карты Сбербанка переводит деньги на карточку клиента в Сбербанке, то достаточно будет указать только номер кредитки.

Дополнительно общие реквизиты можно уточнить, позвонив на горячую линию или обратившись в отделение банковской компании. Помимо этого, требуемые данные доступны в банкоматах и терминалах Сбербанка.

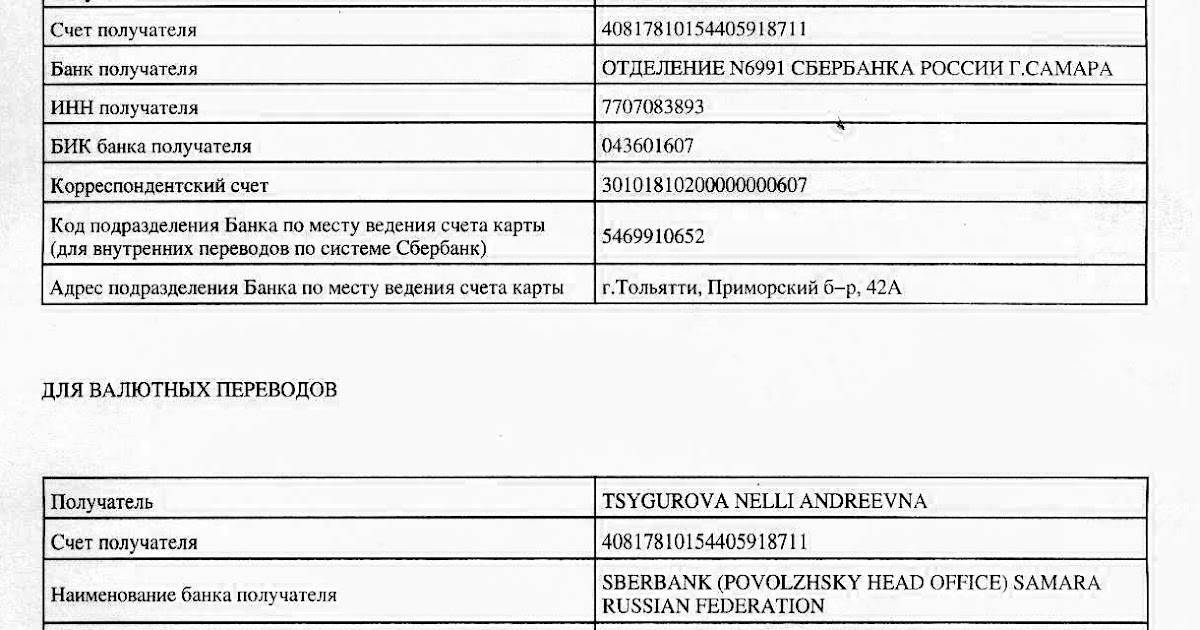

На данный момент для Сбера определены следующие реквизиты:

- Корсчет: 30101810400000000225;

- БИК: 044525225;

- КПП: 773601001;

- ИНН: 7707083893.

В случае оплаты кредита потребуется дополнительно указать свой личный номер, открытый для погашения. Если платеж совершается стороннему лицу на карту Сбербанка, чей номер неизвестен, значит, дополнительно следует написать номер счета карты, в пользу которой осуществляется операция.

Где лучше открывать корреспондентский счёт

Каждый из случаев стоит рассматривать индивидуально. Перед открытием счёта, необходимо провести анализ целесообразности и требований. Поиск необходимого набора партнёров-корреспондентов с учётом валюты, потребностей, клиентской базы и количества транзакций, это достаточно сложный процесс. Говоря о начинающих предпринимателях, они часто сталкиваются с трудностями, связанными с защитой корреспондентских счётов.

Удача или неудача в процессе обслуживания, напрямую связана с сотрудничеством и осведомлённости о том, как работает и устроен корреспондентский счёт. На данный момент можно воспользоваться специальными программами, которые помогут подобрать банк для открытия корреспондентского счёта с минимальной вероятностью отказа.

Что это такое?

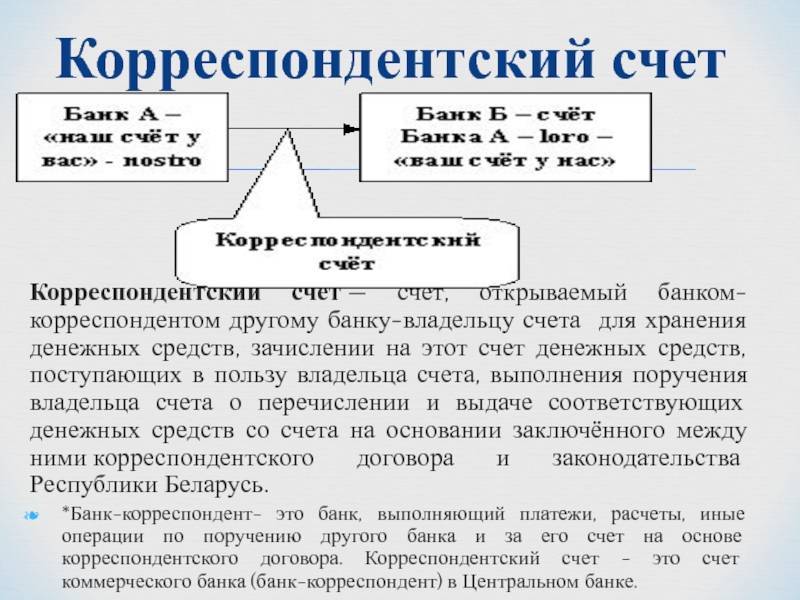

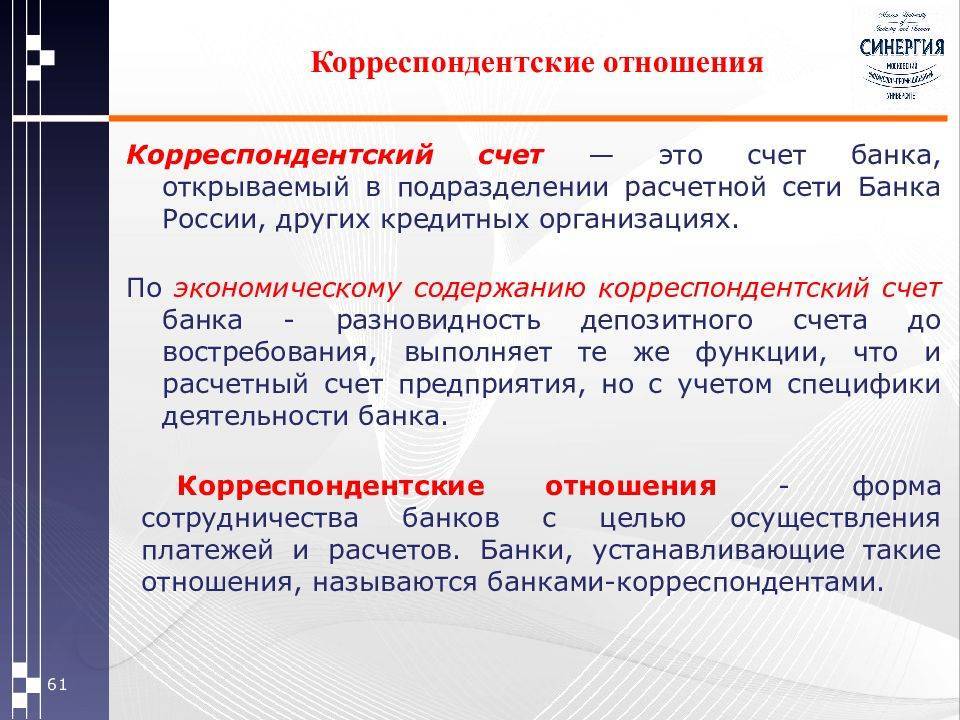

Корреспондентский счет Сбербанка – это уникальная двадцатизначная числовая последовательность, хранящая информацию обо всех операциях и транзакциях.

В нём информация о состоянии банковского баланса клиента, отражает уровень его состоятельности и платежеспособности. Как правило, эта информация бывает интересна контролирующим органам.

К примеру, данные корсчета позволяют Центральному банку Российской Федерации быстро выяснить, насколько безопасна и законна деятельность, предпринимаемая определенной финансовой организацией.

Для чего может потребоваться кор счет:

- для установления степени безопасности и легальности деятельности, которую ведет конкретный банк;

- для своевременного выявления признаков банкротства финансового учреждения;

- для совершения безналичных переводов и сделок.

Корреспондентский счет – это уникальный реквизит, подтверждающий законность проведения операций и транзакций. Он присваивается любому коммерческому банку, носит индивидуальный характер. Как правило, сведения КС находятся в открытом доступе, могут использоваться клиентами финансовых организаций. При этом проверять баланс корсчета вправе только Центробанк России либо крупные инвесторы и аудиторы, оказывающие сопутствующие услуги банку.

Как расшифровать?

Выше отмечалось, корреспондентские счета представляют собой конкретное числовое выражение, включающее двадцать цифр. Как же расшифровывается данная последовательность? На просторах Российской Федерации действует такое правило:

- три первых числа (ККК) определяют территориальную привязку корреспондента. В российской среде это либо «201», либо «301»;

- следующие четырнадцать цифр – индивидуальный номер банковского счета (ХХХХХХХХХХХХХХ);

- три финальных числа повторяют БИК (УУУ).

В окончательном варианте корреспондентский счет выглядит так: ККК ХХХХХХХХХХХХХХ УУУ.

Основные отличия от других счетов

Корсчет привязывается к определенным регионам, субъектам Российской Федерации. Иными словами, он указывает на территориальную принадлежность. Например, корреспондентский счет Сбербанка позволяет узнавать, что он располагается в конкретном городе.

Наряду с корреспондентским существуют лицевой и расчетный счет. В чем их отличия?

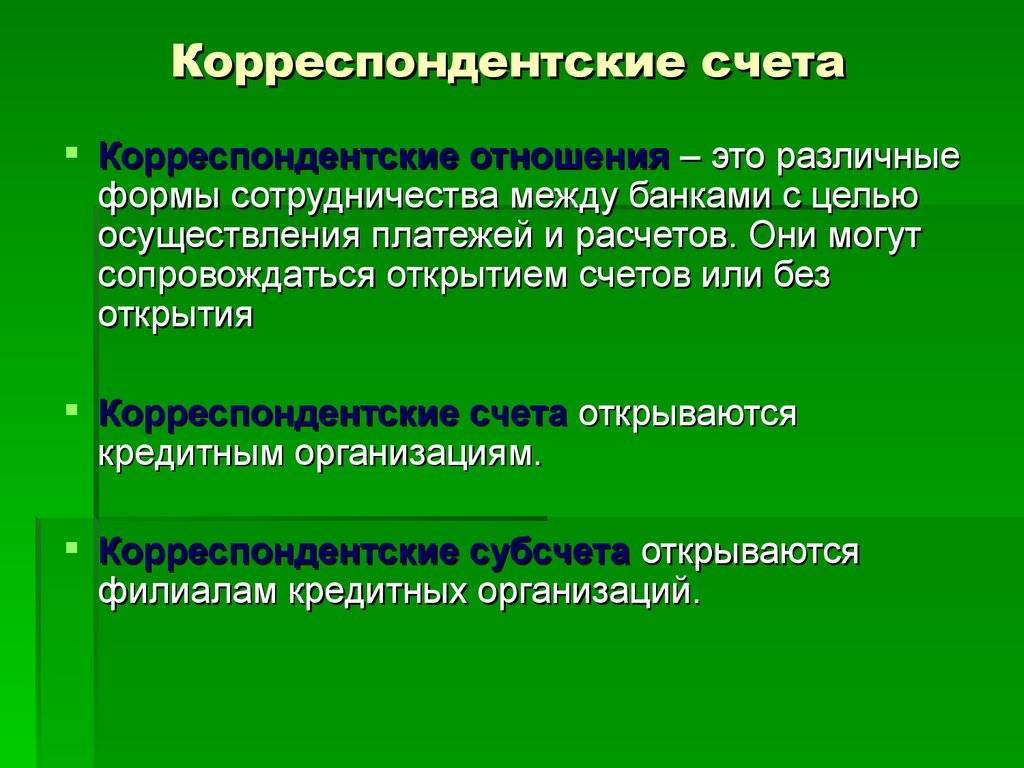

Расчетный счет заводится на конкретное физическое лицо, отражает актуальный баланс в банке, сбережения человека. Лицевой – предназначен юридическим лицам и небанковским организациям. Он необходим для ведения постоянных расчетов, упрощения безналичных транзакций. Корреспондентские счета открываются некоммерческими негосударственными банками в отделении ЦБ России.

Сопутствующие реквизиты

Помимо корсчета для совершения перевода, могут потребоваться и другие реквизиты: БИК, КПП, ИНН. Что они собой представляют? Какие функции выполняют?

Ранее уже упоминалась такая аббревиатура, как БИК. Ее полная версия – банковский идентификационный номер, он подразумевает определенную комбинацию из трех цифр, присваиваемую любому банку. Она является чем-то вроде паспортного номера отделения финансового учреждения, его идентифицирующим инструментом.

КПП – девятизначная числовая комбинация, позволяющая идентифицировать организацию по месту, а также актуальному юридическому статусу. Расшифровка аббревиатуры – код причины постановки.

ИНН – уникальный номер, присваиваемый банку в местном отделе Налоговой инспекции. Он содержит информацию о финансовой организации, учитывает и регламентирует ее налоговые отчисления и сборы.

Что называют лицевым счетом

Нередко в предпринимательской среде встречается фраза лицевой счет». Это расчетный или корреспондентский? Следует знать, что это вообще отдельный термин. Обычно его используют ООО или компании для сбора средств с населения за оказанные услуги. К примеру, за поставки электроэнергии, воды или газа, за вывоз мусора и прочее.

Его используют потому, что правилами банков запрещено заводить на р/с большое количество платежей крупными суммами — подобные действия противоречат действующему регламенту. Поэтому изначально деньги поступают на банковский счет, накапливаются на нем за определенный период (например, сутки), после чего одним платежом переводятся на л/с. При этом некоторые банки берут комиссию за подобные услуги, которые, как правило, оплачивает плательщик.

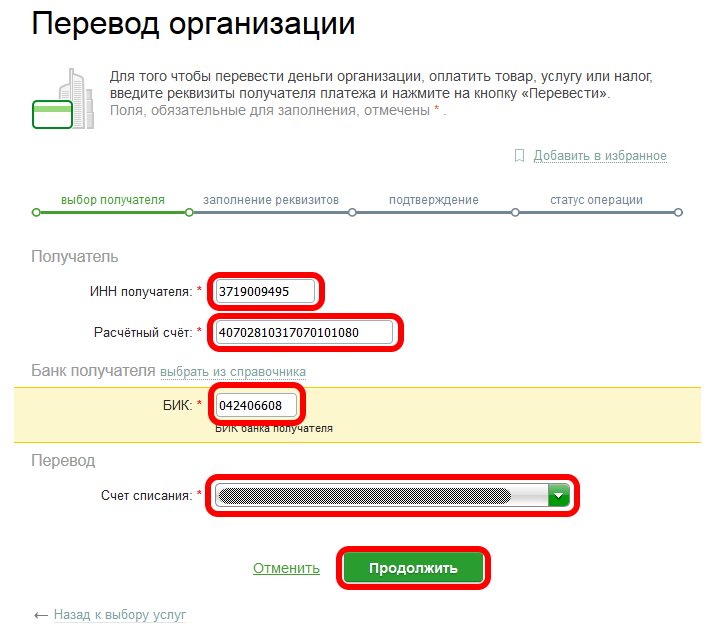

Часто начинающие предприниматели задаются вопросом: можно ли, зная р/с, узнать к/с? На самом деле вам даже не нужно знать р/с. Достаточно просто знать, в какой банк планируется перевод. После этого можно действовать следующими способами:

- Просто зайти на портал финансового заведения. Сегодня сайты есть у 99. 9% банков. Далее надо перейти на вкладку реквизиты или нечто подобное, и найти нужные данные. Если ничего не находится, то поинтересуйтесь у поддержки на сайте.

- Позвоните в нужный банк и спросите к/с. Это несекретная информация, поэтому вам без проблем продиктуют нужные цифры или сбросят смс на номер.

- Если вы заполняете платежку в отделении банка, то можете просто обратиться к кассиру или менеджеру. Они предоставят вам нужные данные как по своему заведению, так и по заведениям партнеров.

- В случае если платежка составляется через личный кабинет, то нужная информация автоматически подтягивается в заданную форму.

Как видите, все достаточно просто. Нужно запомнить разницу между р/с и к/с: первый используется для взаиморасчетов между ИП или организациями, а второй между банками. Что будет, если не указать к/с в платежном документе?

В этом случае возможны два варианта: его признают недействительным или сотрудник банка самостоятельно проставит корреспондентский счет в заданное поле.

Операции по корреспондентскому счёту

Корреспондентский счёт используется для проведения таких операций как:

- покупка активов (например, облигаций или акций);

- платежи внебюджетным организациям или в бюджет;

- расчётно-кассовое обслуживание;

- переводы с межбанковскими кредитами и депозитами.

Переводы, которые осуществляют контрагенты, поступают на корреспондентский счёт банковского учреждения и далее средства после тщательной проверки будут распределены по клиентским счётам или внутренним счетам банка. Стоит учесть, если клиент банка отправляет средства и при этом, возникают трудности, банковское учреждение распределяет платежи по внутренним счётам.

Также клиенты должны быть готовы к возникновению следующих ситуаций:

- списание денег может произойти только в случае, когда будет получено распоряжение от владельца данного счёта или при поступлении в банк соответствующей расчётной документации (к примеру, инкассовой). Это должно произойти в течение операционного дня. Списание платежа со счёта клиента происходит в пределах имеющейся суммы на момент списания. Если денег не хватает, операция не будет проведена, а деньги придут на карту;

- в ситуации, если контрагент отправил деньги, но они не были получены другой стороной, зачастую, это говорит о допущенной ошибке в реквизитах. В таком случае, платёж будет отправлен на счёт «47416», то есть в «средства, которые поступили на корреспондентские счета до выяснения». В таком случае, контрагенту необходимо написать письмо и уточнить о том, что реквизиты действительно были указаны неверно отправителем. Уточнение следует отправлять из своего банка. Только после этого, платёж может быть переведён в полном объёме. Если банк-получатель не ознакомится с уточняющим письмом, по истечению 3 рабочих дней средства будут отправлены обратно на счёт отправителя.

Назначение корреспондентского счёта

После того, как мы разобрались, что такое корсчёт в реквизитах, поясним, для чего он предназначен. По своей сути, он не отличается от обычного депозита «до востребования», только принадлежит не частному лицу, а кредитно-финансовой организации. На таком счёте могут быть размещены как неиспользованные средства самого банка, так и заёмные средства, финансы клиентов. С его помощью осуществляется открытие депозитов в ЦБ РФ.

После прохождения процедуры регистрации корсчет позволяет финансовой организации вести учет собственных доходов и расходов, поскольку отображает финансовые операции, производимые его держателем. Подробное изучение документа позволит специалистам оценить положение кредитного учреждения. Если на счёте обнаруживается недостаточная минимальная сумма, это свидетельствует о том, что организация, являющаяся его держателем, испытывает финансовые сложности.

Что включает корреспондентский договор и для чего он необходим

Любая кредитно-финансовая организация подлежит строгому государственному учёту и контролю. В России данные функции возлагаются на ЦБ. Ранее мы рассказали, что такое корреспондентский счёт банка с точки зрения обычного клиента кредитного учреждения. Центробанку данная учетная запись позволяет осуществлять контроль за имуществом и движением средств, а также формировать резервные фонды банков. Именно поэтому первым шагом к началу финансовой деятельности служит заключение корреспондентского договора с ЦБ.

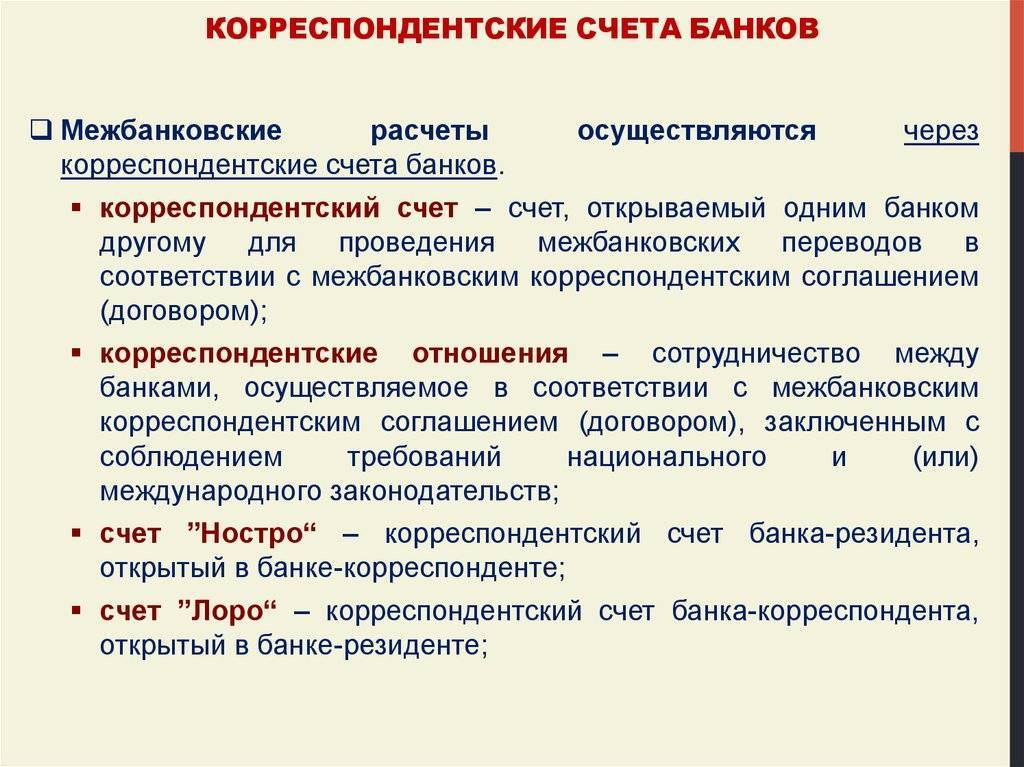

Осуществление различных финансовых операций между двумя или несколькими кредитными учреждениями производится посредством безналичных расчётов. Корреспондентский счёт открывается одним банком для другого. Взаимодействие между кредитно-финансовыми учреждениями при проведении операций между корсчетами, определяется соответствующим договором.

Документ предусматривает:

- круг юридических лиц, имеющих право зачислять или снимать денежные средства;

- виды возможных банковских операций;

- доступные функции контроля;

- порядок обмена информацией;

- условия совершения платежей.

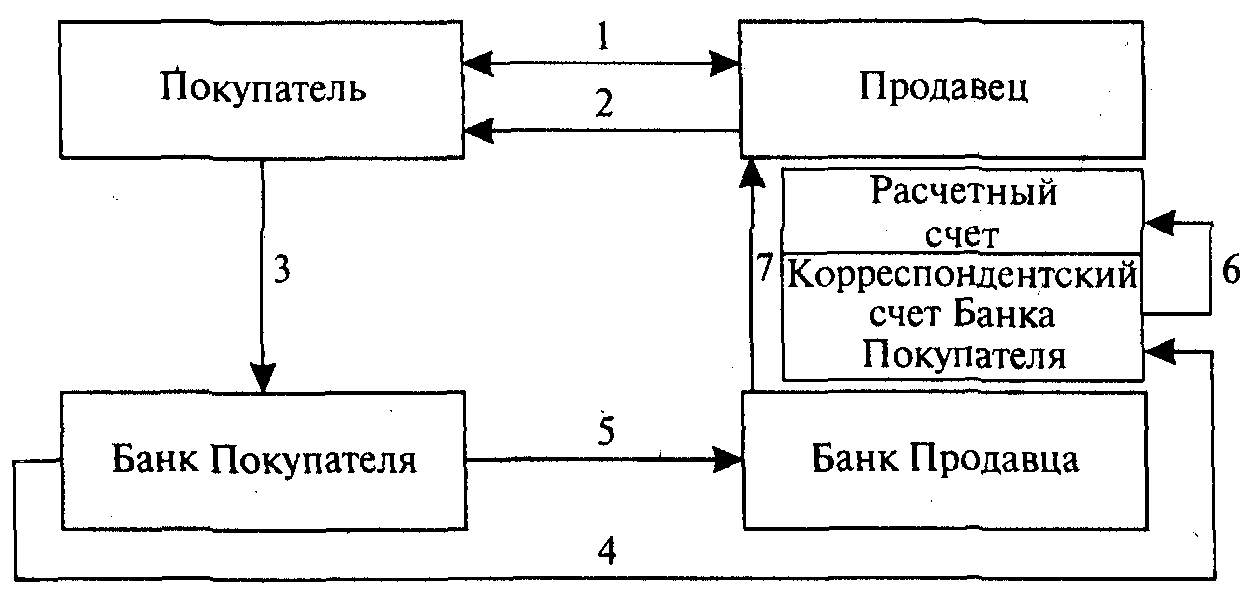

Представим наглядно, как происходят операции с использованием корреспондентского счёта. Клиент сообщает сотрудникам финансовой организации о своем желании осуществить перевод денег гражданину или юрлицу, которые обслуживаются в другом банке. Операция осуществляется посредством платежного поручения с указанием суммы, которое является уведомлением о проведении операции.

Банк-отправитель принимает у клиента средства, которые тот желает перевести. Они должны поступить на расчётный счёт адресата, зарегистрированный в другой финансовой организации. Для того чтобы осуществить данную операцию, второй банк пополняет счёт получателя на указанную сумму. Взаимодействие между банками регламентируется корреспондентским договором.

Основные понятия

Наиболее часто используется три варианта счетов — лицевой, расчетный, корреспондентский. Каждый предназначен для выполнения своих задач. Они абсолютно разные. Говорить, что лицевой счет – это расчетный или корреспондентский, некорректно. Лицевой счет — это номер клиента в какой-либо системе. Например, в пенсионном фонде у каждого человека есть свой лицевой счет, куда начисляется пенсия. Создается и указывается лицевой счет и в бюджетной сфере. Он есть у бюджетных учреждений — детские сады, поликлиники, школы и т. п. Каждый оператор сотовой связи открывает лицевые аккаунты для клиентов, чтобы они переводили туда деньги за оказанные услуги. А теперь давайте подробно рассмотрим ещё два типа счетов — расчетный и корреспондентский.

Расчетный счет

Расчетный счет открывают ИП и юридические лица для осуществления финансовых операций в процессе ведения бизнеса. Банковское обслуживание обеспечивает:

- проведение платежей между контрагентами, партнерами;

- выплату заработной платы:

- перечисления обязательных платежей в бюджет, уплату налогов, сборов;

- оплату товаров, услуг;

- выдачу наличных или перевод на корпоративную карту для командировочных, представительских расходов;

- переводы денежных средств на другие счета или банковские карты;

- внесение выручки с помощью бизнес-карт через банкоматы без привлечения инкассаторов.

Оформить расчетный счет в кредитных учреждениях бизнесмены могут после государственной регистрации в ФНС и внесения соответствующих записей в ЕГРЮЛ и ЕГРИП. Количество р/с, которые открываются юридическим лицом или ИП, не ограничено. Их может быть несколько в разных банках, если это удобно для бизнеса.

Расчетный счет используется индивидуальными предпринимателями по своему усмотрению. Деньги могут расходоваться на любые цели, включая получение наличных для личных нужд. Если р/с открывают юридические лица, то цели расходования средств определяются уставом компании.

После того как расчетный счет открыт индивидуальным предпринимателем или юридическим лицом в государственном или коммерческом кредитном учреждении, сообщать об этом в налоговую или ПФР не нужно. Эта функция возложена на банки.

Каждый р/с имеет уникальный номер счета. Это позволяет переводить деньги именно тому адресату, которому они предназначены.

Корреспондентский счет

Как только регистрируется новый банк, он автоматически получает корреспондентский шифр. Это происходит в Центробанке одновременно с выдачей лицензии и присвоением реквизитов. Уникальный номер формируется после того, как подписывается корреспондентский договор.

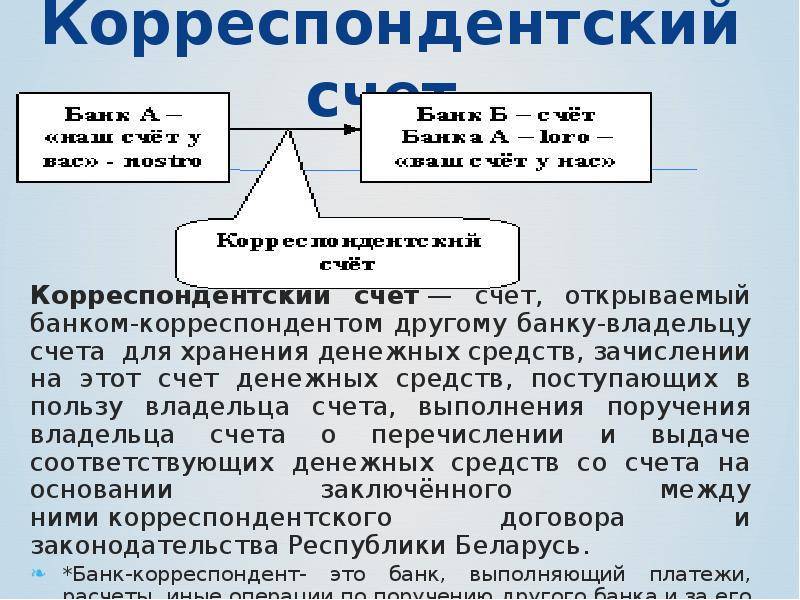

Корреспондентский счет открывается финансовыми учреждениями для межбанковского расчета. Открывают корсчета банки в других финансовых учреждениях или в отделениях Центрального банка РФ. Основная цель к/с заключается в следующем:

- проведение безналичных транзакций между финансовыми организациями;

- вложение средств в различные активы;

- покупка и продажа акций;

- прием и вывод средств клиентов;

- сокращение времени межбанковского перевода.

Ведет учет денежных средств и контролирует корсчета Центральный банк РФ. Межбанковские соглашения позволяют полноценно функционировать мировой финансовой системе, поддерживать бизнес-клиентов и физических лиц в любой стране, осуществлять расчеты, проводить операции по зачислению, переводу, выдаче денежных средств в разных валютах. Полноценный обмен информацией между банками снижает риски ошибок, мошенничества, проведения незаконных финансовых операций.

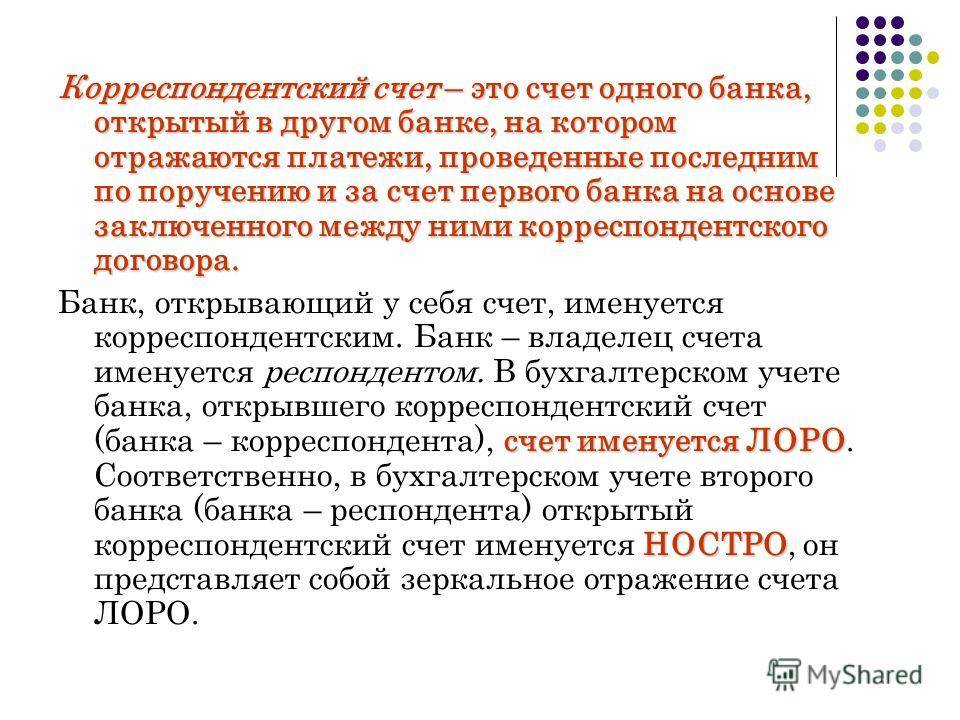

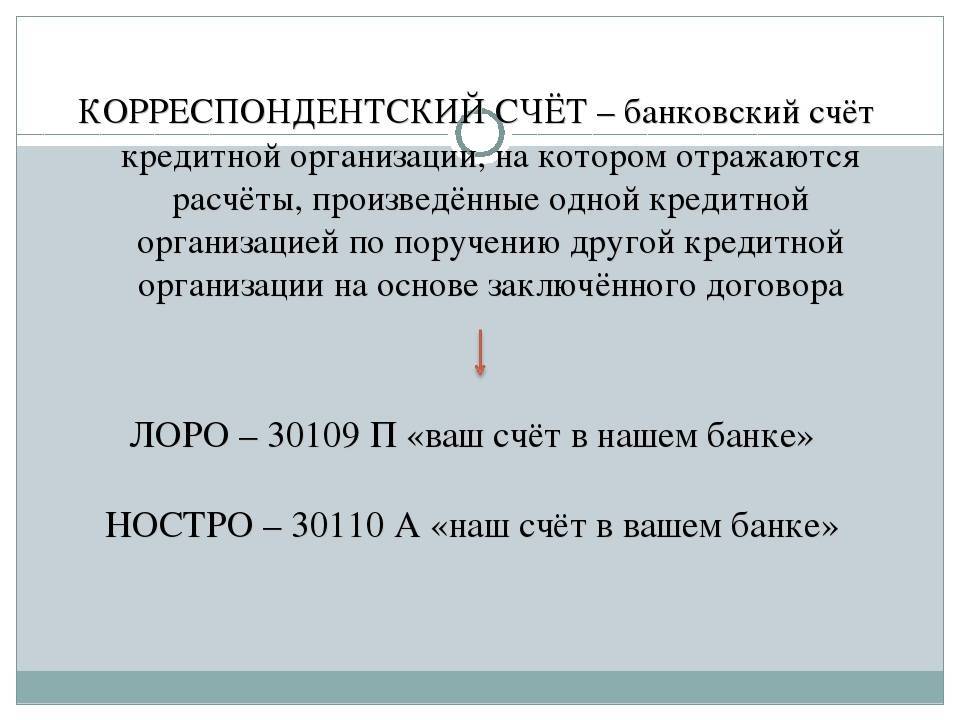

В настоящее время есть три варианта открытия корсчетов:

- Ностро. Это счет, который открыла кредитная организация в другом банке. Используется с целью ускорения финансовых операций, безналичного перечисления валюты.

- Лоро. Термин «лоро» обозначает счет, который открыл какой-либо банк в вашей кредитной организации.

- Востро. Это к/с, открываемый российскими банками в зарубежных финансовых организациях.

Рассмотрим на примере. Банку Росинка потребовался корсчет. Он открывает его в банке Картинка. Для Росинки это будет к/с ностро, для Картинки — лоро. А если Росинка откроет к/с в банке Lira в Австралии, то для Росинки это будет ностро, а для Lira – востро.

В соответствии с корреспондентским договором, безналичное перечисление осуществляется на основании платежного поручения. В документе указываются реквизиты р/с, данные о банке партнере — к/с, цифры БИК, название финансовой организации. Если оформить поручение по правилам, банк-плательщик сможет быстро перевести деньги со своего к/с партнеру, а тот зачислит средства по назначению.

Чем отличается расчетный счет от корреспондентского?

Счет расчетного типа связан с получателем и отправителем денежной наличности в лице организаций, предприятий, индивидуальных предпринимателей. Корреспондентские же счета показывают взаимосвязь банков и служат для межбанковских операций. За счетами корреспондентского типа стоят сами банковские структуры.

По вопросу того, как зачисляются денежные средства на расчетный счет, все понятно. Зачисляет отправитель, ставя свою подпись на платежном поручении. Снимает или дальше распоряжается ими по безналу получатель, уже предоставляя свои данные. А любые списания с корреспондентских счетов осуществляются только при согласии банка, открывшего этот счет в банке-корреспонденте. В некоторых случаях (предусмотренных законодательством) банк-корреспондент может списать все средства со счета без предъявления к нему акцепта.

Расчетными счетами управляют открывшие их лица. Управление же счетами корреспондентского типа может производиться тремя способами:

- Банки-корреспонденты могут управлять счетами друг у друга на взаимовыгодных условиях. Могут также обратиться в другой банк или кредитную организацию (обычно более крупное подразделение банка или кредитной организации).

- Открытие и обслуживание корреспондентского счета и управление им в Центробанке.

- Создание клиринговых центров, посредством участия которых и осуществляется зачет взаимных требований.

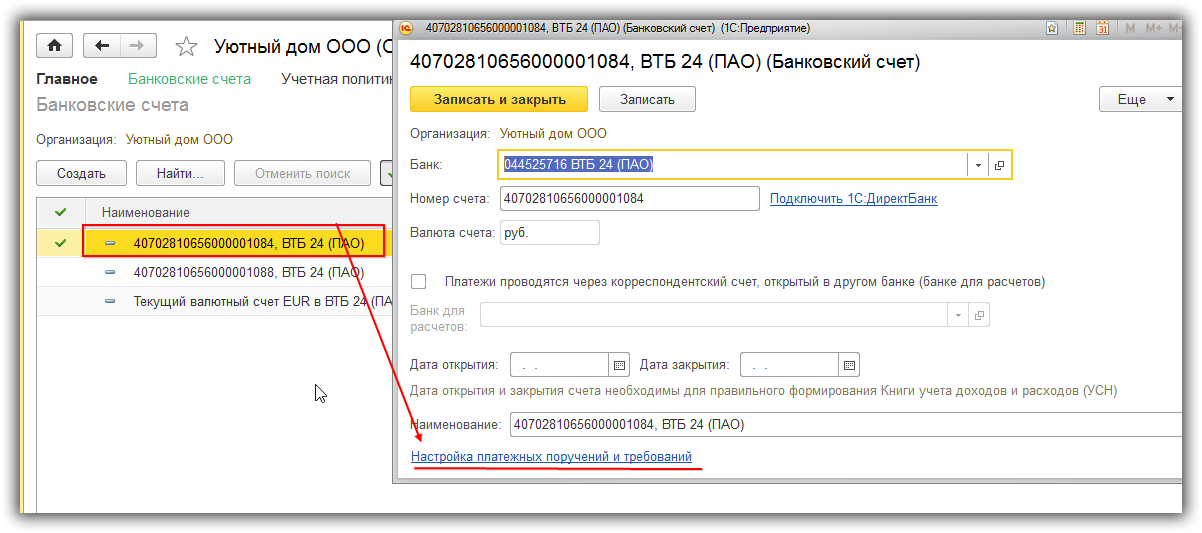

Сет расчетного типа обычно начинается со следующих цифр «40702………». Счет корреспондентского плана в Центробанке будет начинаться с таких цифр «30101………». Корреспондентские счета чаще открывают в Центробанке, хотя они могут быть открыты и в других банковских учреждениях.

Расчетный счет также может называться текущим счетом или банковским счетом. У корреспондентского счета одно название – корреспондентский.

Что такое расчетный счет?

Расчетный счет оформляется для субъектов коммерческой деятельности и используется для совершения операций, направленных на получение прибыли. На таких счетах, как правило, хранятся все деньги, которыми располагает организация или ИП.

Основное назначение счета:

- выполнение безналичных транзакций;

- выплата зарплаты сотрудникам;

- оплата налогов, госпошлин, страховых взносов и т. д.

Расчетный счет состоит 20 чисел. Например, в счете 12452840566667000777 цифры 124 означают счет 1 порядка, 52 — счет 2 порядка, 840 — валюта, в которой хранятся деньги, 5 — проверочный код, 6666 — код отделения, 000777 — номер счета.

Межбанковские операции по корр. счетам осуществляются следующими способами:

- В обоих банках на ранее оговоренных условиях или в одном из банков, который является более крупным.

- На базе счетов, открытых фин. учреждениями в третьем банке. Например, выполнение транзакций с помощью Центробанка.

- Посредством использования клиринговых центров, где их участники осуществляют зачет взаимных договоренностей.

Корр. счет формируется из 20 чисел, каждое из которых имеет определенное значение. Например, в счете 30155840677777777022 цифры 301 означают номер счета 1 порядка, 55 — номер счета 2 порядка, 840 — код валюты, 6 — проверочный код, 77777777 — код счета в банке, 022 — БИК.

Снятие средств с корр. счета возможно только с согласия финансового учреждения, открывшего его.

Разница между расчетным и корреспондентским счетами

В документах встречаются номера расчетного и корреспондентского счетов при формировании запросов на платежи. Для большинства клиентов станет неожиданностью тот факт, что между ними есть значительные различия.

Расчетный счет создается для сотрудничества финансовой организации с юридическими лицами и ИП, а корреспондентский нужен для связи между различными банками.

Из информации ниже можно узнать о проводимых операциях по каждому виду счета и в чем разница между расчетным счетом и корреспондентским счетом.

Заключение

Грамотный специалист в области бухгалтерии при составлении любых бумаг включит в них цифры и корреспондентского и расчетного счетов.

Номера обоих постоянно фигурируют в договорах между клиентом банка, который открывает в нём счёт, и самим банком. Для получения сведений о номере интересующего вида банковского счёта, достаточно просто внимательно прочитать договор.

Собираетесь ли вы открыть расчетный счет? Ознакомьтесь с предложениями банков

| РКО в Точка банке. | Открыть счет |

Подробнее о расчетном счете

- Открытие счета – бесплатно за 10 минут;

- Обслуживание – от 0 р./мес.;

- Бесплатных платежек – до 20 шт./мес.

- До 7% на остаток по счету;

- Возможен овердрафт;

- Интернет-банкинг – бесплатно;

- Мобильный банк – бесплатно.

| РКО в Райффайзенбанке. | Открыть счет |

Подробнее о расчетном счете

- Открытие счета – бесплатно за 5 минут;

- Обслуживание – от 490 р./мес.;

- Минимальные комиссии.

- Оформление зарплатных карт — бесплатно;

- Возможен овердрафт;

- Интернет-банкинг – бесплатно;

- Мобильный банк – бесплатно.

| РКО в Тинькофф банке. | Открыть счет |

Подробнее о расчетном счете

- Бесплатное открытие Р/С за 10 мин.;

- Первые 2 месяца бесплатное обслуживание;

- После 2 месяцев от 490 р./мес.;

- До 8% на остаток по счету;

- Бесплатная бухгалтерия для ИП на Упрощенке;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

| РКО в Сбербанке. | Открыть счет |

Подробнее о расчетном счете

- Открытие р/с – 0 р.;

- Обслуживание – от 0 р./мес;

- Бесплатный «Сбербанк Бизнес Онлайн»;

- Много дополнительных услуг.

| РКО в ВТБ. | Открыть счет |

Подробнее о расчетном счете

- Открытие счета – бесплатно за 5 мин.;

- 3 месяца обслуживания 0 рублей;

- Переводы и операции с наличными — 0 рублей;

| РКО в Альфа-банке. | Открыть счет |

Подробнее о расчетном счете

- 0 руб. открытие счета;

- 0 руб. интернет-банк и мобильный банк для управления счетом;

- 0 руб. выпуск бизнес-карты для внесения и снятия наличных в любом банкомате;

- 0 руб. первое внесение наличных на счет;

- 0 руб. налоговые и бюджетные платежи, переводы юрлицам и ИП в Альфа-Банке;

- 0 руб. обслуживание счете если нет оборотов.

| РКО в Восточном банке. | Открыть счет |

Подробнее о расчетном счете

- Открытие счета бесплатно;

- Резервирование за 1 минуту;

- Интернет-банк и мобильное приложение бесплатно;

- 3 месяца обслуживания бесплатно;

- после 3 месяцев от 490 р./мес.

| РКО в ЛОКО Банке. | Открыть счет |

Подробнее о расчетном счете

- Открытие счета – бесплатно;

- Резервирование за 1 минуту;

- Обслуживание – от 0 р./мес.;

- Снятие наличных от 0,6%;

- Бесплатный терминал для эквайринга;

- Интернет-банкинг и мобильное приложение – бесплатно.

| РКО в УБРИР Банке. | Открыть счет |

Подробнее о расчетном счете

- Обслуживание счета — от 0 руб./мес.

- Подключение эквайринга — бесплатно

- Бонусы от партнёров

- Межбанковские платежи — от 0 руб./3 мес

| РКО в Банке Открытие. | Открыть счет |

Подробнее о расчетном счете

- Открытие счета — от 0 руб.

- Обслуживаниеие счета — от 0 руб.

- Интернет-банк — бесплатно

- Внешние платежи — от 0 руб.

- Онлайн экспресс овердрафт для бизнеса.

| РКО в Совкомбанке. | Открыть счет |

Подробнее о расчетном счете

- Открытие счета – бесплатно за 3 мин.;

- Кредиты до 30 млн рублей;

- Обслуживание – от 0 рублей;

- Внутренние расчеты 24 часа в сутки.

| РКО в Юникредит банке. | Открыть счет |

Подробнее о расчетном счете

- Открытие счета – бесплатно за 5 минут;

- Обслуживание – от 1990 р./мес.;

- Минимальные комиссии.

- Оформление зарплатных карт — бесплатно;

- Возможен овердрафт;

- Интернет-банкинг – бесплатно;

- Мобильный банк – бесплатно.

Сущность банковских переводов

Банковский перевод – это безналичная форма оплаты за услуги. Заключается в осуществлении платежа одной стороной (Плательщиком) другой стороне (Получателю). Перевод осуществляется посредством факсимильной, телеграфной или электронной связью. Последний метод, является наиболее оптимальным и более защищенным в настоящее время.

Суть электронной связи заключается в электронном шифровании деталей платежа. Допустим вы отправили межфилиальный перевод. Согласно платежного поручения отправителя, Банк списывает сумму к отправке со счета отправителя на счет обязательств этого же филиала Банка. Далее, с этого счета перевод отправляется на внутренний счет к оплате другого филиала Банка.

Последний, со счета к оплате зачисляет перевод на счет получателя.

- Наименование Банка-плательщика и Банка-получателя

- Банковский Идентификационный Номер (БИК) Банка-плательщика и Банка-получателя

- Форма отправки (факсимильная, телеграфная, электронная ) для клиента-плательщика:

- Наименование клиента

- № расчетного счета(обычно 20 символов)

- Общероссийский Классификатор Предприятий и Организаций (ОКПО)

- Индивидуальный Номер Налогоплательщика (ИНН)

- Сумма платежа (цифрами и прописью)

- Назначение платежа (не должно противоречить законодательству РФ ) для клиента-получателя:

- Наименование клиента

- № расчетного счета

- Индивидуальный Номер Налогоплательщика (ИНН)

Когда плательщик и получатель имеют расчетные счета в одном филиале Банка, то время зачисления средств происходит моментально. В этом случае средства поступают напрямую со счета плательщика на счет получателя, минуя корреспондентский счет, то есть платеж проходит по дебету счета плательщика и отражается по кредиту счета-получателя. Межбанковским переводом является безналичный перевод денежных средств между Банками на территории одного государства. Для их осуществления Банки открывают корреспондентские счета в ЦБРФ.

Корреспондентский счет – это открытый счет в ЦБРФ, в котором отражаются все производимые расчеты между Банком по поручению и от имени другого Банка, основанием является корреспондентский договор. Есть два вида корреспондентского счета: — ностро — счет Банка в ЦБРФ — лоро – счет ЦБРФ в БанкеТам платеж проверяется и обрабатывается на полное соответствие платежа требованиям ЦБРФ. Далее платеж отправляется на транзитный счет Банка получателя, он идентифицирует платеж на соответствие указанных счетов и наименования получателя и зачисляет платеж. При этом, если имеются ошибки в наименовании и в № расчетного счета и получателя возвращает Банку-отправителю на внесение изменений и дополнений.

Банк не несет ответственности за содержание платежного поручения. Как было сказано выше, оно является обязательным к исполнению, и инициирующим является владелец счета.