Что такое ипотека с господдержкой

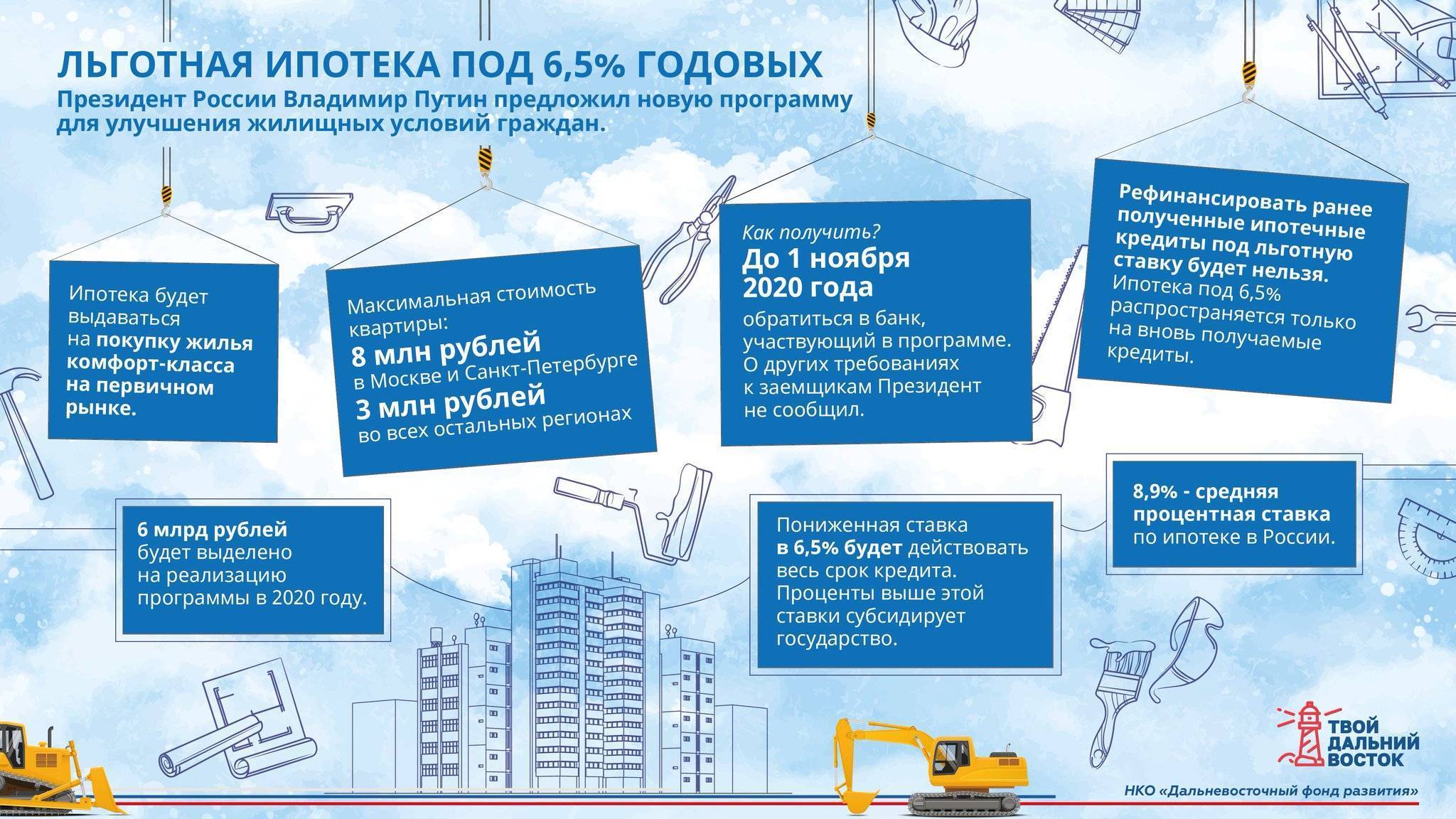

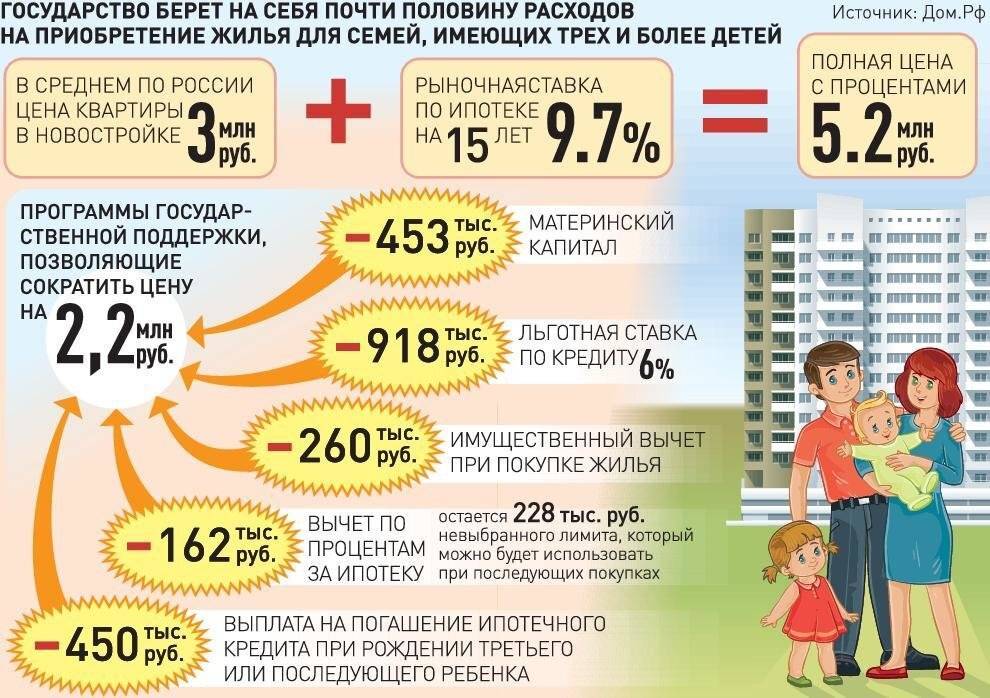

Льготная ипотека – возможность купить жильё в кредит при частичном субсидировании государством. От стандартной она отличается более низкой процентной ставкой. Задача такой программы – стимулировать население покупать жильё на первичном рынке, например, в тех новостройках, которые уже сданы в эксплуатацию, или на любом этапе строительства. Одновременно это стимулирует и застройщиков, повышает спрос на квартиры на первичке и делает его доступным для разных слоёв населения.

Важно! За 6 месяцев 2020 года россияне взяли 230000 кредитов на такое жилье в общей сумме более 600 млрд руб.

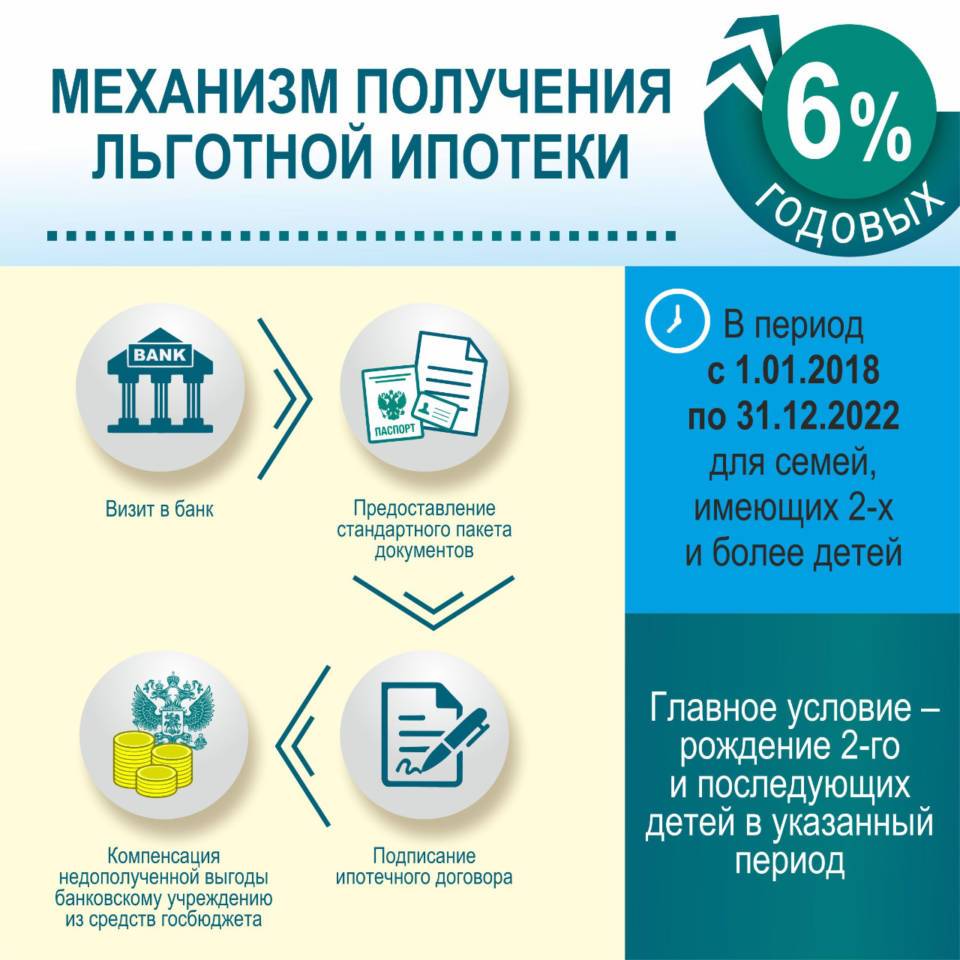

Роль государства в этом процессе – компенсация банкам части ставки, которую они недополучают от заемщиков. Компания «ДОМ.РФ» занимается распределением субсидий между банками и следит за расходованием средств. В программе участвуют не все банки России.

Получение льготной ипотеки

Рассмотрим более подробно, куда обращаться.

| Банк | Кредитование новостройки | Перекредитование | Лимит, млн руб |

| АИЖК Дом.РФ | Да | Да | 320 |

| Российский капитал | Да | Да | 22 840 |

| ВТБ Банк Москвы | Да | нет | 106 726 |

| Абсалютбанк | Да | нет | 46 586 |

| Металлинвестбанк | Да | Да | 3 202 |

| Сбербанк | Да | Нет | 171 205 |

| Газпромбанк | Да | Да | 22 006 |

| Россельхоз | Да | Да | 20 145 |

| Промсвязьбанк | Да | Нет | 14 835 |

| Открытие | Да | Нет | 14 578 |

| МКБ | Да | Нет | 13 261 |

| Райффайзен | Да | Да | 12 807 |

| Возрождение | Да | Да | 12 135 |

| Банк Россия | Да | Нет | 9 285 |

| Совкомбанк | Да | Нет | 8 538 |

| ДельтаКредит | Да | Да | 8 062 |

| Транскапиталбанк | Да | Да | 7 628 |

| Ак Барс | Да | Да | 6 980 |

| Инвестиционный Торговый Банк | Да | Да | 5 136 |

| Запсибкомбанк | Да | Нет | 4 937 |

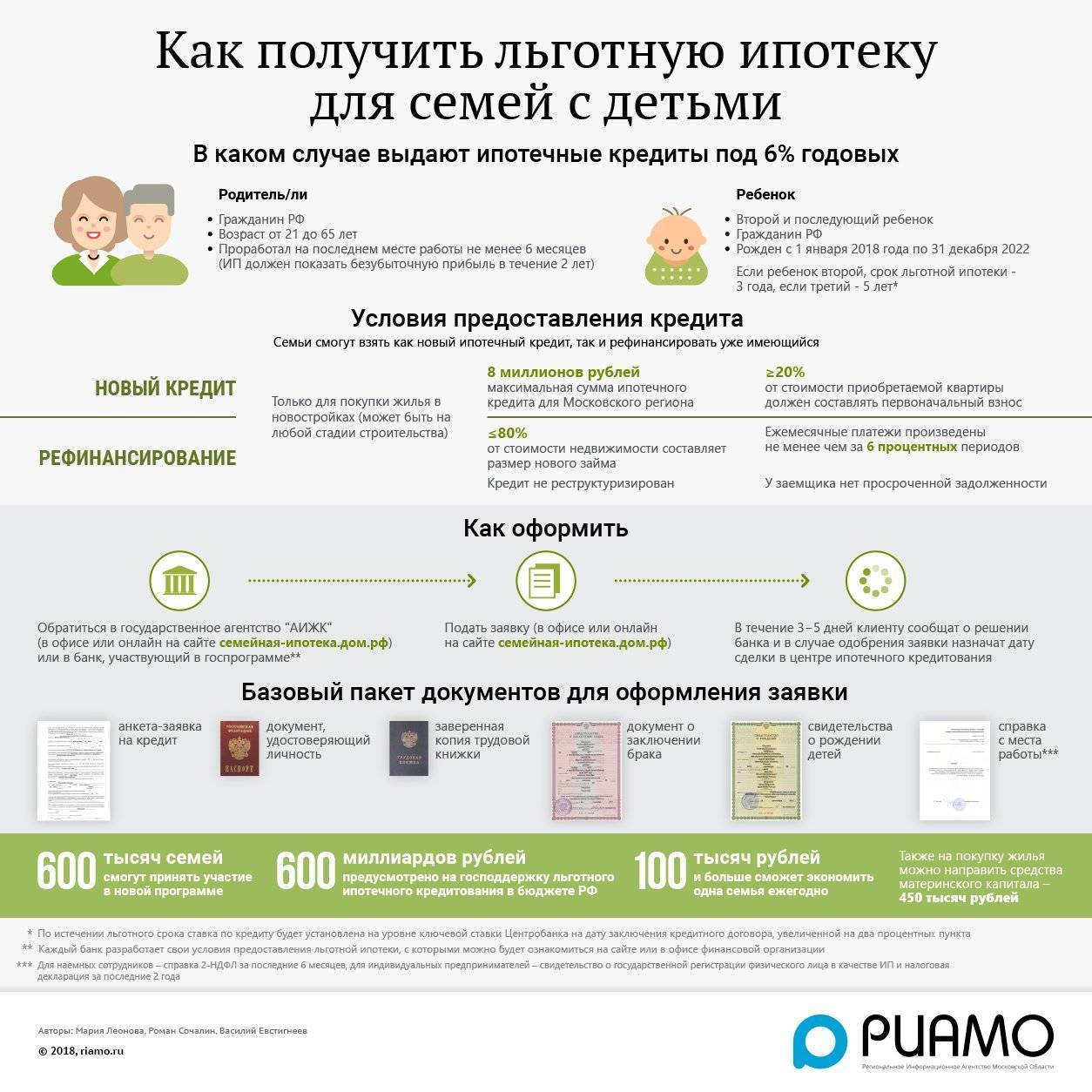

Документы

- Заполненная анкета.

- Документ, с помощью которого заявитель может подтвердить свой доход.

- Копия трудовой книжки.

- Брачный контракт, при наличии такого документа.

- Документы, предоставление которых требуется исходя из наличия в кредите льготных условий.

Сбор документов и подача заявки

Человек должен обращаться в банк с уже подготовленным пакетом документов. Анкета заполняется прямо на месте, так как это единственная бумага, составленная по форме банка.

Объект недвижимости

В зависимости от вида кредита, банк может предъявлять свои требования к жилому помещению. С большей вероятностью банк откажет в оформлении кредита при наличии одного из нижеперечисленных случаев:

- Выбранное жилье находится в аварийном состоянии.

- Выбранное жилье подлежит сносу.

- У жилья нет инженерных коммуникаций.

- Жилье под обременением.

Оформление договора

При оформлении договора с банком стоит отдельное внимание уделить следующим условиям:

- Ставка по кредиту.

- Полный размер кредита.

- Условия досрочного погашения.

- Наличие штрафов.

- Условия изменения условий банком в одностороннем порядке.

Регистрация права собственности

Документы на регистрацию права собственности на купленную квартиру могут быть поданы в госучреждение несколькими способами:

- Путем личного обращения в Росреестр или МФЦ.

- Через интернет.

- Путем отправки по почте.

При заказе выездного обслуживания.

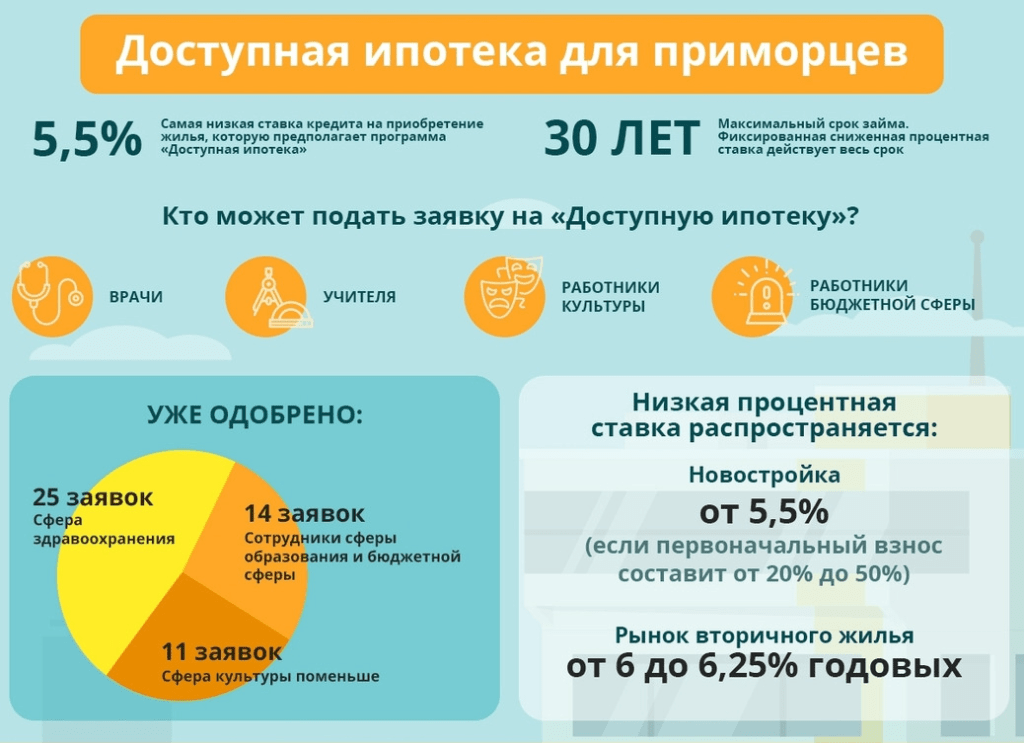

Программы для врачей

Ипотека для врачей также является одной из мотивационных программ. Так как Оренбург привлекает к себе медицинских специалистов, то и в этом регионе работает данное направление помощи бюджетным специалистам. Примечательно, что в каждом отдельном регионе могут финансировать не всех специалистов, а только тех, которые пользуются спросом, например, эндокринологов, онкологов и т.д. И преимущество отдают молодым специалистам, то есть до 35 лет. Именно у таких медиков есть шанс поучаствовать в программе, которая специально разработана для сотрудников медицинской сферы.

Условия программы для врачей:

- Компенсация стоимости жилья – 30% от первоначальной стоимости;

- Ежемесячная сума платежа не превышает 40% от ежемесячного дохода семьи;

- Пониженные процентные ставки;

- Сумма первоначального взноса – до 10%.

Но для того, чтобы принять участие необходимо помимо возраста до 35 лет, работать не менее года на последнем месте работы в сфере медицины.

Если молодой специалист сразу после окончания учебного заведения согласен работать в сельской местности, то ему выплачиваются для приобретения жилья подъемные в размере до 1 млн. рублей или бесплатно предоставляет дом. Н опри такой помощи врач должен отработать в селе не менее 5-ти лет, иначе все льготы будут ликвидированы.

Что делать, если в предоставлении ипотеки под 6.5 процентов отказали?

Банк не обязан предоставлять клиенту ипотеку под 6.5 процентов. Это право финансовой организации. При этом причину принятого решения не поясняют. Обычно заявку на ипотеку отклоняют в следующих ситуациях:

- Высокая закредитованность. Чтобы повысить шанс на получение жилищного займа, необходимо произвести расчёт по обязательствам. Допустимо досрочное погашение кредитов. Ипотеку предоставят, если общая сумма ежемесячного платежа не будет превышать 50% от размера дохода гражданина.

- Плохая кредитная история. Банки стремятся сотрудничать только с надежными заемщиками. Чтобы укрепить свое положение в глазах компании, можно взять небольшой кредит и погасить его, не допуская просрочек. Такую процедуру эксперты рекомендуют выполнить несколько раз.

- Отсутствие официальной работы. Компаниям интересны клиенты со стабильным заработком. Если человек не работает, стоит подтвердить присутствие других источников дохода и наличие ликвидного имущества. Привлечение созаемщиков и поручителей также принесет пользу.

- Гражданин ранее не брал кредиты. Если они отсутствуют, банк не может заранее составить представление о клиенте. Поэтому компании предпочитают отклонить заявку. Чтобы минимизировать риск отрицательного ответа, необходимо предоставить дополнительный ликвидный залог или привлечь поручителей.

Условия для получения льготного займа

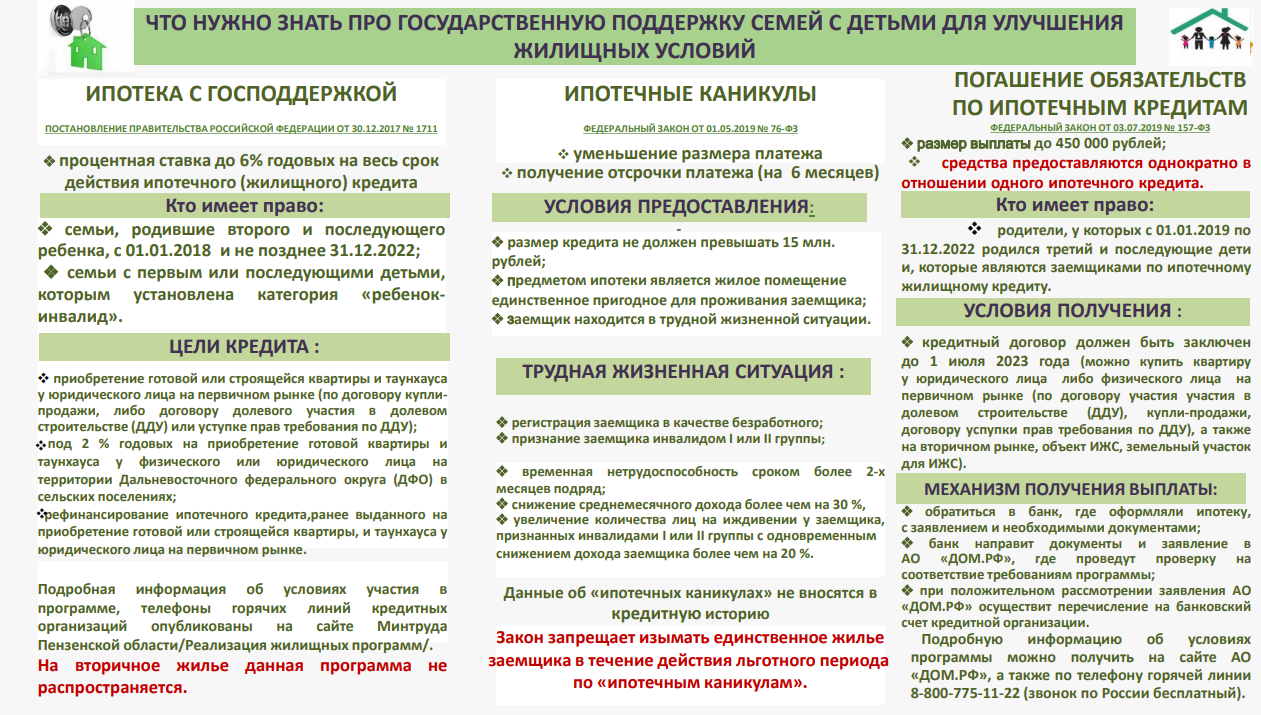

Социальная ипотека предоставляется работникам бюджетной сферы в рамках реализации государственной жилищной программы. Получить льготы и субсидии могут только бюджетники, нуждающиеся в улучшении жилищных условий. Таковыми считаются:

Социальная ипотека предоставляется работникам бюджетной сферы в рамках реализации государственной жилищной программы. Получить льготы и субсидии могут только бюджетники, нуждающиеся в улучшении жилищных условий. Таковыми считаются:

- бюджетные работники, проживающие всей семьей на одной жилплощади с близкими родственниками;

- бюджетники, проживающие в коммунальной или съёмной квартире, не имеющие другой личной жилплощади;

- работники бюджетной сферы, проживающие в стеснённых условиях (менее 14 кв. м на каждого члена семьи) или в не отвечающем общим требованиям помещении;

Социальная ипотека в основном направлена на мотивацию и стимулирование персонала к работе в бюджетных структурах. При этом одним из условий для заёмщика выдвигается требование отработать определенный срок в бюджетной сфере. Иначе ему придётся возвратить часть или всю сумму субсидии.

Социальная поддержка бюджетникам реализуется в следующих направлениях:

- продажа первичного жилья по себестоимости (квартиры, выкупленные государством у застройщика);

- выдача ипотеки на льготных условиях;

- предоставление субсидии, которую можно использовать для внесения первоначального взноса, частичного погашения процентов или тела ипотечного кредита.

Льготный пакет зависит от профессии будущего заёмщика. В зависимости от этого фактора могут быть предложены различные варианты льготного кредитования.

Льготная ипотека для молодых учителей

При покупке ипотечного жилья помощь молодым учителям оказывает АИЖК. Право на получение льготных условий фиксируется в специальном сертификате. Местные органы власти совместно с региональным управлением образования составляют списки участников госпрограммы.

При покупке ипотечного жилья помощь молодым учителям оказывает АИЖК. Право на получение льготных условий фиксируется в специальном сертификате. Местные органы власти совместно с региональным управлением образования составляют списки участников госпрограммы.

Потенциальный кандидат должен предварительно написать соответствующее заявление для участия в программе.

При этом имеются следующие ограничения:

- Получить ипотеку на льготных условиях вправе только учителя в возрасте до 35 лет.

- Потенциальный заёмщик должен работать в государственном образовательном учреждении.

- Стаж работы кандидата должен быть не менее трёх лет.

Льготы для молодых учителей включают значительное снижение ставки по банковскому кредиту и сокращение размера первоначального взноса. Если потенциальные кандидаты являются супругами, то участником программы может стать только один из них. Максимальная сумма средств, допустимая для привлечения в рамках льготной программы — 11 миллионов рублей. Подобный социальный кредит может быть предоставлен всего один раз.

Социальная ипотека для молодых ученых

Дополнительное преимущество ипотеки для молодых учёных — возможность переезда в другой, более благоприятный для жизни регион. Это значит, что работники научной сферы вправе выбирать новое место жительства по своему желанию. На предоставление подобных условий не влияет пол, семейное положение или наличие детей.

Дополнительное преимущество ипотеки для молодых учёных — возможность переезда в другой, более благоприятный для жизни регион. Это значит, что работники научной сферы вправе выбирать новое место жительства по своему желанию. На предоставление подобных условий не влияет пол, семейное положение или наличие детей.

Чтобы получить сертификат участника программы, кандидату нужно обратиться с заявлением по месту работы. Далее списки претендентов передаются в Академию наук, и там уже, исходя из объёмов выделенных правительством средств, формируются окончательные списки участников госпрограммы.

Ипотечная программа для военнослужащих и врачей

Купить жильё на льготных условиях военнослужащие смогут в рамках Накопительно-ипотечной системы (НИС). Эта программа предусматривает наполнение фонда, в задачи которого входит приобретение жилья на льготных условиях.

Купить жильё на льготных условиях военнослужащие смогут в рамках Накопительно-ипотечной системы (НИС). Эта программа предусматривает наполнение фонда, в задачи которого входит приобретение жилья на льготных условиях.

Средства данного фонда используются для внесения первоначального взноса и дальнейшего погашения кредита. Претендовать на эти средства могут только те военнослужащие, которые участвовали в НИС более трёх лет. На получение жилищного займа могут рассчитывать:

- офицеры;

- прапорщики;

- контрактники.

Возможность льготного кредита фиксируется в специальном свидетельстве. В дальнейшем документ необходимо предоставить в кредитную организацию. Для его оформления военнослужащему потребуется минимум усилий: написать рапорт командиру части. Далее процедурой будут заниматься уполномоченные лица. С готовым свидетельством можно обращаться в банк за кредитом. Срок действия документа — 6 месяцев.

Медицинские работники могут получить помощь государства, если жильё отсутствует и данный специалист является востребованным кадром.

Как получить льготную ипотеку — пошаговый алгоритм

Получение льготной ипотеки практически ничем не отличается от оформления любого другого банковского жилищного займа. Алгоритм достаточно прост и понятен. Однако его знание позволит сэкономить ваши время и нервы.

Держите пошаговую инструкцию в помощь!

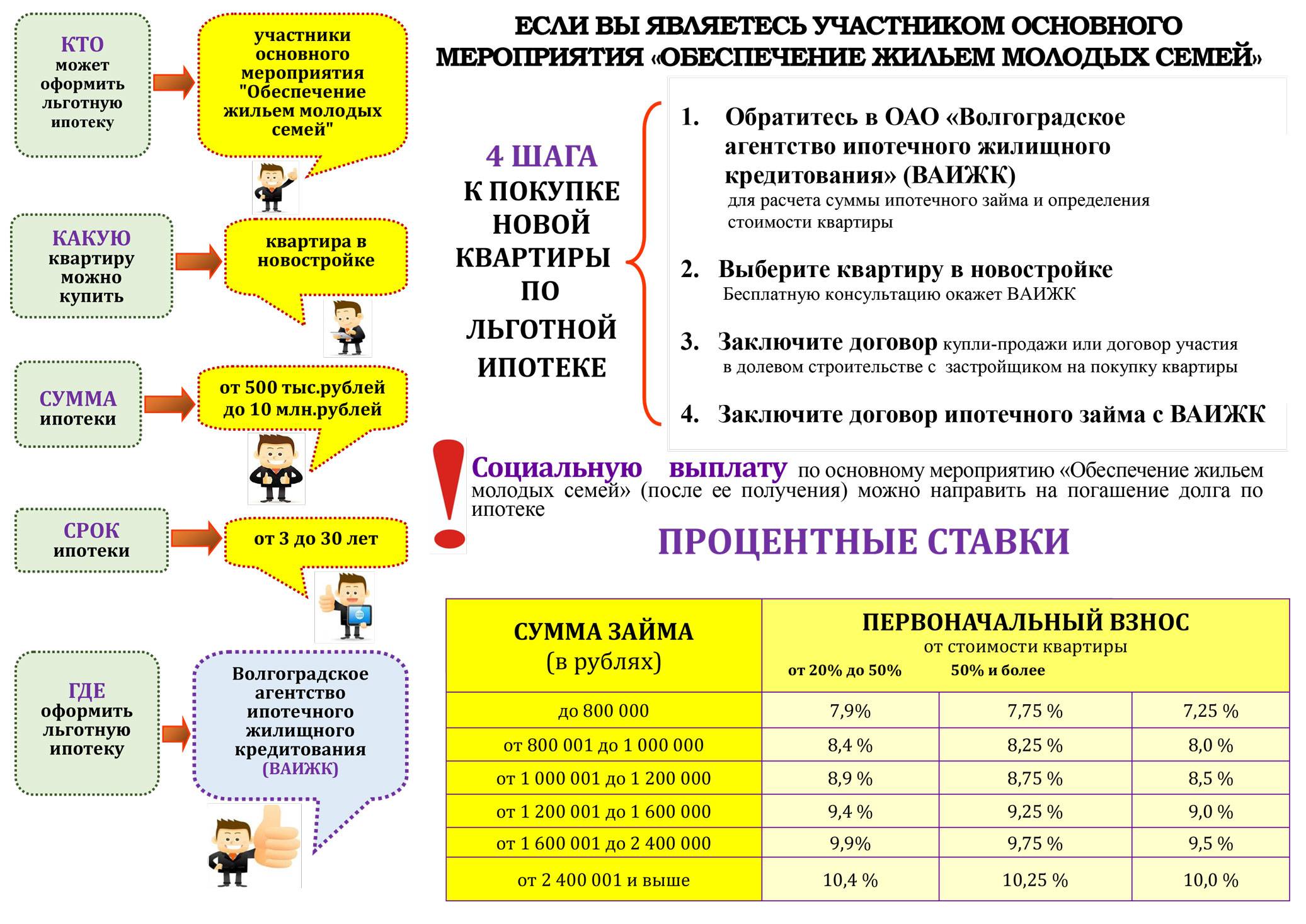

Шаг 1. Выбираем банк и программу кредитования

Определяясь с кредитором и ипотечной программой, рекомендую воспользоваться онлайн сервисами, позволяющими сравнить одновременно много кредитных предложений от различных банков. Таких сайтов-подборщиков в интернете множество. Мне нравятся sravni.ru, banki.ru, ipoteka.ru.

Их преимущества:

- экономия времени на мониторинг предложений;

- фильтрация всех программ по заданным параметрам;

- актуальная информация;

- возможность рассчитать примерный платёж и подать предварительную заявку.

Выбирая кредитора, рекомендую обращать внимание на крупные банки с госучастием. Например: ВТБ, Сбербанк, Россельхозбанк и т.п

У таких кредитных организаций, как правило, имеются в арсенале все виды льготных жилищных программ. Эти учреждения обладают внушительной ресурсной базой, а значит, смогут предложить наилучшие процентные ставки и условия.

Внимательно изучите выбранную ипотечную программу. Советую проконсультироваться у специалистов-кредитников выбранного банка, посетив офис. Посетив офис, получите список необходимых документов и подадите первичную заявку. Или сделайте это на официальном сайте кредитной организации.

Шаг 2. Собираем документы и подаем заявку

Получив первичное одобрение кредитора, приступайте к сбору документов.

Стандартный перечень бумаг для льготной ипотеки подразделяется на 2 пакета:

- документы заёмщика/созаёмщиков;

- документы на приобретаемую недвижимость.

На первоначальном этапе банк затребует лишь первый пакет:

- анкета;

- гражданский паспорт;

- документ, подтверждающий доход (обычно это справка 2 НДФЛ, но иногда кредитор принимает справку по форме банка, справка из ПФР и т.п.);

- копию трудовой книжки, заверенную работодателем;

- брачный контракт, если таковой имеется;

- документы, исходя из вида оформляемого кредита (к примеру, ипотека для семей с детьми — свидетельства об их рождении).

Шаг 3. Определяемся с объектом недвижимости

Пришло окончательное положительное решение по заявке? Значит, настало время подбирать квартиру.

Не забудьте ещё раз «пробежаться» по требованиям к приобретаемому жилью. У каждого кредитора они свои в зависимости от вида ипотечной программы и принятой в банке кредитной политики.

Практически ни один банк не прокредитует покупку, если объект:

- В аварийном состоянии.

- Подлежит сносу.

- Имеет неузаконенные перепланировки.

- Не имеет инженерных коммуникаций (канализации, водоснабжения, отопления, освещения).

- Находится под обременением.

На этом этапе необходимо не только найти недвижимость, которая удовлетворит заемщика и кредитора, но и оценить/застраховать её.

Шаг 4. Заключаем договор с банком

Недвижимость подобрана и одобрена финучреждением. Пора заключать договоры. Подобная сделка подразумевает оформление 2-х договоров: кредитного и залога.

Перед тем, как их подписывать, прочитайте внимательно оба документа. Помните, в них нет мелочей. Именно эти бумаги будут регулировать ваши отношения с кредитной организацией на протяжении длительного времени.

Наиболее пристальное внимание обращайте на эти пункты:

- % ставка;

- полная стоимость кредита;

- правила досрочного погашения;

- штрафные санкции;

- условия, при которых банк имеет право вносить изменения в одностороннем порядке.

Шаг 5. Регистрируем право собственности

Все бумажные формальности с кредитором улажены. Переходите к регистрации права собственности.

Есть несколько способов:

Зарегистрировать право собственности можно любым удобным для вас способом

Зарегистрировать право собственности можно любым удобным для вас способом

Все большую популярность среди российских заёмщиков набирает электронная регистрация. За вполне приемлемую плату вы сэкономите время, избежите необходимости посещать регистрационную палату. Готовые документы с электронной отметкой о госрегистрации придут вам на электронную почту.

Право собственности можно зарегистрировать и классическим способом, посетив МФЦ и представив следующие основные документы:

- Заявление на госрегистрацию.

- Паспорта всех участников сделки.

- Квитанцию об оплате госпошлины.

- Договор купли-продажи.

- Договора (ипотечный) и залога.

- Правоустанавливающие документы предыдущего собственника на предмет сделки.

- Кадастровый паспорт.

- Выписка из домовой книги.

- Справка об отсутствии долга по коммуналке.

Срок регистрации, заявленный на сайте Росреестра — 5-12 рабочих дней.

«Подводные камни» участия в программах субсидирования ипотеки

Пользование таким кредитным продуктом имеет ряд нюансов:

- некоторые банки предлагают минимальную ставку, если заемщик оформляет страховку;

- сумма не может быть выше установленной законом – например, по льготной ипотеке это 3 млн руб.;

- банки могут предъявлять разные требования, например, повышать размер первого взноса, ограничивать заемщиков по возрасту;

- льготная ипотека при поддержке государства не подходит для строительства дома или оформления недвижимости на вторичке.

Важно! Никаких специальных условий, кроме сниженных процентных ставок, для заёмщика нет. Банк проверит его кредитную историю, уровень долговой нагрузки, кредитный рейтинг, учтет сумму дохода.

Какие нужны документы?

Чтобы претендовать на льготы при покупке жилплощади, наряду с заявлением потребуются следующие бумаги:

| Выписка из домовой книги | с указанием зарегистрированных в квартире лиц |

| Выписка из ЕГРН | в которой указывается, что у заявителя отсутствует собственное жилье |

| Договор найма помещения | если семья заявителя снимает квартиру |

| Документы | Подтверждающие право заявителя на льготы, положенные одной из категорий льготников |

После того, как заявитель получит сертификат на покупку жилья, необходимо подать заявление в банк для выдачи ипотечного кредита, учитывая льготы.

Документы для подачи в банк:

| Паспорт заемщика | а также свидетельство о браке (при наличии) |

| Свидетельство о рождении ребенка | если ребенок не достиг 14 лет или паспорт, при достижении ребенком 14 лет |

| Трудовая книжка | копия, заверенная работодателем. Также предоставляется документ о доходах заемщика |

| Документы на поручителей или созаемщиков | оригиналы и копии |

| иные документы | В случае если банк их запросит. К примеру, разрешение органа опеки и попечительства на совершение сделки, если имеются усыновленный ребенок или оформлена опека |

Льготная ипотека предназначается для лиц, которые не могут купить квартиру на обычных условиях банков.

Государство предоставляет помощь социально уязвимым категориям граждан для оплаты займа по кредиту, процентов или первоначального взноса.

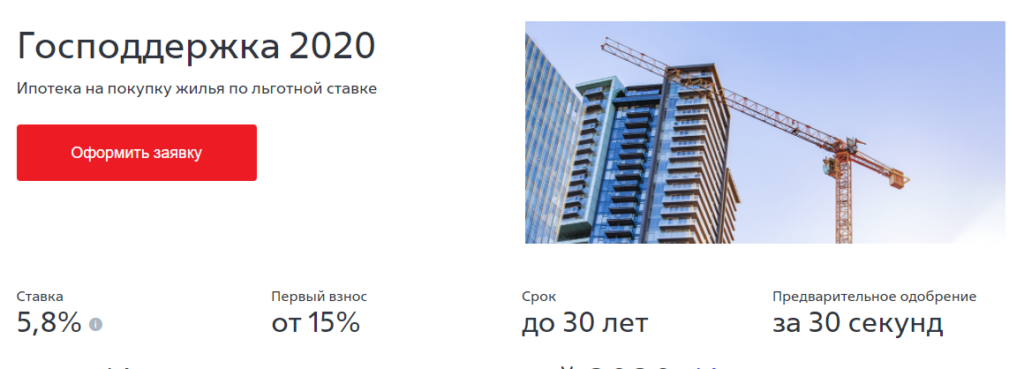

Условия льготной ипотеки

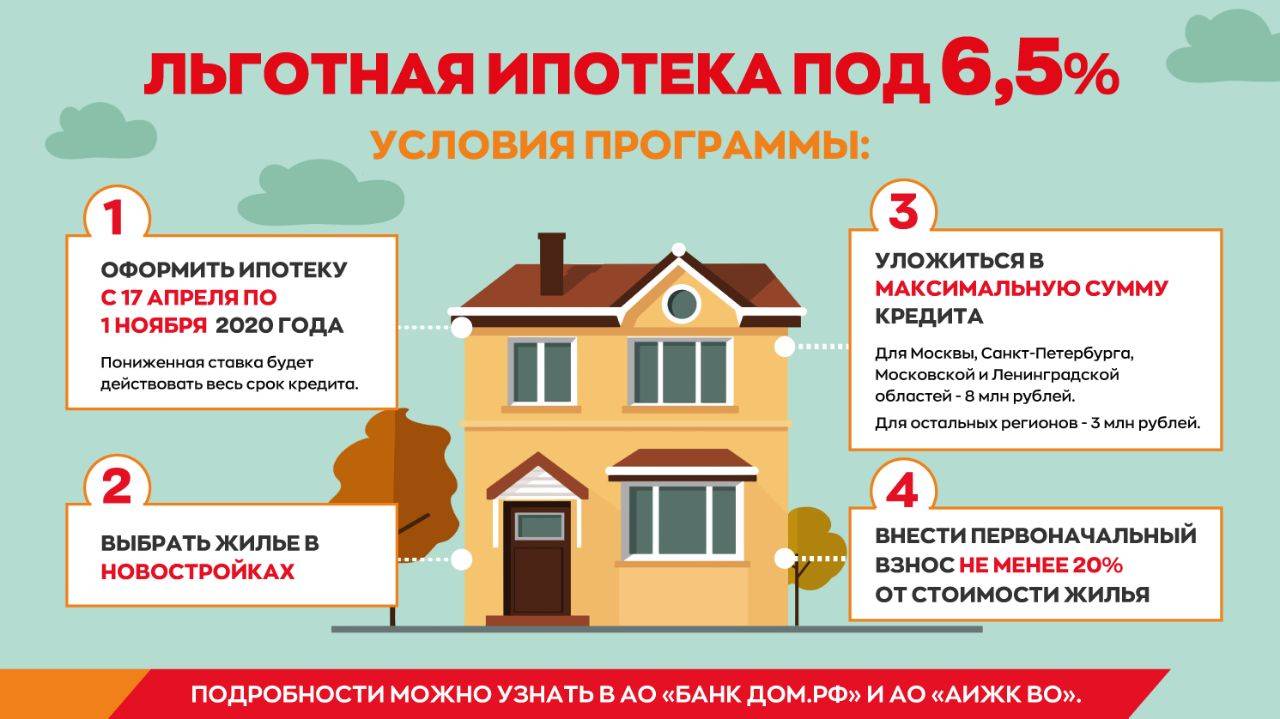

Однако все не так просто. Льготный ипотечный кредит дадут не всем, и не на любое жилье. Вот перечень условий, на которых гражданин может стать участником программы:

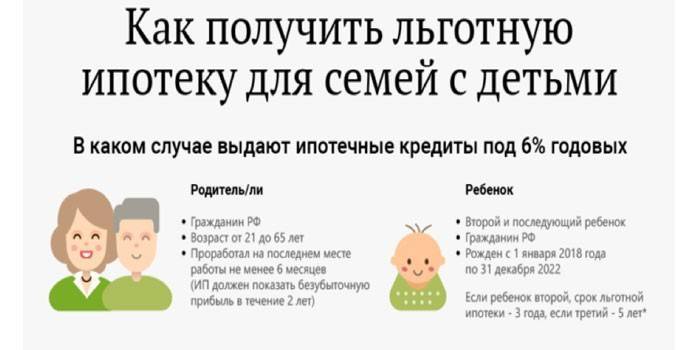

- заемщиком и созаемщиком могут быть только граждане РФ;

- кредит должен выдаваться в рублях;

- средства используются для покупки жилых помещений. Нежилые площади и апартаменты в программе не участвуют;

- договор может быть заключен не ранее 17 апреля и не позднее 1 ноября 2020 года. Впрочем, в дальнейшем при неблагоприятном развитии ситуации льготный период может быть продлен;

- поскольку программа создана для поддержки застройщиков, то жилье на вторичном рынке не годится. Вы сможете купить квартиру только в новостройке на первичном рынке;

- продавец квартиры обязательно должен быть юрлицом. То есть заемщик может купить приглянувшуюся квартиру в новостройке, заключив договор долевого участия, или договор купли-продажи с застройщиком. Не подходит под действие программы предварительный договор купли продажи, который любят некоторые застройщики, и договор купли-продажи с физическим лицом. Например, если вы покупаете квартиру в новостройке у обычного гражданина, который в этой квартире и не жил никогда, и жилье в первозданном состоянии – все равно по факту это уже вторичка;

- новостройка может быть как на стадии строительства, так и уже введенная в эксплуатацию;

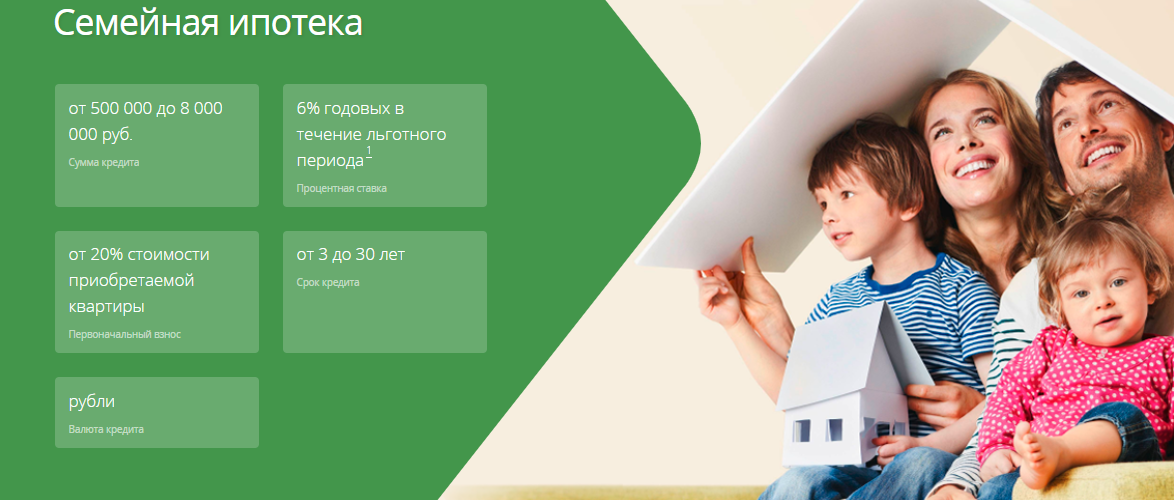

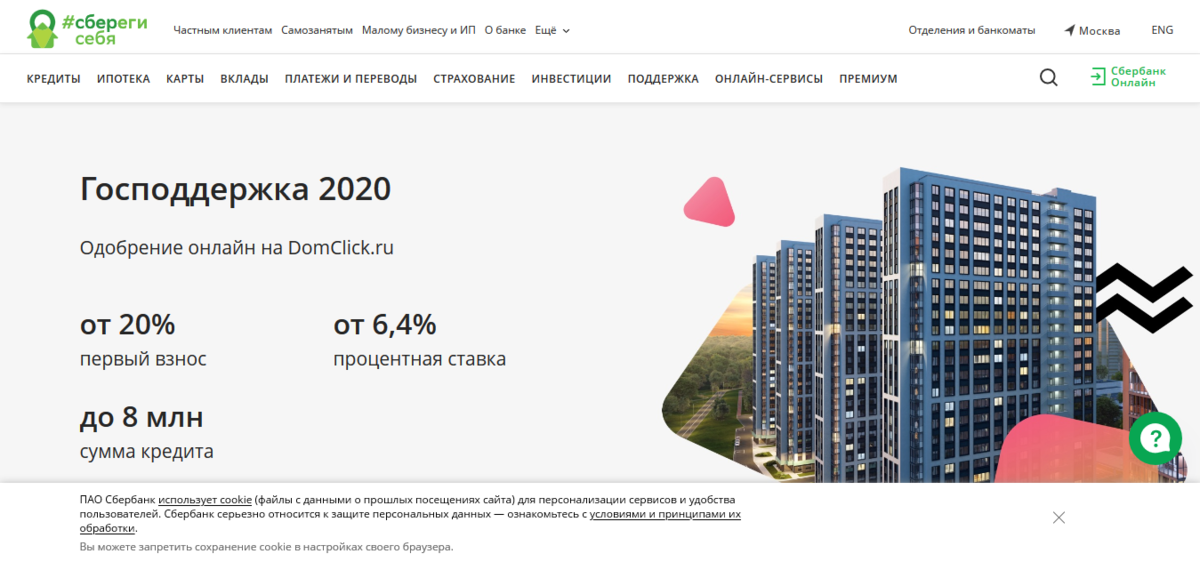

- для заемщиков из Москвы, Санкт-Петербурга, Московской и Ленинградской областей максимальная сумма займа не может превышать 8 миллионов рублей. Для жителей других регионов страны предел суммы составляет 3 миллиона рублей. По оценкам экспертов, практически половина рынка новостроек соответствует этим суммам, а значит выбор у заемщиков будет;

- стоимость квартиры постановлением не оговаривается. Заемщик может взять кредит в установленных пределах, а остальную часть доплатить из собственных средств. Собственные средства оформляются как первоначальный взнос;

- стартовый ипотечный взнос со стороны заемщика должен составлять не менее 20% от общей стоимости квартиры;

- погашение кредита должно осуществляться аннуитетными платежами, применение дифференцированной системы расчетов не допускается;

- по задумке, процентная ставка должна остаться неизменной на весь период кредитования. Однако в постановлении есть оговорка – кредитный договор может предусматривать изменение процентной ставки. Поэтому при подписании договора внимательно изучите все условия;

- в случае, если заемщик отказывается страховать приобретенное имущество, жизнь и другие события, ставка по кредиту может быть увеличена, но не более, чем на 1%;

- по этому кредиту заемщик не имеет право пользоваться другими формами господдержки – сельская, дальневосточная ипотека, и др. жилищными программами. С другими льготами и преференциями не суммируется;

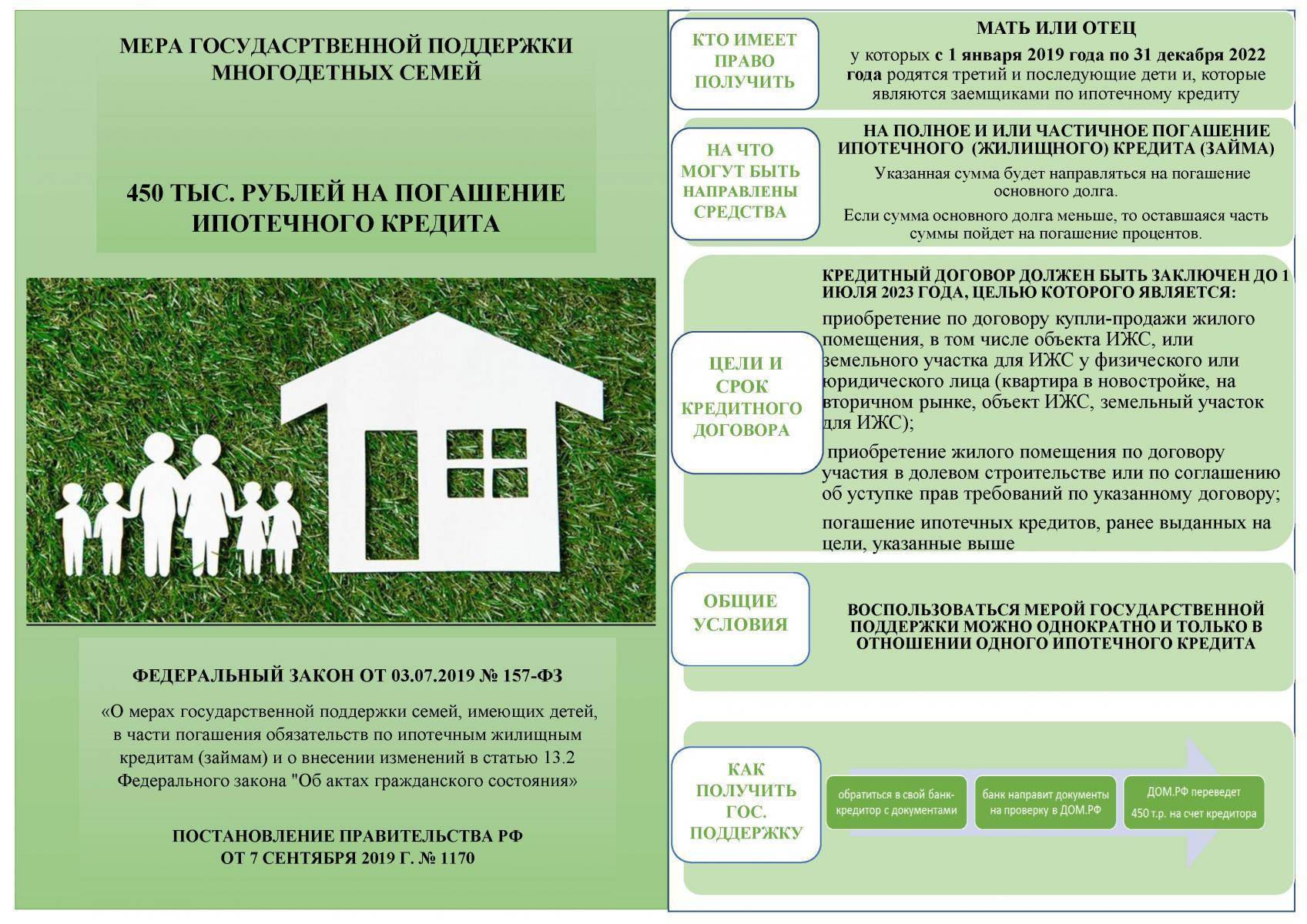

- для погашения кредита можно использовать средства материнского семейного капитала или предусмотренные региональные доплаты;

- нет ограничений на период действия кредита. Можно выбирать 5, 10, 15 лет – столько, сколько нужно для комфортного погашения долга и столько, сколько готов предложить банк;

- нет ограничений по количеству квартир. В постановлении Правительства ничего не сказано о том, что гражданин только единожды может воспользоваться этим правом. Поэтому если у вас в закромах скопилось несколько стартовых взносов, и вы чувствуете в себе силы нести это бремя в ближайшие годы – вперед, за льготными кредитами!

Государственная программа ипотечного кредитования

Стоит знать, что все предлагаемые социальные программы по приобретению жилья в рамках поддержки государством нуждающихся подразумевают только помощь по частичному погашению долга разными способами, но никак не оплату полной стоимости приобретаемого жилья. Программа распространяется на граждан, в собственности которых нет личного жилья. Кроме того, на помощь могут рассчитывать люди, проживающие в коммуналках, общежитиях, арендном жилье и граждане, имеющие в собственности меньше 14 квадратов на человека.

Каждый год государство пересматривает количество выделяемых денег, поэтому от этого зависит, какую сумму могут получить нуждающиеся. Программой оговорено, что максимальный возрастной ценз для мужчин зафиксирован на уровне 60 лет. Женщины могут воспользоваться помощью при верхней планке в 55 лет. Некоторые банки, как например, Сбербанк, увеличил этот параметр до 75 лет. Договор заключается исключительно в рублях на строительство нового жилья или покупку квартиры на вторичном рынке.

В рамках программы у кредитополучателя попросят застраховать приобретаемое жилье на весь срок действия кредита, а также осуществить страхование личной жизни. С программой государственного кредитования работают несколько банков (столичных и региональных), которые являются партнерами АИЖК – Агентства по ипотечному жилищному кредитованию:

- Банк Москвы;

- Сбербанк России;

- Банк Открытие;

- ВТБ 24;

- Газпромбанк;

- ТранскапиталБанк;

- УралСиб.

Условия ипотеки для молодой семьи

Возраст 35 лет – это тот ценз, который предъявляется к претендентам, но некоторые банки увеличили этот показатель. Молодые люди должны состоять в зарегистрированном союзе и стоять на учете нуждающихся. Согласно условиям ипотеки для молодых семей, кредит выдается из расчета площади жилья в 40 метров, если семья состоит из 2 человек, если же состав ее больше, то расчет ведется из расчета 18 метров на человека.

Ипотека для врачей социальная

В каждом отдельно взятом регионе ипотека для врачей имеет свои нюансы. Примечательно, что программа охватывает не только врачей, но и медицинских сестер – всех, у кого есть высшее или среднее специальное медобразование. Обязательным условием для работников сферы будет необходимость отработать в регионе, где они планируют приобрести жилье в рамках соципотеки не менее 5 лет.

Одним из отличительных признаков данной программы для медицинских кадров является низкий первоначальный взнос. На сегодня он составляет 10%. Кроме этого, ставка по кредитам соципотеки для медиков в Сбербанке и других банках ниже, чем для обычных граждан. Возрастной ценз – все еще 35 лет. Специалист должен стоять на очереди для нуждающихся, что подтверждает определенный документ.

Жилищная ипотека военнослужащим

Военная ипотека – так еще называется социальная ипотека военным. Для этой категории граждан предлагаются самые лучшие условия, но единственное, что необходимо сделать военнослужащему – в течение минимум 3 лет быть участником накопительно-ипотечной системы (НИС), из которой и кредитуются военные. Для получения кредита необходимо предоставить свидетельство, получить которое можно, написав рапорт командиру части.

Льготная ипотека молодым специалистам

Молодыми специалистами считаются выпускники учебных заведений, которые проработали по специальности год. Социальная ипотека молодым специалистам зависит от профиля учебного заведения, которое они закончили (медицинское, военное и пр.). Для молодёжи предусматривается не только льготная ставка по ссуде, но и гибкий график ее погашения. Перерасчет процентной ставки возможен в связи с пополнением в семье кредитополучателя – рождением ребенка. Кроме этого, специалисты могут воспользоваться материнским капиталом.