Что является нецелевым использованием бюджетных средств

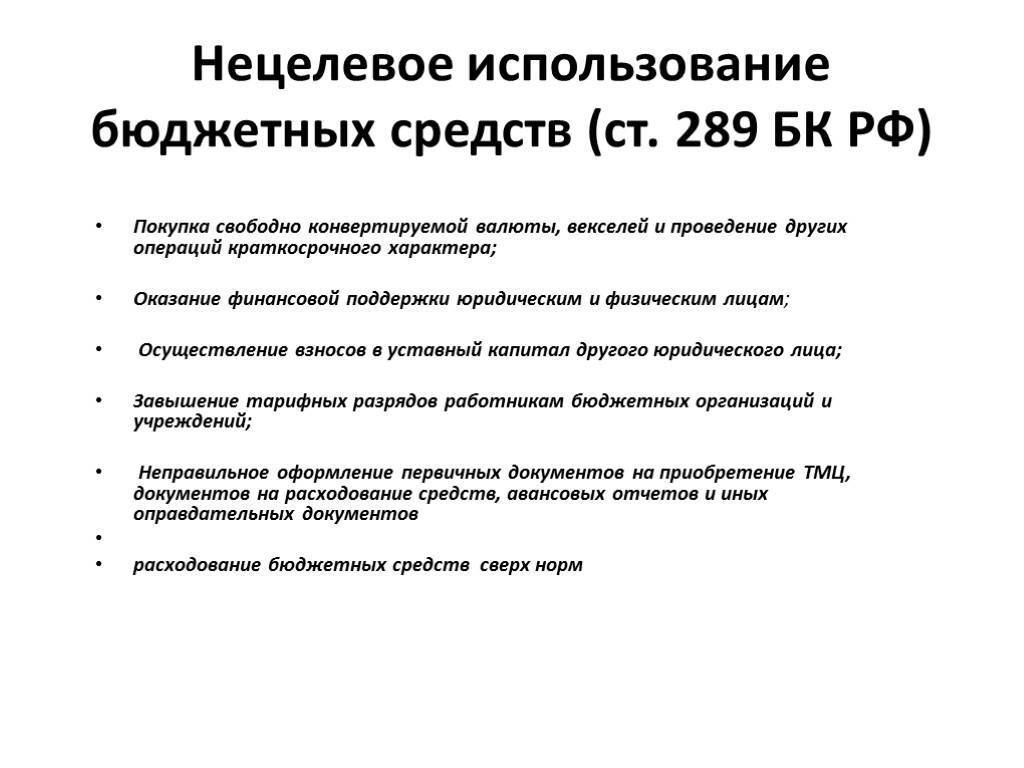

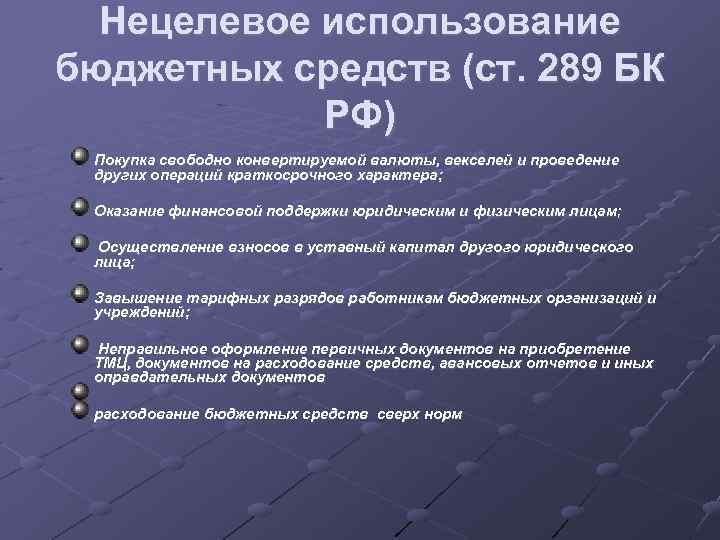

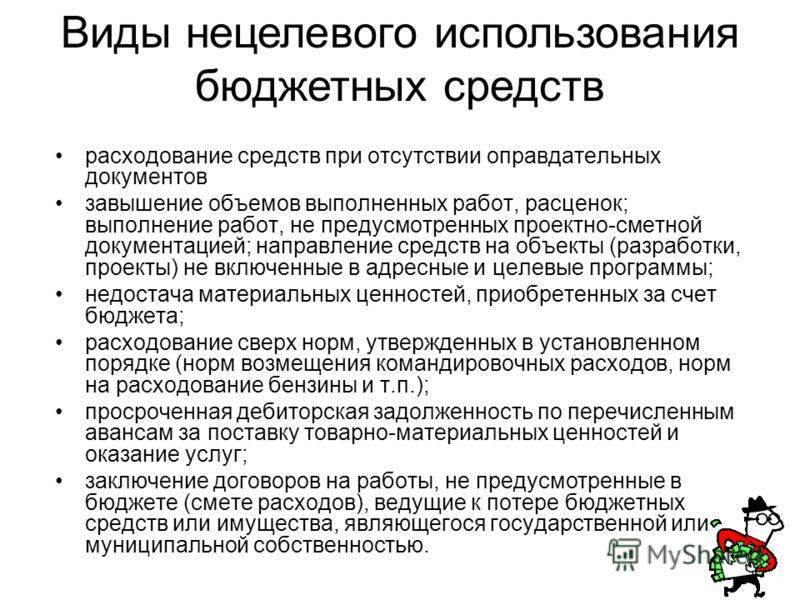

Предусмотреть полный список потенциальных нарушений расходования федеральных накоплений практически невозможно. Поскольку, как показывает статистика проведения целевых и внеплановых проверок, с каждым разом устанавливаются все новые и новые методы внебюджетного использования поступлений. Но можно выделить наиболее часто встречающиеся проступки:

- трата денег происходит на те нужды, которые бюджетным учреждением не были запланированы на текущий год (все хозяйственные и финансовые потребности должны также быть распланированы на отчетный период);

- если руководитель предприятия самостоятельно вносит изменения в объемы затрат по разным направлениям;

- если с числа выделенных денежных средств были оплачены те виды затрат, покрытие которых должно происходить из других источников;

- если средства используются на покрытие затрат, не относящихся к деятельности бюджетного учреждения;

- оплата всех внутренних работ, не включенных в план на текущий год.

Это лишь вершина айсберга, но Бюджетный кодекс РФ максимально подробно описывает возможные нарушения со стороны должностных лиц и государственных организаций. Кроме того, дополнительно нормы нецелевого использования федеральных денежных средств оговариваются и в Уголовном кодексе России и административном своде норм.

Аналогичным образом формируется и механизм воздействия на злоумышленников в Украине. А вот Беларусь несколько серьезнее относится к порядку реализации республиканских денег, поэтому и меры воздействия – более жесткие.

Важно

Неэффективное использование бюджетных средств определяется Федеральным казначейством, исходя из статей 34, 162 БК РФ, как достаточно субъективная, оценочная категория. Неэффективным считается использование бюджетных средств с превышением объема, установленного при их предоставлении (достаточного для достижения цели, результата), или недостижение результата, установленного при предоставлении бюджетных средств, с использованием определенного при предоставлении объема бюджетных средств.

В пункте 23 постановления Пленума ВАС РФ от 26 февраля 2009 года № 17 указывались случаи, когда конкретная расходная операция может быть признана неэффективным расходованием бюджетных средств. О неэффективном расходовании можно говорить, если уполномоченный орган докажет, что поставленные перед участником бюджетного процесса задачи могли быть выполнены с использованием меньшего объема средств или что, используя определенный бюджетом объем средств, участник бюджетного процесса мог бы достигнуть лучшего результата. Казалось бы, к бюджетным и автономным учреждениям, не относящимся к участникам бюджетного процесса в силу определений, данных в статье 152 БК РФ, применить этот принцип нельзя, тем более что средства субсидий, которые получили эти учреждения, уже не являются бюджетными.

Практика

Однако, если бюджетные (автономные) учреждения не обеспечивают достижения установленных целевых показателей эффективности (результативности) при использовании субсидий, контролеры также называют такое расходование средств неэффективным. При этом они ссылаются на пункт 6 статьи 69.2, пункт 1 статьи 78.1, пункт 2 статьи 78.2 БК РФ, порядки, регламентирующие предоставление соответствующих субсидий, и заключенные с учреждениями соглашения. Тем самым фактически игнорируется позиция Минфина России, изложенная, в частности, в письме от 23 мая 2014 года № 02-03-11/24579. Письмо, ссылаясь на статью 78.1 БК РФ, разъясняет, что после списания в установленном порядке субсидии на выполнение государственного задания с единого счета бюджета и ее зачисления на счет бюджетного учреждения субсидия теряет статус средств соответствующего бюджета. На указанные средства не распространяются требования бюджетного законодательства, в том числе и положения статьи 306.4 БК РФ.

В целом на практике использование бюджетных средств считается неэффективным, когда:

- товары (работы, услуги) приобретены по завышенным ценам или ненадлежащего качества;

- средства израсходованы на покупку морально устаревшего оборудования, имущества, которое длительное время не используется (не вводится в эксплуатацию при строительстве), дорогостоящего имущества (при отсутствии необходимости в нем) или на закупку имущества при наличии запаса аналогичного;

- оплачены услуги по разработке проектно-сметной документации, а сами работы (строительство, ремонт), с целью выполнения которых она была разработана, не запланированы и (или) не начаты (длительное время);

- товары (услуги, работы) приобретены в меньшем объеме, чем указывали при обосновании бюджетных ассигнований, но с использованием всех выделенных средств;

- средства израсходованы по договорам аренды имущества на сумму, превышающую его рыночную стоимость (то есть при приобретении оборудования мог быть использован меньший объем средств, чем при его аренде);

- допущено расходование средств, которого можно было избежать.

Расходование средств при ремонтно-строительных работах

Сфера строительства нуждается в особо точных подсчетах. Связано это с тем, что в ходе ремонтно-строительных работ привлекаются сразу несколько финансовых источников. При выполнении государственной программы строительства жилья в расчет берутся бюджетные деньги.

Строительные работы

Нарушения с неправомерным расходованием обычно связаны с фактической или частичной оплатой неисполненных строительных обязательств. Прежде чем расходовать бюджетные средства следует произвести контрольные ревизии и выполнить экспертные обмеры объема работ. Как правило, проблемы с монтажом имеют:

- Намеренное завышение строительной сметы.

- Завышение физического фронта ремонтно-строительных работ.

- Проведение покупки стройматериалов по нескольким финансовым статьям.

- Повторная оплата одних и тех же строительных работ.

- Осуществление выплат сторонним подрядчикам и т.д.

Избежать неправомерного расходования бюджета в рамках строительных работ можно путем составления документации. В ней отображаются следующие требования:

- сведения о техническом осмотре объектов капитального строительства и расчет проектно-сметных показателей

- прейскурант будущих работ формируется с учетом рыночных цен и инфляции (при невозможности – примерных показателей на момент составления плана)

- поставщики должны указывать ссылку на прейскурант, использованный в качестве основного определения затрат на материалы

- итоговая сумма капитального ремонта формируется за вычетом стоимости демонтируемых элементов, если последние остаются пригодными для дальнейшего использования в строительстве

Судебная практика по делам, связанным с материнским капиталом

В случае уклонения владельца сертификата от возложенных на него законом обязанностей, против него государственными органами может быть инициировано судебное разбирательство.

Недвижимость, приобретенная при участии денег МСК, должна быть оформлена в собственность всех членов семьи с разделением на доли, включая детей. Если объект приобретен по договору ипотеки и находится в залоге у кредитной организации, то до снятия указанного обременения осуществить регистрацию долей не удастся.

Для этого заемщик оформляет обязательство о том, что зарегистрирует право общей долевой собственности на жилье после снятия с него обременения. Указанное обязательство заверяется нотариусом и подается в ПФР. Зачастую использовать мошеннические схемы предлагают риелторские фирмы, мотивируемые правовой безграмотностью людей.

Каждое нарушение рассматривается в индивидуальном порядке, и невозможно заранее предугадать, признает ли суд виновность подсудимого, и какой приговор будет вынесен.

Осуществление медицинской деятельности в отсутствие лицензии и выплата зарплаты работнику, оказывающему такую деятельность

Предмет спора. В Постановлении АС ВСО от 31.01.2019 № Ф02-6331/2018 рассмотрен спор между ОГБУЗ «Братская районная больница» (далее – учреждение) и Территориальным фондом обязательного медицинского страхования по Иркутской области (далее – ТФОМС). В ходе проверки контрольным органом установлено, что учреждением осуществлялась деятельность по эпидемиологии при отсутствии лицензии на медицинскую деятельность по эпидемиологии. Сумма выплат заработной платы медицинскому работнику, оказывающему нелицензированный вид медицинской деятельности, за проверяемый период составила 658 292,46 руб. Таким образом, ТФОМС пришел к выводу о том, что средства ОМС в сумме 658 292,46 руб., направленные медицинской организацией на выплаты по нелицензированным видам медицинской помощи (эпидемиологии), использованы не по целевому назначению. Не согласившись с выводами ТФОМС, учреждение обратилось в суд.

Позиция суда. Рассматривая спорную ситуацию, суд исходил из следующего.

В соответствии с ч. 1 «Об обязательном медицинском страховании в Российской Федерации» тарифы на оплату медицинской помощи рассчитываются в соответствии с методикой расчета тарифов на оплату медицинской помощи, утвержденной уполномоченным федеральным органом исполнительной власти в составе правил обязательного медицинского страхования, и включают в себя статьи затрат, установленные территориальной программой обязательного медицинского страхования.

Тарифы на оплату медицинской помощи устанавливаются тарифным соглашением между органом исполнительной власти субъекта РФ, уполномоченным высшим исполнительным органом государственной власти субъекта РФ, территориальным фондом, страховыми медицинскими организациями, медицинскими профессиональными некоммерческими организациями, созданными в соответствии со «Об основах охраны здоровья граждан в Российской Федерации», и профессиональными союзами медицинских работников или их объединениями (ассоциациями), включенными в состав комиссии, создаваемой в субъекте РФ.

В проверяемом периоде (01.04.2016 – 01.01.2018) действовали территориальные программы государственных гарантий бесплатного оказания гражданам медицинской помощи, утвержденные постановлениями Правительства Иркутской области от 30.12.2015 № 689-пп (на 2016 год), от 29.12.2016 № 848-пп (на 2017 год).

В разделах 5 программ предусмотрено, что все расходы медицинских организаций государственной системы здравоохранения, не вошедшие в тариф на медицинские услуги в системе обязательного медицинского страхования, финансируются из соответствующих бюджетов.

В силу п. 4 гл. 5 Тарифного соглашения на 2016 год, п. 4 гл. 5 Тарифного соглашения на 2017год расходование средств ОМС на заработную плату осуществляется в пределах фонда оплаты труда в соответствии с утвержденным штатным расписанием персонала медицинской организации, участвующего в оказании медицинских услуг по Территориальной программе ОМС. В штатное расписание по ОМС включаются должности согласно номенклатуре должностей медицинского и фармацевтического персонала и специалистов с высшим и средним профессиональным образованием учреждений здравоохранения, утвержденной Минздравом, и в соответствии с видами работ (услуг), предусмотренными лицензией медицинской организации.

Следовательно, заработная плата помощнику врача-эпидемиолога за счет средств ОМС могла быть выплачена после его включения в штатное расписание по ОМС при условии, что данные виды работ (услуг) предусмотрены лицензией учреждения.

ТФОМС установлено и учреждением не оспаривается, что в период с 01.04.2016 по 01.01.2018 при отсутствии лицензии на медицинскую деятельность по осуществлению работ (услуг) по эпидемиологии медицинской организаций осуществлялась данная деятельность.

Суды правомерно признали, что расходование средств ОМС в размере 658 282,46 руб. на выплату заработной медицинскому работнику – помощнику врача-эпидемиолога при отсутствии лицензии на осуществление данного вида деятельности в нарушение норм федерального законодательства в сфере ОМС и в сфере охраны здоровья граждан, а также тарифных соглашений, является нецелевым использованием средств ОМС.

К сведению: суды пришли к выводу, что помощнику врача-эпидемиолога в данном учреждении заработная плата не могла выплачиваться за счет именно средств ФОМС, поскольку в лицензии учреждения названный вид деятельности не указан.

Гусев А.,эксперт информационно-справочной системы «Аюдар Инфо»

Отправить другу

Наказание для виновного лица

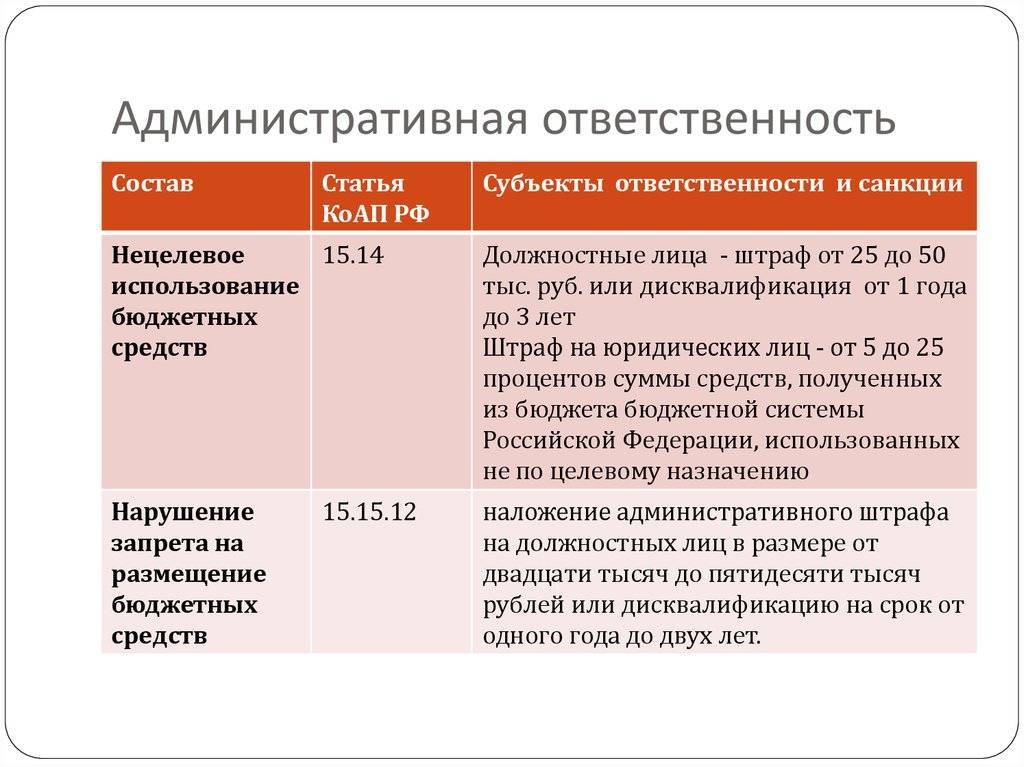

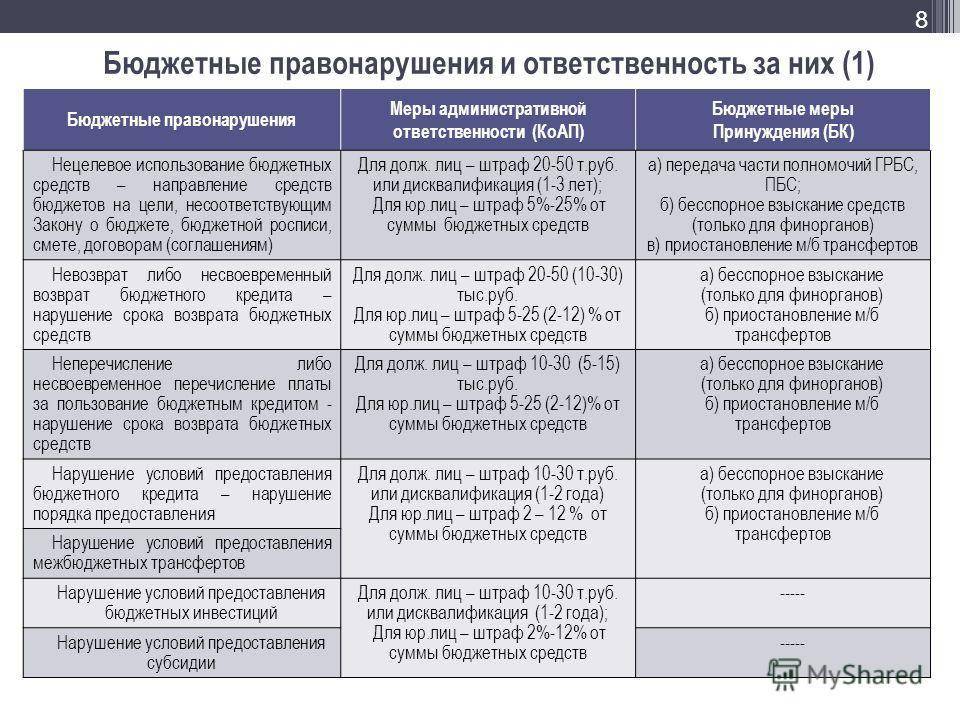

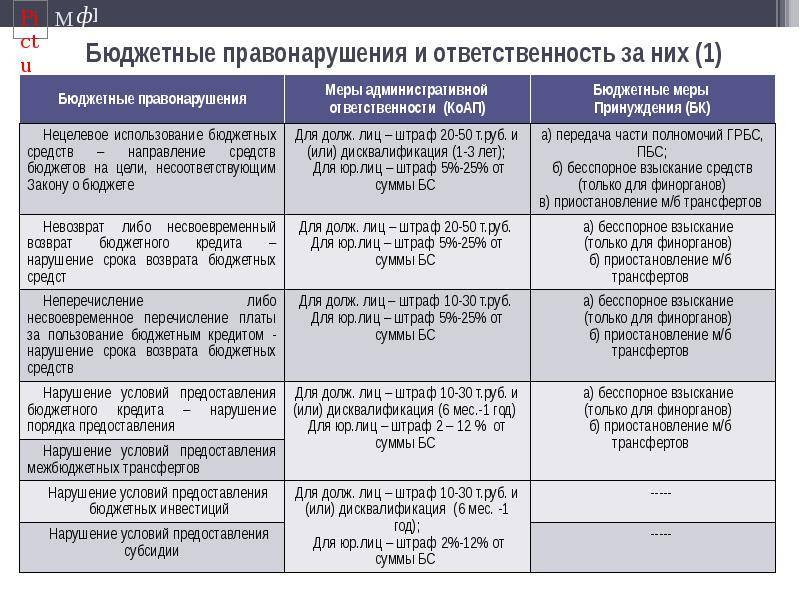

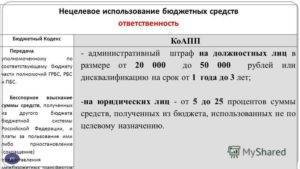

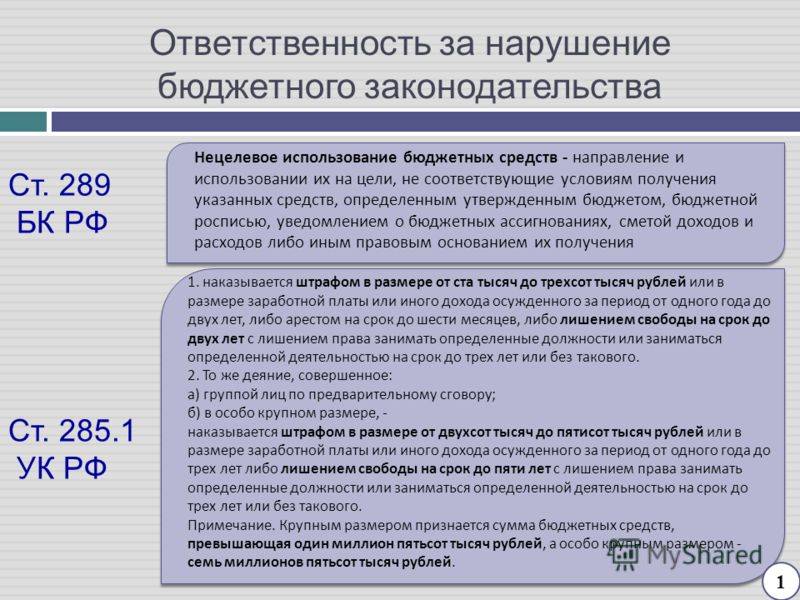

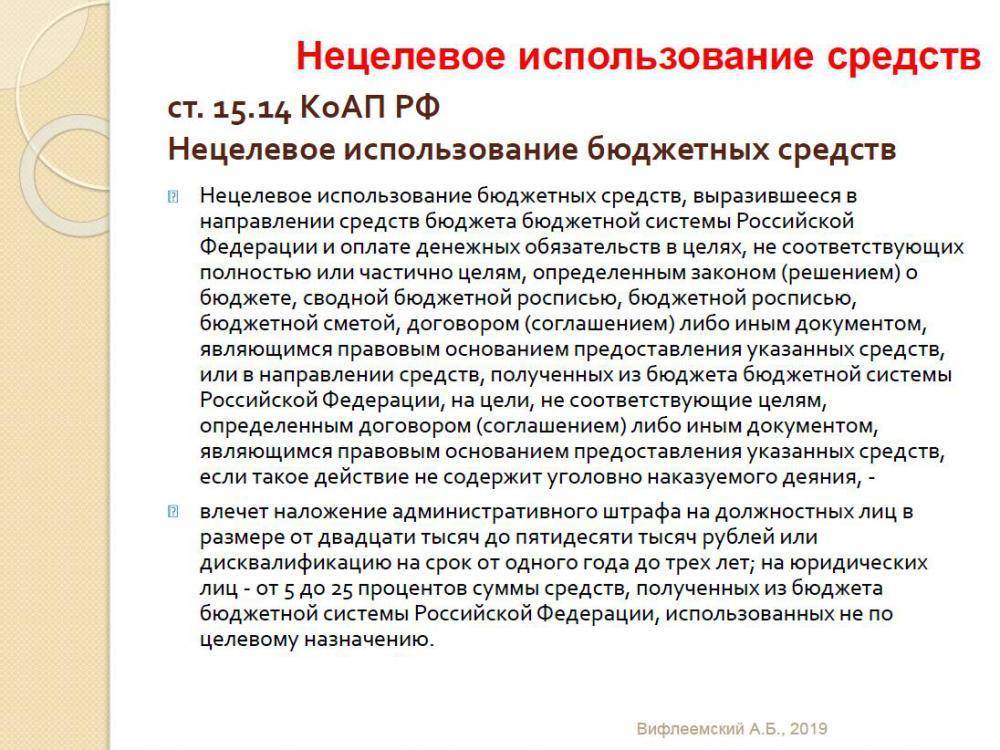

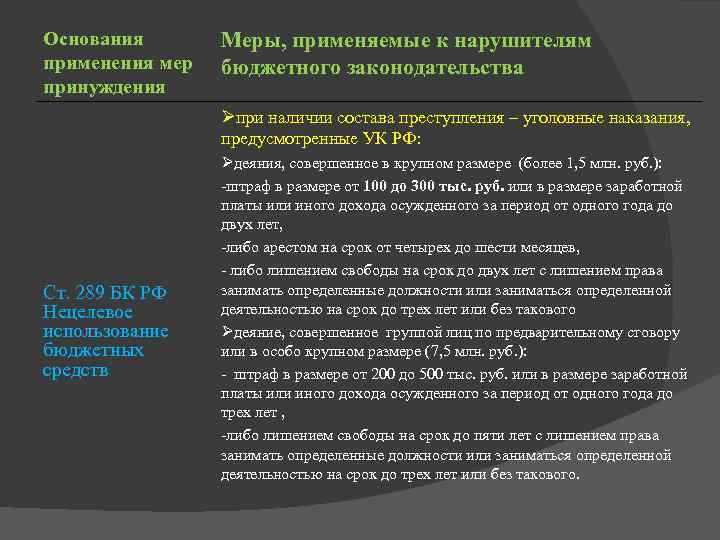

Ответственность за растрату выделенных из вышестоящего бюджета денег наступает в рамках административного или уголовного производства. В первом случае применяются менее суровые санкции, закрепленные в действующем КоАП. Особо опасные деяния подлежат уголовной каре, после отбывания которой осужденный получает статус судимого лица.

Административное наказание

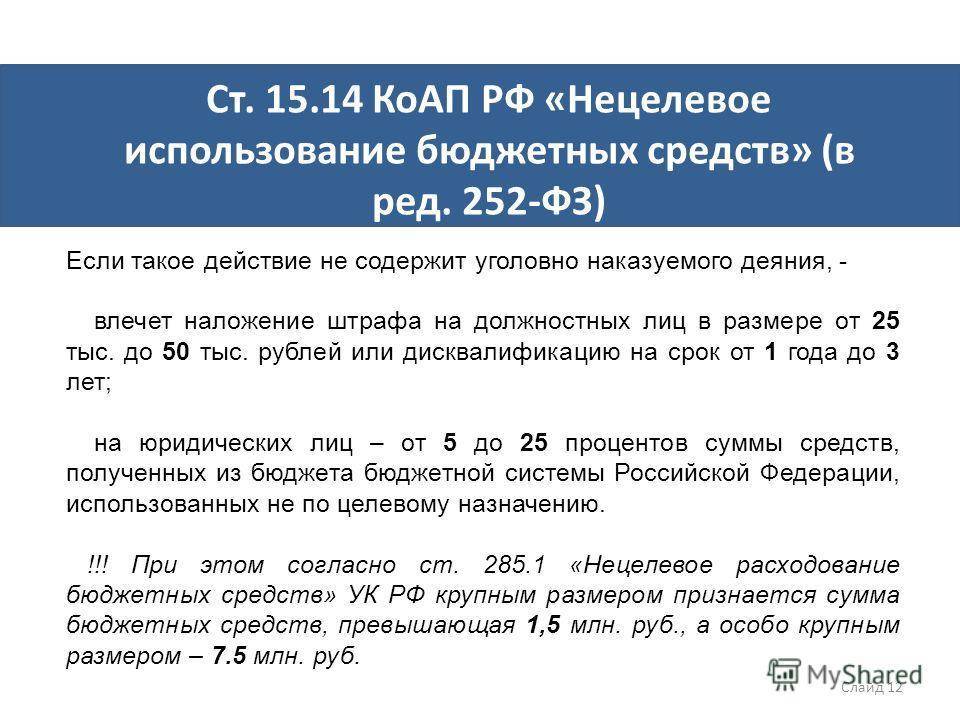

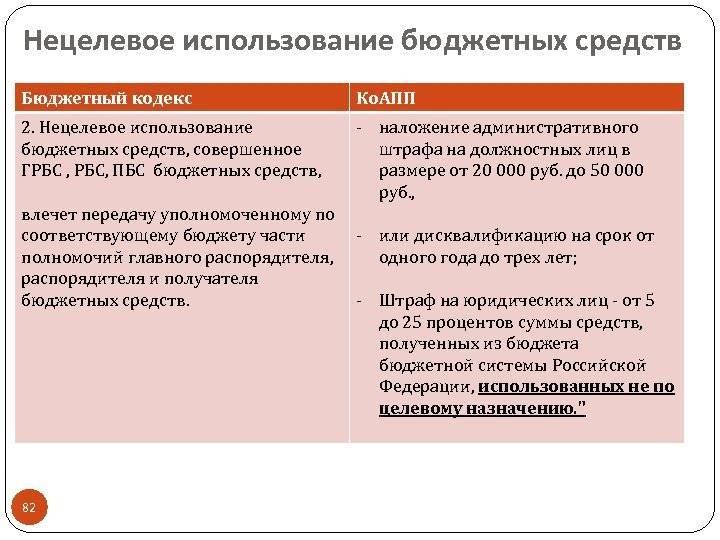

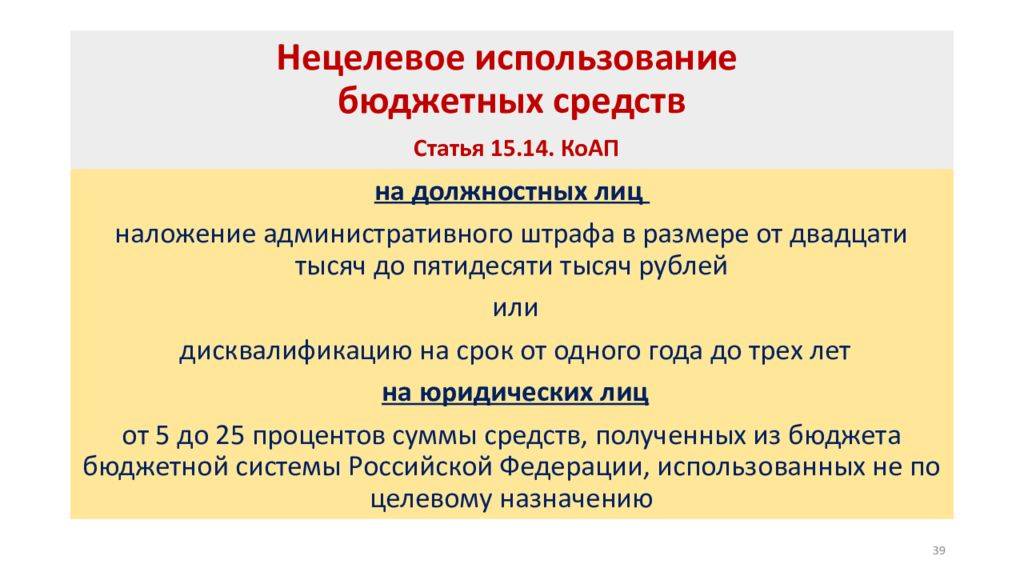

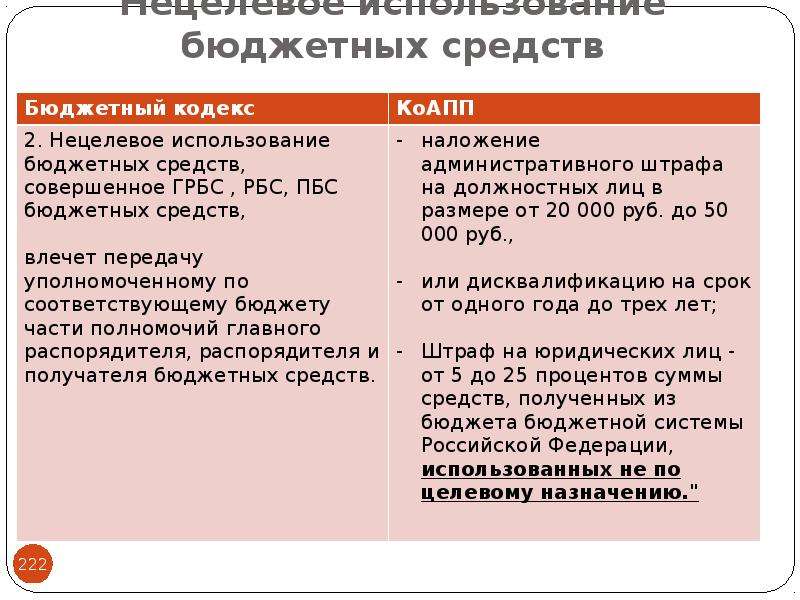

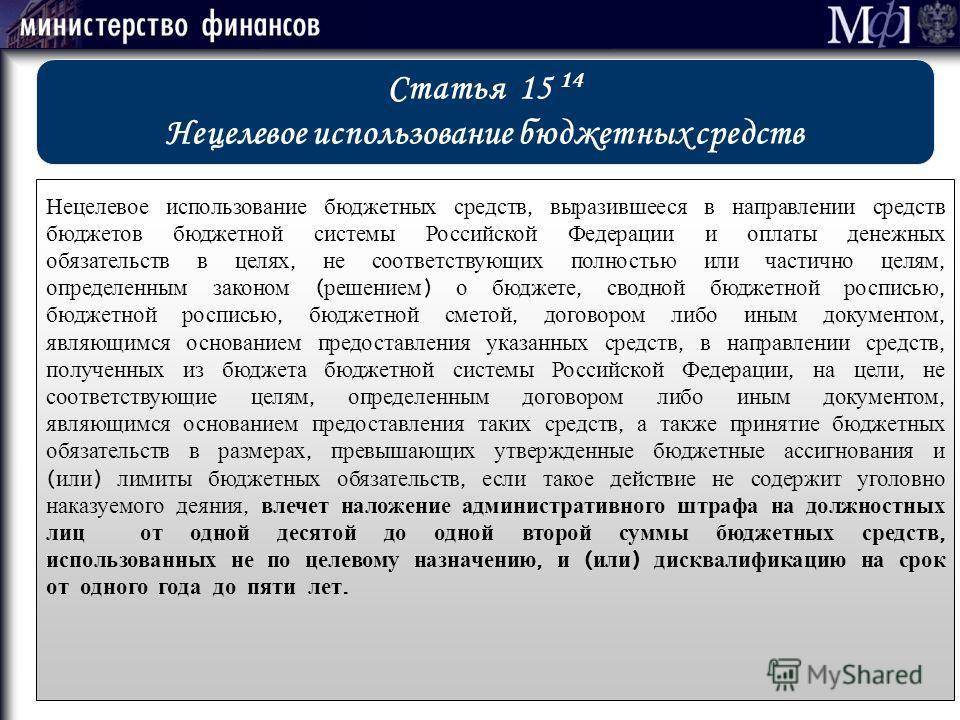

Ст. 15.14 КоАП предусматривает санкции за НИБС. Правонарушение заключается в том, что госсредства распределены получателем на цели, не предусмотренные условиями финансирования

Важно, что надлежащие направления использования денег в таком случае обязательно должны определяться конкретными документами – росписями, уведомлениями, сметами

Вопрос:

Кто считается получателем госфинансирования?

Ответ:

В качестве получателей выступают органы госвласти, органы местного самоуправления или местной администрации, органы управления внебюджетными фондами, учреждения, имеющие право на исполнение государственных обязательств.

Нарушение считается оконченным с момента, когда деньги фактически списаны не по назначению. Например, учреждение получило 200 000 ₽ на проведение текучего ремонта в главном корпусе. Однако реальная стоимость ремонтных работ составила 10 000 ₽, а остальное ушло на покупку компьютерной техники. С того момента, когда сумма была расходована на приобретение компьютеров, правонарушение является завершенным.

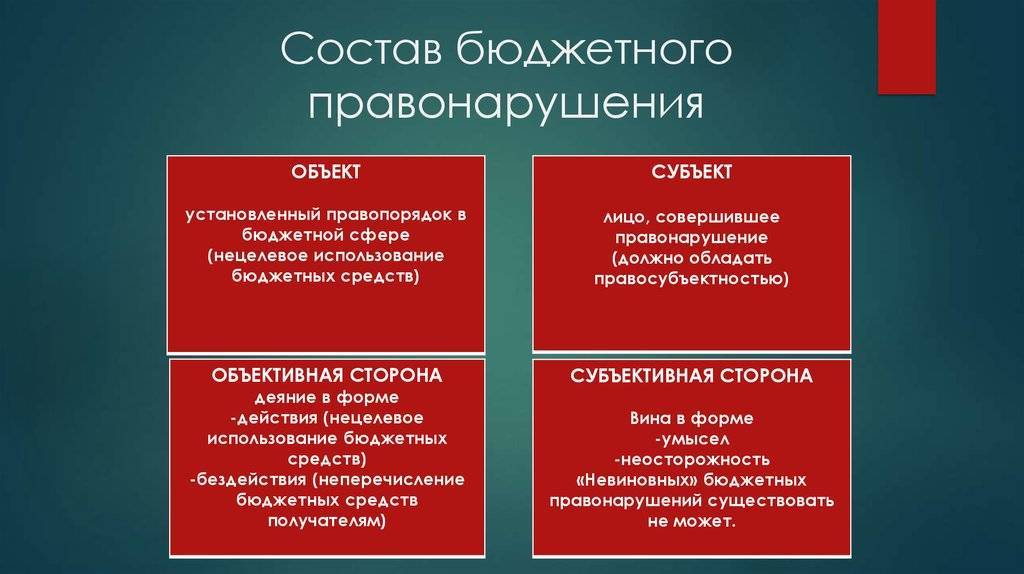

Объект проступка — это отношения в сфере финобеспечения бюджетных организаций, государственные финансовые интересы, порядок расходования ассигнований, субвенций, дотаций, кредитов и других поступлений.

Субъект правонарушения — это получатель бюджетных средств, а также конкретное должностное лицо, проигнорировавшее предписания закона. Субъективная сторона — вина в форме умысла, субъект целенаправленно распоряжается ресурсами неправомерно. Объективная сторона выступает в форме активных действий.

Важно! Проверить правильность расходования вверенных финансов не всегда реально. Если на счету у получателя остаток больше суммы госфинансирования, определить направленность трат невозможно

Для выявления факта нарушения необходимо, чтобы остаток не превышал ассигнование.

Правонарушение, описанное в ст. 15.14 КоАП, карается штрафом 20000-50000 ₽ для должностного лица или в пределах 5-25% суммы, потраченной незаконно, для юрлица. Кроме этого провинившегося сотрудника могут дисквалифицировать на период от 1 до 3 лет.

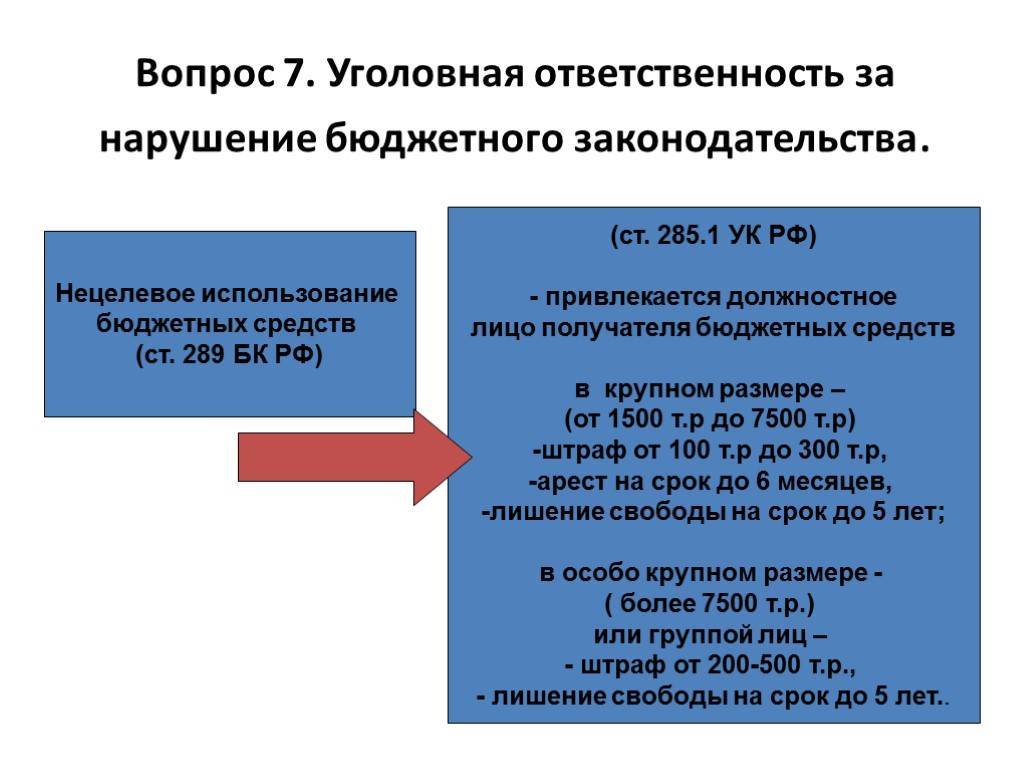

Уголовные санкции

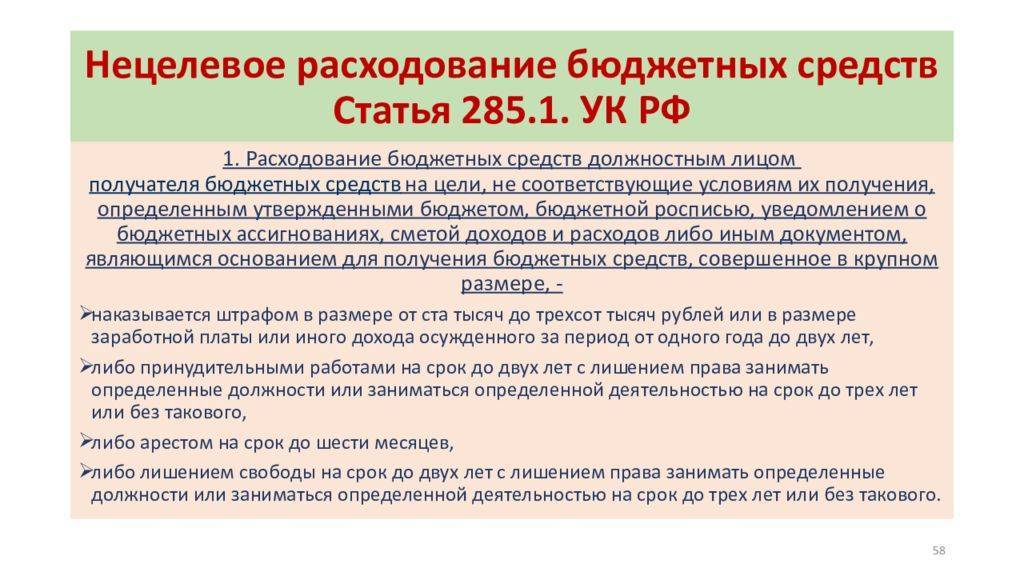

Уголовная ответственность за НИБС закреплена ст. 285.1 УК РФ. Объективная сторона этого преступления фактически такая же, как и в случае с административным проступком. Однако главным отличием преступного акта выступает цена вопроса. Если объем потраченного не превышает полтора миллиона, отвечать придется согласно положениям КоАП. Все, что больше – уже сфера действия уголовного законодательства.

Субъектом преступного посягательства выступает должностное лицо организации-получателя финансирования. Субъект действует умышленно, целенаправленно расходует деньги на непредусмотренные бюджетом нужды.

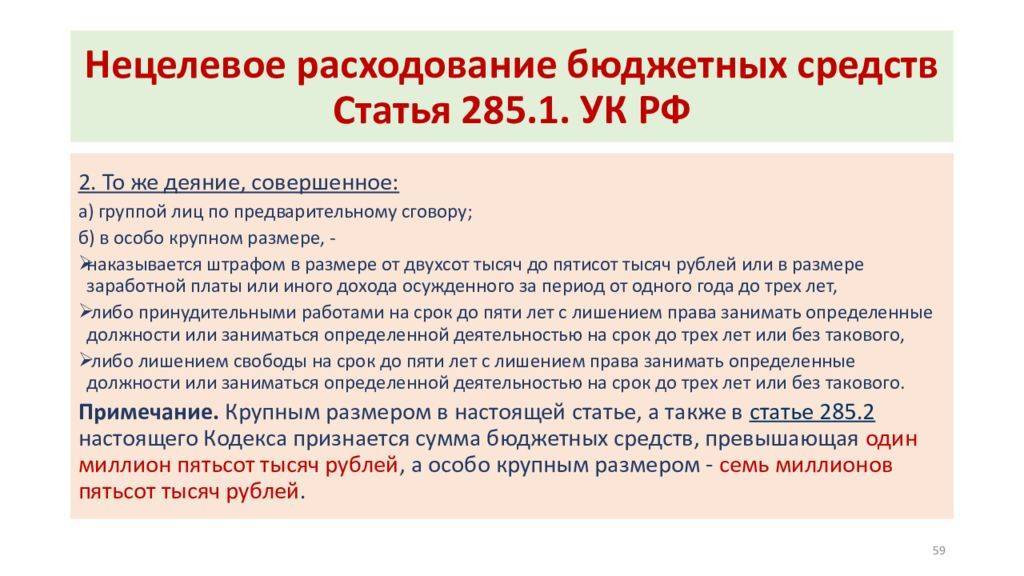

Расходование ресурсов в крупном размере (более 1,5 млн) — это преступление небольшой тяжести, за совершение которого применяется одно из указанных в части 1 наказаний:

- штрафное взыскание — 100000-300000 ₽ или в суме общего дохода осужденного за 1-2 года;

- принудительные работы — до 2 лет, иногда с дополнительной санкцией в виде запрета занимать определенную должность или заниматься определенной деятельностью на срок до 3 лет;

- арест — до полугода;

- лишение свободы — до 2 лет, в отдельных случаях – аннуляция права на замещение определенной должности или занятие определенной деятельностью на 3 года.

Если преступники действовали группой от 2 человек или растрата превысила отметку в 7000000 ₽, кара ужесточается. Подобное поведение считается преступлением средней тяжести и квалифицируется по части 2 ст. 285.1 УК. Возможны такие санкции:

- штраф — 200000-500000 ₽ или в размере суммарного дохода подсудимого за 1-3 года;

- принудительные работы — до 5 лет;

- лишение свободы — до 5 лет.

В двух последних случаях возможно дополнительное наказание — запрет занимать должность или заниматься государственной службой до 3 лет.

КОСГУ

В соответствии со ст. 18, п. 1 БК, для составления и последующего исполнения доходно-расходных статей используется бюджетная классификация. Она представлена в виде группировки поступлений, затрат и источников покрытия дефицитов. В ее составе присутствует также классификация по операциям в секторе госуправления (КОСГУ). Порядок ее применения утверждается Минфином. В частности для финансовых ведомств устанавливаются перечни расходов, которые должны быть отнесены на определенные подстатьи и статьи КОСГУ.

Группировка операций в этой классификации осуществляется в зависимости от их содержания. При этом в каждой из статей и подстатей присутствует краткое описание процесса. Что касается затрат, то операции в них характеризуются перечнями направлений расходования финансов. Для эффективного планирования и надлежащего исполнения бюджета вопросы, касающиеся отражения издержек по статьям или подстатьям КОСГУ, могут регулироваться бюджетной сметой, госзаданием, методическими указаниями (рекомендациями) распорядителя и прочими документами, которые выступают в качестве основания для получения соответствующих поступлений.

Включение материальных ценностей в соответствующую группу нефинансовых активов (запасы или ОС) входит в компетенцию бюджетного учреждения. Оно принимает то или другое решение, руководствуясь инструкцией № 157н. При этом учитывается предназначение ценностей и порядок их эксплуатации.

Ответственность за растрату, совершенную УК, ТСЖ, СНТ

Субъекты, которые управляют объектами жилой недвижимости либо дачными товариществами, не входят в систему государственных или муниципальных структур. Руководство таких образований не считается должностным персоналом. Незаконная растрата, выявленная в ТСЖ или допущенная управляющей компанией, квалифицируется по-другому.

Управляющая организация относится к коммерческим объектам. Взаимоотношения между управленцем и жильцами регулируются заключенным договором, Жилищным кодексом, другими нормативными актами, уставными документами. При этом УК не вправе тратить полученные деньги самовольно. Собрание собственников уполномочено потребовать финансовый отчет. ТСЖ и СНТ – некоммерческие структуры. Они создаются как особая форма управления имуществом граждан. Все основные решения принимаются общим собранием, которому также отчитываются председатель и правление. Финансовый надзор входит в компетенцию ревизионной комиссии.

Если управленец незаконно тратит вверенные ему ресурсы, можно в порядке гражданского судопроизводства попытаться отсудить нанесенный ущерб. Для этого нужно подготовить исковое заявление, в котором навести доказательства незаконного поведения и указать сумму убытков. Сотрудник, виновный в хищении денежных средств, должен также нести наказание согласно соответствующей статье УК, например, ст. 158 «Кража» или 159 «Мошенничество». Кроме этого нарушитель поддается дисциплинарному взысканию согласно нормам трудового законодательства.

Кто может выступать в качестве получателя?

В ст. 6 указанного выше документа отмечено, что это могут быть:

— государственные структуры;

— управления фондов внебюджетного типа;

— органы управления на местном уровне;

— казенные организации;

— администрации муниципального характера.

Все они имеют возможность принятия и исполнения финансовых обязательств от официального представителя публично-правовой инстанции за счет конкретного фонда. При этом в роли получателя они не выступают, так что действие нормативов закона – ч. 1 ст. 306 – на него не распространяются

Но нужно принять во внимание вторую часть, в которой есть упоминание о рассматриваемом действии. Ответственность согласно ей наступает за отсутствие принятия мер или неверное действие, приводящее к игнорированию законодательных норм, обеспечивающих регламентирование финансовых отношений

Что касается мер принуждения, в данной ситуации они могут применяться по отношению к субъектам, которые не выступают в качестве участников действий. По этим причинам нецелевое пользование бюджетными деньгами со стороны казенной организации есть нарушение закона.

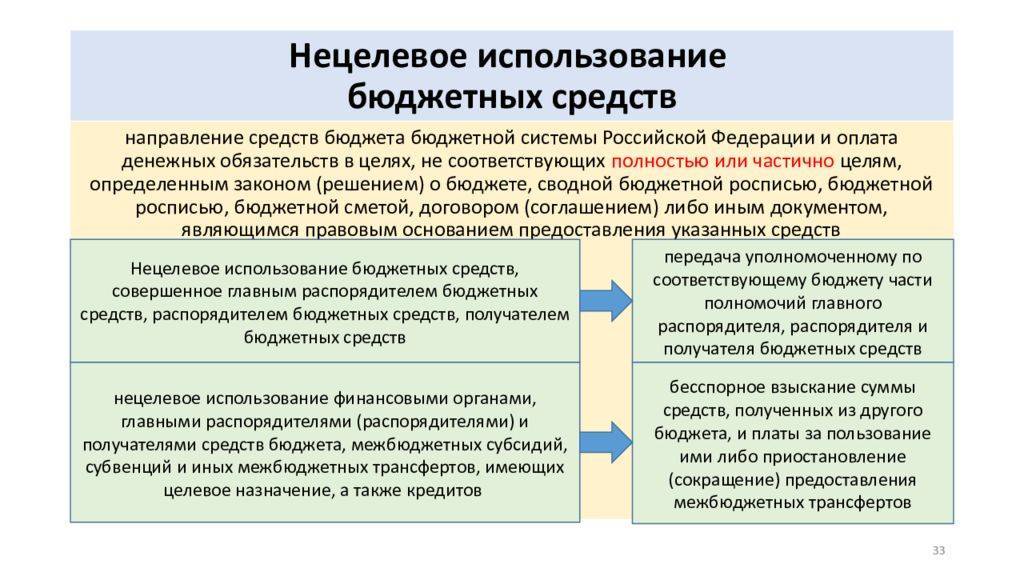

Нецелевое расходование бюджетных средств

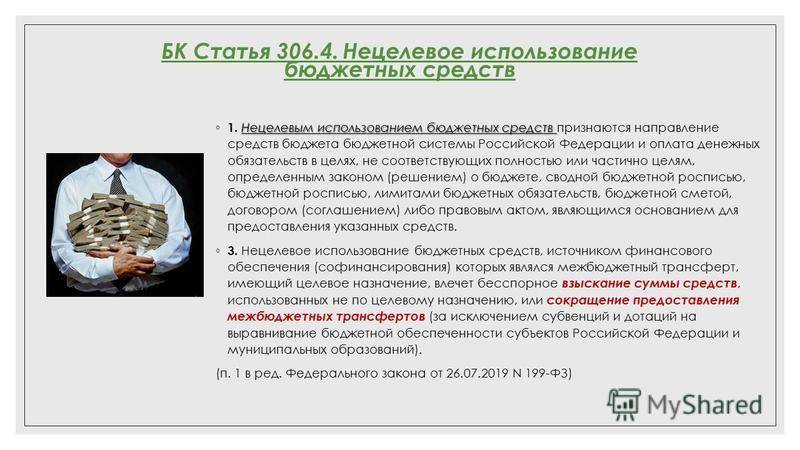

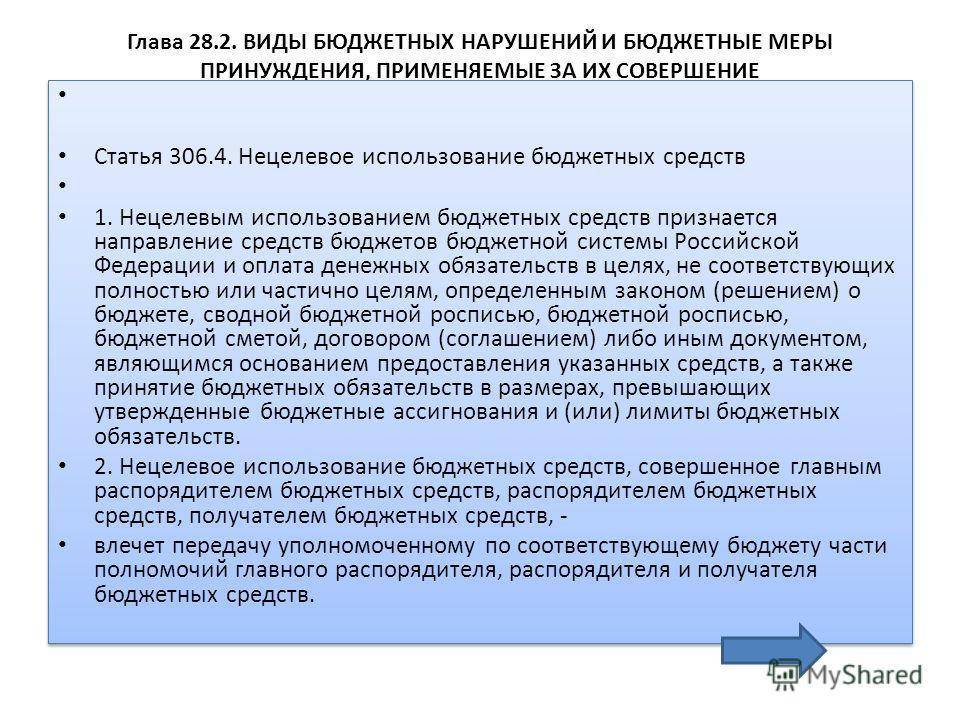

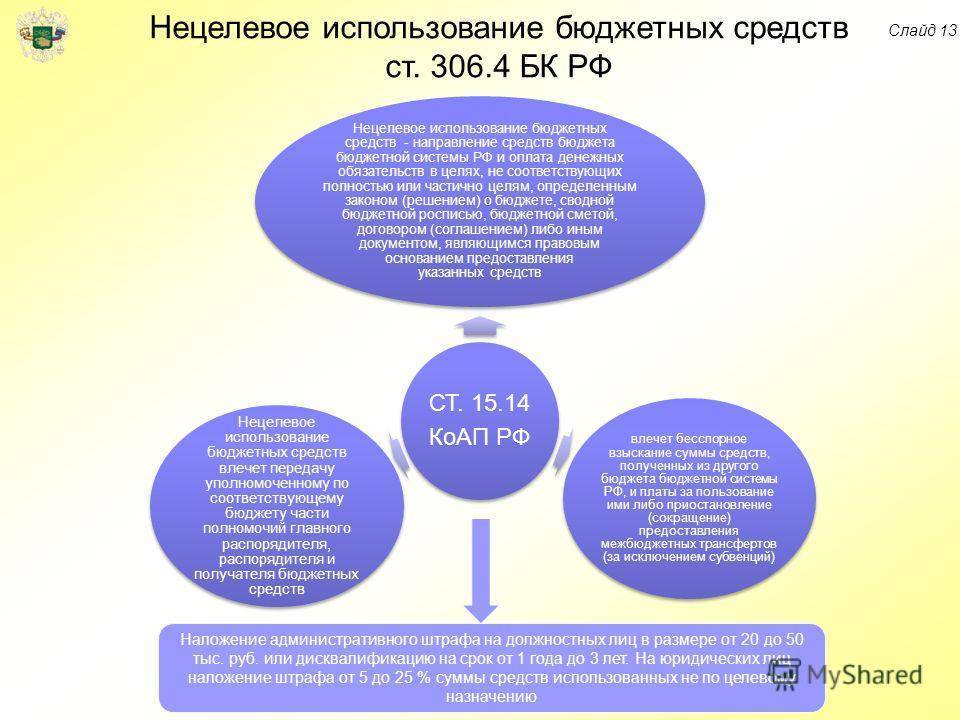

Что такое нецелевое использование бюджетных средств? Нецелевое расходование бюджетных средств – это, прежде всего, нарушение бюджета.

Пункт 1 статьи 306.4 Бюджетного кодекса РФ определил, что нецелевое использование бюджетных средств – это такое направление средств бюджета в бюджетной системе России и оплата денежных обязательств, цель которых не соответствуют частично или полностью целям, которые определены законом и отображены в следующих документах:

Пункт 1 статьи 306.4 Бюджетного кодекса РФ определил, что нецелевое использование бюджетных средств – это такое направление средств бюджета в бюджетной системе России и оплата денежных обязательств, цель которых не соответствуют частично или полностью целям, которые определены законом и отображены в следующих документах:

- решение о бюджете;

- сводная бюджетная роспись;

- бюджетная роспись;

- бюджетная смета;

- договор (соглашение) или другой документ, являющийся правовым основанием для предоставления вышеуказанных средств (часть 1 статьи 306.4 БК РФ).

Каждая статья расходов, которая входит в состав бюджетной росписи, имеет конкретное предметно-целевое назначение, называемое «классификацией расходов бюджетов».

Учреждение, которое получило финансирование из бюджета, должно использовать поступающие средства в строгом соответствии как с их размером, так и с их целевым назначением.

Ответственной за надзор и постоянный контроль за расходованием средств государственных внебюджетных фондов, средств федерального бюджета, материальных ценностей, которые находятся в федеральной собственности, является Федеральная служба финансово-бюджетного надзора.

Анализ материалов контрольных мероприятий данной службы позволил различать всевозможные методы нецелевого использования бюджетных средств:

- расходование бюджетных средств для оплаты расходов, которые не предусмотрены в плане финансово-хозяйственной деятельности на данный финансовый год;

- использование бюджетных средств для оплаты расходов, которые должны покрывать средства, поступающие из других бюджетов;

- расходование бюджетных средств для оплаты расходов, которые должны оплачиваться за счет денег из внебюджетных источников;

- использование бюджетных средств для оплаты работ и услуг, которые не связаны с основной деятельностью бюджетного учреждения — для оказания финансовой помощи другим коммерческим организациям либо на их создание, для оплаты расходов иного юридического лица;

- расходование бюджетных средств для оплаты коммунальных услуг, которые были осуществлены сторонними потребителям (например, арендаторами) без должного возмещения этих расходов;

- использование бюджетных средств для финансирования различных строительных объектов, по которым в установленном порядке финансирование не предусмотрено, поскольку они не включены в перечень строек и объектов, указанных в проектно-сметной документации;

- использование субсидий и субвенций с нарушением условия их предоставления.

Махинации с выплатами зарплат

Совершая финансовые нарушения в бюджетной сфере труда, нечистые на руку чиновники присваивают огромные суммы. Причем средства выводятся под видом ошибок системы или переплат сотрудникам.

Чаще всего для незаконного обогащения используются следующие способы:

- неправомерные надбавки и доплаты к фиксированной ставке;

- завышение заплаты в обход стажа и трудовых нормативов;

- незаконные выплаты субсидий;

- компенсации, непредусмотренные регламентом (возможны выплаты как за физический, так и за моральный вред);

- премии за успехи в работе.

Отдельного внимания заслуживают нарушения в руководящей сфере. Так, начальники нередко назначают себе различные доплаты и премии, используя бюджетные средства. Например, деньги могут быть выделены для премирования наиболее усердных работников, но на практике они распределяются между директором и главным бухгалтером. В данном случае налицо прямое нарушение статьи 22 ТК РФ.

Бюджетный фонд оплаты труда состоит из зарплат, премий, надбавок и т. д. При этом размер оклада должен определяться в зависимости от должности и личных заслуг сотрудника. Например, зарплата начальника должна быть не большей, чем 5 окладов среднестатистического работника компании. В случае переплаты руководитель нарушает действующее трудовое законодательство.

К неправомерным выплатам также относится следующее:

- неверный расчет заработной платы, когда сотрудник получает в несколько раз больше, чем ему полагается;

- начисление премий за работу в праздники и выходные;

- ошибки при расчете надбавок для лиц, работающих на вредных объектах или в условиях крайнего Севера;

- начисление поощрительных выплат за вымышленные заслуги.

Таким образом, в большинстве случаев неправомерные выплаты связаны с намеренным завышением зарплаты. Однако иногда незаконная надбавка может произойти по ошибке.

Обжалование выводов контролирующих служб

Зачастую позиция проверяемого учреждения не совпадает с мнением уполномоченных надзорных органов по вопросу законности расходования средств. Оспаривание выводов контрольной службы допускается как в досудебном порядке, так и непосредственно в суде. Первый прописывается обычно в нормативных документах, регламентирующих деятельность органов финансового надзора.

В частности проверяемая организация может представить письменные возражения на решения контролирующих служб не позднее 5 дней (рабочих) с даты получения заключения. В своем заявлении учреждение должно указать конкретную страницу акта, с которым не согласно. Кроме этого, в возражении приводятся статьи законодательства, доказывающие правоту организации. Замечания можно также оформить таблицей. В одной колонке будут излагаться выводы контролеров, а в другой – позиция проверяемой организации. Если же это не даст эффекта, дело будет разбираться в судебном порядке.