Ипотечная страховка, кредитный полис

Одним из способов обезопасить свою ответственность является страхование кредита. Такой вид страхования относится, скорее, к обязательному, чем к добровольному. Дело в том, что финансовые и кредитные учреждения, выдающие деньги, очень заинтересованы в том, чтобы получить их обратно. Поэтому зачастую страхование займа является одним из главных условий его получения. В этом случае заемщик может обезопасить себя от внезапного увольнения, болезни или любых других рисков, способных помешать возврату денег банку.

Страхование кредита обязательно в том случае, когда вы решили оформить ипотеку. Поскольку кредит этот долгосрочный и обычно берется на 15-20 лет, то вполне логично позаботиться о том, чтобы за такой длинный промежуток времени клиент не потерял возможность его вернуть.

Автомобильные — для транспорта и грузов

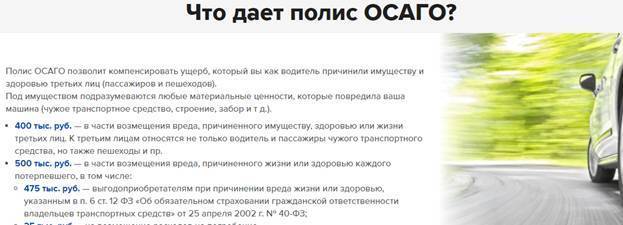

Сегодня всем без исключения россиянам, имеющим транспортное средство, известен такой вид страховки, как «автогражданка», или страхование ответственности (ОСАГО) перед третьими лицами. Если перевести все юридические термины на «человеческий» язык, то полис ОСАГО означает, что если вы попали в ДТП и являетесь его виновником, то за ремонт машины пострадавшего выплатит деньги страховая компания, а свой автомобиль вы почините самостоятельно.

Если такое страхование ответственности вас не устраивает, так как вы хотите обезопасить и собственную машину, практически любая СК предложит вам полис КАСКО. Этот полис защитит вашего «железного коня» практически в любой ситуации: от пожара, наводнения, угона и ДТП, даже если его виновником являетесь вы сами. К тому же по этому виду полиса можно застраховать не только сам автомобиль, но всякие «навороты», установленные на него: автомагнитолу, детали стайлинга, антенну, диски и так далее.

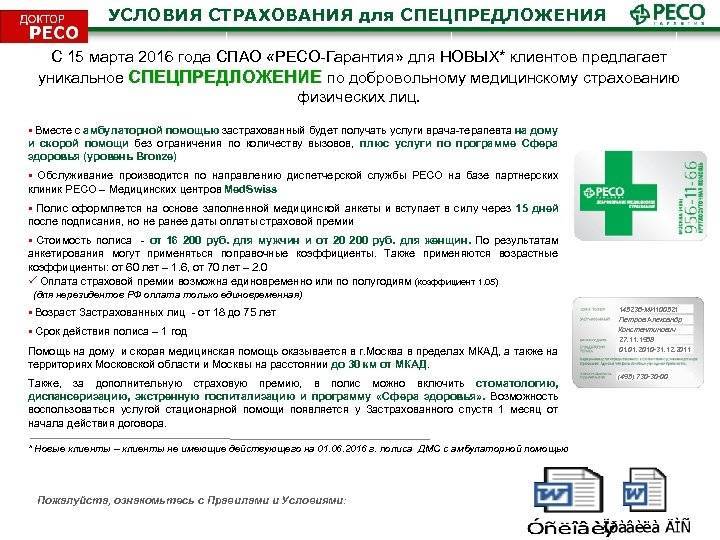

Как выбрать страховую компанию для ОМС

Заключение первого страхового договора ОМС, как правило, связано с вопросом какую выбрать страховую компанию

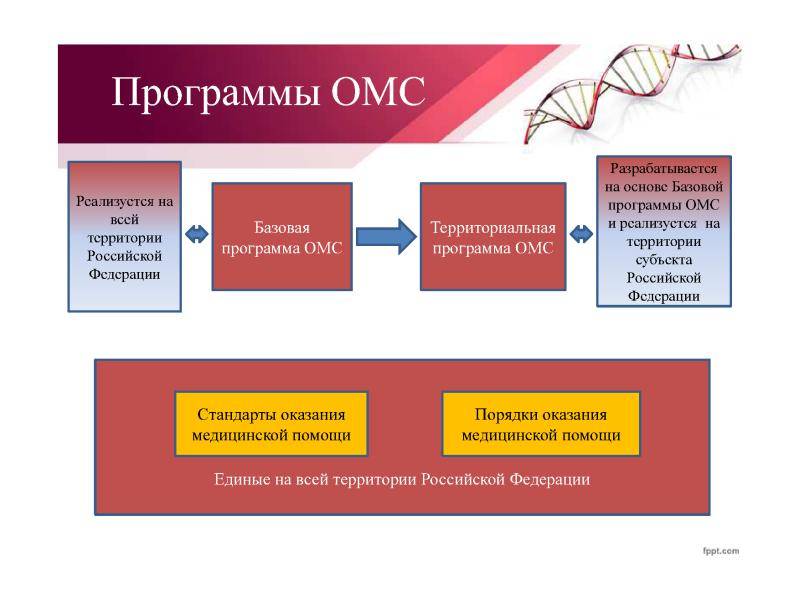

Несмотря на то, что в рамках этой системы страховики выполняют одни и те же обязанности в отношении застрахованных лиц, необходимо обратить внимание на масштабность охвата территорий (регионального или федерального) страховой медицинской организацией (СМО). Разница представлена следующим:

- Региональная СМО имеет возможность сопровождать оказание медпомощи рамками территориального расположения своих офисов, в то время как федеральные (крупные) – не имеют препятствий, на всей территории страны.

- Крупные компании создали колцентры, консультирующие застрахованных лиц круглосуточно, оперативно оказывающие помощь клиентам.

- При нарушении прав или возникновении разногласий с медучреждениями по вопросу лечения больных, крупные компании имеют большие возможности защитить их права.

Обязательно выбор медицинского страховика должен опираться на постоянно обновляемый рейтинг, закреплённый специальным разделом открытого сайта ФФМС, а также отзывы других застрахованных лиц.

Выбор вида страхования: государственное, частное, страхование экспатриантов

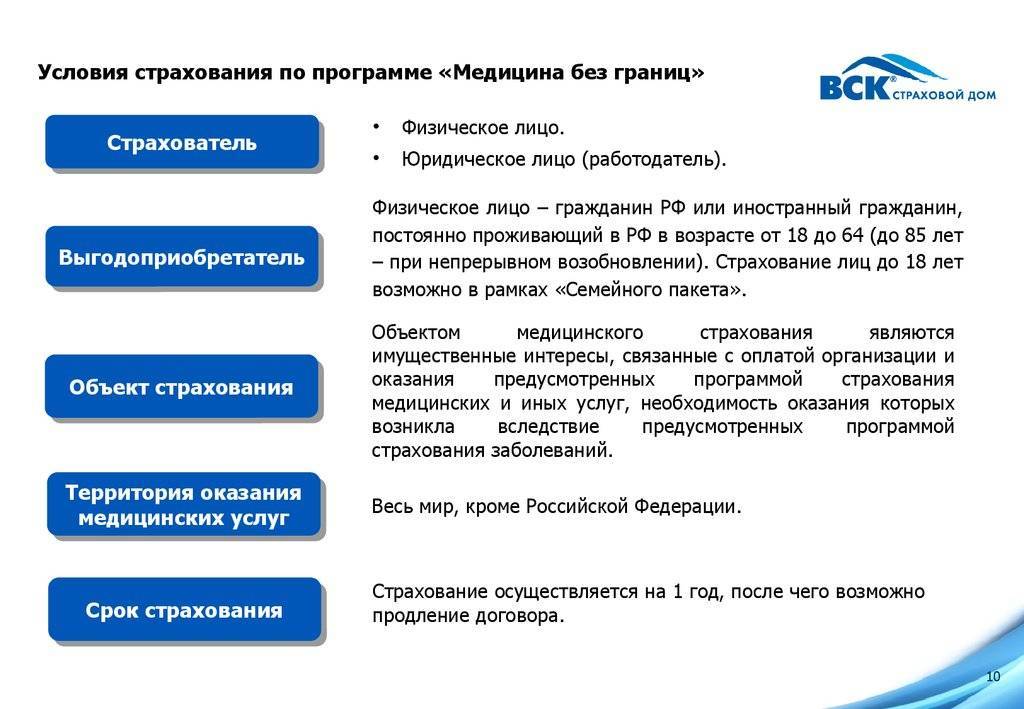

Некоторые местные программы частного медицинского страхования действуют во время пребывания за пределами страны постоянного проживания. Как правило, такая страховка действует в течение ограниченного периода времени и распространяется только на необходимые экстренные процедуры.

Если экспат уже застрахован по программе частного медицинского страхования в стране постоянного проживания – следует уточнить, будет ли данный страховой полис действовать после переезда в другую страну, и срок его действия в другой стране.

Плюсы оформления страховки в принимающей стране у частного поставщика услуг:

- Отсутсвие длительного ожидания оформления документов;

- Доступ к более качественным медицинским услугам (в зависимости от выбранной программы);

- Возможность выбора страховщика, менеджмент которого владеет языком экспата.

Однако если экспат регулярно возвращается домой на длительные периоды времени или много путешествует, часто могут возникать «пробелы» в страховом покрытии. В этом случае рекомендуется оформить полис международного медицинского страхования экспатов для получения права на медицинское обслуживание в часто посещаемых странах.

Важно знать, что туристическая страховка не подходит для экспатов, так как она, как правило, выдаётся для краткосрочного пребывания в стране, покрывает риски неотложного характера.

В зависимости от срока пребывания в иностранном государстве оформление полиса страхования в частной компании может стать наиболее приемлемым вариантом медицинского обслуживания

Также следует принимать во внимание языковой барьер

Важно понимать содержание страхового полиса, возможность общаться с представителями службы поддержки на родном языке. Многим экспатам удобно работать со страховыми компаниями, которые предлагают услуги на английском или ином понятном языке

Многим экспатам удобно работать со страховыми компаниями, которые предлагают услуги на английском или ином понятном языке.

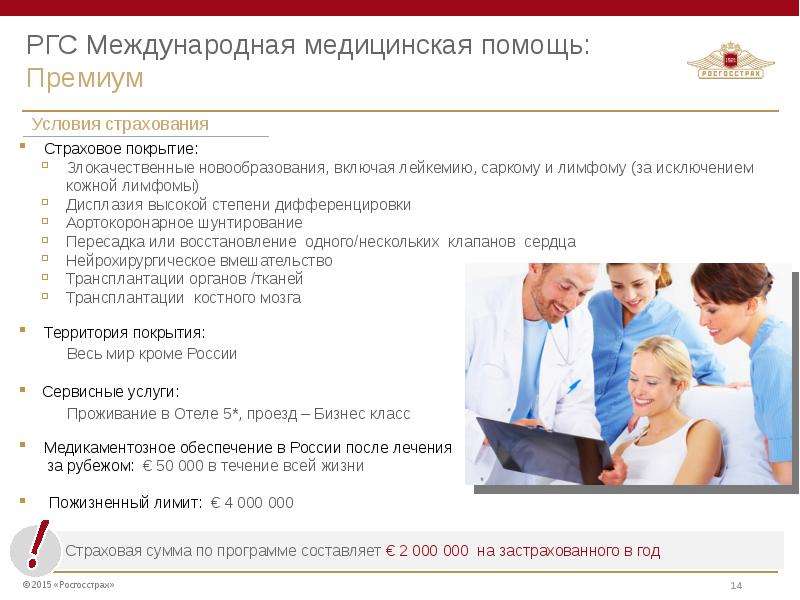

Международные медицинские страховые компании предлагают широкий спектр услуг по медицинскому страхованию экспатов, в том числе стоматологическую помощь, помощь по беременности и родам, покрытие онкологических заболеваний, психических расстройств, медицинскую эвакуацию и репатриацию.

В число крупнейших страховых компаний, ориентированных на экспатриантов, предлагающих подобные виды страхования, входят:

- IMG (программа Global Medical Insurance)

- Aetna International

- Allianz Care

- Cigna Global

- (самая недорогая программа медицинского страхования с ограничениями для резидентов стран)

Индивидуально согласованные программы страхования выгодны для иностранцев-экспатов, так как они адаптируются под конкретного потребителя.

При выборе программы страхования нужно учитывать следующие факторы:

Соответствует ли предлагаемая программа конкретным потребностям экспата, членов его семьи?

Есть ли возрастные ограничения, например, действие страхового полиса до достижения определенного возраста.

Какие риски покрываются программой?

В каких странах действует полис?

Существуют ли какие-либо ограничения по возмещению расходов?

Имеет ли компания лицензию?

Каковы процедуры доступа к медицинским услугам за рубежом? Если предполагаются частые переезды – важно, чтобы процедура была максимально простой.

Как оформляется заявление на возмещение расходов?

Бухгалтерский учет

В бухучете траты на ДМС входят в перечень расходов на протяжении периода, в который они выплачиваются. Данное правило устанавливается целым рядом нормативных актов. Затраты на страховку фиксируются в дебете счета расходов. Например, это может быть счет 20, 26, 44. Если компания переводила страховые взносы за сотрудников, которые не работают в компании на основании трудового договора, то появляющиеся расходы признаются прочими. Они фиксируются в дебете субсчета 91.02 «Прочие траты».

В налоговом учете расходы должны соответствовать нормативам. В бухучете траты фиксируются без ограничений. Если между двумя формами учета образовалась разница, сумма отражается в бухучете.

А как у них?

- Во Франции лечение оплачивается при помощи специальной карты-полиса ОМС — Carte Vitale. Услуги врача покрываются государством на 70-100%, лекарства — на 15-100%.

- Примерно 600 тысяч граждан Швеции пользуются частными полисами ДМС, которые оплачивает работодатель.

- У 95% населения Китая есть медицинская страховка, но она не покрывает большинство услуг больниц. Лечение серьезного заболевания может обанкротить среднестатистическую семью.

- У 10% американцев нет медицинской страховки — эти граждане США могут рассчитывать на бесплатное лечение только в экстренных случаях.

- В Японии медицинская страховка обязательна, при этом граждане самостоятельно покрывают около 30% от стоимости лечения.

- Около 85% населения Германии предпочитает пользоваться услугами частных страховых компаний. Малоимущим полис оплачивает государство.

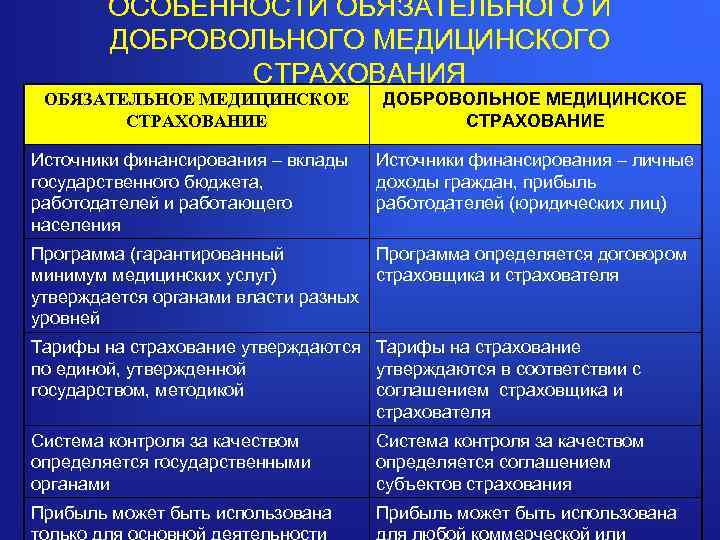

Сравнительная характеристика обеих систем

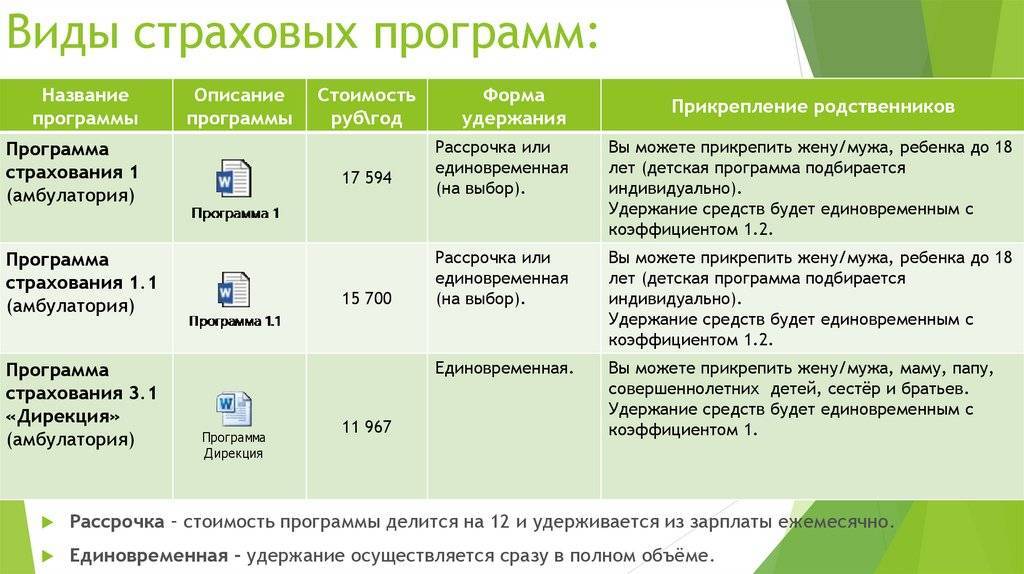

| ОМС | ДМС | |

| Условия | Определяет государство, клиент не может повлиять на выбор. | Определяет страховщик, клиент выбирает пакет услуг. |

| Услуги | Стандартный набор, региональные власти могут расширить список. | Несколько вариантов по разной цене. |

| Выбор поликлиники | Любая государственная. Сменить клинику можно не чаще раза в год. | Зависит от выбранного пакета страхования. |

| Цена | Бесплатно. | От 20 тысяч и выше. |

| Источник финансирования | Взносы работодателей, государственный бюджет. | Личный доход или взнос работодателя. |

| Визит к врачу | В обычном порядке — по записи или живой очереди. | Есть приоритет в обслуживании. |

| Стандартные анализы и исследования | Покрываются полисом. | Могут быть ограничения на количество процедур за определенное время. |

| Специализированные анализы и исследования | По направлению врача или за отдельную плату. В первом случае возможно длительное ожидание. | По направлению врача. Могут быть платными или бесплатными в зависимости от выбранной программы. |

| Госпитализация | Предусмотрена. | Зависит от условий программы. |

| Вакцинация | Предусмотрена. | |

| Специфическое лечение | По общей очереди или по квотам. | |

| Реабилитация | ||

| Лечение хронических заболеваний | Предусмотрено. | |

| Индивидуальные условия | Нет. |

Иные изменения в системе ОМС

Помимо регламентации работы федеральных медицинских организаций, оказывающих медпомощь в рамках базовой программы ОМС, в Закон № 326-ФЗ внесены и другие поправки. Перечислим только три из них.

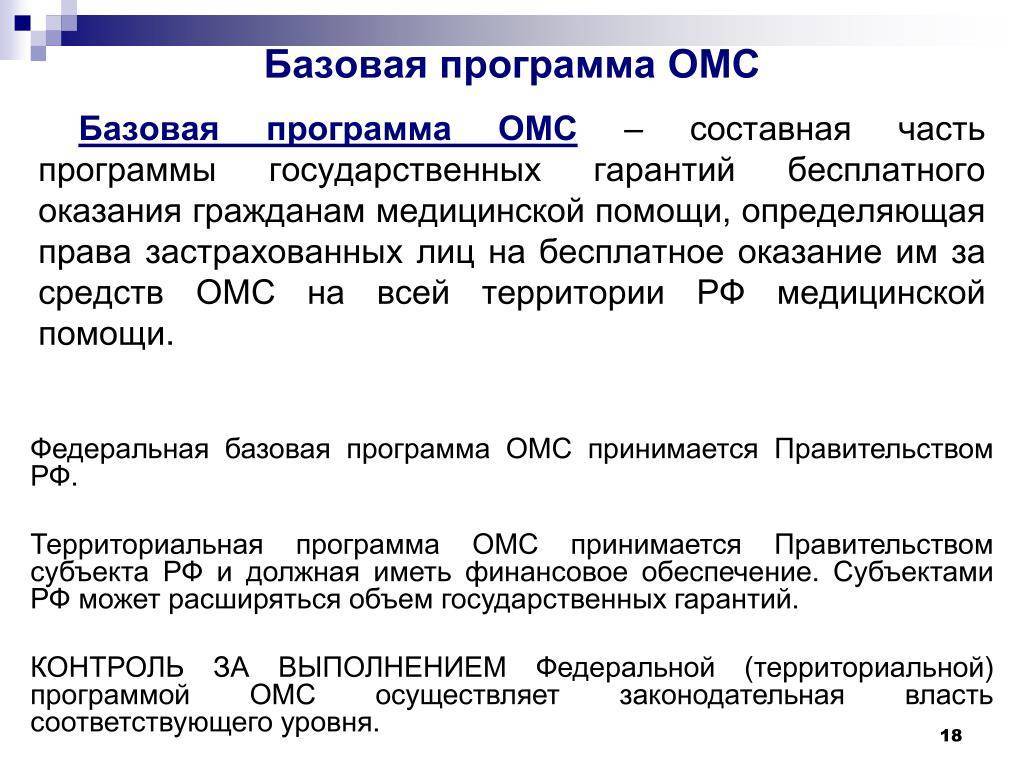

1. Медпомощь должна быть предоставлена вне зависимости от места проживания пациента, что тоже призвано обеспечивать ее доступность. Согласно ч. 2 ст. 39 Закона № 326-ФЗ учреждения здравоохранения обязаны оказывать помощь пациентам как в пределах территории субъекта РФ, в котором гражданину выдан полис ОМС (в этом случае помощь предоставляется в рамках территориальной программы ОМС), так и за пределами субъекта РФ, где гражданину выдан полис (тогда помощь оказывается в рамках базовой программы ОМС). В первой ситуации медпомощь оплачивается страховой медицинской организацией, а во второй – территориальным ФОМС (ч. 2.1 ст. 39 Закона № 326-ФЗ).

Полномочие Российской Федерации по финансовому обеспечению медпомощи, оказываемой застрахованным лицам за пределами территории региона, в котором выдан полис ОМС, передано на уровень субъекта РФ (п. 6 ч. 1 ст. 6 Закона № 326-ФЗ).

2. В договоре на оказание и оплату медпомощи по ОМС, заключаемом с учреждением здравоохранения, должны содержаться положения, предусматривающие обязанность территориального ФОМС проводить медико-экономический контроль. Кроме того, оплачивать такую помощь можно по результатам контроля объемов, сроков, качества и условий предоставления медпомощи и на основании представленных медицинской организацией реестров счетов и счетов на оплату медпомощи (ч. 4.1, 6 ст. 39 Закона № 326-ФЗ).

3. Нормативный размер средств, предоставляемый территориальным ФОМС страховой медицинской организации на ведение дела по ОМС, уменьшен. Если раньше на эти расходы предусматривалась сумма в размере от 1 до 2 % объема средств, поступивших в страховую медицинскую организацию по дифференцированным подушевым нормативам, то сейчас лимит сокращен до 0,8 – 1,1 % (ч. 18 ст. 38 Закона № 326-ФЗ). Как сказано в пояснительной записке к проекту № 1027750-7, такое изменение связано со сложившейся в регионах структурой затрат страховых медицинских организаций и общим увеличением средств ОМС. Высвободившиеся денежные средства предполагается направить на реализацию территориальных программ ОМС.

* * *

Кратко сформулируем ключевые изменения, которые напрямую касаются учреждений здравоохранения.

1. Федеральные медицинские учреждения теперь могут оказывать специализированную медпомощь (в условиях стационара и дневного стационара) в рамках базовой программы ОМС. Финансировать такую работу будет ФФОМС. В федеральное учреждение пациент направляется учреждением здравоохранения, проводящим лечение в рамках территориальной программы ОМС. При наличии нескольких федеральных учреждений, предоставляющих специализированную помощь по конкретному заболеванию, у пациента появляется возможность выбора федеральной медицинской организации.

2. Учреждение здравоохранения, работающее в рамках территориальной программы ОМС, обязано принять пациента вне зависимости от субъекта РФ, в котором ему выдан полис ОМС. В «родном» регионе оказанную медпомощь, как и раньше, оплачивает страховая медицинская организация – из средств, предназначенных для реализации территориальной программы ОМС. За пределами «родного» региона помощь оплачивает территориальный ФОМС, но уже из средств, выделенных на базовую программу ОМС.

У любого иностранца в России должен быть медицинский полис. Это обязательное условие для въезда и пребывания в России. Но полисы могут быть разные.

Виды медицинских полисов в РФ

Независимо от того, с какой целью и из какой страны иностранец приезжает в РФ, у него должна быть медицинская страховка. Отвечает за это отдельный документ – полис медицинского страхования.

Медицинские полисы бывают двух видов:

- Полис обязательного медицинского страхования (ОМС);

- Полис добровольного медицинского страхования (ДМС).

Но есть разница в том, что каждый из полисов дает иностранцу и кто именно может какой из них оформить. Разберем два вида этих полисов по отдельности.

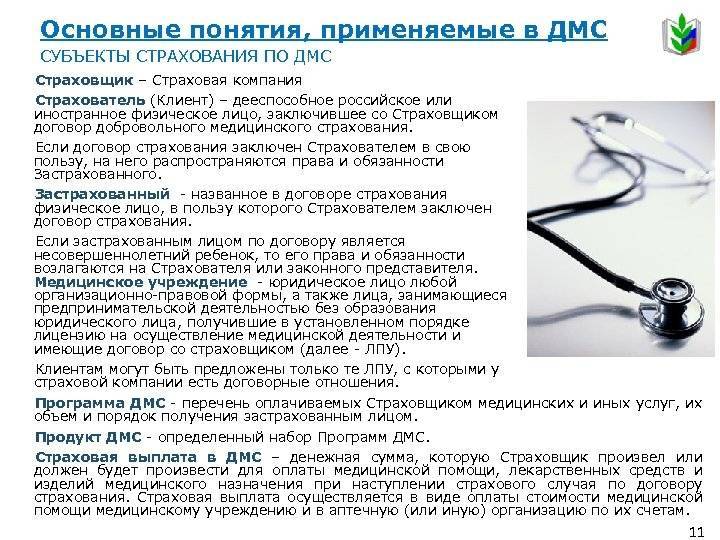

Полис ДМС

Полис ДМС – это базовый полис, который должен получить любой иностранец, въезжающий в РФ (). Полис ДМС должен быть у иностранца с первого дня пребывания в РФ. То есть оформить этот документ можно либо еще до приезда в Россию, либо в первый день пребывания в РФ. Полис должен быть не только у взрослых, но и у детей.

Примечание редакции: о том, почему пускают на границе без полиса и что об этом думает МВД и суд, читайте в статье “Без медицинского полиса въезд в Россию запрещен”.

Если иностранец планирует работать в РФ, его полис должен соответствовать нескольким условиям:

- действовать по всей России;

- минимальная сумма страхования – 100 тыс. рублей.

Примечание редакции: подробнее о полисе ДМС и его особенностях и на что он распространяется читайте в статье Базы знаний «Полис добровольного медицинского страхования (ДМС) для иностранного гражданина/лица без гражданства».

Полис ДМС – платный. Стоимость зависит от страховой компании и от программы страхования. И по нему можно получить помощь только в рамках этой программы и в предназначенных для этого клиниках после звонка в страховую.

Обычно иностранцы покупают самую дешевую страховку, которая покрывает только неотложную медицинскую помощь. И часто сумма страхования в ней меньше 100 тыс

Поэтому очень важно обращать внимание на сумму страхования и программу полиса

Но можно оформить полис с другой страховой программой, которая может даже включать стоматологию. И лечиться по нему в платных клиниках, утвержденных программой.

Порядок получения помощи по полису ДМС такой:

- иностранец звонит в страховую компанию по номеру телефона, указанному на полисе, и озвучивает свою проблему;

- если проблема есть в списке услуг по полису, то диспетчер сообщает иностранцу, где и когда он может получить медицинскую помощь бесплатно в рамках полиса.

Но некоторые иностранцы имеют право вместо платного полиса ДМС оформить себе бесплатный полис ОМС, по которому лечатся граждане РФ в поликлиниках.

Полис ОМС

Иностранцам с полисом ОМС доступен тот же перечень бесплатных медицинских услуг, что и гражданам РФ: они могут вызвать врача на дом, лечь в больницу, быть прооперированными бесплатно. Также иностранцы с ОМС могут поставить прививку от COVID-19 бесплатно.

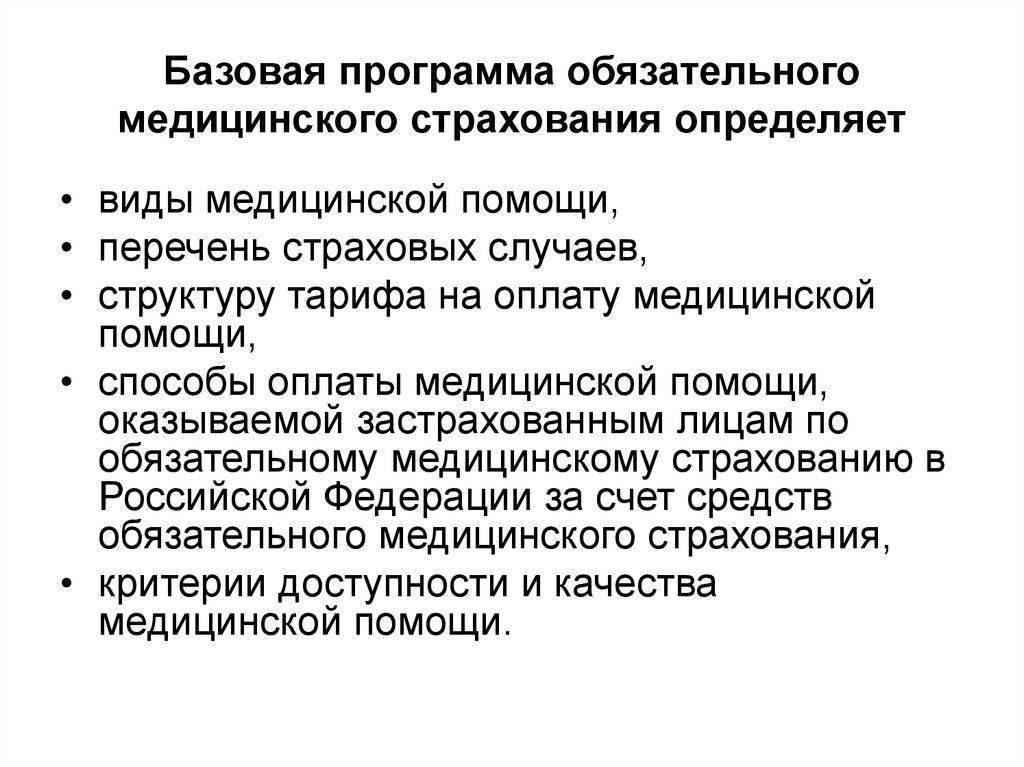

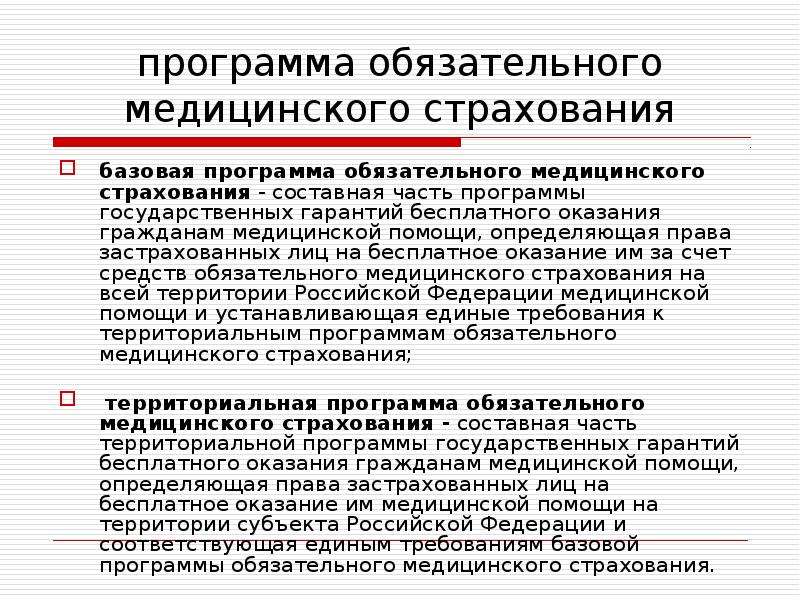

Базовая программа обязательного медицинского страхования утверждена ч. 2-4 Постановления Правительства РФ от 28.12.2020 №2299.

Получить полис ОМС могут не все. Основания для получения перечислены в

Однако здесь есть нюанс. Работники из стран ЕАЭС и их семьи по полису ОМС могут получить медпомощь только в экстренной и неотложной формах (). Иностранцы с разрешением на временное проживание и видом на жительство имеют доступ к медицинской помощи наравне с гражданами РФ.

Оформление полиса ОМС бесплатное. Но срок действия полиса ограничен календарным годом или для граждан ЕАЭС – сроком действия договора с работодателем. Поэтому каждый год его требуется переоформлять.

Примечание редакции: информация о том, как получить полис ОМС, собрана в статье Базы знаний «Полис ОМС (пошаговая инструкция)».

Полис для работы

Полис ОМС и ДМС – два разных документа. Между ними есть разница в том:

- кто может оформить такой документ;

- сколько действует документ и какие есть условия для его действия;

- что дает полис.

Но работодатель обязан запрашивать при приеме на работу полис ДМС. И контролировать срок его действия. Если полис закончится, то иностранца нельзя допускать к работе – его нужно отстранить и отправить оформлять новый полис. А если работник из визовой страны, то оформлять полис ДМС – задача приглашающей стороны.

Подобные нюансы есть у каждого миграционного документа, который требуется от иностранных граждан или их работодателей. Чтобы разобраться с ними и выстроить понятную систему работы с иностранцами, рекомендуем пройти обучение. В нашей Школе Миграционных Специалистов есть курсы по отдельным категориям иностранцев, по отдельным документам для них и полный курс “Миграционный специалист: от нуля до профессионала”, который обучает профессии и навыкам работы со всеми категориями иностранцев. О том, что должен знать миграционный специалист я писала в статьях:

Услуги ДМС в регионах России

Популярность телемедицины объясняется также сложностями при получении плановой медицинской помощи по ОМС, особенно в регионах. При этом рынок розничного ДМС довольно ограничен по территориальному признаку.

Почти 66% договоров и 80% премий приходится на 2 города – Москву и Санкт-Петербург. Количество договоров, заключенных физическими лицами, в расчете на 10 тыс. человек населения только в 9 регионах по итогам 2019 года превышало 1 000, в 11 регионах это количество было меньше 100. Это объясняется низким уровнем жизни в сочетании с высокой долей сельского населения, а также небольшим количеством медицинских учреждений, подходящих для оказания помощи по программам ДМС. 5 из 11 таких регионов находятся в Северо-Кавказском федеральном округе.

Таблица 1. Субъекты РФ с максимальным распространением розничного ДМС

Наименование | Кол-во договоров с ФЛ на 10 000 населения | |

2018 год | 2019 год | |

Москва | 2 826 | 5 460 |

Санкт-Петербург | 2 214 | 3 072 |

Челябинская область | 2 063 | 2 317 |

Кировская область | 1 958 | 2 000 |

Новосибирская область | 1 963 | 1 873 |

Красноярский край | 1 563 | 1 614 |

Томская область | 1175 | 1 210 |

Ярославская область | 1 189 | 1 254 |

Ямало-Ненецкий автономный округ (Тюменская область) | 1 817 | 1 251 |

Таблица 2. Субъекты РФ с минимальным распространением розничного ДМС

Наименование | Кол-во договоров с ФЛ на 10000 населения | |

2018 год | 2019 год | |

Республика Марий Эл | 60 | 93 |

Республика Крым | 58 | 72 |

Чукотский автономный округ | 152 | 55 |

Республика Северная Осетия-Алания | 48 | 54 |

Республика Дагестан | 34 | 47 |

Кабардино-Балкарская Республика | 18 | 39 |

Республика Ингушетия | 19 | 35 |

Республика Тыва | 34 | 34 |

Ненецкий автономный округ (Архангельская область) | 41 | 31 |

Город Севастополь | 1 | 16 |

Чеченская Республика | 10 | 15 |

Законодательная база

Условия оказания медуслуг регламентируются законодательными актами РФ — это не зависит от того, какой системой страхования вы пользуетесь. Форма договора ОМС едина для всех регионов, а договоры по ДМС страховые компании разрабатывают самостоятельно. В некоторых случаях ДМС предусматривает штрафы в пользу клиента, если качество оказанных услуг было ненадлежащим. В ОМС такой опции нет — жалобы на обслуживание принимает страховая, она же разбирает спорные случаи и привлекает экспертов.

Наши дела по теме

Защита прав потребителей

Неисполнение обязательств в условиях пандемии коронавируса Статья: Неисполнение обязательств в условиях пандемии коронавируса

Рейтинг статьи

Поделиться

Другие статьи

01.03.2018

28.02.2018

16.11.2017

Особенности оформления

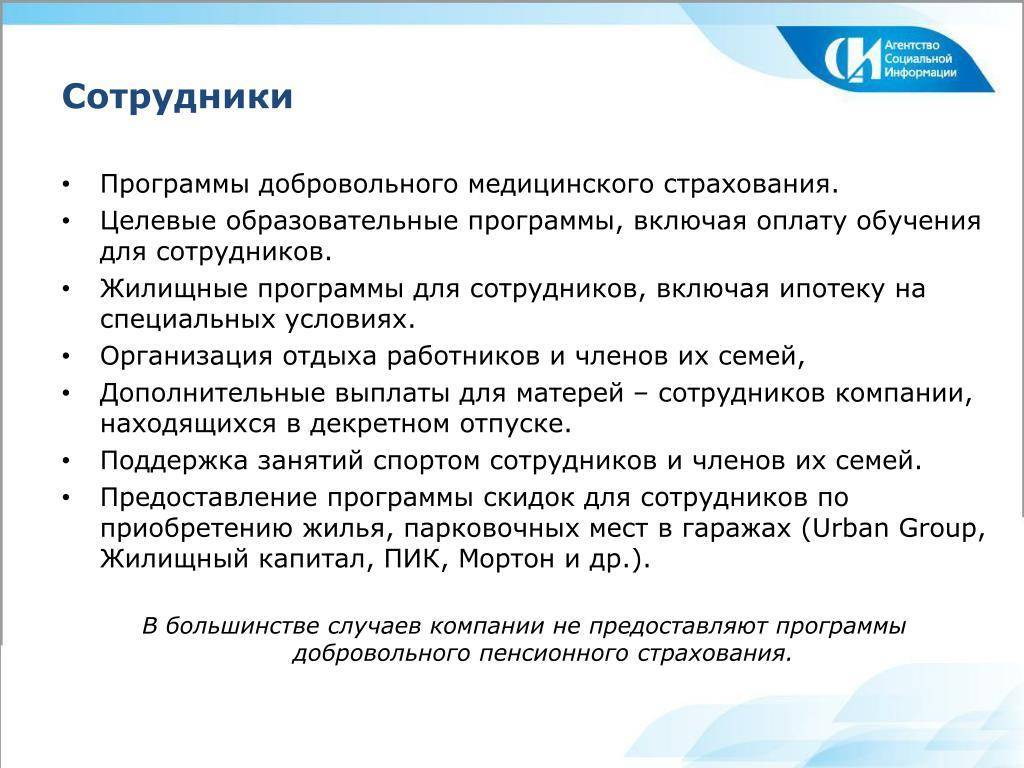

Сначала работодатель должен подобрать страховую компанию. Затем нужно составить и направить обращение в эту компанию. Обязательность оформления ДМС нужно включить в коллективный и трудовой договоры. В страховом соглашении прописывается следующая информация:

- Информация о страховщике (компании), страхователе (работодателе) и лицах, которые смогут получить медицинскую услугу по ДМС (сотрудниках).

- Предмет страховки.

- Права и обязательства всех сторон.

- Ответственность за невыполнение условий, которые прописаны в соглашении.

- Период действия соглашения.

- Сумма страховки и премия страховой компании.

- Порядок оплаты компенсации.

- Порядок выплаты взносов по страховке.

По желанию работодателя страховка может распространяться не только на сотрудников, но и на членов их семьи.

Кем предлагается ДМС?

Очень много страховых компаний предлагают корпоративные полисы. Соответствующие предложения можно найти у следующих организаций:

- «АльфаСтрахование».

- «Ингосстрах».

- «Ренессанс» и многие другие.

Индивидуальные программы страховки предоставляются Сбербанком.

Сколько это будет стоить?

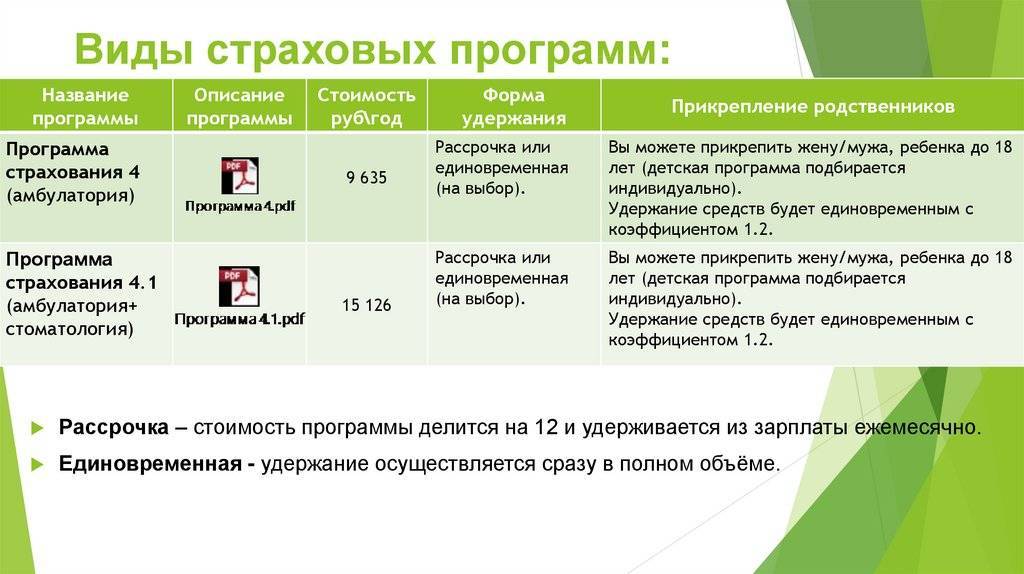

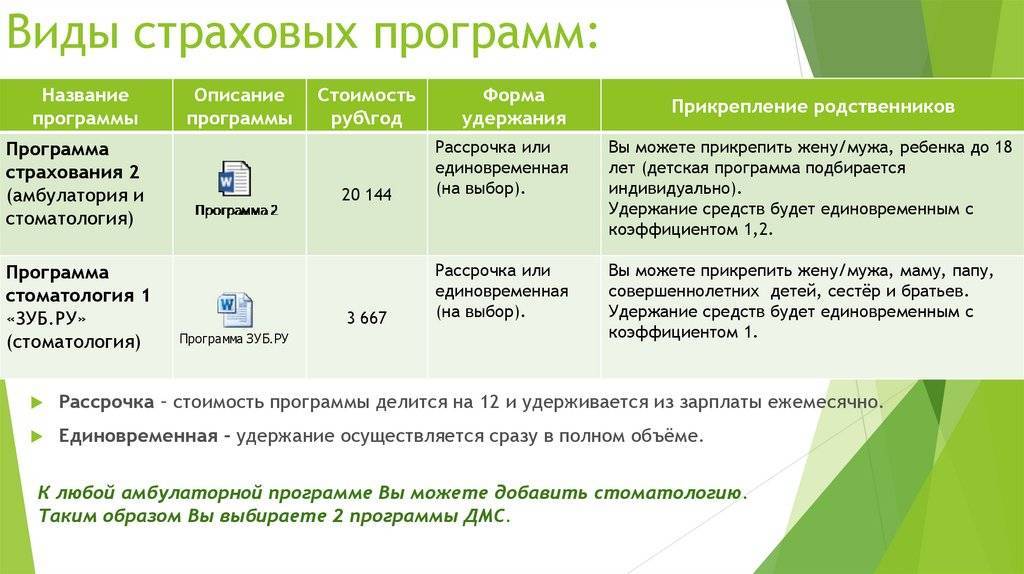

Стоимость услуг зависит от того, что именно входит в добровольное страхование:

- Лечение в амбулаторных условиях – от 10 до 200 тысяч рублей.

- Лечение в амбулаторных условиях, стоматология – от 15 до 220 тысяч рублей.

- Амбулаторное лечение, стоматология, вызов скорой помощи, лечение в стационарных условиях – от 20 до 270 тысяч рублей.

- Все перечисленные выше услуги, а также экстренное и плановое лечение в стационарных условиях – от 30 до 310 тысяч рублей.

ВАЖНО! Траты на ДМС включаются в оплату труда. Перечень медицинских услуг, которые включаются в страховой договор, зависят от специфики компании и пожеланий ее руководства

Возможно оформление различных программ для рядовых сотрудников и специалистов. Это послужит мотивацией работников к карьерному росту

Перечень медицинских услуг, которые включаются в страховой договор, зависят от специфики компании и пожеланий ее руководства. Возможно оформление различных программ для рядовых сотрудников и специалистов. Это послужит мотивацией работников к карьерному росту.

ОБРАТИТЕ ВНИМАНИЕ! Компании выгодно оформлять страховой договор на длительное время. Этот вариант является менее дорогим

Страхование жизни

Программы страхования жизни также делятся на три основных типа:

- срочное страхование;

- пожизненное;

- смешанное.

Также можно выделить несколько групп, в соответствии с другими признаками:

Также можно выделить несколько групп, в соответствии с другими признаками:

- Рисковое — полис, обеспечивающий выплату в случае наступления страховых событий, связанных с жизнью или здоровьем застрахованного.

- Накопительное — возможность собрать средства к какому-либо событию: свадьбе, поступлению в институт, с одновременной возможностью защитить свою жизнь и здоровье.

- Инвестиционное — инструмент вложения денег. Если рынок будет расти — вы получите немалый доход, а если упадет, то вам вернут все внесенные деньги. Особенностью такой программы является немедленная выплата денежных средств после смерти застрахованного.

Способы сокращения расходов на медицинское страхование

Изучение различных программ страхования

Лицам, впервые оформляющим полис медицинского страхования, а также продлевающим текущий полис, следует ознакомиться с различными предложениями на рынке медицинского страхования. Как правило, страхователь обращается напрямую в страховую компанию, которая предлагает 3-4 варианта страховки. Рекомендуется предварительно изучить предложения различных страховщиков.

Также можно обратиться к страховому брокеру или в страховое агентство, которое сможет предложить гораздо больше вариантов страхования.

Ограничение территории страхового покрытия

Ограничение территории страхового покрытия является достаточно распространённой практикой среди страховщиков.Например, для экспатов, проживающих в странах Юго-Восточной Азии, как правило, предусмотрено страховое покрытие на территории всех стран данного региона, за исключением Сингапура (в виду высокой стоимости медицинских услуг).

Дополнительно полисом медицинского страхования, как правило, предусматривается страховое покрытие экстренного медицинского обслуживания, вне зависимости от места нахождения застрахованного. При этом, период действия дополнительного страхового покрытия на случай экстренных ситуаций ограничен.К примеру: стандартная территория страхового покрытия: Вьетнам, Таиланд, Филиппины, Индонезия, Лаос, Камбоджа, Малайзия в течение срока действия полиса.

Территория покрытия экстренной медицинской помощи: по всему миру для поездок продолжительностью не более 90 дней.

Ограничение территории страхового покрытия путём исключения стран с дорогостоящим медицинским обслуживанием, позволит существенно сократить расходы на медицинское страхование.

Включение условия о франшизе в договор страхования

Франшиза – это фиксированная сумма медицинских расходов, которую страхователи оплачивает за счёт собственных средств.К примеру, если размер годовой франшизы составляет 500 долларов США, страховая компания компенсирует расходы застрахованного на медицинское обслуживание, превышающие данную сумму.

Данный способ позволяет сократить расходы на медицинское обслуживание и подходит лицам, не имеющим серьёзных проблем со здоровьем.

Совместная оплата

Совместная оплата предполагает лимит ответсвенности страховщика в пределах определённой суммы.К примеру, если в договоре страхования установлена доплата со стороны застрахованного в размере 20%, а общая сумма понесённых медицинских расходов составляет 1000 долларов США, компенсируется 80%, т.е. 800 долларов США.

Данный способ отличается от франшизы тем, что размер ответсвенности страхователя не фиксирован и зависит от стоимости медицинского обслуживания.

Страховое покрытие исключительно для стационарного лечения

Наиболее распространённым способом уменьшения стоимости полиса медицинского страхования является исключение из страхового покрытия расходов на амбулаторное лечение. Как правило, амбулаторное лечение требуется гораздо чаще стационарного, в связи с чем, полис, покрывающий расходы на амбулаторное и стационарное лечение значительно дороже полиса, покрывающего исключительно расходы, связанные с госпитализацией.

Данный вариант не подходит лицам, имеющим хроническое заболевание, требующее постоянного амбулаторного лечения.

Оформление полиса медицинского страхования в местной страховой компании

Стоимость полиса международного медицинского страхования может быть выше стоимости полиса, оформленного в местной страховой компании. Следует внимательно ознакомиться с перелагаемыми условиями и выбрать подходящую местную программу медицинского страхования.

Данный вариант подходит:

На что важно обратить внимание при покупке ДМС

Уточните в страховой компании, как производится компенсация лечебному учреждению средств затраченных на лечение. Так как от этого зависит и то как вас будут лечить. Если по полису ДМС страховая перечисляет средства по факту проведенных процедур после их предоставления, то любой врач или клиника напрямую заинтересован в предоставлении более качественного лечения, тщательного обследования: вам назначают больше процедур, анализов, обследований.

Для кого то повышенное внимание будет плюсом. Если по полису ДМС оплата за услуги происходит авансом за пакет услуг предусмотренный договором, то в данном случае клиника, уже получив деньги может не захотеть дополнительно назначать вам анализы или обследование, неучтенные полисом и которые не оплачены страховой компанией

Стоимость страхового полиса ДМС для частных лиц обычно дороже , чем для организации, поэтому уточните, не собирается ли ваша организация заключать договор ДМС. Не все болезни станут лечить по ДМС. Есть болезни, на которые полис не распространяется – сахарный диабет, психические заболевания, туберкулез.

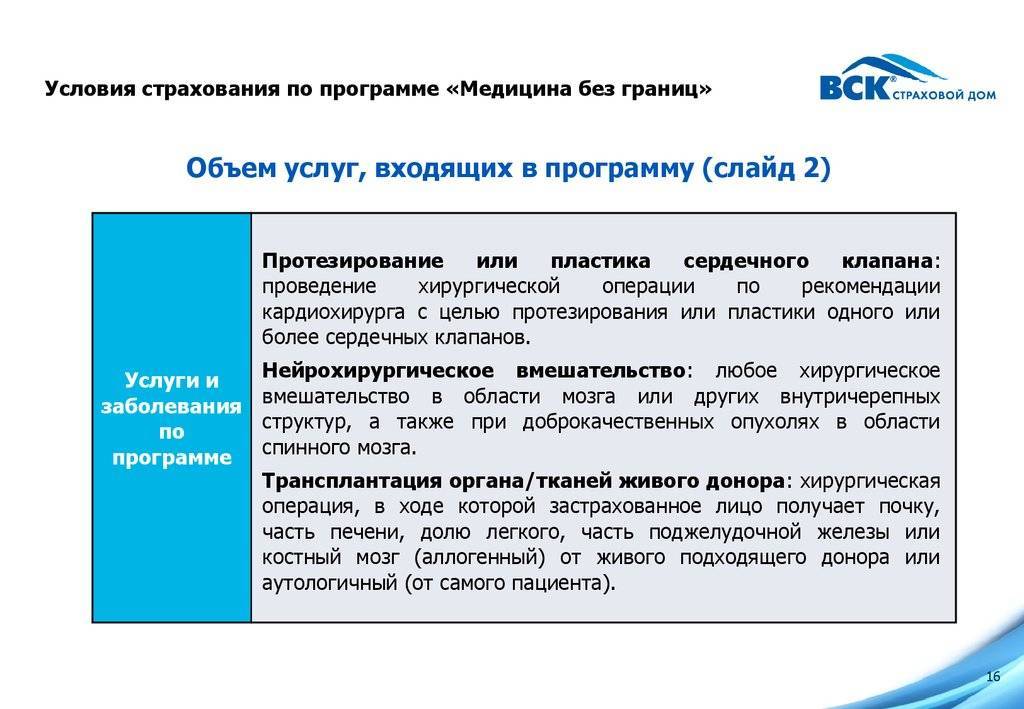

Оказание медицинской помощи по этим группам болезней государство возлагает на себя, поэтому оказание помощи по ДМС не предусматривается. Так же не все страховые общества оплачивают лечение онкозаболеваний, трансплантацию или хирургическое лечение сердечно-сосудистых заболеваний, бесплодие и импотенцию и другие болезни о которых должно быть указано в договоре. Если вы покупаете страховку обязательно уточняйте на что вы можете рассчитывать, а так же в каких клиниках вы будете обслуживаться. По страховому полису ДМС вы не получите возмещение если в момент страхового случая находились в состоянии алкогольного или наркотического опьянения, если сознательно причинили вред своему здоровью. Страховая сумма не выплачивается клиенту, а перечисляется на счет лечебного учреждения.

ТОП-7 страховых компаний обязательного медицинского страхования по версии РАЭКС

РАЭКС, также широко известная под названием «Эксперт РА» – это крупнейшее рейтинговое агентство в Российской Федерации, работающее более 20 лет. В отличие от Федерального Фонда ОМС, данное агентство распределяет позиции страховых организаций в рейтинге не исходя из количества граждан, оформивших у фирмы полис ОМС, а по совокупности других показателей. В частности, таковыми являются:

- степень распространенности компании по территории России – некоторые организации не по всей стране, соответственно, их услуги будут недоступны жителям другой части России;

- оцененная степень качества предоставляемых услуг;

- размер уставного капитала;

- состав компании (одна организация может владеть сразу несколькими страховыми компаниями);

- степень использования передовых технологических решений в IT-сфере и т.д.

Первые 7 позиций страховщиков ОМС по рейтингу версии экспертного агентства РАЭКС занимают:

- ООО «Альфастрахование МС».

- АО «МАКС-М».

- АО «СК СОГАЗ-Мед».

- ООО «ВТБ Медицина».

- АО «Чувашия Мед».

- АО «Сахамедстрах».

- АО «Медстрах».

Ответственность

Страховые программы, относящиеся к категории «Ответственность», направлены на защиту имущественных интересов перед третьими лицами.

ОСАГО

Полис ОСАГО относится к страховым программам, тарифы по которым регулируются на уровне законодательства (закон от 25 апреля 2002 г. № 40-ФЗ). Это означает, что страховщики не могут превысить предельно допустимый лимит стоимости страховки, но имеют право использовать коэффициенты в пределах установленной нормы.

Для чего нужен полис ОСАГО:

- он защищает имущественные интересы перед третьими лицами на сумму до 400 тыс. рублей;

- покрывает расходы за причинение вреда жизни и здоровью при ДТП по вине застрахованного лица на сумму до 500 тыс. рублей.

Стоимость страховки зависит от нескольких факторов, среди которых: регион регистрации ТС, характеристики авто (год выпуска, мощность двигателя), стаж водителя, включая особенности управления автомобилем (с авариями по его вине или без).

Владельцы ТС могут оформить страховую программу в офисе или онлайн (е-ОСАГО). Юридическая сила полисов одинаковая. Способ оформления услуги не влияет на цену. С 1 января 2017 года все страховщики оформляют полисы е-ОСАГО в обязательном порядке, согласно внесенным поправкам в законодательство РФ.

Калькулятор ОСАГО и КАСКО:

Профессиональная

Врачи и другие медработники могут защитить свои интересы в процессе трудовой деятельности. В СПАО «Ингосстрах» есть страховка, которая позволяет получить компенсацию за ошибки в:

- диагнозе;

- рекомендациях к лечению;

- процессе проведенной операции;

- назначенных лекарственных препаратах;

- иных действиях, связанных с процессом лечения.

Медработники могут застраховать не только интересы за причиненный вред здоровью, но и получить возмещение за услуги адвоката и иные расходы, понесенные в ходе разбирательств.

Другие программы

К другим услугам по защите интересов, связанных с причинением вреда третьим лицам и их имуществу, относится страхование ответственности перед соседями. Это тоже добровольная страховка. Она может быть включена в состав комплексного ипотечного страхования, но доступна и в отдельном порядке.

От чего зависит стоимость страховки:

- Тип жилого объекта.

- Количество санузлов и их состояние.

- Наличие системы автоматического отключения воды.

- Страхового покрытия.

- Срока договора.

Клиенты СПАО «Ингосстрах» могут дополнительно включить защиту интересов перед соседями за действия питомца или результат ремонта в квартире.

Как не стать жертвой мошенников?

Мошенничество с оформлением страховых полисов не является редкостью

И поэтому россиянам необходимо проявлять максимум осторожности, подписывая контракт со страховщиком, чтобы в конечном итоге не стать очередной жертвой обмана. Следует запомнить, что:

- у каждой компании, оформляющей страховые полисы, имеется лицензия. Прежде чем подписать договор, обязательно попросите представить документ, доказывающий, что такая лицензия была получена. Эту информацию так же можно найти на странице ФОМС;

- компании никогда не требуют от клиента оплаты за заключение контракта или выдачу полиса. Это совершенно бесплатная услуга;

- сразу после заключения договора с компанией выдается временный полис. Поскольку постоянный оформляется в течение 45 дней. Следовательно, сразу никто не может выдать постоянный. Исключение – мошенники;

- список документов, необходимых для оформления страховки, четко указан в нормативных документах. Только мошенники могут потребовать представить им какие-то дополнительные бумаги.

Стационарное лечение по полису ДМС

Таким же образом как и при поликлиническом обслуживании, обслуживание по полису будет проводиться только в строго определенных стационарах – в стационарах заключившими договор на обслуживание со страховой компанией. Перед заключением договора ДМС на стационарное лечение вы имеете право ознакомиться со списком больниц, клиник с которыми сотрудничает ваша страховая компания и которые в случае наступления страхового случая примут вас на лечение.

Что в ходит в пакет услуг стационарного лечения по ДМС?

- Отдельная или двухместная палата,

- улучшенное питание,

- услуги специалистов (указываются в договоре страхования).

Этот полис практически идеальное решение для лиц среднего и старшего возраста имеющих хронические болезни. Полис гарантирует системное обследование и лечение – это инвестиции в зоровье. Стоимость полиса от 16000 рублей в год и выше и во многом зависит от возраста, болезней клиента. Не маловажную роль играет и качество клиники, наличия высококлассных специалистов, дорогостоящего медицинского оборудования.