Покрываемые риски по программам международного страхования

Как правило, стандартные условия, предлагаемые международными страховыми организациями, включает услуги по страхованию рисков, схожих с событиями, которые страхуются местными страховщиками, в частности:

- приём врача в медицинском учреждении;

- хирургия;

- неотложная стоматологическая помощь;

- медицинские консультации;

- лечение онкологических заболеваний.

С помощью дополнительных опций страхователь может расширить данный перечень, включив желаемые риски, к примеру, физиотерапия, психиатрическое лечение, компенсация расходов на медикаменты, прививки и анализы.

Кроме того, женщины могут подключить дополнительные опции по страхованию на случай беременности и родов, выбрав премиальную программу страхования.

Выплат по мед/страховке не будет, если…

- Путешественник поехал с целью восстановить здоровье, а в договоре это не указал.

- Страх/расходы понесены по причине обострения хронических заболеваний туриста или же заболеваний, о которых было известно за полгода до поездки.

- Страховой случай связан с получением радиоактивного облучения.

- Страховой случай связан с любым типом протезирования либо психическим заболеванием (а также СПИДом, врожденными аномалиями и пр.)

- Туриста лечили его зарубежные родственники (прим. – даже при наличии у них соответствующей лицензии).

- Страховые расходы связаны с косметической/пластической хирургией (прим. – исключение – хирургия после травмы).

- Турист занимался самолечением.

В каких случаях для пребывания за границей требуется международная медицинская страховка?

Местные страховые организации осуществляют страхование иностранцев на период нахождения их за границей. Как правило, действие страхового полиса ограничивается определённым периодом времени, а страховка предусматривает лишь оказание срочной медицинской помощи.

Если страхуемый часто путешествует, проводит много времени за пределами страны, местная программа страхования не подходит для медицинского обслуживания экспата.

Суть международного медицинского страхования заключается в том, что застрахованному оказываются необходимые медицинские услуги, независимо от того, где он находится в данный момент. Соответсвенно, отпадает необходимость приобретать страховку в каждой новой стране пребывания экспатрианта.

Премиальная программа международного медицинского страхования охватывает различные события, в частности:

- внезапные заболевания,

- лечение травм,

- эвакуацию,

- репатриацию.

Лицо, являющееся гражданином страны, входящей в Европейскую экономическую зону (Европейский союз, Исландия, Лихтенштейн, Норвегия), или гражданином Швейцарии, и при этом проживающее в Европе, может получить Европейскую карту медицинского страхования (European Health Insurance Card (EHIC). Данная карта предоставляет владельцу право на медицинское обслуживание на территории любой из стран Европейской экономической зоны, Швейцарии.

Особенности страхования

Для длительного проживания в чужой стране лучше оформить полис добровольного медицинского страхования (ДМС), для краткосрочного – полис страхования туриста. Даже если гражданин РФ имеет право на бесплатную медицинскую помощь, нужно учитывать, что во многих странах СНГ она может оказаться невысокого качества.

По словам директора управления продуктового менеджмента и поддержки продаж ДМС «Ренессанс страхование» Светланы Базаренко, сейчас в тренде ДМС для сотрудников релоцированных подразделений. Такие программы доступны в Армении, Киргизии, Казахстане, Ташкенте (Узбекистан), Баку (Азербайджан), Грузии, Турции, Дубае и на Кипре. Список будет расширяться. Для Ташкента, Баку, Турции и Кипра уже действуют аналогичные программы добровольного медицинского страхования детей.

«При выборе страховки обратите внимание, покроет ли полис травмы, полученные во время активного отдыха или занятия спортом. У страховых компаний эта опция называется по-разному: активный отдых, спорт, любительский спорт, полис для спортивного туризма, экстрим и т.п

Кроме традиционного экстрима вроде горных лыж и дайвинга, даже спортивные игры могут подпадать под такую опцию», – предупредила Светлана Базаренко.

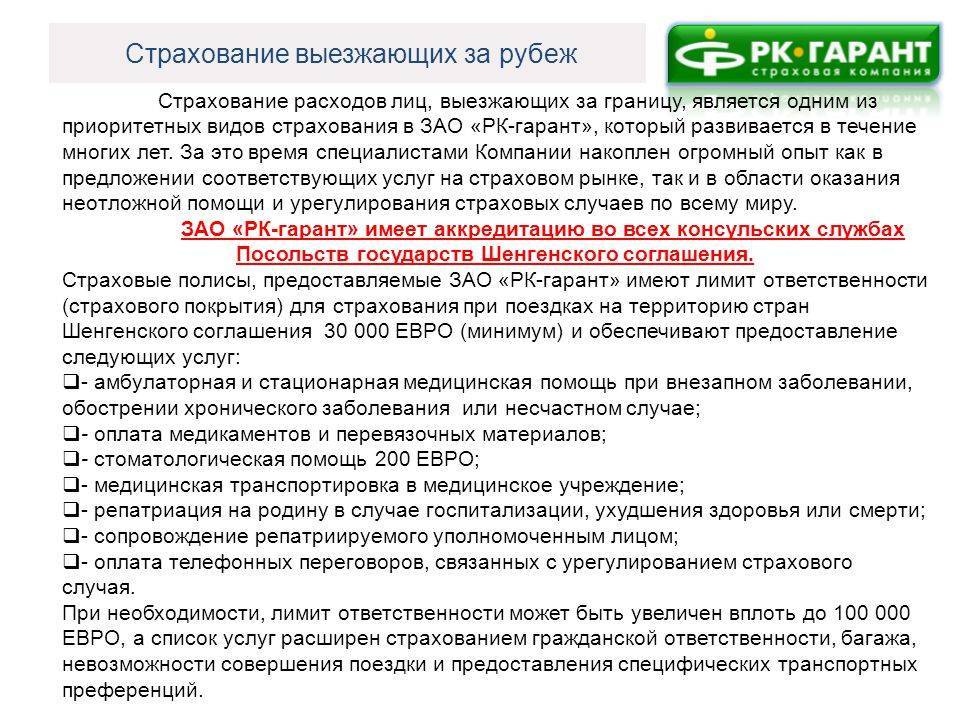

Чаще туристы и релоканты рассчитывают на небольшую страховую сумму – 30 тыс. евро или долларов. Но этого недостаточно при поездках в страны с высокой стоимостью медицинской помощи: США, Канаду, Австралию, Новую Зеландию, Японию и т.д. Рекомендуемый лимит – от 50 тыс. до 100 тыс. долларов. Также о повышенном лимите стоит подумать туристам, планирующим экстремальный отдых.

«Самая распространенная ошибка, которую допускают туристы при наступлении страхового случая, – это обращение в клинику напрямую, без звонка в ассистанскую компанию. Во всех договорах страховых компаний сказано, что если понадобилась помощь медиков, то прежде нужно обязательно позвонить в ассистанс. Именно они организуют оказание медицинской помощи туристу – вызовут врача или подскажут подходящее медучреждение. Но, конечно, если есть угроза жизни или здоровью человека, надо обращаться к врачам немедленно», – объяснила Светлана Базаренко.

Стоимость международного медицинского страхования

Международные страховые компании позволяют определить территорию страхового покрытия. Как правило, действие полиса международного страхования распространяется на территории только Европы, либо всего мира. При этом, территория Соединённых Штатов Америки отдельно включается или исключается из зоны действия полиса по усмотрению застрахованного.

Выделение территории Америки, как особой опции, связано с высокой стоимостью медицинского обслуживания государства. При исключении США из территории страхового покрытия стоимость полиса международного страхования существенно снижается.

Несмотря на то, что нахождение за границей планируется в пределах Европы, не исключена возможность выезда за её пределы. Чтобы незамедлительно выехать в другую страну при необходимости, рекомендуется оформить полис международного страхования, действующий во всем мире. Существуют недорогие варианты такой страховки, которые включают стационарное лечение, оказание неотложной помощи, но не покрывают расходы на посещение врача, амбулаторное лечение.

Одним из важных факторов, влияющих на установление стоимости страхового полиса, является уровень удержаний. Чем выше сумма, которую застрахованный готов платить за медицинское обслуживание, тем ниже его страховые выплаты.

Также при определении цены полиса международного страхования имеют значение следующие обстоятельства:

Что делать в случае болезни

На выданном вам страховом полисе будет указан телефон сервисной компании. Советуем сразу же записать его себе в мобильный (вместе с номером полиса), поскольку вряд ли вы будете носить с собой договор в аквапарк, на джип-сафари и в другие места, где чаще всего и происходят несчастные случаи. Если это произошло — сразу же звоните на указанный номер.

На выданном вам страховом полисе будет указан телефон сервисной компании. Советуем сразу же записать его себе в мобильный (вместе с номером полиса), поскольку вряд ли вы будете носить с собой договор в аквапарк, на джип-сафари и в другие места, где чаще всего и происходят несчастные случаи. Если это произошло — сразу же звоните на указанный номер.

Скорее всего, вам сразу ответят на русском, поэтому не стоит бояться трудностей перевода. Будьте готовы назвать страховую компанию и номер полиса, после чего рассказать, что произошло и где вы находитесь. Если случай серьезный — вам сразу же вызовут скорую помощь и отвезут в больницу. Если же вы в состоянии передвигаться и время терпит — то вам скажут, в какую клинику ехать на бесплатный прием, или же вызовут врача к вам.

В каких странах туристам угрожает вирус Зика

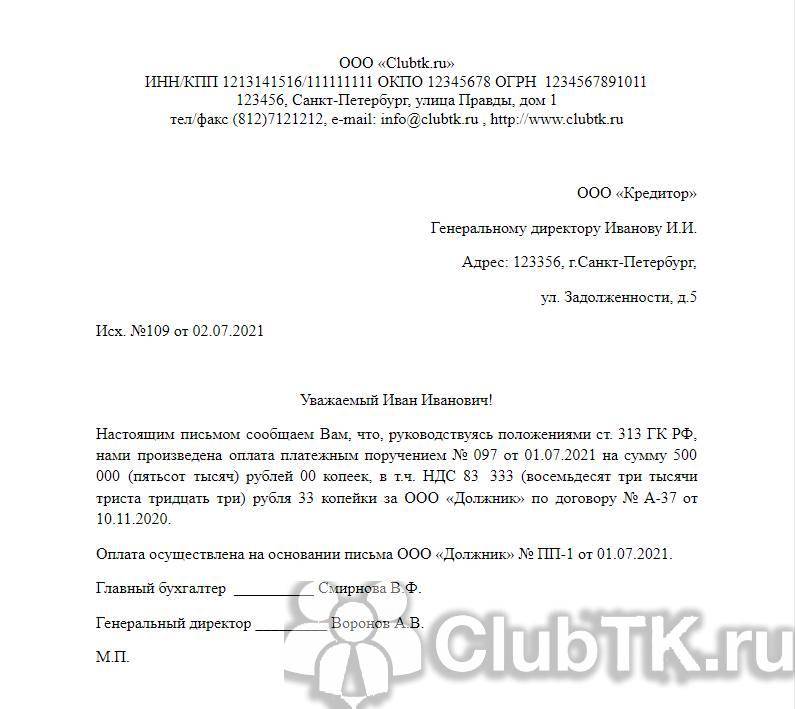

Если вас не устраивает предложенное ассистансом лечебное заведение, вы можете выбрать любое другое. Тогда все расходы вам придется оплатить самостоятельно, а потом уже ждать их возмещения от страховика. Ему нужно будет предъявить:

- справку из клиники на фирменном бланке, в которой указан диагноз и имя поставившего его врача;

- детальное описание всех пройденных медицинских процедур;

- квитанцию об оплате услуг;

- рецепты на медикаменты (если выписывались) и чеки на них, из аптеки.

Рассмотрение обычно длиться пару месяцев, и далеко не факт, что будет принято положительное решение. Вам могут отказать как на основании отсутствия какого-либо документа, так и просто из-за неразборчивого почерка врача. Поэтому, если есть возможность, лучше делайте так, как говорит ассистанс, иначе можно остаться без компенсации.

Что может покрывать мед/страховка?

В зависимости от договора, страховщик может оплатить…

- Расходы на лекарства и транспортировку в больницу.

- Экстренный визит к стоматологу.

- Билет домой или же поездку членов семьи (перелет и проживание) к заболевшему за рубежом туристу.

- Транспортировку погибшего туриста домой (прим. – в случае его смерти).

- Затраты на спасение туриста.

- Амбулаторное/стационарное лечение.

- Проживание при необходимости стационарного лечения.

- Услуги по оказанию экстренной мед/помощи.

- Внутрибольничный контроль с информированием семьи о текущей ситуации.

- Предоставление лекарств, которые отсутствую по месту пребывания туриста.

- Услуги по консультированию врачей-специалистов.

- Услуги по оказанию юрид/помощи путешественнику.

Большинством компаний-страховщиков сегодня предлагаются единые расширенные страховые пакеты, в которые входит страхование от всех вышеперечисленных рисков.

Важно помнить:

Оформление страховки: что необходимо знать

Чтобы правильно оформить страховку, следует учитывать:

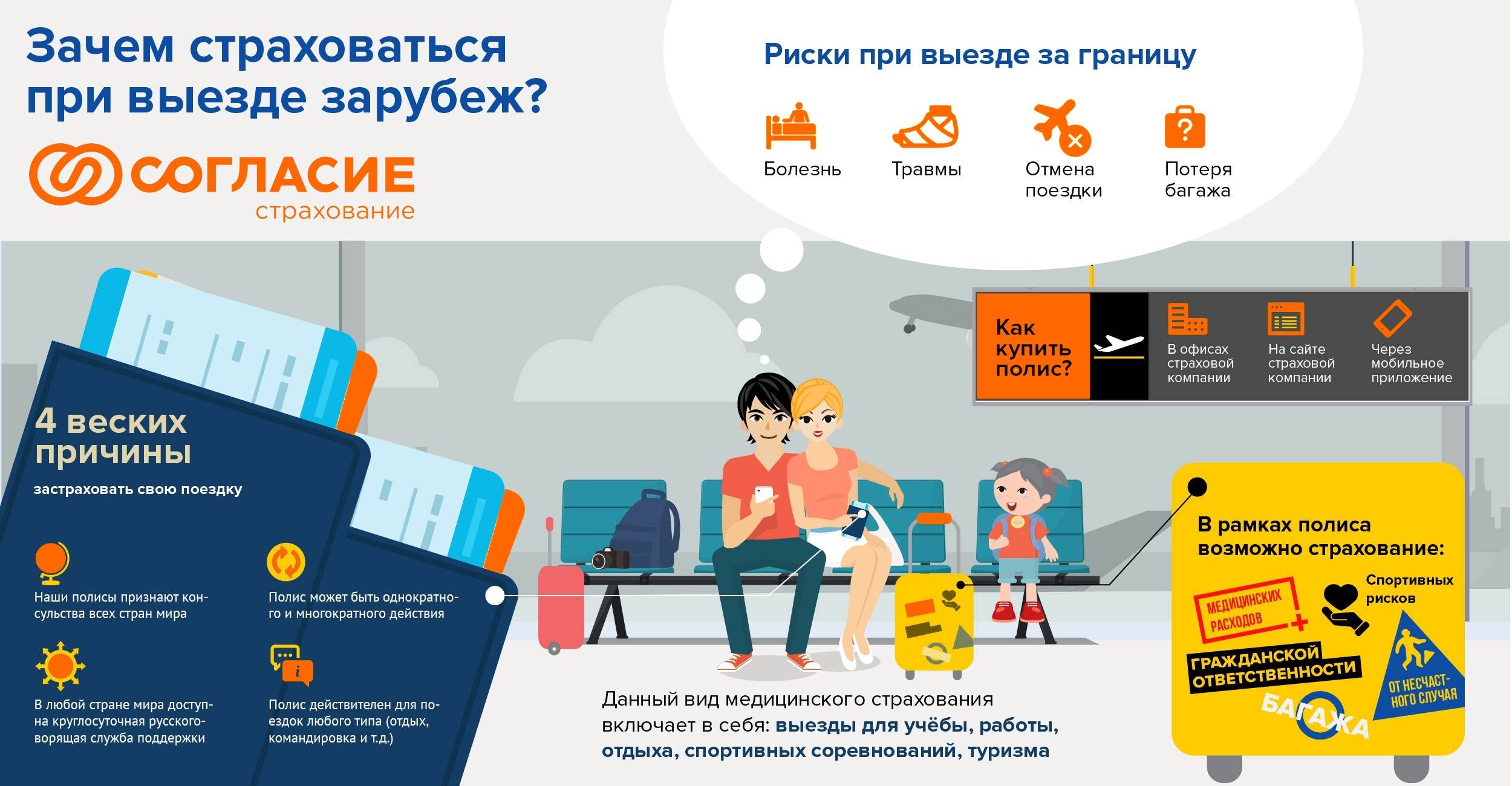

- Цель путешествия. От характера поездки – туристическая, на учебу в университете, для участия в соревновании или на работу – зависит вид страховки и набор необходимых услуг.

- Специфику страны посещения. Сведения о потенциальной угрозе помогут сделать правильный выбор: например, туриста во Вьетнаме подстерегают такие опасности, как москиты – переносчики многих заболеваний, песчаные блохи (вызывают сильную аллергию), жгучие медузы, ядовитые змеи. Даже в такой благополучной стране, как Австрия, существует своя угроза – повышенная опасность травматизма во время лыжного спуска с гор. Больше полезной информации о возможных угрозах для путешественников по странам мира можно получить на сайте департамента ситуационно-кризисного центра МИД России.

- Требования к страховому полису со стороны соответствующих консульских учреждений. Правила разных государств могут отличаться. Так, для стран зоны Шенгена, согласно решению № 2004/17/СЕ от 22.12.2003, срок действия медстраховки должен составлять не менее срока действия визы, а минимальная сумма — не менее 30 тысяч евро (должна обязательно покрывать все медицинские расходы). Полис должен оформляться без франшизы. Зона покрытия полиса — все государства-участники Шенгенского соглашения.

Помимо общих требований каждая страна может иметь свою специфику. Дания, Латвия устанавливают срок действия страховки на 15 суток больше срока действия визы, Финляндия принимает заявление на оформление визы лишь после оформления страховки, во Франции, Чехии, Эстонии и некоторых других странах принимают только напечатанные полисы, а не заполненные от руки.

Подробнее узнать все требования можно на сайтах посольств, консульств и визовых центров стран, в которые запланирована поездка. - Цену страхового полиса. То, сколько стоит страховка для выезда за границу, часто играет немаловажную, а иногда решающую роль.

Оформить страховку можно несколькими традиционными способами:

- Самый надежный — самостоятельно обратиться в страховую компанию. Это позволит подобрать необходимый набор услуг в соответствии с целью поездки и отказаться от неактуальных, что также позволит существенно повлиять на цену полиса.

- Второй способ также широко распространен и рассчитан прежде всего на туристов. Это покупка путевки одновременно со страховкой в турагентстве. Здесь следует учесть несколько минусов: минимальная цена предполагает и минимальный перечень страховых случаев, что может сделать полис ДМС малоэффективным; как правило, оговаривается некоторая сумма франшизы. С учетом этих двух обстоятельств часто бывает выгоднее отказаться от услуги турфирмы по оформлению страховки и приобрести только путевку.

- Третий вариант — самый выгодный и наименее распространенный — страхование при выезде за границу жизни и здоровья работника и членов его семьи через работодателя; правда, имущество и ущерб третьим лицам таким способом застраховать не получится.

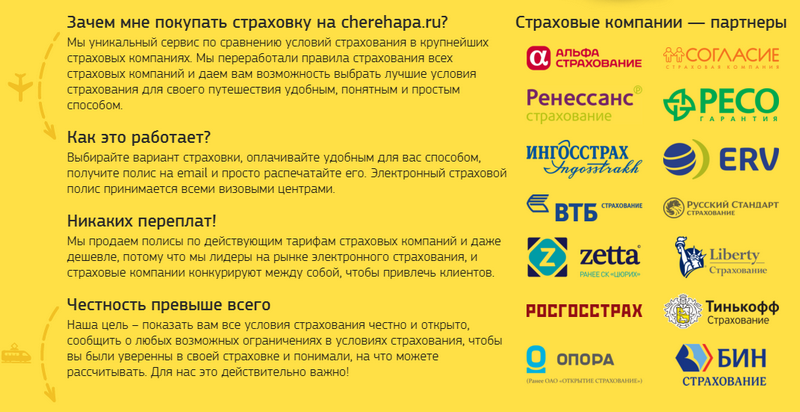

Помимо традиционных есть еще один очень удобный вариант решения проблемы — страхование онлайн.

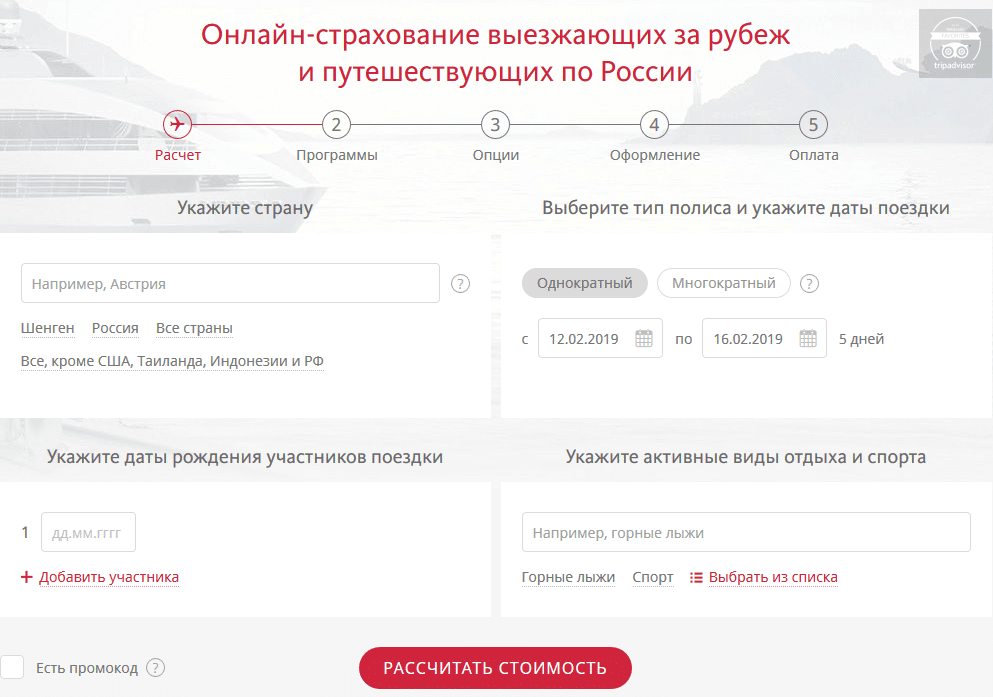

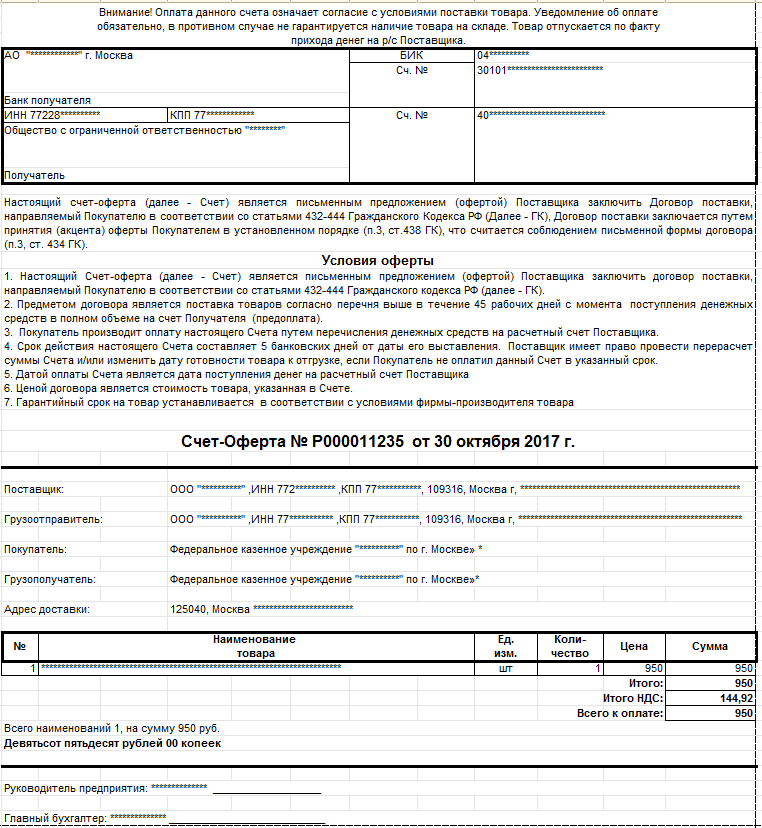

Онлайн-страхование: экономим на страховом агенте

Крупные страховые компании предоставляют возможность оформить страховку для выезда за границу онлайн тем, кто путешествует по турпутевкам или самостоятельно. Для оформления электронного полиса достаточно выполнить несколько несложных операций. Рассмотрим на примере трех самых крупных страховых компаний РФ, как это можно сделать:

- зайти на сайт страховой компании и выбрать услугу “Онлайн-страховка”;

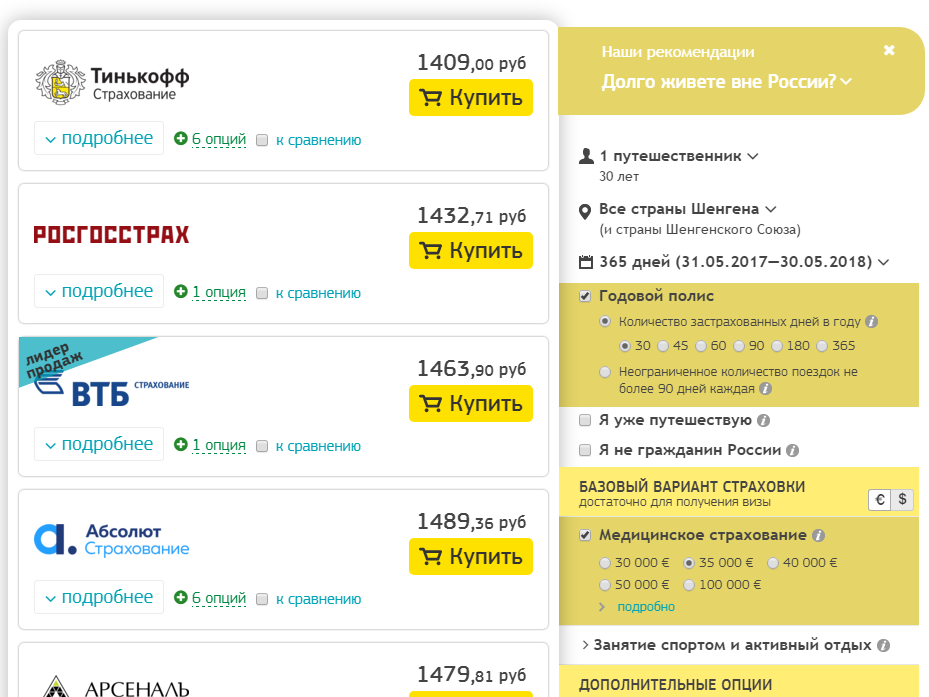

- внести данные в форму онлайн (указать страну, даты рождения участников поездки, даты поездки, тип полиса, и др.) и используя калькулятор, рассчитать стоимость;

- выбрать из предложенных вариантов, добавить необходимые опции и оформить полис (внести контактные данные);

- оплатить через банковскую карту;

- получить электронный полис на электронную почту (его можно скачать, распечатать, скинуть на телефон). Файл должен содержать сам страховой полис, квитанцию и контакты для обращения при страховом случае.

Следует учесть, что все данные необходимо вносить в соответствии с их написанием в документах. Одна ошибка в написании имени или фамилии может привести к недействительности полиса.

Еще один положительный момент — можно сэкономить на комиссии страховому агенту. Страховка для выезда за границу онлайн имеет и недостаток: приходится выбирать только из нескольких предложенных страховой компанией пакетов и убрать ненужные услуги не получится.

Цена безопасности: сколько стоит страховка

После оформления страхового полиса следует произвести оплату страховой премии. Каждая страховая компания формирует цены самостоятельно, и стоимость страхования одних и тех же рисков в разных компаниях будет различаться).

Общие ценообразующие показатели, которые влияют на стоимость страховки и которые следует принимать в расчет:

- длительность поездки за границу (чем дольше, тем дороже);

- страна пребывания;

- цена путевки (для туристов);

- наличие или отсутствие рисков (экстремальные виды спорта, посещение опасных для жизни районов;

- транспорт, на котором планируется добираться до места назначения;

- возраст и состояние здоровья страхователя (чем старше, тем дороже);

- сумма возмещения.

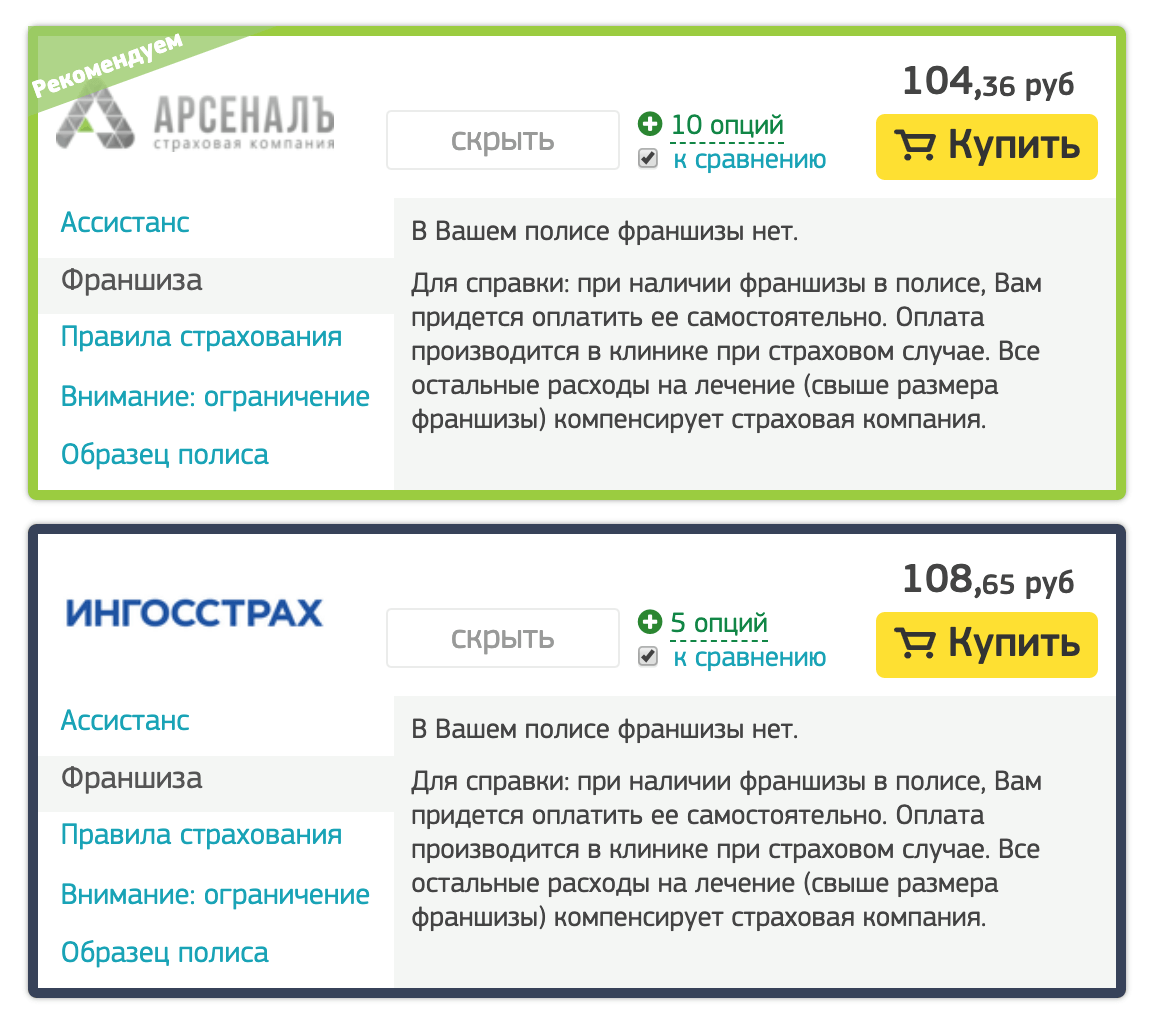

Сравним. Стоимость страхового полиса с покрытием багажа в 500 долларов США на одного застрахованного человека 50 лет, который собирается отдохнуть 11 дней в Таиланде, будет составлять в различных страховых компаниях:

| Страховая компания | Эконом (руб.) | Стандарт (руб.) | Премиум (руб.) |

|---|---|---|---|

| СОГАЗ | 658.61 (без покрытия багажа) | 723.92 (без покрытия багажа) | 997.70 |

| ВСК Страховой дом | 707 | 1046 | 1776 |

| Росгосстрах | 783.69 | 1071.80 | 1541.30 |

| ВТБстрахование | 829.94 | 960.35 | – |

| Liberty Страхование | 1489 + 30 долларов США (франшиза) | 1630 + 30 долларов США (франшиза) | 2041 + 30 долларов США (франшиза) |

| ИНГОССТРАХ | – | 1080 | 2500.19 |

В каждом случае сумма рассчитывается индивидуально с учетом всех составляющих. Следует учесть, что приобретать страховку онлайн для выезда за границу выгодно — возможны бонусы и скидки от страховых компаний, которые позволят сэкономить от 5 до 25 %.

На что стоит обращать внимание, при выборе и использовании туристической страховки

- Если вы собираетесь не только лежать на пляже, но и заниматься спортом на отдыхе, имеет смысл подключить опцию «активный спорт». Имейте ввиду, что у многих компаний любая активность – от игры в волейбол на пляже, до неторопливой вело-прогулки может быть отнесена к спорту, поэтому, или подключайте эту опцию, или, в случае какой-то травмы, не упоминайте про свою активность – «шёл, споткнулся, очнулся – закрытый перелом».

- Управление мотоциклом/скутером у некоторых компаний также относится к «активному спорту», а кроме этого, у вас должна быть открыта категория «А» в водительском удостоверении, в противном случае, вам могут отказать в выплате. Если категории нет, то, опять-таки, лучше не сообщать, что вы были за рулём.

- Уточните, не предусмотрена ли по договору страхования франшиза. Как правило, полис в этом случае будет стоить дешевле, но какую-то сумму (обычно, от $50 до $200) вам придется оплатить самостоятельно, всё что будет выше этой суммы, оплатит страховая.

- Уточните, входит ли в полис экстренная стоматология. Некоторые включают её, в размере около $200, а иногда она вообще не предусмотрена.

- Наличие алкоголя в крови у всех страховых компаний является причиной отказать в оплате лечени, хотя я не знаю, в каких случаях берут этот анализ, возможно, в случаях с ДТП.

- В зависимости от страховой компании, в полисе может быть по-разному прописан регион страхования. Кто-то прописывает отдельные страны (Таиланд, Индонезия), кто-то отдельный регион (ЮВА), кто-то исключающие регоины (например «весь мир, кроме США и Австралии). Как правило, добавление ещё одной страны из определённого региона не изменяет цену, поэтому старайтесь прописать по-максимуму все страны, в которых вы будете находиться, даже транзитом, пусть даже всего несколько часов.

- В большинстве случаев ассистенс, перед тем, как направить вас в госпиталь, отправляет туда письмо с гарантией оплаты, но иногда, в больнице могут попросить оставить в залог паспорт или денежную сумму – это довольно распространенная практика, хотя и не очень приятная.

- Если вы, в течение года, часто выезжаете за границу, то имеет смысл оформить годовой полис, с определённым количеством дней. Например 30/60/90 дней в течение года – главное, по общей сумме поездок, не превысить указанное в полисе количество дней.

Что такое “сервисная компания” или “assistance”

Для начала, хочу сделать небольшое, но очень важное разъяснение. В цепочке, между полисом страхования и оказанием услуги по лечению можно выделить три крупных звена:

- Страховая компания – организация, которая продаёт вам полис.

- Сервисная компания (assistance, ассистенс) – организация, осуществляющая координацию при наступлении страхового случая, выбирающая больницу, осуществляющая все согласования, принимающая решения, относительно целесообразности оказания тех или иных услуг по страховому полису, а также осуществляющая оплату лечения.

- Провайдер медицинских услуг – медицинское учреждение (больница, клиника, госпиталь) в той или иной стране, в котором, непосредственно, будет осуществляться лечение.

Все эти звенья довольно независимы друг от друга, каждое занимается своей сферой деятельности, и все они очень важны. Но от страховой компании, продавшей вам полис, по-большому счёту ничего не зависит, она является просто продавцом, и её сфера деятельности заканчивается в момент оформления вашего полиса.

Выбрать провайдера, т.е. конкретную клинику, в конкретном городе, у вас вряд ли получится, тем более, если за время путешествия, вы планируете посетить много мест. При этом, если вы едете жить в конкретное место, то можно пойти от обратного – выбрать интересующий вас госпиталь, связаться с ними, и узнать, с какими сервисными компаниями он работает.

Поэтому, самым важным звеном для нас, как покупателей услуги, является сервисная компания. И, хотя не она занимается непосредственно лечением, но именно от неё зависит то, в какую больницу нас направят, насколько быстро согласуют все документы, и в каком объёме будет оплачено наше лечение

И на неё, а вовсе не на страховую компанию, имеет смысл обращать внимание при покупке туристической страховки. При этом, одна страховая может работать с несколькими сервисными компаниями

Обратите внимание, что даже, если вы застрахованы, например, по КАСКО, и не раз получали страховые выплаты без проблем, это не значит, что та же самая страховая компания сотрудничает с надёжной сервисной компанией и в путешествии вы тоже получите надёжную поддержку. Главная сложность заключается в том, что не существует каких-то официальных рейтингов сервисных компаний, поэтому выбрать подходящую можно только, основываясь на опыте, причём, желательно не одного человека, а на коллективном – изучая отзывы в интернете

Главная сложность заключается в том, что не существует каких-то официальных рейтингов сервисных компаний, поэтому выбрать подходящую можно только, основываясь на опыте, причём, желательно не одного человека, а на коллективном – изучая отзывы в интернете.

Ограничения по действию полиса

Этот момент может быть важным для тех, кто оформляет полис не перед поездкой, а уже в процессе. Условия действия нужно уточнять в каждой отдельном случае, но в Либерти точно туристическая страховка начинает действовать через 5 дней после её оформления, если в момент покупки в находитесь в стране страхования. Т.е., если вы живёте в Таиланде и покупаете полис 5-го января, то действовать она начнёт с 10-го (дата будет указана в полисе).

Что касается остальных компаний, с которыми сотрудничает Черехапа, опять-таки привожу цитату службы поддержки: «У остальных нет таких ограничений. Начинает действовать с даты, которую Вы укажете». Но я бы, всё-таки не рисковал – кто знает, как они отреагируют, если вы захотите обратиться в госпиталь в день оформления, лучше полис заранее сделать.

Известно, что при страховом случае нужно звонить сначала в страховую, то есть если человека экстренно увезли на скорой, то этот счет страховая не возместит?

Николай Лебедев

Марианна Сальникова, Заместитель начальника Управления продаж личного страхования ОАО «СОГАЗ»:

Если во время путешествия все же возникли проблемы со здоровьем, прежде всего, обратитесь в сервисную компанию — контакты указаны в полисе. Это избавит от необходимости оплачивать медицинские услуги, а также снимет проблему языкового барьера.

Если вдруг по какой-то причине заболевший сам оплатил расходы, связанные со страховым случаем, заполните заявление на страховую выплату, приложите к нему документы, перечень которых указан в Правилах страхования (прилагается к полису) и направьте пакет документов в страховую компанию.

Хочу предупредить: бывают случаи, когда при самостоятельном обращении за медицинской помощью лечебное учреждение сразу не требует деньги за услуги. Счета приходят потом на домашний адрес. Советую их оплатить как можно быстрее, чтобы ваше дело не передали в коллекторское агентство или суд, а потом направить документы в страховую компанию.

Александр Шваб, заместитель директора Департамента страхования путешественников СК «Альянс»:

Конечно, есть ситуации «жизни и смерти». Естественно, надо предпринять все доступные меры для скорейшего оказания первой помощи и при первой же возможности уведомить о произошедшем сервисную службу для дальнейшего мониторинга оказания медицинской помощи и ее оплаты. Для упрощения дальнейшего общения с сервисной службой желательно уточнить и записать, кто принял ваш звонок, также зафиксировать дату и время звонка, узнать и записать номер досье (регистрационный номер обращения).

Звонок в сервисную службу по телефонам, указанным в полисе, для организации обслуживания и согласования расходов — это обязательное требование

Без звонка в сервисную службу (неважно, кто будет звонить: сам застрахованный, его родственники, представитель принимающей стороны, соседи по отелю и т. п.) страховая компания не может выполнить одно из основных условий страхового полиса — организацию для застрахованного бесплатной медицинской помощи

Отсутствие звонка может служить причиной отказа в страховом возмещении расходов. Надо четко осознавать, что вы не в своей стране и по полису и паспорту никто обслуживать вас не будет, только за наличные. Поэтому и необходимо обращение в сервисную службу для подтверждения оплаты расходов по полису.

Николай Лебедев

Антон Колегов, Главный андеррайтер управления страхования путешествующих «АльфаСтрахование»:

Для прояснения любых вопросов, связанных со страховкой, туристу необходимо связаться с ассистанской (сервисной) компанией страховщика по указанному в полисе телефону.

Как правило, все российские страховщики действуют через посредников — сервисные (ассистанские) компании, у которых имеются договоры с лечебными учреждениями заграницей. Обязательным условием оказания медицинской помощи является звонок в call-центр сервисной компании. Оператор сервисной компании направит клиента в ближайшую к его месту пребывания больницу, с которой у ассистанса есть договор. При самостоятельном обращении в больницу может последовать отказ в возмещении понесенных расходов.

В случае, когда у застрахованного нет при себе полиса, ему все равно необходимо связаться с сервисной компанией, которая направит его в лечебное учреждение. В этом случае ему придется самостоятельно оплатить расходы с последующим возмещением их в офисе страховой компании. При направлении в то или иное лечебное учреждение, основное, чем руководствуется сервисная компания — состояние клиента.

От редакции считаем нужным отметить некоторые вещи, которые не отражены в ответах экспертов. Например то, что солнечные ожоги в большинстве компаний не считаются страховым случаем, даже если требуется экстренная госпитализация. Кроме того, есть такой вид страховки (в дополнение в страховке от невыезда, от утери багажа и расширенной экстремальной), как ответственность перед третьими лицами во время пребывания за рубежом. Такая страховка, при условии нахождения в трезвом виде, компенсирует туристу штрафы в случае конфликтов с местным населением (а не секрет, что местная полиция защищает прежде всего своих и штраф накладывается на туриста).

В общем, Туристер.ру рекомендует крайне внимательно читать условия договора страхования — все, что написано любым шрифтом, и не стесняйтесь задавать уточняющие вопросы страховому агенту

И самое главное — принимайте меры предосторожности, думайте головой и много не пейте. И пусть ваша страховка так и пролежит в чемодане!

Стоимость страховки: расчет по онлайн-калькулятору

Перед тем как окончательно решить, где приобрести страховку, следует предварительно рассчитать ее стоимость в разных компаниях. Сделать это несложно, потому что на всех сайтах солидных страховых компаний можно воспользоваться онлайн-калькулятором.

С помощью такого калькулятора можно рассчитать не только сумму ОСАГО, но и стоимость страховки на загранпоездку. В качестве примера можно рассмотреть калькулятор компании ИНГОССТРАХ. Необходимо ввести данные о стране поездки, дате начала и окончания поездки, возрасте путешественника и рассчитать.

Полученная сумма будет составлять страховую премию за базовые услуги. К этим услугам по желанию можно добавить 18 дополнительных рисков — утрата багажа или другого имущества, военные действия, полеты на летальных аппаратах и др.

В заключение

Повторюсь ещё раз, мне очень хотелось бы, чтобы трата на туристическую страховку в путешествии, была самой бесполезной в том смысле, чтобы никогда не возникала необходимость этой страховкой воспользоваться. Но, как гласит пословица, “береженого бог бережет”, поэтому не забудьте перед очередной поездкой проверить, что полис у вас имеется, даже если раньше вы никогда про него не вспоминали.

Если вы собираетесь на Бали, также читайте нашу статью Страховка на Бали – рекомендации по выбору и личный опыт, в которой мы рассказываем о местной специфике страхования.

Будьте здоровы и отличного всем отдыха!

Обзоры пляжей в разных странах:

- Пляжи Тенрифе, достопримечательности острова или наши впечатления о Канарах

- Пляжи Нячанга – самый полный список пляжей в городе, окрестностях и на островах, карта пляжей

- Пляжи Бали – развенчиваем популярные мифы об острове

- Пляжи Гоа – европейская еда и русские туристы