Как рассчитать приведенную стоимость

Очевидно, 330 тыс.долл., которые мы получим в будущем, стоят дешевле 330 тыс. долл., которыми мы располагаем сегодня. И дело не только в инфляции.

Основная причина такого положения вещей в том, что мы можем имеющиеся 330 тыс. долл. инвестировать в безрисковые финансовые инструменты наподобие банковских депозитов или государственных облигаций.

В таком случае для определения «истинной» стоимости наших 330 тыс. долл. к ним требуется присовокупить еще и процентный доход по соответствующему депозиту (ценной бумаге).

На эту ситуацию можно посмотреть так: сегодняшние 330 тыс. долл. будут стоит в будущем столько же плюс – процентный доход по безрисковым финансовым инструментам.

Мы вплотную приблизились к пониманию одного из важнейших принципов теории инвестирования: деньги СЕГОДНЯ стоят ДОРОЖЕ, чем деньги, которые мы получим ЗАВТРА.

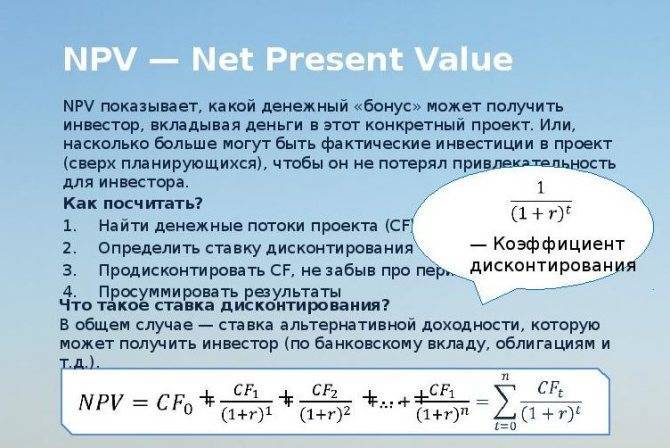

Именно поэтому приведенная стоимость любого дохода в будущем будет МЕНЬШЕ его номинального значения, и чтобы его найти, нужно ожидаемый доход умножить на некоторый коэффициент, заведомо МЕНЬШИЙ единицы.

Обычно этот коэффициент именуется коэффициентом дисконтирования.

Математическая запись нашего постулата будет иметь следующий вид:

PV = DF * C1, где

PV – приведенная стоимость (от англ. present value),

DF – коэффициент (или – фактор) дисконтирования (от англ. discount factor),

C1 – ожидаемый через 1 год доход.

Сущность коэффициента дисконтирования может быть истолкована так: это нынешняя стоимость 1 доллара, который мы рассчитываем получить в будущем. Численно он будет равен следующему отношению:

DF = 1 / (1 + r), где

r – размер вознаграждения (норма доходности), на который вправе рассчитывать инвестор в связи с отсрочкой получения дохода.

Итак, мы готовы к тому, чтобы рассчитать, наконец, приведенную стоимость будущих доходов от наших инвестиций.

Для этого введем в условия задачи размер процентной ставки по безрисковым финансовым инструментам, равный, к примеру, 8 процентам годовых.

В таком случае ставка дисконтирования будет равняться значению дроби 1 / (1 + 0,08):

DF = 1 / (1 + 0,08) = 1 / 1,08 = 0,926.

Приведенную стоимость 330 тыс. долл. мы рассчитаем так:

PV = DF * C1 = 0,926 * 330 000 долл. = 305 580 долл.

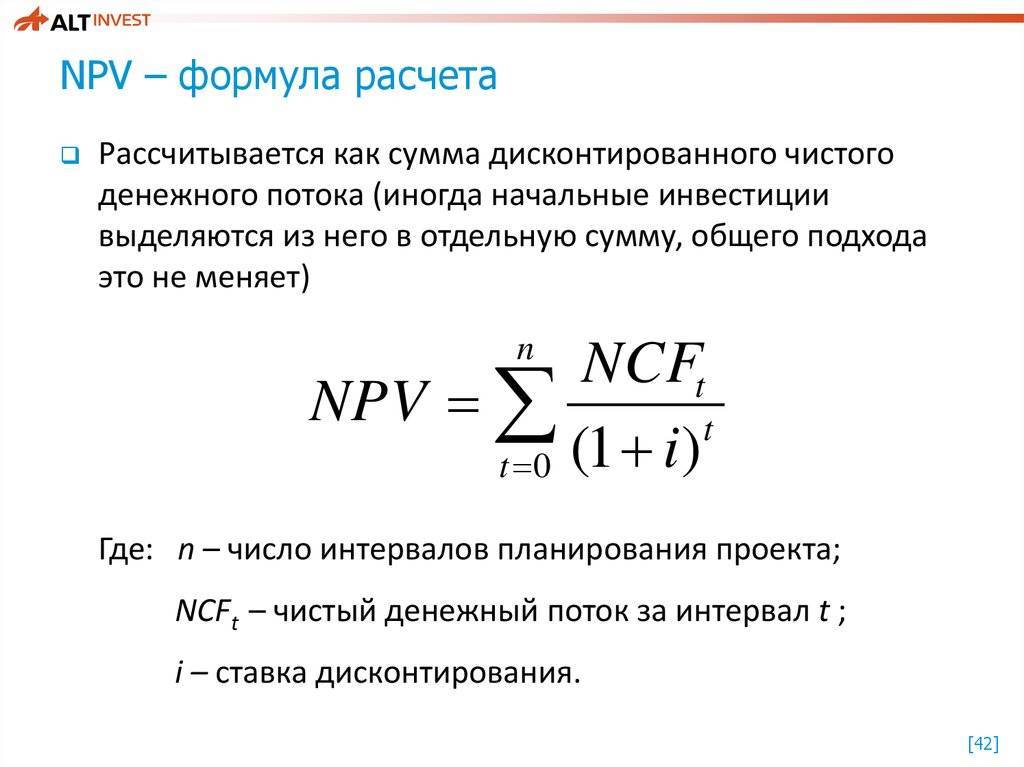

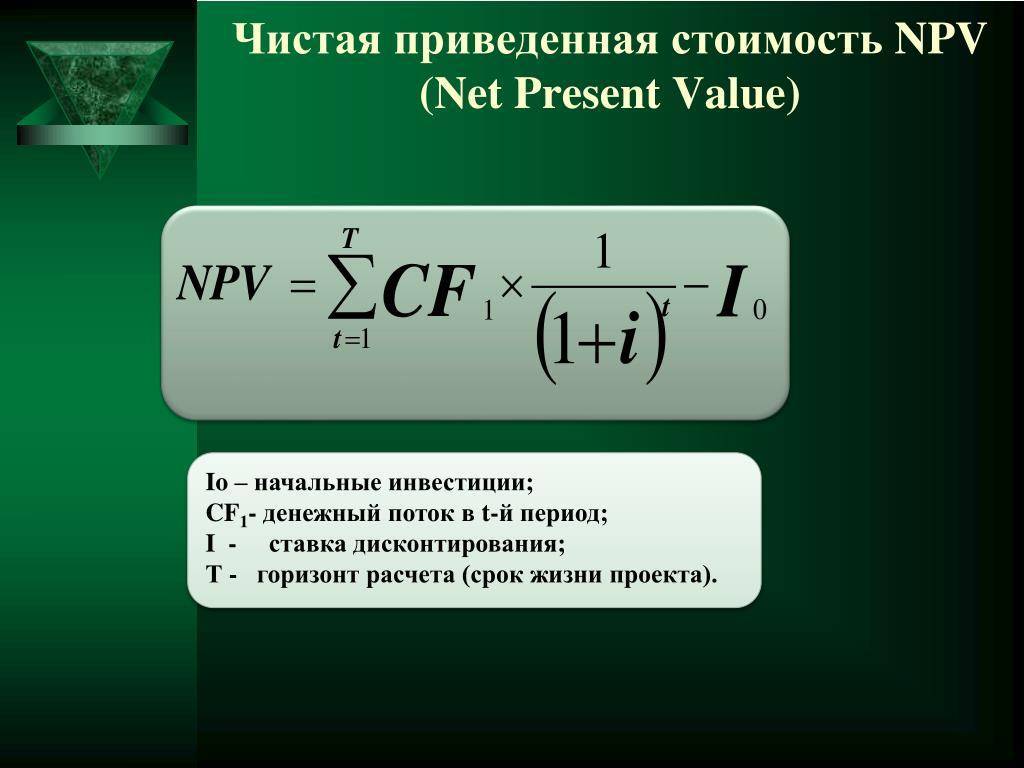

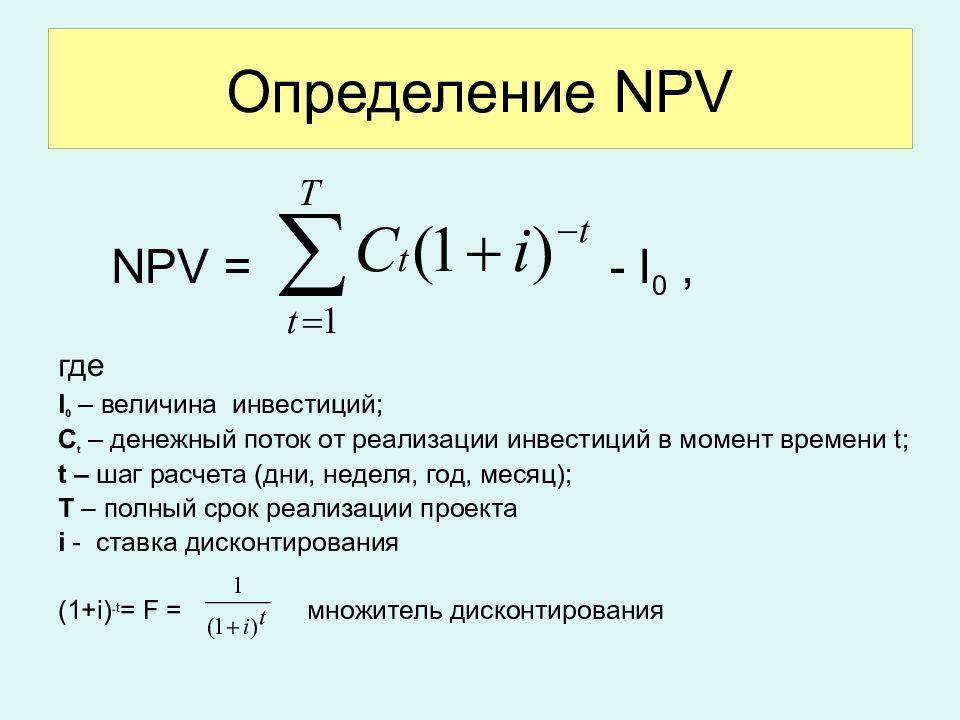

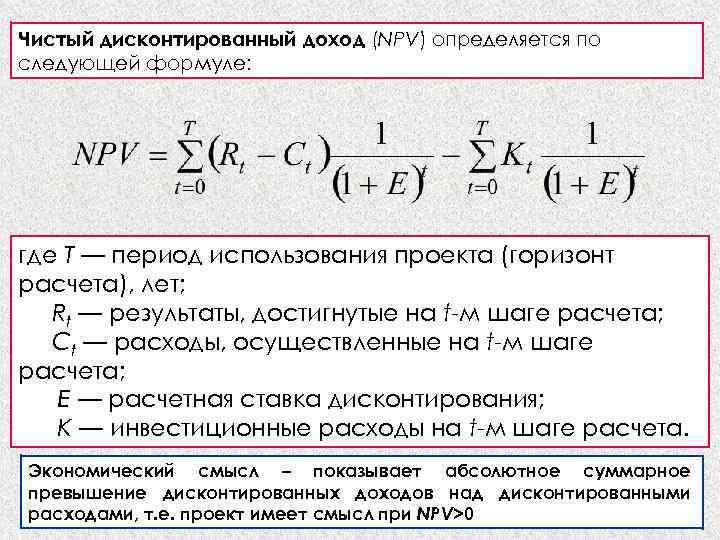

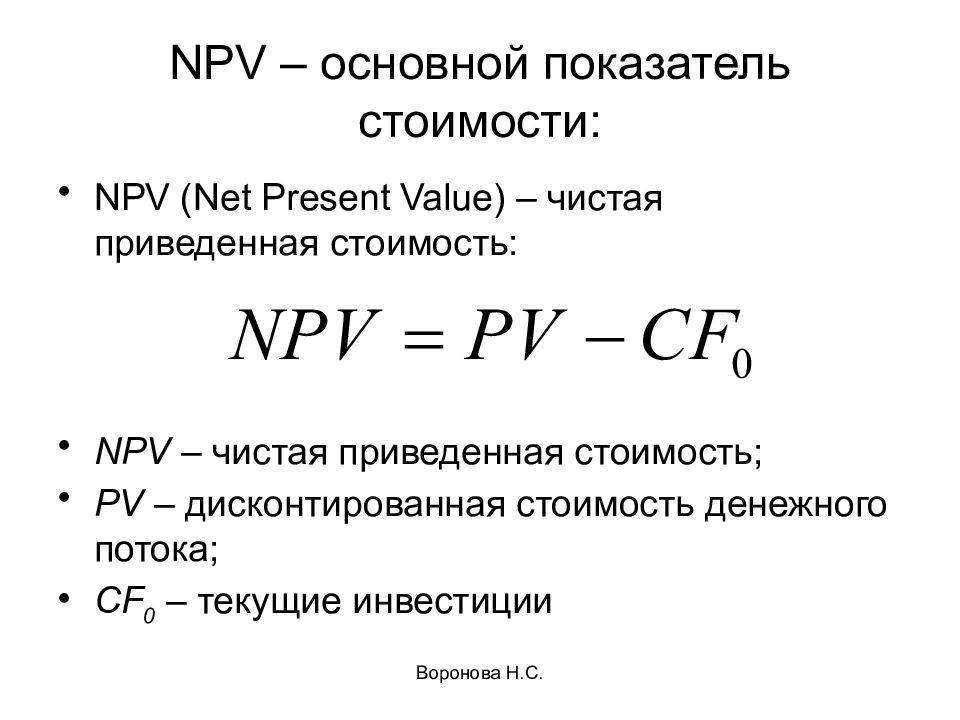

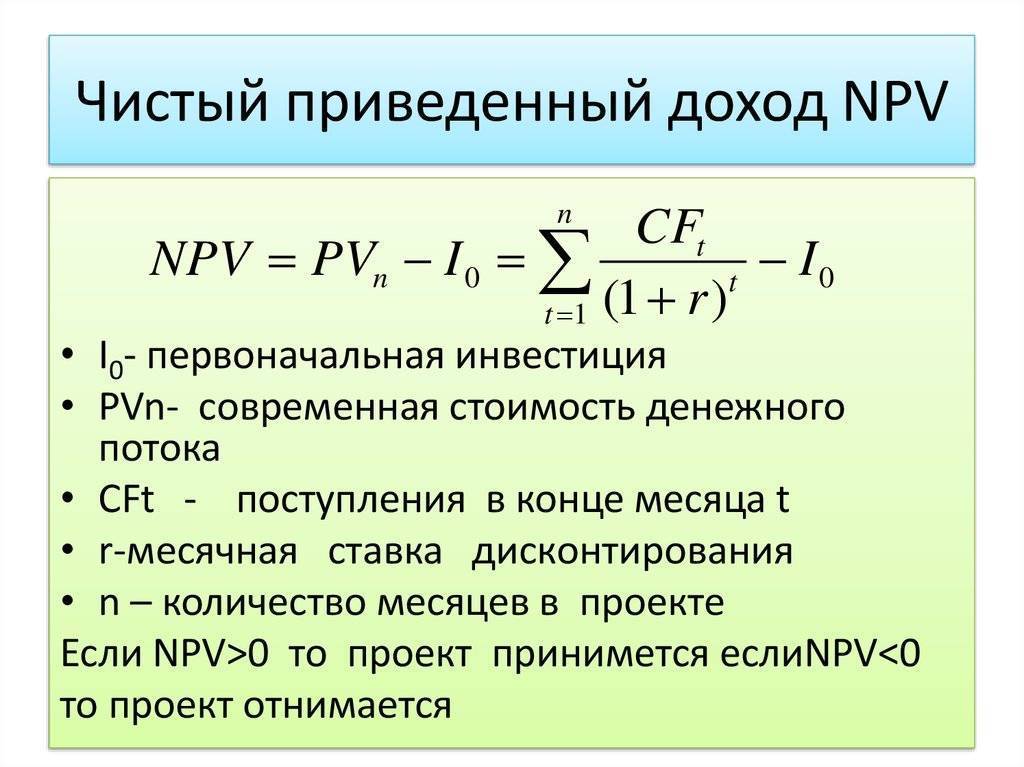

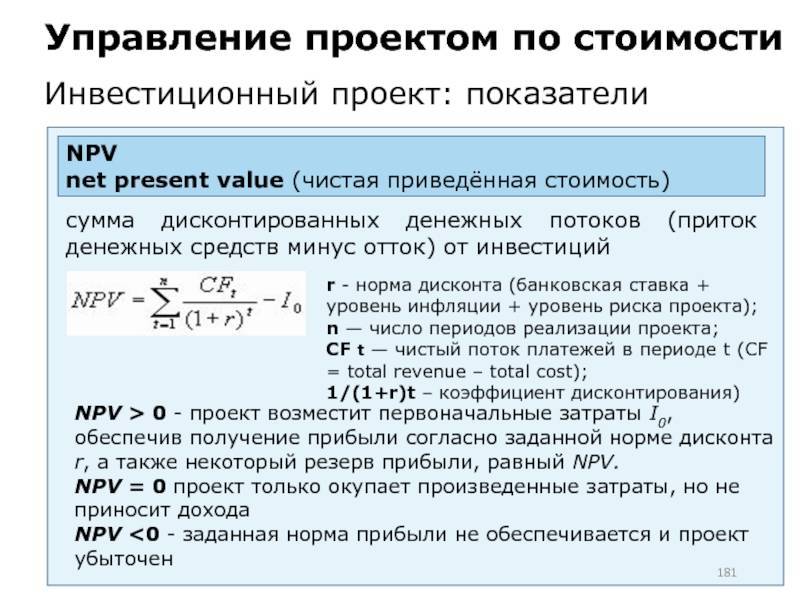

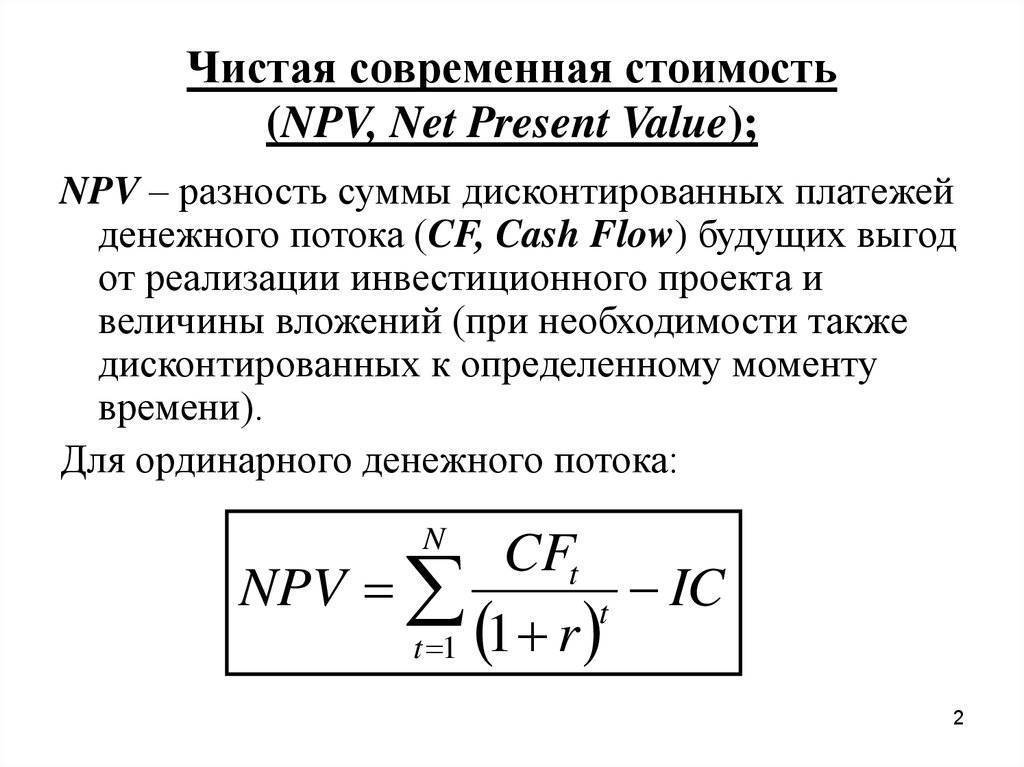

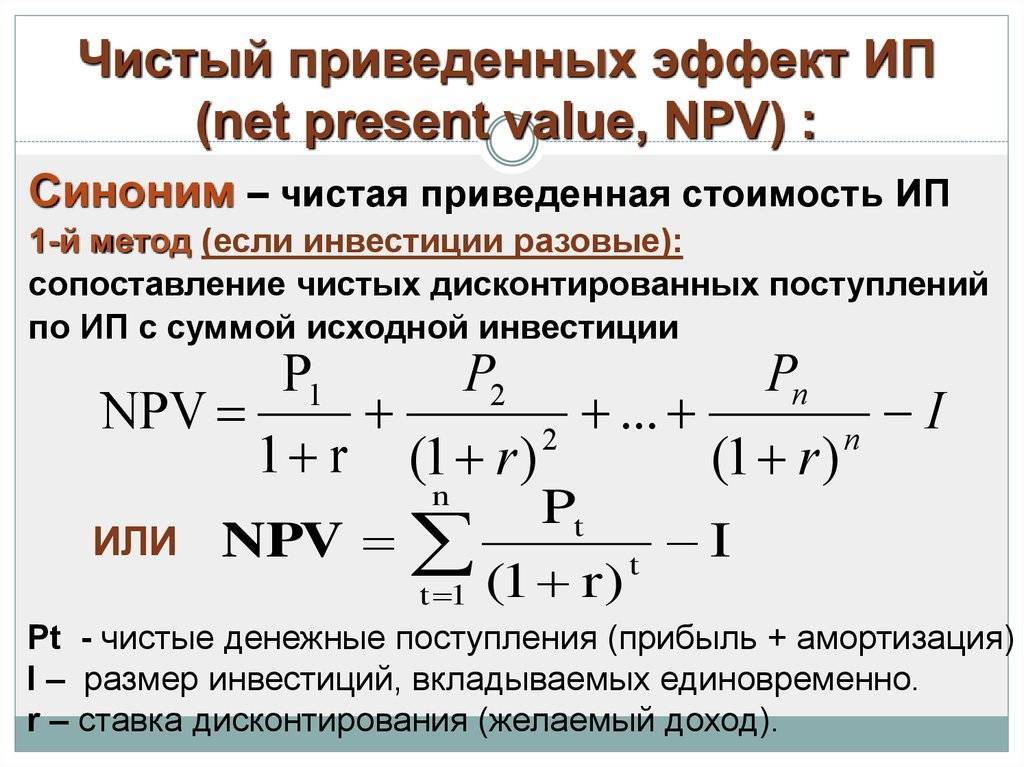

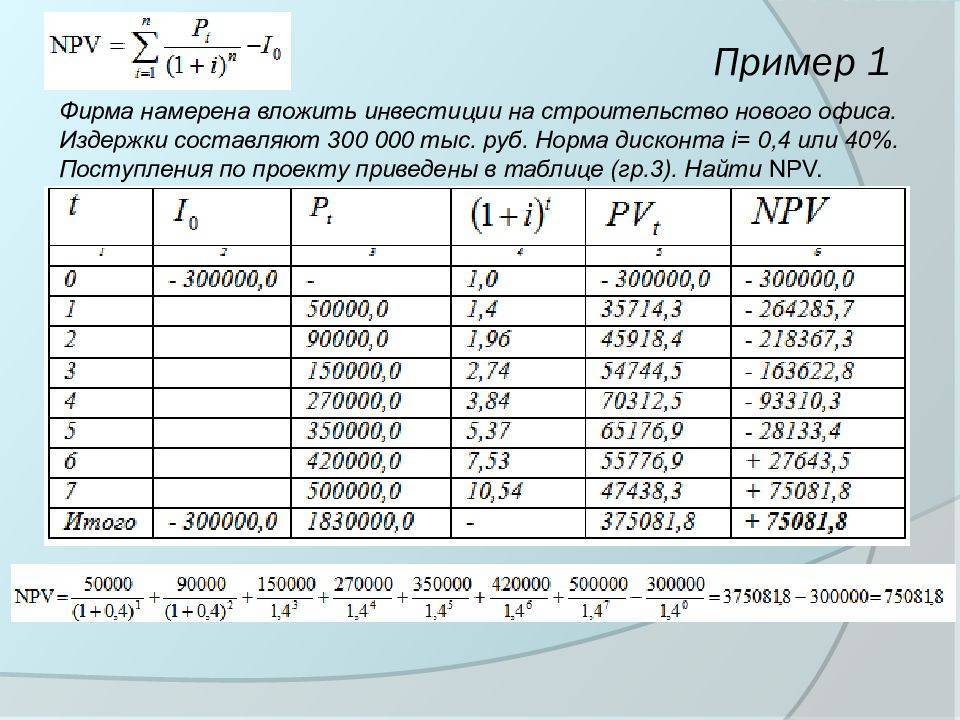

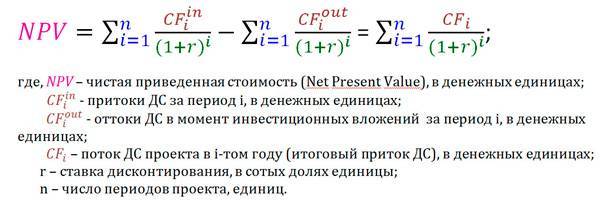

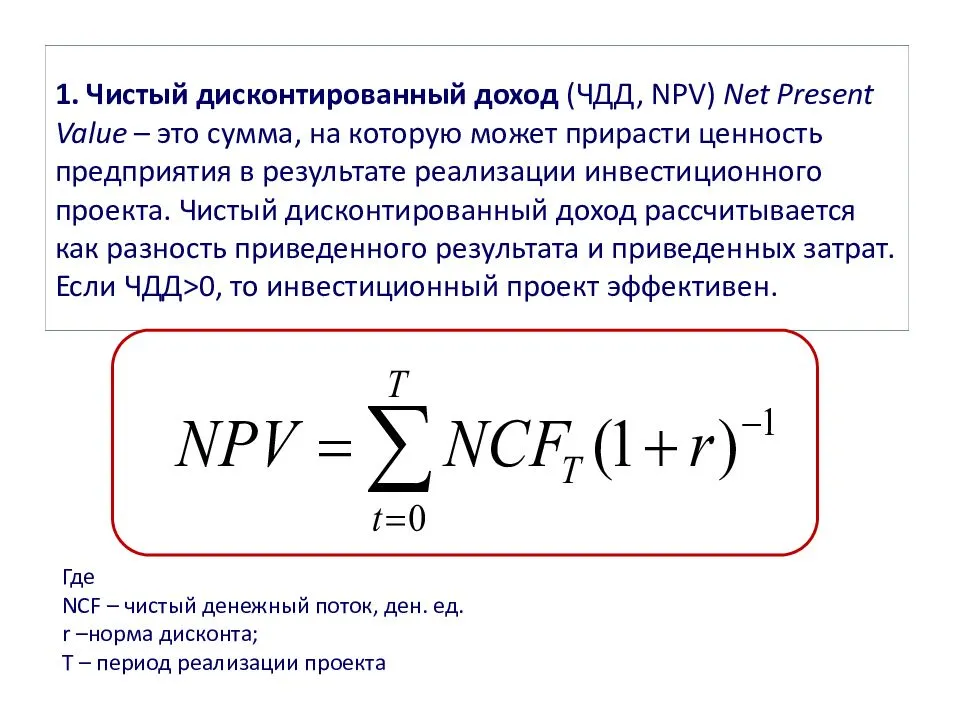

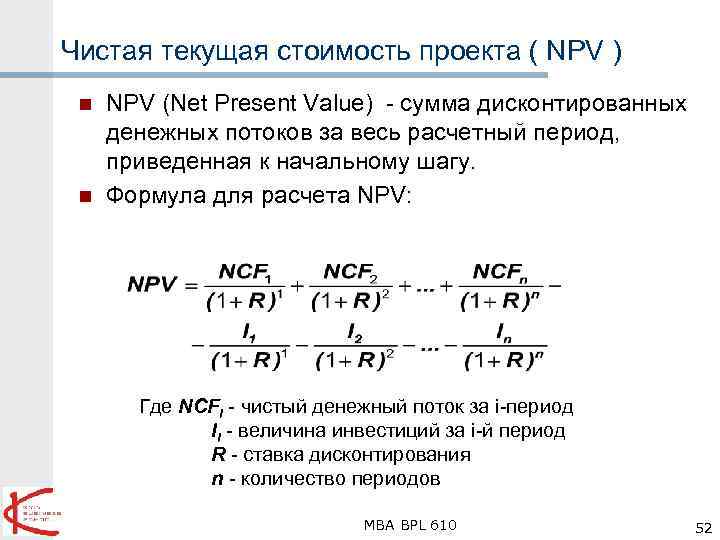

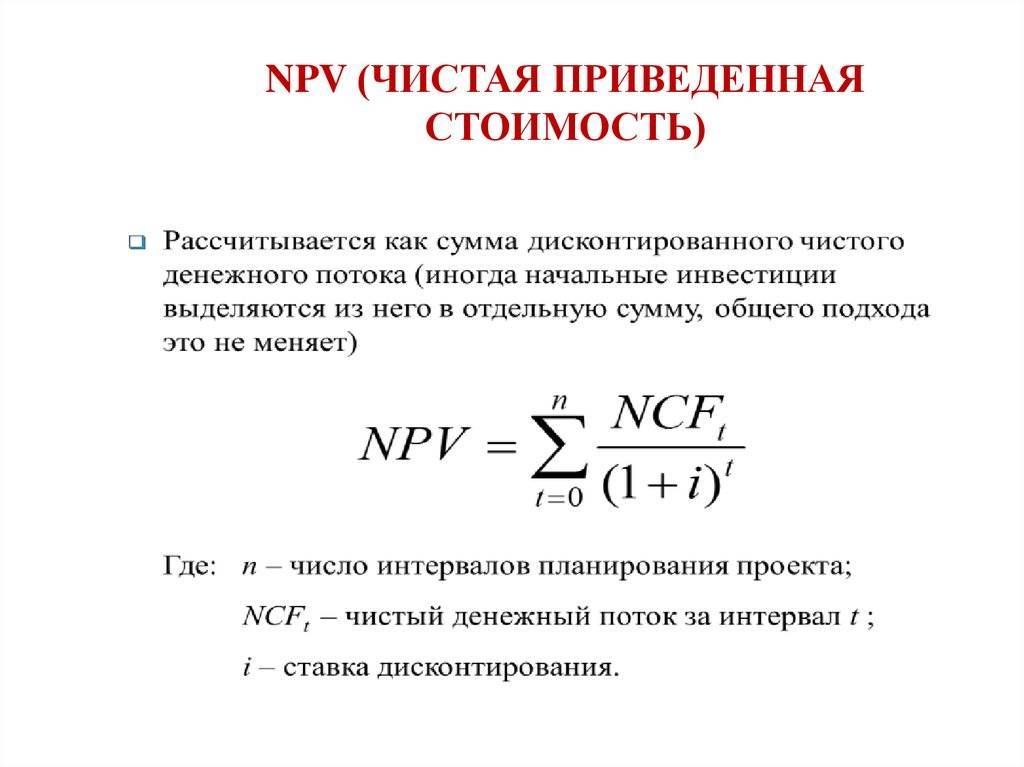

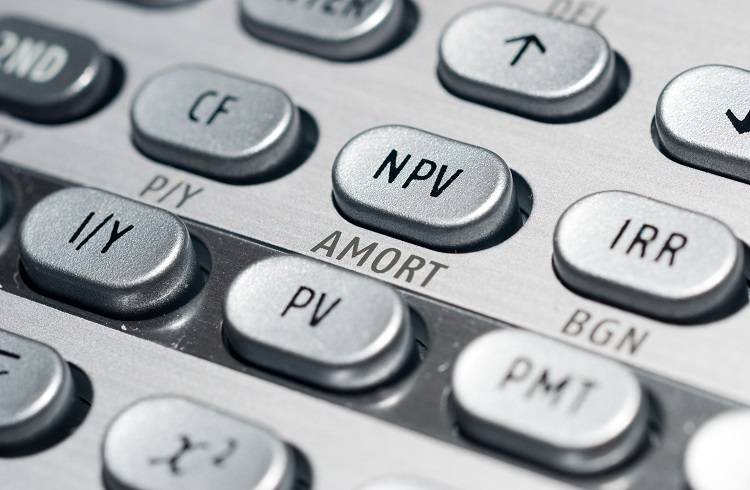

Что такое NPV или чистый дисконтированный доход

Это показатель, который отражает размер денежных потоков в течение периода их реализации. Он также показывает величину, приведенную к текущей цене (дисконтирование). При помощи такого показателя рассчитывается разница между возвратными потоками средств и исходными вложениями. Формула чистого дисконтированного дохода позволяет сделать вывод, насколько эффективно вложение средств в определенное направление деятельности. После проведенных вычислений становится понятно, сколько оттоков и поступлений было приведено за обозначенное время. В результате руководитель видит, оправданно ли инвестирование проекта.

NPV позволяет выяснить эффективность вложенных средств

Смысл показателя

Его задача – дать представление об оправданности запланированных вложений. Этот параметр позволяет сравнить несколько проектов, куда инвестор планирует внести деньги, выявить их прибыльность и определиться с объектом инвестирования. Как только он выбран, возможно вычислить npv инвестиционного проекта – что это? Так называется приведенная чистая цена всех финансов, связанных с определенным проектом. Данный показатель выполняет несколько функций. При помощи него:

- устанавливается прибыльность предприятия, куда вкладываются деньги;

- определить целесообразность дела;

- выявить оптимальный срок инвестирования;

- оценить степень убытка от сделанных вложений.

Благодаря вычислению данного параметра инвестор сможет спрогнозировать, сколько материальных средств он потеряет и приобретет в будущем. Если число потерь велико, он примет решение о выборе иного объекта для вложения денег. Выбор в пользу источника финансирования делается, исходя из технологических, организационных и финансовых аспектов. Однако в ряде случаев все зависит от иностранных факторов. Тогда учитывается конкурентность и востребованность определенного сегмента на рынке.

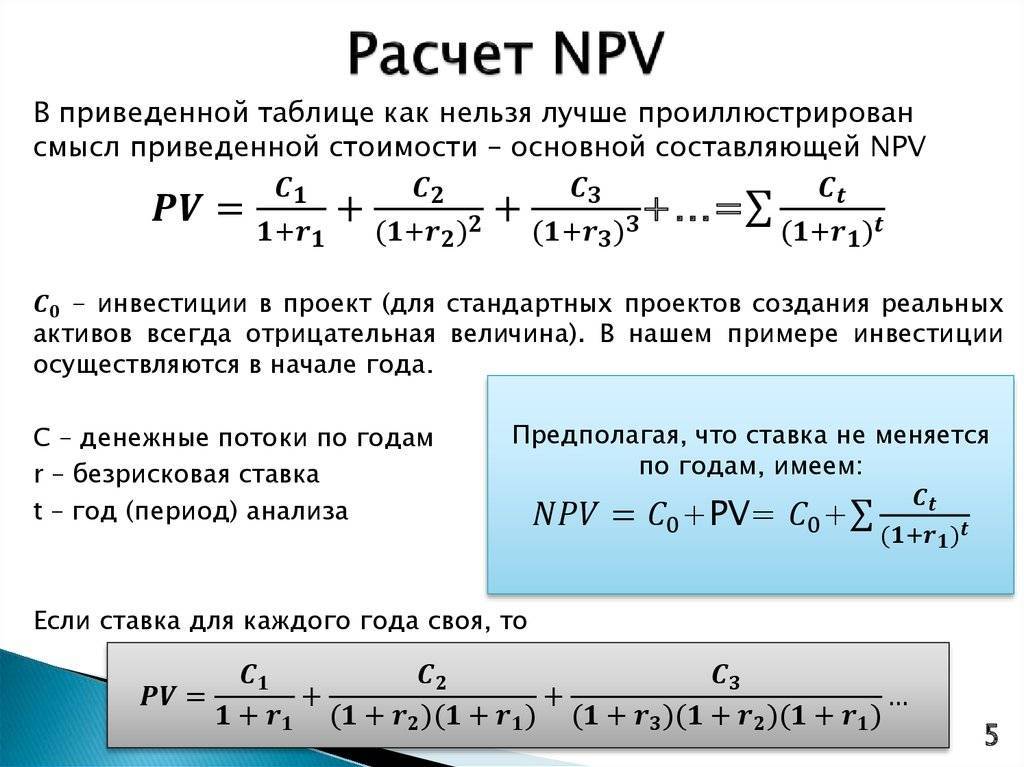

Что это такое — ставка дисконтирования и денежный поток?

В инвестиционном контексте ставка дисконтирования показывает уровень ожидаемой доходности от произведенных инвестиций. Производя расчет ставки, инвестор сопоставит будущую стоимость объекта, оценивая ее относительно настоящего времени. Из этого следует, что ставка дисконтирования становится отправной точкой для расчета эффективности капиталовложения.

Некоторые экономисты отзываются о методе дисконтирования, как о процессе, в ходе которого сопоставляются денежные потоки — т.е. средства, оставшиеся в распоряжении компании после того, как были оплачены все текущие расходы и сделаны необходимые вложения.

Суть методики дисконтирования на бумаге достаточно проста. Во-первых, следует спрогнозировать денежные потоки компании в диапазоне 5-10 лет. Данный период будет называться прогнозным. Далее, с использованием специальной формулы, нужно рассчитать ставку дисконтирования для каждого периода. Итоговые результаты нужно суммировать и получить значение, которое будет обозначать вероятный уровень доходности компании в ближайшие годы.

Проще всего подобный расчет сделать там, где доходность известна заранее — т.е. на примере банковского депозита или выплат по облигациям. Для начала приведем расчетную формулу, которая соответствует формуле сложного процента:

Здесь:

- PV(t) — дисконтированная стоимость в начальный момент времени

- FV(t) — будущая сумма в момент времени t

- i — ставка дисконтирования

Если взять банковский депозит с доходностью в 5% годовых (соответствующей ставке дисконтирования) с конечной суммой в 1000 рублей, то дисконтированная стоимость будет равна 1000 / (1 + 0.05)¹ ≈ 952.4 рубля. Если же сумма в 1000 рублей при той же ставке появляется через два года, то дисконтированная стоимость вычисляется как 1000 / (1 + 0.05)² ≈ 907 рублей.

Однако покупательная способность денег за год уменьшится. Если инфляция составила 4%, то в случае годового вклада имеем: 1000 / 1.04 ≈ 961.5 рубля. Т.е. в реальности покупательная способность наших денег по окончании срока вклада увеличилась только на 961.5 – 952.4 ≈ 9 рублей (а могла и уменьшится, если бы инфляция превысила бы 5%).

В случае облигации в течение года нередко производится несколько выплат (каждый квартал) — следовательно, в этом случае уместнее говорить о дисконтированной стоимости потока платежей. Формула для расчета при этом очень похожа на написанную выше:

где CF(t) — это платеж в момент времени t, что для облигации может быть квартальным купонным доходом. Возьмем доходность облигации 5% годовых, как в прошлом случае у депозита. Тогда для годовой облигации стоимостью 1000 рублей выплаты равны 12.5, 12.5, 12.5 и 1012.5 рублей с общей суммой 1050 рублей. Теперь примем ставку дисконтирования 4% в виде ожидаемой инфляции и проведем дисконтирование денежного потока:

Итого, реальная ценность нашей инвестиции по окончании срока действия облигации соответствует 1010.33 рубля в сегодняшних ценах (если инфляция действительно составила 4% годовых). Как мы видим из написанного, ставка дисконтирования и денежный поток являются важными показателями методики дисконтирования и их вычисление является обязательным во время проведения экономических расчетов. Отдельная статья про расчет рыночной доходности здесь.

Наконец, рассмотрим простой пример с акциями компаний. Предположим, дивидендная выплата некоторой акции при текущей стоимости 1000 рублей составила 15% годовых, т.е. 150 рублей. Инвестор считает такую прибыль очень привлекательной и согласен даже на меньшую величину вплоть до 9% годовых.

! Этот минимальный, устраивающий его уровень дохода также можно назвать ставкой дисконтирования. Произведя расчет: 150 рублей / 0.09 = 1666.66 рублей получаем верхнюю границу цены, при которой инвестору будет выгодно приобрести акцию, чтобы обеспечить доходность не ниже желаемой.

Если же цена акции уменьшится, то действующий процент выплат даст меньшее абсолютное значение прибыли — так, при цене акции в 900 рублей 15% годовых дадут 135 рублей прибыли. Но ведь инвестор купил акцию на 100 рублей дешевле. При этом очевидная сложность в том, что дивидендная выплата не является постоянной величиной — в следующий период она может быть гораздо ниже или отсутствовать вовсе.

Как рассчитать NPV в Excel

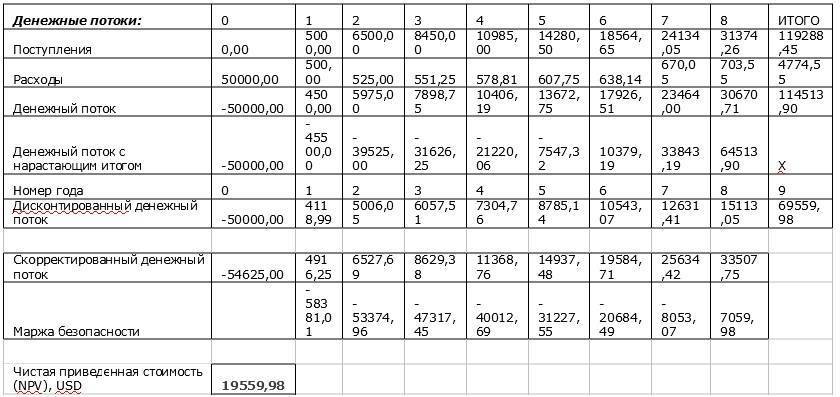

Приведем пример расчета показателя чистой приведенной стоимости NPV в Excel, используя следующие исходные данные:

- стоимость проекта – 3 750 000 руб. (50 000 $ или 1 450 000 грн.);

- прогнозируемые поступления денежных средств: за первый год – 375 000 руб. (5 000 $ или 145 000 грн.), далее планируется прирост на 30%;

- расходы – 41 250 руб. (550 $ или 15 950 грн.) в первый год, далее увеличиваем их на 5% ежегодно.

Сначала мы посчитаем ставку дисконтирования, используя формулу Фишера. В качестве номинальной ставки возьмем ключевую ставку Центробанка, равную 4,25%. Инфляция составляет 4%.

\( (1+r)=(1+4,25)+(1+4); \)

\( r=9,25 \%. \)

Мы использовали функцию ЧПС, встроенную в Excel. Если менять значение r, можно определить, что при увеличении ставки дисконтирования NPV проекта снижается. Таким образом, многое зависит от правильности вычисления этого показателя.

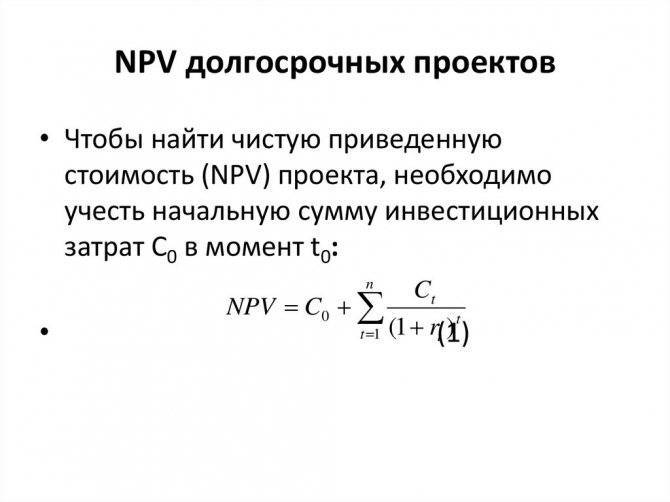

Что такое NPV простыми словами

NPV называют чистую стоимость денежных потоков, приведенную к моменту расчета проекта. Благодаря формуле расчета NPV удается оценить собственную экономическую эффективность проекта и сравнить между собой несколько объектов инвестирования.

Английская аббревиатура NPV (Net Present Value) имеет в русском языке несколько аналогов:

- Чистая приведенная стоимость (ЧПС). Этот вариант является наиболее распространенным, даже в «Microsoft Excel» формула называется именно таким образом.

- Чистый дисконтированный доход (ЧДД). Название связано с тем, что денежные потоки дисконтируются и лишь после этого суммируются.

- Чистая текущая стоимость (ЧТС). Все доходы и убытки от деятельности за счет дисконтирования приводятся к текущей стоимости денег. Поясним: с точки зрения экономики, если мы заработаем 1000 руб., то получим потом на самом деле меньше, чем если бы мы получили ту же сумму прямо сейчас.

NPV представляет собой уровень прибыли, который ожидает участников инвестиционного проекта

Математически этот показатель определяют за счет дисконтирования значений чистого денежного потока, при этом неважно, о каком потоке идет речь: отрицательном либо положительном

Чистый дисконтированный доход можно рассчитать за любой период времени проекта с его начала (за 5, 7 лет, 10 лет, пр.) – все зависит от необходимости.

Если максимально упростить определение, то NPV – это доход, который получит владелец проекта за период планирования, оплатив все текущие затраты и рассчитавшись с налоговыми органами, персоналом, кредитором (инвестором), в том числе выплатив проценты (или с учетом дисконтирования).

Допустим, за 10 лет планирования предприятие получило выручку в 5,57 млрд руб., тогда как общая сумма налогов и всех затрат равна 2,21 млрд руб. Значит, сальдо от основной деятельности окажется 3,36 млрд руб.

Но это пока не искомый результат – из данной суммы нужно вернуть первоначальные инвестиции, допустим, 1,20 млрд руб. Чтобы упростить подсчет, будем считать, что проект финансируется за счет средств инвестора по нулевой ставке дисконтирования. Тогда, если рассчитать показатель NPV, он составит 2,16 млрд руб. за 10 лет планирования.

Если увеличить срок планирования, то увеличится и размер ЧДД. Смысл этого показателя в том, что он позволяет рассчитать еще на этапе разработки бизнес-плана, какой реальный доход может получить инициатор проекта.

Примеры расчета NPV в бизнес-планах

Бизнес: Автобизнес

Автозаправка

Автомойка

Автосервис

Магазин Автозапчастей

Такси

Шиномонтажная мастерская

Бизнес: Безопасность

Охранное предприятие

Бизнес: Бытовые услуги

Ателье по пошиву одежды

Клининговая компания

Прачечная

Химчистки

Бизнес: Гостиничный бизнес

Хостел

Бизнес: Деньги и Финансы

Ломбард

Бизнес: Животные

Ветеринарная аптека

Ветеринарная клиника

Зоомагазин

Бизнес: Здоровье

Массажный салон

Медицинский кабинет

Стоматологический кабинет

Бизнес: Красота

Барбершоп

Парикмахерская

Тату-салон

Тренажерный зал

Фитнес-клуб

Фотостудия

Бизнес: Образование

Детский развивающий центр

Репетиторский центр

Частный детский сад

Бизнес: Общепит

Блинная

Кальянная

Столовая

Бизнес: Одежда и обувь

Магазин детской одежды

Магазин обуви

Бизнес: Продукты питания

Кондитерская

Магазин разливного пива

Мини-пекарня

Продуктовый магазин

Продуктовый магазин формата «У дома»

Бизнес: Развлечения

Баня

Детская игровая комната

Магазин детских игрушек

Сауна

Бизнес: Растения

Магазин (салон) цветов

Бизнес: Туризм

Туристическое агентство

Бизнес: Фармацевтика

Аптека

Бизнес: Хозтовары

Магазин бытовой химии

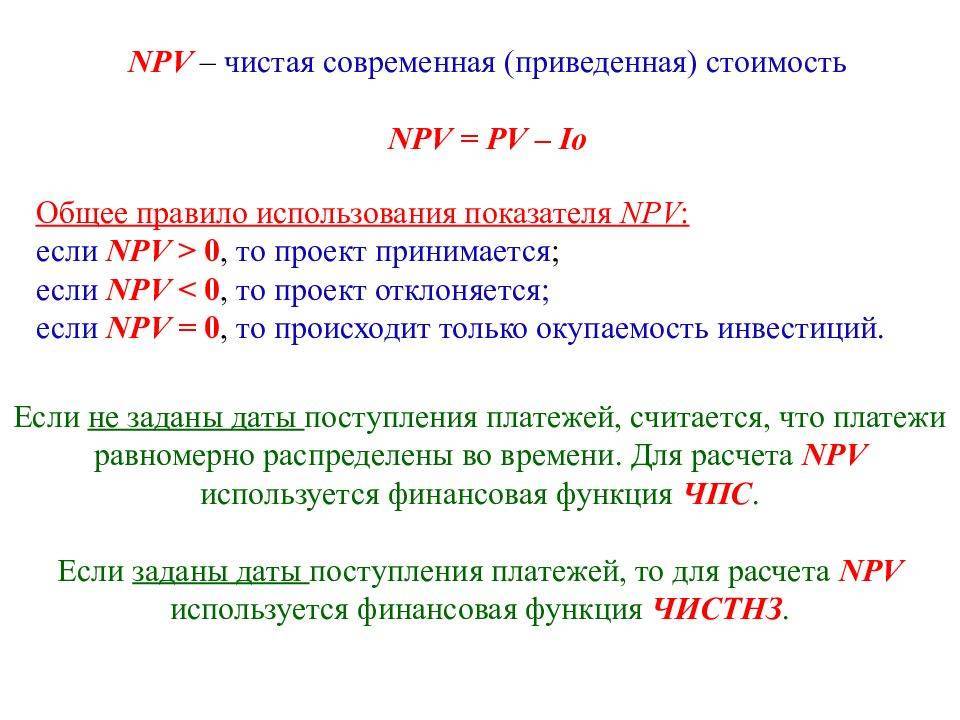

Что такое Чистая приведенная стоимость (NPV)?

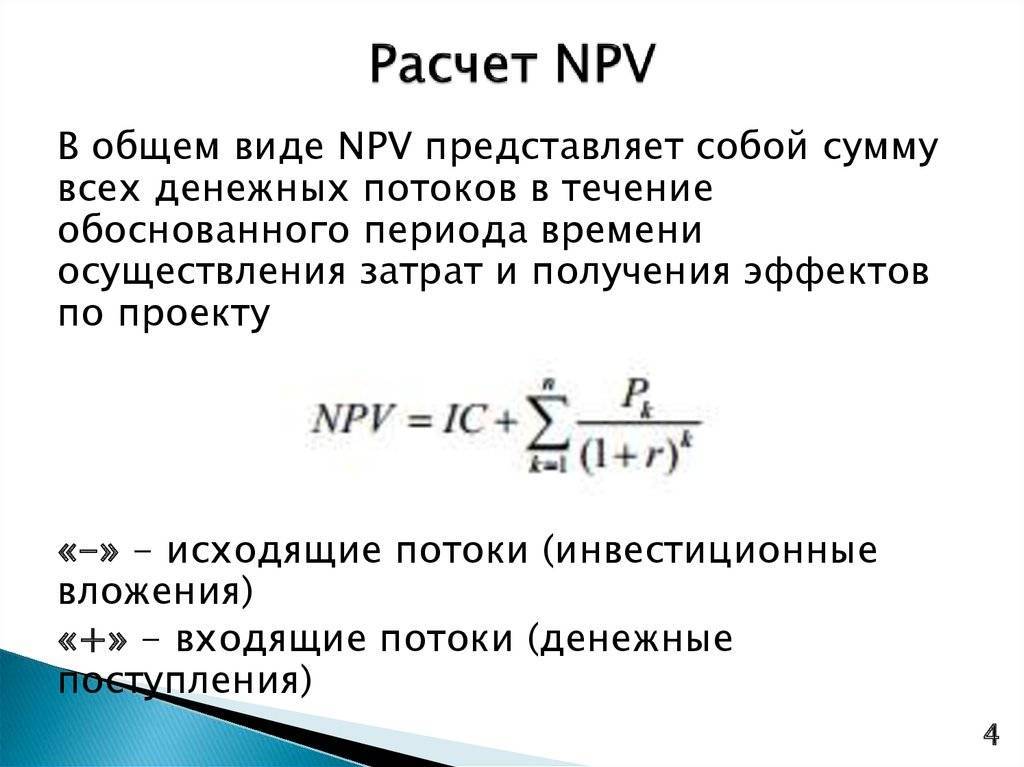

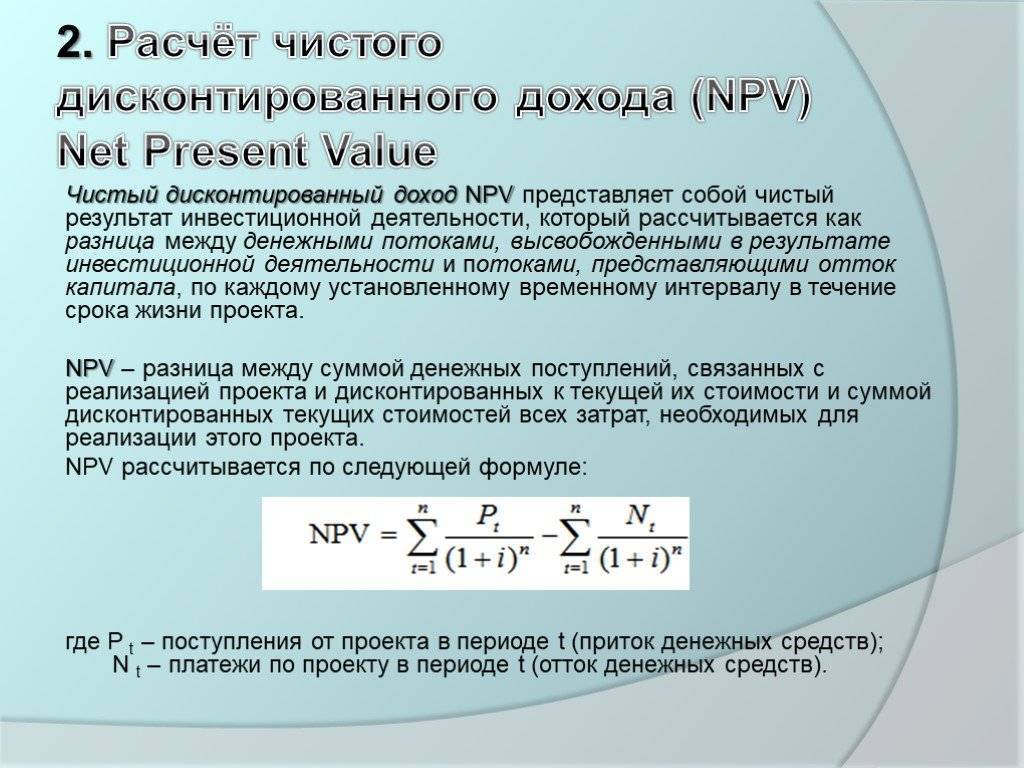

Чистая приведенная стоимость (NPV) – это разница между текущей стоимостью денежных поступлений и текущей стоимостью оттока денежных средств за период времени. NPV используется при составлении бюджета капиталовложений и инвестиционном планировании для анализа прибыльности планируемых инвестиций или проектов.

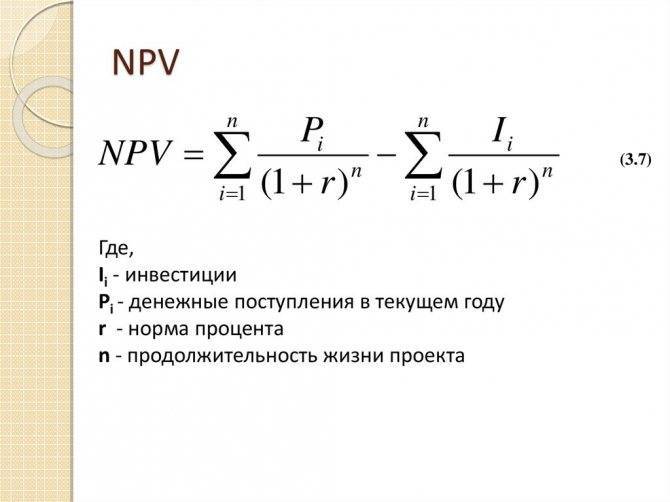

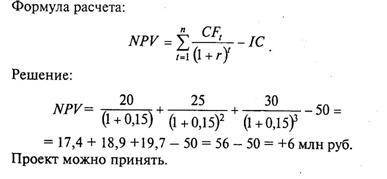

Следующая формула используется для расчета NPV:

Если вы не знакомы с обозначением суммирования – вот более простой способ запомнить концепцию NPV:

NPVзнак равноТВЕСФ-ТВИСжчере:ТВЕСФзнак равноТодY’секпротивлуйоетчеехрестедсычелöже ТВИСзнак равноТодY’секпротивлуеоеянvéсектедр асекч \ begin {align} & \ textit {NPV} = \ text {TVECF} – \ text {TVIC} \\ & \ textbf {где:} \\ & \ text {TVECF} = \ text {Сегодняшняя сумма ожидаемых денежных средств потоки} \\ & \ text {TVIC} = \ text {Сегодняшняя стоимость вложенных денежных средств} \\ \ end {выровнено}Взаимодействие с другими людьмиЧПСзнак равноTVECF-TVICкуда:TVECFзнак равноСегодняшняя стоимость ожидаемых денежных потоковTVICзнак равноСегодняшняя стоимость вложенных денежных средствВзаимодействие с другими людьми

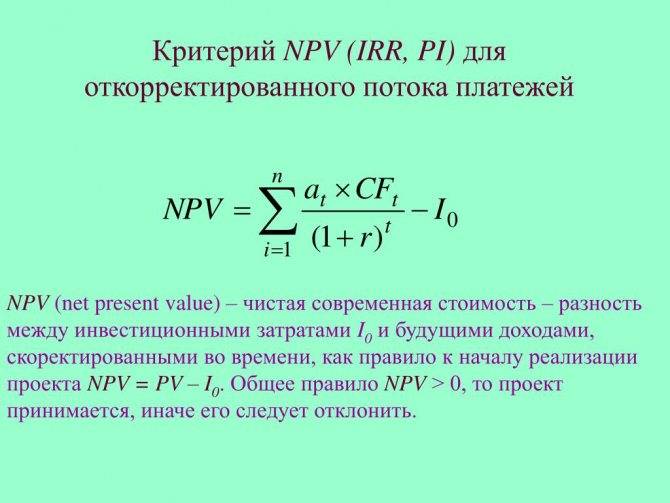

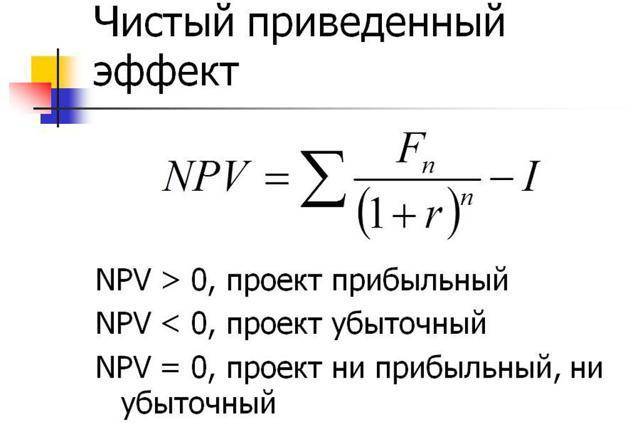

Положительная чистая приведенная стоимость указывает на то, что прогнозируемая прибыль, полученная от проекта или инвестиций – в текущих долларах – превышает ожидаемые затраты, также в настоящих долларах. Предполагается, что инвестиция с положительной NPV будет прибыльной, а инвестиция с отрицательной NPV приведет к чистому убытку. Эта концепция является основой правила чистой приведенной стоимости, согласно которому следует рассматривать только инвестиции с положительными значениями NPV.

Помимо самой формулы, чистую приведенную стоимость можно рассчитать с помощью таблиц, электронных таблиц или калькуляторов.

0:22

Важные нюансы

Математически рассчитать ЧДД несложно. При условии, что Вам точно известны все переменные для расчета текущей стоимости инвестиционного проекта. Но как раз здесь и начинаются сложности…

Как определить ставку дисконтирования R?

Как правило, ставка дисконтирования – это процент, под который инвестор может привлечь финансовые ресурсы. И таких способов достаточно много:

- Банковский кредит.

- Займ у знакомых под минимальный процент.

- Продажа активов, вывод денег из других проектов или личные накопления.

Во всех этих вариантах стоимость капитала будет разной! Даже ставка по кредиту будет варьироваться в зависимости от финансовой устойчивости компании, сроков, суммы и наличия обеспечения.

Как найти ставку дисконтирования? Чаще всего инвесторы рассчитывают средневзвешенную величину процентных ставок всех потенциальных источников.

Такой способ расчета дисконта по капиталу называется WACC (сокращение от Weighted Average Cost of Capital).

Как определить размер денежных потоков (CF)?

Пожалуй, это самый сложный этап. Нам нужно заранее знать суммы всех поступлений по проекту и затрат на него. Если это касается бизнеса или компании инвестора, то придется рассчитывать объемы и суммы будущих продаж, а также сделать точную калькуляцию всей затратной части (аренда, сырье, налоги, зарплата, логистика и т.д.).

Как интерпретировать полученный результат?

Если NPV > 0, то проект принесет прибыль

Если NPV< 0, то вариант убыточен. Нужно либо отказаться от него, либо пересмотреть исходные данные.

Если NPV = 0, то проект полностью окупит вложенные в него средства, но прибыли инвестору не принесет.

Простые примеры расчета и практическое применение

Пример 1

Оцениваем ЧДД проекта «Кофейня». Ставку дисконтирования принимаем на уровне 10%.

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 100 000 | ||||

| Операционные доходы | 25 000 | 27 000 | 34 000 | 40 000 | |

| Операционные расходы | 8 000 | 7 000 | 6 000 | 4 000 | |

| Чистый денежный поток | -100 000 | 17 000 | 20 000 | 28 000 | 36 000 |

Считаем NPV по формуле в Excel, не забыв отдельно вписать в нее первоначальные инвестиции со знаком «-».

NPV получилось отрицательным (-22 391 рубля). При таких исходных данных проект «Кофейня» за пять лет не выйдет даже в ноль. Но не исключено, что через определенный момент времени бизнес может стать прибыльным.

Пример 2

Появилась возможность выгодно купить недвижимость в Болгарии под сдачу в аренду за символические $40 000. Знакомый согласился одолжить эту сумму на 5 лет под 9% годовых (ставка дисконтирования равна 0,09).

Предполагаемый доход от сдачи в аренду за год: от $13 000 до $19 000 (расчеты делала управляющая компания).

Анализ проекта с помощью NPV выглядит так.

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 40 000 | ||||

| Чистый денежный поток | -40 000 | 13 000 | 15 000 | 17 000 | 19 000 |

Подставляя значения формулу в Excel, получаем дисконтированный доход NPV = $11 139.

Зачем нужен показатель NPV

Если у вас на примете есть перспективный бизнес-проект, в который вы готовы вложить деньги, советуем рассчитать его чистую приведенную стоимость.

Как рассчитать NPV проекта? Используйте такой порядок действий:

- Оцените денежные потоки от проекта, то есть первоначальное вложение (отток) и ожидаемые поступления (притоки) денежных средств.

- Определите стоимость капитала (cost of capital), так как этот показатель станет для вас ставкой дисконтирования.

- Продисконтируйте притоки и оттоки от проекта по ставке, которую вам удалось рассчитать на предыдущем шаге.

- Сложите все дисконтированные потоки – это и будет NPV проекта.

Далее можете принимать решение об инвестициях, но помните: в проект стоит вкладываться при NPV больше нуля, если же этот показатель ниже нуля, лучше отказаться от своей задумки.

На самом деле, все просто – если NPV равен нулю, значит, денежных потоков от проекта хватит, чтобы:

- возместить инвестированный капитал;

- обеспечить доход на этот капитал.

При положительном NPV проект принесет прибыль, и чем выше его уровень, тем выгоднее окажутся вложения в проект.

Кредиторы, то есть люди, дающие деньги в долг, имеют фиксированный доход, поэтому все средства, превышающие этот показатель, остаются акционерам. Если компания решает одобрить проект с нулевым NPV, акционеры сохранят свою позицию – компания станет больше, но акции не поднимутся в цене. При положительном NPV проекта акционеры станут богаче.

NPV позволяет рассчитать, какой из инвестиционных проектов выгоднее, когда их несколько, но компания не имеет средств на реализацию сразу всех. В этом случае приступают к проектам с наибольшей возможностью заработать или с самым высоким NPV.

Сегодня нужно просто рассчитать NPV, чтобы оценить выгодность инвестиционных проектов. Среди достоинств этого показателя аналитики называют:

- четкие критерии принятия решения об инвестировании – первоначальные инвестиции, выручка на каждом этапе, доходность альтернативных вложений;

- учет изменения стоимости денег с течением времени;

- учет рисков за счет использования различных ставок дисконтирования.

Но не стоит заблуждаться и считать этот показатель абсолютно точным коэффициентом. Нередко сложно корректно рассчитать ставку дисконтирования, особенно когда речь идет о многопрофильных проектах. Также отметим, что при расчете не учитывается вероятность исхода каждого проекта.

Пример расчета

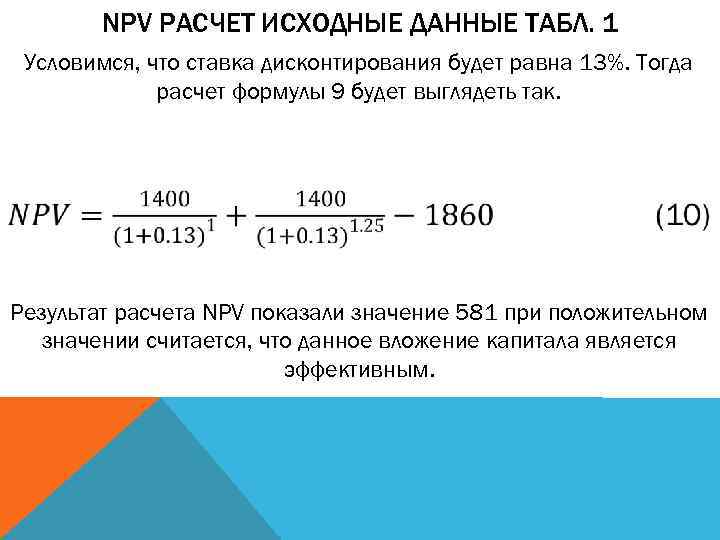

Выполним расчет NPV по классической формуле на основании исходных данных:

| Инвестиционный капитал, руб. | 1000000 |

|---|---|

| Срок проекта | 4 года |

| Ожидаемые денежные поступления, руб. | 400000 |

| Ставка дисконтирования | 15% |

\[ NPV=400000/1,15+400000/1,15^2+400000/1,15^3+400000/1,15^4-100000=141991,35\ руб. \]

Как видим, чистый приведенный доход является положительной величиной. Это означает, что проект себя оправдывает.

Что касается ставки дисконтирования, то для ее определения есть несколько вариантов:

- Если мы анализируем инвестиционный портфель, то в качестве индикатора i обычно берется усредненная доходность по ценным бумагам в стране, где ведется деятельность. Если проект международный – принимается среднее значение доходности по индексам. Далее эта базовая величина уменьшается на ставку по безрисковым активам (чаще всего облигациям).

- Если капитал выведен из уже существующего бизнеса, то в качестве ставки дисконтирования принимается показатель ROE. Напомню формулу его расчета:

\[ ROE= Чистая\ прибыль/Собственный\ капитал \]

При использовании заемных средств используется ставка по кредиту.

- Если инвестирование происходит из разных источников (например, часть средств выведена с банковского депозита, а часть – взята в кредит), то ставка дисконтирования рассчитывается исходя из их пропорций. Приведем пример:

\( IC \)=37 500 000 руб. (500 000 $ или 14 500 000 грн.), в т.ч.:

22 500 000 руб. (300 000 $ или 8 700 000 грн.) – средства на депозите под 8%;

15 000 000 руб. (200 000 $ или 5 800 000 грн.) – кредит под 11%.

\( i \)=(300000/500000)*8%+(200000/500000)*11%=9,2%.

Но 9,2% – этого недостаточно, поскольку есть еще риск несвоевременных поступлений денег от дебиторов. Поэтому полученное значение следует еще увеличить на размер премии за риск. Для ее вычисления чаще всего используется метод экспертной оценки, основанный на исследованиях аналитиков в разрезе данной отрасли.

Зачем рассчитывать NPV?

Каждый инвестор хочет быть уверен в том, что проект не прогорит, а деньги не будут потрачены зря. Многие начинающие вкладчики ориентируются лишь на слова заведующего проектом, в который тот вкладывается. Но это проигрышная стратегия.

Дело в том, что под прибыльными инвестиционными проектами нередко скрываются обычные мошенники, которые умеют действовать на эмоции. Причем они все расписывают и рассказывают так, что вывод о выгодах напрашивается сам собой. Они могут даже цифры показать, и ваша логика пойдет по ложному пути, по которому они ведут.

Эффективность – категория исключительно математическая и измеримая. Фактически, NPV подсчитывает количество денег, которые вы получите за определенное время. А следовательно, вы можете без эмоций оценить эффективность вложений.

Сегодня вы ознакомитесь с показателем, который поможет адекватно и самостоятельно оценить прибыльность проекта и отличить финансовую пирамиду или мошеннический сетевой маркетинг от реально прибыльного дела.

Еще одна причина, зачем рассчитывать NPV – это поправка на инфляцию. Сейчас потенциальный доход кажется достаточно высоким, но через некоторое время деньги обесценятся. Особенно если этот процесс ускорится благодаря неправильным действиям властей. Вы сможете оценить стоимость вложений, приведенных к текущему времени.

Примеры

Пример1 Пример задачи

Задача «Купить или арендовать» Вы осмысливаете покупку или аренду, скажем, грузовика, который будет приносить вам прибыль (предположим, вы транспортная компания). Купить грузовик вы можете за 2,5 миллиона рублей (цифры взяты с потолка), аренда обойдется вам в 600 тысяч рублей/год. Вы знаете, что срок полезного использования грузовика — пять лет, после чего он обладает остаточной стоимостью, скажем, 400 тысяч. После аренды грузовик остается у арендодателя. Предположим, что оплата производится авансом на год вперед. Свободных средств на покупку у вас нет, но есть возможность привлечь финансирование под 18% годовых. Что выгоднее?

Экономическая наука изучает вопросы снижения затрат на при реализации проекта и получение максимальной прибыли. При этом основной акцент ставится на прибыль.

В финансовом анализе предложено множество систем, позволяющих оценить эффективность проектов, но в большинстве случаев используется система показателей приведенных денежных потоков. Одним из них является показатель IRR (норма внутренней доходности). Именно особенности данного показателя разберем в статье.

Как рассчитать NPV инвестиционного проекта – руководство

Пошаговый алгоритм расчета NPV инвестиционного проекта:

- Определяем, сколько денег мы готовы вложить на начальном этапе.

- Примерно рассчитываем размер поступлений за каждый год реализации проекта.

- Рассчитываем сопутствующие расходы.

- Определяем ставку дисконтирования, или цену капитала (cost of capital).

- Рассчитываем дисконтированные денежные потоки по этой ставке.

- Суммируем полученные значения за все годы.

- Анализируем результат: если NPV=0 – это означает, что вложенных средств с учетом ожидаемых поступлений будет достаточно. Если величина положительная, значит, проект будет приносить прибыль, и чем выше NPV, тем лучше. Отрицательное значение NPV говорит о том, что проект убыточен.

Внутренняя норма доходности – IRR

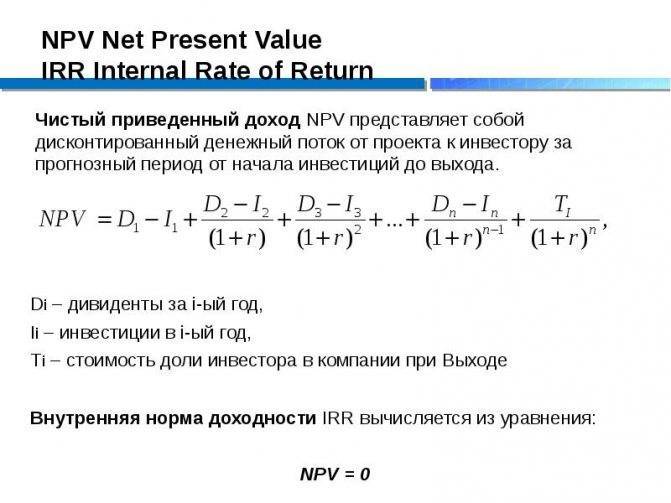

Внутренняя норма доходности (англ. Internal Rate of Return, IRR), известная также как внутренняя ставка доходности, является ставкой дисконтирования, при которой чистая приведенная стоимость (англ. Net Present Value, NPV) проекта равна нолю.

Другими словами, настоящая стоимость всех ожидаемых денежных потоков проекта равна величине первоначальных инвестиций.

В основе метода IRR лежит методика дисконтированных денежных потоков, а сам показатель получил широкое использование в бюджетировании капитальных вложений и при принятии инвестиционных решений в качестве критерия отбора проектов и инвестиций.

Формула IRR

Чтобы рассчитать внутреннюю норму доходности проекта необходимо решить следующее уравнение, приравняв NPV проекта к нолю.

Критерий отбора проектов

Правило принятия решений при отборе проектов можно сформулировать следующим образом:

- Внутренняя норма доходности должна превышать средневзвешенную стоимость капитала (англ. Weighted Average Cost of Capital, WACC), привлеченного для реализации проекта, в противном случае его следует отклонить.

- Если несколько независимых проектов соответствуют указанному выше критерию, все они должны быть приняты. Если они являются взаимоисключающими, то принять следует тот из них, у которого наблюдается максимальный IRR.

Пример расчета внутренней нормы доходности

Предположим, что существует два проекта с одинаковым уровнем риска, первоначальными инвестициями и общей суммой ожидаемых денежных потоков. Для более наглядной иллюстрации концепции стоимости денег во времени, поступление денежных потоков по Проекту А ожидается несколько раньше, чем по Проекту Б.

Для решения этих уравнений можно воспользоваться функцией «ВСД» Microsoft Excel, как это показано на рисунке ниже.

- Выберите ячейку вывода I4.

- Нажмите кнопку fx, выберите категорию «Финансовые», а затем функцию «ВСД» из списка.

- В поле «Значение» выберите диапазон данных C4:H4, оставьте пустым поле «Предположение» и нажмите кнопку OK.

Предположим, что средневзвешенная стоимость капитала для обеих проектов составляет 9,5% (поскольку они обладают одним уровнем риска). Если они являются независимыми, то их следует принять, поскольку IRR выше WACC. Если бы они являлись взаимоисключающими, то принять следует Проект А из-за более высокого значения IRR.

Преимущества и недостатки метода IRR

Использование метода внутренней нормы доходности имеет три существенных недостатка.

- Предположение, что все положительные чистые денежные потоки будут реинвестированы по ставке IRR проекта. В действительности такой сценарий маловероятен, особенно для проектов с ее высокими значениями.

- Если хотя бы одно из значений ожидаемых чистых денежных потоков будет отрицательным, приведенное выше уравнение может иметь несколько корней. Эта ситуация известна как проблема множественности IRR.

- Конфликт между методами NPV и IRR может возникнуть при оценке взаимоисключающих проектов. В этом случае у одного проекта будет более высокая чистая приведенная стоимость, но более низкая внутренняя норма доходности, а у другого наоборот. В такой ситуации следует отдавать предпочтение проекту с более высокой чистой приведенной стоимостью.

Рассмотрим конфликт NPV и IRR на следующем примере.

Для каждого проекта была рассчитана чистая приведенная стоимость для диапазона ставок дисконтирования от 1% до 30%. На основании полученных значений NPV построен следующий график.

При стоимости капитала от 1% до 13,092% реализация Проекта А является более предпочтительной, поскольку его чистая приведенная стоимость выше, чем у Проекта Б. Стоимость капитала 13,092% является точкой безразличия, поскольку оба проекта обладают одинаковой чистой приведенной стоимостью. При стоимости капитала более 13,092% предпочтительной уже является реализация Проекта Б.

С точки зрения IRR, как единственного критерия отбора, Проект Б является более предпочтительным. Однако, как можно убедиться на графике, такой вывод является ложным при стоимости капитала менее 13,092%. Таким образом, внутреннюю норму доходности целесообразно использовать в качестве дополнительного критерия отбора при оценке нескольких взаимоисключающих проектов.

- ← Индекс рентабельности, PI

- Проблема множественности IRR →

Алгоритм оценки выгод от бизнеса

- Сначала рассчитывается сумма вложений и ожидаемая доходность. Возьмем в качестве примера обычный банковский депозит с 20% годовых. Сумма вложений будет, предположим, 100 тысяч долларов. Следовательно, через год человек получит 20 тысяч долларов. Но это очень упрощенный пример.

- Посчитать ставку. В случае с экономикой страны, например, это может быть показатель инфляции. То есть, тот показатель, который используется для поправки.

- Дисконтировать как исходящие, так и входящие потоки денег по определенной ставке.

- Все потоки сложить.

В результате всех этих операций мы получим значение NPV.

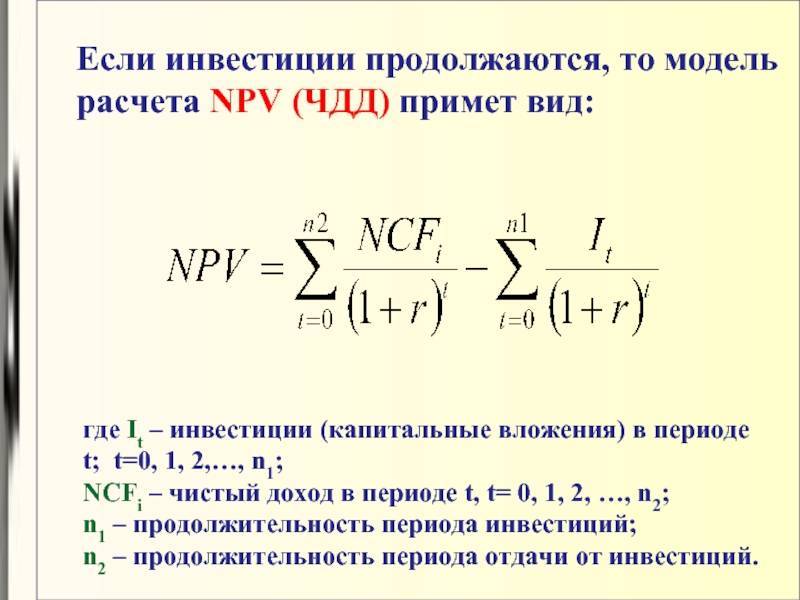

Дисконтированный индекс доходности

Далеко не всегда инвестиции нужны только в самом начале. Чаще же бывает так, что сумма распределена во времени. Например, первые пару лет проект не приносит вообще никакой прибыли, а требует только вложений. Или, например, проект подразумевает несколько этапов с расширением масштаба производства (что-то вроде «вложили — немного прибыли — нужно вложить для расширения — основная прибыль»).

В таких случаях, используют дисконтированный индекс доходности (по сути, модификация индекса для учета дисконтирования инвестиций).

Формула выглядит следующим образом:

где DPI — это дисконтированный индекс доходности,

ICt — это инвестиции за период t,

CFi — это денежный поток за период i,

d — это ставка дисконтирования,

СУММА — это стандартная функция суммирования всех элементов,

t — периоды от 0 до n (количество прогнозируемых периодов),

i — периоды от 1 до n (количество прогнозируемых периодов).

Обратите внимание, что в верхней части формулы отсчет периодов начинается с 1, а в нижней части с 0. Это происходит потому, что учитывают денежные потоки после первоначального периода инвестирования, вложения же могут требоваться в каждый период времени