Как поступить, чтобы близким не выдавали кредиты и займы? Порядок действий для суда

Если вы не из тех, кто выбирает лёгкие пути и приняли решение поступить иначе, воспользовавшись статьей 30 ГК РФ, тогда у вас не останется другого выбора, как посетить здание суда. В данной ситуации не имеет значения, человек имеет психические проблемы, зависим от наркотических веществ или алкоголя

Имеет важность одно лишь условие – вы должны быть родственником такого человека, чтобы быть в праве обратится в суд с заявлением, так как просто друзьям и сотрудникам, с которыми близкие отношения хода нет, так сказать.

Что нужно предпринять и как действовать:

- Для начала необходимо составить исковое заявление для подачи в суд – для этого нужен документ, удостоверяющий личность. На такой случай желательно найти профессионального юриста, который поможет разобраться во всей ситуации правильно.

- Если вашим случаем является родственник с психическим заболеванием, тогда вам будет необходимо подтвердить его недееспособность, прихватив справку из медицинского заведения.

- Если же речь идёт об алкогольной зависимости или пристрастии к азартным играм, тогда нужно подтверждение тяжелого финансового положения – заявление на оформление субсидий или участковому, в котором сообщается о такого рода проблемах.

Важно! В любом случае нужно ожидать назначения суда на судебно-психиатрическую экспертизу. В случае, если проблемы с психикой у человека не будут подтверждены, ко всему прочему, законодательство вас обязывает заплатить за экспертизу и расходы, потраченные на судебные разбирательства. Зависимо от того, в каком вы регионе, размер суммы может колебаться и доходить до нескольких десятков тысяч рублей.

Зависимо от того, в каком вы регионе, размер суммы может колебаться и доходить до нескольких десятков тысяч рублей.

Прежде чем подавать заявление на ограничение в дееспособности своего родственника в судебное учреждение, убедитесь, что у него точно обнаружены психические отклонения и, в случае чего, что вы сможете это подтвердить. Потому что, если у него обычное нежелание работать, он любит иногда выпить и часто берет деньги взаймы, лучше поискать иные способы решения данной проблемы.

Почему не стоит давать деньги в долг?

Эксперты, отвечая на вопрос «Можно ли давать деньги в долг?», дают однозначный ответ: «Нельзя ни в коем случае!».

Особенно не рекомендуют и финансисты, и психологи ввязываться в займовые отношения с близкими друзьями и родственниками.

Даже громадное количество пословиц, типа «Хочешь из друга сделать врага – одолжи ему денег», «Где начинаются деньги – заканчивается дружба» и т.д. свидетельствуют о том, что не стоит выступать в роли кредитора для близких людей.

Естественно, существуют ситуации, когда лучший друг или ближайший родственник, в которых вы абсолютно уверены, просят деньги, к примеру, на операцию больному ребенку.

Но это, скорее исключение из правил.

И то, стоит 101 раз подумать, прежде чем решиться одолжить денег!

Нам хочется, чтобы нас считали хорошими людьми, посему нам так трудно сказать нет, когда кто-то близкий просит о помощи.

Но, если этот самый близкий выкурил свою совесть еще в первом классе, то он обеспечит вас чемоданом проблем и все равно, в итоге, вы окажитесь плохим!

Именно так и случилось с двумя моими друзьями.

Максим, даже и не задумывался над вопросом «Можно ли давать деньги в долг?», когда друг Саша попроси его одолжить 10 тыс. долларов на покупку машины, которая нужна была тому для бизнеса.

Максим работал за границей, стараясь заработать на квартиру.

Из очередного заграничного вояжа он как раз привез эту сумму и вместо того, чтобы положить ее в банк, решил помочь Саше.

Тот, счастливый, купил машину и начал раскручивать бизнес.

С возвратом долга Максим не торопил. Саша делал вид, что никому вообще ничего не должен и на робкие фразы Максима «А ты еще не насобирал нужную сумму?», «А не мог бы ты мне отдать хотя бы часть долга?» отвечал многословное: «Нет!».

Так прошел год.

Максим начал нервничать и уже более требовательно призывать вернуть деньги.

Саша напялил на себя образ жертвы и жаловался всем своим знакомым: «Думал он мне друг, а он – барыга бездушный! Трясет меня из-за каких-то 10 кусков, когда зарабатывает миллионы».

Все закончилось весьма неприятно: Максим обратился за помощью к коллекторам без лицензии (бандитам, грубо говоря). Саша за день вернул деньги (без особых трудностей, кстати), но дружба, конечно, рассыпалась.

Испорченные отношения – это еще не все причины, почему не стоит давать деньги в долг.

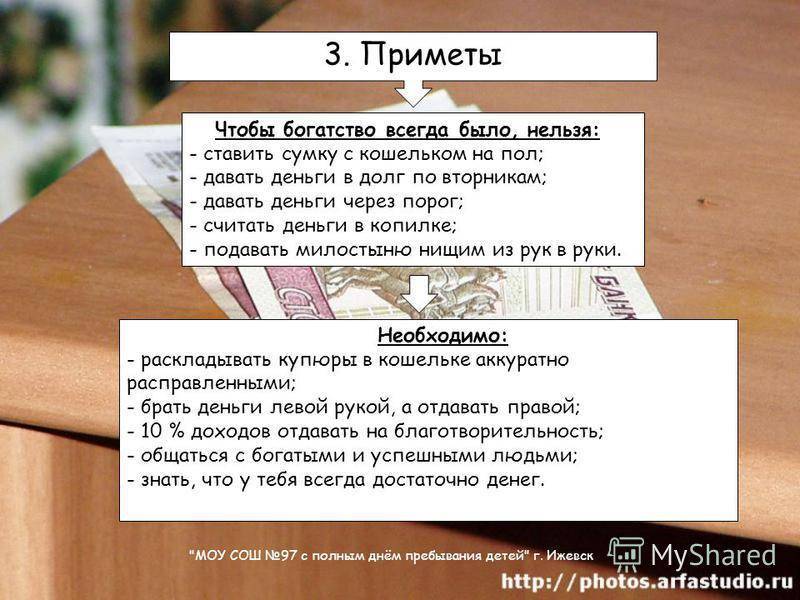

Во-первых, деньги не любят, когда их раздают направо и налево.

Они начинают обижаться и приходить к более бережливому хозяину.

А во-вторых, деньги должны работать.

Банковский депозит, ценные бумаги, инвестиции в золото или в недвижимость – возможности не просто сохранить деньги, но и умножить их.

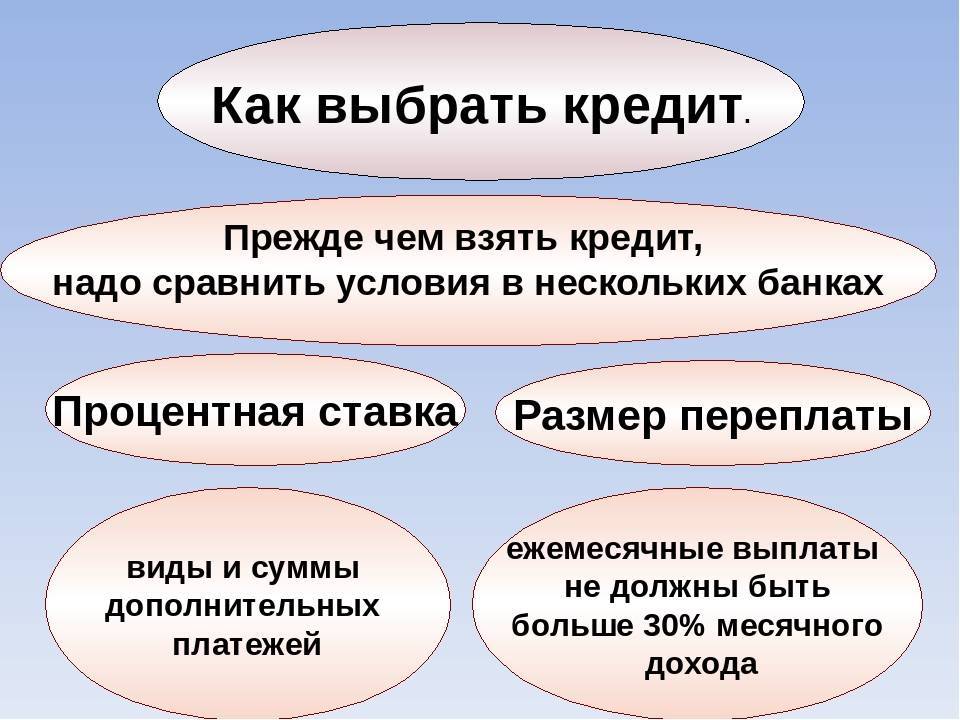

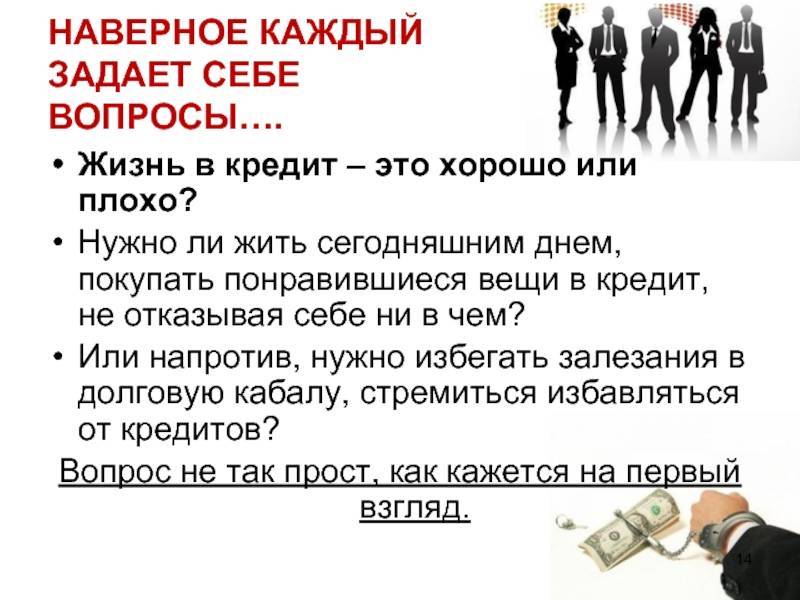

Плюсы и минусы кредитования

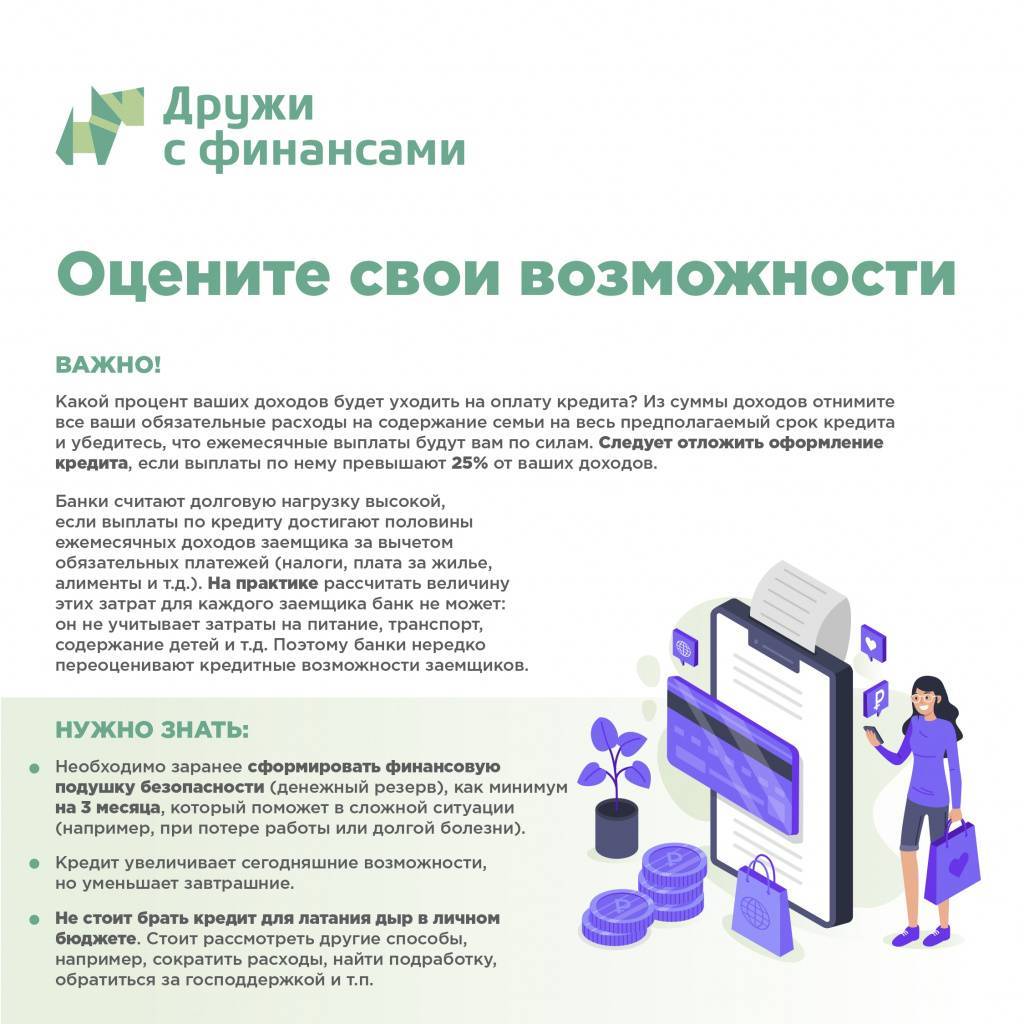

Необходимо понимать, что польза или вред займа зависит от того, как к нему относится, кто и по каким причинам его берет. Для одних кредит — это ярмо на долгие годы, избавиться от которого крайне сложно. Для других — настоящее спасение в сложных ситуациях.

Плюсы кредитования

- Дорогие покупки в рассрочку. Нередко люди хотят купить качественную вещь, вместо дешевой, но у них нет сразу нужной суммы. Или же может не хватать части денег на покупку автомобиля своей мечты. В таких ситуациях займы могут стать самым простым и очевидным выходом из ситуации. С их помощью можно получить нужную вещь сразу, не откладывая месяцами деньги.

- Острая необходимость в финансах. Далеко не все откладывают деньги на «черный день», а жизнь бывает очень непредсказуемой. Болезнь, проблемы с законом, смерть близкого человека, проблемы с бизнесом — все эти и многие другие проблемы требуют срочного решения с помощью денег.

- Поддержание хороших отношений с близкими людьми. Есть такая поговорка: «Хочешь потерять друга — займи ему денег». Главный посыл поговорки в том, что лучше не занимать деньги у родственников, друзей, знакомых, коллег по работе. Случиться может всякое, и долг не получится вовремя вернуть. И тогда это может привести к тому, что отношения с близким человеком или людьми будут испорчены. Намного более правильное решение — кредит от МФО Честное Слово.

Минусы кредитования

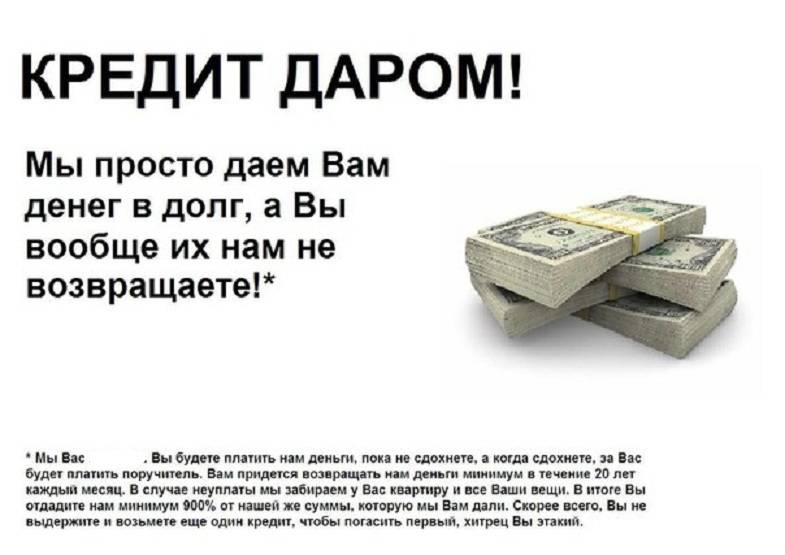

- Отсутствие ответственности. Зная, что всегда можно получить кредит, человек разучивается распоряжаться своими финансами. Он перестает контролировать свои траты и становится безответственным. В один момент это может привести к негативным последствиям.

- Неспособность остановиться. Займы рекламируются, как нечто простое и обыденное. Кредитные компании и банки описывают их только с положительной стороны, не упоминая даже о том, что их все равно нужно будет рано или поздно отдавать. В итоге люди начинают брать один кредит за другим, даже если в них нет острой необходимости. Один заем погашается, и через какое-то время сразу берется следующий. Так и начинается жизнь в займ.

Бремя ипотеки

При закрытии ипотечного кредита нужно снять обременение. Многие думают, что это происходит автоматически после закрытия долга перед банком. Это не так. И вопрос лучше решать сразу.

Для этого следует взять в банке справку о выплате ипотеки и погашенную закладную на квартиру, а затем самостоятельно (без банковских работников) обратиться в МФЦ. Там у вас попросят также паспорт собственника и заявление. Информация о снятии обременения с жилья появится на сайте Росреестра примерно через неделю.

Спустя пять лет мужчина решил продать жильё. Нашел покупателя, но оказалось, что на квартиру всё ещё наложено обременение. Позвонив в банк, он узнал, что ему нужно самому собрать пакет документов и записаться в МФЦ, а после этого написать на электронную почту банка, чтобы сотрудники отправили свой пакет документов.

Позже в колл-центре ему сказали, что процесс должен протекать иначе: в течение трёх дней ему позвонит представитель банка, чтобы пойти в МФЦ вместе с ним. Клиент попытался разобраться в ситуации и позвонил в банк снова, но уже другой специалист сказал ему, что звонка ждать не нужно, можно идти в МФЦ самостоятельно.

Так собственник и сделал, после чего сообщил об этом в банк. Но недопонимание достигло предела: сотрудник сказал, что мужчина должен был дождаться звонка представителя. Но с мужчиной, по его словам, не связались.

В итоге продать квартиру не удалось, так как обременение не было снято вовремя, собственник продолжил разбираться в ситуации. В таких случаях проблемы всегда разрешаются, но только потерянного покупателями времени назад не вернуть.

Коллаж: «Секрет фирмы», depositphotos.com

Как минимизировать риск использования ЭЦП мошенниками?

ЭЦП является удобным способом заключения сделок и ведения бизнеса, позволяющим сэкономить огромное количество времени. Однако человек должен осознавать риски использования ЭЦП и соблюдать простые правила «цифровой гигиены», позволяющие снизить их до минимума.

- Не распространяйте свои персональные данные в интернете на сомнительных сайтах, страницах соцсетей и т.п.

- Следите за соблюдением правил обработки персональных данных их операторами. Если прекращено сотрудничество с банком или иной организацией, которой были предоставлены копии паспорта, СНИЛС и иных документов, потребуйте удаления этой информации из базы данных.

- Периодически обновляйте пароли на онлайн-сервисах, которыми пользуетесь.

- Храните токен с ЭЦП при себе или в месте, доступ к которому есть только у вас.

Что делать, если взял кредит на себя для другого человека, а он не платит?

Если лицо, оформило кредит на себя для третьего лица, а третье лицо не погашает этот кредит, не дает денег на его погашение, в этом случае заемщик должен сам гасить, оформленный на себя кредит.

СОВЕТ: если Вы все-таки оформляете кредит на себя для другого человека, то прежде чем передать денежные средства этому человеку, возьмите у него письменную расписку в получении от Вас денег в конкретной сумме. В расписке должны содержаться ФИО, дата рождения человека, место рождения, его паспортные данные, где он проживает и зарегистрирован. Также пусть третье лицо в расписке укажет, что обязуется возвратить полученную сумму в такой-то срок и уплатить такие-то проценты. Проще всего, чтобы в расписке были указаны те же обязательства, что и в кредитном договоре, только по расписке, которую оригинал будет хранить заемщик по кредитному договору. Расписка впоследствии при необходимости поможет взыскать деньги через суд с третьего лица.

Кто-то скажет, как можно брать расписку с друга, обидится может. Тогда стоит вдвойне насторожиться, если друг не хочет взамен на получение денег от Вас давать Вам расписку. Будьте готовы в этом случае возвращать кредит сами.

Следовательно, если кредит взяли и расписку получили, а деньги не возвращает третье лицо, то кредит платите сами, а с третьего лица взыскивайте деньги пол расписке в судебном порядке.

Помимо указанных действий заемщик может обратиться в полицию с заявлением о совершении третьим лицом мошенничества, связанного с получением денежных средств от Вас и не возвращением их обратно. НО необходимо собрать доказательства, что деньги Вами передавались третьему лицу, при этом не в форме дарения, а с возвратом обратно. Это могут быть свидетельские показания, аудиозапись телефонных переговоров, переписка в инете, смс-сообщения и др. доказательства, возможно направление писем в адрес третьего лица.

БУДЬТЕ ОСТОРОЖНЫ: получая кредит и доказывая затем, что третьим лицом было совершено мошенничество. При получении кредита Вами должны предоставляться только достоверные данные, т.е. не должны быть представлены фиктивные справки о размере зарплаты. При доказывании мошенничества необходимо иметь хорошую доказательственную базу, поскольку в ответ третье лицо может заявить, что ничего не получало, а заемщиком в отношении него совершен заведомо ложный донос, за что также предусмотрена уголовная ответственность.

Почему не стоит давать деньги в долг?

Эксперты, отвечая на вопрос «Можно ли давать деньги в долг?», дают однозначный ответ: «Нельзя ни в коем случае!».

Особенно не рекомендуют и финансисты, и психологи ввязываться в займовые отношения с близкими друзьями и родственниками.

Даже громадное количество пословиц, типа «Хочешь из друга сделать врага – одолжи ему денег», «Где начинаются деньги – заканчивается дружба» и т.д. свидетельствуют о том, что не стоит выступать в роли кредитора для близких людей.

Естественно, существуют ситуации, когда лучший друг или ближайший родственник, в которых вы абсолютно уверены, просят деньги, к примеру, на операцию больному ребенку.

Но это, скорее исключение из правил.

И то, стоит 101 раз подумать, прежде чем решиться одолжить денег!

Нам хочется, чтобы нас считали хорошими людьми, посему нам так трудно сказать нет, когда кто-то близкий просит о помощи.

Но, если этот самый близкий выкурил свою совесть еще в первом классе, то он обеспечит вас чемоданом проблем и все равно, в итоге, вы окажитесь плохим!

Именно так и случилось с двумя моими друзьями.

Максим, даже и не задумывался над вопросом «Можно ли давать деньги в долг?», когда друг Саша попроси его одолжить 10 тыс. долларов на покупку машины, которая нужна была тому для бизнеса.

Максим работал за границей, стараясь заработать на квартиру.

Из очередного заграничного вояжа он как раз привез эту сумму и вместо того, чтобы положить ее в банк, решил помочь Саше.

Тот, счастливый, купил машину и начал раскручивать бизнес.

С возвратом долга Максим не торопил. Саша делал вид, что никому вообще ничего не должен и на робкие фразы Максима «А ты еще не насобирал нужную сумму?», «А не мог бы ты мне отдать хотя бы часть долга?» отвечал многословное: «Нет!».

Так прошел год.

Максим начал нервничать и уже более требовательно призывать вернуть деньги.

Саша напялил на себя образ жертвы и жаловался всем своим знакомым: «Думал он мне друг, а он – барыга бездушный! Трясет меня из-за каких-то 10 кусков, когда зарабатывает миллионы».

Все закончилось весьма неприятно: Максим обратился за помощью к коллекторам без лицензии (бандитам, грубо говоря). Саша за день вернул деньги (без особых трудностей, кстати), но дружба, конечно, рассыпалась.

Испорченные отношения – это еще не все причины, почему не стоит давать деньги в долг.

Во-первых, деньги не любят, когда их раздают направо и налево.

Они начинают обижаться и приходить к более бережливому хозяину.

А во-вторых, деньги должны работать.

Банковский депозит, ценные бумаги, инвестиции в золото или в недвижимость – возможности не просто сохранить деньги, но и умножить их.

Обязательно ли надо писать расписку?

С точки зрения заемщика это невыгодно, однако, если кредитор настаивает на расписке, нужно согласиться. Расписка является гарантом того, что заемщик не обманет кредитора, это его письменное соглашение на возврат долга.

В расписке указывается ФИО заемщика и кредитора, их паспортные данные, сумма долга, проценты, время возврата долга и подписи обеих сторон

Расписка хранится у кредитора. При наличии такой бумаги важно вовремя исполнить свои обязательства по возвращению занятых денежных средств

Расписка не является обязательной справкой о долге. Честный заемщик вернет долг в указанный срок. Ею кредиторы защищают себя от возможного обмана. Расписка выступает в роли юридического щита от просрочки, неуплаты оговоренных процентов и общем возврате денежных средств.

Под какой процент можно попросить денег в долг?

В идеале, лучшего всего брать деньги без процента. Можно сделать упор на давние дружеские отношения, родственные связи, образ ответственного и уважаемого человека, в добропорядочности которого уверены все и всюду.

Наиболее оптимальным является долг не больше пятнадцати процентов годовых. Нужно начинать процентную ставку с минимума, не бойтесь называть цифру в пять и десять процентов. Аргументы могут быть самыми разными: от быстрого возвращения долга до меркантильности кредитора. Обычно последний аргумент бьет по самооценке, и ситуация оборачивается в пользу заемщика, уже на его условиях.

После дебатов следует указать процент, выгодный обеим сторонам. Наименее грабительским является залог под десять процентов годовых. Он является своего рода золотой серединой в случае, если время займа не превышает полугода. Если долг будет на заемщике больше одного года, процентная ставка не должна превышать пяти процентов годовых.

При помощи процентного соотношения долга и пени, можно ответить на вопрос, как просить деньги в долг, чтобы не отказали. Ответ очевиден: укажите взаимовыгодные условия, с кредитора – деньги, с заемщика – процент.

Взять деньги под проценты у частного лица гораздо проще и быстрее, чем в банке

Взять деньги под проценты у частного лица гораздо проще и быстрее, чем в банке

Какие риски при оформлении кредита на другого человека?

Приведем наглядный перечень возможных неблагоприятных последствий, когда кредит оформляется лицом на себя, а уплачивать (давать деньги на погашение кредита) должен тот, для кого взял кредит, но не платит, в этом случае лицо обязано будет:

- возвратить сумму займа;

- уплатить проценты на сумму займа;

- уплатить пени, в случае просрочки уплаты суммы займа.

А если платить нечем кредит, что в этом случае может быть?

- кредитор обратиться в суд с иском и взыщет сумму задолженность в судебном порядке;

- после вступления решения суда в законную силу кредитор получит исполнительный лист и предъявит его в службу судебных приставов;

- судебные приставы в рамках исполнительного производства будут пытаться взыскать сумму задолженности с заемщика: вызывать к себе для дачи объяснений, предупреждать об ответственности, выезжать по месту жительства заемщика, накладывать аресты на имущество, реализовывать имущество и принимать иные меры для взыскания задолженности;

- за злостное неисполнение решения суда лицо может быть привлечено к уголовной ответственности.

Как можно заметить перспективы нерадостные, когда оформляешь кредит на себя для другого лица и не платишь его. Поэтому стоит оценить все возможные риски и последствия для себя как заемщика денег в кредитной организации не для себя.

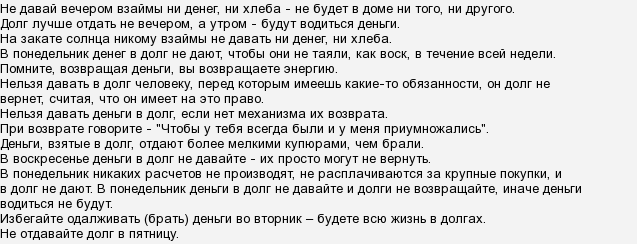

О чем следует помнить, если вы все же решили дать деньги в долг!

Если вы все же решились на такую глупость, то обезопасьте свои средства по-максимуму:

- Подумайте, кому вы даете деньги в долг, насколько надежен этот человек, нет ли у него привычки жить взаймы, насколько хороша его кредитная история, позволит ли его финансовое состояние расплатиться с долгами и т.д.

Обязательно спросите, зачем ему деньги.

Если причина уважительная – это одно, значит одалживающий взвесил все за и против.

Если же вы услышали в ответ: «Да так, устал, хочу мотнуться на недельку на Мальдивы», то бегите от этого ветреного балбеса, не оглядываясь.

Оформите нотариально заверенную расписку.

Да! Даже если одалживаете деньги родному брату или подружке, с которой вы сидели на соседних горшках в детсаду.

Вы не станете мучительно размышлять, можно ли давать деньги в долг, если будете помнить о 5 правилах:

Не рассказывайте людям о своих доходах.

Даже если вам очень хочется похвастаться, даже если вам устроили допрос с пристрастием: «А сколько ты зарабатываешь?» – лучше промолчать.Богатые люди – верные мишени для попрошаек!

- Не бойтесь сказать: «У меня нет сейчас свободных денег» и, чтобы сгладить отказ, предложите альтернативную помощь: дать вещи или продукты, отвезти куда-то на своем авто и т.д.

- Посоветуйте вечному клянчуну специальную литературу, типа «Как не ходить всю жизнь в должниках», «Живи экономно, а не постоянно одалживай» и т.д.

Подскажите просящему, как правильно заработать нужную сумму.

Например, тот же интернет предоставляет море возможностей для дополнительного заработка.

Посоветуйте ему банк, который дает кредиты под низкие проценты.

Ведь для того банки и существуют, чтобы люди не выглядели попрошайками, клянча деньги у более успешных родственников или друзей.

Советую посмотреть ОЧЕНЬ поучительное видео,

где рассказывают о том, почему так редко возвращают долги!

Берем на заметку и меняемся!

Я надеюсь, вы поняли, почему не стоит давать деньги в долг, и чем опасны постоянные займы.

Не повторяйте чужих ошибок: не кормите побирушек.

Ты становишься «кошельком» для других людей

Одолжив однажды кому-то деньги, особенно крупную сумму, ты как бы создаёшь прецедент и показываешь остальным, что не против того, чтобы дать денег в долг без процентов. Нет, мы не говорим, что помогать родным и друзьям — это плохо. Наоборот, отлично, когда ты готов прийти на помощь в трудную минуту. Но когда ты видишь, что тобой откровенно пользуются, не стоит идти на поводу.

После этого к тебе начнут обращаться разного рода «близкие» родственники и друзья, которые с 90% вероятностью точно не вернут долг, а если получат отказ, то затаят обиду и начнут рассказывать любому встречному, насколько ты жадный и мелочный.

Как правильно закрыть кредит, чтобы не остаться в долгах. Объясняет юрист

Долговая нагрузка наших соотечественников поставила новый рекорд, достигнув отметки в 11,9%, следует из майских данных Центробанка. Эта цифра означает долю платежей по кредитам от всех располагаемых доходов людей (то есть за вычетом обязательных платежей).

Россияне спешат кредитоваться, пока ЦБ не поднял ключевую ставку ещё выше. Однако далеко не все знают, что при закрытии кредитов есть как минимум три нюанса.

После закрытия кредита необходимо в первую очередь закрыть и кредитный счёт.

Теоретически банковская организация может это сделать и без вашего напоминания, но лучше удостовериться лично, завершив процедуру в онлайн-формате через личный кабинет или подав заявление в банк.

В противном случае кредит может числиться погашенным, но вот счёт — действующим. А значит, за его обслуживание всё равно придётся платить.

Не забудьте закрыть дополнительные банковские продукты, которые могли использоваться вместе с займом.

Например, страховку или премиальное банковское обслуживание. Эти продукты наравне с кредитным счётом банки также часто не закрывают автоматически.

Например, неприятная история произошла с клиентом одного крупного банка — он пострадал из-за того, что не проконтролировал судьбу счёта. По словам мужчины, у него была небольшая задолженность по займам в банке. В какой-то момент он получил уведомление, что она погашена, хотя он не вносил никаких платежей.

Проверяя историю операций, мужчина обнаружил один лишний счёт в списке — тот самый, на который приходил кредит, который он погасил ещё в 2018 году. Банк активировал займ почти на 40 000 рублей и списал эти деньги в счёт погашения задолженностей. Выходит, организация взяла вместо клиента кредит, чтобы закрыть другой, — но уже под более высокий процент.

Закрытие кредита позже или раньше указанного в договоре срока имеет свои нюансы.

Если заёмщик хочет закрыть кредит раньше срока, лучше всего действовать поэтапно:

- Первый шаг: подайте заявление в банк о намерении досрочно закрыть займ. Сделать это нужно не менее чем за 30 календарных дней. Но следует внимательно прочитать кредитный договор: там могут быть прописаны и иные условия.

- Второй шаг: проконтролируйте правильный расчёт суммы выплаты. Задолженность для окончательного погашения должна быть посчитана на дату, в которую вы планируете закрыть займ.

- Третий шаг: внесите нужную сумму на счёт.

- Четвёртый шаг: после погашения кредита обязательно возьмите справку из банка, что займ и кредитный счёт закрыты.

Частичное погашение кредита может быть в двух вариантах: с уменьшением размера ежемесячного платежа или с уменьшением срока выплаты займа. Какой вариант выгоднее? Как правило, лучше выбирать второй — выплатить кредит раньше. Это связано с тем, что на сумму основного долга начисляют меньше процентов.

Отказать заёмщику в досрочном закрытии кредита банк не имеет права, так же как и штрафовать за это. С 2011 года в России это гарантируют поправки в ст. 809 и 810 Гражданского кодекса.

Если банк всё же пытается помешать вам закрыть займ досрочно, требуйте отказ от кредитной организации в письменном виде. Если дело дойдёт до суда, вам пригодится этот документ.

Женщина уведомила финансовую организацию о своём намерении всё выплатить раньше срока.

Организация выдала справку, в которой был прописан остаток средств на счету, но не было полного размера задолженности. Посчитав нужную сумму самостоятельно, клиентка внесла деньги на счёт.

Доказать свою правоту клиентка смогла только в суде: он постановил, что банк обязан был сообщить женщине о недостаточности денег на счету для полного погашения.

Накопление и кредитование: преимущества и недостатки

Допустим, вы желаете приобрести вещь стоимостью 100 тысяч рублей. Рассмотрим два варианта получения данного товара – накопительство и покупка в кредит.

Чтобы собрать необходимую сумму, нужно откладывать 10 тысяч рублей ежемесячно на депозит с 6% годовых. Таким образом, через 10 месяцев накопится сумма 104 тысячи рублей.

При выборе второго варианта — кредитования с аннуитетным видом платежа — объем переплат клиента при рассрочке на 10 месяцев составит 9,3 тысяч рублей. Сумма обязательного платежа за месяц в таком случае достигает 10,93 тысячи рублей. В итоге мы имеем: доход в размере 4 тысячи рублей на банковском вкладе и потери 9 тысяч рублей при использовании кредита.

При этом, покупая товар в кредит, вы получаете его сразу, а желающие накопить нужную сумму должны ждать целых 10 месяцев.

Накопление

Накопление денег имеет свои преимущества и недостатки. Среди основных преимуществ – возможность распределять свой бюджет самостоятельно, экономя на выплатах по кредиту.

Не кредитованному гражданину не нужно ежемесячно из бюджета выделять деньги на погашение ссуды, он самостоятельно планирует расходы своего бюджета, где-то откладывает, и в результате просто довольствуется накопленным капиталом, который может потратить на давно запланированную покупку.

Безусловно, накопление собственного капитала всегда было и остается альтернативой кредитному долгу. Не прибегая к займовому сотрудничеству, человек живет так, как позволяют ему его финансовые возможности.

Кредитование

Кредитные услуги, также как и накопление, имеют и преимущества, и недостатки.

Плюс кредитования в том, что приобретая определенный товар заемщик-покупатель исключает риск дальнейшего удорожания вещи, которое могло бы наступить, если бы он откладывал собственные сбережения на покупку.

Это заставляет заемщика ограничить себя во многих расходах и тратах, которые раньше он мог себе позволить.

Выводы

Единственный недостаток накопления средств — это отложение покупки на неопределенное время. В результате нередко случается так, что накопленной суммы, которой несколько лет назад хватило бы на оплату покупки, оказывается недостаточно, и цель, на которую откладывались средства, уже не может быть достигнута.

Приобретая вещь в кредит можно уберечь себя от переплат в будущем из-за возможного повышения стоимости товара. Но такая покупка может повлечь за собой значительное ограничение в расходах, поскольку клиенту предстоит выплатить полную стоимость кредита плюс проценты.

Что лучше: накопить или взять кредит – решать только вам.