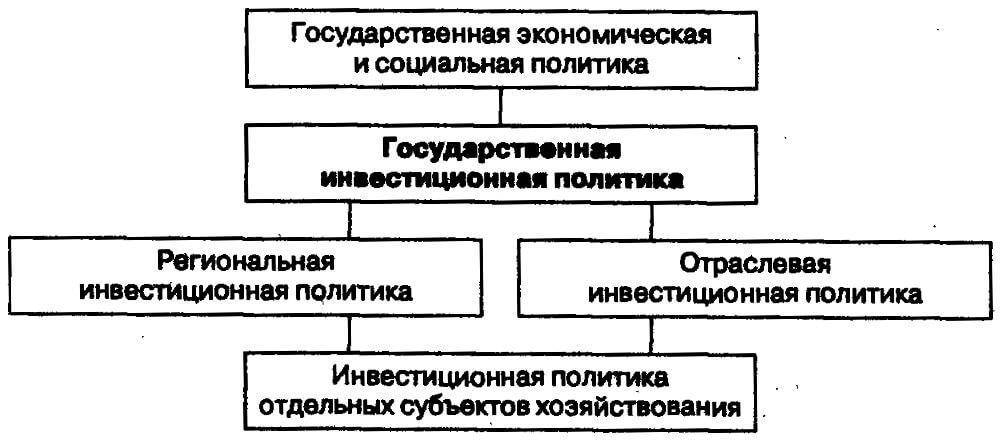

Создание инвестиционной политики компании в региональном разрезе

Создание политики по вложению средств в региональном разрезе определяется этими условиями:

- Масштабом предприятия. Небольшие компании работают, как правило, в одном регионе. Большие предприятия пользуются влиянием во множестве регионов.

- Длительностью функционирования компании. В начальные жизненные циклы разумно сосредоточение на одном регионе. В дальнейшем образуется потребность в диверсификации по регионам.

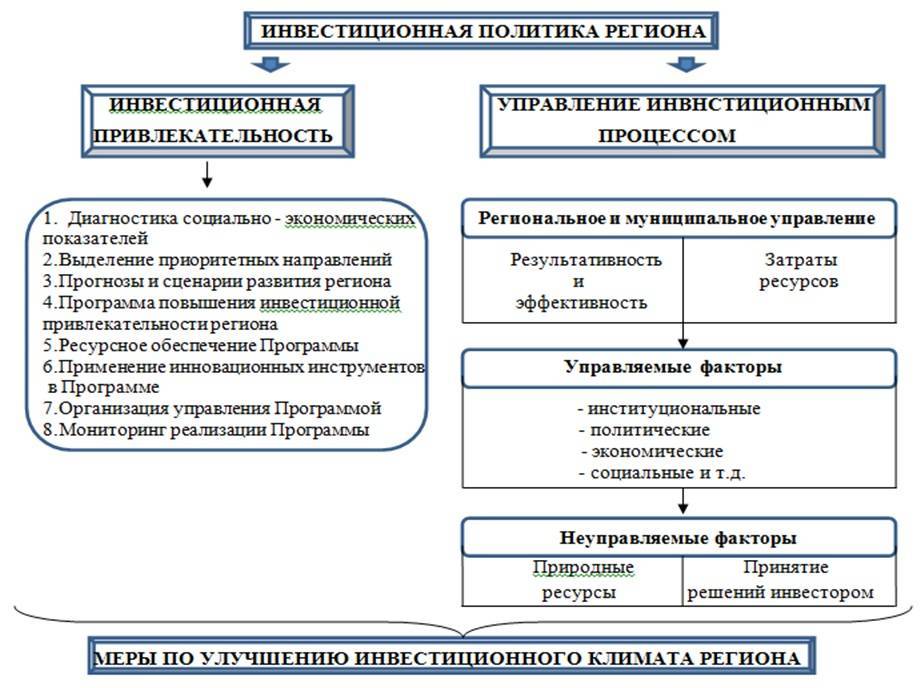

База формирования региональной направленности – это анализ инвестиционной привлекательности регионов.

Обеспечение взаимосвязи базовых направлений инвестиционной политики

Все направления должны быть согласованы. В обратном случае уменьшается результативность инвестиционной деятельности. Согласованности нужно достичь по таким направлениям, как объемы, период реализации.

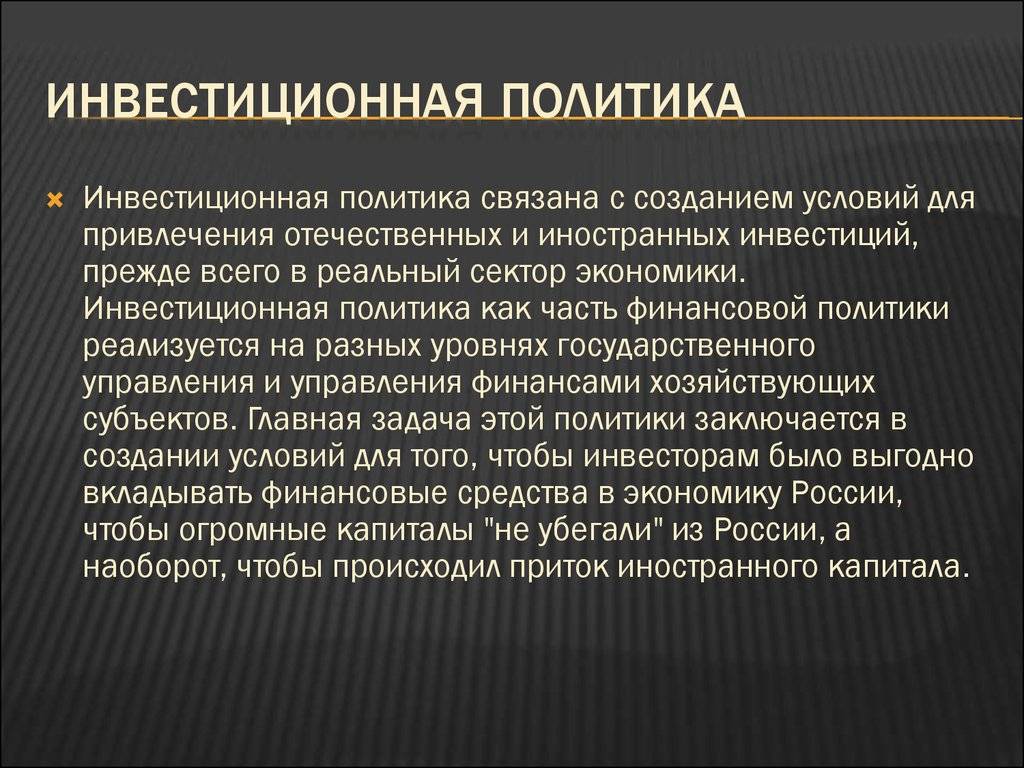

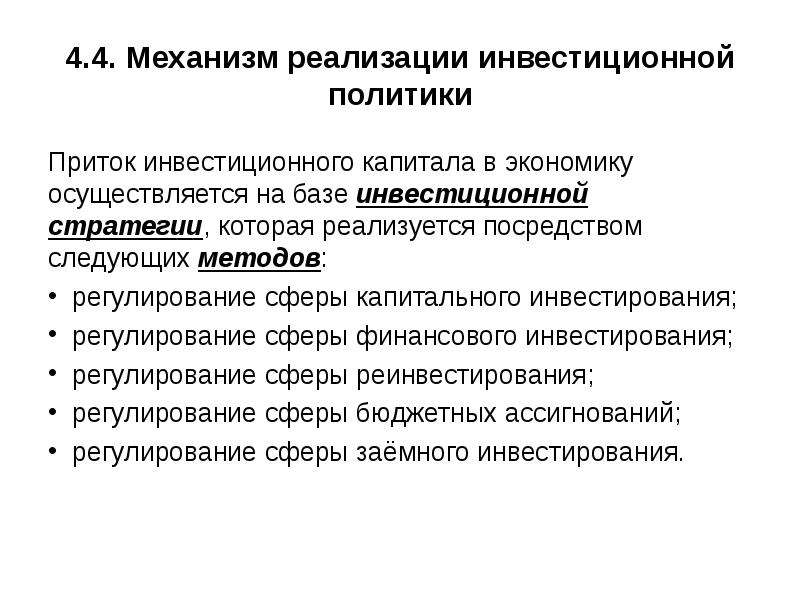

Что представляет собой инвестиционная политика

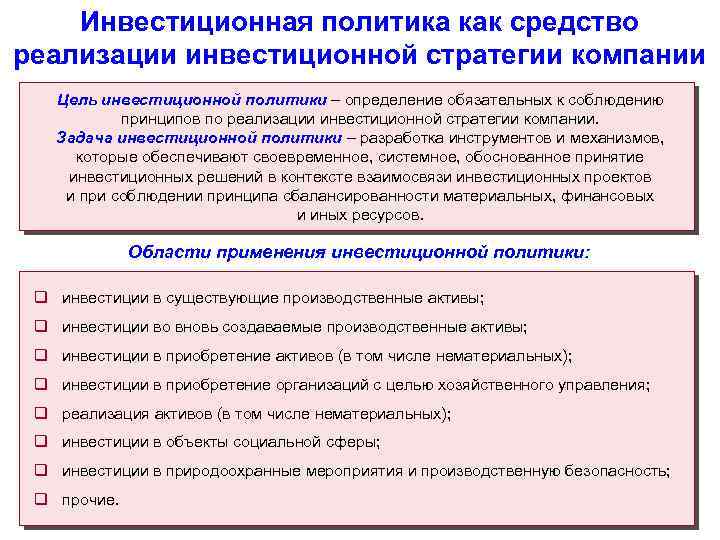

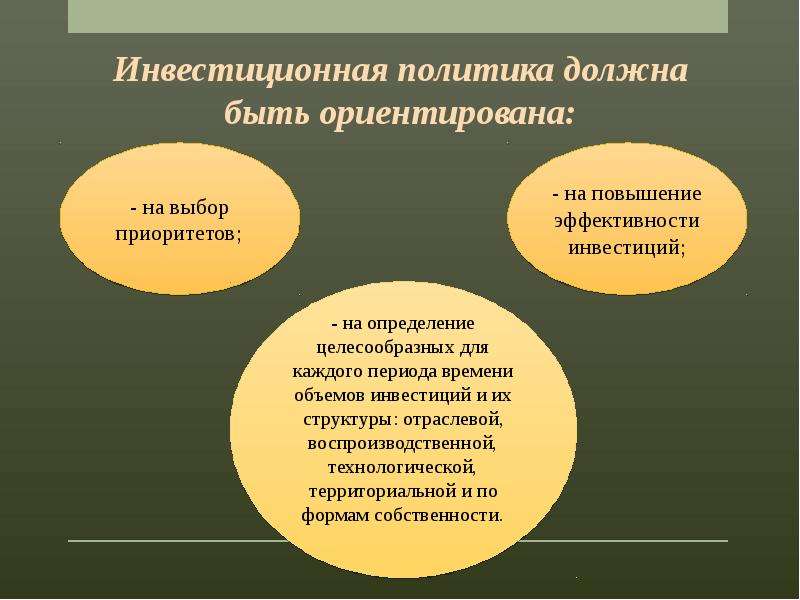

Инвестиционная политика – это составляющая финансовой стратегии организации. Ее суть – воплощение наиболее эффективных инвестиций, что позволит компании развиваться наиболее активно. Инвестиционная политика должна соответствовать долгосрочным целям фирмы. Политика включает в себя эти составляющие:

- Формирование долгосрочных целей компании.

- Подбор наиболее прибыльных инвестиционных вариантов.

- Формирование приоритетов в развитии.

- Анализ альтернативных инвестиционных направлений.

- Формирование прогнозов касательно таких направлений, как маркетинг, технологии и финансы.

- Анализ итогов внедрения инвестиционной политики.

Грамотная инвестиционная политика обеспечивает эффективное использование ресурсов, объединение оптимальных ресурсов финансирования.

Как разработать стратегию инвестиционного развития?

Методы оценки эффективности инновационной политики

- Сравнительный метод.

- Сопоставительный метод.

- Описательный метод.

Определение 2

Методы оценки эффективности инвестиционной политики — это наборы инструментов, которые позволяют эксперту оценить благоприятное последствие от проведенных изменений различными способами.

Готовые работы на аналогичную тему

- Курсовая работа Оценка эффективности инвестиционной политики 400 руб.

- Реферат Оценка эффективности инвестиционной политики 220 руб.

- Контрольная работа Оценка эффективности инвестиционной политики 200 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Процедура оценки эффективности инновационной политики единая для всех стран и предприятий, которые взаимодействуют в рамках развитой социально – экономической системы

Большое внимание заслуживают сроки проведения процедуры оценки эффективности. В ходе реализации государственных и смешанных проектов, необходимо учитывать целевое назначение средств

Поскольку в инвестиционной деятельности принимает участие государство, то необходимо постоянно совершенствовать методы учета и контроля эффективности. Со стороны государства постоянно растет число условий и ограничении, которым должен соответствовать проект. Рассмотрим каждый метод более подробно.

Смешанный способ оценки

Каждый из представленных способов может применяться в зависимости от обстоятельств. Но, ни один из представленных способов не дает полноценной оценки эффективности. Для того, чтобы получить наиболее полную информацию, можно и допустимо использование данных методов в комплексе. Поскольку их более двух, то возможны различные комбинации. В этом случае, оценка эффективности получится наиболее полной и позволит выявить необходимые результаты и особенности. Помимо этого, допустимо разрабатывать собственные методы, если не подходит не один из представленных методов.

Замечание 2

В качестве наиболее перспективного метода оценивается комбинированный метод, который сочетает в себе элементы каждого из представленных. Используя комбинированный метод, эксперты могут получить наиболее качественный результат по эффективности

Требуется вычитка, рецензия учебной работы? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

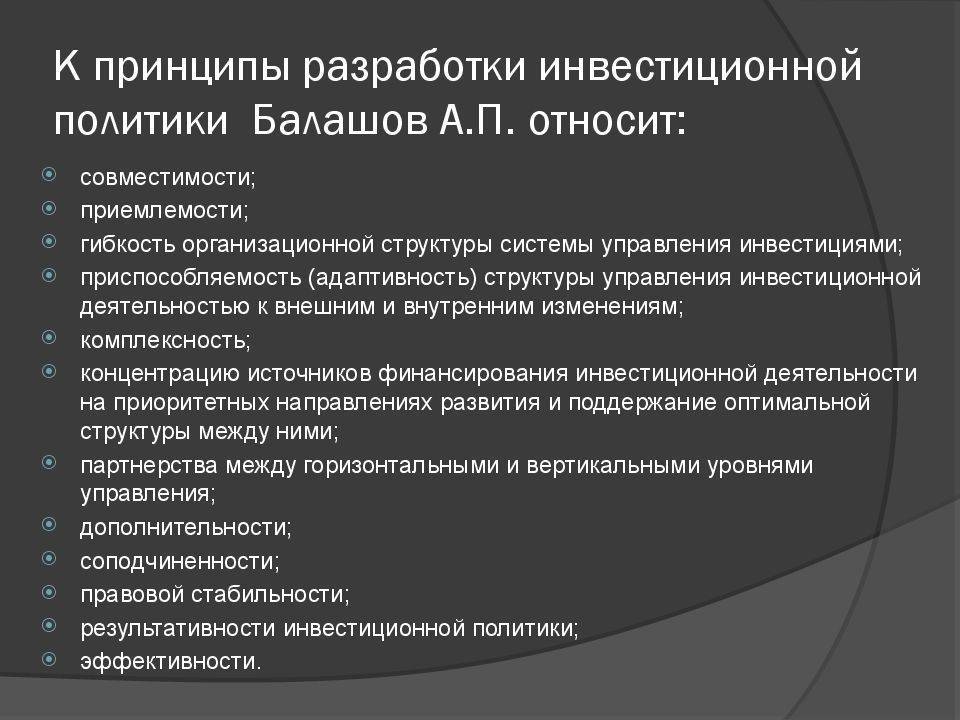

Фундаментальные принципы инвестиционной политики организации

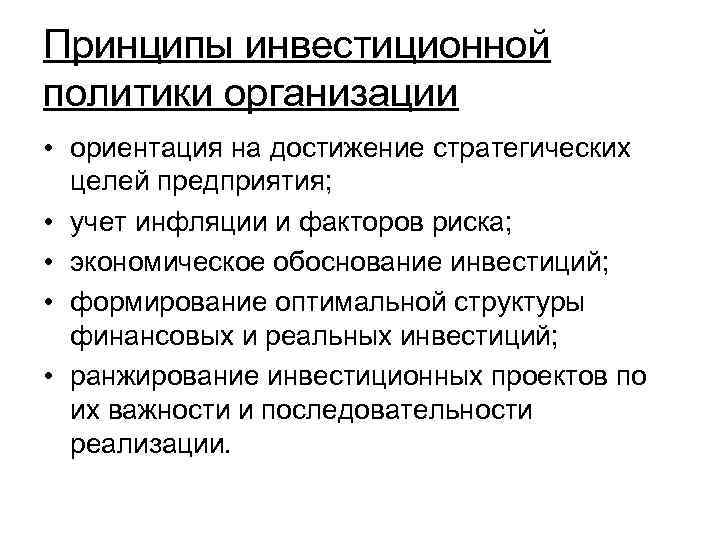

При определении основных параметров развития компании рекомендуется использовать основные принципы инвестиционной политики организации, которые могут быть представлены следующим образом:

Принцип учета интересов всех доминирующих групп влияния и интересов. Это касается, в первую очередь, собственников и акционеров компании, клиентов и потребителей услуг, общественных институтов. Например, инвестиционная политика, реализуемая частной компанией, и органы местного самоуправления могут совместно участвовать в проектах развития местной инфраструктуры (для чего в местных бюджетах обычно просто нет денег), когда бизнес пользуется преференциями со стороны местной власти в виде налоговых льгот, гарантий по кредитам и т.п.

- Прогнозирования процессов, связанных с областью деятельности организации — рынок, потребительский спрос, действия конкурентов, общее состояние делового климата в регионе и т.п.

- Обеспеченности ресурсами, которые могут быть как собственные, так и привлеченные (заемные).

- Управляемости, т.е. состав инвестиционного портфеля организации должен быть адекватен ее возможностям контролировать критически важные процессы и параметры.

- Защищенность и безопасность организации при реализации инвестиционной программы на всем ее периоде. Под этим понимается как финансово-экономическая безопасность (например, риски банкротства, поглощение конкурентами), так и учет различных факторов, связанных с макроэкономическими и политическими событиями.

К этому также следует добавить такой фактор как эффективность инвестиционной политики организации, поскольку конечной целью всех предпринятых усилий должно быть достижение поставленных собственниками компании задач.

Источники финансирования инвестиционной политики

А если проект оказался провальным, то инвесторы надеются на возврат, хотя бы части, инвестиций через реализацию основных фондов и иных остатков материальных ценностей

Ликвидность инвестиционных вложений также является важной характеристикой инвестиционных проектов при разработке, особенно, тактики инвестиционной политики компаний. Инвестиционная политика банка при выдаче инвестиционных кредитов, помимо оценки исполнения инвестиционного проекта, объема кредитных ресурсов, банковской маржи и рисков не возврата кредита, всегда учитывает ликвидность инвестиций

Банки являются одним из главных поставщиком финансов для инвестиций, поэтому они разработали собственную процедуру оценки и соответствующие требования при финансировании инвестиционных проектов.

Зачастую привлечь частного инвестора для проекта легче чем получить кредит в банке на это же цели.

Крупные предприятия и корпорации чаще всего для реализации инвестиционных проектов прибегают к выпуску ценных бумаг. В этом случае проект рекламируется, дается подробное его описание, технико-экономический расчет и подробный бизнес-план проекта. Ценные бумаги выпускают в виде акций или облигаций.

В конце 90-х годов было широко распространено создание совместных предприятий, чаще с зарубежным инвестором, для реализации конкретного инвестиционного проекта. Этот путь финансирования актуален и сейчас в период санкций, введенных против России в финансовой сфере.

И все-таки, самым распространенным источником финансирования инвестиций остаются частные инвесторы и финансовые компании, специализирующиеся на инвестициях.

При формировании инвестиционной политики предприятия или организации желательно иметь стратегического партнера или партнеров, которые в долговременной перспективе будут обеспечивать финансовую поддержку ваших инвестиционных проектов.

https://youtube.com/watch?v=oSK7f9z6fsk

Инвестиционный климат Нижегородской области.

Агентство по привлечению инвестиций и развитию.

Все о законодательстве, социальном инвестировании и фондах.

Правовое регулирование инвестиционной деятельности.

Виды

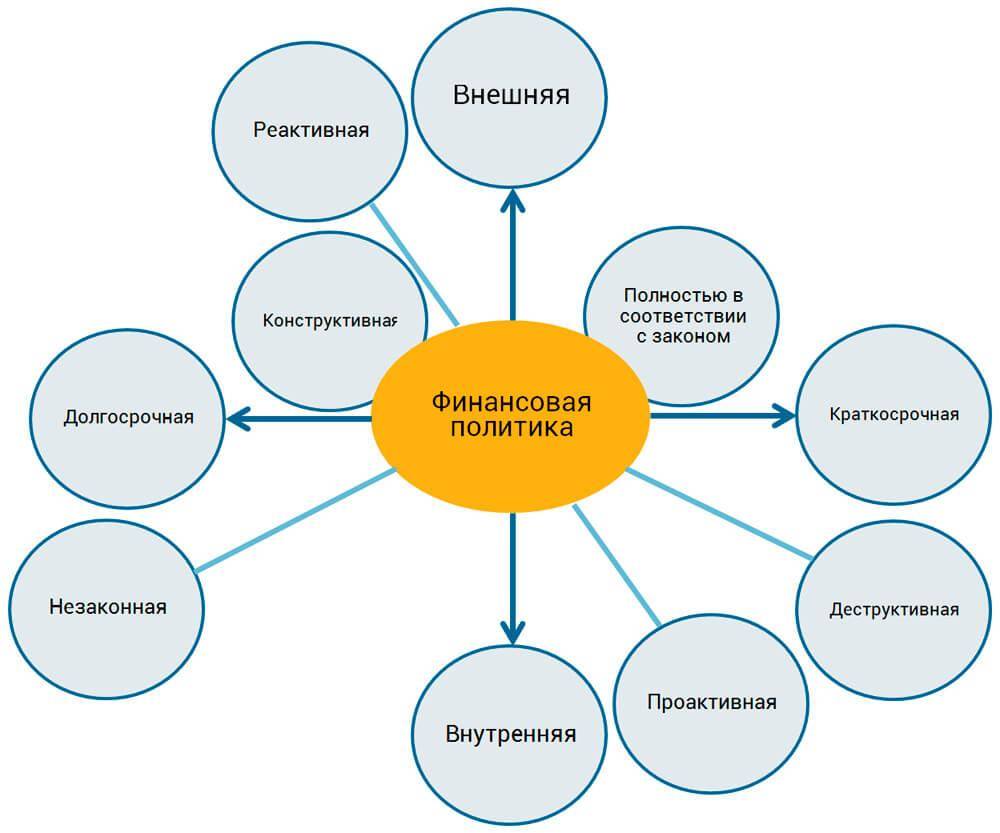

В зависимости от целей инвестиционную политику можно разделить на:

- долгосрочную;

- среднесрочную;

- краткосрочную.

Возьмем социальную сферу. Строительство зданий для медицинских и учебных учреждений – это долгосрочные инвестиции. Они будут служить многие десятки лет.

Теперь рождается ребенок. Государство обеспечивает его медицинской поддержкой, дает бесплатное образование. Это среднесрочные инвестиции. Когда человек сможет работать, он будет возвращать вложенные в него средства в виде налогов, обеспечит рождение новых детей.

К краткосрочным инвестициям можно отнести оплату обучения в ВУЗе, когда выпускник должен отработать определенное количество лет в государственной организации либо вернуть вложенные в него деньги.

Другие виды инвестиционной политики: внутренняя и внешняя.

На моделях внутренних инвестиций я остановлюсь ниже, давайте рассмотрим внешнюю. Сейчас достраивается газовая магистраль «Северный поток – 2». Это внешняя долгосрочная инвестиция, которая окупится через несколько лет. После она долгие годы будет приносить прибыль.

К внешним инвестиционным расходам можно отнести скупку Центробанком долговых обязательств разных стран, строительство объектов за рубежом российскими корпорациями, ведение совместных межгосударственных проектов (например, наука и космос).

Анализ инвестиционной деятельности предприятия в предшествующем периоде

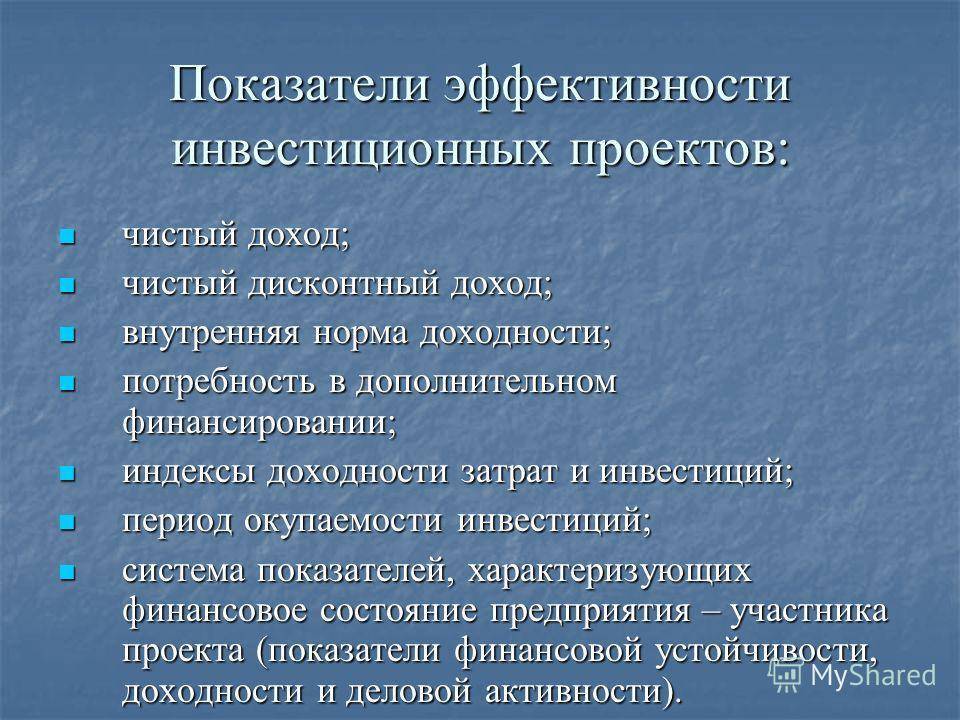

Основной целью такого анализа является всесторонняя оценка внутреннего инвестиционного потенциала предприятия и эффективности его инвестиционной деятельности.

- На первой стадии анализа изучаются общий объем инвестиционной деятельности предприятия по отдельным этапам рассматриваемого периода, темпы динамики этого показателя в сопоставлении с темпами развития совокупной суммой операционных активов, собственного капитала и объема реализации продукции.

- На второй стадии анализа исследуются соотношение отдельных направлений инвестиционной деятельности предприятия — объемов его реального и финансового инвестирования. Темпы динамики этих объемов инвестирования сопоставляются между собой, определяется удельный вес каждого из направлений инвестирования, исследуются их роль в развитии предприятия.

- На третьей стадии анализа рассматривается уровень диверсификации инвестиционной деятельности предприятия в отраслевом и региональном разрезах, определяется степенью соответствия этого уровня отраслевой и региональной политике развития операционной его деятельности.

- На четвертой стадии анализа определяется эффективность инвестиционной деятельности в рассматриваемом периоде. С этой целью используется система показателей рентабельности инвестиционной деятельности в целом, в том числе по направлениям инвестирования; производится сравнение этих показателей с рентабельностью активов и собственного капитала; рассматриваются показатели оборачиваемости инвестиционных ресурсов; методами факторного анализа устанавливается степень влияния отдельных показателей эффективности инвестиционной деятельности на рост рыночной стоимости предприятия.

Этапы формирования инвестиционной политики

Процесс разработки инвестиционной политики подразделяется на множество этапов. Все задачи должны решаться последовательно. Рассмотрим подробнее все этапы.

Анализ нынешней деятельности

Разработать новую инвестиционную политику невозможно без предварительного анализа прежней политики. Определяются все ее преимущества, недостатки, соответствие текущему состоянию компании. Анализ также подразделяется на этапы:

- Исследование общего объема деятельности.

- Анализ соотношения направлений вложения средств.

- Исследование уровня диверсификации инвестирования.

- Установление эффективности инвестирования в отчетном периоде.

Анализируются «слабые» стороны инвестиционной деятельности, ее проблемы. Оценивается соответствие инвестиционной политики целям компании.

Анализ внешней инвестиционной среды

В процессе исследования анализируются эти аспекты:

- Правовые условия среды, а также отдельных форм вложения средств.

- Анализ существующей конъюнктуры и факторы, которые ее обусловили.

- Прогноз относительно конъюнктуры в следующих периодах.

В рамках исследования используются такие инструменты, как стратегический и фундаментальный анализ.

Учет стратегической направленности

Инвестиционная политика представляет собой комплекс стратегических целей. Направление политики устанавливается на основании жизненного цикла предприятия.

Аргументирование разработанного вида инвестиционной политики

Деятельность по вложению средств устанавливается на основании соотношения предполагаемого дохода и ожидаемых рисков

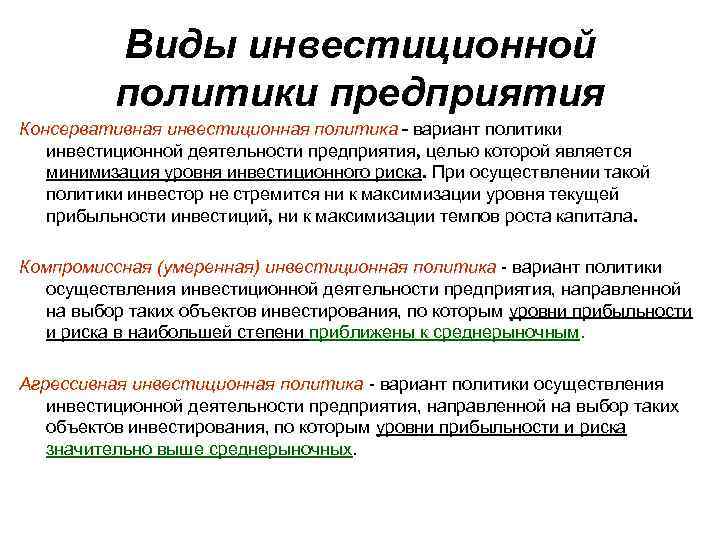

Принимаются во внимание существующие принципы финансового управления. Выделяют следующие типы инвестиционной политики в зависимости от рисковой составляющей:

- Консервативная. Предполагает минимум рисков.

- Умеренная. Это компромиссный вариант. Отличается среднерыночными значениями риска, доходности и темпов роста.

- Агрессивная. Отличается максимумом рисков, а также максимальной прибылью.

Чем больше рисков, тем больше прибыли. Однако при выборе инвестиционной политики нужно ориентироваться на текущее состояние фирмы: корпоративную стратегию, наличие проектов на реальном рынке.

Роль инвестиционной политики в экономике

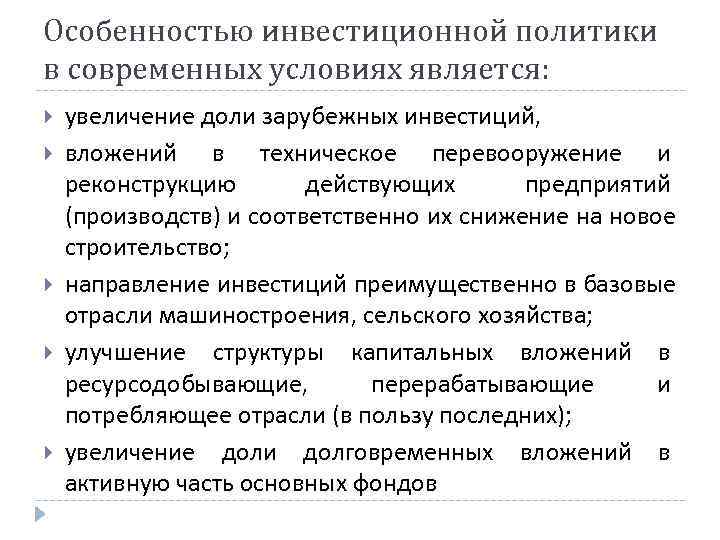

Тот факт, что инвестиционные экономические инструменты долгое время игнорировались советскими и российскими финансистами, сегодня дает о себе знать. Износ производственных мощностей, устаревание инфраструктурных сетей, неудовлетворительный уровень здравоохранения и образования – все это становится тяжким и непосильным грузом для экономики, которая должна обеспечивать и условия для новых вкладов. На таком фоне развитие инвестиционной политики кажется затруднительным, но именно это направление в будущем может благоприятно отразиться на экономическом положении страны. И данный процесс уже был запущен несколько лет назад, когда современные инструменты и методы решения инфраструктурных проблем стали приоритетным направлением.

Модели инвестиционной политики

Их три:

- государственное финансирование;

- регулирование;

- комбинированная модель.

Вот некоторые из вариантов.

Налоговое стимулирование

Этот вид инвестиционной политики дает преимущество отдельной группе налогоплательщиков, стимулируя развитие конкретных направлений. Так, российские сельхозпроизводители не платят налог на прибыль при продаже своей продукции.

Подобным образом действует создание свободных торговых зон, поддерживается работа отдельных компаний и фирм, поощряется рождение детей, работа пенсионеров.

Государственно-частное партнерство

Идея состоит в том, что частное предприятие обладает большей инициативой и может придать новый толчок развитию направления, особенно если процесс подкреплен государственными заказами.

Так были приватизированы аэропорты «Пулково» и «Домодедово», построен участок новой скоростной дороги М-11 Москва – Санкт-Петербург.

Смешанная модель

Вариант инвестиционной политики, когда финансирование идет из различных источников. Типичный пример – уже упомянутый газопровод. Россия и Евросоюз приняли совместное политическое решение по его строительству, подготовили законодательные и нормативные акты, выделили необходимые средства.

Цели и принципы инвестиционной политики

Базовыми направлениями способны выступать определённые меры, которые нужны для создания комфортных условий работы для национальных и иностранных инвесторов.

А это позволит рассчитывать на увеличение их доходов с меньшими рисками в интересах повышения экономических показателей, что в свою очередь, благоприятно скажется на уровни жизни населения.

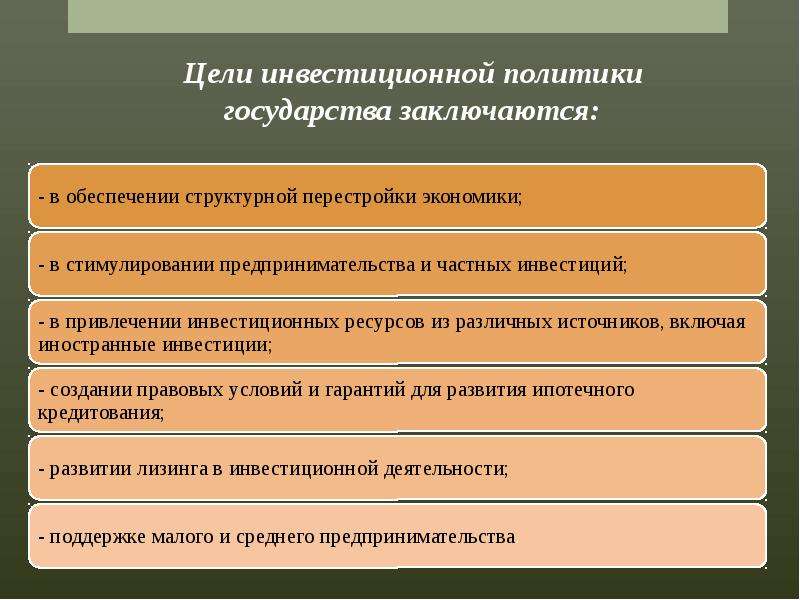

Другими целями являются: стимулировании предпринимательской деятельности и частных инвестиций, привлечении инвестиционных ресурсов, в том числе путём иностранных инвестиций, создании мер для развития венчурных инвестиций, обеспечение бесперебойной работы экономики страны.

Принципы инвестиционной политики бывают следующими:

- принцип защиты инвестиций означает, что все участники инвестиционного процесса защищены на законодательном уровне

- принцип свободы выбораобъекта инвестиций подразумевает, что любой субъект инвестиционной деятельности (инвестор) сам в праве выбирать тот объект, в которым он хочет инвестировать свои деньги для дальнейшего их роста

- принцип приоритетности позволяет инвестору выбирать стратегическую направленность инвестиций

- принцип максимизации эффективности предполагает выбор самых эффективных мер по улучшению от эффекта инвестиционной деятельности

- принцип контроля необходим для регулярного анализа и контроля инвестиционной политики

- принцип реформирования предприятий для повышения их инвестиционной привлекательности

Сегодня инвестиционная политика государства РФ требует серьёзных вмешательств. И желательно, чтобы вмешательство были со стороны частных инвесторов, которые будут не просто осуществлять инвестиции с целью получения прибыли, а осуществлять умные инвестиции для развития экономики в целом.

Как выше упоминалось, необходимо также и вмешательство иностранных инвестиций, так как государство не сильно заботиться о финансировании большинства секторов экономки, которые так необходимо для улучшения общей картины в стране. Именно серьёзный подход к делу позволит значительно улучшить положение российской экономики.

Инвестиционная политика государства разных стран устроена совершенно по-разному. В одних странах больший упор делают на развитие национальных компаний и привлечение внутренних инвестиций за счёт национальных инвесторов, другие же страны напротив приоритетом ставят для себя работу с иностранными инвесторами. Подход может быть разным, как и приоритеты.

В политике часто случается так, что хорошие, честные люди никак не решаются сделать что-либо действительно необходимое, в то время как плохие непременно пользуются этим

Сущность и виды, принципы инвестиционной политики предприятия

Инвестиционная политика — составная часть общей финансовой стратегии предприятия, которая определяет выбор и способ реализации наиболее рациональных путей расширения и обновления его производственного потенциала.

Инвестиционную политику предприятия классифицируют в зависимости от ее направленности. С этой точки зрения, выделяют инвестиционную политику, направленную на:

1. повышение эффективности;

2. модернизацию технологического оборудования, технологических процессов;

3. создание новых предприятий;

4. внедрение принципиально нового оборудования и выход на новые рынки сбыта.

В своей инвестиционной политике предприятие может выбирать различные ее виды:

1. -Консервативная инвестиционная политика — вариант политики инвестиционной деятельности предприятия, приоритетной целью которой является минимизация уровня инвестиционного риска. При осуществлении такой политики инвестор не стремится ни к максимизации уровня текущей прибыльности инвестиций, ни к максимизации темпов роста капитала.

2. -Компромиссная (умеренная) инвестиционная политика — вариант политики осуществления инвестиционной деятельности предприятия, направленной на выбор таких объектов инвестирования, по которым уровни прибыльности и риска в наибольшей степени приближены к среднерыночным.

3. -Агрессивная инвестиционная политика — вариант политики осуществления инвестиционной деятельности предприятия, направленной на выбор таких объектов инвестирования, по которым уровни прибыльности и риска значительно выше среднерыночных

При выработке инвестиционной политики целесообразно руководствоваться следующими принципами:

1. Достижение экономического научно-технического и социального эффекта от рассматриваемых мероприятий. При этом для каждого объекта инвестирования используются конкретные методы оценки эффективности. По итогам такой оценки осуществляется отбор отдельных инвестиционных проектов по критерию эффективности (рентабельности). При прочих равных условиях принимаются к реализации те из них, которые обеспечивают предприятию максимальную эффективность.

2. Получение предприятием наибольшей прибыли на вложенный капитал при минимальных инвестиционных затратах.

3. Рациональное распоряжение средствами на реализацию бесприбыльных проектов, т.е. снижение расходов на достижение научно-технического, социального или экономического эффектов.

4. Использование предприятием государственной поддержки для повышения эффективности инвестиций в форме бюджетных ссуд, гарантий Правительства РФ и т. д.

5. Привлечение субсидий и льготных кредитов международных финансово кредитных организаций и частных иностранных инвесторов.

6. Обеспечение минимизации инвестиционных рисков, связанных с реализацией конкретных проектов.

Потребность в ресурсах для реализации инвестиционной политики предприятия определяется его производственным и научно-техническим потенциалом, необходимым для обеспечения выпуска продукции (услуг) в соответствии с потребностями рынка.

Потребность предприятия в инвестиционных ресурсах соответствует расходам, которые предстоят с начала периода реализации инвестиционной политики.

При разработке инвестиционной политики предприятия рекомендуется:

· определить общий объем инвестиций,

· способы рационального использования собственных средств;

· возможности привлечения дополнительных денежных ресурсов с кредитного и фондового рынков.

Инвестиционные проекты в рамках долгосрочной стратегии предприятия целесообразно согласовывать между собой по объемам выделяемых ресурсов и срокам реализации исходя из достижения максимального общего экономического эффекта (дохода или прибыли) в процессе реализации инвестиционной политики.

Среднесрочная инвестиционная политика разрабатывается предприятием на период один-два года, а долгосрочная — на более длительную перспективу (свыше двух лет).

Инвестиционная политика, определенная специалистами предприятия, подлежит рассмотрению и утверждению его руководством. Ключевые положения данной политики рекомендуется учитывать при технико-экономическом обосновании инвестиционных проектов, выборе различных источников финансирования, привлечении к реализации проектов сторонних организаций в порядке долевого вклада в строительство.

Эффективность инвестиционной политики оценивают по сроку окупаемости инвестиций, который определяют на основе данных бизнес-плана и предварительных расчетов по обоснованию инвестиционных проектов.

Стратегия и тактика инвестиционной политики

Инвестиционная политика фирмы сочетает стратегию и тактику ее развития

Крупные предприятия или корпорации в формируемый портфель и вносят не только инвестиционные проекты, но и целые инвестиционные программы, объединяющие несколько проектов по отраслевой или иной принадлежности с привлечением инвестиций самого разного уровня, вплоть до бюджетных средств.

Вообще, инвестиционная политика корпораций очень часто формируется с участием государства, особенно, в инвестиционных программах государственно-частного партнерства. Эту позицию сильно усилили дополнения к Федеральному закону «О концессионных соглашениях», по которым заключение концессионного соглашения с государством стала возможным по инициативе частного инвестора.

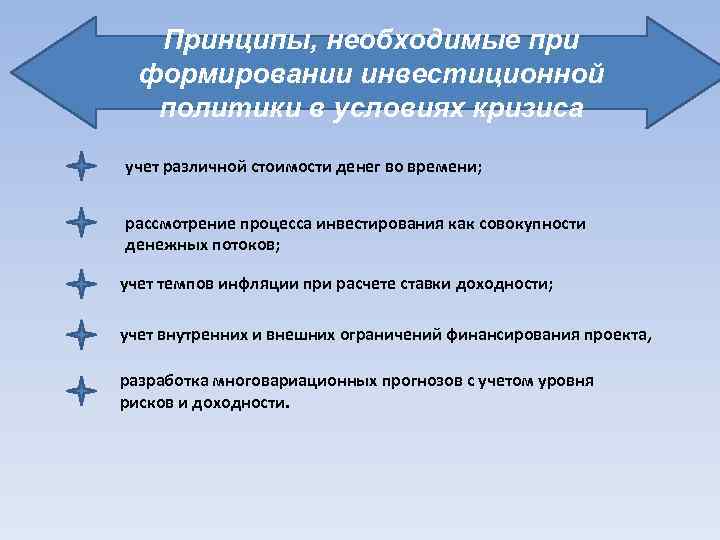

Принципы инвестиционной политики государства

Каждое государство самостоятельно определяет принципы инвестиционной политики исходя из текущей политической и экономической ситуации в стране.

Анализ нормативных документов и специальной научной литературы позволяет выделить ряд принципов, являющихся типичными для большинства развитых государств.

Таким образом, можно выделить следующие принципы инвестиционной политики государства:

безукоризненное соблюдение ЗАКОННОСТИ на всех этапах инвестиционной деятельности;

добровольное и взаимовыгодное СОТРУДНИЧЕСТВО в рамках проводимой инвестиционной политики на основе соглашений и договоров;

гарантия ВЫПОЛНЕНИЯ принятых инвестиционных решений;

социально-экономическая ОБОСНОВАННОСТЬ принимаемых в рамках инвестиционной политики решений;

гласность и ОТКРЫТОСТЬ информации о формировании и реализации государственной инвестиционной политики;

масштабное и стратегически обоснованное ПРИВЛЕЧЕНИЕ в экономику инновационных технологий;

использование СОВРЕМЕННЫХ методов управления капиталом;

формирование мер по РАЗУМНОМУ участию государства в регулировании экономики;

разумное оказание государственной ПОДДЕРЖКИ предприятиям, главным образом, за счет кредитования;

обеспечение строгого КОНТРОЛЯ со стороны государства за целевым использованием бюджетных средств, выделяемых на реализацию инвестиционных программ;

постоянное СОВЕРШЕНСТВОВАНИЕ нормативной базы с учетом складывающихся реалий в целях привлечения иностранных инвестиций.

Создание инвестиционной политики в отраслевом размере

Необходимо установить отраслевое направление работы. В рамках этой процедуры осуществляется прогнозирование инвестирования, учет корпоративной стратегии. Нужно выполнить анализ разумности отраслевой концентрации или диверсификации. Большинство успешных компаний используют именно стратегию концентрации. Одновременно с этим концентрация на одной отрасли предполагает повышенный риск банкротства.

Стратегия отраслевой концентрации актуальна только на 1-3 стадиях жизненного цикла. В данном случае рассматриваемое направление обуславливает повышенные темпы развития, извлечение прибыли. В дальнейшем актуальной становится диверсификация. Диверсификация предполагает создание определенных хозяйственных зон. В дальнейшем анализируется разумность той или иной формы диверсификации.

Заключение

Обычно от эффективности экономики зависит качество финансирования ключевых отраслей государственного хозяйства и обеспечение социальных нужд. В свою очередь, политика инвестиционная выступает ее двигателем и стимулятором, способствуя также и росту показателей благополучия населения. Поэтому, рассматривая возможные направления экономического роста, необходимо ориентироваться и на факторы инвестиционной привлекательности. Формирование благоприятных условий для капиталовложений, эффективная система управления финансами и минимальный уровень рисков – эти и другие факторы создают хорошую платформу для успешного развития внутреннего рынка инвестиций.