Анализ

Анализ данного показателя должен производиться в первую очередь руководством компании. Делается это для своевременного выявления проблем и принятия оперативных решений для выхода из кризиса. При этом нужно использовать следующие методы:

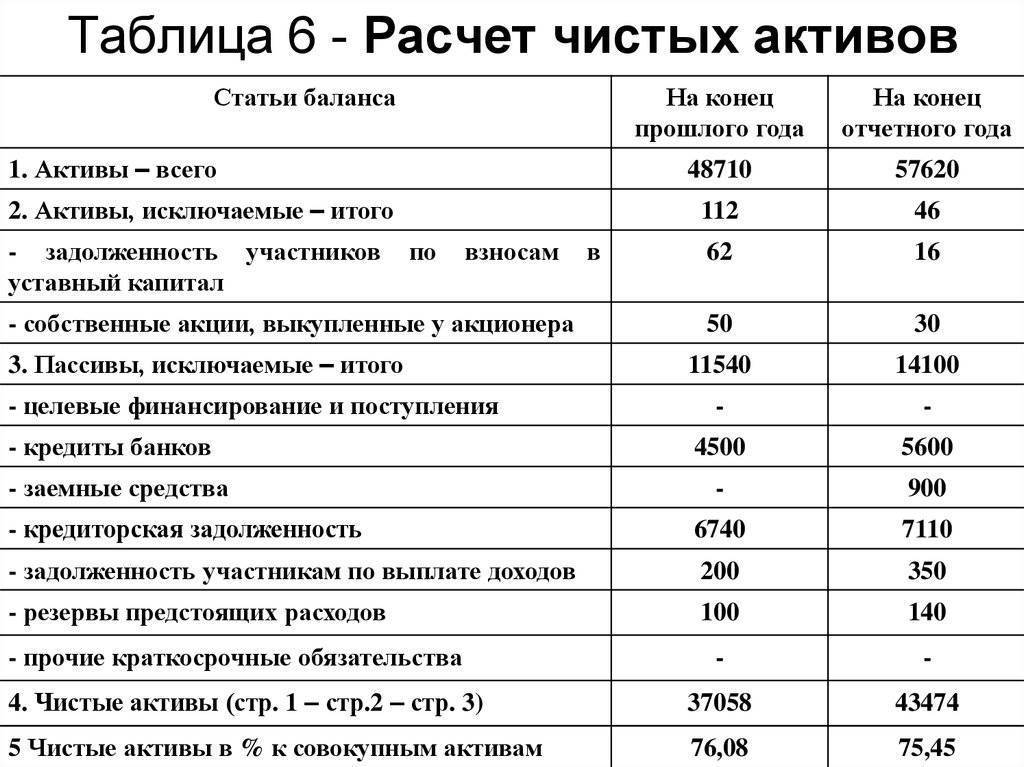

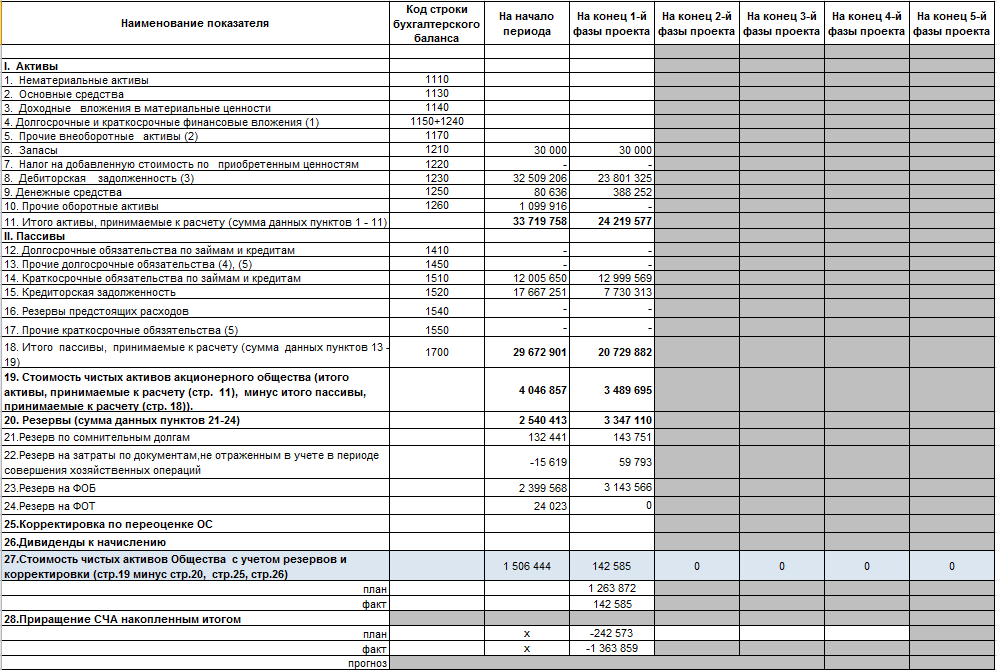

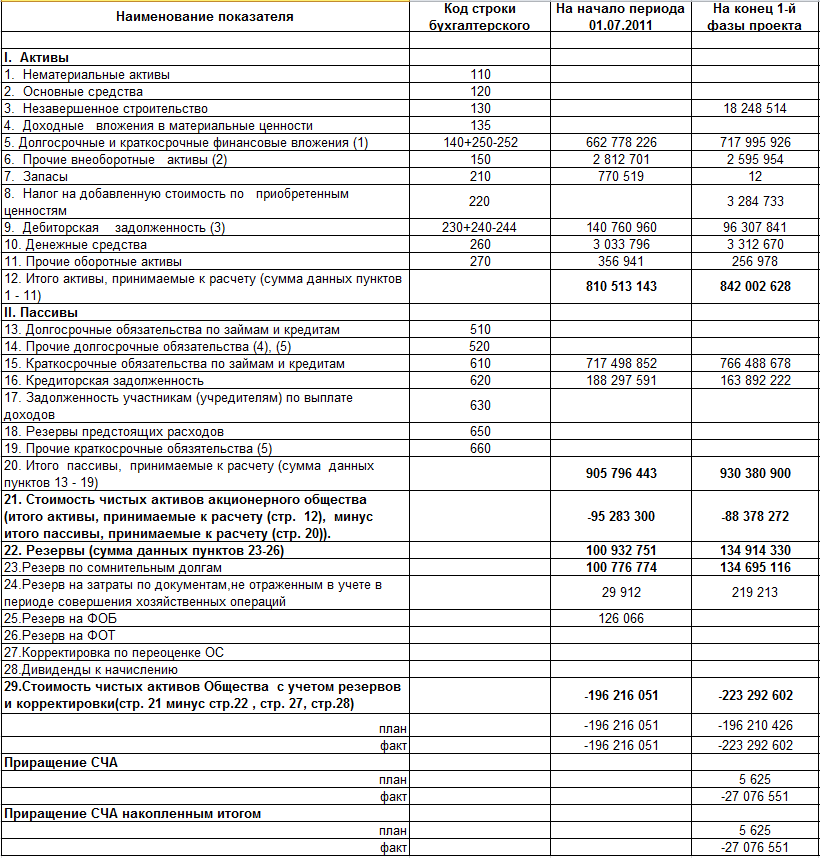

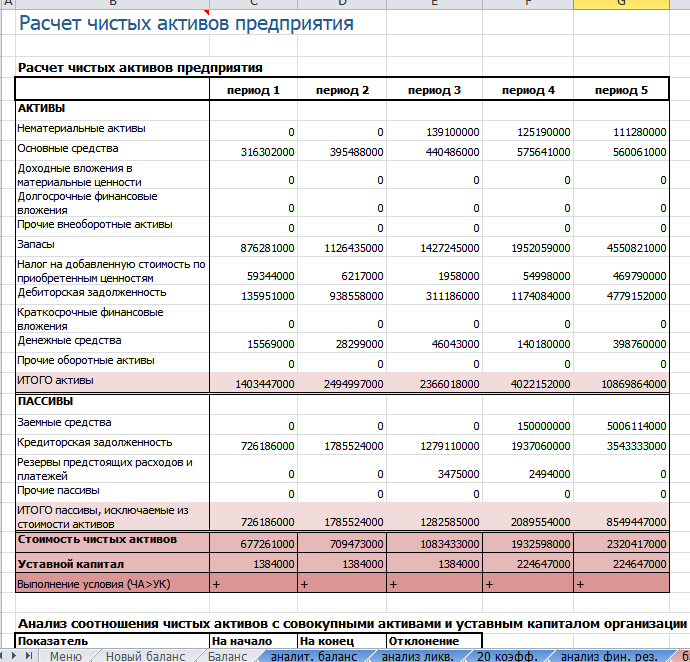

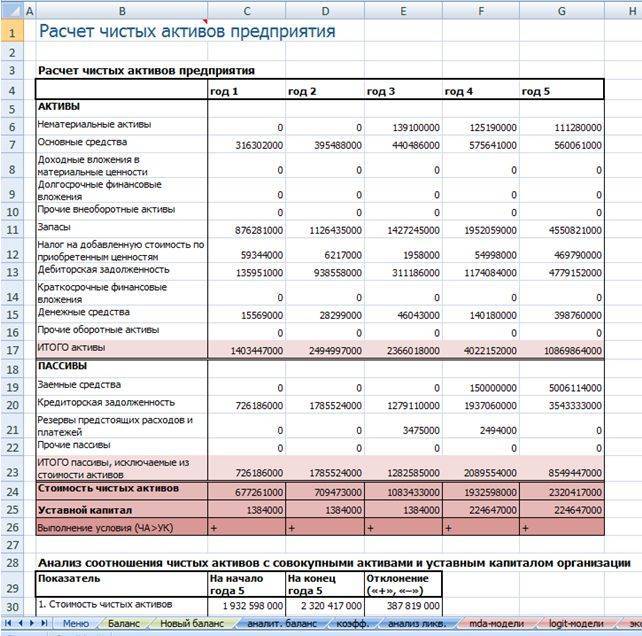

- Оценка размера чистых активов в конце года по сравнению с аналогичным показателем на его начало. Приветствуется при этом поквартальный расчет, который покажет, в каком периоде возникло уменьшение, какой фактор оказал на это влияние.

- Определение доли чистых активов в составе общих. Анализ такой динамики в начале и конце периода позволит увидеть темп роста или снижения коэффициента и спрогнозировать дальнейшее развитие компании.

- Оценка размера рассматриваемого показателя по отношению к размеру вкладов учредителей. Такую также можно производить по итогам каждого квартала и предоставлять ее заинтересованным пользователям.

- Определение рентабельности и расчет отношения полученной выручки к размеру чистых активов. Полученные данные используются для оценки качества использования собственных средств компании.

Но применять нужно не просто какой-либо из приведенных методов, а их совокупность. Только комплексный анализ покажет реальное финансовое положение фирмы.

Оценка платежеспособности

Кредиторы, оценивая динамику чистых активов, могут спрогнозировать то, каким образом организация будет выплачивать взятые займы. Понятно, что для этих целей чем выше размер показателя, тем больше собственных средств, которые становятся своеобразным обеспечением.

При этом нужно помнить, что быстро реализуемая собственность в первую очередь характеризует кредитоспособность компании, тогда как платежеспособность обеспечивается всеми собственными активами. Например, для погашения задолженности могут быть реализованы основные средства (оборудование, станки, складские помещения и т.п.).

Итак, рост чистых активов говорит о более высокой платежеспособности организации и стабильности ее финансового состояния, а уменьшение – о низкой платежеспособности и возможном банкротстве в будущем.

Сравнение с уставным капиталом

Если чистые активы стали меньше вкладов учредителей на протяжении двух последних отчетных периодов, то такие компании обязаны провести процедуру уменьшения своего уставного капитала. Также кредиторы могут обратиться в суд с иском о начале процедуры банкротства в отношении должника.

Если рассматриваемый показатель позволяет, то компании могут увеличить уставный капитал. Делается это в первую очередь с целью привлечь новые инвестиции в свою деятельность. Ведь такие фирмы обладают наибольшей инвестиционной привлекательностью.

Однако нужно помнить, что нельзя повышать данную сумму на произвольную величину. Законодательство предусматривает ограничение в размере разницы между чистыми активами и самим уставным капиталом и, если есть, резервным.

Чистая прибыль

Четко выявлена связь между чистыми активами предприятия и его чистой прибылью. Последний показатель характеризует эффективность основной деятельности компании. Понятно, что собственное имущество формируется главным образом за счет прибыли.

Чем меньше чистая прибыль, тем меньше чистые активы. Что, в свою очередь, приводит к ухудшению общего финансового состояния компании.

Темпы роста относительно международного кредитного рейтинга

Крупные компании, работающие не только в своей стране, заинтересованы в том, чтобы им был присвоен международный кредитный рейтинг. Это коэффициент, который показывает степень надежности организации с точки зрения погашения своих обязательств. Такой рейтинг присваивают независимые агентства, чей авторитет признан в мировом сообществе.

Размер чистых активов организации оказывает прямое влияние на международный кредитный рейтинг. Он понижается, если происходит снижение темпов прироста чистых активов. Следовательно, падает и инвестиционная привлекательность бизнеса.

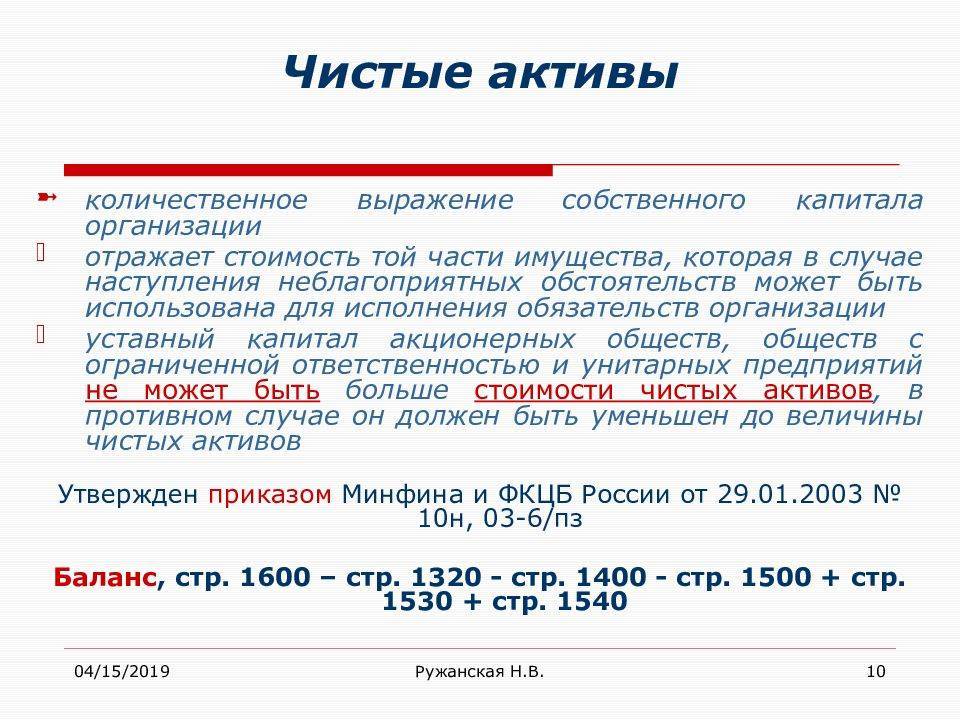

Что такое чистые активы и зачем их считать

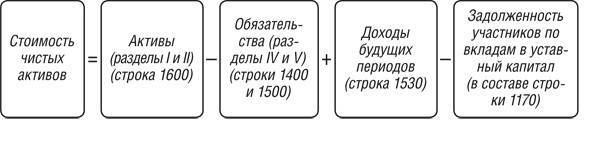

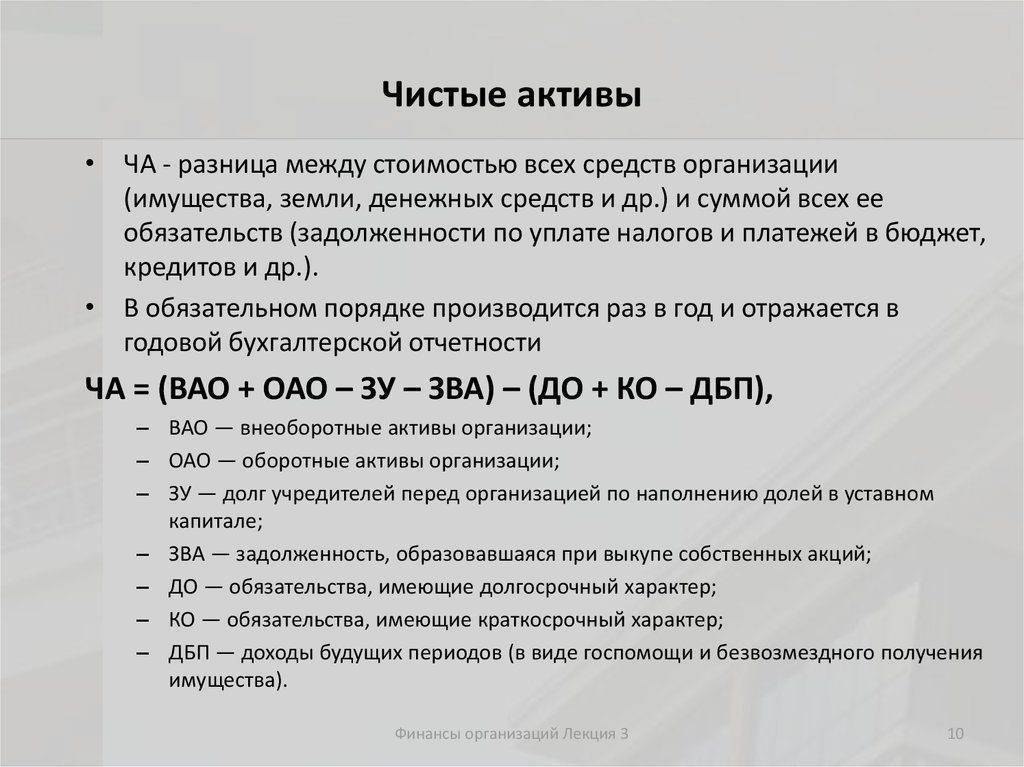

Чистые активы предприятия (Net Assets) — это разница между величиной активов и обязательств.

ЧК сравнивают с уставным капиталом (первоначальными вложениями предпринимателей) для оценки эффективности управления бизнесом. Если чистые активы меньше уставного капитала, то при погашении всех обязательств у предприятия останется меньше денег, чем собственники изначально вложили в его развитие.

Подобные ситуации свидетельствуют о неэффективном управлении и убыточной деятельности. Отрицательные чистые активы — опасная ситуация, в которой бизнесу недостаточно денег для покрытия всех обязательств. В случае закрытия и продажи всех активов собственники останутся должны кредиторам. При этом потраченное время, силы и нервы на развитие организации никто не вернет.

Что делать в подобной ситуации? Изменить модель управления или закрыться, чтобы направить ресурсы на развитие перспективных направлений.

Когда ЧА < УК, у собственников есть три варианта:

- увеличить чистые активы доступными способами, например, за счет финансовой помощи учредителей;

- уменьшить уставный капитал до размера чистых активов (если их величина превышает 10 000 рублей — минимальный уставный капитал);

- закрыть бизнес.

На стабилизацию ситуации по закону дается два года. В противном случае Федеральная налоговая служба через суд попытается ликвидировать бизнес. Если организация исправно платит кредиторам, судья, скорее всего, откажет в требовании ведомства. Но это ничего не меняет, ведь чисто экономически предприятие в таких условиях долго не проработает.

Если говорить проще, то чистые активы показывают, сколько денег останется у собственников после закрытия организации и погашения всех обязательств.

Анализ показателя

ЧА необходимо рассчитывать для фиксирования текущего финансового состояния предприятия. Изучая их величину, собственники делают выводы об эффективности и продуктивности функционирования бизнеса и принимают решение о дальнейшем вложении или выводе своих денежных средств. Чистые активы в балансе, строка 3600, демонстрируют собственникам, насколько рентабельными являются их денежные вложения и собственный капитал учреждения.

ЧА крайне необходимы для проведения анализа финансово-хозяйственной деятельности. Они также учитываются при выплате дивидендов. ЧА должны быть положительными, а их показатель — превышать размер уставного капитала. Когда их величина растет, руководство может сделать вывод и о росте прибыли организации. Отрицательные чистые активы могут наблюдаться в первый год деятельности предприятия — самый сложный период для функционирования, когда ЧА могут уменьшаться и быть существенно ниже вложенного УК. В том случае, когда предприятие функционирует длительный период времени, а ЧА отрицательны, это говорит о том, что организация работает неэффективно, и вложения не приносят прибыли.

Увеличение чистых активов связано либо с изменением их величины (пример — переоценка ОС), либо с изменением величины обязательств. Также увеличение ЧА производится за счет дополнительных вложений учредителей, когда применяется добавочный капитал.

Какая статья баланса увеличивает сумму чистых активов?

В организациях, особенно в кризис, нередки ситуации, когда необходимо экстренно увеличить размер ЧА (к примеру, из-за угрозы ликвидации). В таком случае возможно воздействие на следующие статьи баланса:

- Увеличить уставный капитал (стр. 1310). Учредители могут осуществить дополнительные взносы в УК организации (дополнительную эмиссию).

- Увеличить добавочный капитал (стр. 1350). Действенные способы: проведение переоценки ОС и НМА, формирование добавочного капитала учредителями.

- Увеличить резервный капитал (стр. 1360). Учредители могут внести вклад в счет пополнения резервного капитала.

- Списать просроченную кредиторскую задолженность. Быстрый способ, но ведет к увеличению базы по налогу на прибыль. Кроме этого, могут возникнуть спорные вопросы, связанные с НДС.

Подробнее об этом см. в материале «НДС при списании кредиторской задолженности: проблемные ситуации».

- Увеличить доходы будущих периодов (через безвозмездное получение имущества). Быстрый способ, но возможно как отсутствие последствий по налогу на прибыль (если доля передающей стороны в организации более 50%), так и увеличение налогового бремени (в обратном случае).

- Уменьшить дебиторскую задолженность учредителей по вкладам в УК.

Виды активов

При оценке стоимости бизнеса, как уже говорилось, рассматривается все имущество. Его можно разделить на три категории:

- материальные ресурсы (недвижимость и движимая собственность);

- финансовые ресурсы (акции, ценные бумаги, счета в банках);

- интеллектуальная собственность (патенты, авторские права, бренды и пр.).

Каждый из видов активов имеет свои особенности оценки, которые следует учитывать. Поэтому рассмотрим оценку наиболее распространенных типов активов.

Недвижимость

Любое строение и здание подвергаются износу. Помимо этого, его стоимость зависит от таких факторов, как место расположения, наличие всех необходимых коммуникаций, близость транспортных узлов, особенности конструкции и т.д.

Цена также может меняться. Это происходит из-за изменения спроса на рынке, инфляции, доходности и по другим причинам. Если недвижимость может приносить прибыль, то она считается доходной. Оценка таких объектов проводится после изучения доходов и перспектив.

Движимое имущество

К этой категории относятся оборудование (производственные и транспортные средства, оргтехника), мебель, материалы и пр. Движимое имущество рассматривается как материальное имущество, используемое для производства.

Чаще всего оценивается техника, так как она постоянно эксплуатируется и подвержена сильному износу, что требует ее замены или модернизации.

Обязательная оценка оборудования производится в ряде случаев:

- списание;

- сделки купли-продажи;

- страхование;

- кредитование;

- оформление вкладов в уставной капитал.

Бизнес

Под оценкой бизнеса подразумевается определение его настоящих и прогноз будущих показателей. Для того чтобы произвести расчеты, необходимо проанализировать финансовые, организационные и технологические условия предприятия.

Данный вид оценки необходим при проведении финансовых операций, объединении организаций, а также при упразднении фирмы.

Полученные показатели позволяют определить уровень привлекательности компании для инвесторов и основные финансовые интересы.

Ценные бумаги и акции

Особенность ценных бумаг в том, что они не относятся к материальным товарам и при этом имеют цену. Ценность таких активов зависит от стоимости прав владельца предприятия, к которому они относятся.

Выделяют четыре вида ценных бумаг:

- акции;

- облигации;

- векселя;

- фьючерсы.

Бессрочными являются только акции, которые приносят постоянный доход, сумма которого может незначительно меняться. Облигации и векселя отличаются устойчивым доходом, фьючерсы же в этом плане самый нестабильный актив. Кроме того, разные виды ценных бумаг предоставляют различный круг прав. Акции позволяют заниматься управлением компанией, фьючерсы же можно только покупать и продавать.

Сложность оценки данного вида активов заключается в необходимости учета колебаний фондовых рынков. Стоимость будет меняться в зависимости от котировок, репутации и надежности предприятия, доходности и т.п.

Нематериальное имущество

Или интеллектуальная собственность и различные права. Данный вид имущества имеет выражаемую ценность и приносит прибыль, но не обладает материальным воплощением. Подобный вид активов характерен для производственных и высокотехнологичных предприятий, а также творческой направленности (издание книг, киноиндустрия, музыка и пр.).

Объекты нематериальных активов:

- авторское право (книги, ПО, картины, музыка);

- право пользования имуществом (природные ресурсы);

- патенты (товарные знаки, изобретения, промышленных образцов и пр.);

- коммерческие тайны (сведения о технической, финансовой и управленческой составляющей производственного процесса).

Анализ полученного результата: положительное значение

Для собственников и управляющих оно крайне желательно и в большинстве случаев достижимо. Это нормальное состояние равномерно развивающегося предприятия. Кстати, относительно развития и задолженности здесь, как правило, возникают вопросы.

Например, если фирма проводит агрессивную политику по заимствованиям, означает ли это что показатель ЧА у нее никогда не будет положительным? – Нет, не означает! Предположим, что компания заняла с помощью размещения выпуска облигаций на рынке сумму в 1 млрд. Тогда в ее бухгалтерском балансе, в разделе, посвященном задолженности (скорей всего, долгосрочной) появится цифра 1 млрд. (и это в пассиве). Но компания этот 1 млрд. получила и на свой расчетный счет, что увеличивает на эту сумму ее оборотные активы. Если взглянуть на алгоритм расчета ЧА, то можно понять, что мы увеличили на одну и ту же сумму (на 1 млрд.) два первых члена формулы. Таким образом, итоговый результат останется без изменений. И даже если дальше компания вложит эту сумму в развитие (купит новые станки, например), то это тоже будут активы, только уже в виде основных средств. Результат опять не меняется.

Вывод: не имеет значения, какова суммарная величина кредиторской задолженности предприятия. Главное, чтобы привлекаемые (занимаемые) средства не терялись, а использовались с прибылью. Купленное на заемные деньги оборудование будет изнашиваться и на бумаге (амортизация), и в жизненных реалиях (поломки, расходники). В этом случае размер ЧА будет снижаться все больше от периода к периоду. Плюс к тому, заемные средства имеют свою цену – по ним нужно платить обслуживающие проценты. Т.о., падение ЧА будет ускоряться.

В компактном формате и китайском стиле вышеизложенный совет звучит так: «Занимай ровно столько, сколько сможешь инвестировать».

Привлечение средств через размещение акций. Рассмотрим пример. Допустим, предприятие разместило свои акции и выручило от их реализации тот же самый 1 млрд. В этом случае активы (уставный капитал) вырастают, но пассивы – нет. ЧА компании вырастают на этот самый 1 млрд. Акции, в отличие от облигаций, кредитов и прочих форм долгов, не образуют задолженности (даже если речь идет о привилегированных акциях). Привлеченный через продажу долей (акций) капитал куда более раскован по сравнению с заемным, а руководство фирмы подотчетно только своим акционерам, но только раз в год, однако навсегда. Однако по акциям принято платить дивиденды, сотрудникам нужно платить зарплаты и если привлеченные средства не использовать, вложив с прибылью, то ЧА начнут снижаться и рано или поздно средства закончатся. (Да еще и акционеры превратятся в обманутых вкладчиков. Ситуация с АО «МММ» 1994 года).

Иными словами, если для поддержания ликвидности предприятия руководство приняло решение держать неснижаемый остаток на счете (как некую подушку безопасности), то цена данного решения – упущенная выгода от вложения данной суммы в самый выгодный альтернативный, адекватный с точки зрения рисков, проект.

Есть один уровень, ниже которого величине ЧА лучше не опускаться. Это размер уставного капитала предприятия. Если компания увеличила свой уставный капитал до 1 млрд., а потом потратила его приобретение оборудования, то (как было рассмотрено выше) это не приведет к снижению чистых активов. В момент увеличения уставного капитала они растут на 1 млрд., а при покупке оборудования просто переходят из одной формы в другую без изменения сальдо. Теперь руководство начинает управлять этим оборудованием: на нем производится какая-то продукция и продается с прибавочной стоимостью. Эта прибавка однозначно включает амортизацию и какую-то прибыль. В итоге компания будет иметь растущие чистые активы от периода к периоду. Это пример стратегически правильного управления.

А вот если после инвестирования чистые активы снижаются, то налицо ошибки:

- либо не был учтен некий фактор производства (без которого никак);

- либо был некачественно проанализирован рынок готовой продукции (и нет возможности роста отпускной цены).

И именно поэтому уровень уставного капитала является своеобразным дед-лайном для ЧА. Пересечение этой линии несет в себе сигнал менеджменту: «Ну уж если вы так науправляли, что начинаете проедать то, что собственники внесли в капитал при создании фирмы, то может, стоит задуматься о лучшем применении своих талантов?..»

Похожие документы

- Расшифровка к балансовому счету нр 079 (код обозначения 0792)

- Сведения о движении средств на счетах нерезидентов в валюте Российской Федерации

- Сведения о просроченной задолженности по выдаче средств на заработную плату. Форма № 3-ф (месячная)

- Сведения о численности и заработной плате работников. Форма № 1-т (месячная)

- Сведения о численности, заработной плате и движении работников. Форма № 1-т (квартальная)

- Справка о кассовых операциях (приложение № 2 к письму ЦБ РФ от 3 сентября 1994 г. № 113)

- Справка о фактической задолженности по ссудам и остаткам средств на расчетных, депозитных и других счетах юридических и физических лиц

- Срочный отчет о строительстве объектов производственного назначения. Форма 2-кс (стройка) (письмо Госкомстата РФ от 13.03.96 № 24-1-21-483)

- Схема проводок бухгалтерией банка лизинговых операций

- Счет при оформлении оплаты за бронь, проживание и дополнительные платные услуги при отсутствии специальных талонов. Форма № 3-г

- Счет при оформлении оплаты за бронь, проживание и дополнительные платные услуги при отсутствии специальных талонов. Форма № 3-гм

- Сводный акт оценки стоимости основных и оборотных средств (приложение к положению о комиссии по приватизации земли и реорганизации колхоза (совхоза), утв. Минсельхозом РФ 22 января 1992 г.)

- Смета расходов на выполнение (обоснование цены)

- Смета расходов на выполнение работ

- Справка о движении средств финансирования капитальных вложений и других финансовых вложений (утв. Письмом Минфина РФ от 18 февраля 1993 г. № 15 «об отражении в бухгалтерском учете и отчетности средств, используемых на финансирование капитальных

- Схема расчетного баланса коммерческого банка

- Товарный отчет. Форма № 654 (утв.Приказом НКТ СССР от 23.12.1939)

- Форма № инв-16 инвентаризационная опись ценностей и бланков документов строгой отчетности

- Форма № инв-17 акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами

- Форма № инв-4 акт инвентаризации товаров отгруженных

Чистые оборотные активы

Чистые оборотные активы (чистый рабочий капитал) (net working capital) — сумма оборотных активов, финансируемых за счет собственного и долгосрочного заемного капитала предприятия. Расчет этого показателя осуществляется по следующим формулам: где ЧОА — сумма чистых оборотных активов (чистого рабочего капитала) предприятия; СК — сумма собственного капитала предприятия; ДЗК — сумма долгосрочного заемного капитала, используемого предприятием (сумма его долгосрочных финансовых обязательств); ВА — общая стоимость внеоборотных активов предприятия; OA — общая сумма оборотных активов предприятия (его рабочего капитала); КЗК — сумма краткосрочного заемного капитала, используемого предприятием (сумма его краткосрочных финансовых обязательств).

Динамика показателя суммы и уровня чистых оборотных активов служит одним из важнейших индикаторов изменения финансового состояния предприятия в целом, так как характеризует динамику источников финансирования активов, финансовой устойчивости и эффективности использования собственного капитала.

Чистые оборотные активы необходимы для поддержания финансовой устойчивости предприятия, поскольку их наличие означает, что оно не только способно погасить свои краткосрочные обязательства в текущем году, но и имеет финансовые ресурсы для расширения своей деятельности в будущем.

Наличие чистых оборотных активов и их сумма является индикатором целесообразности вложения средств в соответствующую компанию для инвесторов и кредиторов. Наличие чистых оборотных средств обуславливает большую финансовую устойчивость компании и независимость в условиях замедления оборачиваемости оборотных средств, обесценения или потерь оборотных активов.

Если при неизменном объеме краткосрочных финансовых обязательств и внеоборотных активов будет расти объем собственного и долгосрочного заемного капитала, то размер и уровень чистых оборотных активов будет увеличиваться. В этом случае будет повышаться финансовая устойчивость предприятия, но снижаться эффект финансового левериджа и возрастать средневзвешенная стоимость капитала в целом (так как процентная ставка по долгосрочным финансовым кредитам в силу большего их риска выше, чем по краткосрочным кредитам).

Соответственно, если при неизменном участии собственного капитала и долгосрочного заемного капитала в финансировании активов (при стабильной стоимости внеоборотных активов предприятия) будет возрастать сумма краткосрочных финансовых обязательств, то уровень чистых оборотных активов (их удельных вес в общей сумме оборотных средств) будет сокращаться. В этом случае может быть снижена средневзвешенная стоимость капитала, достигнуто более эффективное использование собственного капитала (за счет роста эффекта финансового левериджа), но при этом будет снижаться финансовая устойчивость и платежеспособность предприятия (снижение уровня платежеспособности будет происходить за счет увеличения суммы текущих финансовых обязательств и повышения частоты платежей по их погашению).

Таким образом, уровень чистых оборотных активов (их удельный вес в общей сумме оборотных средств) в конечном итоге определяет соотношение между уровнем эффективности использования собственного капитала и уровнем риска снижения финансовой устойчивости и платежеспособности предприятия, а соответственно и избранный им тип политики финансирования активов (агрессивный, умеренный, консервативный).

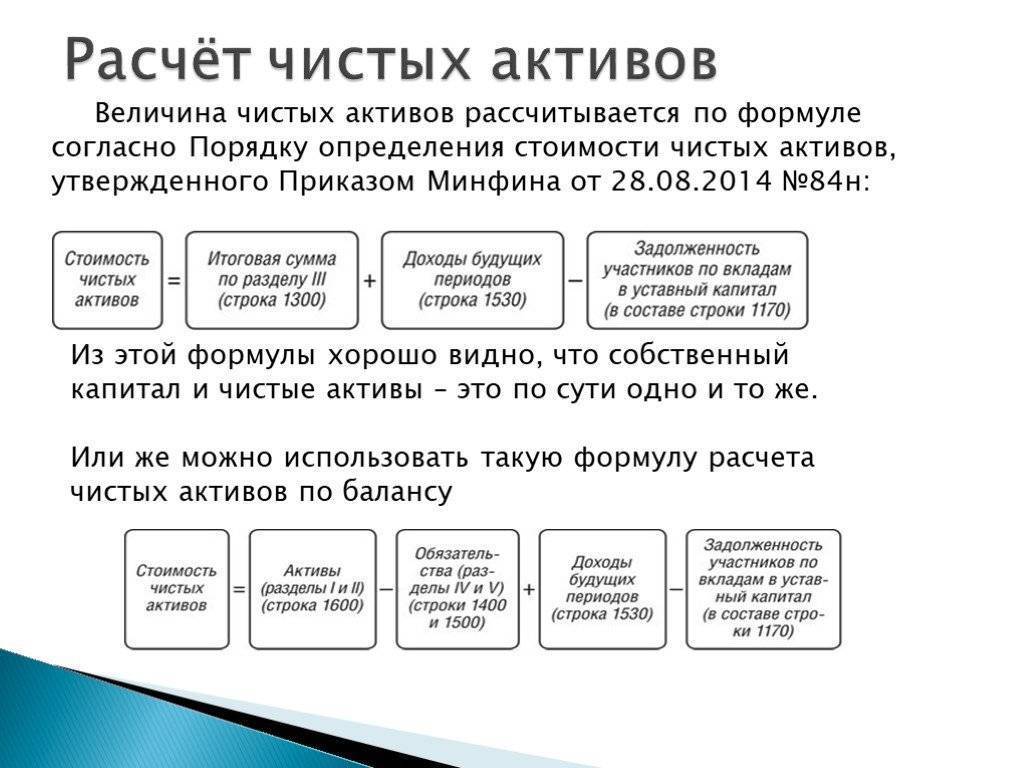

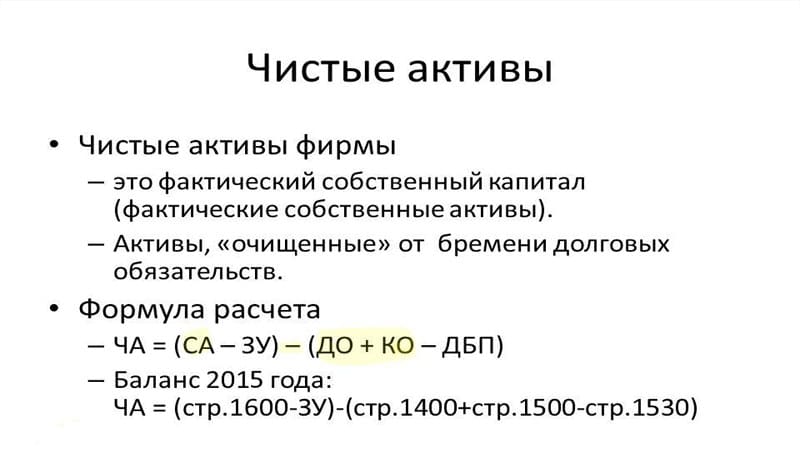

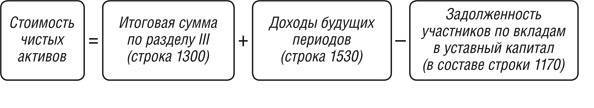

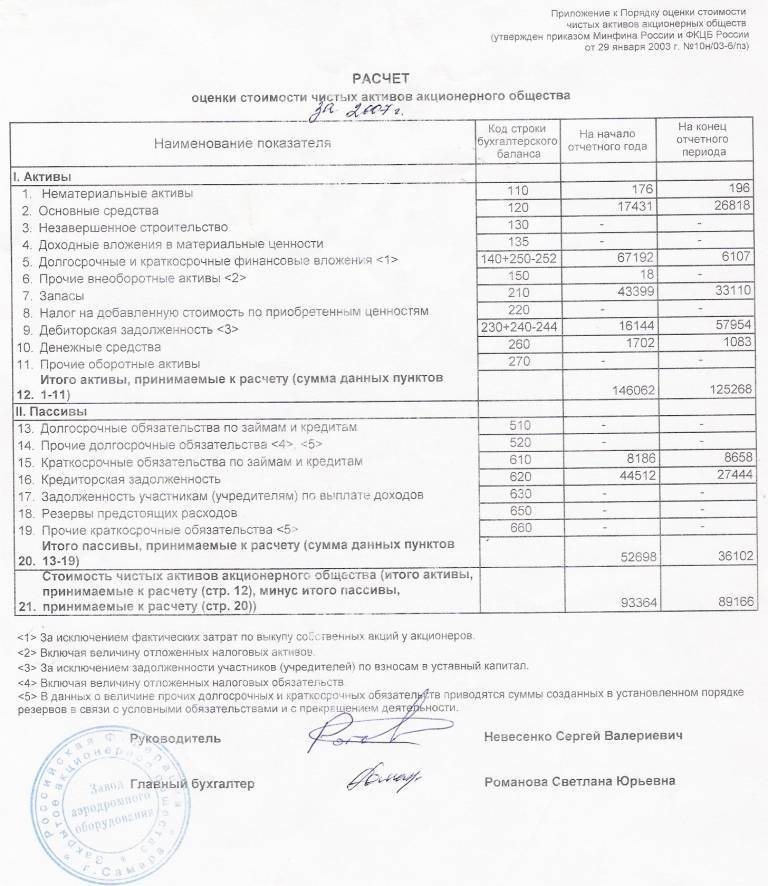

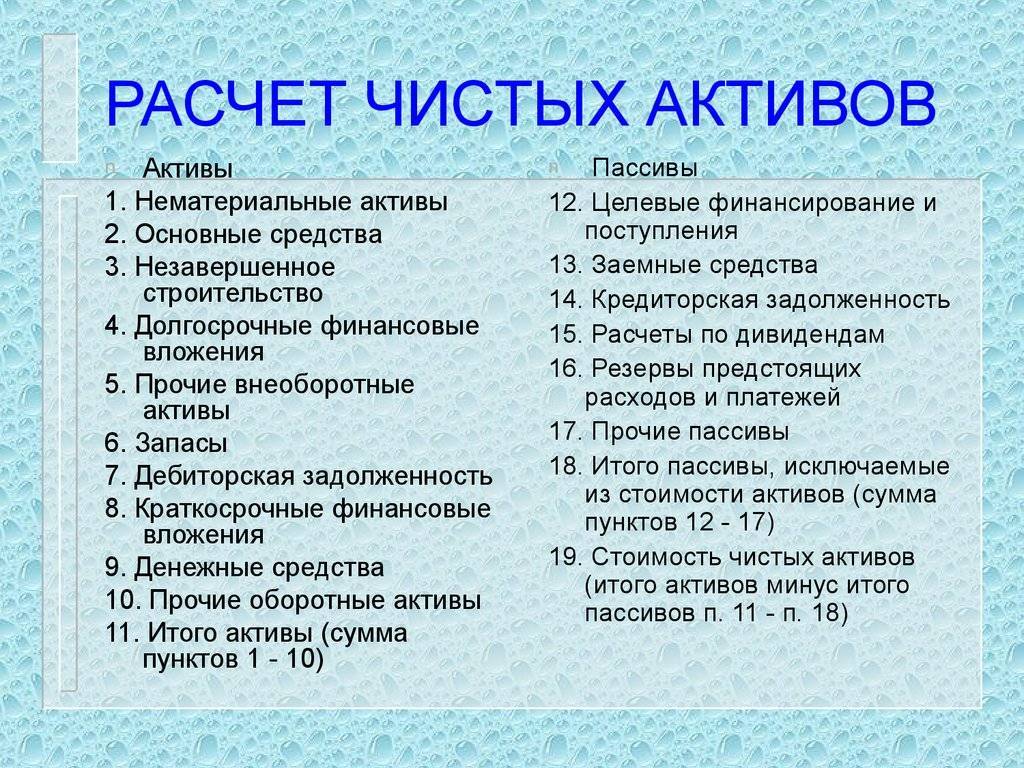

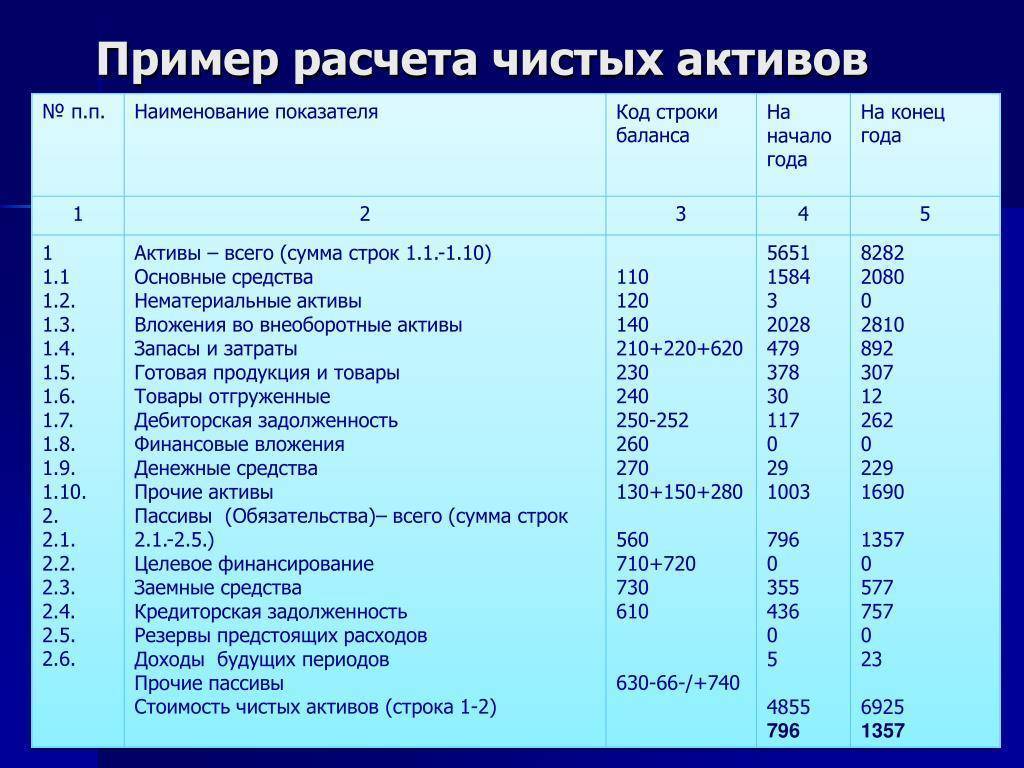

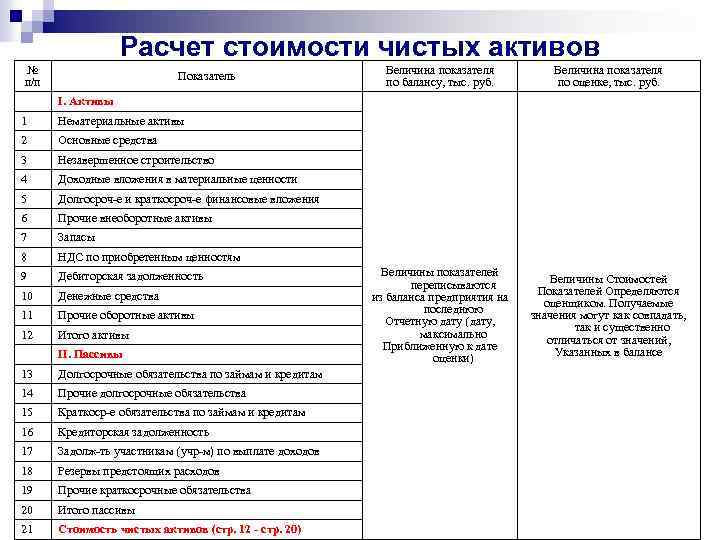

Порядок и примеры расчёта

Порядок расчета величины утверждён правовыми документами и инструкциями. Вычисление делается ежеквартально и ежегодно на отчётную дату с занесением полученных итогов в соответствующие документы.

При расчётах используются:

- Внеоборотные средства — это основные и нематериальные фонды, долгосрочные финансовые вложения.

- Оборотные активы — это денежные средства, счета дебиторов, ценные бумаги, производственные, товарные запасы и пр.

При сложении активов исключаются затраты компании на приобретение у совладельцев бизнеса собственных акций и задолженность участников по вложениям в уставный фонд.

К пассивам, участвующим в расчете, относятся:

- задолженность перед совладельцами по выплате дивидендов;

- целевые финансирования и поступления;

- прочие долгосрочные обязательства, включая отложенные налоговые платежи;

- кредиты, займы и др.

При сложении пассивов не учитываются доходы будущих периодов. Причём только те, которые признаны компанией в связи с получением безвозмездного имущества либо помощи от государства.

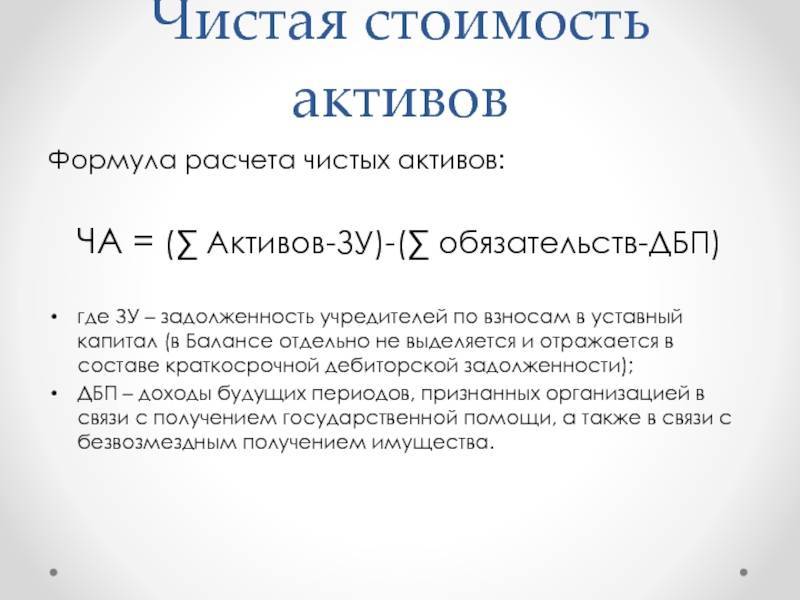

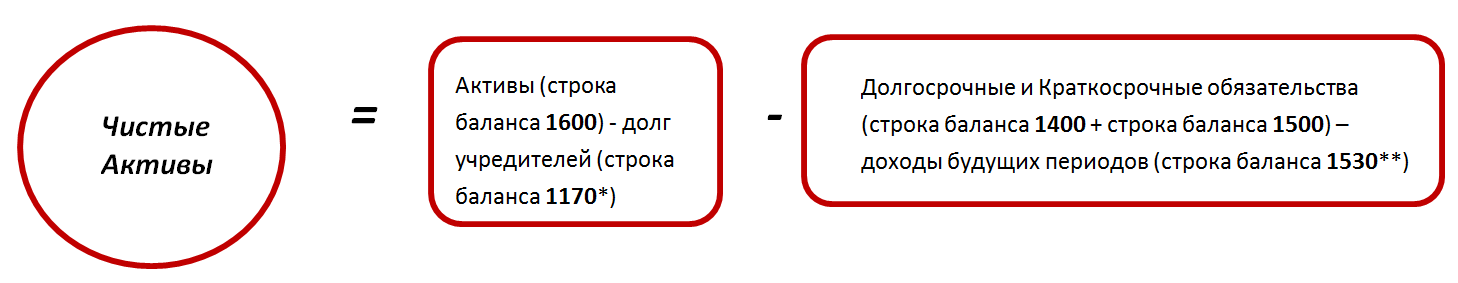

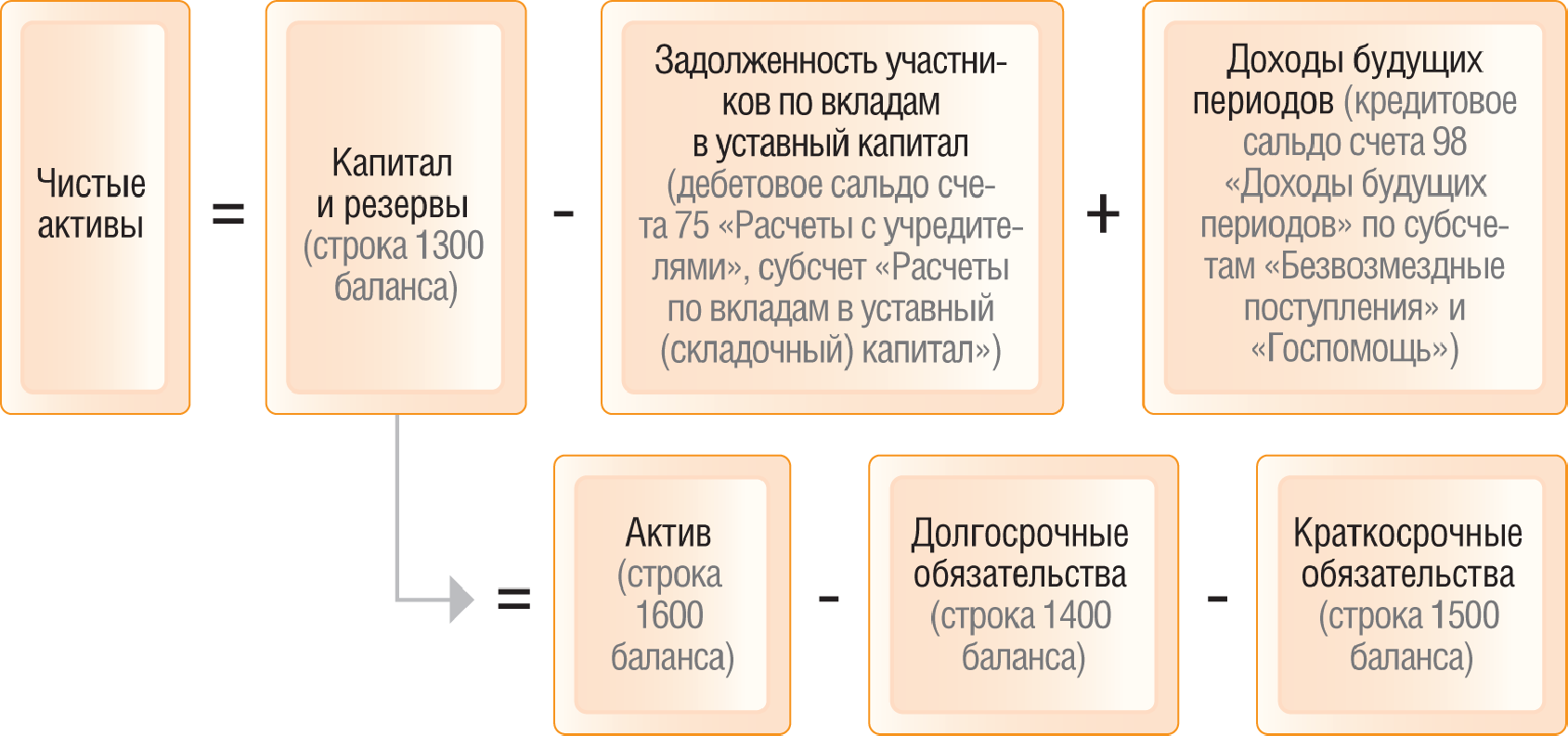

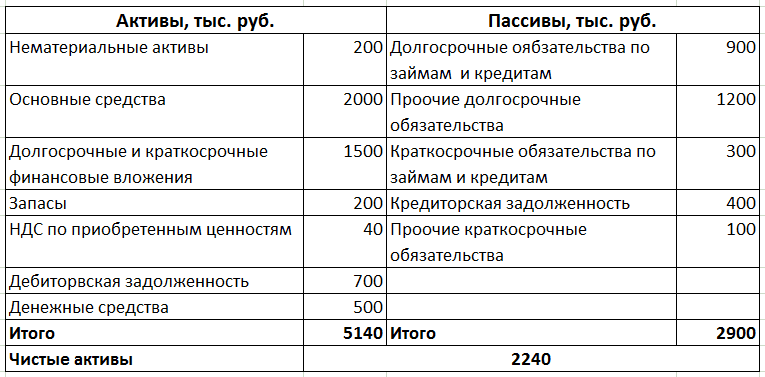

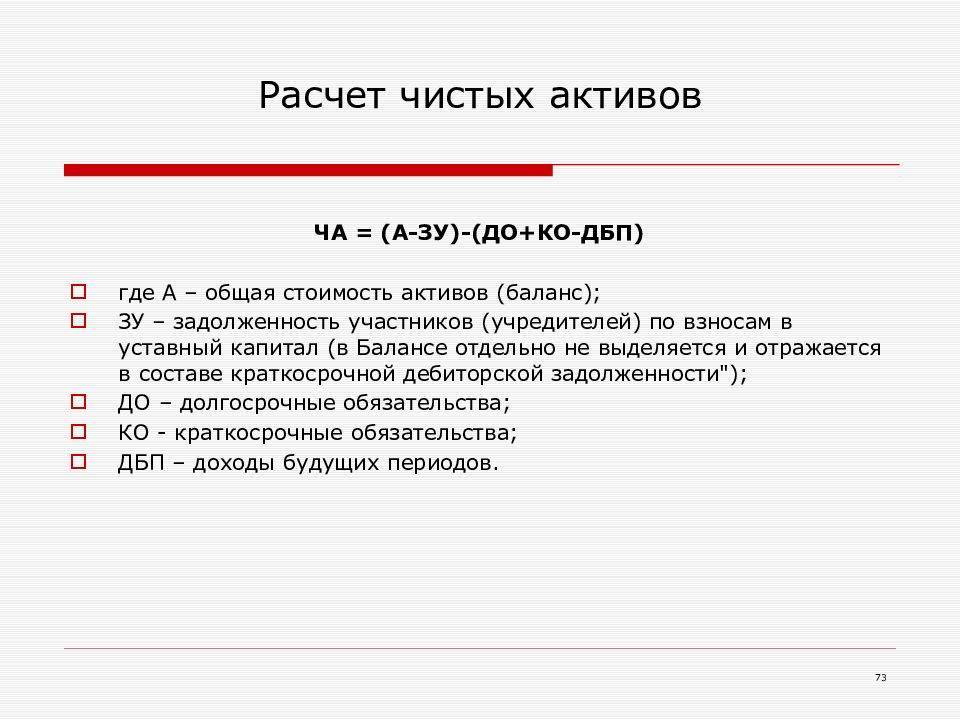

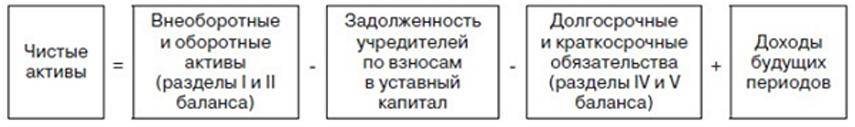

Формула имеет следующий вид:

ЧА = (А — ЗУ — ЗВА) — (П — ДБП), где:

- ЧА — чистые активы;

- А — активы;

- ЗУ — задолженность участников бизнеса по вкладам в уставный фонд;

- ЗВА — затраты на приобретение собственных акций компании у совладельцев;

- П — пассивы;

- ДБП — доходы будущих периодов.

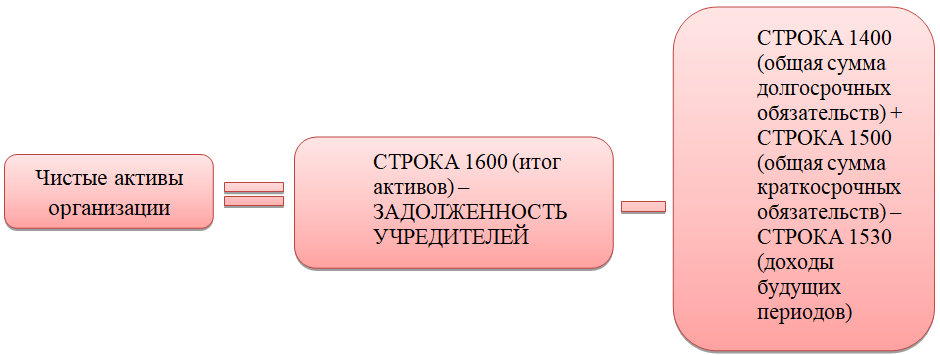

Суммы для вычисления берутся из бухгалтерского баланса предприятия, где пассивы учитываются в строках 1400 и 1500, активы — в строке 1600. Также понадобится значение дебета счета 75, отражающего долги участников по вкладам в уставный фонд, и данные 1530 строки — доходы будущих периодов.

Алгоритм вычисления по бухгалтерскому балансу выглядит так:

ЧА = (стр 1600 — сч 75) — (стр 1400 + стр 1500 — стр 1530)

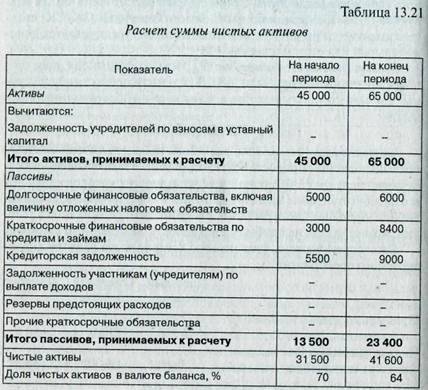

Пример

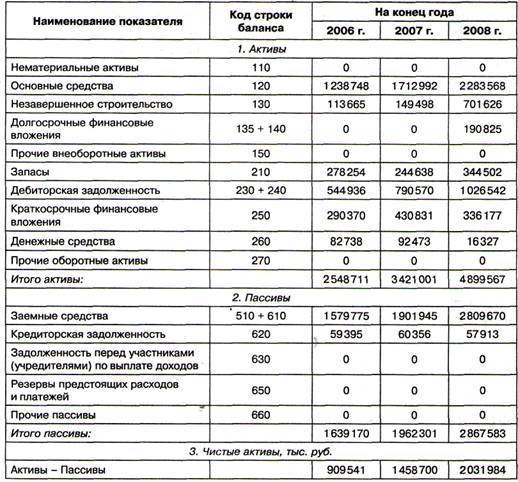

Бухгалтерский баланс ООО «Сибиряк» на 01.11.2015 представлен в следующей таблице:

- Величина активов: 3 919 150 = 1 599 500 + 999 300 + 455 150 + 145 200 + 525 600 + 630 250 — 35850.

- Величина пассивов: 2 629 800 = 745 300 + 268 300 + 95 600 + 1 520 600, при вычислении не включаются данные из 3-ей части отчета.

- ЧА = 3 919 150 — 2 629 800 = 1 289 350.

Анализ полученных результатов

Полученная величина определяет платежеспособность организации, прибыльность, а иногда и дальнейшее развитие. Из показателя следует судить о возможности погашения компанией своих обязательств, инвестирования в расширение производства либо открытия новых направлений. Поэтому нормальное значение чистых активов должно быть положительной величиной. Когда величина ЧА отрицательная, фирма считается несостоятельной, зависящей от кредитов и не имеющей собственных доходов. Чем выше показатель — тем платежеспособней и привлекательней для инвесторов данная компания.

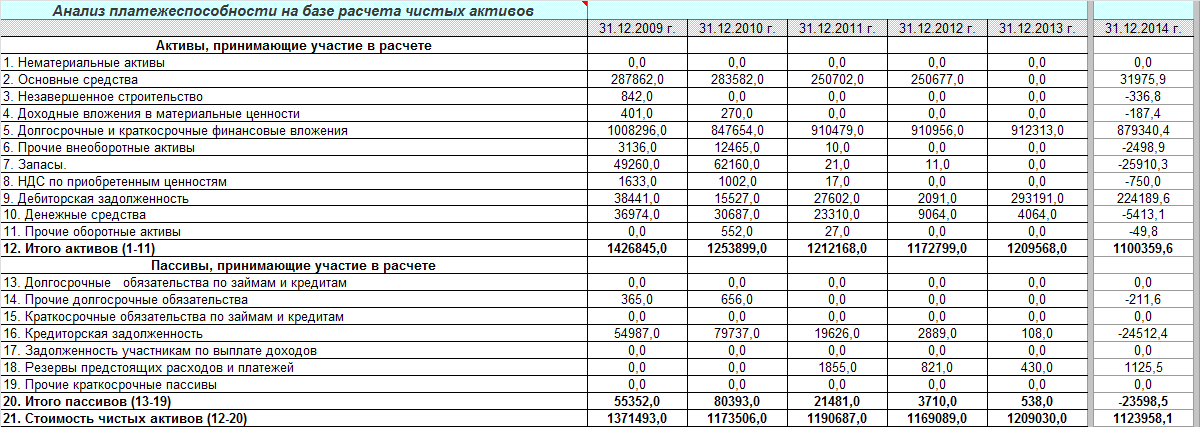

Анализ показателя включает:

- Мониторинг изменений размера ЧА, для этого делается их сравнение на начальную и на конечную дату отчётного периода. И уже исходя из полученных результатов выявляются причины, способствующие увеличению либо убыванию собственных средств.

- Оценка реальности динамики ЧА, применяется для вычисления пропорции чистых и совокупных активов на начало и на конец отчётного периода. Большое увеличение показателя на конечную дату бывает связано с ростом общих средств, а прирост ЧА на самом деле несущественный.

- Оценка эффективности использования. Определяется путём вычисления и изучения коэффициентов оборачиваемости и рентабельности.

Поскольку при проведении анализа данную величину сравнивают с данными по выручке и чистой прибыли за год, при расчётах правильнее использовать не фиксированную цифру чистых активов на конечную дату, а среднее значение за этот период.

Общая оценка активов

Оценка стоимости активов акционерных обществ и других типов юридических лиц производится на добровольной или обязательной основе.

Оценка обязательна в следующих ситуациях:

- при проведении операций с муниципальным, региональным или федеральным имуществом;

- при реструктуризации организации (продажа, поглощение, ликвидация, объединение и пр.);

- при сделках с акциями (покупка, конвертация, эмиссия);

- при возникновении споров о стоимости объекта (ипотечные, налоговые, брачные и другие споры);

- при проведении расчетов в операциях с акциями и долями с помощью неденежных ресурсов;

- для вычисления размеров страховых взносов и выплат.

В остальных случаях к оценке прибегают добровольно. Это объясняется невозможностью планирования развития без информации о реальной стоимости компании на рынке. В любой сфере деятельности объективная оценка поможет принимать обоснованные решения для дальнейшего развития:

- проводить изменения в области управления организации;

- проводить реорганизацию компании;

- составлять бизнес-планы на основе реальных данных;

- использовать имущество в качестве залога, основываясь на его реальной стоимости (общая кредитоспособность);

- инвестировать средства в наиболее выгодные проекты;

- осуществлять сделки купли-продажи без риска потерять средства по причине завышенной стоимости.

Оценка позволяет принимать такие решения, до которых без нее можно было бы просто не дойти. Например, сократить неэффективное или избыточное производство или перейти на аренду производственных средств, вместо их собственного содержания. Кроме того, при кредитовании под залог имущества с наличием оценки можно требовать у банка лучших условий сделки. Тоже самое можно сказать в случае переговоров с инвесторами.

Чистые активы и уставный капитал ООО

Если компания стабильно работает с прибылью, то чистые активы всегда будут больше уставного капитала (УК), так как нераспределенная прибыль будет положительной.

Но если организация получит убыток, который перекроет всю накопленную прибыль, то в формуле появится минус и ЧА станут меньше, чем уставный капитал.

Тогда уставный капитал перестанет выполнять одну из своих основных функций — гарантировать выполнение обязательств перед кредиторами.

Если такая ситуация повторится два года подряд, не считая первого года работы организации, то собственники обязаны уменьшить УК до величины чистых активов.

Но у многих организаций уставный капитал и так минимальный — 10 000 рублей, и уменьшать его уже некуда. Поэтому, если у такой организации чистые активы два года подряд будут ниже этой суммы, то в течение 6 месяцев по окончании второго года собственники обязаны принять решение о ликвидации ООО (п. 4 ст. 30 закона № 14-ФЗ).

Пример:

Уставный капитал ООО «Дельта» — 50 000 рублей, резервные фонды не создавались. По данным баланса за 2017 год нераспредёленная прибыль компании составила 40 000 рублей. Чистые активы ООО «Дельта» на конец 2017 года были равны:

ЧА1 = 50 000 + 40 000 = 90 000 рублей.

В 2018 году ООО «Дельта» получило убыток в сумме 60 000 рублей. Поэтому в балансе за 2018 год вместо нераспределённой прибыли с плюсом появился непокрытый убыток с минусом:

НУ = 40 000 – 60 000 = – 20 000 руб.

Чистые активы компании на конец 2018 года стали равны:

ЧА2 = 50 000 – 20 000 = 30 000 руб.

В 2019 году компания получила убыток в сумме 10 000 рублей. Поэтому общий непокрытый убыток стал равен -30 000 рублей и чистые активы стали еще меньше:

ЧА3 = 50 000 – 30 000 = 20 000 руб.

Так как чистые активы два года подряд были меньше уставного капитала, то по итогам 2019 года учредители обязаны уменьшить уставный капитал ООО «Дельта» до текущей величины ЧА, т.е. до 20 000 рублей. На это закон отводит 6 месяцев после окончания второго года, т.е. в нашем случае — 2019 года.