Бухучет для «чайников»: изучаем счет 60

- 12 января 2021 г.

- 3 минуты

- 18 287

Счет 60 в бухгалтерском учете для чайников

Счет 60 в бухгалтерском учете для чайников

При подготовке к зачету или экзамену по бухучету нужно знать, что часто преподы любят спрашивать про разные счета и проводки в бух.учете. Для чайников полезно будет узнать, что значит счет 60. Об этом и поговорим в нашей сегодняшней статье.

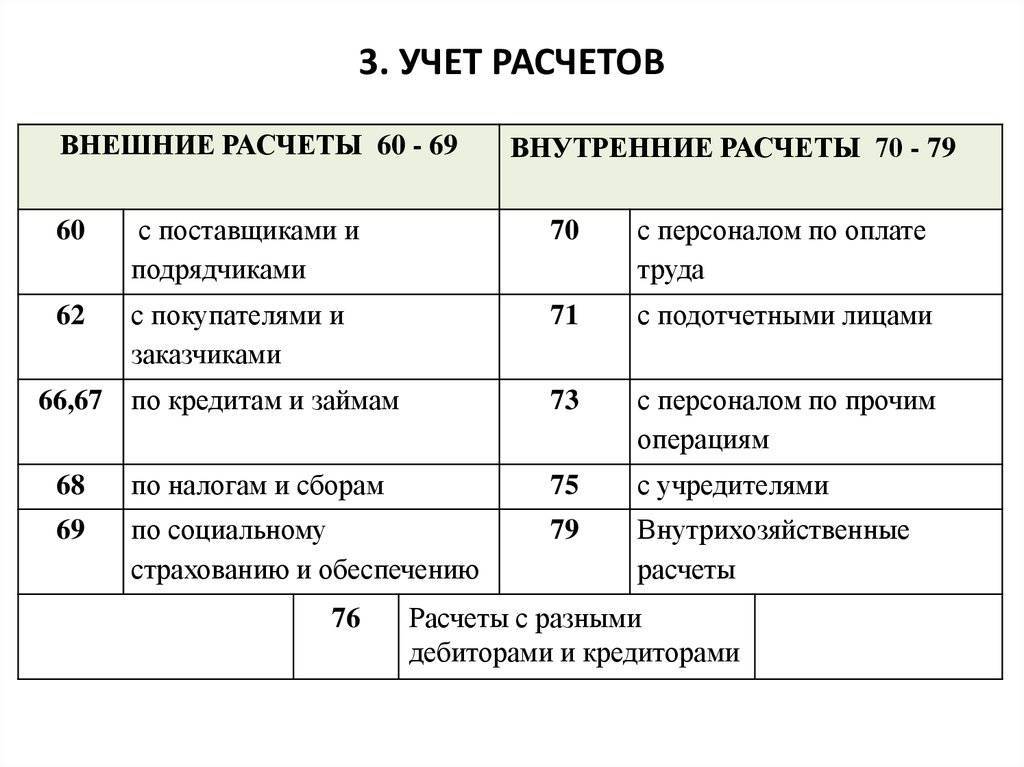

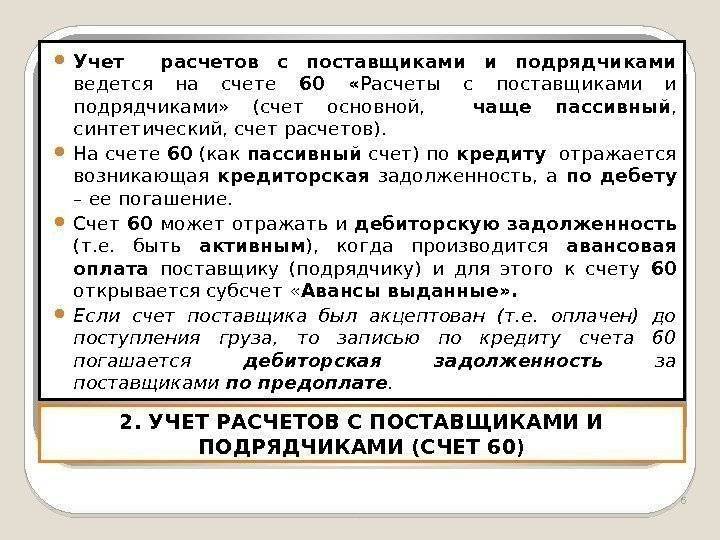

Любое предприятие занимается учетом расчетов с подрядчиками и поставщиками. Сюда входят не только поставки товара, но и разного рода выполнение работ и оказание услуг.

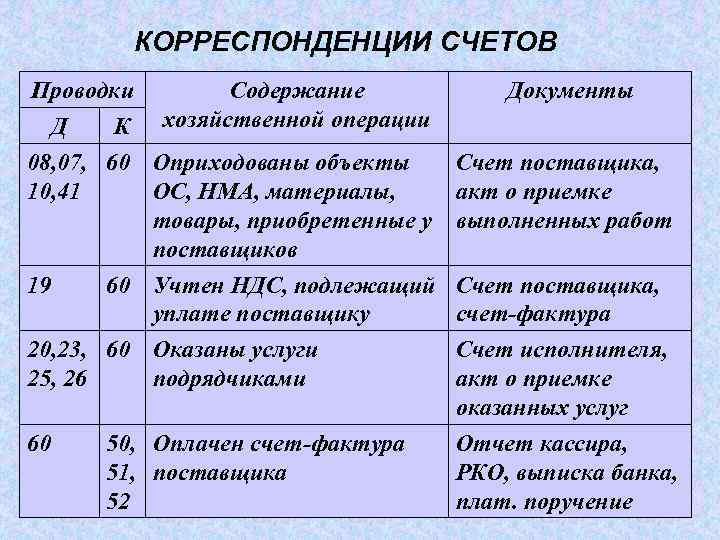

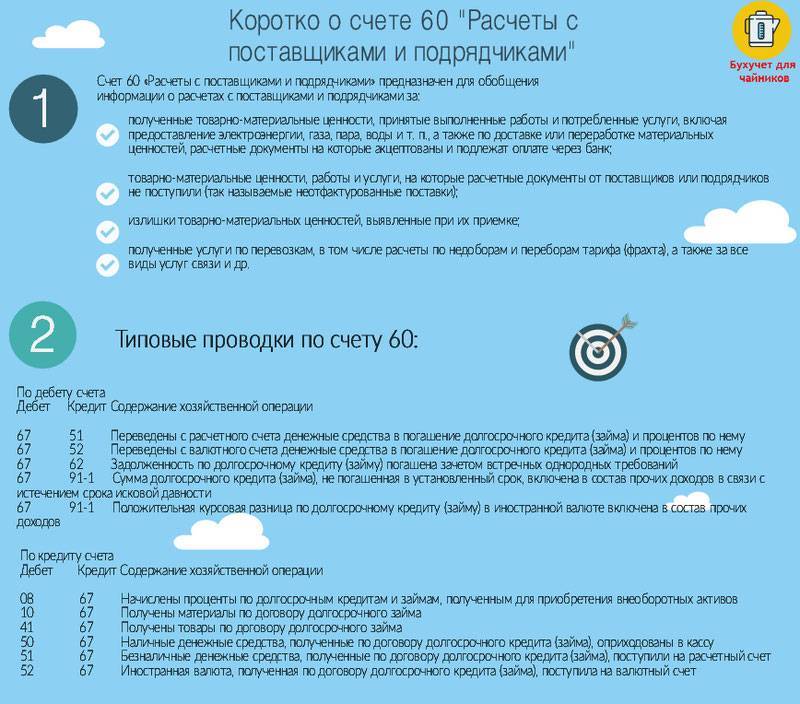

Счет 60: учет расходов с поставщиками

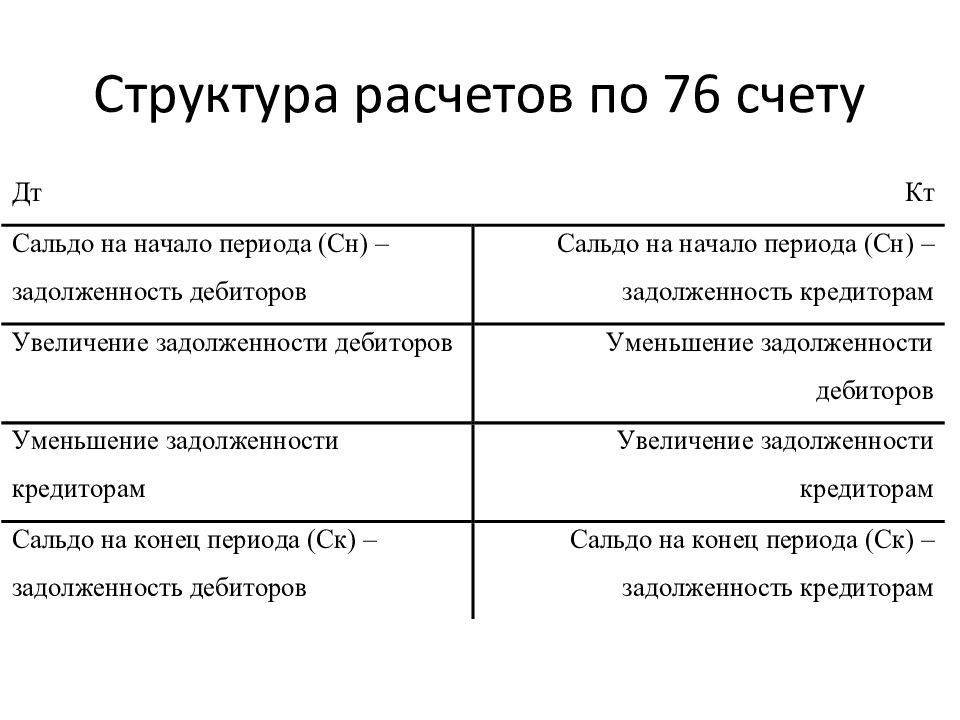

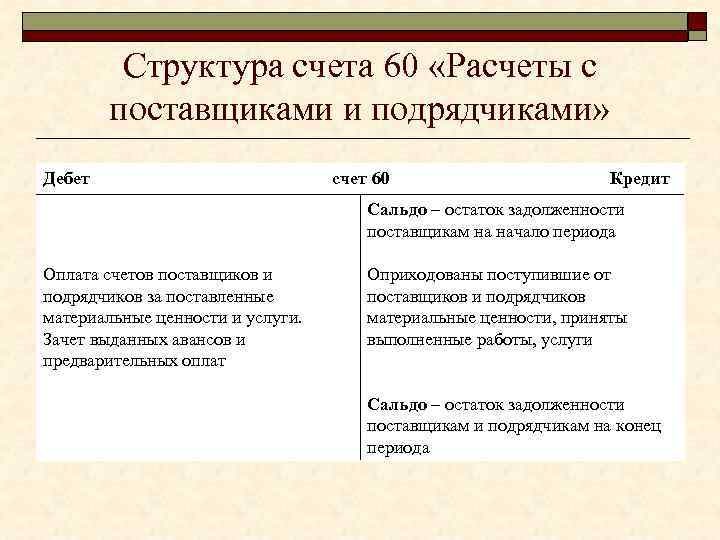

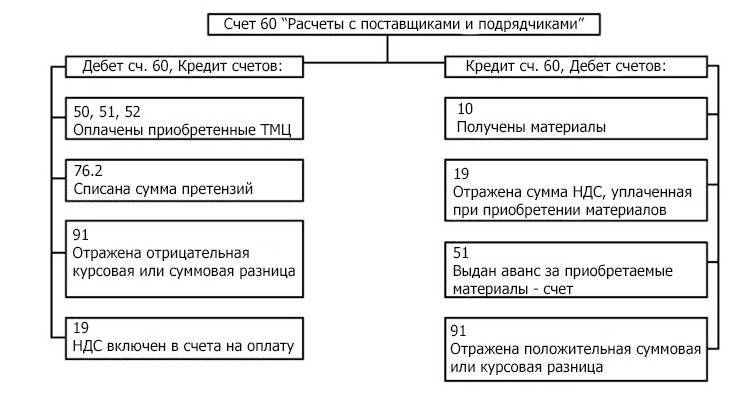

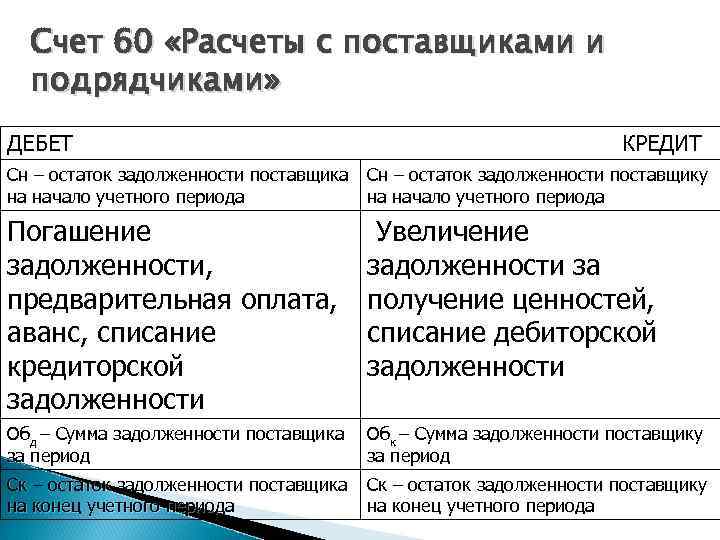

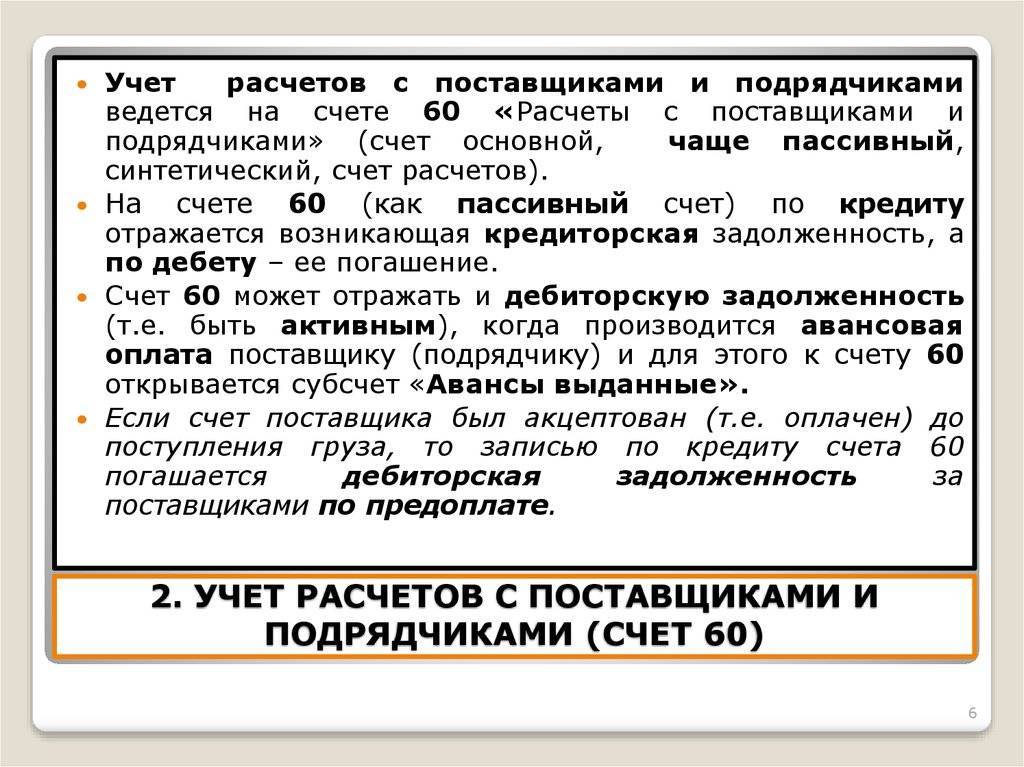

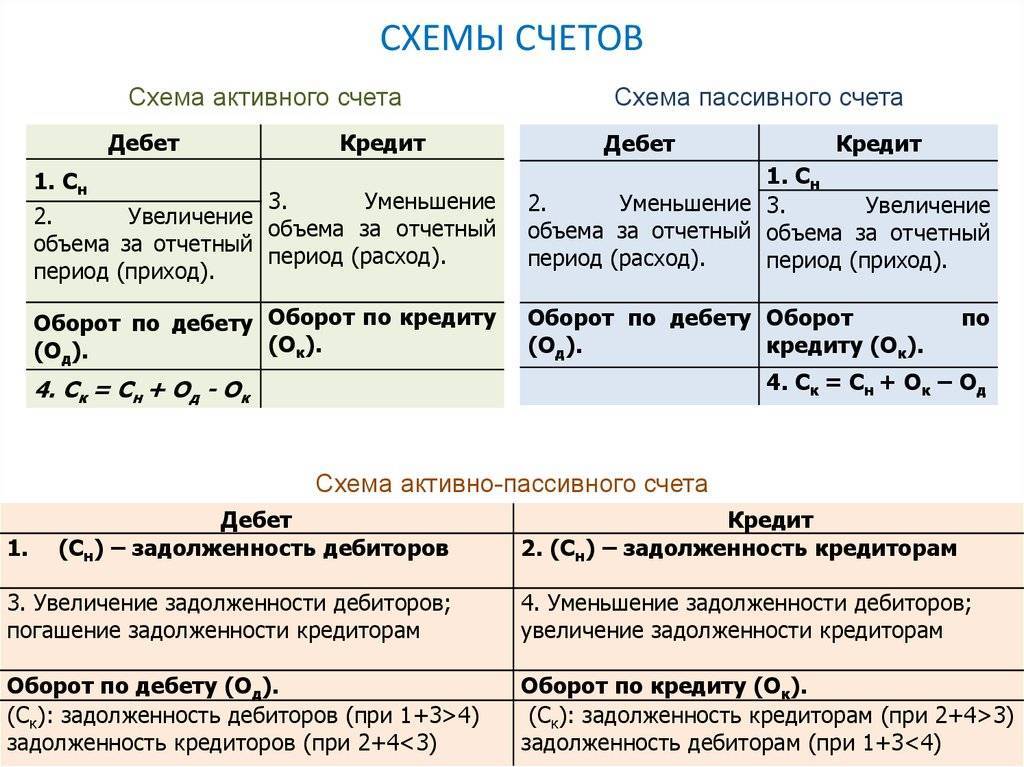

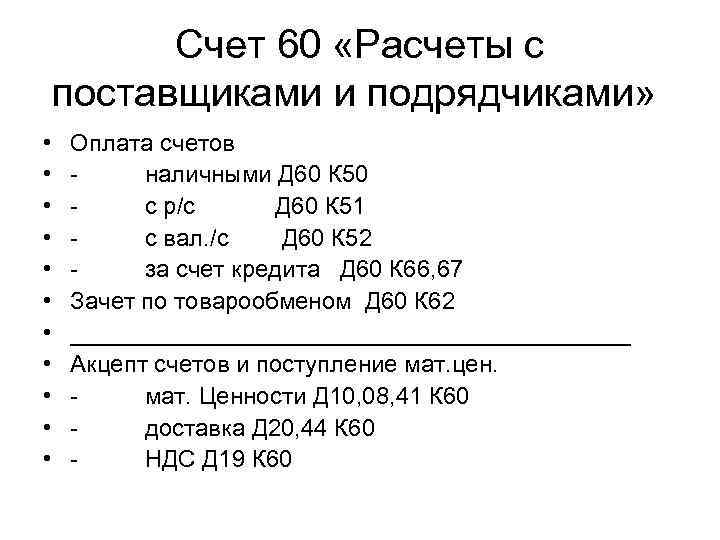

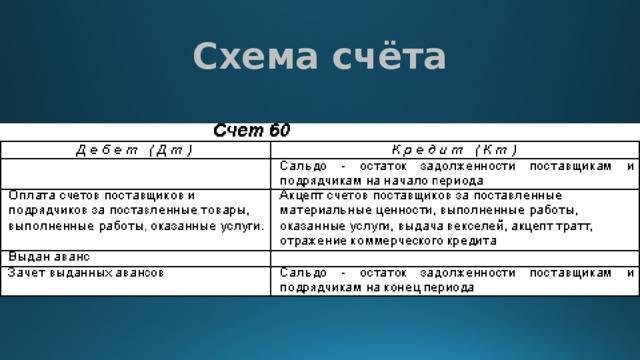

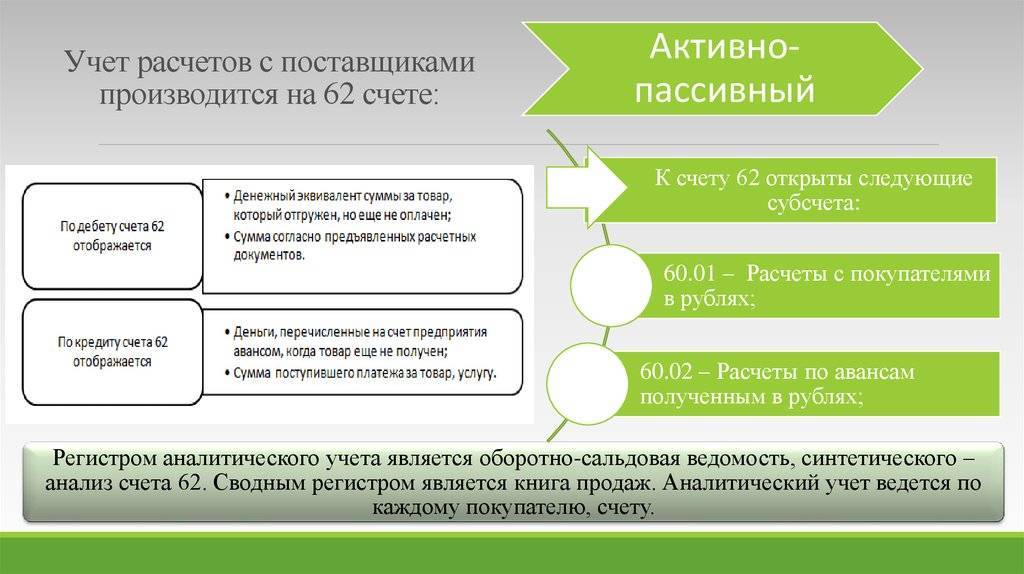

В счете 60 отображаются все взаимоотношения с поставщиками. Поэтому этот счет и называется «Расчеты с поставщиками и подрядчиками».

В колонке с дебетом отражается оплата поставщику за товар/услугу/работу, в колонке по кредиту – долг организации перед поставщиками.

счет 60 в бухгалтерском учете для чайников

счет 60 в бухгалтерском учете для чайников

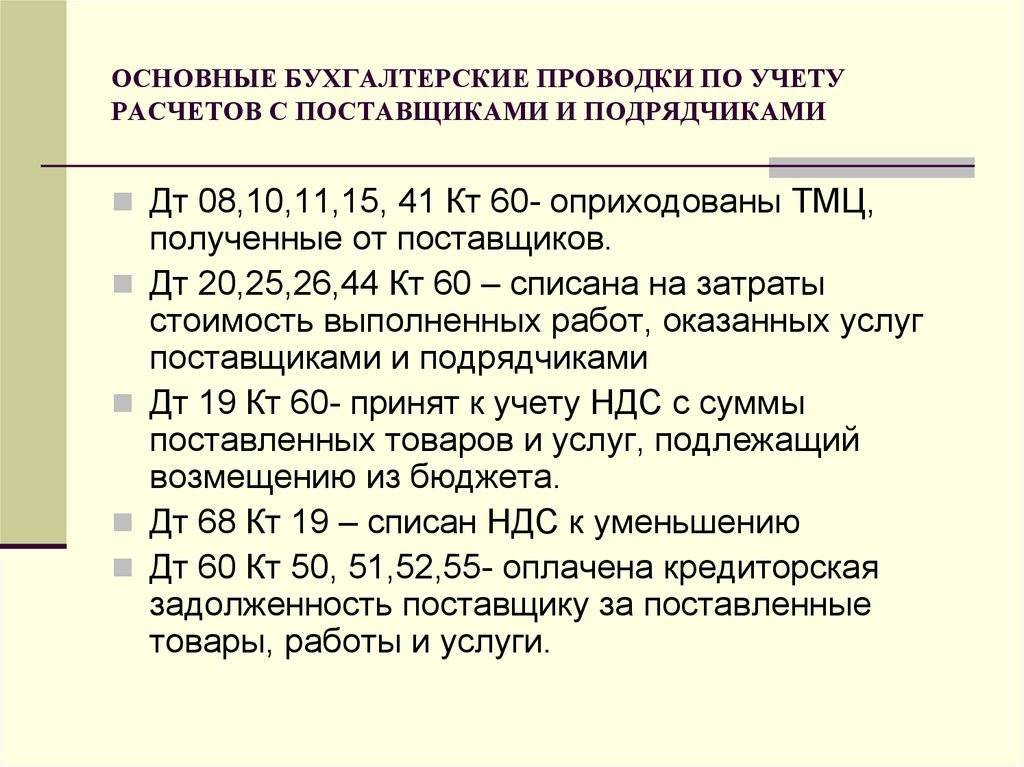

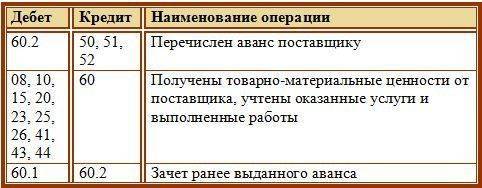

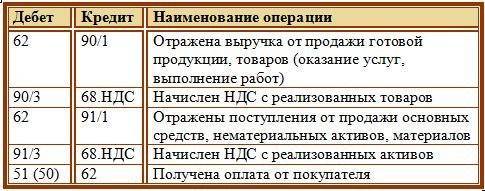

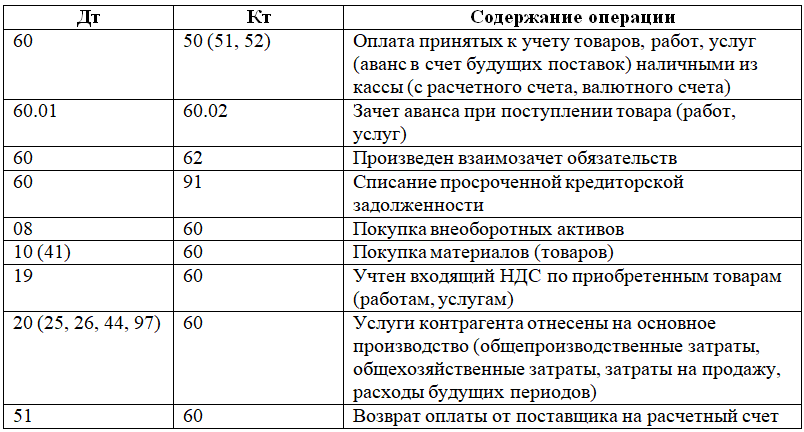

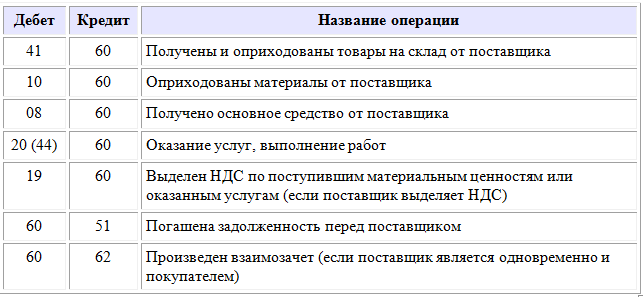

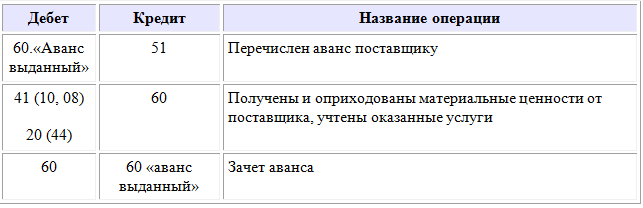

А в данной таблице можно посмотреть основные проводки по счету 60, которые будут полезны студентам:

Счет 60 в бухгалтерском учете

Счет 60 в бухгалтерском учете

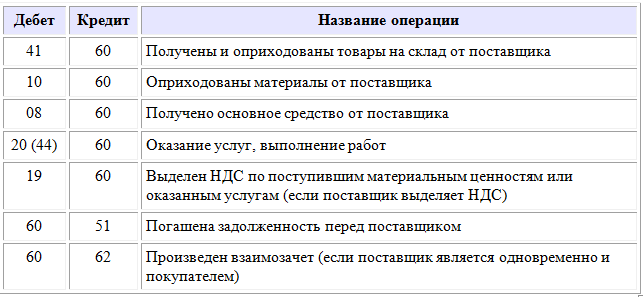

Счет 60: учет выданных авансов

Если организация перечисляет поставщику аванс в счет предстоящей поставки товара или услуг, в таблице необходимо сделать пометку «аванс выданный» (ему присуждается номер субсчета К50).

Пример можно увидеть в табличке:

Счет 60 в бухгалтерском учете

Счет 60 в бухгалтерском учете

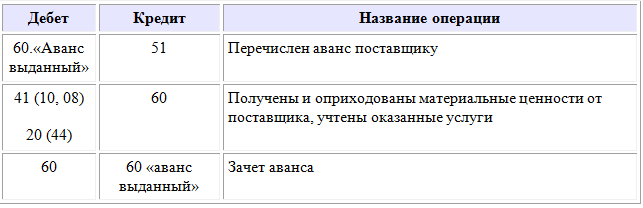

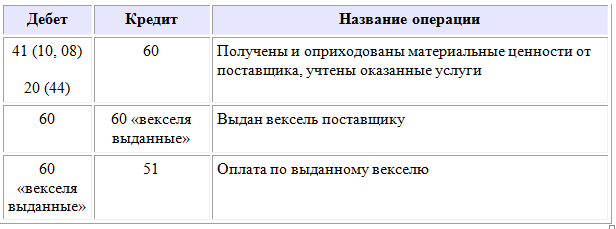

Счет 60: учет векселя для погашения задолженности

В обеспечение задолженности выдается вексель. В этом случае в таблице нужно открыть субсчет «Выданные векселя», как в таблице:

Счет 60 в бухгалтерском учете

Счет 60 в бухгалтерском учете

Информации по бухучету (счет 60) существует довольно много, и не всегда она дается легко. Мы стараемся предоставить ее максимально доступно и понятно. Ну а если и этого мало, и вам кроме понимания темы нужно выполнить какую-нибудь супер-сложную контрольную/лабораторную/курсовую по этому странному предмету – обращайтесь сами знаете куда.

- Контрольная работа от 1 дня / от 120 р. Узнать стоимость

- Дипломная работа от 7 дней / от 9540 р. Узнать стоимость

- Курсовая работа 5 дней / от 2160 р. Узнать стоимость

- Реферат от 1 дня / от 840 р. Узнать стоимость

Наталья – контент-маркетолог и блогер, но все это не мешает ей оставаться адекватным человеком. Верит во все цвета радуги и не верит в теорию всемирного заговора. Увлекается «нейрохиромантией» и тайно мечтает воссоздать дома Александрийскую библиотеку.

Счет 60 в расчетах по авансам: примеры в 1С

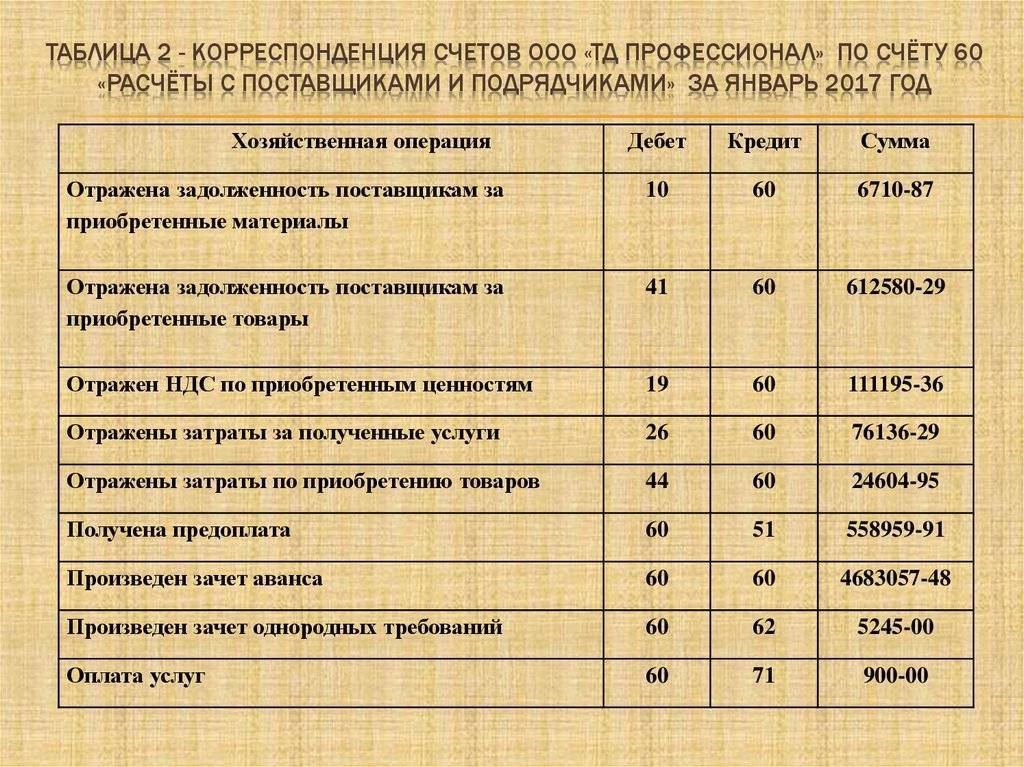

Согласно действующему Приказу Минфина № 94н, закупки товара, работ или услуг компании следует отражать на специальном активно-пассивном счете 60 «Расчеты с поставщиками и подрядчиками» в разрезе субсчетов. Однако при взаиморасчетах с поставщиками, ввиду большого документооборота и наличия авансов, а также постоплат, нередки случаи некорректного формирования проводок, что препятствует правильному зачету задолженности, в том числе и в учетных программах.

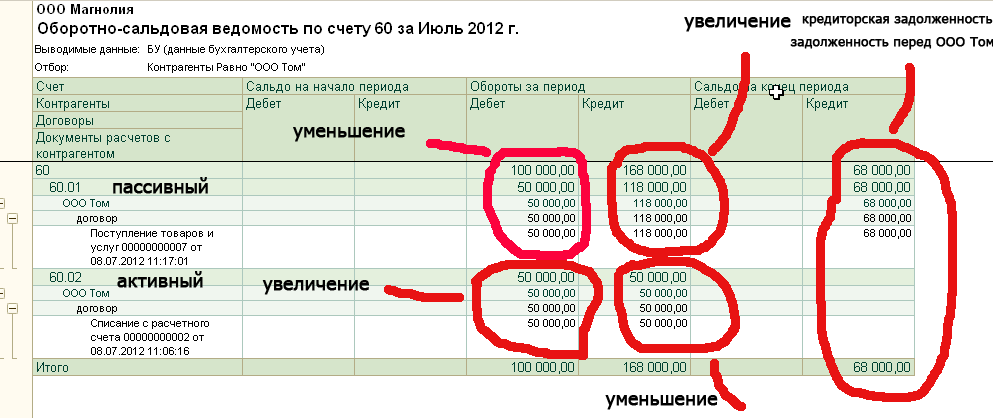

Рассмотрим типовые примеры расчетов с поставщиками по авансам, а также проверки взаиморасчетов с контрагентами на примере программы «1С:Бухгалтерия 8», ред. 3.0.

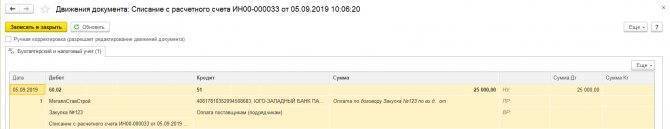

В случае перечисления аванса поставщику в базе оформляется документ «Списание с расчетного счета» с видом операции «Оплата поставщику». Хозяйственная операция сама по себе несложная, однако некоторые пользователи сталкиваются с неверной корреспонденцией счетов в информационной базе, из-за чего возникают ошибки в последующем зачете аванса.

Важно учесть тот факт, что расчеты по авансам с поставщиками учитываются на счете 60.02 «Расчеты по авансам выданным», соответственно, счет дебета при проведении документа выбирается программой автоматически, так как перед поставщиком по выбранному договору задолженность на момент проведения документа отсутствует. При отражении данной операции программа образует корреспонденцию счета 60.02 «Расчеты по авансам выданным» со счетом 51 «Расчетные счета»

В дальнейшем, например, при оформлении документа «Поступление товаров и услуг», аванс будет зачтен (Дт 60.01 Кт 60.02 — зачет аванса поставщику).

Пользователю также нужно учитывать тот факт, что зачет аванса производится в соответствии с одним из трех способов, указанным в документе «Поступление товаров и услуг»: автоматически, по документу либо не зачитывается вообще.

В случае если пользователь устанавливает способ зачета аванса «Автоматически», то программой анализируются остатки авансов по указанному в документе договору и произведется зачет сумм авансов в порядке их оплаты. Зачет авансов будет производиться последовательно по каждому документу оплаты, начиная с самого раннего. Этот вариант наиболее удобен при работе с большим количеством оплат и поставок.

При установке способа «По документу» следует дополнительно указать конкретный документ оплаты, по которому следует произвести зачет аванса. В этом случае аванс будет зачтен по указанному документу. Авансы по другим документам зачитываться не будут. Такой вариант подходит, если организация ведет расчеты по конкретному документу поставки.

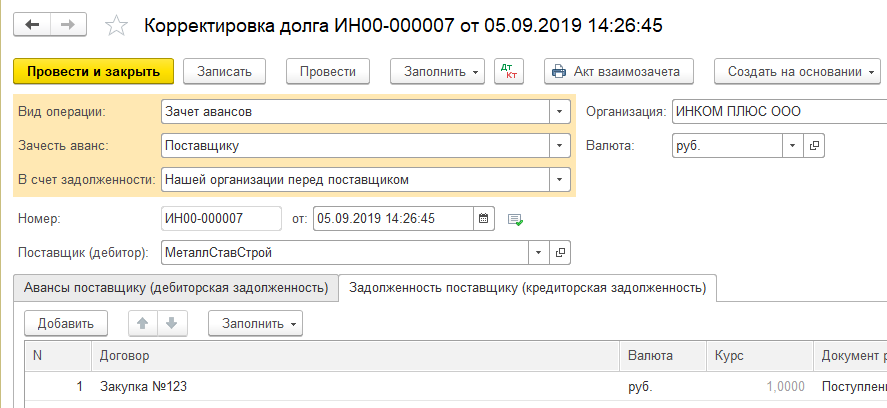

И, наконец, при выборе способа «Не зачитывать» программой не будет производиться анализ и зачет авансов по договору ни при каких условиях. Такой вариант может рассматриваться, если аванс будет направлен на оплату других сделок. Зачет такого аванса может в дальнейшем производиться документом «Корректировка долга» через раздел «Покупки» — «Корректировка долга» с видом операции «Зачет авансов». В поле «Зачесть аванс» выбираем значение «Поставщику», а в поле «В счет задолженности» необходимо выбрать «Нашей организации перед поставщиком» или «Нашей организации перед третьим лицом».

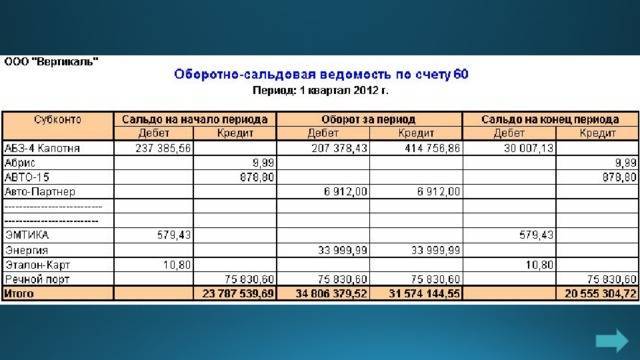

Состояние взаимных расчетов между сторонами можно проверить «Актом сверки взаиморасчетов». До его формирования можно проверить сальдо и обороты по расчетам с поставщиком. В этом случае можно воспользоваться отчетом «Оборотно-сальдовая ведомость» по счету 60 «Расчеты с поставщиками и подрядчиками» в разрезе субсчетов, который можно открыть из раздела «Отчеты».

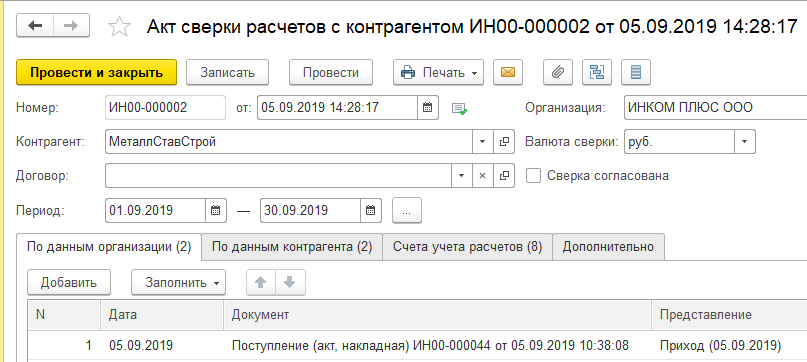

Документ «Акт сверки расчетов с контрагентом» создаем в разделе «Покупки» — блок «Расчеты с контрагентами» — «Акты сверки расчетов».

В документе указываем контрагента, по которому проверяем расчеты, при необходимости можно указать конкретный договор. На закладке «Счета учета расчетов» содержится по умолчанию список счетов учета, по которым можно осуществить сверку, нужно снять флажки у всех счетов, кроме 60 «Расчеты с поставщиками и подрядчиками».

В нижней части закладок «По данным организации» и «По данным контрагента» выводятся данные по остаткам на начало и на конец периода сверки взаиморасчетов, а также отражаются суммы расхождений с данными контрагента.

Ближайшие бесплатные вебинары

23.08.2021 Дробление бизнеса 2021: законность, ошибки, ответственность

25.08.2021 Пять способов взыскать долг: все о дебиторской задолженности

26.08.2021 Обзор самых важных налоговых споров-2021

На что обратить внимание

Порядок списания дебиторской и кредиторской задолженности по счету 60

Вам будет интересно:

Списание кредиторской задолженности с истекшим сроком исковой давности инструкция для бухгалтера

Таким образом, компания обязана производить списание кредиторской задолженности в случае, если по ней вышел установленный законом срок взыскания.

Кроме этого, подлежит снятию долг, который уже невозможно погасить, если контрагент был снят с учета, и больше не существует как юридическое лицо.

Закон устанавливает, что сроком, в течение которого кредитор имеет право потребовать его покрытия, установлен промежуток в 3 года. При этом необходимо правильно определить начало этого срока.

При заключении договора поставки или оказания услуг, в этом документе обычно проставляется дата погашения обязательств. Со дня, следующего за ней, нужно начинать отсчитывать срок давности.

Однако закон предусматривает обнуление срока и его отсчет сначала. Это происходит, если должник письменно признает имеющийся долг, осуществляет частичную оплату, подписывает акт сверки и т. д. В этой ситуации период исковой давности нужно отсчитывать сначала с этого момента.

Внимание! Однако так можно делать не до бесконечности. При достижении промежутка в 10 лет с момента ее образования, долг должен быть списан в безусловном порядке

Процесс списания задолженности производится в следующем порядке:

- Проведение инвентаризации всех расчетов. Эту процедуру необходимо производить ежегодно, чтобы сравнить данные в учете с реальными суммами задолженности. Во время инвентаризации также проверяется, в какую дату происходило последнее движение по данной задолженности.

- Оформление акта инвентаризации. Существует рекомендованная форма бланка ИНВ-17, но в настоящее время компания наделена правом использовать собственные формы. В акт необходимо занести всю имеющуюся в компании задолженность, а не только выявленную просроченную. Документ оформляется в двух копиях, одна передается в бухгалтерию, а вторая остается у комиссии.

- Оформление бухгалтерской справки. Бухгалтер должен проанализировать оформленный акт, и на его основании составить справку. В ней отражается контрагент, по какому имеется долг, причина возникновения, сумма долга, а также день, когда завершился срок исковой давности. Справки по всем истекшим долгам вместе с актом передаются руководителю для рассмотрения и принятия решения.

- Оформление приказа. Если руководитель принимает решение произвести списание, то он дает распоряжение на составление приказа о списании задолженности. В этом документе дается указание произвести списание задолженности в бухгалтерском и налоговом учетах, а также назначаются ответственные лица. На основании приказа бухгалтер оформляет проводки в бухгалтерском учете.

Отражение кредиторской задолженности при выявлении разногласий с контрагентом

При приемке ТРУ могут быть обнаружены недостачи, не выполнен полный объем заказанных работ, при этом в расчетных документах указана полная стоимость. Кроме того, ошибка может содержаться в самих документах, например, некорректная цена или количество. Покупатель должен сообщить контрагенту о произошедшем нарушении и выставить претензию. Поскольку поставщик может как согласиться, так и не согласиться с предъявленными требованиями, в бухучете покупателю придется отразить обязательство на полную сумму в соответствии с первичными документами, показав спорную сумму на счете 76, субсчет «Расчеты по претензиям»:

- Дт 07, 08, 10, 15, 20, 23, 25, 26, 41, 44 Кт 60 — приняты к учету фактически поступившие ТРУ;

- Дт 19 Кт 60 — отражена сумма входящего НДС по фактически поступившим ТРУ;

- Дт 76 субсчет «Расчеты по претензиям» Кт 60 — сумма недостачи (ошибки) отнесена на расчеты по претензиям.

Также возможна обратная ситуация, когда на поступившие товары не получены сопроводительные документы, либо при приемке выявлены излишки, либо объем выполненных работ был превышен. Если организация, соблюдая закон, отказывается оплачивать и решает вернуть такие товары поставщику, то их учет ведется за балансом, на счете 002 «ТМЦ, принятые на ответственное хранение». Если организация решает принять такие ТРУ, то она должна их оприходовать, используя цены поставщика, и показать задолженность по кредиту счета 60. Цены могут быть взяты из договора, сопроводительных документов на аналогичные ТРУ либо исходя из экспертной оценки.

С какими счетами корреспондируется

Действующая инструкция устанавливает, что счет 60 может корреспондировать со следующими счетами:

По дебету:

- Со сч. 50 — Осуществление оплаты наличными средствами.

- Со сч. 51 – Расчеты производятся безналичным путем.

- Со сч. 52 — Когда расчеты осуществляются через валютный счет.

- Со сч. 55 — для оплаты используются специальные счета.

- Со сч.60, 62, 76 — по договорам взаиморасчетов.

- Со сч.66 — когда оплата осуществляется с использованием заемных средств.

- Со сч. 79 — когда за организацию счета оплачивает головная компания.

- Со сч. 91 — списывается просроченная кредиторская задолженность.

- Со сч. 99 – списание задолженности в чрезвычайных обстоятельствах

По кредиту:

- Со сч. 07 — приобретение оборудования, для которого требуется проведение монтажа.

- Со сч. 08 — приобретение объектов основных средств.

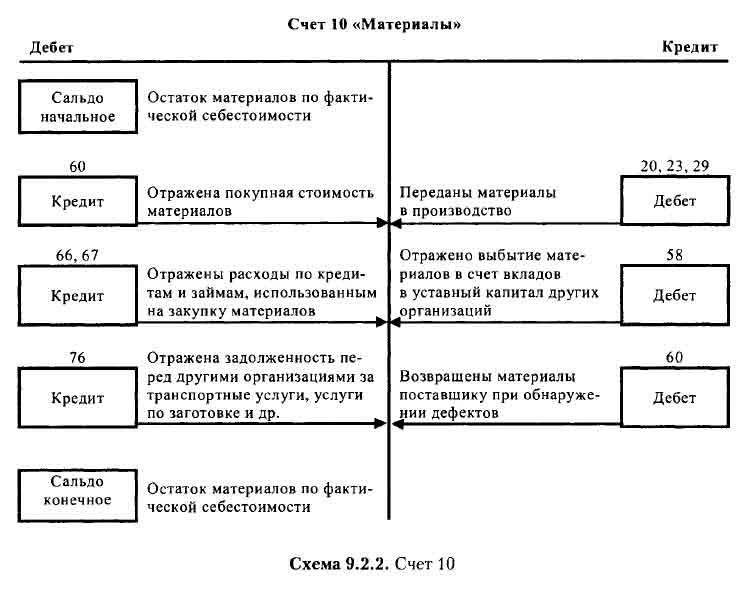

- Со сч. 10 — приобретение материалов.

- Со сч. 15 — когда учет поступления материалов ведется с применением этого счета.

- Со сч. 19 — при выделении входящего НДС.

- Со сч. 20,23,25,26, 29, 44 – когда осуществляется приобретение работ и услуг.

- Со сч. 41 — при поступлении товаров, которые будут в дальнейшем перепродаваться.

- Со сч. 50,51,51, 55 — при возвращении излишне оплаченных сумм.

- Со сч. 60, 76, 79 — при взаиморасчетах.

- Со сч. 91 – при списании просроченной дебиторской задолженности по счету

- Со сч. 94 — при выявлении недостачи в поставках от поставщиков.

- Со сч. 97 — при оприходовании расходов, которые подлежат распределению в течение определенного периода (например, арендной платы, ОСАГО и т.д.)

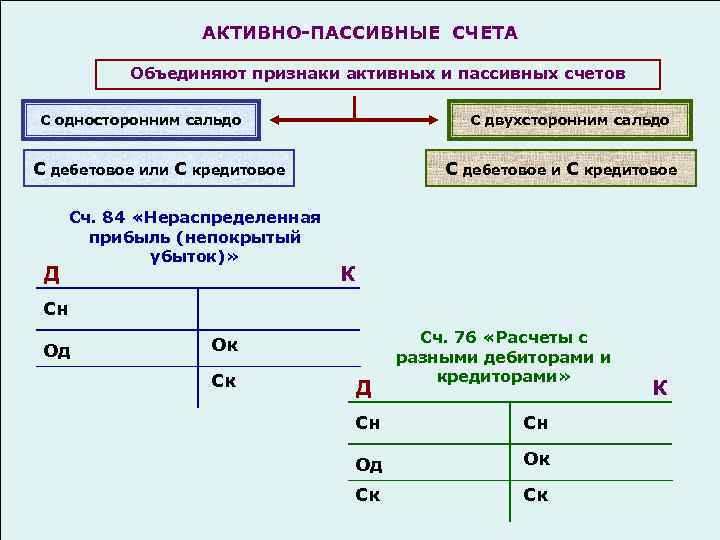

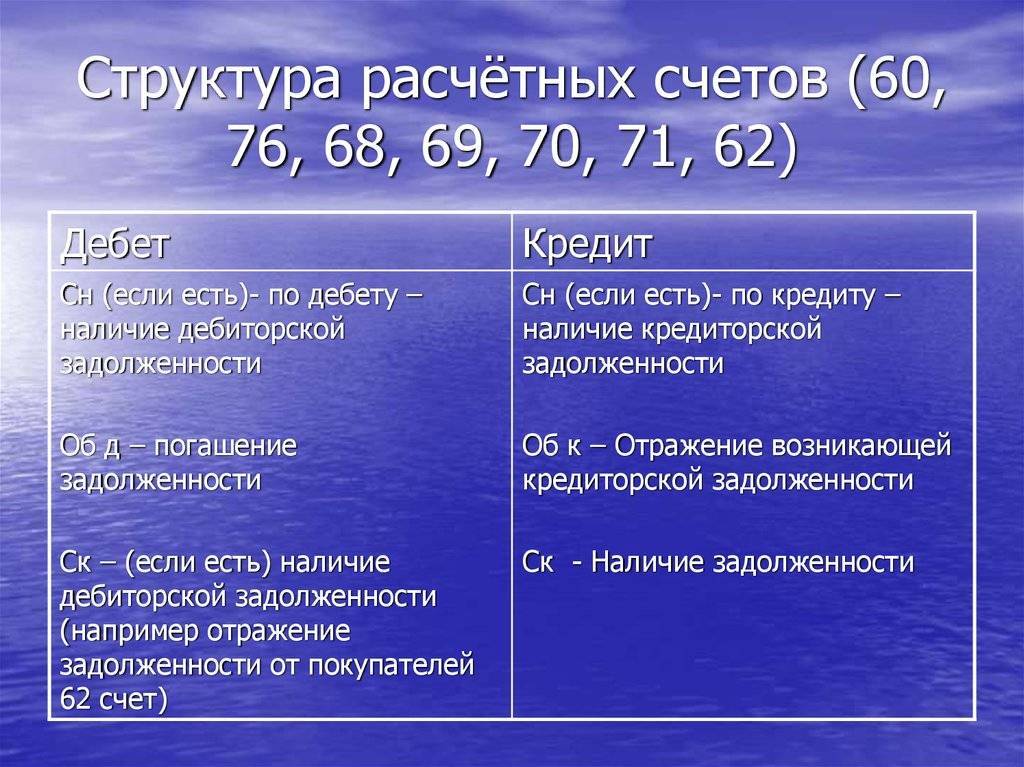

Счет 60 является активно-пассивным, то есть может одновременно содержать и дебетовый, и кредитовый остатки. Для того, чтобы отследить их формирование, учет желательно вести по каждому поставщику.

Современные программные продукты для ведения бухучета позволяют строить регистры для рассмотрения расчетов в общем по счету, по субсчетам, а также позволяют сформировать оборотно-сальдовую ведомость по каждому отдельному поставщику.

Оборотно-сальдовая ведомость по счету 60 является учетным регистром. Закон не определяет для такого типа документов специальную форму, однако закрепляет список обязательных реквизитов:

- Название компании, название регистра;

- Дата начала и завершения регистра, период составления;

- Величина денежного измерения;

- Подписи и фамилии ответственных лиц.

При формировании ведомости по счету №60 нужно придерживаться следующих правил:

- При формировании оборота по дебету там указываются все операции по погашению долга перед поставщиком, либо выполнение предоплаты за работы или услуги. Также здесь необходимо указывать данные обо всех платежных документах — поручениях или расчетно-кассовых ордеров, на основании которых выполнялась оплата. Также в данном обороте необходимо показывать операции зачета требований, а также возврат товара поставщику.

- При формировании кредитового оборота здесь указываются все операции по приобретению ТМЦ у поставщика — товаров, работ, внеоборотных активов и т. д. Также здесь нужно показывать все первичные документы, на основании которых производится оприходование товара или услуг — товарные накладные, счета-фактуры и т. д. Также в данном обороте нужно проставлять возврат от поставщиков предоплаты по невыполненным поставкам.

Задачи на бухгалтерские проводки по 60 счету

Суммы авансов учитываются обособленно на субсчете 60. 02. Забалансовые счета. . Типовые проводки по счету 60 Счет Дт Счет Кт Описание проводки 10, 41 60 Оприходованы материалы, товары 60 50, 51, 52 Оплачена задолженность поставщику 94, 76 60 Списание недостачи в пределах нормы естественной убыли, сверх нормы убыли 19 60 Отражен НДС по приобретенным ценностям 10, 41 60 Неотфактурованные поставки Оприходованы материальные ценности без документов 60 Неотфактурованные поставки 60 Оплата по счету по ранее оприходованным материалам без расчетных документов 60, 91. 02 91. 01, 60 Списание курсовой разницы по счету, (положительной или отрицательной) Пример ООО «Калина перечислила аванс поставщику за товары в размере 50 000 руб. Через несколько дней товары поступили от поставщика в счет аванса на сумму 50 000 руб. . . Выручка =140 -деньги поступили на р/с4. Налоги с выручки =25Составить проводки, определить финансовый результат. Решение: 1) Д46 К40=100 46АП 2) Д46 К43=5 1)=100 3)=140 3) Д51 К46=140 2)=5 4) Д46 К68=25 4)=25 Фин. рез. по сч. 46=140-130=10-по кредиту-прибыль Об=130 Об=140 5)=10 5) Д46 К80=10 Об=140 Об=140 № 8: Реализовано основное средство. Первичная стоимость =100.

Начисленный износ =10 — к моменту реализации. Выручка =120, налог от выручки =20. Составить проводки, определить финансовый результат.

Решение: 1) Д47 К01=100 47АП 2) Д02 К47=10 1)=100 2)=10 3) Д47 К68=20 3)=20 4)=120 4) Д50 К47=120 Об=120 Об=130 Фин. рез. Оказаны услуги: АЗС (куплено топливо)=70 и отнесены на затраты. Составить проводки, открыть синтетический сч. 76, вывести: обороты, нач. и конечное сальдо. Решение: 76. 1-АЗС 76. 2-Союзреклама 76. 3-Белтелеком СН=100 СН=20 СН=60 ОК=70 ОД=60 СК=30 СК=20 СК=- Наименование организации СН Об.

СК Д К Д К Д К АЗС 100 — — 70 30 — Союзреклама 20 — — — 20 — Белтелеком — 60 60 — — — Итого: 120 60 60 70 50 — 76АП 1) Д51 К76. 3=60 СН=120 СН=60 2) Д51 К76. 1=70 Об=60 Об=70 СК=50 СК=- № 6: На начало месяца задолженность по краткосрочным кредитам банка составляла =90. В течение месяца:1. Была погашена часть кредита с р/с =502.

Взята новая ссуда и зачислена на р/с =100Вывести обороты, подсчитать остатки, составить проводки. Решение: 1) Д90 К51=50 90П 2) Д76 К90=100 СН=90 Д51 К76=100 1)=50 2)=100 СК=140 № 7: Реализована готовая продукция. 1. Себестоимость =1002. Расходы по реализации =53. СодержаниеОпределить сальдо по счету 80 на конец месяца. Решение: 80П СН=10 1) Д46 К80=20 1)=20 2) Д80 К48=25 2)=25 3) Д80 К68=1 3)=1 Об=26 Об=20 СК=4 №18: На начало месяца кредиторская задолженность составила:1) По расчетам с бюджетами=102) По расчету с поставщиками=20Операции:3) Уплачена задолженность по бюджету с р/с=104) Частично погашена задолженность поставщикам=155 ) Поступили материалы поставщика, счет неоплачен=3. Открыть синтетические счета, подсчитать обороты, вывести конечное сальдо, составить баланс. Решение: 1) Д68 К51=10 68 60 2) Д60 К51=15 СН=10 СН=20 3) Д10 К60=3 1)=10 2)=15 3)=3 Об=10 Об=10 Об=15 Об=3 СК=- СК=8 №19: На начало месяца дебиторская задолженность предприятия составила=30.

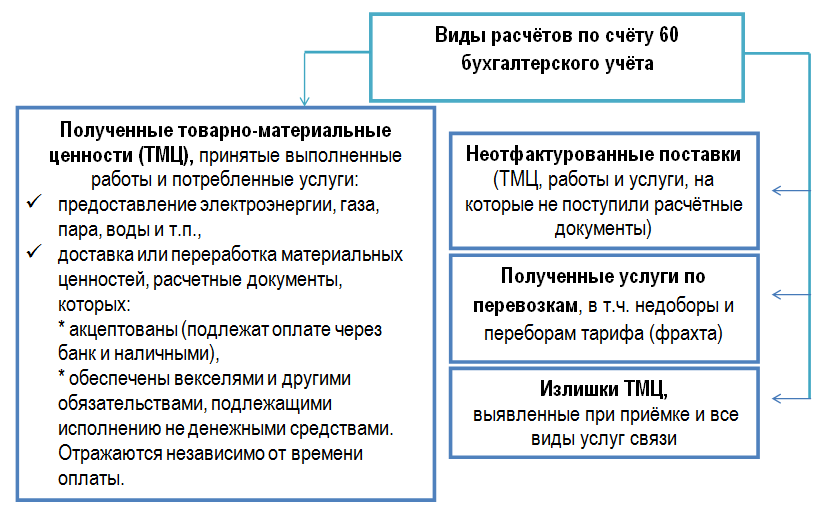

На начало месяца:1) Поступили деньги на р/с (погашение задолженности)=252) Возникла новая дебиторская задолженность: (отпущена продукция, счет не оплачен)=20. Составить структуру счета, вывести нач. и конечн. Счет 60 используется в бухгалтерском учете организации для отражения сведений о произведенных расчетах с поставщиками и подрядчиками по полученным товарно-материальным ценностям, а также выполненным работам и оказанным услугам, об их излишках, о полученных услугах по перевозкам и другие.

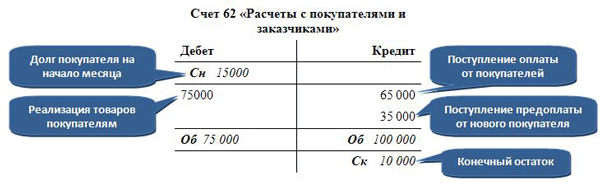

Кредитуется счет на стоимость принятых к бухгалтерскому учету товаров (выполненных работ, оказанных услуг) и корреспондирует со счетами по их учету. В синтетическом учете счет кредитуется на основании расчетных документов поставщика, вне зависимости от оценки ценностей в аналитическом учете. Дебет счета 60 показывает уменьшение этой задолженности, то есть оплату согласно документам поставщика, корреспондирует дебет 60 с кредитом счетов учета денежных средств, проводка по оплате задолженности поставщику имеет вид Д60 К50 (51, 52, 55).

Бухгалтерские проводки по счету 60: Учет расчетов по авансам выданным Отдельно хочется сказать об особенностях учета на счете 60 выданных авансов. Если организация перечисляет поставщику предоплату за будущую поставку активов, за работы или услуги, то есть выдает аванс, то для их учета открывается отдельный субсчет 60. 2 «Аванс выданный». При этом на субсчете 60. 1 будут учитываться расчеты с поставщиками в общем случае. При перечислении аванса выполняется проводка Д60. 2 К51 (50, 52).

При этом образуется дебиторская задолженность поставщика перед организацией.

Приобретение основных средств: проводки

К учету ОС принимают по первоначальной стоимости (ПС), под которой понимают сумму затрат по покупке ОС и других, связанных с ней расходов, например, по монтажу, доставке, таможенным пошлинам, невозмещаемым налогам, консультационным услугам и др.

По общим правилам поступление актива в эксплуатацию в учете фиксируется записями:

Д/т 08 К/т 60 (10, 70, 69) — приняты к учету затраты на приобретение (изготовление) ОС;

Д/т 19 К/т 60 — выделен НДС;

Д/т 01 К/т 08 — сформирована ПС ОС.

Пример 1: проводки по приобретению основных средств

Приобретение ОС возможно не только за счет свободных средств фирмы. Их можно:

- самостоятельно (или по подряду) изготовить (возвести);

- получить безвозмездно;

- приобрести за счет целевого бюджетного финансирования;

- получить в качестве вклада в уставный фонд компании.

Далее рассмотрим на примерах особенности приходования ОС, полученных из разных источников.

Пример 4: приобретение основных средств за счет целевого финансирования – проводки

Поступление ОС может быть профинансировано по специальным целевым программам (государственным или коммерческим). В этих случаях требуется оформление договора целевого финансирования (ЦФ), обязательное выполнение всех его условий и отчет об использовании целевых поступлений.

Как счет 44 используется в бухгалтерском учете?

На счете 44 отражаются все расходы, которые предприятие несет при реализации товара: начиная от оптового отпуска со склада и заканчивая розничной продажей непосредственно в руки клиента.

Счет актуален среди компаний, занимающихся торговлей и производством. Он относится к категории активных счетов, так как собранные здесь расходы подлежат дальнейшему списанию.

Виды отражаемых расходов отличаются в зависимости от рода деятельности компании. Например, торговые компании должны учитывать на счете 44 следующие расходы:

- амортизацию и ремонтные работы;

- все циклы логистики;

- приобретение дополнительной продукции и материалов, необходимых для реализации продукции (это может быть упаковка или специальная тара);

- затраты на продвижение продукта, включая рекламу и прочие маркетинговые мероприятия;

- вознаграждение посредников (если компания прибегает к их услугам);

- затраты представительского характера;

- аренду недвижимости, используемой в целях сбыта продукции.

Что касается компаний из других сфер, то они должны отражать в счете 44 следующие категории расходов:

- расходы, связанные с хранением продукции;

- затраты на доставку и отгрузку;

- расходы на продвижение: рекламу и маркетинговые мероприятия;

- комиссионные для посредников;

- дополнительные затраты, направленные на улучшение сохранения товара.

Необходимость учета расходов на транспортировку на счете 44 определяется исходя из особенностей индивидуальной учетной политики конкретного предприятия.

Нормативная база

Все операции, выполняемые бухгалтером, должны соответствовать нормативным актам. Эти акты представляют собой документы, устанавливающие методологию, порядок ведения бухучета. Бухучет компании должен соответствовать Международным стандартам учета. Рассмотрим все прочие нормативные акты, регулирующие расчеты:

- ФЗ «О бухучете» №402. В законе содержатся правила регулирования бухучета, его ведения. В акте указано, что все положения учета должны соответствовать нормативным документам.

- НК РФ. На основании кодекса дебиторский долг, исполнение которого невозможно, относится к внереализационным расходам.

- ГК РФ. Утверждает необходимость осуществления любых операций с контрагентами на основании ранее заключенного соглашения. Устанавливает также срок взыскания дебиторских долгов.

- Приказ Минфина от 27.04.2012. Также регулирует дебиторский долг.

- План счетов бухучета и инструкция по его использованию. Устанавливает необходимость включения дебиторского долга в состав прочих расходов.

Расчеты с подрядчиками и поставщиками также регулируются локальными актами самой фирмы. Эти акты не должны противоречить законодательству.

Порядок списания дебиторской и кредиторской задолженности по счету 60

Согласно требованиям бухгалтерского учета, в данных учета и в отчетности должны отражаться только правдивые факты. Если же в документах показывать кредиторскую задолженность с истекшим сроком взыскания, то данное правило нарушается.

Таким образом, компания обязана производить списание кредиторской задолженности в случае, если по ней вышел установленный законом срок взыскания.

Кроме этого, подлежит снятию долг, который уже невозможно погасить, если контрагент был снят с учета, и больше не существует как юридическое лицо.

Закон устанавливает, что сроком, в течение которого кредитор имеет право потребовать его покрытия, установлен промежуток в 3 года. При этом необходимо правильно определить начало этого срока.

При заключении договора поставки или оказания услуг, в этом документе обычно проставляется дата погашения обязательств. Со дня, следующего за ней, нужно начинать отсчитывать срок давности.

Однако закон предусматривает обнуление срока и его отсчет сначала. Это происходит, если должник письменно признает имеющийся долг, осуществляет частичную оплату, подписывает акт сверки и т. д. В этой ситуации период исковой давности нужно отсчитывать сначала с этого момента.

Внимание! Однако так можно делать не до бесконечности. При достижении промежутка в 10 лет с момента ее образования, долг должен быть списан в безусловном порядке

Процесс списания задолженности производится в следующем порядке:

- Проведение инвентаризации всех расчетов. Эту процедуру необходимо производить ежегодно, чтобы сравнить данные в учете с реальными суммами задолженности. Во время инвентаризации также проверяется, в какую дату происходило последнее движение по данной задолженности.

- Оформление акта инвентаризации. Существует рекомендованная форма бланка ИНВ-17, но в настоящее время компания наделена правом использовать собственные формы. В акт необходимо занести всю имеющуюся в компании задолженность, а не только выявленную просроченную. Документ оформляется в двух копиях, одна передается в бухгалтерию, а вторая остается у комиссии.

- Оформление бухгалтерской справки. Бухгалтер должен проанализировать оформленный акт, и на его основании составить справку. В ней отражается контрагент, по какому имеется долг, причина возникновения, сумма долга, а также день, когда завершился срок исковой давности. Справки по всем истекшим долгам вместе с актом передаются руководителю для рассмотрения и принятия решения.

- Оформление приказа. Если руководитель принимает решение произвести списание, то он дает распоряжение на составление приказа о списании задолженности. В этом документе дается указание произвести списание задолженности в бухгалтерском и налоговом учетах, а также назначаются ответственные лица. На основании приказа бухгалтер оформляет проводки в бухгалтерском учете.

Чаще всего оформляются следующие проводки по счету 60.

Когда счет 60 используется в дебете (погашение долга):

| Дебет | Кредит | Операция |

| 60 | 50/1 | Оплата за поступившие ценности из кассы наличными |

| 60 | 51 | Оплата за поступившие ценности с расчетного счета |

| 60 | 52 | Оплата за поступившие услуги или товары с валютного счета |

| 60 | 55 | Оплата за поступившие ценности с использованием аккредитива |

| 60 | 62 | Произведен взаимозачет сумм |

| 60 | 66 | Долг перед контрагентом переведен в краткосрочный займ |

| 60 | 67 | Долг перед контрагентом переведен в долгосрочный займ |

| 60 | 76 | Взаимозачет с контрагентом по требованиям |

| 60 | 91 | Списание кредиторской задолженности в связи с завершением периода давности |

Когда счет 60 используется в кредите (образование долга):

| Дебет | Кредит | Операция |

| 07 | 60 | Поступило оборудование, требующее дальнейшего монтажа |

| 08 | 60 | Поступили внеоборотные активы |

| 10 | 60 | Поступили материалы от контрагента |

| 19 | 60 | Принят к учету входящий НДС по приобретенным ТМЦ |

| 20 | 60 | Полученные услуги отнесены на основное производство |

| 25 | 60 | Полученные услуги отнесены на общепроизводственные затраты |

| 26 | 60 | Полученные услуги отнесены на административные затраты |

| 28 | 60 | Подрядчиками оказаны услуги по устранению брака |

| 41 | 60 | Приобретены товары для дальнейшей перепродажи |

| 44 | 60 | Полученные услуги включены в расходы по продаже |

| 50 | 60 | Контрагент произвел возврат оплаты в кассу предприятия |

| 51 | 60 | Контрагент произвел возврат оплаты на расчетный счет |

| 52 | 60 | Контрагент произвел возврат оплаты на валютный счет |

| 76 | 60 | Отражена претензия к контрагенту |

| 94 | 60 | Учтена недостача по поступившим от контрагента ценностям |

| 97 | 60 | Расходы по услугам контрагента отнесены на будущие периоды |

Как отображается дебет и кредит

Обороты по кредиту фиксируют поступление товарно-материальных ценностей или предоставление контрагентами услуг на указанные в заключенных с ними договорах суммы. При этом необходимо учитывать, что указанная цена на приобретаемые товары или услуги от поставщиков и подрядчиков может включать в себя НДС. Налог на добавленную стоимость при акцепте счета-фактуры и оплате необходимо выделять отдельной строкой.

Если отгрузка осуществляется перед оплатой, проводку делают по субсчету 60.01. В том случае, когда отгрузке предшествовала предоплата, проводка содержит субсчет 60.02.

Обороты по дебету отображают денежные суммы, уплаченные организацией в соответствии с договорами своим контрагентам — тем, кто поставляет ТМЦ или оказывает определенный вид услуг. Если оплата производится за уже поступивший товар в организацию или оказанные подрядчиком услуги, то в этом случае используют субсчет 60.01.

В случае частичной или полной предварительной оплаты за ожидаемое поступление товара или выполнение оговоренных услуг используется субсчет 60.02.

Когда урегулирование взаимоотношений между поставщиком и получателем товара или услуг происходит с использованием векселей, применяется субсчет 60.03.

В соответствии с этим по сч. 60 существует два типа бухгалтерских проводок:

Счет 60 участвует в проводках в качестве кредита. Разные виды дебета в сочетании с ним отображают:

- 19 — фиксацию НДС приобретенных услуг или товаров;

- 07, 08, 10, 41 — оприходование различных видов товарно-материальных ценностей;

- 20, 25, 26 — списание услуг или работ на общехозяйственные (общепроизводственные) расходы, на себестоимость продукции;

- 50, 51, 52 —фиксация излишков при получении товара;

- 97 — имеющийся долг перед контрагентами, включенный в счет затрат будущего периода;

- 94 — фиксация выявленной недостачи во время приемки товарных ценностей;

- 91 — списание просрочки по дебиторской задолженности при расчетах с поставщиками.

Счет 60 участвует в качестве дебета. В этом случае он при сочетании с разным видом кредита отображает:

- 50 — расчет с поставщиком за счет наличных средств из кассы;

- 62 — взаиморасчеты с контрагентом;

- 51 — оплату контрагенту посредством платежного поручения через расчетный счет в банке;

- 91 — списание просрочки по кредиторской задолженности в счет прочих доходов организации;

- 66, 67 — переоформление долговых обязательств в долгосрочный или краткосрочный вид займа.

Взаимозачет однородных требований

Стандартная операция оплаты кредиторки была рассмотрена в изложенных выше примерах. Теперь разберем еще один возможный вариант покрытия обязательств. Зачет встречного однородного требования предусмотрен ст. 410 ГК РФ. Так, если обе стороны должны друг другу, то обязательства контрагентов можно сократить на сумму меньшего долга. Есть и случаи, когда взаимозачет невозможен. Они установлены ст. 411 ГК РФ:

- если хотя бы одним требованием является требование о возмещении вреда жизни или здоровью;

- о содержании в течение всей жизни;

- об алиментах;

- при истечении срока исковой давности;

- прочие случаи, предусмотренные законом или соглашением сторон.

Специального первичного документа для целей взаимозачета не предусмотрено. Однако он должен быть оформлен письменно.

В зависимости от обстоятельств проведения взаимозачета к операции могут применяться разные правила по НДС. Чтобы не ошибиться, получите бесплатный пробный доступ к К+ и посмотрите Готовое решение.

Пример 3

закупила 340 кг орехов у ООО «Белка» по 700 руб. за кг, итого на 238 000 руб. (вкл. НДС 39 666,67 руб.). На дату покупки у ООО «Белка» была не оплачена задолженность перед «Сладким миром» на сумму 170 700 руб. за подготовку новогодних подарков сотрудникам и контрагентам. Стороны подписали соглашение о взаимозачете на эту сумму. В учете ООО «Сладкий мир» бухгалтер отразил такие записи.

| Описание операции | Дт | Кт | Сумма, руб. |

| Отражена выручка от продажи подарков ООО «Белке» | 62.1 | 90.1 | 170 700 |

| Приняты к учету 340 кг орехов | 10.1 | 60.1 | 198 333,33 |

| Отражен НДС | 19 | 60.1 | 39 666,67 |

| Отражен зачет взаимных требований с ООО «Белка» | 60.1 | 62.1 | 170 700 |

| Оплачена оставшаяся сумма долга | 60.1 | 51 | 67 300 |

С какими счетами корреспондируется

Действующая инструкция устанавливает, что счет 60 может корреспондировать со следующими счетами:

По дебету:

- Со сч. 50 — Осуществление оплаты наличными средствами.

- Со сч. 51 – Расчеты производятся безналичным путем.

- Со сч. 52 — Когда расчеты осуществляются через валютный счет.

- Со сч. 55 — для оплаты используются специальные счета.

- Со сч.60, 62, 76 — по договорам взаиморасчетов.

- Со сч.66 — когда оплата осуществляется с использованием заемных средств.

- Со сч. 79 — когда за организацию счета оплачивает головная компания.

- Со сч. 91 — списывается просроченная кредиторская задолженность.

- Со сч. 99 – списание задолженности в чрезвычайных обстоятельствах

По кредиту:

- Со сч. 07 — приобретение оборудования, для которого требуется проведение монтажа.

- Со сч. 08 — приобретение объектов основных средств.

- Со сч. 10 — приобретение материалов.

- Со сч. 15 — когда учет поступления материалов ведется с применением этого счета.

- Со сч. 19 — при выделении входящего НДС.

- Со сч. 20,23,25,26, 29, 44 – когда осуществляется приобретение работ и услуг.

- Со сч. 41 — при поступлении товаров, которые будут в дальнейшем перепродаваться.

- Со сч. 50,51,51, 55 — при возвращении излишне оплаченных сумм.

- Со сч. 60, 76, 79 — при взаиморасчетах.

- Со сч. 91 – при списании просроченной дебиторской задолженности по счету

- Со сч. 94 — при выявлении недостачи в поставках от поставщиков.

- Со сч. 97 — при оприходовании расходов, которые подлежат распределению в течение определенного периода (например, арендной платы, ОСАГО и т.д.)