Признак 3. Нет кассовых разрывов: компании хватает денег на текущую деятельность

В нездоровых компаниях часто случается такое: нужно платить кому-то, например, арендодателю за офис, а денег нет, — это называется кассовым разрывом.

Бизнес, который не сталкивается с кассовыми разрывами или сталкивается очень редко, можно считать здоровым с точки зрения денежного потока. А вот тот бизнес, что регулярно попадает в разрывы, определённо болен. И ему нужно искать причину заболевания, например:

- клиенты постоянно задерживают платежи. Компании нужно платить поставщикам, а она ещё не получила деньги от клиентов — вот и кассовый разрыв;

- компания закупает оборудование или товары — и тратит на это больше денег, чем может себе позволить;

- поставщики просят полную предоплату или крупные авансы — компания платит, и на это уходят все деньги.

Где хранить сбережения?

Вот несколько советов:

- В наличном виде храните небольшие суммы — до 50 тысяч рублей. Наличка страхует риски, когда деньги понадобились срочно здесь и сейчас, и обеспечивает психологический комфорт. Долгосрочные накопления лучше держать в банке, где будет начисляться хоть какой-то процент.

- На карте держите небольшую сумму, остальное — на накопительном счёте. Это поможет защититься от мошенников. Если вы потеряете карту, то с накопительного счёта злоумышленники деньги не снимут. Также деньги, которые не отображаются на основной карте, — защита от импульсивных покупок.

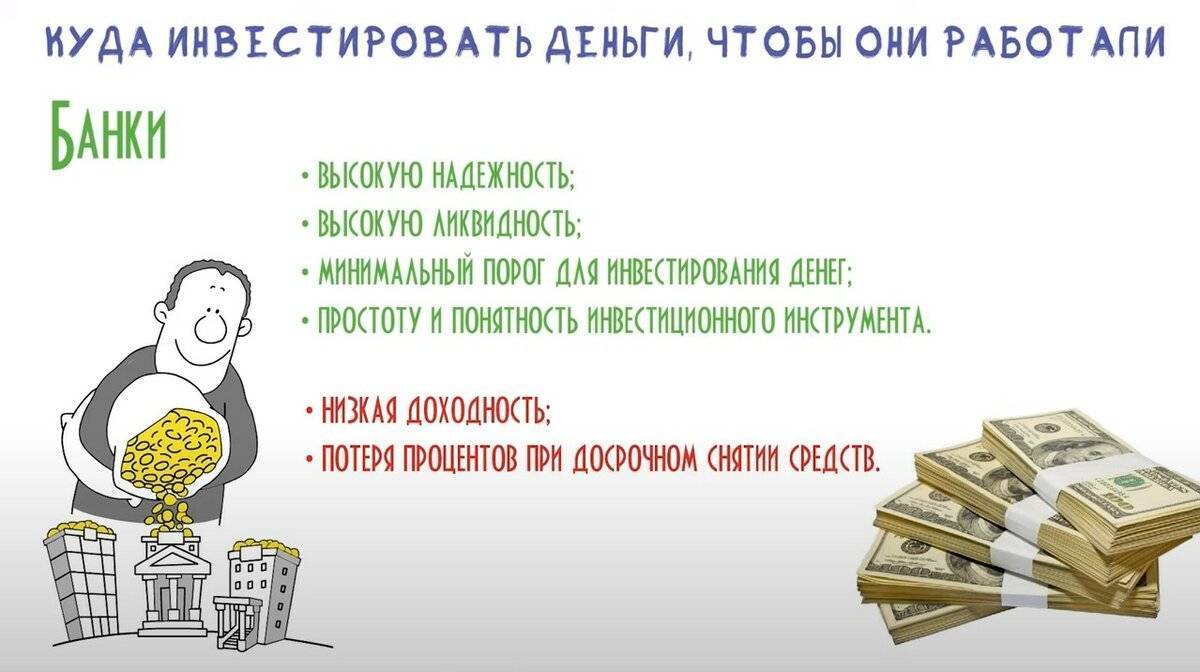

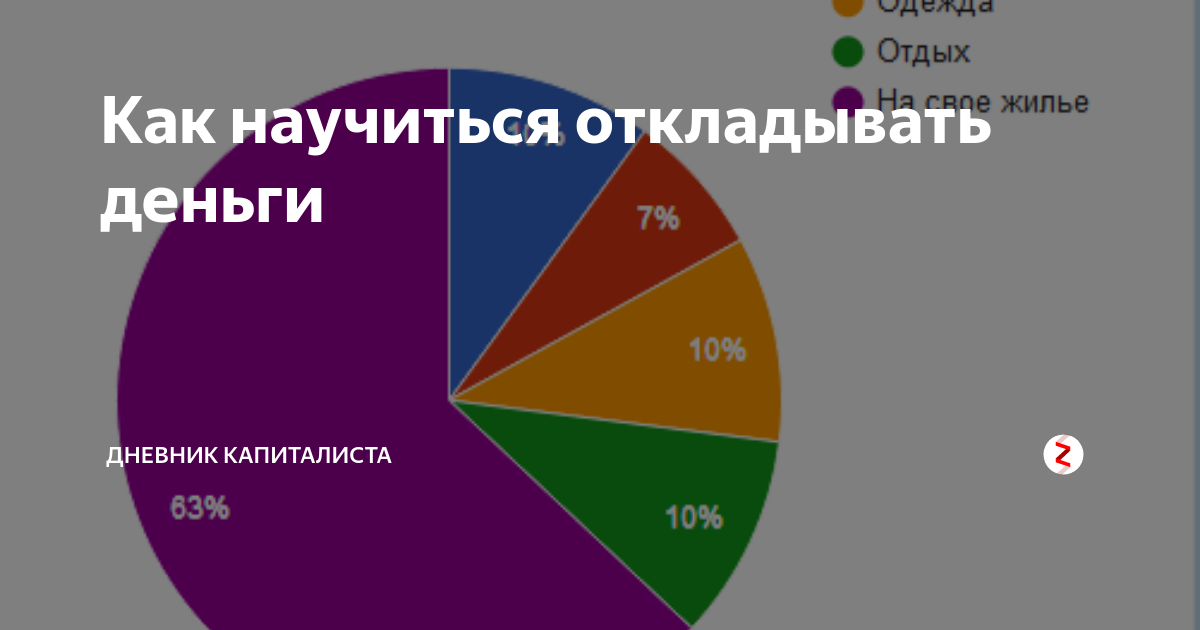

- Заведите и депозитный счёт (вклад), и накопительный. 80% сбережений размещайте на вкладе, 20% на накопительном счёте. На депозитном счёте деньги замораживаются на определённый срок. Если их забрать раньше, то потеряется процент по начислениям. У накопительного счёта меньше ставка, зато он более мобильный. Его оптимально использовать для мелких бытовых трат в настоящем, депозит — для накоплений на будущее.

- Составьте минимальный финансовый портфель. Особенно это актуально для хранения финансовой подушки безопасности и долгосрочных накоплений. Можно вкладываться в стабильные ценные бумаги, например облигации, и в валюту. Что касается валюты, можно выбрать разные стратегии: консервативную (100% накоплений в рублях) или сбалансированную (40% в рублях, 30% — в долларах и евро, 30% — в альтернативной валюте как, например, юань, рупия, гонконгский доллар). Если у вас уже есть доллары и евро, не стоит продавать их сейчас.

- Попробуйте инвестировать. Новичкам советуем делать это с инвестиционным советником и не начинать с рискованных способов (например, акций). Отличный вариант — открыть индивидуальный инвестиционный счёт, покупать облигации, получать купонный доход и часть инвестированных денег в виде налоговых вычетов.

Более опытным инвесторам можно рассмотреть широкий класс активов — недвижимость, золото, криптовалюты — в зависимости от финстратегии и отношения к рискам.

Что делать?

Понимать, на что именно и сколько конкретно вы тратите, полезно, даже если у вас ежемесячно остается какая-то сумма в остатке. Вы можете неожиданно обнаружить, что, даже не подозревая об этом, стали тратить на кафе и рестораны 20 000 рублей в месяц с тех пор, как вам повысили зарплату, — хотя ежедневные траты были какими-то совсем незаметными. У вас появились свободные деньги — но распорядились вы ими как «лишними».

Иногда просто сам подсчет расходов может открыть глаза на неправильное распределение трат и изменить вашу жизнь. У меня так произошло с кофе, я не могла поверить, что трачу на привычку, которая меня нервирует и вызывает бессонницу, 6000 рублей в месяц. Нет, я люблю кофе — но несколько чашек в день, оказалось, были лишними не только для моего организма, но и для кошелька.

Я использовала свои профессиональные знания (и некоторые знания по нейробиологии), чтобы обмануть свою внутреннюю кофеманку-транжирку и получить с нее доход.

Ставьте цели по SMART

Оценить свою цель поможет концепция SMART

По этой методике цель должна быть конкретной (specific), измеримой (measurable), достижимой (attainable), важной (relevant) и ограниченной во времени (time-bound).. Инфографика: Майя Мальгина для Skillbox Media

Инфографика: Майя Мальгина для Skillbox Media

Неправильно: накопить на машину.

Правильно: накопить на минивэн Volkswagen 2 млн рублей за 1,5 года, потому что у нас появится второй ребёнок и в нынешней машине будет тесно. Чтобы достичь цели, нужно откладывать по 111 тысяч рублей в месяц (здесь нужно проанализировать, потянете ли вы такую сумму и если да, то за счёт чего — хватит ли основного дохода или придётся искать дополнительный).

На чем можно сэкономить

Многие советы как накопить деньги рассказывают о том, как сэкономить на определенных группах товаров. Однако нужно помнить, что есть две вещи, расходы на которые сокращать не стоит — это продукты и лекарства.

В категории продуктов речь идет в первую очередь про овощи, фрукты, молочную группу: например, не лучшая идея заменять сливочное масло копеечным спредом.

Что касается лекарств, сэкономить не получится на том, что нужно купить и использовать прямо сейчас, в экстренной ситуации. А если брать какие-то сезонные средства вроде условного жаропонижающего на период эпидемии гриппа, их можно, во-первых, покупать в несезон, например, летом, во-вторых, заказывать через приложения — такой формат покупки дешевле, чем в физической точке.

В остальных вещах экономить можно: в покупке одежды и обуви, книг, товаров для дома и многого другого.

- Во-первых, глобальная экономика сегодня позволяет найти условные качественные джинсы производства Турции за 3000 рублей вместо производства Франции за 12 000 рублей.

- Во-вторых, учимся покупать сезонные вещи в несезон: верхнюю одежду или зимние сапоги летом, велосипеды весной. Но для этого нужно учиться планировать свои потребности и желания.

- В-третьих, ищем акции и скидки, планируем несрочные покупки на «черную пятницу». Я, например, так пополняю свою детскую библиотеку, приобретая в ноябре книги в два раза дешевле.

Куда откладывать деньги

Отложенные в начале или в конце месяца деньги нельзя оставлять, смешивая с финансами на следующий месяц – таким образом сложно увидеть прогресс в экономии и, к тому же, можно поддаться желанию потратить накопленное.

Самый очевидный способ – откладывать деньги в отдельный конверт – подходит только тем, кто обладает крепкой силой воли и не пойдет с накопленными купюрами раньше срока по магазинам.

Лучше всего – выбрать вариант, не позволяющий снимать деньги до окончания указанного периода. Особенностью такого сохранения денег служит возможность не только копить, но и получать проценты. Даже если сначала это будут небольшие суммы – вы все равно будете в плюсе.

Льготы и халява для студентов

13 мар

9287

7

Читать позже

Так что копить может каждый студент, вне зависимости от величины его доходов и расходов – ведь важна не столько сама сумма накопления, сколько привычка и осознанное планирование!

А ещё проверьте, всё ли вы знаете о своей стипендии:

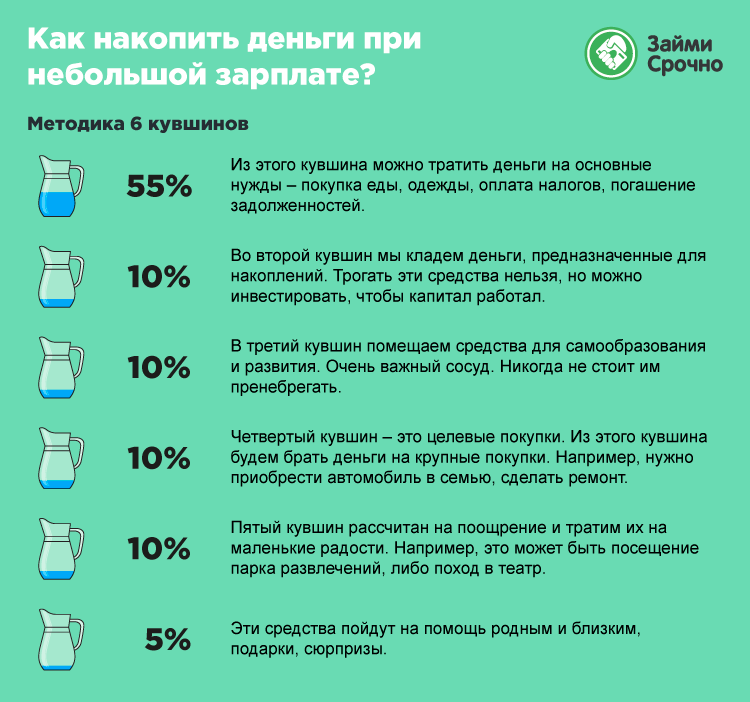

Формула 10% от дохода

Данная формула крайне проста и работает практически для всех категорий людей. Суть ее проста – откладывайте 10% от своего ежемесячного дохода. На первый взгляд ничего сложного нет, однако большинство людей не в состоянии это сделать. В чем может быть причина? Рассмотрим данный вопрос более подробно.

Отсутствие мотивации

Большинство людей не верят в то, что, откладывая всего 10%, можно скопить достойную сумму для инвестиций. На это есть целый ряд причин, таких как:

- Отсутствие финансовой грамотности. Человек не понимает принципов создания капитала, из-за чего формируется субъективное мнение;

- Низкий доход. Если заработок составляет менее 20 000 рублей, то 10% кажется совсем маленькой суммой, чтобы вообще что-либо накопить;

- Неумение копить. В современном мире большое количество соблазнов, которые толкают на спонтанные покупки.

Финансовая независимость для многих кажется нереальной, так как они привыкли жить на полную сумму. Некоторые считают, что проще потратить несколько тысяч, чем отложить их

Но любой профессиональный инвестор скажет, что важно просто научиться откладывать деньги постоянно. Чтобы со временем «сколотить» целое состояние

Отсутствие дисциплины

Создание капитала – процесс долгий и скучный. Поэтому придется дисциплинировать себя, чтобы на постоянной основе научиться откладывать 10% от своего дохода. Создание привычки не только поспособствует накоплению средств, но и контролю своих доходов и расходов.

Дисциплина позволит человеку внимательнее следить за тратами, сократить спонтанные покупки. А значит научить экономить там, где это действительно нужно.

Стать дисциплинированным довольно просто. Для этого достаточно ежедневно откладывать любую сумму (хоть 1 рубль). Но делать это постоянно. Далеко не у всех это получается с первого раза. Поэтому потребуются недели тренировок, чтобы сформировать правильную привычку.

После того, как вы научитесь пополнять копилку ежедневно, постепенно наращивайте сумму. Сделать это можно несколькими способами:

- Найти дополнительный доход;

- Научиться экономить;

- Освоить новую специальность.

Каждый человек самостоятельно выбирает дальнейшее развитие, исходя из текущей ситуации. На самом деле, найти доход можно где угодно, главное – приложить некоторые усилия для достижения результата.

Нет цели

Вы не поверите, когда узнаете о том, что 95% людей не ставят целей. А значит и проживают жизнь в пустую. Все цели следует разделить на:

- Краткосрочные (от 1 дня до года);

- Среднесрочные (от 1 до 3 лет);

- Долгосрочные (более 5 лет).

Выстраивание цели также связано с дисциплиной. Поэтому стоит практиковаться параллельно. Мы рекомендуем выстраивать цели на все периоды.

Например: Ставим цель на 3 года – накопить 200 тыс. рублей для инвестиций с доходностью в 20% годовых. Для этого следует разделить цель на достижение небольших результатов. Например, откладывать в неделю по 1000 рублей. Создаем таблицу и каждую неделю вносим отчет.

А теперь обо всем по порядку. Постановка глобальной цели позволит постоянно поддерживать уровень мотивации. Деление на мелкие результаты позволит не отклоняться от поставленной задачи. Ведение отчетности заставляет человека находить средства даже в том случае, если их на данный момент нет.

Человек вырабатывает дисциплину, учится находить нестандартные варианты для постоянного дохода. А значит постепенно приходит к результату. Всего 1000 рублей в неделю способна принести за 3 года 200 тыс. рублей!

Итак, прийти к формуле в 10% довольно просто. Для этого достаточно:

- Сократить ненужные траты;

- Находить новые способы заработка;

- Ставить цели;

- Выработать привычку.

Конечно, на словах все это крайне просто. Однако придется хорошенько потрудиться для того, чтобы прийти к реальному результату. Поначалу может не получатся – это нормально. Главное – не отчаиваться и любыми путями добиваться поставленных задач.

Где же тот самый баланс?

Как по мне, так просто в запланированном подходе. При распределении расходов мы просто откладываем комфортную для нас сумму на развлечения, как это обычно происходит с квартплатой, детским садом, продуктами и прочими категориями. А дальше со спокойной душой тратим эти деньги.

Например, мы убираем +/- 5 000 рублей (тут подставляйте свою сумму) и, исходя из нее, планируем, куда можно пойти в этом месяце. Поход в кафе, доставка на дом, детские развлечения, кофе с собой. Миксуем, как душе угодно.

Плюс — оптимизация. Это важная составляющая любой категории трат. Я за качественную жизнь, ведь она здесь и сейчас. За то, чтобы не отказывать себе в радостях жизни, но делать это с выгодой.

Как мы оптимизируем траты на развлечения и выжимаем бюджет по максимуму?

Как только мы переехали в Москву, я скачала приложение «Активный гражданин». Это приложение правительства Москвы, где ты голосуешь за важные решения для города и получаешь за это баллы. За время пользования сервисом мы уже бесплатно сходили несколько раз в «Москвариум» (каждый поход как минимум 1 000 рублей), три раза в город детских профессий Кидбург (1 000 — 1 500), открытый бассейн (1 000 рублей), музей (600 рублей). В магазине поощрений хороший выбор, бывают и билеты в театр.

Детские развлечения чаще всего выгодно покупать на купонаторах. К таким сайтам мы относимся достаточно скептически: уж очень много ерунды, но выбор детских развлечений со скидками там хороший. 50 % скидки в Кидзанию (еще один крупный город детских профессий в Москве), на «Городскую ферму» на ВДНХ, в котокафе. В общем, нет-нет да заглядывать можно. Кстати, там еще всегда хорошие цены на прогулки на теплоходе. Тоже с 50-процентными скидками.

Не стоит забывать о приложениях заведений. Как правило, «комплименты» гарантированы. Или же можно получать внутренний кэшбэк. «Почетный гость» от сети, которой принадлежит «Иль Патио» и «Планета Суши», «Plazius», «Starbucks», — везде есть своя выгода. Отдельное приложение «Promkod» — тоже кладезь всяких промокодов. Заказывать пиццу по полной цене для меня лично неприемлемо.

Агрегаторы доставок — это тоже выгодно. «Delivery Club», «Яндекс Еда». Если нет цели посидеть в кафе или ресторане, то очень удобно заказать в теплое время года еду в парк. Еще и со скидкой. Как правило, в приложениях всегда есть акции. Например, можно пойти в «Фарш», постоять в очереди и взять бургеры на вынос за полную стоимость, а можно заказать их в удобное место в «Деливери» и получить как минимум 20 % скидку.

Еще один лайфхак — всегда перед походом в ресторан и кафе смотреть в интернете меню. Дома в спокойной обстановке можно найти интересные варианты. И не будет неприятного ощущения, когда сидишь и не знаешь, что заказать.

Кофе с собой я беру ради удовольствия. У нас дома есть кофемашина, потребности в самом напитке нет. Тут больше некий приятный ритуал. И мне нравится, что это происходит не каждый день. Во-первых, чтобы это не становилось рутинным процессом. Во-вторых, если посчитать стоимость кофе и умножить на дни недели, месяцы, а потом на год, то получится сумма, на которую можно поехать в мини-путешествие. Наша недавняя поездка в Рим как раз вышла на 50 000 рублей, по цене года ежедневного кофе с собой. Я больше за кофе с видом на Колизей!

И как раз в тему всех этих подсчетов есть классный анекдот, который рассказал мне коллега. Он как раз о том, кому и в каком случае можно вообще ничего не контролировать и не считать.

Вот если вы «курите» и небоскреб ваш, то окей. Но в реальности таких людей не так уж много. Если доход из месяца в месяц фиксированный и пусть даже выше среднего, считать, увы, придется. Иначе очень легко уйти в отрыв и всю жизнь только «курить».

А как вы планируете свои траты на развлечения? Поделитесь в комментариях.

Хотите обсудить эту статью? Подпишитесь на наш Telegram

Не делайте этих ошибок, тогда все получится

В конце статьи хочу разобрать распространенные ошибки, которые мешают нам накопить:

Нет цели накопления

Вы просто откладываете деньги, но не знаете, на что. Без конкретной цели вы снижаете себе мотивацию, это расслабляет и через какое-то время вы забросите это занятие. Проверено на себе.

Откладывать по остаточному принципу

Сколько осталось в конце месяца, столько и отложу для накопления. В результате вы все чаще будете сталкиваться с ситуацией, что в конце месяца не останется ничего.

Хранить деньги на легкодоступном счете или дома

Вы открыли специальный счет для накопления, но он позволяет снимать деньги в любой момент времени. Соблазн сделать это, чтобы купить очередной гаджет, очень велик. Еще хуже, когда деньги просто хранятся дома. Вы не только рискуете их потратить, но и обесценить.

Копить в ущерб удовлетворению обязательных потребностей

Некоторые люди в стремлении экономить и копить доходят до крайностей. Начинают отказываться от самых необходимых покупок. Например, приобретение лекарств или оплата кружка для ребенка. Это может привести к тяжелым последствиям. Начиная, с проблем в семье и заканчивая проблемами со здоровьем.

Что еще можно сделать, чтобы деньги в доме были

Вполне понятное желание всегда иметь деньги в доме (в кошельке, на банковском счете, в офшоре) можно попробовать реализовать на практике. Для этих целей надо знать суеверия, соблюдать приметы и даже использовать некоторые заговоры. Тем более, что большинство подобных способов не требует затрат, легко выполнимо и, как утверждают знающие люди, вполне эффективно.

Познакомимся с самыми популярными методами. Многие проверены временем, что говорит об их действенности и вселяет уверенность в успех задуманного.

Приметы, связанные с купюрами:

- лежащую на пути купюру следует поднять, не сделать этого – показать пренебрежение к деньгам;

- сделайте талисман: несколько свернутых в трубочку купюр сложите в треугольник и носите в кошельке или бумажнике;

- в ночь на Новый год положите денежку крупного достоинства в кошелек и не доставайте в течение всего года, она будет притягивать своих «собратьев»;

- не храните в бумажнике мятые, грязные, рваные деньги, от них надо избавиться как можно быстрее.

Приметы, связанные с монетами:

- не разбрасывайте мелкие монетки по дому, желательно хранить их в копилке;

- услышав первую весеннюю грозу, потрясите в ладонях несколько монет (чтобы звенели);

- всегда храните в кошельке пятирублевую монету;

- нельзя поднимать на перекрестке мелкие монетки.

Приметы, связанные с пересчетом:

- пересчитывать деньги следует в укромном месте в одиночестве;

- получив денежную сумму, пересчитайте купюры и не тратьте в течение суток (лучше спрятать их в укромное место);

- карманные деньги «любят» пересчет: не ленитесь и делайте это три раза в день;

- нельзя пересчитывать деньги после заката солнца.

Давать и брать в долг:

- как можно реже берите в долг;

- нельзя одалживать деньги на убывающую луну (они «уйдут»);

- нельзя одалживать и брать в долг на закате, если такая ситуация возникнет – не передавайте сумму в руки, положите на любую поверхность из дерева;

- отдавать долги советуют мелкими купюрами.

Можно верить в приметы, можно отнестись к ним скептически. В любом случае стоит попробовать соблюдать их, хотя бы в форме игры. Не исключено, что такой подход поможет сформировать правильное финансовое поведение и повысить благосостояние. Потому что деньги действительно любят счет, порядок и бережливое отношение. При таком обращении они не будут разлетаться, как листья на ветру, и начнут задерживаться в кошельке, постепенно скапливаясь в приятные кругленькие суммы.

- 5

- 4

- 3

- 2

- 1

Большие доходы начинаются с небольших, но постоянных вкладов

— Экономия с целью инвестиций. Эти слова раньше для меня звучали как-то печально. Ведь гораздо веселее эти деньги потратить на развлечения и отдых, чем просто положить их и забыть о них. Но после того, как увидел первые проценты прибыли мое отношение в корне изменилось. В голове моментально созрели самые красочные перспективы и желание достичь того уровня когда, можно просто достать деньги на покупки, а не ходить каждый день на работу, чтобы купить костюм, в котором нужно ходить на работу.

Нельзя понять нравится что-то или нет пока не попробуешь. Что-то начинает нравится спонтанно, что-то только по истечению какого-то времени. Но как можно остаться равнодушным, когда ты три месяца откладывал по 100 долларов, а там оказалось 330? И если этот пример не воодушевляет, то представь себе ситуацию и конечную сумму, если и в дальнейшем откладывать по 100 долларов скажем в течении года. И в конце года это будет далеко не 1200, а гораздо больше. Вот такая простая математика.

Что такое подушка безопасности

Финансовый резерв (подушка, подушка безопасности) — это деньги на случай финансовых затруднений. Сумма, на которую вы сможете прожить несколько месяцев, если, например, лишитесь работы.

Алексей Максимченков, эксперт по финансовой грамотности, инвестор:

«Финансовая подушка безопасности необходима, во-первых, чтобы была возможность воспользоваться деньгами, отложенными на чёрный день, если произошла непредвиденная ситуация, например, человек попал в больницу. Во-вторых, это нужно для внутреннего успокоения. Подушка безопасности даёт уверенность в завтрашнем дне. Например, что в случае увольнения с работы, в течение 3–6 месяцев будут деньги, на которые можно спокойно жить и отдыхать».

Эти деньги вам могут понадобиться в кризисных ситуациях:

️ увольнение,

️ поиск работы больше одного месяца,

️ длительная болезнь или травма,

️ помощь родным/друзьям в беде и др.

Ирина Андриевская, директор по контенту и аналитике финансового маркетплейса «Выберу.ру»:

«Финансовую подушку безопасности человека можно сравнить с золотовалютными резервами государства, о которых сейчас так много говорят и пишут. Проведя параллель, легче ответить на вопрос, для чего нужно формировать такой резерв. Прежде всего, для независимости. Очевидно, что в трудную минуту, когда срочно понадобятся деньги на лечение или ремонт автомобиля, личная копилка — деньги на счёте или вкладе — выручат вас и вашу семью. Резерв денег обеспечит стабильность и даст больше уверенности в завтрашнем дне. Не придётся менять привычки в еде, особенно для детей, или отказываться от каких-то постоянных семейных расходов. Ведь тратить деньги на лекарства, образование или коммунальные услуги предстоит каждый месяц».

По словам экспертов, при формировании финансовой подушки важна положительная мотивация.

Виктор Богомазов, основатель инвестиционно-девелоперской компании SANDI:

«Страх не приносит свободу и благополучие, страх за завтрашний день — не решает проблемы человека в отношениях с деньгами. По моему опыту правильный размер подушки, — это тот, что даёт ощущение, что у вас есть деньги, вы защищены! Только с таким настроем можно финансово расти. До финансовой свободы не дойти накоплениями, тут нужно и увеличивать доходы, и инвестировать, и даже менять окружение. Многие мечтают про внезапные несметные богатства, но это психология бедности. Когда человек впервые ощущает собственные накопления, свои деньги, себя благополучным — он осваивает позитивное отношение к деньгам. А значит начинает видеть и выбирать финансовые возможности, а не трудности».

Подушку безопасности можно использовать только для чрезвычайных ситуаций и нельзя тратить, например на отпуск или развлечения. Ремонт квартиры, досрочное погашение кредитов, спонтанные покупки — тоже нет.

Для экономных

В современном мире покупки можно совершать по акциям, экономя при этом определенное количество денег. Например, приобретать продукты питания и хозтовары можно в сетях типа «Светофор» (в так называемых «магазинах низких цен»). На чеке из этого магазина всегда будет написано: «Ваша экономия по сравнению со средне рыночными ценами составляет столько-то рублей». Указанную сумму можно направить в копилку.

Или, например, совершить покупку в «Спортмастере», и 30% от цены товара оплатить бонусами. Либо купить новый телефон на старте продаж со скидкой. А недоплаченные продавцам деньги не тратить, а откладывать в кубышку.

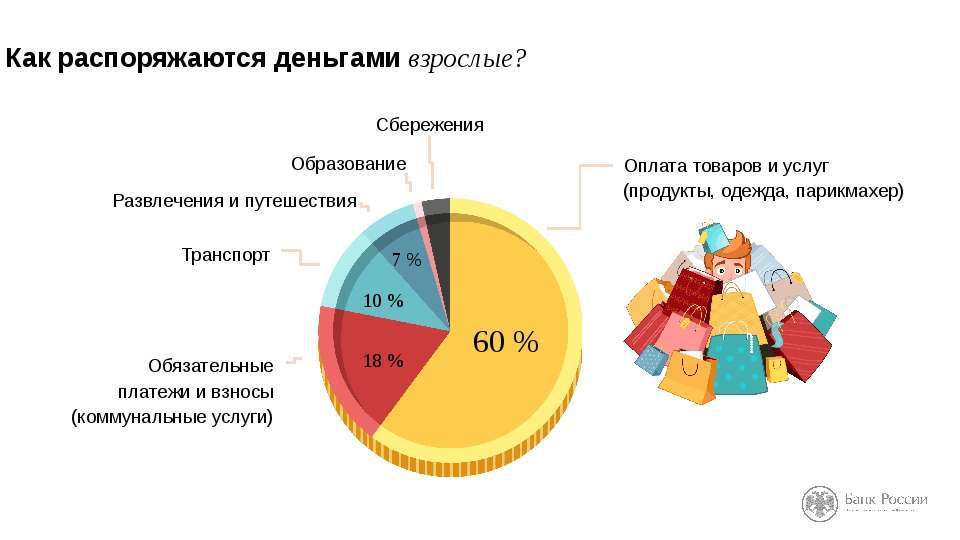

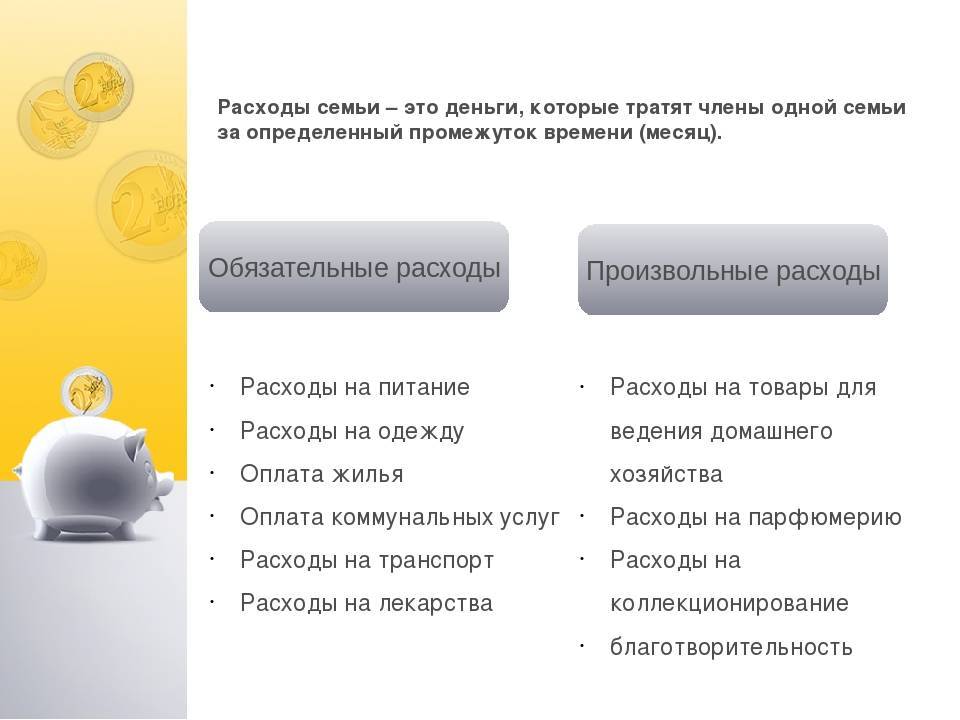

Заплатите по обязательным платежам

Как только вы получаете деньги, надо сразу откладывать на платежи по обязательствам. Они есть у практически у каждого взрослого человека, я их ниже прокомментирую по отдельности.

Обязательные платежи – это такие, которых вы не можете избежать. Например, вы не можете не платить за коммунальные услуги, иначе вас выселят из дома. Вы не можете не платить по своему кредиту, иначе банк пошлет к вам коллекторов.

Кредиты

Если у вас есть любые долги, вы должны точно знать, какую сумму по ним надо ежемесячно выплачивать. И сразу эту сумму откладывать, чтобы избегать проблем и сложностей.

Если вы думаете, что после оплаты кредита вам не на что будет жить – обратитесь в банк и скажите об этом банкирам. По долгосрочным кредитам, таким как ипотека, банк обычно может снизить процент и продлить срок. Или каким-то иным образом пойти вам навстречу.

Банк хочет, чтобы вы платили. Пусть в меньших объемах и дольше, но платили.

Коммунальные платежи

Плюс коммунальных платежей в том, что их объем почти всегда известен заранее. Когда вы год проживете в квартире или в доме, вы будете знать, сколько в среднем надо платить летом и сколько – зимой, когда включено отопление.

Отложите нужную сумму на коммунальные платежи, чтобы «забыть» о ней и не беспокоиться.

Капитальный ремонт

Его сумма вообще не меняется. Вы можете не только заранее выделять эту сумму из зарплаты, но и настроить автоплатеж на своей банковской карте. Тогда деньги будут перечисляться на капремонт автоматически и без вашего участия.

Плата за интернет и мобильную связь

Я плачу за интернет и мобильную связь 750 рублей в месяц. У меня фиксированный тариф, по которому я получаю 500 минут для звонков и 500 бесплатных СМС, мне этого хватает вполне.

Если у вас аналогичная фиксированная сумма – сразу выделите ее из своей зарплаты, чтобы заплатить. Или настройте автоплатеж, как в случае с капитальным ремонтом.

Если расходы на интернет и связь не фиксированные – зайдите в личный кабинет на сайте своего оператора и посмотрите, сколько вы обычно тратите трафика и как долго разговариваете с людьми. И отложите нужную сумму.

Всё, с обязательными платежами закончили. Это были их основные категории, если у вас есть еще какие-то обязательные платежи – тоже «обеспечьте» их деньгами при первой же «получке».

Где планировать бюджет

Чтобы понять, как эффективно копить деньги, необходимо вести учет всех доходов и расходов – так легче понять, на что ходят лишние деньги и где можно сэкономить.

Традиционные способы учета – ежедневник или банковские приложения – не всегда удобны. Можно забыть или полениться записать очередную покупку, а банковские приложения не ведут учет потраченных наличных денег.

В них можно отмечать и сортировать ежедневные траты по категориям, следить за долгами и составлять финансовые планы на месяц. Некоторые также помогают отслеживать совместные траты, когда вы путешествуете или ходите в кафе – больше не нужно считать, кто кому сколько должен, и вспоминать, всю ли сумму вы получили.

Как копить деньги: основы финансовой грамотности для студентов

Покупки в магазине

Принесет ли счастье данная покупка?

При покупке очередной вещи нас всегда успокаивает сам момент происходящего. Мы прекрасно понимаем, что можем себе позволить купить то или иное и, конечно же, позволяем. А вы точно уверены, что ваше платье не повиснет мертвым грузом в шкафу, или дорогущий сыр не заплесневеет в вашем холодильнике?

Что дает вам эта покупка?

Можно на всякие безделушки потратить тысячу рублей, а можно эту купюру положить себе на счет. Каждый раз перед очередной тратой задавайте себе вопрос, каким образом повлияют эти траты на ваше будущее?

Сколько вы можете потратить на мелочи?

Кто-то каждое утро может покупать себе в кофейне порцию кофе вместо того, чтобы варить напиток у себя дома самостоятельно. Кто-то очень часто посещает пиццерию, чтобы купить пиццу на ужин, что совершенно не выгодно, если это делать практически каждый день.

Нуждаетесь ли вы в очередной дорогой вещи?

Мы можем купить себе самую последнюю модель телефона, хотя и старая вполне себе хорошо работает. Мы можем поменять автомобиль на более дорогой, просто так, потому что захотелось. Мы можем выбирать в магазине сто тридцать шестую кофточку, хотя в вашем шкафу висит предыдущих сто тридцать пять, которые надевались всего пару раз. Подумайте хорошенько, так ли необходимы вам эти траты?

Что вы желаете получить в результате покупки?

Очень часто мы делаем покупки в магазине импульсивно, все время ожидая получить чувство удовлетворения. Но на самом деле счастливыми нас делают другие моменты. Это самореализация, наши отношения, семья, дети.

Старайтесь всегда проверять каждую свою трату, покупку. Принимайте осознанное решение относительно того, стоит ли оно того или нет.

Если вы сократите траты, то ваш доход начнет расти автоматически.

Правило 10 секунд

Это правило относится к дешевым покупкам. Если вы увидели на прилавке магазина что-то не слишком дорогое и тут же захотели это приобрести, остановитесь. Держите в голове эту мысль ровно 10 секунд, при этом честно задайте сами себе вопрос, насколько сильно нужна данная покупка? Действительно ли без этой траты вам никак не обойтись?

Обычно этих 10 секунд хватает на то, чтобы полностью осознать, нужна ли вам на самом деле эта покупка.

Качество умения накопить нужную сумму, при этом бережливо относиться к каждому рублю, может подарить вам ключ к счастью, который можно смастерить собственными руками.

Стоит помнить о том, что деньги нужны для того, чтобы их все-таки тратить. Весь вопрос в том, как именно сделать это наиболее правильно.

Признак 2. В этом месяце осталось больше денег, чем в прошлом — или хотя бы не меньше

Есть такая метрика — остаток на конец месяца. Это то, сколько денег наличкой в сейфе и на расчётных счетах остаётся у компании в конце месяца. В идеале этот остаток должен расти каждый месяц или хотя бы не уменьшаться.

Есть нюанс: остаток может расти благодаря кредитам. К примеру, обычно у компании остаётся 100 000 рублей, а тут она взяла кредит и остаток вырос до 300 000 рублей. Вроде хорошо, но деньги-то чужие.

Поэтому тут вот какие контрольные точки, которые подтверждают здоровье бизнеса:

остаток на конец месяц растёт или не уменьшается;

остаток складывается из денег компании, а не кредитов.

В случае, когда одна из контрольных точек не пройдена, нужно разбираться глубже:

смотреть бизнес-модель, чтобы понять, способен ли вообще бизнес приносить прибыль;

разбираться в причинах кредитов: не брала ли их компания, чтобы перекрыть дыру от хаотичных дивидендов или просто неоправданных расходов, например, на шикарный корпоратив;

проверять крупные покупки: может, остаток на счёте меньше обычного, потому что компания купила что-то дорогое, например, экскаватор, которые поможет ей больше зарабатывать;

анализировать дебиторку: возможно, остаток уменьшился, потому что клиенты задерживают платежи.

После этого анализа станет понятно, что делать дальше.