Причины задержки

Часто встречаются ситуации, когда ФНС медлит с предоставлением решения о получении гражданином налоговых вычетов.

Это может быть связано с несколькими причинами, среди которых наиболее часто встречаются:

- Заявитель не донес все необходимые документы. Часто забывают приложить заявление, в котором должны указываться банковские реквизиты.

- Длительный срок камеральной проверки сведений, указанных в предоставленной декларации.

- Сумма, которая должна быть предоставлена в качестве компенсации, перекрывает налоговую задолженность гражданина (при ее наличии). В таком случае выплата производится только после процедуры взаимовычета. Чтобы избежать ее проведения, требуется заранее подать соответствующее заявление.

- Утеря заявления сотрудниками налоговой инспекции. Для того чтобы избежать такого стечения обстоятельств, следует заранее сделать копию заявления. Также поможет установление отметки налогового инспектора о приеме заявления с указанием точной даты.

Налоговый вычет в двойном размере единственному родителю выплачивается в соответствии с действующим законодательством. Положен ли налоговый вычет при участии в долевом строительстве? Информация здесь.

Как получить налоговый вычет за оплату детского сада? Подробности в этой статье.

В случае, если налоговый вычет не предоставляется в установленные сроки, то гражданин имеет право на обращение в суд или вышестоящую инстанцию. Первый исход возможен только после того, как будет проведено обжалование через УФНС.

При этом, здесь также есть свои сроки подачи жалоб:

- В УФНС в течение одного года с момента нарушения установленных сроков.

- В суд ― 3 месяца с момента отрицательного решения органов УФНС.

К сожалению, пока нарушение сроков выплаты налогового вычета является довольно частой проблемой.

Чтобы избежать задержек, следует как можно внимательней заполнять все документы, а также лично подойти к налоговому инспектору после окончания камеральной проверки для уточнения сроков перевода средств.

Принцип работы налогового вычета

Подобный бонус доступен не каждому: воспользоваться этой привилегией под силу только физическому лицу, являющемуся налоговым резидентом РФ, и получающему официальную заработную плату.

Субъекты, лишенные возможности подавать заявление на налоговые льготы:

- неработающие пенсионеры;

- мать или отец, взявшие декретный отпуск.

Кроме того, под эту льготу не попадают лица, получающие пособие от службы занятости.

Обратиться в компетентные органы за одобрением вычета можно при следующих обстоятельствах:

- приобретение лекарственных средств;

- оплата затрат на медицинские услуги или обучение;

- совершение благотворительных взносов;

- купля-продажа недвижимости: квартиры, дома, земли под строительство;

- перечисление платежей в ПФ или по ДМС.

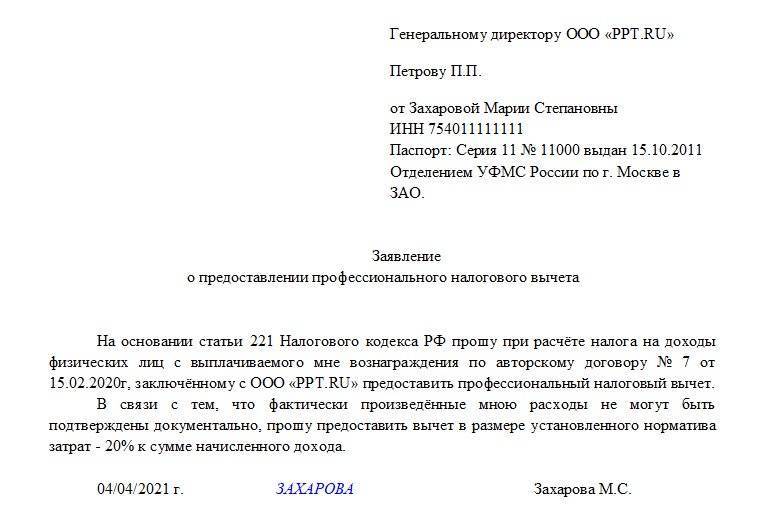

Налоговые вычеты делятся на несколько типов:

- профессиональные;

- социальные;

- стандартные;

- имущественные;

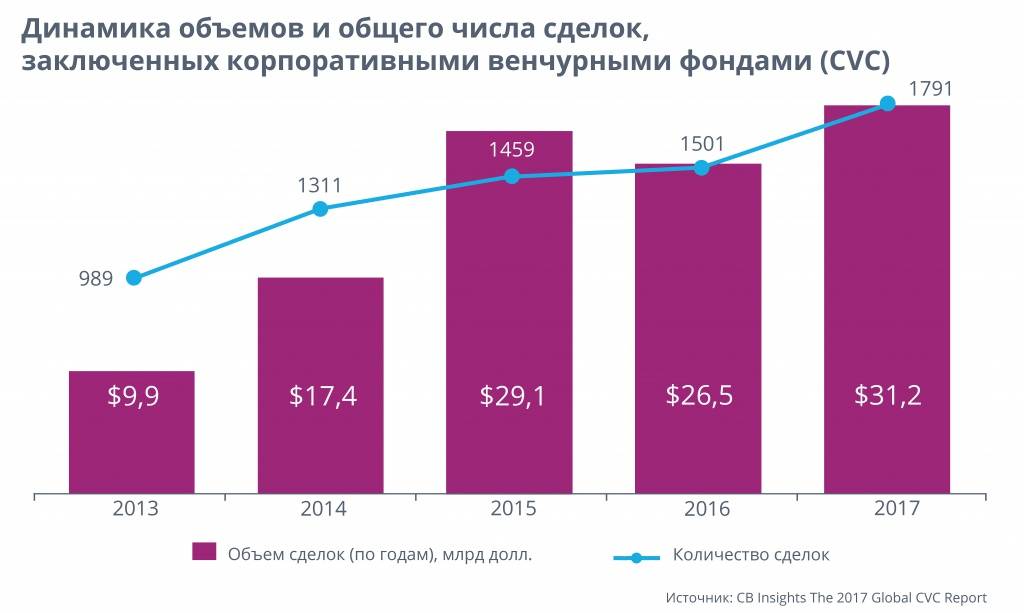

- инвестиционные.

На какую сумму предоставляется вычет с покупки квартиры или дома

С одной стороны, в законе говорится о том, что размер вычета равен всей сумме, которую вы потратили на покупку квартиры. С другой стороны, в том же пункте закона через запятую говорится о верхнем пределе вычета в размере двух миллионов рублей

Тем самым, если стоимость купленной вами квартиры два миллиона рублей или меньше – вам будет полагаться вычет на всю сумму, которая была уплачена вами за недвижимость. А вот если квартира стоит дороже, то вам вернётся 13-процентный налог только с двух миллионов рублей вашего дохода.

Что касается процентов по ипотеке, всё зависит от того, когда именно вы взяли ипотечный кредит. Если это произошло до 31 декабря 2013 года, никакого ограничения в сумме вычета нет в принципе. Если кредит взят после 1 января 2014 года – максимальный вычет составит три миллиона рублей.

Для ипотеки, оформленной до 2014 года, оформлять налоговый вычет уже поздно (об этом чуть ниже), поэтому если вы не успели сделать это раньше, теперь уже будет поздно обращаться за вычетом. Поэтому, так или иначе, для всех, кто сейчас заботится о том, чтобы оформить возврат НДФЛ, вычет по процентам за ипотеку составит не более трёх миллионов.

Максимум, который теоретически возможно получить обратно в виде налога на доходы, который вам вернёт государство, составляет 650 тысяч рублей.

Пример 5: Покупка имущества супругами в совместную собственность (до 1 января 2014 года)

Условия приобретения имущества: В 2013 году супруги Васильев В.В. и Васильева А.А. приобрели квартиру стоимостью 5 млн руб. в совместную собственность.

Доходы и уплаченный подоходный налог: Васильева А.А. не работает.

Расчет вычета: При совместной собственности налоговый вычет может быть перераспределен в любых долях, но так как жилье приобретено до 2014 года, максимальная сумма вычета на обоих супругов составляет 2 млн рублей. Супруги Васильевы могут распределить 100% налогового вычета (2 млн рублей) на Васильева В.В. Несмотря на то, что квартира была куплена в 2013 году, в 2021 году Васильев может подать декларацию только за последние три года: 2020, 2021 и 2021.

Доходы

Какие документы нужны для налогового вычета? В обязательном порядке вы должны будете как-то доказать свои доходы, которые облагаются налогами. Без доказательств вам на законных основаниях могут отказать в предоставлении вычета.

Что сюда можно отнести? Приложите к паспорту вашу трудовую книжку. Также не помешает трудовой договор с работодателем (не обязательно). Возьмите на работе (в бухгалтерии) справку формы 2-НДФЛ. Она заполняется работодателем, вам отдается в единственном экземпляре. И именно оригинал документа подается в налоговые органы для оформления налогового вычета. Копии оного не принимаются ни под каким предлогом.

Принцип действия налогового вычета

Эта привилегия доступна не любому человеку: использовать ее может лишь физическое лицо, признанное налоговым резидентом Российской Федерации. У гражданина должна быть официально зарегистрированная зарплата.

Кто не имеет права оформлять заявление на предоставление льгот:

- безработные лица пенсионного возраста;

- родители, находящиеся в декретном отпуске.

Получить налоговый вычет могут лишь те граждане, что имеют официальный доход

Отметим, что использовать эту налоговую льготу не могут еще и люди, состоящие на учете в службе занятости и получающие соответствующее пособие.

Когда необходимо посетить ответственные за эту проблему учреждения? Если вы попали в следующие ситуации:

- покупали медикаменты;

- платили за медицину или образование;

- делали взносы на благотворительность;

- приобретали или продавали недвижимость;

- перечисляли деньги в ПФ или по ДМС.

Получить налоговый вычет можно за разные траты

Разновидности таких вычетов:

- вычет социального плана: статья 219 НК РФ. Сюда можно включить налоговый вычет на лечение, обучение и так далее;

- вычет стандартного плана: статья 218;

- вычет инвестиционного плана: статья 219.1;

- вычет имущественного плана: статья 220. Сюда можно отнести налоговый вычет за жилье: квартиру, дом, участок земли, процентные ипотечные взносы и по кредиту на строительство жилья.

Уполномоченный орган

Документы для получения налогового вычета при покупке квартиры необходимо предоставить в уполномоченный орган. Закон предусматривает возможность направления декларации только в ИФНС, расположенный по месту постоянной регистрации гражданина.

В соответствии с налоговым законодательством налоги и сборы граждан перечисляются через налоговый орган, который расположен по месту его регистрации, даже если он официально трудоустроен в другом регионе. При невозможности личного обращения, декларация и копии документов могут быть направлены почтой.

Прием документов на возврат начинается с начала следующего года. Период рассмотрения документов занимает 2 месяца. Процесс перевода средств занимает 1 месяц.

Что такое налоговый вычет

Есть такой налог на доходы физических лиц (НДФЛ), который составляет 13%. Он взимается, например, с вашей официальной зарплаты. Обычный работник с этим даже и не сталкивается, так как начислениями занимается бухгалтер на вашем предприятии и на руки вы обычно получаете зарплату с вычтенным налогом. Эти деньги поступают в бюджет государства и далее полученные деньги распределяются на различные нужды, в том числе на выплату детских пособий, зарплату врачам, учителям, полицейским, пожарным, депутатам и другим сотрудникам бюджетной сферы.

В некоторых случаях, о которых речь пойдет в данной статье, государство разрешает не взимать данный налог, либо вернуть перечисленный ранее НДФЛ. Таким образом:

Налоговый вычет — это определенная сумма дохода, которая не облагается налогом, или возврат части уплаченного ранее вами налога на доходы физических лиц в связи с понесенными расходами по определенным налоговым кодексом категориям, куда входят, например, расходы на приобретение жилого имущества, обучение, лечение, покупка медикаментов и др.

Пример

Ваша фирма начислила вам 100 000 рублей зарплаты за год. НДФЛ составит 13% от этой суммы. На руки вы получите 100 000 — 13% = 87 000 рублей.

Но вот вы оформили вычет на обучение ребенка в размере, допустим, 50 000 рублей. Эту сумму вычитаем из общего дохода: 100 000 — 50 000 = 50 000 руб. Это ваша налогооблагаемая база после вычета.

И на руки вы получаете уже совсем другую сумму: 100 000 — (50 000 *0,13) = 93 500 рублей.

Разницу между этими итогами в размере 6500 рублей можно получить в начале следующего года одной суммой или частями, уже начиная со следующего месяца. О двух способах оформления вычета читайте в соответствующей главе ниже.

Предоставляя вычеты, государство стимулирует граждан работать официально, без всяких «зарплат в конвертах», а заодно перенаправляет дополнительные средства граждан в строительство, образование и здравоохранение. Также существуют вычеты для всех работников, имеющих детей или участвовавших в определенных событиях. Подробнее о каждом типе льгот читайте ниже.

Налоговый вычет предоставляется только при соблюдении всех условий, установленных законом. Для каждого вида вычета предусмотрен свой пакет документов, которые нужно предоставить налоговикам. Есть и свои ограничения.

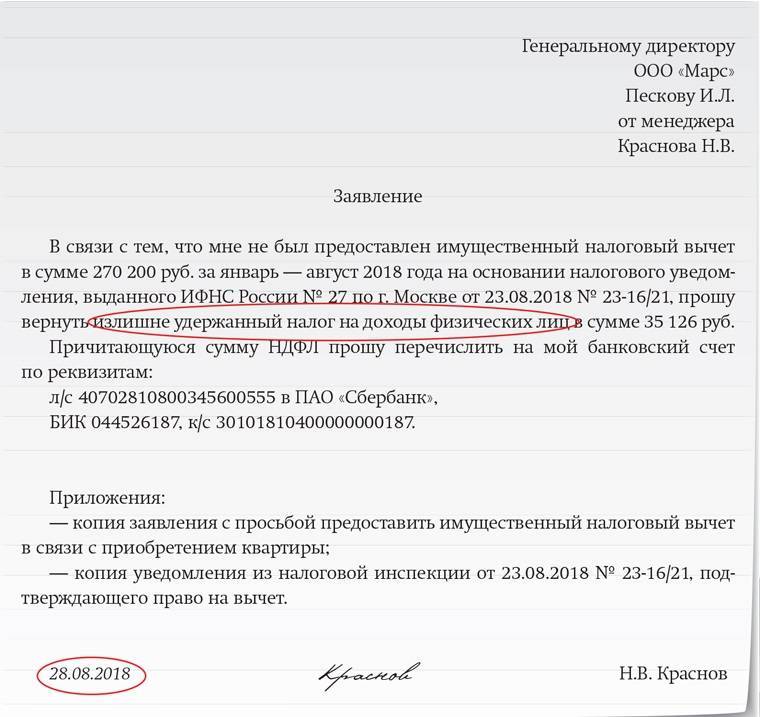

Что делать, если деньги вовремя не пришли

Если 4-месячный срок прошел, а средства на счет так и не поступили, рекомендуем следующий порядок действий:

Проверьте реквизиты в отправленном заявлении. Возможно, деньги не поступают в связи с погрешностью в документе. Если ошибка выявлена, следует направить скорректированное заявление повторно.

Если ошибок нет:

Обратитесь в отдел урегулирования задолженности ФНС — лично или по телефону — и уточните, по какой причине деньги не пришли. Как правило, поняв, что вопрос мониторится налогоплательщиком, инспекторы стараются побыстрее оформить выплату.

Если ваш счет так и не пополнен:

Напишите заявление на имя руководителя налоговой с просьбой разобраться в ситуации. В документе опишите проблему, указав законодательные сроки подачи документов. Заявление можно подать лично, по почте или через сайт ведомства.

Если реакции на заявление не последовало:

Направьте жалобу в региональное Управление ФНС, подробно описав ситуацию.

Если проблема останется нерешенной и после обращения в УФНС, то разбираться придется через суд.

***

Возврат подоходного налога осуществляется налоговиками в течение месяца со дня подачи заявления. Однако данный срок начинает отсчитываться с даты завершения камеральной проверки, которая может длиться не более 3 месяцев с момента подачи декларации. На работе НДФЛ перестает удерживаться сразу после получения разрешения налоговой.

Еще больше материалов по теме — в рубрике «НДФЛ».

Что такое налоговый вычет

Каждый налогоплательщик, который получает доход и выплачивает НДФЛ по ставке 13%, вправе претендовать на льготную компенсацию в случае произведения определенных расходов.

Вычет — это сумма льготы, на которую уменьшается налогооблагаемая база гражданина. Оформляют ее только те граждане, которые являются резидентами РФ и получают доход, облагаемый НДФЛ. Все заработанные средства, которые подлежат налогообложению по общему правилу, уменьшаются на сумму годового подоходного налога. В результате получится сниженная налогооблагаемая база. Также граждане вправе подать заявление в территориальную ИФНС о компенсации доли излишне уплаченного НДФЛ.

Гражданин вправе получить льготу как посредством материальной компенсации от территориальной ФНС, так и у работодателя, предоставив необходимые документы для возврата налога и заявление для оформления возврата. Зачастую в перечень документов входят разного рода подтвердительные бланки — различные свидетельства и справки для налогового вычета, уведомления.

Получают льготу только резиденты РФ, доход которых облагается ставкой 13%. Те работники, которые освобождены от уплаты налогов или выплачивают НДФЛ по иным ставкам (например, 6%, 9%, 15%, 30%), не вправе оформлять вычеты за отчетный год.

, чтобы прочитать.

Что такое декларация 3-НДФЛ

Декларация 3-НДФЛ представляет собой бланк единой формы, который должен сдаваться каждым физическим лицом в органы ФНС для предотвращения образования налоговой задолженности и организации возврата имущественных и прочих вычетов для граждан.

В декларации, состоящей из 19 листов, указываются все данные о налогоплательщике, согласно паспорту, включая код страны (гражданство), данные о доходах в натуральной форме под любым кодом, если таковой имел место, все сведения о приобретённом объекте недвижимости, а также проведённом лечении или оплате учёбы с указанием суммы договора, перечисленных платежей и прочей информации. Также в декларацию заносится предварительно рассчитанный размер налогового вычета, которому подвергается каждый налогоплательщик.

Важно! В чистом виде документ по форме 3-НДФЛ сдавать нельзя, так как он должен подкрепляться сопроводительной документацией в следующем объёме:

- Справка о доходах от трудовой деятельности физлица по форме 2-НДФЛ, в которой помесячно расписано каждое начисление на протяжении всего налогового года с указанием сумм по факту уплаченных взысканий. Все данные в декларации в части сумм и порядка их начислений должны строго совпадать со сведениями в справке.

- Договора, подтверждающие получение денежных средств физлицом от реализации собственных объектов движимого и недвижимого имущества, которые подвержены налогообложению в случае выявления фактора образования базы, дающей право для взыскания.

- Прочие документы: в виде платёжных поручений, расходных кассовых ордеров, расписок в получении средств для лиц, получение доходов которых связано с ведением частной предпринимательской деятельности или в случае возникновения случайных разовых приходов.

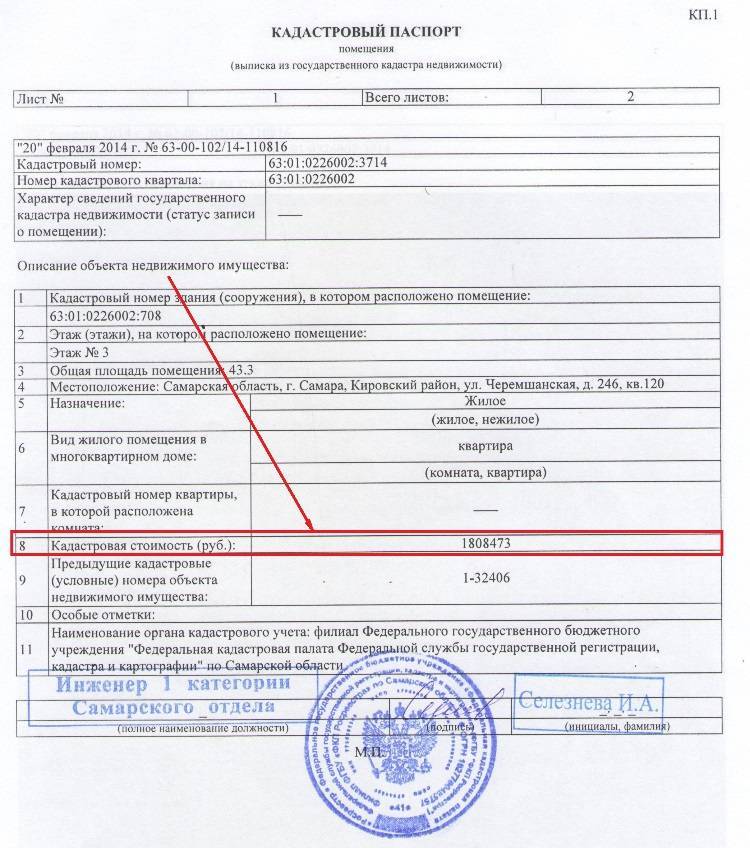

- Договор на приобретение квадратных метров готового жилья либо участка земли с указанием всех данных, включая ИНН как покупателя, так и продавца объекта.

- Контракт со строительной организацией, имеющей необходимую государственную аккредитацию на выполнение подрядных работ по возведению нового жилого объекта либо внутренней отделки уже существующего.

- Кредитный договор на выдачу ипотечного или иного целевого кредита на приобретение либо строительство жилья.

- Договор на оказание платных медицинских услуг от лицензированной медицинской клиники с указанием вида работ, личных данных пациента и конечной стоимости необходимого лечения.

- Бумаги, подтверждающие фактический расход денежных средств на любую из заявленных покупок, – кассовые и товарные чеки, погашенные квитанции о внесении кредитных платежей в части основного долга или процентов по нему, а также прочие расходы, подтверждаемыми имеющимися бумагами.

Калькуляция налогового вычета

Весь комплект документов либо вживую, либо онлайн предоставляется на рассмотрение в налоговый орган, после которого принимается решение о назначении вычета.

Срок возврата налогового вычета

Сроки по получению налоговых вычетов не всегда зависят от того, за что именно человек намерен получить компенсацию. Их разница также может возникать в зависимости от способа и времени подачи. Так, помимо предоставления документов через ФНС, гражданин может подать заявление и по месту работы.

При покупке квартиры

Точных ограничений сроков, в которые человек может подать заявление на возврат средств за покупку квартиры, не устанавливается. Однако стоит помнить, что возмещение НДФЛ возможно только за 3 года, которые предшествовали моменту подачи бумаг.

Таким образом, к примеру, в 2020 году возможно вернуть часть средств, уплаченных в период с 2020 по 2020 года.

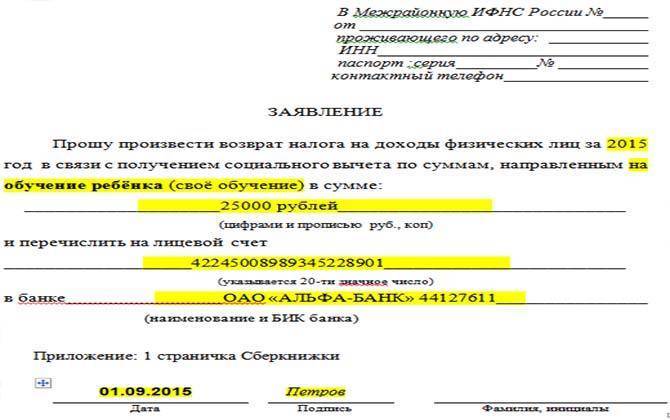

За учебу

Как и в случае с покупкой квартиры, за платное обучение гражданин также может вернуть часть средств в виде 13% от общей суммы. При этом, установленные сроки также схожи.

Получение таких компенсаций может осуществляться как за обучение самого гражданина, так и за его детей, возрастом младше 18 лет.

За лечение

В случае, если гражданин собирается подавать заявление на получение компенсации за проведенное лечение, то ему следует дождаться, пока закончится год, в котором была осуществлена фактическая оплата оздоровительных процедур или медикаментов.

При этом, можно возвращать средства за три предыдущих года. В итоге, к стандартному времени проверки прибавляется срок, который гражданину необходимо выждать перед тем, как откроется возможность получения выплаты.

Узнайте, можно ли вернуть налоговый вычет в декрете. Какой срок перечисления налогового вычета после подачи заявления? Смотрите тут.

После подачи декларации

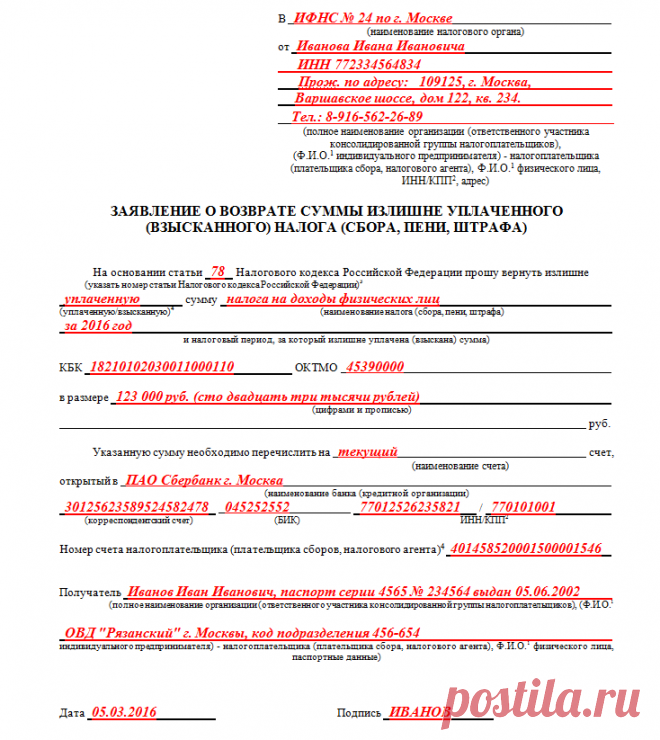

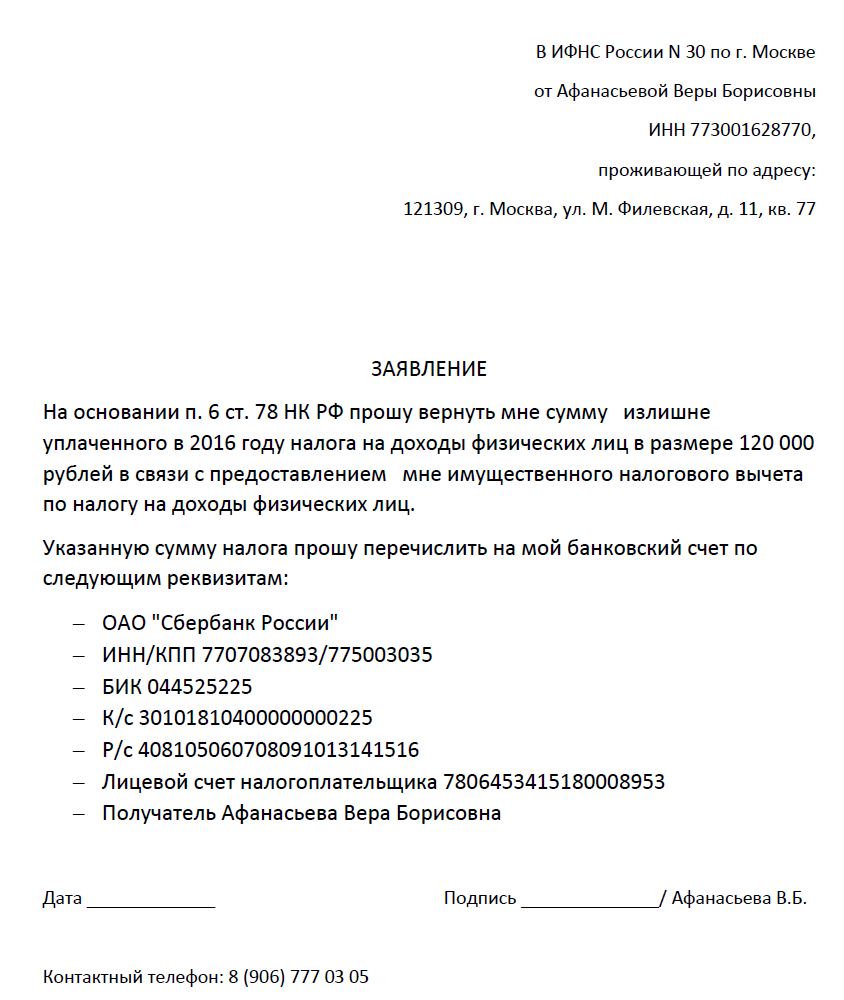

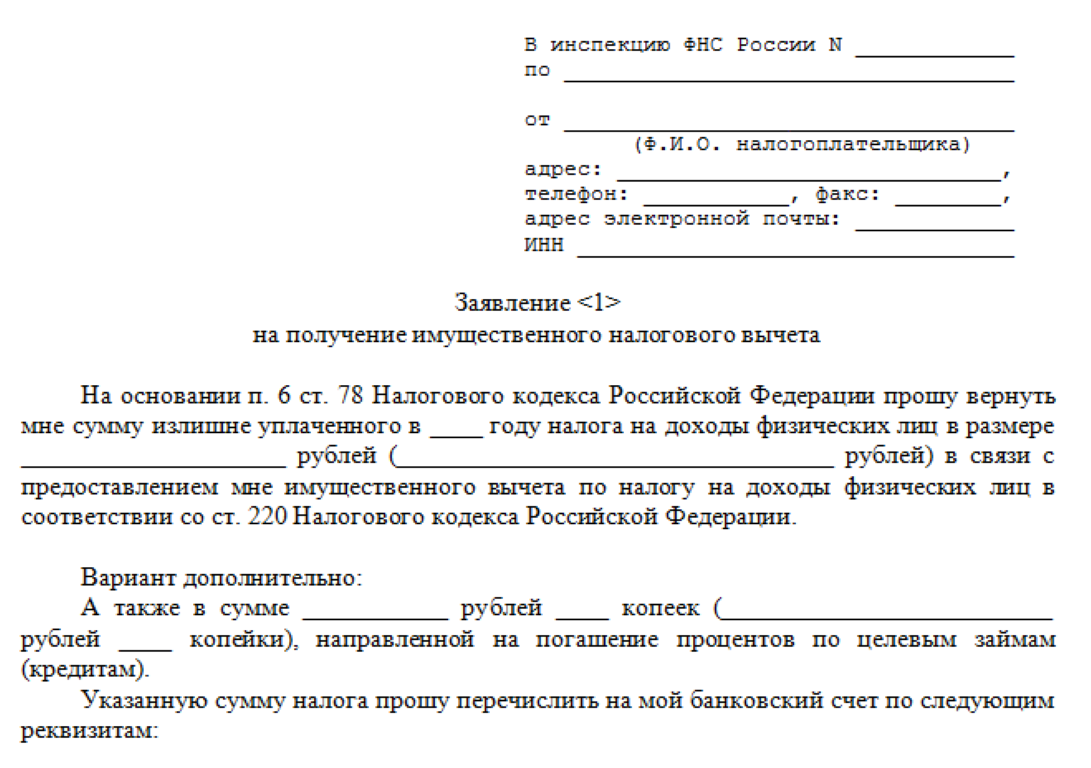

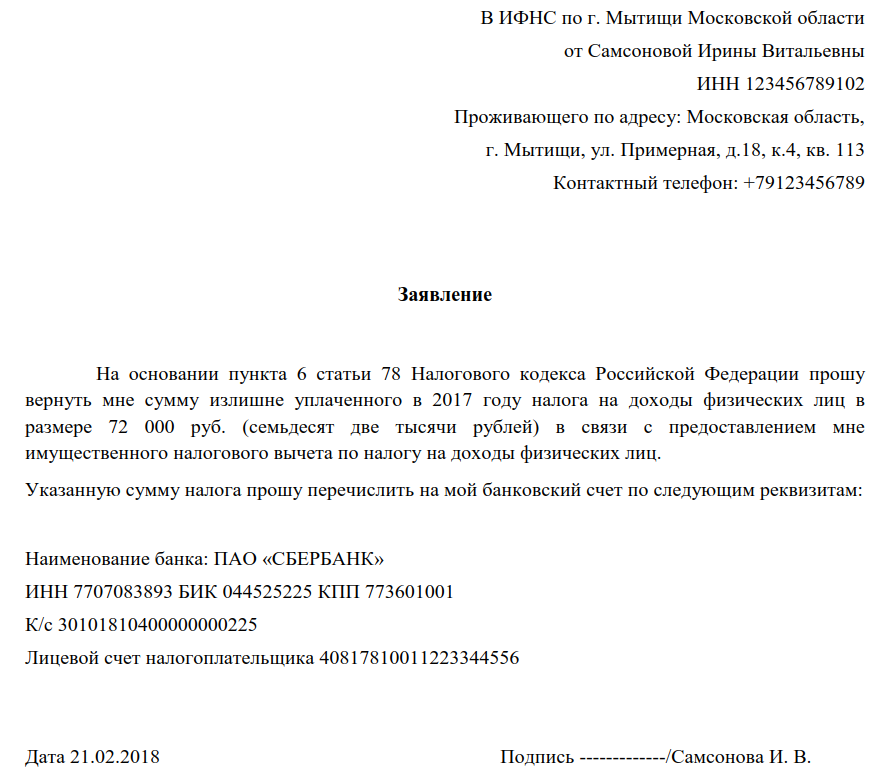

Установлен определенный срок возврата налогового вычета после подачи декларации в органы ФНС. Так, если обратиться к 6 пункту статьи 78 Налогового кодекса РФ, то можно узнать, что сумма может быть возвращена через месяц.

Однако такой расклад возможен только в том случае, если принимать вычет за переплату налоговых сумм. А без участия руководства налоговой инспекции это возможно только при проведении камеральной проверки, что увеличивает сроки получения компенсаций.

Срок рассмотрения декларации на возврат денег по вычету

Получив документацию, налоговики в течение 3 месяцев проводят камеральную проверку для установления факта излишне уплаченного налога. По окончании камералки проверяющий инспектор направляет извещение налогоплательщику о ее результатах. В случае положительного решения физлицу — получателю средств следует представить заявление на возврат излишне уплаченного налога.

Срок возврата средств по 3-НДФЛ предусмотрен п. 6 ст. 78 НК РФ. Деньги возвращают на счет налогоплательщика, указанный в заявлении, в течение месяца со дня его подачи. Такой же срок подтверждает и Минфин в письме от 11.07.2014 № 03-04-05/34120. То есть общий срок с учетом проведения камералки — 4 месяца.

Вы можете подать в налоговую заявление на возврат вместе с декларацией. Но это не означает, что деньги вернут через месяц. В данном случае срок составит также 4 месяца (письмо ФНС России от 26.10.2012 № ЕД-4-3/18162@).

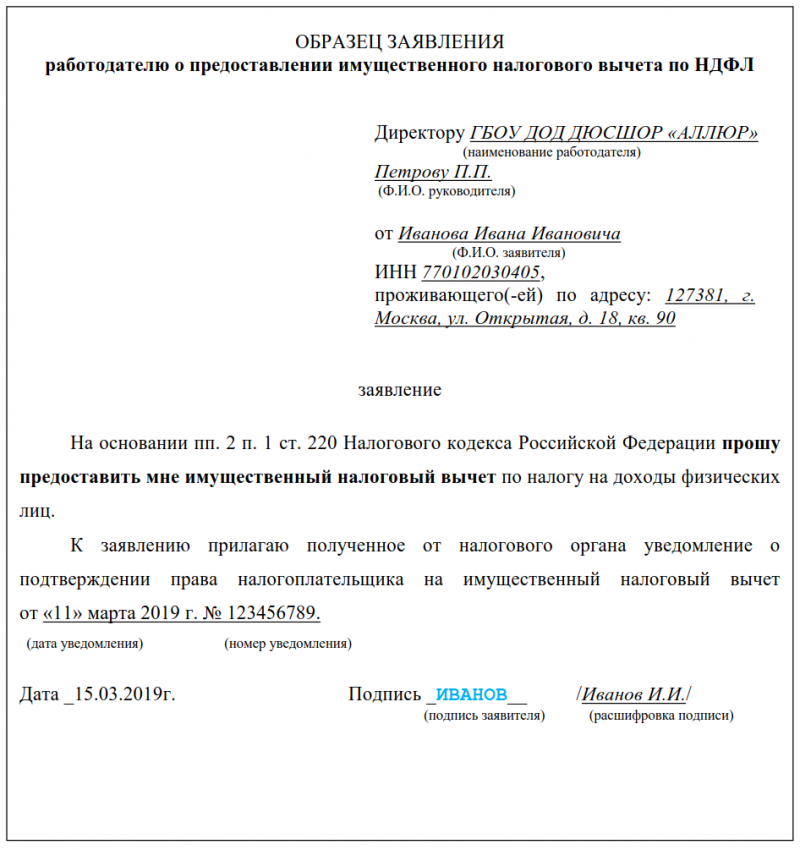

Вычет можно получить и через работодателя. Но для этого все равно следует обратиться в ФНС с заявлением и пакетом подтверждающих документов. У налоговиков есть 30 календарных дней, по истечении которых они обязаны выдать уведомление с разрешением на вычет либо с отказом (п. 8 ст. 220 НК РФ).

Полученное уведомление и написанное в свободной форме заявление о предоставлении вычета следует направить работодателю. На их основании на работе перестанут удерживать НДФЛ с зарплаты, а также пересчитают и вернут налог, удержанный с начала года (письмо Минфина от 06.10.2016 № 03-04-05/58149).

Подробнее о разных способах получения вычета по НДФЛ читайте в этом материале.

Какие документы нужны для получения налогового вычета

Существует общий для всех вычетов набор документов и перечень, требуемый в каждом конкретном случае.

Общий список документов:

- Копия паспорта РФ

- Налоговая декларация по форме 3-НДФЛ, заполняется налогоплательщиком. Примеры, шаблоны и образцы здесь: (не предъявляется при получении вычета у работодателя)

- Справка о доходах по основному месту работы (форма 2-НДФЛ, не предъявляется при получении вычета у работодателя)

- Справки о доходах по совместительству (если есть)

- Заявление в ИФНС с реквизитами (на бланке банка с печатью), на которые будет возвращен налог.

Список документов для получения вычетов за родственников (детей/родителей/братьев/сестер/супругов):

- копии свидетельств о рождении на себя, детей, братьев и сестер (подтверждение родства);

- копия свидетельства о браке

Пример 7: Покупка имущества в долевую собственность (до 1 января 2014 года)

Условия приобретения имущества: В 2013 году Васильев В.В. и Ромашкова А.А. приобрели квартиру стоимостью 5 млн руб. в общую долевую собственность (каждый из них владеет ½ квартиры).

Доходы и уплаченный подоходный налог: Ромашкова А.А. не работает.

Расчет вычета: При долевой собственности налоговый вычет распределяется между владельцами в соответствии с их долями. При этом для жилья, купленного до 1 января 2014 года, действует ограничение в размере 2 млн рублей на весь объект жилья.

Исходя из этого ограничения и долей собственников (по 50%), Васильеву В.В. и Ромашковой А.А может быть предоставлено до 1 млн руб. имущественного налогового вычета. При этом в 2021 году Васильев сможет подать декларацию 3-НДФЛ и вернуть себе 1 млн руб. × 13% = 130 тыс. руб. за 2021, 2021 и 2021 годы.

Ромашкова сможет получить налоговый вычет лишь когда устроится на работу и начнет платить НДФЛ. Ромашкова не вправе отказаться от налогового вычета в пользу Васильева В.В., как это было бы возможно при совместной собственности.

Пример расчета налогового имущественного вычета

Например, при покупке квартиры в ипотеку стоимостью 4 млн. руб.

Приобретение квартиры в ипотеку: 4 000 000 руб.

Сумма процентов по кредиту (взять из расчета банка): 1 300 000 руб.

Сумма, на которую можно получить налоговый вычет: 3 300 000 руб. (2 млн. руб. лимит + 1,3 млн. руб. %).

Налоговый вычет: 429 000 рублей (3,3 млн. руб. х 13%).

Вычет НЕ предоставляется

1. при покупке квартиры/дома у взаимозависимых лиц (супруга, детей, родителей, братьев/сестер, работодателя);

2. если человек уже исчерпал свое право имущественного вычета

Когда нужно подавать документы

В случае если дело касается только покупки квартиры, то декларацию и документы можно подавать в любое время. Вернуть налог можно за три последних года.

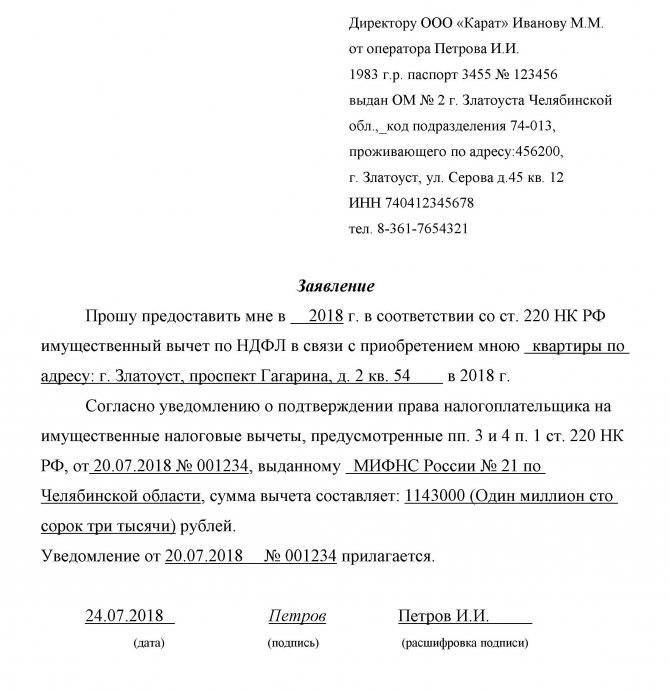

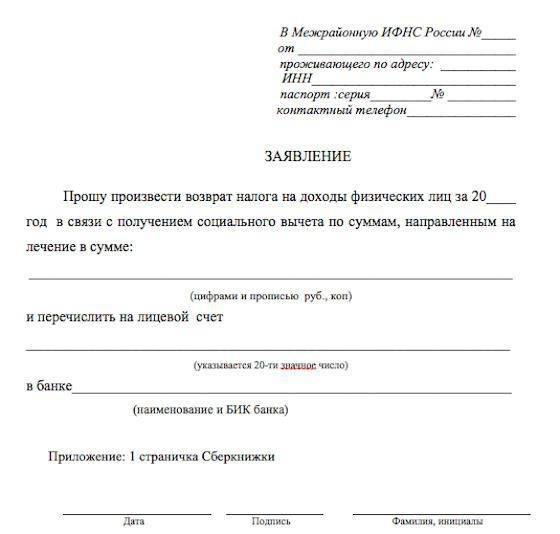

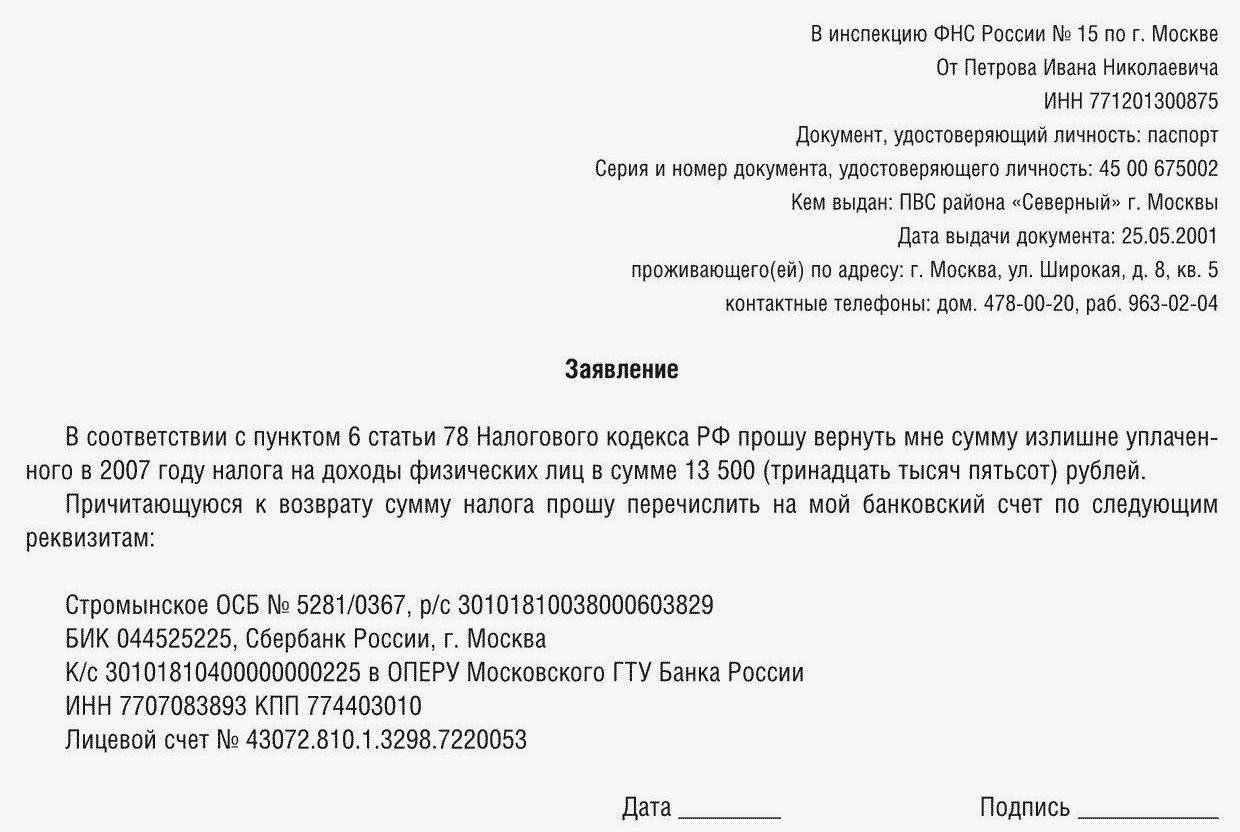

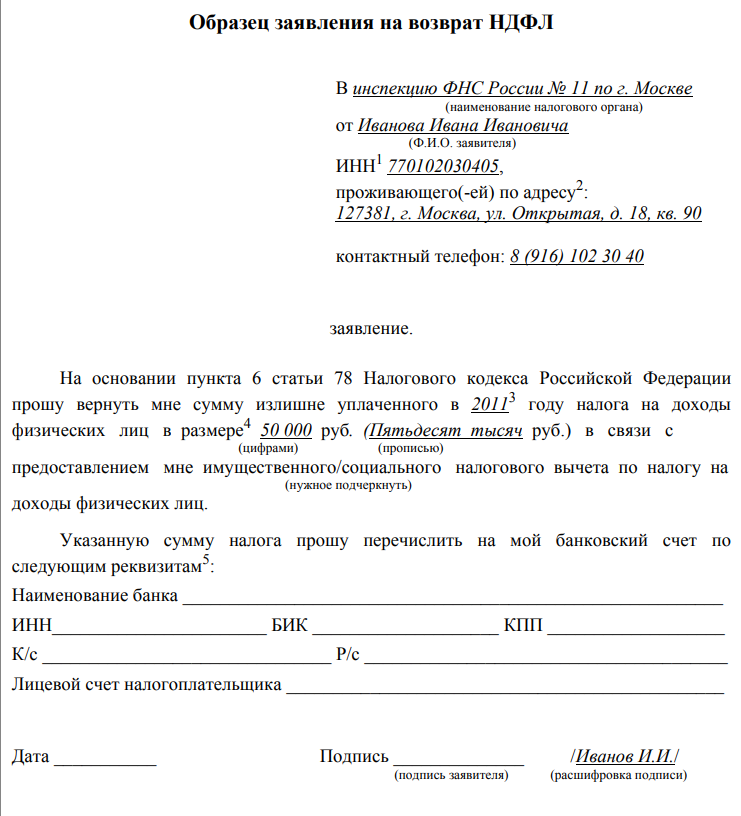

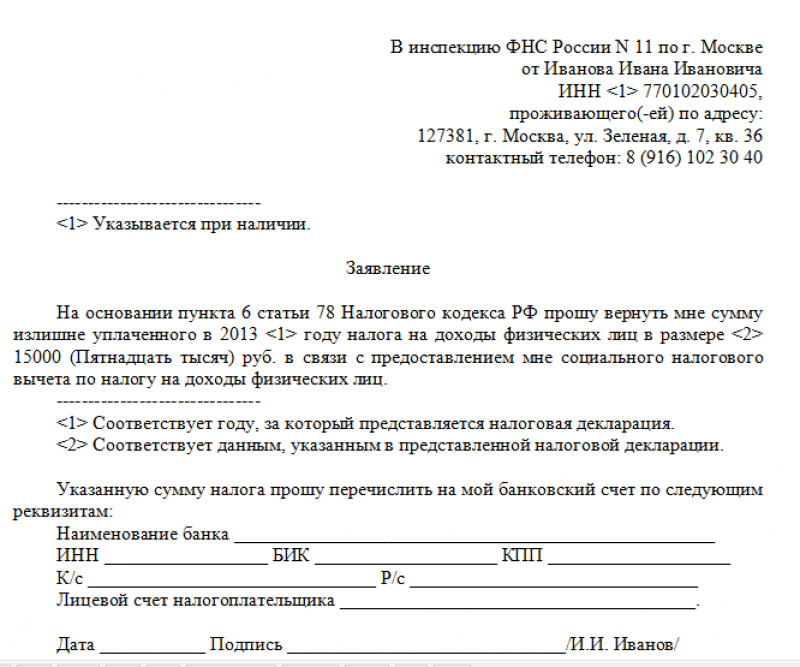

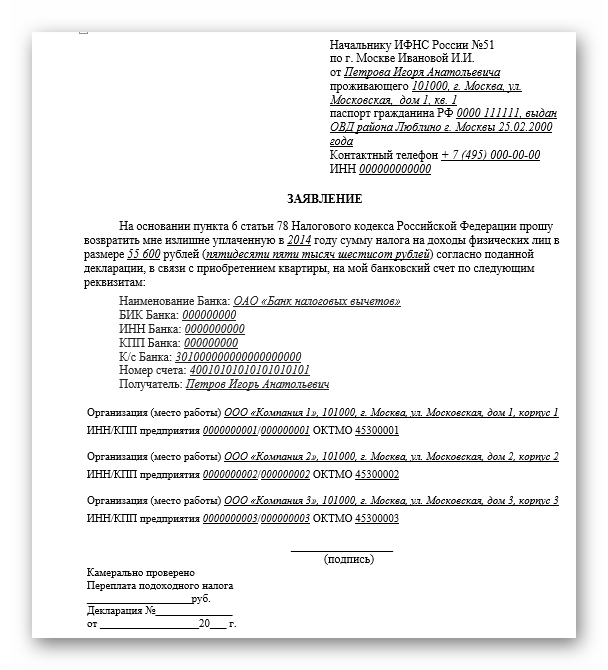

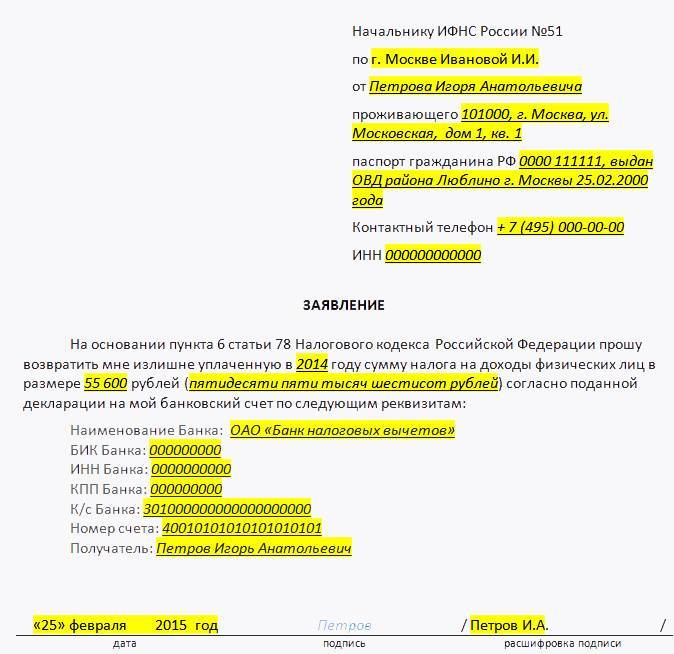

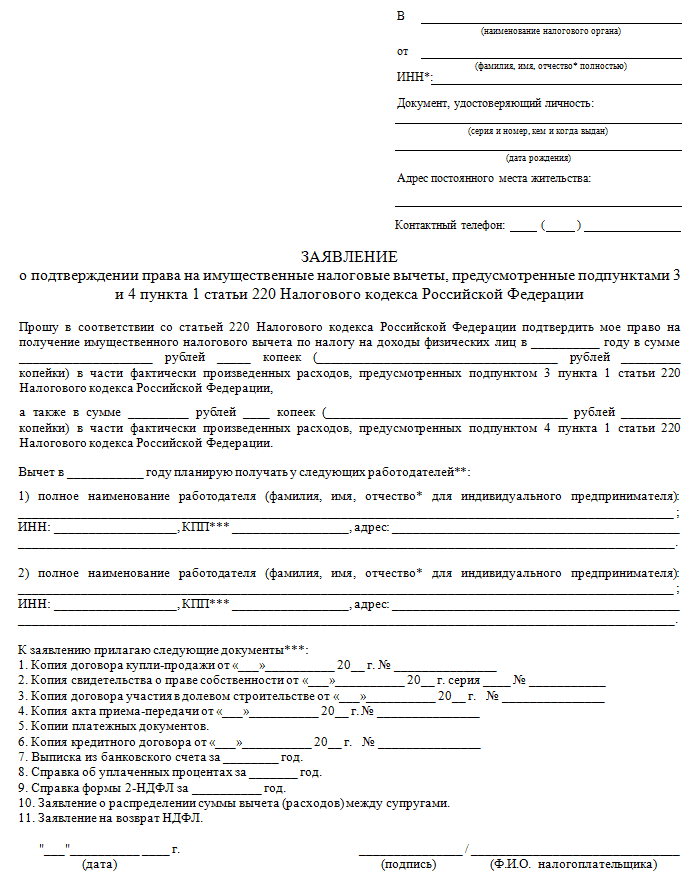

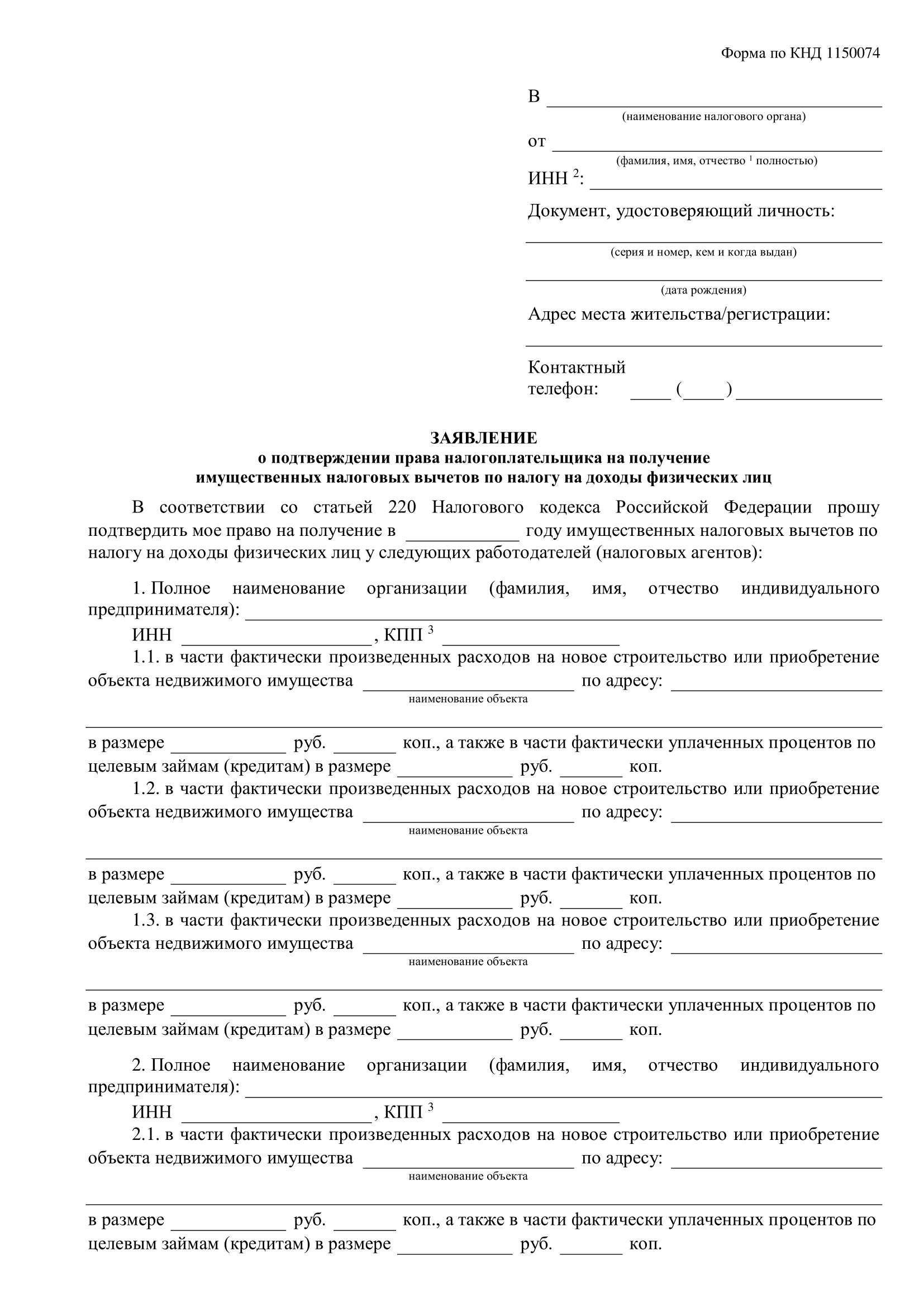

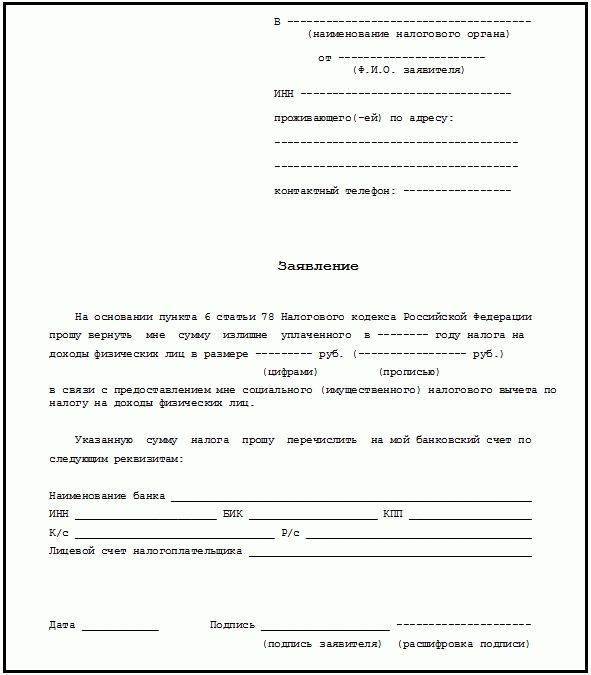

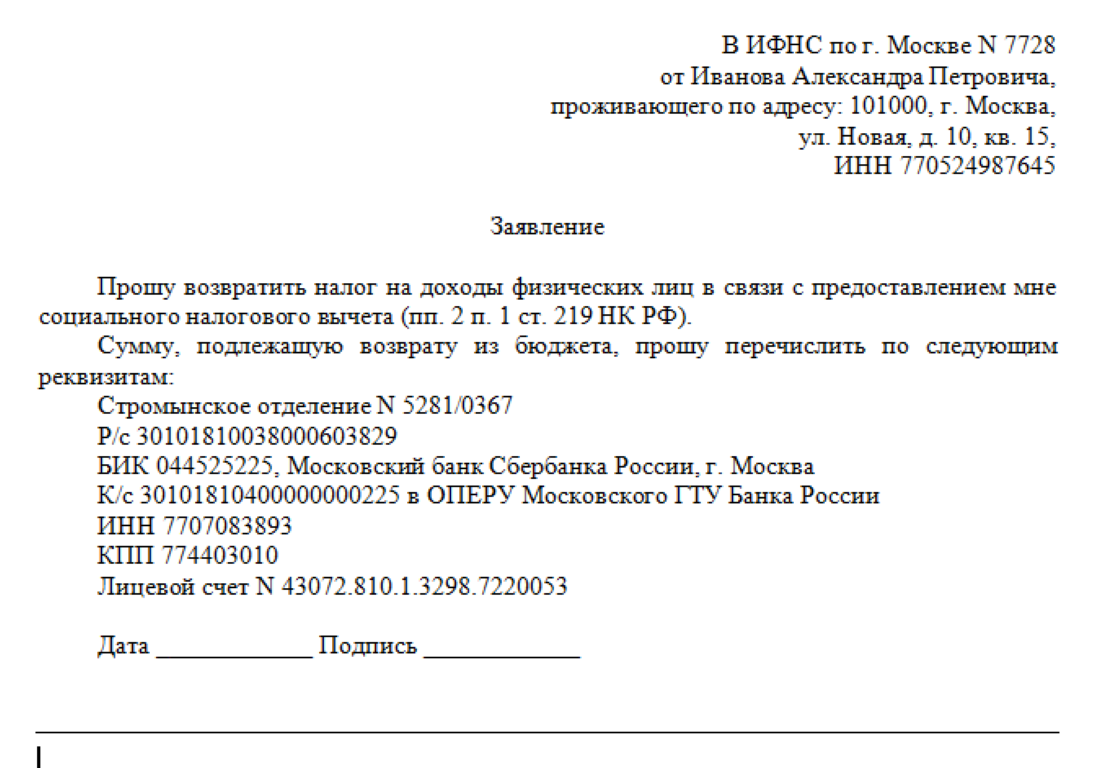

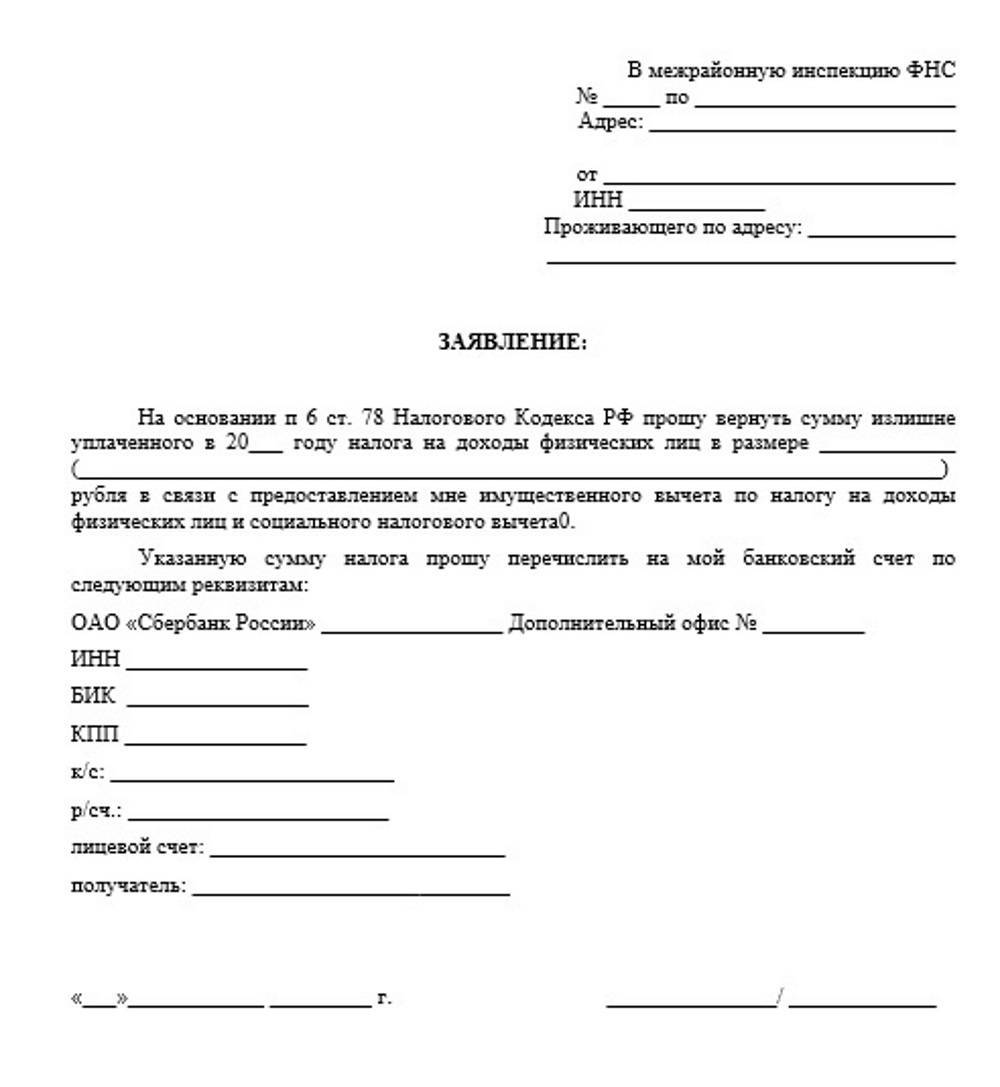

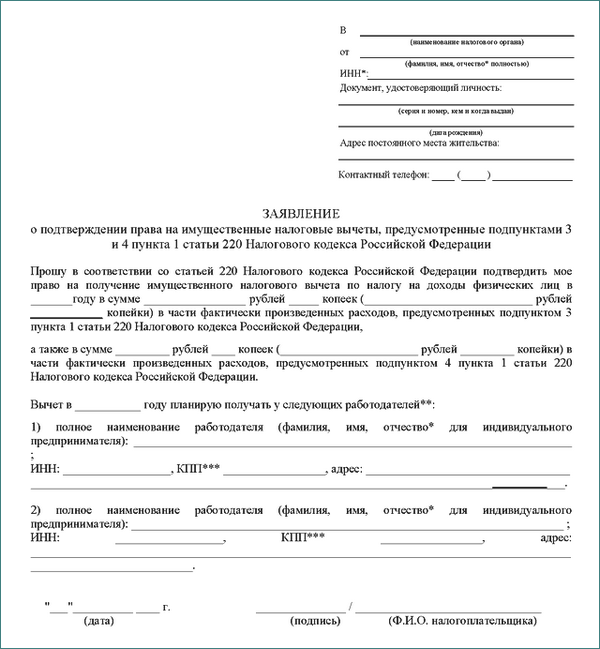

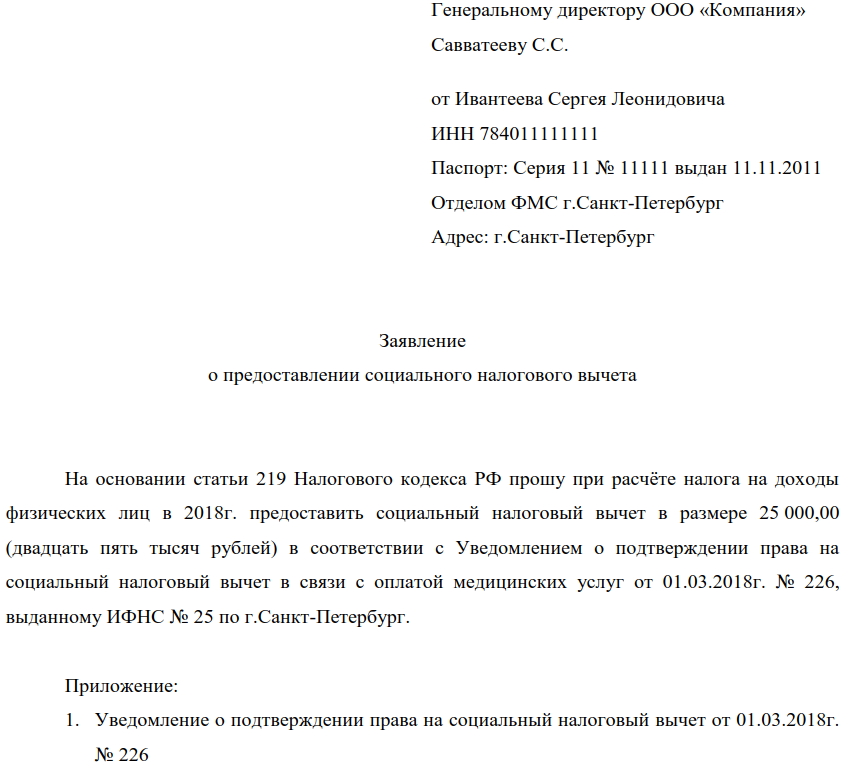

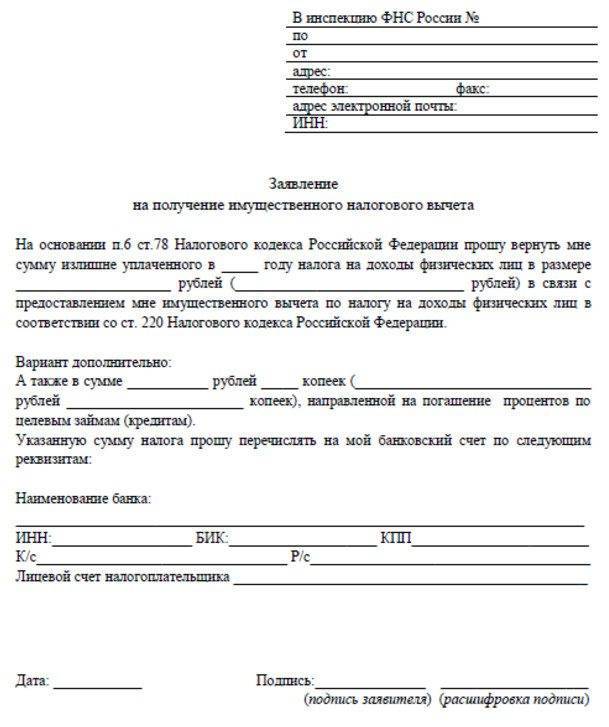

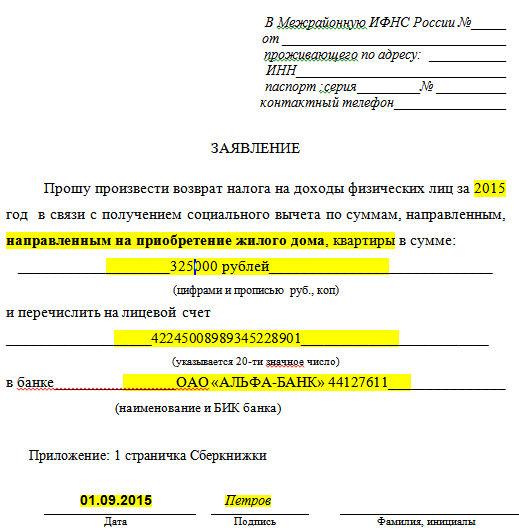

Заявление

Не стоит забывать, что вычет осуществляется только по личному заявлению гражданина. А значит, придется заранее составить и заполнить его. В принципе, ничего трудного в этом нет. При возникновении вопросов можно посмотреть в налоговых органах приблизительный образец заявления.

Что тут требуется написать? Налоговый орган, в который вы обращаетесь, а также личные данные с указанием причины подачи документов для вычета

Не стоит забывать об еще одном важном моменте: здесь вы должны будете написать реквизиты банковского счета, на который переводятся те или иные денежные средства. Точнее указать то, куда перевести 13% от ваших трат

Если этих сведений не будет, высока вероятность получения отказа. Правда, в некоторых случаях разрешается донести реквизиты банковских счетов. Но это крайне редкое явление. Зачастую приходится исправить ситуацию и писать повторное заявление.

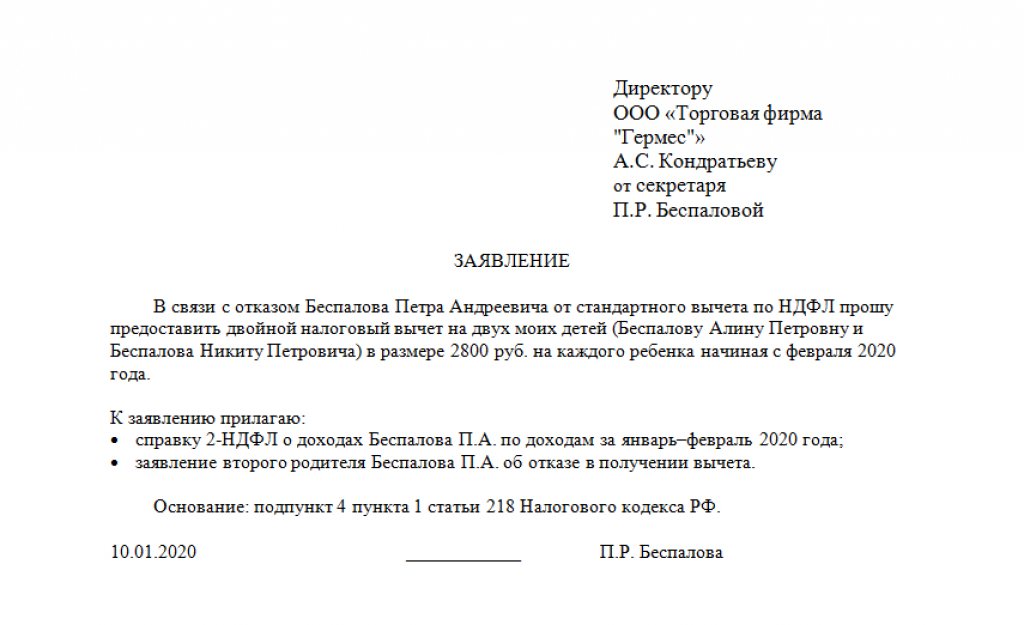

Порядок обращения за налоговым вычетом

Процедура и последовательность действий для каждого вида льгот аналогичны. Если гражданин оформляет компенсацию через работодателя, то обращение формируется непосредственно в отчетный период. Например, при оформлении стандартного налогового вычета пишем заявление на имя руководителя и прикладываем копии всех подтвердительных документов (свидетельств о рождении, о браке, справку или свидетельство об инвалидности, документы об опеке и т. п.).

Процедура оформления возврата через ИФНС едина для всех видов вычетов. Пакет подтверждающей документации по списку документов для налогового вычета подается строго по истечении отчетного периода — на следующий год после приобретения жилья, оплаты за обучение или лечение, совершения операций с ценными бумагами и проч. Обращение подается в течение всего года, следующего за отчетным, срок подачи никак не регламентируется. Вместе с заявлением на налоговый вычет в составе пакета подтвердительных документов предоставляется декларация по форме 3-НДФЛ.

Обращаем внимание, что начиная с формы декларации за 2020 год, заявление о возврате или зачете налога в рамках декларации формируется в составе декларации. Если по каким-либо причинам такое заявление не сформировали, то подайте его отдельно

Специалисты ФНС утвердили порядок оформления налогового вычета и перечень документов для подачи декларации 3-НДФЛ в 2022 году:

- паспорт гражданина РФ (при личном обращении в инспекцию);

- ИНН (при личном обращении в инспекцию);

- справка о доходах и суммах налога физического лица от работодателя;

- все необходимые копии (договоры, чеки, свидетельства, удостоверения, справки об уплаченных процентах и суммах, платежные поручения).

Гражданин вправе выбрать — вернуть излишне уплаченный подоходный налог на расчетный счет или зачесть его в счет будущих периодов.

Если документы подаются непосредственно налоговому инспектору, то вместе с копиями предъявите все оригиналы для ознакомления. Заявитель вправе составить обращение через личный кабинет налогоплательщика на сайте ИФНС.

ВАЖНО!

В обновленную форму декларации добавлены строки для отражения налогового вычета, предоставленного в упрощенном порядке (приложение 7 строки 2.3.1 и 2.4.1 декларации).

Как получить налоговый вычет по ипотеке

Для получения имущественного вычета нужно последовательно выполнить такие действия:

- оформить квартиру в собственность;

- подать документы в налоговую инспекцию — лично или через сайт ФНС (в личном кабинете налогоплательщика указан список того, что нужно предоставить);

- дождаться результатов проверки и перечисления денег на счёт.

Если жильё куплено после 1 января 2014 года, размер возмещения не может превышать 390 тыс. руб., что составляет 13% от 3 млн руб., даже если фактически сумма переплаты больше.

Когда подавать заявление

Подавать заявление можно по окончании налогового периода, а для получения возмещения через работодателя — в любой месяц после того, когда заёмщик оформил право собственности на купленное жильё.

Какие документы нужны

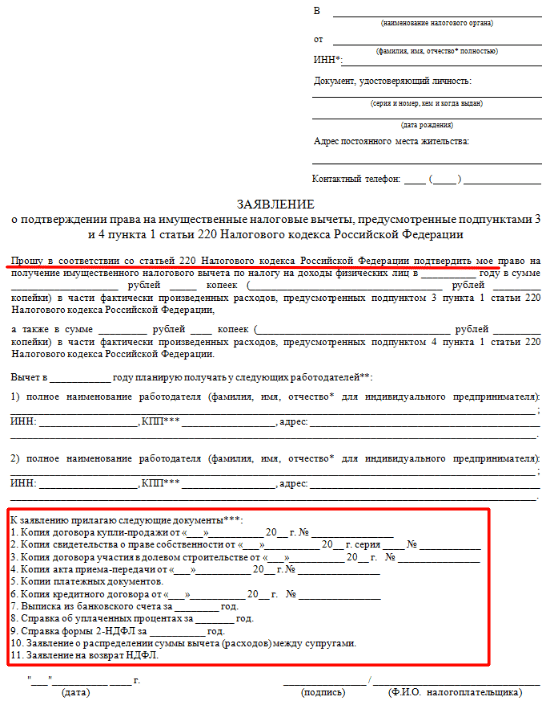

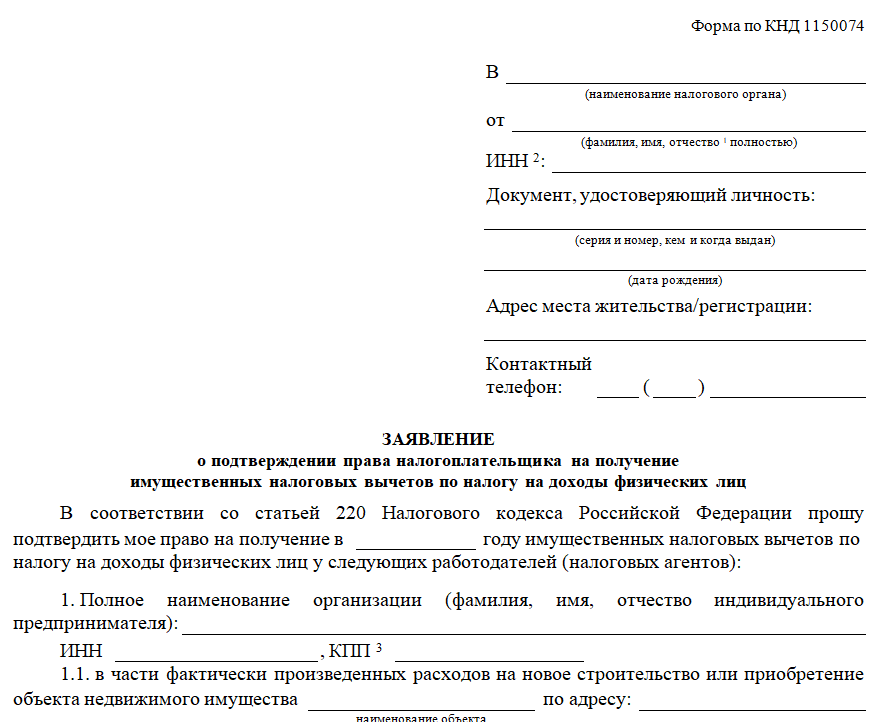

Перечень документов для оформления имущественного вычета:

- Свидетельство о государственной регистрации права на объект. При покупке дома с участком предоставляются свидетельства о праве собственности на дом и на участок. При покупке по договору долевого участия — акт приёма-передачи квартиры.

- Платёжные документы (копии). Это справки из банка об уплаченных процентах, выписки из лицевого счёта, подтверждающие расходы заёмщика на обслуживание кредита.

- Копия свидетельства о браке, если жильё купили супруги или один из них. Также нужно составить письменное соглашение супругов о том, как они распределили сумму возмещения между собой.

- Налоговая декларация 3-НДФЛ. Она заполняется за предшествующий налоговый период. Декларацию и остальные документы нужно подать в налоговую инспекцию по месту жительства.

Обратите внимание! С 2022 года подать заявление на вычет можно в упрощённой форме — на сайте ФНС. При таком способе обращения не придётся загружать подтверждающие документы и заполнять декларацию 3-НДФЛ.

Как быстро придут деньги

По новым правилам, если заёмщик подаёт заявление через личный кабинет налогоплательщика на сайте ФНС, он может получить деньги в 2 раза быстрее, чем при личном визите в налоговую инспекцию с пакетом документов.

Срок, отведённый законодателем на камеральную проверку, составляет 30 дней. Отсчёт ведётся с того дня, когда было подано заявление. В течение следующих 15 дней деньги поступят на счёт заявителя или обоих супругов.

Прочее

Что ж, на этом можно закончить список всего самого необходимого для осуществления налогового вычета. Теперь стоит узнать о том, какие еще дополнительные документы от вас потребуют при тех или иных обстоятельствах.

Как правило, сюда относят:

- СНИЛС;

- ИНН;

- договор на оказание услуг (для возврата за лечение);

- рецепты на дорогостоящие лекарства (тоже в случае лечения);

- лицензия учреждения (медицинского или образовательного);

- аккредитация специальности (для вычета за обучение);

- пенсионное удостоверение;

- военный билет;

- договор купли-продажи (или ипотечный);

- справки об уплате процентов по ипотеке (для имущественных вычетов);

- справка студента;

- свидетельства о рождении детей;

- свидетельство о заключении/расторжении брака;

- документы, подтверждающие ваши права на то или иное имущество.