Виды налоговых деклараций

Классификация отчетов проводится по разным критериям. Законодательство выделяет следующие типы.

| Виды декларации | Краткая характеристика | Ссылка на нормативные акты |

|---|---|---|

| Полная | Отчет сдают с периодичностью, предусмотренной налоговым режимом. Это основной документ коммерсанта, отражающий размер дохода. На его основе рассчитывают отчисления в бюджет. | Статьи 346.23, ,346.10, 346.32 НК РФ |

| Уточненная | Если предприниматель обнаружит ошибки, приведшие к занижению или завышению обязательств перед казной, он должен внести исправления. Корректировку следует подать в той же форме, что и первичный отчет. Срок отправки данных пропущенным считаться не будет. Штрафные санкции не последуют. | Статья НК РФ |

| Нулевая | Отчет сдают при отсутствии оборотов за период. Нулевые формы позволяют сохранить статус во время простоя, сократить налоги до минимума и избежать штрафов. | Законодатель не выделяет «нулевки» в отдельный вид. Их сдают по правилам полных деклараций. |

Уточненная декларация

Уточненная декларация подается в том случае, если первый вариант не был принят налоговыми органами. Произойти это может при наличии двух проблем:

Уточненная декларация подается в том случае, если первый вариант не был принят налоговыми органами. Произойти это может при наличии двух проблем:

- Недостоверные сведения. Это могут быть не точно указанные доходы или расходы, неправильно сделанные расчеты и т.п.

- Ошибки. Здесь подразумевается неверный ввод данный, сделанный по невнимательности. Это ошибки в кодах, реквизитах, арифметических расчетах.

Ошибки и недостоверные сведения могут привести к уменьшению или увеличению начисленной суммы. В первом случае налогоплательщика обязуют подать уточненную декларацию, если же произошла переплата, он это сделать вправе, но не обязан. Подать уточненку можно в любое время, ограничения по сроку здесь не установлены. Бланк для этого используется той же формы, отличия будут только в данных и номере корректировки на титульном листе, где вместо 0 нужно поставить 1.

К документу рекомендуется прикладывать пояснительную записку. В ней указывается:

- вид подаваемой декларации (по УСН) и налоговый период;

- перечень ошибок, которые имеются в первой поданной декларации;

- поля, в которых исправлены значения;

- копии квитанций об оплате недоимки, если она была произведена еще до подачи уточненки.

Если вы самостоятельно определили наличие в сданной отчетности недостоверных сведений, занижающих сумму налога, уточненку нужно подать как можно быстрее. Если первой проблему обнаружит налоговая, помимо суммы недоимки и начисленным по ней пени, с вас взыщут штраф до 20% от задолженности (ст.122 НК РФ).

Таким образом, предоставление отчетности в налоговые органы является ответственным мероприятием

При этом не важно – упрощенный у вас режим или общий, к заполнению декларации и предоставлению ее в срок нужно отнестись со всей серьезностью, иначе проблем с налоговыми органами и вытекающих из этого финансовых расходов не избежать

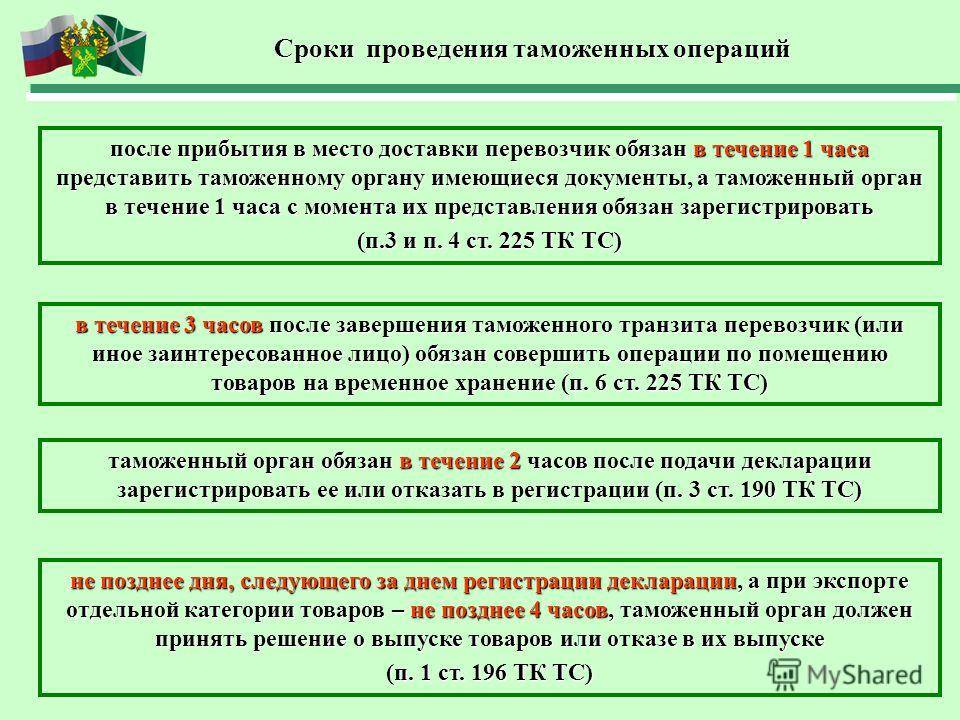

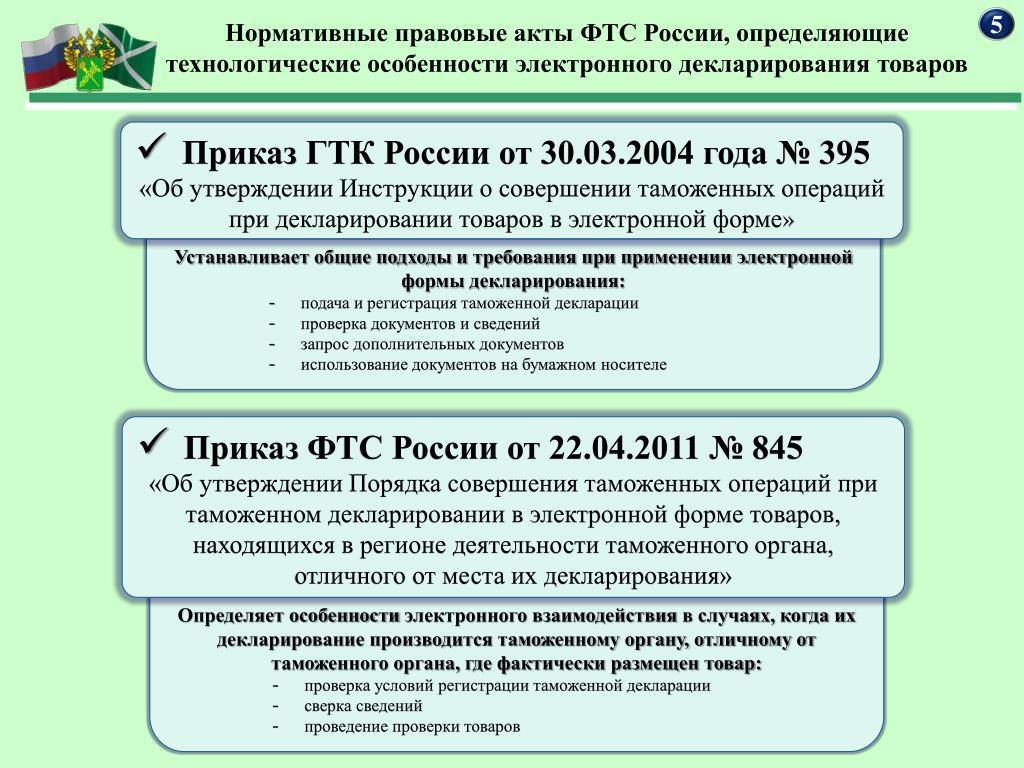

Принятие декларации налоговыми органами

В соответствии с приказом МНС РФ от 14 февраля 2003 г. N БГ-3-06/65 “О введении в действие Регламента принятия и ввода в автоматизированную информационную систему налоговых органов данных, представляемых налогоплательщиками налоговых деклараций, иных документов, служащих основанием для исчисления и уплаты налогов, и бухгалтерской отчетности” на стадии принятия налоговых деклараций и бухгалтерской отчетности все представленные документы подвергаются визуальному контролю на наличие следующих реквизитов:

- полного наименования (Ф.И.О. физического лица, даты его рождения) налогоплательщика;

- идентификационного номера налогоплательщика;

- кода причины постановки на учет (для юридических лиц);

- периода, за который представляются налоговые декларации и бухгалтерская отчетность;

- подписей лиц, уполномоченных подтверждать достоверность и полноту сведений налоговых деклараций и бухгалтерской отчетности налогоплательщика (руководителя и главного бухгалтера организации-налогоплательщика) или его представителя.

В случае отсутствия в представленных налоговых декларациях и бухгалтерской отчетности какого-либо из вышеуказанных реквизитов сотрудник отдела работы с налогоплательщиками должен в устной форме предупредить налогоплательщика или его представителя об этом и предложить внести необходимые изменения. Вместе с тем сотрудник отдела работы с налогоплательщиками не вправе отказать в принятии налоговых деклараций и бухгалтерской отчетности, за исключением случая представления вышеуказанных документов не по установленной форме.

При отказе налогоплательщика (его представителя) внести необходимые изменения в налоговые декларации и бухгалтерскую отчетность на стадии приема, а также в случае представления налоговых деклараций и бухгалтерской отчетности по почте и отсутствия в них какого-либо из указанных выше реквизитов отдел работы с налогоплательщиками в 3-дневный срок с даты регистрации должен письменно уведомить налогоплательщика о необходимости представления им документа по форме, утвержденной для данного документа, в следующих случаях:

- отсутствия в представленных налогоплательщиком налоговых декларациях и бухгалтерской отчетности какого-либо из необходимых реквизитов;

- когда имеет место нечеткое заполнение отдельных реквизитов документа, делающее невозможным их однозначное прочтение, заполнение их карандашом, наличие не оговоренных подписью налогоплательщика (руководителя и главного бухгалтера организации-налогоплательщика) или его представителя исправлений;

- составления налоговых деклараций и бухгалтерской отчетности на иных языках, кроме русского;

- несовпадения сведений о постоянно действующем исполнительном органе юридического лица и сведений о руководителе юридического лица, подписавшем налоговую декларацию и бухгалтерскую отчетность, содержащихся в Едином государственном реестре юридических лиц (ЕГРЮЛ).

При наличии в зарегистрированных и переданных в отдел ввода декларациях ошибок, не позволяющих осуществить ввод, декларации по реестру передаются из отдела ввода и обработки данных в отдел работы с налогоплательщиками. Должностное лицо отдела работы с налогоплательщиками подготавливает уведомление о необходимости внесения уточнений в представленную отчетность и передает его в отдел финансового и общего обеспечения для отправки по почте заказным отправлением с уведомлением.

Если в течение 10 календарных дней с момента получения почтового отправления налогоплательщиком или возврата почтового отправления ввиду отсутствия налогоплательщика по указанному в учредительных документах адресу налогоплательщик не вносит уточнения в отчетность, копия реестра таких деклараций и декларации направляются в отдел камеральных проверок для принятия соответствующих мер.

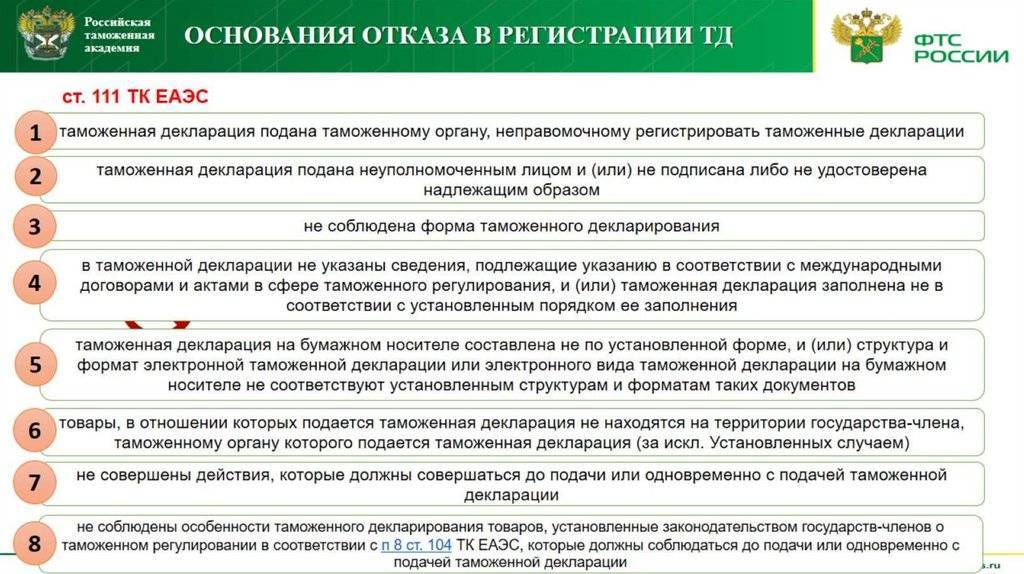

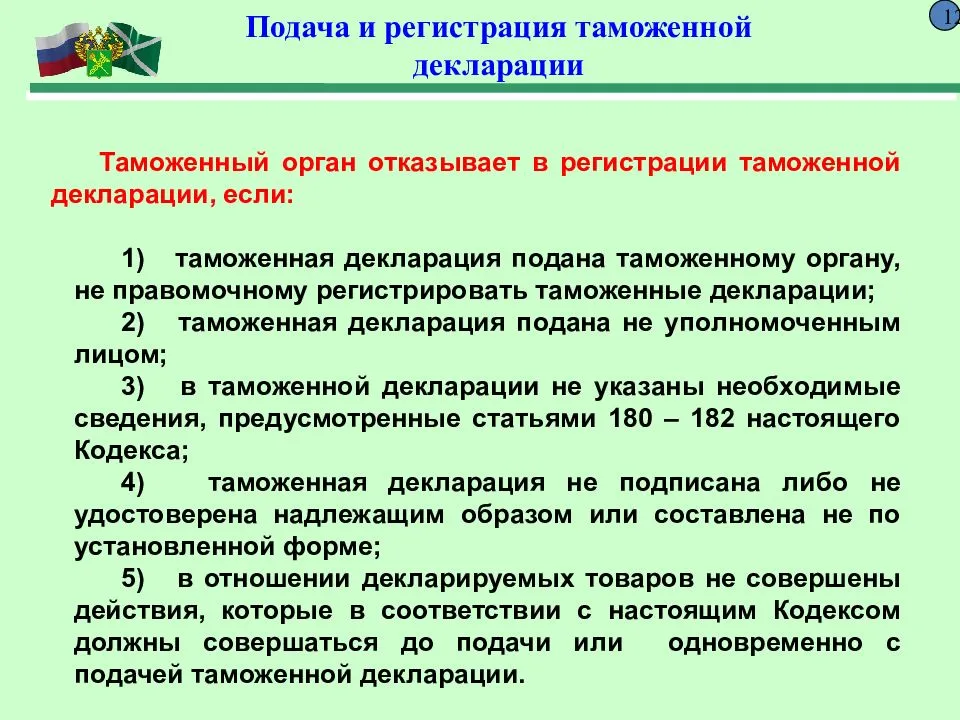

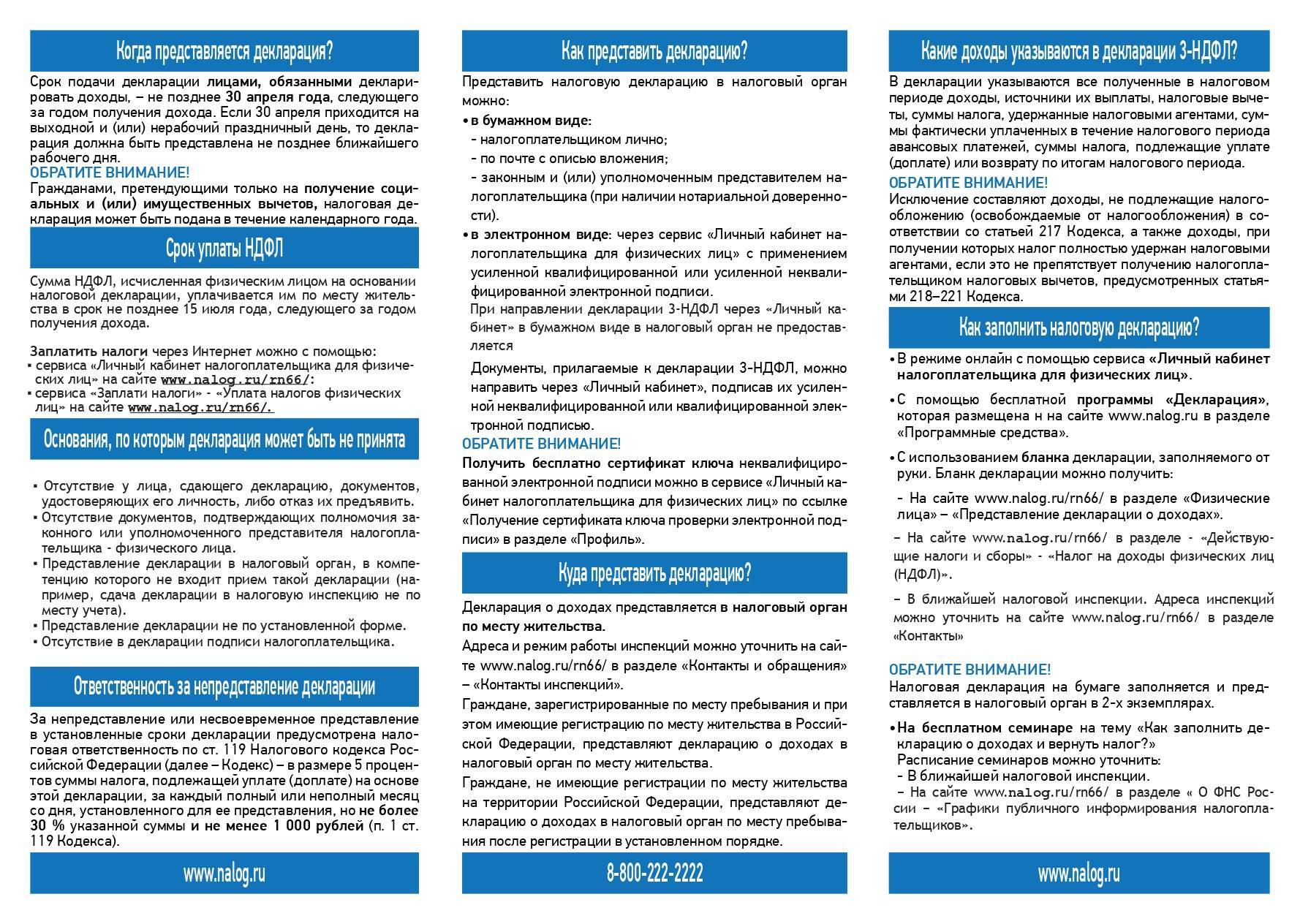

Когда в приеме документов могут отказать

Отклонить отчет инспекция вправе при наличии веских причин. Сотрудники ИФНС опираются на административный регламент, утвержденный приказом Минфина России № 99н от 02.07.12. Основания для отказа в приеме приведены в пункте 28. Вернуть отчет могут в случае отсутствия:

- удостоверения личности у декларанта;

- доверенности у представителя;

- подписей, иных обязательных реквизитов;

- квалифицированной ЭЦП при передаче декларации через ТКС.

Причиной отклонения служит обращение в инспекцию с нарушением подведомственности. Вернуть документы контролирующая служба вправе и при несоблюдении установленной формы.

Пару слов о сущности налоговых деклараций

Налоговая декларация – это своеобразный отчет, оформляемый налогоплательщиком на счет полученных им доходов за определенный период времени и содержащий необходимые данные для налоговых органов. Согласно действующим законам, этот документ должен содержать информацию:

- об объекте или объектах налогообложения;

- о полученных за период отчета доходах и понесенных финансовых тратах;

- о типе деятельности, которая спровоцировала необходимость уплаты налогов;

- о наличии у лица, подающего декларацию, льгот или иных послаблений в плане уплаты налогов (например – вычетов);

- об общей сумме всех налоговых сборов, необходимых к уплате.

Как и любой другой юридически значимый документ, налоговая декларация имеет типовую форму подачи в госструктуры. В большинстве случаев документ имеет схожую формацию, однако, естественно, наделен рядом различий у бумаг для физических лиц и у бумаг для организаций.

Так, документ, подаваемый по причине продажи имущества и необходимый для получения гражданином налогового вычета, будет существенно отличаться от аналогичной бумаги, отправляемой в налоговый орган юридическим лицом в связи с окончанием отчетного периода его деятельности.

В любом случае, налоговая декларация подается в одни и те же государственные структуры, вне зависимости от своего формата.

Зачастую документ отправляется по месту жительства декларанта. Реже декларация оформляется в тех налоговых органах, что располагаются по месту нахождения предмета налогообложения или по адресу регистрации декларанта.

Главное в процедуре подачи налоговой декларации – чтобы она дошла до представителей налоговых органов и была отражена в соответствующих реестрах. Естественно, юридическую грамотность и безошибочность оформления документа следует принять как должное.

Внесение изменений в налоговую декларацию

При обнаружении налогоплательщиком (налоговым агентом) в поданной им в налоговый орган налоговой декларации факта:

- неотражения или неполноты отражения сведений;

- ошибок,

приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном ст. 81 НК РФ.

Если недостоверные сведения, а также ошибки, не приводят к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Если уточненная налоговая декларация представляется в налоговый орган до истечения срока подачи налоговой декларации, она считается поданной в день подачи уточненной налоговой декларации.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога, то налогоплательщик освобождается от ответственности, если уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

- представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

- представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Подробнее

В случае, если участник договора инвестиционного товарищества – управляющий товарищ, ответственный за ведение налогового учета (далее в настоящей статье – управляющий товарищ, ответственный за ведение налогового учета), предоставил участникам договора инвестиционного товарищества копию уточненного расчета финансового результата инвестиционного товарищества, налогоплательщики, уплачивающие налог на прибыль организаций, налог на доходы физических лиц в связи с их участием в договоре инвестиционного товарищества, обязаны подавать уточненную налоговую декларацию (расчет).

Уточненная налоговая декларация (расчет) должна быть представлена в налоговый орган по месту учета участника договора инвестиционного товарищества не позднее 15 дней со дня, когда ему была передана копия уточненного расчета финансового результата инвестиционного товарищества.

При этом, если уточненная налоговая декларация (расчет) представляется в налоговый орган в сроки, указанные в абзаце втором настоящего пункта, участник договора инвестиционного товарищества, не являющийся управляющим товарищем, ответственным за ведение налогового учета, освобождается от ответственности.

Если участник договора инвестиционного товарищества обжалует акты или решения налогового органа, которыми были изменены финансовые результаты инвестиционного товарищества, он обязан представить уточненную налоговую декларацию (расчет) не позднее пятнадцати дней со дня, когда вышестоящим налоговым органом было принято решение по результатам рассмотрения его жалобы.

Внесение в налоговую декларацию изменений и дополнений

При обнаружении налогоплательщиком в поданной им налоговой декларации неотражения или неполного отражения сведений, а равно ошибок, приводящих к занижению суммы налога, подлежащей уплате, он обязан внести необходимые дополнения и изменения в налоговую декларацию.

Если предусмотренное в п. 1 ст. 81 НК РФ заявление о дополнении и изменении налоговой декларации производится до истечения срока подачи налоговой декларации, она считается поданной в день подачи заявления.

Если предусмотренное в п. 1 ст. 81 НК РФ заявление о дополнении и изменении налоговой декларации делается после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога, то налогоплательщик освобождается от ответственности, если указанное заявление было сделано до момента, когда налогоплательщик узнал об обнаружении налоговым органом обстоятельств, предусмотренных п. 1 ст. 81 НК РФ, либо о назначении выездной налоговой проверки.

Если предусмотренное п. 1 ст. 81 НК РФ заявление о дополнении и изменении налоговой декларации делается после истечения срока подачи налоговой декларации и срока уплаты налога, налогоплательщик освобождается от ответственности, при том что указанное заявление он сделал до момента, когда узнал об обнаружении налоговым органом обстоятельств, предусмотренных п. 1 ст. 81 НК РФ, либо о назначении выездной налоговой проверки. Налогоплательщик освобождается от ответственности в соответствии с этим при условии, что до подачи такого заявления он уплатил недостающую сумму налога и соответствующие ей пени.

Согласно постановлению Пленума Высшего Арбитражного Суда РФ от 28 февраля 2001 г. N 5 “О некоторых вопросах применения части первой Налогового кодекса РФ” при применении положений п. 3 и 4 ст. 81 Кодекса, предусматривающих освобождение налогоплательщика от ответственности в случае самостоятельного обнаружения и исправления им в установленном указанными нормами порядке допущенных при составлении налоговой декларации ошибок, судам необходимо исходить из того, что в данном случае речь идет об ответственности, предусмотренной п. 3 ст. 120 “Грубое нарушение правил учета доходов и расходов и объектов налогообложения” и ст. 122 “Неуплата или неполная уплата сумм налога” НК РФ

показать содержание

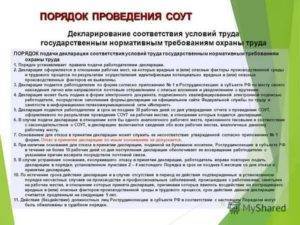

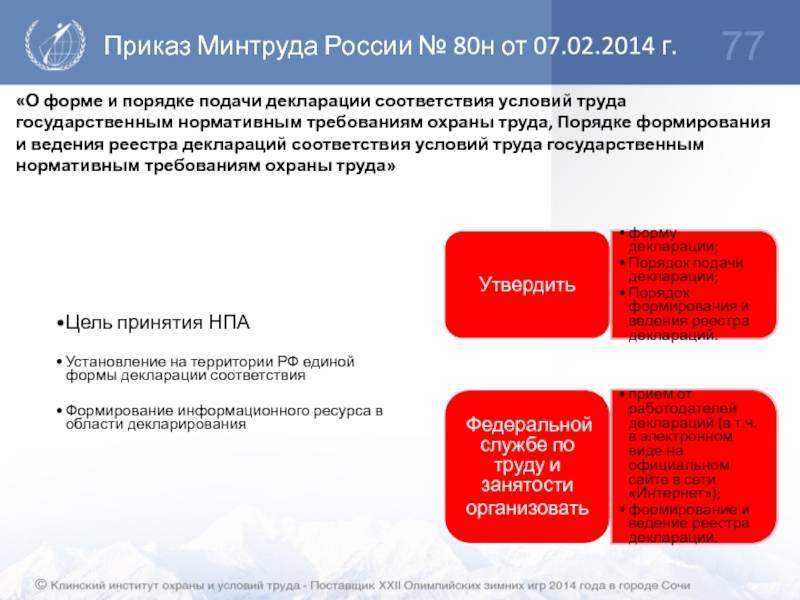

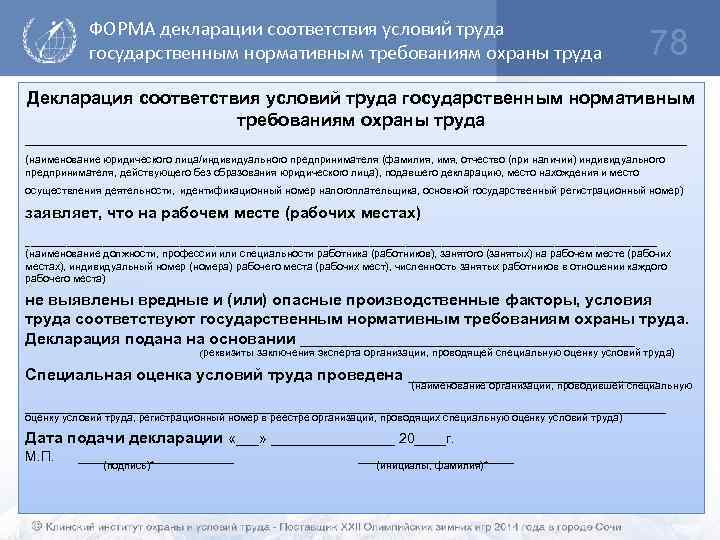

Приложение № 3

к приказу Министерства труда и социальной защиты РФ от 7 февраля 2014 г. № 80н

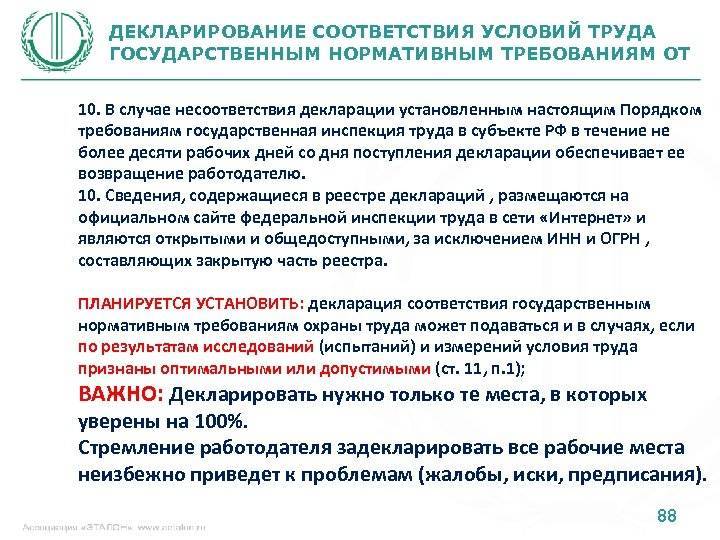

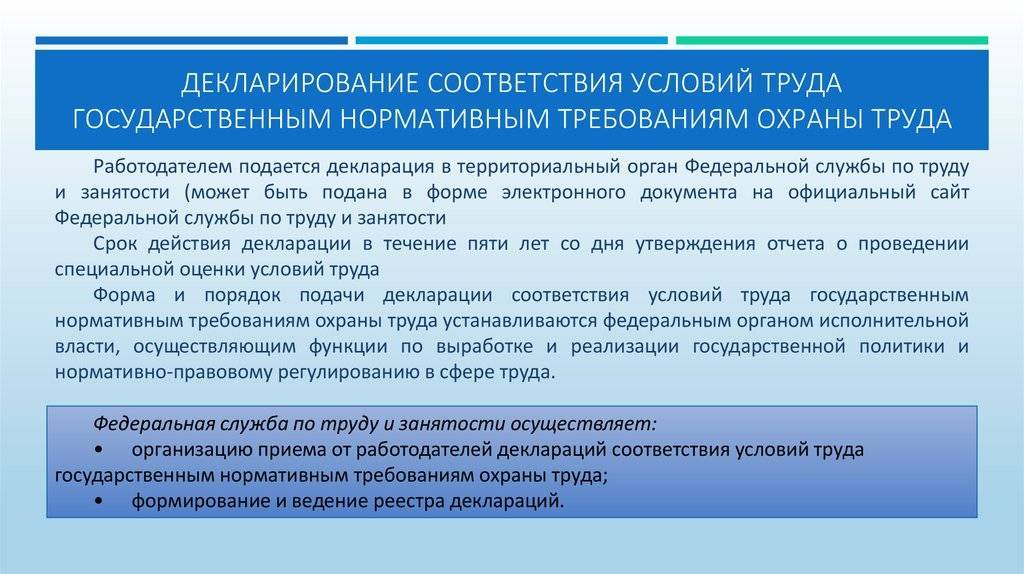

Порядок формирования и ведения реестра деклараций соответствия условий труда государственным нормативным требованиям охраны труда

1. Настоящий Порядок определяет правила формирования и ведения реестра деклараций соответствия условий труда государственным нормативным требованиям охраны труда (далее соответственно – декларация, реестр).

2. Формирование и ведение реестра осуществляется Федеральной службой по труду и занятости и ее территориальными органами в соответствии со статьей 11 Федерального закона от 28 декабря 2013 г. № 426-ФЗ “О специальной оценке условий труда” с применением стандартизированных технических и программных средств, позволяющих осуществлять обработку информации на основе использования единых форматов и стандартных протоколов и с соблюдением требований, установленных законодательством Российской Федерации в области информации, информационных технологий и защиты информации.

3. Федеральная служба по труду и занятости обеспечивает:

а) техническое функционирование реестра;

б) безопасное хранение и использование информации, содержащейся в реестре;

в) осуществление автоматизированного сбора, хранения, обработки, обобщения и анализа информации, содержащейся в реестре;

г) доступ в установленном порядке к информации, содержащейся в реестре;

д) защиту информации, содержащейся в реестре, включая уничтожение, модификацию и блокирование доступа к ней, в том числе защиту сведений, относящихся к государственной и иной охраняемой законом тайне, в установленном законодательством Российской Федерации порядке;

е) актуализацию содержащейся в реестре информации, обмен информацией с иными информационными системами.

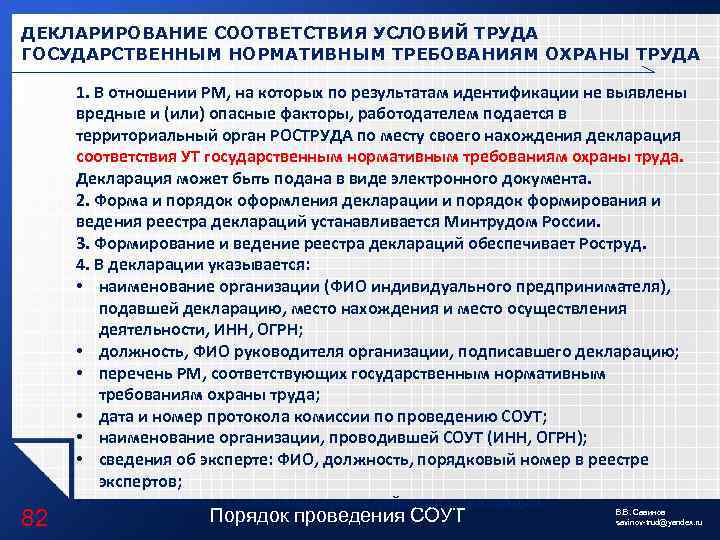

4. В реестр вносятся сведения о поступивших декларациях, сведения о продлении их действия, прекращении их действия в отношении рабочих мест, на которых с работниками произошли несчастные случаи на производстве (за исключением несчастных случаев на производстве, произошедших по вине третьих лиц), или в случаях, если у работников выявлены профессиональные заболевания, причиной которых явилось воздействие на работника вредных и (или) опасных факторов производственной среды и трудового процесса, а также в случае наступления обстоятельств, указанных в пункте 6 настоящего Порядка.

5. Сведения о декларации вносятся в реестр в течение пятнадцати рабочих дней со дня поступления декларации на бумажном носителе в территориальный орган Федеральной службы по труду и занятости или получения заполненной и подписанной квалифицированной электронной подписью работодателя электронной формы декларации, размещенной на официальном сайте Федеральной службы по труду и занятости в информационно-телекоммуникационной сети “Интернет”.

6. В случае выявления факта недостоверности сведений, указанных в декларации, Федеральная служба по труду и занятости или ее территориальный орган в течение пяти рабочих дней с момента их выявления обеспечивает внесение в реестр записи о прекращении действия декларации.

7. В реестре содержатся следующие сведения:

а) полное наименование юридического лица (фамилия, имя, отчество (при наличии) индивидуального предпринимателя), подавшего декларацию;

б) место нахождения и место осуществления деятельности юридического лица (индивидуального предпринимателя), подавшего декларацию;

в) идентификационный номер налогоплательщика юридического лица (индивидуального предпринимателя), подавшего декларацию;

г) основной государственный регистрационный номер юридического лица (индивидуального предпринимателя), подавшего декларацию;

д) полное наименование организации, проводившей специальную оценку условий труда;

е) перечень рабочих мест, в отношении которых подана декларация, с указанием индивидуального номера рабочего места, численности работников, занятых на данном рабочем месте;

ж) реквизиты заключения эксперта организации, проводившей специальную оценку условий труда, явившегося основанием для подачи декларации;

з) срок действия декларации;

и) дата прекращения действия декларации.

8. Сведения, содержащиеся в реестре, размещаются на официальном сайте Федеральной службы по труду и занятости в информационно-телекоммуникационной сети “Интернет” и являются открытыми и общедоступными, за исключением сведений, относящихся к государственной и иной охраняемой законом тайне.

Предметы налогообложения в РФ

Рассматривая сущность процесса сдачи налоговой декларации, крайне важно знать – в каком порядке и с чего следует вообще уплачивать налоги. Отметим, что на территории РФ порядок налогообложения четко регламентируется одним законодательным актом – Налоговым Кодексом

Согласно его положениям, субъекты правоотношений в рамках юриспруденции нашей страны обязаны уплатить налоговые сборы с тех доходов, что отмечены как налогооблагаемые в Налоговом Кодексе, и в те сроки, что также четко определены этим нормативным документом

Отметим, что на территории РФ порядок налогообложения четко регламентируется одним законодательным актом – Налоговым Кодексом. Согласно его положениям, субъекты правоотношений в рамках юриспруденции нашей страны обязаны уплатить налоговые сборы с тех доходов, что отмечены как налогооблагаемые в Налоговом Кодексе, и в те сроки, что также четко определены этим нормативным документом.

Если брать в рассмотрение последнюю редакцию законодательного акта, то налогообложению подлежат средства:

- Заработанные лицом по итогу реализации им официальной деятельности. Как было отмечено ранее, если человек работает официально, то работодатель уплачивает налоговые сборы за него сам, отдавая ему зарплату уже за вычетом таковых. Если же лицо трудится от имени индивидуального предпринимателя или организации, то налог на свои доходы оно должно выплачивать самостоятельно с обязательной периодической подачей налоговой декларации в госструктуры.

- Полученные лицом от продажи или сдачи в аренду имущества, при владении с его стороны таковым менее установленного законодательством срока. На сегодняшний день для большинства видов собственности срок владения, освобождающий их владельцев от уплаты налоговых сборов, составляет 5 лет (реже – 3). То есть, в ситуации, когда человек решит продать свой дом и владел им 6 лет, от налога он освобождается. В ином случае платить в казну государства придется.

- Попавшие в руки человека после нахождения клада или подобных ценностей на территории, ему не принадлежавшей. В том случае, если сундук с сокровищами найден на земле самого гражданина, находящейся в его собственности, то и платить налоговый сбор он не обязан.

Как видите, налогообложению подвергаются практически все виды доходов, получаемые физическими и юридическими лицами на территории РФ. От обложения подоходным налогом освобождаются средства, полученные лицом:

- от продажи или сдачи в аренду собственности, находившейся в его владении более установленного законом срока;

- в виде подарка или в качестве наследства от близких родственников;

- в ряде иных случаев, отмеченных в соответствующих статьях Налогового Кодекса РФ (например, в 217-ой).

Учитывая этот нюанс налоговой сферы нашей страны, следует проверять необходимость уплаты сбора при получении прибыли конкретного вида в соответствующих законодательных актах, а именно – в Налоговом Кодексе. Только такой подход к ведению дел, связанных с заработком средств, поможет избежать проблем с налоговыми органами.

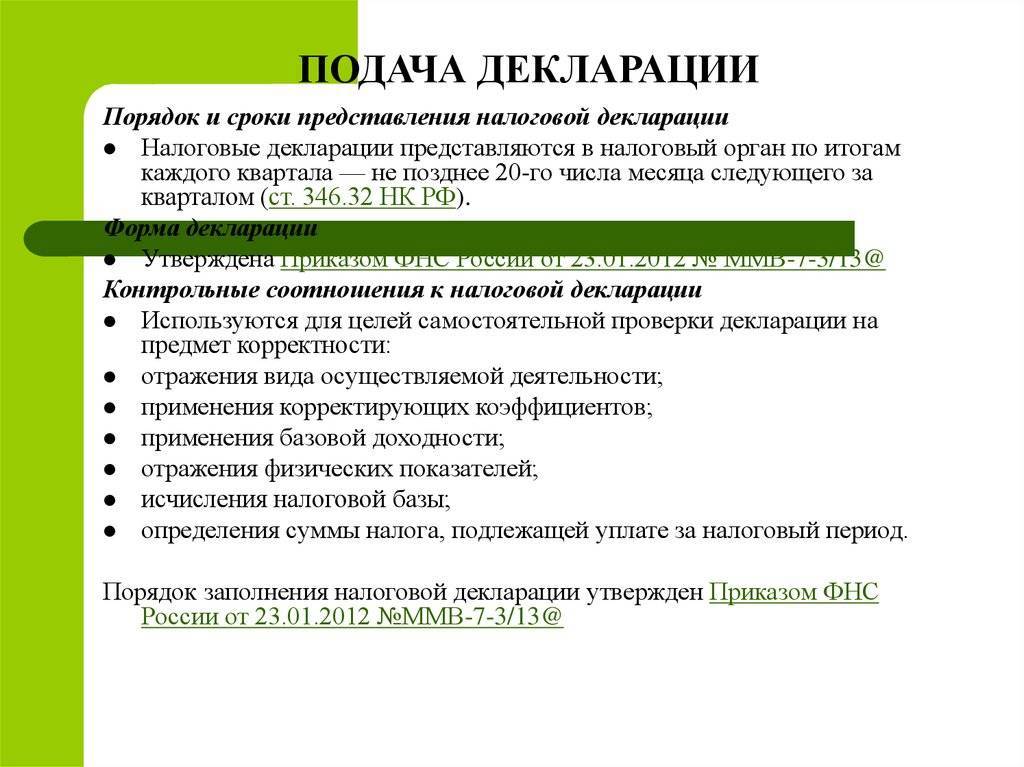

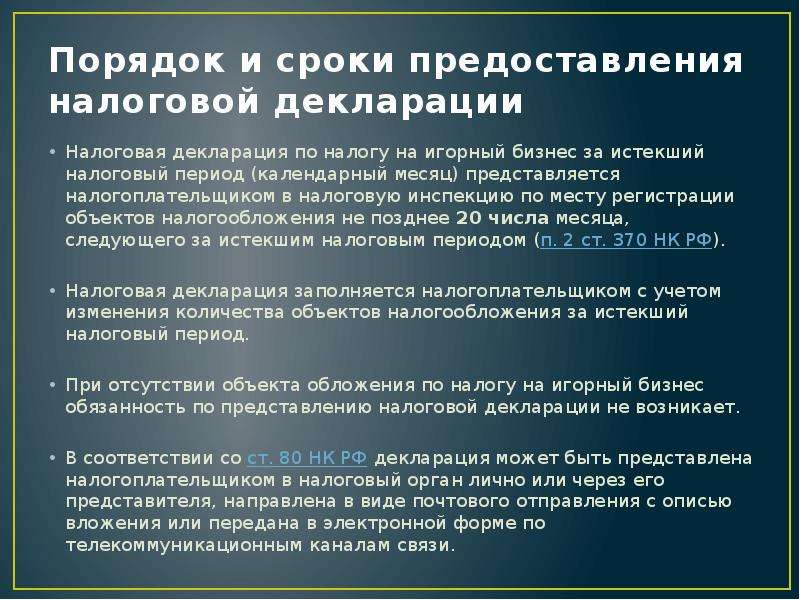

Когда нужно подавать данные

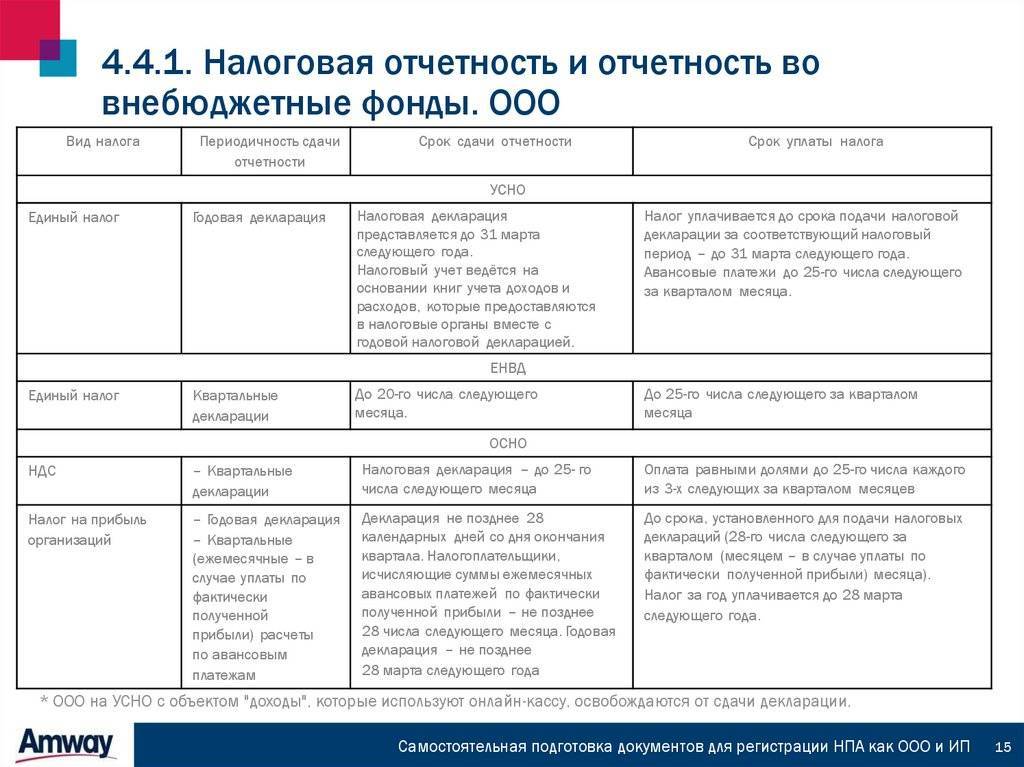

Сроки предоставления сведений в налоговый орган зависят от применяемого режима. Нарушение правил влечет наложение штрафов.

- УСН. Предприниматели обязаны сдавать только годовую декларацию. В инспекцию документ должен поступить не позднее 30 апреля. Отчет направляют по итогам года, то есть на заполнение формы у коммерсантов не менее 4 месяцев.

- ЕСХН. Сельхозпроизводители сдают декларации ежегодно до 31 марта.

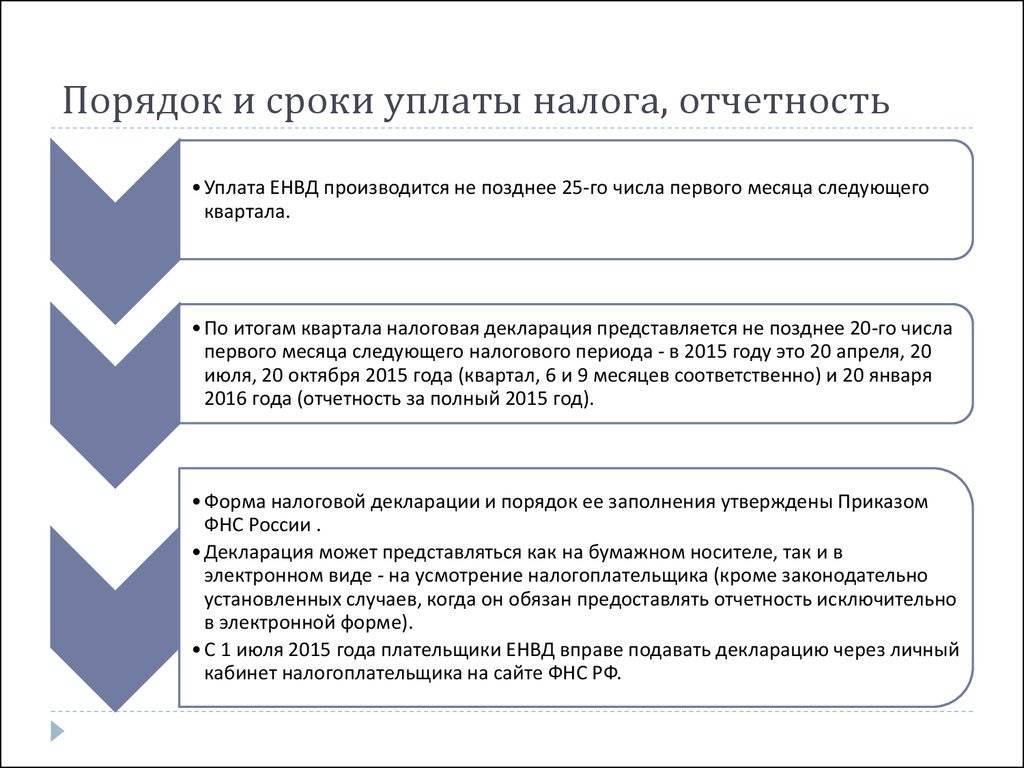

- ЕНВД. Подавать данные в инспекцию плательщики обязаны ежеквартально. На составление декларации у предпринимателей 20 дней. Отсчет срока начинается с момента завершения квартала.

- ОСНО. Предприниматели отчитываются по НДФЛ не позднее 30 апреля следующего года. Декларацию по налогу на добавленную стоимость следует сдавать в течение 25 суток после окончания квартала. Отчет принимают только в электронном виде (п. 5 ст. 174 НК РФ).

Если последний срок приходится на праздник или выходной, конечными считаются следующие рабочие сутки.

Единую упрощенную декларацию плательщикам предписывается отправлять в инспекцию до истечения 20 дней с окончания квартала, полугодия, 9 месяцев или года. Предпринимателям на ОСН важно помнить о необходимости сдачи формы 3-НДФЛ. Единый отчет не освобождает от обязанности раскрытия сведений по НДФЛ

Порядок подачи абонентами декларации

Декларация подается абонентами в соответствии с разделом VIII Правил.

Абоненты, среднесуточный объем сбрасываемых сточных вод которых за период с 1 июля предшествующего календарного года по 30 июня текущего календарного года (для абонентов, с которыми договор водоотведения (единый договор холодного водоснабжения и водоотведения) был заключен после начала указанного периода, — за весь фактический период сброса ими сточных вод) в среднем составляет 30 м3/сут. и более суммарно по всем канализационным выпускам с одного объекта, обязаны подавать в организацию ВКХ декларацию о составе и свойствах сточных вод. Иные абоненты вправе подать такую декларацию в организацию ВКХ.

Однако данное требование не распространяется на объекты абонентов, у которых отсутствует контрольный колодец для отбора сбрасываемых сточных вод. В случае когда имеется канализационный колодец, в котором отбор проб сточных вод абонента может быть осуществлен отдельно от сточных вод иных абонентов, декларация также не предоставляется.

Что характеризует декларация?

Состав и свойства сточных вод, которые абонент отводит в ЦСВ и параметры которых обязуется соблюдать в течение срока действия декларации, составляющий не менее одного года.

Можно ли указать в декларации превышения максимальных допустимых значений показателей и концентраций, нормативов состава сточных вод?

Может быть единый договор на холодное водоснабжение и водоотведение.

Сколько ждать ответа от УФНС?

Каков срок проверки налоговой декларации? По 78 статье налогового кодекса, ответ на поданные документы должен прийти не позже, чем через месяц.

Но это в теории.

На практике же придется столкнуться с дополнительными бюрократическими процедурами, которые в законе не оговорены, зато якобы содержатся в одном из решений высшего арбитражного суда за 2005 год.

Сотрудники УФНС всегда до последнего настаивают на своей правоте, ссылаясь на этот документ, хотя в нем ни слова не сказано про нужные нам формы налоговых деклараций.

Он скорее затрагивает дела коммерческих фирм. К сожалению, УФНС может пропустить мимо ушей все ваши претензии и начать трехмесячную проверку.

Бывают даже случаи, когда чиновники прямо отказываются принимать декларацию, если к ней приложено заявление по вычету налога. В таких случаях остается только заказным письмом отправлять к ним вашу заявку.

Если вы хотите отстоять свое право на быстрый сервис до конца, пишите жалобу непосредственно руководителю УФНС в регионе. Жалоба составляется исключительно в официальной форме и присылается также по почте. Если и это не поможет, смело подавайте на УФНС в суд.