Право на получение выплат за причинение вреда здоровью

Законодательство выделяет таких участников дорожного происшествия: водители, пассажиры, пешеходы, иные участники. Права на компенсационные выплаты за причиненный вред жизни и здоровью у них значительно разнятся. Это зависит от роли в дорожно-транспортном происшествии, степени вины. Есть случаи, когда потерпевшим могут быть вообще не выплачены деньги.

Пассажир может получить выплаты за причиненный ему физический вред по договору ОСАГО, если у виновника дорожно-транспортного происшествия есть действующий в соответствии с законодательством полис автогражданской ответственности. Если полиса у виновника нет, то придется истребовать компенсацию в порядке гражданского судопроизводства.

Пешеход может получить компенсацию за причиненный ему вред только в судебном порядке. Это не зависит от степени его вины, ведь в Гражданском кодексе РФ закреплено, что водитель обязан предвидеть наступление тяжких последствий.

А вот человек, который пострадал в ДТП и находился на дороге из-за исполнения им своих должностных обязанностей (дорожные рабочие, сотрудники ГИБДД) получить компенсацию не смогут. Они только вправе направить иск в суд.

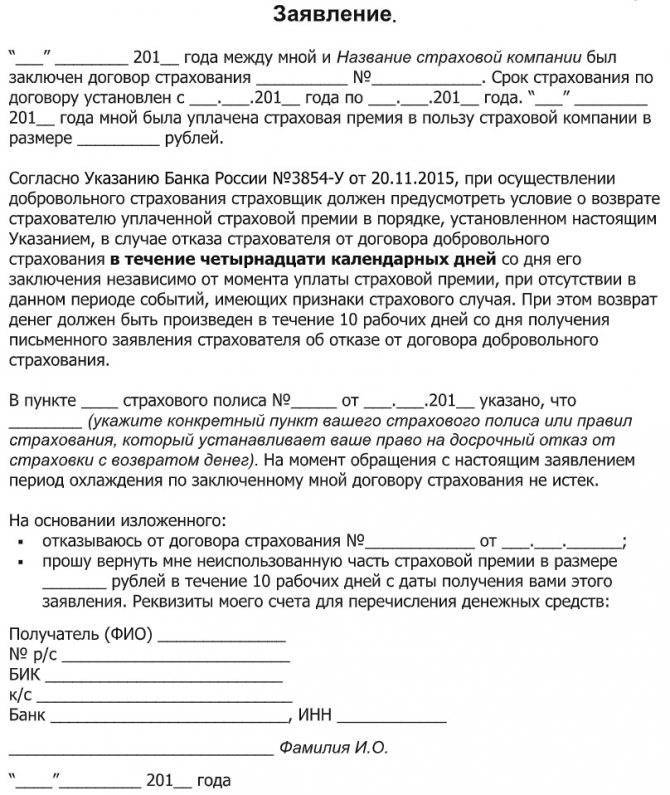

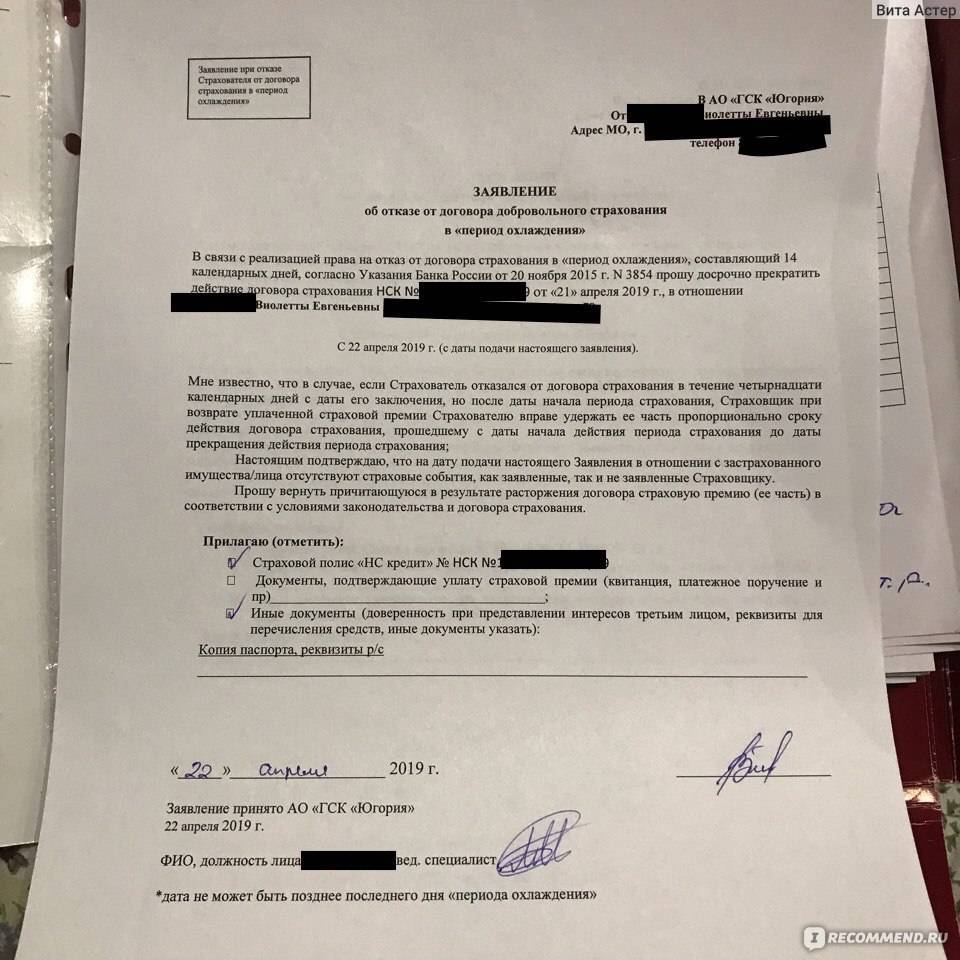

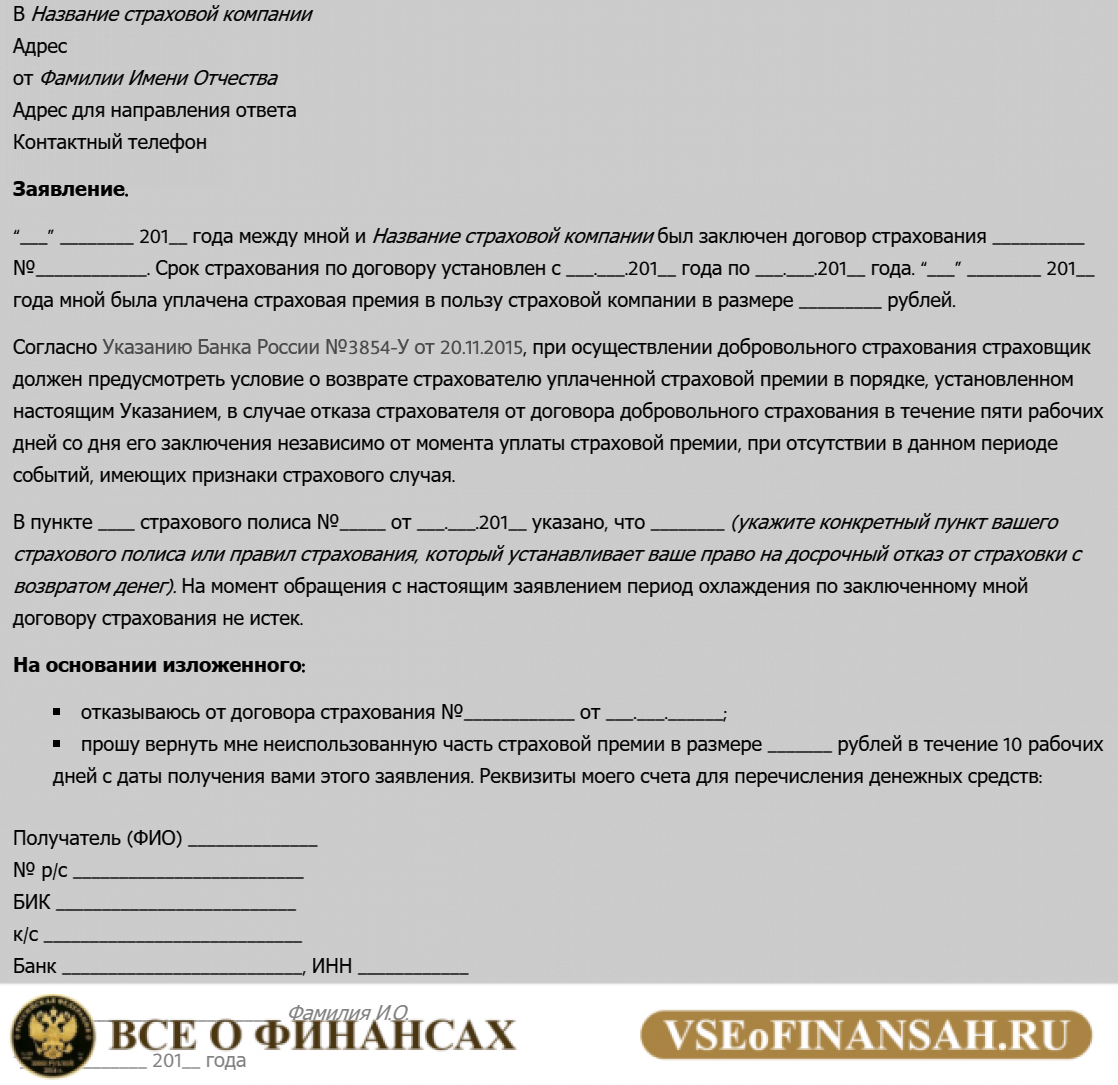

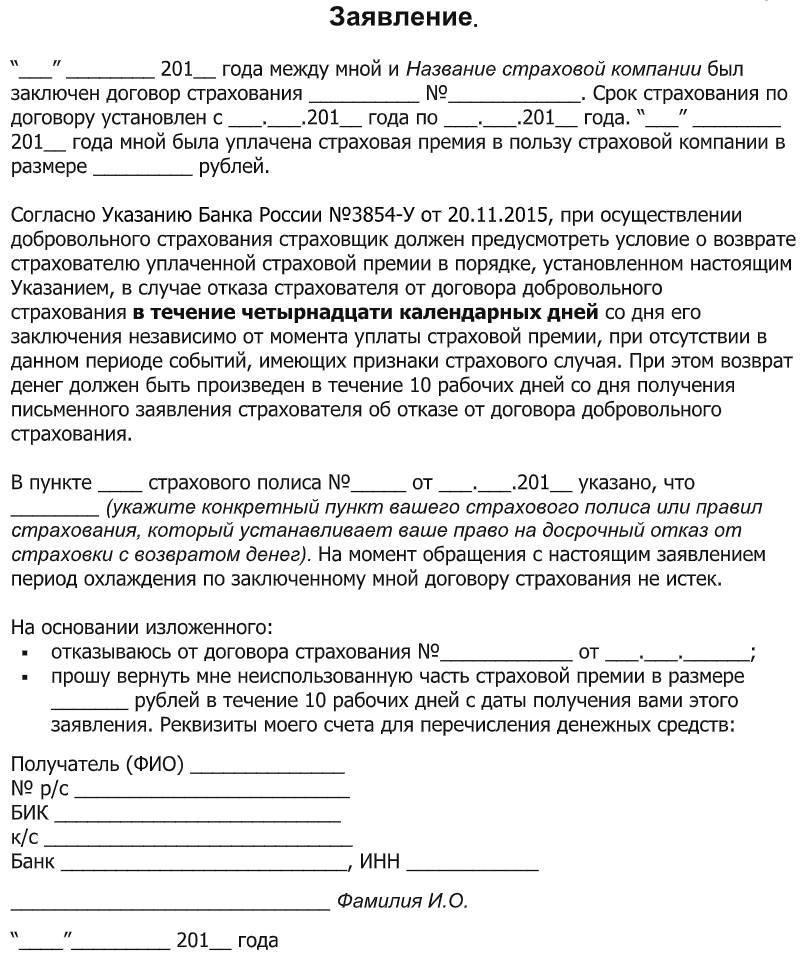

Что нужно сделать для расторжения договора страхования и возврата премии?

Заемщику необходимо внимательно изучить договор страхования, особенно условия его расторжения.

По закону требуется немного: направить уведомление в письменном виде в адрес страховой организации. Сделать это нужно в течение 14 дней с даты заключения договора. Уведомление можно подать лично в офисе компании или направить заказным письмом.

По общему правилу уведомление подлежит направлению в страховую организацию, но может быть подано и через банк, оформивший полис. Только вот банки часто отказывают в приеме таких заявлений, хотя и не все (наименование указывать не будем).

На практике в договоре часто предусматривают дополнительные условия его расторжения, например:

- направить уведомление на специальный адрес (отличный от основного адреса страховой);

- приложить копии договора и паспорта, доказательства оплаты;

- заверить документы у нотариуса.

Что делать, если страховая компания не платит?

Консолидируем порядок действий, если страховая компания отказала выплачивать компенсацию. Если есть уверенность, что данное действие неправомерно, воспользуйтесь следующей пошаговой инструкцией.

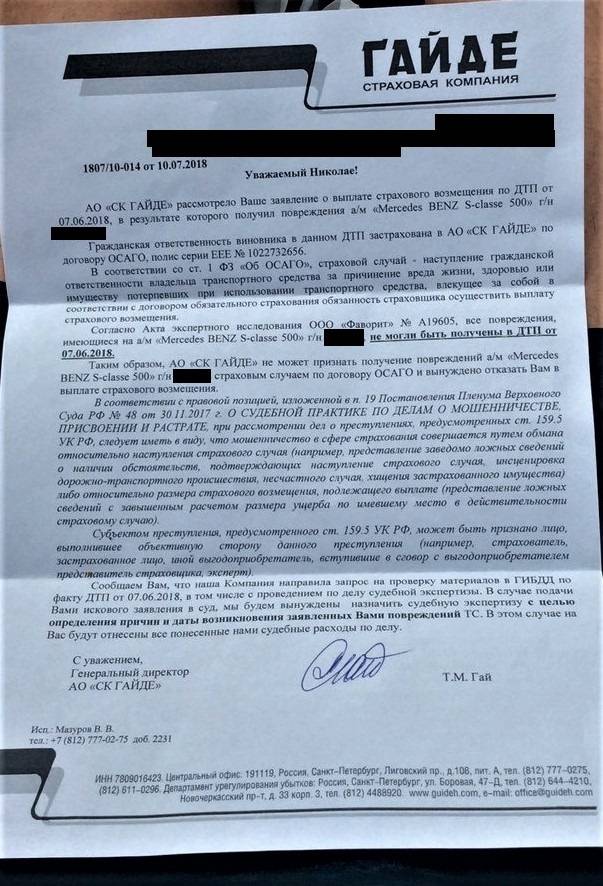

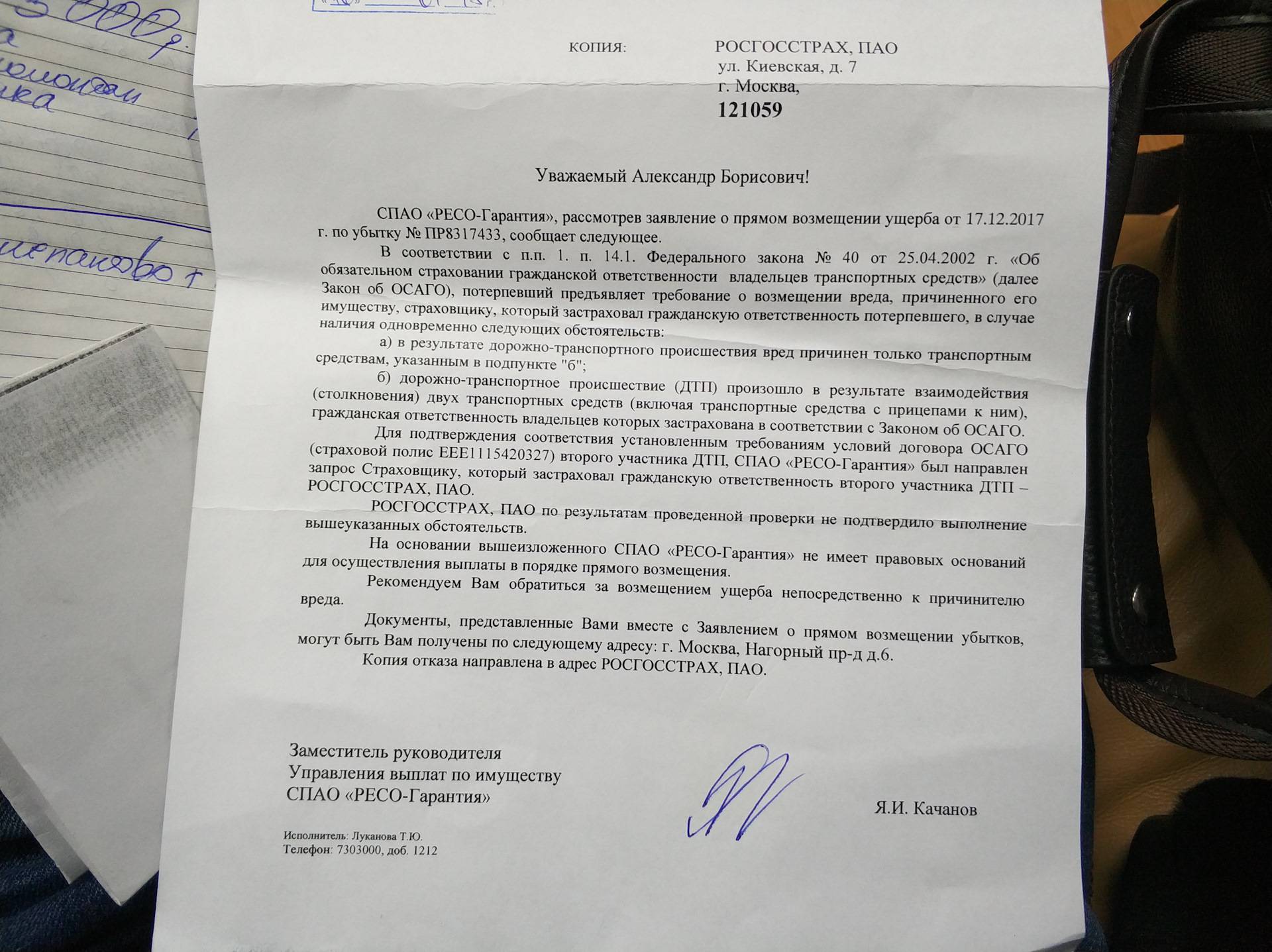

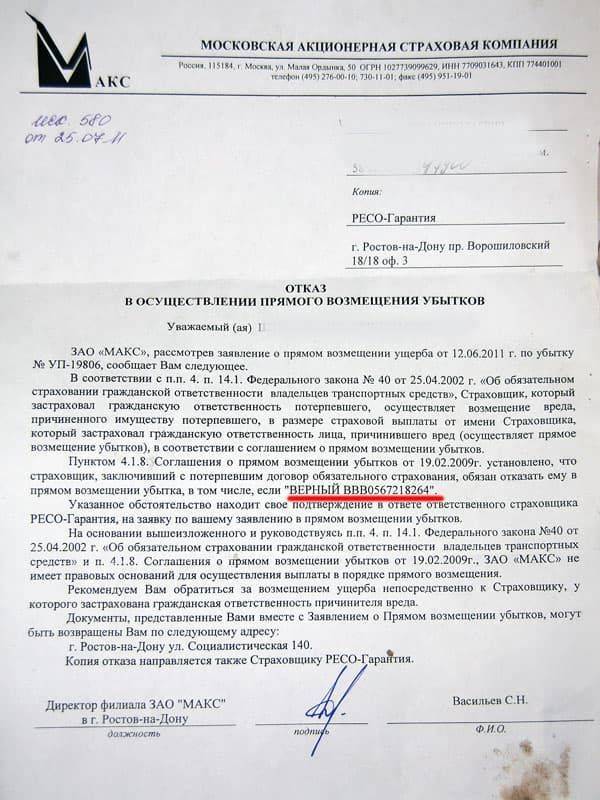

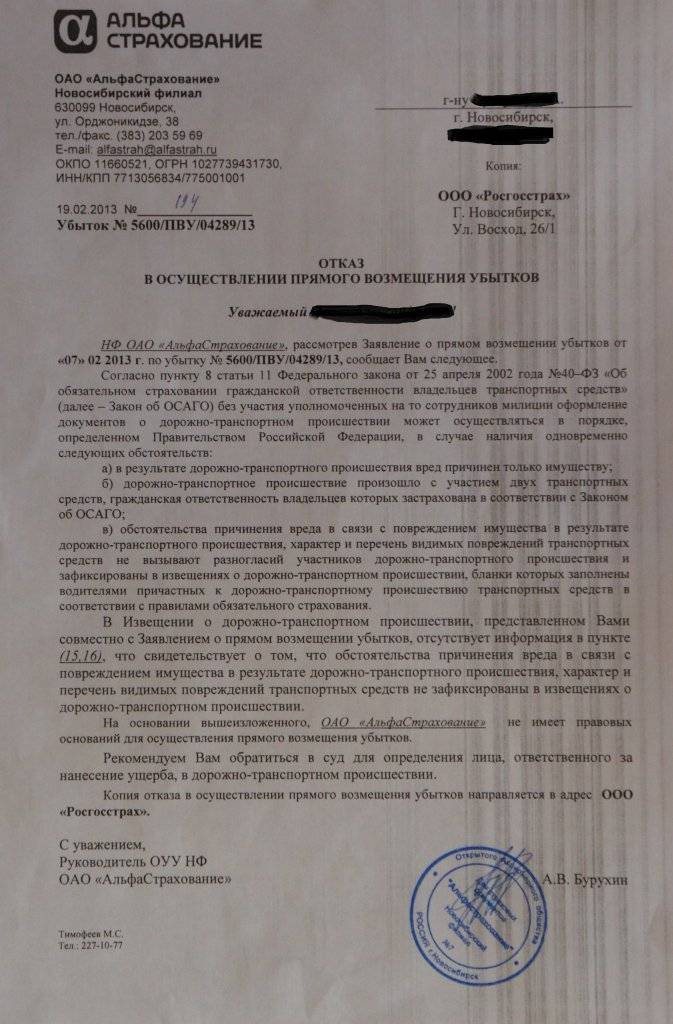

Шаг 1. Получение письменного отказа в выплате по ОСАГО

Факт того, что СК отказывает в страховом возмещении, необходимо доказать и лучшим доказательством будет являться письменный документ. Законодательство требует страховщика предоставить ответ в течение 3 дней (а при личном обращении в день обращения). Письменный отказ в выплате страхового возмещения по ОСАГО станет основанием для дальнейших действий.

Проблемы возникают, если страховая отказывается не только платить по страховому случаю, но и предоставлять письменный отказ. Как уже сообщалось, это является нарушением закона, однако справиться с ситуацией самостоятельно неподготовленному человеку сложно. Здесь лучше привлечь к работе юриста, который и сможет добиться необходимого документа.

Кроме прочего, сделать это можно с помощью недавно введенного института финансового омбудсмена, для чего ему подается жалоба через специальный портал или по почте (адрес для письма: 119017, Москва, Старомонетный пер., 3). К финансовому уполномоченному мы еще вернемся далее.

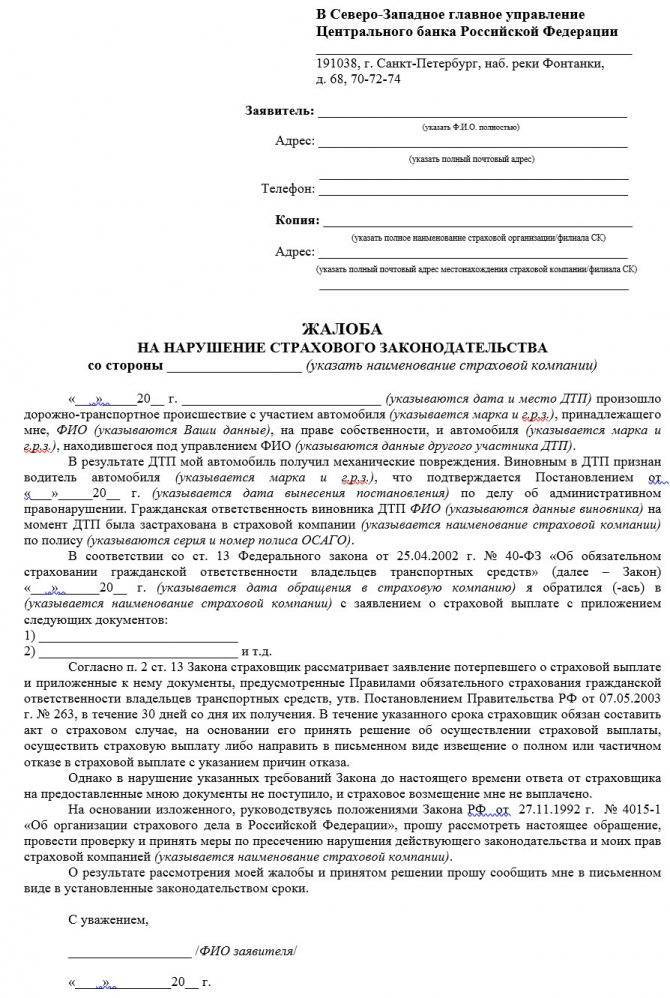

Шаг 2. Подача жалобы в контролирующие органы

Речь идет о жалобах в ЦБ РФ или РСА, о способах подачи которых мы говорили выше. Вероятно, на этом этапе и удастся решить проблему, но, если этого по каким-то причинам достичь не удалось, переходим к следующим шагам.

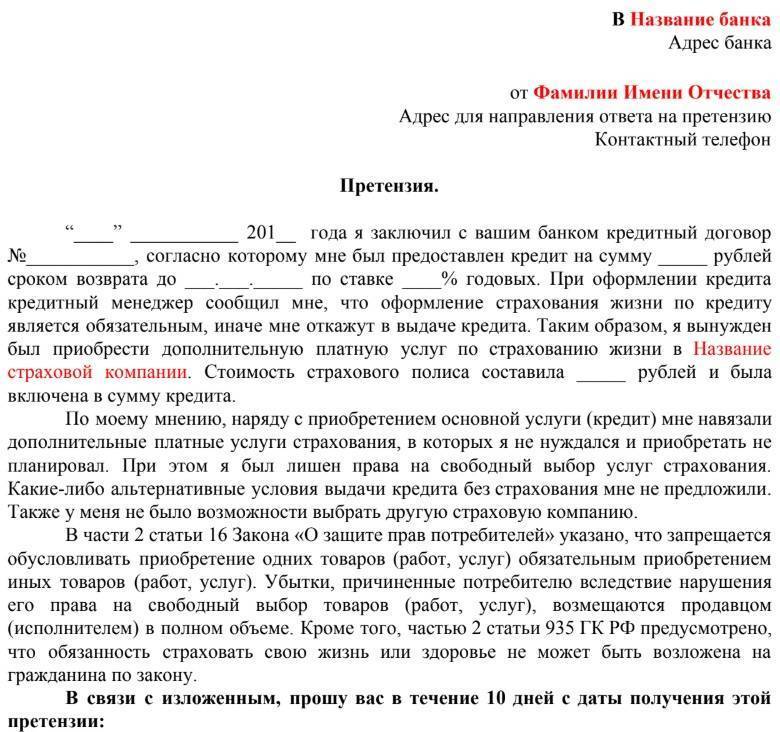

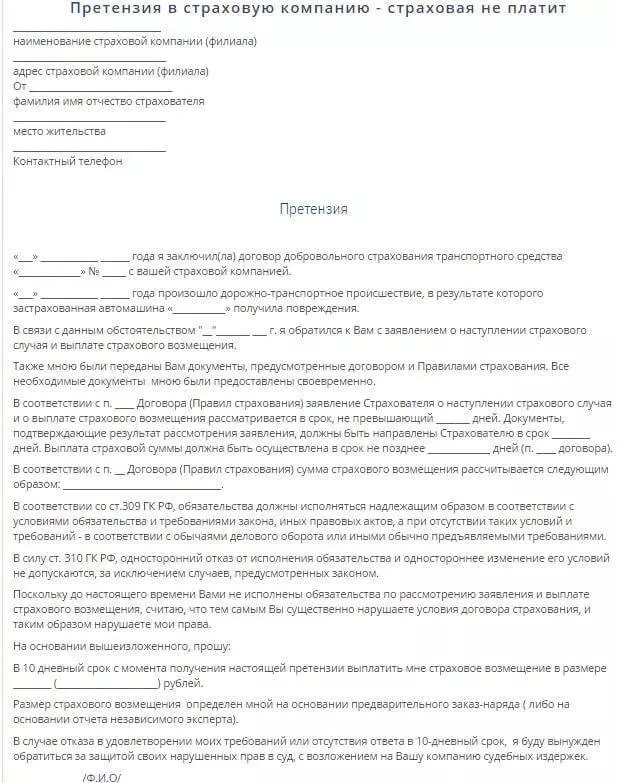

Шаг 3. Подача претензии в страховую компанию

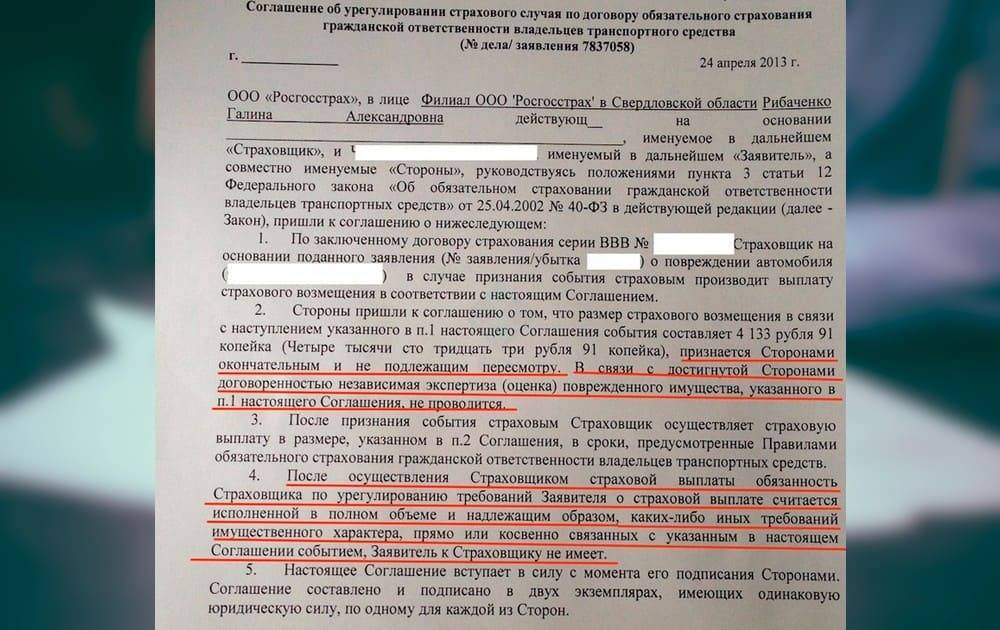

В рассматриваемых случаях закон требует обязательной попытки досудебного урегулирования. Первое, что необходимо предпринять, это попытаться «решить дело миром» со страховой. Да, потребуется еще одно обращение.

Если в результате Шага 1 мы получились письменный отказ от выплат, то теперь нужно получить письменный отказ досудебного урегулирования (или получить согласие на компенсацию и завершить процесс). Процессуальная последовательность здесь во многом повторяет первый шаг, хоть и преследует иные цели. Отказ предоставить документ можно так же решать с помощью финансового уполномоченного.

Важно понимать, что на этом этапе финансовый омбудсмен привлекается (если необходимо) для получения отказа от досудебного урегулирования, а для попытки самого урегулирования может потребоваться еще одно (возможно уже третье) обращение

Шаг 4. Досудебное урегулирование через финансового уполномоченного

С 2019 года, при требованиях к страховым не превышающим 500 000 рублей, досудебное урегулирование обязано проводиться через уполномоченного по правам потребителей в сфере финансовых услуг (финансового омбудсмена). Основания — ФЗ №123.

Именно действия, предпринятые аппаратом омбудсмена, будут признаны судом в качестве мер досудебного урегулирования. Процессуальные сложности заключаются в том, что в ряде случаев все обращения к уполномоченному могут быть объединены в одно, а в других потребуется два или три этапа. Опять же, разобрать в деталях без привлечения адвоката по ОСАГО может быть крайне сложно.

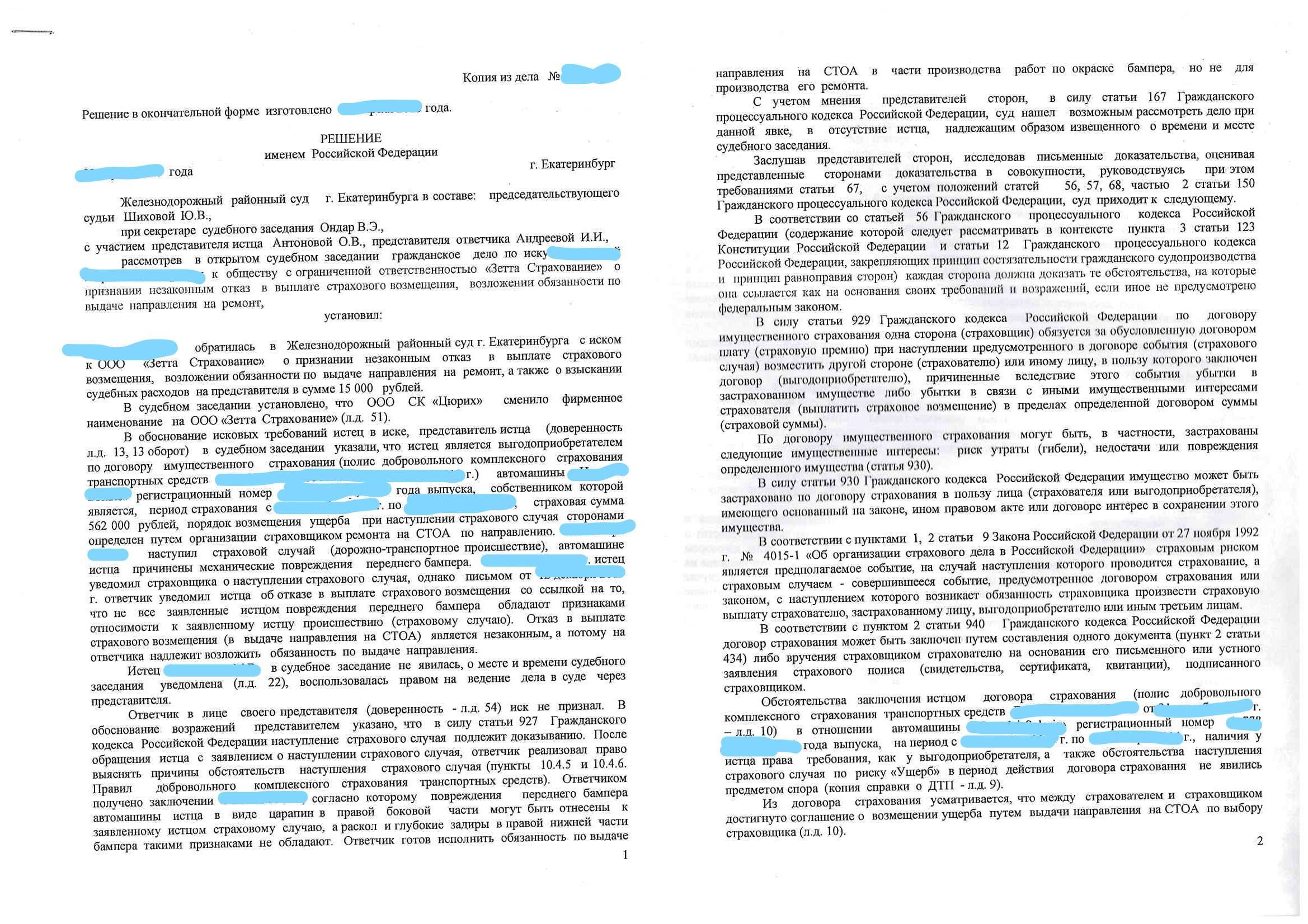

Шаг 5. Решение спора через суд

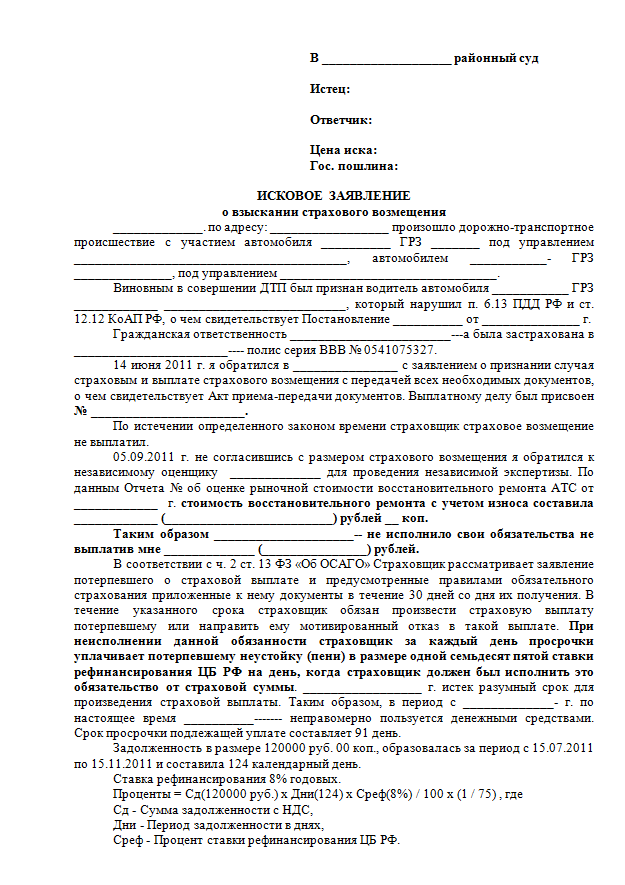

Если ни одно из вышеприведенных действий не привело к ожидаемым результатам, у потерпевшего остается право на судебное разбирательство. Процесс инициируется по стандартной схеме искового производства (Подраздел II ГПК РФ), и в случае отказа в компенсации по ОСАГО будет представлять собой ряд примерно таких действий:

Сбор всей документации, имеющей отношение к делу, в т.ч

страховой полис, фиксация ДТП, оценки ущерба, отказы страховой, заключения финансового уполномоченного и прочее, отраженное в ст.123 ГПК РФ, за исключением оплаты пошлины (подробнее далее).

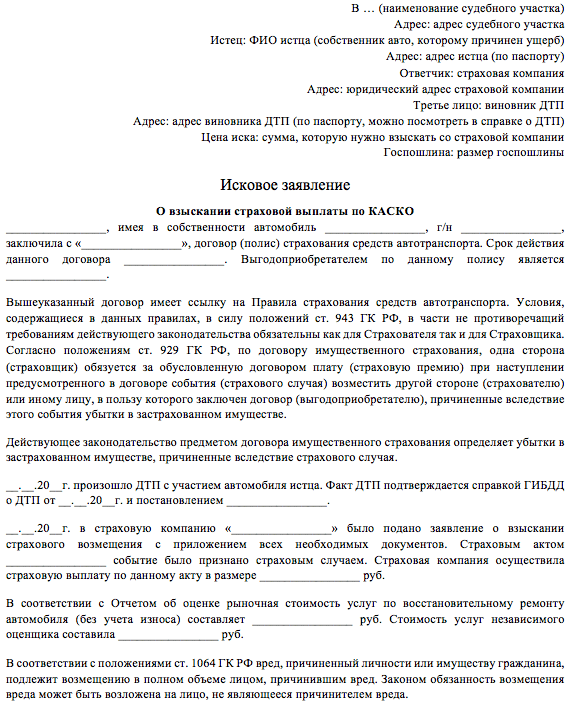

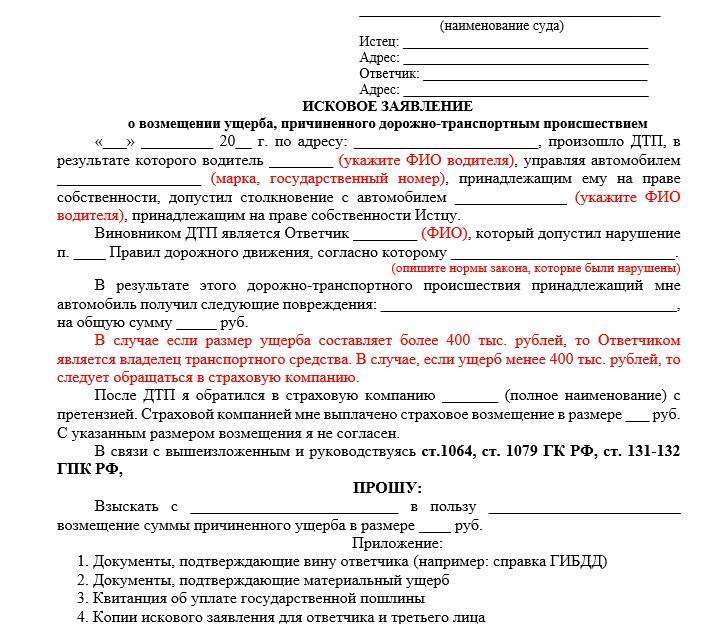

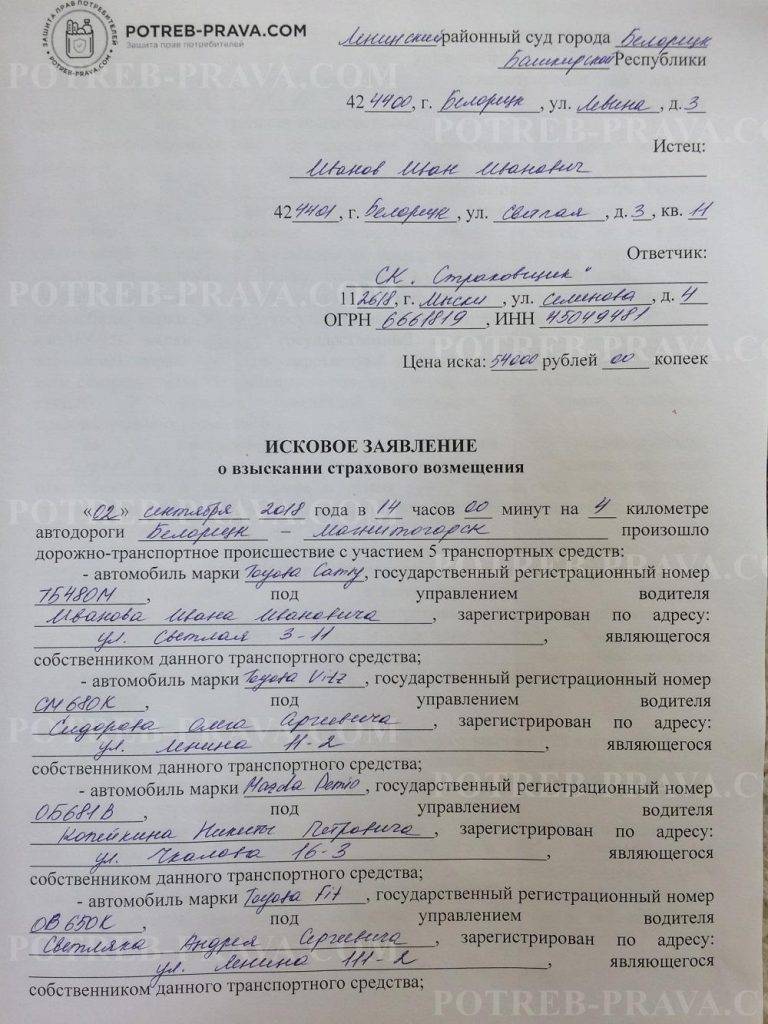

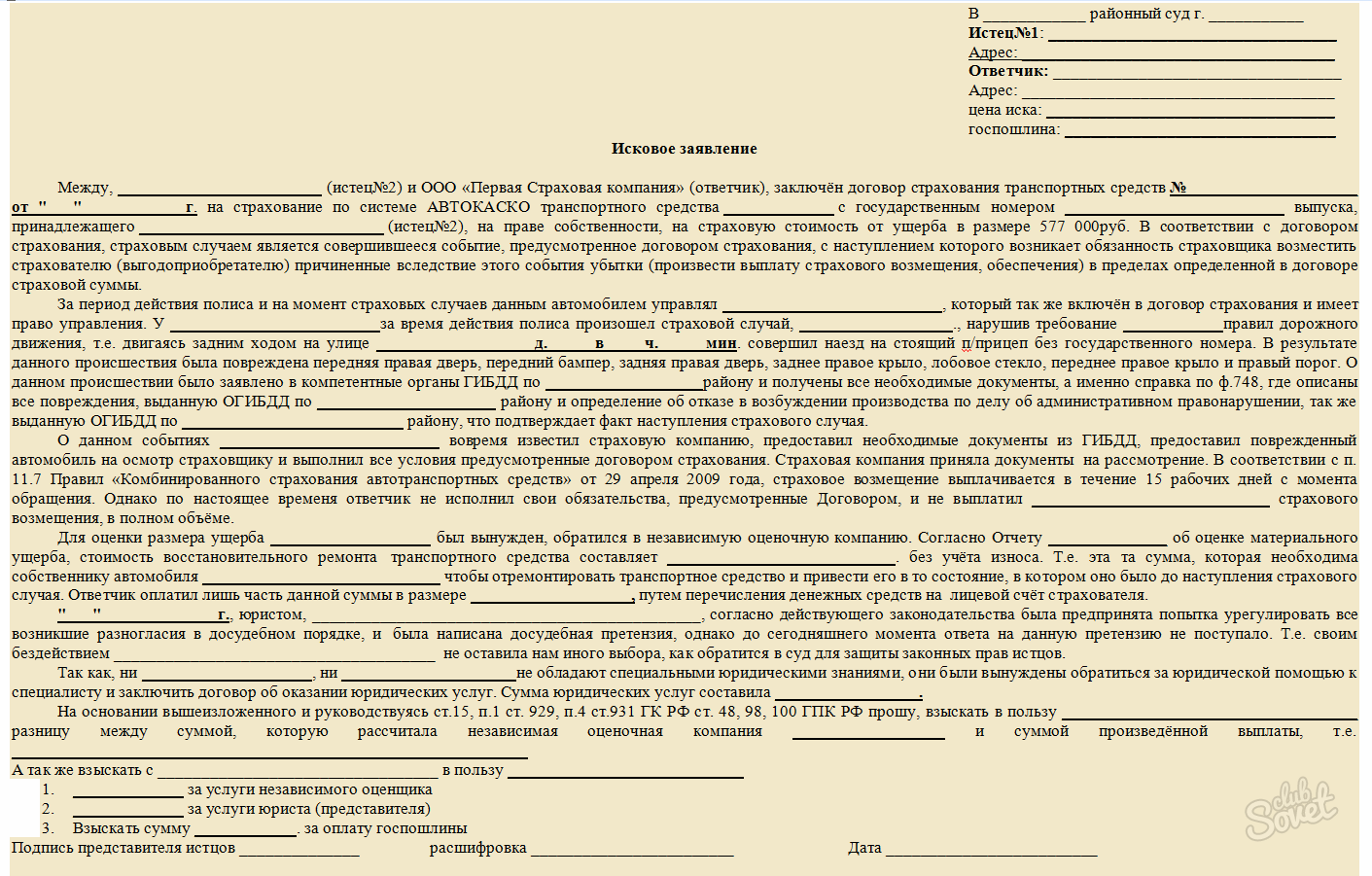

Составление искового требования на основании положений Главы 12 ГПК РФ.

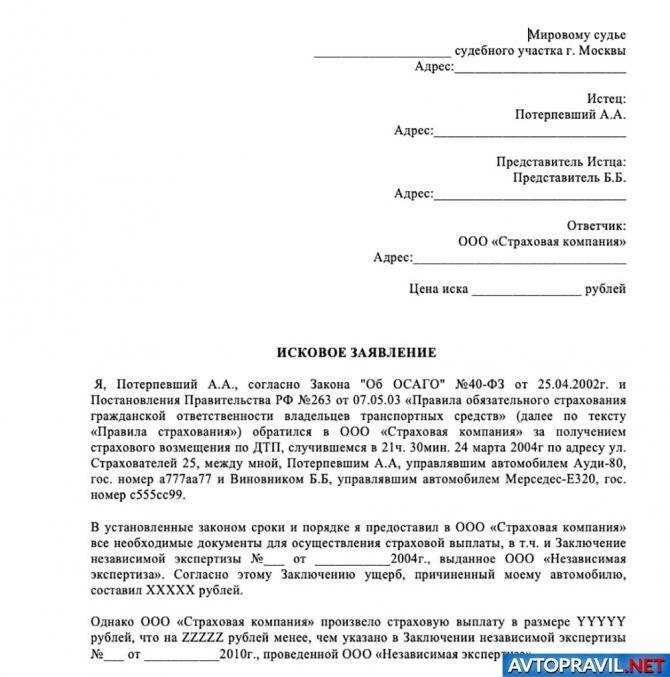

obrazec-iskovogo-zayavleniya-po-osago

Подача иска в районный или мировой суд, открытие производства.

Обратите внимание, что на основании упомянутого ранее Постановления ВС РФ №58, дела по ОСАГО включены в юридическое поле закона «О защите прав потребителей». Одновременно подп.4 п.2 ст.333.36 Налогового кодекса РФ освобождает иски по делам о нарушении прав потребителей от судебной пошлины

Соответственно, за рассматриваемые дела по ОСАГО пошлина не взимается.

Судебный процесс.

Получение возмещения.

При отказе от выполнения судебного решения может быть применен механизм исполнительного производства. Конечным итогом должна стать выплата требуемой компенсации, включая судебные издержки и моральный вред.

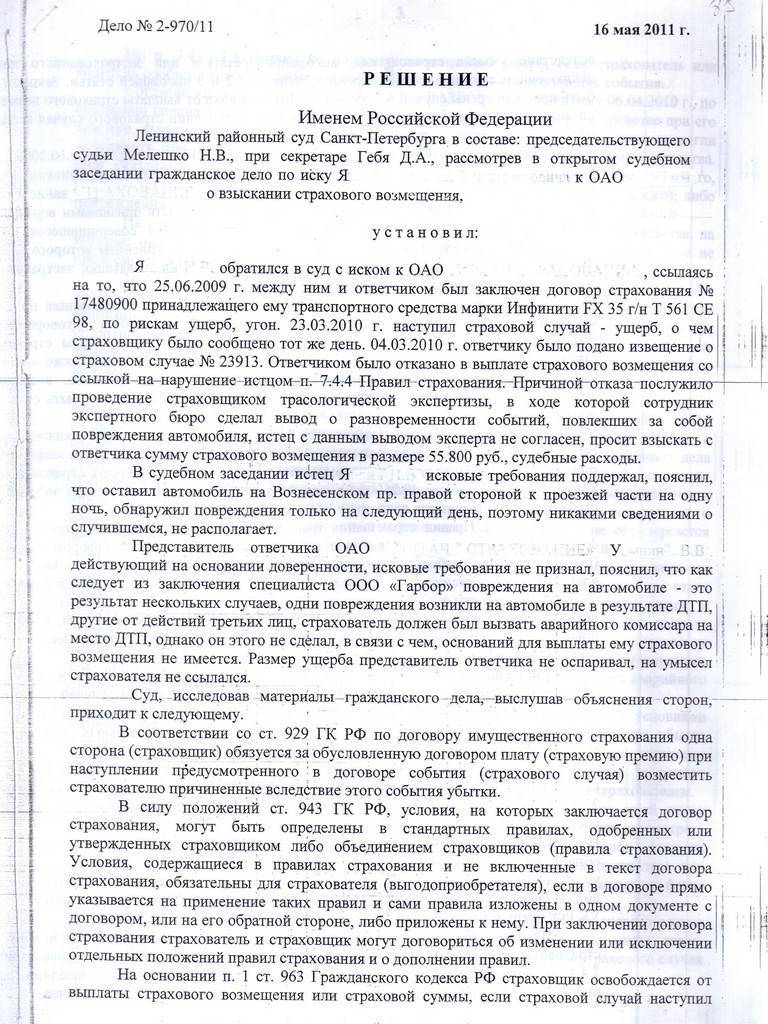

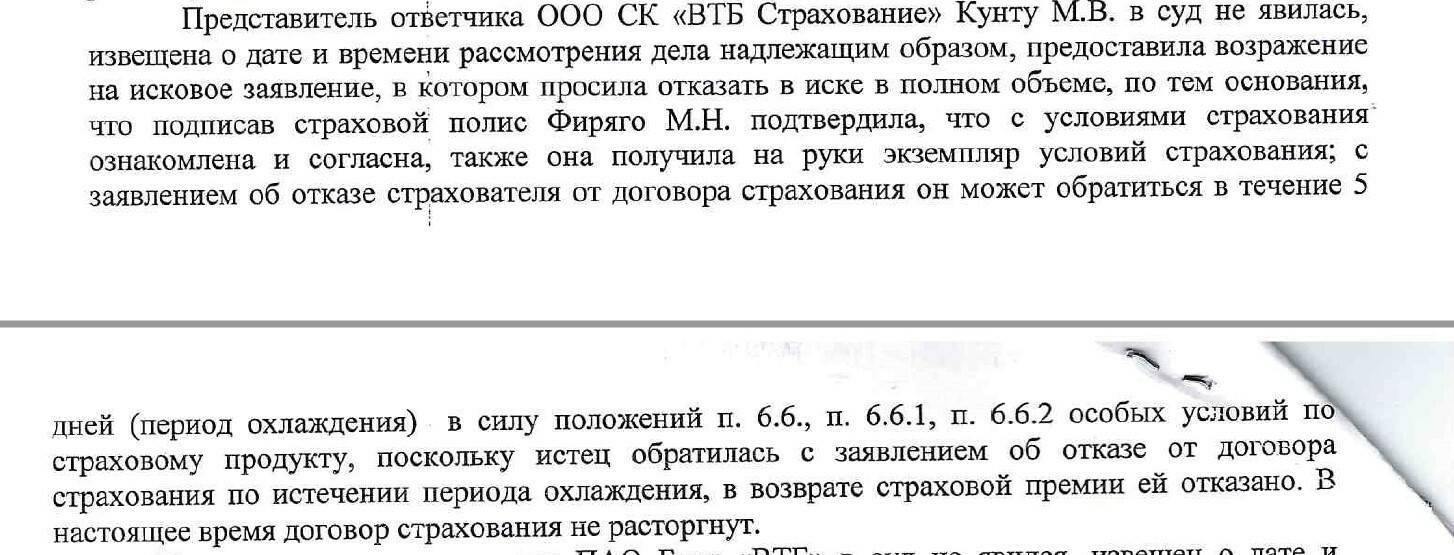

Отказ страховой компании в выплате: судебная практика

Большинство страховых компаний к выплатам за УТС относятся крайне негативно и отказываются их выплачивать. Чтобы гарантированно иметь право на отказ в страховой выплате ОСАГО за утерю товарной стоимости, страховщики выделяют ее в отдельный пункт договора, который оговаривает их право не платить.

Выплаты по страховке после ДТП по ОСАГО.

Выплаты по страховке после ДТП по ОСАГО.

Что делать если страховая компания отказала в выплате читайте тут.

О форме иска к страховой компании читайте тут:

А как на выплату за УТС смотрят суды? Единая точка зрения здесь отсутствует. По мнению одних УТС является реальным ущербом автовладельца и наряду с прочими тратами (ремонт, запчасти и пр.) должна компенсироваться страховыми выплатами. В частности, подпадать под действие страхования по КАСКО. С этой точки зрения выделение УТС в отдельное положение договора считается неправомерным.

Другой взгляд признает законным право страховых компаний исключать УТС из страховых выплат. Основной аргумент, которым руководствуются в этом случае суды, состоит в том, что согласно ГК РФ юридическим и физическим лицам разрешено устанавливать в своих договорах те обязанности и права, которые они считают необходимыми.

Вторым спорным моментом в судебной практике по страховым спорам является неустойка за отказ в выплате страхового возмещения по КАСКО. До 2012 года некоторые суды взыскивали со страховщиков 3% за каждый просроченный день страховых выплат. Такое решение объяснялось статьей 28 ФЗ «О защите прав потребителей».

Другие судьи отказывались это делать, мотивируя свои действия тем, что просроченные выплаты подпадают под ст. 395 ГК РФ, которая требует начисления штрафа, а не неустойки. Ясность внес обзор решений судов за 3 кв. 2013 года, после которого судами стала применяться единая практика. А именно, начисление страховщикам по КАСКО штрафа, а не пени.

Несмотря на постоянные изменения в законодательстве, направленные на повышение юридической грамотности водителей и снижение количества нарушений ПДД, количество дорожно-транспортных происшествий постоянно растет.

Самое обидное и неприятное, с чем может столкнуться автомобилист — авария, произошедшая не по его вине. Зачастую, халатность другого водителя приводит к тому, что машина невиновного автовладельца серьезно страдает. В таком случае, пострадавший должен как можно быстрее обратиться в страховую компанию для получения возмещения, необходимого для починки автомобиля.

Однако даже добросовестный автомобилист, который исправно вносит платежи за страховку, может столкнуться с отказом от выплаты страхового возмещения. На самом деле, законных оснований для отказа в возмещении полученного в результате страхового случая вреда очень мало. В большинстве случаев страховые компании надеются на то, что клиент не будет предпринимать никаких активных действий для защиты своих прав.

Однако даже добросовестный автомобилист, который исправно вносит платежи за страховку, может столкнуться с отказом от выплаты страхового возмещения. На самом деле, законных оснований для отказа в возмещении полученного в результате страхового случая вреда очень мало. В большинстве случаев страховые компании надеются на то, что клиент не будет предпринимать никаких активных действий для защиты своих прав.

Бороться с таким решением страховщика можно несколькими способами. Главное убедиться в том, что автомобилист не совершил никаких ошибок, из-за которых страховщик имел законное право не выплачивать страховку.

Если такие нарушения отсутствуют, автомобилист должен начать предпринимать активные действия для защиты своих нарушенных прав.

Оформление страхового возмещения

Для получения страховой выплаты, застрахованное лицо должно подтвердить, что наступил тот или иной страховой случай. Рассмотрим алгоритм действий на примере ДТП.

Итак, Вы попали в ДТП:

- Оцените ситуацию и необходимость вызова сотрудников ГИБДД, поскольку в определенных случаях можно оформить документы без вызова сотрудников полиции, а именно, если в ДТП пострадали только ТС, участвовало в ДТП только 2 ТС, ответственность участников ДТП застрахована, вред, причиненный ТС в ДТП не вызывает разногласий и не превышает 100 тыс. руб.

- Если не вызвали сотрудников полиции, заполните бланк извещения о ДТП (заполняется обоими водителями) в 2-х экземплярах, который должен быть направлен страховщикам в течение 5 рабочих дней со дня ДТП. Также произведите фото- и видеосъемку на месте ДТП, зафиксировав, в том числе, характер повреждений ТС;

- Обратитесь в полицию, если оформляли документы без вызова сотрудников ГИБДД, для составления протокола об административном правонарушении и иных документов, в связи с ДТП.

- Страховщик может потребовать представить ТС для осмотра и проведения экспертизы.

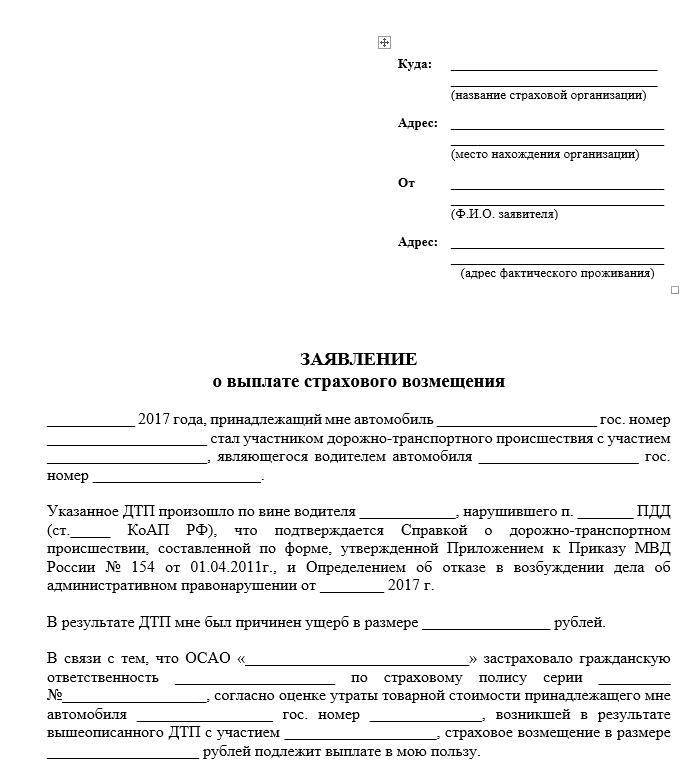

При обращении в страховую компанию за выплатой страховки потерпевший:

- уведомляет страховщика о наступлении страхового случая;

- подает страховщику заявление о том, чтобы ему было выплачено страховое возмещение;

- прикладывает к заявлению документы: копию паспорта, документы о банковских реквизитах потерпевшего, извещение о ДТП, копию протокола об административном, правонарушении, иные документы, оформленные сотрудниками ДТП.

Как подготовиться к суду со страховой компанией?

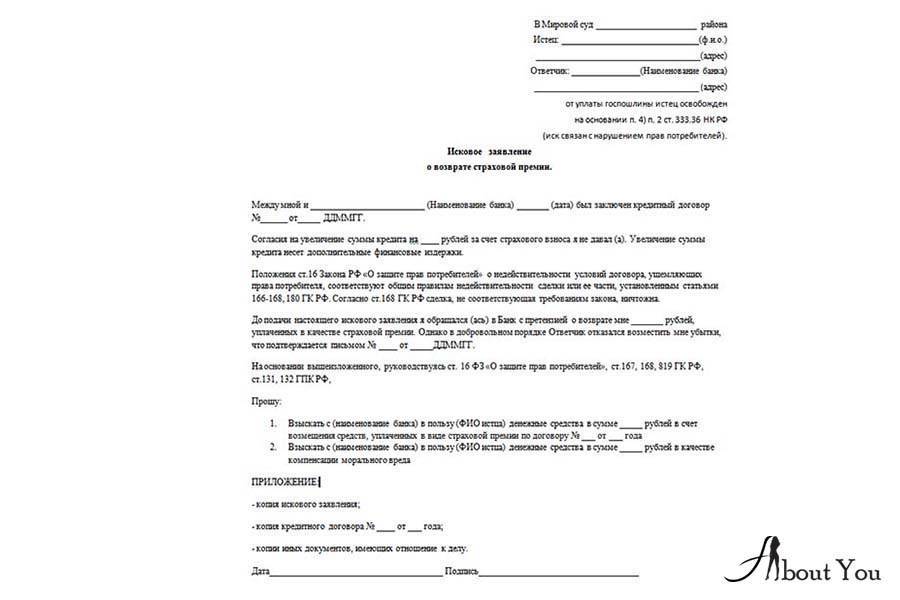

Судебное разбирательство на основе иска клиента страховой компании — наиболее эффективный способ получения причитающейся гражданину страховой премии. Страховые компании обладают штатом опытных юристов, поэтому для повышения шансов на выигрыш гражданину следует оплатить услуги адвоката, представляющего интересы пострадавшего в суде. Подготовка к судебному разбирательству проходит в несколько этапов.

- Сбор подтверждающих документов. Клиент предоставляет договор страхования, полис, памятку застрахованного лица, квитанции об уплате страховых взносов, кредитный договор и другие бумаги, подтверждающие правоотношения гражданина и страховой компании. Также рекомендуется предоставить заключения по оценке размера ущерба, подготовленные независимыми экспертами.

- Подготовка искового заявления. Судебный иск составляется от имени пострадавшего гражданина, в качестве выгодоприобретателя указывается банк-кредитор (если заёмщик подписывал договор присоединения к коллективной программе страхования). В качестве требований следует указать признание наступившего события страховым случаем, выплату компенсации судебных расходов и услуг юриста, а также принудительно взыскать страховую премию. Исковое заявление следует подавать в суд общей юрисдикции, расположенный по месту официальной регистрации страховой компании.

- Судебное разбирательство. На практике судебное разбирательство по иску против страховой компании состоит в сопоставлении сведений, предоставленных гражданином и юристом фирмы. Судья оценивает требования законодательства, положения договора, заключения независимых экспертов, при необходимости экспертиза проводится повторно.

- Вынесение решения. Как правило, гражданину присуждается часть страховой премии и компенсация материального ущерба, вызванного неполучением причитающихся средств. Исход дела зависит от конкретной ситуации, уровня подготовки адвоката истца.

Клиенту, не получившему выплату от страховой компании, следует проконсультироваться с юристом, сопоставить сумму судебных издержек и предполагаемую выплату по страховке. Подача искового заявления — наиболее эффективный способ получить страховую премию, однако клиенту предстоит потратиться на услуги адвоката, независимого эксперта и оплатить судебные издержки.

Что делать, если не выплачивают деньги по страхованию?

В данном случае не стоит лениться и бояться, помните – вы всегда имеете право отстаивать свои законные права, тем более законных оснований для отказа в выплате компенсации немного. Если вы уверены, что с вашей стороны нарушений не было, то смело защищайте свои права. В подобных ситуациях, страховщики опираются на незнание законодательства РФ.

Порядок действия в случае отказа будет следующим:

Досудебное урегулирование вопроса

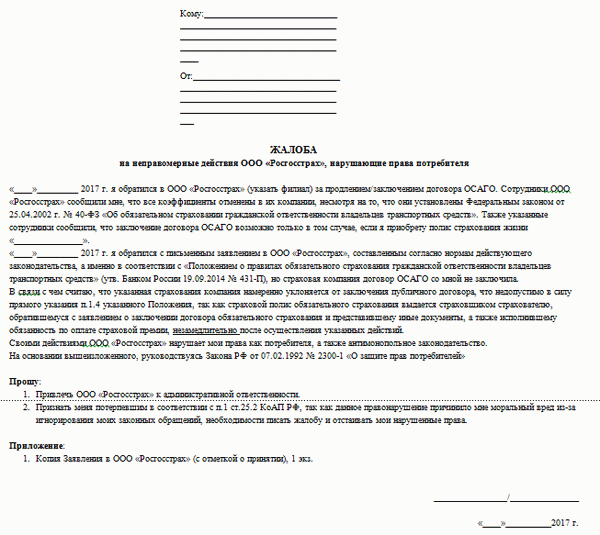

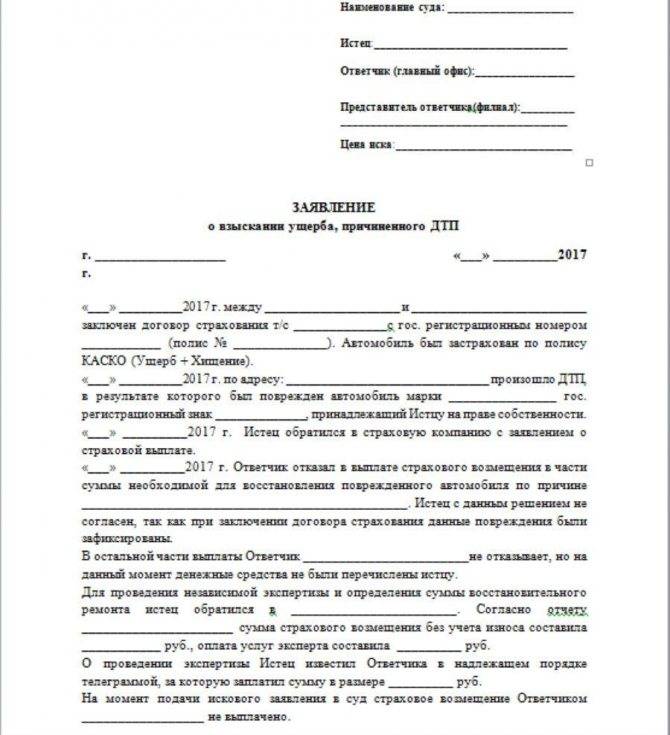

Если возникаю спорные вопросы или обращение в вышестоящие органы (РСА и ЦБ РФ) не дало результатов, то необходимо подать в страховую компанию составленную претензию. Данный документ составляется в произвольной форме, но обязательно должен содержать в себе следующую информацию:

- Полное наименование страховщика, с указанием его адреса.

- Личные данные заявителя (Ф.И.О., адрес регистрации, контакты).

- Текст претензии, в котором должна быть указана причина обращения, а также предъявлены конкретные требования, основанные на нормативно правовых актах (указать, какой именно Закон РФ нарушил страховщик). Можно также потребовать неустойку, если с момента подачи обращения на получение компенсации прошло более 20 дней (1 % в день от суммы компенсации).

- Указать реквизиты для получения компенсации (если желаете получить ее безналичным расчетом).

- Ставится дата и подпись с расшифровкой.

О том, как правильно написать и оформить досудебную претензию в СК, мы рассказываем в отдельном материале, а тут вы узнаете о сроках ее подачи и рассмотрения.

- Скачать бланк претензии в страховую компанию о невыплате по ОСАГО

- Скачать образец претензии в страховую компанию о невыплате по ОСАГО

К составленной претензии прикладывается пакет документов (оригиналы или нотариально заверенные копии):

- полис ОСАГО;

- документы из ГИБДД (извещение, справка или протокол о ДТП);

- доверенность уполномоченного лица (в случае подачи бумаг доверенным лицом собственника);

- паспорт лица, подающего претензию (собственника или его представителя).

При подаче претензии лично, необходимо взять расписку с сотрудника компании, приявшего эти документы. При дистанционной подаче, необходимо отсылать все бумаги заказным письмом с уведомлением о вручении.

Судебные споры

Важно! Без подачи претензии страховщику, который не выплатил деньги, начинать судебные споры неправомерно.

Если по истечению десяти суток СК не ответит на поданную претензию, или пришлет отказ по ней, тогда решение вопроса возможно только через суд. Если сумма иска более 50 000 рублей, то иск подается в суды общей юрисдикции, меньше 50 000 – в Мировой суд.

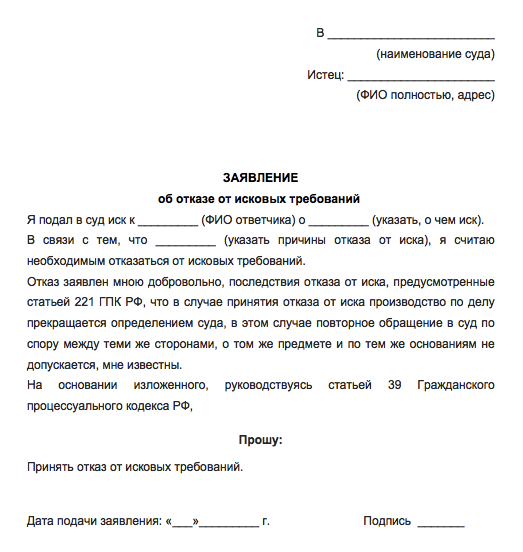

Исковое заявление подается по установленной форме (в соответствии со статьей № 131 Гражданско-процессуального кодекса РФ), и обязательно должно содержать в себе грамотно изложенную просьбу, в чем выражено нарушение прав, на чем основывается ваше обращение, привести доказательства, указать сумму иска, а также перечислить документы, прилагаемые к исковому заявлению.

К иску прикладывается тот же пакет документов, что и при подаче претензии (см. выше), а также:

- акт о наступлении страхового случая (можно получить у страховщика);

- отказ СК в возмещении ущерба;

- подтверждение того, что претензия подавалась (уведомление о вручении заказного письма, расписка в получении документов);

- документы, подтверждающие ваши расходы, понесенные в связи с судебными тяжбами (чеки, квитанции и т.д.);

- иные бумаги, которые подтверждают законность предъявляемых требований.

- Скачать бланк иска об отказе выплаты по ОСАГО

- Скачать образец иска об отказе выплаты по ОСАГО

В сумму взыскания кроме страхового возмещения можно включить следующее:

- штраф за невыплату;

- цену услуг юриста;

- неустойку, указанную в претензии;

- моральный ущерб и т.д.

Обратите внимание! Если вы не знаете, какова сумма нанесенного ущерба, то проведите независимую экспертизу, а сумму, уплаченную за ее проведение, внесите в иск.

Исковое заявление и прилагаемый пакет документации представляется в суд лично или направляется почтовым направлением, после чего необходимо ждать до двух месяцев, пока судебная инстанция не вызовет вас повесткой. Заседаний будет несколько, но если дело очевидное, то долгих разбирательств не будет.

При отказе в удовлетворении иска, следует подавать апелляцию в судебную инстанцию более высокого уровня. При удовлетворении требований (или частичном удовлетворении), автовладельцу на руки выдают исполнительный лист, который направляется в банковское учреждение или к судебным приставам для получения денежных средств.

О том, как и куда нужно обращаться с иском на СК, мы подробно рассказываем в отдельной статье.

Как проходит судебный процесс

Автомобилист может подать исковое заявление двумя способами: лично в канцелярию суда или путем отправки всех документов исковым заявлением. После этого заявителю остается только ждать повестки в суд. Срок рассмотрения искового заявления порой доходит до двух месяцев, поэтому автомобилисту стоит попробовать урегулировать данную проблему иными способами.

Как правило, споры между страхователем и страховщиком рассматриваются в несколько судебных заседаний. Для принятия решения судье может потребоваться предоставление дополнительных доказательств, направление авто и документов на экспертизу.

В том случае, если автомобилисту будет отказано в удовлетворении его просьбы, собственник может обратиться с заявлением в суд апелляционной инстанции.

Что делать дальше?

Если вы получили письменный отказа от страховой компании в выплате возмещения, первым делом изучите его на предмет обоснованности.

Если отказ не имеет оснований, попытайтесь урегулировать спор в досудебном порядке. Сделать это нужно обязательно. Направьте официальную претензию на имя начальника главного офиса страховой компании.

Это особенно важно в случае отказа от выплаты по ОСАГО. Судья обязательно потребует документ, подтверждающий попытку мирного урегулирования конфликта, а при его отсутствии откажет в удовлетворении иска

Если первый способ не дал желаемого результата, можно подать жалобу в орган по страховому надзору — Российский союз автостраховщиков или Центральный Банк РФ.

Если дело не сдвинулось с места, подавайте исковое заявление в суд. Судебные тяжбы — достаточно сложное дело, поэтому автоюристы советуют сделать акцент на досудебном решении проблемы. Как показывает практика, большинство страховых компаний готовы идти навстречу, и ситуация разрешается в пользу потерпевшего.

В каких случаях отказ в выплате будет незаконным?

Если сумма страховой выплаты прописана в договоре и не противоречит действующим законам, неправомерными будут следующие действия страховщика:

- бездействие;

- необоснованное занижение суммы выплат;

- нарушения сроков перечисления компенсации;

- отказ в выплате (полностью или частично).

Нередко страховщик отказывает в выплате в следующих ситуациях:

- в выплате КАСКО — при совершении ДТП, во время которого был нарушен закон;

- в выплате ОСАГО — не установлен виновник аварии, либо виновны оба участника;

- в выплате по ОСАГО/КАСКО — трасологическая экспертиза подтвердила, что некоторые или все повреждения невозможно было получить при ДТП.

Чем поможет юрист по страховым спорам

Самостоятельно защищать свои права в споре со страховой — не самая разумная затея. Крупные компании, как правило, располагают штатом обученных специалистов с богатым опытом судебных баталий. Страховые акулы легко проглотят клиента, не слишком подкованного законодательно. Чтобы выиграть дело, необходима поддержка компетентного юриста.

Специалисты нашей компании знают, как действовать, чтобы добиться успешного результата. Они:

- составят грамотную претензию и проведут от лица клиента переговоры с представителями компании;

- возьмут на себя проведение независимой оценки ущерба и подготовят список правильных вопросов для эксперта;

- если возникнет необходимость передать дело в суд, подготовят иск и будут защищать интересы страхователя на судебных заседаниях.

Наши адвокаты по решению суда добиваются не только полагающейся клиенту выплаты — с компании-ответчика в пользу истца взыскивают неустойку за каждый день просрочки, штраф и компенсацию морального ущерба.

Как получить выплату за вред здоровью по ОСАГО

Законодатель не определяет срок, в течение которого, потерпевший в ДТП обязан отправить документы в страховую компанию. Лишь в Правилах Российского союза автостраховщиков есть довольно размытое указание, что сделать это нужно при первой же возможности.

А вот в пункте 6 ст. 18 Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств» от 25.04.2002 года указано, что у пострадавшего есть три года после транспортного происшествия для того, чтобы обратиться к страховщику. Гражданский кодекс РФ вообще не определяет срока давности в данном случае.

Для того чтобы получить компенсацию за вред, причиненный в дорожно-транспортном происшествии нужно направить в страховую компанию следующие документы:

- документ, удостоверяющий личность;

- заявление о выплате страховой компенсации;

- справку о дорожно-транспортном происшествии или же постановление о привлечении виновника к административной ответственности;

- копию полиса ОСАГО водителя, при этом не имеет значения, виновный он в происшествии или нет;

- лист о временной нетрудоспособности (больничный) и/или акт медицинского освидетельствования;

- нотариально заверенную доверенность о праве представления интересов потерпевшего (при необходимости).

Граждане иностранных государств, а также и лица без гражданства, в случае, если они получили травмы в дорожно-транспортном происшествии на территории России, имеют право на страховые выплаты в том же размере, что и российские граждане.

Единственная разница, что у всех предоставляемых в страховую компанию документов должен быть нотариально заверенный перевод. В том числе и медицинские документы, если лечение проходило на родине иностранца.

В случае, если документы в страховую поданы правильно и в полном объеме, то компенсация должна быть выплачена в течении десяти рабочих дней. Либо в эти же сроки страховщик должен вынести отказ с указанием причин.

Если вы отправляли заявление с пакетом документов заказным письмом с простым уведомлением, то и ответ страховая компания обязана также направить почтой.

В случае, когда страховщик полностью возместил ущерб по заявлению, а у пострадавшего в последующем обнаруживаются еще последствия увечий, полученных при дорожно-транспортном происшествии, например, перелом не заживает, то потерпевший имеет право обратиться в органы судебной власти с иском о возмещении, необходимо только предоставить подтверждающие медицинские документы.

Стоит помнить, что Закон об ОСАГО устанавливает на это срок в три года, хотя Гражданский кодекс РФ обозначает – в вопросах по требованиям, касаемых жизни и здоровья срока давности нет.

Поэтому, если по истечении трех лет вам пришлось обратиться в страховую компанию за компенсацию, а она вам в этом отказала, ссылаясь на Закон об автогражданской ответственности, то вы можете подать в суд и взыскать компенсацию в судебном порядке, так как ГК РФ – отменяет действие норм Закона об ОСАГО.

Стоит помнить, что при посадке в автомашину такси, необходимо поинтересоваться, имеется ли полис ОСАГО. Если есть, то вы защищены его действием в случае дорожно-транспортного происшествия. Если договор автострахования не заключен, то в случае аварии оплачивать медицинское обслуживание будете вы сами, а затем требовать от виновного в дорожно-транспортном происшествии компенсацию в судебном порядке.

Обязательные детали для обращений

Составление судебного иска должно осуществляться с учётом определённых деталей. Так, если отправить в судебные органы неправильно составленный иск либо приложить к нему неполный перечень документов, то в суд не станет возбуждать дело и вернёт заявление обратно истцу.

Чтобы избежать такого рода ошибок лучше всего доверить подачу исковой претензии третьей стороне, а именно юридической компании либо частному адвокату. При самостоятельном составлении иска необходимо заранее разузнать причины отказа в начале судебного процесса и постараться избежать допущения ошибок.

Иск к страховой компании о возмещении ущерба при ДТП

Статьи Как судиться со страховой компанией Сегодня страхование получает все большее распространение в современной жизни любого человека.

Чаще всего люди вынуждены обращаться за услугами страховых компаний в силу требований закона. Как правило, оформить страховой полис не сложно. Сегодняшний рынок страховых фирм достаточно широк и многообразен.

Однако, при наступлении страхового случая не всегда удается получить компенсацию своевременно и в полном объеме.

Самые свежие новости в Системе ГАРАНТ

Иск страхователя про ОСАГО подается по выбору истца – потребителя Иск страхователя про ОСАГО подается по выбору истца – потребителя ” Обзор практики рассмотрения судами дел, связанных с обязательным страхованием гражданской ответственности владельцев транспортных средств” утвержден Президиумом Верховного Суда РФ Иск о защите прав потребителя, являющегося страхователем, выгодоприобретателем по договору ОСАГО, предъявленный одновременно к страховой компании и к причинителю вреда, может быть предъявлен по выбору истца по месту его жительства или по его месту пребывания, по месту жительства или месту пребывания причинителя вреда, по месту нахождения страховщика либо по месту заключения или месту исполнения договора. Определением суда первой инстанции дело было передано по подсудности в суд по месту нахождения ответчика. Апелляционным определением указанное определение суда отменено, дело направлено для рассмотрения по существу в суд первой инстанции по месту жительства истца исходя из следующего. В соответствии со статьей 33 ГПК РФ дело, принятое судом к своему производству с соблюдением правил подсудности, должно быть разрешено им по существу. Суд передает дело на рассмотрение другого суда, если при рассмотрении дела в данном суде выявилось, что оно было принято к производству с нарушением правил подсудности. В силу части седьмой статьи 29 ГПК РФ иски о защите прав потребителей могут быть предъявлены также в суд по месту жительства или месту пребывания истца либо по месту заключения или месту исполнения договора. Иск к нескольким ответчикам, проживающим или находящимся в разных местах, предъявляется в суд по месту жительства или месту нахождения одного из ответчиков по выбору истца часть первая статьи 31 ГПК РФ. Согласно разъяснениям, содержащимся в абзаце третьем пункта 5 постановления Пленума Верховного Суда Российской Федерации от 29 января г.

Защита документов

Например, истец — потерпевший может проживать, предположим, в Калининграде, а полис ОСАГО, может быть выдан филиалом страховой компании в г.

В этом случае возникает вопрос: вправе ли потерпевший подать иск в суд, где находится филиал в Калининграде? Суд апелляционной инстанции оставил решение суда в силе.

Однако, суд кассационной инстанции не стал соглашаться с мнением нижестоящих судов, указав следующее.

Когда отказ в выплате страховой законен?

Итак, по ОСАГО страхуется Ваша автогражданская ответственность. Это значит, что Вы застрахованы от вины в ДТП — страховая компания компенсирует ущерб вместо Вас, если Вы оказались виновником аварии.

Часть 25 статьи ФЗ “Об ОСАГО” даёт страховщику право отказывать в такой компенсации в случаях, предусмотренных законом. Давайте рассмотрим случаи, когда отказ страховой компании в выплате основывается на законе.

Если у Вас неполный набор документов по ДТП

Мы уже рассматривали в отдельной статье, как правильно подавать полный список документов. Он зависит от того, причинён ли в ДТП вред только имуществу или же здоровью и жизни людей.

Если пакет документов неполный, то страховая компания имеет право законно отказать в ремонте или выплате.

Если не предоставить машину на осмотр страховой

Этот риск для водителя часто появляется при оформлении европротокола. Дело тут в том, что как в случаях, если ДТП оформлялось с помощью него, так и если без такового, водитель обязан не приступать к ремонту автомобиля и не утилизировать его (или то, что осталось от машины) в течение 15 календарных дней и по запросу страховой предоставить автомобиль на осмотр в течение этого срока.

Если этого не сделать — будет отказ в страховой выплате или ремонте, и он будет законен.

Что делать при отказе?

Тонкость автозакона здесь заключается в том, что, согласно ч.20 ст. 12 ФЗ “Об ОСАГО” (здесь и ниже будет подразумеваться именно этот закон), просто сам факт ремонта авто или его утилизации ещё не обуславливает сразу же отказ. Последний возможен только в случае, если такое действие владельца машины не позволяет установить сам факт наличия страхового случая или же оценить размер возмещения страховой.

Но это также и не значит, что можете просто сразу сделать независимую экспертизу и по её результатам обратиться за выплатой. Как показывает практика, в таком случае Вы тоже получите отказ, причём, судебная практика в 2022 и прошлых годах поддерживает тенденцию — если Вы сделаете независимую экспертизу и отремонтируете машину без осмотра страховщика, то судьи поддержат решение страховой отказать Вам в выплате.

Как видим, доказывание обратного — довольно сложная процедура из-за неоднозначной судебной практики. Поэтому в этом случае лучше всего обратиться к автоюристу для оценки перспективы такого дела.

Если страховая не удовлетворила Ваше требование в компенсации, требуя привезти им автомобиль, а тот у Вас не на ходу, и Вы заявляли об этом прямо страховой, то тут отказ по состоянию на 2022 год будет неправомерен. Даже в том случае, если не на ходу машина оказалась не в результате ДТП. А, например, из-за пробитого колеса и отсутствия запаски. Вы вообще можете не называть причину этого, а просто сообщить о том, что автомобиль не на ходу.

В последнем случае читайте ниже инструкцию по отстаиванию своих прав в случае отказа в выплате или ремонте из-за непредставления машины.

Если полис ОСАГО поддельный

Очевидно, что когда полис у виновника оказался поддельным, то страховая не обязана выплачивать компенсацию за ДТП потерпевшему, и в этом случае также придётся обращаться за возмещением к виновнику. Но не всегда липовая страховка приводит к отказу. Такие случаи и что делать в таких случаях мы рассмотрели отдельно в статье про поддельный полис ОСАГО.

Если страховая — банкрот

Тогда придётся обращаться в Российский союз автостраховщиков, который уже страхует сами страховые компании от банкротства.

Если Вы обратились не в ту страховую

Страховая отказывает в выплате, если Вы обратились не по адресу. Дело в том, что закон чётко регулирует, когда нужно обращаться в свою страховую, а когда — только к страховщику виновника.

Итак, в компанию, где оформляли полис ОСАГО Вы, нужно обращаться, когда:

- вред нанесён только автомобилям или другому имуществу, но нет пострадавших или погибших,

- у всех участников аварии есть действующий полис ОСАГО.

Если Вы требуете возместить вред, не покрываемый ОСАГО

Автогражданка страхует далеко не все риски водителя, а только основные. Есть ряд исключений, когда страховая может законно отказать в выплате или ремонте, и инструкции в этом случае просто не помогут.

Итак, отказ страховой правомерен в следующих случаях:

- Вы обратились за компенсацией морального вреда от ДТП,

- Вы обратились за возмещением упущенной выгоды, компенсацией потери рабочих часов,

- автомобиль во время ДТП участвовал в соревнованиях или проводил учебную езду,

- Вы требуете возместить вред, причинённый окружающей среде или редким или уникальным объектам, а также если в результате ДТП уничтожились наличные деньги, драгоценности, акции и объекты авторского права.