Действия держателя поддельного ОСАГО

Что делать, если полис ОСАГО поддельный? Если еще до ДТП вы узнали, что ваш полис фальшивый, то необходимо как можно быстрее оформить новый настоящий полис ОСАГО. Подделку же нужно отнести в органы полиции и завести уголовное дело. Дальше со всем будет разбираться полиция и судебные органы, которые смогут привлечь к необходимой ответственности лицо, продавшее вам фальшивую страховку ОСАГО. Главное — найти это лицо.

Если с вами произошло ДТП, то страховую выплату придется платить самостоятельно, без своего страховщика. Если же последний согласится возместить потерпевшей стороне ущерб, то впоследствии он все равно потребует от вас возместить ему полную сумму страховки. Если вас остановит сотрудник ГИБДД и укажет вам на то, что ваш полис ОСАГО – это один сплошной обман, то вам грозят следующие санкции:

- заберут водительские права, управлять ТС вы не сможете;

- по ст. 327 УК РФ вы будете привлечены к уголовной или административной ответственности;

- наложат существенный штраф.

Как в данном случае получить ущерб

Самое эффективное средство поскорее стребовать с виновника возмещение после аварии на дороге, это подать заявление в РСА, где вы указываете свою просьбу выявить и зафиксировать в письменном ответе подлинный ли полис ОСАГО у виновной стороны ДТП.

Приложив ко всем остальным документам такой документ – ваше дело будет рассматриваться в суде гораздо быстрее.

В общей сложности вам потребуется собрать следующий пакет бумаг для суда:

- Исковое заявление на возмещение ущерба при ДТП с виновника в случае его фальшивого полиса.

- Копию своего паспорта.

- Свой полис ОСАГО, который также не мешало бы проверить на подлинность.

- Письменное заключение из РСА о том, что полис ОСАГО виновника фальшивый.

- Если есть такая возможность, то приложите квитанцию или ее копию об оплате за фальшивый полис.

- ПТС или свидетельство о регистрации вашей машины.

- Удостоверение водителя.

- Протокол или справка из ГИБДД, извещение о ДТП.

- Заключение эксперта и калькуляция стоимости запчастей о повреждениях, которые следовало бы возместить финансово или ремонтом.

- Медицинское освидетельствование, если требуется возместить ваше лечение после травмирования в ДТП.

- Показания очевидцев в письменной форме или другие доказательства в видео или фотоформате, указывающие вашу невиновность в аварии.

- Квитанция об оплате госпошлины за судебный процесс.

Когда сама страховая компания обращается в судебный орган за решением вопроса, кто же будет платить потерпевшему, если полис у виновника фальшивый, тогда выплаты по ОСАГО при ДТП судьи могут обязать осуществить следующим сторонам вопроса:

- страховой компании;

- посреднику между страховщиком и страхователем (например, страховому брокеру);

- Российскому Союза Автостраховщиков;

- непосредственно самому виновнику.

Например, если на суде выяснится, что страховой агент вовремя не перечислил страховую премию по такому полису или же он умудрился самостоятельно каким-то образом воспользоваться полисом, когда выдавал его водителю, то страховая компания в этом случае по решению суда вынуждена будет все равно погасить все долги перед потерпевшей стороной.

Затем страховщик уже далее будет сам разбираться с агентом, который вовремя не сообщил нужную информацию об обращении бланка полиса ОСАГО.

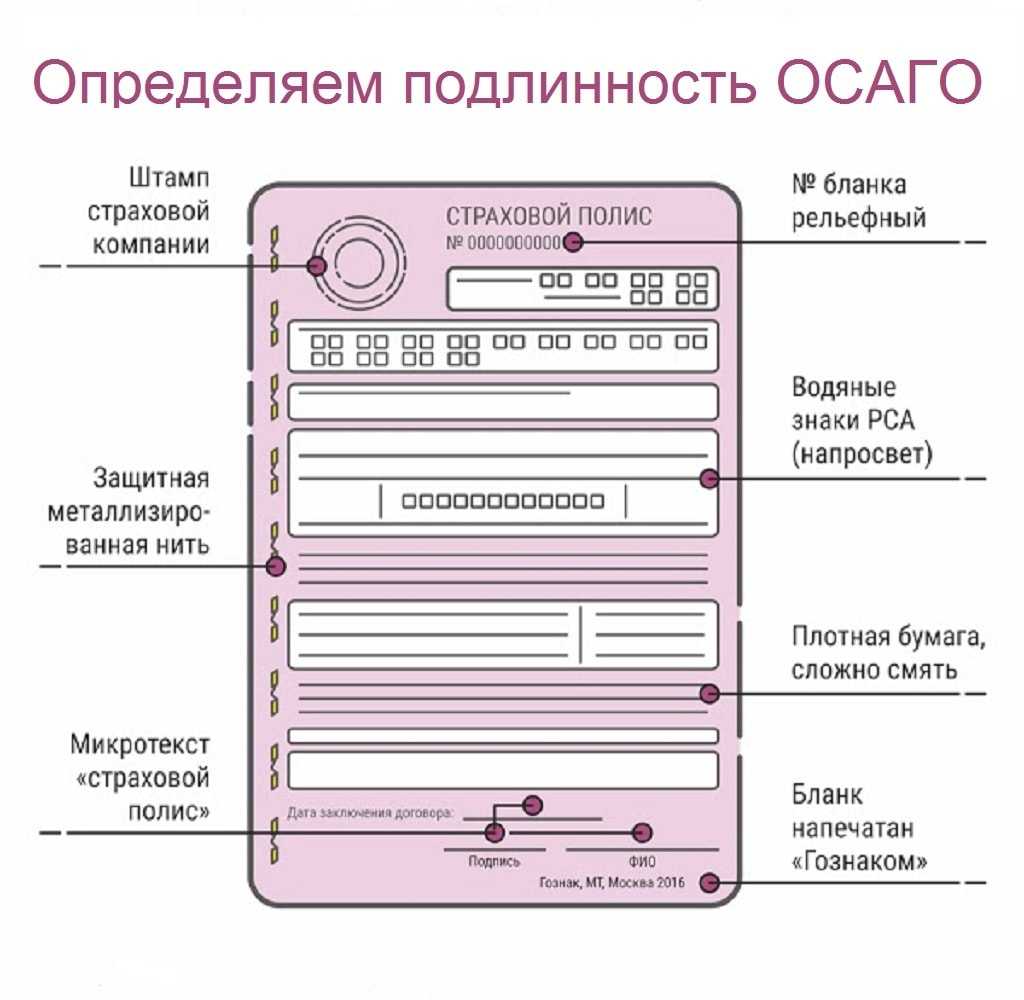

Как отличить подделку

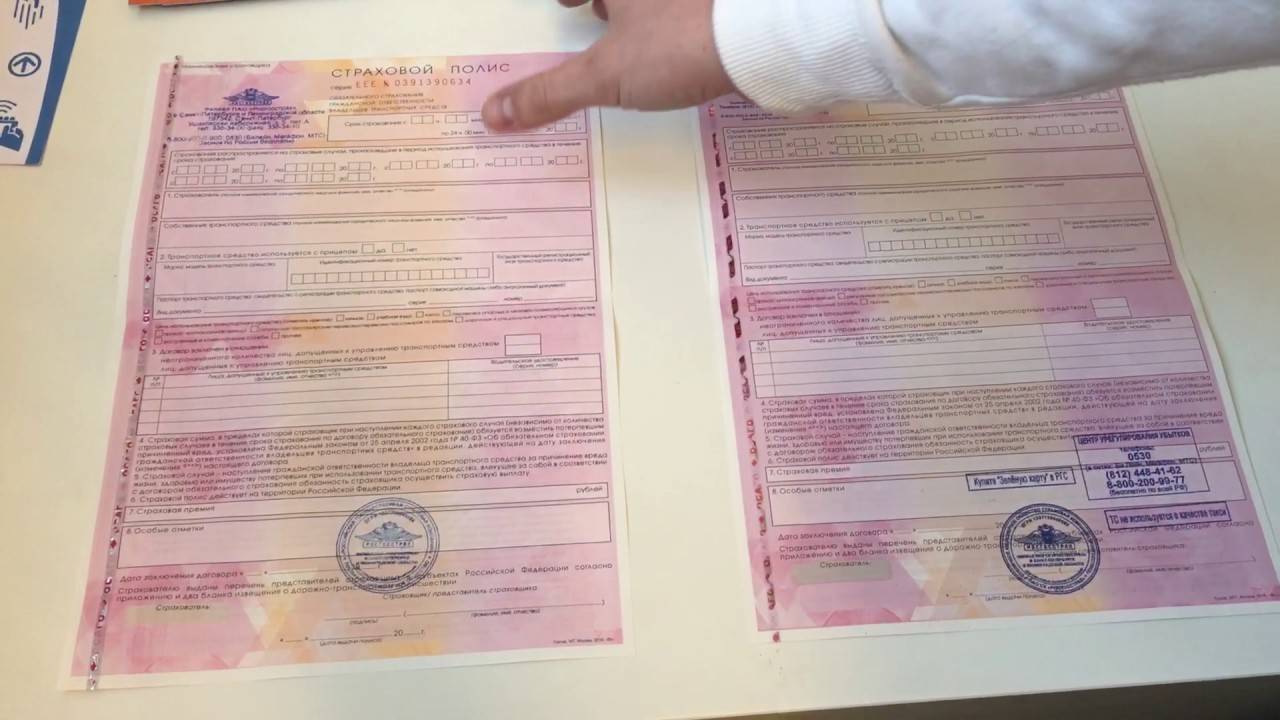

Не всегда под критерий подделки подпадает явный фальсификат. В некоторых случаях о том, что у автовладельца контрафакт, персона узнает после действий тщательной экспертизы.

Те бланки, которые отпечатаны на предприятии Госзнака, но признаны недействительными, подлежат уничтожению, а не запуску в работу. Мошеннику могут выкрасть часть чистых незаполненных в нужных графах листов с нумерацией, перепродавая доверчивым гражданам.

Стоит заранее знать, разглядывая оригинал или подлинник, как с высокой вероятностью отличить самостоятельно подделку. Рекомендуем самостоятельно до полной оплаты проконтролировать внесенную информацию, сверяя ее с данными предоставленных документов.

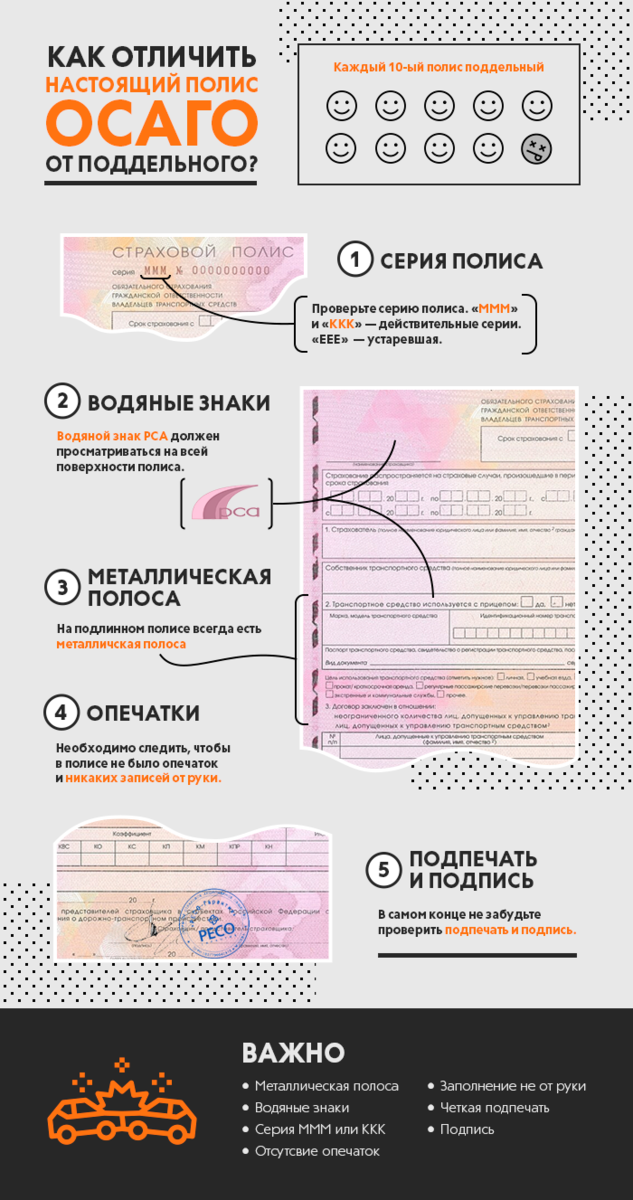

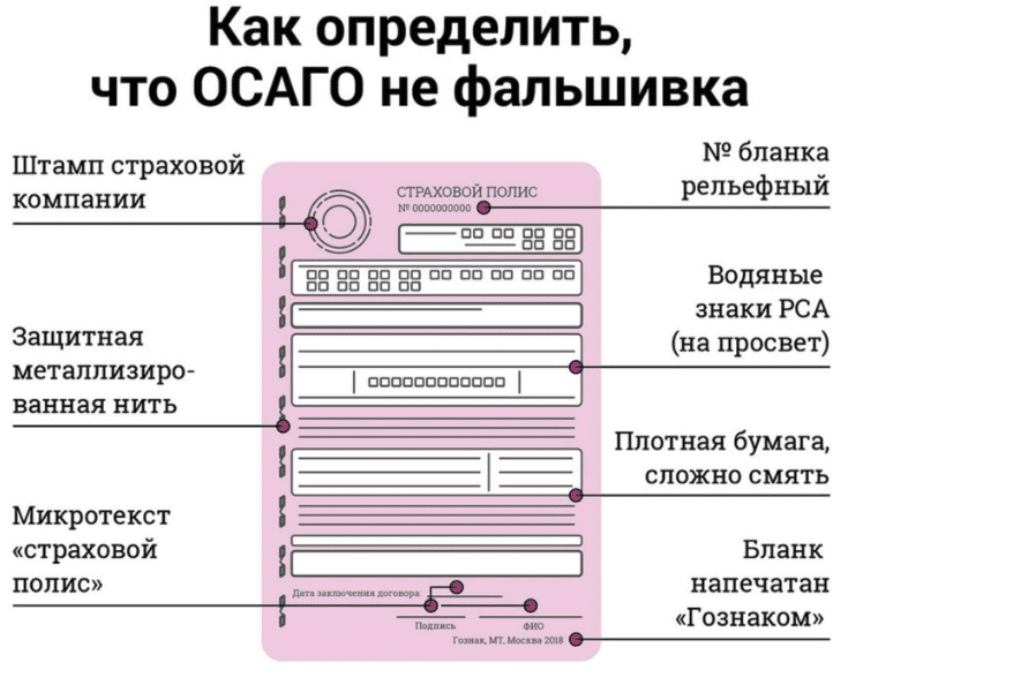

В подавляющем большинстве случаев псевдодокумент отличается от настоящего главными характеристиками, на которые необходимо обратить внимание:

- выявлять подделку можно быстрее всего по бумаге, так как фактура полиса плотная, а на полотне присутствуют вкрапления в виде частичек ворса;

- отличить удастся по наличию водяного знака, который изготовлен в виде символа РСА;

- на действительном ОСАГО присутствует орнамент в виде сетки;

- с оборотной стороны в поддельный полис не вкладывают металлизированную полосу;

- так как шрифт наносится специальным образом, то его легко прощупать, где располагается номер и серия;

- на всем полотне легального документа обязана соблюдаться единая яркость расцветки и максимальная четкость изображений, включая мелкие символы.

Не стоит гнаться за теми, кто предлагает оформление с существенной скидкой. В большинстве случаев – это уловка мошенников, а не рекламный ход. Минимальную стоимость для всех полисов устанавливает в стране ЦБ. Единственным фактором, который может сыграть на понижение цены для водителя, является коэффициент бонус-малус, но на него страховые компании не могут влиять.

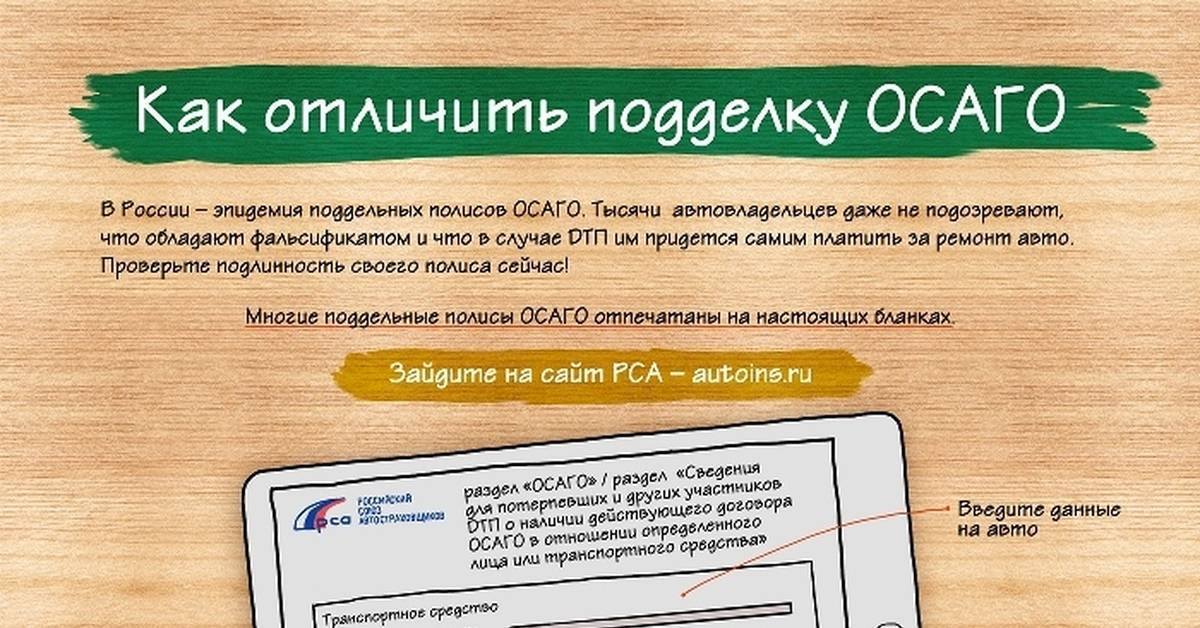

Автомобилист имеет возможность дистанционной проверки своего документа на предмет внесения его реквизитов в централизованную базу данных. Для данной операции используют онлайн ресурс Российского союза автостраховщиков. Плата за мониторинг не берется.

Как быть с поддельным ОСАГО

Первое и самое главное — не садиться за руль автомобиля до момента покупки действующего полиса. Далее направляйтесь в полицейский участок по месту покупки подделки. В полиции необходимо написать заявление о факте совершения мошенничества. На основании заявления будет возбуждено административное или уголовное дело в зависимости от размера ущерба. Затем полиция начнет поиски злоумышленника.

Найдут его или нет — вопрос вашего везения и опытности мошенника. Но даже в случае задержания афериста рассчитывать на возврат потраченных средств сложно. Дело в том, что по постановлению суда с преступника можно взыскать только имеющиеся у него средства или имущество. Опытные аферисты, конечно же, знаю об этом. Они не держат деньги на банковских счетах, в кошельках, а также не оформляют на себя никакое имущество.

Так что вернуть деньги вряд ли удастся. В крайнем случае вы сможете получить моральное удовлетворение от поимки преступника и присвоения ему административной или уголовной статьи.

А чем же грозит вам наличие поддельной страховки ОСАГО?

Наказание за подделку

Законодательство Российской Федерации предусматривает уголовное, административное наказание за поддельные полисы ОСАГО, причем не имеет значение, является нарушитель его продавцом или покупателем. Уголовный законодательный акт подразумевает первым наказание до двух лет лишения свободы.

Если же служащий ГИБДД выявит у владельца средства передвижения подложное свидетельство, водителю поддельного осаго грозит штраф до 80 000 рублей. Денежное наказание возрастет в полтора раза при попытке представить подобный документ страховому агентству с требованием выплаты компенсации за причиненный ущерб при дорожном происшествии. Злостному же нарушителю это обойдется двумя годами тюрьмы.

Дополнительным наказанием послужит аннулирование безаварийного срока езды, снижение водительского класса, отказ от выплаты денежной компенсации при совершении дорожно-транспортного происшествия. К тому же, ему придется оплатить ремонт пострадавшему за свои деньги.

Исходя из сказанного, можно заключить, что УК РФ за поддельный документ предусматривает:

- административный штраф до 80 000 рублей, либо размером полугодового дохода;

- привлечение осужденного к труду с вычетом 20% из заработной платы сроком до двух лет;

- выполнение осужденным общественно-полезных работ сроком до полугода;

- арест до 6 месяцев.

Ответственность за использование поддельного полиса

Основной мерой ответственности, которую на сегодняшний день несут водители, умышленно или неумышленно использующие недействительный полис обязательного автострахования, является компенсация ущерба пострадавшим по их вине из своего кармана. Понятно, что претендовать на страховую выплату, имея на руках поддельный полис, чревато не только отказом в компенсации, но и наступлением уголовной ответственности по статье 159 УК РФ. Согласно данной статье, наказание за мошенничество может заключаться в наложении штрафа в размере до ста двадцати тысяч рублей, а также в направлении осужденного на исправительные или обязательные работы на срок до двух лет.

Стоит заметить, что меры уголовной ответственности могут быть применены только к лицам, использующим полностью поддельные полисы автострахования. Владельцы оригинальных полисов разорившихся компаний подвергаются только отказу в выплате страховой компенсации. Впрочем, применение уголовной ответственности к обладателям подделок также может быть достаточно сложной мерой, так как доказать факт умышленного использования поддельного полиса практически нереально. Ведь покупатель не обязан проверять полис на имеющихся интернет-ресурсах, и в целом имеет полное право верить продавцу, утверждающему, что полис настоящий. А презумпция невиновности в уголовном праве, в отличии от административного, еще имеет некую силу.

В случаях, когда поддельный бланк выявляет инспектор при проверке документов, водителя может ждать ответственность по статье 327 УК РФ, устанавливающей ответственность за подделку документов, их использование и распространение. При квалификации дела по данной статье водителю грозит штраф в размере восьмидесяти тысяч рублей либо исправительные работы. Однако в реальности водитель обычно просто лишается поддельного полиса и подвергается административному штрафу в размере восьмисот рублей за эксплуатацию не застрахованного по ОСАГО транспортного средства. Это становится возможным по причине сложности получения доказательств умышленного приобретения водителем поддельного страхового полиса.

Ответственности для водителей, умышленно или неумышленно купивших поддельный полис, однако самостоятельно выявивших его недействительность и обратившихся в полицию, не предусмотрено. В подобных случаях водитель проходит по делу в качестве свидетеля, а уголовное дело возбуждается в отношении лиц, занимающихся производством и распространением заведомо нелегальной продукции.

Как отличить поддельный полис ОСАГО?

После проверки надежности страхового агента необходимо внимательно отнестись ко всей процедуре оформления и оплаты полиса ОСАГО. Здесь много тонкостей и нюансов, к которым стоит отнестись со всей серьезностью.

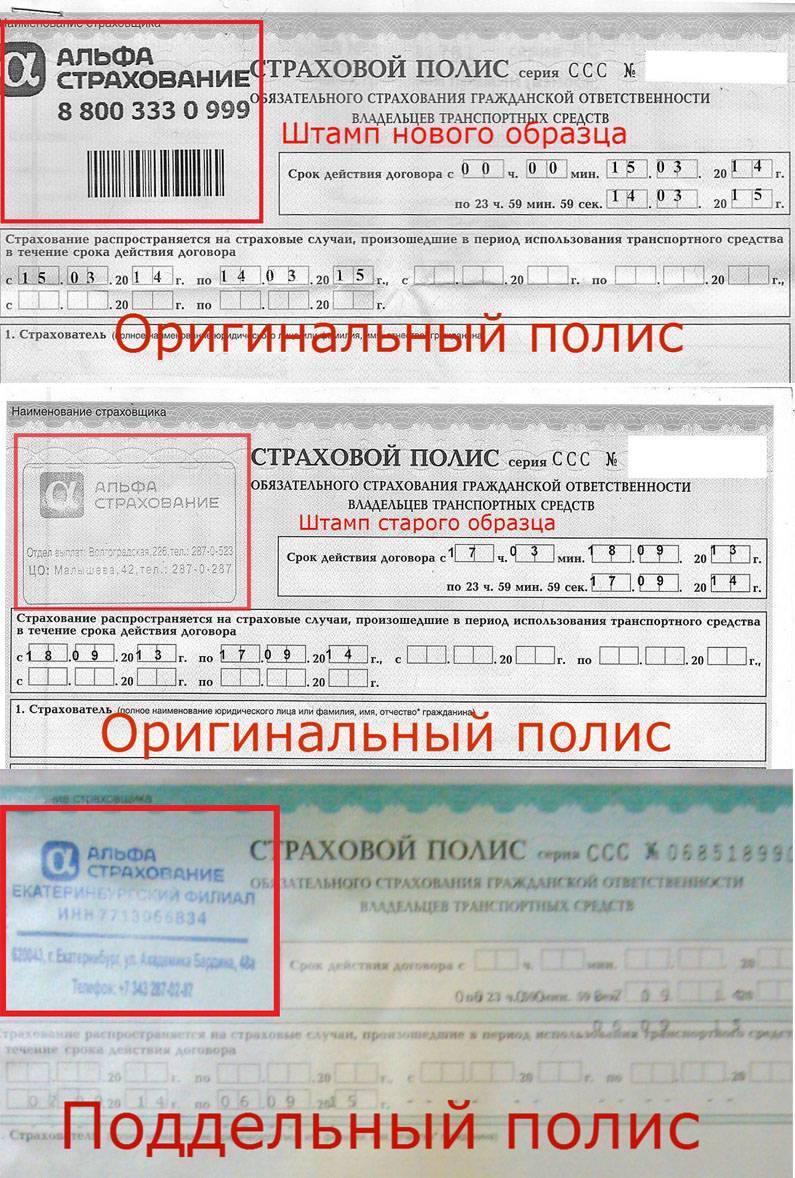

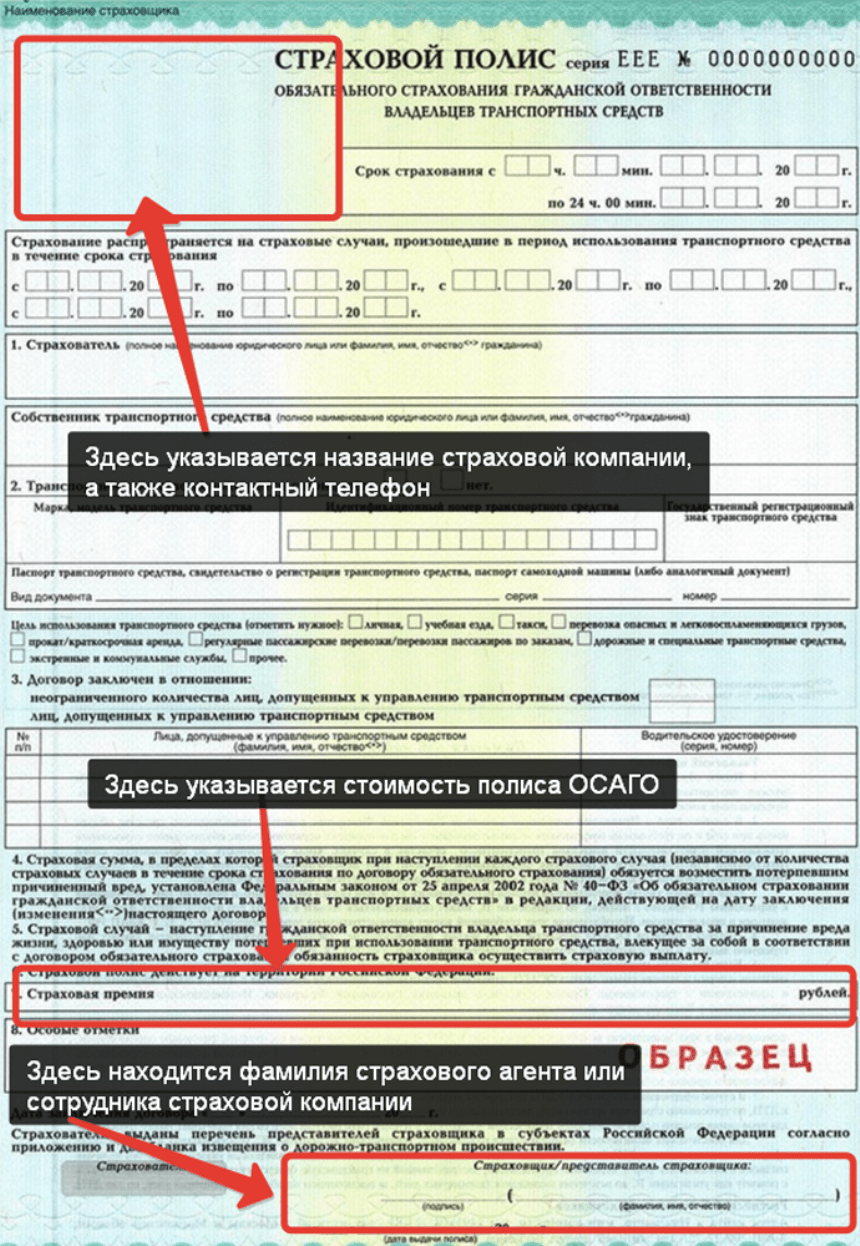

Печать страховой компании и угловой штамп

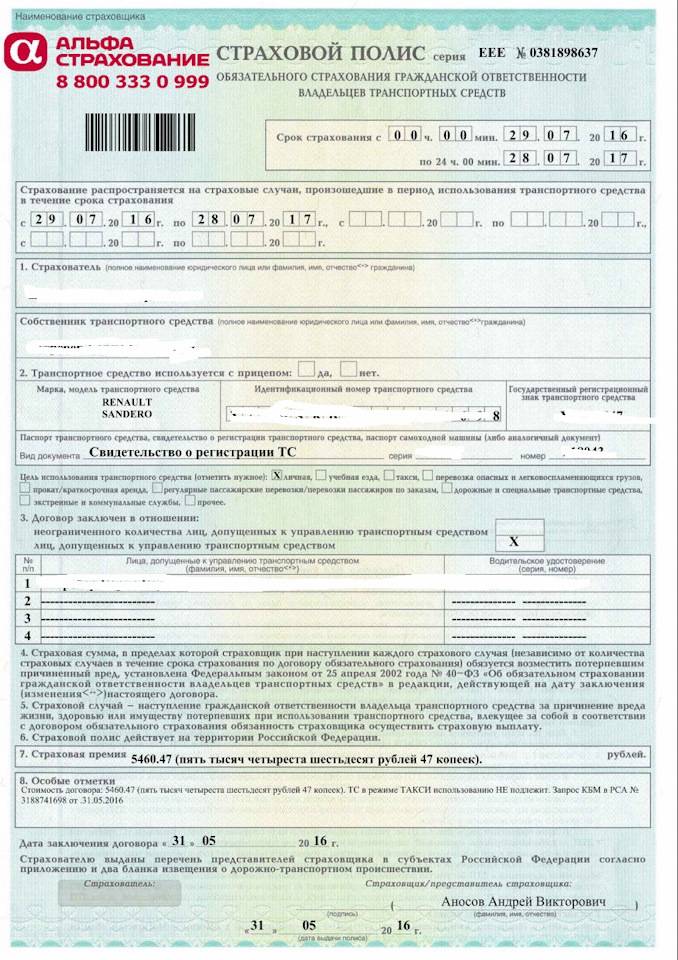

Образец углового штампа на бланке полиса ОСАГО компании Ингосстрах:

Образец печати на бланке полиса ОСАГО компании Ингосстрах:

На каждом бланке ОСАГО должны стоять печать и штамп страховой компании. Информация о регионе, указанном на печати и штампе должны совпадать с регионом вашего проживания.

Если бланк проштампован другим регионом, например, в Москве вы наблюдаете штамп Ульяновской области, это является существенным поводом отказаться от такого ОСАГО.

Проверка диагностической карты

При оформлении полиса ОСАГО у автовладельца обязательно требуют диагностическую карту. Которую страховой представитель тут же проверяет через базу МВД России на предмет ее действительность. У большинства компании эта процедура проверки встроена в автоматизированную систему оформления договоров страхования.

Образец диагностической карты:

Если у вас не попросили предъявить диагностическую карту и не проверили ее действительность, то вполне вероятно вам могут продать поддельный полис.

Коэффициент бонус-малус

При расчете окончательной стоимости полиса ОСАГО страховой агент должен проверить ваш КМБ по специальной базе данных АИС РСА.

Рекомендуется заранее и самостоятельно проверить свой КБМ перед встречей с агентом.

О том, как это сделать самостоятельно с домашнего компьютера, мы подробно рассказывали в статье — «Как проверить КБМ по ОСАГО?»

И затем сверить свои цифры по КМБ с расчетом агента. Ваш КБМ и КБМ, рассчитанный агентом должны совпадать. Потому что источник информации по системе «бонус-малус» един для всех — автовладельцев и страховых компаний.

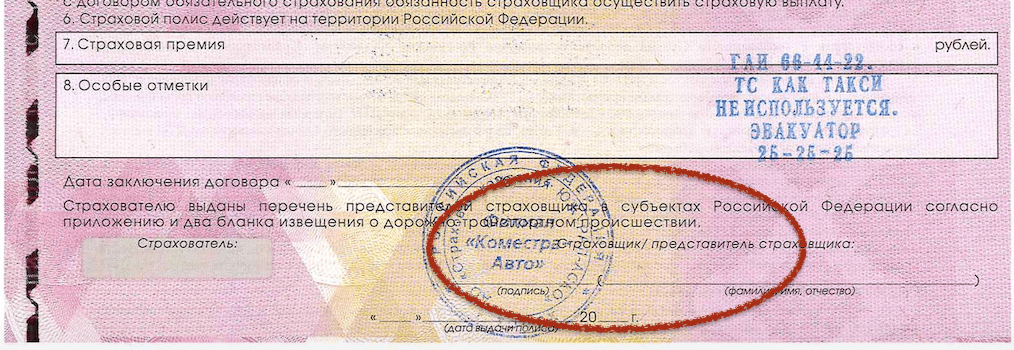

Важно! При проверке в базе РСА коэффициента «бонус-малус» каждый запрос получает уникальный идентификационный номер. Этот номер должен быть указан в «Особых отметках» полиса (при условии, что полис распечатывается через электронную систему, а не выписывается от руки)

Квитанция об оплате полиса

При оплате полиса ОСАГО в обязательном порядке выдается квитанция. Она подтверждает факт оплаты автовладельцем своего полиса и является номерным бланком строгой отчетности.

Квитанция должна выдаваться на руки вне зависимости от формы оплаты полиса – наличной или безналичной.

Отказ страхового представителя выдать вам на руки оригинал квитанции — это крайне тревожный признак.

Дополнительные признаки того, что возможно вам оформляют поддельный полис:

– бланк полиса ОСАГО заполняется от руки, а не распечатывается на компьютере;

– у вас не спросили номер предыдущего полиса ОСАГО;

– агент не составил заявление на страхование и не попросил его подписать;

– агент не стал делать копии документов — ПТС, свидетельства о регистации, водительских прав лиц, допущенных к управлению, диагностической карты;

– агент отказался показать документ, удостоверяющий его личность (в случае если полис оформляется не в офисе страховой компании).

Что делать, если документ оказался фальшивым?

К сожалению никто не застрахован на 100% от покупки поддельного полиса, поэтому столкнувшись с подобной ситуацией, нужно знать, как правильно действовать. Порядок действий при покупке фальшивки:

- Узнав о том, что автогражданка является ненастоящей, необходимо первым делом оформить новый полис в проверенной страховой компании.

Как известно, за езду без страховки предусмотрен штраф в размере 800 рублей (статья 12.37 КоАП РФ). В то же время не стоит надеяться и на то, что сотрудники ГИБДД не будут проверять подлинность, предъявленной им страховки. Даже если фальшивый документ сразу не обнаружится, все равно водитель рискует попасть в большие неприятности, в случае, если станет виновником ДТП.

- Далее необходимо написать заявление в полицию, о наличии факта мошенничества. Конечно, шансы того, что злоумышленник будет пойман, весьма ничтожны, однако в случае, если это все же произойдет, водителю будет возвращены деньги за купленную страховку.

Хуже обстоят дела в том случае, если подделка страховки была обнаружена в момент ДТП. В данной ситуации водителю в любом случае придется покупать новую страховку, возмещать ущерб потерпевшей стороне, а также доказывать свою непричастностью к факту мошенничества.

Как отличить поддельное ОСАГО от настоящего

В наши дни уже не бывает некачественных подделок, непонятно каким образом произведенных, имеющих очевидно кустарный вид. Подделки сегодняшнего дня – это очень хорошие копии документа, произведенные с помощью современного оборудования в цехах с очень хорошим оснащением, следовательно, распознавание такой фальшивки затруднительно даже для специалиста.

Что же в такой ситуации делать обычному водителю? Какие признаки помогут распознать подделку? Если внешний вид полиса наталкивает даже на самые ничтожные подозрения в оригинальности документа, профессионалы рекомендуют владельцам этих полисов очень тщательно их проверить.

Как водится, существует несколько способов для определения подлинности документа:

- Некачественная бумажная основа. Если страховка сделана из тонкой бумаги, не выглядящей качественно, рекомендуем задуматься.

- Настоящий полис должен быть оснащен водяными знаками с логотипами РСА. Эти водяные знаки отсутствуют на поддельных документах.

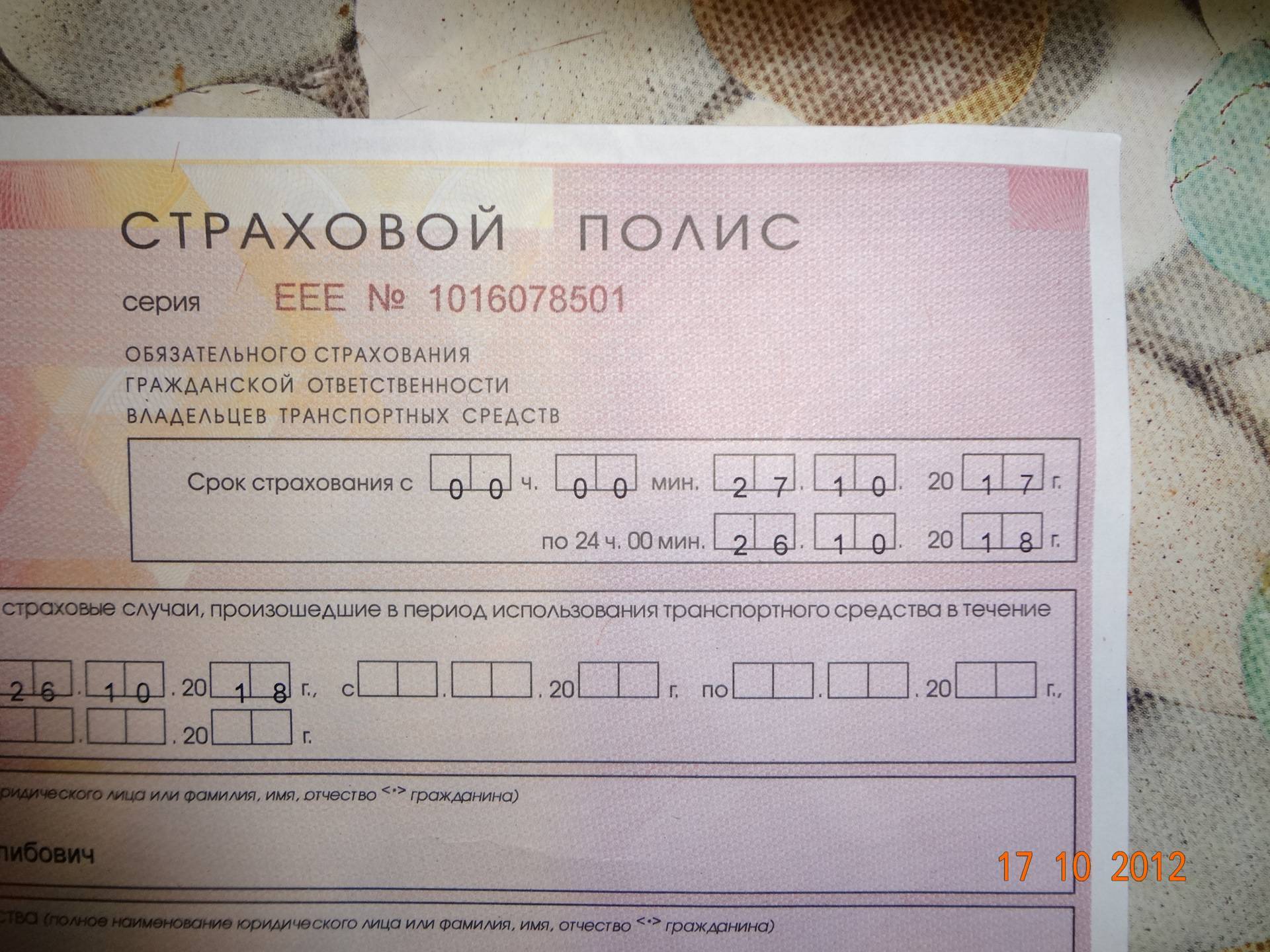

- Оригинальный полис больше листа формата А4 на 1 см по вертикали.

- Так как составление такого документа регламентируется законодательно, документ должен быть заполнен как печатными, так и рукописными знаками.

- У каждого полиса есть свой уникальный номер, который пропечатывается на нем, что можно ощутить, используя тактильный метод. Поддельный вариант документа не обладает номером с рельефным нанесением. Помимо этого, если поводить по номеру, можно увидеть размазанные пятна, что у настоящего документа отсутствует.

- Фасадная часть полиса оснащена микросеткой спокойных цветов, у подделок эта самая микросетка может иметь сильные перепады цвета.

- На изнаночной части документа можно заметить защитную полосу, выполненную из металла.

Но заиметь на руках поддельный документ можно и в той ситуации, если образец документа с напечатанным текстом является оригинальным. Здесь возможны следующие варианты подделывания полиса:

- Документ имеет измененную дату действия полиса.

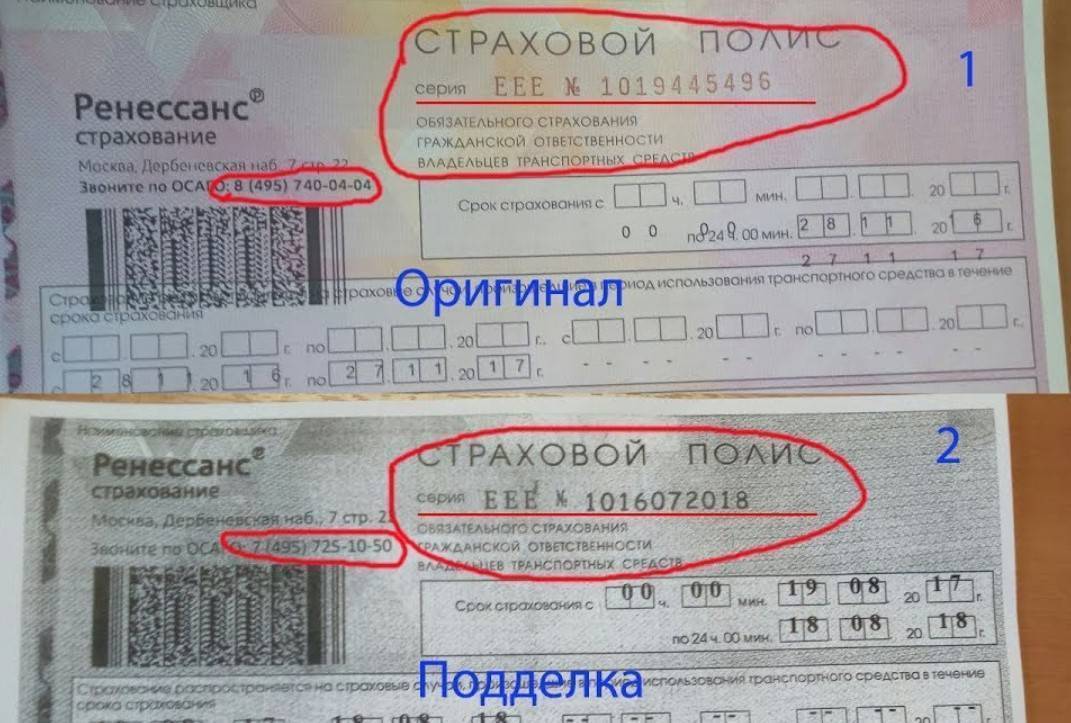

- У страховки есть так называемый «близнец». Это когда серия и номер являются подлинными, но используется он двумя водителями.

- Полис продается не единожды и в разных областях.

- Полис реализует страховая компания, которая не имеет лицензирования для предоставления услуг страхования. В этой ситуации такие образцы документов изымаются сотрудниками РСА.

Держателю такого полиса следует быть проинформированным о том, что если что-то из вышеперечисленного актуально для его страховки, такой документ не является действительным, следовательно, если вдруг произойдет авария на дороге, такой полис окажется бесполезным, и компенсационные выплаты не будет произведены.

Имейте в виду, что использование поддельного полиса может спровоцировать наложение штрафных санкций на его держателя, поэтому сразу же после покупки документа рекомендуем проверить ее с помощью сайта РСА.

Для того чтобы не оказаться в таком неприятном положении и не получить ощутимую сумму штрафа, советуем придерживаться следующих пунктов:

- Не покупайте полис по подозрительно маленькой стоимости, скидка на полис в таких ситуациях может составлять до половины цены на страховку.

- Не реагируйте на лиц, пытающихся вам предложить приобрести полис на улице либо по телефону.

- Обязательно посещайте офис страховщика при оформлении документа.

У виновника ДТП поддельный полис ОСАГО – что делать?

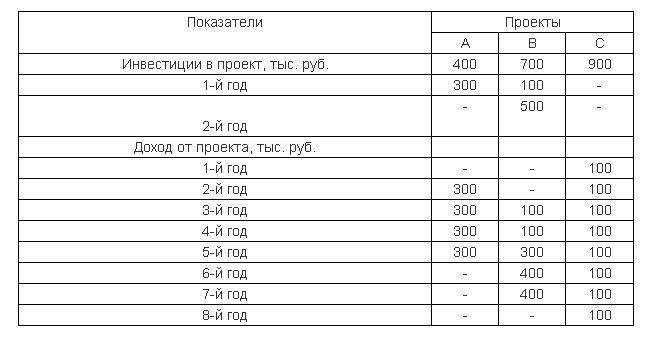

Вопрос: Можно ли получить страховую выплату при ДТП, если у виновника аварии обнаружился поддельный полис ОСАГО? Я ехал по главной и мой автомобиль ударили со второстепенной дороги. Сотрудники ДПС в протоколе указали, что не прав другой водитель. Но у него оказался при себе поддельный полис ОСАГО. Страховщики сразу сказали, что денег мне не дадут и надо через суд требовать с виновника. Верно ли это?

Ответ: Страховая компания права, когда заявила вам о необходимости судебного разбирательства. Ищите хорошего юриста и подавайте иск. Но для того, чтобы иметь представление о процедуре приведем последовательность шагов, которые необходимо предпринять.

1) Проверяем через интернет, есть ли в базах данных данный полис.

Можно это сделать самому, но лучше обратиться в Российский союз автостраховщиков (РСА). Здесь можно получить письменное подтверждение поддельности полиса. Документальный ответ вам пригодится в судебной тяжбе.

Получить деньги у страховой компании удастся только в одном случае: если выдан двойник другого полиса. То есть, где-то на просторах РФ передвигается еще один автовладелец с полисом за тем же номером, что и у виновника аварии.

Это означает, что страховой взнос все-таки получен компанией, и она должна будет произвести необходимые выплаты. Правда, в добровольном порядке делать она этого не будет, и придется истребовать причитающиеся деньги через суд.

Если полис действительно фальшивый, придется действовать иначе. Такой факт означает, что у виновника аварии полис ОСАГО на самом деле отсутствует. Дальше страховая компания исключается из схемы взыскания ущерба. Надо действовать самим, а именно:

2) Оцениваем ущерб от ДТП.

- Оцените ущерб от ДТП у экспертов, желательно сертифицированных. Эта услуга обычно платная, но оно того стоит.

- Пройдите медицинский осмотр, если получили физические повреждения, и оформите подтверждающий документ.

3) Направляем письменную претензию виновнику.

Документ следует оформлять по всем правилам. Самостоятельно сделать это затруднительно, поэтому пострадавшие водители обычно обращаются к квалифицированным юристам, которые и организуют как досудебный, так и судебный процессы.

В обращении следует дать виновнику некоторое время на ответ. Если реакции не последует или приходит отказ в возмещении ущерба, придется переходить к следующему этапу – судебной тяжбе.

4) Подаем иск в суд.

Для подачи заявления в суд вам потребуется подготовить пакет документов, включающий следующие позиции:

- само исковое заявление;

- квитанция об уплате госпошлины за предстоящий судебный процесс;

- копия вашего паспорта;

- копия вашего полиса ОСАГО;

- оригинал заключения РСА по поводу поддельности полиса, принадлежащего виновнику ДТП, копия квитанции об оплате услуг ассоциации (если таковая производилась);

- копия ПТС вашего автомобиля;

- копия вашего водительского удостоверения;

- документы ГИБДД о дорожно-транспортном происшествии;

- экспертное заключение о размере принесенного вашему авто ущерба с подробной калькуляцией, копия квитанции об оплате услуг эксперта;

- справка из медицинского учреждения о травмах, полученных в результате данного ДТП.

Итоги

Вы можете справиться со всеми процедурами сами, но лучше все-таки, привлечь специалистов в области права. Дело в том, что для правильного соблюдения процедуры, может потребоваться заранее направить копию материалов виновнику, а также нужно аргументировано выступить на заседании суда и прочее. Дорого это сотрудничество не будет стоить, а выигрыш от толкового ведения дела может оказаться весьма существенным.

Как быть в случае покупки фальшивого полиса

Автомобилисту необходимо знать, что потребуется делать, если купленный где-то полис ОСАГО вдруг оказался явно поддельным. Когда это произошло в относительно спокойной обстановке и собственник понимает свою оплошность, то желательно воспользоваться следующими советами:

- не рекомендуем дальше использовать поддельный документ, потому что он является подтверждением отсутствия легального ОСАГО, ведь фактически, водитель хоть и купил какой-то заполненный бланк, но ездит без полиса;

- чтобы попытаться избежать наказания за поддельный полис, о поддельном документе нужно сообщить в РСА, а если произошла досадная ошибка, то сотрудники проведут проверку и могут заменить бланк на актуальный;

- когда на руках оказался явно ненастоящий полис, что делать знают все законопослушные граждане – обращаться с заявлением в правоохранительные органы, но нужно приготовиться ждать около трех недель, оказавшийся в полиции документ будет подвергаться определенным процедурам.

Хоть водитель уже и покупал страховку, которая была фальшивкой, но ездить без ОСАГО в стране нельзя. Законная бумага должна быть куплена в любом случае, однако теперь делать это нужно с максимальной внимательностью в проверенном офисе.

Что такое фальшивая автогражданка?

Зачастую, приобретая полис ОСАГО, далеко не каждый автовладелец задумывается о его подлинности, чем активно пользуются злоумышленники.

Следует отметить, что, несмотря на то, что страховки ОСАГО относятся к бланкам строгой отчетности, имеющим свой уникальный номер, вместе с тем, всегда есть вероятность наткнуться на мошенников.

Можно выделить два наиболее распространенных способа обмана страхователей:

- продажа фальшивых страховок;

- фальсификация процесса покупки автогражданки через интернет.

В общем виде, понятие «поддельный страховой полис» подразумевает под собой документ, который был подделан или изменен каким-либо лицом или организацией, кроме тех, которые на законном основании имеют право изготавливать и реализовывать такого рода документы.

В разряд фальшивых страховок ОСАГО включаются следующие виды:

- полис, в котором изменена дата начала и окончания срока его действия;

- полис, который одновременно продан сразу двум и более владельцам транспортного средства (так называемый полис-двойник);

- страховка, которая по истечении срока действия была продана иному лицу, находящемуся в другом регионе;

- подделка бланка полиса. При этом номер такой страховки может совпадать с действительным номером полиса, который продан где-нибудь в другом регионе;

- полис, проданный страховщиком, давно ушедшим с рынка страховых услуг.

В соответствии с законодательством, неиспользованные бланки полисов, принадлежащих страховщикам прекратившим свою деятельность, в обязательном порядке должны изыматься из оборота. Однако нередки случаи, когда сотрудники обанкротившейся страховой компании, сбывают неиспользованные бланки на сторону.

Такие страховки, по сути, являются настоящими, однако юридической силы уже не имеют и в случае ДТП, возместить при помощи такой страховки, причиненный ущерб, уже не получится.

Как распознать мошенников?

Вам предлагают приобрести страховой полис по заниженной цене.

Стоимость полиса обязательного страхования гражданской ответственности устанавливается согласно Закону об ОСАГО. Сейчас минимальная базовая ставка ОСАГО для физических лиц – 2746 руб., максимальная – 4942 руб. С 24 августа 2020 г. вступают в силу поправки об индивидуализации тарифов в Закон об ОСАГО. Базовая ставка перестанет быть одинаковой для всех водителей на одной территории. Страховщики станут определять ее для каждого автовладельца индивидуально в зависимости от его риск-профиля. По новым правилам «минималка» опустится до 2471 руб., а максимальная ставка повысится до 5436 руб. (подробнее об этом в статье «Законопослушные водители получат скидки от страховых компаний»).

Помните: цена полиса не может быть ниже минимальной базовой ставки ОСАГО.

Страховщик не запросил у вас копии документов.

Если вы оформляете полис не в той страховой компании, в которой брали текущий, то у вас должны запросить копии документов – паспорта собственника/страхователя, свидетельства на авто или ПТС, водительского удостоверения.

Вам позвонили из новой страховой компании и предложили продлить полис. Имейте в виду: полис может продлить только та компания, которая вам его выдала.

Нельзя провести операции по безналичному расчету, и отказали в выдаче квитанции. Не забывайте: в случае оплаты наличными вернуть деньги будет практически невозможно.

Представительство страховой компании не выдает полисы в офисе, а доставляет их курьерской службой. Либо компания уклоняется от передачи полиса в офисе продаж в связи с переездом, временным закрытием или по иным причинам.

Наименование представителя страховой компании не указано на бланке ОСАГО или не совпадает с тем наименованием, которое прописано в агентском договоре между представителем и компанией.

Потребуйте у представителя страховщика копию агентского договора, заключенного со страховой компанией, или его реквизиты (номер и дата). Позвоните в компанию и уточните информацию о ее представителе и наличии агентского договора.

Страховой агент отказался представить агентский договор со страховой компанией и доверенность.

На момент оформления полиса у страховой компании нет действующей лицензии или она отозвана. Такой полис будет считаться недействительным.

В базе РСА бланк полиса числится как утерянный либо сведения в нем и базе не совпадают.

Проверьте полис через базу РСА на его сайте

Обратите внимание на vin, регистрационный знак транспортного средства, даты начала и окончания действия полиса. Эта информация в базе обязательно должна совпадать с данными, которые указаны на бумажном или электронном варианте полиса

Если вы нашли ошибку или статус бланка «утерян», не приобретайте полис.

Чем пользуются мошенники? Что не является гарантией отсутствия подделки и почему?

“Официальный” бланк ОСАГО или внешний вид

Качественный внешний вид полиса не является гарантией подлинности. В современном мире развитых компьютерных технологий изготовить подделку, внешне почти идентичную оригиналу, не составляет особого труда.

Поэтому ориентироваться при покупке только на внешние степени защиты бланка не стоит.

Индивидуальный номер каждого бланка

Индивидуальный номер на бланке – тоже не показатель подлинности. Все подделки полисов печатают как копии оригиналов, поэтому существует полис с таким же номером, который принадлежит настоящей страховой компании или находится на руках у страхователя. Простая проверка по номеру ничего вам не даст.

Электронный полис ОСАГО невозможно подделать

На просторах интернета ежедневно появляются поддельные сайты, которые используют логотипы и символику настоящих страховых компаний. Вопреки мифам, электронный полис ОСАГО подделать можно. Обманщики часто продают и высылают по электронной почте правленые оригиналы полисов в формате PDF с поддельными подписями и печатями.

Признаки, по которым можно установить подделку

На практике можно выделить несколько признаков, обратив внимание на наличие или отсутствие которых, автомобилист может понять, что перед ним – поддельный документ, не приносящий никакой пользы при наступлении страхового случая

На что обратить внимание при проверке полиса

Первое, на что обратить внимание собственнику транспортного средства, при заключении страхового полиса ОСАГО – наличие государственных знаков. На самом деле, сейчас рынок поддельных страховых полисов развит на столько серьезно, что отличить фальшивых документ от оригинала без специального оборудования практически невозможно. На самом деле, сейчас рынок поддельных страховых полисов развит на столько серьезно, что отличить фальшивых документ от оригинала без специального оборудования практически невозможно

На самом деле, сейчас рынок поддельных страховых полисов развит на столько серьезно, что отличить фальшивых документ от оригинала без специального оборудования практически невозможно.

Дорогие читатели! В статье мы говорим о типовых способах разрешения юридических вопросов, однако ваш случай может быть индивидуальным. Мы поможем вам решить конкретно Вашу проблему – просто обратитесь к нашему юристу:

+7 (495) 128-74-20 (Москва)

+7 (812) 507-64-25 (Санкт-Петербург)

8 (800) 301-37-30(вся Россия)

Это быстро и !

Есть несколько основных нюансов, обратив внимание на которые, автовладелец может определить, что перед ним – фальшивый документ, не имеющий никакого юридического значения

- Если проверить номер и серию фальшивого полиса, нельзя прочувствовать рельеф, а также ощутить цифры на ощупь.

- Как правило, на поддельных документах отсутствует металлизированная защитная нить, которая должна проходить через весь бланк.

- На документе отсутствуют водяные знаки с логотипом Российского Союза Автостраховщиков, которые всегда можно увидеть на просвет, рассматривая оригинальные страховые полиса обязательного страхования ОСАГО.

- Наличие на полисе отпечатков в использованных штампах или печатях страховой компании.

Проверка полиса на сайте Российского Союза Автостраховщиков

Чтобы получить всю необходимую информацию, собственнику авто достаточно ввести номер страхового бланка, после чего появится информация о наличии или отсутствии данного документа в базе данных о страховщиках.