И напоследок

Деньги – наверное, один из самых желанных спутников жизни человека, который при этом вызывает огромное количество страхов. Но, как говорят все финансисты без исключения, деньги нужно уважать, ведь они отражают ценность затрачиваемого на них труда. Еще одно правило: копеечка должны работать. Поэтому, задумываясь о сохранности средств, необходимо искать варианты максимально активного и выгодного способа, результатом которого станут не потери, а доходы.

Сегодня существует немало финансовых инструментов сохранения и приумножения капитала, так почему бы не потратить немного времени и не разобраться во всем этом разнообразии, чтобы потом не было мучительно больно за упущенные возможности?

Инвестиционные монеты

Выпускаемые Центробанком золотые, серебряные и платиновые монеты не очень известны как инвестиционный инструмент. В отличие от юбилейных и памятных, они чеканятся по упрощенной технологии, а их номинальная стоимость не имеет отношения к реальной. Так золотая монета в 50 рублей в реальности стоит 25-30 тысяч.

Выгода хранения средств в инвестиционных монетах – отсутствие НДС и постепенное подорожание. Но сохранять деньги с помощью такого инструмента выгодно только в долгосрочной (порядка 10 лет) перспективе. К тому же следует учитывать 13% налог при продаже (если продавец получает прибыль), обязательное аккуратное хранение (малейшие царапины значительно снижают стоимость) и разницу между стоимостью продажи и покупки банками.

На рост цены влияет и тираж. Редкую монету будет проще продать, а стоить она будет значительно выше, чем сам металл, из которого изготовлена. Но в этом случае покупателем должен выступать не банк, а нумизмат. В краткосрочной перспективе монеты как средство сохранения денег, рассматривать не стоит.

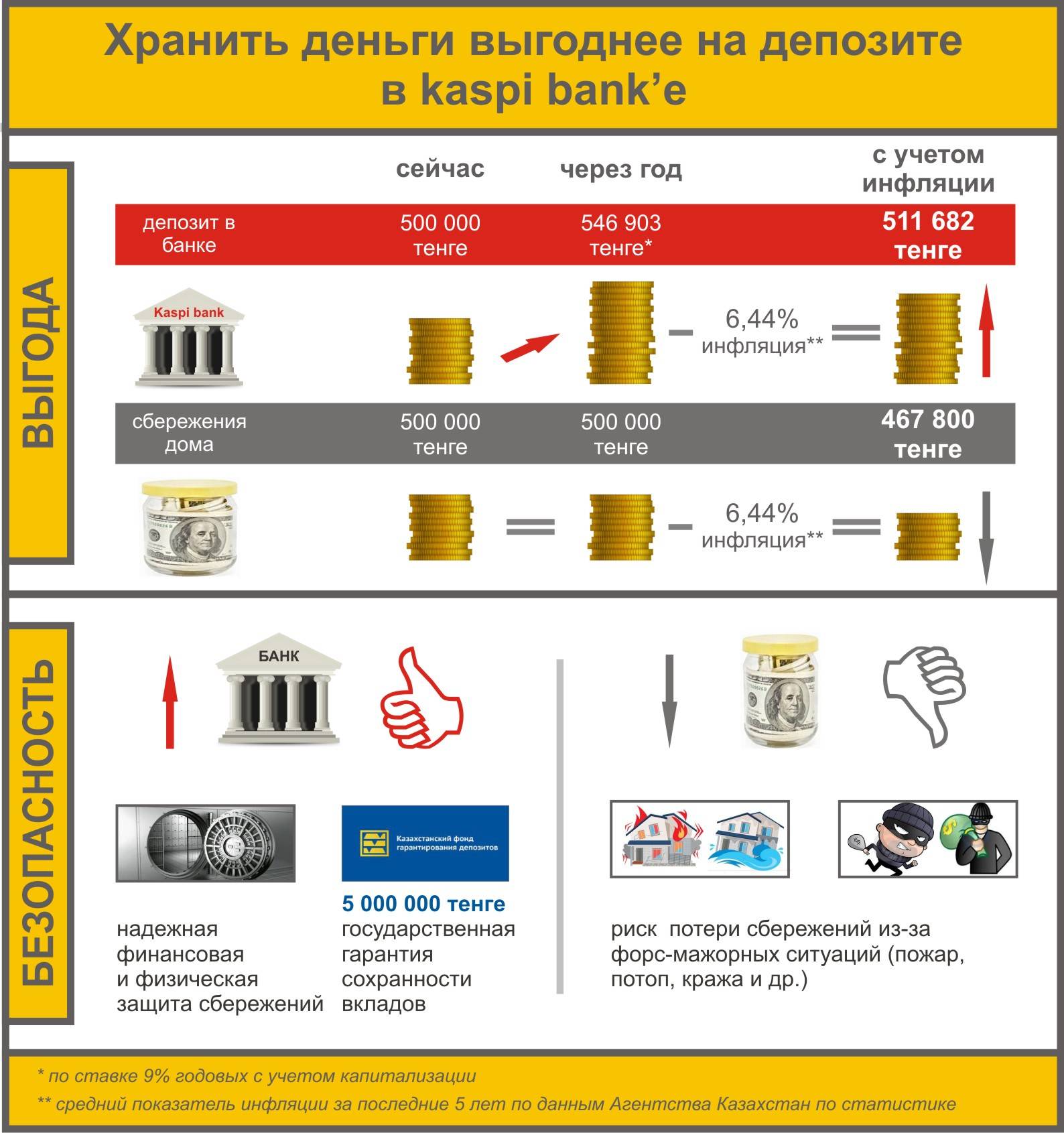

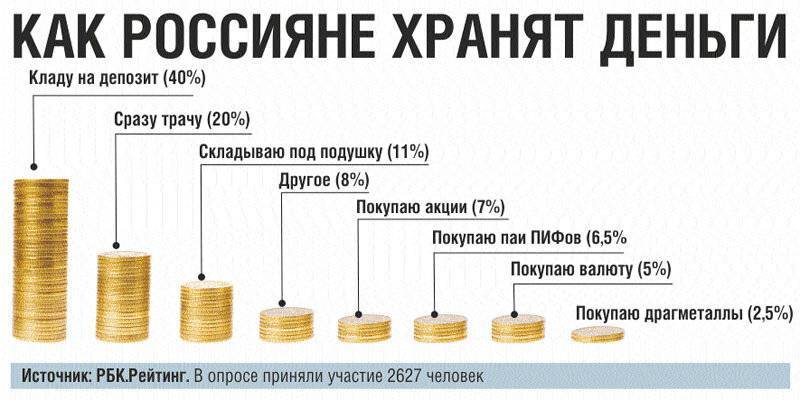

Банковский вклад в рублях

Классическое размещение средств под процент. Этот способ удобен своей простотой: вы относите деньги в банк и выбираете удобный вам формат.

Срочный вклад — средства размещаются на фиксированный период, допустим на 6 месяцев или год. Вы отдаёте банку деньги, а дальше выбираете: получать проценты каждый месяц на счёт или дождаться итоговой суммы с приростом в конце срока. Если закрыть такой вклад раньше, проценты забрать не выйдет.

Бессрочный вклад — вы размещаете деньги в банке, получаете проценты и можете забрать всё в любой момент без потери накоплений. Это бывает удобно, но проценты по таким депозитам обычно ниже: банк не может предсказать, когда вы захотите забрать свои средства, поэтому не может предложить высокую доходность.

У вкладов до 1,4 миллиона рублей есть большое преимущество — они застрахованы Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» государством. Это значит, что вы сможете вернуть эти деньги, даже если банк разорится. Если вы накопили больше этой суммы, возможно, есть смысл разделить капитал на несколько депозитов. Список банков с защищёнными вкладами можно посмотреть на сайте Агентства по страхованию вкладов.

Проценты по депозитам варьируются в интервале 4–7%. На небольшой сумме не получится много заработать, но и этого хватит, чтобы покрыть общую инфляцию по стране.

Как хранить доллары в дивидендных акциях?

При наличии некоторого опыта торговли на бирже наряду с облигациями инвестору наряду с евробондами целесообразно пополнить свой портфель некоторым количеством номинированных в долларах акций. Приносимый им доход также будет состоять из двух частей — роста стоимости самого актива и причитающихся её владельцу дивидендов.

Выбирать активы для покупки следует осторожно: некоторые компании второго или даже третьего эшелона порой пытаются поправить сомнительное финансовое положение обещанием больших выплат. Ориентиром могут послужить следующие вопросы:

- Получает ли компания стабильную прибыль? Если у неё есть перспективы развития, стоит докупить ещё акций. Если же рынок падает полностью, разумно перевести часть денег в наличную форму и спрятать в банковской ячейке;

- Регулярно ли начисляются дивиденды? Некоторые компании производят неплохие выплаты, но устраивают между ними произвольные перерывы в два-три года. Потому инвестору приходится постоянно контролировать календарь дивидендов;

- Разумно ли удерживать активы компании, если ситуация на рынке будет ухудшаться? Положительный ответ означает, что руководство проводит обоснованную политику и располагает ресурсами для выхода из кризиса.

Поскольку активный трейдинг выглядит рискованным способом хранения капитала, именно дивидендные акции могут представлять наибольший интерес для новичка. Вот варианты в какие акции лучше вложить деньги в 2022 году для получения дивидендов. Как показывает практика, подобные инвестиции имеют ряд преимуществ:

- Вложение в такие активы не требует серьёзной подготовки. Даже новичок разберётся, как хранить сбережения в долларах, инвестируя их в дивидендные акции;

- Обычно наиболее привлекательные ценные бумаги относятся к «голубым фишкам». Продать их и вывести деньги на банковский счёт можно буквально за час;

- Акции, как правило, стоят недорого. Даже с небольшим капиталом можно составить неплохой портфель с оптимальным сочетанием риска и доходности.

Покупка дивидендных акций может стать реальным способом как разбогатеть в России обычному человеку. Но не стоит забывать, что инвестиции в ценные бумаги сопровождаются определенными рисками:

- Решение о начислении дивидендов принимает руководство компании. Если прошлый год был неудачным и не принёс прибыли, выплат может и не быть;

- После негативных событий акции могут настолько сильно упасть в цене, что выплата дивидендов не компенсирует потери стоимости. Для инвестора это означает убытки;

- Брокеры неохотно работают с новичками, располагающими небольшими капиталами. Если речь идёт о сумме в пару тысяч долларов, можно забыть об этом способе.

Выгодно ли хранить деньги в долларах, покупая дивидендные акции? Изучая отчёты и релизы на 2022 год, можно выделить нескольких лидеров мирового рынка:

Видео по теме Видео по теме

Дивидендные акции

| AbbVie | 4,27 | 233,64 млрд. | 132,11 |

| Archer Daniels Midland | 2,29 | 36,17млрд. | 64,66 |

| Walgreens Boots Alliance | 3,79 | 43,67 млрд. | 50,44 |

| Sysco | 2,50 | 38,59 млрд. | 75,28 |

| General Dynamics | 2,34 | 56,89 млрд. | 203,73 |

Можно ли покупать юани, чтобы сохранить деньги

Некоторые люди хотят покупать юани, потому что «рубль обесценивается». Мол, инфляция в стране капец какая.

Это глупо.

Рубль – это валюта. Юань – это валюта. Как можно защититься от инфляции, если менять валюту на валюту, деньги на деньги?)))

Юани обесцениваются так же легко, как и рубли. Юани подвержены таким же ценовым скачкам, как и рубли.

Нельзя защититься от инфляции, перескакивая с одной валюты на другую.

А как тогда быть

Для защиты от инфляции надо покупать неликвидные активы. К таковым относятся в первую очередь недвижимость. А еще – предметы раритета. Они не скачут в цене и не обесцениваются. Раритет, кстати, вообще дорожает год от года.

Но с неликвидными активами тоже не все просто. Хотя бы потому, что их нельзя быстро обратить в деньги. Валюту на бирже можно купить или продать за одну секунду, а вот с квартирой или древним автомобилем так не получится.

Я рассказал об этих подводных камнях в отдельной статье, ссылку вы уже видели выше – прочитайте.

Биметаллические счета

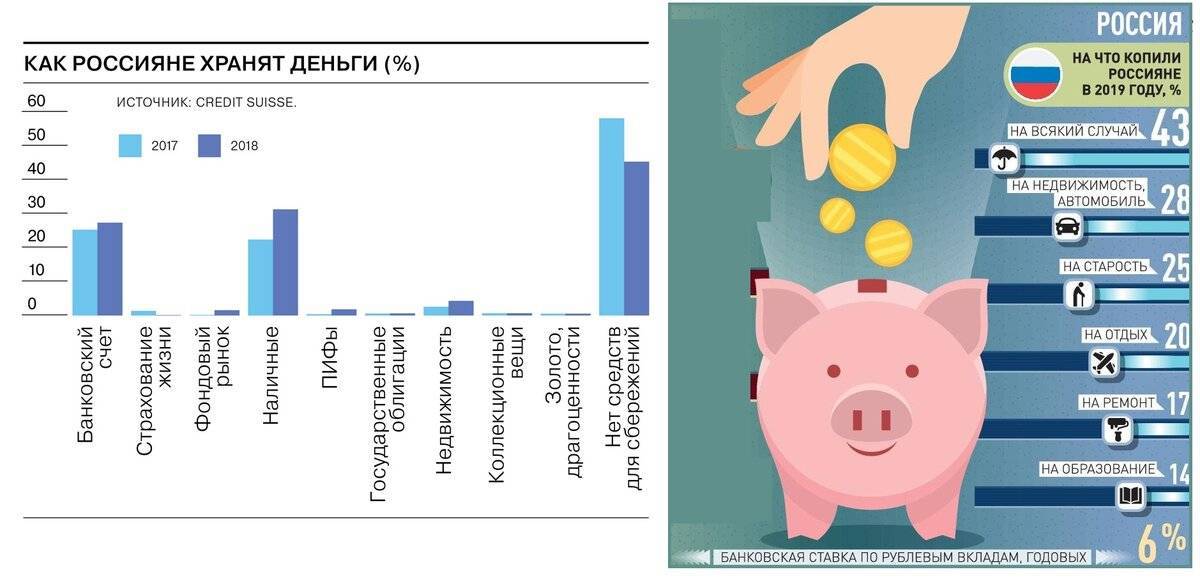

В период нестабильности именно “металлические” вклады показывают наибольшую прибыльность. Если рассмотреть результаты 2020 года, то больше всего подорожали золото (35%) и палладий (почти 30%). Серебро осталось практически на той же планке (0,7% подорожание), а платина даже подешевела (-15%).

Если в мире стабильная финансовая ситуация, такая же динамика наблюдается и в стоимости золота. Но в кризисные периоды сопровождается взрывным ростом стоимости. Правда, надо учитывать и то, что обвал наступает также быстро.

Оценка мировой обстановки не позволяет ожидать быстрого выхода из кризиса, поэтому и золото, и палладий (стоимость которого не настолько зависит от потрясений рынка) будут продолжать расти в цене.

Выбирать вклады по начисляемым процентам бессмысленно, начисляемые проценты малы, при закрытии счета ранее, чем через 3 года придется уплатить налог. Поэтому проще открыть обычный биметаллический счет.

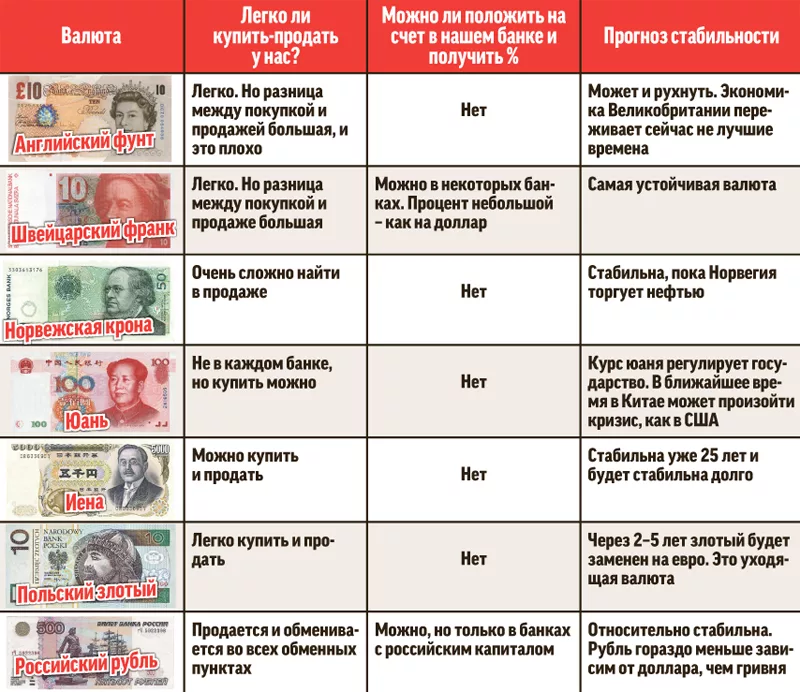

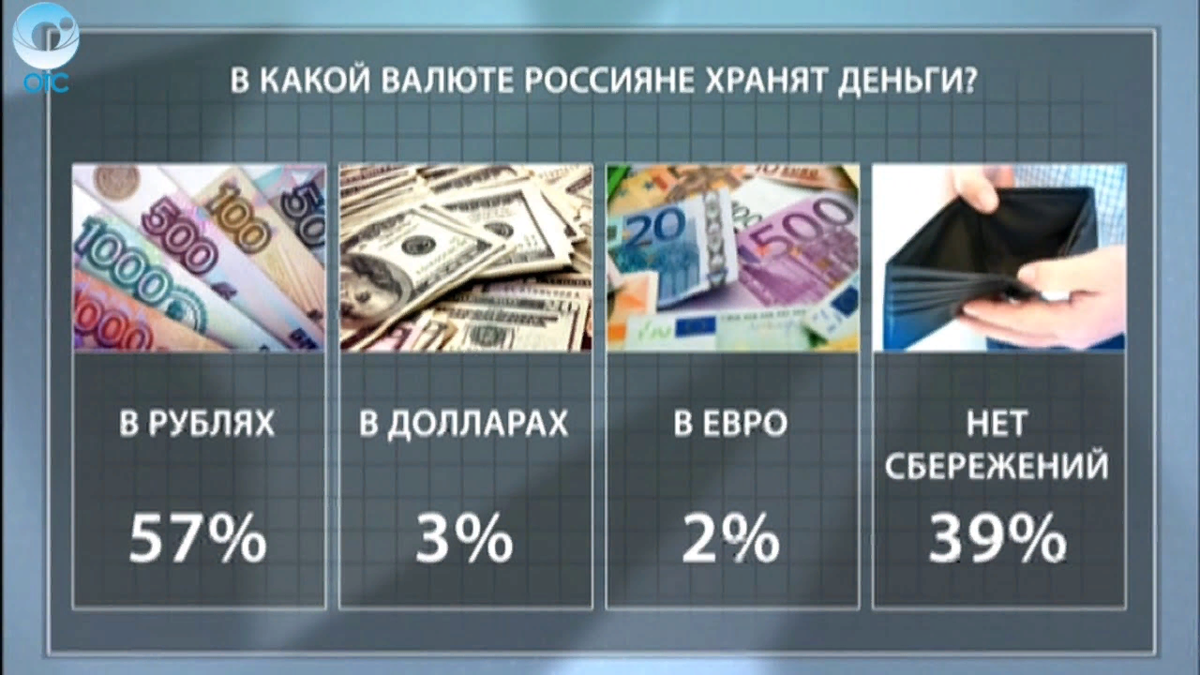

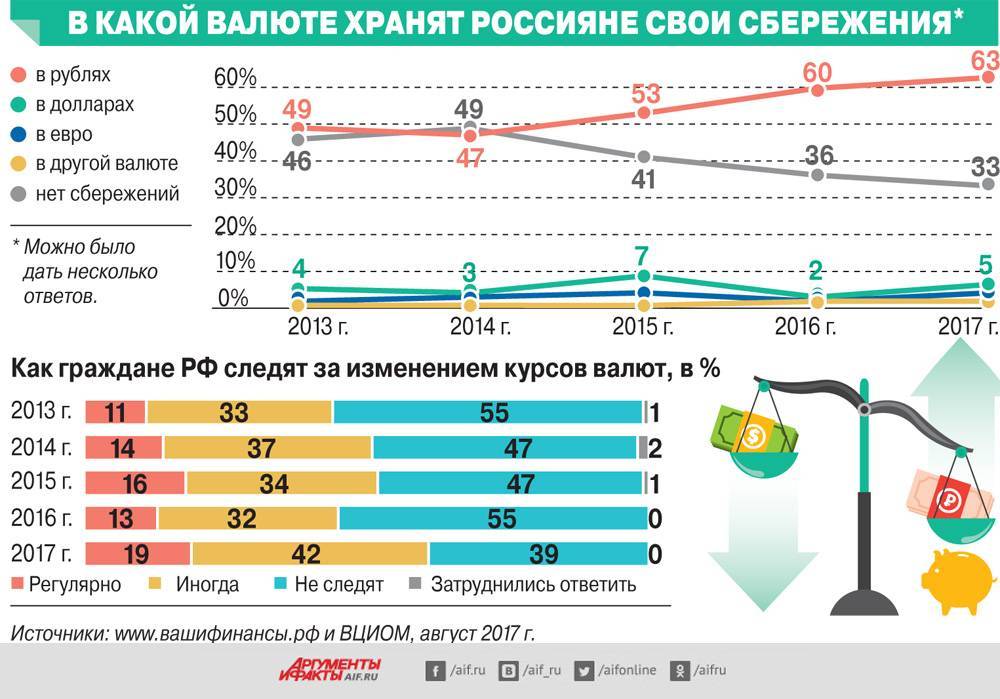

Валюта

Вклады в евро исчезали из предложений большинства финансовых учреждений, многие крупные банки перестают открывать долларовые депозиты. К тому же вводятся комиссии за ведение валютных счетов, что делает их совершенно невыгодными в сравнении с наличной валютой.

Есть варианты использования зарубежных банков (к примеру, прибалтийских) для хранения евро. Но низкая (а по депозитам и вовсе отрицательная) ставка снижает выгоду этого варианта.

Как ни странно, до последнего времени было довольно выгодно хранить средства в белорусских банках, предлагавших довольно высокие ставки по национальной валюте. Сейчас от этого варианта лучше отказаться.

Если рассматривать сохранение денег в валюте на банковских счетах, альтернативой могут выступить мультивалютные вклады, позволяющие быстро маневрировать между различными валютами во время кардинальных изменений.

Наличные доллары нельзя назвать лучшим инструментом сохранения. В паре евро-доллар с весны 2020 года котировка изменилась с 1,07 до 1,18. Несмотря на падение стоимости рубля, вложения в доллар среди остальных валют, в 2020 году оказались самыми провальными – в рублях он подорожал на 22,9%. Евро подорожало сильнее, но самой выгодной покупкой стали деньги, давно известные как «тихая гавань» – швейцарский франк. Франки подорожали за год на 30,5, а евро – на 29,8%. На третьем месте по доходности оказалась японская иена – 28,4%. к тому же эта валюта самая доступная для покупки, потому что в абсолютных иенах дешевле рубля (100 иен – 71,38 рублей). Хорошую динамику показал и китайский юань – 25,63%.

Угадать, какая из валют вырастет лучше других, сейчас невозможно. Даже относительно франка можно ожидать корректировки. Чем более экзотична валюта, чем больше рисков она несет. По мнению экспертов лучше придерживаться стратегии Центробанка РФ: 30% доллар (даже провалы главной мировой валюты обычно восстанавливаются), 25 – евро, остальное можно хранить частично в иенах, юанях и франках.

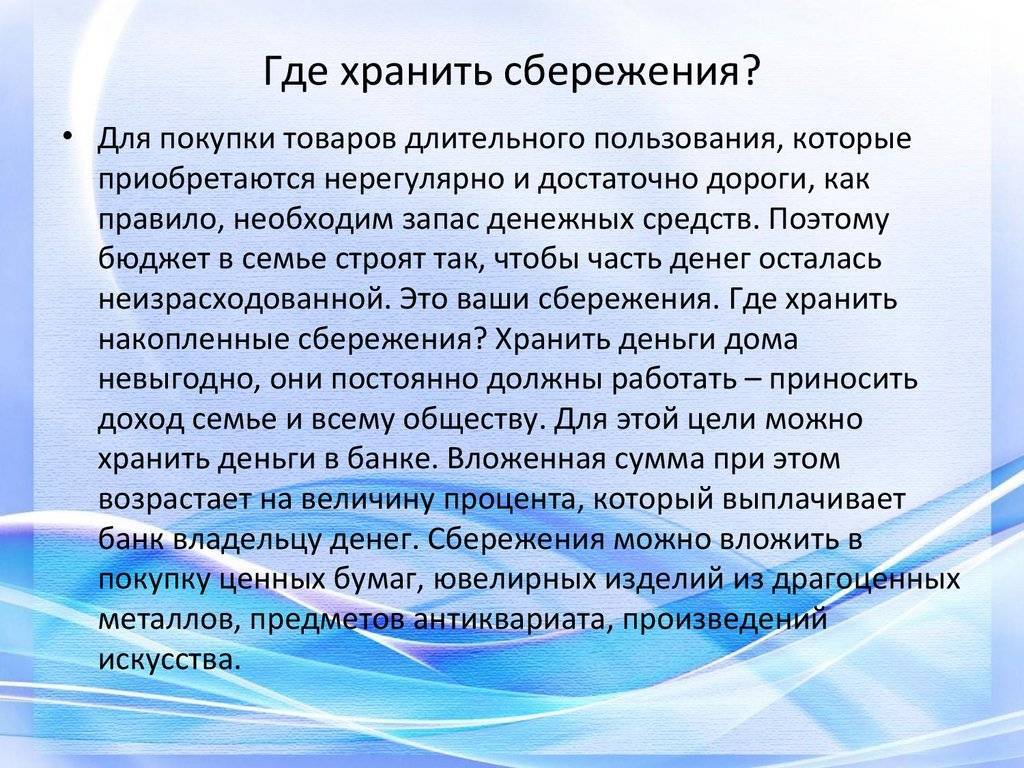

В чем хранить сбережения?

Рационально подходя к данному вопросу, решая, в какой валюте лучше всего держать свои деньги, требуются изучение массы информации. Это текущая экономическая ситуация США, стран Европы, России, потенциальные изменения, политика, потенциальные кризисы, стоимость нефти. Сразу исключается возможность хранения всех имеющихся денег в одной валюте. Сложно угадать, как в дальнейшем будут разворачиваться экономические показатели многих стран.

Можно открыть депозит в банке, не меняя рубли на другую валюту

Можно открыть депозит в банке, не меняя рубли на другую валюту

Роль играет основная цель перевода валюты – сохранение денег либо заработок. Желая сохранить средства, можно открыть депозит в банке, не меняя рубли на другую валюту. Так исключается влияние инфляции, гарантирована сохранность денег. Говоря о приумножении, стоит помнить о таком понятии, как риск. Всегда при попытках сделать деньги на деньгах, риск будет присутствовать как таковой. Данный вопрос можно доверить специалисту банка, которому придется платить комиссию. К сожалению, никто не даст гарантию, что прогнозы и ставки будут сделаны правильно.

Можно также отдать предпочтение валютам развивающихся стран

Можно также отдать предпочтение валютам развивающихся стран

Можно отдать предпочтение валютам развивающихся стран. Будет ли это правильно? Стоимость валюты развивающихся стран зависит от многих показателей – народные волнения, политическая нестабильность, ограниченные энергоресурсы. Обменный курс не всегда доступен, не всегда можно найти желаемую валюту. Такое вложение будет рисковым.

Также можно воспользоваться услугами Тинькофф Банка, перейдя по этой ссылке.

Надёжные ценные бумаги

В области ценных бумаг тоже действует главный закон инвестирования: чем выше доходность, тем больше риска. Если у вас нет опыта в этой области, лучше не пытаться на глаз оценивать потенциал компаний, а начинать с самых надёжных вариантов. Наиболее стабильными ценными бумагами считаются государственные — облигации федерального займа (ОФЗ). Пусть они не принесут большой доход, но как минимум помогут победить инфляцию и не потерять сбережения.

Они работают так: Минфин выпускает облигации с определённой ценностью. Покупая облигацию, вы даёте государству право пользоваться вашими деньгами, а оно взамен возвращает вам потраченные средства с процентами. Обычно заработок по ОФЗ не превышает 7%. Надёжным вложением считаются привилегированные акции — такие ценные бумаги, по которым заранее известны дивиденды.

Во время кризиса деньги обесцениваются, а компании терпят убытки. В этих же условиях драгоценные металлы, напротив, стабильны и даже могут подорожать. С картой Aurum вы будете получать кешбэк и процент на остаток чистым золотом. Например, за три месяца вы заработаете 1 грамм драгметалла, если будете тратить 30 тысяч рублей в месяц и хранить на счёте 200 тысяч рублей. Сумма накоплений неограниченна, а золото поступает на карту со всех покупок и с любой суммы на счёте.

Каким образом хранить валюту

Хранение валюты в России можно осуществить с помощью нескольких инструментов: депозит, инвестиции в недвижимость, ценные бумаги, золото и драгоценные металлы, бизнес.

Открыть депозитный счет в банке, лучше сразу несколько – в рублях и в валюте, или мультивалютный депозит, который позволит держать вложения одновременно в трех валютах (рубли, евро и доллары). В этом случае деньги будут защищены от инфляции.

Депозитный вклад поможет не только сберечь накопления в банке, но и приумножить их. Те, кто, открывая депозит, рассчитывает на долгосрочные вклады 3-5 лет, в конце срока смогут получить солидную прибыль.

Этот способ не требует специальных знаний, безопасен, есть возможность пополнения и закрытия депозита в любое удобное для вас время.

Мультивалютные вклады выгодны и удобны тем, что, кроме начисления процентов, предусматривает возможность конвертации средств из одной валюты в другую на усмотрение вкладчика.

Открывая валютный депозит нужно иметь в виду, что если банк прекратит существование вам будут возвращены ваши вклады по курсу в рублях на дату отзыва лицензии. При этом за время ожидания возврата страховой суммы, курс валют может прилично подрасти, а вы значительно потерять в деньгах.

Эксперты рекомендуют размещать деньги в нескольких банках.

Инвестиции в ценные бумаги, недвижимость, бизнес, золото и драгоценные бумаги.

Анализируя задачу: в чем выгоднее всего хранить деньги, эксперты утверждают, что это зависит от срока, на который вы собираетесь инвестировать.

Если речь идет об инвестициях на срок от 5 лет и выше, то лучше сделать диверсифицированный портфель из акций и облигаций.

Если же срок инвестиций менее 5 лет, например, 2-3 года, то это должен быть депозит либо облигации с высокой степенью надежности.

Можно также инвестировать в недвижимость, при этом использовать ее как основную инвестицию не рекомендуется

К самому выбору объекта инвестирования надо подходить с большой осторожностью, потому что далеко не любой из них может стать инвестицией. Такой вид вложений имеет и негативную сторону – он требует огромных капиталовложений и низко ликвиден

То есть вы не сможете быстро продать объект, если вам срочно понадобятся деньги.

Можно вложить средства в долевое строительство, в этом случае по завершении строительства объекта будет стоить гораздо больше.

Если вы хотите инвестировать в бизнес, то нужно иметь в виду, что это наиболее рискованный вид инвестиций. По утверждению аналитиков один шанс из десяти, что бизнес выживет и начнет приносить приличный доход.

Самый простой вариант инвестирования в бизнес – покупка акций компаний, вышедших на фондовую биржу и котирующихся и там, при этом вы должны быть готовы инвестировать как минимум на 5 лет.

Если хотите просто сохранить накопления, то вложите деньги в золото. Эта валюта не боится перепадов курса и инфляции.

https://youtube.com/watch?v=KR72wo-uDw4

Как составить план по накоплению средств?

План составляется индивидуально, отталкиваясь от суммы, имеющейся на руках, необходимости, потребностей и так далее. Многие отказываются копить, покупая подчас ненужные продукты, товары. Это неоправданное вложение средств. Актуальность хранения денег в рублях будет в случае, если они нужны вам как быстрое ликвидное платежное средство. Если вы путешествуете, меняйте деньги на валюту страны, в которую поедете.

Единой корректной схемы решения этого вопроса не существует. Найти его можно методом проб и ошибок. Стоит попробовать инвестиции в разные валюты, посмотреть выгоду от процесса. Роль играет изучение последних изменений, тенденции последних 5-10 лет, касающиеся валютного рынка. Отслеживаются причины скачка валюты в обе стороны, длительность нахождения валюты на определенном курсе. Ориентируясь на данный показатель, можно рассчитать, какую долю средств в какую валюту стоит инвестировать.

Рассматривая инвестиции с целью габаритной покупки, ориентируйтесь на валюту, в которой будет приобретаться нужная вам вещь, техника, недвижимость. Храня средства в другой валюте, есть риск потери немалой суммы средств на курсе обмена. В редких случаях можно выиграть на обменнике, но это получается далеко не всегда.

План накоплений составляется индивидуально

План накоплений составляется индивидуально

Придется изучать прогнозы специалистов, экспертов, следить за изменением экономических ситуаций не в одной стороны. В дальнейшем это принесет свою выгоду.

Накопить необходимую сумму средств достаточно просто:

- Рассчитать минимальную сумму для проживания на месяц.

- Сопоставить со всеми доходами семьи.

- Отказаться от покупки ненужных вещей, продуктов, техники.

- Каждый месяц откладывать определенную сумму в выбранной валюте.

- Рассмотреть оптимальный депозит, приумножающий имеющиеся средства. Говоря о долгосрочных накоплениях, можно рассматривать драгоценные металлы, валюту, ценные бумаги. Рассматривая кратковременные цели, можно хранить средства в рублях.

Роль играет продумывание стратегии инвестиций, что также весьма важно. Предсказать поведение валюты в длительной перспективе – невозможно, переиграть рынок – нереально

Самая сильная валюта сейчас может потерять свои позиции через полгода-год. Люди, пережившие 2008 год, часто хранят деньги в евро. Но на максимальном показателе евро можно потерять треть своих средств в долларах.

Правильнее ориентироваться на цикличность рынка, долгосрочную перспективу. Помните, нестабильная ситуация в кризис либо при скачках на валютных рынках – причина, подталкивающая на принятие неправильных решений впопыхах.

Ориентируйтесь на место вашего дальнейшего проживания. Планируя уехать в страну Евросоюза, не стоит хранить средства в рублях. Некоторые говорят о выгоде покупки евро и доллара, хранении рублей на руках только в виде необходимой наличности.

Откладывайте средства для покупки дорогостоящего товара

Откладывайте средства для покупки дорогостоящего товара

Говоря о хранении средств в валюте с целью покупки дорогостоящих предметов, выполняется четкий расчет. Одновременно копить на 2-3 дорогие вещи не стоит – выгоды в этом нет. Лучше целенаправленно откладывать средства на приобретение одного дорогостоящего товара, после его покупки задаваясь новой целью. В итоге в стоимостном выражении расходы будут более, чем оправданы, вопрос о хранении средств не будет вас беспокоить, к скачкам курса валют вы будете относиться более спокойно.

Учитывая советы, приведенные выше, можно выбрать оптимальный вариант развития событий для себя относительно хранения средств в валюте разных стран.

Положение российского рубля сегодня

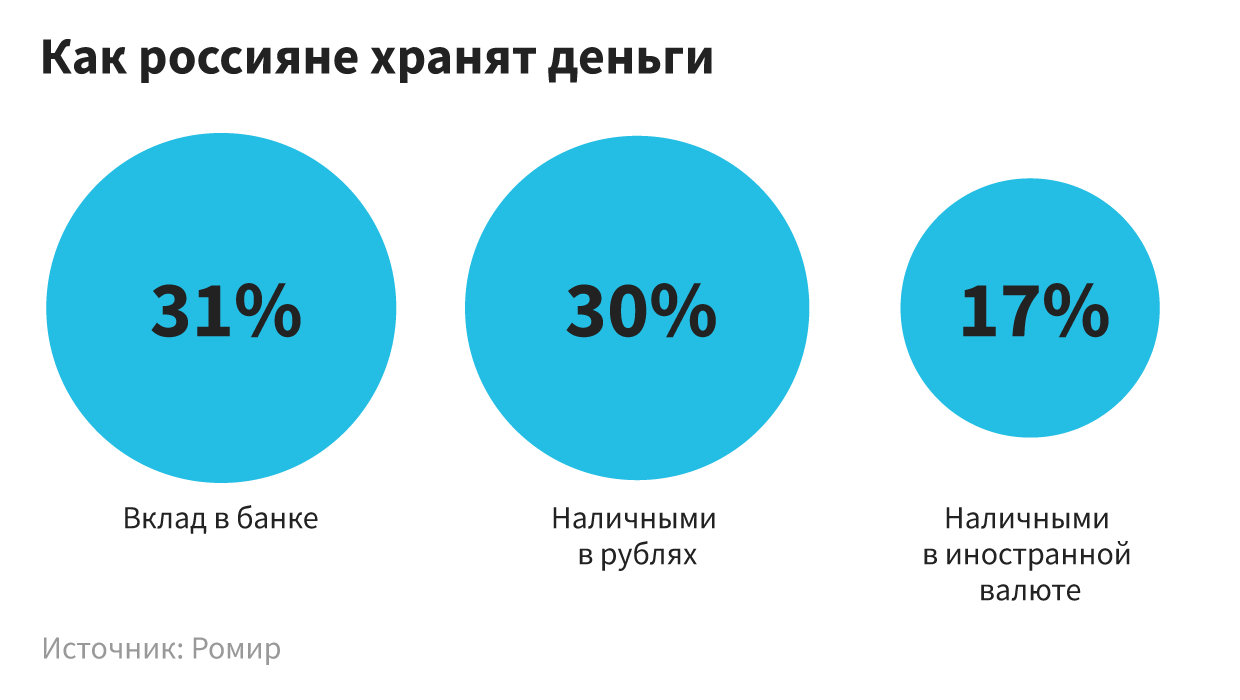

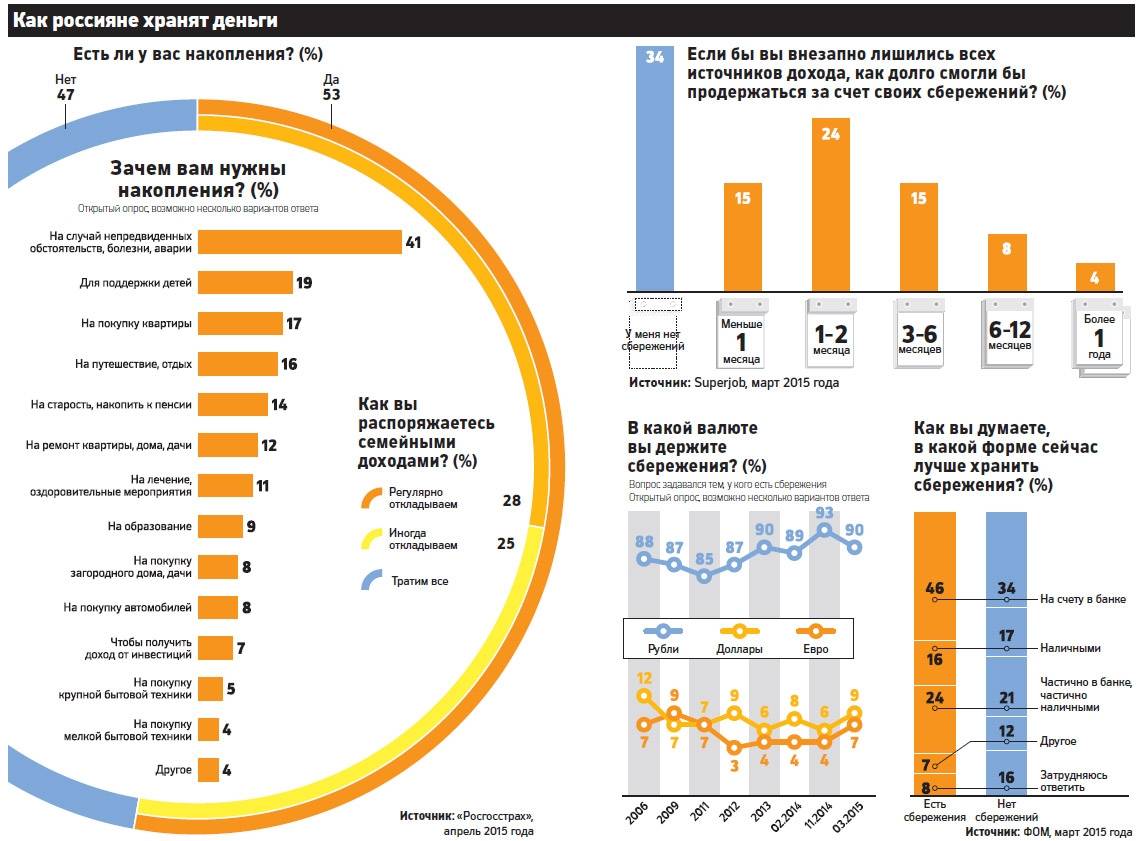

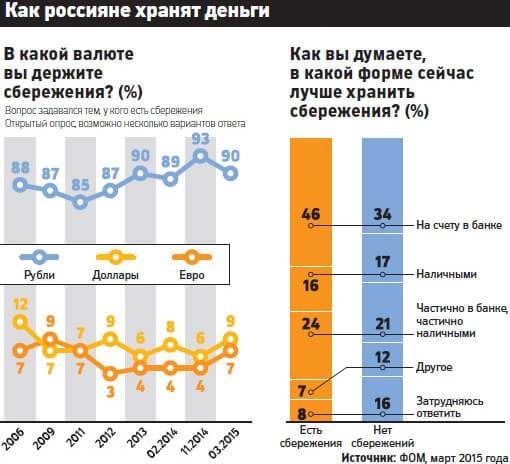

Несмотря на непростую экономическую ситуацию в стране и на то, что в России значительная часть россиян имеет небольшой доход, не позволяющий создавать личные накопления, доля частных сбережений на счетах российских банков понемногу растет.

Также читайте: График отпусков на 2020 год надо составлять по новым правилам

В мае 2019 года холдинг «Ромир» опубликовал результаты независимого исследования, свидетельствующие о том, что количество россиян, имеющих личные банковские счета составило на середину прошлого года 46 %. По статистическим данным Центробанка РФ, на начало октября прошлого года в российских банках общая сумма вкладов, хранящихся на личных счетах граждан составила 29,4 триллиона рублей.

Банковская статистика показывает, что население все чаще кладет деньги на депозиты. Размер депозитного счета среднестатистического вкладчика сегодня составляет около 200 тыс. руб. Владельцев этих накоплений, значительную часть которых составляют пенсионеры и бюджетники, интересует, как защитить свои накопления от инфляции и приумножить.

Недавно глава Сбербанка Герман Грефф и глава ВТБ, одного из крупнейших коммерческих банков России с государственным участием, Андрей Костин, не сговариваясь друг с другом, посоветовали россиянам держать свои сбережения на рублевых счетах. Несмотря на имеющие место колебания рубля, в стабильности российской валюты нет сомнений.

Российские вкладчики, которые еще 7-10 лет назад старались держать свои сбережения в иностранной валюте, сегодня должны отходить от привычных стереотипов негативной оценки рубля. Смена правительства демонстрирует твердое решение сделать национальную валюту привлекательной для инвестиций, так как без этого совершить экономический рывок невозможно.

Все это – часть поэтапной дедоллоризации российской экономики, о которой недавно в своем интервью журналистам заявил министр иностранных дел Сергей Лавров.

Гражданам пора отвыкать от разделения своих накоплений между тремя валютами:

- рублем;

- долларом;

- евро.

Курс рубля теперь меньше зависит от курса барреля нефти, ЦБ старается сдерживать обесценивание национальной валюты. В целом в такой ситуации, которая сложилась за пару последних лет, эксперты прогнозировали на 2020 год обесценивание рублевых вкладов на 3-4 %, что с довольно высокими ставками по депозитам позволяет получать с краткосрочных и долгосрочных рублевых вкладов определенный доход.

Также читайте: Астролог рассказал каким 3 знакам зодиака лучше не открывать бизнес в 2020 году

В свете перспектив реформы госбюджета для превращения рубля в инвестиционно привлекательную валюту и внесении поправок в Конституцию РФ, возможно изменение ситуации в отношении российской национальной валюты, которая может существенно укрепиться после произошедших перемен во властных структурах.

Мнение аналитиков

2019 год, по заявлениям экспертов, принесет смену трендов на рынке валют. Ряд политических и экономических факторов спровоцируют сильную дестабилизацию курсов, что стоит учитывать при выборе валюты для хранения сбережений.

Если судить только по значению устойчивости, то наиболее надежным выглядит швейцарский франк, курс которого в отношении евро жестко фиксируется Центробанком Швейцарии. И хотя список надежных по мнению граждан валют не изменяется уже давно, не стоит забывать, что финансовый кризис, политические конфликты и ряд других факторов сильно ослабили привычные валюты резерва, что может стать причиной появления новых резервов не только в частных случаях, но и на мировом уровне.

Еврооблигации

Как альтернативу депозитам, в качестве инвестиции в иностранную валюту Ян Мельничук советует еврооблигации. Средняя ставка по ним – 3,55 годовых (это доходность в долларах).

«Доходность в евро сейчас достигает около 3,9% годовых. Широкий выбор еврооблигаций на рынке позволяет подобрать под каждого инвестора необходимый по риску и доходности инструмент. Наиболее надежными считаются государственные облигации, номинированные в валюте. В данном случае гарантом выплаты выступает государство, а не отдельная компания.

Например, долг Российской Федерации сейчас можно купить на фондовом рынке и получать высокий процентный доход, который не облагается налогом. Обычные еврооблигации облагаются налогом, но сама доходность у них выше. Для тех, кто хочет рассмотреть более доходные истории, стоит присмотреться к корпоративным еврооблигациям, но и здесь лучше выбирать эмитента с участием в акционерном капитале государства, в котором образована и работает компания», — подчеркивает эксперт.