Как получить возмещение деньгами по КАСКО

В договоре КАСКО предусмотрены правила, которые определяют порядок выдачи денежных средств. Изменять, зафиксированные подписями условия, могут стороны при обоюдном согласовании каждого пункта. Если полюсом не предусмотрено выплачивать ущерб наличными без вмешательства автомастерской, то для компенсаций нельзя использовать подобный порядок.

Поэтому нужно перечитать заключенное соглашение, возможно, там указан пункт о выплатах или других видах возмещения имущественных потерь. Если нарушения в авто подходят под страховой случай – проблем не возникнет.

Для определения суммы выбирают один из вариантов:

- обращаются за расчетом к экспертам, оплачивают их услуги;

- проверку проводит страховая, если клиент доверяет сотрудникам.

И всё-таки есть способы, чтобы возместить ущерб деньгами, если это условие не отражено в соглашении:

- автомобиль угоняют злоумышленники, для такого случая помощь СТО не нужна, но оговорить ситуацию со страховщиком нужно заранее;

- после устранения деформаций проблемы в механизмах остались, проведены работы недобросовестно или не полностью – разницы нет, но доказать такой факт сможет только независимая экспертиза;

- если обнаружено мошенничество или нарушения с договоренностью, восстановить справедливость сможет только судебная инстанция.

Оформление заявления и необходимые документы

Процедура любого оформления заявительного характера, к заявлению прилагают документальный комплект:

- выписки от ГИБДД, где отражены сведения о ДТП или наезды на твердые препятствия;

- паспорта владельцев автомобилей, которые участвовали в происшествии;

- ПТС;

- права на управление автомобилем;

- полис КАСКО с подтверждением оплаты;

- карта техосмотра;

- материалы по аварии на различных носителях;

- свидетельские показания о ДТП.

Заявка для страхового покрытия заполняется с детальным отражением всех событий, где указываются подробности:

- время;

- дата;

- номер страховки;

- имена фигурантов;

- госномера машин.

В какие сроки страховщик обязан выплатить компенсацию

Денежный перевод после предоставления всех документов должен поступить на счет клиента не позже 30 дней. Если СК затягивает выплаты без объяснения причин, не идет на контакт с клиентом, нужно потребовать объяснения причин в письменном виде. Обычно страховщик ссылается:

- на длительный процесс согласования всех вопросов по ремонту;

- ожидание очередности восстановления.

Когда СК не сообщает сроков на возмещение средств по рассматриваемому делу, исправит ситуацию претензия, направленная в правовой орган на досудебное разбирательство с требованием оплатить расход в течение 7 суток. Если условия жалобы не удовлетворят, нужно подать иск в суд и потребовать выплатить штрафные санкции за просроченные дни.

Сроки страховых выплат по договору каско

- Как быстро страховая компания должна произвести страховую выплату по договору каско?

- Сколько времени страховая компания может принимать решение о выплате?

- Как скоро заплатит страховая компания в случае угона автомобиля?

Эти вопросы волнует многих страхователей, но, к сожалению, на них не так просто найти ответ.

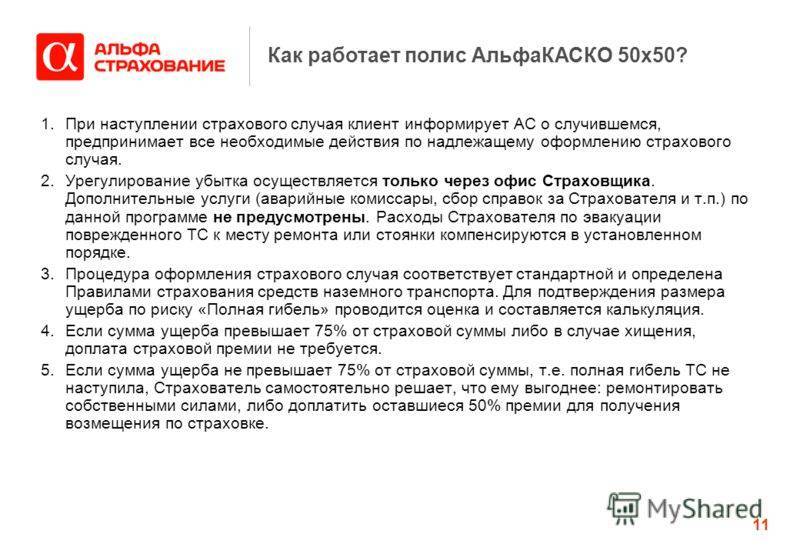

Теоретически срок выплаты определяю стороны при заключении договора каско, но фактически все условия договора разрабатывает страховая компания, а клиент лишь подписывает договор. Сроки выплат прописываются не в самом договоре страхования, а в Правилах страхования, на которые ссылается договор – Правила вручаются страхователю вместе с договором страхования.

К сожалению, во многих Правилах сроки выплаты четко не определены. Наиболее распространенным примером является указание в Правилах страхования срока выплаты с момента принятия страховой компании решения о выплате (признании случая страховым), но не указывается срок, в течение которого страховая компания должна принять это решение. Получается, что страховщик можно сколь угодно долго затягивать страховую выплату, придумывая всё новые основания для задержки выплат.

Комментарий. Подобные нежесткие сроки выплат по каско являются условием договора, ущемляющим права страхователей, и должны в перспективе быть устранены из всех Правил страхования. Самый действенный способ добиться этого – если страхователи начнут читать соответствующие положения Правил и отказываться подписывать договоры с компаниями, которые не приведут свои Правила в соответствие с нормальной (принятой во всем мире) практикой взаимодействия между сторонами договора каско.

Как правило, начало срока выплаты по каско начинается с момента подачи страхователем в страховую компанию заявления о страховом случае с приложением полного комплекта документов (аналогично срок выплаты отсчитывается в ОСАГО). Правда, в каско могут быть предусмотрены дополнительные “опции” для страхователя – например, некоторые документы, страхователь может предоставить позднее не увеличивая срока выплаты. Все эти “опции” должны быть или предусмотрены договором страхования или о них можно договориться непосредственно при подаче заявления на выплату.

Чтобы произвести страховую выплату по каско страховой компании нужно определить два основных момента:

- Является ли заявленный страхователем убыток страховым случаем по каско, т.е. нужно ли вообще оплачивать этот убыток. В любом договоре страхования существует некоторое количество оснований для признания события не страховым случаем – сперва страховщик должен убедиться, что событие не попало ни под одно из этих исключений. Такая проверка делается на основании фактов, изложенных в заявлении самого страхователя, документов правоохранительных органов, европротокола и т.п.

- Размер убытка, подлежащий возмещению по договору каско. Производится осмотр повреждений, оценка стоимости ремонта, при необходимости, назначается экспертиза. Все эти действия занимают определенное время, которое непосредственно сказывается на сроке выплаты.

Некоторые процессы страховая компания старается проводить параллельно, чтобы сократить срок выплаты, но это далеко не всегда возможно

Именно поэтому очень важно, чтобы четкий регламент проверки страхового дела с указанием возможных сроков были указаны в договоре страхования каско (Правилах страхования)

Срок выплаты по каско зависит от формы возмещения вреда, указанной в договоре страхования

Например, если выбран вариант “выплата по результатам экспертизы (по оценке)”, то выплата будет возможна только после проведения этой экспертизы и поступления ее результатов в страховую компанию. Это один из самых длинных технологических процессов выплаты – он применяется в ОСАГО, где срок выплаты установлен в 30 дней с момента подачи всех документов.

При выплате по варианту “ремонт на…” оценку проводить необязательно – страховая компания просто дает направление на ремонт, а объем ремонтных работ ремонтная организация сама согласовывает со страховой компанией. Правда и здесь есть свой подводный камень – это согласование может растянуться на неопределенный срок, а сроки этого согласования в договорах страхования почти никогда не указывают.

Что входит в страховые случаи без ДТП?

Как было указано выше, страховые случаи по КАСКО можно разделить на несколько групп. Угон и хищение, например, не относятся к ДТП. Также в список случаев без ДТП входят:

- ущерб. В эту группу включаются не только последствия ДТП с одним или несколькими участниками, но и вандализм. Последнее означает, что повреждения транспортного средства возникли в результате действия третьих лиц. Например, разбитые стекла (как происходит замена стекла по КАСКО?), вылитая краска или иные «произведения народного искусства».

Формулировка «ДТП с одним участником» дает возможность получить компенсацию в случае, когда происшествие, приведшее к поломке, было спровоцировано внешними обстоятельствами. Например, скрытым препятствием, которое в результате столкновения повредило автомобиль.

- Несчастные случаи. К этому списку относятся:

- стихийные бедствия, такие как землетрясения, удар молнии, град и т. д.;

- действия животных;

- пожар, самопроизвольное возгорание, горение, не поддающееся контролю, взрыв вне зависимости от его причин и т. д.

Повреждение бампера при КАСКО

В некоторых случаях автовладельцам, оформившим полис КАСКО, приходится сталкиваться с мелкими авариями, такими как повреждение бампера на парковке. Порой это возникает по причине самого водителя.

При такой ситуации преимущество имеют владельцы полиса КАСКО премиум-класса, поскольку страховая компания заинтересована в исправности автомобилей таких клиентов.

По этой причине с них в большинстве случаев даже не требуются подтверждающие документы. Если же автовладелец является счастливым обладателем более экономного полиса, ему потребуется предоставить бумаги, по которым страховая компания должна будет воспринять имеющуюся проблему как страховой случай и выдать компенсацию.

Правила и условия

Страховые выплаты производятся на основании правил, разработанных страховой компанией и заключенного договора на автострахование.

Наиболее значимыми моментами, на которые рекомендуется обратить особое внимание, являются:

- Сроки уведомления страховой компании о наступлении страхового случая. В большинстве случаев известить автостраховщика необходимо в течение ближайших 24 часов. Для этого можно воспользоваться телефоном горячей линии или формой обратной связи на сайте компании. Если условиями страхового договора предусмотрена услуга аварийного комиссара, то извести компанию необходимо немедленно после ДТП (угона или наступления иной страховой ситуации).

- Сроки подачи заявления о страховом случае. Параметр может варьироваться в зависимости от автостраховщика и составлять 5 – 7 дней с момента страховой ситуации. Заявление подается в письменной форме лично в офисе компании или на сайте страховой организации (если такая возможность предоставляется). Если заявление подать позже указанного в договоре срока, то страховое возмещение не выплачивается на законных основаниях.

- К заявлению прилагается ряд документов. Все документы собираются заранее. Перечень документов зависит от вида страхового случая. Если для принятия решения о выплате страхового возмещения не хватает документов, то в компенсации может быть отказано.

- Поврежденный автомобиль нельзя ремонтировать до проведения экспертизы по оценке ущерба, так как в этой ситуации доказать наличие повреждений, полученных в результате дорожного происшествия или иной страховой ситуации невозможно. Целесообразнее не производить ремонт транспортного средства вплоть до получения компенсации. Если возникнут разногласия со страховой компанией, то потребуется проведение дополнительной экспертизы.

- Способ получения страхового возмещения. Параметр устанавливается на стадии заключения страхового договора по согласованию между сторонами. Чаще всего по риску «Ущерб» предполагается ремонт автомобиля на станции технического обслуживания, а по рискам «Угон» и «Несчастный случай» — выплата компенсации в денежной форме.

- Сроки выплат. Устанавливаются для каждого страхового случая отдельно. По риску «Угон» срок выплаты исчисляется с момента получения документов в правоохранительных органах о закрытии уголовного дела. По риску «Ущерб» отсчет начинается с момента подачи заявления и требуемых документов. Кроме этого страховым договором четко регламентируются сроки проведения восстановительного ремонта.

Предлагаем ознакомиться Убийство при превышении самообороныВсе вышеперечисленные условия относятся к существенным и должны быть согласованы до заключения договора на добровольное автострахование.

Если страховая не может выплатить

Страховая перестает выполнять свою работу, то есть страховать, в двух случаях:

- у страховой больше нет лицензии;

- страховой больше как компании не существует.

В зависимости от конкретной ситуации очень сильно меняется вероятность получения выплат.

У страховой отозвали лицензию

То есть страховщик больше не имеет права заключать страховые договоры, но сама фирма продолжает работу. Возможно как временное прекращение лицензии по одному или по всем видам страховых услуг, так и отзыв ее навсегда.

Временная приостановка или ограничение лицензии не изменяют обязательств страховой перед клиентом. А вот после отзыва лицензии страховка действует только 45 суток согласно п. 4.1 ст. 32.8 Закона №4015-1.

То есть через полтора месяца после отзыва лицензии уже будет нельзя обращаться в СК за выплатами, так как договор прекратит свое действие.

Пытаемся получить со страховой

Выплаты же осуществляются еще полгода после отзыва лицензии. То есть при подаче заявление о выплате по страховке на 44-й день после прекращения действия лицензии, у вас есть еще 4,5 месяца, чтобы получить выплату.

Для получения выплаты обратитесь в страховую в обычном порядке. Если СК не хочет платить, надо будет заказать независимую экспертизу повреждений.

Дальше, приложив к обычным документам, требующимся при данном страховом случае, заключение экспертизы, повторно обращаетесь в страховую. Просите выдать вам копию вашего заявления ос страховой выплате с отметкой о принятии.

Далее в положенный срок получаете или возмещение, или отказ в выплате.

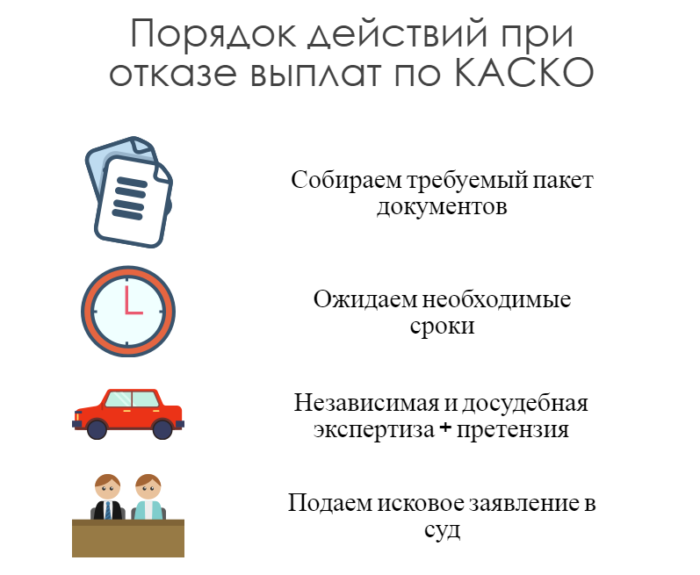

Досудебная претензия

Если пришел отказ или в ответ тишина, пишем досудебную претензию в СК. В ней указывается уже требование выплатить со ссылкой на законы, прилагаются все документы, подающиеся для получения компенсации по каско.

Претензию можно отвезти в страховую самому, и потребовать подтверждение того, что ее приняли. А также можно направить по почте заказным письмом с уведомлением. Обязательно сохраните квитанцию.

Время на ответ – 5 рабочих дней. Если на досудебную претензию реакции не последовало или пришел повторный отказ, придется подавать в суд.

Судебное разбирательство

К иску прилагаются документы:

- необходимые для урегулирования убытков в обычном случае;

- заключение независимой техэкспертизы;

- документы-подтверждение дополнительных расходов, в т. ч. оплата работы эксперта, юриста и т. п.;

- копия заявления, принятого страховщиком;

- отказ в выплате;

- подтверждение о подачи претензии.

Если суд удовлетворит ваш иск, ущерб будет покрыт в полностью. Если в удовлетворении иска отказано – не отчаивайтесь, подавайте апелляцию в вышестоящие суды, учтя при этом причины, по которым в суде первой инстанции вам отказали.

Страховая компания обанкротилась

Очень часто вслед за отзывом лицензии следует процедура банкротства. Если страховая разорилась, то получить выплату будет намного сложнее, а в полном объеме, скорее всего, невозможно. Но пробовать всегда можно и нужно.

Итак, если компания признана банкротом, будет открыто конкурсное производство. Ваши требования, если страховой случай произошел уже после ликвидации, будут удовлетворяться точно не в числе первых, поэтому больше чем на 15% от суммы компенсации рассчитывать не стоит.

Для этого надо, чтобы вас включили в реестр кредиторов. Для этого нужно написать заявление и отправить его арбитражному управляющему, в суд и страховщику. Информацию по делу банкротства можно узнать на интернет-сайтах:

- Единого федерального реестра арбитражных дел;

- Картотеки арбитражных дел.

В случае банкротства делать все нужно быстро. С каждым днем уменьшается шанс получить возмещение. По истечении двух месяцев после объявления организации банкротом подавать заявление уже практического смысла нет.

Дальше остается только ждать решения.

А если у меня договор Каско без УТС?

Большинство страховых компаний исключает возмещение утраты стоимости ТС по договорам имущественного страхования.

В правилах Каско к договору может быть следующая фраза:

Сразу скажем, что нарушением со стороны страховщика это не является. Напротив, в силу п. 1 ст. 421 ГК РФ, граждане и юридические лица свободны в заключении договоров, а пункт 3 допускает сторонам устанавливать любые условия договора. Одним из таких условий может быть как раз исключение риска УТС из страхового покрытия, что и происходит на практике.

Соответственно, при таком раскладе со страховщика снимается обязанность возместить утрату товарной стоимости автомобиля в рамках договора добровольного страхования.

Противоречия в судебной практике!

Исходя из этого, в случае признания ДТП страховым случаем ущерб, включая УТС, должен быть полностью возмещён страховщиком в рамках Каско.

Ярким примером такого подхода является Апелляционное определение Московского городского суда № 33-27801/2018. Суд отметил, что УТС не может быть самостоятельным страховым риском, поэтому всегда включается в состав риска «Ущерб». Соответственно, иные условия в Правилах страхования противоречат действующему законодательству.

Однако есть и противоположная судебная практика по схожим делам. Женщине отказали в удовлетворении требования выплатить УТС по Каско по той причине, что ранее истица и страховая компания достигли соглашения о том, что возмещение ущерба (по рискам «Ущерб») производится без учета УТС. Суд не увидел здесь нарушения законодательства.

К такому же выводу пришёл и Верховный Суд, разбирая ещё одно дело о взыскании УТС по Каско (Определение ВС РФ № 37-КГ19-2 от 21 мая 2019 года).

И вот какую мысль он вынес в своём решении:

Как можно заметить, если в договоре Каско прописано возмещение ущерба от ДТП в виде восстановительного ремонта, то дополнительно нельзя получить со страховой компании еще и компенсацию за УТС машины. Максимум, на что можно рассчитывать – это ремонтные работы к доаварийному состоянию.

Словом, судебная практика 2022 года довольно неоднозначная. В одних случаях суды принимают сторону владельцев Каско, считая, что УТС подлежит возмещению как реальный ущерб. В других случаях следует отказ на том основании, что стороны заключили договор, где прямо предусмотрено об исключении выплаты за утрату стоимости машины.

Срок выплат КАСКО по закону

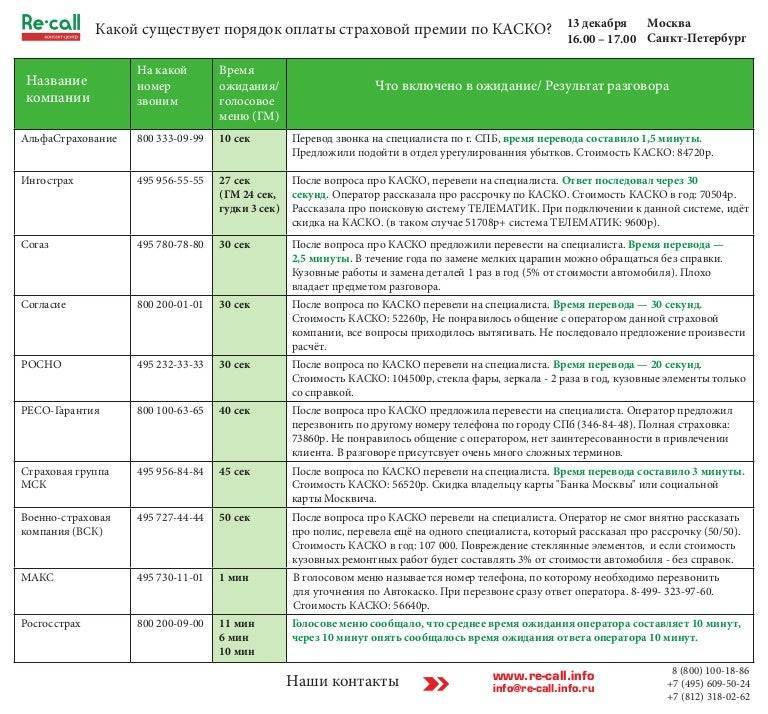

Важно знать о том, что по сравнению с ОСАГО срок выплат у КАСКО совершенно другой. Конкретные сроки необходимо обязательно узнавать у страховой компании

К сожалению для многих, закона, который бы регулировал срок выплаты денежных средств клиентам пока нет. Указано лишь, что данная информация должна быть указана в договоре. Как правила, сроки выплаты денежных средств своим клиентам страховые компании производят в течение:

- 14 дней. Если компания имеет большое количество клиентов и дорожит своей репутацией;

- 30 дней. Такой срок соблюдают средние компании, но порой у них происходит задержки. Обычно они возникают при выплате компенсации. Ремонт транспортного средства компании осуществляют охотнее, с соблюдением указанных сроков в договоре.

- от малоизвестных компаний выплаты можно не дождаться вовсе. Они могут увиливать от оплаты любыми способами. Заманивает клиентов такой страховщик привлекательной ценой. А после получения нужного количества денег по заключённым контрактам они могут вовсе закрыться.

Стоит учитывать, что начинается отчёт дней не после столкновения, а с предоставления необходимых документов.

Узнать более подробную информацию о сроках выплаты граждане, могут обратившись за онлайн-консультацией к нашим юристам.

Необходимые документы

Важно знать о том, что страховщик при оформлении КАСКО вправе потребовать от вас дополнительные документы. Например, если ваш автомобиль сгорел, то потребуется справка из МЧС, а при стихийном бедствии справку из Гидрометцентра

Как правило, достаточно предоставить следующий перечень ценных бумаг:

- паспорт;

- водительское удостоверение;

- свидетельство о постановке автотранспорта на учёт;

- полис КАСКО;

- заверенную в ГИБДД схему ДТП;

- при угоне нужно предоставить ключи от автомобиля;

- при угоне обязательно потребуется копия о возбуждении уголовного дела.

Условия и правила

Каждый клиент желает как можно быстрее получить страховую выплату. Но бывает что в ней клиенту отказывают, ссылаясь при этом на договор. Поэтому его содержание нужно изучить максимально внимательно.

Наиболее часто страховщики производят отказ по следующим причинам:

- При грубейшем нарушении правил дорожного движения. К таким нарушениям можно отнести проезд на красный свет, значительное превышение скорости и езда в состоянии алкогольного опьянения и т. д.

- Сотрудники ГИБДД не были вызваны сразу после происшествия. Если ваш автомобиль был после дорожно-транспортного происшествия перемещён, то в выплате вам страховщик, скорее всего, откажет, несмотря на зафиксированные повреждения. Более того, он может обвинить вас в мошенничестве и подаст в суд.

- Проведения ремонта до осмотра страховщика. Такой пункт обязательно должен быть в договоре. Страховщик после осмотра напишет о невозможности оценить ущерб.

- Наличие спорных трактований в договоре. Перед подписанием каждый пункт необходимо внимательно изучить. Сделать это крайне трудно без наличия специального образования.

- ДТП произошло в момент, когда полис ещё не начал своё действие.

- Обстоятельства в результате которых был повреждён автомобиль выяснены не были.

Также часто бывают случаи, когда страховщики выплачивают сумму, которой недостаточно для ремонта транспортного средства. У каждой страховой компании есть свои оценщики. Они производят подсчёт, который будет выгоден для страховой. Поэтому обращаться нужно к независимому эксперту. Он произведёт реальную оценку ущерба исходя из нынешних рыночных цен.

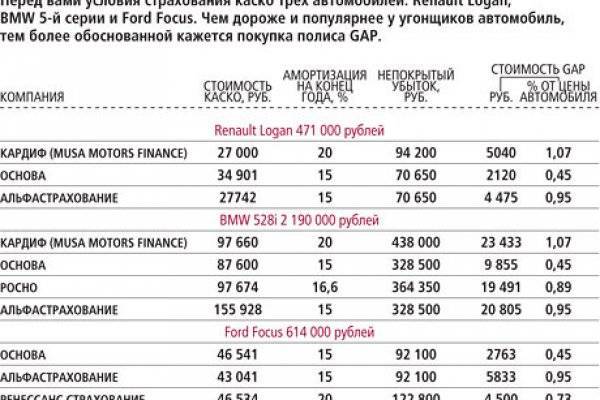

Размер выплат

Изучая условия страховых компаний можно понять, что тарифы у них различны. Большинство страховщиков предоставляют для своих клиентов на сайте калькулятор КАСКО. Каждый гражданин может зайти на сайт и самостоятельно узнать о стоимости услуг. Обычно, у нас в стране тарифы страховых компаний находятся в диапазоне от 2 до 5 процентов от стоимости автомобиля.

Каждый гражданин, имеющий полис, надеется получить максимальную выплату. Но страховщик будет любыми способами стараться вас «огорчить». Сумма выплаты обязательно будет уменьшена на процент амортизации автомобиля. Месячный взнос будет снят, даже если авария произойдёт на следующий день после оформления полиса КАСКО.

Как рассчитывается сумма выплаты

Максимальный размер выплаты указывается в каждом договоре индивидуально.

При гибели страхователя, его наследники могут рассчитывать на полноценную компенсацию. То же происходит при угоне автотранспортного средства.

Иногда максимальная сумма выплаты может быть плавающей. На это оказывают влияние инциденты на дороге, которые были признаны страховыми случаями.

Если автомобиль был поврежден не полностью, то сумма возмещения будет зависеть от размера ущерба. Он должен быть подтвержден:

- экспертизой, которую будут проводить сотрудники страховой организации;

- оценкой квалифицированного эксперта;

- выпиской из автосервиса, в которой проводился ремонт транспортного средства.

Иногда автолюбителю может быть отказано в максимальной выплате. На данный фактор может влиять износ автомобиля.

Если транспорт был угнан или не подлежит восстановлению, его владелец может рассчитывать на получение компенсации:

- максимальной выплаты на момент инцидента. Она утверждается в момент подписания договора страхования;

- когда договором предусмотрена франшиза, она будет вычтена;

- если от автомобиля сохранились детали, которые можно реализовать, то их стоимость вычитается из общей суммы;

- также из суммы выплаты вычитается последний страховой взнос;

- если по полису ранее производились выплаты, то их полная сумма будет вычтена из общего размера возмещения.

Договор КАСКО

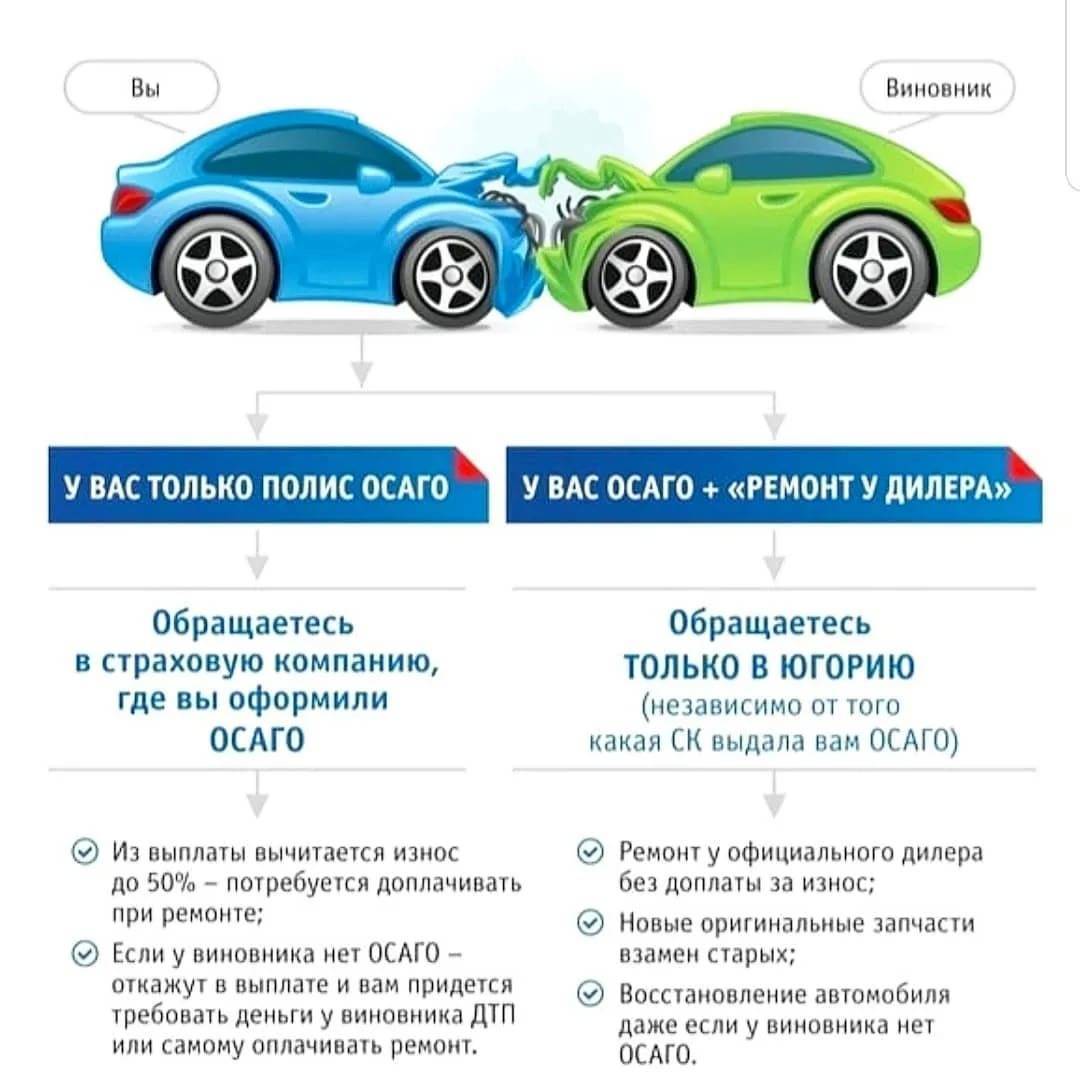

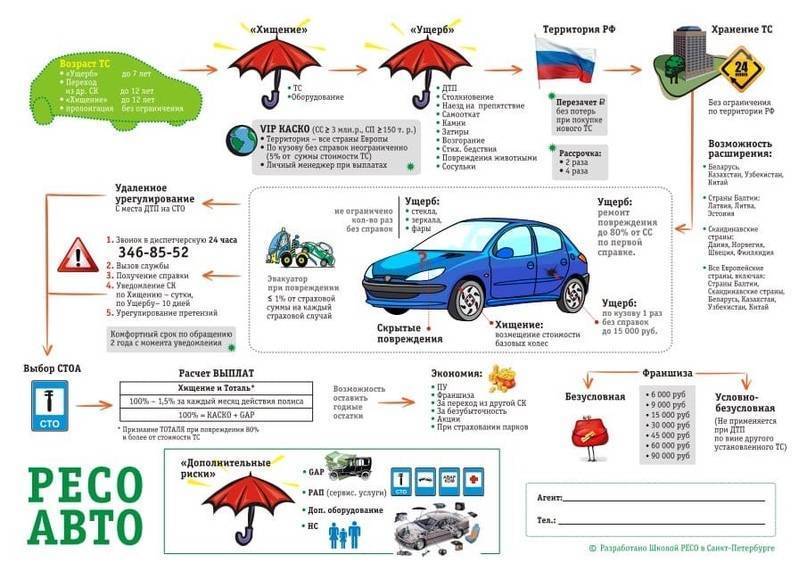

КАСКО – это комплексное автострахование добровольного типа. Оно защищает владельца практически от любых возможных ситуаций, связанных с повреждением автомобиля.

КАСКО в зависимости от степени риска делится на несколько видов:

- Полное. Страховое возмещение будет выплачено и при ущербе, и при угоне.

- Частичное. Производится в виде выплат или ремонта на СТО. Но только при ущербе.

Риски

Страховой случай при наступлении которого производится выплата указывается в договоре. Как правило, это:

- угон автомобиля;

- частичное или полное повреждение (без возможности дальнейшей эксплуатации);

- ущерб автомобилю, нанесенный третьими лицами.

Существуют и другие риски, при которых страхователь будет обязан выплатить возмещение. Среди них:

- Защита дополнительно установленного оборудования.

- Утрата товарной стоимости.

- Несчастный случай.

- Ущерб при ДТП.

- Угон.

- Метеорологические явления.

Владелец может решать самостоятельно, какие из них включать в договор страхования, а какие убрать.

Виды возмещения

В зависимости от условий, указанных в договоре, возмещение производится:

- В виде выплаты страховой суммы. Она определяется с учетом средней рыночной стоимости ремонта автомобиля. При этом страхователь самостоятельно ищет сервис. В этом случае владелец – посредник между страховой компанией и автосервисом.

- В натуральной форме. Этот способ возмещения часто применяется при угоне или тотальной гибели. Страховщик может отправить машину в автосервис или предоставить новый автомобиль (при невозможности его ремонта). Страховая компания осуществляет расчет самостоятельно, без участия владельца.

Сроки ремонта по КАСКО

Натуральная форма возмещения по КАСКО – наиболее популярный вид выплаты. В этом случае страхователь получает от страховой компании направление на ремонт в условиях выбранной станции технического обслуживания.

Натуральная форма возмещения по КАСКО – наиболее популярный вид выплаты. В этом случае страхователь получает от страховой компании направление на ремонт в условиях выбранной станции технического обслуживания.

Направление — это гарантийное письмо техцентру от страховщика, в котором страховая компания обязуется оплатить определенный документом перечень работ по восстановлению застрахованного автомобиля. Владелец машины в этом случае не имеет дела с деньгами, он просто отдает свой автомобиль на СТОА и через определенное время получает отремонтированное имущество обратно. Техцентр же сам выставит счет за ремонт страховой компании, которая оплатит его в срок, определенный заключенным между ними договором.

Срок выплаты страхового возмещения, то есть получения из ремонта автомобиля, зависит от многих субъективных факторов, например:

Очередь на СТОА. Зачастую владельцы автомобилей хотят получить направление в определенных техцентр. Популярные СТОА частенько бываю сильно загружены, особенно дилеры и особенно в сезон аварий (зимой, например). Кроме того, страховая компания не может повлиять на время, которое проходит с момента выдачи направления на ремонт до даты записи страхователя на СТОА.

Наличие запчастей на складе техцентра. В зависимости от степени и локализации повреждений автомобиля, для его ремонта могут потребоваться различные запасные детали. Не все они постоянно есть на складе СТОА. Если запчасть приходится заказывать у поставщика или с завода-производителя, это может значительно увеличить время ремонта автомобиля. Станции технического обслуживания стараются искать выходы из таких ситуаций в пользу клиента. Если повреждения не влияют на возможность передвижения, машину отдают владельцу и приглашаю на ремонт уже после поступления заказанных запчастей на склад.

Согласования. Страхования компания, выдавая направление на ремонт, указывает в нем только те ремонтные воздействия, которые удалось обнаружить при внешнем осмотре транспортного средства. На станции после снятия деталей или установки машины на подъемник, могут быть обнаружены дополнительные повреждения. Техцентр не имеет права приступать к их устранению без согласования со страховщиком. Благо это не занимает много времени. У большинства страховых компаний регламентированный срок рассмотрения обращений СТОА не превышает трех рабочих дней.

Трудоемкость ремонта. Очевидно, что покрасить бампер и заменить крышу на автомобиле занимает разное время. Срок ремонта напрямую зависит от степени повреждения транспортного средства.